日本股市泡沫

日本泡沫经济对中国的启示

日本泡沫经济的成因及其对中国的启示一、泡沫经济的简介泡沫经济是指虚拟资本过度增长与相关交易持续膨胀日益脱离实物资本的增长和实业部门的成长,金融证券、地产价格飞涨,投机交易极为活跃的经济现象。

泡沫经济寓于金融投机,造成社会经济的虚假繁荣,最后必定泡沫破灭,导致社会震荡,甚至经济崩溃。

泡沫经济的形成主要有两个重要的原因:第一是宏观环境宽松,有炒作的资金来源;第二是泡沫经济的形成和发展缺乏约束机制。

二、日本泡沫经济的产生与破灭二战后,日本政府为了促进经济的发展,提出了“贸易立国”的政策。

经过四十余年的发展,日本经济增长迅速,贸易顺差不断增加,国力有了明显的提高,并且在上世纪八十年代崛起成为仅次于美国的世界第二位的经济大国。

从战后到泡沫崩溃前的这段时间看,日本的国民生产总值(按当年价格计算)在1950年只有109亿美元,而到了1980年则超过了10000 亿美元,同时期人均国民收入在1950年只是123美元,在世界上排第三十七位,到了1980年则增长到7680 美元,上升到发达国家的第十三位。

日本能够在战后迅速崛起,“贸易立国”的政策在其中发挥了重要的作用,正是在这一政策的指引下日本的对外贸易有了长足发展,赚取了大量的外汇资金,为本国的经济起飞奠定了坚实的资本基础。

日本对外贸易长期处于顺差地位,经济飞速发展,而同期美国经济增长乏力,如在1981年美国经济增长率仅为1%,而此时的日本则保持着4% 的增长率,美国对日本长期的贸易顺差地位越来越不满意,美国国内对改变这种状况的呼声越来越高涨。

1985年9月,美国主导了由美、德、日等国签署的《广场协议》,此协议要求日元升值并开放国内市场等。

就这样,日本的经济改革就在美国的逼迫下匆匆进行,更为重要的是日本的这次改革并不能完全独立的以本国利益优先为目标进行,这次改革从一开始就渗透着美国的特殊影响。

正是在这次改革之后日本国内的流动性迅速增加、投机盛行,这导致了日本国内股市和楼市泡沫越吹越大,是泡沫就会破裂,最终在1990年前后股市和楼市的价格出现大幅下降,而后崩盘,资产价格的暴跌无可避免的导致实体经济的大幅收缩,此后日本经济陷于长达十年的低迷期。

日本失去的十年

日本的泡沫经济与失去的十年日本失去十年的由来及其发展过程失去的10年(日文:失われた10年)指的是一个国家或地区陷入长期的经济不景气的状况持续达10年左右才逐渐转好的情况。

日本在泡沫经济崩溃后自1991年开始到2000年代初期的长期经济不景气。

以下是日本泡沫经济的过程:1985年到1986年期间,随着日元急速升值,日本企业的国际竞争力虽有所下降,但是国内的投机气氛依然热烈。

1987年,投机活动波及所有产业,当时乐观的观点认为只要对土地的需求高涨,那么经济就不会衰退,而且市场也鼓励人们不断购买股票,声称股票从此不会贬值。

但当时也出现了少数反对论点,认为土地价格已经远远超过其实际需求,日本经济将在不久的将来陷入衰退。

从经济学原理来说,土地价格上升,导致租用土地的工厂或写字楼的企业盈利率下降,因此合理的做法是出售土地购入债券,因此会带来土地需求下降。

根据供求理论,价格终将趋于均衡。

但是日本企业普遍实行以帐面价值计算土地资产的做法,因此从表面上看企业的收益率也并无变化,而帐面价值与现实价值的差额就导致了帐面财产增加,从而刺激日本企业追求总资产规模而非收益率。

当时为了取得大都市周边的土地,许多大不动产公司会利用黑社会力量用不正当手段夺取土地,从而导致了严重的社会问题。

而毫无收益可能的偏远乡村土地也作为休闲旅游资源被炒作到高价。

从土地交易中获得的利润被用来购买股票、债券、高尔夫球场会员权,另外也包括海外的不动产(如美国洛克菲勒中心)、名贵的艺术品和古董、豪华跑车、海外旅游景点等等。

当时这种资金被称为“日本钱”(Japan Money)而受到世界经济的关注和商家的追捧。

1989年12月29日,日经平均股价达到最高点38915日元87钱,此后开始下跌,土地价格也在1991年左右开始下跌,泡沫经济开始正式破裂。

到了1992年3月,日经平均股价跌破2万日元,仅达到1989年最高点的一半,8月,进一步下跌到1万4000日元左右。

日本泡沫经济剖析及对我国的启示

日本泡沫经济剖析及对我国的启示[摘要] 日本泡沫经济形成的原因主要有:大量剩余资本引发泡沫,宏观政策失误,金融自由化和国际化,“土地神话”,投机之风席卷列岛,政治体制不健全;泡沫经济的破灭给日本经济以沉重的打击。

对我国的启示有:正确认识当前经济形势,实施泡沫经济风险教育,制定适当的应对措施,加快推进经济增长方式的转变。

[关键词] 日本;泡沫经济;启示日本上世纪80年代后期泡沫经济形成及破灭,教训深刻,这对我国经济发展有诸多启示。

本文就此进行一些探讨。

一、日本泡沫经济的形成与破灭(一)日本泡沫经济的形成。

从1956年至1975年,日本经济举世瞩目,GDP年平均增速%,成为世界上经济发展最快的国家。

20世纪70年代后半期以来,日本经济出现了“外向化”的趋势,即从高速增长时期的“投资主导型经济”转向了“出口主导型经济”。

随着出口的快速增长,日本外贸顺差不断扩大,且绝大部分来自于美国。

为解决美国外贸巨额赤字问题,在1985年9月“广场协议”之后,美、日、英、法、德等五国政府便开始联合干预外汇市场,各国开始抛售美元,造成美元大幅贬值。

在不到3年的时间里,美元对日元贬值达50%,也就意味着日元对美元升值了1倍。

出于对“日元升值萧条”的恐惧,再加上对其它国际因素考虑,日本政府实施了过度扩张的货币政策以及以扩大内需为导向的积极财政政策,造成大量资本过剩。

过剩资本集中流向了投机性较强的股票市场、房地产市场,造成股价、地价及房价暴涨。

房地产、股票价格节节攀升,资产效应使得日本经济表象极度繁荣,日经255股指由1985年12月的12977点上涨到1989年12月的38130点,上升倍。

1986~1990年,全国商业用地平均累计涨幅达%,其中,东京、神户及名古屋三大城市圈平均地价累计涨幅近倍。

股票、土地等资产价格的异常上升,明显脱离了实体并远远超过其实际价值,过热的泡沫经济给日本经济社会造成了巨大潜在危机。

(二)日本泡沫经济的破灭。

20世纪以来主要的四次股市危机事件分析

20世纪以来主要的三次股市危机事件分析中国股票市场自1990年开始发展,已经走过了18个年头,经过18年的发展,中国资本市场从无到有,已经发展成为世界最大的新兴市场,这无疑是一个巨大的成功。

但是股票市场的发展过程不会是一帆风顺的,在它发展的过程中会遇到各种曲折,现在国内各位股票投资者正在感受着股市危机的滋味。

为了促进我国资本市场健康的发展,同时也给国内投资者对股票市场危机有一个深刻的理解,我们既要学习西方发达国家资本市场的成功经验,同时也要分析研究它们发展过程中所经历的教训。

特别是研究近两百年来世界主要股票市场危机的发展历程、原因、及其对社会的危害对于今天的中国股票市场,有着特殊的借鉴意义。

上个世纪以来国际股票市场发生了很多次的危机事件,为了便于分析与了解,我们选择其中最典型的三次做一分析:分别是:1929年美国股市危机、1987年的美国股市危机、1989年的日本股市危机和2001年美国网络股的危机。

1、1929年美国股市危机1929年10月发生的纽约股市20世纪以来主要的三次股市危机事件分析,是美国历史上影响最大、危害最深的经济事件。

上世纪20年代是一个繁荣的年代,包括美国在内的整个资本主义工业都处在高涨之中。

1929年整个资本主义工业生产指数比1913年增长45%。

由于经济的繁荣,人们的收入不断增长,消费支出增加,企业利润上升,加大投资,这反过来又促进经济的进一步繁荣。

反映在证券市场上,国民经济持续高速增长的宏观背景和上市公司业绩大幅提升的内在价值推动股票价格持续上涨,这吸引着越来越多的人进入股市,投机成分激增。

人们对未来普遍抱着乐观预期,认为繁荣会一直持续下去,股票永远会上涨,完全没有风险意识。

纽约证券交易所道琼斯股票指数从1924年88点开始上涨,到1928年股价己经和实体经济状况完全脱节,这种严重情况在1929年到了登峰造极的地步,9月股指达到最高点319点。

从1924年到1929年这5年时间是泡沫的形成和不断膨胀的过程。

日本经济泡沫的发展史

日本经济泡沫的发展史由于日本是低欲望的鼻祖,我们现在所经历的事情,大致都能在过去的日本找到原型。

所以搞清楚日本经历过的事,对了解我们正在经历什么,和未来将会发生什么,很有借鉴意义。

日本泡沫经济,指的是上世纪85-90年代,这样的好日子是怎么来的?得从二战后期美军扔下的两颗原子弹说起…战后的日本满目疮痍,百废待兴。

1945年底,开始非军事化的经济恢复;1947年出现第一波婴儿潮——“团块世代”;1950年韩战,“特殊景气”时代开启,军工生产恢复,美国的大量订单及投资,惠及了各个行业。

此后,日本走上了飞速发展的直通车,一发不可收拾。

标志事件有:1)东京塔从开建到完工,只用了1年半,是当时世界最高塔,也是日本战后信心恢复的重要标志。

2) 1959年,平民出身的美智子与当时的皇太子(后来的明仁天皇)大婚,美智子成为日本民众的精神偶像,开启“日本梦”的新时代。

3)1960年,日本国会通过“美日安保同盟条约”,城市化开启,大量年轻人从农村涌入城市,从各地涌入东京。

在大城市上班的人越来越多,出现了通勤“高峰期”,甚至衍生出一种职业叫“推屋”,就是我们能在各种视频上看到的,专门负责把人给硬塞进地铁的工作。

再后来,又有了“剥屋”的工作,负责把挤上去的人给拉下来——“别上了,别上了”。

4)1964年,东京奥运会成功举办,日本人真正找回了自信!5)1968年,日本成为了国民生产总值仅次于美国的第二经济大国。

生产的汽车、电器、电子消费品行销全球,并且在与美国的贸易中长期保持顺差。

6)1970年,日本大阪举办了世博会,向全世界展示日本的工业科技。

当时人气最高的是“自动洗人机”。

总结一下,日本战后经济快速腾飞的原因有:❶自上而下的管制经济体制,建立起出口导向型经济;❷友好的国际环境,承接了第一次产业转移;❸人口红利形成了比较优势;❹吃苦耐劳的国民精神。

看着是不是特眼熟?要不怎么说东亚儒家文化圈的崛起之路,都是一个模子刻的呢。

从日本股市三十年变迁,汲取经济发展正能量

从日本股市三十年变迁,汲取经济发展正能量引言“失去的30年”是人们对日本自1990年代初以来经济增长停滞不前的一种描述。

在这段时间里,不仅房地产市场遭受了巨大打击,股市也经历了长期的萎靡不振。

本文将分析日本股市过去三十年的走势,并探讨其背后的影响因素及对我们的启示。

一、日本股市泡沫的形成与破裂1980年代,日本处于经济快速发展期,国际竞争力强,资本市场活跃。

然而,过度乐观的情绪和不切实际的估值,为股市泡沫的形成埋下了隐患。

1989年,日本股市达到顶峰,日经225指数曾一度攀升至38957点的历史最高纪录。

随着地价和股价的双双上涨,市场上的投机行为日益增加。

然而,1990年,随着地产市场的冷却和货币政策的收紧,股市开始急速下跌,进入了长期熊市,标志着泡沫的破裂。

二、日本股市长期低迷的原因1. 政策因素:日本央行在泡沫时期采取了紧缩货币政策以抑制通胀,提高利率,这直接导致了股市资金的流出。

2. 经济结构问题:日本经济增长模式过于依赖出口和制造业,而忽视了服务业和内需的发展。

3. 人口老龄化:日本社会迅速步入老龄化,劳动力市场萎缩,消费能力下降,进而影响了企业盈利和经济增长。

4. 企业债务高企:许多企业在泡沫时期积累了大量债务,随着经济放缓,它们开始陷入偿债困境。

5. 金融体系问题:银行不良贷款增多,金融体系风险加大,导致信贷收缩,进一步抑制了经济增长。

三、日本股市未来走势展望尽管日本股市在过去30年表现不佳,但近年来出现了一些积极变化。

政府推出了一系列刺激措施,包括货币宽松政策、促进外国投资等。

这些措施在一定程度上提振了市场信心,日经指数逐渐回暖。

四、案例分析与数据分析为了更深入地理解日本股市的走势,我们来看一个具体案例。

东京证券交易所是日本主要的股票交易所之一,其市场走势在很大程度上反映了整个日本股市的状况。

1、东京证券交易所案例分析在1989年的巅峰时期,东证指数(TOPIX)达到了接近3000点的水平。

日本泡沫经济

结论

综上所述,广场协议与日本泡沫经济之间存在复杂的关系。广场协议导致了日元升值 和出口压力增大,进而引发了以房地产和股市暴涨为主要特征的泡沫经济。此外,政 策失误、监管缺失、文化因素以及国际环境的变化也对泡沫经济的形成和破裂产生了 影响。因此,我们应该从多个角度来分析和理解广场协议与日本泡沫经济之间的关系 除了以上提到的影响,广场协议与日本泡沫经济之间的关系还体现在以下几个方面

政策失误:广场协议后,日本政府采取了一系列宽松的货币政策和财政政策, 这些政策在短期内刺激了经济增长,但也为泡沫经济的形成提供了条件。当泡 沫破裂时,这些政策又加剧了经济的下滑

结论

监管 缺失

在泡沫经济期间,日本政府对房地产市场和股市的监管不足,导致市场 出现过度投机和泡沫化。这使得市场在短期内出现了非理性繁荣,但长 期来看,这种监管缺失对经济的稳定和发展造成了负面影响

文化 因素

日本文化中的一些特点,如对权威的尊重、对未来的乐观态度等,也 在一定程度上推动了泡沫经济的形成。这些文化因素使得人们在面对 经济繁荣时更容易产生盲目乐观和过度自信的心态

国际 环境

广场协议是全球经济背景下的一个事件,它不仅影响了日本经济,也对 全球经济产生了影响。在广场协议后,全球经济出现了波动,这对日本 的出口和经济产生了压力。这种国际环境的变化也对日本的泡沫经济产 生了一定的影响

银行风险:由于大量贷款用于房地产和 股市投资,银行面临巨大的风险。随着 泡沫破裂,许多贷款无法收回,导致银 行出现大量坏账

3

广场协议与日本 泡沫经济的关系

广场协议与日本泡沫经济的关系

广场协议是导致日本泡沫经济的重 要原因之一。在广场协议之后,日 元大幅升值,这使得日本的出口受 到了很大的压力。为了缓解这种压 力,日本政府采取了一系列政策措 施,包括降低利率、增加货币供应 等,以刺激经济增长。这些政策措 施导致了房地产和股市的暴涨,进

基于货币政策视角简析日本经济泡沫成因

基于货币政策视角简析日本经济泡沫成因【摘要】日本经济在上世纪80年代曾经历了一场严重的经济泡沫,这场泡沫的成因在很大程度上受到货币政策的影响。

货币政策对泡沫的作用是至关重要的,通过放松或收紧货币政策可以直接影响资产价格的波动。

日本泡沫经济形成的原因包括了资产价格飙升、资产泡沫破裂以及产生经济危机。

资产价格的大幅飙升导致了泡沫的形成,而泡沫破裂则引发了经济危机。

货币政策在这一过程中扮演了重要角色。

通过对货币政策的调控,政府可以在一定程度上预防和化解经济泡沫的风险,从而使经济发展更加稳健和可持续。

货币政策在日本经济泡沫中的作用至关重要,值得我们深入探讨和思考。

【关键词】日本经济泡沫、货币政策、资产价格飙升、资产泡沫破裂、经济危机、货币政策的作用1. 引言1.1 日本经济泡沫日本经济泡沫是指20世纪80年代至90年代初期,日本经济经历的一场泡沫破裂和经济危机。

这场经济泡沫主要表现在资产价格的过度上涨和泡沫破裂后导致的严重经济衰退。

在泡沫期间,日本股市和房地产市场价格飙升,许多人投资于股票和不动产,导致这些资产的价格虚高。

政府和金融机构也纷纷参与加剧了泡沫的形成。

随着泡沫的破裂,资产价格急剧下跌,许多企业破产,银行陷入困境,经济陷入衰退。

货币政策在日本经济泡沫中起到了重要作用。

日本央行在泡沫期间过于宽松的货币政策导致了资产价格过度上涨,而在泡沫破裂后,央行又采取了过于紧缩的货币政策,加剧了经济衰退。

货币政策在日本经济泡沫中的作用备受争议,成为了经济学家们研究的焦点。

2. 正文2.1 货币政策对泡沫的作用货币政策在日本经济泡沫中扮演着至关重要的角色。

货币政策的松紧程度直接影响着资金的供应和成本,从而影响资产价格的波动。

在日本泡沫经济时期,货币政策的过度宽松被认为是泡沫形成的关键因素之一。

日本央行在20世纪80年代采取了极为宽松的货币政策,推动了银行信贷扩张和资产价格上涨。

银行对房地产和股票等资产的贷款不断增加,资产价格急剧上升。

日本股市泡沫破灭前的特征及我们的思考

A

c b:B sd∞ te d sr igte faue p e r 9 0 emetefa v p rtd i a a ee ae h eci n etrsa p ae i 1 8 sb f ' h msea oa nJ p n s b h d n o e

SokM re,t ae mie o priema 8 fh t n t tnadsc t o i nte t k t r ak t h ppr l  ̄acm a t e k av l io t p ys e  ̄et i a o n r w re su i ee r si h o sc

【 中图分 类号】F8O 9 3 . 1 【 文献标识码 】 ^ [ 文章编号】0 4 4 3 (0 20 — 0 1 3 10 — 832 0 )2 0 5 —0

Te Fa s h om B 瑚劬璺 h J ae bk a eA dO r n d pns S c M l t n u  ̄o a e k #t

我国股市和 日 本股市在市场 主体 、参与者结构及其交易规则 方面有一定的相似性 .因此研究 日本泡沫经 济破灭 前 的股市特 征, 对于投资者把握我 国般市投 资的宏观方向具有极其重要的意

义。

一

率水平创下历史神话。 18 年 在 99 日 本泡沫经济步入尾声之际 ,日 经指 数 已经 接 近 4万点大 关 ,当 年涨幅为 2%。 7 十年来的 日 本股 市 涨 幅更 是接 近 50 ,股 市 的 0% 整体市盈率水平达 8 倍 , o 其中纺 织类股票平均市盈率为 13 , 0倍 服务类股为 12 ,海运类股为 1倍 16 . 7 倍 农林牧渔类股更是达到 惊人 的 39 。随着 日 1倍 本股市 的 高涨 , 西方投资机构普遍认为 , 这

日本泡沫始末及解决之道

日本泡沫始末及解决之道全球历经一战二战之后呈现衰退之景,只有美国基础设施没有遭到明显破坏、本土损失有限,二战后迅速崛起并与苏联对峙,形成世界两级格局。

越南战争后,美国国内通货膨胀严重,1979年通胀率高达13%。

为此,1979年上任的美联储主席保罗沃尔克启动加息抑制通胀,导致大量外币涌入、美元升值,加剧了美国的贸易逆差。

据经合组织统计,从1980年到1985年,美元对日元、马克、法郎、英镑的总体升幅达到约50%。

美元走强给美国出口带来巨大压力,同时日本作为新崛起的经济大国,其出口导向型经济也进一步令美国逆差状况恶化。

1980年美国尚能实现经常账户顺差,到1985年经常账户逆差占GDP的比重达2.71%。

反观日本,自1945年二战结束后至上世纪八十年代,在马歇尔计划的支持下,经济快速发展。

彼时美国大力支援日韩等所谓蓝色国家以遏制苏联,对日本全面开放市场、降低关税。

1968年,日本已超过英国和西德成为世界第二大经济体,向全世界出口电视、汽车等商品。

从长期看,美国贸易逆差的根本原因是自身经济结构性问题,即投资率高于储蓄率。

但出于政治原因,美国国内产业和政治势力总要为贸易失衡寻找“替罪羊”。

为此,美国当时的里根政府开始对主要贸易伙伴施压,以解决美元被高估和美国贸易逆差不断扩大问题。

这最终促成美国在1985年和英国、法国、联邦德国、日本签署《广场协议》。

在协议中,虽然法国、联邦德国、英国均有所让步,但日本做出的妥协最大,包括以下几方面:一、进一步对外国商品和服务开放本国市场;二、执行强有力的监管松绑措施以充分发挥私营部门活力;三、就日元汇率执行灵活的货币政策;四、大力实施金融市场和日元汇率自由化;五、在财政政策方面继续聚焦两大目标,即减少中央政府赤字和为私营部门提供有利增长环境;六、在刺激内需方面聚焦扩大消费和抵押信贷市场,以刺激私人消费和投资。

在这六条中,实现日元对美元升值是核心内容。

从1985年到1987年日元对美元升值超过50%。

日本泡沫经济成因分析及对中国经济的启示

日本泡沫经济成因分析及对中国经济的启示【摘要】日本泡沫经济是20世纪80年代中期至90年代初期发生在日本的一场经济危机,其形成原因主要包括政府干预过度、金融松绑政策、资产价格泡沫等。

这些因素导致了资产价格高涨、经济泡沫破裂,最终引发了经济崩溃。

对中国经济的启示是要避免政府过度干预、保持金融政策的稳健性和谨慎性,防范资产价格泡沫的出现。

日本泡沫经济的教训告诉我们要警惕经济泡沫的出现,谨慎运用政策工具,保持经济的健康发展。

为了确保中国经济的稳定和持续增长,应该及时调整政策,提升监管力度,加强风险防范,促进经济结构转型升级。

【关键词】日本,泡沫经济,成因分析,政府干预,金融松绑政策,资产价格泡沫,中国经济,启示,总结,发展建议1. 引言1.1 背景介绍日本泡沫经济是指上世纪80年代日本发生的一场经济泡沫,这场泡沫引发了严重的经济危机,对日本经济长期的发展产生了重大影响。

日本泡沫经济形成的原因十分复杂,其中政府干预过度、金融松绑政策、资产价格泡沫等因素起到了重要作用。

这场经济危机给日本经济带来了许多教训,也对其他国家的经济发展提出了警示和启示。

在上世纪80年代,日本政府实行了一系列积极的干预措施,推动了全国经济的快速增长。

政府干预过度导致了市场资源配置的失衡,产生了过剩产能和恶性竞争,最终加剧了经济泡沫的形成。

政府在金融领域的松绑政策也给泡沫经济埋下了隐患,金融机构大规模放贷、资金过度涌入股市和房地产市场,使得资产价格迅速上涨,形成了严重的资产价格泡沫。

日本泡沫经济的教训对中国经济发展也具有重要的借鉴意义。

中国目前正处于经济快速增长的阶段,政府需要警惕政府干预过度、金融松绑政策以及资产价格泡沫等风险,采取有效措施防范类似的经济泡沫风险。

通过分析日本泡沫经济形成的原因,可以更好地总结经验教训,为中国经济的可持续发展提供参考和启示。

1.2 研究意义日本泡沫经济是20世纪80年代末至90年代初的一个重要经济现象,对于我们研究其形成原因以及对中国经济的启示具有重要的理论和实践意义。

扫描20世纪90年代泡沫破灭后的日本股市

6

专题报告

泡沫破灭后日本股市发展的三大阶段

注: 三大阶段划分为本报告作者个人意见; 本报告数据来源除特别注明者 外,均来自 Bloomberg (一) 第一阶段:五浪快速下跌(1990 年 1 月 4 日-1992 年 8 月 18 日) 整个第一阶段的快速下跌历时两年零八个半月,日经 225 指数从 1989 年 12 月 29 日的 39815.87 点跌至 1992 年 8 月 18 日的 14309.41 点,跌 24606.46 点,跌幅 63.2%。此阶段行 业跌幅前 20 名见下表 :

23.72 23.39

21.19 20.84

19.69 19.2 18.97

17.62 17.62

化 工

业

易

属

业

备

装

保 险

品

钢 铁

设

贸

金

炭

煤

制

机 械

有 色

服

批 发

石 油

玻 璃

陶

9

纺 织

零 售

瓷

贸

易

银 行 业

-30.37

-5

专题报告

3、 C 浪下跌(90 年 6 月 8 日-90 年 10 月 1 日) 此阶段历时近 4 个月。90 年 10 月 1 日收盘 20221 点,与 90 年 6 月 7 日相比跌 12971.5 点,跌幅 39%。行业跌幅前 10 名见图 : C 浪下跌行业跌幅前 10 名

4

专题报告

泡沫经济时期的股票总市值东交所主板市场远超 NYSE

1989 年, 尽管 4 月 1 日起导入了 3%的消费税、 日本银行也三次提高官方贴现率达 4.25%, 但股票价格依然持续上升,8 月日经平均股价超过 3.5 万日元、12 月 29 日收盘价达到历史 最高点 38916 日元,盘中摸高 38957 日元。

日本泡沫经济

日本泡沫经济日本泡沫经济是日本在1980年代后期到1990年代初期(1986——1991)出现的一种日本经济现象。

一、时代背景1、1964年,东京举办了奥运会,通过1960年代的高速经济增长,1968年,日本成为仅次于美国的“世界第二经济大国”,成为美国国债的最大持有国。

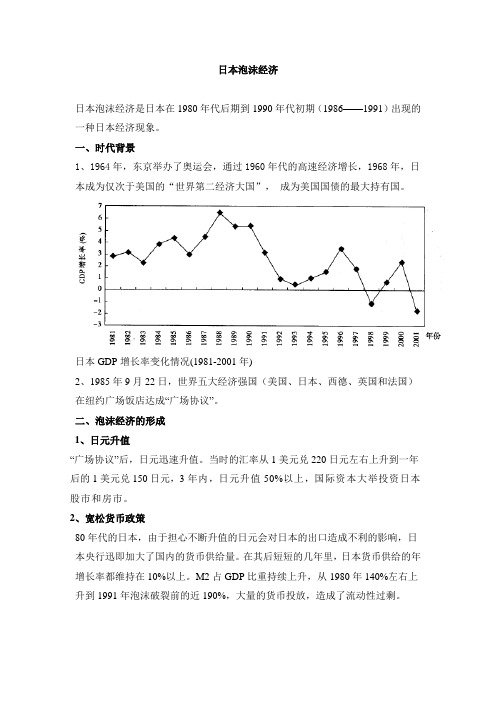

日本GDP增长率变化情况(1981-2001年)2、1985年9月22日,世界五大经济强国(美国、日本、西德、英国和法国)在纽约广场饭店达成“广场协议”。

二、泡沫经济的形成1、日元升值“广场协议”后,日元迅速升值。

当时的汇率从1美元兑220日元左右上升到一年后的1美元兑150日元,3年内,日元升值50%以上,国际资本大举投资日本股市和房市。

2、宽松货币政策80年代的日本,由于担心不断升值的日元会对日本的出口造成不利的影响,日本央行迅即加大了国内的货币供给量。

在其后短短的几年里,日本货币供给的年增长率都维持在10%以上。

M2占GDP比重持续上升,从1980年140%左右上升到1991年泡沫破裂前的近190%,大量的货币投放,造成了流动性过剩。

在加大货币发行量的同时,日本央行多次降低利率。

从1986年至1987年,连续五次降息,将基准利率下调至2.5%,达到战后的最低点。

2.5%的超低利率维持了2年零3个月,直到1989年5月31日才上调到3.25%。

在日本政府扩大内需政策及宽松货币政策的鼓励下,日本全国掀起了国土开发热。

大量资金流向了股票及房地产行业,使得资产价格出现暴涨,泡沫积聚。

1980年代,东京225指数达到了惊人的38915点;东京地价达到顶峰,当时东京23个区的地价总和甚至达到了可以购买美国全部国土的水平,而银行则以不断升值的土地作为担保,向债务人大量放款;三菱公司以14亿美元购买了美国国家象征——洛克菲勒中心。

三、泡沫的破裂1989年,日本泡沫经济迎来了最高峰。

由于资产价格上升无法得到实业的支撑,一旦投机者丧失了投机欲望,土地和股票价格将下降。

日本泡沫经济

国家政策

宽松货币政策、扩大内需财政政 策 适度紧缩货币政策 金融自由化 官僚体制、政府效率低

民众心态 国际背景

极度乐观 国际社会秩序混乱

(三)对中国的启示及应对防御方式

1

正确认识当前的经济形势,客观判断我 国经济状况。

我国以资产价格泡沫为特征、以流动性资金过剩为根源的泡沫经济已经有所形成。 高度重视泡沫经济的危害,多管齐下有 效抑制泡沫。

THANKS!

4

• 极度扩张 的货币政策造成 日本“经济体系 内到处充斥着廉 价的资金”,长 期的超低利率 又将这些资金推 入股票市场和房 地产市场。

第三次失误

• ——货币政策的突然转向首先挑破了日本股票市场的泡沫。

1. 日本银行5次上调中央银 行贴现率从2.5%至6% ; 2. 要求所有金融机构控制 不动产贷款,要求所有商业 银行大幅削减贷款; 3. 1991年,日本商业银行 实际上已经停止了对不动产 业的贷款。

(二)日本泡沫破裂前背景

经济状况

贸易顺差

VS中国08年金融危机后的现状

中国

贸易顺差

泡沫破灭前的日本

日元大幅升值(自愿)

调利率前居民储蓄率高 股市、楼市价格暴涨

人民币逐步升值(被迫)

居民储蓄率高 股市、楼市价格快速上涨 适度扩张货币政策、扩大内需财政政 策 紧缩货币政策 没有实现金融自由化 政府效率不高 乐观但不失理性 金融危机ຫໍສະໝຸດ 五、日本泡沫经济对我国的启示

• (一)教训

• 日本的经验教训告诉我们: • 第一,汇率的调整并不能阻止经济的泡沫化; • 第二,尤其在CPI(消费物价指数)的稳定时期,我们更应该当心资 产的泡沫化; • 最后,我们应处理好眼前的经济繁荣与经济的长期持续健康发展之间 的关系。

日本、东南亚国家与美国泡沫的比较研究

日本、东南亚国家与美国泡沫的比较研究日本、东南亚国家与美国泡沫的比较研究引言自20世纪80年代以来,日本、东南亚国家和美国都曾经历过泡沫经济的兴起和崩溃。

泡沫经济的产生与多种因素相关,包括投资热潮、金融市场的过度放松、资本过剩等。

本文旨在比较研究这三个地区的泡沫经济,分析其相似之处和不同之处,以及其中的教训和启示。

一、泡沫经济的兴起1.1 日本泡沫经济20世纪80年代初,日本股市和房地产市场开始出现迅猛增长,许多公司股票价格飙升。

这种现象被称为“资产泡沫”,让人们对日本经济的未来充满信心。

人们对于投资日本股市和房地产市场疯狂追捧,日本股市指数(日经225指数)从1985年的12000点上涨到1989年的38000点。

1.2 东南亚国家泡沫经济与日本类似,东南亚国家的泡沫经济也起源于20世纪80年代。

泰国、菲律宾、马来西亚和印尼等国家都经历了经济快速增长和资本市场繁荣的阶段。

财政自由化、外资流入和信贷鼓励政策促进了投资热潮,让这些国家成为新兴市场的明星。

1.3 美国泡沫经济美国泡沫经济的兴起可以追溯到20世纪90年代末的互联网热潮。

互联网技术发展迅速,投资者纷纷将目光投向科技公司,这导致了股市的剧烈上涨。

股票价格严重脱离实际价值,市场出现过热现象。

然而,这种情况并未能持续,2000年互联网股票市场崩溃,导致泡沫破裂。

二、泡沫破裂与经济衰退2.1 日本泡沫破裂1990年,日本泡沫破裂,股市和房地产市场受到重创。

日本政府的紧缩政策和金融市场的紧缩加剧了危机。

企业债务激增、经济增长停滞不前,导致了长达十年的经济衰退,被称为“失去的十年”。

2.2 东南亚国家泡沫破裂1997年,亚洲金融危机爆发,东南亚国家的泡沫破裂。

这些国家的货币贬值,外债剧增,国内产业遭受打击,许多企业倒闭。

国际资本撤离,导致金融危机蔓延至整个亚洲地区。

泰国、印尼、韩国等国的经济遭受重创,恢复经济活力需要很长时间。

2.3 美国泡沫破裂2000年至2002年,科技股泡沫破裂,导致美国经济陷入衰退。

日本泡沫经济

1.泡沫经济、日本泡沫经济、中国泡沫经济泡沫经济:虚拟资本过度增长与相关交易持续膨胀日益脱离实物资本的增长和实业部门的成长,金融证券、地产价格飞涨,投机交易极为活跃的经济现象。

泡沫经济寓于金融投机,造成社会经济的虚假繁荣,最后必定泡沫破灭,导致社会震荡,甚至经济崩溃。

日本1987年至1990年初所经历的泡沫经济时代正是日本经济迎来新一轮增长的阶段。

实际GDP的增长率、工业生产指数的上涨率即使低于高度经济增长阶段的极佳表现,也各自达到了平均5.5%和7.2%的高水平。

尤其是对经济贡献最大的固定设备投资的增长率几乎达到了高速增长期的20%水平。

而个人住房投资与随之而来的家电消费也迎来了一个繁荣的时代。

但是,当时的物价水平,由于日元1985年广场协议后的大幅升值所带来的便宜的进口产品增加(1987年美国股市崩盘,世界经济处在通缩的阴影中)和日本企业国内供给能力不断加强等原因,并没有跟随当时货币供应量的迅速膨胀而上升,一直处于较低的状态。

今天,中国经济同样呈现出“高增长、宽货币、低通胀”这样看似良好的经济基本面状况。

但是,不能掩饰的是当年资金在日本的资本市场“沉淀”的烙印:首先受资金影响冲在最前面的是股价表现,而且在对美国股灾的影响做了“技术调整”后,股价更加凶猛地站上高峰,1989年12月末迎来了38915点的日经指数巅峰(可是到了1992年8月日经指数就跌去了六成)。

紧随而来的是地价在全国范围内的攀升浪潮,1990年9月日本全国城市地价指数冲上了最高峰,房价也随之而涨,势不可挡(可是到后来1994年中旬为止各自价格都跌去了八成左右)。

今天,中国市场的“地王”们不断刷新土地拍卖的“天价”和人们争先恐后地购买价格一路攀升的楼盘是否涵盖了跟日本当初一样的泡沫经济的内涵,在今天中国同样良好的经济基本面的状况下我们也不得而知,甚至我们主观上都想认为这种状况是暂时的,不会和日本当年泡沫经济崩溃联系在一起。

有趣的是,在那个被事后认为最疯狂的房地产泡沫的时代,日本学者的调查结果表明,日本央行官员和新闻主流媒体上都没有人公开表示过对泡沫崩溃的担忧之辞,尽管学者们在学术论文和会议中已经有不少人在研究泡沫经济的问题——这批学者后来最强烈地批判了政府当时因为没有对他们及时公开相关的信息所表现出来的这种“不负责任”和对学者“不信任的行为”。

1991-1992年日本股灾

1991-1992年日本股灾读评:多看看外国的历史是怎么走过来的,对于跟踪和预测中国经济将如何走是很重要的一条借鉴。

从去年以来我非常感兴趣的一点,就是大家口中所谓的日本泡沫是怎么回事,泡沫是怎么破灭的,破灭以后又对日本经济有什么样的影响,这个应该更有意义。

2008年的中国股市,算不算股灾?!一、背景。

日本在二战中对世界人民犯下滔天罪行,战败后被美国以联合国的名义占领,出于世界政治对抗的需要,日本成为美国在亚洲重要的盟友。

在美国发动朝鲜战争(1950年-1953年)和越南战争(1961年-1975年)期间,日本成为美国重要的后勤基地,大批的军事物资需求,刺激日本经济从战争的废墟中快速崛起。

1955年至1990年,人均GDP从1612美元增加到23183美元,成为仅次于美国的世界第二大经济强国。

伴随着经济的腾飞,日本国内问题重重。

1、资产市场出现严重的泡沫。

1955年至1990年,日本房地产价格上涨超过75倍。

1990年,日本所有财产的总市值约为20万亿美元,相当于世界全部财富的20%。

按照当时的地价,假如将东京卖掉,就可以买下整个美国。

但这和股市相比,只能是小巫见大巫。

在此期间,股票价格上涨100倍。

1989年12月,日本股票总市值为4万亿美元,接近全球资本市场总值的45%。

日本通讯巨头NTT公司的股票市值,超过美国电话电报公司、IBM、埃克森、通用电气、通用汽车五家公司市值的总和,日本最大券商野村证券的股票市值,比美国所有券商市值的总和还要高。

2、外贸不平衡导致日元快速升值。

20世纪60年代开始,日本逐步成长为世界主要的出口大国。

尽管70年代的石油危机使日本的贸易顺差有所下降,但自1981年起,日本贸易便呈现飞涨态势,到1986年高达827.4亿美元,超过西德成为世界头号贸易顺差国。

同期美国对外贸易逆差大幅增长,1987年贸易逆差达1712亿美元,是世界最大的贸易逆差国。

在这种背景下,1985年9月22日,美国、日本、联邦德国、法国和英国在纽约签订“广场协议”,决定联合干预外汇市场,诱导美元对主要货币的汇率有秩序地贬值,以解决美国贸易赤字的问题。

日本泡沫经济

日本泡沫经济资产泡沫是指资产价格中不能被基本面(如现金流、折现率等)因素所解释的部分,其对现实经济的影响非常大含义泡沫是一种经济失衡现象,可以定义为某种价格水平相对于经济基础条件决定的理论价格(一般均衡稳定稳态状态价格)的非平稳性向上偏移,这种偏移的数学期望可以作为泡沫的度量。

导致价格泡沫的原因是复杂的,在实际经济活动中,与预期相关联的过度投机行为、幼稚投机者交易行为、规范失灵、诈骗行为和道德风险等都可能成为导致泡沫现象的原因。

现象一般来说,在投机性泡沫发生时,价格往往会出现突然攀升,价格的攀升趋势可能会使市场产生进一步价格上升的预期,并且吸引新的买主,形成自我实现的正反馈过程。

当价格泡沫一旦被市场发现,就会产生和原来相反的预期,出现使市场价格回归理论价格的市场力,价格可能迅速而急剧地下降,导致泡沫的破灭。

泡沫经济是指一个经济中的一种或一系列资产出现了比较严重的价格泡沫,并且泡沫资产总量已经占到宏观经济总量的相当大的比重,而且泡沫资产还和经济的各个部门发生了直接或间接性的联系,并且一旦泡沫破裂,将给经济的运行带来困境,或者引发金融危机,或者引发经济危机。

具有这样特征的国民经济,称之为泡沫经济。

资产泡沫是金融研究领域中的核心问题之一,一直是经济学界关注的焦点。

在现实的资产市场上,经常可以观察到的经验现象是,在没有显著基本面变化的情况下,资产价格却会持续上升,从而产生资产泡沫现象。

泡沫理论研究可以分为理性泡沫与非理性泡沫二大方向,理性泡沫研究具有系统且科学地理论基础,并且对资产泡沫形成机理有着合理地解释,一直受到经济学家的青睐,在资产泡沫研究中占主导地位。

通货膨胀为一般物价水平持续上涨得过程;而资产泡沫则是某种资产的市场价格水平相对于理论价格的非平稳性向上偏移过程。

根源上看,通货膨胀是货币现象,是过多货币追逐较少的商品的结果;资产泡沫是由于不符合经济现实的买卖行为导致的资产价格高估。

计量上看,通货膨胀关心的当期一般物价水平和前期一般物价水平的差别;资产泡沫关心的是资产的市场价格水平和同期资产理论价格水平之间的差异。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

How could this have been avoided

1.Policy mistakes: Mismanagement of macroeconomic policies Prematurely Opening Up Capital Projects and Misguided Yen Internationalization Path Bubble burst rescue measures are too prolonged 2.Supervision mistakes: Balance financial supervision and financial freedom Regulating credit business of financial institutions

Famous asset bubbles in history

1、Tulip mania

Contract price for some fashionable tulip reached extraordinary high levels The upsurge in buying tulips spread to the national movement The price then dramatically collapsed in Feb.1637.

Government role

1.Cutting interest rates

From January 1986 to February 1987, the Bank of Japan cut interest rates for the five time in a row, reducing the central bank discount rate from 5% to 2.5%.

popular,which followed by numbers of “Bubbles Company” to

absorb funds at the same time.

The congress banned the “bubbles company” to govern the market

Famous asset bubbles in history

3、South Sea Bubble

The South Sea Company launched a plan to exchange national debt

in its share with the government, prompting its share to be more

turmoil. Stock price fell and investors were in heavy debt.

Famous asset bubbles in history

4、 Economic Bubble in Japan

During 1985-1989, the Nikkei Dow Average rose by 2.7 times. During 1986-1990, the average price index of Tokyo, Osaka and other six cities increased by more than 3 times. In 1991, land price began to fall sharply of more than 46%.

The Asset Bubble in Japan

Wu Haonan G1701257L

Yang Chen G1700612F Liu Yunting G1700629E Ali Asad aun G1700599L

What is asset bubble?

The asset bubble is an upward migration of the

market price level of certain assets relative to the

theoretical price

The emergence of asset bubbles often causes

residents to feel the false sense of increasing wealth.

3.Cutting banking loans

The Bank of Japan raised the discount rate of the central bank from 2.5% to 6% five times, and Japan's Tibetan province required all financial insal estate loans. The Bank of Japan asked all commercial banks to cut down the loans substantially.

Characteristics of Japan‟s asset bubble

1980s boom and the bursting of the asset price bubble 1.Plaza Accord made yen appreciated sharply 2.Low interest rates give further stimulus

Famous asset bubbles in history

2、Economic Bubble in Mississippi

The company„s stock can be purchased at par value with the treasury volume, and

the speculative tide began to sweep across France.

2.Expansionary monetary policy

In response to possible inflation, the Bank of Japan decided to continue expansionary monetary policy and maintain the discount rate unchanged at an ultra-low level of 2.5%.

Characteristics of Japan‟s asset bubble

1990, the “lost decade” 1.Low GDP growth

Characteristics of Japan‟s asset bubble

1990, the “lost decade” 2. High banking and corporate debt

The higher the price of Mississippi shares, the more money banks issue simultaneously.

Stock speculators exchanged coins to ship abroad. Mississippi‟s share price plunged. State council depreciated paper money by 50%.