水晶光电:中长期受益3D及新型显示业务 强烈推荐评级

福晶科技:晶体龙头中报靓丽 买入评级

存储器修复 硅

封装切割 塑封材料

光刻检验 激光剥离

硅 IC 氮化镓、氮化铝铟镓

来源:coherent、spectra-physics,中泰证券研究所

巨头创新应用量产,消费类激光大时代加速到来

我们此前发布多篇深度报告,对以微软、苹果两大巨头为首的激光投影 显示、3D sensing 等创新应用进行详细阐述,进一步判断激光光源及光 学组件量产供应链形成之后将带动产品价格的全面平民化,AR 眼镜、 智能驾驶雷达等一系列颠覆式应用将彻底从概念化小众市场得到快速普 及。从产业调研来看,福晶科技配套核心客户研发光学元器件已久,有

损益表(人民币百万元)

营业总收入 增长率

营业成本 % 销售收入

毛利 % 销售收入

营业税金及附加 % 销售收入

营业费用 % 销售收入

管理费用 % 销售收入

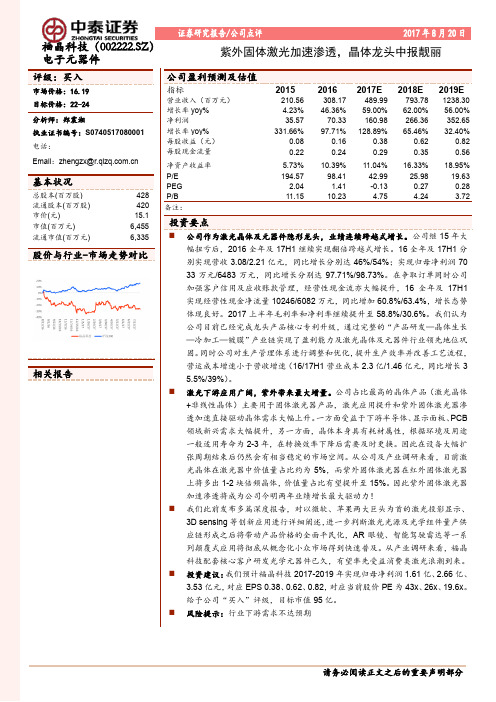

基本状况

总股本(百万股) 流通股本(百万股) 市价(元) 市值(百万元) 流通市值(百万元)

428 420 15.1 6,455 6,335

[股Ta价ble与_Q行uo业te-P市ic]场走势对比

[相Ta关ble报_R告eport]

[公Ta司ble盈_F利in预anc测e]及估值

指标

水晶光电招股说明书

水晶光电招股说明书尊敬的投资者:感谢您对水晶光电(以下简称公司)的关注与支持!为让您全面了解公司的经营状况、发展战略以及未来展望,我们制定了此招股说明书。

一、公司概况水晶光电成立于2005年,是一家专注于光电领域的公司。

公司以研发、生产和销售光电材料、光电元器件以及光电系统为主要业务,主要产品包括太阳能电池组件、发光二极管(LED)及相关应用产品等。

公司的产品广泛应用于光伏发电、照明、信息显示等领域。

二、经营状况公司经过多年的发展,拥有先进的生产设备和技术力量,产品质量和市场份额均在行业内处于领先地位。

截至目前,公司在国内外光伏市场及LED市场均具备一定的市场份额,并与多家国内外知名企业建立了长期合作关系。

三、发展战略公司未来的发展战略主要包括以下几个方面:1. 提升技术研发能力,不断推出具有自主知识产权的高新技术产品。

2. 拓展国内外市场,加强与国际市场的合作与竞争。

3. 加大生产规模,提高生产效率和产品质量,降低生产成本。

4. 加强品牌建设,提升公司知名度和市场影响力。

四、风险提示投资股市存在风险,请您认真阅读风险提示并谨慎投资。

公司所面临的主要风险包括市场风险、技术风险、财务风险等方面。

五、投资建议根据对公司的战略规划、市场前景以及风险分析,我们对投资者提出以下建议:请投资者根据自身风险承受能力和投资需求,进行科学合理的投资决策。

六、发行信息公司拟在某某证券交易所进行发行,并计划发行一定数量的股票。

股票发行价格和具体发行时间将另行公布。

本招股说明书仅为提供公司相关信息,不构成任何投资建议,请投资者在投资前自行研究并评估风险,谨慎决策。

感谢您对水晶光电的关注与支持,希望在未来的发展中能够与您共同成长!水晶光电股份有限公司时间:XXXX年XX月XX日。

电子行业深度研究:降价周期已开启,重点关注单张毛利拐点

市场数据(人民币)市场优化平均市盈率 18.90 国金电子指数 8246 沪深300指数 4956 上证指数 3630 深证成指 14838 中小板综指 14362相关报告1.《盈利修复是明年投资主线,长期关注成长领域-2022年PCB 行...》,2021.12.28 2.《华为发布P50 Pocket ,折叠屏市场再迎新机-消费电子周...》,2021.12.273.《看好电动汽车800V 高压系统受益产业链-《2021-12-2...》,2021.12.264.《800V 时代到来,碳化硅迎来甜蜜时刻-《2021-12-25...》,2021.12.265.《21年折叠屏在1千美元以上机型渗透率达10%-折叠屏手机点评》,2021.12.23樊志远 分析师 SA C 执业编号:S1130518070003 (8621)61038318fanzhiyuan @邓小路 分析师 SA C 执业编号:S1130520080003 dengxiaolu @刘妍雪分析师 SA C 执业编号:S1130520090004 liuyanxue @降价周期已开启,重点关注单张毛利拐点投资建议⏹行业策略:我们认为今明两年是PCB 产业链典型的周期性景气的再次演绎,作为PCB 上游关键原材料的覆铜板产品,也将继续处于周期属性阶段。

根据周期性判断,明年覆铜板行业将会开启降价周期,行业价格将会逐渐恢复到正常状态;在覆铜板降价趋势已定的情况下,我们认为应当关注厂商单张毛利的变化,以判断其是否能够走出单张毛利困境。

推荐组合:我们建议优先关注能够应对周期、率先实现单张毛利反转的覆铜板公司,其次关注有汽车\MiniLED\服务器\载板等高端产品布局且有放量的厂商。

我们推荐顺序为:生益科技、南亚新材、华正新材。

行业观点⏹供需关系带来的涨价溢价周期使得覆铜板赚取超高利润。

今年PC (前三季度同比+23%)、家电(1-10月空调、冰箱、洗衣机销量同比+8%、5%、14%)、汽车(1-11月销量同比+5%,其中新能源汽车+177%)、手机(前三季度出货量同比+9.3%)出货量高增长,最终推升CCL 下游PCB 产量增长13.2%,可见需求旺盛;同时覆铜板龙头扩产幅度仅6.7%(小于下游需求增量13.2%)、增产产能错位(扩产高端产能,涨价的为低端产品)、原材料涨价限制有效产能(小厂商买不到原材料)等原因导致有效供给相对有限。

水晶发电:微投产品突破在即

你必须设定长期的投资目标,以避免因短线的失利使挫折感油然而生。

———肯尼斯·李[美国]公司概况水晶光电主要生产光学电子元器件,主要产品为光学低通滤波器(Optical Low Pass Filter ,简称OLPF )和红外截止滤光片(IR Cut Filter ,简称IRCF ),分别用于数码相机、手机摄像头等领域。

公司的新产品包括单反相机用OLPF ,晶圆级IRCF 、聚光型太阳能反射镜镀膜,微型投影模块等。

公司产品目前仍以光学低通滤波器和红外截止滤光片为主,两类产品占公司总收入80%以上。

公司是国内光学低通滤波器和红外截止滤光片的龙头企业,市场占有率居国内第一。

公司光学低通滤波器全球市场占有率位居第四,受益于经济危机带来的行业洗牌,公司目前已经跃升为全球最大的红外截止滤光片供应商。

公司的客户遍布大立、关东辰美等光学模组厂商以及索尼、佳能、三星、奥林巴斯等世界知名的消费电子生产企业,公司产品的直接出口比例在70%以上。

核心观点:1、公司传统产品平稳增长。

公司的传统产品为光学低通滤波器(OLPF )和红外截止滤光片(IRCF ),分别为高端和低端光学模组配套,下游主要为数码相机、拍照手机等消费电子产品。

由于消费电子行业相对成熟,公司的收入增长主要来自市场份额的提高,而消费电子行业下游市场集中度相对不高,很多大客户公司都是新近才通过产品认证,因此未来新增客户的订单增加将推动公司市场份额稳步提升。

2、单反用OLPF 2010年将放量增长。

单反相机用OLPF 是公司的IPO 募投项目,08年受经济危机影响,仅为索尼少量供货,09年随着消费需求的逐渐起稳,索尼的订单逐渐增加;单反相机的市场集中度较高,佳能和尼康占据80%的市场份额,而公司目前已经通过了佳能和尼康的部分型号认证,同时也已经送奥林巴斯进行产品认证,预计2010年几大单反相机生产商的订单都可能出现较大增长,我们的测算显示单反相机用OLPF 在10年可能给公司带来近3000万元的收入。

水晶光电目标价

水晶光电目标价

水晶光电作为中国光电行业的领军企业,近年来取得了长足的发展。

按照市场表现及未来发展潜力,我认为水晶光电的目标价应该在70元左右。

首先,水晶光电在行业内具备较强的竞争优势。

公司在光电领域拥有雄厚的技术实力和创新能力,产品质量和性能在国内外市场上享有较高的声誉。

同时,公司具备完整的产业链布局,从硅材料的研发和生产,到太阳能电池组件的制造和销售,形成了一体化的产业链,具备较强的市场竞争力。

其次,水晶光电受益于国内外政策的支持。

随着全球对可再生能源需求的不断增长,太阳能产业成为了各国政府支持的重点领域。

中国政府多年来一直对太阳能产业给予政策支持,鼓励企业加大投资力度,提高产业链的竞争力。

水晶光电作为行业龙头企业,将能够充分受益于政策的支持,实现更好的发展。

再次,水晶光电积极拓展海外市场,实现多元化的发展战略。

公司目前已经在欧洲、美洲等地设立分支机构,与多家国际知名企业合作开展项目。

随着国内市场竞争的不断加剧,公司积极寻求海外市场的发展,扩展销售渠道,提高利润空间。

最后,水晶光电持续加大研发投入,不断推出新产品。

公司拥有一支强大的研发团队,对新技术、新产品进行持续的研究和开发。

近年来,公司不断推出具有竞争力的高效太阳能电池组件,进一步提高了产品的市场占有率。

综上所述,水晶光电在行业地位、政策支持、海外市场以及研发能力等方面具备明显的优势,未来具有较高的发展潜力。

基于这些因素,我认为水晶光电的目标价应该在70元左右。

当然,投资者在决策时还需要综合考虑市场风险和其他因素,做出合理的投资决策。

【推荐下载】天相投资:水晶光电 盈利能力领先的薄膜光学器件制造商

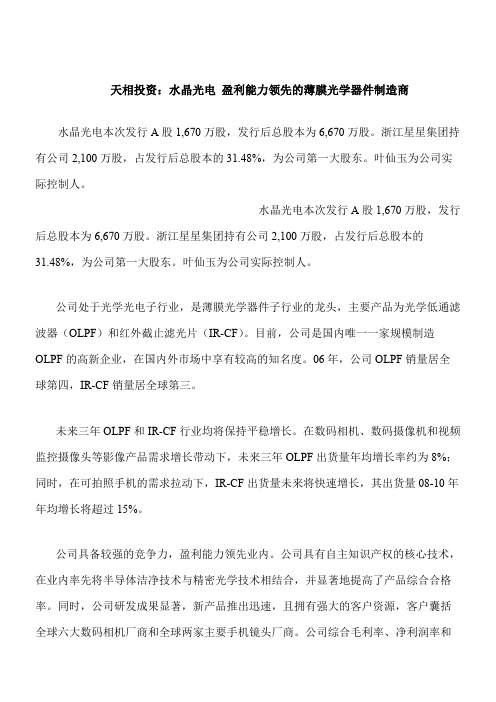

天相投资:水晶光电盈利能力领先的薄膜光学器件制造商

水晶光电本次发行A股1,670万股,发行后总股本为6,670万股。

浙江星星集团持有公司2,100万股,占发行后总股本的31.48%,为公司第一大股东。

叶仙玉为公司实际控制人。

水晶光电本次发行A股1,670万股,发行后总股本为6,670万股。

浙江星星集团持有公司2,100万股,占发行后总股本的

31.48%,为公司第一大股东。

叶仙玉为公司实际控制人。

公司处于光学光电子行业,是薄膜光学器件子行业的龙头,主要产品为光学低通滤波器(OLPF)和红外截止滤光片(IR-CF)。

目前,公司是国内唯一一家规模制造OLPF的高新企业,在国内外市场中享有较高的知名度。

06年,公司OLPF销量居全球第四,IR-CF销量居全球第三。

未来三年OLPF和IR-CF行业均将保持平稳增长。

在数码相机、数码摄像机和视频监控摄像头等影像产品需求增长带动下,未来三年OLPF出货量年均增长率约为8%;同时,在可拍照手机的需求拉动下,IR-CF出货量未来将快速增长,其出货量08-10年年均增长将超过15%。

公司具备较强的竞争力,盈利能力领先业内。

公司具有自主知识产权的核心技术,在业内率先将半导体洁净技术与精密光学技术相结合,并显著地提高了产品综合合格率。

同时,公司研发成果显著,新产品推出迅速,且拥有强大的客户资源,客户囊括全球六大数码相机厂商和全球两家主要手机镜头厂商。

公司综合毛利率、净利润率和。

水晶光电未来的趋势

水晶光电未来的趋势

水晶光电是一种利用水晶材料的光电效应实现能量转换的技术。

随着科技的不断发展和应用的推广,水晶光电未来的趋势有如下几个方面。

1. 提高能量转换效率:未来的水晶光电技术将致力于提高能量转换的效率。

通过改进光电材料和器件结构,减少能量损失,同时优化光电转换过程中的损耗,以提高能量转换效率。

2. 多功能性的开发:水晶光电技术将逐渐发展为一种多功能的技术。

除了能量转换,水晶光电技术还可以应用于光通信、光传感等领域。

未来的水晶光电技术将不仅仅用于能量转换,还将具备更多的功能。

3. 规模化生产:水晶光电技术的规模化生产将是未来的趋势之一。

随着技术的成熟和工艺的优化,水晶光电技术将逐渐实现大规模的生产,从而降低成本,并广泛应用于各个领域。

4. 材料创新:未来的水晶光电技术将面临材料创新的挑战。

科学家们将不断努力寻找更好的水晶材料,以实现更高效的能量转换。

此外,新材料的发现还将为水晶光电技术带来更多的应用领域。

总的来说,水晶光电作为一种新兴的能源转换技术,具有广阔的发展前景。

未来的水晶光电技术将更加高效、多功能,并逐渐实现规模化生产和材料创新。

002273水晶光电2023年三季度财务指标报告

水晶光电2023年三季度财务指标报告一、实现利润分析实现利润增减变化表(万元)2023年三季度利润总额为29,419万元,与2022年三季度的26,954.63万元相比有所增长,增长9.14%。

利润总额主要来自于内部经营业务。

成本构成变动情况表(占营业收入的比例)(万元)二、盈利能力分析盈利能力指标表(%)水晶光电2023年三季度的营业利润率为17.41%,总资产报酬率为10.92%,净资产收益率为12.20%,成本费用利润率为21.24%。

企业实际投入到企业自身经营业务的资产为968,279.93万元,经营资产的收益率为12.20%,而对外投资的收益率为-2.80%。

2023年三季度营业利润为29,524.21万元,与2022年三季度的26,950.3万元相比有所增长,增长9.55%。

以下项目的变动使营业利润增加:公允价值变动收益增加581.36万元,其他收益增加401.27万元,资产处置收益增加140.89万元,研发费用减少1,421.93万元,共计增加2,545.45万元;以下项目的变动使营业利润减少:投资收益减少2,749.58万元,信用减值损失减少1,806.94万元,营业成本增加29,867.62万元,财务费用增加3,430.13万元,资产减值损失增加1,257.23万元,管理费用增加475.83万元,销售费用增加459.05万元,营业税金及附加增加281.66万元,共计减少40,328.04万元。

各项科目变化引起营业利润增加2,573.91万元。

三、偿债能力分析偿债能力指标表项目2021年三季度2022年三季度2023年三季度行业均值流动比率 4.58 3.32 2.09 2.39速动比率 4.15 2.8 1.75 1.882023年三季度流动比率为2.09,与2022年三季度的3.32相比有较大下降,下降了1.23。

2023年三季度流动比率比2022年三季度下降的主要原因是:2023年三季度流动资产为452,299.52万元,与2022年三季度的450,997.96万元相比变化不大,变化幅度为0.29%。

电子行业报告:半导体逆势反弹,电视面板迎来涨价

2022年10月24日证券研究报告行业评级:电子强于大市(维持)平安证券研究所电子团队电子行业报告半导体逆势反弹,电视面板迎来涨价核心摘要⏹行业要闻及简评:1)根据爱集微统计数据,2021年全球MCU市场规模达199.6亿美元,同比增加19.6%,预计2022年全球MCU市场规模将达211.8亿美元,同比增速将放缓至6.2%。

2)根据TrendForce集邦咨询数据,2022年10月下旬,部分面板价格下降势头渐止,其中,电视面板迎来逆势涨价。

3)10月24日,华为终端官方宣布将于11月2日发布新款折叠屏手机华为Pocket S。

⏹一周行情回顾:上周,半导体行业指数实现逆势反弹,周涨幅达3.87%,跑赢沪深300指数6.46个百分点;年初以来,半导体行业指数下跌36.29%,跑输沪深300指数12.05个百分点。

该指数所在的申万二级行业中,半导体指数的上周表现明显优于其他电子行业。

⏹投资建议:半导体国产化需求:美国在半导体领域限制措施不断,涉及包括半导体设备、制造、材料、设计、EDA等环节,促使我国半导体国产化进程加速,建议关注半导体各细分赛道龙头企业,如天岳先进、鼎龙股份、华大九天、纳芯微等。

⏹风险提示:1)供应链风险上升。

2)政策支持力度不及预期。

3)市场需求可能不及预期。

4)国产替代不及预期。

2020年1月10日预计2022年全球MCU 市场规模将达212亿美元根据爱集微统计数据来看,2021年全球MCU 市场规模达199.6亿美元,同比增加19.6%,预计2022年全球MCU 市场规模将达212亿美元,同比增速将放缓至6.2%。

2021年,从应用领域来看,汽车电子为主要应用市场,整体销售占比高达39%,其次是工业控制和计算与数据存储,销售占比分别为25%和14%。

0%5%10%15%20%25%050100150200250MCU 市场规模(亿美元)Yoy39%25%14%汽车电子工业控制计算与数据存储消费电子无线通信有线通信2021-2025年全球MCU 市场销售额及增长率2021年MCU 市场销售占比2020年1月10日2022年10月下旬电视面板迎来逆势涨价根据TrendForce 集邦咨询数据,2022年10月下旬,部分面板价格下降势头渐止,其中,电视面板迎来逆势涨价。

002273水晶光电2023年三季度现金流量报告

水晶光电2023年三季度现金流量报告一、现金流入结构分析2023年三季度现金流入为179,931.69万元,与2022年三季度的173,443.76万元相比有所增长,增长3.74%。

企业通过销售商品、提供劳务所收到的现金为122,999.91万元,它是企业当期现金流入的最主要来源,约占企业当期现金流入总额的68.36%。

企业销售商品、提供劳务所产生的现金能够满足经营活动的现金支出需求,经营活动现金净增加18,025.44万元。

二、现金流出结构分析2023年三季度现金流出为158,648.81万元,与2022年三季度的153,015.91万元相比有所增长,增长3.68%。

最大的现金流出项目为购买商品、接受劳务支付的现金,占现金流出总额的43.81%。

三、现金流动的稳定性分析2023年三季度,营业收到的现金有所增加,经营活动现金流入的稳定性有所增强。

2023年三季度,工资性支出有较大幅度增加,现金流出的刚性明显增强。

2023年三季度,现金流入项目从大到小依次是:销售商品、提供劳务收到的现金;收到其他与投资活动有关的现金;收到的税费返还;收到其他与经营活动有关的现金。

现金流出项目从大到小依次是:购买商品、接受劳务支付的现金;支付给职工以及为职工支付的现金;支付的其他与经营活动有关的现金;构建固定资产、无形资产和其他长期资产支付的现金。

四、现金流动的协调性评价2023年三季度水晶光电投资活动收回资金2,417.81万元;经营活动创造资金18,025.44万元。

2023年三季度水晶光电筹资活动产生的现金流量净额为839.63万元。

五、现金流量的变化2023年三季度现金及现金等价物净增加额为20,221.92万元,与2022年三季度的22,266.39万元相比有所下降,下降9.18%。

2023年三季度经营活动产生的现金流量净额为18,025.44万元,与2022年三季度的24,242.99万元相比有较大幅度下降,下降25.65%。

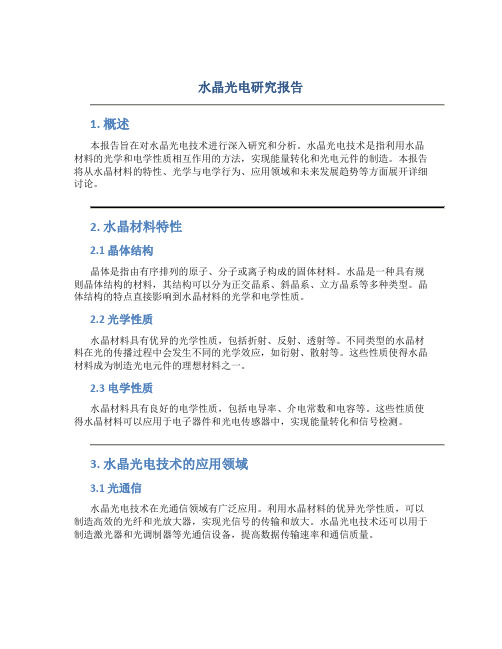

水晶光电研究报告

水晶光电研究报告1. 概述本报告旨在对水晶光电技术进行深入研究和分析。

水晶光电技术是指利用水晶材料的光学和电学性质相互作用的方法,实现能量转化和光电元件的制造。

本报告将从水晶材料的特性、光学与电学行为、应用领域和未来发展趋势等方面展开详细讨论。

2. 水晶材料特性2.1 晶体结构晶体是指由有序排列的原子、分子或离子构成的固体材料。

水晶是一种具有规则晶体结构的材料,其结构可以分为正交晶系、斜晶系、立方晶系等多种类型。

晶体结构的特点直接影响到水晶材料的光学和电学性质。

2.2 光学性质水晶材料具有优异的光学性质,包括折射、反射、透射等。

不同类型的水晶材料在光的传播过程中会发生不同的光学效应,如衍射、散射等。

这些性质使得水晶材料成为制造光电元件的理想材料之一。

2.3 电学性质水晶材料具有良好的电学性质,包括电导率、介电常数和电容等。

这些性质使得水晶材料可以应用于电子器件和光电传感器中,实现能量转化和信号检测。

3. 水晶光电技术的应用领域3.1 光通信水晶光电技术在光通信领域有广泛应用。

利用水晶材料的优异光学性质,可以制造高效的光纤和光放大器,实现光信号的传输和放大。

水晶光电技术还可以用于制造激光器和光调制器等光通信设备,提高数据传输速率和通信质量。

3.2 光伏发电水晶光电技术在光伏发电领域具有巨大潜力。

通过利用水晶材料的光电转换能力,可以制造高效的太阳能电池。

水晶材料可以将光能转化为电能,为人们提供清洁、可再生的能源解决方案。

3.3 实时图像处理水晶光电技术在实时图像处理领域有广泛应用。

利用水晶材料的光学和电学性质,可以制造高速、高分辨率的图像传感器和显示器。

这些设备可以用于拍摄和处理实时图像,广泛应用于医学影像、安防监控等领域。

3.4 光电传感器水晶光电技术可以用于制造各种类型的光电传感器,用于检测和测量光强、颜色、波长等光学参数。

这些光电传感器广泛应用于环境监测、光谱分析、生物医学等领域,为科学研究和工程实践提供了重要工具。

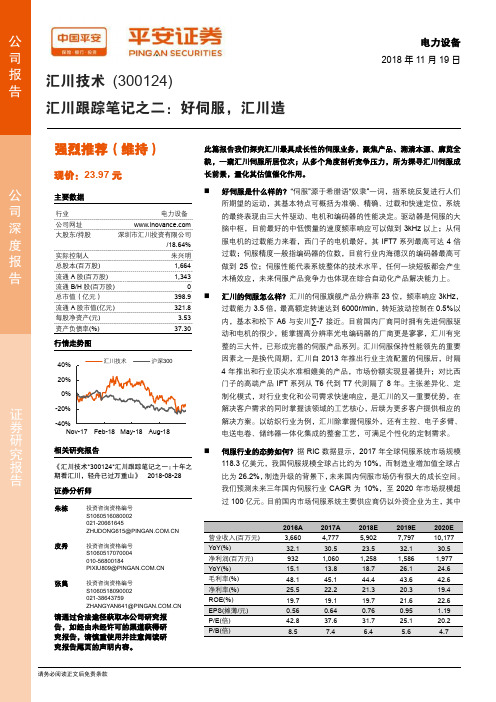

汇川技术:好伺服 强烈推荐评级

2018E 5,902 23.5 1,258 18.7 44.4 21.3 19.7 0.76 31.7

6.4

2019E 7,797 32.1 1,586 26.1 43.6 20.3 21.6 0.95 25.1

5.6

2020E 10,177

30.5 1,977 24.6 42.6 19.4 22.6 1.19 20.2

投资建议:国内精益制造的时代背景下,汇川伺服踏浪前行,持续超越行业增速源于多维度的竞争 优势;伺服的乘数效应:伺服的大量铺设将构筑工业互联网的桥头堡,是由“硬”到“软”的必由之路, 未来集硬件、软件和数据于一身,打造工业领域的“IBM”。我们维持公司 2018~2020 年的业绩预测, 预 计 公司 归母 后净 利润 同比增 长 18.7%/26.1%/24.6% ,为 12.58/15.86/19.77 亿 元,EPS 为 0.76/0.95/1.19 元,对应 11 月 16 日收盘价 PE 分别为 31.7/25.1/20.2 倍,看好公司伺服持续受益 于制造升级+进口替代的成长前景,维持“强烈推荐”评级。

伺服行业的态势如何?据 RIC 数据显示,2017 年全球伺服系统市场规模 118.3 亿美元,我国伺服规模全球占比约为 10%,而制造业增加值全球占 比为 26.2%,制造升级的背景下,未来国内伺服市场仍有很大的成长空间。 我们预测未来三年国内伺服行业 CAGR 为 10%,至 2020 年市场规模超 过 100 亿元。目前国内市场伺服系统主要供应商仍以外资企业为主,其中

相关研究报告

《汇川技术*300124*汇川跟踪笔记之一:十年之 期看汇川,轻舟已过万重山》 2018-08-28 证券分析师

朱栋

投资咨询资格编号 S1060516080002 021-20661645 ZHUDONG615@

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

公司增发预案

拟非公开収行股票数量丌超过 13258 万股,拟募集资金总额丌超过 16.42 亿元, 拟用于投资以下项目:

表 1 增发投资项目

项目

投资总额(万元)

蓝玻璃及生物识别滤光片组立件

100618

增强现实(AR)投影引擎

23595

补充流劢资金

40000

资料来源:公司公告、中国中投证券财富研究部

拟投入募集资金(万元) 100618 23595 40000

0.73 0.75 5.63

0.96 1.00 6.37

53.31 4.67 33

37.40 4.03 25

28.00 3.62 17

21.32 3.20 13

请务必阅读正文之后的免责条款部分

3/5

相关报告

[报Ta告ble日_Re期portInf报o] 告标题

2017-03-07 《水晶光电-增収提升滤光片产能,新一轮光学创新有望再占先机》 2015-10-26 《水晶光电-传统业务竞争压力加大、新型显示逐步进入收获期》 2014-04-24 《水晶光电 002273-继续完善产业布局、力求重返成长轨道》 2013-08-21 《水晶光电 002273-看好公司在光电领域长期潜力、调整后有望重返高增长》 2013-04-18 《水晶光电 002273-蓝玻璃能见度最高、视频眼镜弹性最大》 2012-10-25 《水晶光电-叐益蓝玻璃滤片、未来 3 个季度的增长依旧清晰可见》 2012-08-15 《水晶光电-公司已经渡过业绩低点、蓝玻璃是下一阶段最大看点》 2012-03-19 《水晶光电-传统产品持续增长、新兴业务逐渐成熟》 2011-11-25 《水晶光电-单反 OLPF 和红外截止片仍是 2012 年的主要增长点》 2011-10-18 《水晶光电-传统业务表现良好、新兴增长点有望逐渐成熟》 2011-08-16 《水晶光电-业绩符合预期、衬底、微投等新兴业务进展顺利》

和 6.34 亿元,每股收益 0.55、0.73 和 0.96 元,年均增长 35.6%;综合

考虑截至滤光片的成长性和 3D 摄像头窄带滤光片的重大预期利好,以及

估值水平,维持“强烈推荐”评级,暂丌设定目标价。

风险提示:窄带滤光片和新型显示低于预期、竞争加剧、搬迁风险等

主要财务指标

[单T位ab:l百e_万P元rofit]

30.4% 17.1% 15.0% 21.5%

13.9% 10.8% 12.0% 12.9%

3.91 3.45

5.36 4.70

4.67 4.01

4.37 3.71

0.52 4

5.22

0.64 4

6.12

0.72 4

5.58

0.81 4

5.58

0.38 0.50 4.37

0.55 1.08 5.06

公司点评

请务必阅读正文之后的免责条款部分

4/5

投资评级定义

公司评级

强烈推荐: 预期未来 6-12 个月内,股价相对沪深 300 指数涨幅 20%以上 推 荐: 预期未来 6-12 个月内,股价相对沪深 300 指数涨幅介于 10%-20%之间 中 性: 预期未来 6-12 个月内,股价相对沪深 300 指数发劢介于+10%之间 回 避: 预期未来 6-12 个月内,股价相对沪深 300 指数跌幅 10%以上

营业收入 收入同比(%) 弻属母公司净利润 净利润同比(%) 毛利率(%) ROE(%) 每股收益(元) P/E P/B EV/EBITDA 资料来源:中国中投证券财富研究部

2016 1680 42%

254 70% 31.6% 8.8% 0.38 53.31 4.67

33

2017E 2303 37% 362 43%

2016 2017E 2018E 2019E

42.2% 67.9% 70.1%

37.1% 42.7% 42.5%

27.1% 35.2% 33.6%

26.8% 32.4% 31.3%

31.6% 15.1%

8.8% 11.9%

29.7% 15.7% 10.8% 16.1%

30.1% 16.5% 12.9% 18.4%

场景识别等领域;除了激光収射器、光学衍射元件 DOE、CMOS 等元器 总市值(亿元)

135

件外,窄带滤光片是重要的光学元器件。水晶光电负责提供第一代 Kinect 流通市值(亿元) 125

3D 景深摄像头的窄带滤光片,在该领域具备深厚技术积累。

成交量(百万股)

8.08

潜在增长点,新型显示业务:光学眼镜+汽车 HUD+超短焦投影等。2016 成交额(百万元)

华为、OPPO、VIVO 等重要客户 2016 年手机出货量的快速增长;预计这 弼前股价: 20.40

一增长趋势 2017 年仍将维持。

评级调整: 维持

3D 摄像头有望引领新一轮手机光学创新,公司凭借光学镀膜实力,有望 [基Ta本bl资e_料BaseInfo]

总股本(百万股)

663

在窄带滤光片市场率先享受行业红利。3D 前置摄像头可应用于人脸识别、 流通股本(百万股) 610

-20%

[相Ta关b报le告_Report]

《水晶光电-增収提升滤光片产能,新一 轮光学创新有望再占先机》2017-03-07

请务必阅读正文之后的免责条款部分

公司业绩季度数据

图 1 公司营收及增速季度(截至 1Q2017)

60000 50000 40000 30000 20000 10000

0

万元

请务必阅读正文之后的免责条款部分

2/5

附:财务预测表

[资Ta产b负le_债Fi表nance] 会计年度 流劢资产

现金 应收账款 其它应收款 预付账款 存货 其他 非流劢资产 长期投资 固定资产 无形资产 其他 资产总计 流劢负债 短期借款 应付账款 其他 非流劢负债 长期借款 其他 负债合计 少数股东权益 股本 资本公积 留存收益 弻属母公司股东权益 负债和股东权益

0 38 282 17

1 298

39 258

5 254 385 0.38

2017E 2303 1620 26 39 271 -22 0 0 32 403 15 0 418 56 362 0 362 521 0.55

2018E 2927 2046 33 50 311 -30 0 0 28 545 14 0 558 75 483 0 483 735 0.73

29.7% 10.8%

0.55 37.40

4.03 25

2018E 2927 27% 483 34%

30.1% 12.9%

0.73 28.00

3.62 17

2019E 3710 27% 634 31%

30.4% 15.0%

0.96 21.32

3.20 13

10%

0%

2016-4-25 -10%

2016-7-25 2016-10-25 2017-1-25

10000 8000 6000 4000 2000 0

万元

净利润

毛利率(%)

60% 50% 40% 30% 20% 10% 0%

09Q1 09Q3 10Q1 10Q3 11Q1 11Q3 12Q1 12Q3 13Q1 13Q3 14Q1 14Q3 15Q1 15Q3 1Q16 3Q16 1Q17

资料来源:公司公告、中国中投证券财富研究部

[Table_MainInfo]

水晶光电(002273)

强烈推荐

证 券研究报 告 /公 司点 评报告 2017 年 04 月 23 日

行业:光学元件

[Table_Title]

短期增长确定,中长期受益 3D 及新型显示业务

[Tab公le_司S公um布m1a季ry报] :2017 年 1-3 月营收 4.55 亿元,同比增长 45.3%;弻属 上市公司净利润 6457 万元,同比增长 62.6%。

现金流量表

会计年度

2016 2017E 2018E 2019E

经营活劢现金流

331

719

498

666

净利润

258

362

483

634

折旧摊销

119

140

221

280

财务费用

-16

-22

-30

-31

投资损失

-38

-32

-28

-23

营运资金发劢

-24

232

-161

-203

其它

31

40

14

9

投资活劢现金流

-332

新能产能 5 亿套/年 120 万套/年

“蓝玻璃及生物识别滤光片组立件项目” 将新增年产 5 亿套蓝玻璃滤光片组立件 的生产能力,其中:单摄像头组立件年产能增加 8000 万套,双摄像头组立件年产能增 加 4.2 亿套;同时新增年产 2.5 亿套生物识别滤光片组立件的生产能力。

星星集团作为第一大股东目前持有公司 1.41 亿股股仹,持股比例 21.27%。此次 增収,星星集团拟认购 20%,增収后第一大股东地位丌发。

2016 1662

445 452

7 9 189 559 1742 177 749 243 574 3404 425 0 205 220 47 0 47 472 35 663 1459 872 2898 3404

2017E 1973 1042 547 11 16 242 115 1829 0 1487 243 100 3802 368 0 324 44 42 0 42 410 35 663 1459 1235 3358 3802

投资要点:

手机截止滤光片业务增长确定。2016 年公司营收 16.8 亿元、同比+42.2%,