凯雷收购徐工

中国上市公司经典并购案例一览

中国上市公司经典并购案例一览米塔尔并购华菱管线2005年1月,作为华菱管线的控股股东,华菱集团与米塔尔钢铁公司签署股权转让协议,前者将其持有的华菱管线74.35%国有法人股中的37.175%转让给米塔尔。

转让后,米塔尔与华菱集团在成为并列第一大股东。

此后,随着国内钢铁行业新政策出台,明确规定外商不能控股国内钢铁企业的背景下。

并购双方重新谈判,米塔尔钢铁公司同意其购入的股权减少0.5%,以1%的股权差距屈居第二大股东。

凯雷收购徐工机械2005年10月,徐州工程机械集团有限公司与国际投资机构凯雷投资集团签署协议,凯雷出资3.75亿美元现金购买徐工集团全资子公司———徐工集团工程机械有限公司85%的股权。

由于徐工机械持有徐工科技43%的股份,此次股权转让完成后,徐工科技的控股股东将变为凯雷投资。

拉法基控股四川双马2005年11月,全球最大水泥企业拉法基公司与其合资公司拉法基瑞安水泥有限公司,以3亿元的价格完购四川双马投资集团。

由于双马集团持有四川双马66.5%的股权。

经过此次股权变更,拉法基瑞安将成为四川双马的实际控制人。

大摩、IFC投资海螺水泥2005年12月,海螺水泥公告称,公司接到控股股东海螺集团通知,海螺集团已与战略投资者MS Asia Investment Limited和国际金融公司(世界银行集团成员之一,下称IFC)签署协议,拟将其持有的公司13200万股和4800万股国有法人股分别转让给MS 和IFC。

阿赛洛入股莱钢股份世界第二大钢铁商阿赛洛股份公司旗下全资企业———阿赛洛中国控股公司与莱芜钢铁集团有限公司于2006年2月在济南签署了《股份购买合同》,阿赛洛中国以约20.85亿元人民币收购莱钢集团所持莱钢股份35423.65万股非流通国有法人股,占莱钢股份总股本的38.41%。

在收购完成后,阿赛洛中国与莱钢集团并列莱钢股份第一大股东。

中石化整合旗下A股公司2006年2月,中石化发布公告称,以现金整合旗下石油大明、扬子石化、中原油气、齐鲁石化4家A股上市公司,以现金要约的方式收购旗下4家A股上市子公司的全部流通股和非流通股,其中用于流通股部分的现金对价总计约143亿元。

凯雷并购徐工的玄机

原本 预测 至 少要 到今年 年底 才 能面 2 0 0 3年 1 0月 , 国 内 外 3 0余 家 机 构 向 政

象 必须是 行业 龙头 、预期 年 收益 必须 超 世 的 《 规定 》 ,为什 么会在这个 时候 加速 府和 徐工集 团提 交 了 《 目建议书 》 项 ,包

入 围 者 。 双 方羞 答 答 地 恋 爱 了一 年 多 , 徐工 已有婚约 ,不会接受三一的请求。 凯 雷最 终 赢 得 美 人痴 心,并 于 2 0 0 5年

1 0月 2 5日订 婚 ,签 署 了 《 权 买卖 及 股 股本认购 协议 》及 《 资合同 》 合 。凯雷 先

二、凯雷、徐工 “ 恋爱”之谜 家 的利 益 ,只 有等待 国资委 、商务 部 为

年 9月 8日起施 行。而 在 7月 中旬 ,针 购境 内企 业讨 论 的一种 回应 ,同时 也深 本 外 ,其余全 为金融资本。

对前期 有 关 《 规定 》将 在一 个 月内 出 台 化 了 公 众 对 这 一 议 题 的 认 识 ,在 一 定 程

( ) 二 凯雷、徐 工 “ 两厢情愿”

维普资讯

美国凯雷公司为了应 对在并购过程中遇到的 困难 ,积极公 关,先有大名鼎鼎 的鲍威尔 先生亲赴北京游说 ,后有美国商务部副部长专程来华 ,凯雷为何 对徐工 情 有独钟?

凯雷并购徐 工 的玄机

一 / 荣 华 严

度 上避 免 了 由于 缺 乏相 关规范 而使 各种 讨 论停 留在 “ 绪化 ”阶段 ,从而 影 响 情 中国的对外开放和并购市场 的活跃。 这似乎 意 味着 ,凯 雷并购 徐 工一 案 也将 有章 可循 , 国务 院有 关部 门的意 见

财经十大事件

财经十大事件作者:游艳玲来源:《中国报道》2007年第01期一场并购引发的“博客门”事件2006年10月16日,徐州工程机械集团有限公司(以下简称“徐工集团”)、凯雷徐工机械实业有限公司、徐工机械签署了《股权买卖及股本认购协议》修订协议;同日,徐工集团、凯雷徐工签署了《合资合同》修订协议。

根据新方案,凯雷入股徐工的比例由原定的85%降至50%,涉及金额约人民币18亿元。

此消息公开后,外界普遍认为,无论国家部委是否通过此项并购,凯雷、徐工在11月25日“大限”前夕紧急修订并购方案,足以证明“博客门”事件的巨大威力。

提起由向文波导演的“博客门”事件,还得从2002年江苏省国有企业改制说起。

凯雷徐工并购案2002年,徐工集团被江苏省委、省政府列为江苏省82家改制的大型国有企业之一。

2003年4月,在江苏省政府组织的国有企业改制项目推介会上,徐工集团作为江苏省准备改制的企业,一经亮相,便受到国内外众多企业的垂青。

在竞购过程中,凯雷方面表示,有信心在6至12个月内为徐工引进大型柴油发动机项目,在18至24个月内引进载重卡车项目。

上述项目完工后,5年内将为徐州市带来50亿元以上的新投资,新投资全部投产后将为徐工机械带来125亿元的新增收入,为徐州市政府带来每年8亿元的新增增值税收入。

在经过层层筛选后,徐工宣布凯雷获得优先谈判权。

2005年10月25日,凯雷与徐工集团、徐工机械签署了《股权买卖及股本认购协议》等系列文件,凯雷拟以3.75亿美元的价格,购买徐工机械85%的股份。

“博客门”事件在耐心等候国资委、商务部批复并购协议8个月后,凯雷和徐工等来的不是国家相关部委的审批意见,而是同行向文波挑起的“博客门”事件。

2006年6月8日,身为三一重工执行总裁的向文波,在自己的博客上,将“讨伐”的矛头对准了自己的同行——正待嫁作商人妇的徐工集团。

他认为凯雷收购徐工至少少花了10亿元,并认为凯雷投资收购徐工的动机不纯,是国有资产的贱卖,会影响到国家的经济安全。

徐工集团并购事件案例

徐工集团并购事件案例何伊凡他是一个不怕身后洪水滔天的国企改制者?还是一个拿民族品牌和国家利益做交易的人?亲手导演了徐工改制的王民,究竟会把他自己和2万人的徐工集团带往何处“这不是一场战争”。

寒风瑟瑟下,空旷的华北平原,200多辆重型机车,最轻的也有十八吨,扬起滚滚尘埃,大地为之震颤,“这是一次科技的较量!”2005年1月,徐工集团首则形象广告在境外的凤凰卫视热播,媒体的选择和画面的气势暗示了其对自身的期许:突破本土防线,成为国际市场有力竞争者。

然而,广告语成了错误的预言。

在那之后不久,这家中国最大的机械制造商、年销售收入200亿的大型国企就陷入了一场旷日持久的“改制之争”。

它与国际私募投资基金凯雷的合作被舆论描述为一桩浮士德式的交易,而其民企对手三一重工的总裁干脆指责这桩交易将成为腐败的注脚和民族品牌沦陷的开端。

毫无疑问,徐工是近20年来国企改制史中难得一见的高透明度的样本。

改制过程中的每一步、谈判交易的每一处细节、协议文本上的每一个字,都被人们拿到“聚光灯下解剖台前详细检查”。

另一方面,这起引发了巨大争议的海外私人资本并购国企案,也被国际舆论当作中国对外开放“向左转”还是“向右转”的标志。

但是迄今为止,负责审批的商务部、国资委和发改委的高层官员都没有明确表态是否放行。

大幕尚未落下,“导演”王民已站上了前台。

尽管许多人迫切希望从他此前一直紧闭的口中得到某些适用的普遍结论,但显然,这位无意中制造了历史的国企董事长的自白仍不会是最后的谢幕陈辞。

不过,第一当事人在整个过程中的心路轨迹会为我们提供了另外一个切面。

妥协2006年10月17日,徐工集团全资拥有的徐工机械发出通告,一天之前,徐工集团、凯雷、徐工机械签署了《股权买卖及股本认购协议》之修订协议和《合资合同》之修订协议。

根据这两则修订协议,凯雷放弃了控股徐工机械的计划,将持股比例从85%下调到50%,未来徐工机械可能带上的帽子将从外资企业变更为合资企业。

美国凯雷集团收购徐工机械85%股权

据介绍 , 此次出售严格按照 国家和地方政府对 凯雷与徐工机械将履行大股东 的义 务, 并支持徐工 于国有股权转让的有关规定进行招标 。徐工集团聘 科技的发展 , 徐工科技也将获益于徐工机械在国内、 ¨ 用摩根大通作为财务顾 问全程参与, 并邀请相关部 国际市场上 的发展及品牌认知 的加强 。

圈 2 世界 S 0强按区域统计 的市场份 额

5 瑚 美J 一L 集 团收购徐 工机 械 8 %股 权 .lI ~工船 l鞅 _ 国凯雷 -帽 幽一

不久前, 徐州工程机械集团有限公司宣布 , 徐工

工机械做强做大、 向国际化 的步伐 。 走

此外 , 徐工机械持有上市公司徐州工程机械科 技股份有限公司 4 的股份。在凯雷顺利实现入 3

维普资讯

20 年 2 06 月

地 质 装备

5

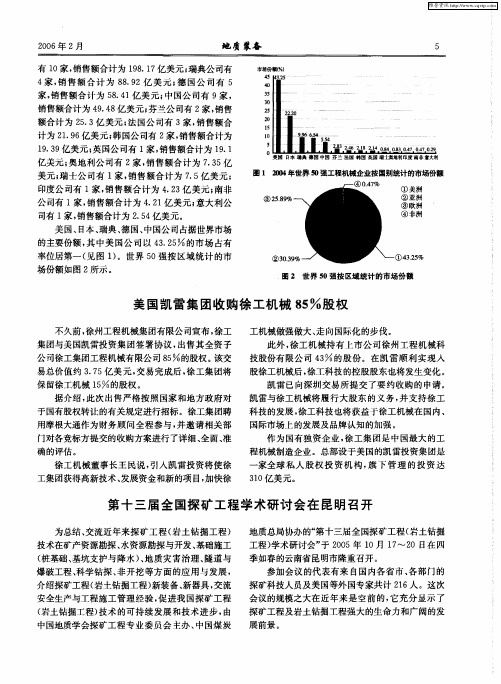

有 1 家, O 销售额合计为 18 1 亿美元; 9 .7 瑞典公司有 4 销售额合 计为 8 . 2 美元 ; 国公 司有 5 家, 89 亿 德 家, 销售额合计 为 5 .1 8 4 亿美元; 中国公 司有 9 , 家 销售额合计为 4. 8 9 4 亿美元; 芬兰公 司有 2 , 家 销售 额合计为 2. 亿美元 ; 53 法国公司有 3 , 家 销售额合 计为 2 .6 19 亿美元 ; 韩国公司有 2 , 家 销售额合计为 l. 9 93 亿美元 ; 国公 司有 l 销售额合计为 1. 英 家, 91 亿美元 ; 奥地利公 司有 2 销售额合计为 7 3 亿 家, .5 美元; 瑞士公司有 l , 家 销售额合计为 75 . 亿美元 ; 印度公 司有 1 , 家 销售额合计为 42 亿 美元 ; .3 南非 公司有 1 销售额合计 为 4 2 亿美元 ; 家, .1 意大利公 司有 l 销售额合计 为 25 亿美元。 家, .4 美国、 本 、 日 瑞典 、 国、 德 中国公司占据世界市场

凯雷收购徐工案例分析

案例分析与收购引发的思考随着中国对外资开放领域的增加,以及政府对境外资本参与国企改制的大力鼓励,面对中国企业以及中国市场强大的增值潜力,外资迫不及待地蜂拥而至。

徐工被凯雷收购,不亚于一场行业地震。

我们在庆幸徐工终于找到一个投资者的同时有没有警惕过:海外资本实力开始强势渗入我国装备制造业。

以卡特彼勒等为首的跨国巨头图谋的不仅是中国市场,而是从全球产业链的角度“整合”中国市场和资源,把中国的装备制造业纳入其全球产业链,确保其在全球市场的绝对优势。

如果不积极应对,那么我们的装备制造企业将沦为跨国公司在中国的加工车间。

我们一直在强调坚持对外开放,但是可知,外国企业就是利用了我们这一政策,纷纷开始进驻中国市场。

原本民营国企之间相互合作整合的机会越来越少,而随之而来的就是大范围的“国退洋进”,外资代替民营“帮助”国企更好的发展下去。

我们应该明白外资存在的野心,他们追求的永远只是利益关系,而并非真正的帮助投资企业实现转型,引入新的管理理念,提升投资企业的内涵价值。

在国有企业改制的浪潮下,有人质疑,在国企本位和地方政绩的驱动下,地方政府缺乏把握“国退洋进”的充分动机和能力。

表面上看每一项国企改制都经过了严格的资产评估、层层审核和公开招标,但因为在地方政府在与外资的谈判合作中很难取得对等的地位,甚至难以代表国有企业的真正利益。

国企改制的最终结果往往是屈服于国际资本的意志。

从凯雷集团收购徐工可以看出,学习国际资本在华产业投资并购,对于将来国内企业在国际资本市场中生存以及寻求发展良机具有非常重要的意义,这将是每个中国企业都必须正式与认真面对的课题。

借鉴国外资本在国内的成功收购经验,一方面可以促进国内企业今后在与国外资本大鳄的对话的过程中,知己知彼,从而增加资本对话中的话语权;另一方面,了解国外的游戏规则,也能为将来国内企业走出国门,在海外实施产业并购提供支持,从而避免在相互交流过程中对话的不平等状态。

除此之外,政府要进一步完善有关外国投资者并购国有企业政策规定,加强对外资并购涉及国家安全的敏感行业重点企业的审查和监管,保证在国家经济产业结构安全的情况下,对外开放引进外资。

揭秘徐工收购案

真 能 被 批 准 的 话 ,这 对股 价 一 直 处 于 低 购 方 在 融 资 后 实 现 不 了承 诺 而 被 强 行 司

迷 期 的 徐 工 科 技 无疑 也 是 一 剂 良药 。

2 贸26第 期 6 经 .0 9 年 0

圈

摊 销 前的 收益 ) 到 约定 目标 ,则凯 雷溢 购 方 来说 是 高 风 险 高 收 益 ,但 对 被 收 购 报价 为 3 9 2 达 9 5亿美 元 ,徐 帅 国资 委少 收 l

维普资讯

竞购 始 末

20 0 3年 ,徐 工集 团实现营 业收入 1 0 5 亿 元 ,成 为 中国最 大 的工 程机 械开 发 、 制 造 和 出 口企 业 。 体 制 的局 限 性 一 直 限 制 然而 ,由于与卡特彼勒在商谈 中出

现一 些 矛盾 ,因此这 家 世界 著 名的重 工 业

相 中 凯雷 之 后 ,徐 工 所 有 人 道

价 12亿美 元收购 徐 工机械 24 . 2亿美 元资 产 ;若 徐 工未 能 达标 ,则 凯雷 仅 出资 0 6

亿美元。

方来说 却 是高 风 险没 收益 。换 而 言之 ,在

杠杆 收 购 中 ,收 购 方 实现 了 以小 博 大 的

15 1 4亿元人 民币 ,即使考 虑将来 1 2亿元

的心 声。很 显 然 ,凯雷 的这 一表

i t  ̄ 因 着 徐工 的进 一步发展 。早在 2 0 0 2年底 ,江 企 业 已被 徐 T: 除在 外 。 “ 为徐 工 不 愿 ” 苏 省 委 、 省 政 府 已经 将 徐 工 集 团列 入 需 意 仅仅 成 为卡特 彼 勒 在 中 国 的代 理 商。 要改制的 8 2家 大企 业 集 团名 单 。 20 0 4年 6 ,徐工集 团旗下 的上市 公 月 而凯 雷 集 团 ,这 家 号称 “ 统班 底 ” 总

外资并购国内企业案例

外资并购国内企业案例导语:外资私募基金在中国开疆拓土的步伐日益加快,一桩桩浮出水面的并购案例引人注目。

但并不是每个收购案例都进行得干净利落,收场皆大欢喜。

凯雷收购徐工和高盛收购双汇就是这样两个对比鲜明的案例。

同样是外资私募基金中的佼佼者,同样是意欲绝对控股中国的行业龙头企业,可是结局却是截然不同,悲喜各异。

外资私募基金在复杂的中国政治社会环境中,如何折冲樽俎才更能顺利取得最终的胜利?魔鬼藏在细节中,为此,我们先回顾一下两起收购案。

1、凯雷收购徐工案路线图2002年改制以徐工机械为平台启动改制计划。

2002年,徐工集团开始启动改制计划。

2003年中,摩根大通正式出任徐工集团的财务顾问,引资改制进入操作阶段。

自2003年中开始,原徐工机械中非实业资产得到了剥离,同时清算了内部企业交叉持股的资产。

徐工集团为数众多的合资公司则大部分未进入徐工机械,最终打包的资产主要包括徐工集团核心的重型厂、工程厂、装载机厂以及上市公司徐工科技,亦包括“徐工”品牌的知识产权。

20xx年初,打包完毕后的徐工机械引资工作正式展开。

20xx年选秀凯雷入围徐工集团。

引资之初,入围的有多家投资者,作为世界机械制造行业巨头的美国卡特彼勒公司一度被视为最有力的竞争者。

徐工集团对卡特彼勒并不陌生。

早在1995年,徐工集团即与之合作成立了合资公司卡特彼勒徐州有限公司。

20xx年中,徐州方面对入围者进行了第一轮淘汰,公布了六家主要的潜在投资者,卡特彼勒赫然在列。

20xx年10月,第二轮淘汰已见分晓。

出人意料的是,清一色的金融资本美国国际投资集团、摩根大通亚洲投资基金和凯雷亚洲投资公司胜出,而此前志在必得的卡特彼勒正式出局。

年敲定战略投资者确定为凯雷。

第二轮淘汰后,剩下的三家投资基金以数月时间对徐工机械进行了更深入的调研,并与徐州市政府开始了进一步谈判。

在xx 年5月左右,凯雷已然获得了进行细节谈判的优先权。

年10月25日,徐工集团与凯雷投资集团签署协议。

凯雷徐工并购案谢幕前后

购案都是研讨的重点。 凯雷虽然背景很深,

收购定价却在递增 ,由 3 0亿元收购 8 % 但其在 中国的业务开展并不顺利。“ 5 他们 国活动。相对来说 ,委员会对 中国国情并

0 底终于鼓起了勇气 。 公开放弃了这笔交易。 股份调整为 侣 亿元收购 5 %股权 ,随后 投资委员会设在美国 ,投资经理们则在中 凯雷集 团和徐工集团的最初联姻,可 更是几经调整 ,最终却依然是铩羽而归。

而作为中国领先 的工程机械制造商之一 , 会起导向性作用的” 。 “ 中国。经营者需要系统地识 别有 在

关的利益相关方和各 自的职位,有计划地 耽误徐工的发展 ,反而成为徐工加快发展

”刘庆东说 。“ 这三年是徐工职工 凯 雷曾经 同意以 37 美元 收购徐 主动发展 与管理和这些 利益相关 方的关 的动 力。 5亿

这笔 交 易会 难 以获 批 。在此 之 前 ,有 关 方 门或者 一 个部 委 能够 决 定 的事 情 了 ,更重 作 。

面已经进行 了长达一年 的透 明的拍卖程 要的是 。此前造成舆论影响实在太大 ,以

政府的支持。 中国股市 当时正处在又一轮暴跌期 , 国有的徐工机械迫切希望向海外扩张,并

些被 民族主义者嘲讽 为贱卖战略性资产的 需要获得商务部 、证监会 、发改委、国资

工商总局 、 外汇局等多家主管 “ 婆婆” 价值会在其整体上市后得到充分体现。仅 交易。之后 ,凯雷两次削减其计划投资的 委、 规模 ,以努力保证批准通过 ,但即使是同 的批 复。“ 监管部 门太 多,在对 待该 案件 徐工集团的另一家子公司徐州重型机械的

西南证券分析 师孙听表示 ,如果凯雷 这 些 公 司 1 % 的股份 。 ∞ 收购方案获得批准,则凯雷将间接持有徐 “ 当前工程机械行业竞争 激烈 ,徐 工 额控股及战略性少数股权投资。 目前已经完成了多宗亚太区内最大规

从凯雷收购徐工案看我国外资并购的政策走向

摘要随着我国经济和世界经济的日益融合,尤其是加入WTO以后,外资在我国掀起了并购狂潮。

外资大举进入并占据我国各行业制高点,给我国宏观经济运行和处于转型时期的国有企业带来了深刻影响,由此可能导致的负面效应引起国人普遍忧虑。

作为检验外资并购政策的“试金石”,凯雷收购徐工案的最终结局在一定程度上可折射出我国今后对待外资并购的政策走向,对以后的外资并购具有重要指导意义。

本文从凯雷收购徐工案出发,对其争论焦点及折射出的相关问题进行了深入剖析。

为了尽可能地提升外资并购的正面效应,避免或减少其负面影响,本文对今后我国外资并购的政策走向进行了相应展望,并提出了相关政策建议。

【关键词】凯雷徐工外资并购政策走向AbstractWith the increasing combination of Chinese economy and the world one, especially after China's entry of WTO, foreign capital raises an upsurge of mergers. It has the profound influence on macro-economic running of our country and the state-owned enterprises being reforming that foreign capital enters on a large scale and plays an important role in related industries .The negative effect that it could lead to makes people to be anxious widely and think about foreign capital mergers and acquisitions policy of our country. As the touchstone of examining the policy about foreign capital mergers and acquisitions, the final result of the case of Carlyle Group merging Xuzhou Engineering and Machinery Group could reflect the trends of policy about foreign capital mergers and acquisitions in our country from now on and have the instruction significance to the future foreign capital mergers and acquisitions.Beginning with the case of Carlyle Group merging Xuzhou Engineering and Machinery Group, this thesis deeply analyzes its arguable points and the related problems it reflects. In order to increase the positive effect of foreign capital mergers and acquisitions as far as possible and avoid or decrease its negative influence, this paper predicts the trends of foreign capital mergers and acquisitions policy in our country in the future and brings forward some constructive suggestions.【Key Words】Carlyle Group; Xuzhou Engineering and Machinery Group; Foreign Capital Mergers and Acquisitions; Trends of Policy目录1 凯雷收购徐工案简介 (4)2 凯雷收购徐工案的争论焦点 (5)2.1是否形成行业垄断危及产业安全 (5)2.2是否危及国家经济安全 (6)2.3是否贱卖 (6)3凯雷收购徐工案折射出的问题 (6)3.1关于行业垄断和产业安全 (6)3.2关于国家经济安全 (9)3.3关于国有资产流失 (10)4凯雷收购徐工案的启示 (11)4.1外资并购政策重心将转移 (11)4.2应制定和实施《反垄断法》 (11)4.3应制定《产业政策法》,加强产业政策引导 (12)4.4需加强国有资产管理,防止资产流失 (12)参考文献 (14)致谢 (15)从凯雷收购徐工案看我国外资并购的政策走向进入二十一世纪以来,随着新经济的发展和经济全球化进程的加快,世界范围内掀起了跨国并购的浪潮。

解读凯雷并购徐工对价

无 意义 地 争论不 休 。二要 明确价 值形

态 :观 赏 价 值 ? 提 供 劳 务 的价 值 ? 作 为 原 材 料 的价 值 ? 解 剖 学 价 值 ? 三 要 约 定 各方公认的计价标准 。 眼 下 关 于 凯 雷 并 购 徐 工 是 否涉 嫌 贱 卖国有资产的热议 , 此颇有相通之处 。 与 国 有 企 业 乃 社 会 公 器 ,凡 国 民均有 权 得 而 与 闻 。不 同 意 见的 交锋 是 明 辨是 非 的 必 经 之 路 。 但 判 断 是 否 贱 卖 需 要 搞 清基 本 事 实 , 需要 明确 评 价 前 提 ,需 要 静 下 心 来 算账 ,囫 囵吞 枣 、心 浮 气 躁 、大 轰

械 定 向增 发 的 1 .7 6 1%的 股 份 。 方 又 约 双

至 15亿元价款 ) . 。 5、凯雷承诺 在合 资后三年 内协 助 徐工机械 引进两个大型合资项 目,如不 成则再次向 12 。

定 , 2 0 年徐工机械 的净利润加所得 若 06

1 .7 6 1%) 一 9 9 1 .2 。

械 的控 股权 ,充 其 量 中 方 的 收 益 只 是 凯 “ 雷 出 资 额 的 1 %” 5 。此 说 不 当 。

实施第一步后 , 凯雷持股8 .1 徐 2 1%,

工 集 团持 股 1 .9 7 8%。实施 第 二 步后 ,原

企业扩股增资 ,认购资金注入徐工 机械 ,老股 东徐工集团得不到任何直接

借壳上市案例-徐工机械

本文由梁老师精心编辑整理(营改增后知识点),学知识,抓紧了!

借壳上市案例:徐工机械

三、收购上市公司母公司:凯雷收购徐工(600520)的“后山小道”

收购上市公司母公司,也就间接控股了上市公司,还可以避免很多法律、政策上的障碍。

如样板戏中所唱:山前强攻不是办法,可以探寻一条攻占威武山的“后山小道”。

凯雷投资收购徐工科技(000425)母公司——徐州工程机械集团,就是一例。

徐工机械于2002年7月28日成立,徐工集团以净资产6.34亿元作为出资,持股51.32%,余下的股权由四大资产管理公司分别持有。

次年1月,徐工机械无偿受让了徐工集团持有的徐工科技(000425)35.53%的股权,成为上市公司第一大股东。

凯雷投资是注册美国从事股权投资的公司,其在亚洲从事股权投资的公司称为凯雷亚洲投资公司。

为完成收购徐工集团,凯雷亚洲投资公司专门成立了全资子公司凯雷徐工。

在徐工机械并购案例中,并购对赌体现在并购标的的定价上。

协议中规定,在徐工股权转让获批后,将支付2.55亿元的收购价款,购买82.11%徐工机械股权。

同时,凯雷徐工将对徐工科技分两次进行总额为1.2亿美元的增资。

第一部分的6000万美元与2.55亿元同时支付。

另外的6000万美元则要求徐工机械2006年的经常性EBITDA达到约定目标方可支付。

由于徐工机械直接及间接持有徐工科技43.06的股权,为其第一大股东,因此凯雷徐工实际上也取得了徐工科技的相对控股权。

1。

凯雷徐工并购案

凯雷徐工并购案2008年7月23日,为国内外财经界广泛关注的凯雷徐工并购案历时三年之久,终于尘埃落定。

徐工集团工程机械有限公司和凯雷投资集团共同宣布双方于2005年10月签署的入股徐工的相关协议有效期已过,双方决定不再就此项投资进行合作,徐工将独立进行重组。

2005年10月,徐工集团旗下上市公司徐工科技曾公告称,凯雷将出资3.75亿美元现金购买徐工机械85%的股权。

2006年10月收购方案进行了修改,凯雷的持股比例下降至50%。

2007年3月,凯雷再次将收购方案的持股比例减至45%。

在经历三次修改后,凯雷入股徐工机械的方案仍然没有获得商务部的批复。

其间,国内工程机械类企业代表和专家、学者纷纷就外资并购徐工是否危及国家产业安全、徐工国有资产价值是否被低估展开了激烈辩论,商务部两度召开听证会,充分听取各方意见。

7月23日徐工、凯雷共同发布的联合声明再次表明双方合作的原委:“初衷在于借助凯雷的国际专业技术和网络,帮助徐工进行全球扩张及提升其行业领导地位。

”然而时至今日,双方的合作意向最终未能实现。

联合声明表示:“基于发展进程中市场环境的重大变化,合作双方一致认为对徐工而言,当前的最佳策略是尽快进行企业重组,打造一个高度整合、精简的机构从而更有效地进行全球范围的竞争。

”联合声明还表示:“尽管目前双方不再进行此项投资,我们珍视彼此建立的强有力的合作关系。

双方坚信徐工的拓展将为与凯雷和旗下投资公司进行合作创造良好的机会。

”2)公共讨论促进徐工发展徐工、凯雷的联合声明发布后,我国最大的工程机械行业民营企业三一重工总裁向文波向媒体表示,凯雷与徐工的联姻失败在意料之中,希望徐工并购案的结束成为贱卖国资的句号。

“我们已经在恪守并购双方保密协议的前提下,对当初确定的徐工机械资产估值情况作了最大限度的澄清和说明,而且已经各级政府职能部门审核并作出结论。

”徐工集团新闻发言人刘庆东说,“作为工程机械行业龙头企业,我们要尽职尽责做好企业层面的基础工作,更要服从和执行国家的战略决策和最终意见。

徐工科技坏账准备案例分析

关于徐工科技坏账准备计提的案例分析报告内容提要2005年10月25日,我国最大的工程机械制造企业徐州工程机械集团有限公司与美国凯雷投资集团签订战略投资协议。

凯雷集团以3.75亿美元(约合30亿元人民币)的价格收购了徐工集团工程机械有限公司85%的股权。

而徐工集团工程机械有限公司持股43%的徐工科技在2006年1月5日发布公告称,将从2005年12月31日起提高对应收款项的计提比例。

根据本案例资料,分析企业变更会计做账手段的影响因素。

目录第一部分案例背景资料一、徐州工程机械科技股份有限公司简介 (1)二、美国凯雷投资集团简介 (1)三、关于收购案 (2)四、关于本案直接材料 (2)第二部分徐工科技坏账准备计提案例分析一、根据案例资料计算坏账准备金额 (3)二、分析变更坏账准备计提方法的原因 (4)1.“对赌” (4)2.凯雷用意 (6)3. 凯雷渗入国企 (8)第- 1 - 页共9 页第一部分案例背景资料(综合《会计学》教材P109案例与网络搜集资料进行综述)一、徐州工程机械科技股份有限公司简介徐州工程机械集团有限公司(以下简称徐工集团)成立于1989年,属全国120家试点企业集团,国家520家重点企业,国家863/CIMS 应用示范试点企业。

作为中国最大的工程机械开发、制造和出口企业,徐工集团是江苏省政府委托经营的国有独资企业,归徐州市管理。

1993年徐工集团发起组建徐州工程机械科技股份有限公司(以下简称徐工科技),1996年其A股股票在深圳证券交易所公开发行上市。

徐工科技是工程机械行业规模最大的上市公司。

2000年4月,徐工集团按照国家经贸委批准的债转股方案,与中国华融资产管理公司、中国信达资产管理公司、中国长城资产管理公司、中国东方资产管理公司签订了债转股协议。

2003年1月,徐工机械无偿受让了徐工集团持有的徐工科技35.53%的股权,成为上市公司的第一大股东,徐工机械由此成为徐工集团最大的下属企业,其资产占徐工集团资产总额的90%以上,其中徐工科技、徐州重型机械厂为最核心的部分,两家企业资产合计占徐工机械资产总额的90%以上。

美国凯雷集团收购徐工集团工程机械有限公司

美国凯雷集团收购徐工集团工程机械有限公司公司简介:凯雷集团:美国凯雷投资集团成立于1987年,是全球性另类资产管理公司,团队遍及非洲、亚洲、澳洲、欧洲、北美及南美19个国家和地区。

凯雷公司总部设在华盛顿,有“总统俱乐部”之称,拥有深厚的政治资源,至2010年9月30日止,管理资本超过977亿美元, 是全球最大的私人股权投资基金之一.通过旗下76支基金投资于三大投资领域–私人股权、房地产及信贷另类资产.凯雷集团对所有潜在投资机会都持开放态度,并专注于已经拥有投资经验的领域,主要包括:航天、汽车与运输、消费与零售、能源与电力、金融服务、保健、工业、房地产、科技与商务服务、电信与传媒.凯雷一贯秉持的信条是树立良好的投资理念、深厚行业经验、发挥创造力、精诚合作、吸引优秀的专业人才.自成立以来凯雷已参与超过1015项投资案,共投资达647亿美元凯雷旗下投资的公司总共创造营业额840亿美元,其在世界各地雇员超过398,000人。

凯雷集团的专业投资团队囊括166名工商管理硕士、28名法学博士及6名哲学或医学博士,均来自全球最负盛名的学府。

徐工机械:徐州集团工程机械有限公司成立于1989年3月,成立21年来始终保持中国工程机械行业排头兵的地位,目前位居世界工程机械行业前10强,中国500强企业第125位,中国制造业500强第55位,是中国工程机械行业规模最大、产品品种与系列最齐全、最具竞争力和影响力的大型企业集团.并购简介:20世纪90年代中期,徐州政府把当地众多分散的机械企业重组加入徐工集团,并托管着50多家近年来进行主辅分离的改制企业.徐工集团也曾辉煌一时,2004年全年营业收入也达到了170多亿元,位列中国工程机械行业大集团之首.尽管销售仍在增长,但旗下公司大多亏损严重,唯一能实现赢利的是“核心厂”徐州重型机械公司。

集团冗员多、负债高、组织结构复杂,整体竞争力并不强,技术人员和业务骨干大量流失。

为了摆脱困境,徐州进行了一系列重组工作,但仍然步履艰难。

徐工机械并购案给我们的启示

近几年,华尔街几家著名 的私人股权 投资 基金,如,凯雷、高盛、华平、新桥 等,在中国大量地进 行投资。其 运行之活 跃证 明,中国的 FDI 已进入第三个时代 - - 私人 股权投资 时代。凯 雷并购徐 工机 械 一案 就是 在这 样一 个大 背景 下应 运而 生,然而并购的复杂性却远远超 出并购各 方的 预期。纵观 并购案的全过程,可以给 我们很 多启示。

一、外资在中国进行并购存在诸多障碍 1、并购的支撑体系还 不成熟

西方意义上的杠杆收购很复杂,对法 律和财会等的基础设施要求较高,这方面 中国相距甚远。收购的复杂性在于,其涉及 不同的参与方,包括公司管理层和公司的 投资者。其中,公司投资者包括私募股权投 资基金、贷款银行,甚至生意往来的客户。 由于各方的出发点、期待以及回报机制都 不相同,所以需要更多自由,对合同作更多 层次的分割,比如,优先股、普通股;对债 权有更多的分割,有次级债和高级债等等。 而中国这些支撑体系远未成熟。 2、缺乏有效的投资退 出机制

广 角 Wi de Angl e

徐工机械并购案给我们的启示

董学庆 东北财经大学 116023

[内 容摘 要] 私人股权投资基金,是因其主要投

资于私人股权也就是非上市公司股权而 得名。其投资方式有三种:风险投资、直 接投资、收购。收购基金选择的对象是 成熟企 业,意 在获 得目标 企业 的控制 权。而在中国,一切才刚刚开始。文章 主要从五个方面,包括制度的、法律的 等层面,深入分析了凯雷并购徐工机械 一案给我们的启示。

虑,往 往将本地的国有企业一卖了之。然 而引资作为国家的一项战 略决策,确实为 中国 企业 带来 了全球 化的 视野 和经 营理 念,但 这并 不能 成为 国企 改革 唯一 的路 径。其 中,民营企业的参 与是一个可以期 待的方式。

凯雷并购徐工案:危害我国产业安全的典型案例

最近 ,美 国凯雷集 团并 购徐 工 集 团 的 核 心 子 公 司 ~ 一 徐 工 机 械 一 案 ,引起 了 社 会 的 广 泛 关 注 。 这 一 并 购 案 已 具 有 标 杆 意 义 , 如 获 国 家 有 关 机 构 批 准 , 将 成 为 一 个十分 有害 的榜样 ,威胁 我国 产 业安全 ,误导 国有 企业改革 。

工 , 就 不 存 在 产 业 安 全 问 题 国 工 程 机 械 的半 壁 江 山 , 转 眼 被 不 设 股 权 限 制 , 不 等 于 一 定 要 让

国外头号竞争 对手收入 囊 中。 有 人 说 “ 雷 控 股 徐 工 不 是 凯 还 有 人 说 : 协 议 规 定 严 格 限 权 根 据 实 际情 况 决 定 合 作 合 资 条

所 以并购不 会损 害徐工 的 “ 核心 竞争力 ” ,对我 国机械 工程 行业的 影 响不 大 。 他 们 不 了解:外 方 控 但 制 了产权 后 ,中 国人还能 不能掌 握 企 业 经 营 权 , 就 不 是 由 你 说 了

业 , 遵

守 中 国

Hale Waihona Puke 算 的 。所谓 “ 留管理 团队和 品 保 牌 ” 的承诺 可信吗 ?就算 它还在 中 国 注 册 ,但 中 国 人 已 经 不 可 能 对 企 业 行 使 经营 和分 配 的决 策 权 。 这个企业 的 “ 核心竞 争力”再强 , 也 是 为 外 国 人 服 务 的 , 对 中 国 人 有 什 么 意 义 ? 有 人 问 得 好 : 关 键 是 徐 工 是 一 个 外 国 公 司 了 , 再 用 在 一 些 徐 工 品 牌 、 有 技 术 、 能借 助 凯 人 看 再 再 雷渠道 打开 国外市 场 ,赚 的钱是 来 , 一

、

凯雷收购徐工案例分析

中国资本市场的“国退洋进”——对凯雷收购徐工的案例分析 08计算机1班 0820410128 任倩摘要:自中国加入WTO以来,随着对外开放政策的进一步实施,国内金融管理逐步开放,外国资本在国内市场流动的频率和数量呈现出迅猛增长的态势。

在国外企业如美国吉列控股南孚电池,法国SEB集团成为浙江苏泊尔股份有限公司控股股东,全球最大钢铁公司ArcelorMittal收购了中国东方集团控股有限公司的73%股权之后。

本文拟从凯雷收购徐工的案例进行分析,来了解中国资本市场的“国退洋进”局势。

关键字:收购;控股;国退洋进;出让股权改制一、相关企业介绍(徐工集团概况)徐州工程机械集团有限公司(简称徐工集团)系中国最大的工程机械开发、制造和出口企业。

该公司成立于 1989 年 3 月,1997年4月被国务院批准为全国 120 家试点企业集团,是国家 520 家重点企业,国家 863/CIMS 应用示范试点企业。

2003年实现营业收入154.4亿元(人民币,下同),2004年实现营业收入 170 亿元。

从1992年起徐工集团开始大规模扩张,在全国各地展开大量收购,加上政府委托管理的企业,最后集中了大大小小一二百家子公司,但集团资产质量十分低下。

2000年,徐工现任董事长王民上台不久,即开始采取股份退出、破产等处置方式,清理当年扩张恶果,剥离辅业,并使得徐工在2003年成为中国工程机械行业首家营收超百亿的企业集团。

与此同时,徐工的改制方案也提上议事日程。

2002年底,徐工集团被列入江苏省政府82家改制企业的名单,其下属的徐工机械迅速被确定为改制平台。

徐工机械是年7月28日刚刚成立,由徐工集团与华融、信达、长城和东方四家资产管理公司共同出资;其中,徐工集团以净资产6.43亿元作为出资,持股51.32%。

四大资产管理公司以其拥有的徐工集团的债权转为股权持有。

次年1月,徐工机械无偿受让了徐工集团持有的徐工科技35.53%的股权,成为上市公司的第一大股东。

一些并购案例

涉及要点: 外资收购、定向增发B股

8.南钢联合要约收购南钢股份(第一例要约收购)

在对并购议案的表决程序设计中, 启用独立董事向中小股东公开征集投票权、股东大会催告程序、控股股东回避制度以保证流通股股东充分行使投票权。不对TCL通讯股票实行长时间停牌, 以保证广大流通股股东的交易机会, 异议股东可以行使“用脚投票”权。

(3) 换股价格更加接近二级市场价格

过去我国上市公司的协议收购往往是以每股净资产作为定价基础, 而TCL集团换股收购TCL通讯的预案则综合考虑了并购后的盈利能力、发展前景、双方股东的利益平衡等因素。折股价格定为2001年1月1日到2003年9月26日间的最高股价21.15元, 与TCL通讯的停牌价格18.24元相比, 该换股价格很有吸引力。相应的, 使得换股比例也更加市场化、科学化。

还有分析人士认为, 此次转让在北京产权交易所的挂牌评估价值可能低估。记者在北京产权交易所网站上看到, 截至2005年底, 双汇集团净资产为5.71亿元, 评估结果为6.67亿元。分析人士认为, 按双汇发展2005年年报中每股3.52元的净资产计算, 双汇集团持有的18341.63万股股权折合6.46亿元, 这就意味着双汇集团持有的非上市资产的净价值基本上为零。然而, “就是这些基本上没有价值的非上市资产, 2005年完成的销售收入为68亿元, 净利润8833万元。”按照国际投行经常采用的PEG指标(市盈/增长率法)计算, 双汇发展的企业价值为86亿左右; 按照剩余股利贴现模型计算, 双汇发展的企业价值为82.5亿元; 按照现金流贴现模型估计, 双汇发展的企业估值为110亿左右(8.22%的年贴现率)。

涉及要点: 整体改制上市、资产置换

2.AB收购青岛啤酒

2002年青岛啤酒向美国AB公司发行1.82亿美元的定向可转换债, 约定在7年内分3次按约定价格强制性转为可流通H股, 从而开创了这一并购方式的先河。AB公司同青岛啤酒订立战略同盟之后, 2003年开始实施可转换债的协议。按照计划, 如双方的协议全部履行(期限为7年), 则AB公司即可持有青岛啤酒27%的股份, 从而成为青岛啤酒仅次于青岛市国资办(其持有青岛啤酒30.56%的股份)的第二大股东。2005年4月, 原本持有青岛啤酒14亿港元可转债,预计七年后全部完成换股的世界第一大啤酒集团美国AB公司(安海斯-布希国际控股有限公司), 突然提前三年完成全部换股, 使其所持有的股权比例由最初5%上升到27%, 与青岛啤酒第一大股东青岛市国资委所持有的股权比例30.56%只差3.56%。

凯雷并购徐工案收场

凯雷并购徐⼯案收场2019-09-07此次徐⼯、凯雷正式宣布合作意向结束,事实上是为徐⼯独⽴重组计划全⾯启动拉开了⼤幕。

徐⼯集团将旗下徐⼯机械的⼤部分核⼼资产注⼊上市公司之后,徐⼯科技将成为国内最⼤的⼯程机械上市公司。

7⽉23⽇,徐⼯集团正式宣布与凯雷签署的相关协议有效期已过,双⽅决定不再就此项投资进⾏合作。

虽然经过长达三年的“感情培养”,但最终凯雷与徐⼯机械最后还是不得不结束这段“恋情”。

“此次徐⼯、凯雷正式宣布合作意向结束,事实上是为徐⼯独⽴重组计划全⾯启动拉开了⼤幕。

”徐⼯集团新闻发⾔⼈刘庆东⽇前说。

“独⽴发展,对国有企业的长期利益发展等硬件⽅⾯和国有企业的⽂化环境、产业控制权升级、⼈事变动等软实⼒提升⽅⾯都有很⼤益处。

”河北师范⼤学商学院教授张光庆对记者说。

合资搁浅徐⼯科技(000425·SZ)7⽉23⽇公告称:公司实际控制⼈徐州⼯程机械集团有限公司、公司控股股东徐⼯集团⼯程机械有限公司不准备再与凯雷徐⼯机械实业有限公司就合资事项进⾏合作。

徐⼯凯雷长达三年的“恋爱”就到此“结束”。

2005年10⽉25⽇,凯雷徐⼯机械共同签署了《股权买卖及股本认购协议》:凯雷拟通过股份收购徐⼯机械85%的股份,付出22.13亿元,当时由于民众认为徐⼯机械被外资控股将危及国家产业安全和国有资产流失,所以要求限制外资收购;鉴此,双⽅为了尽快完成合作任务,2006年10⽉25⽇,双⽅签署修订协议,凯雷对徐⼯机械股权的收购⽐例降⾄50%,付出15.09亿元,这样的商议最终还是没有获得商务部、证监会等部门批准,这场“爱情”没有得到亲⼈的“祝福”;于是,为了能顺利合资,双⽅进⾏再次努⼒,2007年3⽉,徐⼯与凯雷再签协议,再将收购⽐例下降⾄45%,变相提⾼收购价格。

最终,7⽉18⽇徐⼯科技披露定向增发收购的资产⽬录,徐⼯集团整体上市基本敲定,这也意味着凯雷不得不放弃收购徐⼯的想法,黯然离去。

虽然⽆奈,但以凯雷向来的做法,可能并不⽢⼼失利,谢幕后的凯雷下⼀个⽬标会是谁呢?在强⼤的外资⾯前国有企业怎样才能“与狼共舞”,提升⾃⼰的产业竞争⼒?徐⼯独⽴华北电⼒⼤学的扬⼩名教授告诉本报记者:“徐州重机主营产品是汽车起重机和混凝⼟泵车,汽车起重机排名全国第⼀,混凝⼟泵车位居全国第三,⽆论从企业效益还是产品档次上看,都是响当当的优质资产,所以从企业的⾃主控制权和发展权来看,还是独⽴发展⽐较好。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

2003.12 投资E—Power ,一家集中电脑设计公司 2004.2 2005.7 2005.7 2005.8 投资一家无线内容供应商Awaken 与高通一起投资Enorbus 投资聚众传媒 与SAIF一上进心投资顺驰

2005.10 投资并购徐工机械,待审秕 2005.12 注资太平洋人寿保险 2006.3 2006.5 投资中科智 投资安信地板

2008年 2008年7月22日,徐工科技(000425)公告称,与凯 22日,徐工科技(000425)公告称,与凯 雷合作事项正式结束。 次日,徐工科技公告,拟向其控股股东徐工机械增发 3.4亿股,收购徐州重型机械有限公司90%股权、徐 3.4亿股,收购徐州重型机械有限公司90%股权、徐 州徐工专用车辆有限公司 60%股权等诸多资产, 60%股权等诸多资产, “交易标的资产账面值约为21.61亿元,预估价值约 交易标的资产账面值约为21.61亿元,预估价值约 为56亿元”。 56亿元” 经2009 年8 月22 日召开的公司2009 年第一次临时 日召开的公司2009 股东大会审议通过,公司中文名称由“ 股东大会审议通过,公司中文名称由“徐州工程机械 科技股份有限公司”变更为“ 科技股份有限公司”变更为“徐工集团工程机械股份 有限公司” 有限公司”.

4.2006年4月 胶着——等待商务部最后批准 2006年 胶着——等待商务部最后批准 交易双方正在等待有关审批的最后一 个环节——商务部的批复。自2006年初上报 个环节——商务部的批复。自2006年初上报 该项目后,商务部先后提出涉及多个方面的 问题,要求交易方做出解释,审批至今悬而 未决。

5.2006年5月 毒丸——凯雷徐工提交“毒丸计划” 2006年 毒丸——凯雷徐工提交“毒丸计划” 为应对凯雷退出后出现同业竞争对手敌意收 购,凯雷徐工月前已向中国商务部提交了“毒 丸计划”, 丸计划”,希望方案尽快获得通过。 这一补充协议约定,凯雷未来以公开发行股 份上市的方式退出时,一旦有同业竞争对手获 得上市公司15%以上股份(含15%,即徐工集团 得上市公司15%以上股份(含15%,即徐工集团 在合资公司中的持股比例)时,“毒丸计划” 将被启动——上市公司即刻向上述企业之外的 将被启动——上市公司即刻向上述企业之外的 所有股东,以人民币0.01元或等值外币的价格, 所有股东,以人民币0.01元或等值外币的价格, 按上述企业实际持有的股份数增发新股,以增 加其为获得对上市公司控制权而需收购的股份 数量及对价。

2007年 2007年3月:凯雷收购比例再次降低

2007年 16日,徐工集团、凯雷、徐工机械于 2007年3月16日,徐工集团、凯雷、徐工机械于 签署了《股权买卖及股本认购协议》之修订协 议(二),同日,徐工集团、凯雷徐工签署了 《合资合同》之修订协议( 《合资合同》之修订协议(二)。根据《股权买 卖及股本认购协议》之修订协议( 卖及股本认购协议》之修订协议(二)及《合资 合同》之修订协议( 合同》之修订协议(二),徐工集团持有徐工机 械55%的股权,凯雷徐工将持有徐工机械45% 55%的股权,凯雷徐工将持有徐工机械45% 的股权,徐工机械变更为中外合资经营企业。 凯雷投资将支付人民币18亿元( 2.33亿美元) 凯雷投资将支付人民币18亿元(合2.33亿美元)用 于收购徐工机械45%的股权 于收购徐工机械45%的股权

《意见》强调了对在重大技术装备制领 意见》

向文波在新浪博客上发表多篇文章 指责凯雷收购徐工案,一是指责徐工被贱 卖;二是指责徐工的并购对民营企业和国 内企业不公,向文波称:“ 内企业不公,向文波称:“三一有意并购 徐工,但连价格都还没谈,就受到了明确 拒绝,这说明徐工集团改制在经营层的强 力主导下,明确排斥内资。” 力主导下,明确排斥内资。”;三是指责 徐工的并购可能损害中国经济安全。这也 引发关于徐工并购案的大讨论。

事件回放

1.2002年 改制——以徐工机械为平台启动 2002年 改制——以徐工机械为平台启动 为获得企业发展资金,解决员工安置等 历史遗留问题,同时将股权分散化、国际化, 进一步做大做强企业,徐工集团02年就开始启 进一步做大做强企业,徐工集团02年就开始启 动改制计划。通过安排,确定以徐工机械作为 集团改制的平台,并在理顺股权关系,人员安 置方面做好铺垫。

7.2006年6月28日 新政——国务院发布加快振 2006年 28日 新政——国务院发布加快振 兴装备制造业若干意见 域具有关键作用的装备制造骨干企业,要在保 证国家控制能力和主导权的基础上,支持其进 行跨行业、跨区域、跨所有制的重组;还指出 装备制造业是为国民经济发展和国防建设提供 技术装备的基础性产业,是我国经济发展的重 要支柱产业。 徐工是工程机械行业的龙头企业,是业内 价值最高的品牌,加上政策的出台,此时公众 都质疑原并购案是否会成功获得通过。

2.2004年 选秀——凯雷入围 2004年 选秀——凯雷入围 徐工集团对潜在的投资者进行了第 一轮淘汰,同时公布了六家入围者:美国 卡特彼勒公司、华平创业投资有限公司、 美国国际投资集团、摩根大通亚洲投资基 金、凯雷亚洲投资公司和花期亚太企业投 资管理公司。

3.2005年 敲定——战略投资者确定为凯雷 3.2005年 敲定——战略投资者确定为凯雷 2005年 2005年9月1日,徐工科技发布公告, 称仍在与三家投资者进行最后的谈判。但 实际上,凯雷已于5 实际上,凯雷已于5月左右悄然获得了细 节谈判优先权,徐工集团已于7 节谈判优先权,徐工集团已于7月间完成 了部分人员的定员定岗定责的"三定" 了部分人员的定员定岗定责的"三定"工作, 只待在9 只待在9月中旬召开职工大会对改制方案 表决。

2009年年10月12日,徐工机械(000425.SZ)发布公告,公司向8名特 定投资者定向增发1.64亿股,共募集资金50亿元,主要投向起重机 械和混凝土机械等9个项目。 此次增发价格为每股30.5元,其中雅戈尔投资有限公司、中财 明远投资管理有限公司、深圳市平安创新资本投资有限公司均认购 超过3000万股。 本次发行前,徐工集团持有徐工机械58.49%股权,为控股股东, 发行完成后,徐工集团持股比例下降至49.20%,仍为公司第一大股 东。 公告称,本次募集资金一方面投入全地面起重机、特种起重机 和履带式起重机,公司继续做大做强起重机械,进一步巩固市场占 有率;另一方面,混凝土机械技改项目将会提高公司产品的市场占 有率,产生规模效应,将会提高公司整体毛利率。 根据徐工机械2009年末发布的公告,在50亿元的募集资金中, 计划投向起重机相关项目资金达34.6亿元;计划投向混凝土机械项 目资金为14.4亿元。 公司预计,9大项目达产后,可实现年新增销售收入150.5亿元, 年新增净利润22.6亿元。

这是中国迄今最大的一笔私人股 本交易。在经历了57年前那场著名 本交易。在经历了57年前那场著名 的淮海战役之后,徐州,这座保守而 沉默的城市再次因为凯雷与徐工的交 易而成为国内外舆论关注的焦点,而 三一的突然参与,使这场交易变得更 加复杂…… 加复杂……

三家企业一台戏

收购方:国际资本大锷——凯雷集团 收购方:国际资本大锷——凯雷集团 被收购方:行业巨头——徐工集团 被收购方:行业巨头——徐工集团 半路杀出程咬金:三一集团

凯雷集团(The 凯雷集团(The Carlyle Group)成立 Group)成立 于1987年,公司总部设在华盛顿,有“总统 1987年,公司总部设在华盛顿,有“总统 俱乐部”之称,拥有深厚的政治资源,管理 资产超过300亿美元,是全球最大的私人股 资产超过300亿美元,是全球最大的私人股 权投资基金之一。 凯雷备受人们关注的“资本” 凯雷备受人们关注的“资本”有两点: 一是每年高达34%的平均投资回报率;二是 一是每年高达34%的平均投资回报率;二是 其不凡的“家族背景” 其不凡的“家族背景”,在凯雷集团的投资 人中,包括现任美国总统小布什及前总统老 布什、前国务卿、前美国国防部长、前白宫 预算主任这份长长的要员名单中还包括前英 国首相梅杰、前澳大利亚总理霍克、前菲律 宾总统拉莫斯以及像郭士纳这样的名流。

徐工集团系江苏省政府委托经营的国有独资企 业,归徐州市管理。这样一个由庞大的分、子公司系 统组成的企业集团,无论研究能力、产品种类规格数 量和销售额,都在国内工程机械行业中处于领先地位。 2007年 2007年9月1日,中国企业联合会、中国企业家协会 在湖北武汉第六次向社会公布了2007中国企业500强 在湖北武汉第六次向社会公布了2007中国企业500强 年度排行榜。徐州工程机械集团有限公司以202.6亿 年度排行榜。徐州工程机械集团有限公司以202.6亿 元的营业收入排名第191位。 元的营业收入排名第191位。 在同时公布的中国制造业500强中, 在同时公布的中国制造业500强中,工程机械行业 有六家企业上榜,其中徐州工程机械集团有限公司排 有六家企业上榜,其中徐州工程机械集团有限公司排 名第96位 在工程机械行业中名列榜首。 名第96位,在工程机械行业中名列榜首。 2002年年底,徐工集团被列入了江苏省政府82 2002年年底,徐工集团被列入了江苏省政府82 家改制企业的名单。自此,徐工集团开始了长达三年 的引资重组。

2005年10月25日,徐工与凯雷签署《 2005年10月25日,徐工与凯雷签署《股 权买卖及股本认购协议》 权买卖及股本认购协议》及《合资合同》。 合资合同》 根据协议,凯雷同意以相当于人民币 20.69亿元的等额美元购买徐工所持有的 20.69亿元的等额美元购买徐工所持有的 82.11%的徐工机械股权;同时,徐工机械在现 82.11%的徐工机械股权;同时,徐工机械在现 有注册资本人民币12.53亿元的基础上,增资 有注册资本人民币12.53亿元的基础上,增资 人民币2.42亿元,全部由凯雷徐工认购,凯雷 人民币2.42亿元,全部由凯雷徐工认购,凯雷 徐工需要在交易完成的当期支付6000万美元; 徐工需要在交易完成的当期支付6000万美元; 如果徐工机械2006年的经常性EBITDA(经常性 如果徐工机械2006年的经常性EBITDA(经常性 EBITDA是指不包括非经常性损益的息、税、折 EBITDA是指不包括非经常性损益的息、税、折 旧、摊销前利润) 旧、摊销前利润)达到约定目标,凯雷徐工还 将另外支付6000万美元——即“对赌”协议。 将另外支付6000万美元——即“对赌”协议。 这次徐工并购案更被外界称为“外资并 购新标杆”。