国际税收 ppt

合集下载

《国际税收》课件

跨国公司的税收筹划

跨国公司通常会利用各国税制的差异 进行税收筹划,以降低整体税负。这 种行为可能导致税收不公和财政收入 损失,引发各国税务当局的关注。

为了应对跨国公司的税收筹划行为, 各国税务当局需要加强信息共享和协 作,制定更加严格的反避税规则,并 加强对外国公司分支机构的监管。

国际税收的公平与效率问题

其他税收

总结词

除了以上几种税收外,还有许多其他 类型的税收。

详细描述

其他税收包括财产税、遗产税、赠与 税、资源税等。这些税收在不同国家 有不同的征收方式和标准,但都是国 家财政收入的重要来源之一。

03

国际税收的征收管理

国际税收的征收方式

源泉征收

由收入来源国对纳税人的跨国所得进行征收,是国 际税收的基本方式。

跨国公司的税收管理

01

02

03

统一税收政策

跨国公司需要遵循各东道 国的税收政策,确保按时 缴纳税款,避免因违反税 收法规而遭受处罚。

合理税务筹划

跨国公司可以通过合理的 税务筹划,降低整体税负 ,提高企业的经济效益。

防范税收风险

跨国公司需关注各东道国 的税收法规变化,及时调 整自身的税收策略,以防 范税收风险。

国际税收的争议与解决

国际税收争议

由于各国税收法规和税收 征管存在差异,跨国纳税 人和跨国企业之间容易产 生国际税收争议。

协商解决机制

国际社会正在推动建立更 加有效的协商解决机制, 以解决国际税收争议,促 进国际税收合作与协调。

国际仲裁机制

一些国家之间已经建立了 国际仲裁机制,为解决国 际税收争议提供了一种有 效的途径。

02

国际税收的种类与特点

所得税

总结词

《国际税收》课件2

04

跨国公司的国际税收管理

跨国公司的国际税收筹划

税收筹划原则

合法性、预见性、全局性和谨慎 性原则,确保筹划行为在法律允 许范围内,并充分考虑税收政策

变化和经营环境的不确定性。

税收筹划方法

利用国际税法差异、合理安排公司 组织结构、选择适当的投资地点和 交易方式等,以降低整体税负。

筹划风险评估

对税收筹划过程中可能出现的风险 进行识别、评估和控制,确保筹划 行为的有效性和安全性。

国际税收协定的作用与影响

总结词

国际税收协定的作用包括减少国际重复征税、消除税 收歧视、提高税收征管的效率和公正性、促进国际经 济合作和贸易发展等。同时,国际税收协定还对跨国 公司和个人的税务规划、国际投资和跨境经济活动产 生影响。

详细描述

国际税收协定的签订可以有效地减少国际重复征税现象 ,避免跨国纳税人面临双重征税的困境。同时,协定可 以消除税收歧视,确保跨国纳税人在不同国家获得公平 的税收待遇。此外,国际税收协定还可以提高税收征管 的效率和公正性,降低跨国纳税人的税务风险和成本。 最后,国际税收协定可以促进国际经济合作和贸易发展 ,为跨国公司和个人的跨境经济活动提供更好的税收保 障和支持。

跨国公司的国际税务合规管理

合规义务确认

合规培训与意识提升

明确跨国公司所适用的国际税收法规 和合规要求,确保公司经营行为符合 相关法律法规。

定期开展税务合规培训,提高员工的 税务合规意识和操作技能。

税务文档管理

建立健全的税务文档管理制度,确保 文档的完整性和准确性,方便税务审 计和查证。

05

国际税收的未来发展

《国际税收》ppt课件

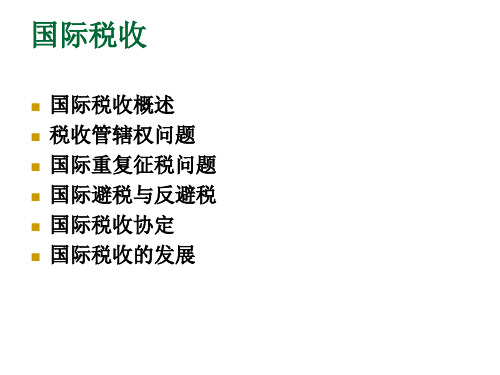

目录

• 国际税收概述 • 国际税收协定 • 国际税收筹划 • 跨国公司的国际税收管理 • 国际税收的未来发展

《国际税收》PPT课件

感谢下 载

第十章 国际税收

• 本章要求: • 1.了解:国际税收的产生和发展、国际避税与反避税 • 2.理解:税收管辖权与国际重复征税

第一节 国际税收的产生和发展

一、国际税收的内涵

• 世界各国公认的国际税收定义,是指涉及两个或两个以上国家权益的税收活 动。 国际税收的研究对象主要是在所得税和财产税课征上所发生的国家之间 的权益关系。

第三节 国际避税与反避税

一、国际避税的涵义及手段

• 所谓国际避税,是指纳税人利用国与国的税制差 异以及各国涉外税收法规中的漏洞,在从事跨国 经营活动中,利用种种合法手段,规避或减小有 关国家纳税义务的行为。

• 利用转让定价在跨国关联企业之间进行营业收入 和费用的分配,以便将公司集团的一部分利润转 移到低税国关联企业去实现,这是跨国公司进行 国际避税最常用的一种手段。

三、国际重复征税及其减除

• (4)抵免法。指一国政府在优先承认其他国家的 地域税收管辖权的前提下,在对本国纳税人来源 于国外的所得征税时,以本国纳税人在国外缴纳 税款冲抵本国税收的方法。抵免法又可分为直接 抵免和间接抵免两种:1)直接抵免。直接抵免是 直接对本国纳税人在国外已经缴纳的所得税的抵 免,它一般适用于统一核算的经济实体的抵免。 2)间接抵免。间接抵免一般适用于对公司、企业 的国外子公司所缴纳的所得税的抵免。

• 避免国际重复征税可以有三种协调的途径:一是限定各国惟一地行使居民 (公民)税收管辖权;二是限定世界各国惟一地行使地域税收管辖权;三是 允许各国同时行使两种以上的税收管辖权。在发生冲突时,承认一种税收管 辖权的优先地位,而其他的税收管辖权从属行使。无疑,第三种做法可以在 相当程度上减轻重复征税现象,而且可以得到各个国家的认可和赞同。

国际税收课件.ppt

系 度不同。

国际税收学

长 ▪ 抵免限额是指居住国(国籍国)允许居民 春 (公民)纳税人从本国应纳税额中,扣除 税 其境外已纳税额的最高限额。

务 ▪ 抵免=来自居住国和非居×居住国× 来自非居住国应税所得

学 ▪ 限额 住国全部应税所得 所得税率

▪

来自居住国和非居住 国全部应税所得

院

▪ 当居住国实行比例税率时,可简化为:

▪ =23000

税 务 系

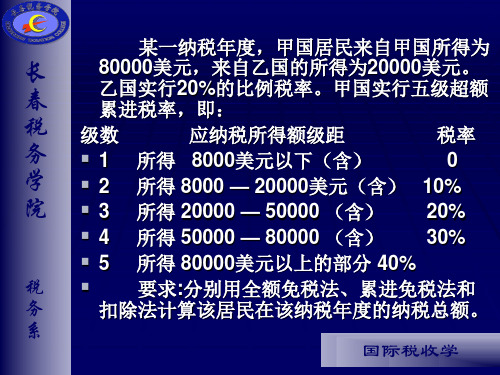

▪ (2)乙国已征所得税额=20000×20%=4000 ▪ (3)该居民纳税总额=19360+4000=23360 ▪ 或(方法二)=23000+4000=270国00际税收学

长

第四章 国际税收抵免

春

税

▪ 第一节 抵免限额

务 学

▪ 第二节 直接抵免法

院

▪ 第三节 间接抵免法

▪ 第四节 国际税收饶让

税 务 系

国际税收学

第一节 抵免限额

长

春 ▪ 一、确定抵免限额的意义

税 ▪ 回顾上节课内容:

务 学 院

▪ ▪

什么是抵免法? 抵免法是指行使居民税收管辖权的

国家,对居民的国内外全部征税时,允

许纳税人将其在国外已缴纳的所得税额

税

从应向本国缴纳的税额中抵扣。

务

系 国际税收学

抵免法分几种?

来源国的税 纳税人已缴收 允许抵免的 居住国 避免

长

率与居住国 入来源国的税 已缴来源国 补征税 重复

的税率的关 额与抵免限额 税额

征税

春

系

之间的关系

税 前者=后者

务

学

院

前者<后者

税 务 前者>后者 系

国际税收学

国际税收学

长 ▪ 抵免限额是指居住国(国籍国)允许居民 春 (公民)纳税人从本国应纳税额中,扣除 税 其境外已纳税额的最高限额。

务 ▪ 抵免=来自居住国和非居×居住国× 来自非居住国应税所得

学 ▪ 限额 住国全部应税所得 所得税率

▪

来自居住国和非居住 国全部应税所得

院

▪ 当居住国实行比例税率时,可简化为:

▪ =23000

税 务 系

▪ (2)乙国已征所得税额=20000×20%=4000 ▪ (3)该居民纳税总额=19360+4000=23360 ▪ 或(方法二)=23000+4000=270国00际税收学

长

第四章 国际税收抵免

春

税

▪ 第一节 抵免限额

务 学

▪ 第二节 直接抵免法

院

▪ 第三节 间接抵免法

▪ 第四节 国际税收饶让

税 务 系

国际税收学

第一节 抵免限额

长

春 ▪ 一、确定抵免限额的意义

税 ▪ 回顾上节课内容:

务 学 院

▪ ▪

什么是抵免法? 抵免法是指行使居民税收管辖权的

国家,对居民的国内外全部征税时,允

许纳税人将其在国外已缴纳的所得税额

税

从应向本国缴纳的税额中抵扣。

务

系 国际税收学

抵免法分几种?

来源国的税 纳税人已缴收 允许抵免的 居住国 避免

长

率与居住国 入来源国的税 已缴来源国 补征税 重复

的税率的关 额与抵免限额 税额

征税

春

系

之间的关系

税 前者=后者

务

学

院

前者<后者

税 务 前者>后者 系

国际税收学

国际税收11演示课件.ppt

jgyj

湖南省地方税务局教育处

5

(二)税收对国际经济活动的影响--2

2、所得课税对国际投资的影响

国际直接投资

东道国: 企业所得税,预提所得税

居住国:企业(个人)所得税(抵免)

国际间接投资

东道国: 企业所得税,预提所得税 小股权比重股票投资

居住国: 企业所得税,个人所得税

债券投资

东道国:利息预提税 居住国:企业所得税,个人所得

jgyj

湖南省地方税务局教育处

11

帕瓦罗蒂涉税案分析

权对来源于本国境内的一切所得征税。

jgyj

湖南省地方税务局教育处

8

税收管辖权的种类

(1)、居民税收管辖权:即一国要对本国税法中规定 的居民(包括自然人和法人)取得的所得行使征税权;

(2)、公民税收管辖权:即一国要对拥有本国国籍的 公民所取得的所得行使征税权。

(3)、收入(所得)来源税收管辖权:即一国要对来 源于本国境内的所得行使征税权;

国内商品税—— 多方位的深层次影响

涉及

进入本国的外国商品:税收管辖权——消费地原 则

出口的本国商品:税收管辖权——原产地原则

避免商品国际重复征税的方法是:各国实行统一的商品课税原则,在世 界范围内推行消费地原则。

原因1:统一消费地原则,对于同一产品各国规定的税率差异大,可 使各国发挥比较优势;

原因2:根据国家间税收公平的原则,一国只应对本国的消费者课税。

自然人居民:①住所标准;②居所标准(利益中 心);③时间标准;④意愿标准;⑤国籍标准。

法人居民:①注册地标准;②管理控制中心标准; ③总机构标准;④选举权标准。

判断居民与非居民的目的是确定纳税人在该国

国际税收概述(PPT 140页)

双重居民身份的处理

双重居民身份的处理

自然人双重居民身份的判定

将各种标准进行排序 永久性住所 重要利益中心 习惯性居所 国籍 双方国家协商

法人双重居民身份的判定

以实际管理机构所在地为判定标准 如果跨国法人在一国设有经营的实际管理机构,而在另一

国设有总机构,应由双方国家协商

自然人公民 血统标准 出生地标准 公民公司 法律标准、公司投资者个人国籍、公司负责人国

籍、公司实际管理的所在地、企业主要机构所在地

居民纳税人的确定标准

自然人居民

住所(永久性居住场所 )或居所(习惯性居住场所 )标准 时间标准:连续或累计计算居留时间 、计算居留期间起迄点、永久居

民和非永久居民 意愿标准

居民公司

法律标准:按照本国法律组建并登记注册 总机构标准:总管理机构设在本国境内 控制和管理中心标准 :实际控制和管理中心所在地在本国境内 主要经营活动标准:公司占最大比例贸易额或利润额在本国境内实现 控股权标准 :握有能够控制表决权的股份的股东是本国居民

主要内容:税收管辖权确立、国际重复课税避免、 国际避税和反避税、国际税收协定

涉及税种:跨国所得课税、财产课税和商品课税。

3、国家税收管辖权

(1)税收管辖权的原则和类型 税收管辖权原则

属地(人)原则:地域(国籍和住所)标准, 税收管辖权类型

公民管辖权:居民管辖权:地域管辖权: 税收管辖权与税种的关系

(3)、地域税收管辖权的确立

境内来源所得的确定标准

经营所得:在本国境内设有 “常设机构” 。

常设机构的确认 跨国营业所得的征税范围 常设机构利润的核定方法 国际运输所得的征税

双重居民身份的处理

自然人双重居民身份的判定

将各种标准进行排序 永久性住所 重要利益中心 习惯性居所 国籍 双方国家协商

法人双重居民身份的判定

以实际管理机构所在地为判定标准 如果跨国法人在一国设有经营的实际管理机构,而在另一

国设有总机构,应由双方国家协商

自然人公民 血统标准 出生地标准 公民公司 法律标准、公司投资者个人国籍、公司负责人国

籍、公司实际管理的所在地、企业主要机构所在地

居民纳税人的确定标准

自然人居民

住所(永久性居住场所 )或居所(习惯性居住场所 )标准 时间标准:连续或累计计算居留时间 、计算居留期间起迄点、永久居

民和非永久居民 意愿标准

居民公司

法律标准:按照本国法律组建并登记注册 总机构标准:总管理机构设在本国境内 控制和管理中心标准 :实际控制和管理中心所在地在本国境内 主要经营活动标准:公司占最大比例贸易额或利润额在本国境内实现 控股权标准 :握有能够控制表决权的股份的股东是本国居民

主要内容:税收管辖权确立、国际重复课税避免、 国际避税和反避税、国际税收协定

涉及税种:跨国所得课税、财产课税和商品课税。

3、国家税收管辖权

(1)税收管辖权的原则和类型 税收管辖权原则

属地(人)原则:地域(国籍和住所)标准, 税收管辖权类型

公民管辖权:居民管辖权:地域管辖权: 税收管辖权与税种的关系

(3)、地域税收管辖权的确立

境内来源所得的确定标准

经营所得:在本国境内设有 “常设机构” 。

常设机构的确认 跨国营业所得的征税范围 常设机构利润的核定方法 国际运输所得的征税

《国际税收讲义》PPT课件

32

2.2 税收居民的判定标准

• 居所与住所的区别: • (1)住所是个人的久住之地,而居所只是人们因某种原因而暂住或客居之地; • (2)住所通常涉及到一种意图,即某人打算将某地作为其永久性居住地,而居所 通常是指一种事实,即某人在某地已经居住了较长时间或有条件长时期居住。

33

2.2 税收居民的判定标准

2.1 所得税税收管辖权的类型

• 2.1.1 什么是税收管辖权 • 2.1.2 各国税收管辖权的现状

23

2.1 所得税税收管辖权的类型

• 2.1.1 什么是税收管辖权 • 税收管辖权是一国政府在征税方面的主权, 它表现在一国政府有权决定对哪些人征税、 征哪些税以及征多少税等方面

24

2.1 所得税税收管辖权的类型

第1章 国际税收导论

1.1 国际税收的含义 1.2 国际税收问题的产生 1.3 国际税收的发展趋势

1.1国际税收的含义

• 1.1.1 什么是国际税收 • 1.1.2 国际税收的本质 • 1.1.3 国际税收与国家税收的联系和区别

2

1.1国际税收的含义

• 1.1.1 什么是国际税收 • 人们通常所说的国际税收,是指在开放的经济条件下因纳税人的经济活动 扩大到境外以及国与国之间税收法规存在差异或相互冲突而带来的一些税 收问题和税收现象。

Y=iV或V=Y/i 设财产税税率为tp,所得税税率为ty,为了使财产税与所得税税额 相等,必须有:

tp Y/i =ty Y 或ty =tp / i 在上面的例子中,财产税税率tp为5%,市场利息率i为10%,因而所 得税税率ty一定等于50%。

15

1.2 国际税收问题的产生

• 1.2.3 国际经济发展与国际税收问题的产生 • 1.商品课税国际协调活动的产生 • 2.所得课税国际税收问题的产生 • 3.财产课税国际税收问题的产生

2.2 税收居民的判定标准

• 居所与住所的区别: • (1)住所是个人的久住之地,而居所只是人们因某种原因而暂住或客居之地; • (2)住所通常涉及到一种意图,即某人打算将某地作为其永久性居住地,而居所 通常是指一种事实,即某人在某地已经居住了较长时间或有条件长时期居住。

33

2.2 税收居民的判定标准

2.1 所得税税收管辖权的类型

• 2.1.1 什么是税收管辖权 • 2.1.2 各国税收管辖权的现状

23

2.1 所得税税收管辖权的类型

• 2.1.1 什么是税收管辖权 • 税收管辖权是一国政府在征税方面的主权, 它表现在一国政府有权决定对哪些人征税、 征哪些税以及征多少税等方面

24

2.1 所得税税收管辖权的类型

第1章 国际税收导论

1.1 国际税收的含义 1.2 国际税收问题的产生 1.3 国际税收的发展趋势

1.1国际税收的含义

• 1.1.1 什么是国际税收 • 1.1.2 国际税收的本质 • 1.1.3 国际税收与国家税收的联系和区别

2

1.1国际税收的含义

• 1.1.1 什么是国际税收 • 人们通常所说的国际税收,是指在开放的经济条件下因纳税人的经济活动 扩大到境外以及国与国之间税收法规存在差异或相互冲突而带来的一些税 收问题和税收现象。

Y=iV或V=Y/i 设财产税税率为tp,所得税税率为ty,为了使财产税与所得税税额 相等,必须有:

tp Y/i =ty Y 或ty =tp / i 在上面的例子中,财产税税率tp为5%,市场利息率i为10%,因而所 得税税率ty一定等于50%。

15

1.2 国际税收问题的产生

• 1.2.3 国际经济发展与国际税收问题的产生 • 1.商品课税国际协调活动的产生 • 2.所得课税国际税收问题的产生 • 3.财产课税国际税收问题的产生

《国际税收讲义》课件

国际税收改革应注重公平性和透明度,确保各国能够公平地分享 税收利益。

打击避税和税收流失

国际税收改革应加强打击避税和税收流失的力度,维护税收秩序 。

促进国际合作与协调

国际税收改革应促进国际合作与协调,共同应对全球税收挑战。

THANKS

感谢观看

电子商务的全球性

电子商务的全球性使得跨国交易 更加便捷,但同时也增加了税收

监管的难度。

税收管辖权的挑战

电子商务使得交易难以确定具体 的税收管辖权,导致税收流失和

监管困难。

税务技术发展

随着税务技术的不断发展,未来 可能会有更加智能化的税收监管 手段,以应对电子商务带来的挑

战。

跨国公司对国际税收的影响

国际税收的背景和重要性

随着全球化进程加速,跨国经 济活动日益频繁,国际税收问 题逐渐凸显。

国际税收是国家财政收入的重 要来源之一,也是维护国家主 权和经济利益的重要手段。

国际税收问题关系到各国经济 发展和国际经济秩序的稳定, 因此需要各国加强合作与协调 。

国际税收的演变历程

从19世纪末到20世纪初,国际 税收主要关注跨国公司税收权益

避税和税收筹划

01

跨国公司利用复杂的组织结构和交易安排进行避税和税收筹划

,对国际税收造成影响。

税收竞争与合作

02

跨国公司对税收竞争与合作的影响使得国际税收关系更加复杂

。

国际税收规则的制定与改革

03

跨国公司对国际税收规则的制定与改革产生影响,推动国际税

收体系的完善和发展。

国际税收改革的方向和趋势

公平性和透明度

地域税收管辖权

国家对其领土内的收入和 资本利得进行征税的权利 。

优先税收管辖权

打击避税和税收流失

国际税收改革应加强打击避税和税收流失的力度,维护税收秩序 。

促进国际合作与协调

国际税收改革应促进国际合作与协调,共同应对全球税收挑战。

THANKS

感谢观看

电子商务的全球性

电子商务的全球性使得跨国交易 更加便捷,但同时也增加了税收

监管的难度。

税收管辖权的挑战

电子商务使得交易难以确定具体 的税收管辖权,导致税收流失和

监管困难。

税务技术发展

随着税务技术的不断发展,未来 可能会有更加智能化的税收监管 手段,以应对电子商务带来的挑

战。

跨国公司对国际税收的影响

国际税收的背景和重要性

随着全球化进程加速,跨国经 济活动日益频繁,国际税收问 题逐渐凸显。

国际税收是国家财政收入的重 要来源之一,也是维护国家主 权和经济利益的重要手段。

国际税收问题关系到各国经济 发展和国际经济秩序的稳定, 因此需要各国加强合作与协调 。

国际税收的演变历程

从19世纪末到20世纪初,国际 税收主要关注跨国公司税收权益

避税和税收筹划

01

跨国公司利用复杂的组织结构和交易安排进行避税和税收筹划

,对国际税收造成影响。

税收竞争与合作

02

跨国公司对税收竞争与合作的影响使得国际税收关系更加复杂

。

国际税收规则的制定与改革

03

跨国公司对国际税收规则的制定与改革产生影响,推动国际税

收体系的完善和发展。

国际税收改革的方向和趋势

公平性和透明度

地域税收管辖权

国家对其领土内的收入和 资本利得进行征税的权利 。

优先税收管辖权

国际税收概述(ppt 57页)

(二)确立原则:

1.属地原则:以纳税人所得来源地、 财产所在地或经济活动发生地为标准,划 定课税范围

地域税收管辖权

26.12.2019

第八章 国际税收

5

2.属人原则:以是否拥有本国国籍或 是否本国居民为标准,确定课税范

(1)居民税收管辖权 (2)公民税收管辖权

26.12.2019

第八章 国际税收

6

应纳居住国所得税=居住国所得×居住国税率

该做法对居住国政府的财政损失较多,所 以,采用免税法的国家中只有法国、澳大利亚 及部分拉美国家采用全额免税法。

26.12.2019

第八章 国际税收

26

(2)累进免税法:是指居住国政府对其 居民的国外所得不予征税,但在确定对其国 内所得征税所适用的税率时,要将这笔免于 征税的国外所得与国内所得汇总一并考虑。 其计算公式如下:

计算如下:

应纳税额= [5 ×5%+(15 -5)×10%+ (20-15)×15% ]×10÷(10+10) = (0.25+1+0.75)×0.5 = 1 (万元)

可见,采取累进免税法,甲国可多征 税0.25万元。

26.12.2019

第八章 国际税收

30

4.抵免法:

是指居住国政府对其居民在国外取得的 所得已纳外国政府的所得税,允许从其应缴 纳的本国政府所得税款中抵扣。

(三)两类税收管辖权的基本含义

1.地域税收管辖权居:民国身家份有如权何对确来定源?于 本国的收入和存在于本国的财产课税,无论 这种收入和财产归谁所有。

2.居民(或公民)税收管辖权:国家有 权对本国居民(或公民)取得的所有收入和 所有财产征税,无论其收入从何处取得,财 产存在于哪个国家。

国际税收 ppt共17页PPT资料

Object of taxation

• Object of taxation concerning with property tax:

1. Transnational general property value on dynamism

2. Transnational general property value on stationary

Foreigners • Taxation in Foreign Countries

二.The essence of international taxation

• Revenue distribution among different countries • Revenue coordination among

3.the Scope of International Tax

all tax issues arising under a country’s income tax laws that includes some foreign element. ① cross-border manufacturing by a multinational enuerprise ② cross-border investment by individuals or investment funds ③ the taxation of individuals who work or do business outside the reside country ④ the income tax aspects of cross-border trade in goods and services

International taxation

国际税收ppt课件

住所是个人的久住之地,而居所只是人们因某种原因而暂住或客居之地; 住所通常涉及到一种意图,即某人打算将某地作为其永久性居住地,而居所 通常是指一种事实,即某人在某地已经居住了较长时间或有条件长时期居住。

如果一个人被缔约国双方同时认定为本国居民,其居民身份应当按照“决胜法” 的下列顺序确定:

案例来源:朱青,《国际税收》,中国人民大学出版社, 2001年版(仅内容部分)

(英国所得税法规定,在英国有永久性住所的自然人或者在英国 拥有习惯性住所的自然人为英国税法上的居民)

这位先生在英国连续居住了44年之久,但是他表示要回加拿大安度晚年,也就是 说他在英国没有永久性的居住地,所以英国法院判定这位先生有居所而没有住所。但 是他却符合居所的定义,“连续居住了较长时间但又不准备长期居住”,所以英国法院 判定他在英国有居所,由于英国实行的是居所标准,英国政府有权对其实行税收管辖 权,该先生对英国有无限纳税义务。同时,他虽然由加拿大国籍和护照,但加拿大在 居民税收管辖权上实行的也是居所标准,因此他不用向加拿大纳税。

案例来源:http://=373

非居民所 得类型

包括内容

征税权分配 规则

适用范围

不动产所得

由各种不动产权利而产 生的收入,具体指因出 租、直接使用或以其它 任何形式使用不动产而 获得的总收入扣除所发 生的费用后的余额

由收入来源 适用于企业

国即不动产 的不动产所

所在国独享 得和用于完

征税权

成独立个人

劳务的不动

产所得

非居民所 得类型

营业利润

包括内容

纳税人从事工业、自 然资源开采、交通运 输、商业、农牧业、 各种专业性劳务和其 它独立性活动而取得 的纯收入

判定营业利润 来源地的主要 使用情况 标准

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

2. promoting fairness

3. enhancing the competitiveness of the domestic economy

4. capital-export and capital-import neutrality

Foreigners • Taxation in Foreign Countries

二.The essence of international taxation

• Revenue distribution among different countries • Revenue coordination among

taxation

一 .What is international taxation

1. Definition 2. The Basic Elements of International Taxation 3. The scope of international tax 4. Two dimensions of international tax 5. Conception analysis

dif In the designing of its international tax rules, a country should seek to advance the following four goals:

1. getting its fair share of revenue from cross border transactions

3.the Scope of International Tax

all tax issues arising under a country’s income tax laws that includes some foreign element. ① cross-border manufacturing by a multinational enuerprise ② cross-border investment by individuals or investment funds ③ the taxation of individuals who work or do business outside the reside country ④ the income tax aspects of cross-border trade in goods and services

3. The Basic Elements of International Taxation

Subject of Taxation • Transnational Natural Person and Legal Entity He has double and overlapped tax liability to two

国际税收 ppt

2020/8/11

Content

一.What is international taxation 二.The essence of international

taxation 三.Goals of international tax rules 四.Principles of International Taxation 五. Major topics of international

2. the Definition of International Tax

① In a narrow sense : Many tax law related to the multinational income and transaction

② In a broad sense: international taxation refers to tax phenomena and tax issues brought about by the conflicts or difference in tax law between countries in the open economy that taxpayer's economic activities extend abroad.

② the taxation of nonresidents on income arising domestically (taxation of nonresidents) ————inbound transaction

5.Conception analysis

• National Taxation • Taxation Concerning

4.Two Dimensions of International Tax

① the taxation of resident individuals and corporations on income arising in foreign countries (taxation of foreign income) ———— outbound transaction

Object of taxation

• Object of taxation concerning with property tax:

1. Transnational general property value on dynamism

2. Transnational general property value on stationary

or more countries

Object of taxation

• Object of taxation concerning with income tax: 1.transnational general constant income 2. Transnational capital gains 3 Transnational other income

3. enhancing the competitiveness of the domestic economy

4. capital-export and capital-import neutrality

Foreigners • Taxation in Foreign Countries

二.The essence of international taxation

• Revenue distribution among different countries • Revenue coordination among

taxation

一 .What is international taxation

1. Definition 2. The Basic Elements of International Taxation 3. The scope of international tax 4. Two dimensions of international tax 5. Conception analysis

dif In the designing of its international tax rules, a country should seek to advance the following four goals:

1. getting its fair share of revenue from cross border transactions

3.the Scope of International Tax

all tax issues arising under a country’s income tax laws that includes some foreign element. ① cross-border manufacturing by a multinational enuerprise ② cross-border investment by individuals or investment funds ③ the taxation of individuals who work or do business outside the reside country ④ the income tax aspects of cross-border trade in goods and services

3. The Basic Elements of International Taxation

Subject of Taxation • Transnational Natural Person and Legal Entity He has double and overlapped tax liability to two

国际税收 ppt

2020/8/11

Content

一.What is international taxation 二.The essence of international

taxation 三.Goals of international tax rules 四.Principles of International Taxation 五. Major topics of international

2. the Definition of International Tax

① In a narrow sense : Many tax law related to the multinational income and transaction

② In a broad sense: international taxation refers to tax phenomena and tax issues brought about by the conflicts or difference in tax law between countries in the open economy that taxpayer's economic activities extend abroad.

② the taxation of nonresidents on income arising domestically (taxation of nonresidents) ————inbound transaction

5.Conception analysis

• National Taxation • Taxation Concerning

4.Two Dimensions of International Tax

① the taxation of resident individuals and corporations on income arising in foreign countries (taxation of foreign income) ———— outbound transaction

Object of taxation

• Object of taxation concerning with property tax:

1. Transnational general property value on dynamism

2. Transnational general property value on stationary

or more countries

Object of taxation

• Object of taxation concerning with income tax: 1.transnational general constant income 2. Transnational capital gains 3 Transnational other income