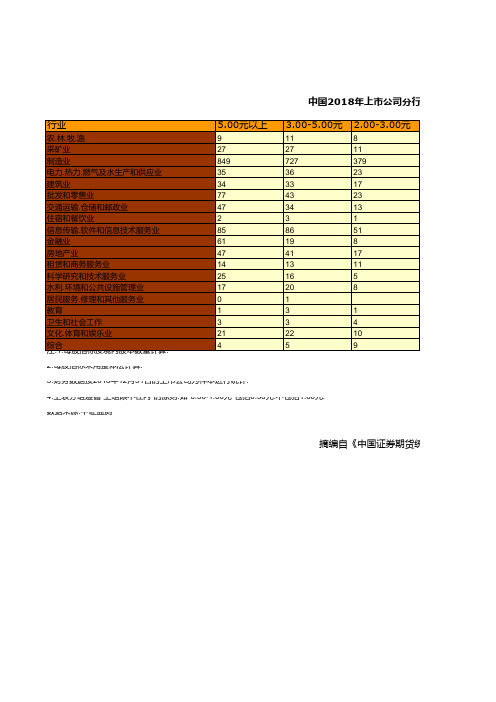

证券期货年鉴指标数据:中国2018年中小板上市公司分行业规模统计

2018年度A股证券市场分红年度报告-中证指数-2019.1-22页

A股证券市场分红年度报告2018年度一、A股证券市场分红概况1.1 A股市场上市公司整体现金分红概况2018年,A股市场(基于中证全指,下同)共有2776家上市公司进行现金分红,占全部上市公司数量的78.07%,分红总额1为9432.07亿元;2017年,A股市场共有2438家上市公司进行现金分红,占全部上市公司数量的75.5%,分红总额8050.24亿元。

整体来说,2018年分红上市公司数量占比以及分红总额都相对2017年有了较为显著的提升。

A股上市公司分红状况的整体提升除了与分红政策的刺激效应之外,与上市公司本身的财务状况也有较大的关系。

2018年A股市场分红概况从上市公司的财务状况来看,上市公司2017年报整体营收增速为17.57%,净利润增速为17.99%;扣除金融行业后的营收增速为19.63%,净利润增速为30.82%。

分行业来看,除了国防军工行业,其余所有行业的营业收入在2017年都有所增加。

其中,增速排名靠前的主要为交通运输、电子、1分红的统计区间为2017年11月1日~2018年10月31日。

建筑材料、钢铁以及家用电器行业;增速排名靠后的主要为建筑装饰、房地产、计算机、银行以及国防军工行业。

从净利润增速来看,排名靠前的主要为采掘、钢铁、有色金属、机械设备以及建筑材料行业;排名靠后的主要为纺织服装、综合、公用事业、传媒以及农林牧渔行业,且增速都为负。

1.2 行业及板块分布1.2.1 行业分布从数量分布来看,2018年A股分红公司主要分布在工业、可选消费、信息技术以及原材料等行业;从行业内分红公司数量占比来看,由高到低依次为医药卫生、信息技术、金融地产以及可选消费等行业。

信息技术行业分红公司数量行业内占比高居第二位,这与行业特点有一定关系,该行业的高成长性决定了其未来对资金的渴求,而上市公司的再融资需要满足过去一定期间(三年)的分红情况。

从行业分红总额的占比来看,虽然金融地产行业分红公司数量占比不高,但行业分红总额位居第一位,其中主要来自于金融行业。

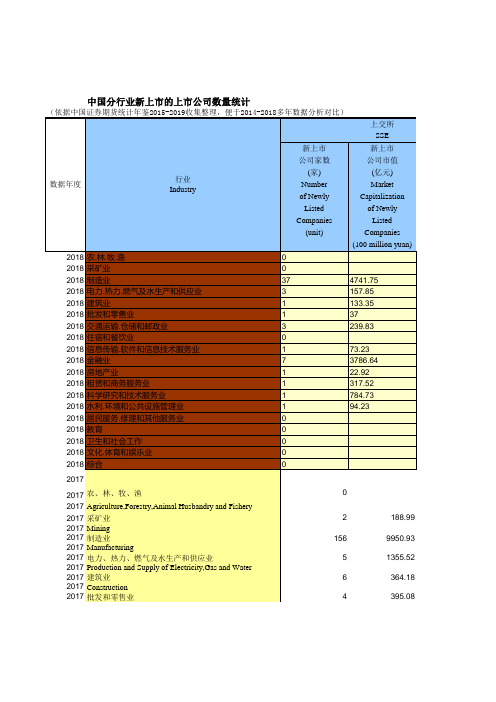

证券期货年鉴指标数据:中国分行业新上市的上市公司数量统计(2014-2018)

中国分行业新上市的上市公司数量统计2017Wholesale and Retail Trades2017交通运输、仓储和邮政业6833.64 2017Transport,Storage and Post2017住宿和餐饮业02017Hotels and Catering Services2017信息传输、软件和信息技术服务业9660.41 2017Information Transmission,Computer Services and Software2017金融业42056.13 2017Financial Intermediation2017房地产业02017Real Estate2017租赁和商务服务业178.45 2017Leasing and Business Services2017科学研究和技术服务业7358.78 2017Scientific Research,Technical Service2017水利、环境和公共设施管理业7505.892017Management of Water Conservancy,Environment and Public Facilities2017教育02017Education2017卫生和社会工作1144.83 2017Health and Social Works2017文化、体育和娱乐业7816.58 2017Culture,Sports and Entertainment2017综合02017Others20172016农、林、牧、渔业00.00 2016Agriculture,Forestry,Animal Husbandry and Fishery2016采矿业2317.25 2016Mining2016制造业606596.45 2016Manufacturing2016电力、热力、燃气及水生产和供应业184.80 2016Production and Supply of Electricity,Gas and Water2016建筑业6771.06 2016Construction2016批发和零售业6505.13 2016Wholesale and Retail Trades2016交通运输、仓储和邮政业159.38 2016Transport,Storage and Post2016住宿和餐饮业00.00 2016Hotels and Catering Services2016信息传输、软件和信息技术服务业91146.82 2016Information Transmission,Computer Services and Software2016金融业84479.78 2016Financial Intermediation2016房地产业00.00 2016Real Estate2016租赁和商务服务业1175.20 2016Leasing and Business Services20142014农、林、牧、渔--2014Agriculture,Forestry,Animal Husbandry and Fishery2014采矿业2962.36 2014Mining2014制造业312699.29 2014Manufacturing2014电力、热力、燃气及水生产和供应业2336.58 2014Production and Supply of Electricity,Gas and Water2014建筑业--2014Construction2014批发和零售业157.83 2014Wholesale and Retail Trades2014交通运输、仓储和邮政业2014Transport,Storage and Post2014住宿和餐饮业--2014Hotels and Catering Services2014信息传输、软件和信息技术服务业123.68 2014Information Transmission,Computer Services and Software2014金融业2014Financial Intermediation2014房地产业--2014Real Estate2014租赁和商务服务业2014Leasing and Business Services2014科学研究和技术服务业4289.88 2014Scientific Research,Technical Service2014水利、环境和公共设施管理业289.312014Management of Water Conservancy,Environment and Public Facilities2014教育--2014Education2014卫生和社会工作--2014Health and Social Works2014文化、体育和娱乐业--2014Culture,Sports and Entertainment2014综合--2014Others20144.711855.686.5573.7319799.66 6.122811.611211.84 1.6250.445188.79 1.456 2.0381097.568.4115 2.862107.130.8290.821 4.615153.83 1.18120.00172.540.771 2.05145.240.483 42.72886092.5364.57148 0.5500.000.001 4.997498.44 5.2813 3.273172.73 1.839 0.38147.760.512 0.0000.000.000 7.43181139.6312.0827 29.012953.0010.10100.0000.000.0001.131258.062.732-1106.48 6.591 2.74---2 4.24592625.61 3.3390 2.96---2-286.44 3.082 0.831107.01 2.582164.46 4.421 -----0.5012666.817.30131833.128.911 -----2110.40 5.672 66.99252.2310.406 11.22138.55 1.813--------------------1689.32 5.491460.06 4.752267.977.37267.240.87 1456.34 4.73 613.02 1.99144.830.47 970.40 3.1572.540.29362.49 1.46 12688.9851.0184.800.34 1269.50 5.10 677.86 2.72 107.140.430.000.00 2286.459.19 5432.7821.840.000.00433.26 1.74106.48 4.01 962.36 2.55 5324.90 3.73 336.58 2.3086.440.61 164.83 1.4864.460.47--690.49 4.98 833.120.90--110.40 3.47 342.1036.60 127.87 4.36--------。

证券期货年鉴指标数据:中国2018年挂牌公司分行业净资产收益率统计

0

教育

0

卫生和社会工作

0

文 注化:1..财体务育数和据娱按乐披业露年报的9290家挂牌公司为样本0 进行统计.

60%-100%

1 11

19 2 3 1 2 1

2.上表分组遵循"上组限不在内"的原则.如"5%-5%"包括5%.不包括5%.

数据来源:全国中小企业股份转让系统

40%-60%

1

54 1

7 1 2 44

5%-10%

32 8 838 25 68 7பைடு நூலகம் 26 2 235 33 10 69 72 22

8 2 21

0%-5%

49 6 830 24 76 86 32 7 286 34 10 70 73 24 4 7 9 36

摘编自《中国证券期货统计年鉴2019》

小于0%

51 7 1083 24 66 115 47 11 564 29 10 155 102 42 11 31 15 92

净资产为负

1

29

3 8

32 2

7 5

3 4 7

合计

187 33 4581 109 312 411 167 29 1812 126 75 484 451 166 28 70 42 207

6 11 11 4 3 2

6

摘编自《中国证券

中国2018年挂牌公司分行业净资产收益率统计

30%-40%

1 108 1 11 14 8

78 1 6 28 26 6

7 1 6

20%-30%

9 1 447 13 19 32 15 4 169 5 12 51 65 27 5 3 2 6

10%-20%

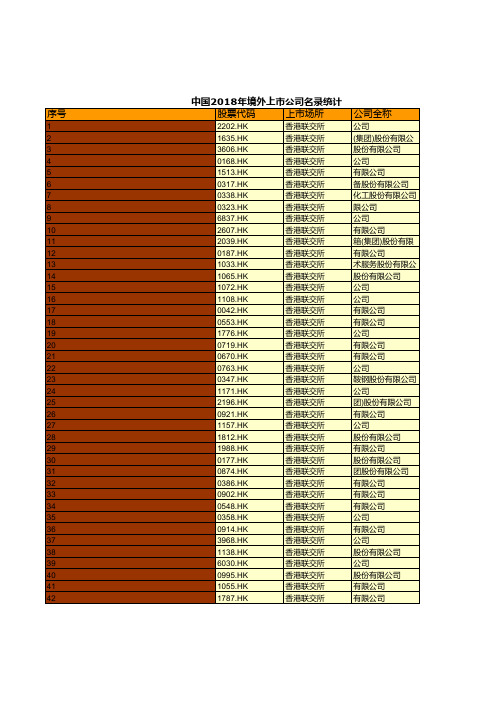

证券期货年鉴指标数据:中国2018年境外上市公司名录统计

香港联交所

1812.HK

香港联交所

1988.HK

香港联交所

0177.HK

香港联交所

0874.HK

香港联交所

0386.HK

香港联交所

0902.HK

香港联交所

0548.HK

香港联交所

0358.HK

香港联交所

0914.HK

香港联交所

3968.HK

香港联交所

1138.HK

香港联交所

6030.HK

香港联交所

0995.HK

144

2328.HK

香港联交所

股 大份 贺有 传限 媒公 股司 份有限

145

8243.HK

香港联交所

公 浙司 江瑞远智控科技

146

8249.HK

香港联交所

股 天份 津有 津限 燃公 公司 用事业

147

1265.HK

香港联交所

股 浙份 江有 展限 望公 股司 份有限

148

8273.HK

香港联交所

公 山司 东威高集团医用

香港联交所

公 中司 国铝业股份有限

54

2600.HK

香港联交所

公 潍司 柴动力股份有限

55

2338.HK

香港联交所

公 交司 通银行股份有限

56

3328.HK

香港联交所

公 中司 远海运控股股份

57

1919.HK

香港联交所

有 中限 国公 建司 设银行股份

58

0939.HK

香港联交所

有 中限 海公 油司 田服务股份

59

2883.HK

香港联交所

有 中限 国公 神司 华能源股份

证券期货年鉴指标数据:中国2018年上市公司分辖区每股经营活动产生的现金流量净额统计

小于0.00元

79 11 11 6 7 10 6 8 65 86 59 27 21 7 27 12 19 31 53 12 12 7 28 8 5 2 10 6 4 4 19 84 8 11 4 7

自《中国证券期货统计年鉴2019》

合计

316 51 56 38 26 45 41 36 287 401 357 103 86 43 166 79 102 104 302 37 31 50 120 29 33 17 49 33 12 13 55 285 29 75 47 30

53 13 17 9 4 9 8 6 48 76 75 28 8 7 36 18 20 20 69 4 5 9 30 5 8 4 12 4 1 1 13 45 8 17 7 2

0.00-0.50元

126 20 20 13 9 18 22 16 121 185 157 29 42 18 63 34 44 39 138 15 12 27 48 13 14 6 23 17 6 5 13 114 12 32 21 16

15 3

5 1 3 1 2 18 13 15 6 2 1 10 6 2 3 6 1 1 1 2

2 1 1 1

3 83Βιβλιοθήκη 2 11.00-1.50元

23 2 1 2 3 5 2 4 22 24 42 6 5 5 16 6 8 7 19 4 1 2 6 1 2 3 2 3

3 3 15 1 9 5 2

0.50-1.00元

单位:家

辖区

北京 天津 河北 山西 内蒙古 辽宁 吉林 黑龙江 上海 江苏 浙江 安徽 福建 江西 山东 河南 湖北 湖南 广东 广西 海南 重庆 四川 贵州 云南 西藏 陕西 甘肃 青海 宁夏 新疆 深圳 大连 宁波 厦门 青 注岛:1.每股指标按境内股本数量计算.

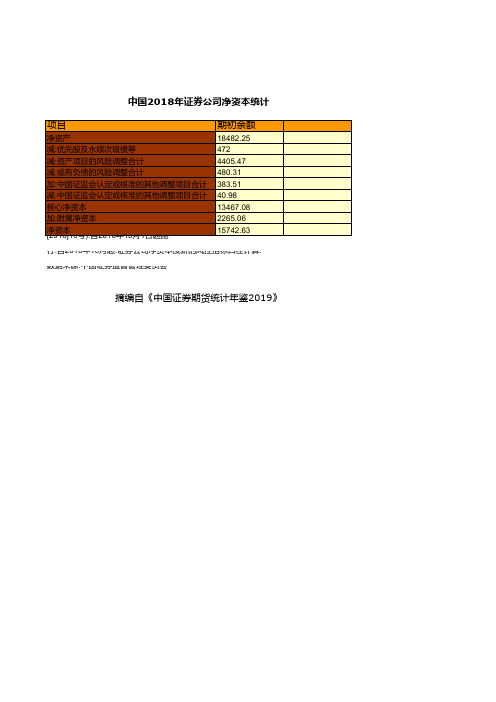

证券期货年鉴指标数据:中国2018年证券公司净资本统计

行.自2016年10月起.证券公司净资本按新的风控指标口径计算.

数据来源:中国证券监督管理委员会

摘编自86

减:中国证监会认定或核准的其他调整项目合计 40.98

13379.83

核心净资本

13467.08

2333.47

加 净 注 [20资::附 2106本属1]16净0年号资6)月.本自1260日1.6我年会10发月布1日了起《施证券公司风险控制2125指6754标.20.计663算标准规定1》57(证25监.7会公告

单位:亿元

中国2018年证券公司净资本统计 期末余额

项目

期初余额

18864.64

净资产

18482.25

472

减:优先股及永续次级债等 减:资产项目的风险调整合计

472 4405.47

4851.3 456.23

减:或有负债的风险调整合计

480.31

339.58

加:中国证监会认定或核准的其他调整项目合计 383.51

2018年证券行业分析报告

2018年证券行业分析

报告

2018年9月

目录

一、行业监管 (4)

1、行业监管体制 (4)

(1)中国证监会 (4)

(2)中国证券业协会 (5)

(3)上海证券交易所、深圳证券交易所 (5)

(4)中国上市公司协会 (6)

2、行业主要法律法规及政策 (6)

二、行业概况 (7)

三、影响行业发展的因素 (9)

1、有利因素 (9)

(1)国民经济平稳较快增长 (9)

(2)经济结构调整带来新机遇 (9)

(3)产业政策支持,导向明确 (10)

2、不利因素 (10)

(1)盈利结构虽有改善,但传统收入比重仍过大 (10)

(2)整体规模较小,竞争能力和抗风险能力较弱 (11)

四、行业竞争状况 (11)

1、细分趋势加强,市场竞争更为激烈 (11)

2、差异化经营局面逐步形成 (12)

3、中小型券商加速发展,呈现追赶之势 (12)

五、行业发展趋势 (12)

1、行业集中化 (12)

2、公司集团化 (12)

3、业务创新化 (13)。

2018半年报:中小创告别高成长

封面文章Cover·Story除ST长生(002680)外,3541家A股上市公司已完成2018年中报业绩披露,其中深市2108家,沪市1433家,计算包含了2017年中报后新上市公司(这些公司上市前的数据也纳入了统计)。

实体经济稍有好转全部A股上半年的ROE同比增加0.16个百分点至5.86%,全部A股(非金融)则从5.10%,同比增加0.52个百分点,全部A股(非金融石油石化)从4.90%上升到5.27%,同比增加0.37个百分点,数据说明石油石化今年盈利的提升对A 股整体盈利能力提升的贡献比较明显。

销售净利率方面,全部A股、全部A股(非金融)、全部A 股(非金融石油石化)今年上半年分别同比增加0.25、0.53、0.52个百分点,说明剔除金融后的实体经济销售净利率提升更明显。

在去杠杆的大环境下,全部A股、全部A股(非金融)、全部A股(非金融石油石化)上半年资产负债率同比分别增加-0.71、0.21、-0.04个百分点,说明金融去杠杆明显。

今年以来,随着金融去杠杆的持续推进,中小板上市公司感受到了现金流紧张的严峻形势。

统计数据显示,中小板今年上半年经营活动产生的现金流量净额同比下11.35%。

行业方面,商业贸易、汽车、机械设备、建筑装饰、计算机、房地产的经营活动产生的现金流量同比增速为负,分别为-1144.75%、-315.06%、-285.30%、-31.23%、-23.62%、-3. 44%。

有意思的是房地产虽然依旧火爆,但现金流却同时出现下滑,这也与房地产今年上半年融资难的状况相吻合,也正因为如此,地产公司向供应商付款周期变长,造成上下游一些行业现金流恶化。

中小创成长速度显著下滑从总体看,今年上半年营业收入增速虽保持两位数的增长,但增速较去年大幅下降。

2018年上半年,沪深两市上市公司的营业收入合计约为20.75万亿元,2017年为18.39万亿元,2016年为14.92万亿元,2018年上半年同比增长12.89%,2017年上半年同比增长23.27%,今年上半年增速下滑超过10个百分点。

证券期货年鉴指标数据:中国2018年证券公司客户交易结算资金余额前20排名统计

2."证券交易结算资金"是指"证券市场交易结算资金监控系统"获取的有经纪业务的证券公司全部经纪业务客户(含部分采取证券公司结算模式的资产管理计划)从事证券交易等的人民币交易结算资金.不包括投资者从事资融券业务等的资金.也不包括证券公司自营.QFII 以及采用托管人结算模式的证券公司资产管理计划和公开募集证券投资基金等从事证券交易的资金.

数据来源:中国证券投资者保护基金有限责任公司

摘编自《中国证券期货统计年鉴2019》。

证券期货年鉴指标数据:中国2018年基金销售机构名录统计

139

银 浙行 江萧山农村商业 商业银行

2016年9月

140

银 长行 春发展农村商业 商业银行

2016年9月

141

银 福行 建股 石份 狮有 农限 村公 商司 业 商业银行

2017年1月

142

银 宁行 波股 鄞份 州有 农限 村公 商司 业 商业银行

2017年1月

143

银行股份有限公司 商业银行

2017年4月

2003年12月

177

东方证券

证券公司

2004年4月

178

光大证券

证券公司

2004年4月

179

上海证券

证券公司

2004年5月

180

国联证券

证券公司

2004年6月

181

浙商证券

证券公司

2004年6月

182

平安证券

证券公司

2004年8月

183

华安证券

证券公司

2004年8月

184

东北证券

证券公司

2004年7月

民族证券

证券公司

2008年12月

227

华宝证券

证券公司

2009年1月

228

长城国瑞证券

证券公司

2009年1月

229

爱建证券

证券公司

2009年1月

230

英大证券

证券公司

2009年3月

231

信达证券

证券公司

2009年7月

232

东兴证券

证券公司

2009年7月

233

华融证券

证券公司

2009年9月

234

天风证券

证券期货年鉴指标数据:中国2018年上市公司分行业每股净资产统计

中国2018年上市公司分行业每股净资产统计

ห้องสมุดไป่ตู้

行业

农.林.牧.渔 采矿业 制造业 电力.热力.燃气及水生产和供应业 建筑业 批发和零售业 交通运输.仓储和邮政业 住宿和餐饮业 信息传输.软件和信息技术服务业 金融业 房地产业 租赁和商务服务业 科学研究和技术服务业 水利.环境和公共设施管理业 居民服务.修理和其他服务业 教育 卫生和社会工作 文化.体育和娱乐业 综 注合:1.每股指标按境内股本数量计算.

4.上表分组遵循"上组限不在内"的原则.如"0.50-1.00元"包括0.50元.不包括1.00元.

数据来源:中证监测

2.00-3.00元

8 11 379 23 17 23 13 1 51 8 17 11 5 8

1 4 10 9

摘编自《中国证券期货统计年鉴2019》

市公司分行业每股净资产统计

1.00-2.00元

国证券期货统计年鉴2019》

9 7 215 13 3 11 4 1 27 3 12 7 2 3

0.50-1.00元

2 1 27 2 4 5

6 1 5 4 1 1

0.00-0.50元

2 5 42

6 4 2 2 5

4 2

小于0.00元

14

1 1 5

1 1

1

2

2

1

4

1

合计

41 78 2253 109 97 164 101 9 265 92 126 52 50 49 1 6 10 58 23

5.00元以上

9 27 849 35 34 77 47 2 85 61 47 14 25 17 0 1 3 21 4

2018年证券行业分析报告

目录1.中报回顾:券商业绩继续承压,龙头相对稳健 (2)2. 传统业务集中度提升,投资交易业绩分化 (4)2.1.经纪:佣金率阶段性企稳,机构客户优势显现 (4)2.2.投行:股权融资大幅下滑,承销集中度全面提升 (5)2.3.资管:通道平稳压缩,加速转型主动管理 (6)2.4.资本中介:股票质押风险升级,券商信用业务面临收缩 .. 62.5.投资交易:股市波动冲击业绩,衍生品交易为增长点 (7)3.投资建议:关注优质龙头长期价值 (9)4. 风险提示 (10)1.中报回顾:券商业绩继续承压,龙头相对稳健证券行业连续两年半业绩下滑,基本面持续承压,华信巨亏拖累行业。

2018年上半年131家证券公司(含投行、资管等子公司)合计营业收入1266亿元,净利润329亿元,同比分别下降11.9%、40.5%,收入下滑源于资本市场景气度持续低迷,而净利润降幅显著高于收入,原因在于资产减值损失大幅增加(股票质押风险升级、华信证券大幅计提减值为主因)。

32家上市券商业绩相对优异,合计营业收入1219亿元,净利润340亿元,同比分别下降7.7%、23.1%,主要系行业131家公司中25家亏损(数量创近年来新高),且华信证券大幅亏损80.2亿元拖累行业业绩。

分业务来看,行业经纪(-6%)、投行(-25%)、资管(-1%)、投资收益(-19%)、利息净收入(-43%)五类业务收入全线下滑,行业整体没有明显新增长点。

ROE创新低,投资资产扩张+二季度净资产缩水导致杠杆率被动提升。

行业近年来净资产规模持续扩张,上半年盈利下滑造成ROE(年化3.54%)已低于2012年低点(4.97%),压制券商估值。

资产负债角度,6月末行业杠杆率(剔除客户资金)继续提升至2.83倍,源于一季度加杠杆扩容投资类业务(债券投资为主),二季度负债稳定但股票投资浮亏造成净资产缩水(6月末行业净资产1.86万亿元,较一季度末1.89万亿元下滑),杠杆率被动提升。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

187.65

261.61

284.45

367.32

499.7 615

365.23 542.81

9》

数据来源:深圳证券交易所

中国2018年中小板上市公司分行业规模统计 上市公司家数 上市公司股本(亿股) 流通股本(亿

14

114.79

80.54

7

54.7

48.84

688

5557.96

4372.25

10

86.36

47.89

34

322.48

243.48

28

361.48

291.6

14

130.52

61.57

行业

农.林.牧.渔 采矿业 制造业 电力.热力.燃气及水生产和供应业 建筑业 批发和零售业 交通运输.仓储和邮政业 住宿和餐饮业 信息传输.软件和信息技术服务业 金融业 房地产业 租赁和商务服务业 科学研究和技术服务业 水利.环境和公共设施管理业 居民服务.修理和其他服务业 教育 卫生和社会工作 文化.体育和娱乐业 综 注合:上市公司数量按上市日口径统计.

2

11.08

11

58

607.29

444.54

12

394.44

252.69

11

191.73

145.61

18

341.84

224.61

8

39.07

31.02

8

47.25Leabharlann 39.2300

2

35.76

25.47

8

63.35

54.68

0

摘编自《中国证券期货统计年鉴2019》

模统计

上市公司市值(亿元)

7流96通.7市5 值(亿

1218.54

317.11

349.38

35600.48

47307.49

336.95

659.28

1405.15

1986.45

1876.79

2582.36

796.66

2648.57

60.4

60.86

3663.69

5372.73

2308.58

3369.99

771.14

949.45

1165.03

1873.28