人民币国际化文献综述

我国人民币国际化研究

我国人民币国际化研究第一章:前言人民币国际化是中国自改革开放以来重大的国际金融改革之一,也是中国经济融入全球经济的必由之路。

自2009年起,中国政府开始积极推进人民币国际化的进程,逐步扩大人民币的国际使用范围并加强与外汇市场的联系。

人民币国际化的目的在于提高中国的国际金融地位,降低国际贸易和金融运作中的货币风险,扩大中国对世界经济的影响力,促进国际货币体系改革。

第二章:人民币国际化的背景中国在国际贸易中的地位水平日益提升,人民币国际化符合中国经济发展的需要。

自2003年起,中国政府开始推进人民币国际化的进程。

2009年6月,中国央行颁布了《关于促进本币跨境贸易与投资结算的若干措施》(以下简称《22条措施》),提出大力推进人民币国际化的重要性。

2010年11月,中国在韩国首尔G20峰会上,中国提议加强人民币国际化进程,并呼吁建立更加公正、合理和包容的国际货币体系。

第三章:人民币国际化的影响人民币国际化将带来以下影响:1.推动人民币对国际储备货币的地位提高。

2.提高人民币在跨境贸易、投资结算中的使用率,降低转换成美元的成本。

3.人民币国际化利于中国企业在国际竞争中获得更多优势。

4.刺激中国金融市场发展,吸引更多资金流向中国。

第四章:人民币国际化的实施路径人民币国际化的实施路径包括以下关键措施:1.逐步扩大人民币的国际使用范围。

2.积极推进沿线国家和地区的货币互换协议,促进贸易和投资的便利。

3.加强人民币与外币的直接交易,扩大人民币汇率的浮动范围和稳定性。

4.切实加强外汇市场监管,加强政策沟通和协调。

第五章:人民币国际化的成果人民币国际化已经取得了一系列显著成果:1.人民币已被包括IMF在内的多个国际组织正式认可为储备货币。

2.人民币清算机制不断完善,一些全球主要城市已可实现人民币直接结算。

3.人民币国际化进程促进了一批特色性金融机构的建设,如中国(上海)自由贸易试验区。

4.人民币已在一些主要国际金融市场发行债券和上市交易。

《人民币国际化》论文

人民币国际化摘要:人民币国际化指人民币由不可兑换货币通过不同阶段的可兑换,最终成为国际货币的全过程。

随着我国综合国力的不断增强和对外经贸往来的进一步扩大,人民币已越过国界,在我国周边国家和地区广泛流通,在此背景下,我国应顺应形势发展,在进一步深化金融体制改革、完善监管体系的基础上,稳步推进人民币国际化的进程。

关键字:人民币国际化探讨1、导言伴随中国经济的高速增长,人民币汇率的持续稳定,以及中国对全球经济增长所发挥的重要作用,使人民币的国际声誉大大提高,人民币已在周边国家或地区广泛流通,开始了它的国际化进程。

笔者认为,人民币在走向国际化的战略选择上,应根据中国的国情并借鉴其他各种货币国际化的途径来设计具体的方案,以渐进方式稳步推进人民币国际化的进程。

2|、主体一、人民币国际化的现状人民币国际化是一个长期的战略。

人民币作为支付和结算货币已被许多国家所接受,事实上,人民币在东南亚的许多国家或地区已经成为硬通货。

从近几年人民币在周边国家流通情况及使用范围可分为三种类型:第一种、在新加坡、马来西亚、泰国、韩国等国家。

人民币的流通使用主要是伴随旅游业的兴起而得到发展的。

我国每年都有大批旅游者到这些国家观光旅游,因而在这些国家可以用人民币购买商品的购物店越来越多,可以用人民币兑换本国货币的兑换店和银行也开始出现。

笔者赴韩国考察发现,在韩国比较知名的购物商场、酒店、宾馆等每日都公布人民币与本地货币、本地货币与美元的比价。

人民币同本地货币和美元一样,可以用于支付和结算。

在韩国几乎所有的商业银行都办理人民币与韩币、人民币与美元的兑换业务,也可以随时用人民币兑换欧元、日元、英镑等所有的硬通货。

尤其在去年12月29日,中国银联宣布,从2005年1月10日起正式开通“银联卡”在韩国、泰国、新加坡的受理业务。

使持卡人在韩国、泰国和新加坡可以使用“银联卡”进行购物消费、也可以在这些国家的取款机上支取一定限额的本国货币。

从2005年12月开始又在德国、法国、西班牙、比利时、和卢森堡五国率先开通了中国银联卡ATM受理业务。

人民币国际化的背景、路径与实践-2019年精选文档

人民币国际化的背景、路径与实践自2008年全球经济金融危机以来,全球经济形势一直低迷,时至今日仍然没有走出困境。

美债危机、欧债危机更是对主要的发达经济体造成了严重的冲击。

面对复杂严峻的全球经济形势,中国如何自处已成为一个重大的问题。

人民币国际化的提议适时地提了出来,成为中国乃至世界关注的焦点。

一、人民币国际化的背景早在全球金融危机伊始,美国就想尽办法要收拾自己一手造成的烂摊子,包括贸易政策的调整、促使人民币升值等,但效果不明显,最终美国还是不得不采取印钞票的办法,即所谓的“量化宽松货币政策”,利用美元是主要的国际货币,通过印制美元,来让全世界为其债务买单。

2008年9月,美国第三大投行雷曼兄弟倒闭之后,美联储采取了第一次量化宽松货币政策,购买了房地美和房利美将近6 000亿美元的债券,防止美国金融危机扩大;2010年4月,欧债危机的爆发使得全球经济形势再次陷入低迷,美国第二次推出量化宽松货币政策;2012年9月,为进一步刺激经济复苏,美国第三次实施量化宽松货币政策。

美国的量化宽松货币政策引起了全世界的警惕,在包括G20在内的国际会议中,有许多要求改革当前以美元为主导的国际货币体系的倡议,呼吁建立“世界货币”。

但是由于各国意见并不统一,尤其是建立新的国际货币必然要有美国的支持才能推行下去,而美国显然会反对任何实质上动摇美元统治地位的改革,所以建立“世界货币”更多地只是停留在理论假设层面。

由于无法在多边会谈中达成共识,各国只能采取自己的对策应对,比如中国就采取了提高非美元国际货币在外汇储备中比例的办法,尤其是欧元。

但是不久,欧债危机爆发,而且愈演愈烈。

开始欧洲央行还能坚持不扩大货币发行,但在意大利的马里奥?德拉吉成为新的欧洲中央银行行长以后,推出所谓“长期融资操作”政策,本质上同美国的“量化宽松货币政策”一样,都是扩大自己的货币供给,利用其国际货币的地位,把自身的危机转嫁到全世界。

事实上,除了美国和欧盟,英国、日本等主要经济体也早已开始实行宽松的货币政策。

浅议人民币国际化的新常态_丁振辉

理论探讨HAINAN FINANCE Monthly襊丁振辉(中国工商银行博士后科研工作站,北京100032)浅议人民币国际化的新常态一、引言和文献综述人民币国际化一直是国内学术界研究的焦点和重点问题,也是涉及理论研究和实践研究的交叉话题,余永定(2011)指出人民币国际化已经进入快车道,但是目前推行的人民币国际化路线图还存在不少问题,例如以人民币结算为突破口导致美元外汇储备不断增加[1]。

甄峰(2014)从人民币国际化的国内外环境入手,提出基于货币职能的人民币国际化发展路径,但是他认为即使全方位推动人民币在官方储备、国际清算和国际债券中的国际化发展,近期仍难冲击美元地位,这为我们研究人民币国际化提供了一条有益的思路[2]。

聂召、李明(2014)也认为人民币国际化的进展超过预期,在跨境贸易与投资的人民币结算、离岸人民币市场建设及双边本币货币协议方面已取得显著进展,虽然从短期来看人民币面临的挑战依然严峻,但是从长期,特别是结合中国经济的发展看,人民币国际化有望步入正轨[3]。

除此之外,周宇(2012)谈到了人民币国际化的两难困境,他主要认为资本项目开放是人民币国际化的前提,但是如果贸然开放资本市场,则又可能削弱中国经济发展的基础进而削弱人民币国际化的基础[4],如尹继志(2014)从货币互换和吴斌(2014)从中资银行国际化的角度对人民币国际化进行了总结,提出了人民币国际化的新的发展情景[5-6]。

笔者发现,随着中国经济的持续发展和国家对人民币国际化战略路径逐渐形成,中国的人民币国际化进程正在逐渐加快。

中国是世界第二大经济体,是世界第一大出口国和第二大贸易国,在世界经济格局中占有重要地位。

在经济危机的背景下,中国逐渐成为推动世界经济复苏的重要力量。

尽管中国在世界经济中的影响力巨大,但这种“影响力”或许不体现在人民币的国际货币地位上,就目前来看人民币国际化程度不仅低于美元和欧元这样的主流国际货币,甚至低于日元、新元等次区域货币,人民币国际化程度与中国在世界经济中的重要程度并不对称。

人民币国际化相关的文献综述

人民币国际化相关的文献综述国际国内关于货币国际化的研究,国外研究起步相对较早,理论也相对较成熟。

国内研究基本从20世纪80年代末90年代初才开始,国内的研究主要围绕人民币国际化这一主题展开。

一、国外文献综述由于国外学者对货币国际化的研究较早,理论也相对较成熟。

通过对国际货币形成的历史的研究和探讨,通过对国际货币使用情况和国际货币格局变化的分析,西方学者对国际货币的一些特性和影响进行了归纳和总结,并主要从不同的角度对货币国际化的条件和影响两方面进行了探讨。

(一)货币国际化的定义、特性以及条件Cohen(1971)最早从货币职能的角度定义国际货币,他认为国际货币的职能是货币国内职能在国外的扩展。

部门和官方机构出于各种各样的目的将一种货币的使用扩展到该货币发行国以外时,这种货币就发展到了国际货币的层次。

Hartmann (1998)进一步发展了Cohen的定义,他对国际化货币的不同职能进行了分类:作为支付手段,国际化货币在国际贸易和资本交易中被私人用作媒介货币,在外汇市场干预中被官方用作干预工具;作为记账单位,国际化货币被用于商品贸易和金融交易的计价,被官方部门用于确定汇率平价;作为价值储藏手段,国际化货币形成的金融资产是构成私人部门资产组合的主要部分,也是构成官方储备资产的源泉`。

蒙代尔(2003)则从货币流通范围的角度给出了货币国际化的定义,他认为,当货币流通范围超出法定的流通区域,该货币就国际化了。

判断一国货币是否国际化,一般主要有以下几个标准:(1)该国货币自由兑换在国际交易支付中所占的比重;(2)该国货币是否发挥执行价格标准,国际清算货币的作用;(3)该国货币在国际投资中所占的比重;(4)该国货币是否发挥国际储备资产的职能(国际储备货币);(5)该国货币在国际借贷活动中所占的比重;(6)该国货币是否具有国际干预货币的作用;(7)该国货币是否在世界范围内发挥价值尺度。

最早涉及货币国际化条件的研究来自于Grassman(1973)。

人民币国际化进程

人民币国际化进程【摘要】本文在系统梳理国内外相关文献的基础上,着重分析人民币国际化进程以及通过何种方式实现国际化,成为国际货币。

人民币国际化过程中要注意的问题,同时分析国际化之后将对中国经济的影响。

【关键词】人民币,国际化,问题,方式一、背景介绍自 1997 年东亚金融危机以来,中国政府日益清晰地意识到一国货币在国际储备货币和国际支付货币中的影响力对一国经济的国际地位至关重要。

为了抗击金融风险,提高人民币的国际影响力,中国政府应努力加强同东亚各国间的金融和经济合作。

同时,以2007年美国次贷危机为导火索的全球金融危机的爆发表明,低水平的区域经济和金融合作无法使东亚地区摆脱主导货币缺失的矛盾,为了减少汇率的持续波动给国民经济带来的巨大负面影响,中国应从长远着手制定较为具体的人民币国际化的实现路径,逐渐摆脱对以美元为代表的外部主导货币的严重依赖,这是一项具有重大现实意义的挑战性工作。

二、文献综述国内外对货币国家化研究比较多,尤其是国外对货币国际化研究比较成熟麦金农(mckinnon,1969)认为,私人交易者会以最适当的主要的货币来从事交易,以节约存货携带成本,并使由于汇率浮动而产生的信息不确定性最小化。

克里斯托(chrystal,1984)分析了银行间外汇交换市场媒介货币的作用。

而哈特曼(hartmann,1998)认为,除了世界贸易和资本流动的基本结构外,外汇市场的微观结构也是货币交换世界结构的重要影响因素。

吴念鲁(2002)提出了货币可兑换与货币国际化的区别,货币国际化的风险和收益,建议应该在国际货币体系改革的大环境中研究人民币逐步实现资本账户白由化,为人民币国际化创造条件。

三、国际化进程的方式人民币国际化经过的路径为首先是东亚东南亚化实现亚洲化,并且过程中同金砖四国加强合作,实现人民币在金砖国家的国家化,最后实现人民币的国际化。

1、通过与中日韩和东南亚贸易自由化和货币的互换实现在东亚和东南亚的人民币的国际化。

人民币国际化外文文献及文献综述

本份文档包含:关于该选题的外文文献、文献综述一、外文文献标题:T hei n ternat i onal i za t ion oft heRMB,capit a lm a r ke tope nn es s,an dfi na ncia l reformsinC hi na作者: Aizenman,Joshua期刊: BOFIT DiscussionPapers卷: 4;期: 1;页: 4-26;年份:2015T hei n ternat i onaliz a ti ono f t heRMB,capi t almarke t openne s s,andfi n an c ialre f orm s inChina AbstractThis paper provides an overview of Chinese financial and trade integrationinrecentdecades,andthechallengesfacingChinainthecomingyears.Chinahadbee napr i meexampleof e xport-ledg row t h,benefi t in g fromle a r ni n g b y doing,andby adoptingforeignknow-how,supportedbyacomplexindustrialpolicy.Whiletheresultant growth has been spectacular, it comes with hidden but growing costs and distortions. The Chinese exported growth path has been challenged by its ownsuccess,and the Global Financial Crisis forced China toward rebalancing, which is a workinprogress.Refle c ti ng onth e int e r na ti on alizati onoft heCNY,one e xpect s t he rapid accelera ting of the commercial internationalization of the CNY. In contrast, there areno clear-cut reasons to rush with the full CNY financial internationalization: The gains from CNY financial internationalization areoverrated.Keywords: export led growth, CNY internationalization,mercantilism,financialintegration,FDI.This paper overviews the Chinese financial and tradeintegration in recent decades. We start by evaluating the history of Chinese growth-cum-financialpolicies,arguingthattheexport-ledgrowthofChina was a highly successful policy, as hasbeenvividlyillustratedbytheunprecedentedcatchingupofChinesesizewiththeU.S.[either in current dollar or adjusted for PPP]. Yet, the remarkable success ofthisprocess sowed its end, and the need for China to rebalance its economy.Lookingforward,wepointoutthelogicofsequencing financial reforms. Whileone expects the rapid acceleration of commercial internationalization of the CNY, and thegrowing useofCNYinthesphereofChinesecommercialandoutwardFDItransactions,there are no c lear-c utrea s onstorus h witht h efullCNYint e rnat i onali z a t ion.Cha nc es a rethat the gains from a rapid CNY financial internationalization are overrated,and ignoringthedownsidesofthisprocesswouldbe to Chinese (and probably global)peril.1The buoyant2000sChi na has been a prime example of export-le d growth, benefi t ing from l ea r ningby doing, and by adopting foreign know-how, supported by a complexindustrial policy.Thispolicyhas beencharacterizedbycontrolledopenness,and internal financial repression. The financial repression has taxed the saving interestrate,allowing prime borrowers, including the Chinese state-owned enterprise (SOE),el a stic ac c ess t o c h eap a nd sus t ai n able funding. FDI has be en w e lcome, subjec tt o China'srulesofthegame.TheserulesleveragedthecarrotofChinesemarketsizeandchea plabor,inducingtheforeigninvestortooperateinChinainjointventure partnership with Chinese producers (Holmes et al. 2013). The outcome has beenrapidlearning by doing and transfer of know-how and the rapid climb of China onthela dde rof i ndus t ria l sophistic a ti on,chal l eng i ngfor e ignproduc e rsint he Chine s eand third-country markets down theroad.1Arguably, a modem version of mercantilism has been at work (Aizenman and Lee 2007, 2008). The rapid growth and the growing trade and currentaccountsurpluses as a fraction of the GDP has occurred in tandem with massive hoardingofinternational reserves (IR) combined with massive sterilization of expendingtrade surplusesandfinancialinflows.Thesepoliciesaimedatdelayingandslowingthere al appreciation associated with successful rapid growth. While the resultant growthhas beenspectacular,itcomeswithhidden,butgrowing,costsanddistortions.Figure1,inthe top panel, provides diamond chart snapshots of Chinese generalized trilemma configuration: Financial integration (leftward from the diamond's center),Monetaryindependence (vertically upward from the diamond's center),Exchange rate stability(rightwardfromthediamond'scenter),andIR/GDP(verticallydownwardfromthe diamond's center). The first three scales are capturing Mundell's openeconomy trilemmaconfigurations,normalizedbetween0and1(Aizenman,Chinn,andIto2010).TheIR/GDP aim sa tcapturin g t heg row ing useofinte rna ti ona lr e se rve s t obuffer against financial instability. The chart exhibits the remarkable stability ofthe Chineseexchangerateduringthe1990sandthe2000s,bufferedbyrapidincreasesin IR/GDP, while maintaining controlled financial integration and monetary independence.Figure1alsoputsChineseexperiencein thecontext oftheaverage exp e rience of e mergin g As i a [ excl u din g Chi na] and emerging Latin A me r i cadu ri ngthe same decades (the middle and the lower panel, respectively). The charts validate thegreaterfocusofChineseexperienceonexchangerate stabilityandIR hoarding,while overall maintaining limited financial integration relative to otheremergingmarkets.In t he r un-up t o the fina nc ial cris i s, t h e world e c onomy was c hara c terizedby enormouscurrent-accountimbalances(Figure2).China's surplus alone was0.7%ofworldGDPin2008,whiletheUnitedStateshadadeficitofmorethan1%ofworld GDP that year. The current account balances of the world's surplus countries(e.g.,China, Germany, Japan, oil exporters) exceeded 2.5% of global GDP in2008,co-fundin g the curre nt accoun t ba lanc e s of t he world's de ficit co unt rie s, mostly t heUnited States, non-Asian emerging markets, and the Euro area excluding Germany.In the early 2000s, some suggested large imbalances could be sustained forthe foreseeable future. Dooley, Folkerts-Landau, and Garber (2003, 2005) argued anAsian periphery, primarily China, could pursue a development strategy ofexport-ledgrowth supported by undervalued exchange rates and capital controls for rgecurrentaccountsurplusesandofficialcapitaloutflowsinthe form of accumulated reserve asset claims on the United States would characterize theAsian peripheryforperhapsadecadeormore.Moreover,thestrategywasa"win"forthecenter(e.g.,theUnitedStates)aswell,sincevirtuallyunlimiteddemandforits financialassetswouldallowitt orunlargecurrentaccountdeficits,livingbeyonditsmeans foryears.At some point, the Asian periphery would grow sufficiently to graduate to the center. It would then undertakefinancial liberalization and adopt greater exchange-rate flexibility. But when that happened, another set of developing countries w oul d st e p fo rw ard t o b ecome th e new p e riph e ry, pursuin g the s ame e x port-l e dgrowth strategy against the center as had China and the Asian periphery, andbefore them,post-warEuropeandJapan.Asaresult,globalimbalances,withtheperiphery running large current-account surpluses and the center large current-accountdeficits,wouldbearegularfeatureoftheinternationalmonetarysystemforyears to come.D ool eye t al.(2005)pro vi deda n asse t ma r ket i nte rp ret a tion of the w in-winvie w ofglobalimbalances:U.S.deficitssuppliedinternationalcollateraltopoorercountrie s ontheperipheryeagertoundertakecapitalformation;thecollateralfreedthemfroma reliance on inefficient domestic financialmarkets.2The modem mercantilist view, embraced by Aizenman and Lee (2007, 2008)andothe rs, provided a less s a ng ui ne i nt e r pret a tion for the persistent globa l im b alancesthat emergedinthe2000s.WhileAizenmanandLee(2007)confirmedthatthehoarding ofinternationalreservesthataccompaniedcurrent-accountsurpluseswasdominatedbya precautionary motive prior to 2001, a finding consistent with Aizenman andMarion's(2003) earlier interpretations, there appeared to be a regime changeafterward.A i z enm an and Lee (2008) poi nt ed to t he g rowingimport a nc e of mone t ar ymercantilismasthemainreasonfortheregimechange. Accordingly, following theAsiancrisisof1997-8,whichmitigatedChinese competitiveness in the late 1990s,and the Chinese accession to the WTO in early 2000s, China intensified itsdrivetoward export-led growth. Like earlier mercantilist efforts to expand exportmarketsand accumulate gold described by Adam Smith (1776), after the year 2000,countries suchasChinastartedpushingexportstopromotegrowth,rackingupcurrent-account surpluses and growing stockpiles of internationalreserves. The numberswere impressive. On the eve of the financial crisis, China's real GDP growth had reachedabout 14% (Fig. 3), its current-account surplus had grown to 10% of GDP, and its international reserves had reached almost 45% of GDP prior to the crisis, peakingatabout 50% in 2010 (Fig. 3). However, unlike Dooley's et al. (2003,2005)win-winviewofglobalimbalancesbufferedbyinternationalreservehoarding,Aizenmanand Lee (2008) noted that modemmercantilism could lead to unintendedadverse consequences,suchascompetitivehoarding.Thisconcernisinlinewiththefin dings ofCheungand Q i a n(2009)andA i z enm anetal.(2014)supporti ng re g i o nal r ivalryinhoardi ng internationalreserves.The view that large East-West global imbalances could be sustained for along period was not shared by everyone. Eichengreen (2007) and Feldstein (2008),for example,arguedtheAsianperipherywasnotmonolithic;somememberofthe periphe r y m ightabandonfix e dex c hang e ra t esag a instt he doll a rso one rt ha nla t er,either willingly or in response to speculative pressures, thereby reducingEast-West globalimbalances.ObstfeldandRogoff(2005) alsosawlargeimbalancesas unsustainable, and worried whether they would unwind gradually or abruptly.Alfaro,Kalemli-Ozcan, and Volosovych (2011) observed that global imbalances wherepoorercountri e s fin a n c ed ric h e r ones we r e drive n ma inl y by government deci s i o ns a nd officialcapitalflows,sinceprivatefundstendedtomoveintheoppositedirection,attractedbyhig hergrowthratesinpoorercountries. Theyraisedconcerns aboutthe global efficiency and sustainability of thesetrends.Aizenman and Sun (2010) also raised doubts that large global imbalancescouldbe sustaina bl e. They argued that wit h C hi na growing a t tri pl e the r a t e of theUn i ted States,theU.S.current-accountdeficitsneededtoabsorbChina'ssurplusesincomingyears, intheabsenceofotherbigcountrieswillingtorunlargedeficits,wouldbe unrealistically high and hence self-limiting in the not-too-distantfuture.2The global financial crisis and China'sadjustmentThe global financial crisis of the late2000s put an abrupt end tothe happy-go-luckyattitudetoU.S.andChineseimbalances.Inthe U.S., the private sectorwasforcedtodeleverageandreduceditsdemandforimports.Othercrisis-hit developed countries also cut back on imports. As China experienced weaker exportdemand,ittookseriouslytheIMF's callformorerelianceon domestic spending to sustain growth. It began promoting greater domestic consumption andinvestmentwith thehelp of a domestic credit boom. It also pursued fiscal stimulus and alloweditsreal exchangeratetoappreciate(Fig.4).It attemptedtodiversify itsholdingsof dollar-denominated reserve assets by creating a sovereign wealth fund and encouraging outward foreign directinvestment.Sta nda rd macroeconomi c mode l s can acc ountfor th e reduc t ion i n globa l imbalances in the immediate aftermath of a financial crisis. Financial frictionsand householdde-leveragingreduceimportdemandaswellasaggregatedemandin crisis-hit countries, reducing their current-account deficits. If weak demandimpacts manycountries,therearefewtotakeuptheslack.Countrieswithlarge current-account s urpl uses, such as China, faced co l lapsing d em a nd for theirexpor t sand experienced declining current-account surpluses. Policies that stimulatedomestic demandtomakeupfortheexportshortfallcanreducecurrent-accountsurpluseseven more. In Aizenman, Jinjarak, and Marion (2013), we explore panel regressions asaway to highlight important correlationsbetween currentaccountbalances andec on omic vari a bles, both before a nd a f ter the financial crisi s. T he r es ults indicatea structuralchangepost-crisis.ThedeclineinChina'sreservestockpile post-crisis isshownto bedrivenbyanewwaveofoutwardforeigndirectinvestment(FDI)into developed economies as China seeks higher-yielding real foreign assets.Thesedevelopments suggest that China'ssmaller current-account surpluses andmoremo de r a terese r veaccumul a ti o nmaybecomea l onge r-term no rmasl o w e r g l ob al growthforcesChinatorelymoreondomesticdemandtoexpanditsecono my,andasthehighcostofholdinginternationalreservespushesChinatoplaceevenmore emphasis on outwardFDI.We assembled panel data on current-account balances and othereconomicvariables for a group of developed and developing countries over theperiod1980-2012.TheestimationdrawsontheempiricalframeworkinChinnandPrasad(2003) and Gruber and Kamin (2007). The specification also includes the U.S.demandvariable(measuredbytheU.S.current-accountdeficitasapercentofGDP)usedinAizenmanandJinjarak(2009)tocapturethe notionthattheU.S.actedasa"demander of last resort" for the exports of China and othercountries, enabling themto run big current-account surpluses over part of the sampleperiod.The estimates confirm that a structural change has taken place post-crisis.After the onset of the financial crisis, the United States no longer plays such an important roleas"demanderoflastresort"fortheexportsofothercountries. Its private and publi c se c torshav eh adtounder g osubstantialadj us t m ents,making t hemle s sable t oabsorb the world's exports. The U.S. private sector has had to de-leverage in response tothenegativewealtheffectsofdecliningrealestateandportfoliovaluations.These privat e and public sector adjustments post-crisis have required the U.S. to retreatfrom its role as "demander of last resort" for the world'sexports.P ri or t o the fina nc ia l cri s i s, the c ur rent accounts of sur pl us c ou ntr ie s a r epositively and significantly associated with the increase in international reserves,trade,andthein-creaseintheU.S.current-accountdeficit.Afterthefinancialcrisis,thefirst two correlations are insignificant and the correlation with U.S. demand reverses sign;it is now negative and significant. The role of the U.S. as a "demander of last resort"isdiffer e nt after2006.The GFC vividly illustrated the limits of the export-led growth; the Chineseexport-ledgrowthpathhasbeenchallengedbyitsownsuccess. The spectacular growth of China in the 2000s was unprecedented for a large economy-theU.S./Chinamarket size in current U.S. dollars dropped from 8 in 2000, to about 2 in 2010 [ Fig.5].TheEconomistproj e ct e din2014t ha tby2022,Chin a'ssiz e in c urrentU.S.dolla rswoulde xceedthatoftheU.S.AsChinaapproachesthe U.S.size,itsabilitytokeepexport-led growth was diminished substantially by the lackluster growth of the U.S and the Eurozone, inducing lower growth of China, and promoting it to embarkoninternalrebalancing.3Internal rebalancing: Challenges andopportunitiesWhile China's growth has been spectacular, it comes with hidden, but growing,costs and distortions. The GFC and the need to rebalance the growth strategy, andthe greater recognition of the demographic transitions facing leading countries in generalandChinainparticular,puttotheforeChina'sgreater exposure to tail risks. We review in this section several manifestations of theserisks.Chinese financial repression has resulted in the taxing of privatesaving,transferringthemviathestatebankingsystemandother means to the SOE.Subsidizing the cost of SOE capital helped in facilitating fast Chinese growth inthe earlierdecadesofthetakeoff,yetitcomeswiththecostoftheSOE'soverinvestment bias,i nduc ing fa s t e rdi mi n ishingma r ginal produ ctivityo f theSOE,a ndre s ul t ingingrowing quasi-public contingentliabilities.The other side of financial repression has been the fragmentation offinancial intermediation,wheresmallprivatefirmsarenotservedadequatelybytheofficial ba nks,butbyshadowbanking.Thedrawbackisthatthesmall andmediumprivate secto r, which over t ime provides b r ig hte r future gr o wth pros pe cts t han th e SOE,fac es much higher real interest rates and greater rollover risks. The outcome hasbeen growingproductivitygapsinfavoroftheprivaterepressedfirms(Lardy(2008),Song et al.(2014)).AnothercostofChinesepoliciesmaybethecollateraldamageofmercantilism,th e rapi dr i s eof c os tlyhoardinginternat i onal r e s e r vesi n t i me s of ru nni ng l a rge currentaccountsurpluses,asreflectedinFig.3.AccordingtotheStateAdministrationofForei gnExchange(SAFE),China'sexternalfinancial assets at the end of 2013were about U.S. $6 trillion, of which international reserves were about 2/3 (U.S.$3.9trillion), the outbound direct investment (ODI) about 10%, securities investmentabout4%,a nd otherinv es t m ent a t a bout20%.T hecountry's e xt e rnalli a bility p ositio nwasU.S.$4trillion,outofwhichFDIinChinawas$2.35trillion,60%oftotalliability.Theinvestmentins ecuritiesandotheraspectstookup10%and30%,respectively.Therefore, China's net external financial assets in 2013 was about U.S. $2 trillion.3Yet, the real net return on these assets was, at best, close to zero, or evennegative.This reflects two fundamental factors. The first is the low real return onChinese internationalreserves(2/3ofitsgrossexternalassets),whichinturnreflectsboththe low nominal interest rate on internationalreserves and the real exchangerate appreciationofChina.ThesecondisthehighreturnontheinwardFDI,about60%ofC hineseexternalliabilities.ThelowreturnonChineseforeignassetsisbadnews,especially considering the rapid aging of China's population. This is in contrasttoJapan, where thesizable return on Japan's foreign asset position helps in buffering thefuture income of its rapidly grayingpopulation.The policy stance of China during and after the GFC may mitigate down theroad thehiddencostsofChinesefinancialrepression.First,China embarked on dive rs i f yingit shol dingsof dol la rI Rbyc h anne l ings ur plus e sintoas ove reignwea l thfund (SWF) and encouraging outward foreign direct investment in tangibleassets,offeringmuchhigherexpectedreturns.4TheoutcomehasbeengrowingFDIinthe r esource sectors and infrastructure services globally, especially inunderserviced developingcountriesandemergingmarketsinAfricaandLatinAmerica.Inaway,China joine d the trend o f other EMs, as de t ected in Aizenma n and Pasricha(2013),noting that EMs eased outflows of capital more in response to higher stockprice appreciation,higherappreciationpressuresin the exchange market, higher IR/GDP,and higher REERvolatility.The GFC and its aftermath also induced rapid Chinese internalbalancing,reduci n g t he sco pe of future hoarding. Sinc e the c risis, China's c urrent-a c c oun tsurplusfellfrom10%ofGDP(2007)to2.3%in2012,2%in2013.Thedropin2009alonewas thelargestrecordedinthelast30years.Thishashappenedintandemwith a drop in U.S deficits. The U.S. current-account deficit was about 6% of U.S. GDPin2006; it fell to 2.7% in 2009 and 2.8% in 2012. China's smallercurrent-accounts ur pluse s,amore m ode r a t eI R sta nc e,and a ll ow in gf asterrea la pp re ciation m ay becomea newnormal,aslowerglobalgrowthforcesChinatorelymoreondomesticdemand, while the high cost of holding IR and the secular rise in real wages in China pushes China to place even more emphasis on outward FDI (Aizenman,Jinjarak,Marion2013).These developments are in line with Feenstra and Hong (2010), whoraised questions about the efficacy and sustainability of export-led growth in China as the way to increase future employment. They calculated that export growth overthe periodoffastgrowthduring2000-2005couldexplaintheentireincreaseinChina'semploymentoverthatperiod,butcomparableemploymentgainscouldhavebeen achiev ed by growing domesticdemand.Channeling IR into foreign equity, SWF investment, and outward FDI supportedbytargetedloansandswaplinesmaybepartofChineserebalancing,aiming at securing a higher rate of return on its net foreign asset position. Arguably, it mayalso signaltheswitchfromexport-ledgrowthstrategytooutwardFDI(Ramasamyetal.2012) and e xport of infras t ructur e proje c ts a n d servi c es, possibly bu ndl ed w i t hexporting Chinese finance, Chinese labor services, and high-end capital goods.5This outward FDI drive has been part of a more comprehensive Chinese effect to promote the internationalization of the RMB (CNY), the focus of the nextsection.4The internationalization of theRMBOver t h e p as t fi ve y e ars, China h as stron g ly intensi f ied its eff or ts to internalizethe RMB. This agenda has been one of the main aspects of the country'seconomic policy,asexpressedinthe12thFive-YearPlan(2011-2015).Theplansupportsthe expansion of the cross-border use of RMB and the gradual realization ofcapitalaccount convertibility. The plan also supports the development of HK as amajoroffs hor e RMB market. T he internationaliz a ti on proc ess w a s put into e ffec t through severalchannels.Afterthefinancialcrisisin2008,Chinaembarkedonlargebilateral currency swap agreements with other countries, such as Argentina, Belarus, Iceland,New Zealand, Turkey, United Arab Emirates, and others (Table 1). This has beendonein tandem with the unprecedented provisions of swap lines among the OECDcount r ies, and t he more s elect i ve provi s ion of four s w ap l ine s by t he U.S. FEDt oselected emerging markets (Table1).Comparing the bilateral swap lines offered bythe U.S. FED and the PBOC reveals key differences. Most of the swap lines offered by China have beentodeveloping and emerging market countries, whereas most of the bilateral swaplinesoffered by the U.S. FED and the ECB are between the OECD countries, andfour emerging markets:Brazil, SouthKorea, Mexico, and Singapore. Aizenman and Pasticha(2010)pointedoutthattheselectioncriteriaexplainingtheU.S.FEDsupply ofbilat eralswaplinestoemergingmarketswereclosefinancialandtradeties,ahighdegree of financial openness, and a relatively good sovereign credit history. Chances arethatsimilarfactorsaccountforChinesesupplyofRMBbilateralswaplinestoagrow ing list of developing and emerging markets, as has been vividly illustratedbyGarcia-HerreroandXia(2013).6Thisstrategyblendsverywellwiththetrade internationalizationoftheR MBinthecontextofthebroaderout-wardFDIstrategy ofChina,andisinlinewiththechannelingofChinesenetforeignassetpositionint o out w ard FDI-cum-cr e dit s tr at eg y.Other pillars of the internationalization of the RMB include, since 2009, apilot program that allows RMB settlement of trade with foreign partners, limited initially to fivecities(Shanghai,Guangzhou,Shenzhen,Zhuhai,andDongghuan),andtothe tradeofChi neseresidentswithHongKong,Macao,andASEANcountries.This esta b lished the fi rst l egal framew ork fo r usingRMB to settl e c urr e ntaccounttransactions.Fromsixprovincesin2010,itwasexpandedto20provincesandci ties inmainlandChinaandgeographicallyextendedtotradewiththerestofthe world.Since October 2010, offshore entities were allowed to open nonresident RMBbanksettlement accounts (NRAs) with onshore banks and use these accounts (NRAs) forla w ful c ross-bo r der RMB bus i n ess (Formichella and Toti 2013).While it may be premature to provide a comprehensiveassessment oftheinternationalizationdrive,ithasalreadydeliveredarapid increase in trade/credit RMB internationalization, the use of RMB in trade and investment settlement, andintradecredit.TheCNYisusedinaboutone-thirdofChina'sexternaltradesettlement.A t the e n d of 2014, CNY S W I F T share w a s a bo ut 2.1% of g l obal v olume, withtheU.S.dollarat44%[followedbytheEuro with28%,thesterlingwith8%andtheJapanese yen with 2.7 per cent]. One expects the settlement share of the CNY will keep increasing rapidly, as there is ample room for further internationalization of theuse of the RMB in trade settlements.7 The rapid trade internationalization of theRMB,however, does not imply the desirability or the necessity of the RMBfinancial internationalization, a process that would require much deeper financial liberalization. We turn now to look more closely at what past experience may suggest aboutthe liberalization process.An ideal global currency supporting commercial and financial transactions may have the following virtues: liquid, safe, and convertible subject to lowtransactioncosts,supportedbyliquidanddeepglobalbondmarkets,andsuppliedin"sufficientquantity".Supplyingtheglobalcurrencyalsoentailstheprovisionofaglobalpublic good, granting the suppliers the benefit of the "exorbitant privilege." At timesof globalperil,thepublicgoodismanifestedbywillingnesstoprovideglobalinsurance ata"r ea son a blecost."(Gourinc ha sand Rey2005,2007;Jea n ne2012).Asof2015,the CNY hasnot yet met yet these conditions.The CNY remainsmostly non-convertible, lacking a vibrant and deep global bond market.Should China rush the CNY's financial internationalization process? There isno clear reason torush,astheeconomicgainsfromCNYinternationalization maybe overrated. Ch anc es are that Chin a's f inan c ial int e grati o n w i ll keep increasi ng overtime. A major force inducing the weakening of financial controls has beentrade misinvoicing, which has been commonly used for overcoming capital control, forcing overtimedeeperfinancialintegration.Yet,thisisnotareasontomovemuchfastertoward full convertibility without dealing with domestic sources of futurefinancialinsta bi lit y,i nduc ingunde rf undedliabilities,weakeni ng balance s heets ofe xpo sed banks,financialrepression,andthelike.Reducingthefinancial repression wouldreduce vulnerabilities associated with greater convertibility. Past experience suggests that financial internationalization before dealing with domestic financialdistortionsincreases the exposure to financial crises. Frequently, these crises reduce growths ha rpl y (see Korea 1997-8, Japan 1990s, Eurozone 2010s).The economic gains from upgrading the CNY into a global currencycompetingwiththeU.S.dollarandtheeuroarethere,butthesizeofthesegainsdoesnotmatc h the risk of moving too fast: estimates range from 1% GDP (Gourinchas and Rey2005)to a much lower fraction. The U.S. Treasury may borrows cheaply because ofdemandfrom official reserve managers, but these gains are broadly shared withAustralia,Canadaandthelikethroughtheportfoliobalanceeffect: lower U.S. yields spread across global bond markets (Genberg et al. 2005; Bauer and Neely 2014; Rogers etal.2014).Therearealsocosts,includingthelossofmonetaryautonomyand financialstability,associatedwithgreaterandmorevolatiledemandforCNYbonds.An internation al currency also makes a country more susceptible to externalmonetaryshocks.Intimesofperil,thesupplieroftheinternationalcurrencymaybeinducedtoprovideglobal insurance.Evenifothercountriesmerelyanchorto RMB,thislimits theabilityofChinatomanageitsexchangerate.Furthermore,thegainsfromcap ital mobilityand capitalaccountconvertibilityto the real economy are overrated.Ec ono mi ct heorydo e sn o tp r edictlar g eb e nefit s fro m ex t ernal f inanci n g;som e model spredict potential large costs. The empirical evidence fails to show consistentsizable effects (Gourinchas and Jeanne2006).Useful future steps that would increase over time the feasibility ofsmoother financialliberalizationincludereducingfinancialrepression,reformingthebanking s yste m,andre d ucingtheprefe r e nt ia l tre a tmentofSOE.Improvi n g t hefunding of thesmallandme diumsizeprivatefirmswouldhelp,aswellasallowingtheChinese corporatesectorcontrolledacc essto external borrowing, and greater outward FDI.The odds for a smoother transition are higher with gradual sequencing than withacold-turkey financial liberalization. Chances are that the calls in China for fasterCNYinternat i onal i z a ti on havea l s oa n i ntern a lpol i ti c aleconomy di me ns i on.8While mov ing fasterondomesticfinancialreformsremainsanessentialandnecessarysteptowardthe financialinternationalizationoftheCNY,movingtoofastcomeswithits own moral hazard costs, as has been vividly illustrated by past financialcrises(Hellmann et al. 2000, Frankel2012).5Loo ki ngforwardPrior to the global financial crisis, observers noted the possibility ofconvergingtoward a multi-polar global currencies structure. A possible tri-polar configuration would include the U.S. dollar, dominating the U.S. sphere of influence in theAmericas; the euro, dominating the EU sphere of influence; and theCNY-anchoredsystem, dominating eastern Asia. In principle, a multi-polar configuration isless stable than a unipolar stable configuration, yet it may be more stable than an unstable unipolar configuration; a multi-polar sys- tem may better fit the underlyingforces shaping the global redistribution of power. Para- doxically, the GFC vividly illustratedboththesusceptibilityoftheglobaleconomytoin-stabilitypropagatedfromtheU.S.,and the remaining dominance of the U.S. dollar as "a safe haven" at times ofglobalturbulence. While the wish of China to internalize the CNY is。

人民币汇率的影响因素——文献综述

前言本人毕业设计的论题是《后危机时代人民币汇率波动的影响因素分析》。

早前有些国内外学者对人民币汇率波动的影响因素进行了规划分析,但如今经济已经步入了“后危机时代”,国际贸易保护主义风险加剧,其波动情况值得关注,并且在美联储启动二次量化宽松政策和各国竞相压低本国汇率的外部情况下,中国人民币汇率问题再次被推到了漩涡中心。

因此基于“后危机时代”这个大背景,本文的论述对今后把握人民币汇率的波动情况具有一定的指导意义。

本文根据早前国内外学者对人民币汇率的研究成果,借鉴他们的成功经验,大胆地将人民币汇率的波动情况置于“后危机时代”背景下来进行研究,对当前理论界和学术界的各种观点进行了全面梳理。

本文主要查阅了近几年有关人民币汇率、汇率决定理论及人民币汇率理论的文献期刊。

1 后危机时代1.1后危机时代的概念所谓后危机时代(后金融危机时代),就是指随着危机的缓和,而而进入相对平稳期。

但是由于固有的危机并没有,或是不可能完全解决,而使世界经济等方面仍存在这很多的不确定性和不稳定性。

是缓和与未知的动荡并存的状态。

2009年下半年以来,在全球大规模的经济政策刺激下,世界经济逐渐走出衰退,开始缓慢复苏。

主要世界组织和预测机构对世界经济的发展趋于乐观,连续几次上调预测结果。

国际货币基金组织于2010年1月26日公布的《世界经济展望》中预测2010年全球经济增长3,9%,高于该组织2009年10月预计的3.1%;预计2011年全球经济会继续加速增长,预计增幅,预计增幅为4.3%,也高于上次预计的4.2%。

其中,2010年美国增长2.7%,欧元区增长1.0%,日本增长1.7%。

在金砖四国中,中国增长10.0%,印度增长7.7%,巴西增长4.7%,俄罗斯增长4.0%。

全球经济正在进入好于预期的复苏期,不同发展水平的国家表现出不同的经济增长速度。

预计未来几年,发达国家经济将保持平稳低速增长,发展中国家将保持平稳较快增长。

国际货币基金组织(IMF)预测报告中显示,2010年发达国家和发展中国家经济增长2.1%和6.0%,2011年增速将达到2.4%和6.3%。

人民币国际化的进程发展分析-人民币-金融-毕业论文

---文档均为word文档,下载后可直接编辑使用亦可打印---摘要2008年,人民币正式开启其国际化道路。

以后的十多年,它在许多领域进行了改革和创新,并且成果显著。

截至2013年5月,人民币在全球支付货币中排名第十三位,市场份额仅为百分之零点八。

截至2018年,人民币目前是全球第五大支付货币,占百分之一点六。

而在剔除边境贸易之后,排名会下降三个名次。

这与中国世界第二大经济体的身份是不符合的。

本文认为当前人民币国际化的路径存在一定的制度缺陷和障碍,在现有制度安排下,根据国内经济现状,我们将详细讨论人民币国际化面临的问题。

结论是,在人民币国际化进程中有效解决问题的必要性就是不能通过直接手段直接去干预刺激人民币国际化。

并通过借鉴国际发达国家货币国际化的经验,以为实现最终人民币国际化奠定基础结论。

关键词:人民币国际化金融市场国际货币An Analysis of the Development Process of RMB InternationalizationAbstractIn 2008, The yuan formally opened its international road. . Over the past decade or so, it has carried out reforms and innovations in many fields and achieved remarkable results. As of May 2013, the renminbi ranked 13th among the world's payment currencies, with a market share of only 0.8 percent. As of 2018, the renminbi is currently the fifth largest payment currency in the world, accounting for 1.6%. After excluding border trade, the ranking will fall by three places. This is inconsistent with China's status as the world's second-largest economy. This paper holds that there are some institutional defects and obstacles in the current path of RMB internationalization, and under the existing institutional arrangements, the root According to the current situation of domestic economy, we will discuss the problems of RMB internationalization in detail.The necessity of effectively solving the problem in the process of RMB internationalization is that it can not directly intervene to stimulate RMB internationalization by direct means. By drawing lessons from the experience of currency internationalization in international developed countries, this paper lays the foundation conclusion for the final internationalization of RMB.Keywords:RMB; internationalization; financial market;international currency.目录1 引言 (1)2 人民币国际化的发展进程分析 (2)2.1人民币国际化的进程 (2)2.1.1 人民币国际化的历程与现状 (2)2.1.2 人民币国际化的历程的特点 (3)2.2 人民币在国际化过程中遇到的问题 (4)2.2.1 人民币在国际化发展进程中遇到的国内问题 (4)2.2.2 人民币在国际化发展进程中遇到的国际问题 (5)2.3 针对人民币国际化发展进程中遇到的问题的对策 (7)2.3.1 借鉴其它国家货币国际化的经验 (7)2.3.2 解决人民币国际化发展进程中遇到的问题应采取的对策 (8)结论 (11)谢辞 (12)参考文献 (13)1 引言人民币国际化是指人民币走出国门并且能够在国外流通的过程,并成为世界上公认的世界货币。

人民币国际化研究文献综述

综合上述文献综述,本次演示对人民币国际化的未来发展趋势和政策建议作 出以下总结:

1、继续深化金融市场改革。进一步完善利率市场化、汇率形成机制改革等, 提高金融市场的开放度和资源配置效率。

2、加强政策支持和引导。政府应加大对人民币国际化的政策支持力度,包 括提供优惠贷款、减免税收等,鼓励企业和个人积极参与人民币国际化进程。

2、人民币汇率波动较大。人民币汇率受多种因素影响,包括国内外经济形 势、货币政策、地缘政治等。近年来,人民币汇率波动较大,给国际贸易和投资 带来一定风险。

3、人民币国际化政策支持不足。目前,中国政府在推动人民币国际化方面 的政策支持相对有限,且存在一定的不确定性和不连续性。

二、人民币国际化的贸易渠道和 创新路径

2、增加人民币在国际货币体系中的地位增加人民币在国际货币体系中的地 位是人民币国际化的重要方向之一。许多学者提出,可以通过扩大人民币在特别 提款权(SDR)中的份额、推动在IMF和世界银行等国际金融机构中的话语权等方 式来提高人民币的地位。此外,还可以通过与其他国家签署货币互换协议等方式 来增加人民币的国际使用量。

综合上述文献综述,本次演示对人民币国际化的未来发展趋势和政策建议作 出以下总结:

1、继续深化金融市场改革。进一步完善利率市场化、汇率形成机制改革等, 提高金融市场的开放度和资源配置效率。

2、加强政策支持和引导。政府应加大对人民币国际化的政策支持力度,包 括提供优惠贷款、减免税收等,鼓励企业和个人积极参与人民币国际化进程。

四、人民币国际化的国际协调和 合作机制

人民币国际化需要建立健全的国际协调和合作机制。近年来,中国政府积极 推动与其他国家和地区的金融合作,如“一带一路”倡议、亚投行等,加强了人 民币在区域范围内的使用和流通。此外,中国也积极参与全球治理、国际监管合 作等,提高了人民币的国际地位和认可度。

人民币国际化论文

JIANGXI AGRICULTURAL UNIVERSITY 货币银行学论文题目: 人民币国际化学院:姓名:学号:专业:班级:指导教师:二零一四年六月【内容摘要】随着改革开放的程度加深以及中国国民经济的快速发展,人民币国际化问题引起越来越多的人的关注。

人民币能否真正走向国际化,人民币走向国际化能给经济带来怎样的提升又会带来怎样的经济问题成为大众所关注的重点。

然而如何正确认识人民币走向国际化这一重大国际金融战略,如何全面的了解这一战略的利与弊,如何利用当前的国际局势使这一战略更顺利的开展,扬利除弊,是我们正在面临的关键问题.本文首先简单的阐述了货币国际化的含义,随后分析了人民币国际化的必然性以及可能带来的利益与弊端,最后分析了人民币国际化的道路选择,对人民币国际化问题进行总结。

【关键词】人民币国际化必然性利与弊一、前言中国经济的持续高速增长、国际贸易地位不断提高、人民币国内外币值的长期稳定,以及中国政府在亚洲金融危机中表现出来的高度责任感等因素使人民币的国际声誉大大提高,周边许多国家居民逐渐认可并接受人民币作为交易和结算货币,人民币逐渐走出国门在境外流通。

二、货币国际化的含义货币国际化是指能够跨越国界,在境外流通,成为国际上普遍认可的计价、结算及储备货币的过程.对于货币的国际化概念的界定,按货币功能划分可以提供一个相对完善的框架.货币国际化是指一种货币的使用超出国界,在发行国境外可以同时被本国居民或非本国居民使用和持有。

一种国际化货币能为居民或非居民提供价值储藏、交易媒介和记账单位的功能.具体来讲,它可用于私人用途的货币替代、投资计价以及贸易和金融交易,同时也可用作官方储备、外汇干预的载体货币以及钉住汇率的锚货币。

三、人民币国际化的必然性(一)中国经济的崛起一国货币走向国际化首先是由该国的经济基本面决定的,较大的经济规模和持续的增长趋势、较高的经济开放度以及在世界市场中占有重要地位的国家都能够获得交易者对该国货币的需求,并最终使得该货币成为国际货币①.中国已经形成了大国经济的特点,经济实现了持续20多年的高速增长,以GDP为代表的国民经济实力说明人民币已经具备了国际化所需要的强大经济后盾。

人民币国际化收益与成本分析文献综述

2 继续促 进城 市居 民的 消费。城 、 很 多,但是 因为社会保 障的不完善 、

对未来的担心 , 城市居 民也有 相当一

lv1与 一 .6 49(%lvD之 间 , 市居 民的消 费较之 农村 居 民 已经 好 ee ) 1 10 5 ee 9 故

可 以认为残 差是平稳 的。

所 以, 以建立如下协整模型 : 可

分布广 ; 二是农村有 很大 的潜在消 费

需求 。一 旦这些需求释放 出来 , 会对

sait ) =.0 0 0。 tt i = 0 o o sc o

对残差进行 单位 根检验 , 其结果 我 国经济造成很大的刺激 。

为 t - . 1 0 , 在 一 . 6 1 1 % = 1 963 7 1 0 6 0(0 6

风险进行综述。

一、Βιβλιοθήκη 人民币国际化的现状 人民币国际化在 19 年 中国实现经 96 常项目下人民币可 自由兑换正式拉开序 幕。目前人民币主要是在我国周边国家和 地区的贸易中作为计价单位,在境外的流 通也主要是在这些国家,而且作为贮藏手

府 消费。这里的原因可能有 以下几个 … 1徐晓鹰. 我国城乡居民消费、 政府

量 为 00 9 , 于 5 1 值 38 1, 起来 , 以通过以下几种方式 : .8 2 小 % ̄ 5界 . 5 4 可

人民币国际化的成本和收益,尽量减小可

能发生的成本 , 保证最 大收益 , 利实现 以顺 人 民币国际化。

P概率值为 0 6 2 接受原假设 。 . 5, 7 说明

4个变量之间存在着协整关系。

1提 高农村居 民的消费率 , 变 、 改 其消 费结构 。 农村居民消费对经济 的

关键词: 人民币国际化; 收益; 成本 中图分类号:8 文献标识码: F3 A 原标题:人民币国际化的收益与成本

人民币研究论文 有关人民币的论文

人民币研究论文有关人民币的论文人民币国际化问题的研究摘要:2008年全球金融危机后,随着美国金融危机愈演愈烈,欧元区相继出现主权债务危机,而中国经济高速的发展使得人民币逐步放开,在世界经济和国际贸易中作用也越来越大,人民币国际化问题再次成为世界关注之重点。

本文首先论及现有国际货币体系的弊端,接着指出人民币面临的挑战,国际化是一项极其艰巨的系统工程,它需要一系列前提条件;最后得出结论。

关键词:体系弊端;面临的挑战;国际化条件人民币国际化趋势首先应该是市场选择的结果,而不是政府力量推动的结果。

具体来说,一国货币走向国际化首先是由该国的经济基本面决定的:较大的经济规模和持续的增长趋势是建立交易者对该种货币的信心的经济基础;国际交易者对该种货币的信心和需求,决定了该种货币必然在世界货币体系中发挥越来越重要的作用,并促使该货币最终成为国际货币。

一、现有国际货币体系的弊端第一,现行国际货币体系下的汇率制度难以维护市场的稳定。

由于发展中国家则不能用本币解决国际支付问题,一旦没有足够的外汇储备,就会发生债务危机,造成了发展中国家在储备资产、经济、政治等方面的被动性,也导致了世界性的两级对立。

第二,现行国际货币体系不能有效制约大规模无序的国际资本流动。

一种崇尚金融自由化的货币体系,使得资本跨国流动出现空前的规模和速度,从而扩大了资本流动的陷阱,造成发展中国家经济的虚假繁荣。

第三,现行国际体系中单一储备货币的阴影仍然存在,国际货币体系的重心仍向发达国家倾斜,发展中国家难以摆脱对美国等发达国家经济金融的依赖。

第四,缺乏有效性的协调与合作机制,缺乏灵活性,其作用仅仅局限于事后调节,事前并没有对走向危机的国家进行早期预警。

自金融危机爆发以来,美元一家独大给整个世界带来的冲击已经让我们充分意识到了现有国际货币体系的弊端。

对于中国来讲,在国际货币体系从单极走向多极的局势下,避免成为美元的“人质”,就要全面提升人民币的国际地位,而人民币国际化便是解决这一问题的根本方法。

国外关于人民币国际化研究的最新动态

国外关于人民币国际化研究的最新动态美国金融危机以后,人民币的国际化进程明显提速。

近期国外学者对人民币国际化的研究有了一些新的进展,特别是将人民币国际化纳入了国际货币体系改革的研究范畴,但短时间内对一些关键问题还尚未进行深入讨论。

本文综合国外学者近期这方面的最新研究成果,并对这些研究进行简要的评述。

一、关于人民币国际化的条件和困难1、人民币国际化的条件T.Nakao(2010)认为中国可能会比日本更快实现本国货币国际化,但是,在扩大人民币的使用范围时,仍然需要完善的配套政策,包括可靠的宏观经济管理、适度的汇率政策、渐进的资本交易自由化以及逐渐放松管制的国内金融体系。

Y.C.Park(2010)认为人民币想要成为真正的国际货币,必须首先要开放国内金融市场,采取浮动、灵活的汇率制度,使人民币成为完全的可兑换货币。

B.Eichengreen(2010)认为中国在人民币国际化的进程中面临诸多困难和挑战:一是必须建立深度的、有流动性的金融市场;二是需要消除很多金融限制,实现经济增长模式的转型;三是需要建立法制创造国际投资者的信心,使其更好地使用人民币进行国际交易。

D.Martellato(2010)认为中国强大的经济实力和开放的贸易政策使中国有成为国际储备货币的潜力,但国际金融一体化的有限性、国债市场规模较小且流动性不强以及不定期的通货膨胀轨道仍然是限制人民币成为储备货币的三个主要因素。

M.Pettis(2011)认为在短期内考虑人民币成为主要储备货币并不现实:一是需要一个人民币积累机制;二是中国金融体系的改革不够彻底;三是地缘政治条件的限制。

R.Portes(2011)认为人民币国际化将会持续很长一段时间,在此过程中中国必须要放弃资本控制并逐渐增加汇率灵活度,同时要有更深层次的金融市场工具以及运作良好的监管机构。

D.Wessel (2011)认为人民币国际化意味着中国必须取消低利率管制,同时让经济政策透明化。

国际货币体系改革文献综述

笫 2 期 3

S IN E&T C N L G F R A I N CE C E H O O YI O M TO N

o金融之 窗。

科技信息

国际货币体系改革文献综述

王 特

f 北京 师范 大学 中国 北京 1 0 7 ) 0 8 5

【 摘 要 】 随着 由次 贷危 机 引发 的 全球 金 融海 啸 在世 界 各 国的 蔓延 , 们 再 一 次清 醒 地 认 识 到 目前 国 际货 币体 系的缺 陷 。 国际 货 币体 系 伴 人 应 当怎 样 向前 发 展 . 国政 府 官 员与 学 者之 间存 在 很 大 争议 , 各 本文 在 总 结 不 同 改革 方 案 的 基 础 上 , 出 了 自己的 一 些 想 法 。 提 【 键 词 】 际货 币体 系 ; 陷 ; 革 关 国 缺 改

行 印 发世 界货 币来 作 为 控 制 世界 货 币供 给 的 ~ 种 手 段 , 国 都 实行 绝 各 对 的 固定 汇 率 制 。如 果货 币 长期 地 按 固 定 汇 率 挂 钩 在 一起 , 么走 向 那 国 际货 币体 系 , 指 各 国 政 府 为 了解 决 国 际经 济交 往 中对 于 国 际 共 同 货 币就 变 得 非 常 容 易 。 最 终 目标 就 是 走 向一 个 世界 范 围 的货 币 是 其 货 币 的需 要 。 涉及 国际 货 币 流 通 的各 个 方 面 , 括 国际 支 付 原 则 和 汇 区 。 对 包

1 国 际 货 币 体 系 的 概 述

率 制 度 、 际 收支 的调 节 机 制 、 国 国际 储 备 供 应 与 管 理 等, 国 际 范 围 内 在 以 上 改 革 方 案 都 是 针 对 牙 买 加 体 系 形 成 以来 国际 货 币体 系 中存 做 出 的制 度

人民币国际化对中国进出口贸易的影响

人民币国际化对中国进出口贸易的影响一、综述人民币国际化是中国近年来最重要的经济战略之一,其对中国进出口贸易的影响深远而广泛。

自2009年启动跨境贸易人民币结算以来,人民币在国际贸易中的地位逐渐上升,不仅被越来越多的国家和地区接受作为结算货币,还被用作投资和储备货币。

本文将从多个维度分析人民币国际化对中国进出口贸易的影响。

在出口方面,人民币国际化可以降低汇率风险,增加中国出口商品的竞争力。

由于人民币相对欧元、美元等主要货币较为稳定,中国企业在进行跨境贸易时可以避免因汇率波动带来的损失。

随着人民币国际化程度的提高,越来越多的国家愿意接受人民币作为结算货币,这也有助于提升中国出口商品的国际知名度,进一步开拓国际市场。

在进口方面,人民币国际化同样具有重要意义。

人民币国际化有助于扩大中国的进口需求。

由于人民币在国际市场上的购买力增强,中国企业可以更容易地从国外进口原材料、技术和服务。

人民币国际化还可以降低进口成本。

通过与中国人民银行签署本币互换协议,其他国家可以避免因汇率波动而产生的汇兑损失,从而降低进口成本。

人民币国际化还有利于中国企业在海外投资,获取更多的全球资源和技术,进一步提升中国在全球产业链中的地位。

人民币国际化对中国进出口贸易具有积极的影响。

它不仅可以降低汇率风险和出口成本,增加出口竞争优势,还可以扩大进口需求和降低进口成本,促进国内外市场的互动和发展。

人民币国际化也面临着诸多挑战,如金融市场的不完善、汇率制度的改革以及国际金融风险的冲击等。

中国需要继续推进金融改革和开放,不断提升人民币的可兑换性和国际化水平,以更好地服务于中国和全球的经济增长。

1. 介绍人民币国际化概念及背景随着全球经济一体化的推进,货币的国际化已经成为一个国家经济发展的重要标志。

人民币作为世界上最大的发展中国家货币,在全球化浪潮下,正逐渐走向国际化。

本文将探讨人民币国际化对中国进出口贸易的影响。

人民币国际化是指人民币能够跨越国界,在境外流通,成为国际上普遍认可的计价、结算及储备货币的过程。

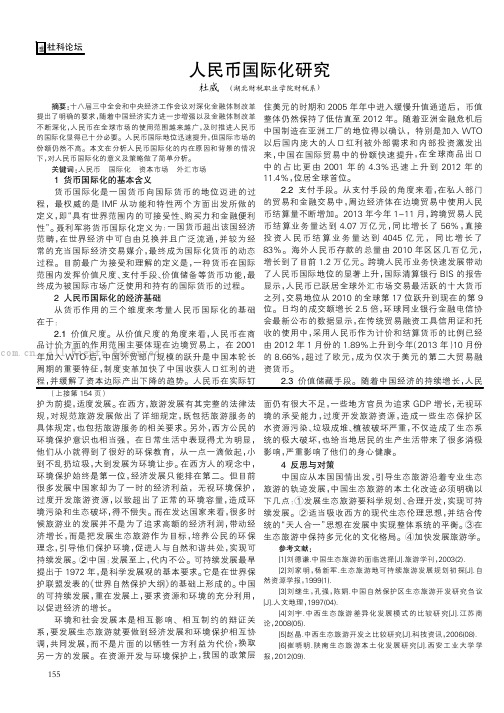

人民币国际化研究

护为前提,适度发展。

在西方,旅游发展有其完整的法律法规,对规范旅游发展做出了详细规定,既包括旅游服务的具体规定,也包括旅游服务的相关要求。

另外,西方公民的环境保护意识也相当强,在日常生活中表现得尤为明显,他们从小就得到了很好的环保教育,从一点一滴做起,小到不乱扔垃圾,大到发展为环境让步。

在西方人的观念中,环境保护始终是第一位,经济发展只能排在第二。

但目前很多发展中国家却为了一时的经济利益,无视环境保护,过度开发旅游资源,以致超出了正常的环境容量,造成环境污染和生态破坏,得不偿失。

而在发达国家来看,很多时候旅游业的发展并不是为了追求高额的经济利润,带动经济增长,而是把发展生态旅游作为目标,培养公民的环保理念,引导他们保护环境,促进人与自然和谐共处,实现可持续发展。

②中国:发展至上,代内不公。

可持续发展最早提出于1972年,是科学发展观的基本要求。

它是在世界保护联盟发表的《世界自然保护大纲》的基础上形成的。

中国的可持续发展,重在发展上,要求资源和环境的充分利用,以促进经济的增长。

环境和社会发展本是相互影响、相互制约的辩证关系,要发展生态旅游就要做到经济发展和环境保护相互协调,共同发展,而不是片面的以牺牲一方利益为代价,换取另一方的发展。

在资源开发与环境保护上,我国的政策层面仍有很大不足,一些地方官员为追求GDP增长,无视环境的承受能力,过度开发旅游资源,造成一些生态保护区水资源污染、垃圾成堆、植被破坏严重,不仅造成了生态系统的极大破坏,也给当地居民的生产生活带来了很多消极影响,严重影响了他们的身心健康。

4反思与对策中国应从本国国情出发,引导生态旅游沿着专业生态旅游的轨迹发展,中国生态旅游的本土化改造必须明确以下几点:①发展生态旅游要科学规划、合理开发,实现可持续发展。

②适当吸收西方的现代生态伦理思想,并结合传统的“天人合一”思想在发展中实现整体系统的平衡。

③在生态旅游中保持多元化的文化格局。

④加快发展旅游学。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

波动 的方 差 、 金融 中心 大小 等 。具体 来说 , 货币 国际化 的条 件包 括 :

1 .经 济 规 模 及 经 济 开 放 度 。Ma u a a K yt i和 t y m , ioa s k

hn rn e(0 7 定 9 3年 ~ 推进 人 民币 国 际化 . 限制 国内 金融 政 策 选 择 范 围 、 束 度 的 因素 。C in和 Fa k l2 0 ) 量研 究 了 17 将 约 19 9 8年各 国央行 国际储 备 主要 币种 结构 的决 定 因素 。 著 显 人 民币汇 率政策 、 使 中 国遭 遇 “ 里芬 ” 题 。 并 特 难 通 汇 2 .削 弱 政 府 宏 观 政 策 的 自 主 性 及 调 控 力 。 Fak l 变量 包 括 国 际货 币 发 行 国 的经 济 规 模 、 货 膨胀 率 、 率 rn e (9 5 指 出 。 币 国 际化 会 增 加境 外 对 该 国货 币 的需 求 , 19 ) 货 导致 该货 币升值 . 而损 害该 国 出 1产 品在 国际市 场 的竞 从 7 1 争 力 此外 . 货币 国际化 还 会增 加外 国对 本 国货 币需 求 的

一

2 .实现 国国 际收 支赤 字融 资 ,减 少 国际收 支的波 动 。

国 内外学者 的相 关研 究 . 以期对 人 民币 国 际化 的研究 现状 曹 勇 ( 0 3 指 出人 民币 国 际化 有 利 于 我 国通 过 输 出 人 民 还 有利 于输 出通胀 和转 嫁压力 。 陶勇强 、 王智 勇 (0 0 指 出人 民币 国际化 实 现 国际收 支赤 2 l)

降低 金 融机 构在 国 投 资工 具 :3 ( )国际 贸易 中以人 民币结 算 的交 易达 到一 定 际化可 以增 加我 国金融 中介 业 务 收入 . 际市场 筹资成 本 . 高人 民币国 际贷款 利率 。 提 5 .货币行 政 当局 在制 定执 行经 济政 策时 获得优 势 。 王

三 、 人 民 币 国 际 化 的 风 险

政 治 稳 定 的信 心 :2 深 人 开 放 的金 融 市 场 ;3 占全球 较 () () 大 比重 的 出 口量 。Mu dl(0 3 认 为 。 n el2 0 ) 人们 对 货币稳 定 的 信 心是 该货 币能 成为 国际货 币 的关键 因素 。 币流 通及交 货 易范 围 、 币政 策稳 定 、 内金融 管制 、 币发行 国经 济规 货 国 货

中 国推进 人 民 币 国际 化 亦将 使 中 国 国内 经济 面 临一

系列风 险 。

1 .使 中 国 遭 遇 “ 里 芬 ” 题 。 陶 勇 强 、 智 勇 (0 0 特 难 王 2 1)

认 为 在 国 内 制 度 不 完 善 和 外 部 经 济 环 境 不 确 定 的 情 况 下 模 、 以及 货 币本 身 的长 期价 值 等都 是影 响货 币 的 国际化程

宽 (0 3 认 为 用本 币结 算 是规 避 汇率 风 险 的上 策 , 20 因为 人 民币 国际化 意 味着 对外 贸 易可 以用 人 民币 支付 和结算 . 外 贸 因此可不 受 外汇 制 约 , 利外 贸发 展 。谢 太峰 ( 0 6 认 有 20 ) 为人 民币 国际化 有 利我 国 国际 债权 债务 的人 民币结算 、 减 少 进 出 口商 外 汇收 支套 期保 值 成本 . 以及 出 口商 对 国外进

R y( 0 1 证 币政策 也会 波及 国 内 最终 可 能导 致货 币 替代 、 资本 流 出 实 力 的差 异形 成并 维 持这 种等 级结 构 。 e 2 0 ) 明经

流人 ,使 国内货 币政 策偏 离 预 期 目标 。姜 波 克 、张 青 龙 济 开放 度最 大 . 与其 他货 币交 换 成本 最低 国家 的货 币 易于

( 0 5 提 出人 民 币 国 际 化 会 削 弱 一 国 货 币 政 策 自主 权 , 20 ) 货 成 为 国际货 币 币 、 政 、 格 政策 还将 面 临“ 难 ” 地 。 财 价 两 境 2 .金 融 市 场 的 深 度 与 自 由 度 。 Wii la (9 8 指 出 l ms 16 )

何 慧 刚 (0 7 计 算 出 人 民 币 国 际 化 年 均 国 际 铸 币 收 入 至 20 )

币 国际化研 究不 仅是 重要 的 学术 价值 . 还是 紧 迫 的政 治 和 下 .国际储 备货 币 的地位 决 定 国 际货 币的铸 币 收益大 小 。 本文从 人 民币 国 际化 的定 义 、 益 与 风 险 、 件 与潜 少 为 2 收 条 5亿美元 能、 以及人 民币 国际化 的推 进路 径 等方 面归 纳 总结 了最新 做较 为全 面与深人 的概 述 。

3 .降 低人 民币 汇率 风 险 . 进 中国对 外 贸易投资 的发 促

、

人 民币 国际化 的定 义

货 币 国际化 是 指货 币发 行 国 以外 的 私 人部 门和 官方 字 融资 。 机构使 用该 种货 币 ( o e ( 9 1 )H r n (9 8 认 为 国 C h n 17 ) 。 at n 19 ) ma 资本 交 易 中被 私人 用 于 直接 货 币 交换 以及 其 他货 币 间 的 间接 交换媒 介 . 也被 货 币行 政 当局 用于 干预 外汇 市场 和平

易 的计价 . 也被 货 币行政 当局 用 于确 定本 币 汇率平 价 ;3 ()

作 为 价 值 储 藏 手 段 . 私 人 部 门 选 择 为 金 融 资 产 , 货 币 被 被 行 政 当局 作 为 储 备 资 产 。

人 民币 国际化 的通用 计 量 标 准包 括 3方 面 的测 度 指 价 的金 融产 品成 为 国际 各 主要 金 融 机 构包 括 中央银 行 的 比重 ( 稻葵 (0 8 ) 。 李 2 0 b )

衡 国 际 收 支 ;2 作 为 记 账 单 位 , 用 于 商 品 贸 易 和 金 融 交 () 被

际货 币化 是指 一种 货 币 : 1 作为 交 易媒介 , 国际 贸易 和 展 。郑木 清 (9 5 人 民 币国 际化方 便我 国在 对外经 济交往 () 在 19 )

中使 用 人 民币计 价结 算 。 减少 对外 贸 易 的汇率 风 险。赵海

■ 名家观 察

■现 代管理 科学

■2 1 0 2年 第 1 0期

人 民 币 国 际化 文 献 综 述

●吴 君 潘 英 丽

摘要 : 文章从人民币国际化的定义、 收益与风险、 条件与潜能, 以及人 民币国际化的推进路径等方面归纳总结了最新

关于人 民 币国际化 的文 献。作者 期待 对人 民 币国际化 的研 究做 较 为全 面与深入 的概述 。

成 功 推进 人 民币 国 际化 还 将使 中 国获得 长 远 的 经济

的未 来趋势 。作 为全 球最 大经 济 贸易 体之 一 的 中国 , 快速 利 益 , 括 : 1 获 得铸 币 收人 ;2 减 少 中 国 国 际收 支波 包 () ()

增长 的经济 及 逐步 放 开 的金 融 市 场必 将 使 人 民币 在 国 际 动 ;3 以人 民币计 价 和结算 可 以减 少 外 贸企业 成本 及汇 () 货 币体系 中发挥 重要 作用 . 民币 国际 化也 将成 为 中 国未 率 风险 等 ( 稻葵 (0 8 ) 。具体 来看 , 民币国 际化的经 人 李 2 0a ) 人

币 国际化 的脚 步 继续 向前 2 0 0 8年 的全 球 金 融危 机 使人 段 的可 能性 更大 。 因此 , 民币 国际化 有利 於人 民币国 际 人 民币国 际化 迅 速上 升 到 国家 战 略 高度 . 因为 危机 凸显 “ 一 地 位 的 提 高

币独 大 ” 际 货 币体 系 的 巨大 风 险 . 及 国际 货 币多 元化 国 以

经济 规模 越大 . 货 币能成 为 国际 货币 的可 能性 越大 。E 其 .

经 且 考 虑对 他 国的影 响 .从 而 降低 宏 观 政 策 自由度 。金发 奇 件 。结果 显示 : 济 开放 度是 国 际货 币的决定 因素 , 国家

ee ge n 19 ) 国家 经济 国 内货 币政 策可 能只有 部分 作 用 于 国内经 济变 量 . 国外货 ihn re ( 9 4  ̄ 实 国 际货 币体 系为等 级结构 ,

二 人 民币 国 际 化 的 收 益

1商 提供本 币 的 出 E信 贷 。 陶勇强 、 2 1 l 王智 勇 (0 0 认 为对 21)

4 .促进 中 国金融 业发 展 。 发奇 (0 4 认 为人 民币 国 金 2O )

标 : 1人 民币 现金 在 境 外有 一 定 流通 度 ;2 以人 民币计 外 贸易 和投资 中使 用人 氏币计 价结 算可 以减少 汇率 风险 。 () ()

相 对 独 立 性 、 内 金 融 市 场 发 达 、 格 稳 定 、 际 收 支 结 构 国 价 国

货 B rs e 17 )。T vl 认 为人 民币境外 流通可 缓解 我 国外 汇储 备 增 长 , 是我 国经 合 理 、 币 维 持 可 兑 换 信 心 等 ( egtn(9 5 ) aas (9 7 认 为 , 国货 币 国 际化 战 略需 要 三个 前提 条 件 : 1 19 ) 一 () 济发展 战略 调整 的客观 要求 。

经济 问题 。

1 .使 中国获 得 国际铸 币 收 益 。B rs n 17 ) 实 国 egt (9 5 证 e 际 货币 发行 国能从 本 币 国 际化 中获得 铸 币收 益 . 国际货 且 币 竞争 越 激烈 , 球 金 融市 场 越 深 化 , 全 国际 货 币发 行 国获 得铸 币收 益越 困难 。曹 勇 (0 2 认 为不兑 现信 用货 币制度 20)

来 几 十 年 经 济 发 展 的 重 中 之 重 济 收益包 括 :