金融经济学第六章 资本资产定价模型

金融经济学-6资本资产定价模型

对于机构投资者是合理的;对于小投资者,由于资金规模分 散,对市场或价格的影响比较小

3

第一节 CAPM的假设

5.资产市场化:所有的资产都已经市场化,资本市场包括了所 有可投资资产 6.资产可细分:任何一种资产都无限可分,可按需投资 7.市场无摩擦:没有税收和交易费用 8.市场不被操控:市场处于完全竞争状态,不存在垄断和操纵 ,所有投资者都是价格接受者 9.无风险资产:市场至少存在一种无风险资产,对投资者都一 样且在同一时间段内保持不变

iM i i 2 iM M M

15

证券市场线(Security Market Line)

对于投资组合P来说,其预期收益与系统风险敏感程度之 间的关系:

rp rf p rM rf

p xi i

i 1

n

投资者投资于风险资产或风险资产组合,由于面临系统风 险,要求获得比无风险资产更高的回报率,影响因素包括: 无风险利率rf,资本市场资金紧缺时rf高;富余时rf低 市场组合的风险溢价(rM-rf),投资者风险厌恶则溢价高, 对风险资产或组合的预期收益就高;反之溢价低,预期低 风险资产或组合的市场风险程度β,β越大投资者承担的系 统风险越大,要求高收益率;反之,预期收益率低

2 2 2 1.投资组合的风险 p xM M

当投资于市场组合的比 例xM比较低,组合风险较小

2.市场组合的风险价格水 平

rM rf

3.rf

M

10

资本市场线(Capital Market Line)

资本市场线CML的局限性: CML代表的是有效组合的预期收益率和风险之间的关系 对于单个资产而言,由于不是有效组合,位于CML的下方 ,用CML不能反映出单个资产的预期收益和风险之间的均 衡关系 因此我们引入证券市场线的概念

资本资产定价模型PPT课件

资产定价的随机过程

随机过程的基本概念

随机过程是描述一系列随机事件的数学模型,其中每个事件的发生都具有不确定性。在资产定价的上下文中,随 机过程通常用于描述资产价格的变动。

资本资产定价模型的随机过程

资本资产定价模型假设资产价格的变动遵循随机过程,并且这种变动与资产的预期回报和风险有关。通过建立适 当的随机过程模型,可以进一步研究资产价格的动态行为和风险特征。

发展历程

起源

资本资产定价模型起源于20世纪60年代,由经济学家威廉·夏普、 约翰·林特纳和简·莫辛共同发展。

发展

在随后的几十年中,CAPM经历了多次修订和完善,以适应金融市 场的变化。

应用

资本资产定价模型被广泛应用于投资组合管理、风险评估和资本预算 等领域。

发展历程

起源

资本资产定价模型起源于20世纪60年代,由经济学家威廉·夏普、 约翰·林特纳和简·莫辛共同发展。

发展

在随后的几十年中,CAPM经历了多次修订和完善,以适应金融市 场的变化。

应用

资本资产定价模型被广泛应用于投资组合管本资产定价模型用于确定投资 组合的风险和预期回报,帮助投 资者在风险和回报之间做出权衡。

风险评估

通过CAPM,投资者可以评估特 定资产或投资组合的风险,并与 其他资产或基准进行比较。

主要发现

是一种用于评估风险和预期回报之间关系的金融模型,主要用于投资组合管理 和风险评估。

CAPM的核心思想

资本的预期收益率由两部分组成,一部分是无风险利率,另一部分是风险溢价, 即风险超过无风险资产的部分。

目的和目标

目的

通过理解CAPM,投资者可以更准确 地评估投资的风险和预期回报,从而 做出更明智的投资决策。

资本资产定价模型概述(ppt42张)

6、可以在无风险折现率R的水平下无限制地借 入或贷出资金; 7、所有投资者对证券收益率概率分布的看法一 致,因此市场上的效率边界只有一条; 8、所有投资者具有相同的投资期限,而且只有 一期; 9、所有的证券投资可以无限制的细分,在任何 一个投资组合里可以含有非整数股份;

10、税收和交易费用可以忽略不计; 11、市场信息通畅且无成本; 12、不考虑通货膨胀,且折现率不变; 13、投资者具有相同预期,即他们对预期收益率、 标准差和证券之间的协方差具有相同的预期值。 上述假设表明:第一,投资者是理性的,而且严格 按照马科威茨模型的规则进行多样化的投资,并将 从有效边界的某处选择投资组合;第二,资本市场 是完全有效的市场,没有任何磨擦阻碍投资。

又由(7.3)

dv 1 dE ( r E ( r )E ( r c) M j)

于是

d d d v c c d Er ( c) d vd Er ( c)

2 2 [ ( 1 v ) ( 1 2)c v o v ( r , r ) v ]/ j j m M c Er ( M) Er ( j)

假定2:针对一个时期,所有投资者的预期 都是一致的。

这个假设是说,所有投资者在一个共同的时期内 计划他们的投资,他们对证券收益率的概率分布 的考虑是一致的,这样,他们将有着一致的证券预 期收益率﹑证券预期收益率方差和证券间的协方 差。同时,在证券组合中,选择了同样的证券和同 样的证券数目。 这个假设与下面的关于信息在整个资本市场中畅 行无阻的假设是一致的。

故

2 c o v ( r , r ) d j M M c d Er ( c)v Er ( M) Er ( j) ) c( 1

金融市场与资产定价的资本资产定价模型

金融市场与资产定价的资本资产定价模型资本资产定价模型(Capital Asset Pricing Model,简称CAPM)是金融市场与资产定价的重要工具之一。

本文将对CAPM模型进行详细介绍,并分析其在金融市场中的应用。

一、CAPM模型的基本原理CAPM模型是一种衡量资产预期回报与风险之间关系的理论模型。

它基于以下几个基本假设:1. 市场是完全竞争的,不存在摩擦和交易费用;2. 投资者都是理性的,具有相同的投资目标;3. 投资者面临的风险来自于系统性风险(即市场整体波动),而非个别资产的特定风险。

根据CAPM模型,资产的预期回报率由以下公式计算:E(Ri) = Rf + βi(E(Rm) - Rf)其中,E(Ri)代表资产i的预期回报率,Rf代表无风险回报率,βi代表资产i相对于市场整体波动的敏感度(风险系数),E(Rm)代表市场整体的预期回报率。

该公式说明了资产的预期回报率与市场整体回报率之间的线性关系。

二、CAPM模型的应用1. 风险度量:CAPM模型可以通过β值来衡量资产的风险度。

β值越高,意味着资产对市场波动的敏感程度越高,投资风险也就越大。

因此,投资者可以利用CAPM模型来比较不同资产的风险,以便做出更明智的投资决策。

2. 资产定价:CAPM模型提供了一种合理的方法来确定资产的价格。

根据CAPM的公式,资产的价格可以通过预期回报率和风险系数来计算。

这样,在投资决策过程中,投资者可以根据资产的预期回报和风险系数来确定是否值得投资该资产。

3. 投资组合构建:CAPM模型可以帮助投资者构建有效的投资组合。

通过选择具有低相关性的资产,并根据资产的风险系数进行权重分配,投资者可以在风险可控的同时获取更高的回报。

CAPM模型为投资者提供了一种理论依据,帮助他们在构建投资组合时达到风险和回报的平衡。

4. 评价资本市场的效率:CAPM模型假设市场是完全竞争的,即市场上的资产价格总是能够准确地反映其风险和回报。

第6讲 资本资产定价模型(CAPM) (《金融经济学》PPT课件)

6.1 从组合选择到市场均衡

《

金

融 经

市场组合M是什么样的?

济 学

市场组合就是包含了所有风险资产的整个市场

二

五 讲

这么个依赖于大量前提条件(各类资产的收益波动状况)的复杂均值方差优化

》 配

问题的结果M,怎么会这么巧就和现实中的整个市场一模一样?

套 课

但结果就是这么巧,也必须这么巧

对市场所做的简化假设

五 讲

没有交易成本(佣金、买卖价差等)

》

配 套

没有税收

课 件

所有资产都可以任意交易,并且无限可分

完全竞争:所有人都是价格的接受者,没有影响价格的能力

对投资者的假设(所有人都求解均值-方差问题)

所有人都以均值方差的方式选择投资组合:偏好更高的期望回报率,以及更低 的回报率波动率

i

市场组合M处,否则与CML

市场组合

定义矛盾

σ

0

7

6.4 CAPM的第二种论证

基于组合构建的CAPM论证(续)

《

金

融 经

济

学

由曲线与CML在M处相切得dE到(rw)

E(rM ) rf

二 五

d (rw ) w0

M

由求导法则及E(r )的表达式可知 讲

》

配

套

课

件

wdE(rw ) dE(rw ) d (rw ) dw

所有资产(包括无风险资产)都可以任意买空卖空

一致预期:所有人针对相同的时间区间(1期)考虑投资问题,并对资产的预期 回报率和预期波动率状况{E(r1̃ ), E(r2̃ ), ..., E(rñ ), σ(r1̃ ), σ(r2̃ ), ..., σ(rñ )}有相同预期

资本资产定价模型0iznl.pptx

哈里·马科维茨

CAPM

• 第一节、金融风险的定义及其衡量 • 第二节、投资组合与风险分散 • 第三节、有效集与最优投资组合 • 第四节、无风险借贷与资本市场线 • 第五节、资本资产定价模型

CAPM模型的评价

• 资本资产定价模型在马科维茨的证券组合理论的基础上, 对金融资产和投资组合的风险衡量进行了更深入的研究, 并提出了单个金融资产预期收益率与其系统性风险的均衡 关系,从而导出了各种资产根据其系统性风险定价的资本 资产定价模型。应该说,夏普的研究是具有建设性的,他 把马科维茨的研究向前推进了一大步。

M

线变成了AM射线。

A

N

CML B

P

• M点是包括了所有证券的市场投资组合

•

AM是资本市场线:

RP

Rf

Rm R f

m

p

– 资本市场线描述的是市场投资组合与无风险资产所构

成的投资组合的收益率与风险之间的关系。

第五节、资本资产定价模型

• 威廉夏普对资本市场线进行了扩展,发现 个别证券或者证券组合的收益率和风险可

• 允许无风险借贷条件下的投资组合

– 投资者可在无风险资产和风险资产之间进行组合投资

– 无风险资产:Rf x1 1 =0

– 风险资产或者风险资产组合:R

– 则投资组合:RP

2 P

x2 2

2 P

x12

2 1

x22

2 2

2x1 x2 12 1 2

金融经济学第六节资本资产定价模型资料精

金融经济学 第六章

4

加入无风险资产后的最优资产组合

收益

新组合的 有效边界

无风险收

益率rf F

M

原组合 有效边界

风险

无论投资者的偏好如何,直线FM上的点就是最优投资组合, 形象地,该直线将无差异曲线与风险资产组合的有效边界分离 了。 风险厌恶较低的投资者可以多投资风险基金M,少投资无风 险证券F,反之亦反。

资本资产定价模型

6.1 概述

现代投资理论的产生以1952年3月Harry.M.Markowitz发 表的《投资组合选择》为标志

1962年,Willian Sharpe对资产组合模型进行简化,提出 了资本资产定价模型(Capital asset pricing model, CAPM)

1976年,Stephen Ross提出了替代CAPM的套利定价模型 (Arbitrage pricing theory,APT)。

xik k xiT

令Ik为第k位投资者的投资量,则全部投资者

第i种风险资产的总需求Di为:

K

K

Di xik Ik k xiT Ik

k 1

k 1

K

n

xiT k Ik xiT PiQi

k 1

i 1

?

当市场达到均衡时,所有风险资产的总需求等

于总供给

证明:假设共有n种风险资产,一种无风险 资产,K位投资者,第i个资产的价格和发 行量分别为Pi和Qi,则市场组合中第i中风 险资产的投资比例为:

xiM

Pi Qi

n

PiQi

i 1

12

假设 xiT 为切点组合中第i种风险资产的资金 比例, k 为第k位投资者投资于切点组合的 资金比例,xik 为第k位投资者投资于第i种风 险资产的资金比例,则有

金融市场中的资本资产定价模型

金融市场中的资本资产定价模型1. 引言资本资产定价模型(Capital Asset Pricing Model,CAPM)是金融领域中一种用于估计资产预期回报的模型。

它在投资和风险管理方面具有重要的应用。

本文将深入探讨金融市场中的资本资产定价模型,并对其原理、假设以及实际应用进行分析。

2. 模型原理资本资产定价模型建立在投资组合理论的基础上,通过考虑资产预期回报、风险以及市场的整体风险来确定资产的合理定价。

根据CAPM,资产的预期回报是由市场回报和资产与市场的β系数共同决定的。

3. 模型假设CAPM的基本假设包括:- 完全市场:投资者可以自由买卖任何资产,不存在交易限制。

- 无风险利率:存在一个无风险资产,其回报稳定且不受市场波动影响。

- 单一期望回报:投资者只关注资产的期望回报而非风险。

- 非国际资产定价:CAPM主要适用于国内资产,不考虑国际资产定价因素。

4. β系数的解释和计算β系数是CAPM中的重要概念,用于衡量资产相对于市场的风险。

β系数大于1表示资产波动大于市场,小于1则反之。

β系数的计算通常通过回归分析进行。

5. 实际应用CAPM在实际金融市场中具有广泛的应用,特别是在投资组合的构建和风险管理中。

它可以帮助投资者评估资产回报率是否与预期相符,从而进行投资决策。

同时,CAPM也被用于确定无风险利率和评估市场风险溢价。

6. 模型局限性和争议尽管CAPM是金融领域中重要的定价模型,但它也存在一些局限性和争议。

首先,它基于一系列假设,而这些假设在现实中可能并不成立。

其次,非线性的市场波动以及无风险利率的不稳定性可能导致模型的失效。

此外,人们对CAPM的β系数解释和计算方法也存在争议。

7. 其他定价模型除了CAPM,金融市场中还存在其他一些重要的资产定价模型,如APT (Arbitrage Pricing Theory)和FFM(Fama-French三因子模型)。

这些模型在一定程度上可以弥补CAPM的局限性,并提供更全面的解释和预测能力。

第6章资本资产定价模型

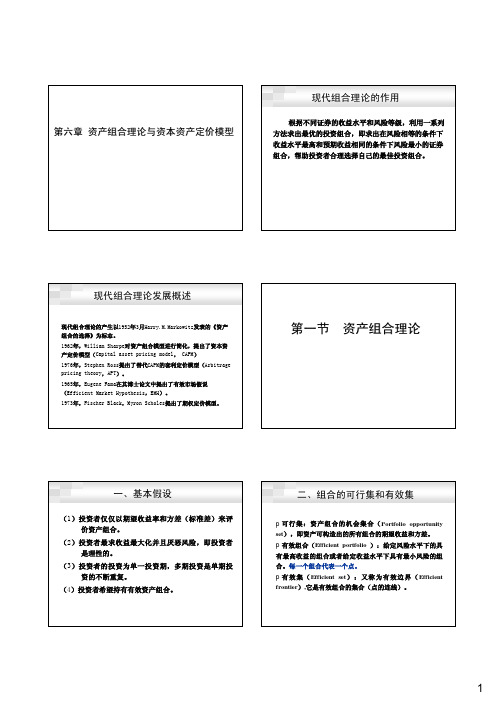

第三节 证券市场线

资本市场线描述了有效组合的预期收益率和标 准差之间的均衡关系―有效资产组合定价模型 。

问题:(1) 单个风险资产的预期收益率和标准差之 间的均衡关系如何?

(2) 一般资产组合(不一定是有效组合)定价模型?

单个风险资产的预期回报率和风险之间也 存在着线性关系,这条线被称为证券市场 线(SML-security market line)。

模型的基本假设:

1.投资者只考虑单一投资期内的效用最大化 2.投资者均可按照无风险资产的收益率进行

任何数量资金的借贷。 3.没有税负,没有交易成本 4.每种资产都是无限可分的 5.所有投资者均使用预期收益率和标准差两

个指标来选择投资组合

6.市场是完全竞争的

7.所有投资者以相同的方法对信息进行 分析和处理

(3)β<1,说明该证券的系统风险程度小于 整个市场投资组合的风险;

(4)β=0,说明该证券的系统风险程度=0

i

贝塔系数的一个重要性质是具有可加性。 组合的贝塔系数:

若在一个包含n项资产的投资组合中,各

项资产的比重是 为:

wi

,则组合的贝塔系数

n

p wi i

i1

证券市场线——资本资产定价模型 资本资产定价模型如下:

图14-7 一个资产组合的“伴随”资产组合

E(r)

P

z(P)

E(r(z( p)))

O

Ep

3.任何单个资产的预期回报率和系统风险之间

的关系仍然是线性的,但这时证券市场线的截距

是E(rz )而不是 rf 。

E(ri

)

E(rz

)

E

(rm

rz

)

im

2 m

06资本资产定价模型

第六章资本资产定价模型资本资产定价模型(CAPM)是现代金融学的重要基石。

该模型是在严格限定条件下单期静态对投资组合的最优求解,对资产收益和风险关系给出了精确的分析和预测。

传统CAPM模型并未考虑不同投资者的异质性、动态跨期均衡、不同信息条件、资产价格形成过程对资产定价的影响,因而从更严格意义上而言传统的资本资产定价模型被称为证券市场风险-收益关系更为合适。

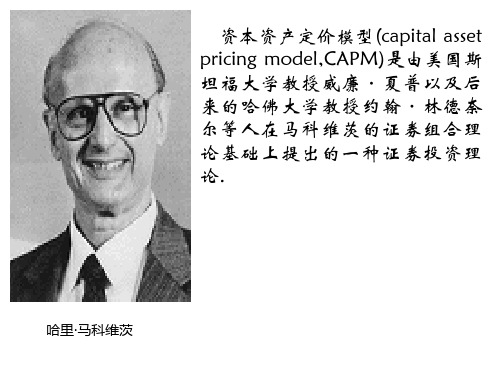

6.1 资本市场均衡资本资产定价模型(CAPM)是关于资本市场理论的模型,是在马柯维茨的投资组合理论基础上发展起来的。

马柯维茨的投资组合理论通过数学规划的原则,系统阐述了如何通过有效的分散化来选择最优的投资组合,但这一理论具有一定的局限性,即偏重规范性分析(投资者应如何去行动),而缺乏实证性分析(投资组合的风险收益如何度量)。

在资产投资组合分析中,投资者最关心的是资产的收益-风险关系,但马柯维茨的投资组合理论并不能确定最高收益和所能承担的最大风险,投资者也无从知道证券该分散到何种程度才能达到低风险高收益的最佳组合。

为解决这些问题,夏普在马柯维茨投资组合理论的基础上对证券价格的风险-收益关系进入了深入研究,并于1964年提出了资本资产定价模型。

此后,林特纳(1965)和莫森(1966)又分别独立提出了资本资产定价模型。

CAPM较好的描述了证券市场上投资者行为准则,这些准则导致了证券均衡价格、证券收益-风险的均衡状态。

6.1.1 资本资产定价模型的基本假设资本资产定价模型对资本资产的定价问题从理论上给出了一个十分完美的解答,以一个简捷的方程描述了单个资产收益与市场收益之间的关系。

这一模型是建立在一些严格条件之上的,尽管有些假设与现实不符,但还是抓住了一些主要因素,对实际问题在一定程度上给出了有力的说明,具有一定的指导作用。

资本资产定价模型考虑的是一个单一期限的情形,投资者在期初进行投资,在期末卖出资产,期间不考虑消费问题,同样假设市场上存在N个风险资产和1个无风险资产,同时假设:1)所有资产均为责任有限的,即对任何资产,其期末价值总是大于或等于零;2)市场是完备的,即不存在交易成本和税收,而且所有资产均为无限可分割的;3)市场上有足够多的投资者使得他们可以按市场价格买卖他们所想买卖的任何数量的任何可交易资产;4)资本市场上的借贷利率相等,且对所有投资者都相同;5)所有投资者均为风险厌恶者.同时具有不满足性,即对任何投资者,财富越多越好;6)所有投资者都追求期末财富的期望效用最大化;7)所有投资者均可免费地获得信息,市场上信息是公开的、完备的;8)所有投资者对未来具有一致性的预期,都正确地认识到所有资产的收益服从联合的正态分布;9)对于任何风险资产,投资者对其评价有两个主要的指标:风险资产收益辜的预期和方差,预期代表收益、方差(或标准差)代表风险。

资本资产定价模型

资本资产定价模型资本资产定价模型(Capital Asset Pricing Model, CAPM)是一种经济金融理论模型,它描述了投资者如何在市场上进行投资决策,并确定合理的资产定价。

CAPM的基本假设是市场是完全有效的,投资者都是理性的,并且希望在市场上获得最高的收益。

CAPM模型认为,投资者在做出投资决策时,会考虑两个方面的风险:系统性风险和非系统性风险。

系统性风险,也被称为β风险,是指与整个市场相关的风险。

它是指投资者无法通过分散投资来摆脱的风险。

β系数是衡量资产价格相对于市场整体波动的指标。

如果β系数大于1,表示该资产的价格波动比市场整体要大;如果β系数小于1,表示该资产的价格波动比市场整体要小。

非系统性风险是投资者可以通过分散投资来降低的风险。

它是指与特定资产相关的风险,例如公司破产、行业变化等。

在CAPM模型中,非系统性风险被视为可以通过投资组合的方式降低的。

CAPM模型的数学形式可以表示为:E(Ri) = Rf + βi(E(Rm) - Rf),其中E(Ri)表示资产i的预期收益率,Rf表示无风险利率,βi表示资产i的β系数,E(Rm)表示市场整体的预期收益率。

根据CAPM模型,投资者应该要求高β的资产具有较高的预期收益率,因为它们承担了更大的系统性风险。

相反,低β的资产应该具有较低的预期收益率。

CAPM模型在金融领域应用广泛。

它可以用于风险管理、资产组合管理和投资决策等方面。

然而,CAPM模型也存在一些局限性,例如它忽视了市场中的交易成本和税收等因素,以及投资者可能存在非理性行为。

总之,CAPM模型是一种有用的理论模型,可以帮助投资者确定合理的资产定价。

然而,在实际应用中,投资者需要考虑其他因素,并综合运用多种模型和方法来进行投资决策。

继续写相关内容:CAPM模型在资产定价中的应用提供了一种理论框架,用于确定投资组合中各种金融资产的预期收益率。

根据CAPM模型,投资者希望获取与市场整体风险相关的收益回报。

《资本资产定价模型》课件

答疑时间

提供学习者与讲师沟通和解答疑 问的机会。

了解股票市场的基本概念和特点。

2

风险与收益

认识股票投资的风险与回报。

3

定价方法

介绍股票定价的基本方法和策略。

债券定价

1

债券市场

理解债券市场的基本概念和运作机制。

2

收益与价格

掌握债券收益率与价格之间的关系。

3

定价方法

介绍债券定价的基本方法和计算公式。

风险和回报

1 投资风险

2 回报与风险

了解不同类型的投资风险及其特征。

理解投资回报与风险之间的关系和权衡。

3 风险管理

掌握投资风险管理的方法和策略。

资本资产定价模型

基本概念

理解资本资产定价模型的基本 原理和假设。

计算方法资产定价模型应用于实 际投资决策中。

总结

课程总结

回顾资本资产定价模型的重要概 念和应用。

建议阅读

《资本资产定价模型》 PPT课件

本课程将介绍资本资产定价模型,了解股票、债券、风险和回报之间的关系, 掌握其基本原理和应用。

课程介绍

关于本课程

了解资本资产定价模型的基 本原理和应用。

股票与债券

认识股票和债券市场,了解 风险与收益。

学习目标

掌握资本资产定价模型的相 关概念和计算方法。

股票定价

1

股票市场

资本资产定价模型例题和知识点总结

资本资产定价模型例题和知识点总结一、资本资产定价模型简介资本资产定价模型(Capital Asset Pricing Model,简称 CAPM)是现代金融学的基石之一,用于描述资产的预期收益率与系统性风险之间的关系。

该模型的核心思想是,在均衡市场中,资产的预期收益率等于无风险收益率加上资产的系统性风险溢价。

二、资本资产定价模型的公式资本资产定价模型的公式为:\(E(R_i) = R_f +\beta_i (E(R_m) R_f)\)其中:\(E(R_i)\)是资产\(i\)的预期收益率。

\(R_f\)是无风险收益率,通常可以用国债收益率来表示。

\(\beta_i\)是资产\(i\)的贝塔系数,衡量资产的系统性风险。

\(E(R_m)\)是市场组合的预期收益率。

三、贝塔系数(\(\beta\))贝塔系数反映了资产与市场组合之间的相关性和风险程度。

如果\(\beta = 1\),表示该资产的风险与市场平均风险相同。

如果\(\beta > 1\),资产的风险高于市场平均风险。

如果\(\beta < 1\),资产的风险低于市场平均风险。

四、例题分析假设无风险收益率\(R_f\)为 3%,市场组合的预期收益率\(E(R_m)\)为 10%,某股票的贝塔系数\(\beta\)为 15。

则该股票的预期收益率\(E(R_i)\)为:\\begin{align}E(R_i)&= R_f +\beta_i (E(R_m) R_f)\\&= 3\%+ 15×(10\% 3\%)\\&= 3\%+ 15×7\%\\&= 3\%+ 105\%\\&= 135\%\end{align}\这意味着投资者预期从该股票获得 135%的收益率。

再看另一个例子,某资产的贝塔系数为08,无风险收益率仍为3%,市场组合预期收益率为 10%。

该资产的预期收益率为:\\begin{align}E(R_i)&= 3\%+ 08×(10\% 3\%)\\&= 3\%+ 08×7\%\\&= 3\%+ 56\%\\&= 86\%\end{align}\五、资本资产定价模型的应用1、资产估值通过计算资产的预期收益率,可以评估资产的价值是否被高估或低估。

资本资产定价模型—搜狗百科

资本资产定价模型—搜狗百科当资本市场达到均衡时,风险的边际价格是不变的,任何改变市场组合的投资所带来的边际效果是相同的,即增加一个单位的风险所得到的补偿是相同的。

按照β的定义,代入均衡的资本市场条件下,得到资本资产定价模型:E(ri)=rf+βim(E(rm)-rf)资本资产定价模型的说明如下:1.单个证券的期望收益率由两个部分组成,无风险利率以及对所承担风险的补偿-风险溢价。

2.风险溢价的大小取决于β值的大小。

β值越高,表明单个证券的风险越高,所得到的补偿也就越高。

3. β度量的是单个证券的系统风险,非系统性风险没有风险补偿。

其中:均方差分析和资本资产定价模型 E(ri) 是资产i 的预期回报率rf是无风险利率βim是[[Beta系数]],即资产i 的系统性风险E(rm) 是市场m的预期市场回报率E(rm)-rf是市场风险溢价(market risk premium),即预期市场回报率与无风险回报率之差。

解释以资本形式(如股票)存在的资产的价格确定模型。

以股票市场为例。

假定投资者通过基金投资于整个股票市场,于是他的投资完全分散化(diversification)了,他将不承担任何可分散风险。

但是,由于经济与股票市场变化的一致性,投资者将承担不可分散风险。

于是投资者的预期回报高于无风险利率。

资本资产定价模型设股票市场的预期回报率为E(rm),无风险利率为 rf,那么,市场风险溢价就是E(rm) − rf,这是投资者由于承担了与股票市场相关的不可分散风险而预期得到的回报。

考虑某资产(比如某公司股票),设其预期回报率为Ri,由于市场的无风险利率为Rf,故该资产的风险溢价为E(ri)-rf。

资本资产定价模型描述了该资产的风险溢价与市场的风险溢价之间的关系E(ri)-rf =βim (E(rm) − rf) 式中,β系数是常数,称为资产β (asset beta)。

β系数表示了资产的回报率对市场变动的敏感程度(sensitivity),可以衡量该资产的不可分散风险。

资本资产定价模型

资本资产定价模型资本资产定价模型(Capital Asset Pricing Model,简称CAPM)是一种经济金融模型,用于估计股权资本的期望收益率。

该模型基于一组基本假设,包括市场的完全竞争、投资者的理性行为和资产风险的可度量性。

CAPM模型的核心公式为以下等式:E(Ri) = Rf + βi[E(Rm) - Rf]其中,E(Ri)表示股权资本的期望收益率,Rf表示无风险利率,βi表示资产i相对于市场的系统性风险,E(Rm)表示市场资本的期望回报率。

CAPM模型的基本理论观点是,投资者对风险的回报存在一种理性的期望,期望收益率与相应的系统性风险成正比。

该模型认为,系统性风险是投资者无法通过多样化投资来消除或减少的风险,因此投资者对系统性风险的回报要求被称为风险溢酬。

CAPM模型的主要优点是简单明了,易于使用和计算。

它提供了一个可行的方法来评估股权资本的风险和回报,帮助投资者做出决策。

此外,CAPM模型也为资本市场的效率提供了一个基准,即市场回报率应与投资风险成正比。

然而,CAPM模型也存在一些局限性。

首先,该模型假设投资者具有完全理性和相同的预期。

然而,在现实中,投资者的行为受到情绪和个人偏好的影响,预期收益率存在差异。

其次,CAPM模型未考虑非系统性风险(特定于某一特定资产)对回报的影响,它假设投资者可以通过多样化投资来消除这种风险。

然而,在现实中,非系统性风险可能会对个别资产的回报产生影响。

总体而言,CAPM模型为投资者提供了一个量化的方法来评估投资风险和回报,但它仍然是一种理论模型,只能作为投资决策的参考工具。

投资者在使用CAPM模型时应意识到其限制,并结合其他因素来做出更加准确的决策。

资本资产定价模型(Capital Asset Pricing Model,简称CAPM)是一种经济金融模型,用于估计股权资本的期望收益率。

该模型基于一组基本假设,包括市场的完全竞争、投资者的理性行为和资产风险的可度量性。

经济学资本资产定价模型

• 夏普提出的证券市场线(Security market line, SML),界定了风险和回报率之间的关系,适用于 所有资产和证券,无论是有效的还是无效的。

结论三 : 单个资产的风险溢价与市场资产M的风险溢价是成 比例的,与相关市场资产组合中证券的系数也成比例。

• 用公式表示为:

E(ri ) rf i E(rM ) rf

• 其中,

i

cov(ri , rM

2 M

)

Beta系数定理

假设在资产组合中包括无风险资产,那么,当市

场达到买卖交易均衡时,任意风险资产的风险溢

价E(ri)-rf与全市场组合的风险溢价E(rm)-rf成正 比,该比例系数即Beta系数,它用来测度某一资

产与市场一起变动时证券收益变动的程度。

上述β系数定理可以表示为:

资产定价的两种基本方法

• 现代理论金融经济学的一个核心内容就是如何在不 确定市场环境下为金融资产进行定价。换句话说, 就是给定某种金融资产在未来所有可能状态下的价 值,如何确定这一资产在当前的价值。

两种主流的金融资产定价方法: ➢ 一般均衡定价模型 ➢ 套利定价模型

一、一般均衡模型

在一个经济体中有两类经济活动人员 ➢消费者:追求消费效用的最大化 ➢生成者:追求的是生产利润的最大化

(Equilibrium in a Capital Asset Market) 等的三篇经典论文发展起来的。

第六章资本资产定价模型

根据不同证券的收益水平和风险等级,利用一系列

第六章 资产组合理论与资本资产定价模型

方法求出最优的投资组合,即求出在风险相等的条件下 收益水平最高和预期收益相同的条件下风险最小的证券 组合,帮助投资者合理选择自己的最佳投资组合。

现代组合理论发展概述

现代组合理论的产生以1952年 3月Harry.M.Markowitz发表的《资产 组合的选择》为标志。 1962年,William Sharpe对资产组合模型进行简化,提出了资本资 产定价模型(Capital asset pricing model, CAPM ) 1976年,Stephen Ross提出了替代CAPM 的套利定价模型(Arbitrage pricing theory, APT)。 1965年,Eugene Fama在其博士论文中提出了有效市场假说 (Efficient Market Hypothesis,EMH)。 1973年,Fischer Black,Myron Scholes提出了期权定价模型。

σ p ( w1 ) = w1σ 1 − (1 − w1 )σ 2, 则可 以 得到 w1 = f (σ p ), 从而 rp (σ p ) = = σ p+ σ 2 σ1 + σ 2 r1+(1 − σ p+ σ 2 σ1 + σ 2 ) r2

r1 − r2 r −r σ p + 1 2 σ 2 + r2 σ1 +σ 2 σ1 +σ 2

可行集的两个性质

n种风险资产的组合二维表示

收益 rp

p在 n 种 资产中, 如果至少存在 三项资产彼此 不完全相 关,则可行集合将是一个二维的实体区域 p可行区域是向左侧凸出的

风险σ p

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

r

r rf 为斜率。因

im i 2 m

金融经济学 第六章

20

D(ri ) D(rm )

2 i 2 i

2 m

β系数。美国经济学家威廉· 夏普提出的风险衡量 指标。用它反映资产组合波动性与市场波动性关 系(在一般情况下,将某个具有一定权威性的股 指(市场组合)作为测量股票β值的基准)。 如果β值为1.1,即表明该股票波动性要比市场大 盘高10%,说明该股票的风险大于市场整体的风 险,当然它的收益也应该大于市场收益,因此是 进攻型证券。反之则是防守型股票。无风险证券 的β值等于零,市场组合相对于自身的β值为1。

im ri rf 2 (rm rf ) rf i (rm rf ) m

金融经济学 第六章 16

证明:考虑持有权重w资产i,和权重(1- w)的市场组 合m构成的一个新的资产组合,由组合计算公式有

rw wri (1 w)rm

w w (1 w) 2w(1 w) im

金融经济学 第六章 21

计算实例:在实际操作中,人们如要计算某 资产组合的预期收益率,那么,应首先获得 以下三个数据:无风险利率,市场资产组合 预期收益率,以及β值。 假定某证券的无风险利率是3%,市场资产 组合预期收益率是8%,β值为1.1,则该证 券的预期收益率为?

rp rf (rm rf ) 3% (8%-3%)1.1 8.5%

i 1

即当资本市场达到供求均衡时,切点组合实 际上就是市场组合。

金融经济学 第六章 14

CML是无风险资产与风险资产构成的组合 的有效边界。

CML的截距被视为时间的报酬 CML的斜率就是单位风险溢价

在金融世界里,任何资产组合都不可能超 越CML 。由于单个资产一般来说,并不是 最优的资产组合,因此,单个资产也位于 该直线的下方。

金融经济学 第六章

7

若市场处在均衡状态,即供给=需求,且每一位 投资者都购买相同的风险基金,则该风险基金应 该是何种基金呢?(对这个问题的回答构成了 CAPM的核心内容) 风险基金=市场组合(Market portfolio):与 整个市场上风险证券比例一致的资产组合。对股 票市场而言,就是构造一个包括所有上市公司股 票,且结构相同的基金(如指数基金)。 因为只有当风险基金等价与市场组合时,才能保 证:(1)全体投资者购买的风险证券等于市场 风险证券的总和——市场均衡;(2)每个人购 买同一种风险基金——分离定理。

金融经济学 第六章 6

7.2.2 资本市场线的导出

一个具有非凡创意的假设! 假设市场中的每个投资者都是资产组合理论的有 效应用者,人人都是理性的! 这些投资者对每个资产回报的均值、方差以及协 方差具有相同的预期,但风险规避程度不同。 根据分离定理,这些投资者将选择具有相同的结 构的风险基金(风险资产组合)。投资者之间的 差异仅仅体现在风险基金和无风险资产的投资比 例上。

1 证明:若假定D( i ) , wi , cov( i , j ) 0 n cov( i , m ) 0, i 1, 2..., n,由命题6.4可知

金融经济学 第六章 3

7.2 资本市场线的导出

7.2.1 分离定理

分离定理(Separation theorem):投资者对风 险的规避程度与该投资者风险资产组合的最优构 成是无关的。 所有的投资者,无论他们的风险规避程度如何不 同,都会将切点组合(风险组合)与无风险资产 混合起来作为自己的最优风险组合。因此,无需 先确知投资者偏好,就可以确定风险资产最优组 合。

可见,β值可替代方差作为测定风险的指标。

金融经济学 第六章

思考:现实中的证券有没有可能高(低)于证券市 场线?

ri

r .a ra

.

rm

rf

m

rb rb

1

金融经济学 第六章

im

23

注 意

SML给出的是期望形式下的风险与收益的关系, 若预期收益高于证券市场线给出的的收益,则应 该看多该证券,反之则看空。 SML只是表明我们期望高贝塔的证券会获得较高 的收益,并不是说高贝塔的证券总能在任何时候 都能获得较高的收益,如果这样高贝塔证券就不 是高风险了。若当前证券的实际收益已经高于证 券市场线的收益则应该看空该证券,反之则看多。 当然,从长期来看,高贝塔证券将取得较高的平 均收益率——期望回报的意义。

金融经济学 第六章

4

加入无风险资产后的最优资产组合

收益 M

新组合的 有效边界 原组合 有效边界 风险 无论投资者的偏好如何,直线FM上的点就是最优投资组合, 形象地,该直线将无差异曲线与风险资产组合的有效边界分离 了。 风险厌恶较低的投资者可以多投资风险基金M,少投资无风 险证券F,反之亦反。

K i k 1 T i k i k K k k 1 T i k

x

k 1

K

k

Ik x

T i

PQ

i 1 i

n

i

?

13

当市场达到均衡时,所有风险资产的总需求等 于总供给

金融经济学 第六章

又因为在均衡时每种风险资产的供给与需求 相等,即有 Di PQ i i 则有: PQ T xi n i i xiM PQ i i

金融经济学 第六章 8

市场组合的定义: 由市场上所有风险资产构成的组合,在该 组合中,每种风险资产的投资比例等于该 风险资产的市值占所有风险资产市值总和 的比例。

金融经济学 第六章

9

收益

M

无风险收益率F 标准差

在均衡状态下,资产组合(FM直线上的点) 是市场组合M与无风险资产F构成的组合,因 此,可以根据图形得到

金融经济学 第六章 25

7.4 证券市场线与系统风险

设某种资产i的收益为

ri rf i (rm rf ) i

设

(1)

E ( i ) 0

则由(1)和(2)得到

(2)

ri rf i (rm rf )

金融经济学 第六章

(3)

30

若 cov (rm, i)=0,则 D ( ri ) i2 D ( rm ) D ( i )

因此, drw d w drw / dw (ri rm ) m 2 d w / dw w0 im m

w 0

该斜率与资本市场线相等则 (ri rm ) m rm rf = , 解得 2 im m m

im ri rf 2 (rm rf ) rf i (rm rf ),证毕。 m

2 i2m 2i

除了无风险资产,任何资产 组合都有 0, 即便是最大限 分散风险的市场组合 1 ,其风险

2 仍有 m 由贝塔的意义可知,它定义资产风险与市场整体 风险的相关关系,也就是贝塔定义了系统风险对 资产的影响。

金融经济学 第六章 31

投资组合的贝塔值公式

2 2 i 2 2 m

r

m

证券i与m的组合构成的有效

边界为im;

im不可能穿越资本市场线;

i

rf

当w=0时,曲线im的斜率等

于资本市场线的斜率。

σ

市场组合

金融经济学 第六章 17

2 drw d w w i2 ( w 1) m (1 2w) im ri rm , dw dw w

金融经济学 第六章 10

rp

rm

m 资本市场 线CML

σm

rf

σp

rp rf

rm rf

m

p

其中,rf 为市场无风险收益率;rp , p为加入无风险资产 后的组合的期望收益与风险;rm , m为市场组合的期望 收益与风险。

金融经济学 第六章

定理:当资本市场达到供求均衡时,切点组合 实际上就是市场组合 证明:假设共有n种风险资产,一种无风险 资产,K位投资者,第i个资产的价格和发 行量分别为Pi和Qi,则市场组合中第i中风 险资产的投资比例为:

金融经济学 第六章 18

证券市场线(Security market line)

ri

rm

rf

1

金融经济学 第六章

M

SML

im

19

方程以 f 为截距,以 m

为斜率是正的,所以 im 越高的证券, 其期望回报率也越高。 称证券市场线的斜率 rm rf 为风险价格, 而称 im 为证券的风险。由 im的定义, 我们可以看到,衡量证券风险的关键 是该证券与市场组合的协方差而不是 证券本身的方差。

金融经济学 第六章

2

资本资产定价模型(Capital Asset Pricing Model,CAPM)是由美国Stanford大学教授夏 普等人在马克维茨的证券投资组合理论基础上 提出的一种证券投资理论,它是现代金融学的 奠基石。 CAPM解决了所有的人按照组合理论投资下, 资产的收益与风险的问题。 CAPM 理论包括两个部分:资本市场线(CML) 和证券市场线(SML)。 现实意义: (1)提供一种对潜在投资项目估计其收益的方法 (2)对不在市场交易的资产做出合理的定价

金融经济学 第六章

24

注意

SML虽然是由CML导出,但其意义不同

(1)CML给出的是市场组合与无风险证券构成 的组合的有效集,任何资产(组合)的期望收 益不可能高于CML。 (2)SML给出的是单个证券或者组合的期望收 益,它是一个有效市场给出的定价,但实际证 券的收益可能偏离SML。

均衡时刻,有效资产组合可以同时位于资 本市场线和证券市场线上,而无效资产组 合和单个风险资产只能位于证券市场线上.

x

M i

PQ i i

PQ

i 1 i