一般纳税人与小规模纳税人的认定与管理

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

一般纳税人和小规模纳税人的认定及管理

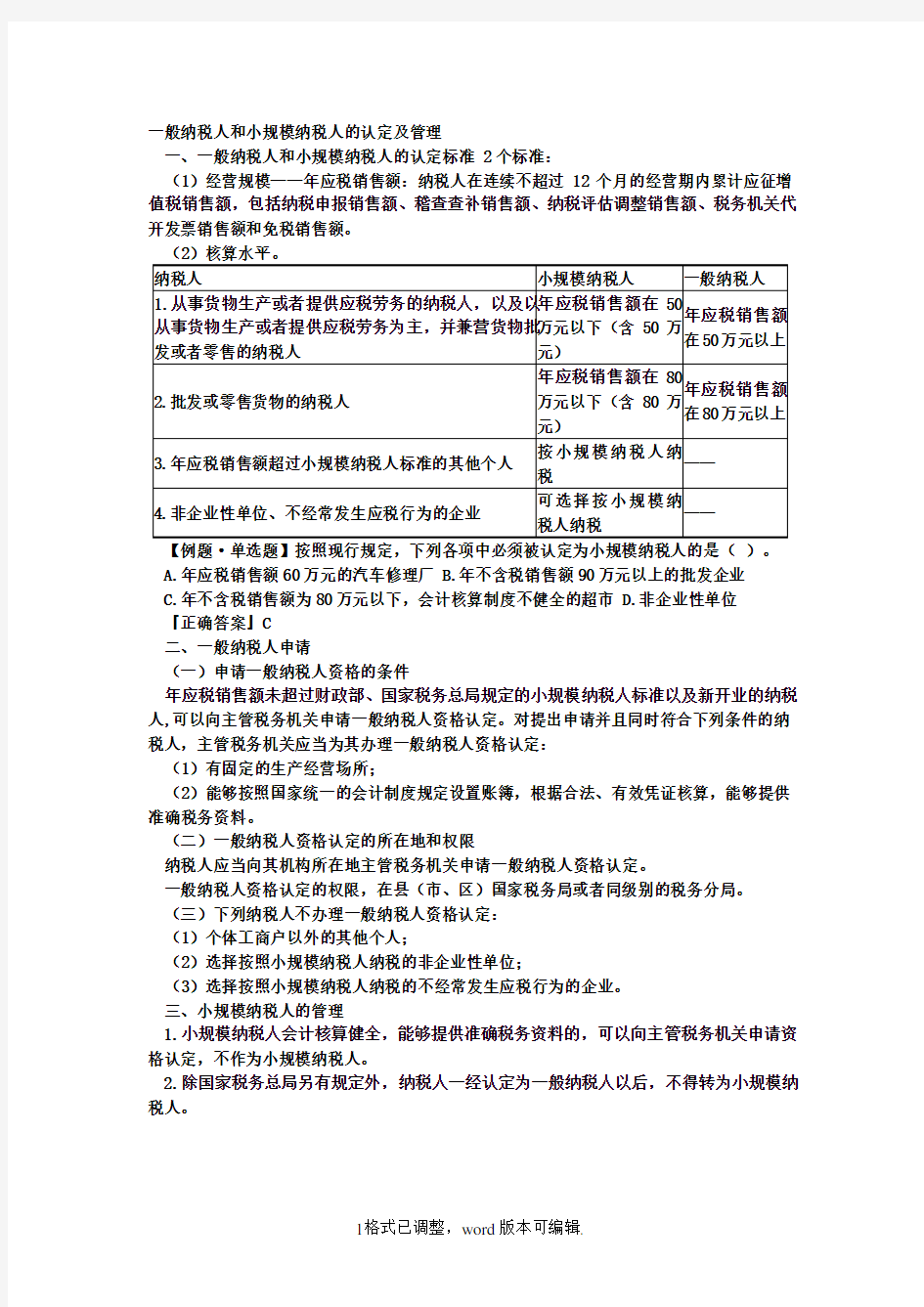

一、一般纳税人和小规模纳税人的认定标准 2个标准:

(1)经营规模——年应税销售额:纳税人在连续不超过12个月的经营期内累计应征增值税销售额,包括纳税申报销售额、稽查查补销售额、纳税评估调整销售额、税务机关代开发票销售额和免税销售额。

(2)核算水平。

【例题·单选题】按照现行规定,下列各项中必须被认定为小规模纳税人的是()。

A.年应税销售额60万元的汽车修理厂

B.年不含税销售额90万元以上的批发企业

C.年不含税销售额为80万元以下,会计核算制度不健全的超市

D.非企业性单位

『正确答案』C

二、一般纳税人申请

(一)申请一般纳税人资格的条件

年应税销售额未超过财政部、国家税务总局规定的小规模纳税人标准以及新开业的纳税人,可以向主管税务机关申请一般纳税人资格认定。对提出申请并且同时符合下列条件的纳税人,主管税务机关应当为其办理一般纳税人资格认定:

(1)有固定的生产经营场所;

(2)能够按照国家统一的会计制度规定设置账簿,根据合法、有效凭证核算,能够提供准确税务资料。

(二)一般纳税人资格认定的所在地和权限

纳税人应当向其机构所在地主管税务机关申请一般纳税人资格认定。

一般纳税人资格认定的权限,在县(市、区)国家税务局或者同级别的税务分局。(三)下列纳税人不办理一般纳税人资格认定:

(1)个体工商户以外的其他个人;

(2)选择按照小规模纳税人纳税的非企业性单位;

(3)选择按照小规模纳税人纳税的不经常发生应税行为的企业。

三、小规模纳税人的管理

1.小规模纳税人会计核算健全,能够提供准确税务资料的,可以向主管税务机关申请资格认定,不作为小规模纳税人。

2.除国家税务总局另有规定外,纳税人一经认定为一般纳税人以后,不得转为小规模纳税人。

【考题·单选题】(2010年)某家用电器修理厂会计核算健全,2009年营业额120万元,但一直未向主管税务机关申请增值税一般纳税人认定。2010年5月,该厂提供修理劳务并收取修理费价税合计23.4万元;购进的料件、电力等均取得增值税专用发票,对应的增值税税款合计2万元。该修理厂本月应缴纳增值税( )万元。

『正确答案』D 『答案解析』根据《增值税暂行条例实施细则》第三十四条的规定,纳税人销售额超过小规模纳税人标准,未申请办理一般纳税人认定手续的,应按销售额依照增值税税率计算应纳税额,不得抵扣进项税额,也不得使用增值税专用发票。应纳增值税=23.4÷(1+17%)×17%=3.4(万元)

【考题·多选题】(2011年)下列纳税人,其年应税销售额超过增值税一般纳税人认定标准,可以不申请一般纳税人认定的有( )。

A.个体工商户

B.事业单位

C.不经常发生应税行为的企业

D.销售增值税免税产品的企业

E.行政单位『正确答案』BCE

『答案解析』非企业性单位、不经常发生应税行为的企业,可以选择按小规模纳税人纳税。

四、辅导期一般纳税人的认定及管理

1.主管税务机关可以在一定期限内对下列一般纳税人实行纳税辅导期管理:

(1)新认定为一般纳税人的小型商贸批发企业。

(2)国家税务总局规定的其他一般纳税人。

2.新认定为一般纳税人的小型商贸批发企业实行纳税辅导期管理的期限为3个月;其他一般纳税人实行纳税辅导期管理的期限为6个月。

3.辅导期纳税人取得的增值税专用发票(以下简称专用发票)抵扣联、海关进口增值税专用缴款书以及运输费用结算单据应当在交叉稽核比对无误后,方可抵扣进项税额。

4.主管税务机关对辅导期纳税人实行限量限额发售专用发票。

(1)实行纳税辅导期管理的小型商贸批发企业,领购专用发票的最高开票限额不得超过十万元;(2)每次发售专用发票数量不得超过25份。(3)辅导期纳税人一个月内多次领购专用发票的,应从当月第二次领购专用发票起,按照上一次已领购并开具的专用发票销售额的3%预缴增值税,未预缴增值税的,主管税务机关不得向其发售专用发票。

5.辅导期纳税人的“应交税金”科目

①辅导期纳税人取得增值税抵扣凭证后:

借:应交税金—待抵扣进项税额

贷:相关科目

②交叉稽核对比无误后:

借:应交税金—进项税额

贷:应交税金—待抵扣进项税额

③经核实不得抵扣的进项税额红字借记“应交税金—待抵扣进项税额”,红字贷记相关科目。

主管税务机关定期接收交叉稽核比对结果,辅导期纳税人根据交叉稽核比对结果相符的增值税扣税凭证本期数据申报抵扣进项税额,未收到交叉稽核比对结果的增值税抵扣凭证留待下期抵扣。

6、纳税辅导期的结束与重新开始

纳税辅导期内,主管税务机关未发现纳税人存在偷税、逃避追缴欠税、骗取出口退税、抗税或其他需要立案查处的税收违法行为的,从期满的次月起不再实行纳税辅导期管理。

7.『最新政策依据』

国家税务总局关于增值税一般纳税人资格认定有关事项的公告

根据《中华人民共和国增值税暂行条例实施细则》(财政部国家税务总局第50号令)、《财政部国家税务总局关于在全国开展交通运输业和部分现代服务业营业税改征增值税试点税收政策的通知》(财税〔2013〕37号),现就增值税一般纳税人资格认定有关事项公告如下:

一、销售货物或者提供加工、修理修配劳务的纳税人,进行增值税一般纳税人资格认定时,其小规模纳税人资格适用条件,按照财政部、国家税务总局第50号令第二十九条:“年应税销售额超过小规模纳税人标准的其他个人按小规模纳税人纳税;非企业性单位、不经常发生应税行为的企业可选择按小规模纳税人纳税”规定执行。

二、提供应税服务的营业税改征增值税试点纳税人,进行增值税一般纳税人资格认定时,其小规模纳税人资格适用条件,按照《交通运输业和部分现代服务业营业税改征增值税试点实施办法》(财税〔2013〕37号附件1)第三条第三款:“应税服务年销售额超过规定标准的其他个人不属于一般纳税人;不经常提供应税服务的非企业性单位、企业和个体工商户可选择按照小规模纳税人纳税”规定执行。

三、兼有销售货物、提供加工修理修配劳务以及应税服务的纳税人,应税货物及劳务销售额与应税服务销售额分别计算,分别适用增值税一般纳税人资格认定标准。

兼有销售货物、提供加工修理修配劳务以及应税服务,且不经常发生应税行为的非企业性单位、企业和个体工商户可选择按照小规模纳税人纳税。

四、除国家税务总局另有规定外,增值税一般纳税人资格认定具体程序,按照《增值税一般纳税人资格认定管理办法》(国家税务总局令第22号)相关规定执行。

五、本公告自2013年8月1日起施行。

特此公告。

国家税务总局

2013年6月21日

【公告解读】

一、公告的背景及目的

适应营改增和税收管理的需要,财税[2013]37号对可以不认定为增值税一般纳税人的情况作出例外性规定,与实施细则相关类似规定存在区别,主要体现在非企业性单位上:实施细则规定,只要是非企业性单位,即可选择按小规模纳税人纳税;财税[2013]37号文件则将范围收窄,只有不经常发生应税行为的非企业性单位,才可选择按小规模纳税人纳税。在以上2条规定并行的情况下,为消除税收实践中税企双方理解上的偏差,有必要发布政策性公告,以明确纳税人在该政策适用上的区别与衔接。

二、公告内容的把握

纳税人按不同类别,分别适用不同的政策规定:

第一类:销售货物或者提供加工、修理修配劳务的纳税人,进行增值税一般纳税人资格认定时,其小规模纳税人资格适用条件,按照财政部、国家税务总局第50号令第二十九条:“年应税销售额超过小规模纳税人标准的其他个人按小规模纳税人纳税;非企业性单位、不经常发生应税行为的企业可选择按小规模纳税人纳税”规定执行。

第二类:提供应税服务的营业税改征增值税试点纳税人,进行增值税一般纳税人资格认定时,其小规模纳税人资格适用条件,按照财税〔2013〕37号附件1《交通运输业和部分现代服务业营业税改征增值税试点实施办法》第三条第三款:“应税服务年销售额超过规