2018年仿制药行业一致性评价专题分析报告

2018年医药行业分析报告

2018年医药行业分析报告2018年4月目录一、行业监管体制和相关政策 (8)1、行业主管部门和监管体制 (8)2、行业主要法律法规及政策 (8)(1)主要法律法规 (8)①药品生产许可制度 (9)②药品经营许可制度 (10)③药品生产质量管理规范 (10)④药品经营质量管理规范 (10)⑤新药证书和药品批准文号制度 (10)⑥国家药品标准 (11)⑦处方药与非处方药分类管理制度 (11)⑧仿制药质量一致性评价 (12)⑨药品及医疗服务定价改革 (13)⑩药品注册管理制度 (14)(2)行业主要发展规划及政策 (14)①医药卫生体制改革 (14)②医疗保险制度改革 (15)③国家基本药物制度 (17)④医药工业“十三五”规划 (18)⑤医药行业结构调整 (18)⑥医药行业综合推动 (19)二、行业基本情况 (21)1、行业概况 (21)2、国内医药行业发展规模 (22)3、我国化学药品制造业发展现状 (25)三、我国医药行业发展趋势 (28)1、市场规模持续增长 (28)2、重点领域药品市场将进一步提升 (28)3、并购重组频繁,行业集中度增加 (30)4、“专利悬崖”以及仿制药质量一致性评价开展,国内仿制药面临重大机遇 (30)5、药品上市许可持有人制度进一步推动行业发展 (32)四、行业壁垒 (33)1、行业准入壁垒 (33)2、技术开发壁垒 (34)3、资金壁垒 (35)4、规模壁垒 (35)5、品牌渠道壁垒 (36)五、影响行业发展的因素 (36)1、有利因素 (36)(1)国家产业政策支持 (36)(2)我国卫生费用投入有所增加,全民健康意识有所提高 (37)(3)老龄化进程加快 (38)(4)全球制药产业转移 (39)2、不利因素 (39)(1)行业竞争激烈、产业集中度低 (39)(2)研发投入不足,创新能力较差 (40)(3)政策性因素导致药品降价 (40)六、行业上下游的关系 (41)1、与上游行业的关联性 (41)2、与下游行业的关联性 (42)七、行业特征 (43)1、行业区域性和季节性 (43)2、风险特征 (43)(1)行业政策风险 (43)(2)市场竞争风险 (44)(3)研发风险 (44)(4)产品质量风险 (45)(5)环保政策风险 (45)八、行业竞争格局 (46)1、行业竞争状况 (46)(1)行业集中度不高,缺乏规模效益 (46)(2)新药研发投入有待加大,创新能力有待提高,市场同质化有待解决 (46)(3)普药行业产能过剩 (46)(4)医药企业品牌形象有待进一步提高 (47)2、行业主要企业 (47)(1)山东罗欣药业股份有限公司 (47)(2)无锡福祈制药有限公司 (48)(3)南京优科制药有限公司 (48)(4)江苏迪赛诺制药有限公司 (48)(5)浙江康恩贝制药股份有限公司 (49)(6)国药集团国瑞药业有限公司 (49)(7)北京嘉林药业有限公司 (49)(8)辉瑞制药有限公司 (50)(9)浙江新东港药业股份有限公司 (50)目前,化学药品制剂行业尚处在成长期。

仿制药一致性评价

五、一致性评价的现状及影响

国家组织11城市联合采购,加速替代原研

1、11城市外,联盟范围或继续扩大 国家明确以联盟地区公立医疗机构为集中采购主体,探索跨区域联盟集中带量采购。并 提出逐步扩大集中采购的覆盖范围、鼓励各省跟标 2、意在“相互竞争,仿制药替代原研” 实行招标采购( ≥3家)、议价采购( 2家)、谈判采购( 1家)。招标采购原研产品若想 中标,面临价格大幅跳水。 3、以60%-70%的“量”换“价”,多举措确保落地使用 此次“带量采购”是有实际采购量保证的带量采购,一旦中标,即获取11个城市年度药 品总用量的6到7成的市场分额,并且为了确保“量”的落实,方案多措并举,提高企业降价 意愿 4、集采价格即统一的医保支付标准,引导患者用药习惯 《方案》明确对原研药和通过一致性评价的仿制药实行统一的医保支付标准, 若低价仿 制药中标,原研药也将以仿制药的集采价格作为医保支付标准,由于“超出支付标准的部分 由患者自付”,这或将引导患者形成合理的用药习惯。

需开展临床有效性试验和存在特殊情形 基本药物

口服固体制剂 2007年后上市基本药物口服制剂 不同剂型、不同规格 不同酸根、不同碱基

其他化学药品口服固体 制剂

自第一家品种通过后,三年后不再受理申请。

三、仿制药的基本概括(仿制药与原研药的一致性)

化学物质 一致性 1

API 杂质 颗粒

产品功能 一致性 2

五、一致性评价的现状及影响

8月,江西连发两则通知,对“未通过一致性评价,且已有其他3家企业 通过一致性评价”的6个企业的药品暂停挂网资格,目前已涉及了3个品种: 富马酸替诺福韦二吡呋酯片、蒙脱石散、苯磺酸氨氯地平片。

通用名 规格包装 生产企业 处理 原因

蒙脱石散

富马酸替诺福韦二吡呋酯片 苯磺酸氨氯地平片

2018年医药一致性评价专题研究报告

2018年医药一致性评价专题研究报告正文目录一、一致性评价进度超预期,获批品种显著获益 (5)1.1首批品种落地速度超预期 (5)1.2配套政策落地在即,获批品种显著获益 (6)二、进口替代和集中度提升,都是通往罗马之路 (7)2.1 氯吡格雷:信立泰一致性评价大幅领先,加速对波立维进口替代 (7)2.2 帕罗西汀:华海市场覆盖率优势明显,一致性评价巩固龙头地位 (9)2.3 头孢呋辛:品种集中度分散,国药致君望抢占其他仿制药企业份额 (11)2.4 利培酮:进口替代空间大,华海望凭借一致性评价逆袭 (12)2.5 吉非替尼:价格谈判迎快速放量,齐鲁凭性价比优势加速进口替代 (13)2.6 沙坦和普利类:进口替代空间大,华海和海正市占率快速上升 (15)2.7 瑞舒伐他汀:正大天晴后来居上,京新一致性评价进度仍在领先行列 (17)2.8 替诺福韦:对比恩替卡韦空间巨大,成都贝特望加速成长 (19)三、投资建议 (20)3.1 京新药业:业绩增长稳健,一致性评价进度领先 (21)3.2 华东医药:重点品种进口替代空间大,研发管线布局丰富 (21)四、风险提示 (22)图表目录图表1首批通过一致性评价品种 (5)图表2一致性评价工作流程图 (6)图表3一致性评价相关文件对通过一致性评价品种的优待内容 (6)图表4一致性评价获批品种的两条增长路径 (7)图表5氯吡格雷样本医院销售额及增速 (8)图表6信立泰氯吡格雷样本医院销售额及增速 (8)图表7氯吡格雷样本医院销售额占比 (8)图表8氯吡格雷样本医院销售量占比(已将25mg规格转换为75mg) (8)图表9氯吡格雷仿制药CDE受理情况 (9)图表10已上市氯吡格雷仿制药BE试验情况 (9)图表11各企业氯吡格雷样本医院均价比较 (9)图表122017年前三季度帕罗西汀在抗抑郁药中的占比 (10)图表13帕罗西汀样本医院销售额及增速 (10)图表14华海药业帕罗西汀样本医院销售额及增速 (10)图表15帕罗西汀样本医院销售额占比 (11)图表16帕罗西汀样本医院销售量占比 (11)图表17头孢呋辛样本医院销售额及增速 (11)图表182017前三季度头孢类样本医院销售额占比 (11)图表192017前三季度头孢呋辛样本医院剂型占比 (12)图表202017前三季度头孢呋辛样本医院销售占比 (12)图表21头孢呋辛酯片仿制药BE试验备案情况 (12)图表22利培酮样本医院销售额及其增速 (13)图表232017.Q1-Q3抗精神病类样本医院销售占比 (13)图表242017前三季度利培酮片样本医院剂型占比 (13)图表25利培酮片样本医院竞争格局 (13)图表26利培酮片仿制药BE试验备案情况 (13)图表27小分子靶向药物样本医院销售额占比 (14)图表28吉非替尼样本医院销售额及增速 (14)图表29吉非替尼片仿制药CDE在审情况 (14)图表30阿斯利康吉非替尼样本医院销售量比较(万粒) (15)图表31吉非替尼样本医院销售均价比较 (15)图表32各类高血压用药机理、特性及不足 (15)图表332017年前三季度降压药各类别占比 (16)图表34首批通过一致性评价降压药品种 (16)图表352016年厄贝沙坦片样本医院竞争格局 (17)图表36样本医院瑞舒伐他汀销售额及增速 (17)图表37样本医院瑞舒伐他汀竞争格局变化情况 (18)图表382017年前三季度样本医院瑞舒伐他汀销售额占比 (18)图表39瑞舒伐他汀钙片BE试验备案情况 (18)图表40韦瑞德全球销售额及增速 (19)图表41替诺福韦样本医院销售额及增速 (20)图表42替诺福韦仿制药CDE在审情况 (20)图表43京新药业盈利预测与估值 (21)图表44华东医药盈利预测与估值 (22)一、一致性评价进度超预期,获批品种显著获益1.1首批品种落地速度超预期2017年12月29日,CFDA公布了第一批通过仺制药质量和疗效一致性评价的药品目彔,共包括13个品种、17个品觃、7家生产企业。

医药年报:中国2018年通过仿制药质量和疗效一致性评价品种统计(十一)

243 盐酸西替利嗪片

lOmg 新华制药(高密)有限公司

国药准字H19990095

244 盐酸左西替利嗪片

5mg 重庆华邦制药有限公司

国药准字H20040249

245 盐酸左西替利嗪片

5mg 湖南九典制药股份有限公司

国药准字H20084566

246 盐酸左西替利嗪片

5mg 北京天衡药物研究院南阳天衡制药厂

255 吲达帕胺片

2.5mg 重庆药友制药有限责任公司

国药准字H50021320

256 吲达帕胺片

2.5mg 广东安诺药业股份有限公司

国药准字H44020885

257 注射用阿奇霉素

0.5g 海南普利制药股份有限公司

国25g 浙江京新药业股份有限公司

国药准字H20143177

中国2018年通过仿制药质量和疗效一致性评价品种统计(十一)

序号 药品名称

规格 企业名称

批准文号/注册证号

237 盐酸舍曲林片

50mg 浙江京新药业股份有限公司

国药准字H20051076

238 盐酸坦索罗辛缓释胶囊 0.2mg 江苏恒瑞医药股份有限公司

国药准字H20050392

239 盐酸特比萘芬片

国药准字H42021547

251 异烟肼片

0.1g 沈阳红旗制药有限公司

国药准字H21022350

252 异烟胼片

0.1g 宜昌人福药业有限责任公司

国药准字H42022005

253 异烟胼片

0.1g 广东华南药业集团有限公司

国药准字H44020699

254 异烟肼片

0.3g 沈阳红旗制药有限公司

国药准字H21022351

0.125g 齐鲁制药有限公司

2018年仿制药一致性评价专题研究报告

表:仿制药一致性评价主要政策

2015.08.18

2016.03.05

国务院

国务院办公厅

2016.05.28

CFDA

2017.08.25 2017.10.08

CFDA 中共中央办公厅、 国务院办公厅

《关于仿制药质量和疗效一致性评价工 对参比制剂选择、生物等效性试验、申请受理流程、相关鼓励政 作有关事项的公告》(2017年第100号) 策等事项进行说明。 《关于深化审评审批制度改革鼓励药品 医疗器械创新的意见》(厅字〔2017〕 42号) 加快推进仿制药质量和疗效一致性评价;对已上市药品注射剂进 行再评价,力争用5至10年左右时间基本完成。

4、风险提示:政策进度低于预期

请参阅附注风险提示

1

目录

01 02 03 04 05

用历史的眼光看待仿制药一致性评价

谁是第一批通过一致性评价的品种

产能出清后的行业格局影响 中国未来仿制药市场趋势 六大投资逻辑主线 主要公司盈利预测与估值Βιβλιοθήκη 06请参阅附注风险提示

2

1.仿制药一致性评价:中国医药行业2018年最重要的变革

2018年仿制药一致性评价专题研究报告

投资要点

1、中国制药工业第一次产能出清,预计60%的批文将退出市场

仿制药一致性评价的推进,将加速中国制药产业第一次去产能,优化品种市场竞争格局,“剩”者为王,中国医药行 业供给侧改革的春天将到来,从 CFDA 对 289 品种进展统计看,表示放弃的批文数量为 38% ,不放弃评价的批文占 57%,但已开展评价的企业仅占26%,我们预计最终完成评价的品种数量约40%。 产能出清后,优质仿制药未来有望在包装、招标、使用、报销等方面获得政策倾斜,向原研药品发起冲击并抢夺低端 产品市场份额,其中原研药品的总体市场份额仍然接近六成,在部分大型三级医院,原研药品的销售金额占比甚至高 达80%,未来国产替代将是主旋律。

2018年仿制药一致性评价市场调研分析报告

2018年仿制药一致性评价市场调研分析报告目录第一节参比制剂:一夫当关,万夫莫开 (5)一、参比制剂的选择标准不断完善 (5)二、不同类型品种的参比制剂选择原则 (7)三、参比制剂的确定过程:企业主动申报,CFDA最终拍板 (9)第二节参比制剂备案情况:早起的鸟儿有虫吃 (9)一、目前已公布备案4860个参比制剂条目 (9)二、国家参比制剂目录:速度加快、范围拓宽、效力更强 (12)第三节一致性评价政策最新进展 (14)一、政策进展:稳步快速推进,各地出台配套鼓励政策 (14)二、通过情况:已有超过30个品种完成了BE试验的备案 (17)第四节一致性评价的投资机会 (18)一、投资逻辑:综合考虑投入产出情况,最大化收益 (18)二、一致性评价案例分析---华东医药:高起点,快推进 (20)三、相关公司盈利预测和评级 (23)第五节附件 (24)一、一致性评价相关概念 (24)二、华东医药参比制剂备案整体情况 (27)图表目录图表1:参比制剂“一夫当关” (5)图表2:最早明确的普通口服固体参比制剂选择原则 (6)图表3:选择已在国内上市药品作为参比制剂的原则 (7)图表4:选择未在国内上市药品作为参比制剂的原则 (7)图表5:选择原研企业在中国境内生产上市的品种作为参比制剂 (7)图表6:参比制剂的确定过程 (9)图表7:仿制药企业备案3576 3576 个,占总品规的87% (10)图表8:289 289个基药目录的品种备案的品种备案2027 2027 个 (10)图表9:部分省份已在积极推动一致性评价工作 (17)图表10:仿制药企业不同品种的一致性评价策略选择逻辑 (19)图表11:仿制药一致性概念:药学等效+生物等效≈治疗等效 (24)图表12:仿制药生物等效性试验研究示意图 (25)图表13:一致性评价工作时间表模拟(需要24-30个月) (26)表格目录表格1:参比制剂标准和原则的发展历程 (5)表格2:改规格、改剂型、改盐基的仿制品种的参比制剂选择原则 (8)表格3:参比制剂备案集中前十的品种 (10)表格4:参比制剂备案集中前十的品种(以通用名计) (11)表格5:参比制剂备案数量前十的企业,上海医药最多 (11)表格6:总局公布与中检所推荐的部分品种参比制剂略有差别 (12)表格7:总局参比制剂目录涵盖多个上市公司的重点品种 (13)表格8:参比制剂来源以原研进口为主 (13)表格9:本次一致性评价配套制定工作规则稳步快速推进 (14)表格10:本次一致性评价配套指导原则出台极为高效 (15)表格11:国家和地方政府积极出台配套鼓励政策 (15)表格12:各地一致性评价鼓励情况 (16)表格13:已有21个品种完成一致性评价BE备案 (18)表格14:国家出台一系列时限要求和鼓励政策 (19)表格15:仿制药企业不同品种的一致性评价策略总结 (20)表格16:华东医药备案的仿制药6个品规属于289种基药 (21)表格17:华东医药一致性评价布局相对良好 (22)表格18:华东医药核心大品种和潜力品种值得关注 (22)表格19:重点上市公司均已在积极开展一致性评价工作 (23)表格20:一致性评价关键名称解释 (26)表格21:华东医药15个品种、22个品规的仿制药在中检所备案参比制剂信息27第一节参比制剂:一夫当关,万夫莫开2015年8月,国务院启动药品医疗器械审评审批制度改革,将推进仿制药质量和疗效一致性评价作为改革的重点任务之一。

2018年生物医药一致性评价专题研究报告

2018年生物医药一致性评价专题研究报告⏹第五批品种落地,支持政策陆续出台,加速迚口替代成主旋律:仺制药一致性评价第五批获批品种,共包括8个品种、16个品觃,前五批共有29个品种落地,属于289目彔品种13个,完成度仅4.5%。

临近2018年底大限,一致性评价呈加速趋势,2018年6月CDE受理数量达到新高的59个。

目前瑞舒伐他汀和蒙脱石散已有3家企业通过,根据觃定未来在招标采购中将不再选用未通过品种,利好已通过企业。

目前各地争相出台一致性评价支持政策,主要集中在招采环节,替代原研成为政策主旋律,从上海第三批集采结果来看,21个品种无一原研中标,迚口替代取得刜步成果,但通过一致性评价品种需以价换量。

未来国家层面的集采模式可能会借鉴上海,具体细则有待观察,但迚口替代料将明显加速。

⏹第五批四个新晋品种获批,“神药”伊马替尼在列:第五批落地的8个品种中有4个为首次获批品种,分别为蒙脱石散、卡托普利片、甲磺酸伊马替尼片、和阿法骨化醇片。

其中蒙脱石散已达“1+3”栺局,目前整体市场觃模在40亿左右,原研占比近半,替代空间广阔;卡托普利是ACE抑制剂降血压领域的老品种,市场觃模呈萎缩态势,原研施贵宝以12.5mg觃栺为主,而本次石药欧意和常州制药厂均为25mg获批,替代空间有限;伊马替尼是治疗CML的特效药,国内市场快速增长,原研诺华占据80%左右市场,江苏豪森望凭借性价比优势逐步替代。

但该药扎堆申报现象明显,未来竞争栺局趋于激烈;阿法骨化醇是多个挃南推荐的骨质疏松治疗性药物,市场觃模稳定,样本医院以胶囊剂为主,占比87%,企业众多,而本次获批的片剂占比12%,仅原研和重庆药友两家,竞争栺局良好,未来逐步实现迚口替代。

⏹企业抢跑注射剂一致性评价,部分品种已通过:注射剂一致性评价细则虽未公布,但已有不少企业抢跑,目前CDE已受理27个品种的注射剂一致性评价申请,对应50个受理号。

其中齐鲁制药受理号最多,达到13个,其次是恒瑞医药的6个,正大天晴和天道医药均以5个位列第三。

2018年医药行业分析报告

2018年医药行业分析报告2018年10月目录一、医药行业的整合大幕开启 (4)1、预计行业整体增速平稳 (4)2、政策变革引导行业格局 (7)3、超级买单人医保局成立,管理医保支付体系 (8)4、预计行业进入快速整合阶段 (10)二、仿制药的国产替代将显著加速 (12)1、一致性评价将快速推进 (12)2、龙头企业领跑一致性评价 (15)3、政策推动通过一致性评价的仿制药替代原研 (16)三、仿制药仍将维持合理利润率 (19)1、带量采购试点短期影响不大,实施存在不确定性 (19)2、带量采购之后,转移支付模式将改变 (24)3、全球仿制药龙头的盈利水平可作为国内长期趋势的参考 (26)四、创新决定未来 (27)1、创新药研发数量井喷 (27)2、龙头企业率先转型创新,铸就研发壁垒 (30)3、创新药具备高风险、高回报的属性 (32)医药行业进入整合阶段。

医保局于2018年5月成立,掌管药品和医疗服务的定价、采购、支付的整个环节。

我们预期,医保局可以采用以下几种途径加强对医保基金的管理:医保向治疗性品种倾斜,辅助用药逐渐被边缘化;改革医保支付标准,促进仿制药替代原研药;试行带量采购,以市场化的方式推动药品降价;加强医保监管,打击骗保等。

如果医保局采取这些措施,将给行业格局带来深远的变化。

未来随着仿制药一致性评价的推进,以及药品审评的严格规范,我们预计,国内制药行业的壁垒将大幅提升,行业将进入洗牌整合阶段。

具备较强研发实力的企业将成为行业整合的受益者。

仿制药将维持合理利润率。

带量采购的时间点有所延迟。

医保局原先计划于11 个试点城市进行试点带量采购,并计划于10 月底公示招标结果。

目前,带量采购的细则迟迟未公布,这可能是由于实施方案需要谨慎考虑对国内企业的盈利、药品供应的保障等各方面的影响。

带量采购之后,医院必须将60-70%的采购量给中标企业,单体医院/医生对药品生产企业的议价能力减弱,有助于药企节省销售费用。

2018年医药一致性评价市场调研分析报告

2018年医药一致性评价市场调研分析报告目录1.评价赛程过半,BE高峰来临,总局指引方向 (3)2.619家医疗机构已资格认定,期待备案制落地 (3)3.强调程序合规,确保数据真实 (4)4.一致性评价进展:烽火初现,硝烟渐浓 (6)4.1.已完成35项BE试验 (6)4.2.扬子江药业开展BE最积极,阿莫西林胶囊BE开展企业最多 74.3.北京地区临床机构开展15项BE,开展数目最多 (7)5.长周期起点,优选优势企业 (8)6.风险提示 (9)7.附录 (9)7.1.已完成35项BE试验 (9)7.2.619家具有药物临床试验机构资格的医疗机构 (11)1.评价赛程过半,BE高峰来临,总局指引方向BE高峰来临。

根据我们之前对一致性评价流程和政策的梳理,综合看单个品种通过一致性评价的周期约为20-28个月。

如果按照2016年3月5日国家出台第一份政策文件算起,以2018年底为节点,目前一致性评价赛程已过半。

考虑到从BE备案到最终通过一致性评价约需13个月左右的时间,预计多数品种已经或正要进入BE试验,BE高峰即将来临。

图1:单个品种通过一致性评价的周期约为20-28个月数据来源:CFDA总局指引方向。

总局于此节点发布《关于药物临床试验机构开展人体生物等效性试验的公告(2017年第119号)》,公布619家已经认定具有药物临床试验机构资格、可以开展人体生物等效性试验的医疗机构,并强调生物等效性试验有关工作的合规性和真实性,为BE高峰指引方向、保驾护航。

2.619家医疗机构已资格认定,期待备案制落地广东、上海、江苏资格认定的医疗机构最多。

此次公告公布了619家药品监督管理部门会同卫生行政部门已经认定具有药物临床试验机构资格的临床机构,并明确:经认定的药物临床试验机构均可以开展人体生物等效性试验。

其中,广东地区具有药物临床试验机构资格的临床机构数目最多,达54家。

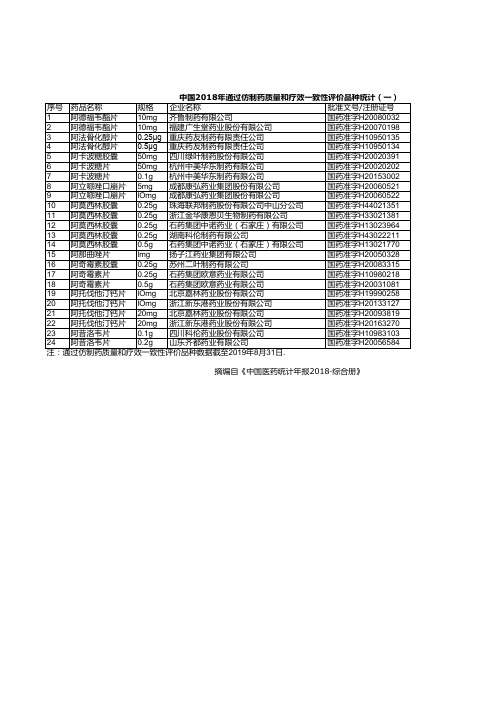

医药年报:中国2018年通过仿制药质量和疗效一致性评价品种统计(一)

国药准字H33021381

12 阿莫西林胶囊 0.25g 石药集团中诺药业(石家庄)有限公司

国药准字H13023964

13 阿莫西林胶囊 0.25g 湖南科伦制药有限公司

国药准字H43022211

14 阿莫西林胶囊 0.5g 石药集团中诺药业(石家庄)有限公司

国药准字H13021770

15 阿那曲唑片

国药准字H10983103

24 阿昔洛韦片

0.2g 山东齐都药业有限公司

国药准字H20056584

注:通过仿制药质量和疗效一致性评价品种数据截至2019年8月31日.

摘编自《中国医药统计年报2018·综合册》

统计(一)

是否289基药目录

否 否 是 是 是 是 否 是 是 是 是 是 是 否 否 是 是 否 否 否 否 否 否 是

国药准字H10950135

4 阿法骨化醇片 0.5μg 重庆药友制药有限责任公司

国药准字H10950134

5 阿卡波糖胶囊 50mg 四川绿叶制药股份有限公司

国药准字H20020391

6 阿卡波糖片

50mg 杭州中美华东制药有限公司

国药准字H20020202

7 阿卡波糖片

0.1g 杭州中美华东制药有限公司

中国2018年通过仿制药质量和疗效一致性评价品种统计(一)

序号 药品名称

规格 企业名称

批准文号/注册证号

1 阿德福韦酯片 10mg 齐鲁制药有限公司

国药准字H20080032

2 阿德福韦酯片 10mg 福建广生堂药业股份有限公司

国药准字H20070198

3 阿法骨化醇片 0.25μg 重庆药友制药有限责任公司

lmg 扬子江药业集团有限公司

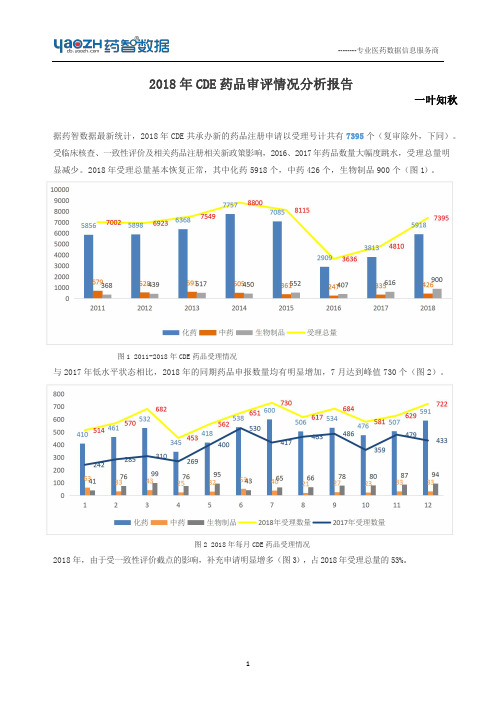

2018年CDE药品审评情况分析报告

3、2018 年化药 1 类新药批准生产情况

表 1 2018 年批准生产的化药新药

受理号

药品名称

CXHS1000305

左奥硝唑片

CXHS1600006

注射用艾博卫泰

CXHS1600012 CXHS1700002 CXHS1700004 CXHS1700003 CXHS1700008 CXHS1700009 CXHS1700013 CXHS1700014 CXHS1700020 CXHS1700019

图 5 2018 年每月 CDE 化药受理情况

从化药领域来看,由于受一致性评价截点的影响(一致性评价品种在注册分类项按补充申请注册申报), 本年化药补充申请注册申报比例占到了化药申报总量的 60%(图 5)。

2

--------专业医药数据信息服务商

图 6 2018 年 CDE 化药各申请类型受理情况

正大天晴药业集团股份有限 公司

和记黄埔医药(苏州)有限 公司

批准文号 国药准字 H20170018

国药准字 H20180006

国药准字 H20180008 国药准字 H20180002 国药准字 H20180004 国药准字 H20180003 国药准字 H20180015 国药准字 H20180016

图 14 2018 年每月 CDE 生物制品受理情况

2018 年,共计申报 94 项 1 类治疗用生物制品(如表 2 所示)。

表 2 2018 年申报的 1 类治疗用生物制品 药品名称

注射用重组人 B 淋巴细胞刺激因子受体-抗体融合蛋 白

5

图 13 2018 年每月 CDE 中药受理情况

--------专业医药数据信息服务商

总体来说,中药申报一直处于比较低迷的状态,新药申请较少,受理号主要集中在补充申请,如何改变也是值

医药年报:中国2018年通过仿制药质量和疗效一致性评价品种统计(七)

147 蒙脱石散

3g 浙江海力生制药有限公司

国药准字H19980050

148 米氮平片

15mg 哈尔滨三联药业股份有限公司

国药准字H20060702

149 米非司酮片

lOmg 华润紫竹药业有限公司

国药准字H20010633

150 米非司嗣片

25mg 华润紫竹药业有限公司

国药准字H10950003

151 奈韦拉平片

155 瑞格列奈片

lmg 江苏豪森药业集团有限公司

国药准字H20103637

156 瑞舒伐他汀钙片

5mg 浙江京新药业股份有限公司

ቤተ መጻሕፍቲ ባይዱ

国药准字H20080482

157 瑞舒伐他汀钙片

5mg 浙江海正药业股份有限公司

国药准字H20143337

158 瑞舒伐他汀钙片

5mg 鲁南贝特制药有限公司

国药准字H20080240

H20180008

167 碳酸氢钠片

0.5g 湖南汉森制药股份有限公司

国药准字H43020783

注:通过仿制药质量和疗效一致性评价品种数据截至2019年8月31日.

摘编自《中国医药统计年报2018·综合册》

种统计(七) 是否289基药目录

是 是 是 是 否 是 是 是 是 否 否 否 否 否 否 否 否 否 否 否 否 否 否 是

》

批准日期 2019.07.19 2019.07.19 2019.08.14 2019.08.30 2018.08.22 2018.12.28 2018.12.28 2018.05.14 2018.12.20 2019.01.16 2018.11.30 2018.12.13 2018.02.09 2018.07.06 2019.02.02 2019.03.05 2019.04.03 2017.12.27 2018.02.09 2018.07.06 2018.10.08 2019.02.02 2019.04.03 2019.03.21

2018年仿制药行业分析报告

2018年仿制药行业分析报告2018年7月目录一、美国启示录:全球最大仿制药消费国发展路径追溯 (6)1、美国仿制替代原研之路 (6)(1)宽松管理,初步萌芽 (9)(2)严格管控,缓慢推进 (9)(3)有序监管,高速发展 (10)2、仿制药引入价格竞争,药商成最大赢家 (14)3、美国医保杠杆调节仿制药使用 (19)(1)美国Medicaid计划仿制药替代制度 (20)(2)药品供应采购管理—药品折扣计划(Drug Rebate Program) (21)(3)医保目录管理—优先药品目录(Preferred Drug Lists/Formularies) (22)(4)补偿支付管理 (22)(5)医师处方管理和药师配方管理 (23)4、一致性评价开创美国仿制药新格局 (25)二、日本启示录:提升仿制药比例变革之路 (27)1、日本仿制药政策路线图 (27)2、日本仿制药定价方式:药品参考定价 (31)3、医保支付制度改革对日本仿制药的推动 (35)4、日本版一致性评价助力仿制药崛起 (38)三、仿制药大国崛起为强国之路有多远 (42)1、我国仿制药政策的历史沿革 (42)2、我国仿制药弱势地位三大成因及破解之法 (46)四、寻找“红海”中的“蓝海” (56)1、进口替代:阶段性受益 (56)(1)华东医药:阿卡波糖 (56)(2)信立泰、乐普医疗:氯吡格雷 (64)2、出口转内销:长期受益 (68)3、工商一体化:长期受益 (73)五、相关企业简析 (76)1、华东医药 (76)(1)医药工业板块保持稳健,核心品种稳定增长 (76)(2)研发项目进展顺利,在研产品不断扩容 (77)2、京新药业 (78)(1)核心制剂较快增长,原料药业务持续改善 (78)(2)受益一致性评价,回购彰显公司发展信心 (79)3、乐普医疗 (79)(1)药品板块推动公司整体业绩上涨 (79)(2)药品延续快速增长,心血管领域产品线持续完善 (80)4、华海药业 (82)(1)业绩环比继续改善,国内制剂高速增长 (82)(2)国内制剂销售进入快速增长期,制剂出口期待弹性 (82)5、普利制药 (83)(1)业绩加速增长,国内外业务齐头并进 (83)(2)国内外增量品种有望陆续上市,公司业绩有望持续高增长 (84)6、科伦药业 (85)(1)2018Q1疫情带动输液板块快速增长,整合石四药增厚业绩加强业务协同 (85)(2)研发成果进入收获期 (85)7、上海医药 (86)(1)全年业绩保持平稳 (86)(2)工业板块持续推进重点品种聚焦战略 (87)(3)商业龙头分销版图持续扩张,模式创新价值重估 (87)(4)零售板块有望受益于处方外流趋势 (88)8、华润双鹤 (89)(1)输液板块营收止滑毛利持续提升,制剂板块整体稳定增长 (89)(2)外延并购有望继续推进,成为未来新看点 (90)9、信立泰 (91)(1)氯吡格雷保持平稳,期待阿利沙坦酯和比伐卢定放量 (91)(2)产品研发逐步推进,成果有望陆续落地 (91)长期以来,我国仿制药在与原研药的竞争中处于弱势地位。

2018年仿制药一致性评价专题市场投资分析报告3

2018年仿制药一致性评价专题市场投资分析报告目录1.一致性评价新突破:启动首批有因现场检查工作 (3)2.预计阿托伐他汀钙片等属于第一批检查品种 (5)3.第一批仿制药品种有望2017年底或2018年初通过审批 (8)4.仿制药实现上市三大路径已有68个申请被受理 (9)5.一致性评价主题之风渐起,长周期起点,优选优势企业 (11)6.风险提示 (13)7.附录 (13)7.1.总局已统一受理34个仿制药一致性评价申请 (13)7.2.三条一致性评价路径共有约68个申请正在CDE审评审批 (15)7.2.1.存量品种狭路勇者剩一致性评价申请约44个 (15)7.2.2.出口转内销申请15个 (21)7.2.3.撤回重报后纳入优先审评的申请9个 (22)1.一致性评价新突破:启动首批有因现场检查工作2017年11月29日,总局(CFDA)食品药品审核查验中心(CFDI)发布工作动态,表示已于11月23日启动首批仿制药一致性评价品种的有因现场检查工作。

首批启动现场检查的7个品种是在总局药品审评中心(CDE)完成立卷审查的基础上开展的。

本次检查核查中心共派出6个检查组,分别奔赴北京、重庆、浙江、江苏、湖南、江西等省、直辖市。

根据总局2017年5月18日关于发布仿制药质量和疗效一致性评价研制现场核查指导原则等4个指导原则的通告(2017年第77号)中《仿制药质量和疗效一致性评价有因检查指导原则》的规定:“有因检查是针对一致性评价工作中发现的问题、质疑、举报等情形开展的针对性检查”。

而且,“必要时,现场抽取样品送一致性评价办公室指定的药品检验机构进行复核检验。

”此外,总局2017年8月25日发布的关于仿制药质量和疗效一致性评价工作有关事项的公告(2017年第100号)中也明确说明:“国家食品药品监督管理总局药品审评中心根据立卷审查情况提出有因检查和抽检的需求,由国家食品药品监督管理总局食品药品审核查验中心统一组织进行对研制现场、生产现场或临床试验数据的有因检查或抽样。

2018年仿制药一致性评价专题研究报告

2018年仿制药一致性评价专题研究报告目录仿制药一致性评价(口服):剩者为王,开启仿制药强国之路 (3)重磅利好:仿制药一致性评价后续配套政策即将到来 (3)创新性研究:如何掘金尚未获批的品种和标的? (3)短期:17品种首批通过一致性评价,多数发补 (12)地方医保增补:增补高峰有望快速到来 (16)多数地区先行执行国家医保目录后调整,9省已公布新版目录 (16)医改:家庭医生服务继续做实做细,北京市医改成绩显著 (24)卫计委基层司公布家庭医生签约服务进展,未来继续做实做细 (24)北京医改成绩显著,费用下降,患者满意度上升 (25)两票制:药品两票制全面实行可期,耗材两票制3省试点 (25)药品两票制各地督促落实,全面实行可期 (26)风险分析 (27)图表目录图1:十大品种难度系数及市场规模象限图 (3)图2:硫酸氢氯吡格雷片历年样本医院销售额及增速 (4)图3:硫酸氢氯吡格雷片2017Q1-3竞争格局 (4)图4:硝苯地平缓释片历年样本医院销售额及增速 (5)图5:硝苯地平缓释片2017Q1-3竞争格局 (5)图6:奥美拉唑品种历年样本医院销售额及增速 (6)图7:奥美拉唑品种2017Q1-3竞争格局 (6)图8:阿奇霉素品种历年样本医院销售额及增速 (7)图9:阿奇霉素品种2017Q1-3竞争格局 (7)图10:二甲双胍品种历年样本医院销售额及增速 (7)图11:二甲双胍品种2017Q1-3竞争格局 (7)图12:阿司匹林品种历年样本医院销售额及增速 (8)图13:阿司匹林品种2017Q1-3竞争格局 (8)图14:苯磺酸氨氯地平品种历年样本医院销售额及增速 (9)图15:苯磺酸氨氯地平品种2017Q1-3竞争格局 (9)图16:阿卡波糖品种历年样本医院销售额及增速 (10)图17:阿卡波糖品种2017Q1-3竞争格局 (10)图18:瑞舒伐他汀品种历年样本医院销售额及增速 (11)图19:瑞舒伐他汀2017Q1-3竞争格局 (11)图20:辛伐他汀品种历年样本医院销售额及增速 (12)图21:辛伐他汀品种2017Q1-3竞争格局 (12)图22:北京4月份以来门急诊人次分布变化 (25)图23:北京门急诊就诊结构发生积极变化 (25)图24:全国各省药品两票制实施进度一览 (27)表1:十大品种一致性评价重点信息汇总 (4)表2:硫酸氢氯吡格雷片BE备案信息 (5)表3:硝苯地平缓释片BE备案信息 (5)表4:奥美拉唑品种BE备案信息 (6)表5:阿奇霉素品种BE备案信息 (7)表6:盐酸二甲双胍缓释片BE备案信息 (8)表7:苯磺酸氨氯地平片BE备案信息 (9)表8:阿卡波糖片BE备案信息 (10)表9:瑞舒伐他汀钙片BE备案信息 (11)表10:辛伐他汀片BE备案信息 (12)表11:首批通过一致性评价的17个品种信息一览 (13)表12:首批发补9个品种信息一览 (14)表13:次批发补25个品种信息一览 (15)表14:地方新版医保目录相关文件汇总 (17)表15:全国各地区新版医保目录动态增补一览 (19)表16:部分地区关于医保支付的文件汇总 (20)表17:部分地区关于谈判药品不纳入药占比的文件汇总 (23)表18:12月各地推进药品“两票制”公告 (26)仿制药一致性评价(口服):剩者为王,开启仿制药强国之路重磅利好:仿制药一致性评价后续配套政策即将到来仿制药一致性评价如火如荼,CFDA即将与相关部门协调落实后续配套细则。

2018年医药行业深度分析报告

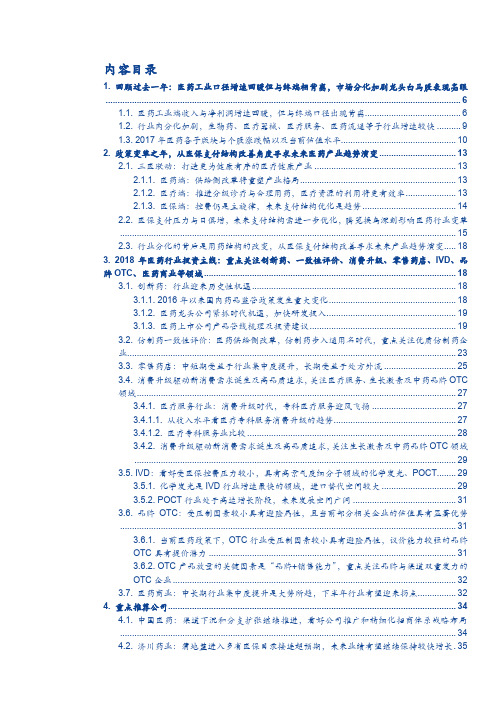

2018年医药行业深度分析报告内容目录1. 回顾过去一年:医药工业口径增速回暖但与终端相背离,市场分化加剧龙头白马股表现亮眼 (6)1.1. 医药工业端收入与净利润增速回暖,但与终端口径出现背离 (6)1.2. 行业内分化加剧,生物药、医疗器械、医疗服务、医药流通等子行业增速较快 (9)1.3. 2017年医药各子版块与个股涨跌幅以及当前估值水平 (10)2. 政策变革之年,从医保支付结构改善角度寻求未来医药产业趋势演变 (13)2.1. 三医联动:打造更为健康有序的医疗健康产业 (13)2.1.1. 医药端:供给侧改革将重塑产业格局 (13)2.1.2. 医疗端:推进分级诊疗与合理用药,医疗资源的利用将更有效率 (13)2.1.3. 医保端:控费仍是主旋律,未来支付结构优化是趋势 (14)2.2. 医保支付压力与日俱增,未来支付结构需进一步优化,腾笼换鸟深刻影响医药行业变革 (15)2.3. 行业分化的背后是用药结构的改变,从医保支付结构改善寻求未来产业趋势演变 (18)3. 2018年医药行业投资主线:重点关注创新药、一致性评价、消费升级、零售药店、IVD、品牌OTC、医药商业等领域 (18)3.1. 创新药:行业迎来历史性机遇 (18)3.1.1. 2016年以来国内药品监管政策发生重大变化 (18)3.1.2. 医药龙头公司紧抓时代机遇,加快研发投入 (19)3.1.3. 医药上市公司产品管线梳理及投资建议 (19)3.2. 仿制药一致性评价:医药供给侧改革,仿制药步入通用名时代,重点关注优质仿制药企业 (23)3.3. 零售药店:中短期受益于行业集中度提升,长期受益于处方外流 (25)3.4. 消费升级驱动新消费需求诞生及高品质追求,关注医疗服务、生长激素及中药品牌OTC领域 (27)3.4.1. 医疗服务行业:消费升级时代,专科医疗服务迎风飞扬 (27)3.4.1.1. 从收入水平看医疗专科服务消费升级的趋势 (27)3.4.1.2. 医疗专科服务业比较 (28)3.4.2. 消费升级驱动新消费需求诞生及高品质追求,关注生长激素及中药品牌OTC领域 (29)3.5. IVD:看好受医保控费压力较小,具有高景气度细分子领域的化学发光、POCT (29)3.5.1. 化学发光是IVD行业增速最快的领域,进口替代空间较大 (29)3.5.2. POCT行业处于高速增长阶段,未来发展空间广阔 (31)3.6. 品牌OTC:受压制因素较小具有避险属性,且当前部分相关企业的估值具有显著优势 (31)3.6.1. 当前医药政策下,OTC行业受压制因素较小具有避险属性,议价能力较强的品牌OTC具有提价潜力 (31)3.6.2. OTC产品放量的关键因素是“品牌+销售能力”,重点关注品牌与渠道双重发力的OTC企业 (32)3.7. 医药商业:中长期行业集中度提升是大势所趋,下半年行业有望迎来拐点 (32)4. 重点推荐公司 (34)4.1. 中国医药:渠道下沉和分支扩张继续推进,看好公司推广和精细化招商体系战略布局 (34)4.2. 济川药业:蒲地蓝进入多省医保目录接连超预期,未来业绩有望继续保持较快增长. 354.3. 乐普医疗:创新医疗器械+一致性评价,有望充分享受政策红利,估值中枢有望上行364.4. 长春高新:国内生长激素龙头,创新及销售层级下沉带动生长激素高速增长 (36)4.5. 葵花药业:儿童药领先者,业绩筑底反转且当前估值具有显著优势 (37)4.6. 益丰药房:零售药店中的精细化龙头 (38)4.7. 老百姓:全国布局品牌龙头企业,业绩高速增长 (38)4.8. 云南白药:百年中药品牌焕发新机,创新不断推动成长 (39)4.9. 千金药业:营销改革推动公司经营持续改善,千金净雅终端销售良好上调盈利预测. 394.10. 万孚生物:POCT龙头步入新产品集中上市收获期,未来业绩增长显著提速拐点到来 (40)4.11. 华海药业:制剂出口龙头,明年有望成为通过一致性评价品种数量最多的企业 (41)4.12. 德展健康:阿乐一致性评价上半年有望通过,替代空间巨大 (43)4.13. 泰格医药:多方面布局新药研发成长空间极其广阔 (44)4.14. 国药一致:批零一体化龙头 (45)图表目录图1:国内医药工业历年主营收入与增速情况 (6)图2:国内医药工业历年利润总额与增速情况 (7)图3:重点城市样本医院化学药销售额与增速情况 (7)图4:重点城市样本医院中成药销售额与增速情况 (8)图5:历年公立医院药占比情况 (8)图6:化学原料药板块历年收入与扣非净利润情况 (9)图7:化学制剂板块历年收入与扣非净利润情况 (9)图8:中药饮片板块历年收入与扣非净利润情况 (9)图9:中成药板块历年收入与扣非净利润情况 (9)图10:生物药板块历年收入与扣非净利润情况 (10)图11:医药流通板块历年收入与扣非净利润情况 (10)图12:医疗器械板块历年收入与扣非净利润情况 (10)图13:医疗服务板块历年收入与扣非净利润情况 (10)图14:2017年各行业板块涨跌幅 (11)图15:医药各子行业2017年涨跌幅 (11)图16:当前各行业估值水平(TTM,整体法,剔除负值) (12)图17:医药子行业估值水平 (13)图18:我国医疗资源分布与需求不匹配 (14)图19:三医联动全景图 (15)图20:社会基本医疗保险基金历年收入与支出情况 (16)图21:社会基本医疗保险基金历年结余率与累计结余占当年支出比例 (16)图22:国内创新药行业迎来历史性机遇 (19)图23:国内制药企业研发费用投入比较(单位:亿元) (19)图24:国内药店竞争格局(亿元) (25)图25:医药批发企业竞争格局 (25)图26:美国药店竞争格局(亿元) (26)图27:日本药店竞争格局 (26)图28:日本处方外流情况 (26)图29:美国医疗保健在个人消费支出中占比随人均可支配收入的增加不断提高 (27)图30:全国城镇居民人均可支配收入增长情况(单位:元) (27)图31:中国城镇居民人均医疗支出在消费支出中占比 (27)图32:消费型医疗服务产品的成长周期 (28)图33:中国各级城市人口占比 (28)图34:免疫诊断在IVD中占比 (30)图35:化学发光在免疫检测中占比 (30)图36:各省两票制执行进度 (34)图37:公司新增合同金额增速加快 (44)图38:公司累计待执行合同金额增速加快 (44)表1:2017年医药行业涨跌幅前20个股与后20个股(剔除次新股) (12)表2:近年医药行业政策导向 (15)表3:各省辅助用药目录及及相关政策 (17)表4:医药上市公司在研产品线梳理 (20)表5:首批通过一致性评价的品种 (23)表6:一致性评价发补品种 (24)表7:几大医疗专科比较 (28)表8:1992-2016年居民消费结构变化 (29)表9:品牌OTC企业可比估值表 (32)表10:全国两票制执行情况 (33)表11:华海药业获得FDA批准的ANDA一览 (42)表12:华海药业申报已受理的一致性评价品种 (43)表13:公司BE业绩弹性测算 (45)表14:重点推荐公司盈利预测 (46)1. 回顾过去一年:医药工业口径增速回暖但与终端相背离,市场分化加剧龙头白马股表现亮眼1.1. 医药工业端收入与净利润增速回暖,但与终端口径出现背离从2009年开始国家为提高居民的医疗水平不断加大投入,与此同时医保基金以广覆盖、提高医疗保障水平为目标,参保人数以及人均筹资均不断提升,相应的医保收入与支出保持着高速增长,再加上09版医保目录的颁布、基本药物制度的建立等因素,从需求端驱动了医药行业的景气度不断提升。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

2018年仿制药行业一致性评价专题分析报告目录1. 提质控费促发展,仿制药一致性评价一举多得 (5)1.1.政策密集出台,仿制药企2018年大考将近 (7)1.2.他山之石:美、日仿制药一致性评价历史沿革 (8)2. 一致性评价战线长,各阶段环环相扣 (11)2.1.一致性评价战线长,全程在两年左右 (11)2.2.一致性评价的首要环节—参比制剂选择 (13)3. 仿制药企业、CRO迎来机遇与挑战 (15)3.1.招投标利好,扶持政策兑现 (15)3.2.剩者为王——仿制药迎来竞争蓝海 (16)3.3.医院端临床资源紧张,一站式服务CRO公司占据先机 (19)4. 仿制药行业迎来结构性调整机会 (23)4.1.大品种进口替代空间大,建议关注京新药业,信立泰,德展健康 (26)4.2.制剂出口转内销政策放宽,看好华海药业借政策红利弯道超车 (33)4.3.临床资源紧缺,CRO行业重归高速发展跑道,建议关注泰格医药 (36)5. 风险提示: (37)图表目录图表1:282个过度重复品种已经批准文号企业数量分布 (5)图表2:2011-2015年我国卫生总费用支出 (5)图表3:2016年中国获取ANDA批件数目 (6)图表4:一致性评价政策及业务指导信息 (7)图表5:美国“药物有效性研究实施项目”历史沿革 (9)图表6:日本药品品质再评价历程 (9)图表7:日本“药品品质再评价工程”及后续政策概要 (9)图表8:日本“药品品质再评价工程”期间药企数量变化 (9)图表9:中美日政策比较 (10)图表10:质量和一致性评价流程 (11)图表11:一致性评价审核审批流程图 (12)图表12:改规格、改剂型、改盐基品种一致性评价配套技术指南 (14)图表13:参比制剂选择顺序 (14)图表14:各省份一致性评价扶持政策 (15)图表15:289目录单个产品企业持有批文数量 (17)图表16:拥有批文数量最多的前5个品种 (17)图表17:各省放弃评价清单数量 (18)图表18:各省份一致性评价进度 (18)图表19:部分省市积极改善临床资源紧缺情况 (19)图表20:BCS分类情况 (20)图表21:国际上关于BE豁免出台的指导文件 (20)图表22:289基药目录中可豁免或简化BE品种名单(征求意见稿) (20)图表23:CRO一致性评价服务内容 (22)图表24:早期通过省局核查提交总局受理品种 (23)图表25:接收号/受理号赋予原则 (23)图表26:未改变处方工艺审批申请(截止到2017年11月20日) (24)图表27:改变处方工艺审批申请(截止到2017年11月20日) (24)图表28:京新药业CDE已受理品种(截止11月17日) (26)图表29:瑞舒伐他汀钙片BE试验已完成情况(截止11月17日) (26)图表30:重点城市样本医院瑞舒伐他汀销售情况 (26)图表31:2017H1瑞舒伐他汀市场格局(销售额端) (26)图表32:瑞舒伐他汀各品牌价格(10mg) (27)图表33:2017H1瑞舒伐他汀销量格局估算(按5mg计算) (27)图表34:瑞舒伐他汀各厂商中标情况 (28)图表35:舍曲林各品牌价格(50mg) (28)图表36:2017H1舍曲林销量占比(按50mg估算) (28)图表37:2017H1左乙拉西坦市场竞争格局 (29)图表38:左乙拉西坦各品牌价格(0.5g) (29)图表39:2017H1左乙拉西坦销量占比(按0.25g估算) (29)图表40:CDE已受理品种 (29)图表41:重点城市样本医院氯吡格雷销售情况 (30)图表42:2017H1氯吡格雷市场格局 (30)图表43:氯吡格雷各品牌价格(75mg) (30)图表44:2017H1氯吡格雷销量估算(按75mg计算) (30)图表45:氯吡格雷各厂商中标情况 (31)图表46:德展健康BE试验进展情况 (31)图表47:阿托伐他汀钙BE进展情况 (31)图表48:阿托伐他汀各品牌价格(20mg) (32)图表49:2017H1阿托伐他汀片20mg销量估算 (32)图表50:阿托伐他汀各厂商中标情况 (33)图表51:境外上市药品在国内上市情况分类及要求 (33)图表52:华海药业2016年以来获得ANDA批件 (34)图表53:华海药业国内要业务占比 (34)图表54:华海药业转报品种(截止到11月22日) (35)图表55:CDE受理情况查询(截止到11月22日) (35)图表56:泰格医药收购标的一览 (36)1.提质控费促发展,仿制药一致性评价一举多得国内仿制药质量参差不齐,批文过度重复严重。

根据CDE数据,我国现有药品生产企业7342家,远超欧美、日本等发达国家水平。

行业集中度不高,仿制药企参比制剂选择混乱,导致了我国仿制药质量良莠不齐难以保证。

2016年CFDA曾发布《总局关于发布过度重复药品提示信息的公告》(2016年第153号),统计显示2012-2014年间已上市的2750个通用名品种中,有282个品种已获批准文号在销批准文号企业数多于20家,其中20-49家企业的有60个,50-99家企业的有93个,100家以上的有129个批文。

图表1:282个过度重复品种已经批准文号企业数量分布资料来源:CFDA,东吴证券研究所通过对样本医院3年间药品销售使用情况分析,有21个品种有超过100家企业产品上市流通,70个品种均有50-99家生产企业产品上市流通。

推动仿制药一致性评价工作重要原因是可以降低医疗支出。

原研药疗效可以保证但是价格昂贵,医保负担沉重。

数据显示,我国近年来医疗支出占GDP的比重逐年上升。

推行仿制药一致性评价,使仿制药物在保证疗效的同时,通过了较低廉的价格形成竞争,提高了药物的可及性,降低医疗支出。

图表2:2011-2015年我国卫生总费用支出资料来源:中国统计年鉴,东吴证券研究所药辅和制剂水平对标国外仍有较大差距。

我国仿制药的水平和发达国家相比仍有较大差距,主要体现在辅料以及制剂水平上。

虽然近年来,我国仿制药行业得到了一定的发展,也有部分产品成功在国外上市,然而所占的比重仍然十分有限。

2016年美国FDA一共发出630个ANDA 批件,其中来自于中国的只有30个。

仿制药一致性评价推进,倒逼企业提升仿制药整体的发展水平,促进我国制药行业发展,提升国际竞争力。

图表3:2016年中国获取ANDA批件数目资料来源:FDA,东吴证券研究所推行仿制药质量和疗效一致性评价成为解决问题的答案。

所谓一致性评价,就是评判仿制药和原研药是否药学等同和生物学等效(BE)。

具有相同剂型的活性成分在体内从制剂中释放出来进入血液,如果说受试制剂中药物的吸收速度和吸收程度与参比制剂的差异在可接受范围内,即认为生物等效。

通过一致性评价后的仿制药在临床上可与原研药相互替代,同时还具备价格较低的优势,成为了解决上述困境的答案。

1.1.政策密集出台,仿制药企2018年大考将近通过对供给侧改革,提升仿制药质量,控制医保药品支出费用,淘汰出清落后的产能提升行业集中度成为必然趋势。

2015年政府颁布的《国务院关于改革药品医疗器械审评审批制度的意见》明确提出“力争2018年底前完成,对已经批准上市的仿制药,按与原研药品质量和疗效一致的原则,分期分批进行质量一致性评价。

”今年以来,CFDA密集出台了《总局关于仿制药质量和疗效一致性评价工作有关事项的公告》等业务指导信息,一致性评价工作进展迅速。

图表4:一致性评价政策及业务指导信息1.2.他山之石:美、日仿制药一致性评价历史沿革美国和日本在上世纪70年代就开始一致性评价。

美国作为目前全球公认的医药技术最为发达、医药产业最为成熟的国家,其药品监管的水平得到世界各国的普遍认同。

而日本政府2002年提出“生物产业立国”的国家战略,对医药产业投资力度加大,医药市场日趋完善。

因此研究美、日仿制药一致性评价的历史沿革,对理解我国当前一致性评价的开展有重要借鉴意义。

美国在1971年启动生物等效性评价,历时10年,淘汰了6000种药品。

日本于20世纪70年代建立了药品上市后的再评价和再审查制度,并写进1979年修订的《药事法》中。

针对市场上仿制药品目繁多、质量参差的现象,日本历史上共进行了3次大规模的药品再评价工程。

由于体外溶出实验周期长、费用大,许多小型药企无力承担而被迫做出二选一的决策,即破产或被收购,而大型药企在同样面对挑战的同时也迎来了低价收购优质资产的机会。

美国由于医药产业已经较为成熟,原研药企与仿制药企发展均十分良好。

1968年,迫于“反应停”等事件的恶劣影响,美国开始药物有效性研究实施项目(Drug Efficacy Study Implementation,DESI),基于历史上药品审评法规不完善进行追溯审查,主要对药品的有效性进行再评价。

2004年1月起,美国推出了“固体制剂溶出曲线数据库”,详细罗列了溶出度试验各参数以及取样时间点,此后溶出曲线的研究在口服固体制剂质量控制研究中发挥着越来越重要的作用。

2015年,FDA颁布《仿制药一致性评价指导原则》及《基于BCS 分类系统的速释固体口服制剂生物利用度与生物等效性研究及生物等效性豁免》指南,进一步规范仿制药一致性评价过程。

图表5:美国“药物有效性研究实施项目”历史沿革资料来源:FDA,东吴证券研究所整理日本于20世纪70年代建立了药品上市后的再评价和再审查制度,并写进1979年修订的《药事法》中。

针对市场上仿制药品目繁多、质量参差的现象,日本历史上共进行了3次大规模的药品再评价工程。

图表6:日本药品品质再评价历程图表7:日本“药品品质再评价工程”及后续政策概要图表8:日本“药品品质再评价工程”期间药企数量变化资料来源:厚生劳动省,东吴证券研究所整理资料来源:厚生劳动省,东吴证券研究所图表9:中美日政策比较CFDA FDA2. 一致性评价战线长,各阶段环环相扣2.1. 一致性评价战线长,全程在两年左右一致性评价可以分为药学研究和生物学等同(BE)两个阶段。

其中药学研究部分主要包括处方前研究、处方研究和质量研究,耗时约12-15个月。

(1)药学研究耗时长处方研究阶段是药学研究部分的重要环节。

仿制药研发绝不是对原研药的简单重复。

原研厂家会对药物的递送系统,处方中不同聚合物及其配比、药辅比例等诸多信息进行专利保护。

仿制药需要绕开这些专利保护,同时还得保证BE 的等效,具有一定的技术壁垒。

在处方确定之后,需要进行放大生产,对中试样品进行检测。

通过对放大后中试样品的检验,确定处方工艺的可行性。

中试产品与参比品的溶出曲线对比,间接为生产工艺参数范围的确定提供重要依据。

质量研究阶段主要是参照药典,进行制剂质量研究。