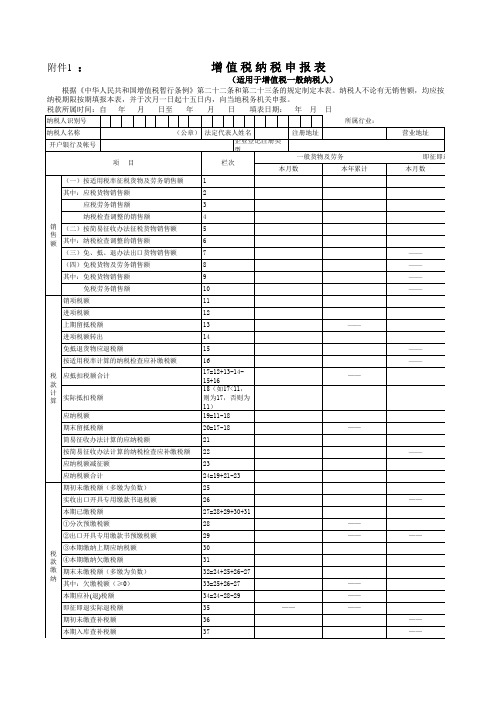

增值税纳税申报表主表

增值税纳税申报主表及附表逻辑关系梳理表

主表 10 11

(第12栏)的“一般货物及劳务”本月数与“即征即退 货物及劳务”本月数之和 (第14栏)的“一般货物及劳务”本月数与“即征即退 货物及劳务”本月数之和

附表二

(第12栏)中的“税额”数 (第13栏)中的“税额”数

附表三 12 “金额”“合计”栏数 13 “税额”“合计”栏数 附表四 14 “金额”“合计”栏数 15 “税额”“合计”栏数

逻辑关系 = = = = = = = = = 逻辑关系 = = 逻辑关系 = =

附表一

(第7栏)的“小计”中的“销售额”数 (第5栏)的“应税货物”中17%税率“销售额”与13% 税率“销售额”的合计数 (第5栏)的“应税劳务”中的“销售额”数 (第6栏)的“小计”中的“销售额”数 (第14栏)的“小计”中的“销售额”数 (第13栏)的“小计”中的“销售额”数 (第7栏)的“小计”中的“销项税额”数 (第12栏)的“小计”中的“应纳税额”数 (第13栏)的“小计”中的“应纳税额”数

序号主表逻辑关系附表一主表逻辑关系附表二10附表三逻辑关系附表二12附表四逻辑关系附表一14增值税纳税申报主表及附表逻辑关系表第1栏的一般货物及劳务本月数与即征即退货物及劳务本月数之第7栏的小计中的销售额数第2栏的一般货物及劳务本月数与即征即退货物及劳务本月数之第5栏的应税货物中17税率销售额与13税率销售额的合计数第3栏的一般货物及劳务本月数与即征即退货物及劳务本月数之第5栏的应税劳务中的销售额数第4栏的一般货物及劳务本月数与即征即退货物本月数与即征即退货物及劳务本月数之第14栏的小计中的销售额数第6栏的一般货物及劳务本月数与即征即退货物及劳务本月数之第13栏的小计中的销售额数第11栏的一般货物及劳务本月数与即征即退货物及劳务本月数之第7栏的小计中的销项税额数第21栏的一般货物及劳务本月数与即征即退货物及劳务本月数之第12栏的小计中的应纳税额数第22栏的一般货物及劳务本月数与即征即退货物及劳务本月数之第13栏的小计中的应纳税额数第12栏的一般货物及劳务本月数与即征即退货物及劳务本月数之第12栏中的税额数第14栏的一般货物及劳务本月数与即征即退货物及劳务本月数之第13栏中的税额数金额合计栏数金额合计栏数第1815栏小计销售额项数据之和15税额合计栏数第1栏小计销项税额第8栏小计应纳税额第15栏小计税额项数据之和

(完整word版)增值税纳税申报表(主表、附表一、附表二)

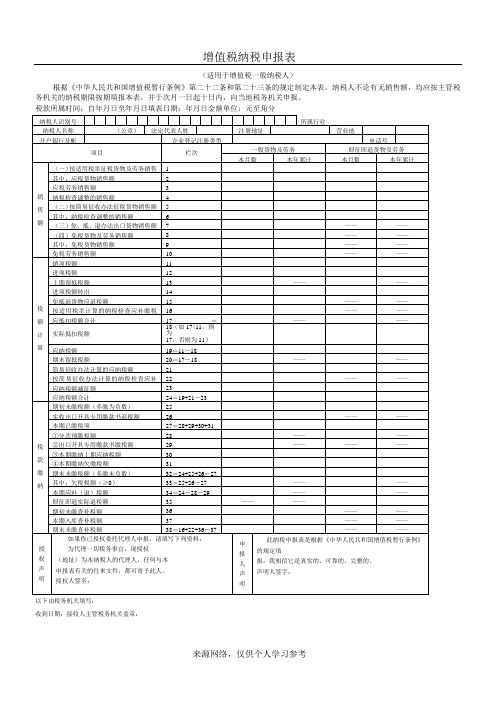

增值税纳税申报表

(适用于增值税一般纳税人)

根据《中华人民共和国增值税暂行条例》第二十二条和第二十三条的规定制定本表。

纳税人不论有无销售额,均应按主管税务机关的纳税期限按期填报本表,并于次月一日起十日内,向当地税务机关申报。

税款所属时间:自年月日至年月日填表日期:年月日金额单位:元至角分

以下由税务机关填写:

收到日期:接收人主管税务机关盖章:

增值税纳税申报表附列资料(表一)

(本期销售情况明细)

税款所属时间:年月日

-来源网络,仅供个人学习参考

增值税纳税申报表附列资料(表二)

(本期进项税额明细)

税款所属时间:年月日

纳税人名称:(公章)填表日期:年月日金额单位:元至角分

注:第1栏=第2栏+第3栏=第23栏+第35栏-第25栏;第2栏=第35栏-第24栏;第3栏=第23栏+第24栏-第25栏;第4栏等于第5栏至第10栏之和;。

增值税纳税申报表(主表附表一附表二)

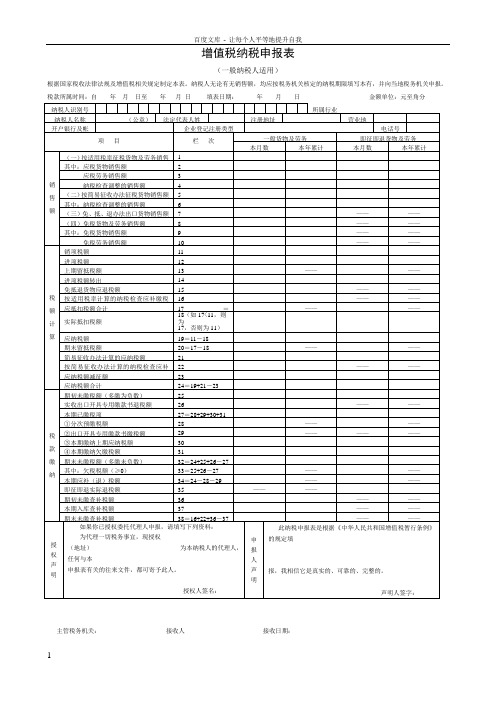

百度文库- 让每个人平等地提升自我

增值税纳税申报表

(一般纳税人适用)

根据国家税收法律法规及增值税相关规定制定本表。

纳税人无论有无销售额,均应按税务机关核定的纳税期限填写本有,并向当地税务机关申报。

税款所属时间:自年月日至年月日填表日期:年月日金额单位:元至角分

主管税务机关:接收人接收日期:

增值税纳税申报表附列资料(表一)

(本期销售情况明细)

税款所属时间:年月日

纳税人名称:(公章)填表日期:年月日金额单位:元至角分

2

3

增值税纳税申报表附列资料(表二)

(本期进项税额明细)

税款所属时间:年月日

纳税人名称:(公章)填表日期:年月日金额单位:元至角分

注:第1栏=第2栏+第3栏=第23栏+第35栏-第25栏;第2栏=第35栏-第24栏;第3栏=第23栏+第24栏-第25栏;第4栏等于第5栏至第10栏之和;。

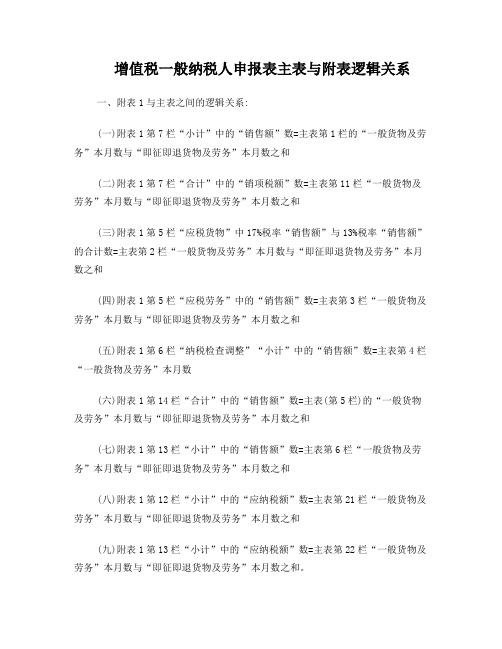

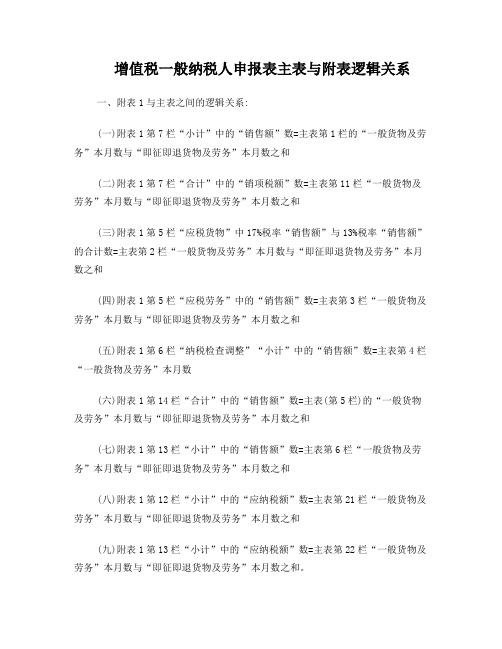

增值税一般纳税人申报表主表与附表逻辑关系

增值税一般纳税人申报表主表与附表逻辑关系

一、附表1与主表之间的逻辑关系:

(一)附表1第7栏“小计”中的“销售额”数=主表第1栏的“一般货物及劳务”本月数与“即征即退货物及劳务”本月数之和

(二)附表1第7栏“合计”中的“销项税额”数=主表第11栏“一般货物及劳务”本月数与“即征即退货物及劳务”本月数之和

(三)附表1第5栏“应税货物”中17%税率“销售额”与13%税率“销售额”的合计数=主表第2栏“一般货物及劳务”本月数与“即征即退货物及劳务”本月数之和

(四)附表1第5栏“应税劳务”中的“销售额”数=主表第3栏“一般货物及劳务”本月数与“即征即退货物及劳务”本月数之和

(五)附表1第6栏“纳税检查调整”“小计”中的“销售额”数=主表第4栏“一般货物及劳务”本月数

(六)附表1第14栏“合计”中的“销售额”数=主表(第5栏)的“一般货物及劳务”本月数与“即征即退货物及劳务”本月数之和

(七)附表1第13栏“小计”中的“销售额”数=主表第6栏“一般货物及劳务”本月数与“即征即退货物及劳务”本月数之和

(八)附表1第12栏“小计”中的“应纳税额”数=主表第21栏“一般货物及劳务”本月数与“即征即退货物及劳务”本月数之和

(九)附表1第13栏“小计”中的“应纳税额”数=主表第22栏“一般货物及劳务”本月数与“即征即退货物及劳务”本月数之和。

二、附表2与主表的逻辑关系

(一)本表第12栏中的“税额”数=主表第12栏“一般货物及劳务”本月数与“即征即退货物及劳务”本月数之和

(二)本表第13栏中的“税额”数 =主表第14栏“一般货物及劳务”本月数与“即征即退货物及劳务”本月数之和。

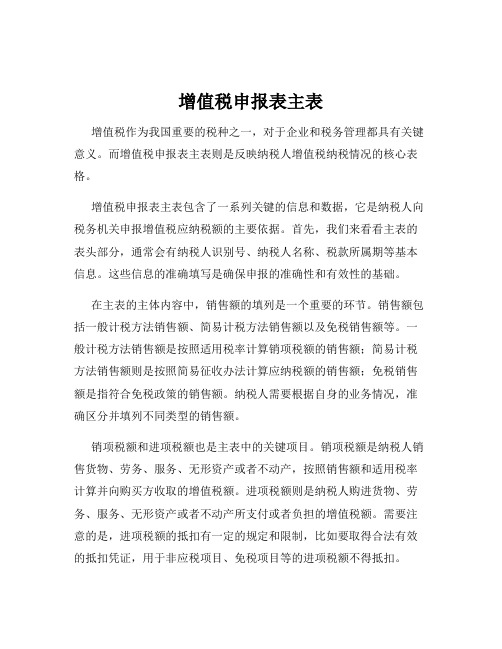

增值税申报表主表

增值税申报表主表增值税作为我国重要的税种之一,对于企业和税务管理都具有关键意义。

而增值税申报表主表则是反映纳税人增值税纳税情况的核心表格。

增值税申报表主表包含了一系列关键的信息和数据,它是纳税人向税务机关申报增值税应纳税额的主要依据。

首先,我们来看看主表的表头部分,通常会有纳税人识别号、纳税人名称、税款所属期等基本信息。

这些信息的准确填写是确保申报的准确性和有效性的基础。

在主表的主体内容中,销售额的填列是一个重要的环节。

销售额包括一般计税方法销售额、简易计税方法销售额以及免税销售额等。

一般计税方法销售额是按照适用税率计算销项税额的销售额;简易计税方法销售额则是按照简易征收办法计算应纳税额的销售额;免税销售额是指符合免税政策的销售额。

纳税人需要根据自身的业务情况,准确区分并填列不同类型的销售额。

销项税额和进项税额也是主表中的关键项目。

销项税额是纳税人销售货物、劳务、服务、无形资产或者不动产,按照销售额和适用税率计算并向购买方收取的增值税额。

进项税额则是纳税人购进货物、劳务、服务、无形资产或者不动产所支付或者负担的增值税额。

需要注意的是,进项税额的抵扣有一定的规定和限制,比如要取得合法有效的抵扣凭证,用于非应税项目、免税项目等的进项税额不得抵扣。

应纳税额的计算是主表的核心部分。

一般计税方法下,应纳税额等于当期销项税额减去当期进项税额。

如果出现进项税额转出的情况,还需要相应增加应纳税额。

简易计税方法下,应纳税额直接根据销售额和征收率计算得出。

在填写主表时,纳税人还需要关注税款缴纳情况的填列。

比如本期已缴税额,包括本期预缴税额和本期缴纳上期应纳税额等。

这些数据的准确填写有助于税务机关了解纳税人的纳税履行情况。

此外,主表中还有一些特殊情况的反映,比如即征即退项目的销售额和应纳税额。

对于符合即征即退政策的纳税人,需要单独填列相关数据,以便享受相应的税收优惠。

增值税申报表主表的填写需要纳税人具备一定的财务和税务知识,并且要对企业的经营业务有清晰的了解。

增值税纳税申报表模板

纳税人识别号

金蝶财务软件财税实操-财税达人小陈

所属行业:

纳税人名称

(公章) 法定代表人姓名

注册地址

营业地址

开户银行及帐号

企业登记注册类型

项目 (一)按适用税率征税货物及劳务销售额

栏次 1

一般货物及劳务

本月数

本年累计

即征即退货物及劳务

本月数

本年累计

其中:应税货物销售额

2

应税劳务销售额

3

纳税检查调整的销售额

增值税纳税申报表

(适用于增值税一般纳税人)

根据《中华人民共和国增值税暂行条例》第二十二条和第二十三条的规定制定本表。纳税人不论有无销售额,均应按主管税务机关核定的纳税期限按期 填报本表,并于次月一日起十五日内,向当地税务机关申报。

税款所属时间:自 年 月 日至 年 月 日

填表日期: 年 月 日ቤተ መጻሕፍቲ ባይዱ

金额单位:元至角分

声

申报表有关的往来文件,都可寄予此人。

明

授权人签字:

——

——

—— ——

—— ——

—— ——

——

—— ——

——

申 报 人 声 明

—— —— ——

—— —— ——

—— ——

—— —— ——

此纳税申报表是根据《中华人民共和国增值税暂行条例》的 规定填报的,我相信它是真实的、可靠的、完整的。

声明人签字:

以下由税务机关填写: 收到日期:

30 31 32=24+25+26-27 33=25+26-27

本期应补(退)税额

34=24-28-29

即征即退实际退税额

35

期初未缴查补税额

增值税纳税申报表(一般纳税人)

务机关盖章:

以下由税务机关填写: 收到日期:

接收人:

主管税务机关盖章:

销售额,均应按主管税务机关核定的 金额单位:元至角分

电话号码 即征即退货物及劳务 本年累计

—— —— —— ——

——

—— —— ——

—— ——

——

—— ——

—— ——

—— ——

——

华人民共和国增值税暂行条例》的规定填报的,我相信它是

声明人签字:

——

纳

期末未缴查补税额 授 权 声 明

38=16+22+36-37

——

如果你已委托代理人申报,请填写下列资料: 申 为代理一切税务事宜,现授权 报 (地址) 为本纳税人的代理申报人,任何与本 人 申报表有关的往来文件,都可寄予此人。 声 授权人签字: 明

此纳税申报表是根据《中华人民共和国增值税暂行条例》的规 真实的、可靠的、完整的。 声明人签字:

(一)按适用税率征税货物及劳务销售额 其中:应税货物销售额 应税劳务销售额 纳税检查调整的销售额 销 (二)按简易征收办法征税货物销售额 售 额 其中:纳税检查调整的销售额 (三)免、抵、退办法出口货物销售额 (四)免税货物及劳务销售额 其中:免税货物销售额 免税劳务销售额 销项税额 进项税额 上期留抵税额 进项税额转出 免抵退货物应退税额 按适用税率计算的纳税检查应补缴税额 税 应抵扣税额合计 款 计 实际抵扣计算的应纳税额 按简易征收办法计算的纳税检查应补缴税额 应纳税额减征额 应纳税额合计 期初未缴税额(多缴为负数) 实收出口开具专用缴款书退税额 本期已缴税额 ①分次预缴税额 ②出口开具专用缴款书预缴税额 ③本期缴纳上期应纳税额 税 款 ④本期缴纳欠缴税额 缴 期末未缴税额(多缴为负数) 纳 其中:欠缴税额(≥0) 本期应补(退)税额 即征即退实际退税额 期初未缴查补税额 本期入库查补税额

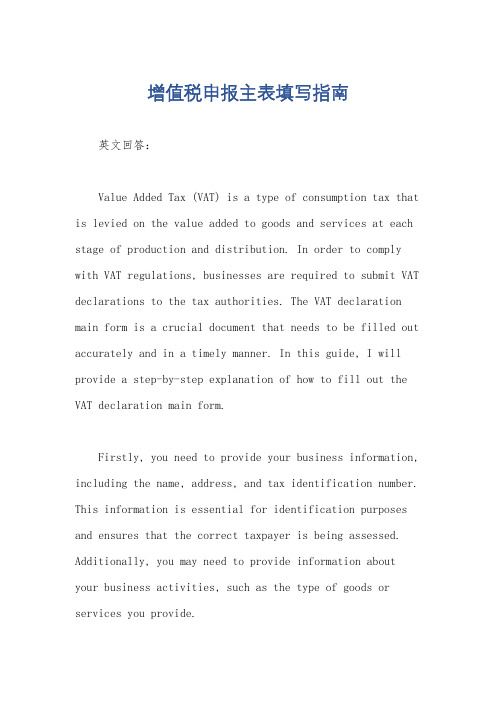

增值税申报主表填写指南

增值税申报主表填写指南英文回答:Value Added Tax (VAT) is a type of consumption tax that is levied on the value added to goods and services at each stage of production and distribution. In order to comply with VAT regulations, businesses are required to submit VAT declarations to the tax authorities. The VAT declaration main form is a crucial document that needs to be filled out accurately and in a timely manner. In this guide, I will provide a step-by-step explanation of how to fill out the VAT declaration main form.Firstly, you need to provide your business information, including the name, address, and tax identification number. This information is essential for identification purposes and ensures that the correct taxpayer is being assessed. Additionally, you may need to provide information about your business activities, such as the type of goods or services you provide.Next, you will need to report your taxable sales and purchases. This includes the total value of goods or services sold or provided during the reporting period, as well as the total value of goods or services purchased for use in your business. It is important to accurately report these figures, as any discrepancies may result in penalties or fines.After reporting your sales and purchases, you will need to calculate the VAT payable or refundable. This is done by subtracting the total input VAT (VAT paid on purchases) from the total output VAT (VAT collected on sales). If the output VAT exceeds the input VAT, the difference is the VAT payable. Conversely, if the input VAT exceeds the output VAT, the difference is the VAT refundable.Once you have calculated the VAT payable or refundable, you will need to make the necessary payment or request a refund. The payment can be made through various methods, such as bank transfer or online payment platforms. If you are eligible for a VAT refund, you will need to submit arefund application along with supporting documents.In addition to the main form, there may be supplementary forms that need to be filled out depending on the specific circumstances of your business. These forms may include additional information or calculations related to specific transactions or activities. It is important to carefully review the instructions and requirements for each form to ensure compliance.In conclusion, filling out the VAT declaration main form requires attention to detail and accuracy. By providing the necessary business information, reporting sales and purchases correctly, calculating the VAT payable or refundable, and making the appropriate payment or refund request, businesses can fulfill their VAT obligations. Itis important to stay updated on any changes to VAT regulations and seek professional advice if needed.中文回答:增值税申报主表是一份重要的文件,需要准确填写并及时提交给税务机关。

增值税一般纳税人申报表主表与附表逻辑关系

增值税一般纳税人申报表主表与附表逻辑关系

一、附表1与主表之间的逻辑关系:

(一)附表1第7栏“小计”中的“销售额”数=主表第1栏的“一般货物及劳务”本月数与“即征即退货物及劳务”本月数之和

(二)附表1第7栏“合计”中的“销项税额”数=主表第11栏“一般货物及劳务”本月数与“即征即退货物及劳务”本月数之和

(三)附表1第5栏“应税货物”中17%税率“销售额”与13%税率“销售额”的合计数=主表第2栏“一般货物及劳务”本月数与“即征即退货物及劳务”本月数之和

(四)附表1第5栏“应税劳务”中的“销售额”数=主表第3栏“一般货物及劳务”本月数与“即征即退货物及劳务”本月数之和

(五)附表1第6栏“纳税检查调整”“小计”中的“销售额”数=主表第4栏“一般货物及劳务”本月数

(六)附表1第14栏“合计”中的“销售额”数=主表(第5栏)的“一般货物及劳务”本月数与“即征即退货物及劳务”本月数之和

(七)附表1第13栏“小计”中的“销售额”数=主表第6栏“一般货物及劳务”本月数与“即征即退货物及劳务”本月数之和

(八)附表1第12栏“小计”中的“应纳税额”数=主表第21栏“一般货物及劳务”本月数与“即征即退货物及劳务”本月数之和

(九)附表1第13栏“小计”中的“应纳税额”数=主表第22栏“一般货物及劳务”本月数与“即征即退货物及劳务”本月数之和。

二、附表2与主表的逻辑关系

(一)本表第12栏中的“税额”数=主表第12栏“一般货物及劳务”本月数与“即征即退货物及劳务”本月数之和

(二)本表第13栏中的“税额”数 =主表第14栏“一般货物及劳务”本月数与“即征即退货物及劳务”本月数之和。

增值税纳税申报表(适用于增值税一般纳税人)样表

②出口开具专用缴款书预缴税额

29

0

——

——

——

③本期缴纳上期应纳税额

30

0

0

④本期缴纳欠缴税额

31

0

0

期末未缴税额(多缴为负数)

32=24+25+26-27

127.5

127.5

其中:欠缴税额(≥0)

33=25+26-27

0

——

——

本期应补(退)税额

34=24-28-29

127.5

——

——

即征即退实际退税额

170

按简易征收办法计算的纳税检查应补缴税额

22

0

0

——

——

应纳税额减征额

23

42.5

42.5

应纳税额合计

24=19+21-23

127.5

127.5

税款缴纳

期初末缴税额(多缴为负数)

25

0

0

实收出口开具专用缴款书退税额

26

0

0

——

——

本期已缴税额

27=28+29+30+31

0

0

①分次预缴税额

28

0

——

1

16000

16000

其中:应税货物销售额

2

10000

10000

应税劳务销售额

3

1000

1000

纳税检查调整的销售额

4

5000

5000

(二)按简易征收办法征税货物销售额

5

1000

1000

其中:纳税检查调整的销售额

6

500

增值税纳税申报表

增值税纳税申报表(适用小规模纳税人)纳税人识别号:纳税人名称(公章):金额单位:元(列至角分)税款所属期:年月日至年月日填表日期:年月日本表为A4竖式一式三份,一份纳税人留存、一份税务机关留存、一份征收部门留存。

增值税纳税申报表(适用于小规模纳税人)填表说明一、本申报表适用于增值税小规模纳税人(以下简称纳税人)填报。

纳税人销售使用过的固定资产、销售免税货物或提供免税劳务的,也使用本表。

二、具体项目填写说明:(一)本表“纳税编码”栏,填写税务机关为纳税人确定的编码,为8位数。

(二)本表“纳税人识别号”栏,填写税务机关为纳税人确定的识别号,即:税务登记证号码。

(三)本表“税款所属期”栏,是指纳税人申报的增值税应纳税额的所属时间,应填写具体的起止年、月、日。

(四)本表“纳税人名称”栏,填写纳税人单位名称全称,不得填写简称。

(五)本表第1项“应征增值税货物及劳务不含税销售额”栏数据,填写应征增值税货物及劳务的不含税销售额,不包含销售使用过的固定资产应征增值税的不含税销售额、免税货物及劳务销售额、出口免税货物销售额、稽查查补销售额。

(六)本表第2项“税务机关代开的增值税专用发票不含税销售额”栏数据,填写税务机关代开的增值税专用发票的销售额合计。

(七)本表第3项“税控器具开具的普通发票不含税销售额”栏数据,填写税控器具开具的应征增值税货物及劳务的普通发票金额换算的不含税销售额。

(八)本表第4项“销售使用过的应税固定资产不含税销售额”栏数据,填写销售使用过的、固定资产目录中所列的、售价超过原值的应按照4%征收率减半征收增值税的应税固定资产的不含税销售额。

(九)本表第5项“税控器具开具的普通发票不含税销售额”栏数据,填写税控器具开具的销售使用过的应税固定资产的普通发票金额换算的不含税销售额。

(十)本表第6项“免税货物及劳务销售额”栏数据,填写销售免征增值税货物及劳务的销售额,包括销售使用过的、固定资产目录中所列的、售价未超过原值的固定资产的销售额。

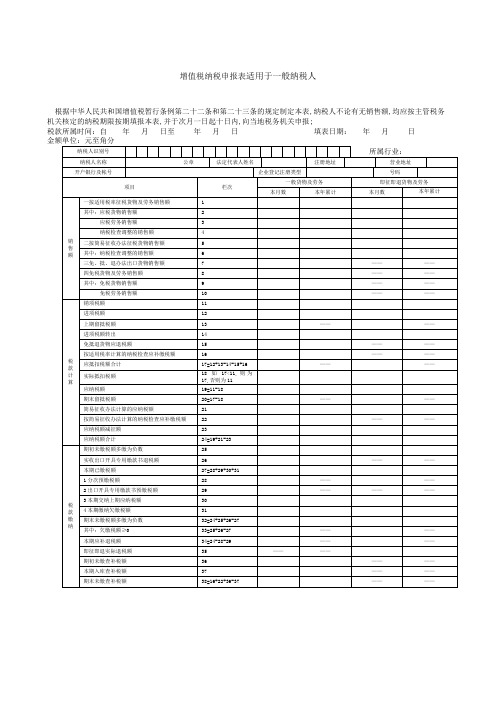

增值税纳税申报表主表

增值税纳税申报表适用于一般纳税人根据中华人民共和国增值税暂行条例第二十二条和第二十三条的规定制定本表,纳税人不论有无销售额,均应按主管税务机关核定的纳税期限按期填报本表,并于次月一日起十日内,向当地税务机关申报;税款所属时间:自年月日至年月日填表日期:年月日收到日期:接收人:主管税务机关盖章:增值税纳税申报表适用于一般纳税人填表说明本申报表适用于增值税一般纳税人填报;增值税一般纳税人销售按简易办法缴纳增值税的货物,也使用本表;(一)本表“税款所属时间”是指纳税人申报的增值税应纳税额的所属时间,应填写具体的起止年、月、日;(二)本表“填表日期”指纳税人填写本表的具体日期;(三)本表“纳税人识别号”栏,填写税务机关为纳税人确定的识别号,即:税务登记证号码;(四)本表“所属行业”栏,按照国民经济行业分类与代码中的最细项小类进行填写国民经济行业分类与代码附后,仅填写行业代码;(五)本表“纳税人名称”栏,填写纳税人单位名称全称,不得填写简称;(六)本表“法定代表人姓名”栏,填写纳税人法定代表人的姓名;(七)本表“注册地址”栏,填写纳税人税务登记证所注明的详细地址;(八)本表“营业地址”栏,填写纳税人营业地的详细地址;(九)本表“开户银行及帐号”栏,填写纳税人开户银行的名称和纳税人在该银行的结算帐户号码;(十)本表“企业登记注册类型”栏,按税务登记证填写;(十一)本表“号码”栏,填写纳税人注册地和经营地的号码;(十二)表中“一般货物及劳务”是指享受即征即退的货物及劳务以外的其他货物及劳务;(十三)表中“即征即退货物及劳务”是指纳税人按照税法规定享受即征即退税收优惠政策的货物及劳务;(十四)本表第1项“一按适用税率征税货物及劳务销售额”栏数据,填写纳税人本期按适用税率缴纳增值税的应税货物和应税劳务的销售额销货退回的销售额用负数表示;包括在财务上不作销售但按税法规定应缴纳增值税的视同销售货物和价外费用销售额,外贸企业作价销售进料加工复出口的货物,税务、财政、审计部门检查按适用税率计算调整的销售额; “一般货物及劳务”的“本月数”栏数据与“即征即退货物及劳务”的“本月数”栏数据之和,应等于附表一第7栏的“小计”中的“销售额”数;本栏次数据等于本表第2项“应税货物销售额”、第3项“应税劳务销售额”和第4项“纳税检查调整的销售额”栏数据之和其中第4项在总局有关事项未明确之前暂不填写;“本年累计”栏数据,应为年度内各月数之和;(十五)本表第2项“应税货物销售额”栏数据,填写纳税人本期按适用税率缴纳增值税的应税货物的销售额销货退回的销售额用负数表示;包括在财务上不作销售但按税法规定应缴纳增值税的视同销售货物和价外费用销售额,以及外贸企业作价销售进料加工复出口的货物;“一般货物及劳务”的“本月数”栏数据与“即征即退货物及劳务”的“本月数”栏数据之和,应等于附表一第5栏的“应税货物”中17%税率“销售额”与13%税率“销售额”的合计数;“本年累计”栏数据,应为年度内各月数之和;(十六)本表第3项“应税劳务销售额”栏数据,填写纳税人本期按适用税率缴纳增值税的应税劳务的销售额;“一般货物及劳务”的“本月数”栏数据与“即征即退货物及劳务”的“本月数”栏数据之和,应等于附表一第5栏的“应税劳务”中的“销售额”数;“本年累计”栏数据,应为年度内各月数之和;(十七)本表第4项“纳税检查调整的销售额”栏数据,填写纳税人本期因税务、财政、审计部门检查、并按适用税率计算调整的应税货物和应税劳务的销售额;但享受即征即退税收优惠政策的货物及劳务经税务稽查发现偷税的,不得填入“即征即退货物及劳务”部分,而应将本部分销售额在“一般货物及劳务”栏中反映;“一般货物及劳务”的“本月数”栏数据与“即征即退货物及劳务”的“本月数”栏数据之和,应等于附表一第6栏的“小计”中的“销售额”数;“本年累计”栏数据,应为年度内各月数之和;本项在总局有关事项未明确之前暂不填写(十八)本表第5项“按简易征收办法征税货物的销售额”栏数据,填写纳税人本期按简易征收办法征收增值税货物的销售额销货退回的销售额用负数表示;包括税务、财政、审计部门检查、并按按简易征收办法计算调整的销售额,但在总局有关事项未明确之前暂不填写;“一般货物及劳务”的“本月数”栏数据与“即征即退货物及劳务”的“本月数”栏数据之和,应等于附表一第14栏的“小计”中的“销售额”数;“本年累计”栏数据,应为年度内各月数之和;(十九)本表第6项“其中:纳税检查调整的销售额”栏数据,填写纳税人本期因税务、财政、审计部门检查、并按简易征收办法计算调整的销售额,但享受即征即退税收优惠政策的货物及劳务经税务稽查发现偷税的,不得填入“即征即退货物及劳务”部分,而应将本部分销售额在“一般货物及劳务”栏中反映;“一般货物及劳务”的“本月数”栏数据与“即征即退货物及劳务”的“本月数”栏数据之和,应等于附表一第13栏的“小计”中的“销售额”数;“本年累计”栏数据,应为年度内各月数之和;本项在总局有关事项未明确之前暂不填写(二十)本表第7项“免、抵、退办法出口货物销售额”栏数据,填写纳税人本期执行免、抵、退办法出口货物的销售额销货退回的销售额用负数表示;“本年累计”栏数据,应为年度内各月数之和;(二十一)本表第8项“免税货物及劳务销售额”栏数据,填写纳税人本期按照税法规定直接免征增值税的货物及劳务的销售额及适用零税率的货物及劳务的销售额销货退回的销售额用负数表示,但不包括适用免、抵、退办法出口货物的销售额;“一般货物及劳务”的“本月数”栏数据,应等于附表一第18栏的“小计”中的“销售额”数;“本年累计”栏数据,应为年度内各月数之和;本项数据等于本表第9项“免税货物销售额”、第10项“免税劳务销售额”栏数据之和;(二十二)本表第9项“免税货物销售额”栏数据,填写纳税人本期按照税法规定直接免征增值税货物的销售额及适用零税率货物的销售额销货退回的销售额用负数表示,但不包括适用免、抵、退办法出口货物的销售额;“一般货物及劳务”的“本月数”栏数据,应等于附表一第18栏的“免税货物”中的“销售额”数;“本年累计”栏数据,应为年度内各月数之和;(二十三)本表第10项“免税劳务销售额”栏数据,填写纳税人本期按照税法规定直接免征增值税劳务的销售额及适用零税率劳务的销售额销货退回的销售额用负数表示;“一般货物及劳务”的“本月数”栏数据,应等于附表一第18栏的“免税劳务”中的“销售额”数;“本年累计”栏数据,应为年度内各月数之和;(二十四)本表第11项“销项税额”栏数据,填写纳税人本期按适用税率计征的销项税额;该数据应与“应交税金—应交增值税”明细科目贷方“销项税额”专栏本期发生数一致;“一般货物及劳务”的“本月数”栏数据与“即征即退货物及劳务”的“本月数”栏数据之和,应等于附表一第7栏的“小计”中的“销项税额”数;即本项等于本表第1项“一按适用税率征税货物及劳务销售额”与相应税率计算出的销项税额;“本年累计”栏数据,应为年度内各月数之和;此项在总局有关事项未明确前暂不包括纳税检查调增的销项税额数(二十五)本表第12项“进项税额”栏数据,填写纳税人本期申报抵扣的进项税额;该数据应与“应交税金—应交增值税”明细科目借方“进项税额”专栏本期发生数一致;“一般货物及劳务”的“本月数”栏数据与“即征即退货物及劳务”的“本月数”栏数据之和,应等于附表二第12栏中的“税额”数;“本年累计”栏数据,应为年度内各月数之和;(二十六)本表第13项“上期留抵税额”栏数据,为纳税人前一申报期的“期末留抵税额”数,该数据应与“应交税金——应交增值税”明细科目借方月初余额一致;(二十七)本表第14项“进项税额转出”栏数据,填写纳税人已经抵扣但按税法规定应作进项税转出的进项税额总数,但不包括销售折扣、折让,进货退出等应负数冲减当期进项税额的数额;该数据应与“应交税金—应交增值税”明细科目贷方“进项税额转出”专栏本期发生数一致;“一般货物及劳务”的“本月数”栏数据与“即征即退货物及劳务”的“本月数”栏数据之和,应等于附表二第13栏中的“税额”数;“本年累计”栏数据,应为年度内各月数之和;本项中纳税检查调减进项税额数在总局有关事项明确前暂不填写(二十八)本表第15项“免、抵、退货物应退税额”栏数据,填写退税机关按照出口货物免、抵、退办法审批的应退税额;“本年累计”栏数据,应为年度内各月数之和;(二十九)本表第16项“按适用税率计算的纳税检查应补缴税额”栏数据,填写纳税人本期因税务、财政、审计部门检查按适用税率计算的纳税检查应补缴税额;“本年累计”栏数据,应为年度内各月数之和;本项在总局有关事项明确前暂不填写(三十)本表第17项“应抵扣税额合计”栏数据,填写纳税人本期应抵扣进项税额的合计数本项在总局有关事项明确前暂不包括第16项的相关数据;(三十一)本表第18项“实际抵扣税额”栏数据,填写纳税人本期实际抵扣的进项税额;“本年累计”栏数据,应为年度内各月数之和;(三十二)本表第19项“按适用税率计算的应纳税额”栏数据,填写纳税人本期按适用税率计算并应缴纳的增值税额,且本项数据≥0;“本年累计”栏数据,应为年度内各月数之和;(三十三)本表第20项“期末留抵税额”栏数据,为纳税人在本期销项税额中尚未抵扣完,留待下期继续抵扣的进项税额;该数据应与“应交税金——应交增值税”明细科目借方月末余额一致;(三十四)本表第21项“按简易征收办法计算的应纳税额”栏数据,填写纳税人本期按简易征收办法计算并应缴纳的增值税额,但不包括按简易征收办法计算的纳税检查应补缴税额;“一般货物及劳务”的“本月数”栏数据与“即征即退货物及劳务”的“本月数”栏数据之和,应等于附表一第12栏的“小计”中的“应纳税额”数;“本年累计”栏数据,应为年度内各月数之和;本项数据等于第5项减第6项的余额与相应征收率计算出的数据;(三十五)本表第22项“按简易征收办法计算的纳税检查应补缴税额”栏数据,填写纳税人本期因税务、财政、审计部门检查并按简易征收办法计算的纳税检查应补缴税额;“一般货物及劳务”的“本月数”栏数据与“即征即退货物及劳务”的“本月数”栏数据之和,应等于附表一第13栏的“小计”中的“应纳税额”数;“本年累计”栏数据,应为年度内各月数之和;本项在总局有关事项未明确前暂不填写(三十六)本表第23项“应纳税额减征额”栏数据,填写纳税人本期按照税法规定减征的增值税应纳税额;“本年累计”栏数据,应为年度内各月数之和;本项为按适用税率及征收率计算减征的应纳税额之和;(三十七)本表第24项“应纳税额合计”栏数据,填写纳税人本期应缴增值税的合计数;,应为年度内各月数之和;(三十八)本表第25项“期初未缴税额多缴为负数”栏数据,为纳税人前一申报期的“期末未缴税额多缴为负数”;“本年累计”栏数据为本年年初数,同一年度内数据应不变;本项不含纳税检查查补税额;(三十九)本表第26项“实收出口开具专用缴款书退税额”栏数据,填写纳税人本期实际收到税务机关退回的,因开具出口货物税收专用缴款书而多缴的增值税税款;该数据应根据“应交税金——未交增值税”明细科目贷方本期发生额中“收到税务机关退回的多缴增值税款”数据填列;“本年累计”栏数据,为年度内各月数之和;(四十)本表第27项“本期已缴税额”栏数据,是指纳税人本期实际缴纳的增值税额,但不包括本期入库的查补税款;“本年累计”栏数据,为年度内各月数之和;(四十一)本表第28项“①分次预缴税额”栏数据,填写纳税人本期分次预缴的增值税额;(四十二)本表第29项“②出口开具专用缴款书预缴税额”栏数据,填写纳税人本期销售出口货物而开具专用缴款书向主管税务机关预缴的增值税额;(四十三)本表第30项“③本期缴纳上期应纳税额”栏数据,填写纳税人本期上缴上期应缴未缴的增值税款,包括缴纳上期按简易征收办法计提的应缴未缴的增值税额;“本年累计”栏数据,为年度内各月数之和;(四十四)本表第31项“④本期缴纳欠缴税额”栏数据,填写纳税人本期实际缴纳的增值税欠税额,但不包括缴纳入库的查补增值税额;“本年累计”栏数据,为年度内各月数之和;(四十五)本表第32项“期末未交税额多缴为负数”栏数据,为纳税人本期期末应缴未缴的增值税额,但不包括纳税检查应缴未缴的税额;“本年累计”栏与“本月数”栏数据相同;(四十六)本表第33项“其中:欠缴税额≥0”栏数据,为纳税人按照税法规定已形成欠税的数额;(四十七)本表第34项“本期应补退税额”栏数据,为纳税人本期应纳税额中应补缴或应退回的数额;(四十八)本表第35项“即征即退实际退税额”栏数据,填写纳税人本期因符合增值税即征即退优惠政策规定,而实际收到的税务机关返还的增值税额;“本年累计”栏数据,为年度内各月数之和;(四十九)本表第36项“期初未缴查补税额”栏数据,为纳税人前一申报期的“期末未缴查补税额”;该数据与本表第25项“期初未缴税额多缴为负数”栏数据之和,应与“应交税金——未交增值税”明细科目期初余额一致;“本年累计”栏数据应填写纳税人上年度末的“期末未缴查补税额”数;(五十)本表第37项“本期入库查补税额”栏数据,填写纳税人本期因税务、财政、审计部门检查而实际入库的增值税款,包括:1、按适用税率计算并实际缴纳的查补增值税款;2、按简易征收办法计算并实际缴纳的查补增值税款;“本年累计”栏数据,为年度内各月数之和;(五十一)本表第38项“期末未缴查补税额”栏数据,为纳税人纳税检查本期期末应缴未缴的增值税额;该数据与本表第32项“期末未缴税额多缴为负数”栏数据之和,应与“应交税金——未交增值税”明细科目期初余额一致;“本年累计”栏与“本月数”栏数据相同;本表第36项、第37项、第38项在总局有关事项未明确之前暂不填写。

增值税纳税申报表(一般纳税人适用)

增值税纳税申报表(一般纳税人适用)一、封面1. 表头:增值税纳税申报表(一般纳税人适用)2. 填报日期:____年__月__日3. 纳税人名称:__________________4. 纳税人识别号:__________________5. 申报单位:__________________6. 填表人:__________________7. 联系电话:__________________二、申报表正文(一)税款所属期1. 税款所属期开始日期:____年__月__日2. 税款所属期结束日期:____年__月__日(二)纳税人基本情况1. 纳税人类型:一般纳税人2. 纳税人经济类型:__________________3. 注册地址:__________________4. 注册电话:__________________5. 开户银行及账号:__________________6. 法定代表人:__________________7. 财务负责人:__________________(三)增值税申报数据1. 销售额(1)货物及劳务销售额:____元(2)应税服务销售额:____元(3)免税销售额:____元2. 销项税额(1)货物及劳务销项税额:____元(2)应税服务销项税额:____元(3)免税项目销项税额:____元(1)购进货物及劳务进项税额:____元(2)购进应税服务进项税额:____元(3)其他可抵扣进项税额:____元4. 应纳税额(1)货物及劳务应纳税额:____元(2)应税服务应纳税额:____元(3)其他应纳税额:____元5. 已缴纳增值税:____元6. 应补(退)增值税:____元(四)增值税减免税额1. 免税项目(1)免税销售额:____元(2)免税项目销项税额:____元(3)免税项目进项税额:____元(1)减免税销售额:____元(2)减免税额:____元(五)增值税附加税1. 城市维护建设税:____元2. 教育费附加:____元3. 地方教育附加:____元(六)其他1. 其他应纳税额:____元2. 其他已纳税额:____元3. 其他应补(退)税额:____元(七)附列资料1. 主要业务收入明细表(1)货物销售收入:____元(2)应税服务收入:____元(3)其他业务收入:____元2. 主要业务成本明细表(1)货物销售成本:____元(2)应税服务成本:____元(3)其他业务成本:____元3. 主要税金及附加明细表(1)增值税:____元(2)城市维护建设税:____元(3)教育费附加:____元(4)地方教育附加:____元4. 税收优惠情况表(1)减免税额:____元(2)减免税项目:__________________(3)其他税收优惠:__________________三、申报表附注1. 本申报表所列数据真实、完整、准确,无虚假记载。

2,《增值税纳税申报表(一般纳税人适用)》(主表)

增值税纳税申报表(一般纳税人适用)根据国家税收法律法规及增值税相关规定制定本表。

纳税人不论有无销售额,均应按税务机关核定的纳税期限填写本表,并向当地税务机关申报。

税款所属时间:自年月日至年月日填表日期:年月日主管税务机关:接收人: 接收日期:《增值税纳税申报表(一般纳税人适用)》及其附列资料填写说明本纳税申报表及其附列资料填写说明(以下简称本表及填写说明)适用于增值税一般纳税人(以下简称纳税人)。

《增值税纳税申报表(一般纳税人适用)》填写说明(一)“税款所属时间”:指纳税人申报的增值税应纳税额的所属时间,应填写具体的起止年、月、日。

(二)“填表日期”:指纳税人填写本表的具体日期。

(三)“纳税人识别号”:填写纳税人的税务登记证件号码。

(四)“所属行业”:按照国民经济行业分类与代码中的小类行业填写。

(五)“纳税人名称”:填写纳税人单位名称全称。

(六)“法定代表人姓名”:填写纳税人法定代表人的姓名。

(七)“注册地址”:填写纳税人税务登记证件所注明的详细地址。

(八)“生产经营地址”:填写纳税人实际生产经营地的详细地址。

(九)“开户银行及账号”:填写纳税人开户银行的名称和纳税人在该银行的结算账户号码。

(十)“登记注册类型”:按纳税人税务登记证件的栏目内容填写。

(十一)“电话号码”:填写可联系到纳税人的常用电话号码。

(十二)“即征即退项目”列:填写纳税人按规定享受增值税即征即退政策的货物、劳务和服务、不动产、无形资产的征(退)税数据。

(十三)“一般项目”列:填写除享受增值税即征即退政策以外的货物、劳务和服务、不动产、无形资产的征(免)税数据。

(十四)“本年累计”列:一般填写本年度内各月“本月数”之和。

其中,第13、20、25、32、36、38栏及第18栏“实际抵扣税额”“一般项目”列的“本年累计”分别按本填写说明第(二十七)(三十四)(三十九)(四十六)(五十)(五十二)(三十二)条要求填写。

(十五)第1栏“(一)按适用税率计税销售额”:填写纳税人本期按一般计税方法计算缴纳增值税的销售额,包含:在财务上不作销售但按税法规定应缴纳增值税的视同销售和价外费用的销售额;外贸企业作价销售进料加工复出口货物的销售额;税务、财政、审计部门检查后按一般计税方法计算调整的销售额。

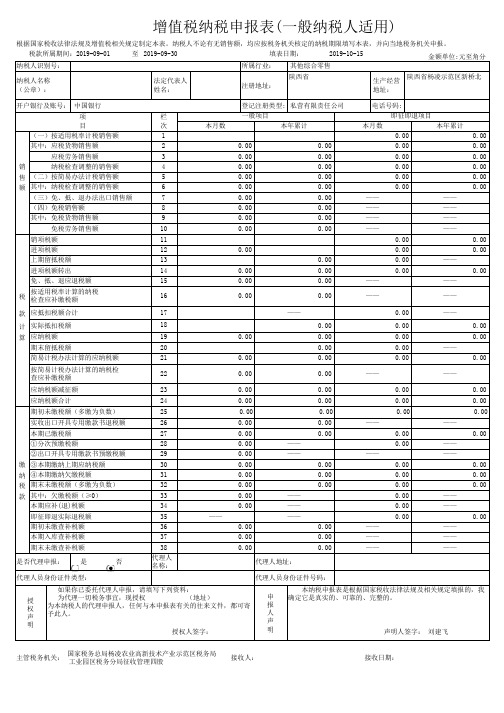

增值税纳税申报表

增值税纳税申报表(一般纳税人适用)

根据国家税收法律法规及增值税相关规定制定本表。

纳税人不论有无销售额,均应按税务机关核定的纳税期限填写本表,并向当地税务机关申报。

税款所属期间:2019-09-01 至2019-09-30 填表日期:2019-10-15

主管税务机关:国家税务总局杨凌农业高新技术产业示范区税务局

工业园区税务分局征收管理四股

接收人:接收日期:

增值税纳税申报表附列资料(一)(本期销售情况明细)

纳税人名称(公章):陕西有限公司填表日期: 2019-11-21 税款所属期间:2019-10-01 至 2019-10-31 纳税人识别号:9161000 K

金额单位:元至角分

增值税纳税申报表附列资料(表二)(本期进项税额明细)

税款所属期间:2019-10-01 至 2019-10-31

纳税人识别号:916109K

纳税人名称(公章):陕西有限公司金额单位:元至角分

增值税减免税申报明细表

税款所属期间:2019-10-01 至2019-10-31

纳税人名称(公章):陕西有限公司金额单位:元至角分

纳税人数字签名:。

增值税纳申报表主表各栏代表的含义.doc

增值税纳申报表主表各栏代表的含义《增值税纳税申报表(适用于一般纳税人)》填表说明本申报表适用于增值税一般纳税人填报。

增值税一般纳税人销售按简易办法缴纳增值税的货物,以及实行定率(额)预征的分支机构一般纳税人,也使用本表。

(一)本表“税款所属时间”是指纳税人申报的增值税应纳税额的所属时间,应填写具体的起止年、月、日。

(二)本表“填表日期”指纳税人填写本表的具体日期。

(三)本表“纳税人识别号”栏,填写税务机关为纳税人确定的识别号,即:税务登记证号码。

(四)本表“所属行业”栏,按照国民经济行业分类与代码中的最细项(小类)进行填写(国民经济行业分类与代码附后),仅填写行业代码。

(五)本表“纳税人名称”栏,填写纳税人单位名称全称,不得填写简称。

(六)本表“法定代表人姓名”栏,填写纳税人法定代表人姓名(七)本表“注册地址”栏,填写纳税人税务登记证所注明的详细地址。

(八)本表“营业地址”栏,填写纳税人营业地的详细地址。

(九)本表“开户银行及帐号”栏,填写纳税人开户银行的名称和纳税人在该银行的结算帐户号码。

(十)本表“税款计算方法”栏,反映纳税人按照税收政策规定,具体采用的税款计算缴纳方法。

采用按销项税额减去进项税额方法计算缴纳税款的纳税人填“1”;采用按简易征收方法计算缴纳税款的纳税人填“2”;预征结算征税办法下,实行定率(额)预征的分支机构填“3”,实行汇总核算的总机构填“4”。

纳税人同时适用两种以上税款计算缴纳方法的,按主营业务对应的税款计算方法填写本栏。

(十一)本表“企业登记注册类型”栏,按税务登记证填写。

(十二)本表“电话号码”栏,填写纳税人注册地和经营地的电话号码。

(十三)表中“一般货物及劳务”是指享受即征即退的货物及劳务以外的其他货物及劳务。

(十四)表中“即征即退货物及劳务” 是指纳税人按照税法规定享受即征即退税收优惠政策的货物及劳务。

(十五)实行纸质申报的纳税人,可不填写本表中“一般货物及劳务”和“即征即退货物及劳务”下的“本年累计”栏。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

根据《中华人民共和国增值税暂行条例》第二十二条和第二十三条的规定制定本表,纳税人不论有无销售额,均应按主管税务机关核定的纳税期限按期填报本表,并于次月一日起十日内,向当地税务机关申报。

税款所属时间:自年月日至年月日填表日期:年月日金额单位:元至角分纳税人识别号所属行业:收到日期:接收人:主管税务机关盖章:《增值税纳税申报表(适用于一般纳税人)》填表说明本申报表适用于增值税一般纳税人填报。

增值税一般纳税人销 售按简易办法缴纳增值税的货物,也使用本表。

(一) 本表“税款所属时间”是指纳税人申报的增值税应纳税额 的所属时间,应填写具体的起止年、月、日。

(二) 本表“填表日期”指纳税人填写本表的具体日期。

(三) 本表“纳税人识别号”栏,填写税务机关为纳税人确定的 识别号,即:税务登记证号码。

(四) 本表“所属行业”栏,按照国民经济行业分类与代码中的 最细项(小类)进行填写(国民经济行业分类与代码附后),仅填写 纳税人名称”栏,填写纳税人单位名称全称,不得 法定代表人姓名”栏,填写纳税人法定代表人的姓 注册地址”栏,填写纳税人税务登记证所注明的详 营业地址”栏,填写纳税人营业地的详细地址。

开户银行及帐号”栏,填写纳税人开户银行的名称 和纳税人在该银行的结算帐户号码(十) 本表“企业登记注册类型”栏,按税务登记证填写。

(十一) 本表“电话号码”栏,填写纳税人注册地和经营地的电 话号码。

(十二) 表中“一般货物及劳务”是指享受即征即退的货物及 劳务以外的其他货物及劳务。

(十三) 表中“即征即退货物及劳务”是指纳税人按照税法规 定享受即征即退税收优惠政策的货物及劳务。

(十四) 本表第 1 项“(一)按适用税率征税货物及劳务销售 额”栏数据,填写纳税人本期按适用税率缴纳增值税的应税货物和应 税劳务的销售额(销货退回的销售额用负数表示)。

包括在财务上不 作销售但按税法规定应缴纳增值税的视同销售货物和价外费用销售 额,外贸企业作价销售进料加工复出口的货物,税务、财政、审计部 门检查按适用税率计算调整的销售额。

“一般货物及劳务”的“本 月数” 栏数据与“即征即退货物及劳务”的“本月数” 栏数据之 和,应等于《附表一》第 7 栏的“小计”中的“销售额”数。

本栏次 数据等于本表第 2 项“应税货物销售额”、第 3 项“应税劳务销售 额”和第 4 项“纳税检查调整的销售额”栏数据之和(其中第 4项在 总局有关事项未明确之前暂不填写)。

“本年累计”栏数据,应为年行业代码。

(五) 本表填写简称。

(六) 本表名。

(七) 本表细地址。

(八) 本表 (九) 本表度内各月数之和。

(十五)本表第 2 项“应税货物销售额”栏数据,填写纳税人本期按适用税率缴纳增值税的应税货物的销售额(销货退回的销售额用负数表示)。

包括在财务上不作销售但按税法规定应缴纳增值税的视同销售货物和价外费用销售额,以及外贸企业作价销售进料加工复出口的货物。

“一般货物及劳务”的“本月数” 栏数据与“即征即退货物及劳务”的“本月数” 栏数据之和,应等于《附表一》第 5 栏的“应税货物”中17%税率“销售额”与13%税率“销售额”的合计数。

“本年累计”栏数据,应为年度内各月数之和。

(十六)本表第 3 项“应税劳务销售额”栏数据,填写纳税人本期按适用税率缴纳增值税的应税劳务的销售额。

“一般货物及劳务” 的“本月数” 栏数据与“即征即退货物及劳务”的“本月数” 栏数据之和,应等于《附表一》第 5 栏的“应税劳务”中的“销售额” 数。

“本年累计”栏数据,应为年度内各月数之和。

(十七)本表第 4 项“纳税检查调整的销售额”栏数据,填写纳税人本期因税务、财政、审计部门检查、并按适用税率计算调整的应税货物和应税劳务的销售额。

但享受即征即退税收优惠政策的货物及劳务经税务稽查发现偷税的,不得填入“即征即退货物及劳务”部分,而应将本部分销售额在“一般货物及劳务”栏中反映。

“一般货物及劳务”的“本月数” 栏数据与“即征即退货物及劳务”的“本月数” 栏数据之和,应等于《附表一》第 6 栏的“小计”中的“销售额”数。

“本年累计”栏数据,应为年度内各月数之和。

(本项在总局有关事项未明确之前暂不填写)(十八)本表第 5 项“按简易征收办法征税货物的销售额”栏数据,填写纳税人本期按简易征收办法征收增值税货物的销售额(销货退回的销售额用负数表示)。

包括税务、财政、审计部门检查、并按按简易征收办法计算调整的销售额,但在总局有关事项未明确之前暂不填写。

“一般货物及劳务”的“本月数” 栏数据与“即征即退货物及劳务”的“本月数” 栏数据之和,应等于《附表一》第14 栏的“小计”中的“销售额”数。

“本年累计”栏数据,应为年度内各月数之和。

(十九)本表第 6 项“其中:纳税检查调整的销售额”栏数据,填写纳税人本期因税务、财政、审计部门检查、并按简易征收办法计算调整的销售额,但享受即征即退税收优惠政策的货物及劳务经税务稽查发现偷税的,不得填入“即征即退货物及劳务”部分,而应将本部分销售额在“一般货物及劳务”栏中反映。

“一般货物及劳务”的“本月数” 栏数据与“即征即退货物及劳务”的“本月数” 栏数据之和,应等于《附表一》第13 栏的“小计”中的“销售额”数。

“本年累计”栏数据,应为年度内各月数之和。

(本项在总局有关事项未明确之前暂不填写)(二十)本表第7 项“免、抵、退办法出口货物销售额”栏数据,填写纳税人本期执行免、抵、退办法出口货物的销售额(销货退回的销售额用负数表示)。

“本年累计”栏数据,应为年度内各月数之和。

(二十一)本表第8 项“免税货物及劳务销售额” 栏数据,填写纳税人本期按照税法规定直接免征增值税的货物及劳务的销售额及适用零税率的货物及劳务的销售额(销货退回的销售额用负数表示),但不包括适用免、抵、退办法出口货物的销售额。

“一般货物及劳务”的“本月数” 栏数据,应等于《附表一》第18 栏的“小计”中的“销售额”数。

“本年累计”栏数据,应为年度内各月数之和。

本项数据等于本表第9 项“免税货物销售额”、第10 项“免税劳务销售额”栏数据之和。

(二十二)本表第9 项“免税货物销售额” 栏数据,填写纳税人本期按照税法规定直接免征增值税货物的销售额及适用零税率货物的销售额(销货退回的销售额用负数表示),但不包括适用免、抵、退办法出口货物的销售额。

“一般货物及劳务”的“本月数” 栏数据,应等于《附表一》第18 栏的“免税货物”中的“销售额”数。

“本年累计”栏数据,应为年度内各月数之和。

(二十三)本表第10 项“免税劳务销售额” 栏数据,填写纳税人本期按照税法规定直接免征增值税劳务的销售额及适用零税率劳务的销售额(销货退回的销售额用负数表示)。

“一般货物及劳务”的“本月数” 栏数据,应等于《附表一》第18 栏的“免税劳务”中的“销售额”数。

“本年累计”栏数据,应为年度内各月数之和。

(二十四)本表第11 项“销项税额”栏数据,填写纳税人本期按适用税率计征的销项税额。

该数据应与“应交税金—应交增值税”明细科目贷方“销项税额”专栏本期发生数一致。

“一般货物及劳务” 的“本月数” 栏数据与“即征即退货物及劳务”的“本月数” 栏数据之和,应等于《附表一》第7 栏的“小计”中的“销项税额”数。

即本项等于本表第 1 项“(一)按适用税率征税货物及劳务销售额” 与相应税率计算出的销项税额。

“本年累计”栏数据,应为年度内各月数之和。

(此项在总局有关事项未明确前暂不包括纳税检查调增的销项税额数)(二十五)本表第12 项“进项税额”栏数据,填写纳税人本期申报抵扣的进项税额。

该数据应与“应交税金—应交增值税”明细科目借方“进项税额”专栏本期发生数一致。

“一般货物及劳务”的“本月数” 栏数据与“即征即退货物及劳务”的“本月数” 栏数据之和,应等于《附表二》第12 栏中的“税额”数。

“本年累计”栏数据,应为年度内各月数之和。

(二十六)本表第13 项“上期留抵税额”栏数据,为纳税人前一申报期的“期末留抵税额”数,该数据应与“应交税金——应交增值税”明细科目借方月初余额一致。

(二十七)本表第14 项“进项税额转出”栏数据,填写纳税人已经抵扣但按税法规定应作进项税转出的进项税额总数,但不包括销售折扣、折让,进货退出等应负数冲减当期进项税额的数额。

该数据应与“应交税金—应交增值税”明细科目贷方“进项税额转出”专栏本期发生数一致。

“一般货物及劳务”的“本月数” 栏数据与“即征即退货物及劳务”的“本月数” 栏数据之和,应等于《附表二》第13 栏中的“税额”数。

“本年累计”栏数据,应为年度内各月数之和。

(本项中纳税检查调减进项税额数在总局有关事项明确前暂不填写)(二十八)本表第15 项“免、抵、退货物应退税额”栏数据,填写退税机关按照出口货物免、抵、退办法审批的应退税额。

“本年累计”栏数据,应为年度内各月数之和。

(二十九)本表第16 项“按适用税率计算的纳税检查应补缴税额”栏数据,填写纳税人本期因税务、财政、审计部门检查按适用税率计算的纳税检查应补缴税额。

“本年累计”栏数据,应为年度内各月数之和。

(本项在总局有关事项明确前暂不填写)(三十)本表第17 项“应抵扣税额合计”栏数据,填写纳税人本期应抵扣进项税额的合计数(本项在总局有关事项明确前暂不包括第16 项的相关数据)。

(三十一)本表第18 项“实际抵扣税额”栏数据,填写纳税人本期实际抵扣的进项税额。

“本年累计”栏数据,应为年度内各月数之和。

(三十二)本表第19 项“按适用税率计算的应纳税额”栏数据,填写纳税人本期按适用税率计算并应缴纳的增值税额,且本项数据》0。

“本年累计”栏数据,应为年度内各月数之和。

(三十三)本表第20 项“期末留抵税额”栏数据,为纳税人在本期销项税额中尚未抵扣完,留待下期继续抵扣的进项税额。

该数据应与“应交税金——应交增值税”明细科目借方月末余额一致。

(三十四)本表第21 项“按简易征收办法计算的应纳税额”栏数据,填写纳税人本期按简易征收办法计算并应缴纳的增值税额,但不包括按简易征收办法计算的纳税检查应补缴税额。

“一般货物及劳务”的“本月数” 栏数据与“即征即退货物及劳务”的“本月数” 栏数据之和,应等于《附表一》第12 栏的“小计”中的“应纳税额”数。

“本年累计”栏数据,应为年度内各月数之和。

本项数据等于第5项减第 6 项的余额与相应征收率计算出的数据。

(三十五)本表第22 项“按简易征收办法计算的纳税检查应补缴税额”栏数据,填写纳税人本期因税务、财政、审计部门检查并按简易征收办法计算的纳税检查应补缴税额。

“一般货物及劳务”的“本月数” 栏数据与“即征即退货物及劳务”的“本月数” 栏数据之和,应等于《附表一》第13 栏的“小计”中的“应纳税额”数。