宝洁公司财务报表分析-精品文档

宝洁公司财务报表分析

其他经营费用增加了70个基点:主要是由于与委内瑞拉有关的外汇 4.92亿美元,其汇兑成本增加;潜在竞争2.83亿美元的法律罚款收 费。

盈利情况分析

2010年净收益(即净利润)约为127亿美元,比上年的134亿美 元减少5%,主要是由终止经营业务净收益的减少所致。

偿债能力比率(三)

现金比率

现金比率=现金类资产÷流动负债

2010年现金比率=28亿美元÷242亿美元=0.12

净销售额分析

2010年宝洁公司的净销售额为789亿美元,比09年同期增长了 3%,说明该公司销售状况良好,已经逐步走出了金融危机的影响。

从不同领域来看,婴儿及家庭护理业务增量最大,美容、时尚 及健康护理领域业务次之,零食和宠物护理业务则呈现负增长。

但是该净销售额低于公司的平均销售额,主要原因是:发展中 国家由于货币贬值导致物价上涨了1%;为吸引消费者,部分产品 采取降价销售策略;沙龙专业,个人保健和宠物护理方面存在相 对较弱的出货量;不利的外汇汇率也导致了净销售额1%的下降。

今 2010《财富》英文网发布了2010年《财富》世界500强企业最新

辉 排名第66位。

煌 宝洁自进入中国的十八年内,对中国各项公益事业捐款的总额已超

过五千四百万元人民币,主要用于教育、卫生及救灾等各个方面。

2005年10月1日,宝洁正式收购消费品生产巨头吉列Gillette,从

此宝洁取代了欧洲的联合利华Anglo-Dutch Unilever,登上了全球

营业成本分析

销售、一般及行政开支

由图可知,2010年该项目占净销售额的比重增至31.7%,比 2009年增加了将近10个百分点,远高于营业收入的增加幅度,达到 250亿美元。

宝洁集团财务分析报告(3篇)

第1篇一、引言宝洁公司(Procter & Gamble,简称P&G)是一家总部位于美国的跨国消费品公司,成立于1837年,主要生产和销售个人护理、家庭护理和美妆产品。

宝洁集团在全球拥有多个知名品牌,如海飞丝、潘婷、飘柔、汰渍、碧浪、吉列、OLAY等。

本报告将从宝洁集团的财务状况、盈利能力、偿债能力、运营能力和市场表现等方面进行详细分析。

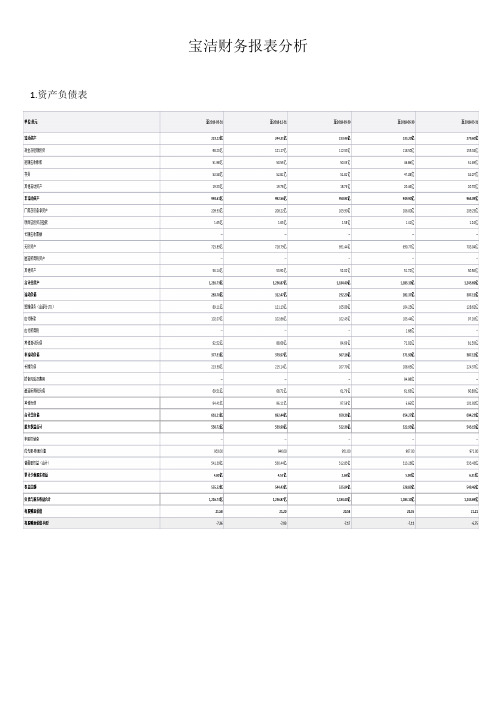

二、财务状况分析1. 资产负债表分析(1)资产结构分析根据宝洁集团最近五年的资产负债表,我们可以看到其资产结构较为稳定。

流动资产占总资产的比例较高,表明公司短期偿债能力较强。

固定资产占比相对较低,说明公司对生产设备的投资较为谨慎。

(2)负债结构分析宝洁集团的负债结构相对简单,主要为流动负债和长期负债。

流动负债占总负债的比例较高,表明公司短期偿债压力较小。

长期负债占比相对较低,有利于公司长期发展。

2. 利润表分析(1)营业收入分析宝洁集团营业收入近年来保持稳定增长,主要得益于其强大的品牌影响力和市场占有率。

在新兴市场,宝洁集团通过加大投资和营销力度,实现了收入的快速增长。

(2)净利润分析宝洁集团的净利润近年来也呈现稳定增长态势,主要得益于其高毛利率和良好的成本控制能力。

此外,公司通过优化产品结构、提高运营效率等措施,进一步提升了盈利能力。

三、盈利能力分析1. 毛利率分析宝洁集团的毛利率在近年来保持在较高水平,表明公司产品具有较高的附加值。

同时,公司通过不断优化产品结构,提高产品竞争力,进一步提升了毛利率。

2. 净利率分析宝洁集团的净利率也呈现稳定增长趋势,主要得益于其良好的成本控制和高效的运营管理。

此外,公司通过持续的研发投入,推动产品创新,提升品牌价值,从而提高净利率。

四、偿债能力分析1. 流动比率分析宝洁集团的流动比率近年来保持在较高水平,表明公司短期偿债能力较强。

这得益于公司较高的流动资产占比和较低的流动负债。

2. 速动比率分析宝洁集团的速动比率也保持在较高水平,说明公司短期偿债能力较强,能够应对突发性债务风险。

宝洁企业价值评估报告

宝洁企业价值评估报告1. 简介宝洁(Procter & Gamble)是全球领先的消费品公司,总部位于美国俄亥俄州辛辛那提市。

它拥有众多著名品牌,如巴黎欧莱雅、奥莱宝、费列罗、宝龙、护舒宝、飘柔等。

宝洁公司在全球范围内提供包括家居护理、个人护理、宠物营养和健康护理产品等多个领域的产品和服务。

本报告将对宝洁企业进行价值评估,并探讨其发展前景。

2. 企业价值分析2.1 财务状况宝洁公司具有稳定的财务状况。

截至最新财报,公司实现了持续的增长。

2019年,公司营业收入达到近750亿美元,比上年同期增长了3%。

净利润为约126亿美元,较上年增长了17%。

其财务指标表明,公司具备稳定的盈利能力和财务实力。

2.2 品牌价值宝洁拥有众多知名品牌,这些品牌在消费者心目中具有很高的认知度和信任度。

品牌价值不仅体现在产品销售额上,还体现在消费者对品牌的忠诚度上。

宝洁以其优质的产品和良好的品牌形象在市场中占据了稳固的地位,维持着持续的销售增长。

2.3 创新能力宝洁公司注重创新,通过不断研发新产品和改进现有产品来满足消费者需求。

它投入了大量资源用于研究与开发,并持续推出具有市场竞争力的新产品。

宝洁凭借其创新能力获得了市场份额的增长,并赢得了消费者的青睐。

2.4 可持续发展宝洁关注可持续发展,并将其视为企业责任的重要组成部分。

公司致力于减少自身的环境足迹,并积极参与社会公益活动。

通过推动可持续发展,宝洁在社会上树立了良好的形象,并赢得了消费者的支持。

3. 发展前景分析3.1 国际市场机遇宝洁在国际市场上有巨大的机遇。

随着全球消费水平的提升和新兴市场的发展,宝洁能够通过拓展国际业务实现更大的增长。

尤其是在亚洲市场,宝洁可以利用其强大的品牌影响力和全球化运营经验,进一步扩大市场份额。

3.2 互联网和数字平台互联网和数字化平台为宝洁提供了新的增长机遇。

通过与电商平台合作,宝洁能够更好地接触到消费者,并满足他们的个性化需求。

宝洁公司销售数据

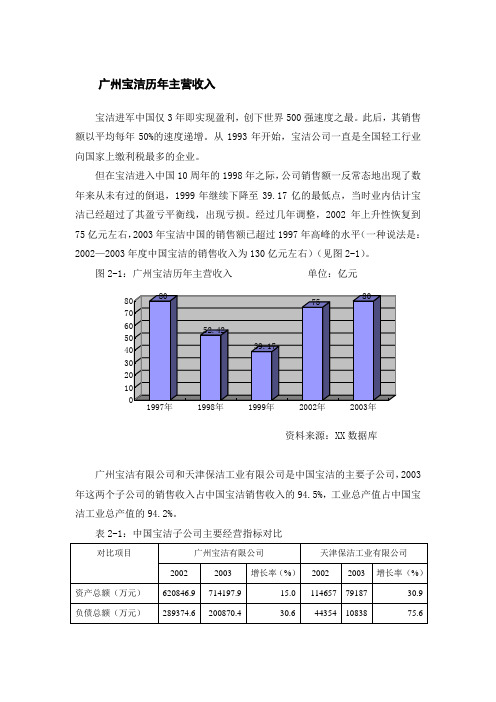

广州宝洁历年主营收入宝洁进军中国仅3年即实现盈利,创下世界500强速度之最。

此后,其销售额以平均每年50%的速度递增。

从1993年开始,宝洁公司一直是全国轻工行业向国家上缴利税最多的企业。

但在宝洁进入中国10周年的1998年之际,公司销售额一反常态地出现了数年来从未有过的倒退,1999年继续下降至39.17亿的最低点,当时业内估计宝洁已经超过了其盈亏平衡线,出现亏损。

经过几年调整,2002年上升性恢复到75亿元左右,2003年宝洁中国的销售额已超过1997年高峰的水平(一种说法是:2002—2003年度中国宝洁的销售收入为130亿元左右)(见图2-1)。

图2-1:广州宝洁历年主营收入单位:亿元1997年1998年1999年2002年2003年资料来源:XX数据库广州宝洁有限公司和天津保洁工业有限公司是中国宝洁的主要子公司,2003年这两个子公司的销售收入占中国宝洁销售收入的94.5%,工业总产值占中国宝洁工业总产值的94.2%。

表2-1:中国宝洁子公司主要经营指标对比资料来源:XX数据库2.2 财务分析2.2.1 财务报表1、广州宝洁有限公司(主要生产洗发护发产品、护肤产品、妇女保健用品、个人清洁用品、口腔保健用品)表2-2:2002年广州宝洁有限公司资产负债表和损益表资料来源:XX公司信息中心2、天津宝洁工业有限公司(主要生产洗发护发产品)表2-3:2003年天津宝洁工业有限公司资产负债表和损益表资料来源:XX公司信息中心2.2.2 盈利能力分析1、表2-4:主营业务利润率资料来源:XX数据库2、表2-5:成本利润率资料来源:XX数据库3、表2-6:净资产收益率资料来源:XX数据库2.2.3 营运能力分析1、表2-7:存货周转率2002年广州宝洁有限公司存货周转率为3.86次,天津宝洁工业有限公司存货周转率为4.93次。

资料来源:XX数据库2、表2-8:总资产周转率资料来源:XX数据库2.2.4 偿债能力分析1、表2-9:流动比率资料来源:XX数据库2、表2-10:资产负债率资料来源:XX数据库。

宝洁公司财务报表分析

1.资产负债表

2.利润表

3、现金流量表

单位:美元

至2018-06-30

至2017-06-30

至2016-06-30

至2015-06-30

净收益

98.61亿

154.11亿

106.04亿

71.44亿

+折旧损耗及摊稍

28.34亿

27.96亿

29.72亿

31.34亿

+递延税及投资税减免

-18.44亿

4、盈利能力分析

2018财年第四季度,宝洁收入165.03亿美元,同比减少2.6%,略低于市场预期的165.4亿美元,纯利润18.91亿美元,同比下跌14.6%。撇除重组和提前偿债费用后,宝洁当季核心EPS(每股盈余)为0.94美元,同比有11%的增幅,超越市场预期的0.90美元。

具体分部门来看,由于网络品牌抢占市场份额,包含全球最大剃须品牌Gillette(吉列)在内的理容部门有机销售额下降3%;受零售商价格战的影响,包含帮宝适等品牌的妇幼家庭护理部有机销售额下降了2%;不过包含Olay、SK-II的美容部门表现不错,有机销售额增幅达7%。

-6.01亿

-8.15亿

-8.03亿

+其他经营基金

5.65亿

-45.72亿

8.50亿

37.73亿

营运资金

114.16亿

130.34亿

136.11亿

132.48亿

+特别项目

--

--

--

--

+营运资金变动

34.51亿

-2.81亿

18.24亿

13.60亿

经营现金流

148.67亿

127.53亿

宝洁公司财务报表分析(doc 59页)

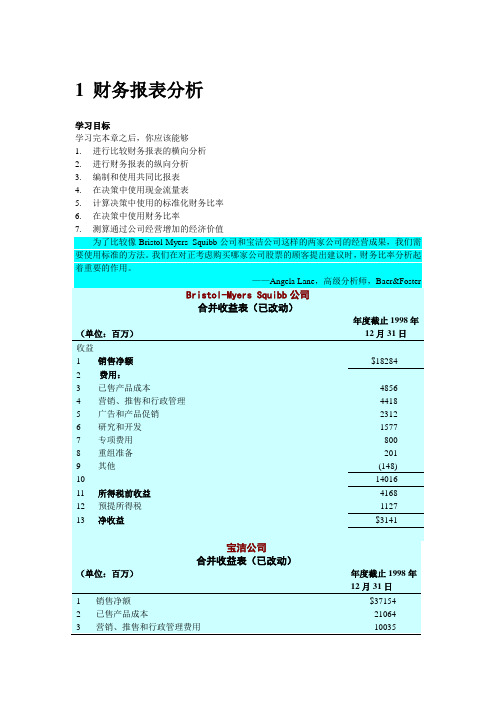

宝洁公司财务报表分析(doc 59页)第13章财务报表分析学习目标学习完本章之后,你应该能够1.进行比较财务报表的横向分析2.进行财务报表的纵向分析3.编制和使用共同比报表4.在决策中使用现金流量表5.计算决策中使用的标准化财务比率6.在决策中使用财务比率7.测算通过公司经营增加的经济价值为了比较像Bristol-Myers Squibb公司和宝洁公司这样的两家公司的经营成果,我们需要使用标准的方法。

我们在对正考虑购买哪家公司股票的顾客提出建议时,财务比率分析起着重要的作用。

——Angela Lane,高级分析师,Baer&FosterBristol-Myers Squibb公司合并收益表(已改动)(单位:百万)年度截止1998年12月31日收益1 销售净额$182842 费用:3 已售产品成本48564 营销、推售和行政管理44185 广告和产品促销23126 研究和开发15777 专项费用8008 重组准备2019 其他(148)10 1401611 所得税前收益416812 预提所得税112713 净收益$3141宝洁公司合并收益表(已改动)(单位:百万)年度截止1998年12月31日1 销售净额$371542 已售产品成本210643 营销、推售和行政管理费用100354 经营收益60555 利息费用5486 其他收益,净额2017 所得税前收益57088 所得税19289 净收益$3780Baer&Foster公司是一家投资银行,该公司的分析师指出保健和消费产品属于增长领域,他们将向他们的客户推荐这些公司的股票。

Angela Lane负责一个分析小组,主要分析两家公司:Bristol-Myers Squibb公司和宝洁公司。

Bristol-Myers Squibb公司以其Clairol护发品、Ban除臭剂和Excedrin止痛药闻名于世。

宝洁公司的主要产品包括佳洁士牙膏、汰渍洗衣粉、Pampers尿布和Pringles土豆片。

保洁财务报告分析(3篇)

第1篇一、前言保洁行业作为服务业的重要组成部分,近年来随着我国经济的快速发展和城市化进程的加快,市场规模不断扩大。

本文通过对某保洁公司的财务报告进行分析,旨在揭示其财务状况、经营成果和现金流量,为投资者、管理者及相关部门提供决策依据。

二、公司概况某保洁公司成立于2005年,主要从事住宅、商业及企事业单位的保洁服务。

公司拥有专业的保洁团队和先进的管理理念,业务范围覆盖全国多个城市。

经过多年的发展,公司已逐渐成为保洁行业的佼佼者。

三、财务报告分析1. 财务状况分析(1)资产状况根据财务报告,公司总资产为XXX万元,其中流动资产XXX万元,非流动资产XXX万元。

流动资产中,货币资金XXX万元,应收账款XXX万元,存货XXX万元。

非流动资产中,固定资产XXX万元,无形资产XXX万元。

从资产结构来看,公司流动资产占比较高,说明公司具有较强的短期偿债能力。

同时,固定资产和无形资产占比较高,表明公司具备一定的规模和实力。

(2)负债状况公司负债总额为XXX万元,其中流动负债XXX万元,非流动负债XXX万元。

流动负债中,短期借款XXX万元,应付账款XXX万元。

非流动负债中,长期借款XXX万元。

从负债结构来看,公司流动负债占比较高,说明公司短期偿债压力较大。

但长期借款占比较低,表明公司长期偿债能力较好。

(3)所有者权益状况公司所有者权益总额为XXX万元,其中实收资本XXX万元,资本公积XXX万元,盈余公积XXX万元,未分配利润XXX万元。

从所有者权益结构来看,公司实收资本占比较高,说明公司资本实力较强。

同时,未分配利润占比较高,表明公司盈利能力较好。

2. 经营成果分析(1)营业收入根据财务报告,公司营业收入为XXX万元,同比增长XX%。

营业收入增长主要得益于公司业务规模的扩大和市场竞争力的提升。

(2)营业成本公司营业成本为XXX万元,同比增长XX%。

营业成本增长主要受原材料价格上涨、人工成本上升等因素影响。

(3)利润情况公司净利润为XXX万元,同比增长XX%。

宝洁财务财务分析报告(3篇)

第1篇一、引言宝洁公司(Procter & Gamble, P&G)是全球最大的日用消费品公司之一,总部位于美国俄亥俄州辛辛那提。

自1837年成立以来,宝洁公司凭借其强大的品牌力和创新的产品线,在全球范围内取得了卓越的业绩。

本报告将对宝洁公司的财务状况进行深入分析,旨在评估其财务健康状况、盈利能力、运营效率以及未来发展的潜力。

二、财务报表分析1. 资产负债表分析(1)资产结构分析根据宝洁公司最近的年度报告,其总资产约为XX亿美元。

其中,流动资产占总资产的比例为XX%,非流动资产占XX%。

流动资产主要包括现金、应收账款和存货,而非流动资产主要包括固定资产、无形资产和长期投资。

(2)负债结构分析宝洁公司的负债总额约为XX亿美元,其中流动负债占XX%,非流动负债占XX%。

流动负债主要包括应付账款、短期借款和短期债务,非流动负债主要包括长期借款和长期债务。

(3)股东权益分析宝洁公司的股东权益总额约为XX亿美元,占总资产的比例为XX%。

股东权益主要由普通股和留存收益构成。

2. 利润表分析(1)收入分析宝洁公司的营业收入在过去几年持续增长,最近一年的营业收入约为XX亿美元。

收入的增长主要得益于公司产品线的拓展和新兴市场的开拓。

(2)毛利率分析宝洁公司的毛利率在过去几年保持在XX%左右,显示出公司良好的成本控制能力。

(3)净利润分析宝洁公司的净利润在过去几年也实现了稳定增长,最近一年的净利润约为XX亿美元。

净利润的增长主要得益于收入增长和成本控制。

3. 现金流量表分析(1)经营活动产生的现金流量宝洁公司经营活动产生的现金流量在过去几年保持稳定,最近一年的经营活动产生的现金流量净额约为XX亿美元。

(2)投资活动产生的现金流量宝洁公司的投资活动产生的现金流量净额在过去几年波动较大,主要受公司并购和资本支出影响。

(3)筹资活动产生的现金流量宝洁公司的筹资活动产生的现金流量净额在过去几年保持稳定,主要用于偿还债务和回购股票。

宝洁公司财务分析调查报告

宝洁公司财务分析调查报告宝洁公司财务分析调查报告在当前的生活中,越来越多的公司出现在人们视野中,而公司的运营需要通过很多手段,只有在相互竞争中不断总结,才能保证公司的平稳开展。

公司的经济需求由于不同公司所需求的也不一样,每个企业都需要经济作为支持,下面为大家推荐宝洁公司财务分析调查报告,朋友们可以当作参考。

1. 根本财务情况分析1-1 资产状况截至2021年3月31日,宝洁公司总资产20.82亿元。

1-1-1 资产构成宝洁公司总资产的构成为:流动资产10.63亿元,长期投资3.57亿元,固定资产净值5.16亿元,无形资产及其他资产1.46亿元。

主要构成内容如下:(1)流动资产:货币资金7.01亿元,其他货币资金6140万元,短期投资净值1.64亿元,应收票据2220万元,应收账款3425万元,工程施工6617万元,其他应收款1135万元。

(2)长期投资:×××2亿元,×××1.08亿元,×××3496万元。

(3)固定资产净值:×××净值4.8亿元,×××等房屋净值2932万元。

(4)无形资产:×××摊余净值8134万元,×××摊余净值5062万元。

(5)长期待摊费用:×××摊余净值635万元,×××摊余净值837万元。

1-1-2 资产质量(1)货币性资产:由货币资金、其他货币资金、短期投资、应收票据构成,共计9.48亿元,具备良好的付现能力和归还债务能力。

(2)长期性经营资产:由×××构成,共计5.61亿元,能提供长期的稳定的现金流。

(3)短期性经营资产:由工程施工构成,共计6617万元,能在短期内转化为货币性资产并获得一定利润。

2019年宝洁公司财务分析报告优秀范文

宝洁公司财务分析报告优秀范文财务分析报告是企业依据会计报表、财务分析表及经营活动和财务活动所提供的丰富、重要的信息及其内在联系,运用一定的科学分析方法,对企业的经营特征,利润实现及其分配情况,资金增减变动和周转利用情况,税金缴纳情况,存货、固定资产等主要财产物资的盘盈、盘亏、毁损等变动情况及对本期或下期财务状况将发生重大影响的事项做出客观、全面、系统的分析和评价,并进行必要的科学预测而形成的书面报告。

以下是整理的公司财务分析报告优秀范文,欢迎阅读。

一案例综述宝洁公司创始于1837年,是向杂货零售商和批发商供货的最大的制造商之一,并且在品牌消费品制造商如何进行市场定位的策略设计方面是一个领先者。

在1993年,宝洁公司的300亿美元的销售额在美国与世界其他国家各占一半。

公司的产品系列包括了许多种类的产品,公司组织成了5大产品部:保健/美容、食品/饮料、纸类、肥皂、特殊产品(如化学品)。

宝洁公司的大多数产品类别的竞争比较及集中,在每一个产品类别中,2个或3个品牌产品生产商控制了总品牌产品销后额度额的50%以上的份额。

宝洁公司的产品通过多种渠道进行销售,其中在产品销售数量发面最重要的几个渠道是杂货零售商、批发商、超级市场、和俱乐部商店。

尽管公司于零售商和批发商之间的关系并不总是那么的和谐,但是宝洁公司的管理层认识到,为了在市场中获得成功,既要满足消费者的需要,又要满足渠道的需要。

保洁工产品的需求主要是由最终消费者的拉动通过渠道的,而不是通过贸易推动的。

消费者对宝洁产品的强有力的需求拉动为公司在与零售商和批发商交易过程中提供了优势。

在150多年的经营过程中,宝洁公司已经在积极和成功地进行高质量消费品的“世界级”的开发和营销方面建立了声誉。

在公司发展的历史中,宝洁公司强调给消费者提供能带来良好的价值的出色的品牌产品。

并且将公司定位于:为忠于品牌的消费者提供根据价值定价的产品的基础上构造公司的未来。

20世界70年代,产品促销显著发展。

保洁公司财务分析报告(3篇)

第1篇一、前言随着我国经济的快速发展,保洁行业作为服务业的重要组成部分,市场需求逐年增长。

本报告旨在对某保洁公司的财务状况进行深入分析,通过对财务数据的解读,揭示公司的盈利能力、偿债能力、运营能力和成长能力,为公司的经营管理提供决策依据。

二、公司概况某保洁公司成立于2008年,主要从事住宅、办公楼、商场等场所的保洁服务。

经过多年的发展,公司已拥有完善的经营管理体系和稳定的客户群体,成为当地保洁行业的佼佼者。

三、财务分析1. 盈利能力分析(1)营业收入分析近年来,某保洁公司营业收入逐年增长,从2016年的500万元增长至2020年的1000万元。

这表明公司在市场竞争中具有较强的竞争力,能够吸引更多客户。

(2)毛利率分析某保洁公司毛利率维持在30%左右,处于行业平均水平。

在市场竞争激烈的情况下,公司通过提高服务质量、降低成本等方式,保持了较高的毛利率。

(3)净利润分析2016年至2020年,某保洁公司净利润从100万元增长至200万元,净利润率保持在20%左右。

这表明公司盈利能力较强,具备较好的发展潜力。

2. 偿债能力分析(1)流动比率分析某保洁公司流动比率逐年上升,从2016年的1.5增长至2020年的2.0。

这表明公司短期偿债能力较强,能够应对突发事件。

(2)速动比率分析某保洁公司速动比率维持在1.0左右,处于行业平均水平。

这表明公司短期偿债能力较好,具备一定的财务风险抵御能力。

3. 运营能力分析(1)应收账款周转率分析某保洁公司应收账款周转率逐年下降,从2016年的10次增长至2020年的8次。

这表明公司应收账款回收速度较慢,可能存在一定的坏账风险。

(2)存货周转率分析某保洁公司存货周转率逐年上升,从2016年的5次增长至2020年的7次。

这表明公司存货管理效率较高,能够降低存货成本。

4. 成长能力分析(1)营业收入增长率分析某保洁公司营业收入增长率逐年上升,从2016年的10%增长至2020年的20%。

保洁公司财务分析报告(3篇)

第1篇一、前言随着我国经济的快速发展,保洁行业作为服务业的重要组成部分,市场规模逐年扩大。

本报告旨在通过对保洁公司的财务状况进行全面分析,揭示其经营成果、财务状况和现金流量等方面的信息,为管理层决策提供参考。

二、公司概况保洁公司成立于XX年,是一家专业从事商业、住宅、企事业单位保洁服务的企业。

公司秉承“客户至上、服务第一”的理念,以优质的服务和合理的价格赢得了广大客户的信赖。

目前,公司业务范围涵盖北京、上海、广州等一线城市,服务客户包括众多知名企业、政府机关和住宅小区。

三、财务报表分析(一)资产负债表分析1. 资产结构分析- 流动资产分析:截至XX年12月31日,公司流动资产总额为XX万元,其中货币资金XX万元,应收账款XX万元,存货XX万元。

流动资产占比为XX%,说明公司短期偿债能力较强。

- 非流动资产分析:截至XX年12月31日,公司非流动资产总额为XX万元,主要包括固定资产和无形资产。

固定资产占比为XX%,主要为企业日常运营所需的机械设备和运输工具。

2. 负债结构分析- 流动负债分析:截至XX年12月31日,公司流动负债总额为XX万元,主要包括短期借款、应付账款和预收账款。

流动负债占比为XX%,说明公司短期偿债压力较小。

- 非流动负债分析:截至XX年12月31日,公司非流动负债总额为XX万元,主要为长期借款。

3. 所有者权益分析- 实收资本分析:截至XX年12月31日,公司实收资本为XX万元,说明公司资本实力较强。

- 盈余公积分析:截至XX年12月31日,公司盈余公积为XX万元,主要用于弥补亏损或转增资本。

(二)利润表分析1. 营业收入分析- 主营业务收入分析:截至XX年,公司主营业务收入为XX万元,同比增长XX%,说明公司主营业务发展良好。

- 其他业务收入分析:截至XX年,公司其他业务收入为XX万元,同比增长XX%,说明公司多元化经营取得一定成效。

2. 营业成本分析- 主营业务成本分析:截至XX年,公司主营业务成本为XX万元,同比增长XX%,说明公司成本控制能力较强。

宝洁vs联合利华财务报表对比分析英文版-78页精选文档

P&G Co. Brief introduction

Procter & Gamble has become the world's top commodity consumer goods manufacturers and distributors in the United States, its employees more than 100,000 all over the world. 2019-2019 fiscal year, the company's annual consumption amounted to 40.2 billion US dollars. In the "Fortune" magazine selected the 500 most recent world's largest industrial / service companies, ranked No. 93, ranked the nation's 35 and was named the industry's most respare 160 million consumers use Unilever products. They tak e pride in, their slogan to reflect this: "home, there Unilever."

保洁公司财务报表分析(doc 58页)(正式版)

1财务报表分析学习目标学习完本章之后,你应该能够1.进行比较财务报表的横向分析2.进行财务报表的纵向分析3.编制和使用共同比报表4.在决策中使用现金流量表5.计算决策中使用的标准化财务比率6.在决策中使用财务比率7.测算通过公司经营增加的经济价值为了比较像Bristol-Myers Squibb公司和宝洁公司这样的两家公司的经营成果,我们需要使用标准的方法。

我们在对正考虑购买哪家公司股票的顾客提出建议时,财务比率分析起着重要的作用。

——Angela Lane,高级分析师,Baer&FosterBristol-Myers Squibb公司合并收益表(已改动)(单位:百万)年度截止1998年12月31日收益1 销售净额$182842 费用:3 已售产品成本48564 营销、推售和行政管理44185 广告和产品促销23126 研究和开发15777 专项费用8008 重组准备2019 其他(148)10 1401611 所得税前收益416812 预提所得税112713 净收益$3141宝洁公司合并收益表(已改动)(单位:百万)年度截止1998年12月31日1 销售净额$371542 已售产品成本210643 营销、推售和行政管理费用100354 经营收益60555 利息费用5486 其他收益,净额2017 所得税前收益57088 所得税19289 净收益$3780Baer&Foster公司是一家投资银行,该公司的分析师指出保健和消费产品属于增长领域,他们将向他们的客户推荐这些公司的股票。

Angela Lane负责一个分析小组,主要分析两家公司:Bristol-Myers Squibb公司和宝洁公司。

Bristol-Myers Squibb公司以其Clairol护发品、Ban除臭剂和Excedrin止痛药闻名于世。

宝洁公司的主要产品包括佳洁士牙膏、汰渍洗衣粉、Pampers尿布和Pringles土豆片。

宝洁年度预算总结范文(3篇)

第1篇一、前言随着2023年的落幕,宝洁公司(Procter & Gamble, P&G)在激烈的市场竞争中,再次展现了强大的品牌实力和市场影响力。

本报告将对宝洁公司在过去一年中的年度预算执行情况进行全面总结,分析预算执行效果,并对未来预算规划提出建议。

二、预算执行情况1. 收入预算执行情况本年度,宝洁公司实现总收入XX亿元,同比增长XX%。

其中,中国市场收入贡献显著,同比增长XX%,主要得益于品牌创新和渠道拓展。

2. 成本预算执行情况本年度,宝洁公司总成本为XX亿元,较预算降低XX%。

主要成本控制措施包括优化供应链管理、降低原材料采购成本以及提高生产效率。

3. 利润预算执行情况本年度,宝洁公司实现净利润XX亿元,同比增长XX%。

净利润率较预算提升XX 个百分点,主要得益于收入增长和成本控制。

三、预算执行亮点1. 品牌建设成效显著本年度,宝洁公司在全球范围内加大品牌宣传力度,提升品牌知名度和美誉度。

通过精准营销和品牌活动,有效提升了消费者对宝洁品牌的认知度和忠诚度。

2. 产品创新持续发力宝洁公司持续加大研发投入,推出多款创新产品,满足消费者不断变化的需求。

其中,XX系列新品在市场上取得了良好的销售业绩。

3. 渠道拓展成效明显本年度,宝洁公司积极拓展线上线下渠道,提升产品覆盖面。

通过优化渠道布局,实现了产品销售的增长。

四、预算执行不足1. 市场竞争加剧面对日益激烈的市场竞争,宝洁公司在某些产品线上的市场份额有所下降,需要进一步加大市场投入。

2. 成本控制压力在原材料价格波动和人力成本上升的双重压力下,宝洁公司需要进一步优化成本控制策略。

五、未来预算规划1. 加大市场投入针对市场竞争加剧的情况,宝洁公司将在明年继续加大市场投入,提升品牌知名度和市场份额。

2. 深化产品创新宝洁公司将继续加大研发投入,推出更多创新产品,满足消费者多样化需求。

3. 优化成本控制通过优化供应链管理、提高生产效率等措施,进一步降低成本,提升盈利能力。

宝洁财务前景分析报告(3篇)

第1篇一、引言宝洁公司(Procter & Gamble,简称P&G)作为全球最大的日用消费品公司之一,其财务状况和发展前景一直是市场关注的焦点。

本报告将从宝洁公司的财务状况、市场环境、竞争态势等方面进行全面分析,旨在为投资者、分析师及企业决策者提供参考。

二、宝洁公司财务状况概述1. 收入与利润宝洁公司近年来收入和利润均保持稳定增长。

根据公司年报,2020年宝洁公司全球销售额为672亿美元,同比增长3.2%;净利润为102亿美元,同比增长5.6%。

在新冠疫情的影响下,宝洁公司依然实现了稳健的业绩增长。

2. 资产负债表宝洁公司资产负债表显示,公司资产规模庞大,负债水平适中。

截至2020年底,宝洁公司总资产为1580亿美元,负债总额为580亿美元。

公司资产负债率为36.6%,处于合理水平。

3. 现金流量表宝洁公司现金流量表显示,公司经营活动产生的现金流量净额稳定增长。

2020年,宝洁公司经营活动产生的现金流量净额为126亿美元,同比增长6.3%。

此外,公司投资活动和筹资活动产生的现金流量净额也较为稳定。

三、市场环境分析1. 宏观经济全球经济复苏态势良好,消费需求逐渐回暖。

根据国际货币基金组织(IMF)预测,2021年全球经济增速将达到5.9%,2022年增速将进一步上升至4.9%。

这一宏观经济环境有利于宝洁公司业绩增长。

2. 行业趋势(1)消费升级:随着居民收入水平的提高,消费者对高品质、个性化产品的需求日益增长。

宝洁公司旗下多个品牌如SK-II、海飞丝等,在高端市场具有较强的竞争力。

(2)电商崛起:电商渠道的快速发展为宝洁公司提供了新的销售渠道。

宝洁公司积极拓展电商业务,提高市场占有率。

(3)可持续发展:环保、可持续发展理念日益深入人心。

宝洁公司积极响应政策,加大环保投入,提升品牌形象。

四、竞争态势分析1. 竞争对手宝洁公司主要竞争对手包括联合利华、欧莱雅、高露洁等。

这些竞争对手在产品研发、市场营销等方面与宝洁公司存在一定差距。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

盈利情况分析

2019年净收益(即净利润)约为127亿美元,比上年的134亿美 元减少5%,主要是由终止经营业务净收益的减少所致。 来自持续运营业务的净收入为109亿美元,与上年同期相比增加 了2%,主要由于净销售额的增长和经营利润率的扩大,部分被较高 的实际税率抵销。其中营业利润率上升了30个基点,原因是毛利率 上升,但大部分被SG&A的上升所抵消。 2019年来自终止经营业务的净收益减少了10亿美元至18亿美元,主 要是由于2009年10月份制药业务和2019年11月咖啡业的剥离,以 及终止经营业务销售方面的低收益。

偿债能力比率(三)

盈利情况分析

净销售额分析

2019年宝洁公司的净销售额为789亿美元,比09年同期增长了 3%,说明该公司销售状况良好,已经逐步走出了金融危机的影响。

从不同领域来看,婴儿及家庭护理业务增量最大,美容、时尚 及健康护理领域业务次之,零食和宠物护理业务则呈现负增长。 但是该净销售额低于公司的平均销售额,主要原因是:发展中 国家由于货币贬值导致物价上涨了1%;为吸引消费者,部分产品 采取降价销售策略;沙龙专业,个人保健和宠物护理方面存在相对 较弱的出货量;不利的外汇汇率也导致了净销售额1%的下降。

营业成本分析

销售、一般及行政开支

由图可知,2019年该项目占净销售额的比重增至31.7%,比2009 年增加了将近10个百分点,远高于营业收入的增加幅度,达到250亿 美元。 这种现象主要是由比往年更高的销售费用,管理费用和其他经营 费用导致的。 销售费用增加了150个基点:市场投资的增加,主要用于提高媒体 曝光率;增加广告投放力度,以支持业务增长。 管理费用与09年相差无几:生产力的提高和降低重组费用抵消了为 支持业务增长而增加的额外开支。 其他经营费用增加了70个基点:主要是由于与委内瑞拉有关的外汇 4.92亿美元,其汇兑成本增加;潜在竞争2.83亿美元的法律罚款收 费。

宝洁公司财务报表分析

工商0901 郑双双

Beauty & Grooming 美容时尚

Health & Well-being 家庭健康

Household Care 家居护理

IN CHINA

目录

公司简介 横向比较 纵向分析 展望目标

注:在此提供所有财 务报表,均是依据美 国一般公认会计原则 (美国通用会计准则) 编制的。报表中的数 据是根据2019年上半 年的情况以及由公司 管理层作出的估计数 组成的,这些估计数 是管理层基于对当前 事件和公司在未来有 可能采取的行动所作 出的结论。所有内容 仅供下图显示了宝洁与同行业公 司的销售额的规模比较。

宝洁 金佰利 高露洁 雅芳 雅诗兰黛 科博 卡尔福公司 露华浓

我们可以看出,同行业中,宝洁在销售业绩方面遥遥 领先,雄据榜首地位,其他公司只能望尘莫及。它的销售 额为 790,290 百万美元,可见公司规模庞大,属于大型 公司(大型公司占全部公司数的16%)。

横向比较(二)

下图显示了宝洁与同行业其 他公司净利润率的对比。

较高的净利润率是一家超级公司的最主要的特征。 显然,17.00%的高利润率使得宝洁无愧于全球最大日用 消费品公司的宝座,也在一定程度上证明以品牌管理享誉 全球的宝洁,在管理绩效上的确有过人之处。

纵向分析

纵向分析(一)

净销售额分析

营业成本分析

偿债能力比率(二)

速动比率

速动比率=速动资产÷流动负债

速动资产=流动资产-存货

2019年速动比率=(187-63)亿美元÷242亿美元=0.51 2009年速动比率=(219-68)亿美元÷309亿美元=0.49

2019年的速动比率为0.51,与09年相比略增高了两个百分点, 增幅不大,说明宝洁公司拥有较稳定的短期偿债能力。2019年速 动比率比上年略增,主要原因是公司的递延所得税大幅减少;存 货略减,但相对缓慢,而2019年公司偿还了大部分一年内到期的 债务,流动负债大幅减少,远超过流动资产的减少速度,并且速 动资产的减少慢于流动资产。

公司简介(一)

董事长-麦睿博

中国总裁-李佳怡

公司简介(二)

历 史 之 初

英格兰移民威廉•波克特(WILLIAM PROCTER)在美国辛辛那 提市(Cincinnati)从事制造蜡烛的生意。与此同时,爱尔兰移民詹姆 斯•甘保(JAMES GAMBLE)也在该市学习制造蜡烛。后来他们凑巧娶 了两姐妹,他们的岳父说服两个女婿成为合伙人。1837年4月12日, 他们开始共同生产销售肥皂和蜡烛。8月22日,两方各出资3, 596.47美元,正式确立合作关系,并于10月31日签订合伙契约,在 辛辛那提市成立宝洁公司(Procter & Gamble,以两个合伙人的名 字命名)。 分公司分布超过80个国家、产品销售超过160个国家、员工数约 140,000、品牌约300个、全球技术中心 20个、持有专利数量超过 29,000项。 2019《财富》英文网发布了2019年《财富》世界500强企业最新 排名第66位。 宝洁自进入中国的十八年内,对中国各项公益事业捐款的总额已超 过五千四百万元人民币,主要用于教育、卫生及救灾等各个方面。 2019年10月1日,宝洁正式收购消费品生产巨头吉列Gillette,从 此宝洁取代了欧洲的联合利华Anglo-Dutch Unilever,登上了全球 最大消费品公司的宝座。

纵向分析(二)

偿债能力比率 资产营运能力比率 盈利能力比率 成长性比率

现金流量比率

偿债能力比率(一)

流动比率

流动比率=流动资产÷流动负债 2019年流动比率=187亿美元÷242亿美元=0.77 2009年流动比率=219亿美元÷309亿美元=0.71

处于中等水平的流动比率说明宝洁公司短期偿债能力一般, 企业运行稳定。2019年流动比率比上年略增,但增幅不大, 虽然2019年3月出台了医疗保障法案,减少了联邦补贴中的 交付税款一项,使得公司的递延所得税大幅减少,但是2019 年公司偿还了大部分一年内到期的债务,使得流动负债大幅减 少,超过流动资产的减少速度。