2005年12月全国70个城市房屋销售价格指数表

2005年度宁波房地产市场分析

2005年宁波市房地产市场研究报告一、2005年宁波市房地产市场总体回顾2005年宁波房地产市场的形势继续着类似2004年的态势,市场表现基本上跟着国家调控政策变化而变化,具体走势可划分为以下四个阶段:一是新春过后到4月份,在经历了04年的调控和春节影响后的市场,在开春之后开始缓慢复苏,一手二手的月成交量均在继续恢复中,而且市场成交价格没有出现大的滑落,基本上稳定在4800-5000元/平方米(市6区)的水平上,整个市场开始逐步脱离上一年的政策面影响,开始显现出筑底的态势,4月份公开的鄞州区楼盘“小城春秋”虽然位于姜山,距离市区较远,但是由于其均价3200元/平方米的价格优势和楼盘规模优势也在平淡的市场中凸显出来,开盘销售良好。

二是5月-7月份,在宁波的楼市开始缓慢复苏迹象逐步显现的时候,5月11日,国务院办公厅发出通知,转发建设部等七部门《关于做好稳定住房价格工作的意见》,其中明确规定,国家将调整住宅转让环节的税收政策,通过征收最多占成交全款5%的高额税收达到抑制短期内哄抬房价、扰乱市场正常秩序的炒房行为。

此通知一经公布,立刻在房地产投资者,尤其是中高端市场投资者中引发了地震。

而与此同时,在未来政策走向尚不明朗的情况下,在自住购房者“等等看”的心理下,楼市“持币待购”渐成气候,市场交易量急剧下降,对整个市场的后市产生了十分重大的影响,使市场的各种交易行为大幅鋭减,二手房交易在7月份跌到4月份成交量的不到30%,再次伤到元气;一手房市场也一改原先已经回暖的态势,成交量比二手市场更加快的在5月当月迅速滑落到几乎全年最低点,这一现象在5月、6月、7月得到持续体现。

个别楼盘甚至出现了跌价或者变相跌价的情况,对市场心理状况影响甚大,投资者基本上处于清场的态势。

这种低迷的市场状态持续了一段时间,到八月底、九月开始慢慢恢复,成交价格与成交量均有一定程度的恢复,市场态势总体上有所好转。

三是八月底开始,随着经历了三个月的本年低谷期后,市场开始出现试探性局面,新推的几个楼盘,有百隆·“小城花园”、交通·“BOBO城”、雅戈尔·“东湖馨园”,价格较“东湖花园”三期高层6200元/平方米低些,“小城花园”的价格多层在5700元/平方米,小高层在5400元/平方米,高层在5100元/平方米左右,对外报价与实际成交价有100-300元/平方米的差距,总体上的价格与当期中心区的二手房价格相当,总体上的走势比较平缓、扎实,购买者基本上以自住为主,显现了宁波基础购买力的扎实。

2005年北京二手房价格指数报告[管理资料][管理资料]

![2005年北京二手房价格指数报告[管理资料][管理资料]](https://img.taocdn.com/s3/m/991725c2ed630b1c58eeb5ee.png)

2005年10月北京二手房价格指数报告1.北京二手房价格指数走势与挂牌量分析本月北京二手房价格指数为1181点,与上月持平。

二手房挂牌均价7017元/平方米,比上月仅上涨1元。

本月各城区二手房价格指数都呈现持平、上涨态势,但涨幅较小,%外,其它各城区二手房价格指数的增长都在1%左右甚至更小的幅度。

2.北京二手房市场特征综合分析二手房挂牌均价趋于稳定在7、8月份北京二手房价格指数呈现上涨势头之后,9月份涨幅明显趋缓,本月指数仍然与上月保持持平。

从各城区二手房价格指数的变化情况来看,大部分城区指数的变化幅度都在1%以下,说明北京市二手房价在历经起落后,已逐渐趋于稳定。

总体来看,北京市二手房价已处于高位,二手房价格指数连续三个月出现上涨,目前已达到基期以来的最高点,特别是中心四城区与海淀、朝阳两区本月的二手房挂牌均价都已超过7000元/平方米,已趋于达到购房者所能接受的心理价位的极限,因而在收入水平尚未得到较大程度提高的情况下,总体来看北京市二手房价不存在太大的上涨空间。

房产个税强制征收问题尚未对市场造成太大影响10月7日,国家税务总局发布了《关于实施房地产税收一体化管理若干具体问题的通知》(国税发[2005]156号),文件重申个人买卖二手房,必须交纳个人所得税。

从10月份二手房挂牌量价来看,该文件的发布在10月份尚未对市场造成太大影响。

一方面,房产个税征收的范围已经相对较窄;另一方面,由于二手房个税征收已经历了一个试征、停征的震荡过程,消费者有心理准备,对于此次二手房个人所得税新一轮征缴,市场有一定的免疫力。

此外,个税征收的细则尚未出台,目前仍为自行申报,这也是市场反应平淡的原因之一。

3.区域价格指数分析以10月份北京二手房价格指数作为参照,根据样本数据显示,东城区二手房价格指数最高,价格指数为1745点,%,通州区价格指数最低,仅为576点。

与9月份相比较,10月份北京市各城区的二手房价格指数基本上变化不大,其中指数上升幅度最大的三个城区依次为通州、石景山和海淀区,分别上升了19、11、15点,%、%、%。

2005年3季度中国房地产市场报告

2005年3季度中国房地产市场报告近日,由全国工商联房地产商会和中国城市房地产开发商策略联盟共同资助支持建立的REICO工作室对外发布了《2005年3季度中国房地产市场报告》。

该报告由市场报告和房地产金融领域的研究专题报告两部分组成。

开发投资依旧平缓,中部地区土地购置趋于强劲RECIO报告显示,2005年3季度房地产开发完成投资同比增幅为21.89%,比去年同期低6.3个百分点。

1-9月,房地产开发完成投资10378亿元,同比增长22.2%,增幅比去年同期减少6.1个百分点。

受宏观调控的影响,房地产开发完成投资同比增幅降至近年新低。

今年前3季度,全国购置土地面积和完成开发土地面积与去年同期相比均为负增长。

3季度完成开发土地面积4004.73万平方米,购置土地面积为8505.32万平方米,均有所下降。

其中,40个大中城市土地购置和开发活动下降得更为严重,1-9月购置土地面积仅为9547万平方米,同比下降7.3%;完成开发土地面积5215万平方米,同比下降13.9%。

相对于其他地区土地购置面积的下降,中部地区受政策影响小,今年土地购置出现较大幅度的增长。

报告指出,前3季度中部地区购置土地面积为7066.74万平方米,同比增加23.1%,增幅比去年同期增加8.2个百分点。

市场仍在持币观望虽然央行曾建议取消房地产预售制度,但目前来说,预售仍是房地产市场的主要销售形式。

通过定金及预收款的变化,可以了解房地产开发的预售情况。

报告显示,今年1-3季度定金及预收款同比增长为12.0%,增幅比去年同期减少31.7个百分点。

可以看出,宏观调控对房地产的影响比较明显。

同时,定金及预收款在房地产开发资金来源中的比重也有所下降,1-9月其比重为37.9%,比去年同期减少3.2个百分点。

定金及预收款增幅的快速下降,反映出目前我国房地产增量市场预售需求增长速度趋缓,百姓还在持币观望中。

今年8月,央行曾在全国50个城市进行城镇储户问卷调查。

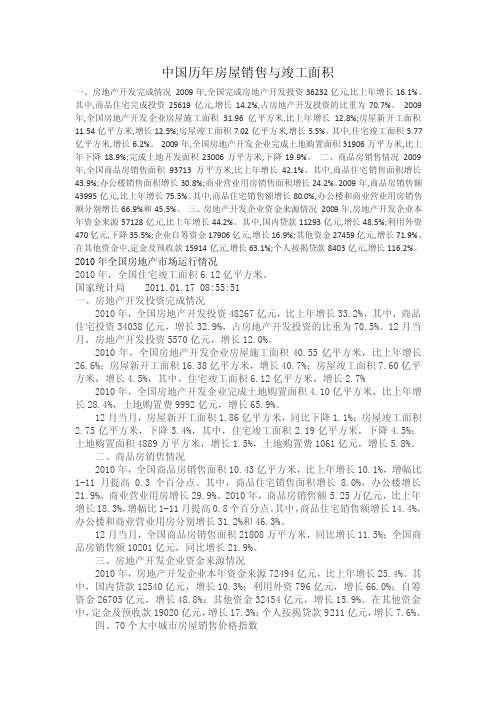

中国历年房屋销售与竣工面积

中国历年房屋销售与竣工面积一、房地产开发完成情况2009年,全国完成房地产开发投资36232亿元,比上年增长16.1%。

其中,商品住宅完成投资25619亿元,增长14.2%,占房地产开发投资的比重为70.7%。

2009年,全国房地产开发企业房屋施工面积31.96亿平方米,比上年增长12.8%;房屋新开工面积11.54亿平方米,增长12.5%;房屋竣工面积7.02亿平方米,增长5.5%。

其中,住宅竣工面积5.77亿平方米,增长6.2%。

2009年,全国房地产开发企业完成土地购置面积31906万平方米,比上年下降18.9%;完成土地开发面积23006万平方米,下降19.9%。

二、商品房销售情况2009年,全国商品房销售面积93713万平方米,比上年增长42.1%。

其中,商品住宅销售面积增长43.9%;办公楼销售面积增长30.8%;商业营业用房销售面积增长24.2%。

2009年,商品房销售额43995亿元,比上年增长75.5%。

其中,商品住宅销售额增长80.0%,办公楼和商业营业用房销售额分别增长66.9%和45.5%。

三、房地产开发企业资金来源情况2009年,房地产开发企业本年资金来源57128亿元,比上年增长44.2%。

其中,国内贷款11293亿元,增长48.5%;利用外资470亿元,下降35.5%;企业自筹资金17906亿元,增长16.9%;其他资金27459亿元,增长71.9%。

在其他资金中,定金及预收款15914亿元,增长63.1%;个人按揭贷款8403亿元,增长116.2%。

2010年全国房地产市场运行情况2010年,全国住宅竣工面积6.12亿平方米。

国家统计局2011.01.17 08:55:51一、房地产开发投资完成情况2010年,全国房地产开发投资48267亿元,比上年增长33.2%,其中,商品住宅投资34038亿元,增长32.9%,占房地产开发投资的比重为70.5%。

12月当月,房地产开发投资5570亿元,增长12.0%。

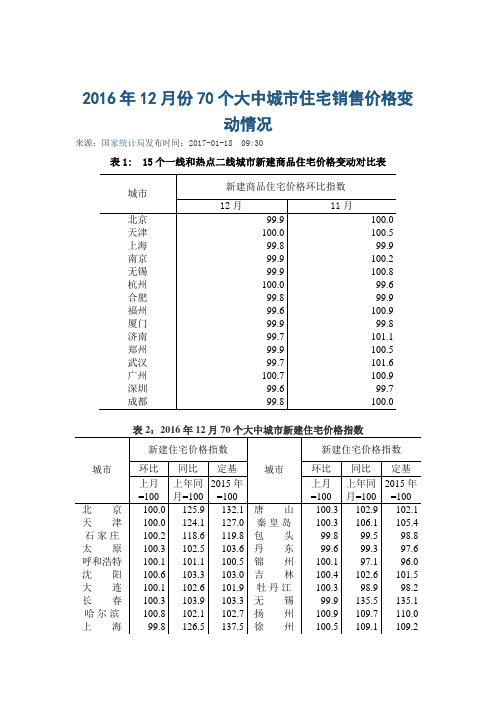

2016年12月份70个大中城市住宅销售价格变动情况

148.5 133.9 114.9 148.8 130.4 148.4 116.6 120.6 113.1 131.0 129.1 118.8 130.6 150.1 112.8 106.4 107.6 106.8 104.8 103.1 108.1 103.4 101.0 100.9 98.2

温 州 金 华 蚌 埠 安 庆 泉 州 九 江 赣 州 烟 台 济 宁 洛 阳 平顶山 宜 昌 襄 阳 岳 阳 常 德 惠 州 湛 江 韶 关 桂 林 北 海 三 亚 泸 州 南 充 遵 义 大 理

100.4 100.2 100.6 100.7 100.8 100.7 100.5 100.4 100.3 100.6 100.5 100.6 100.3 100.4 99.8 100.5 100.8 100.9 99.9 100.5 101.2 100.4 100.0 100.2 100.3

104.7 106.6 109.2 107.6 109.1 111.3 113.5 105.4 101.7 104.7 103.7 105.1 102.7 105.4 103.0 125.0 108.3 107.4 103.2 103.9 104.5 103.7 101.8 101.7 103.1

100.3 100.8 101.3 101.1 101.5 100.4 100.2 100.0 100.2 99.8 100.4 100.0 100.3 100.0 100.4 101.0 100.5 99.9 100.4 100.7 100.1 100.3 100.5 99.6

99.9 100.3 99.6 100.5 100.0 100.3 100.6 100.4 101.0 100.9 101.4 101.3 99.8 100.5 100.4 100.7 100.2 100.0 99.8 100.1 99.9 99.9 100.0 99.9

2005年上海房地产市场回顾

2

2005 年 上 海 房 地 产 回 顾 与 展 望

目录

1. 房地产政策.............................................................................. 1

1.1 政策Leabharlann 景............................................................................................1

1.2 政策的内容及其影响..........................................................................1

1.2.1 土地政策影响........................................................................................... 1 1.2.2 金融政策影响........................................................................................... 1

2.1.1 2.1.2 2.1.3 2.1.4

供应总量有所减少.................................................................................... 4 郊区住宅用地依然是供应主力 闵行、奉贤供应量最大 .......................... 4 土地价格创新高 ....................................................................................... 4 品牌企业频繁取得配套商品房土地 .......................................................... 5

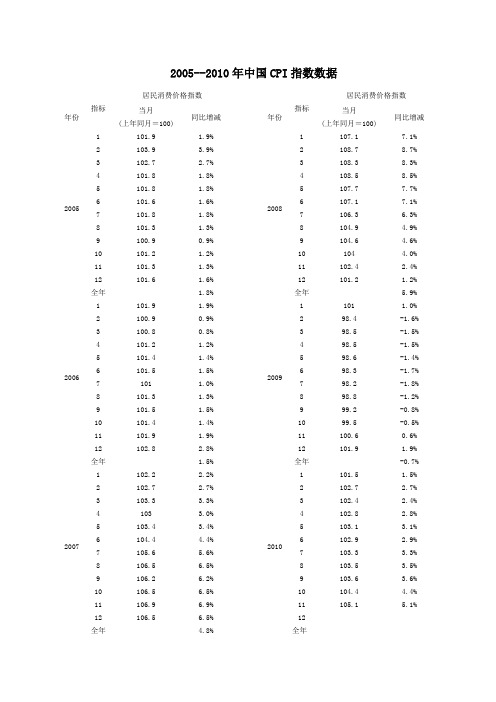

2005-2010年中国CPI指数历年数据

2005--2010年中国CPI指数数据指标居民消费价格指数指标居民消费价格指数年份当月(上年同月=100)同比增减年份当月(上年同月=100)同比增减20051 101.9 1.9%20081 107.1 7.1%2 103.9 3.9% 2 108.7 8.7%3 102.7 2.7% 3 108.3 8.3%4 101.8 1.8% 4 108.5 8.5%5 101.8 1.8% 5 107.7 7.7%6 101.6 1.6% 6 107.1 7.1%7 101.8 1.8% 7 106.3 6.3%8 101.3 1.3% 8 104.9 4.9%9 100.9 0.9% 9 104.6 4.6%10 101.2 1.2% 10 104 4.0%11 101.3 1.3% 11 102.4 2.4%12 101.6 1.6% 12 101.2 1.2% 全年 1.8% 全年 5.9%20061 101.9 1.9%20091 101 1.0%2 100.9 0.9% 2 98.4 -1.6%3 100.8 0.8% 3 98.5 -1.5%4 101.2 1.2% 4 98.5 -1.5%5 101.4 1.4% 5 98.6 -1.4%6 101.5 1.5% 6 98.3 -1.7%7 101 1.0% 7 98.2 -1.8%8 101.3 1.3% 8 98.8 -1.2%9 101.5 1.5% 9 99.2 -0.8%10 101.4 1.4% 10 99.5 -0.5%11 101.9 1.9% 11 100.6 0.6%12 102.8 2.8% 12 101.9 1.9% 全年 1.5% 全年-0.7%20071 102.2 2.2%20101 101.5 1.5%2 102.7 2.7% 2 102.7 2.7%3 103.3 3.3% 3 102.4 2.4%4 103 3.0% 4 102.8 2.8%5 103.4 3.4% 5 103.1 3.1%6 104.4 4.4% 6 102.9 2.9%7 105.6 5.6% 7 103.3 3.3%8 106.5 6.5% 8 103.5 3.5%9 106.2 6.2% 9 103.6 3.6%10 106.5 6.5% 10 104.4 4.4%11 106.9 6.9% 11 105.1 5.1%12 106.5 6.5% 12全年 4.8% 全年2010年我国每月的CPI数据全国居民消费价格指数是反映居民家庭购买生活消费品和支出服务项目费用价格变动趋势和程度的相对数。

国家公务员行测资料分析模拟试卷143_真题(含答案与解析)-交互

国家公务员行测(资料分析)模拟试卷143(总分50, 做题时间90分钟)资料分析每题所给出的图、表或一段文字均有5个问题要你回答。

你应根据资料提供的信息进行分析、比较、计算和判断处理。

根据下列材料回答问题。

5月份,全国房地产开发景气指数(简称“国房景气指数”)为105.07,比4月份回落0.59点,比去年同期提高9.13点。

从分类指数看:房地产开发投资分类指数为105.56,比4月份提高0.62点,比去年同期提高12.43点;本年资金来源分类指数为116.69,比4月份回落1.46点,比去年同期提高20.07点;土地开发面积分类指数为90.15,比4月份提高1.70点,比去年同期回落2.40点;商品房空置面积分类指数为103.48,比4月份提高1.70点,比去年同期提高14.43点;房屋施工面积分类指数为111.36,比4月份回落0.49点,比去年同期提高17.43点。

国家统计局今日发布数据显示,2010年5月份,全国70个大中城市房屋销售价格同比上涨12.4%,涨幅比4月份缩小0.4个百分点;环比上涨0.2%,涨幅比4月份缩小1.2个百分点。

新建住宅销售价格同比上涨15.1%,涨幅比4月份缩小0.3个百分点;环比上涨0.4%,涨幅比4月份缩小1.0个百分点。

1—5月,全国房地产开发投资13917亿元,同比增长38.2%,其中,商品住宅投资9643亿元,同比增长35.7%,占房地产开发投资的比重为69.3%。

5月份当月房地产开发完成投资3985亿元,比上月增加648亿元,增长19.4%。

1—5月,全国房地产开发企业房屋施工面积28.51亿平方米,同比增长30.5%;房屋新开工面积6.15亿平方米,同比增长72.4%;房屋竣工面积1.92亿平方米,同比增长18.1%,其中,住宅竣工面积1.53亿平方米,增长14.8%。

1—5月,全国房地产开发企业完成土地购置面积12943万平方米,同比增长31.1%,土地购置费2931亿元,同比增长89.7%。

【VIP专享】2005年第一季度全国各城市地产动态监测报告

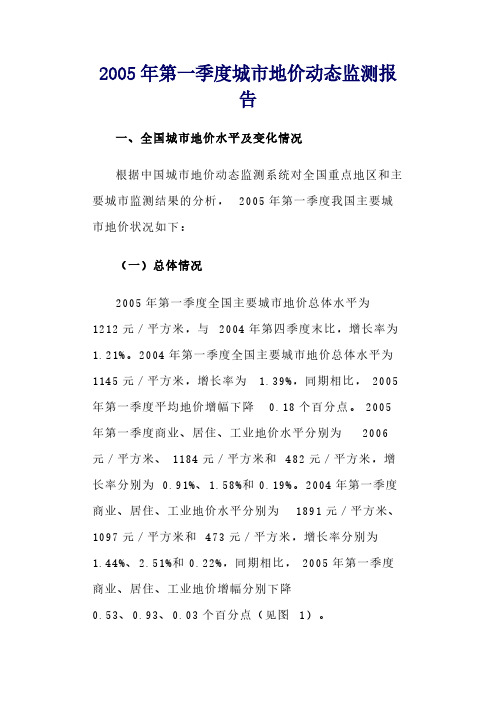

2005年第一季度城市地价动态监测报告一、全国城市地价水平及变化情况根据中国城市地价动态监测系统对全国重点地区和主要城市监测结果的分析,2005年第一季度我国主要城市地价状况如下:(一)总体情况2005年第一季度全国主要城市地价总体水平为1212元/平方米,与2004年第四季度末比,增长率为1.21%。

2004年第一季度全国主要城市地价总体水平为1145元/平方米,增长率为 1.39%,同期相比,2005年第一季度平均地价增幅下降0.18个百分点。

2005年第一季度商业、居住、工业地价水平分别为2006元/平方米、1184元/平方米和482元/平方米,增长率分别为0.91%、1.58%和0.19%。

2004年第一季度商业、居住、工业地价水平分别为1891元/平方米、1097元/平方米和473元/平方米,增长率分别为1.44%、2.51%和0.22%,同期相比,2005年第一季度商业、居住、工业地价增幅分别下降0.53、0.93、0.03个百分点(见图1)。

图1 全国城市总体地价增长率季度同期水平比较(%)(二)全国分区情况与2004年第四季度末比,2005年第一季度华北区、东北区、东南区、中南区、西南区、西北区平均地价水平分别为1309元/平方米、1066元/平方米、1645元/平方米、1171元/平方米、1239元/平方米和780元/平方米,增长率分别为0.71%、1.01%、1.49%、0.83%、2.64%和0.38%。

与2004年第一季度同期相比,2005年第一季度全国各区域城市除西南区增速上升,同比提高0.63个百分点外,其它区域则增速放慢,同比增幅分别下降为:华北区0.10个百分点,东北区0.38个百分点,东南区0.49个百分点,中南区0.48个百分点,西北区0.34个百分点(见图2)。

图2 全国各区域城市地价增长率季度同期水平比较(%)(三)长江三角洲、珠江三角洲、京津两市等重点区域情况长江三角洲地区、珠江三角洲地区、京津两市平均地价水平分别为2019元/平方米、1425元/平方米和2019元/平方米。

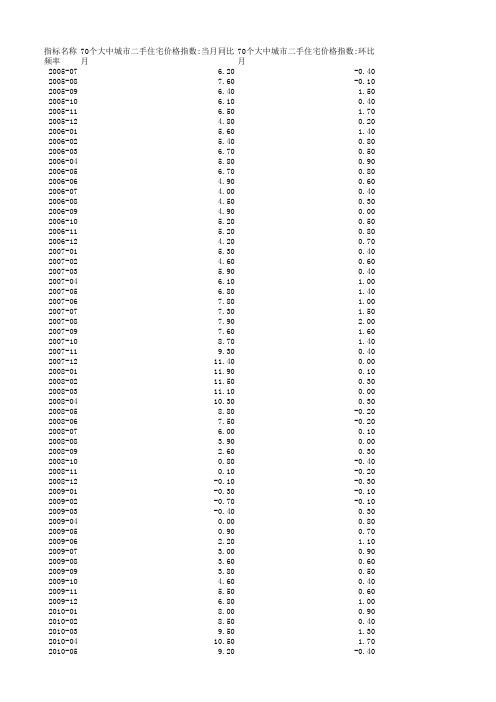

70个大中城市住宅价格指数(月度,2005年7月-2016年9月)

指标名称70个大中城市二手住宅价格指数:当月同比70个大中城市二手住宅价格指数:环比频率月月2005-07 6.20-0.40 2005-087.60-0.10 2005-09 6.40 1.50 2005-10 6.100.40 2005-11 6.50 1.70 2005-12 4.800.20 2006-01 5.60 1.40 2006-02 5.400.80 2006-03 6.700.50 2006-04 5.800.90 2006-05 6.700.80 2006-06 4.900.60 2006-07 4.000.40 2006-08 4.500.30 2006-09 4.900.00 2006-10 5.200.50 2006-11 5.200.80 2006-12 4.200.70 2007-01 5.300.40 2007-02 4.600.60 2007-03 5.900.40 2007-04 6.10 1.00 2007-05 6.80 1.40 2007-067.80 1.00 2007-077.30 1.50 2007-087.90 2.00 2007-097.60 1.60 2007-108.70 1.40 2007-119.300.40 2007-1211.400.00 2008-0111.900.10 2008-0211.500.30 2008-0311.100.00 2008-0410.300.30 2008-058.80-0.20 2008-067.50-0.20 2008-07 6.000.10 2008-08 3.900.00 2008-09 2.600.30 2008-100.80-0.40 2008-110.10-0.20 2008-12-0.10-0.30 2009-01-0.30-0.10 2009-02-0.70-0.10 2009-03-0.400.30 2009-040.000.80 2009-050.900.70 2009-06 2.20 1.10 2009-07 3.000.90 2009-08 3.600.60 2009-09 3.800.50 2009-10 4.600.40 2009-11 5.500.60 2009-12 6.80 1.00 2010-018.000.90 2010-028.500.40 2010-039.50 1.30 2010-0410.50 1.70 2010-059.20-0.402010-067.70-0.30 2010-07 6.70-0.10 2010-08 6.200.10 2010-09 6.200.50 2010-10 5.900.10 2010-11 5.600.30 2010-12 5.000.50 2011-01 4.600.60 2011-02 4.400.30 2011-03 3.700.10 2011-04 3.100.10 2011-05 3.200.00 2011-06 3.400.10 2011-07 3.400.00 2011-08 3.100.00 2011-09 2.40-0.10 2011-10 1.80-0.20 2011-11 1.00-0.50 2011-120.10-0.50 2012-01-0.90-0.40 2012-02-1.40-0.20 2012-03-1.60-0.10 2012-04-1.90-0.20 2012-05-2.00-0.10 2012-06-2.000.10 2012-07-1.900.10 2012-08-1.800.10 2012-09-1.700.00 2012-10-1.500.00 2012-11-1.000.00 2012-12-0.400.20 2013-010.200.20 2013-02 1.000.60 2013-03 1.800.60 2013-04 2.500.50 2013-05 3.000.50 2013-06 3.300.40 2013-07 3.600.30 2013-08 3.800.30 2013-09 4.200.40 2013-10 4.700.40 2013-11 5.000.40 2013-12 5.200.30 2014-01 5.200.20 2014-02 4.700.20 2014-03 4.200.10 2014-04 3.700.10 2014-05 3.10-0.10 2014-06 2.40-0.30 2014-07 1.30-0.80 2014-080.10-0.80 2014-09-1.30-1.00 2014-10-2.50-0.80 2014-11-3.30-0.40 2014-12-3.90-0.30 2015-01-4.40-0.40 2015-02-4.90-0.40 2015-03-5.20-0.10 2015-04-5.200.10 2015-05-4.800.20 2015-06-4.200.302015-07-3.100.30 2015-08-2.100.20 2015-09-0.900.20 2015-100.000.10 2015-110.600.20 2015-12 1.100.20 2016-01 1.800.30 2016-02 2.600.40 2016-03 3.700.80 2016-04 4.300.70 2016-05 4.600.50 2016-06 4.700.50 2016-07 5.000.50 2016-08 5.700.90 2016-097.20 1.5070个大中城市二手住宅价格指数:一线城市:当月同比70个大中城市二手住宅价格指数:二线城市:当月同比月月2.103.503.20 3.50 2.40 2.801.802.102.30 2.003.30 2.303.90 2.304.30 2.20 3.70 1.70 3.10 1.00 2.300.10 1.10-0.80 -0.20-1.80 -1.40-2.20 -1.60-2.40 -2.10-2.60 -2.10-2.60 -1.90-2.50 -1.60-2.30 -1.50-2.10 -1.30-1.90 -0.70-1.500.30-0.601.400.102.90 1.00 4.90 1.807.50 2.508.80 3.1010.10 3.6011.10 3.8011.90 4.0012.70 4.2013.60 4.6014.40 5.0015.20 5.30 15.20 5.50 14.90 5.60 13.50 5.10 11.30 4.70 10.00 4.30 8.50 3.80 6.60 3.10 4.60 1.80 2.500.80 0.40-0.70 -0.50-1.90 -1.20-2.70 -1.40-3.40 -1.70-3.90 -2.10-4.60 -2.30-4.90 -0.90-4.80 3.10-4.60 7.10-3.9011.00-2.70 14.40-1.7017.60-0.6018.700.3019.90 1.10 21.70 1.70 25.20 2.40 29.20 3.6035.50 5.2036.00 6.50 32.607.60 30.508.3029.309.0030.5010.50 32.9013.1070个大中城市二手住宅价格指数:三线城市:当月同比70个大中城市二手住宅价格指数:一线城市:环比月月5.300.90 4.80 1.00 4.200.10 3.700.603.900.004.000.10 3.800.00 3.400.20 2.600.00 2.00-0.10 1.30-0.70 0.50-0.50 -0.50-0.40 -1.00-0.20 -1.20-0.10 -1.500.00 -1.700.00 -1.800.30 -1.800.40 -1.700.40 -1.700.30 -1.600.30 -1.300.30 -0.800.60 -0.300.70 0.30 1.700.90 2.401.60 1.302.20 1.20 2.40 1.20 2.60 1.102.90 1.203.20 1.003.60 1.004.00 1.00 4.200.60 4.100.50 3.700.40 3.300.40 2.800.20 2.30-0.20 1.70-0.70 0.70-0.80 -0.40-0.90 -1.70-1.00 -3.000.10 -3.700.30 -4.400.40 -4.900.20 -5.300.00 -5.600.30 -5.70 1.60 -5.60 3.80 -5.30 3.10-4.60 2.70 -3.70 2.10 -2.80 1.70 -1.80 1.00 -1.40 1.30 -0.90 1.80 -0.60 3.00 -0.20 3.30 0.20 5.20 0.50 2.10 0.70 1.40 0.70 1.500.90 1.701.30 3.102.103.6070个大中城市二手住宅价格指数:二线城市:环比70个大中城市二手住宅价格指数:三线城市:环比月月0.500.70 0.300.30 0.200.10 0.300.10 0.000.10 0.000.10 0.000.10 -0.10-0.10 -0.10-0.10 -0.30-0.20 -0.70-0.30 -0.40-0.40 -0.50-0.30 -0.20-0.20 0.00-0.10 -0.10-0.20 0.00-0.10 0.100.10 0.200.10 0.200.00 0.000.00 0.100.00 0.20-0.10 0.200.10 0.300.20 0.700.50 0.600.50 0.500.50 0.400.50 0.400.30 0.400.30 0.400.30 0.500.30 0.500.30 0.400.30 0.500.30 0.300.10 0.300.10 0.200.00 0.100.10 0.00-0.10 -0.30-0.30 -0.90-0.70 -0.70-0.80 -1.00-1.00 -0.70-1.00 -0.40-0.40 -0.20-0.40 -0.30-0.40 -0.40-0.40 -0.10-0.20 0.10-0.10 0.200.00 0.400.000.400.00 0.300.00 0.200.00 0.100.00 0.300.00 0.300.00 0.400.000.700.001.400.20 1.300.30 1.100.20 1.000.10 1.000.201.500.402.500.8070个大中城市新建商品住宅价格指数:当月同比70个大中城市新建商品住宅价格指数:环比月月6.800.80 6.200.50 5.600.30 4.700.30 4.400.20 4.400.10 4.500.10 4.400.00 3.800.00 3.10-0.10 2.40-0.20 1.60-0.20 0.70-0.10 0.10-0.10 -0.50-0.30 -1.00-0.30 -1.30-0.10 -1.400.00 -1.300.10 -1.300.10 -1.300.00 -1.100.10 -0.600.30 -0.100.300.700.601.90 1.103.30 1.104.50 1.005.700.906.500.807.100.707.900.808.700.709.300.60 9.600.60 9.700.40 9.500.40 8.600.30 7.700.20 6.800.10 5.60-0.20 4.30-0.50 2.60-0.90 0.50-1.20 -1.20-1.00 -2.60-0.80 -3.70-0.60 -4.50-0.40 -5.30-0.50 -6.00-0.50 -6.40-0.20 -6.600.30 -6.300.10 -5.700.20-4.600.20 -3.300.20 -2.100.20 -1.200.10 -0.400.200.300.201.100.302.000.403.100.904.30 1.105.200.905.700.706.300.707.50 1.30 9.30 1.8070个大中城市新建商品住宅价格指数:一线城市:当月同比月3.70 3.80 3.50 3.00 3.303.904.20 4.70 4.30 4.10 3.70 2.40 0.80 -0.20 -0.70 -1.40 -1.90 -1.80 -1.60 -1.50 -1.40 -0.900.001.30 3.50 6.50 9.80 12.2014.2015.9017.3018.8020.3021.00 21.20 20.80 19.20 16.50 13.70 11.80 9.90 7.70 5.00 2.30 -0.20 -1.90 -3.00 -3.50 -3.90 -4.40 -4.50 -3.70 -0.70 3.007.10 11.00 14.70 17.10 19.50 21.30 23.90 27.30 31.50 33.90 32.10 30.7029.2030.5031.9070个大中城市新建商品住宅价格指数:二线城市:当月同比月6.30 6.20 5.60 4.40 4.30 4.30 4.50 4.20 3.60 2.90 2.10 1.60 0.60 0.00 -0.80 -1.60 -1.90 -2.00 -1.90 -1.70 -1.70 -1.50 -1.00 -0.20 0.802.203.905.706.907.908.609.4010.2010.8011.20 11.20 10.80 9.80 8.80 7.60 6.30 4.70 2.60 0.60 -1.20 -2.60 -3.60 -4.50 -5.20 -5.90 -6.30 -6.40 -6.20 -5.40-4.00 -2.60 -1.30 -0.200.701.602.503.60 5.307.308.9010.2011.50 13.70 16.8070个大中城市新建商品住宅价格指数:三线城市:当月同比70个大中城市新建商品住宅价格指数:一线城市:环比月月7.40 1.50 6.400.80 5.800.10 5.000.50 4.700.30 4.800.10 4.600.00 4.500.00 4.100.00 3.40-0.20 2.40-0.30 1.60-0.40 0.70-0.20 0.20-0.20 -0.30-0.30 -0.70-0.20 -1.00-0.20 -1.100.20 -1.000.20 -1.000.20 -1.100.20 -0.900.30 -0.500.60 -0.10 1.000.40 1.901.302.702.40 2.803.30 1.904.30 1.705.00 1.705.50 1.406.30 1.507.00 1.40 7.600.907.900.808.000.60 8.000.50 7.400.40 6.700.40 5.900.20 4.90-0.10 3.80-0.40 2.30-1.10 0.30-1.20 -1.30-1.10 -2.70-0.90 -3.80-0.30 -4.600.10 -5.500.10 -6.20-0.10 -6.600.20 -6.90 1.00 -6.90 3.00 -6.60 3.20-6.00 2.70 -4.90 2.30 -3.90 2.10 -3.30 1.20 -2.60 1.60 -2.20 1.60 -1.60 2.20 -1.00 2.60 -0.50 3.600.30 2.801.002.00 1.40 2.301.90 1.602.603.403.80 3.3070个大中城市新建商品住宅价格指数:二线城市:环比70个大中城市新建商品住宅价格指数:三线城市:环比月月0.800.70 0.500.40 0.300.30 0.400.30 0.200.20 0.100.10 0.000.10 0.000.00 0.000.00 -0.20-0.10 -0.30-0.10 -0.30-0.20 -0.20-0.10 -0.10-0.10 -0.50-0.20 -0.50-0.20 -0.20-0.10 0.100.00 0.200.10 0.200.00 0.000.00 0.000.10 0.200.20 0.400.200.800.301.300.80 1.200.90 1.200.70 1.000.80 1.000.70 0.800.60 0.900.80 0.800.60 0.600.60 0.600.50 0.500.40 0.500.40 0.300.20 0.300.20 0.100.00 -0.20-0.20 -0.60-0.50 -1.10-0.80 -1.20-1.10 -1.10-1.00 -0.80-0.80 -0.50-0.60 -0.40-0.50 -0.30-0.60 -0.40-0.50 -0.10-0.20 -0.10-0.30 0.10-0.20 0.30-0.200.30-0.10 0.300.00 0.300.00 0.30-0.10 0.400.00 0.500.00 0.600.000.700.101.500.40 1.800.60 1.600.40 1.400.301.400.302.200.60 2.90 1.10。

房地产价格指数是怎样计算的

DATA MAGAZINE37什么是房地产价格指数从定义上来讲,房地产价格指数是反映一定时期房地产价格变动程度和趋势的相对数,它是通过百分数的形式来反映房价在不同时期的涨跌幅度。

1998年,根据国家统计局的统一部署,包括北京、上海在内的35个城市正式开始按季度编制房地产价格指数。

2005年7月扩大到70个调查城市,并按月编制和对外公布价格指数。

房地产价格指数的计算方法根据国家统计局《房地产价格统计调查方案》的要求,房地产价格指数的汇总计算要通过以下4个步骤完成:抽选调查样本房地产价格调查采用重点调查和典型调查相结合的方法。

在选择调查样本时要充分考虑其代表性并兼顾各种房屋类型,如调查的商品房中包括经济适用房、普通住宅、高档住宅(别墅、公寓)、写字楼、商业用房;选择的调查样本要均匀分布于所调查地区的范围内,其营业额应占本地区全部房地产企业营业总额的70%以上。

目前北京这一比例达到81%,超过了国家统计局对调查样本数量的要求,保证了调查样本的代表性。

权数(比重)的确定根据国家制度的要求,房地产价格指数的取得是采用固定权数加权平均的计算方法。

权数一般用上一年全市房屋的销售额推算。

如将商品房、二手房的销售额占全市房屋总销售额的比重作为这两类房屋的权数。

(权数每年更新一次。

)采集价格房屋是个体差异性非常大的特殊商品。

一套房子的价值,不仅取决于其直接包含的面积大小、房型结构、建筑材料等内部因素,更在于其所处地段位置、小区环境、配套设施等外部因素。

同样面积和结构的房子,仅仅因为地段的不同,价值也许会相差数倍。

因此,在考察房屋的价格变化时,就要遵循同质可比的原则,所谓同质,就是选择同一区域、同一地段同样建材和结构的房子,剔除品质变化对价格的影响,反映真正的市场需求变化引发价格产生的波动,传达正确的市场信号。

价格指数的计算在取得了全部调查企业的销售价格资料后,首先计算各调查样本的涨幅,即个体指数,再采取由下到上逐级汇总的方法汇总出房屋销售价格总指数。

2005年11月70个大中城市房屋销售价格指数表

兰州

105.0

99.9

106.2

99.9

98.8

98.7

西宁

103.1

100.5

103.2

101.2

104.2

100.0

银川

102.6

100.6

102.5

100.2

104.2

101.4

乌鲁木齐

100.8

100.4

100.3

100.4

100.7

100.3

注:同比以去年同月价格为100,环比以上月价格为100。

101.1

遵义

103.0

100.5

102.9

100.3

102.8

99.3

大理

102.8

100.0

100.6

100.0

109.6

100.0

注:同比以去年同月价格为100,环比以上月价格为100。

石家 庄

105.5

100.5

104.5

100.4

106.6

100.8

太原

103.9

100.9

105.7

102.3

102.5

100.2

呼和浩特

113.6

101.0

115.7

100.3

108.3

100.0

沈阳

106.4

102.0

105.9

101.2

111.3

104.8

大连

113.4

102.3

115.1

102.7

2005年11月70个大中城市房屋销售价格指数表(续表)

地区

房屋销售价格指数

新建商品住房

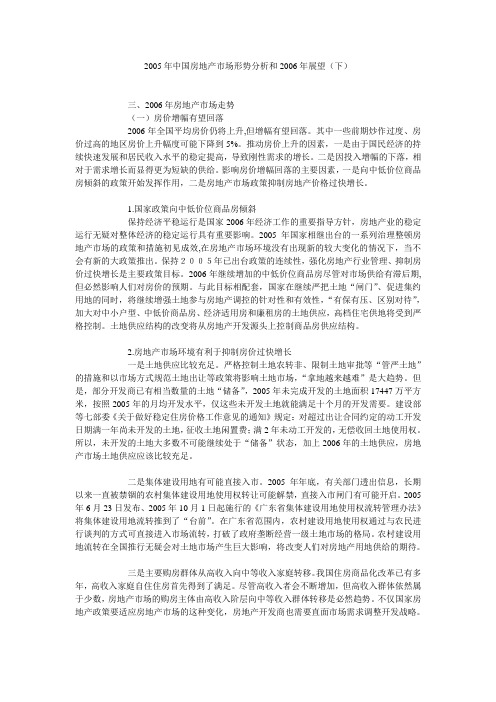

2005年中国房地产市场形势分析和2006年展望(下)

2005年中国房地产市场形势分析和2006年展望(下)三、2006年房地产市场走势(一)房价增幅有望回落2006年全国平均房价仍将上升,但增幅有望回落。

其中一些前期炒作过度、房价过高的地区房价上升幅度可能下降到5%。

推动房价上升的因素,一是由于国民经济的持续快速发展和居民收入水平的稳定提高,导致刚性需求的增长。

二是因投入增幅的下落,相对于需求增长而显得更为短缺的供给。

影响房价增幅回落的主要因素,一是向中低价位商品房倾斜的政策开始发挥作用,二是房地产市场政策抑制房地产价格过快增长。

1.国家政策向中低价位商品房倾斜保持经济平稳运行是国家2006年经济工作的重要指导方针,房地产业的稳定运行无疑对整体经济的稳定运行具有重要影响。

2005年国家相继出台的一系列治理整顿房地产市场的政策和措施初见成效,在房地产市场环境没有出现新的较大变化的情况下,当不会有新的大政策推出。

保持2005年已出台政策的连续性,强化房地产行业管理、抑制房价过快增长是主要政策目标。

2006年继续增加的中低价位商品房尽管对市场供给有滞后期,但必然影响人们对房价的预期。

与此目标相配套,国家在继续严把土地“闸门”、促进集约用地的同时,将继续增强土地参与房地产调控的针对性和有效性,“有保有压、区别对待”,加大对中小户型、中低价商品房、经济适用房和廉租房的土地供应,高档住宅供地将受到严格控制。

土地供应结构的改变将从房地产开发源头上控制商品房供应结构。

2.房地产市场环境有利于抑制房价过快增长一是土地供应比较充足。

严格控制土地农转非、限制土地审批等“管严土地”的措施和以市场方式规范土地出让等政策将影响土地市场,“拿地越来越难”是大趋势。

但是,部分开发商已有相当数量的土地“储备”,2005年未完成开发的土地面积17447万平方米,按照2005年的月均开发水平,仅这些未开发土地就能满足十个月的开发需要。

建设部等七部委《关于做好稳定住房价格工作意见的通知》规定:对超过出让合同约定的动工开发日期满一年尚未开发的土地,征收土地闲置费;满2年未动工开发的,无偿收回土地使用权。

2005年郑房指数

2005年郑房指数2005年1月郑房指数分析销售指数(按套)价格指数住宅(按套)商业用房(按面积)办公用房(按面积)120011915648519521月份,投放项目22个,较去年12月减少了22个,较去年同期增加了3个;投放面积60.74平方米,较上月下降了26.77%,同比增长113.42%。

共计销售商品房4194套,较去年同期增长了215.34%。

销售面积为51.21万平方米,较上月下降了9.6%,同比增长了214.94%。

销售均价为2526元/平方米,较上月下降了13.7%,较去年同期有1.37%的小幅下降。

总体来说:新年伊始,郑州房地产市场较上月的投放和销售高潮过后有大幅回落。

但与去年同期相比,投放和销售大幅度增长;尤其是销售套数和销售面积,分别是去年同期的3.2倍和3.15倍。

全市投放情况中,住宅投放55.78万平方米,非住宅面积4.96万平方米;从各行政区投放来看,金水区投放项目12个仍居首位,面积达31.96万平方米,占总投放的52.62%;其次是二七区和惠济区。

从物业投放类型看,多层投放41.47万平方米,占住宅投放的74.35%,较上月所占份额下降10.05%;而高层占住宅投放比例的17.16%,较上月有1.6个百分点的增长;办公用房有2个项目投放,总面积为3.1万平方米。

从住宅市场销售情况来看,销售3901套,较上月增长216套,较去年同期增加了216.38%;销售面积达48.07万平方米,较上月减少了3.04万平方米,降幅不大。

均价2301元/平方米,较上月每平方米下降了233元。

其中,多层物业仍然是住宅销售的亮点所在:销售2430套,面积达26.87万平方米,占整个住宅销售面积的55.9%,均价为2074元/平方米;本月多层物业中,富田太阳城、思念果岭山水、大河春天等项目销售不错。

高层(包括小高层)在经历上月的占住宅45.43%高额销售比例之后,销售面积有一定程度的回落:共销售848套,销售面积13.15万/平方米,是上月销售面积的56.63%。

2005至2010年全国70个大中城市房屋消费价格指数

105.3 105.9 106.1 106.3 105.8 106.6 106.3 107.1 106.7 106.6 106.1 106.4 105.9 106.2 106.9 107.1 108.3 107.2 106.2 106.8 107.5

105.5 106.1 106.3 106.6 106.4 106.4 106.3 106.6 105.5 104.8 105.7 105.5 105 105.3 106.4 106.4 106.9 107 107.2 107.1 107.5

商品房高 商品房高 商品房保 商品房经 档住宅 商品房别 档公寓 障性住房 济适用房 (%) 墅(%) (%) (%) (%)

112.8 114.1 114.8 115.2 115.1 116.4 118 119.1 119.6 118.5 115.5 111.5 107.2 104.1 101.5 100.5 99.6 98.3 97 96.4 96.2 96.3 97.2 98 98.91 100.74 103.32 105.5 107.7 109.7 111.1 112.3 112.7 112.9 112 111.5 111.8 113.5 112.3 110.9 110 110.1 108.5 106.5 106.9 107.6 108.4 108.4 108.5 109.4 110.5 111.7 111.8 110.9 108.9 107.9 105.5 100.5 99.2 98.2 98 96.6 95.7 95.4 95 95.1 97.6 98.6 99.5 103.23 104.06 106.3 108.7 111.3 112.2 112.4 112.5 113.1 110.2 109.5 108.7 110.3 111.1 111.2 109.4 109 107.4 106.8 115.8 117.4 118.1 119 118.8 120.3 122.1 123.2 123.8 122.7 119.1 113.5 108.2 106.4 102.9 101.9 100.7 99.4 97.8 97.1 97 97.1 97.2 98 98.91 99.69 103.24 105.4 107.5 109.3 111.1 112.7 113.3 113.5 113.4 113.2 113.7 115 113 110.7 110.2 110.6 109 106.4 0 0 0 0 0 0 0 0 0 0 0 0 0 0 0 0 0 0 0 0 0 0 0 0 0 0 0 0 0 0 0 0 0 0 0 0 0 0 0 0 0 0 0 0 101 101 100.9 101.1 101.1 101.1 101.1 101.4 101.3 101.3 101.1 101 100.8 100.6 100.6 100.6 100.5 100.5 100.6 100.4 100.4 100.4 100.3 100.4 100.59 100.63 100.81 101.3 102.1 102.7 103.2 103.8 104.4 104.7 104.8 105.1 103.9 102.9 103.3 104.2 103.1 102.9 101.4 102

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

2005年12月70个大中城市房屋销售价格指数表

地区房屋销售价格指数新建商品住房价格指数二手住房价格指数同比环比同比环比同比环比

全国 106.2 100.6 107.1 100.7 104.7 100.2

北京 107.1 100.8 107.4 100.7 111.0 102.6

天津 105.8 100.4 106.5 100.3 104.6 100.4

石家庄 106.6 101.2 106.4 101.2 107.9 101.5

太原 103.2 99.4 104.3 99.5 102.5 100.0

呼和浩特 112.9 100.4 114.6 100.7 108.4 100.0

沈阳 106.2 100.0 106.2 100.7 102.5 98.8

大连 115.8 101.8 118.2 100.7 120.8 105.3

长春 100.9 101.2 101.2 103.2 101.3 100.1

哈尔滨 105.5 100.9 105.9 100.6 106.5 101.6

上海 99.9 99.3 97.9 99.7 103.7 98.8

南京 105.0 100.4 104.4 99.9 107.1 101.2

杭州 104.4 99.7 105.4 99.4 104.6 100.0

宁波 104.6 100.2 105.0 100.2 103.6 99.4

合肥 102.2 98.3 100.8 98.6 103.2 95.3

福州 104.0 100.7 104.5 100.9 106.7 100.8

厦门 104.6 100.6 104.7 100.2 105.3 101.9 南昌 105.5 100.3 106.3 100.1 104.4 101.2 济南 106.3 100.2 107.5 100.3 104.4 100.0 青岛 107.7 100.9 109.7 100.5 106.4 101.7 郑州 104.8 100.6 105.2 100.9 106.2 98.9 武汉 104.5 100.8 104.2 100.8 109.7 100.9 长沙 104.9 101.0 106.0 101.9 105.9 100.7 广州 103.1 100.8 104.4 101.6 100.9 99.7 深圳 109.6 101.2 108.9 101.3 110.2 101.2 南宁 105.5 101.4 106.5 101.9 100.4 100.1 海口 97.7 98.8 99.0 99.7 93.9 96.6

成都 107.1 100.6 107.7 100.9 106.6 100.0 贵阳 103.1 101.2 103.0 99.8 102.9 102.9 昆明 102.3 100.6 100.9 100.2 104.2 105.4 重庆 106.2 100.2 106.2 100.1 103.1 100.8 西安 104.0 100.5 104.1 100.1 106.3 100.0 兰州 105.7 100.8 105.9 100.4 101.9 99.6 西宁 103.9 100.1 104.7 100.1 104.3 100.0 银川 102.4 100.4 101.9 100.0 103.0 100.8

乌鲁木齐 99.6 99.6 97.3 97.3 100.5 100.2

注:同比以去年同月价格为100,环比以上月价格为100。

2005年12月70个大中城市房屋销售价格指数表(续表)

地区房屋销售价格指数新建商品住房价格指数二手住房价格指数同比环比同比环比同比环比

唐山 107.4 100.7 105.9 101.4 109.2 99.9

秦皇岛 106.0 100.5 105.6 100.7 105.5 100.3

包头 106.8 99.9 106.3 100.0 107.6 100.1

丹东 101.2 98.8 95.6 95.8 110.3 101.3

锦州 100.2 99.8 100.7 99.5 100.0 100.0

吉林 105.1 100.5 106.9 100.2 103.1 101.3

牡丹江 101.5 99.6 101.8 99.5 102.2 100.5

无锡 104.9 100.2 105.6 99.9 106.1 101.2

徐州 107.4 100.3 107.7 100.3 108.8 100.3

温州 98.1 100.1 99.1 100.0 97.2 100.2

金华 100.9 100.0 100.9 99.9 101.3 99.9

蚌埠 102.7 100.6 103.0 100.4 102.3 101.7

安庆 106.5 100.3 107.5 100.4 105.0 100.3

泉州 103.8 100.6 103.9 100.8 104.4 100.2

九江 103.8 99.5 105.5 98.8 102.7 99.8

赣州 105.3 100.4 104.5 100.1 106.1 101.0

烟台 105.1 102.2 105.2 102.1 103.5 101.9

济宁 107.2 101.6 108.3 102.1 105.7 100.5

洛阳 101.7 100.4 102.1 101.3 101.9 95.6

平顶山 102.2 100.1 103.0 100.1 103.1 100.0 宜昌 105.2 101.2 106.8 100.2 102.8 102.6

襄樊 104.9 102.9 103.5 100.1 109.6 112.2

岳阳 101.3 100.2 101.5 100.2 100.5 99.5

常德 103.5 101.2 104.4 100.8 105.6 103.7

惠州 101.6 99.9 102.7 101.0 100.2 99.6

湛江 104.3 101.9 105.1 102.3 103.4 103.1

韶关 103.7 100.1 103.6 100.1 104.6 100.1

桂林 104.3 101.8 104.2 101.4 101.8 100.3

北海 102.7 102.5 106.0 104.2 97.0 101.4

三亚 100.8 100.6 103.3 100.2 95.5 101.5

泸州 107.9 100.9 107.8 101.3 105.7 101.2

南充 103.6 99.6 108.3 100.8 93.6 93.6

遵义 103.0 103.1 102.5 103.8 102.3 102.2

大理 103.9 100.8 101.4 101.2 112.5 100.0

注:同比以去年同月价格为100,环比以上月价格为100。