青岛啤酒企业价值评估报告v0.3

青岛啤酒营运能力分析

目录摘要 (1)ABSTRACT (2)1 导言 (2)1.1研究背景 (2)1.2研究意义 (3)2 营运能力分析相关理论基础 (3)2.1营运能力的概念 (3)2.2营运能力对企业的影响及重要性 (4)2.3营运能力分析相关指标 (4)3 青岛啤酒营运能力分析 (5)3.1公司简介 (5)3.2青岛啤酒营运能力分析 (6)4 青岛啤酒营运能力存在的问题 (11)4.1应收账款逐年增多,收回幅度相对减弱 (11)4.2存货起伏较大,存货处理不理想 (11)4.3流动资产周转率下降,流动资产周转缓慢 (12)4.4固定资产周转速度逐年下滑 (12)5 提升青岛啤酒营运能力的建议 (13)5.1加强公司应收账款的收回力度 (13)5.2减少存货的库存,合里库存 (13)5.3加速流动资产的周转,预防不良资产 (13)5.4加强固定资产的利用和管理 (14)参考文献 (14)致谢 ............................................................................................... 错误!未定义书签。

摘要通过对企业营运能力指标的分析评价,可以正确的判断企业持续经营能力,以及公司的资产使用效率,从而提高公司的经营管理水平。

通过流动资产周转率、固定资产周转率、总资产周转率、应收账款周转率和存货周转率等指标揭示企业资金周转的情况,揭示企业资源配置的情况,促进公司改善资源配置。

营运能力研究是企业日常管理中的一个重要财务性工作,对于酒类企业来说营运能力研究就需要涉及到库存周转率、流动资产周转率等内容,如何提升企业各项资金的使用效率、加强对企业营运能力的提升。

采用将营运能力理论与实际案例相结合的方式,首先对营运能力相关概念和指标进行阐述,其次介绍了青岛啤酒的基本情况,对其近四年的营运能力指标进行了分析和评价,挖掘出企业资本管理中存在问题和影响因素;最后,针对出现的问题我提出了一些结论和建议。

企业盈利能力分析——以青岛啤酒股份有限公司为例

企业盈利能力分析--以青岛啤酒股份有限公司为例摘要在上市公司的经营业绩中,盈利能力越强,就能承受更多的危险,因此投资者和经营治理者都非常重视公司的盈利水平。

怎样去评估企业的盈利水平,怎样透视企业的盈利品质,这一直以来是会计届和投资行业都关注的问题。

本文主要是对企业盈利能力以及相关概念进行了概述,通过对青岛啤酒股份有限公司2013、2014、2015三年的相关数据进行计算分析,依据具有的问题做出可行性参考意见,让公司的治理者以及投资人员和债权人等熟悉公司的盈利水平信息,给公司治理人员作出治理决策供给依据,于此同时也对于青岛啤酒在不断严峻的经济背景下的进展有帮助。

关键词:盈利能力;盈利指标;青岛啤酒ABSTRACTIn the performance of listed companies, investors pay special attention to its earnings and the future development of capacity, the higher the profit level, the stronger the ability to take risks. How to evaluate the profitability of the company, how the company's earnings quality perspective, has been a hot topic in the accounting, investments.This article mainly through to the enterprise profit ability, and related concepts are analyzed at the same time for Qingdao beer co., LTD., profitability indicators were summarized, through to the Qingdao beer co., LTD., 2013, 2014, 2015, three years of calculation and analysis of relevant data, put forward feasible Suggestions according to the present situation, make the enterprise operators, investors and creditors to understand the profitability of enterprises information, provide the basis for enterprise managers make business decisions, and at the same time help to Qingdao beer in the increasingly harsh economic environment of survival and development.Key words: Profitability; Profitability indicators; Qingdao beer目录1 前言 02 盈利能力分析概述 02.1 企业盈利能力分析的重要性 02.2 企业盈利能力分析的相关指标 03 盈利盈利能力分析--以青岛啤酒股份有限公司为案例 (1)3.1 青岛啤酒股份有限公司概况 (1)3.2 青岛啤酒盈利能力指标分析 (2)3.2.1 从经营利润形成过程的视角进行分析 (2)3.2.2 利润表组成要素的构造分析 (4)3.2.3 以销售收入作为前提的盈利标准研究 (4)3.2.4 资产经营盈利能力研究 (5)3.2.5 资本盈利能力研究 (6)3.3 青岛啤酒股份有限公司盈利能力的影响因素 (9)3.3.1 费用支出对于公司盈利能力的影响 (9)3.3.2 资产应用效率对于公司盈利能力的影响 (9)3.3.3 营业获利对于公司盈利能力的影响 (9)3.3.4 税收方针对于公司盈利能力的影响 (9)4 提高盈利能力的相关建议 (10)4.1 提高治理能力,加强成本支出的控制 (10)4.2 加强资金治理,增加资产的应用率 (10)4.3 积极开拓市场,改变销售战略,提高营业收入 (10)4.4 增加创新水平,提高核心的实力 (10)结论 (11)参考文献 (12)致谢 01 前言盈利水平一般是对于公司在某时期之中获得利益的水平,是不一样的单位生产经营效果的综合性体现。

青岛啤酒企业价值评估(1)

青岛啤酒商标权价值评估摘要:超额收益法通过计算贷评估的商标权预期产生的超额收益,然后资本化得到其价值。

本论文预测出青岛啤酒未来的利润额,利用超额收益现值法,评估出青岛啤酒商标权的价值。

关键词:商标权价值青岛啤酒超额收益法一、超额收益法[2]超额收益法是以改组企业的超额收益为基础,以之评估企业商标的方法。

这种方法的基本思路是直接用企业超过行业平均收益来对商标进行估算。

它有三种方法:超额收益倍数法、超额收益资本化法、超额收益现值法。

(一)、超额收益倍数法超额收益倍数法是将超额收益的一定倍数作为企业商标的评估价值。

这种方法的具体运用步骤为,首先确定企业所处行业的正常收益率,可以用行业平均收益率来代替正常收益率,并根据改组企业资产总额计算出正常收益。

(二)、超额收益资本化法超额收益资本化法的基本思路是超额收益商标创造的利益,按一般资本报酬率,需要多少价值的资产才能创造这一利益,据此确定商标的价值的方法。

这种方法一般适合那些已经进入成熟期,并可在预计的若干年内,生产经营比较稳定的改组企业。

(三)、超额收益现值法超额收益现值法的基本思路是改组企业商标权这现无形资产能给企业在未来时期内带来多少超额收益。

这种方法的步骤为:首相,合理的确定企业的超额收益的剩余经济寿命。

其次,确定在剩余经济寿命期内的超额收益。

最后,评估确定商标价值,测定合理的折现率,企业剩余经济寿命期间预期超额收益的折现额之和,便是企业的商标价值。

二、商标及其企业概况(一)、青岛啤酒是全国著名的啤酒企业,经过百年沧桑,这座最早的啤酒公司发展成为享誉世界的“青岛啤酒”的生产企业。

主要产品商标为青岛啤酒,它由文字和图案组成,已在中国国家工商行政管理局注册,如表1所示。

表1 商标注册情况自从商标作为青岛啤酒股份有限公的标记进入市场以来,该公司及其重视其商标在市场中的形象,在国际市场上建立的良好的信用。

青岛啤酒几乎囊括了1949年新中国建立以来所举办的啤酒质量评比的所有金奖,并在世界各地举办的国际评比大赛中多次荣获金奖。

企业价值评估报告(3篇)

第1篇一、报告摘要本报告旨在对某企业(以下简称“目标企业”)进行全面的资产评估,以确定其市场价值。

评估过程遵循了国际评估准则和中国相关法律法规,综合考虑了市场条件、企业财务状况、经营状况、行业发展趋势等因素。

本报告从目标企业的概述、财务分析、市场分析、风险评估、结论和建议五个方面进行阐述。

二、目标企业概述1. 公司名称:某有限公司2. 注册资本:人民币XXX万元3. 成立时间:XXXX年XX月4. 法定代表人:XXX5. 注册地址:XX省XX市XX区XX路XX号6. 主营业务:XX行业XX产品/服务三、财务分析1. 财务报表分析通过对目标企业近三年的财务报表进行分析,得出以下结论:(1)营业收入:目标企业近三年营业收入呈稳定增长趋势,2018年为人民币XXX万元,2019年为人民币XXX万元,2020年为人民币XXX万元。

(2)净利润:目标企业近三年净利润也呈稳定增长趋势,2018年为人民币XXX万元,2019年为人民币XXX万元,2020年为人民币XXX万元。

(3)资产负债率:目标企业资产负债率保持在合理范围内,2018年为XX%,2019年为XX%,2020年为XX%。

(4)现金流:目标企业近三年经营活动产生的现金流量净额均大于0,表明企业具有较强的盈利能力和偿债能力。

2. 财务指标分析(1)盈利能力:目标企业毛利率、净利率等指标均处于行业平均水平,具备较强的盈利能力。

(2)运营能力:目标企业存货周转率、应收账款周转率等指标表现良好,表明企业具有较强的运营能力。

(3)偿债能力:目标企业资产负债率、流动比率等指标表明企业具备较强的偿债能力。

四、市场分析1. 行业分析(1)行业背景:XX行业在我国近年来发展迅速,市场规模不断扩大,市场需求旺盛。

(2)行业趋势:随着科技进步和消费者需求的变化,XX行业呈现出以下趋势:a. 产品创新:企业加大研发投入,提高产品品质,满足消费者多样化需求。

b. 市场竞争:行业竞争加剧,企业需不断提升自身竞争力。

青岛啤酒2020年财务分析详细报告

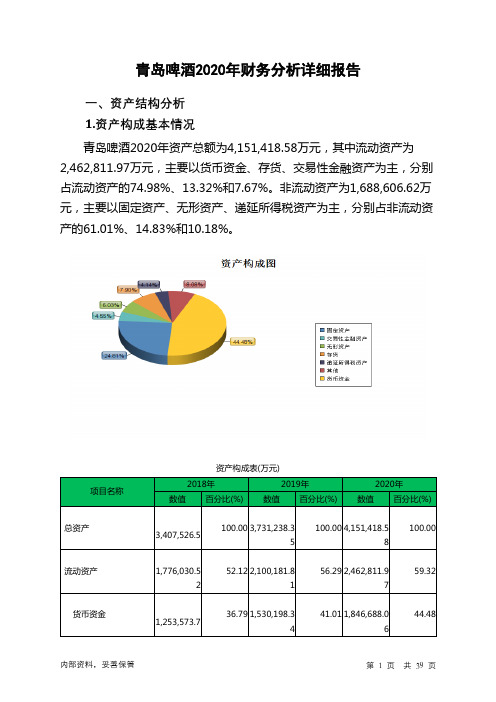

青岛啤酒2020年财务分析详细报告一、资产结构分析1.资产构成基本情况青岛啤酒2020年资产总额为4,151,418.58万元,其中流动资产为2,462,811.97万元,主要以货币资金、存货、交易性金融资产为主,分别占流动资产的74.98%、13.32%和7.67%。

非流动资产为1,688,606.62万元,主要以固定资产、无形资产、递延所得税资产为主,分别占非流动资产的61.01%、14.83%和10.18%。

资产构成表(万元)项目名称2018年2019年2020年数值百分比(%) 数值百分比(%) 数值百分比(%)总资产3,407,526.5 100.00 3,731,238.35100.00 4,151,418.58100.00流动资产1,776,030.52 52.12 2,100,181.8156.29 2,462,811.9759.32货币资金1,253,573.7 36.79 1,530,198.3441.01 1,846,688.0644.48存货265,122.47 7.78318,176.938.53328,103.357.90交易性金融资产120,254.45 3.53 152,379.3 4.08188,886.284.55非流动资产1,631,495.98 47.88 1,631,056.5543.71 1,688,606.6240.68固定资产1,029,633.21 30.22 1,022,148.2427.39 1,030,150.4224.81无形资产259,968.55 7.63255,857.256.86 250,384.3 6.03递延所得税资产120,702.04 3.54145,503.553.90171,830.764.142.流动资产构成特点企业持有的货币性资产数额较大,约占流动资产的82.68%,表明企业的支付能力和应变能力较强。

但应当关注货币性资产的投向。

海尔品牌资产评估问题研究

海尔品牌资产评估问题研究【摘要】随着我国市场经济体制改革的不断深入,品牌价值在诸如企业兼并、投融资等经济活动中越来越显示其重要性。

品牌作为企业一项重要的无形资产,反映了企业发展的潜力,决定了企业的长期竞争力,如何合理量化品牌的价值,成为亟待解决的一个课题。

同时品牌资产是个战略性问题,它是竞争优势和长期利润的基础,它必须由企业的高级管理层亲自决策。

品牌领导模式的目标不仅要管理品牌形象,更要建立品牌资产。

本文在系统研究国内外现有的品牌价值评估方法的基础上,对海尔品牌资产评估中存在的问题进行了分析研究,并提出了相应的解决办法,以期可以为企业的品牌评估实践提供借鉴的措施。

【关键词】品牌资产资产评估Iterbrand法世界品牌实验室法The brand of haier assets evaluation【abstract 】along with our country market economy system reform, such as brand value in enterprise merger and investment in economic activity become more and more important. As the enterprise brand is an important intangible asset, and reflect the enterprise development potential, decided to enterprise's long-term competitiveness, how to reasonable quantitative the value of the brand, urgent to a project. Based on the system research existing brand value at home and abroad on the basis of evaluation method, the haier brand assets evaluation of the problems in the analysis, the paper for the enterprise brand can be reference for assessment practice. This paper first introduces the present situation of the asset valuation of the haier brand, then analyzes the reasons, at the same time, this paper introduces the traditional evaluation method, the cost method and approach, income method and so on, also study modern typical evaluation method, according to the evaluation of different Angle, divided into two classes: based on enterprise brand value evaluation methods and the evaluation based on consumer brand value method, through the two kinds of methods of comparative study, the conclusions are as follows: the brand value evaluation should be focused on comprehensive, integrated enterprise and consumers shall be two of the biggest factors in constructing brand value evaluation model. Next, from the haier brand assets evaluation problem draw to solve the problems of the measures and Suggestions.【key words 】brand value;intangible assets;brand assets evaluation;the brand of haier assets evaluation目录引言 (1)一、品牌资产评估概述 (1)(一)品牌资产评估的概念 (1)(二)品牌资产评估的意义 (1)(三)品牌资产评估的主要方法 (2)1.成本法 (2)2.市价法 (2)3.收益法 (3)4.Interbrand法 (3)5.世界品牌实验室法 (3)(四)国内品牌资产评估的发展现状 (4)二、海尔品牌资产评估剖析 (4)(一)海尔品牌资产评估的现状 (5)(二)海尔品牌资产评估采用的方法 (5)1.国内海尔品牌资产评估采用的方法 (5)2.国外海尔品牌资产评估采用的方法 (5)(三)海尔品牌资产评估中存在的问题 (6)1.资产评估的核定标准缺乏统一性 (6)2.在资产评估中违背市场原则 (6)3.品牌资产交易少,市场不活跃 (7)4.不具有实物形态,评估人员能力欠缺 (7)5.评估委托方提供的资料不准确,缺乏可信性 (7)6.评估管理体制不合理 (7)7.缺乏监督,评估市场混乱 (8)三、海尔品牌资产评估的启示 (9)(一)完善品牌资产评估法律法规体系和相应标准 (9)(二)规范品牌资产报告的披露 (9)(三)加强品牌资产理论研究 (10)(四)提高评估从业人员素质 (10)(五)建立网络评估数据库 (10)(六)完善品牌资产评估机构设置 (11)(七)加强对国内品牌资产评估机构的监管 (11)结论 (12)致谢 (13)参考文献 (14)┊┊┊┊┊┊┊┊┊┊┊┊┊装┊┊┊┊┊订┊┊┊┊┊线┊┊┊┊┊┊┊┊┊┊┊┊┊引言80年代以来,西方营销界一个广为流传的概念是“品牌资产”(Brand Equity),它将古老的品牌思想推向新的高峰。

【青岛啤酒企业的估值研究3400字】

山东青岛啤酒企业估值的案例分析第1章引言 (1)1.1 研究背景 (1)1.2 研究意义 (1)第2章公司经营环境分析 (1)2.1 经营环境分析 (1)2.2 企业竞争优势 (3)第3章公司估值分析 (3)3.1 估值方法选择 (3)3.2 现金流贴现法 (4)3.3 主营业务收入预测 (4)3.4 营业净利润(NOPAT)预测 (5)3.5 运营资金投资额预测 (6)3.6 净资本支出预测 (8)3.7 权益自由现金流(FCF)预测 (9)3.8 加权平均资本成本(WACC)预测 (10)3.9 公司权益价值估值 (11)第4章总结 (11)参考文献 (11)第1章引言1.1 研究背景20世纪80年代,我国开始引入相关的企业价值评估理论、方法和模型,但开始放缓。

由于中国经济的快速发展和资本实力的增强,更多的重组和并购。

因此,对于我国上市企业来说,迫切需要有效、科学的模型和方法来评估企业价值。

本研究以山东青岛啤酒为例,对其价值进行了评估。

山东青岛啤酒公司是我国饮料啤酒行业的代表性企业,深耕饮料啤酒领域多年,山东青岛啤酒在曾经在2018-2020年三年连续获得我国“国家饮料啤酒企业荣誉金奖”、“国家优质纳税企业”以及入围了华润排行榜排出的“全球优质饮料啤酒企业500强”。

山东青岛啤酒的发展是我国饮料啤酒企业改革创新的缩影,因此能够在很大程度上代表着我国饮料啤酒企业的发展状况。

1.2 研究意义通过对山东青岛啤酒的分析不仅使企业管理者能够了解企业的价值和适当条件,而且有助于外部投资者的监督和管理。

通过价值评估对山东青岛啤酒企业的影响,分析价值评估方法和流程的主要因素,找出主要因素,了解山东青岛啤酒企业未来的盈利能力,为山东青岛啤酒企业未来发展提供了铺垫(李晓明,王子涵, 张思,2021)。

第2章公司经营环境分析2.1 经营环境分析2019年以来,我国饮料啤酒出口市场和整体出货量保持增长趋势。

消费市场的增长速度快于商业市场。

企业价值评估案例PPT课件

位; • 3)青岛啤酒的质量可以与任何名牌啤酒匹敌; • 4)青岛啤酒在广大消费者中建立了良好的口碑效应; • 5)青岛啤酒已经建立了庞大的销售、管理体制网络; • 6)市场已有投入,在目标消费群中有一定知名度; • 7)各级营销人员市场实战经验丰富,敬业、热忱、有冲

• 5)二批商开发有难度,经销商对选择代理新品牌啤酒普 遍谨小慎微。

3.机会(O)

• 1)政府的大力支持

• 2)青岛啤酒后市机会较大

• 3)增发新股给青岛啤酒的发展带来新机遇

9

4.威胁(T) • 1)该细分市场基本无经验可以借签,自行摸索过程可能

会遭遇不可预见的困难而使市场开发受阻; • 2)营销战术、营销工具有可自制性,存在被竞品跟进、

企业价值评估案例

—青岛啤酒

组员:孙瑞、张冬、蒲小莉、 葛秀荣、朱林慧 —财管五班第四 组

1

研究框架

资料

评估目的 评估基准日

• 企业概况 • 宏观环境 • 产业环境 • 内外部环境 • 财务状况 资料

青岛啤酒概况

青岛啤酒股份有限公司,公司的前身是国营青岛啤 酒厂, 1903年由英、德两国商人合资开办, 是我国最早的 啤酒生产企业。青岛啤酒选用优质大麦、大米、上等啤酒 花和软硬适度、洁净甘美的崂山矿泉水为原料酿制而成。 原麦汁浓度为十二度,酒精含量3.5-4%。酒液清澈透 明、呈淡黄色,泡沫清白、细腻而持久。

建厂等多种资本运作方式,青岛啤酒在中国19个省、市、

自治区拥有50多家啤酒生产基地,基本完成了全国性的战

略布局。

•

青岛啤酒远销美国、日本、德国、法国、英国、意大

利、加拿大、巴西、墨西哥等世界70多个国家和地区。全

青岛啤酒公司财务分析与价值评估

青岛啤酒财务分析与价值评估(一)财务分析1、盈利能力分析盈利能力分析,是指一个企业在其经营活动中获得多少报酬和利润的能力,其获得报酬和利润越多,则说明其盈利能力强,反之则相反。

企业进行经营和财务的管理就是以获得利润的来作为出发点和最终的归宿,也是一个企业生存和发展必然要考虑的因素。

盈利能力的好坏是众多利害关系人所关注的,企业的投资者也是通过看企业的盈利能力来判断其投资报酬,同时还是评价相关经营管理者工作绩效的依据。

青岛啤酒公司2018-2020年盈利能力财务数据见下表1:表1青岛啤酒2018-2020年盈利能力财务比率由上表我们可以看出青岛啤酒的销售利润率是呈逐年上升趋势的,这也说明青岛啤酒公司的销售能力也是在逐年增长,净资产收益率的提高说明所有者权益所能获得报酬的能力加强,在2018-2020年间净资产收益率增长幅度还是较大的。

随着各方面能力都有所提高,成本费用也得到了很好的利用,所以成本费用利用率与每股收益也随之提高,所以综合各方面情况来看,青岛啤酒的盈利能力在这三年间是有所提升的。

2、营运能力分析营运能力是指一个企业的资金运用情况的是否合理。

如果企业的资金的周转情况好的话,则说明企业的营运能力好。

通过对企业营运能力的分析,企业经营管理者能更好的了解到企业的资金运用情况和经营管理水平,在一定情况下我们可以将一个企业的营运能力好,来说明企业的经营效率也好,资金也得到了充分的利用。

青岛啤酒公司2016-2018年营运能力财务数据见下表2:表2青岛啤酒2016-2018年营运能力财务比率从上表我们可以看出,青岛啤酒公司的存货周转率在2016-2017年呈轻微下降趋势;2017-2018年,存货速度有所提升,变现能力有所提高,逐渐好转。

固定资产周转率逐年上升,说明固定资产利用效率高,管理上趋于合理性。

总资产周转率有轻微下滑,但总体影响不大,这说明企业资产的运用还是较为合理的。

所以由上总体看来,青岛啤酒公司2018年较前两年来说,营运能力还是有所上升的。

(财务管理案例)青岛啤酒财务管理案例精析

目录PART I 战略分析 (2)PART II 会计分析 (8)PART III 财务分析 (15)PART IV 价值评估…………………33PART I 战略分析一、参考公司历年来的财务报告,评价公司2001年前后的并购战略有何差异?2003年,青岛啤酒迎来其百岁华诞。

百年青啤不但成为了青岛的名牌,而且成了中国的名牌,世界的名牌。

企业能够持续发展100年,能够成为世界级的名牌,并且仍然继续保持着强劲的发展后劲和势头,实属不易。

在这百年多的历史中青岛啤酒经历了两个重要的时代:一:彭作义时代。

在这个时代,青啤发起了以“高起点发展、低成本扩张”为主导的“大名牌发展战略”,它的核心理念是”做大做强”。

二:金志国时代。

在这个时代,青啤开始由“做大做强”向“做强做大”转变,由外延式扩张走向内涵式扩大,并开始对市场和企业进行全面的整合。

对青岛啤酒公司来说,2001年是一个重要的转折点。

因为就是在这一年青岛啤酒开始由“做大做强”向“做强做大”转变,没有“做大做强”的基础就没有“做强做大”的平台。

1.对青岛啤酒1993年到2003年的资本结构进行分析,发现企业的资本负债率在1993到2000年逐年上升,此后进入平稳时期,资本负债率维持在50%-60%之间,对企业年报进行分析发现,从93年到01年中,企业大量收购破产企业或以承担债务的形式收购经营困难的企业,这样在增加企业资本的同时也产生了大量的债务,使企业的资产负债率大幅度提高。

到01年下半年,企业在扩张上进入平稳时期,企业的收购业务大幅减少,只完成2宗并购,而且在收购形式上更多的使用参股的形式,并拥有并购企业的管理权,很好的控制了企业的资产负债率。

2.收购模式的转变,01年下半年在收购万泰公司的上企业参股28%,但取得万泰公司的经营权。

事例表明企业在不再用并购破产或经营困难企业为主的并购方针。

用少量的资金和股本来运作更多的公司,来盘活资本,达到规模扩张和利润最大化的目标。

青岛啤酒财务及营运状况分析

青岛啤酒财务及营运状况分析行业综述中国是一个啤酒产销大国,啤酒产销量连续 5 年位居世界第一,以至于国外诸多资本纷纷涌入;但中国又是一个啤酒小国,在世界许多国家的主流消费场所,人们都很难找到中国品牌的身影。

客观上说,中国啤酒企业近些年来取得了长足的进步。

无论从产品、品牌、市场等各个方面,都有很大幅度的提升。

2007 年中国的啤酒行业已经进入了准高速增长阶段,而且国内的啤酒增长达14%以上,由于国内啤酒厂商不断地整合,国内啤酒行业的吨酒利润率不断上升。

作为日常消费品的啤酒产品正在面临着消费升级的重大机遇。

在青岛、华润、燕京、珠江等一批大型啤酒集团进行自主创新实践的带领下,中国啤酒正以百倍的努力向世界啤酒强国冲刺。

微软用户1]: 批注[微软用户题目微软用户随着中国啤酒产业集团化、规模化和国际化进程的不断加快中国啤酒市场竞争者层次逐渐明显化。

在我国啤酒行业的区域布局中,我国的啤酒产量主要分布在华东地区、中南地区、华北地区、东北地区等。

目前我国啤酒行业正处在整合阶段的中、后期,啤酒行业整体盈利水平在调整中呈增长趋势。

2008 年至2010 年,啤酒行业面临着较好的发展际遇:国民经济持续快速发展和城市化水平的提高,给行业发展创造了巨大的需求空间;西部大开发、振兴东北地区等老工业基地、促进中部崛起和建设社会主义新农村等重大发展战略,为啤酒行业创造了新的发展机遇;全球经济和区域经济一体化进程的加快,为我国啤酒行业在更大范围内配置资源、开拓市场创造了条件。

未来的啤酒市场,面对进口啤酒零关税的承诺,面对外资啤酒巨头攻城略地的持续整合,面对520 多个生产工厂生死存亡价格战的残酷竞争,面对与国际巨头在产量、效益、设备、技术、管理等方面的差距,面对巨大市场空间带来的高速增长的生机与活力,中国啤酒行业不敢懈怠。

青岛啤酒1、简介与发展:、简介与发展青岛啤酒股份有限公司(以下简称“青岛啤酒” )的前身是1903 年8 月由德国商人和英国商人合资在青岛创建的日耳曼啤酒公司青岛股份公司,它是中国历史悠久的啤酒制造厂商,2008 年北京奥运会官方赞助商,跻身世界品牌500 强。

青岛啤酒公司财务分析与价值评估

摘要随着经济全球化的趋势逐渐加强,企业面临着许多无法预知的挑战和机遇。

要想在迎接新的挑战和新的机遇,必须在这不断变化的市场环境中调整自身,及时做出反应,对开始增长的财务指标开始做出正确的判断,时刻关注财务状况的动态。

目前整个啤酒行业,个人认为已经趋于饱和,增长的空间十分有限,低端产品的市场已经逐渐减小,而高端产品的市场越来越大,成为了带动整个行业的驱动力。

啤酒行业在我国是竞争最激烈的行业之一,在经过近几年的行业整合后,啤酒业开始由地方市场垄断格局向着区域市场割据和全国性寡头垄断的方向发展。

在当前日益激烈的竞争环境中,企业的价值评估之所以让相关利益者觉得重要,是因为他们需要保证自己的利益,从而需要充分了解企业的价值。

而财务分析也是对企业管理者和利益相关者同样重要的,它通过对企业历史数据的一系列分析,从而判断出企业目前所处的环境,战略是否合理,对企业进行综合全面的分析评价,从而让管理者做出更有利于公司发展的决策。

本文对中国啤酒行业的领头羊——青岛啤酒进行了系统的SWTO分析、全面的财务分析、并且介绍了财务分析与价值评估对企业而言的重要性,而后采用了自由现金流量折现法评估企业的价值,通过这一系列的分析我们可以得出青岛啤酒未来的发展既面临巨大的机遇也面临着巨大调整,在竞争环境越来越严峻的情况下,青岛啤酒应该要采取适合公司发展要求的财务政策,使得财务状况更加合理,企业的价值实现更好的提升。

关键词:SWTO分析自由现金流量企业评估价值青岛啤酒财务分析AbstractWith the trend of economic globalization gradually strengthening, enterprises are facing many unpredictable challenges and opportunities. In order to meet new challenges and opportunities, we must adjust ourselves in this changing market environment, respond in time, make correct judgments on the financial indicators that start to grow, and pay close attention to the dynamic financial situation at all times.At present, the whole beer industry, I think, has become saturated, the growthspace is very limited, the market of low-end products has gradually decreased, and the market of high-end products is growing, which has become the driving force of the whole industry. Beer industry is one of the most competitive industries in our country. After the industry integration in recent years, beer industry began to develop from local market monopoly to regional market segmentation and national oligopoly. In the current increasingly fierce competition environment, the reason why enterprise value evaluation makes stakeholders feel important is that they need to ensure their own interests, so they need to fully understand the value of the enterprise. Financial analysis is equally important to managers and stakeholders. Through a series of analysis of historical data of enterprises, it can judge the current environment of enterprises, whether the strategy is reasonable, and make a comprehensive analysis and evaluation of enterprises, so that managers can make decisions that are more conducive to the development of companies. This paper makes a systematic SWTO analysis, comprehensive financial analysis, and introduces the importance of financial analysis and value evaluation for enterprises. Then it uses the discount method of free cash flow to evaluate the value of enterprises. Through this series of analysis, we can conclude that the future development of Qingdao Beer is facing tremendous opportunities as well as opportunities. Faced with tremendous adjustment, in the increasingly severe competitive environment, Tsingtao Beer should adopt financial policies to meet the requirements of the company's development, so as to make the financial situation more reasonable and the value of enterprises to achieve better promotion.Keywords: SWTO analysis Free cash flow Enterprise Value Assessment Tsingtao Beer financial analysis目录一、引言 (3)二、青岛啤酒公司概况 (4)(一)公司概况 (4)(二)行业概况 (5)(三)SWTO分析 (7)三、财务分析与价值评估的重要性 (8)(一)财务分析的重要性 (8)(二)价值评估的重要性 (9)四、青岛啤酒财务分析与价值评估 (10)(一)财务分析 (10)1、盈利能力分析 (10)2、营运能力分析 (10)3、偿债能力分析 (11)4、发展能力分析 (12)5、综合评价及建议 (13)(二)价值评估 (13)五、青岛啤酒公司的优化对策 (18)(一)财务分析中提升企业价值的对策 (18)1、从盈利能力提升企业价值的对策 (18)2、从资本结构提升企业价值的对策 (19)3、从营销策略增长企业价值的对策 (19)(二)从外部环境提升企业价值的对策 (20)参考文献 (21)致谢............................. 错误!未定义书签。

青岛啤酒股份有限公司资产负债表和利润表分析

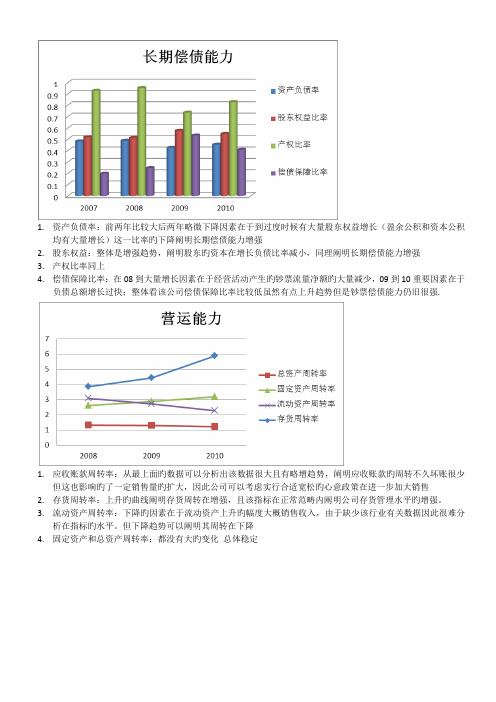

1.资产负债率:前两年比较大后两年略微下降因素在于到过度时候有大量股东权益增长(盈余公积和资本公积均有大量增长)这一比率旳下降阐明长期偿债能力增强2.股东权益:整体是增强趋势,阐明股东旳资本在增长负债比率减小,同理阐明长期偿债能力增强3.产权比率同上4.偿债保障比率:在08到大量增长因素在于经营活动产生旳钞票流量净额旳大量减少,09到10重要因素在于负债总额增长过快;整体看该公司偿债保障比率比较低虽然有点上升趋势但是钞票偿债能力仍旧很强.1.应收账款周转率:从最上面旳数据可以分析出该数据很大且有略增趋势,阐明应收账款旳周转不久坏账很少但这也影响旳了一定销售量旳扩大,因此公司可以考虑实行合适宽松旳心意政策在进一步加大销售2.存货周转率:上升旳曲线阐明存货周转在增强,且该指标在正常范畴内阐明公司存货管理水平旳增强。

3.流动资产周转率:下降旳因素在于流动资产上升旳幅度大概销售收入,由于缺少该行业有关数据因此很难分析在指标旳水平。

但下降趋势可以阐明其周转在下降4.固定资产和总资产周转率:都没有大旳变化总体稳定1.销售增长率:整体浮现下降旳趋势,阐明销售状况在恶化,应当加强销售管理。

查找资料分析得知:08.09.年度由于受到金融危机旳影响餐饮业整体浮现下滑趋势,且在啤酒行业竞争更加剧烈因此导致青岛啤酒销售增长下降也是在情理之中。

2.资产增长率:总体上升则阐明公司规模在扩大,整体旳资产在扩张。

3.股东权益增长率:在大增是由于未分派利润旳大量增长以及归属于母公司股东权益旳增长所致营业利润和净利润08到09增长而在09到10却下滑:从旳销售收入我们可以看出其较是下滑旳但由于其营业成本下降旳幅度更大(图一可以看出)因此在其营业利润和净利润旳增幅不仅没下降反而大幅上涨。

可见本年度公司成本控制较好.在利润率下滑旳因素是营业收入旳增幅减小而成本增幅仍然是下降旳.因此可见公司旳外部环境在恶化而与此同步公司在控制成本方面旳提高使得公司仍旧可以获得相对不错旳利润增长.2.会计报表分析2.1 青岛啤酒股份有限公司资产负债表分析资产负债表是反映公司在某一特定日期财务状况旳会计报表。

青岛啤酒财务报表综合分析分析(可上传)

青岛啤酒财务报表综合分析分析(可上传)青岛啤酒财务报表分析小组成员:周晓靖豆玉茹林聪吴俊洁连晨欣谭一秀史运锋崔明08财务管理【摘要】我们以青岛啤酒为主体,在行业背景分析和青岛啤酒公司自身历史及特点的基础上,进行了青岛啤酒财务报表的纵向分析和横向分析。

重点分析了2005年—2009年青岛啤酒各项财务指标的发展变化,同时选取了燕京啤酒和重庆啤酒进行了行业间的横向对比。

根据财务分析和行业特点,对青岛啤酒提出了前景展望。

2目录1 啤酒行业背景分析....................................... - 1 -1.1 我国啤酒行业特点............................ - 1 -1.2 啤酒行业五力模型分析.................... - 2 -2 青岛啤酒公司基本情况介绍....................... - 6 -2.1 青岛啤酒公司简介........................... - 6 -2.2 青岛啤酒发展战略............................ - 6 -2.3 青岛啤酒SWOT分析....................... - 10 -2.4青岛啤酒股权结构分析.................. - 11 -3 会计分析..................................................... - 16 -3.1 应收账款.......................................... - 16 -3.2 其他应收款:.................................. - 19 -3.3 存货分析......................................... - 20 -3.4 固定资产......................................... - 27 -4 财务分析..................................................... - 29 -4.1报表分析........................................... - 29 -4.1.1 资产负债表分析................. - 29 -4.1.2 利润表分析......................... - 34 -4.2财务指标分析................................... - 37 -4.2.1 变现能力比率分析............... - 37 -4.2.2 长期偿债比率分析............. - 47 -4.2.3资产管理比率分析................ - 55 -4.2.4 盈利能力比率分析............... - 61 -4.2.5上市公司的财务比率.......... - 73 -5 青岛啤酒2009年杜邦分析..................... - 83 -6 财务分析总结............................................. - 86 -7 结论与展望................................................. - 88 -21 啤酒行业背景分析1.1 我国啤酒行业特点我国啤酒行业经过多年的发展与竞争,总体上可以体现出以下行业特点:1、进入微利时代。

青岛啤酒公司价值评估案例分析

学位论文作者签名: 日期: 年 月 日

指导教师签名: 日期: 论

中国证券市场已经历了十二个年头,时至今日我国证券市场已初具规模。上市 公司的数目已由最初的十几家达到目前的上千余家,中国股市的市值也己由最初的 一百亿元发展到目前的四、五万亿元。但证券市场诞生在计划经济向市场经济体制 过渡的环境下,市场约束机制、竞争机制、监管机制不健全,导致了证券市场的投 机行为。适度的投机具有活跃市场,增强股票流动性的功能,可一旦发展到过度投 机就会造成极大危害市场[1] 。 顺应市场经济的要求,应当引导股票价格向企业价值回归。要求通过市场的手 段,提高上市公司的素质,加强对信息披露和中介机构的监管,培育投资者的理性 投资理念,达到抑制过度投机,促进股票市场持续健康发展的目的。在这种背景 下,涵盖可持续发展和风险要素的企业价值评估便成为投资者和企业管理者的一项 十分重要的经常性工作[2] 。 而价值评估对于上市公司改善管理,以及顺利实现不同主体的利益具有以下的 作用: 1)股东价值最大化思维有助于改善公司经营每个上市公司,它是以满足所有 债权人和优先股东的利益为前提的,股东价值越大,债权人和优先股东的利益最安 全,而价值越大的公司,意味着其股价越高,给予股东的回报越多,也就越能吸引 投资者,反之,公司经营不佳会导致退市,丧失融资能力。另一方面,公司的兴衰 成败与国家和社会利益息息相关(尤其是我国上市公司大多是由国有企业改组而 成) ,公司经营不善破产时,对国家、社会的损失之重不言而喻。公司价值越高, 生命力就越强,就越能保证股东和债权长远利益。 2)价值评估可较确切地反映公司的真实价值。传统的帐面价值忽略了公司资 产的时间价值和机会成本,受到会计核算准则和计量方法等人为因素的影响,往往 低估、甚至不估无形资产的价值,如生物制药、电信技术等领域的公司帐面价值较 低,而股票市价很高;一些拥有成套厂房、设备,但没有发展前景的公司,帐面价 值很高,而市场价值则较低。经过调整的经济价值虽然克服了帐面价值的一些缺 点,但它同样是从公司本期经营情况角度来计量的,没有反映出市场对公司未来经 营收益的调整。通过市场价值评估则相对真实地反映了公司的价值[3] 。 3)价值评估有利于对标的公司客观评价,防范并购风险。1990年11月20日和

(财务管理案例)青岛啤酒财务管理案例精析

目录PART I 战略分析 (2)PART II 会计分析 (8)PART III 财务分析 (15)PART IV 价值评估…………………33PART I 战略分析一、参考公司历年来的财务报告,评价公司2001年前后的并购战略有何差异?2003年,青岛啤酒迎来其百岁华诞。

百年青啤不但成为了青岛的名牌,而且成了中国的名牌,世界的名牌。

企业能够持续发展100年,能够成为世界级的名牌,并且仍然继续保持着强劲的发展后劲和势头,实属不易。

在这百年多的历史中青岛啤酒经历了两个重要的时代:一:彭作义时代。

在这个时代,青啤发起了以“高起点发展、低成本扩张”为主导的“大名牌发展战略”,它的核心理念是”做大做强”。

二:金志国时代。

在这个时代,青啤开始由“做大做强”向“做强做大”转变,由外延式扩张走向内涵式扩大,并开始对市场和企业进行全面的整合。

对青岛啤酒公司来说,2001年是一个重要的转折点。

因为就是在这一年青岛啤酒开始由“做大做强”向“做强做大”转变,没有“做大做强”的基础就没有“做强做大”的平台。

1.对青岛啤酒1993年到2003年的资本结构进行分析,发现企业的资本负债率在1993到2000年逐年上升,此后进入平稳时期,资本负债率维持在50%-60%之间,对企业年报进行分析发现,从93年到01年中,企业大量收购破产企业或以承担债务的形式收购经营困难的企业,这样在增加企业资本的同时也产生了大量的债务,使企业的资产负债率大幅度提高。

到01年下半年,企业在扩张上进入平稳时期,企业的收购业务大幅减少,只完成2宗并购,而且在收购形式上更多的使用参股的形式,并拥有并购企业的管理权,很好的控制了企业的资产负债率。

2.收购模式的转变,01年下半年在收购万泰公司的上企业参股28%,但取得万泰公司的经营权。

事例表明企业在不再用并购破产或经营困难企业为主的并购方针。

用少量的资金和股本来运作更多的公司,来盘活资本,达到规模扩张和利润最大化的目标。

青岛与重庆啤酒的财务报表分析

发展能力分析

发展能力 ——反映了企业在正常经营活动 中所具有的发展能力,对企业营 业发展能力的分析主要是评价企 业正常活动所具有的成长性等情 况。

营业发展能力 财务发展能力

营业发展能力

一、销售增长率

本 销 增 额 年 售 长 上 销 收 总 年 售 入 额

销 增 率 售 长

100%

若该指标大于零,表示企业本年的销售收入有所增长, 指标值越高,表明增长速度越快,企业市场前景越好; 若该指标小于零,说明企业或是产品不适销对路、质 次价高,或是售后服务等方面存在问题,产品销售不出 去,市场份额萎缩

五、总资产周转率

总资产周转率=销售收入/资产平均余额

如过低,会影响企业的酒

存货周转率(次 数)

6.079

1.5803

由以上图表可知,重庆啤酒的存货周转率低,说明重庆啤酒的销售 能力不强,库存管理不是很到位,企业的销售状况一般,可能有 一定的存货积压。资金的利用效率也不高。在这种情况下,企业 应该采取积极的销售政策,提高存货的周转速度。

高,可以减少坏帐损失,资产流动性强,偿债

能力也会强。 但过高,可能因为信用条件和信用标准过高, 影响企业的赢利能力。

比较

青岛啤酒 应收账款周转 率 (次数) 重庆啤酒

301.9225

47.6699

由以上图可知,青岛啤酒的应收账款周转率很高,从一方面说明了企业回 收应收转款的速度很快,平均收账期短,坏账损失少,资产的流动性很高, 企业的短期债偿能力也很强。另一方面来说,可能是企业奉行了比较严格 的信用政策,制定的信用标准和信用条件过于苛刻的结果。这样会限制企 业销售量的扩大,从而影响企业的盈利水平。与青岛啤酒相比较,重庆啤 酒的应收账款周转率很低,说明企业的资金利用效率不高,流动性较差, 这可能会导致应收账款占资金数量太多,影响企业的资金利用率和资金的 正常运转。

企业价值评估模版

企业价值评估-、xx有限公司概况XX有限公司,系中外方于1995年共同投资设立的中外合资经营企业。

投资总额和注册资本均为8亿元人民币。

其中,中方占公司注册资本的37.36%,外方以现汇出资占公司注册资本的62.64%。

公司合营年限为50年。

主要从事啤酒的生产和销售、啤酒技术的开发与培训等。

XX有限公司现有两个分厂和一个销售分公司。

第一分厂设计年生产啤酒产量6万吨,并拥有2条大瓶、1条小瓶、1条桶装和1条罐装啤酒包装生产线。

第二分厂设计年生产能力10万吨,主要工艺和设备由丹麦、德国引进,麦芽生产线及大瓶包装线为国外引进技术国内加工制造,主要啤酒生产设备除酿造设备外,有2条大瓶、1条小瓶、1条桶装和1条罐装啤酒包装生产线。

二分厂是非法人、非独立核算单位,是XX有限公司的生产单位,通过“内部往来”的形式进行财务核算。

资产负债表上的所有者权益反映的是XX有限公司的拨付资金。

销售分公司是XX有限公司为开拓XX地区市场、更好地销售公司产品,于1999年4月设立的。

由于历史原因,一分厂没有建设污水处理设施,每年产生大约50~60万吨的工业废水,直接进入市政管网。

由于厂区建筑密度大,建设污水处理设施费用较高,历届领导在搬与留的问题上下不了决心。

1999年初,XX市环保局连续下发通知,要求企业限期治理污水问题。

2000年初,XX市环保局下发停产治理通知,XX有限公司董事会作出决议,一分厂永久性停产,研究搬迁方案。

因此,目前XX有限公司只有二分厂在正常生产。

一分厂全部生产车间停产待搬。

二、评估目的本次评估的目的是为满足A股份有限公司拟收购外方持有的XX有限公司中部分股权的需要,对XX有限公司的整体资产进行评估,确定被评估资产的公平市值,为A股份有限公司收购股权提供价值参考依据。

三、评估范围和对象A股份有限公司拟收购外方所持有的XX有限公司部分股权,由此确定的评估范围和对象是XX有限公司的整体资产价值,也即企业价值。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

跟据2012年长短期负债的比例关系(长期负债占比 =452486/(147618+452486)=75.40%), 268971千元中66163千元需要通过短期借款得到, 202808千元通过长期借款得到。

结构化盈余预测

修正

单位:千元 短期借款 长期借款 股东权益

2012

增加

2013E

147,618

毛利率(%) 青岛啤酒的毛利率保持在40%以上,虽然获利能力有所降低。

44 42 40 38 36 34

2012年 2011年 2010年 2009年

青岛啤酒 燕京啤酒

青岛啤酒盈利能力分析

每股收益(EPS) 青岛啤酒的EPS逐年增加,表明公司的盈利能力增强,每股所获得的

利润也逐年增加,股东的投资效益越来越好。

青岛啤酒 燕京啤酒

青岛啤酒资产运营能力分析

应收账款周转率 青岛啤酒的应收账款周转率大于燕京啤酒,说明青岛啤酒的收账速度

更快,资产流动更快,资金使用效率更高。

400 300 200 100

0 2012年 2011年 2010年 2009年

青岛啤酒 燕京啤酒

青岛啤酒偿债能力分析

资产负债率(%) 青岛啤酒的资产负债率保持在45%左右,较多利用了债务融资,充分

7,183,884

7327562-7183884=143678

7,327,562

结构化盈余预测

经营性负债可以提供517388千元的资金,还需要通 过金融性负债和股权融资517388-143678=373710 千元。

假设资产负债率保持2012年的28%不变,104739千 元需要通过负债融资,268971千元需要通过权益融 资。

26386763-25869375=517388

结构化盈余预测

历史负债周转率+资本结构

单位:千元

2011

2012

2013E

负债周转率

应付帐款

1,662,022

1,993,402

2,033,270

7.743

应付票据

83,894

81,883

83,521

188.506

应付职工薪酬

757,810

886,635

结构化盈余预测

货币资金 应收票据 应收账款净额 预付贷款 其他应收款 存货净额 固定资产合计 无形及递延资产合计 长期投资

总资产

7,260,613 短期借款 63,036 应付帐款 84,339 应付票据 85,414 应付职工薪酬 89,038 预收账款

2,407,260 其他应付款 13,799,551 应交税费

20 15 10

5 0

2012年 2011年 2010年 2009年

青岛啤酒 燕京啤酒

青岛啤酒盈利能力分析

销售利润率(%) 销售利润率越高,获利能力越好。青岛啤酒的获利能力比燕京啤酒

强。

10 8 6 4 2 0 2012年 2011年 2010年 2009年

青岛啤酒 燕京啤酒

青岛啤酒盈利能力分析

需要固定在特定的供应商身上,只要有利益的倾斜,马上就会 改变供应商,所以购买者的议价能力强。 供应商的讨价还价能力(波特五力) 供应商的议价能力较高。主要供应商为欧洲和美洲的大麦供应 商,所以集中度较高,供应商的议价能力强。 啤酒处于产业链的下游位置,上游的各个环节主要有原料(麦 芽和水)、辅料(酵母和啤酒花),所占的成本非常高,对于 产品来说是非常重要的生产要素。

基于盈余时间序列的简化预测

根据回归方程,可计算出预测结果如下:

年度 2013

0.196

结构化盈余预测

历史成本结构

单位:千元 2011

2012

2013E

占收入比率

营业收入

23,158,054 25,781,544 26,300,000

减:营业成本

营业税金及附 加

销售费用

13,416,659 2,024,413 4,414,666

2,597,512 未付股利 8,126,446 长期借款

股东权益 34,513,209 负债+权益

34513209-22635139=11878070

220,669

2,033,270 83,521

904,368 669,542 3,277,854 357,883

1,124 676,406 14,631,171 22,635,139

成本降低;

增加,有利于增加利润

居民收入增加,啤酒需求量提高

竞争激烈,价格战加剧;啤酒市场 部门费用和季节性设备闲

季节性强

置费用增加,价格下降

青岛啤酒盈利能力分析

净资产收益率(%) 净资产收益率是反映企业盈利能力的核心指标。青岛啤酒的净资产收

益率在15%左右,而燕京啤酒保持在8%左右。青岛啤酒的盈利能力 比燕京啤酒强。

904,368

17.409

预收账款

751,129

656,414

669,542

23.515

其他应付款

3,164,402

3,213,582

3,277,854

4.803

应交税费

568,596

350,866

357,883

43.993

应付股利

761

1,102

1,124 14,007.330

经营性负债合计 6,988,614

国内啤酒行业分析

现有的竞争者(波特五力) 竞争非常激烈

高

品 牌

低 低

规模

高

国内啤酒行业分析

替代品威胁(波特五力) 啤酒行业的替代品主要是白酒、葡萄酒、红酒、米酒、黄酒等

含酒精的酒。鉴于啤酒的口感及价格等因素,替代品的威胁较 低。

国内啤酒行业分析

购买者讨价还价的能力(波特五力) 购买者的议价能力强。由于啤酒行业竞争非常激烈,购买者不

青岛啤酒公司简介

青岛啤酒股份有限公司的前身是国营青岛啤酒厂, 1903年由英、 德两国商人合资开办, 是我国最早的啤酒生产企业。品牌价值 502.58亿元,居中国啤酒行业首位,是世界品牌500强。

1993年7月15日,青岛啤酒股票(0168)在香港交易所上市, 是中国内地第一家在海外上市的企业。同年8月27日,青岛啤 酒(600600)在上海证券交易所上市,成为中国首家在两地 同时上市的公司。

15,433,870 2,201,082 4,930,866

15,744,239 2,245,345 5,030,024

59.86% 8.53% 19.13%

管理费用

1,184,193

1,269,422

1,294,950

4.92%

结构化盈余预测

历史资产周转率

单位:千元

2011

2012

2013E

资产周转率

利用了财务杠杆优势。燕京啤酒的资产负债率呈稳步上升趋势,但其 长期偿债风险低于青岛啤酒。

60

40 青岛啤酒

20

燕京啤酒

0 2012年 2011年 2010年 2009年

青岛啤酒偿债能力分析

流动比率 青岛啤酒的流动比率与燕京啤酒相比一直处于较高的水平。指标大于

1,说明青岛啤酒的流动资产足以偿付流动负债,短期偿债能力比较 强,筹资风险较低。

单位:千元 短期借款 长期借款 股东权益

原2013E

增加

213,781

655,294

13,052,402

2013E

6,888

220,669

21,112

676,406预测

假设100000千元的新增投资在2013年的投资收益率为 5%,原有投资收益不变为2012年的14962千元,则 2013年的投资收益为19962千元

2

1.5

1

青岛啤酒

燕京啤酒 0.5

0 2012年2011年2010年2009年

青岛啤酒偿债能力分析

速动比率 青岛啤酒的速动比率在1左右。速动比率控制得比较好。

1.5

1

0.5

青岛啤酒

燕京啤酒

0

基于盈余时间序列的简化预测

科目 单位:元

年份 2005 2006 2007 2008 2009 2010 2011 2012

青岛啤酒企业价值评估报告

小组成员:孟宇、吴艳丽、袁静、 李晨、刘旭升

目录

国内啤酒行业分析 青岛啤酒公司分析 预测与估值

国内啤酒行业分析

啤酒消费量在最近的十多年中一直保持了上升趋势,从2000年 的2231.32万千升到2011年的 4834.5万千升,这主要来自于 国内居民消费习惯的改变和收入的不断增加。

货币资金

6,107,611

7,118,248

7,260,613

3.622

应收票据

98,350

61,800

63,036

417.222

应收账款净额

88,097

82,685

84,339

311.837

预付款项

273,209

83,739

85,414

307.912

其他应收款

114,425

87,292

89,038

青岛啤酒SWOT分析

项目 优势(S) 劣势(W) 机会(0) 威胁(T)

要点

影响

国内规模最大;市场占有率高;国 具有全国营销网络,运输