大和银行是日本名列第12位的大型国际性商业银行

金融大和银行案例分析

4.整合优化业务流程,强化专业稽 核审计,实行内控管理的标准化和 规范化。 ——建立独立、垂直、具有监督权威的内部 稽核部门,设置科学的量化监控指标体系, 反映监控对象的主要内容,促进内控和操作 风险管理水平的提高。

5.加强对金融机构高级管理人员和 重要岗位业务人员的资格审查和 监督管理。 ——必须提高银行从业人员的入职门槛,在提拔 金融机构中高层的过程中,必须要从业务上进 行资格评定和审查,在委派金融机构重大业务 时,必须做好对相关管理层的考核和监督,从 而在人员安排上杜绝此类悲剧的发生。

3

原因分析

大和银行亏损案的原因分析

(五)巨额亏损暴露了银 行内控管理的薄弱 (一)未能实现“前台” 和“后台”的分离,前台 交易,后线结算和债券 保管的分离

原因分析

(四)巨额亏损违背了资金 交易的风险管理原则

(二)巨额亏损暴露了 银行高层对工作人员的 过度信任

(三)巨额亏损暴露了金 融监管的不力

日,大和银行与大阪银行 (Kinki Osaka Bank)及奈良

经营之银行)及Saitama Resona Bank, Ltd.(在 Saitama县经营的地区性 银行。

1949年开始经 营外汇业务。

银行(Nara Bank)连手成立

银行控股公司 Daiwa Bank Holdings, Inc.(其后 易名为Resona Holdings, Inc.大和控股)

制度化。

加强对衍生工具交易风险的管理

衍生工具交易存在巨大风险,我国必须特别

重视开放金融衍生工具市场对金融机构可能 带来的风险,最大限度地降低风险损失。

加强内控

职业道德教育

衍生工具风险管理

产品伤害危机对品牌资产的影响

谢谢!

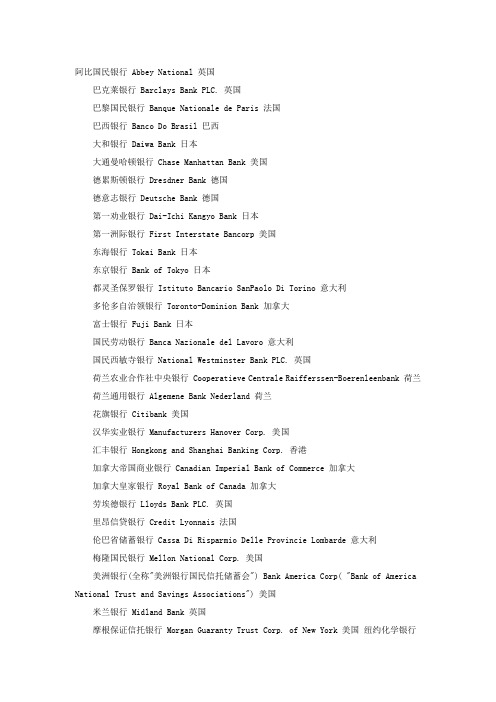

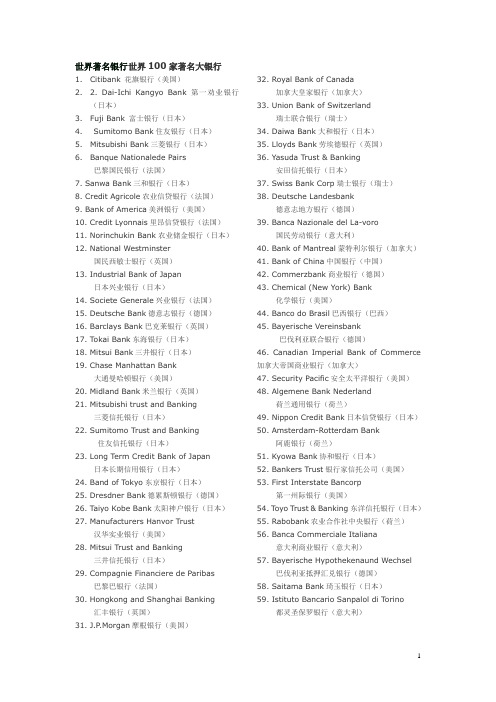

世界主要银行的英文名及其资产排名

阿比国民银行 Abbey National 英国巴克莱银行 Barclays Bank PLC. 英国巴黎国民银行 Banque Nationale de Paris 法国巴西银行 Banco Do Brasil 巴西大和银行 Daiwa Bank 日本大通曼哈顿银行 Chase Manhattan Bank 美国德累斯顿银行 Dresdner Bank 德国德意志银行 Deutsche Bank 德国第一劝业银行 Dai-Ichi Kangyo Bank 日本第一洲际银行 First Interstate Bancorp 美国东海银行 Tokai Bank 日本东京银行 Bank of Tokyo 日本都灵圣保罗银行 Istituto Bancario SanPaolo Di Torino 意大利多伦多自治领银行 Toronto-Dominion Bank 加拿大富士银行 Fuji Bank 日本国民劳动银行 Banca Nazionale del Lavoro 意大利国民西敏寺银行 National Westminster Bank PLC. 英国荷兰农业合作社中央银行 Cooperatieve Centrale Raifferssen-Boerenleenbank 荷兰荷兰通用银行 Algemene Bank Nederland 荷兰花旗银行 Citibank 美国汉华实业银行 Manufacturers Hanover Corp. 美国汇丰银行 Hongkong and Shanghai Banking Corp. 香港加拿大帝国商业银行 Canadian Imperial Bank of Commerce 加拿大加拿大皇家银行 Royal Bank of Canada 加拿大劳埃德银行 Lloyds Bank PLC. 英国里昂信贷银行 Credit Lyonnais 法国伦巴省储蓄银行 Cassa Di Risparmio Delle Provincie Lombarde 意大利梅隆国民银行 Mellon National Corp. 美国美洲银行(全称"美洲银行国民信托储蓄会") Bank America Corp( "Bank of America National Trust and Savings Associations") 美国米兰银行 Midland Bank 英国摩根保证信托银行 Morgan Guaranty Trust Corp. of New York 美国纽约化学银行Chemical New York Corp. 美国纽约银行家信托公司 Bankers Trust New York Corp. 美国农业信贷国民银行 de Caisse Nationale Credit Agricole 法国日本兴业银行 Industrial Bank of Japan 日本瑞士联合银行 Union Bank of Switzerland 瑞士瑞士信贷银行 Credit Suisse 瑞士瑞士银行公司 Swiss Bank Corp. 瑞士三和银行 Sanwa Bank 日本三井银行 Mitsui Bank 日本三菱银行 Mitsubishi Bank 日本太平洋安全银行 Security Pacific Corp 美国西德意志地方银行 Westdeutsche Landesbank Girozentrale 德国西太平洋银行公司 Westpac Banking Corp. 澳大利亚西亚那银行 Monte Dei Paschi Di Siena 意大利意大利商业银行 Banca Commerciale Italiana 意大利意大利信贷银行 Credito Italiano 意大利芝加哥第一国民银行 First Chicago Corp. 美国中国银行 Bank of China 中国住友信托银行 Sumitomo Trust & Banking 日本一级资本前25名排名中文常用名英文名国家一级资本($m)1 美洲银行bank of america corp 美国(usa) 91,0652 花旗集团citigroup 美国(usa) 90,8993 汇丰集团hsbc holdings 英国(uk) 87,84724 法国农业信贷集团crédit agricole group 法国(france) 84,9375 摩根大通公司jp morgan chase et co 美国(usa) 81,0556 三菱日联金融集团mitsubishi ufj financial group 日本(japan) 68,4647 中国工商银行icbc 中国(china) 59,1668 苏格兰皇家银行royal bank of scotland 英国(uk) 58,9739 中国银行bank of china 中国(china) 52,51810 西班牙国际银行santander central hispano 西班牙(spain) 46,80511 法国巴黎银行bnp paribas 法国(france) 45,30512 英国巴克莱银行barclays bank 英国(uk) 45,16113 苏格兰哈里法克斯银行hbos 英国(uk) 44,03014 中国建设银行china construction bank corporation 中国(china) 42,28615 日本瑞穗金融集团mizuho financial group 日本(japan) 41,93416 美国瓦乔维亚银行wachovia corporation 美国(usa) 39,42817 意大利联合信贷银行unicredit 意大利(italy) 38,70018 美国富国银行wells fargo & co 美国(usa) 36,80819 荷兰合作银行rabobank group 荷兰(netherlands) 34,75720 荷兰商业银行ing bank 荷兰(netherlands) 33,95821 瑞银集团ubs 瑞士(switzerland)33,21222 日本三井住友金融集团sumitomo mitsui financial group 日本(japan) 33,17723 德意志银行deutsche bank 德国(germarry) 32,26424 荷兰银行abn amro bank 荷兰(netherlands) 31,23925 法国国民互助信贷银行credit mutuel 法国(france) 29,792[编辑]总资产前25名排名中文常用名英文名国家总资产($m)1 瑞银集团ubs 瑞士(switzerland) 1,963,8702 巴克莱银行barclays bank 英国(uk) 1,956,7863 法国巴黎银行bnp paribas 法国(france) 1,896,9354 花旗集团citigroup 美国(usa) 1,882,5565 汇丰控股hsbc holdings 英国(uk) 1,860,7586 法国农业信贷银行crédit agricole group 法国(france) 1,818,3417 苏格兰皇家银行royal bank of scotland 英国(uk) 1,710,7038 三菱ufj金融集团mitsubishi ufj financial group 日本(japan) 1,579,3909 德意志银行deutsche bank 德国(germany) 1,483,24810 美洲银行bank of america corp 美国(usa) 1,459,73711 摩根大通银行jp morgan chase & co 美国(usa) 1,351,52012 荷兰银行abn amro bank 荷兰(netherlands) 1,299,96613 法国兴业银行société générate 法国(france) 1,260,16214 瑞穗金融集团mizuho financial group 日本(japan) 1,235,44315 荷兰商业银行ing bank 荷兰(netherlands) 1,178,69716 哈里法克斯银行hbos 英国(uk) 1,160,24517 桑坦德银行santander gentral hispano 西班牙(spain) 1,097,21318 联合信贷银行unicredit 意大利(italy) 1,084,26719 瑞士信贷集团credit suisse group 瑞士(swizerland) 1,029,21920 中国工商银行icbc 中国(china) 961,57621 富通银行fortis bank 比利时(belgium) 888,57022 三井住友金融集团sumitomo mitsui financial group 日本(japan) 826,59923 德国商业银行commerzbank 德国(germany) 801,18424 德克夏银行dexia 比利时(belgium) 888,57025 荷兰合作银行rabobank group 荷兰(netherlands) 732,708[编辑]市值前25名排名中文常用名英文名国家市值上一年1 花旗集团citigroup 美国(usa) 261,270 242,0002 美国银行bank of america 美国(usa) 220,379 218,6373 汇丰控股hsbc holdings 英国(uk) 214,934 195,3564 中国工商银行icbc 中国(china) 209,060 *5 摩根大通银行jp morgan chase et co 美国(usa) 168,585 141,0676 中国银行bank of china 中国(china) 157,343 *7 中国建设银行china construction bank 中国(china) 132,224 95,5298 瑞银集团ubs 瑞士(switzerland) 128,331 113,0399 三菱ufj金融集团mitsubishi ufj financial group 日本(japan) 126,676 128,27810 苏格兰皇家银行royal bank of scotland 英国(uk) 119,808 101,82011 美国富国银行wells fargo & co 美国(usa) 117,492 112,42712 西班牙国际银行santander central hispano 西班牙(spain) 114,095 85,04113 法国巴黎银行bnp paribas 法国(france) 109,338 81,58614 美国瓦乔维亚银行wachovia 美国(usa) 101,312 85,04115 英国巴克莱银行barclays 英国(uk) 94,732 71,67216 意大利联合圣保罗银行intesa sanpaolo 意大利(italy) 92,563 *17 意大利联合信贷银行unicredit 意大利(italy) 91,876 75,67218 荷兰银行abn amro holdings netherlands 90,526 *19 交通银行bank of communications 中国(china) 88,122 *20 瑞士信贷credit suisse 瑞士(switzerland) 87,168 66,93221 法国兴业银行societe generale 法国(france) 85,755 59,48522 日本瑞穗金融集团mizuho financial group 日本(japan) 84,970 88,82223 西班牙毕尔巴鄂比斯开银行bbva 西班牙(spain) 84,142 65,57324 俄罗斯联邦储蓄银行sberbank of russia 俄罗斯(russia) 81,700 *25 苏格兰哈里法克斯银行hbos 英国(uk) 76,249 66,153。

巴塞尔协议的前世今生

标准目标比率:资本对风险资产8%,其中核心资本对

巴塞尔协议

风险权重划分的目的是为衡量资本标准服务。有了风险权重, 报告所确定的资本对风险资产的标准目标比率才具有实实在 在的意义。可见,《巴塞尔协议》的核心内容是资本的分类。 也正因为如此,许多人直接就将《巴塞尔协议》称为规定资 本充足率的协议。

赫斯塔特银行倒闭事件

赫斯塔特银行低估了浮动汇率下的外汇风险,忽视了外

汇交易的市场风险防范,当接到德国政府当局清算的命令时, 无力向对方银行支付美元,导致了这一悲剧的发生。应该说 是巨额跨境结算的风险导致了其破产。

赫斯塔特风险

赫斯塔特(Herstatt)风险。由于这两个国家的支付体 系从不在相同时间开始运作,因此就存在这样一种风险:交 易的一方正执行了交易,但另一方却可能已经破产而无力交 付用于补偿或冲销的货币。或者说,一家银行的风险总额可 能超过三天交易量的价值,所以甚至与一个交易对手的收支 差额都可能会超出一家银行的资本。这样的风险称为赫斯塔 特(Herstatt)风险。

《巴塞尔协议 》

强调资本充足率的标准和意义

确立全球统一的银行风险管理标准 强调国家风险对银行信用风险的影响 《巴塞尔报告》的推出意味着资产负债管理时代向风险管理 时代过渡。由于监管思想的深刻、监管理念的新颖、考虑范 围的全面以及制定手段和方法的科学合理,这个报告成了影 响最大、最具代表性的监管准则。此后围绕银行监管产生的 核心原则或补充规定等,都是在报告总体框架下对报告的补 充和完善。尽管巴塞尔委员会并不是一个超越成员国政府的 监管机构,发布的文件也不具备法律效力,但各国的监管当 局都愿意以报告的原则来约束本国的商业银行。

自己的内部评级系统,决定自己对资本的需求。但这一定要 在严格的监管之下进行。另外,委员会提出了一个统一的方 案,即"标准化方案",建议各银行借用外部评级机构特别是 专业评级机构对贷款企业进行评级,根据评级决定银行面临 的风险有多大,并为此准备多少的风险准备金。

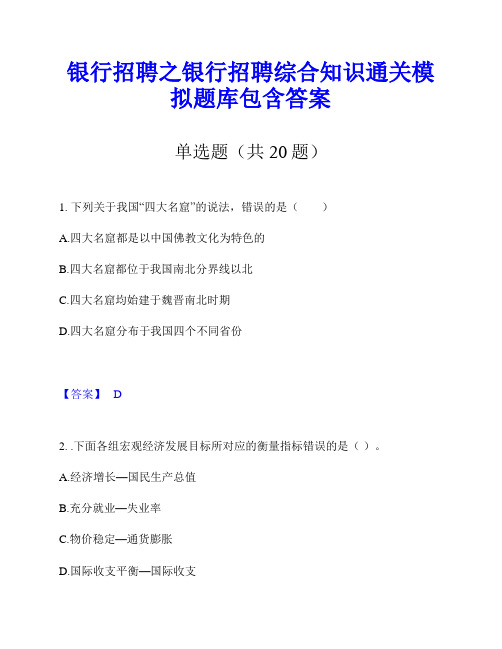

银行招聘之银行招聘综合知识通关模拟题库包含答案

银行招聘之银行招聘综合知识通关模拟题库包含答案单选题(共20题)1. 下列关于我国“四大名窟”的说法,错误的是()A.四大名窟都是以中国佛教文化为特色的B.四大名窟都位于我国南北分界线以北C.四大名窟均始建于魏晋南北时期D.四大名窟分布于我国四个不同省份【答案】 D2. .下面各组宏观经济发展目标所对应的衡量指标错误的是()。

A.经济增长—国民生产总值B.充分就业—失业率C.物价稳定—通货膨胀D.国际收支平衡—国际收支【答案】 A3. 资料:Tencent Holdings Ltd has announced that it will fully open up its big data platform and machine learning technology in a move to build a "sharing economy" based on cloud services. Enterprises will be able to use a set of big data analysis tools developed by Tencent, helping them gain a better understanding of their clients and improve their products.A.Cloud services help enterprises get access to resourcesB.Tencent's efforts to develop cloud serviceC.Tencent opens up big data platform to boost sharing economyD.Cloud technology【答案】 C4. 下列调查中,最适合采用重点调查的是()。

A.了解全国钢铁生产的基本情况B.了解全国人口总数C.了解上海市居民家庭的收支情况D.了解某校学生的学习情况【答案】 A5. Because of such factors, engineers have worked on increasing the efficiency of elevators, resorting to double-decker cars to service and to transfer systems that______ express and local elevators.A.exploreB.enforceC.deployD.strengthen【答案】 D6. 某企业投资了一个加工厂,建成后,每年可生产某种零件2.5万件,每件毛利润为1元。

2022-2023年银行招聘之银行招聘职业能力测验真题精选附答案

2022-2023年银行招聘之银行招聘职业能力测验真题精选附答案单选题(共60题)1、病毒对于()相当于()对于共鸣A.细菌——感情B.医院——音乐厅C.流感——歌剧D.生物——物理【答案】 C2、某书的页码是连续的自然数1,2,3,4,…,9,10…当将这些页码相加时,某人把其中一个页码错加了两次,结果和为2001,则这书共有()页。

A.59B.61C.66D.62【答案】 D3、第二次世界大战末期,三个法西斯轴心国家战败投降的先后顺序是()。

A.日本、意大利、德国B.德国、意大利、日本C.意大利、日本、德国D.意大利、德国、日本【答案】 D4、J. Foyt often takes part in minor-league racesfor__________.A.prize moneyB.blood testC.cheers from the crowdD.enjoyment【答案】 C5、六年级三个班参加运动会,运动会上举行三个项目的比赛。

第一名得5分,第二名得3 分,第三名得1分。

已知(1)班进人前三名的人数最少,(2)班进人前3名的人数是(1)班的2倍。

且这两个班所得总分相等,并列年级组的第一名。

(3)班得了()分。

A.9B.8C.7D.6【答案】 C6、假设一定时期内消费者的个人收入增加了20%,由此导致消费者对某商品的需求下降了12%,这在一定程度上可以说明该商品属于()。

A.高档品B.边际商品C.低档品D.必需品【答案】 C7、赵某在一居民楼下正常行走,三楼李某家阳台上的花盆因没放好坠落下来,正砸在赵某的头上,致其受伤,共支付医疗费1000元,赵某诉至法院要求李某赔偿。

对赵某的医疗费说法正确的是()A.由赵某自己承担B.由李某承担C.赵某、李某共同分担D.査明是谁引起花盆坠落的,谁引起的谁承担【答案】 B8、The Healthcare community was shocked ( )Ricardo Peter's resignation after only one year as president of Healthcorps.A.inB.upC.ofD.by【答案】 D9、(1)对于在抗震救灾中只顾小家,不顾大家,_________贪生怕死,临阵脱逃的党员干部,要坚决查处。

2024年银行招聘之银行招聘综合知识通关题库(附带答案)

2024年银行招聘之银行招聘综合知识通关题库(附带答案)单选题(共40题)1、下列用于判断收入分配公平程度的经济指标是()。

A.赤字率B.基尼系数C.恩格尔系数D.生产者物价指数【答案】 B2、我国《合同法》在要约的生效时间上采取的是()。

A.发信主义B.到达主义C.以发信主义为主,到达主义为辅D.以到达主义为主,发信主义为辅【答案】 B3、被誉为“俄罗斯文学之父”的作家是()。

A.屠格涅夫B.陀思妥耶夫斯基C.高尔基D.普希金【答案】 D4、资料:How did Tencent take WeChat so far ahead of its rivals? The answer lies partly in the peculiarities of the local market. Unlike most Westerners, many Chinese possessed multiple mobile devices, and they quickly took to an app that offered then an easy way tointegrate them all into a single digital identity. In America messaging apps had a potent competitor in the form of basic mobile-phone plans, which bundied in SMS messaging. But text messages were costly in China, so consumers eagerly adopted free messaging app. And e-mail never took off on the mainland the way it has around the world, mainly because the internet came late; that left an openingfor messaging apps.A.QQ’s strong user baseB.the lack of competitorsC.local market opportunity and innovationD.all of the above【答案】 C5、()is believing.A.SeeingB.SeenC.To be seeingD.To see【答案】 A6、Compared()circuits built from separate components IC’s are very much smaller,lighter,cheaper and more reliable.A.ofB.withC.to【答案】 B7、下列()选项属于省人民代表大会的人事权。

外资银行排名

外资银行排名外资银行排名是指全球范围内各个国家的外资银行根据其规模、资产以及全球市场影响力等指标进行评估和排名的一种方式。

以下是对全球外资银行排名的概述,包括排名前几位的银行以及其主要特点。

在全球外资银行中,排名前几位的常常是规模庞大、实力雄厚的国际金融机构,这些银行通常都具备全球化的业务网络和广泛的客户群体。

以下是排名前几位的外资银行名单:1. 中国工商银行:中国工商银行是全球最大的银行之一,总资产超过3万亿美元。

该银行在全球范围内拥有广泛的分支机构和客户群体,在国际贸易和投资领域具有很高的影响力。

2. 中国建设银行:中国建设银行也是全球规模最大的银行之一,总资产超过2万亿美元。

该银行以在亚洲地区的业务为主,拥有庞大的零售和公司客户群体,是国际贸易和投资的主要金融服务提供商之一。

3. 中国农业银行:中国农业银行是全球最大的农业银行,总资产超过2万亿美元。

该银行在中国农村地区有广泛的分支机构和客户群体,是农业贷款和农村金融服务的主要提供者。

4. 中国银行:中国银行是全球最大的国有商业银行之一,总资产超过2万亿美元。

该银行在全球范围内拥有广泛的分支机构和客户群体,为全球客户提供综合金融服务。

5. 中国交通银行:中国交通银行是全球领先的金融机构之一,总资产超过1.5万亿美元。

该银行在全球范围内拥有广泛的分支机构和客户群体,为客户提供全面的金融服务。

需要注意的是,以上排名仅为参考,具体排名可能会因为市场变动和其他因素而有所改变。

此外,这些排名主要是根据银行的总资产进行评估的,对于其他指标如收入、利润等并未进行详细的排名和比较。

总而言之,全球外资银行排名是对外资银行在全球范围内的规模、资产和全球市场影响力等指标进行评估和排名的一种方式。

排名前几位的银行通常都具备全球化的业务网络和广泛的客户群体,对全球金融市场具有重要影响力。

商业银行操作风险案例分析

商业银行操作风险案例分析商业银行操作风险案例分析商业银行作为现代金融业的中心,它的稳定性和安全性非常重要。

自2001年中国加入世界贸易组织以来,经济全球化的进程不断加快,伴随着企业规模的不断扩大,商业银行经营的业务所涉及的领域越来越广,经营上产生的复杂性因素也在不持续地增多,商业银行内部的数据日渐集中,规模不断扩大,如何降低经营风险、减少损失成为整个银行业最关心的问题。

近年来,由于操作方面存在疏忽失误的原因,我国各类重大案件发生的情况越来越多,为促进我国商业银行的操作风险管理,有必要及时对我国商业银行的具体状况进行分析,研究学习国外同类行业的先进经验及技术方法,进而提出我国商业银行操作风险对策。

金融发展是当代经济的焦点问题,金融安全问题直接决定了社会能否持续稳定地发展。

金融风险可能诱发金融危机,进而引发经济和政治危机。

金融风险不仅着影响金融机构和企业的正常运营,也可以在一个国家的经济上造成重大影响,对全球经济的稳定与否构成严重威胁。

在现代的世界金融体系中,银行业占有非常重要的地位。

银行业陷入危境,不光是会直接影响金融系统的正常运行,还会对国民经济健康成长形成严重危害。

所以,加强银行业的风险管理便成为防范金融风险的重点。

20世纪70年代以来,由于银行同业之间的竞争氛围日益紧张、科学技术不断推陈出新同时金融业对银行的监督管理逐渐放松,商业银行陷入了前所未有的危机之中,风险治理渐渐成为商业银行管理方面的核心内容。

近些年来。

中国国内和国际银行业之间的竞争都在日益加剧,而竞争的焦点主要集中在产品和服务的竞争。

中国的商业银行的业务落后于整个国际银行业的业务发展,发展水平普遍较低,发展速度非常缓慢。

国内各商业银行特别是四大国有银行为了求得更稳定的生存与更加快速的发展,就必须对操作风险有一个强而有力的监管。

本文着眼于操作风险管理的理论和实践意义,介绍国内外相关操作风险管理情况案例,为我国商业银行的操作风险管理提供了鉴戒。

银行业与证券业的分离与融合

典型代表:1694年成立的英格兰银行 特点:这种分离并不是依靠法律规定的,而是一种由历史自发形成的自然状态

背景:新技术革命和金融创新浪潮风起云涌,国际资本流动日趋活跃,金融市场的全球联系日益增强,各国金融管理当局在内外压力的推动下,纷纷对本国金融体制进行重大改革,其中一个重要的内容就是打破商业银行与证券业之间的分离界限,出现银行业与证券业的融合趋势。

管理 高管参与

缺乏必要的素养经验

我信任你

日本企业文化

大藏省和日本银行风险管理不严

日本当局

检查人员没有抓住在大和银行内部不法行为的线

美联储

该行在美国的 18家机构全部驱除出去 处以3.4亿美元的罚款 后果:

限制 管理 意识 加强对海外机构人员的管理 银行自身对风险防范的意识 对高层及交易 员的权利进行 限制 启示

01.

银行业与证券业运行模式的利弊

银行业与证券业的分离与融合的发展史

银行业与证券业的分离与融合的发展史

从起源来看,银行业与证券业有着共同的经济基础——国际贸易和共同的组织基础

四个阶段的发展历史

Himart

分离-融合-再分离-再融合

20世纪70

年代以来的

现代融合阶段

1929-1933年

经济危机后的

以德国为代表的全能银行模式

1

德国的全能银行最具开放性和自由性,它可以涉足几乎所有的金融业务,不仅包括商业银行的存、贷、汇业务,投资银行的债券、股票、外汇、期货、衍生性金融产品业务,还包括保险、项目融资、投资咨询、证券经纪、基金管理、抵押、租赁等金融业务。德国也因此成为混业经营体制的典范。19世纪时新统一的德国对证券转让征收转让税,为了逃避税负,股票所有人大多将股票存托于银行,由银行代其进行交易,从而形成根深蒂固的银证融合传统。

大和银行案例分析

大和银行案例分析一、背景介绍大和银行创立于1918年3月15日月。

前身是大阪野村银行。

总行设在大阪。

1948年10月,野村银行改名为大和银行,并于1949年开始经营外汇业务。

大和银行是日本城市银行中唯一兼营信托业务的银行。

除一般银行业务外,还经营货币信托、土地信托和养老金信托等金融业务。

该行主要立足点在大阪地区,加上关东地区及海外,共设有分支机构240多个。

1999年3月31日该行的资本金为70.67亿美元,资产总额1195.67亿美元,在世界大银行中分别排列第54位和第74位。

从 1984年开始在账外买卖美国债券,使该银行蒙受11亿美元的巨额损失。

10 月2 日,美国宣布暂停大和银行纽约分行买卖美国债券,并罚款3.2亿美元。

2001年9月,日本朝日银行(Asahi Bank)和大和银行于宣布合并,合并后的总资产约50万亿日元,成为日本第5大银行企业集团。

业内人士认为,大和、朝日银行的合并,实际是一次破产合并。

2002年3月,朝日银行(Asahi Bank)加入集团,Resona Group 因而成为全日本第5大的银行集团二、存在的问题分析(一)行业风险:由于经济停滞不前,股市持续下跌,借款人的破产数量不断上升,以及政府对贷款的监管加强,银行的资本被快速消耗。

(二)会计问题:Resona银行曾宣称,其资本充足率高达6%以上,但数据引起了审计师的质疑。

像日本其他许多银行一样,Resona对递延所得税资产(DTAs,指营业损失抵销后的所得税减免,可用来抵销未来所支付的利润)的依赖程度非常高。

截至2003年3月底,该银行拥有5255亿日元的核心资产,几乎全部为递延税项资产。

三、审计师应关注的问题1、资本充足率反映商业银行在存款人和债权人的资产遭到损失之前,该银行能以自有资本承担损失的程度。

也就是说银行抵御风险的能力。

2、递延税款借项通过诸如银行之类的企业注销应税呆账发生的损失而产生的,由于银行的税收负担被有效削减了,递延的金额计入企业股东权益。

世界最大的银行

世界最大的银行2017世界最大的银行每个国家都有银行,无论是发达国家还是发展中国。

接下来,让我一起看看这世界十大银行,到底是哪几个银行吧。

世界十大银行排名世界十大银行第十名:中国农业银行世界十大银行中国农业银行的前身是成立于1951年的农业合作银行。

该国有银行是中国资产最多的农村金融机构。

2013年,该银行净利润增长了14.5个百分点。

年度财务报告显示,从2012年12月31日起至2013年12月31日,该银行的利润从1451.3亿元人民币上升至1662.1亿元人民币。

世界十大银行第九名:中国银行世界十大银行中国银行是1912年2月孙中山批准成立的银行。

中国银行有限公司的市值位居中国第四位。

据报告显示,2013年,该行利润上升了12.35个百分比,升至1637亿元人民币(合264亿美元)。

世界十大银行第八名:富国银行世界十大银行富国银行集团是美国的跨国银行及金融服务机构,业务遍及世界。

富国银行在全美资产排名第四,市值排名第一。

世界十大银行第七名:日本三菱日联金融集团世界十大银行日本三菱日联金融集团公司是由三菱东京金融集团和日联控股合并而来,总部设设在日本东京的'千代田。

它的资产于2013年3月达2.5万亿美元,它是三菱集团的主要公司之一。

世界十大银行第六名:花旗集团世界十大银行花旗银行是美国跨国金融服务机构,总部设在纽约曼哈顿。

世界十大银行第五名:中国建设银行世界十大银行中国建设银行是中国第二大银行,其净利润在2013年达到2151.2亿人民币(合349.8亿美元),年同比上升了11.12个百分点。

2013年6月底,该行市值达1767亿美元,位居世界第五。

世界十大银行第四名:汇丰控股世界十大银行汇丰控股有限公司是英国的跨国银行和金融服务公司,总部设在英国伦敦。

该行是世界最大的银行之一。

世界十大银行第三名:美国银行世界十大银行美国银行是一家美国的跨国银行和金融服务机构,总部设在北卡罗来纳州夏洛特市。

风险管理案例之一日本大和银行事件

案例:日本大和银行事件

于是,日本银行业纷纷积极拓展国际证券 业务,通过国际渠道进行国内证券投资,以此 增加利润,积累经验,等待国内金融管制的放 松。许多日本银行将其海外分支机构作为对国

内人员进行证券交易培训的基地。由于膨胀太

快,交易人员缺乏必要的素养和经验,交易机 构又缺乏必要的风险管理机制,这就为恶性事

脱危机,日本已加快了金融改革步伐。1993

年出台了日本金融制度改革法,银行与证券 业混合经营已成定局。但是,国际证券经营

的风险仍是日本银行业面临的长期挑战。

《国际银行学》教学案例

金融市场的风险管理

案例之二 :

英国巴林银行事件

案例:巴林银行事件

巴林银行创立于 1762 年,至 1995 年已有 233 年的 历史。最初从事贸易活动,后涉足证券业, 19 世纪初, 成为英国政府证券的首席发行商。此后 100 多年来,该银 行在证券、基金、投资、商业银行业务等方面取得了长足 发展,成为伦敦金融中心位居前列的集团化证券商,连英 国女皇的资产都委托其管理,素有“女皇的银行”的美称。 该行 1993 年的资产有 59 亿英镑,负债 56 亿英镑,资 本金加储备 4.5 亿英镑,海内外职员 4000 人,盈利 1.05 亿英镑; 1994 年税前利润高达 1.5 亿英镑。该行 当时管理 300 亿英镑的基金资产, 15 亿英镑的非银行存 款和 10 亿英镑的银行存款。

案例:巴林银行事件

原因分析 : (一)巴林集团管理层的失职 (二)松散的内部控制 (三)业务交易部门与行政财务管理部门职责不明 (四)代客交易部门与自营交易部门划分不清 (五)缺乏全球性的信息沟通与协调

案例:巴林银行事件

风险启示及对策 : (一)必须加强对金融机构,特别是跨国金融机构的监管 (二)必须建立衍生工具交易的严密的内部监管制度 (三)应加强金融机构的外部监管 (四)必须加强对金融机构高级管理人员和重要岗位业务人 员的资格审查和监督管用了 270亿美元进行日经指数期 货投机。不料,日经指数从1月初起一路下滑,到 1995年1 月18日 又发生了日本神户大地震,股市因此暴跌。里森所 持的多头头寸遭受重创。为了反败为胜,他继续从伦敦调 入巨资,增加持仓,即大量买进日经股价指数期货,沽空 前日本政府债券。到 2月10日 ,里森已在新加坡国际金融 交易所持有 55000口日经股价指数期货合约,创出该所的 历史记录。 所有这些交易均进入“ 88888''账户。为维持数额如此巨 大的交易,每天需要3000万—4000万英镑。巴林总部竟然 接受里森的各种理由,照付不误。2月中旬,巴林总部转至 新加坡5亿多英镑,已超过了其47000万英镑的股本金。

反洗钱难题

难题一、判断题1、某证券公司营业部2009年10月30日为客户刘某开立资金账户,随后刘某11月5日从银行存管账户转入资金账户1235万元,次日转回1231。

8万元;11月6日转入资金账户100万元,当日100万元全部转回;11月7日转入资金账户135万元,当日转回120万元;刘某的证券账户开立至今均未发生证券交易.该证券公司经分析认为有理由表明上述交易没有可疑之处,故未提交可疑交易报告。

(对)2、中国人民解放军军人的实名证件为军人身份证件;中国人民武装警察的实名证件为武装警察身份证件.(对)3、恐怖融资往往以正当的形式出现,其违法不是因为资金来源于犯罪行为,而是因为资金的使用目的是非法的。

(对)4、被保险人A汽车租赁运输发展公司车辆(车牌:赣XX30)于2010年3月18日出险(受益人为A汽车租赁运输发展公司),授权车辆驾驶人黄某前来办理理赔事宜,赔偿金32962.75元。

保险公司登记了黄某的姓名、身份证件的种类、号码和有效期限。

可以认为保险公司已按反洗钱相关规定履行了客户身份识别义务。

(错)应对其身份证信息进行联网核查5、某财产保险股份有限公司在为某X公司办理商业险及交强险理赔业务过程中,经受益人(某X公司)授权将理赔款20997元划入翁某(代垫了出险标的的修理费用)的个人银行结算账户。

保险公司应以“保险公司支付赔偿金、给付保险金时,客户要求将资金汇往被保险人、受益人以外的第三人”为由提交可疑交易报告。

(错)具有正常授权、交易理由及资金流向,不属于可疑情形6、金融机构作为报告主体只能收集确认交易是否可疑的基本事实,而不具备调查权力。

(对)7、被检查人逾期未对《执法检查事实认定书》提出陈述和申辩意见,又不在《执法检查事实认定书》上签字确认,执法机关将无法对有关事实进行认定。

(错)被检查人逾期未对《执法检查事实认定书》提出陈述和申辩意见,又不在《执法检查事实认定书》上签字确认的,不影响检查组对有关事实的认定。

大和银行案例原因和启示

大和银行案例原因和启示大和银行案例原因和启示背景介绍:大和银行是日本最早的银行之一,成立于1876年。

在其140多年的历史中,它曾经是日本最大的银行之一,也是世界上最大的银行之一。

然而,在2000年代初期,大和银行开始面临巨大的困境,并在2005年宣布了历史上最大规模的亏损。

原因分析:1. 长期低息率环境下的竞争压力长期以来,日本经济一直处于低息率环境下。

这种环境对于金融机构来说非常具有挑战性,因为它使得贷款利润变得非常低。

为了保持业务增长和盈利能力,许多金融机构开始寻找其他方式来赚取收入。

然而,在这个过程中,许多机构也开始进入风险更高、收益更高的领域,并逐渐失去了对风险管理的控制。

2. 投资策略出现失误在2000年代初期,大和银行采取了一种名为“Project Sigma”的投资策略。

该策略旨在通过购买各种金融产品来实现高额收益。

然而,在2005年,大和银行宣布该策略已经导致了约1万亿日元的亏损。

这种投资失误不仅导致了巨额亏损,也让大和银行的声誉受到了极大的损害。

3. 组织结构和文化问题大和银行在其140多年的历史中一直保持着非常保守的文化和组织结构。

然而,在2000年代初期,金融市场发生了巨大变革,而大和银行并没有及时作出相应调整。

这种情况导致了许多机会被错过,并使得该银行在竞争中处于劣势地位。

启示:1. 需要注意市场环境对于业务影响在金融领域,市场环境是非常重要的因素之一。

金融机构需要密切关注市场变化,并及时作出相应调整,以保持业务增长和盈利能力。

2. 风险管理至关重要风险管理是金融机构必须面对的一个挑战。

机构需要确保其投资策略合理、风险可控,并建立相应的风险管理机制,以保护自身和客户的利益。

3. 组织结构和文化需要不断调整金融领域是一个不断变化的环境,金融机构需要不断调整其组织结构和文化,以适应市场变化。

机构需要保持灵活性,并及时作出相应调整,以保持竞争优势。

结论:大和银行的失败给金融机构提供了很好的启示。

世界著名银行

世界著名银行世界100家著名大银行1.Citibank 花旗银行(美国)2. 2. Dai-Ichi Kangyo Bank 第一劝业银行(日本)3.Fuji Bank 富士银行(日本)4.Sumitomo Bank住友银行(日本)5.Mitsubishi Bank三菱银行(日本)6.Banque Nationalede Pairs巴黎国民银行(法国)7. Sanwa Bank三和银行(日本)8. Credit Agricole农业信贷银行(法国)9. Bank of America美洲银行(美国)10. Credit Lyonnais里昂信贷银行(法国)11. Norinchukin Bank农业储金银行(日本)12. National Westminster国民西敏士银行(英国)13. Industrial Bank of Japan日本兴业银行(日本)14. Societe Generale兴业银行(法国)15. Deutsche Bank德意志银行(德国)16. Barclays Bank巴克莱银行(英国)17. Tokai Bank东海银行(日本)18. Mitsui Bank三井银行(日本)19. Chase Manhattan Bank大通曼哈顿银行(美国)20. Midland Bank米兰银行(英国)21. Mitsubishi trust and Banking三菱信托银行(日本)22. Sumitomo Trust and Banking住友信托银行(日本)23. Long Term Credit Bank of Japan日本长期信用银行(日本)24. Band of Tokyo东京银行(日本)25. Dresdner Bank德累斯顿银行(德国)26. T aiyo Kobe Bank太阳神户银行(日本)27. Manufacturers Hanvor Trust汉华实业银行(美国)28. Mitsui Trust and Banking三井信托银行(日本)29. Compagnie Financiere de Paribas巴黎巴银行(法国)30. Hongkong and Shanghai Banking汇丰银行(英国)31. J.P.Morgan摩根银行(美国)32. Royal Bank of Canada加拿大皇家银行(加拿大)33. Union Bank of Switzerland瑞士联合银行(瑞士)34. Daiwa Bank大和银行(日本)35. Lloyds Bank劳埃德银行(英国)36. Yasuda Trust & Banking安田信托银行(日本)37. Swiss Bank Corp瑞士银行(瑞士)38. Deutsche Landesbank德意志地方银行(德国)39. Banca Nazionale del La-voro国民劳动银行(意大利)40. Bank of Mantreal蒙特利尔银行(加拿大)41. Bank of China中国银行(中国)42. Commerzbank商业银行(德国)43. Chemical (New York) Bank化学银行(美国)44. Banco do Brasil巴西银行(巴西)45. Bayerische Vereinsbank巴伐利亚联合银行(德国)46. Canadian Imperial Bank of Commerce 加拿大帝国商业银行(加拿大)47. Security Pacific安全太平洋银行(美国)48. Algemene Bank Nederland荷兰通用银行(荷兰)49. Nippon Credit Bank日本信贷银行(日本)50. Amsterdam-Rotterdam Bank阿鹿银行(荷兰)51. Kyowa Bank协和银行(日本)52. Bankers Trust银行家信托公司(美国)53. First Interstate Bancorp第一州际银行(美国)54. Toyo Trust & Banking东洋信托银行(日本)55. Rabobank农业合作社中央银行(荷兰)56. Banca Commerciale Italiana意大利商业银行(意大利)57. Bayerische Hypothekenaund Wechsel巴伐利亚抵押汇兑银行(德国)58. Saitama Bank琦玉银行(日本)59. Istituto Bancario Sanpalol di Torino都灵圣保罗银行(意大利)60. Bank of Nova Scotia诺伐斯科西亚银行(加拿大)61. Credit suisse瑞士信贷银行(瑞士)62. Bayerische Landesbank巴伐利亚州银行(德国)63. Deutsche Gemossenschalts Bank德意志合作银行(德国)64. Stand-Chartered Bank标准麦加利银行(英国)65. Generale de Banque通用银行(比利时)66. Monte dei pascht di Siena西雅那银行(意大利)67. Cassa di Risparmio Delle Paovincie Lombarde伦巴第省储蓄银行(意大利)68. Banco di Roma罗马银行(意大利)69. First Chicago芝加哥第一银行(美国)70. Norddentsche Landesbank北德意志州银行(德国)71. Credit Italiano意大利信贷银行(意大利)72. Shoko Chukin Bank工商组合中央金库(日本)73. Hokkaido T akushoku Bank北海道拓殖银行(日本)74. CIC Group工商信贷集团(法国)75. Toronto Dominion Bank多伦多自治领银行(加拿大)76. Bank of Yokohama横滨银行(日本)77. Rafidain Bank拉菲丁银行(伊拉克)78. Banque Indosuez东方汇理苏伊士银行(法国)79. Bank Melli Iran伊郎国民银行(伊郎)80. Westpac Banking西太平洋银行公司(澳大利亚)81. Zenshinren Bank合作银行(日本)82. State Bank of India印度国家银行(印度)83. Mellon Bank梅隆银行(美国)84. Group des Banque Popalaries大众银行集团(法国)85. Banco di Napoli那坡里银行(意大利)86. Continental Lllinois Bank大陆伊利诺斯银行(美国)87. Wells Fargo Bank威尔士法戈银行(美国)88. Chuo Trust & Banking中央信托银行(日本)89. Bank of Boston波士顿银行(美国)90. Australia & New Zealand Banking Group 澳新银行集团(澳大利亚)91. Bank fur Gemeinwirischaft公共经济银行(德国)92. BBI Bank Brussels Lambert布鲁塞尔朗贝银行(比利时)93. Nederlandsche Middenstandsbank荷兰密登斯坦银行(荷兰)94. First Bank System第一银行系统(美国)95. Krediet Bank信贷银行(比利时)96. Hessische Landesbank黑森地方汇划中心(德国)97. Creditanstalt Bankverein联合信贷银行(奥地利)98. Banque Francaise de Commerce法国商业银行(法国)99. Credit Communal de Belgique比利时公共信贷银行(比利时)100. Banco Central中央银行(西班牙)。

世界最大的银行

世界最大的银行世界最大的银行银行是经营货币的企业,它的存在方便了社会资金的筹措与融通,它是金融机构里面非常重要的一员。

银行的业务一方面以吸收存款的方式,把社会上闲置的货币资金和小额货币节余集中起来,然后以贷款的.形式借给需要补充货币的人去使用;另一方面,银行为商品生产者和商人办理货币的收付、结算等业务。

我们不难看出,银行在我们的生活中起到信用中介的作用。

看到这里有人不禁会问:那世界上最大的银行是什么银行?以下便是店铺为大家整理的世界十大银行排行。

1. 意大利德意志银行—2.8万亿资产总部坐落于法兰克福市的双子塔。

在所有大型市场和新兴市场都设有分行,雇佣了世界70多个国家的50多万人。

该银行是世界上最大的外汇交易商之一,掌控了超过十五分之一的市场。

2.英国汇丰银行(HSBC)—2.6万亿资产该银行的起源可追溯到1865年,那时,在中国香港和上海都设立了分行,因此HSBC也同样代表香港上海汇丰银行公司。

1991年,汇丰控股有限公司成立,成为控股公司,从而有能力收购英国的米兰银行。

银行总部设在伦敦,但是,世界上85个国家均有它的分行。

3.法国巴黎银行—2.5万亿资产该银行是法国国民银行和巴黎银行于2000年合并而成。

尽管银行的全球总部设在伦敦,但银行总部却位于巴黎。

法国、意大利、比利时及卢森堡称得上是它的国内市场。

银行将重心放在零售银行业务、企业暨投资银行业务和投资上。

投资包括资产管理、房地产服务和托管银行。

4. 中国工商银行—2.4万亿资产1984年作为有限公司成立,是中国四大国有银行之一。

其他三个国有银行是中国农业银行、中国银行和中国建设银行。

从利润和市场资本角度来看,中国工商银行是世界老大。

5.日本三菱日联金融集团—2.4万亿资产该银行是日本第二大集团和第四大集团于2005年合并而成,以东京三菱金融集团命名,简称MTFG, 总部设于东京,日联控股集团总部位于大阪。

金融机构位于东京千代田,是三菱集团最主要的公司之一。

2023年银行招聘之银行招聘综合知识综合提升试卷附有答案详解

2023年银行招聘之银行招聘综合知识综合提升试卷附有答案详解单选题(共20题)1. 2013年9月7日,()击败西班牙马德里和土耳其伊斯坦布尔,最终成为2020年夏季奥林匹克运动会的举办城市。

A.巴西里约热内卢B.美届芝加哥C.日本东京D.阿根廷布宜诺斯艾利斯【答案】 C2. 2011年4月14日,()加入金砖国家以来,该国总统首次以“金砖国家”成员国的身份参加金砖国家集团第三次首脑会议。

A.南非B.印度C.俄罗斯D.巴西【答案】 A3. 商品价值量的多少是由()决定的。

A.商品的供求状况B.生产商品的劳动时间C.商品生产者的个别劳动时间D.生产商品的社会必要劳动时间【答案】 D4. 对实际现金流进行折算时,使用()。

A.名义利率B.税前利率C.通胀率D.实际利率【答案】 D5. 下列哪一个选项不属于我国宪法规定的公民政治自由?()A.结社B.罢工C.言论D.出版【答案】 B6. 一个垄断厂商分别对两个市场实行差别定价垄断,下列选项哪个正确?()A.会操纵价格需求使两个市场的价格弹性相同B.弹性更高的市场其价格更高C.弹性更高的市场价格更低D.需求弹性越高的市场出售产品越多【答案】 C7. 资料:最后,大家谈论了中国在绿色经济方面做出的杰出贡献,请根据下列资料回答问题。

A.More experience exchange and business developmentB.More passion towards this historical initiationC.More active attitude towards tacking climate changeD.More green investment chances【答案】 B8. 资料:Your Company Logo and Contact InformationA.more information can be provided as neededB.the survey has not been finished yetC.the receiver is the writer's immediate bossD.the enclosed report was solely made by the writer【答案】 A9. It is advisable that some warm clothing () with you, as the weather can change quite suddenly in the mountainous area.A.is takenB.will be takenC.be takenD.has been taken【答案】 C10. —Guess,how much does it cost?A.fromB.betweenC.amongD.with【答案】 B11. 关税与贸易总协定乌拉圭回合多边贸易谈判达成的《服务贸易总协定》依照服务的提供方式将国际服务贸易划分为()形式。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

大和银行是日本名列第12位的大型国际性商业银行。

1995年9月25日,该行纽约分行主管交易的执行副总裁井口俊英坦言自己在长达11年的时间中累计隐瞒了高达11亿美元的巨额亏损;随即,大和银行被迫对外宣布其亏损。

井口俊英成为继巴林银行交易员里森之后又一个令国际银行界为之震惊的人物。

早在二战结束时,日本就通过了《证券和交易法》,其中第65

条严令禁止日本的银行参与国内证券业。

该法案类似于美国《格拉斯-斯蒂格尔法案》,旨在保证存款人利益不受证券市场大幅度波动的影响。

然而,日本银行业的利润来源因此大受限制,在与非银行金融机构的业务竞争中也显然处于不利地位。

于是,日本银行业纷纷积极拓展国际证券业务,通过国际渠道进行国内证券投资,以此增加利润,积累经验,等待国内金融管制的放松。

许多日本银行将其海外分支机构作为对国内人员进行证券交易培训的基地。

由于膨胀太快,交易人员缺乏必要的素养和经验,交易机构又缺乏必要的风险管理机制,这就为恶性事件的发生埋下隐患。

井口俊英1976年开始在大和银行纽约分行工作,三年后被提升为交易部主任,从此负责前台交易、后线结算和债券保管。

如此三权集于一身,显然违背了资金交易中前线和后线相互分离、相互监督的风险管理原则,为井口俊英的违规交易提供了机会。

自从1984年井口在美国的政府债券市场上亏损20万美元后,他便开始利用职务之便篡改客户账目,把客户账上的债券出售,再造假账说明这些债券并未卖掉。

年复一年,假账和亏损积聚迅速,然而大藏省、美国联邦储

备银行及大和银行总行均未曾检查出问题直到井口俊英自感难以为

继才主动坦白。

大和银行纽约分行被关闭的主要原因

1995年9月,日本大和银行纽约分行员工井口俊英账外买卖美国联邦债券,造成11亿美元的巨额亏损的事件曝光。

为了掩盖这笔

巨额亏损,井口在11年内伪造了3万多笔交易记录。

如此长时间和

涉及如此大金额的伪造文件在11年后才被发现,当时一度成为人们

谈论的焦点。

是什么给了一个银行职员如此大的权限,引起了多方讨

论。

井口1977年进入银行方面都没有发现。

1995年,井口终于没有办法继续隐瞒造成的亏损,于是向有关部门自首,事件终于被披露。

1995年9月26日日本大和银行因管理混乱流失11亿美元

1995年3月7日英国巴林银行破产。

无独有偶,9月26日,日本大和银行宣布因纽约分行雇员帐外买卖美国债券,使该行的11亿美元付诸东流。

从某种意义上说,这是巴林事件的日本版,它又再次警示人们:加强金融监督机制是何等重要。

9月26日,总部设在大阪的日本大和银行行长藤田彬宣布,由于驻纽约分行雇员井口俊英从1984年开始在帐外买卖美国债券,使该行蒙受了1100亿日元(约合11亿美元)的巨额损失。

长期以来,日本经济界和国际金融界由于巨额坏帐问题,已经对日本金融系统的稳定性颇有疑虑。

这个消息传开后,人们的心里又罩上了一层阴影。

现年44岁的井口俊英曾就读于美国密

苏里州立大学。

1976年,他通过考试进入大和银行纽约分行。

8年后,分行开始派他专门从事美国债券的买卖业务。

但是由于他看错了行情,一出手就亏了20万美元。

他一不报告上司,二不在帐面上反映这个损失,只是想将来捞回来就是了。

他动用客户储存的债券进行投机,但结果总是亏多盈少。

他像一个输红了眼的赌徒,终于陷进了从事债券交易最忌讳的“高买低卖”的泥沼中。

就这样,他在从1984年开始的11年中,进行了3万多次帐外交易,平均每天损失 40万美元。

为了隐瞒损失,他竟然伪造帐目。

这年7月,在大和银行纽约分行的帐本上,债券保有额为 46亿美元,但实际上只有 35亿。

令人吃惊的是,在长达11年的时间里,此事竟无人察觉。

美国《新闻周刊》称这“简直是不可思议的事”。

直至这年7月 13日,井口写信给大和银行行长藤田彬,才使此事真相大白。

令人啼笑皆非的是,井口在信中称他坦白此事是由于“折腾了11年,太累了”。

大和银行创于1918年,现有资金量24.3万亿日元,位居日本商业银行的第 13位。

论历史可谓悠久,论实力可谓雄厚,论经验也可谓丰富。

但这次事件中暴露出的问题,与其历史、实力和经验都是不相称的。

根据一般的金融常识,业务和管理应由两人分做,以便相互监督。

但是,井口一人不但从事债券的买卖,同时兼任债券的管理。

也就是说,债券买卖的记录和银行债券余额的记录都在他一人手中,这就给他欺上瞒下、投机交易、伪造帐目开了方便之门。

造成这种非常识性管理的原因,是因为纽约分行的行长对井口的盲目宠信。

日本企业的驻外机构一般不大信任外籍雇员,于是,为数不多的日本雇员就成了依靠对象。

自井口到纽约分行工作以来,分行长换了7任,平均每3年一换。

这种客观情况,也使分行长格外倚重井口这样的“老

资格”。

这就不难解释为什么井口在今年1月,还以“能力强,工作成绩突出”而被提拔为副分行长级干部了。

日本大藏省和大和银行都对纽约分行的工作进行过检查。

在美国从事债券交易都有证券公司开具的交易确认书。

同时,又有保管证券的美国银行托拉斯开具的交易银行债券余额证明书。

对此,大藏省和大和银行的检查人员从未检查、核对过。

如果核对债券余额,那么,井口的行为就会立即暴露。

在欧美,银行职员一年中一般都有一次两周左右的长假。

这也是一种防范措施。

因为假期中必然会有其他人暂时代理。

如果有问题,两周时间足以暴露,大和银行纽约分行也有这个规定。

但是该行的人回忆说,井口从未休过长假。

因此,他又躲过了一次暴露的机会。

事发后,美国联邦调查局已于上月26日以伪造文书和进行不正当交易罪,逮捕了井口俊英。

同一天,大和银行决定银行的负责人和有关人员10月份减薪 10—30%,并交回年中奖金。

10月2日,美国宣布暂停大和银行纽约分行买卖美国债券。

10月4日,大和银行行长藤田彬引咎辞职。

然而,事情并未到此结束。

目前,美国正在对大和银行纽约分行巨额损失案进行全面调查,日本大藏省和日本银行也派员进驻了大和银行总部。

为了安定人心,日本已采取了一些“亡羊补牢”的措施。

例如,大和银行决定设立专职的海外分行检查组,加强对海外分行的业务检查和监督,同时决定取消海外分行行长的用人决定权。

大藏省也决定把现行的每 5年对日本银行的主要海外分行的检查缩短为2至3年一次。

进入90年代后,日本已有4家金融机构和两家石油公司接连因金融交易而受损,损失总额达5030亿日元。

这种情况已严重影响了日本金融机构

在世界上的声誉。