限制性股票会计处理(精品5篇)

上市公司限制性股票会计实务解析及建议

上市公司限制性股票会计实务解析及建议上市公司限制性股票会计实务解析及建议一、引言上市公司的限制性股票(Restricted Stock)是指公司发行给特定的管理人员及员工,但受到一定期限或特定条件限制出售或转让的股票。

限制性股票旨在激励公司管理层和员工更好地为公司利益努力工作,在会计实务中有着特殊的处理方式。

本文将对上市公司限制性股票的会计实务进行解析,并提出相应的建议。

二、上市公司限制性股票的会计处理1. 股权成本的确认上市公司应根据实际成本确认权益工具的成本,不计入资产负债表中的固定资产、投资性房地产、投资支付股权等应计入股权股本账户的权益变动。

公司应根据股票的公允价值(Fair Value)确定限制性股票的初始认购成本,并在负债负债表上列示。

2. 限制性期满时股权奖励的确认限制性股票在特定条件满足的情况下,会被解除限制,员工获得完全产权。

在该限制性期满时,公司应确认股权奖励的公允价值,并将其记录为股本以及利润分配中的留存收益。

同时,对于任何限制性股票的成本未确认的部分,应在股权成本中予以调整。

3. 限制性期内限制性股票的摊销对于限制性期内的限制性股票,公司应在期间内按照摊销方法确认成本,以及将该摊销成本作为人力资源成本或销售成本计入损益表。

三、上市公司限制性股票会计实务的问题与建议1. 公允价值的确定公允价值的确定是限制性股票会计实务中的关键环节。

应考虑的因素包括市场条件、限制性条件以及未来股票价格的预测等。

对于没有公开交易的企业,可以通过自由现金流量贴现法等方法来估算公允价值。

2. 会计报告的透明度上市公司应在财务报表中清晰地披露限制性股票计划的相关信息,包括计划的目的、条件、期限、公允价值的确定方法等。

同时,还应披露关键管理人员和员工持有的限制性股票数量的变化情况。

3. 成本调整的及时性在限制性期内,股权成本可能发生变化,因此及时对股权成本进行调整是至关重要的。

公司应根据实际情况定期评估限制性股票的公允价值,并对成本进行调整。

限制性股票激励的会计处理

限制性股票激励的会计处理A公司是上市公司,制定并实施了限制性股票激励计划。

情景一:发行限制性股票(1)20×6年1月1日,甲公司以定向发行的方式向20名管理人员每人授予50万股限制性股票,每股面值1元,发行所得款项8000万元已存入银行,相关手续已办理完成。

限制性股票在授予日的公允价值为12元/股。

限制性股票的解锁条件为:激励对象自授予的限制性股票登记完成之日起工作满3年;以上年度营业收入为基数,甲公司20×6年度、20×7年度及20×8年度3年营业收入增长率的算术平均值不低于30%。

限售期满后,甲公司为满足解除限售条件的激励对象办理解除限售事宜,未满足解除限售条件的激励对象持有的限制性股票由甲公司按照授予价格回购并注销。

由此可知,甲公司发行限制性股票的会计分录为:借:银行存款 8000(20×50×8)贷:股本 1000(20×50×1)资本公积——股本溢价 7000注1:原因在于,甲公司以定向发行的方式将限制性股票授予激励对象,该行为本质上属于股票发行,应将收到来自激励对象的款项计入借方“银行存款”,相应地在贷方确认“股本”与“资本公积”。

借:库存股 8000贷:其他应付款 8000注2:发行限制性股票与发行普通股票的不同在于:当激励对象达不到解除限售的条件时,甲公司需要按照授予价格将限制性股票回购并注销;而发行普通股票则不存在这个问题。

该例中,甲公司收到的8000万元,很有可能要在无法解锁时退还给激励对象,并不能立即确认为资产、同时增加所有者权益。

因而,按照实际收到的价款8000万,借“库存股”,贷“其他应付款”。

借“库存股”,一是为以后回购这部分股票做准备,二是它作为所有者权益的备抵科目,可以抵销上一笔分录中的”股本“与”资本公积“。

贷“其他应付款”,体现出了这笔钱很有可能被还回去的风险。

简单粗暴地来看,这两笔分录其实是:借:银行存款 8000贷:其他应付款 8000注3:激励对象给了A公司8000元,以后A公司会返还给激励对象。

限制性股票的会计税收处理

限制性股票的会计税收处理股权激励涉及的财务税务处理(未考虑上市公司股利分发)股权激励包括限制性股票激励及期权激励,其中限制性股票激励又包括非公开发行限制性股票激励及二级市场回购股票进行限制性股票激励。

一.上市公司采用非公开发行限制性股票激励的财务及税务处理总结上市公司采用非公开发行对相关人员进行限制性股票股权激励,所涉及的财务及税务处理(假设解锁日所有未离职激励对象全部满足解锁条件)。

授予、锁定、及行权步骤:一是上市公司以非公开发行的方式向激励对象授予一定数量的公司股票,并规定锁定期、解锁期和解锁条件;二是授予对象一般为董事、高级管理人员、高级技术人员及其他核心员工;三是锁定期和解锁期内,已发行给公司激励对象的限制性股票不得上市流通及转让。

达到解锁条件的限制性股票予以解锁,可自由流通;未达到解锁条件的限制性股票将由上市公司按照事先约定的价格立即回购并注销。

但某些情况下已解锁的限制性股票可能还存在其他相关限售规定,例如,有些公司在限制性股票激励方案中规定,持有限制性股票的员工在其任职期内每年转让的股份不得超过所持本公司股份总数的25%,离职后半年内不得转让所持本公司股份等;四是解锁条件通常包括服务期限条件(例如员工留任至解锁日并考核合格)和业绩条件(例如公司净利润、净资产或营业收入等业绩指标达标)。

1.限制性股票激励的财务处理资产负债表A.授予日的会计分录处理情况:借:银行存款(即激励对象向公司支付的限制性股票授予价格的总和,即:限制性股票的授予价格*每个激励对象被授予的股票数量*激励对象总人数)贷:股本(激励对象总人数*每个激励对象被授予的股票数量)资本公积—股本溢价(银行存款-股本)同时,借:库存股(即激励对象向公司支付的限制性股票授予价格的总和,即:限制性股票的授予价格*每个激励对象所授予的股票数量*激励对象总人数)贷:其他应付款—限制性股票回购义务(不满足解锁条件的总人数所持限制性股票的总价值)B. 等待期内各期确认管理费用和资本公积的会计分录第一年确认管理费用和资本公积的金额=(激励总人数-第一年预计N年离职的总人数)*每个激励对象所授予的股票数量*限制性股票的授予价格*(1/N年)借:管理费用贷:资本公积—其他资本公积第二年确认管理费用和资本公积的金额=(激励总人数-第二年预计N年离职的总人数)*每个激励对象所授予的股票数量*限制性股票的授予价格*(2/N年)-第一年的管理费用借:管理费用贷:资本公积—其他资本公积第N-1年确认管理费用和资本公积的金额=(激励总人数-N-1年预计N年离职的总人数)*每个激励对象所授予的股票数量*限制性股票的授予价格*((N-1)/N年)-第一年的管理费用…-第N-1年的管理费用借:管理费用贷:资本公积—其他资本公积C. 解锁日确认管理费用和资本公积的会计分录假设解锁日为第N年=资本公积—其他资本公积=1到N-1年资本公积-其他资本公积之和借:资本公积—其他资本公积贷:资本公积—股本溢价2.限制性股票的税务处理进行所得税会计处理,需要知道限制性股票的内在价值:限制性股票内在价值=股票收盘价-购买价限制性股票股权激励所得税会计处理:1.如果税收上确认的限制性股票内在价值金额小于会计当期确认的费用,那么所有税收利益应该进入当期损益(我们假设企业未来有足够所得可以扣除)。

【知识点】限制性股票的会计处理

【知识点】限制性股票的会计处理实务中,上市公司实施限制性股票的股权激励安排中,以非公开发行方式向激励对象授予一定数量的公司股票,常见做法是上市公司以非公开发行的方式向激励对象授予一定数量的公司股票,并规定锁定期和解锁期,在锁定期和解锁期内,不得上市流通及转让。

达到解锁条件,可以解锁;如果全部或部分股票未被解锁而失效或作废,通常由上市公司按照事先约定的价格立即进行回购。

(一)授予日的会计处理1.收到认股款借:银行存款(企业有关限制性股票按规定履行了增资手续)贷:股本资本公积—股本溢价2.就回购义务确认负债借:库存股(按照发行限制性股票的数量以及相应的回购价格计算确定的金额)贷:其他应付款—限制性股票回购义务(二)等待期内的会计处理1.与股份支付有关的会计处理按权益结算股份支付确认与计量原则处理。

【提示】(1)在等待期内的每个资产负债表日,后续信息表明可解锁限制性股票的数量与以前估计不同的,应当进行调整,并在解锁日调整至实际可解锁的限制性股票数量;(2)限制性股票分批解锁的,实际上相当于授予了若干个子计划,应当分别根据各子计划的可解锁数量的最佳估计在相应的等待期内确认与股份支付有关的成本费用。

2.分配现金股利的会计处理现金股利可撤销与现金股利不可撤销的限制性股票在会计处理上有其共同点:一是都要求对未来解锁条件的满足情况进行合理估计,并且这一估计与上述进行股份支付会计处理时在等待期内每个资产负债表日对可行权权益工具数量进行的估计应当保持一致。

二是对于预计未来可解锁限制性股票持有者应分配的现金股利,都视为对股东的利润分配。

现金股利可撤销与现金股利不可撤销的限制性股票的区别主要在于:不满足解锁条件的情况下,被回购限制性股票持有者是否有权享有其在等待期内应收或已收的现金股利,有权(三)解锁日的会计处理1.对未达到限制性股票解锁条件而需回购的股票借:其他应付款—限制性股票回购义务(应支付的金额)贷:银行存款同时:借:股本资本公积—股本溢价(差额)贷:库存股(按照注销的限制性股票数量相对应的库存股的账面价值)2.对达到限制性股票解锁条件而无需回购的股票借:其他应付款—限制性股票回购义务(按照解锁股票相对应的负债的账面价值)资本公积—股本溢价(差额)贷:库存股(按照解锁股票相对应的库存股的账面价值)【例题】甲公司为上市公司,采用授予职工限制性股票的形式实施股权激励计划。

限制性股票股权激励计划的会计处理

限制性股票股权激励计划的会计处理股份支付分为以权益结算的股份支付和以现金结算的股份支付。

限制性股票股权激励计划属于以权益结算的股份支付,根据《企业会计准则第11号——股份支付》对企业股权激励业务会计处理的规定,下面分别不同的股票来源方式举例说明限制性股票股权激励计划的会计处理方法:(一)以增发方式进行股权激励的会计处理1.换取职工服务的会计处理(1)授予日的会计处理。

除立即可行权的股份支付外,无论权益结算的股份支付或者现金结算的股份支付,企业在授予日均不做会计处理。

授予日后立即可行权的情况在实务中较为少见。

采取授予后立即可行权的限制性股票股权激励计划,企业应当在授予日按权益工具的公允价值计人相关成本或费用,相应增加资本公积。

具体来说,企业应当按照授予日权益工具的公允价值,借记“管理费用”、“生产成本”、“制造费用”、“在建工程”等科目,贷记“资本公积”科目。

(2)等待期的会计处理。

在等待期内的每个资产负债表日,企业应当以对可行权权益工具数量的最佳估计为基础,按照权益工具授予日的公允价值,将当期取得的服务计入相关成本或费用和资本公积。

在资产负债表日,后续信息表明可行权权益工具的数量与以前估计不同的,应当进行调整,并在可行权日调整至实际可行权的权益工具数量。

实务中,为了准确计量每期取得的服务并将其计人相关成本或费用和资本公积,首先应确定等待期长度。

其次,正确计量可行权权益工具授予日的单位公允价值。

再次,根据上述权益工具的公允价值和预计可行权的权益工具数量,计算截至当期累计应确认的成本费用金额,再减去前期累计已确认金额,作为当期应确认的成本费用金额。

等待期内每个资产负债表日,企业应当根据最新取得的可行权职工人数变动等后续信息作出最佳估计,修正预计可行权的权益工具数量。

在可行权日,最终预计可行权权益工具的数量应当与实际可行权权益工具数量一致。

最后,进行会计记录。

企业应当在等待期内的每个资产负债表日,以对可行权权益工具数量的最佳估计为基础,按照授予日权益工具的公允价值,借记“管理费用”、“生产成本”、“制造费用”、“在建工程”等科目,贷记“资本公积”科目。

限制性股票会计处理

限制性股票会计处理

限制性股票会计处理是股份公司向一些投资者发放特定类型股票的一种方法。

这种股票可能存在限制条款限制股东的特定活动,例如股票转让、投票等。

因此,公司需要处理这类股票的会计信息,以满足相关的记账要求。

一般来说,限制性股票会计处理包括建立股权账户、记录已发行股票的数量、使用正确的股价为每股发行的股票设定价格、建立股本账户等。

首先,会计须要将已发行的限制性股票记入股权账户。

他们还必须记录发行每股股票的单独价格,以确保正确地确定(剩余)公司的平均每股价格。

此外,会计必须正确地在会计账上记录发行的股数,包括具有限制条款的股份。

此外,会计还应该建立合适的股本账户,确定公司总股本中具有限制条件的比例。

最后,公司必须对限制性股份按照相关规定分类,并记录和披露在年度财务报表中。

基本上,限制性股票会计处理是指将该类股票记入账户,并提供有关该类股票发行的相关信息。

此外,在准备财务报表时,还需要考虑此类股票的影响。

在受到监管机构许可前,会计必须遵守各种财务报表会计准则,以确保客观准确的报表。

总而言之,企业需要集中精力针对限制性股票会计处理进行处理,以确保记录和披露的财务资料准确无误。

会计所采取的措施,将有助于公司向投资者披露交易的全部信息,并且制定适当的安全措施,以保护投资者的利益。

论集团间限制性股票会计及税务处理——以百合花为例

2021年16期 (6月上旬)财税研究论集团间限制性股票会计及税务处理——以百合花为例高 隆 百合花集团股份有限公司摘要:上市公司为了进一步建立、健全公司长效激励机制,吸引和留住优秀人才,充分调动公司董事、高级管理人员、中层管理人员、核心骨干的积极性,有效地将股东利益、公司利益和核心团队个人利益结合在一起,使公司的长远发展制定了股权激励政策,百合花集团股份有限公司(下称百合花)于2021年3月8日实施了限制性股票激励计划,本文试图通过对限制性股票的会计处理及税务处理的来对企业、股东、员工的影响。

关键词:股权激励;限制性股票;会计处理;税务处理一、限制性股票实施的意义(一)对于员工对于员工来说,第一是公司对员工的一种肯定,也是一种荣誉,也表现为公司对员工的一种期望,通过激励使员工发挥更大的能量,而同时提供了预留部分的股票,给未获得股票的员工一种希望,好好干,公司不会亏待你的。

第二,员工做为企业集团的一员,一荣俱荣,一损俱损,公司未来的成长对于员工直接的表现即收入的增长。

享受到企业发展中的红利,当实行限制性股票的激励计划后,给员工的授予价定为7.12元/股,而当时百合花股价保持在14至15元之间,这就给了员工在达成企业业绩的前提下,就可以相对便宜的价格买卖股票,从而从资本市场赚取一部分差价,是为公司福利。

(二)对于股东对于股东来说,百合花在A 股市场上定向增发股票来实施股权激励,所发行的股份占公司总股本小于1%,从长远的角度来说,员工与企业目标一致,势必会带到公司股价增涨,那么股东的利益也能够得到保障.股东财富也会带来正效应。

(三)对于企业对于企业来说,一来在资本市场上表现出来的是对自身的信心且有能力达到业绩目标,对自身的看好。

二来,在资本市场上二次融资,取得了一定的流动资金,同时也使员工在企业集团中更加有责任感,使员工拧成一股绳,朝着企业的目标前进。

二、限制性股票的会计处理(一)限制性股票会计处理的依据1.理论依据——《企业会计准则第11号——股份支付》应用指南本准则第二条规定,股份支付是指企业为获取职工和其他方提供服务而授予权益工具或者承担以权益工具为基础确定的负债的交易。

限制性股票会计处理实务问题及建议

限制性股票会计处理实务问题及建议摘要:本文主要介绍了限制性股票的会计处理实务问题以及对其进行建议。

限制性股票在中国的股市中越来越常见,但是如何进行会计处理仍有争议。

为此,本文提出了三个问题:股权安排、股票减记和行权代价。

针对这些问题,提出了建议,包括明确股权安排、规范减记流程和清晰行权代价计算。

这些建议可以为企业在面对限制性股票会计处理问题时提供一些有益的帮助。

关键词:限制性股票、会计处理、股权安排、股票减记、行权代价Accounting Treatment of Restricted Stock: Issues and Suggested SolutionsAbstract: This paper discusses the accounting treatment of restricted stock and provides recommendations for such treatment. Restricted stock has become increasingly popular in the Chinese stock market, but there is still controversy regarding how to account for it. Specifically, this paper addresses three issues with respect to accounting for restricted stock: equity arrangement, stock write-down, and exercise cost. To address these issues, we propose recommendations that include clarifying equity arrangements, standardizing write-down procedures, and clearly calculating exercise costs. These suggestions can provide useful assistance for businesses facing accounting issues related to restricted stock.Keywords: restricted stock, accounting treatment, equityarrangement, stock write-down, exercise costIntroductionRestricted stock has been gaining popularity in the Chinese stock market, but there remain unresolved questions as to how to account for it. This paper examines three issues that require particular attention in accounting for restricted stock: equity arrangement, stock write-down, and exercise cost. It then offers suggestions for addressing these issues to ensure that proper accounting practices are in place.Equity ArrangementOne issue that arises in accounting for restricted stock is how to properly reflect the equity arrangement. The equity arrangement determines the conditions under which the stock can be exercised and the stockholder's share in the company. The treatment of restricted stock should reflect the actual value of the shares and should not overly inflate the company's assets or earnings. Thus, the equity arrangement should be transparently reported and clearly communicated, so that investors understand the limitations of their stock ownership.Suggested Solution: Companies should clearly report the equity arrangement in their financial statements and provide clear explanations of conditions under which the shares can be exercised. Stock Write-DownAnother issue is how to properly account for the value of restricted stock when the stockholder loses ownership rights. When a stockholder forfeits ownership rights, the value of the stock is reduced. The accounting treatment of this reduction, known as a "stock write-down," should reflect the true value of the shares in the company. However, this can be difficult to determine. For example, the price of the stock may have fluctuated since the shares were granted, or the company's financial situation may have changed. Therefore, it is important to have a standardized process for stock write-downs to avoid over-estimating or under-estimating the stock's true value.Suggested Solution: Companies should establish a clear and standardized process for stock write-downs that reflects the true value of the shares.Exercise CostFinally, a key issue in accounting for restricted stock is calculating the exercise cost. The exercise cost is the price the stockholder must pay to exercise the restricted stock. This cost should reflect current market prices and the actual value of the shares. The exercise cost is critical because it determines the stockholder's willingness to engage in the stock program. However, it is also difficult to determine. Therefore, it is important to have a standardized process for calculating the exercise cost. Suggested Solution: Companies should establish a clear and standardized process for calculating the exercise cost of restricted stock.ConclusionIn conclusion, restricted stock is a popular tool in the Chinese stock market, but there are several accounting issues that must be resolved for proper treatment. These issues include equity arrangement, stock write-down, and exercise cost. To address these issues, companies should create clear guidelines and processes to ensure that proper accounting practices are in place. These guidelines and processes will help ensure proper financial reporting and will help build investor confidence in the transparency and reliability of restricted stock programs.Restricted stock has become increasingly popular in the Chinese stock market as a way to incentivize employees and align their interests with those of the company's shareholders. However, accounting for restricted stock can be complex and raises several practical issues for companies. These issues need to be addressed to ensure the proper accounting treatment of restricted stock, which is critical for financial reporting and transparency.One of the primary issues in accounting for restricted stock is the equity arrangement. The equity arrangement determines the conditions under which the stock can be exercised and the stockholder's share in the company. This arrangement should be transparently reported and clearly communicated to investors, as it determines the value of the stock and the limitations on the stockholder's ownership rights. Companies should provide a full disclosure of the equity arrangement in their financial statements and ensure that the conditions under which the shares can be exercised are clearly stated.Another important issue is the stock write-down. When a stockholder forfeits ownership rights, the value of the stock is reduced. The accounting treatment of this reduction should reflect the true value of the shares in the company. However, determining the true value of the shares can be difficult. To ensure that the stock write-down reflects the true value of the shares, companies should have a clear and standardized process for stock write-downs that takes into account factors such as changes in the stock price since the shares were granted, the company's financial situation, and other relevant factors.Calculating the exercise cost is another critical issue in accounting for restricted stock. The exercise cost is the price that the stockholder must pay to exercise the restricted stock. This cost reflects current market prices and the actual value of the shares. Determining this cost can be difficult and depends on several factors such as the current stock price, the vesting period, and other factors that affect the value of the shares. To ensure that the exercise cost reflects the true value of the shares, companies should establish a clear and standardized process for calculating this cost.In conclusion, accounting for restricted stock is a complex process that raises several practical issues for companies. Equity arrangement, stock write-down, and exercise cost are three critical issues that need to be addressed to ensure proper accounting treatment of restricted stock. By establishing clear guidelines and processes for accounting for restricted stock, companies can ensure that their financial reporting is transparent and reliable, buildinginvestor confidence and ensuring the proper treatment of restricted stock programs.In addition to the above-mentioned issues, another critical aspect of accounting for restricted stock is the impact on the company's financial statements. Companies need to accurately reflect the value of their restricted stock programs in their financial statements, including the balance sheet, income statement, and cash flow statement.On the balance sheet, restricted stock will typically be reported as a part of equity, rather than as an asset. This reflects the fact that the stock has not yet been fully earned and cannot be transferred until certain conditions are met. The amount of restricted stock reported on the balance sheet will depend on the number of shares granted, the current market price, and the equity arrangement.On the income statement, the company will need to recognize the expense associated with the restricted stock program. This expense will typically be recognized over the vesting period, which is the period of time during which the employee earns the right to exercise the shares. The expense will be based on the fair value of the shares at the grant date, adjusted for any changes in the value of the shares over time.Finally, the cash flow statement will need to reflect any cash transactions related to the restricted stock program. This could include the receipt of cash from employees exercising their shares or the payment of cash to ensure that the employee meets certain performance targets or remains with the company for a specified period of time.Overall, accounting for restricted stock is a complex process that requires careful consideration of a range of issues. Companies need a clear understanding of the equity arrangement, stock write-downs, and exercise costs, as well as their impact on financial statements. They also need to establish standardized processes for accounting for restricted stock to ensure consistency and accuracy in their financial reporting.Ultimately, proper accounting for restricted stock helps companies align employee and shareholder interests while also ensuring transparency and accuracy in financial reporting. By properly accounting for restricted stock, companies can mitigate risks, build trust with stakeholders, and support long-term success.Accounting for restricted stock is a critical process for companies that use equity-based compensation programs to attract and retain employees. Restricted stock is a form of equity that has various restrictions on its transfer and usage until certain conditions are met, such as performance targets or employment tenure.Proper accounting for restricted stock involves several key elements, including understanding the equity arrangement, calculating stock write-downs, tracking exercise costs, recording the expense associated with the program, and reporting on the company's financial statements.One of the most significant challenges of accounting for restricted stock is determining the fair value of the shares at grant date and adjusting that value over time as the shares vest or the market price changes. This requires a deep understanding of valuation methodologies, financial reporting standards, and industrypractices.Another key challenge is ensuring the accurate tracking of exercise costs, including expenses related to taxes, fees, and transaction costs. Companies must establish standardized processes and procedures for accounting for these costs to ensure consistency and accuracy in their financial reporting.Accounting for restricted stock also has an important impact on the company's financial statements. The restricted stock will typically be reported as a part of equity on the balance sheet, and the expense associated with the program will be recognized on the income statement over the vesting period. Companies must also report any cash transactions related to the program on the cash flow statement.Proper accounting for restricted stock helps companies align employee and shareholder interests, ensure transparency and accuracy in financial reporting, and support long-term success. By understanding the equity arrangement, tracking exercise costs, and accurately reflecting the value of the program on their financial statements, companies can mitigate risks, build trust with stakeholders, and support the growth of their business.。

现金股利可撤销时限制性股票的会计处理

现金股利可撤销时限制性股票的会计处理现金股利可撤销时限制性股票的会计处理摘要:现金股利可撤销时限制性股票是一种特殊的股票奖励计划,它为公司提供了一种激励员工的方式。

然而,这种股票奖励计划的会计处理却相对复杂。

本文针对现金股利可撤销时限制性股票的会计处理进行了详细的分析和解读,以帮助读者深入了解该会计处理规范。

关键词:现金股利、可撤销、限制性股票、会计处理第一章引言1.1 背景1.2 目的和意义第二章现金股利可撤销时限制性股票的定义和特点2.1 现金股利可撤销时限制性股票的定义2.2 现金股利可撤销时限制性股票的特点第三章现金股利可撤销时限制性股票的会计处理3.1 股份授予的会计处理3.2 限制性股票解除限制的会计处理3.3 现金股利的会计处理第四章现金股利可撤销时限制性股票的税务处理4.1 股份授予的税务处理4.2 限制性股票解除限制的税务处理4.3 现金股利的税务处理第五章现金股利可撤销时限制性股票的风险和控制5.1 风险分析5.2 控制措施第六章案例分析6.1 A公司使用现金股利可撤销时限制性股票的会计处理6.2 B公司使用现金股利可撤销时限制性股票的税务处理第七章结论7.1 主要发现7.2 存在的问题7.3 研究的局限性第一章引言1.1 背景现金股利是指上市公司根据盈利情况向股东分配的现金金额,通常以每股金额的形式进行支付。

而可撤销时限制性股票是指公司将一部分股份授予特定的员工或高管,并设定一定的限制条件,如果员工或高管在一定的时间内未能满足这些条件,公司可以撤销已授予的股份。

现金股利可撤销时限制性股票的结合,为公司的股权激励计划提供了一种新的方式,既可以激励员工积极工作,又可以保护公司的利益。

1.2 目的和意义现金股利可撤销时限制性股票的会计处理是一个复杂的问题,涉及到股份授予、限制性股票解除限制以及现金股利等多个环节。

正确处理这些环节的会计问题,不仅关乎公司的财务报告的准确性和透明度,还关系到员工的利益和公司的声誉。

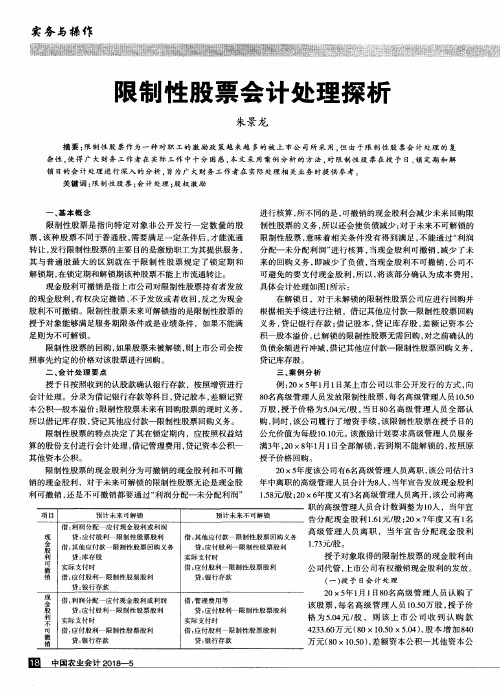

限制性股票会计处理探析

一 、 基 本 概 念

进行核算 ,所不同的是 ,可撤销 的现金股利会减少未来 回购限

限制性 股票是 指 向特定对 象非公 开 发行 一定数 量 的股 制性股 票的义务 ,所 以还会使负债减少 ;对于未来不可解锁 的

票 ,该种 股票不 同于普通 股 ,需要 满足一定 条件后 ,才能流通 限制性 股票 ,意味着相关条 件没有得 到满 足 ,不 能通过以 ,将该 部分确认 为成本费用 ,

现金股利可撤销是指上市公司对限制性股票持有 者发放 具体会计处理如 图1所示 :

的现金股利 ,有权决定 撤销 、不予发放或 者收 回,反之为现金

在解锁 日,对于未解锁的限制性股票公司应进行 回购并

股利不可撤销。限制性股票未来可解锁指的是限制性股票 的 根据相关手续进行注销 ,借记其他应付款一 限制性股票 回购

销 借 :应付 股 利一 限制性 股票 股利 贷 :银 行存 款

现金 借 :利 润分 配一应 付现 金股 利或 利润 股 贷 :应 付股 利 一限制性 股票 股利 利 不 实 际支付 时

贷 :银 行存 款

借 :管 理费用 等 贷 :应 付股 利一 限制性 股票 股利

实 际支付 时

借 :应 付股利 一 限制性 股票 股利 贷 :银 行存 款

4233.60万 元 (80×10.50×5.04),股 本 增 加 840 万元(80×10.50),差额 资本 公积一其 他资本公

转让 ,发行限制性 股票 的主要 目的是激励 职工 为其提供服务 , 分 配一 未分配利润 ”进行核算 ,当现金股利可撤 销 ,减 少了未

其 与普 通股最 大 的区别 就在 于限制 性 股票规 定 了锁 定期 和 来 的回购义务 ,即减少 了负债 ,当现金股利不可撤 销 ,公 司不

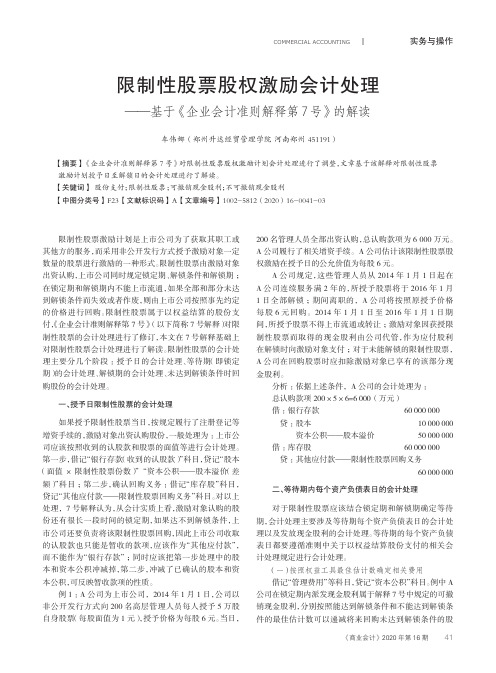

限制性股票股权激励会计处理——基于《企业会计准则解释第7号》的解读

COMMERCIAL ACCOUNTING《商业会计》2020年第16期41实务与操作限制性股票股权激励会计处理——基于《企业会计准则解释第7号》的解读【摘要】 《企业会计准则解释第7号》对限制性股票股权激励计划会计处理进行了调整,文章基于该解释对限制性股票激励计划授予日至解锁日的会计处理进行了解读。

【关键词】 股份支付;限制性股票;可撤销现金股利;不可撤销现金股利【中图分类号】 F23 【文献标识码】 A 【文章编号】 1002-5812(2020)16-0041-03车伟娜(郑州升达经贸管理学院 河南郑州 451191)限制性股票激励计划是上市公司为了获取其职工或其他方的服务,而采用非公开发行方式授予激励对象一定数量的股票进行激励的一种形式。

限制性股票由激励对象出资认购,上市公司同时规定锁定期、解锁条件和解锁期;在锁定期和解锁期内不能上市流通,如果全部和部分未达到解锁条件而失效或者作废,则由上市公司按照事先约定的价格进行回购。

限制性股票属于以权益结算的股份支付,《企业会计准则解释第7号》(以下简称7号解释)对限制性股票的会计处理进行了修订,本文在7号解释基础上对限制性股票会计处理进行了解读。

限制性股票的会计处理主要分几个阶段:授予日的会计处理、等待期(即锁定期)的会计处理、解锁期的会计处理、未达到解锁条件时回购股份的会计处理。

一、授予日限制性股票的会计处理如果授予限制性股票当日,按规定履行了注册登记等增资手续的,激励对象出资认购股份,一般处理为:上市公司应该按照收到的认股款和股票的面值等进行会计处理。

第一步,借记“银行存款(收到的认股款)”科目,贷记“股本(面值×限制性股票份数)”“资本公积——股本溢价(差额)”科目;第二步,确认回购义务:借记“库存股”科目,贷记“其他应付款——限制性股票回购义务”科目。

对以上处理,7号解释认为,从会计实质上看,激励对象认购的股份还有很长一段时间的锁定期,如果达不到解锁条件,上市公司还要负责将该限制性股票回购,因此上市公司收取的认股款也只能是暂收的款项,应该作为“其他应付款”,而不能作为“银行存款”;同时应该把第一步处理中的股本和资本公积冲减掉,第二步,冲减了已确认的股本和资本公积,可反映暂收款项的性质。

【知识点】限制性股票的会计处理

【知识点】限制性股票的会计处理实务中,上市公司实施限制性股票的股权激励安排中,以非公开发行方式向激励对象授予一定数量的公司股票,常见做法是上市公司以非公开发行的方式向激励对象授予一定数量的公司股票,并规定锁定期和解锁期,在锁定期和解锁期内,不得上市流通及转让。

达到解锁条件,可以解锁;如果全部或部分股票未被解锁而失效或作废,通常由上市公司按照事先约定的价格立即进行回购。

(一)授予日的会计处理1.收到认股款借:银行存款(企业有关限制性股票按规定履行了增资手续)贷:股本资本公积—股本溢价2.就回购义务确认负债借:库存股(按照发行限制性股票的数量以及相应的回购价格计算确定的金额)贷:其他应付款—限制性股票回购义务(二)等待期内的会计处理1.与股份支付有关的会计处理按权益结算股份支付确认与计量原则处理。

【提示】(1)在等待期内的每个资产负债表日,后续信息表明可解锁限制性股票的数量与以前估计不同的,应当进行调整,并在解锁日调整至实际可解锁的限制性股票数量;(2)限制性股票分批解锁的,实际上相当于授予了若干个子计划,应当分别根据各子计划的可解锁数量的最佳估计在相应的等待期内确认与股份支付有关的成本费用。

2.分配现金股利的会计处理现金股利可撤销与现金股利不可撤销的限制性股票在会计处理上有其共同点:一是都要求对未来解锁条件的满足情况进行合理估计,并且这一估计与上述进行股份支付会计处理时在等待期内每个资产负债表日对可行权权益工具数量进行的估计应当保持一致。

二是对于预计未来可解锁限制性股票持有者应分配的现金股利,都视为对股东的利润分配。

现金股利可撤销与现金股利不可撤销的限制性股票的区别主要在于:不满足解锁条件的情况下,被回购限制性股票持有者是否有权享有其在等待期内应收或已收的现金股利,有权(三)解锁日的会计处理1.对未达到限制性股票解锁条件而需回购的股票借:其他应付款—限制性股票回购义务(应支付的金额)贷:银行存款同时:借:股本资本公积—股本溢价(差额)贷:库存股(按照注销的限制性股票数量相对应的库存股的账面价值)2.对达到限制性股票解锁条件而无需回购的股票借:其他应付款—限制性股票回购义务(按照解锁股票相对应的负债的账面价值)资本公积—股本溢价(差额)贷:库存股(按照解锁股票相对应的库存股的账面价值)【例题】甲公司为上市公司,采用授予职工限制性股票的形式实施股权激励计划。

限售股权的会计处理

限售股权的会计处理所谓限售股权,就是有一定时间,一定条件限制出售的股票。

以前的上市公司(特别是国企),有相当部分的法人股。

这些法人股跟流通股同股同权,但成本极低(即股价波动风险全由流通股股东承担),唯一不同的就是不能在公开市场自由买卖。

后来通过股权分置改革,实现企业所有股份自由流通买卖。

按照证监会的规定,股改后的公司出售原非流通股股份,应当遵守下列规定:(一)自改革方案实施之日起,在12个月内不得上市交易或者转让;(二)持有上市公司股份总数5%以上的原非流通股股东,在前项规定期满后,通过证券交易所挂牌交易出售原非流通股股份,出售数量占该公司股份总数的比例在12个月内不得超过5%,在24个月内不得超过10%。

取得流通权后的非流通股,由于受到以上流通期限和流通比例的限制,被称之为限售股。

新准则下投资分类的演变《企业会计准则第2号——长期股权投资》缩小了适用长期股权投资的范围。

如果投资企业对被投资单位不具有共同控制或重大影响的权益性投资,旧准则规定一律计入长期股权投资采用成本法核算。

新准则区分是否可以获取可靠的公允价值,将那些在活跃市场中没有报价、公允价值不能可靠计量的权益性投资归为长期股权投资,适用成本法进行核算,对于可以可靠地获取公允价值的金融资产,根据《企业会计准则讲解(2008)》规定,企业可以将其直接指定为可供出售金融资产。

限售股权会计处理的发展过程《企业会计准则实施问题专家工作组意见(第三期)》以及《企业会计准则讲解(2008)》规定,企业持有上市公司限售股权且对上市公司不具有控制、共同控制或重大影响的,应当按照《企业会计准则第22号——金融工具确认和计量》的规定,将该限售股权划分为可供出售金融资产,除非满足该准则规定条件划分为以公允价值计量且其变动计入当期损益的金融资产。

《企业会计准则解释第3号》规定与以上内容基本一致,不同的是增加了一条限制性规定,即“上市公司限售股权不包括股权分置改革中持有的限售股权”。

2023年注册会计师《会计》 第0108讲 授予限制性股票的股权激励计划的会计处理

【考点【考点3】授予限制性股票的股权激励计划的会计处理(★★★) (一)授予限制性股票的会计处理 1.向职工发行的限制性股票按有关规定履行了注册登记等增资手续的,收到职工缴纳的认股款时: 借:银行存款[按照职工缴纳的认股款] 贷:股本 资本公积——股本溢价 同时,就回购义务确认负债(作收购库存股处理)。

借:库存股[按照发行限制性股票的数量以及相应的回购价格计算确定的金额] 贷:其他应付款——限制性股票回购义务[包括未满足条件而须立即回购的部分] 2.等待期内股份支付相关的会计处理 上市公司应当综合考虑限制性股票锁定期和解锁期等相关条款,按照准则规定判断等待期,进行与股份支付相关的会计处理。

其中,限制性股票在授予日的公允价值=限制性股票授予日股票的市价-授予价格。

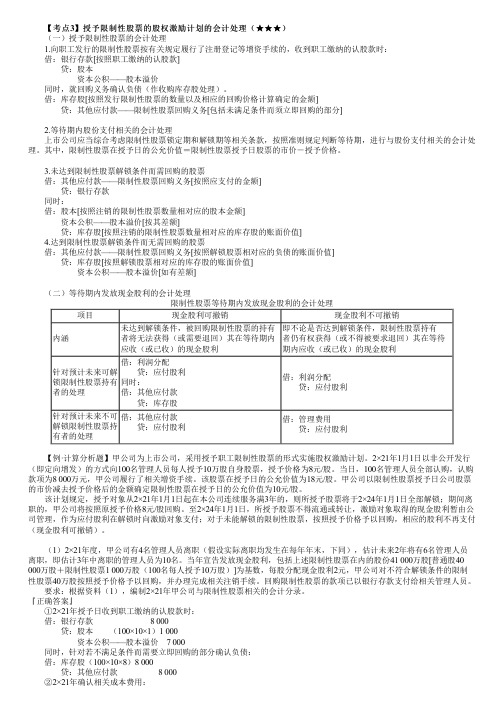

3.未达到限制性股票解锁条件而需回购的股票 借:其他应付款——限制性股票回购义务[按照应支付的金额] 贷:银行存款 同时: 借:股本[按照注销的限制性股票数量相对应的股本金额] 资本公积——股本溢价[按其差额] 贷:库存股[按照注销的限制性股票数量相对应的库存股的账面价值] 4.达到限制性股票解锁条件而无需回购的股票 借:其他应付款——限制性股票回购义务[按照解锁股票相对应的负债的账面价值] 贷:库存股[按照解锁股票相对应的库存股的账面价值] 资本公积——股本溢价[如有差额] (二)等待期内发放现金股利的会计处理限制性股票等待期内发放现金股利的会计处理项目现金股利可撤销现金股利不可撤销内涵未达到解锁条件,被回购限制性股票的持有者将无法获得(或需要退回)其在等待期内应收(或已收)的现金股利即不论是否达到解锁条件,限制性股票持有者仍有权获得(或不得被要求退回)其在等待期内应收(或已收)的现金股利针对预计未来可解锁限制性股票持有者的处理借:利润分配 贷:应付股利同时:借:其他应付款 贷:库存股借:利润分配 贷:应付股利针对预计未来不可解锁限制性股票持有者的处理借:其他应付款 贷:应付股利借:管理费用 贷:应付股利 【例·计算分析题】甲公司为上市公司,采用授予职工限制性股票的形式实施股权激励计划。

限制性股票的会计及税务处理问题分析

限制性股票的会计及税务处理问题分析对于企业股权激励的会计处理方法,《企业会计准则第11号—股份支付》以及《企业会计准则讲解》和《企业会计准则应用指南》中做了相应的规定、解释、说明,但对限制性股票操作层面的一些问题没有明确。

本文拟对限制性股票的会计及税务处理问题进行分析。

一、限制性股票的会计处理1.授予与行权。

限制性股票的授予是指在满足限制性股票授予条件的情况下,通过非交易性过户的方式将股票过户到被激励员工名下。

授予日为相关授权条件得以满足后向员工授予(非交易性过户)限制性股票的日期。

限制性股票的行权其实就是获授限制性股票的员工按照法律、法规规定行使与获授限制性股票相关的权利,包括股份处置权、分红权、投票表决权等。

按照限制性股票激励计划的规定,被激励员工获授的限制性股票,在锁定期内可以行使该等股票(包括该等股票分配的股票股利)除在二级市场出售或以其他方式转让外的其他全部权利,包括但不限于该等股票的投票权和自由支配就该等股票获得的现金股利。

锁定期满且考核合格,则获授的限制性股票解锁,取得自由处置所获授限制性股票(包括相应的股票股利)的权利。

所以,限制性股票属于分步行权,即解锁前部分行权,解锁后全部行权。

股份支付准则规定:除了立即可行权的股份支付外,无论权益结算的股份支付或者现金结算的股份支付,企业在授予日都不进行会计处理。

由于限制性股票在授予后就可以部分行权,具有立即可行权性质(部分),并且通过过户产生了实质性的资产转移,因此企业在授予日,需要通过相应的会计处理来反映这一转移过程及结果。

2.限制性股票的成本列支。

实施限制性股票激励计划,企业需要承担一定数额的激励成本,即股票回购资金或股票授予价格与授予日股票公允价值之间的差额。

笔者认为该项支出直接在成本费用中列支较为合理。

企业授予职工限制性股票,实质上属于对职工的激励、奖励或补偿,是一种以股份方式支付的薪酬,应该属于职工薪酬的组成部分,因此应该按照职工薪酬进行处理。

股份支付费用的会计处理之限制性股票

股份支付费用的会计处理之限制性股票文章来源于他山咨询,作者他山咨询之前发布的文章提到了股票期权股份支付费用各个环节的会计处理(《股份支付费用的会计处理之股票期权》),这次小编带您了解限制性股票股份支付费用各个环节的会计处理。

限制性股票的股份支付的会计处理主要涉及到4个环节,分别是授予日、限售期、解除限售期、出售日。

其中授予日、限售期、解除限售期是主要环节。

1.授予日限制性股票的股份支付,企业在授予日不作会计处理。

但限制性股票增资、过户程序完毕后,需要做如下会计分录:同时,需要就回购义务确认负债,会计分录如下:2.限售期内每个资产负债表日企业应该在限售期内的每个资产负债表日,将取得的职工服务计入成本费用,计入成本费用的金额应当按照授予日标的股票收盘价与授予价格的差额即权益工具公允价值进行计量。

授予日权益工具的公允价值计入管理费用,同时确认资本公积—其他资本公积,并且不确认后续公允价值的变动。

会计分录如下:同时,在限售期的每个资产负债表日,企业应当根据最新取得的可解除限售职工人数变动等后续信息作出最佳估计,修正预计可解除限售的权益工具数量。

在解除限售期,最终预计可解除限售的股票数量应当与实际可解除限售的股票数量一致。

3. 解除限售期若激励对象在解除限售期达到了解除限售的条件,则不再对已确认的成本费用和所有者权益金额进行调整。

等待股份售出时再进行会计处理。

如果股票来源为回购,达到解除限售条件时需借记“其他应付款—限制性股票回购义务”,贷记“库存股”科目,如果有差额,则借记或贷记“资本公积—股本溢价”科目。

如果未达到解除限售条件,则分为未达到市场条件和未达到非市场条件两种情况:①未达到市场条件,已经确认的成本费用不能冲回。

②未达到非市场条件,已经确认的成本费用可以冲回。

从市场案例中能看出,绝大多数公司采用的解除限售条件是非市场条件。

如果股份来源为回购,上市公司未达到解除限售条件而需要回购的股票,按照支付的金额,需借记“其他应付款—限制性股票回购义务”等科目,贷记“银行存款”等科目。

限制性股票账务处理

限制性股票账务处理

根据《企业会计准则第11号——股份支付》的规定:对于换取职工服务的股份支付,企业应当以股份支付所授予的权益工具的公允价值计量,企业应在等待期内的每个资产负债表日,以对可行权权益工具数量的最计佳估计数为基础,按照权益工具在授予日的公允价值,将当期取得服务计入相关资产成本和当期费用,同时计入资本成本中的其他资本公积。

(1)授予日:根据授予数量和授予价格

借:银行存款

贷:股本

资本公积——股本溢价。

(2)锁定期内会计处理:

摊销金额:授予日按照期权定价模型对限制性股票公允价值

在每个资产负债表日以最佳估计数为基础摊销。

借:管理费用

贷:资本公积——其他资本公积

(3)在解锁日,如果达到解锁条件,可以解锁;如果全部或部分股票未被解锁而失效或作废,按照会计准则及相关规定处理。

1、全部解锁

借:资本公积——其他资本公积

贷:资本公积——股本溢价

2、没达到业绩,进行股份回购

根据《企业会计准则》要求,公司在计划终止并回购限制性股票后,公司需将上述费用按照加速行权来处理,一次性计入当期费用。

借:管理费用

贷:资本公积——其他资本公积

借:库存股

贷:银行存款(按照原先认购的价值回购)

借:股本

资本公积——股本溢价

——其他资本公积

贷:库存股。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

限制性股票会计处理(精品5篇)

限制性股票会计处理

限制性股票的会计处理如下:

1.公司直接持有限制性股票(又称“库存股”),不作为无形资产核算,但应按取得时实际成本计入“股本”科目。

2.公司作为激励对象的公司层面激励工具,由公司代为保管,不作为公司层面的库存股。

该部分限制性股票应按其实际成本计入激励对象所在单位的成本费用。

3.公司代为保管的限制性股票或作为预留权的公司层面工具,如因预留权使用而形成的费用,应按其实际成本计入相关成本费用,如预计会增加这部分成本费用)。

4.公司层面激励工具产生的资本性支出不得资本化,在相关支出发生时将其从所有者权益中扣除。

以上就是限制性股票的会计处理方法。

限制性股票会计处理分析

限制性股票是指激励对象在一定期限内,根据特定条件,依据奖励协议购买本企业股票的权利。

主要分为股票期权和股票增值权两种形式。

对限制性股票的会计处理如下:

1.对于一次性解锁的股份支付,企业应按授予日的公允价值计量,公允价值与实际支出的价款之间的差额计入当期管理费用,同时计入所有者权益。

2.对于分期解锁的股份支付,企业应按每个解锁期的公允价值计量,公允价值与实际支出的价款之间的差额计入当期管理费用,同时计入所有者权益。

需要注意的是,对限制性股票的会计处理要遵循企业会计准则的相关规定,不得自行调整其会计处理。

限制性股票会计处理有哪些

限制性股票的会计处理主要包括以下三个方面:

1.成本:企业应按照“股份支付”进行初始计量,并按照“股份支付”的相关规定进行后续计量。

2.费用:企业应当在等待期内的每个资产负债表日,根据预期可行权限制性股票的数量和公允价值,将成本在等待期的每个资产负债表日公允价值之差计入“管理费用—股份支付”。

3.权益:企业应当在可行权日根据最终可行权限制性股票的数量和公允价值,将成本在权益总额和“管理费用—股份支付”之间进行调整。

需要注意的是,具体的会计处理方法可能因企业类型、激励计划、公允价值确定方法、等待期、激励对象范围等因素而有所不同。

因此,在进行限制性股票的会计处理时,企业需要结合实际情况选择适当的处理方法。

限制性股票会计处理包括哪些

限制性股票的会计处理包括以下两种:

1.公司直接增发股票,员工购买后登记在员工名下。

在这种情况下,员工所持股票比重等于或低于公司总股本的5%。

公司增发股票和员工购买股票所筹集的资金,可以作为对员工的激励基金使用。

2.公司出钱让员工购买公司的股票。

在这种情况下,员工所持股票比重等于公司总股本的5%。

请注意,根据2006年财政部发布的《企业会计准则16号——企业会计准则第3号》文件,股票期权属于或有事项,应该在等待期内的每个资产负债表日,按照或有事项的有关规定处理。

具体来说,应该估计可行权后的股票期权公允价值,将其计入成本费用和资本公积。

限制性股票会计处理汇总

限制性股票的会计处理如下:

1.公司授予激励对象股票期权时,不作会计处理,待行权日或限制性股票解除限售时,根据其实际行权数量或解除限售的股票数量借记“资本公积-股本溢价”科目,贷记“银行存款”等科目。

2.员工在解除限售前,不享有该股票期权包含的权益,因此不进行任何会计处理。

3.员工解除限售股票后,企业应按照其实际收到的金额,借记“银行存款”等科目,按其市场价值,贷记“资本公积-股本溢价”科目,其差额作为“冲减资本公积-股本溢价”科目。

希望以上信息对您有帮助。

*为本网站原创作品,不得擅自转载!。