进出口关税计算

货物进出口报关费计算公式

货物进出口报关费计算公式作为国际贸易中不可或缺的一环,报关费用是进出口货物必不可少的一项成本。

报关费用的计算是根据一定的公式来进行的,而这个公式受到多种因素的影响。

本文将详细介绍货物进出口报关费计算公式,并分析影响报关费用的因素。

1. 报关费用的计算公式。

报关费用的计算公式通常包括以下几个方面的因素,货物价值、关税税率、进口环节增值税率、报关手续费率等。

(1)报关费用 = 关税 + 增值税 + 报关手续费。

关税是根据货物的种类和价值来计算的,通常是以货物的进口价值为基础,乘以相应的税率来确定的。

不同国家对不同种类的货物都有不同的关税税率,因此需要根据具体情况来确定。

增值税是指进口环节增值税,是根据货物的进口价值和增值税率来计算的。

增值税率也是根据货物的种类和价值来确定的,不同国家对不同种类的货物都有不同的增值税率。

报关手续费是指报关代理公司或报关行收取的手续费,通常是根据货物的种类和价值来确定的,也有一定的比例。

报关手续费的比例也会受到市场行情和服务质量等因素的影响。

综合以上三个方面的因素,可以得出货物进出口报关费用的计算公式,报关费用 = 货物价值×(关税税率 + 进口环节增值税率) + 货物价值×报关手续费率。

2. 影响报关费用的因素。

(1)货物的种类和价值。

不同种类的货物进出口报关费用是不同的,因为不同种类的货物对应的关税税率和增值税率不同。

同时,货物的进口价值也会直接影响到报关费用的计算,进口价值越高,报关费用也就越高。

(2)关税税率和增值税率。

关税税率和增值税率是直接影响报关费用的重要因素,不同国家对不同种类的货物都有不同的关税税率和增值税率。

因此,货物的进出口国家和地区也会对报关费用产生影响。

(3)报关手续费率。

报关手续费率是由报关代理公司或报关行根据市场行情和服务质量等因素来确定的,因此也会对报关费用产生影响。

不同的报关代理公司或报关行可能会有不同的报关手续费率,因此需要根据具体情况来选择合适的报关代理公司或报关行。

税费的计算1

税税率)* X20% =57,591X20%=11,518.20(元)

二、进口环节税计算 (一)消费税税款的计算

消费税税额计算公式为: 应征消费税税额=(完税价格+关税税额)÷

(1—消费税税率)*消费税税率

3.复合关税 (1)复合关税是对某种进口商品混合使

用从价税和从量税计征关税。

(2)计算公式: 进口关税税额=商品进口数量*从量关 税税额+完税价格*关税税率

(3)计算程序: ①按照归类原则确定税则归类,将应

税货物归入恰当的税目税号;

②根据原产地规则,确定应税货物所 适用的税率;

③确定其实际进口量;

滑准税(见教材P293)

(二)出口关税税款的计算 1.计算公式 出口关税税额=离岸价格÷(1+出口关

税税率)*出口关税税率 2.计算程序 (1)按照归类原则确定税则归类,将应

税货物归入恰当的税目税号;

(2)根据完税价格审定办法、规定,确 定应税货物的完税价格;

(3)根据汇率使用原则,将外币折算成 人民币;

[计算方法]

确定税则归类,该批摄像机归入税目税号

8525.3099; 原产国日本适用最惠国税率,其中CIF境内某

口岸5,000 美元/台的关税税率为单一从价税35 %;CIF境内某口岸10,000美元/台的关税税率 为13,280元人民币再加3%的从价关税;

审定后完税价格分别为50,000美元和100, 000美元;

一、进出口关税计算 (一)进口关税税款的计算 目前,我国对进口关税采用的计征标

准有:从价关税、从量关税和复合关税3种。

1.从价关税 (1)从价关税是以进口货物的完税价格

国际贸易中的关税应该如何计算

国际贸易中的关税应该如何计算关税以进出⼝货物的价格为计税依据。

进出⼝货物的价格应当等于进出⼝货物数量乘以单位完税价格。

进⼝货物以海关审定的成交价格为基础的到岸价格作为完税价格。

实际成交价格是⼀般贸易项下进⼝或者出⼝货物的买⽅为购买该项货物向卖⽅实际⽀付或者应当⽀付的价格。

到岸价格包括货价和货物运抵我国境内输⼊地点起卸前的包装费、运费、保险费和其他劳务费等费⽤。

进⼝货物的到岸价格经过海关审查未能确定的,海关可以以下列价格为基础估定完税价格:1.从该项进⼝货物同⼀出⼝国或者地区购进的相同或者类似货物的成交价格。

2.该项进⼝货物的相同或者类似货物在国际市场上的成交价格。

3.该项进⼝货物的相同或者类似货物在国内市场上的批发价格,减去进⼝关税、进⼝环节其他税收和进⼝后的运输、储存、营业费⽤及利润后的价格。

4.海关⽤其他合理⽅法估定的价格。

运往境外修理的机械器具、运输⼯具和其他货物,出境时已经向海关报明并在海关规定的期限之内复运进境的,应当以海关审定的修理费和料件费作为完税价格。

运往境外加⼯的货物,出境时已经向海关报明并在海关规定的期限之内复运进境的,应当以加⼯后的货物进境时的到岸价格与原出境货物或者相同、类似货物在进境时的到岸价格之间的差额作为完税价格。

以租赁(包括租借)⽅式进⼝的货物,应当以海关审定的货物租⾦作为完税价格。

经过批准减税、免税进⼝的货物,在转让或者出售需要补税时,可以按照该货物原进⼝时的完税价格纳税。

进⼝货物的完税价格,应当包括为了在境内制造、使⽤、出版或者发⾏的⽬的⽽向境外⽀付的与该进⼝货物有关的专利、商标、著作权以及专有技术、计算机软件和资料等费⽤。

出⼝货物应当以海关审定的货物售与境外的离岸价格扣除关税后作为完税价格。

计算公式:出⼝货物完税价格=离岸价格÷(1+出⼝关税税率)离岸价格应当按照应税出⼝货物运离出境前的最后⼀个⼝岸的离岸价格计算。

如果该货物是从内地起运的,则将该货物从内地运⾄出境⼝岸所⽀付的运输费⽤可以扣除。

出口关税怎么算

出口关税怎么算

现在中国征收的出口关税主要分别为两种分别是:从价税、从量税。

外贸业务员应该对缴纳关税的税额与种类及其计算方法有一个基本了解,以提高通关效率。

那么下面立量多为你详解关于出口关税怎么算的相关知识。

1.出口关税之从价税

根据进出口货物的价格来计算税款的出口关税称为从价税,但是此处所提到的价格并不是货物的成交价格,而是完税价格。

计算公式分别有:(应征出口关税税额=出口货物完税价格×出口关税税率)、(出口货物完税价格=FOB-出口关税)、出口货物完税价格=FOB÷(1+出口关税税率)。

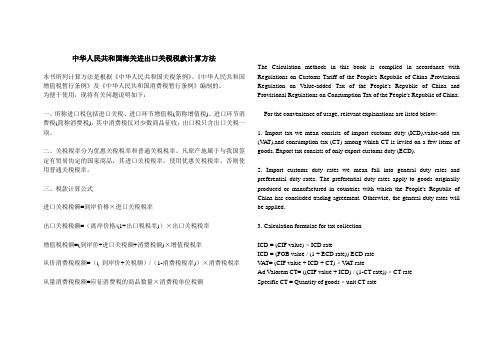

海关进出口关税税款计算方法 中英文对照版

中华人民共和国海关进出口关税税款计算方法本书所列计算方法是根据《中华人民共和国关税条例》、《中华人民共和国增值税暂行条例》及《中华人民共和国消费税暂行条例》编制的。

为便于使用,现将有关问题说明如下:一、所称进口税包括进口关税、进口环节增值税(简称增值税)、进口环节消费税(简称消费税),其中消费税仅对少数商品征收;出口税只含出口关税一项。

二、关税税率分为优惠关税税率和普通关税税率。

凡原产地属于与我国签定有贸易协定的国家商品,其进口关税税率,使用优惠关税税率,否则使用普通关税税率。

三、税款计算公式进口关税税额=到岸价格×进口关税税率出口关税税额=(离岸价格/(1+出口税税率))×出口关税税率增值税税额=(到岸价+进口关税额+消费税额)×增值税税率从价消费税税额=(( 到岸价+关税额)/(1-消费税税率))×消费税税率从量消费税税额=应征消费税的商品数量×消费税单位税额The Calculation methods in this book is compiled in accordance with Regulations on Customs Tariff of the People's Republic of China ,Provisional Regulation on Value-added Tax of the People's Republic of China and Provisional Regulations on Consumption Tax of the People's Republic of China.For the convenience of usage, relevant explanations are listed below:1. Import tax we mean consists of import customs duty (ICD),value-add tax (V A T),and consumption tax (CT) among which CT is levied on a few items of goods. Export tax consists of only export customs duty (ECD).2. Import customs duty rates we mean fall into general duty rates and preferential duty rates. The preferential duty rates apply to goods originally produced or manufactured in countries with which the People's Republic of China has concluded trading agreement. Otherwise, the general duty rates will be applied.3. Calculation formulae for tax collectionICD = (CIF value) × ICD rateICD = (FOB value / (1 + ECD rate)) ECD rateV AT= (CIF value + ICD + CT) × V AT rateAd Valorem CT= ((CIF value + ICD) / (1-CT rate)) × CT rateSpecific CT = Quantity of goods × unit CT rate其中,从量消费税商品计量单位的换算标准(按体积净重计) 如下:啤酒1吨= 988升黄酒1吨= 962升汽油1吨= 1388升柴油1吨= 1176升进口税额= 进口关税+ 增值税+ 消费税=(进口关税率+消费税率+增值税率+进口关税率×增值税率)/(1-消费税税率)×到岸价=常数×到岸价四、为便于计算进口税额,本书编制了《进口税计税系数表》,其使用方法举例如下:(一)“系数表1”适用于应征消费税税率不为0税率的商品。

关税的计算方法

关税的计算方法关税是指进口和出口商品在跨境贸易中需要缴纳的税费,它是国家对外贸易的一种控制手段,通过调整关税税率来保护国内产业,调节进出口商品的数量和价格,以达到维护国家利益的目的。

关税的计算方法是很多企业在进行国际贸易时需要了解的重要内容,下面将介绍关税的计算方法及相关注意事项。

首先,关税的计算方法主要包括关税税率和完税价格两个方面。

关税税率是指国家对进口商品征收的税率,通常以百分比形式表示,完税价格是指进口商品的实际价格加上运费和保险费等费用后的总成本。

计算关税的基本公式为,关税额 = 完税价格× 关税税率。

在实际操作中,企业需要根据进口商品的具体情况来确定关税税率。

一般来说,不同的商品对应着不同的税率,有些国家还会根据进口商品的原产地和材料等因素来确定税率。

因此,企业在进行国际贸易时,需要提前了解目标国家的关税税率政策,并结合自身的进口商品情况来计算关税。

另外,关税的计算还需要注意一些特殊情况。

例如,一些国家对于特定商品会实行特别关税优惠政策,对于这类商品,企业可以享受到较低的关税税率,从而降低进口成本。

此外,关税税率的调整也是一个动态的过程,国家可能会根据国内经济形势和外部环境等因素对关税税率进行调整,因此企业需要及时了解最新的关税政策,以便做出相应的决策。

除了了解关税税率外,企业在计算关税时还需要注意完税价格的确定。

完税价格包括进口商品的实际价格、运费和保险费等成本,企业需要对这些费用进行准确的核算,并按照相关规定计算出完税价格。

在这个过程中,企业需要注意避免漏报或虚报费用,以免引起关税征收的纠纷。

总的来说,关税的计算方法涉及到关税税率和完税价格两个方面,企业需要根据实际情况来确定关税税率,并准确计算完税价格,以确保关税的准确缴纳。

同时,企业还需要密切关注国际贸易政策的变化,及时了解最新的关税政策,以便做出适当的决策。

希望本文介绍的关税计算方法对企业在国际贸易中有所帮助。

进出口关税和进口环节增值税计算方法

进出口关税和进口环节增值税计算方法一、关税(Customs Duties;Tariff)关税是国家税收的重要组成部分,是由海关代表国家,按照国家制定的关税政策和公布实施的税法及进出口税则,对进出关境的商品向纳税义务人征收的一种流转税。

按照不同的分类标准,关税可以分为很多种类,从报关业务的角度来看,主要应掌握我国现行进口关税、出口关税及其他常见的几种类型。

(一)进口关税(Import Duties)1、进口关税的含义进口关税是指一国海关以进境货物和物品为征税对象所征收的关税,在国际贸易中,一直被各国公认为是一种重要的经济保护手段。

2、进口关税的种类由于各国征收进口税的目的不同,其所起的作用也不同,因此有着各种类型或各种名目的关税。

1)从进口关税的税率栏目来看,可分为最惠国待遇关税、协定关税、特惠关税和普通关税等。

最惠国待遇税率适用于与我国共同适用最惠国待遇条款的世界贸易组织成员国或地区的进口货物,或原产于与我国签有相互给予最惠国待遇条款的双边贸易协定的国家和地区的进口货物。

协定税率适用于我国参加的含有关税优惠条款的区域性贸易协定的有关缔约方的进口货物。

特惠税率适用于与我国签有特殊优惠关税协定的国家或地区的进口货物。

普通税率适用于上述国家或地区以外的国家或地区的进口货物。

2)从征收进口关税的标准来看,目前我国进口关税可分为从价税、从量税、复合税和滑准税。

从价税(Ad valorem Duty)指以货物的价格作为计税标准,以应征税额占货物价的百分比为税率,价格和税额成正比例关系。

货物进口时,以此税率和实际完税价格相乘计算应征税额。

这是包括中国在内的大多数国家使用的主要计税标准。

从价税应征税额=货物的完税价格×从价税税率从量税(specific Duty)指以货物的计量单位如重量、数量、容量等作为计税标准,以每一计量单位货物的应征税额为税率。

计税时以货物的计量单位乘以每单位应纳税金额即可得出该货物的关税税额。

进出口贸易中关税如何计算

进出口贸易中关税如何计算在进出口贸易中,关税的计算是一个至关重要的环节。

关税的高低直接影响着贸易的成本和利润,对于企业和国家的经济都有着重要的影响。

那么,进出口贸易中的关税究竟是如何计算的呢?让我们一起来了解一下。

关税的计算主要基于两个关键因素:完税价格和税率。

完税价格是计算关税的基础。

对于进口货物,完税价格通常是指货物的成交价格,也就是进口商为购买该货物实际支付或者应当支付的价款总额。

但需要注意的是,这个成交价格必须是符合一定条件的。

例如,它应当是真实的、由买卖双方议定的价格,并且没有受到某些特殊因素的影响,如关联方之间的特殊关系可能导致价格不公允等。

如果成交价格不符合规定,海关会按照相关的规定来确定完税价格。

比如,通过相同货物的成交价格、类似货物的成交价格、倒扣价格方法、计算价格方法等来确定。

而对于出口货物,完税价格则是指货物售予境外的离岸价格减去出口关税后的价格。

接下来,我们来谈谈税率。

税率的确定是根据货物的类别和原产地来决定的。

在进口方面,我国的关税税率分为最惠国税率、协定税率、特惠税率、普通税率等。

最惠国税率适用于与我国签订有最惠国待遇条款的贸易协定的国家或地区的进口货物;协定税率适用于与我国签订有税收协定的国家或地区的进口货物;特惠税率适用于原产于与我国签订有特殊优惠关税协定的国家或地区的进口货物;普通税率则适用于原产于上述国家或地区以外的其他国家或地区的进口货物。

出口方面,我国实行的是比例税率。

在实际计算关税时,我们以从价计征、从量计征和复合计征这三种主要的计征方式来进行。

从价计征是最常见的方式,其计算公式为:应纳税额=完税价格×税率。

例如,某企业进口一批货物,完税价格为 100 万元,适用的关税税率为 10%,那么该批货物应缴纳的关税税额为 100×10% = 10 万元。

从量计征则是按照货物的数量来计算关税,计算公式为:应纳税额=货物数量×单位税额。

税收关税的计算公式

税收关税的计算公式税收关税是指进口和出口商品的征税,是国家对外贸易活动中的商品征收的一种税收。

税收关税的计算公式是根据国家的相关法律法规和政策来确定的,一般包括进口税和出口税两种。

下面我们将详细介绍税收关税的计算公式和相关内容。

一、进口税的计算公式。

进口税是指在国家进口商品时需要缴纳的税费,其计算公式一般为:进口税 = 进口商品的完税价格×进口税率。

其中,进口商品的完税价格是指商品的成交价格加上运费、保险费等费用的总和,进口税率是由国家根据商品的种类和原产地等因素来确定的。

一般来说,进口税率是以百分比的形式来表示的,不同的商品有不同的税率。

例如,某国家对进口汽车征收的进口税率为20%,某汽车的完税价格为10万元,则该汽车的进口税为10万元× 20% = 2万元。

这就是进口税的计算公式的一个具体应用案例。

二、出口税的计算公式。

出口税是指在国家出口商品时需要缴纳的税费,其计算公式一般为:出口税 = 出口商品的完税价格×出口税率。

与进口税类似,出口商品的完税价格也是指商品的成交价格加上运费、保险费等费用的总和,出口税率也是由国家根据商品的种类和目的地等因素来确定的。

同样,出口税率一般也是以百分比的形式来表示的。

例如,某国家对出口机械设备征收的出口税率为15%,某机械设备的完税价格为50万元,则该机械设备的出口税为50万元× 15% = 7.5万元。

这就是出口税的计算公式的一个具体应用案例。

三、税收关税的影响。

税收关税作为国家对外贸易的一种税收手段,对国家经济和贸易活动有着重要的影响。

首先,税收关税可以调节国家的进出口贸易,通过调整进口税率和出口税率来影响国家的进出口商品的价格和数量,从而达到调节贸易顺差和贸易逆差的目的。

其次,税收关税可以保护国内产业,通过征收进口税来提高进口商品的价格,从而减少进口商品的竞争力,保护国内产业的发展。

同时,通过降低出口税率来提高出口商品的竞争力,促进国内产业的出口。

进口关税和出口关税如何计算

进⼝关税和出⼝关税如何计算(1)进⼝关税的计算进⼝货物应纳关税的计算公式为:应纳税额=应税货物进⼝数量×单位关税完税价格×适⽤税率公式中的进⼝货物的关税完税价格是进⼝关税的计税依据。

税法规定,进⼝货物以海关审定的成交价格为基础的到岸价格作为完税价格。

所称到岸价格,包...想要了解更多关于进⼝关税和出⼝关税如何计算的知识,跟着店铺⼩编⼀起看看吧。

(1)进⼝关税的计算进⼝货物应纳关税的计算公式为:应纳税额=应税货物进⼝数量×单位关税完税价格×适⽤税率公式中的进⼝货物的关税完税价格是进⼝关税的计税依据。

税法规定,进⼝货物以海关审定的成交价格为基础的到岸价格作为完税价格。

所称到岸价格,包括货价,加上货物运抵我国关境内输⼊地点起卸前的包装费、运费、保险费和其他劳务费等费⽤组成的⼀种价格。

上述费⽤还包括为了在境内⽣产制造、使⽤或出版、发⾏的⽬的,⽽向境外⽀付的与该进⼝货物有关的专利、商标、著作权,以及专有技术、计算机软件或者资料等费⽤。

该货物在成交过程中,如有我⽅在成交价格外另⾏⽀付卖⽅的佣⾦,也应计⼊成交价格。

进⼝货物的到岸价格应由海关审查确定。

例:我国某进出⼝公司2002年5⽉份从国外进⼝了⼀批货物,该批货物的价格为100000美元,运抵我国⼝岸起卸前发⽣的运费、保险费等费⽤折合⼈民币26000元。

当⽇的中国⼈民银⾏外汇牌价为1:8.25.关税税率为25%.该公司应如何计算进⼝货物应纳的关税?应纳税额=(100000×8.25+26000)×25%=212750(元)(2)出⼝关税的计算出⼝货物应纳出⼝关税的计算公式为:应纳税额:出⼝货物完税价格×适⽤税率出⼝货物的完税价格=离岸价格÷(1+出⼝税率)公式中的出⼝货物的关税完税价格是出⼝关税的计税依据。

税法规定,出⼝货物以海关审定的成交价格为基础的售予境外的离岸价格,扣除出⼝关税后作为完税价格。

进出口税费征缴和计算—进出口关税的计算

完税价格=CFR价格/(1-保险费率)

一、进口关税的计算

计算实例:

• 2019年国内某公司向香港购进日本丰田牌轿车8辆,成交价格合计为FOB香港100 000.00 美元,实际支付运费4000美元,保险费600美元。已知汽车的规格为4座位,汽缸容量2 000cc,已知其适用的基准汇率为1美元=人民币6.74元,计算应征进口关税。

一、进口关税的计算

2.从量关税 从量关税是进口商品表示的数量、体积、重量等以计征关税的方法。计

税时以计量单位表示的货物的数量乘以每单位应纳税金额即可得出该货物的 关税税额。

计算公式: 从量税应征税额=货来自数量×单位税额一、进口关税的计算

计算实例:

• 2019年国内某公司从香港购进口柯达彩色胶卷40 000卷(宽度:35mm,长 度不超2m),规格为135/36,成交价格合计为CIF境内某口岸8.00港币/卷, 已知1港币=人民币0.86元,计算应征进口关税。

一、进口关税的计算

• 采用复合税率的有:录像机、放像机、摄像机、 非家用型摄录一体机、部分数字照相机等。

二、出口关税的计算

实行从价计征标准的出口关税税额的计算方法: 应征出口关税税额=完税价格×出口关税税率 完税价格=FOB÷(1+出口关税税率)

二、出口关税的计算

计算实例:

2019年某进出口公司从深圳出口硅铁(按重量计含硅量在55% 以上)90吨,每吨价格为110美元。已知其适用的基准汇率为1 美元=人民币6.74元,计算出口关税。

进出口关税的计算

一、进口关税的计算

1.从价关税 从价关税是以进口货物的完税价格作为计税依据,以应征税额

出口关税的计算公式

出⼝关税的计算公式

关税是进出⼝商品经过⼀国关境时,由政府所设置的海关向其进出⼝商所征收的税收。

下⾯店铺⼩编来为你解答,希望对你有所帮助。

关税应纳税额的计算⽅法:

1.从价税,适⽤于:⼀般的(出)⼝货物计算公式:应纳税额=应税进(出)⼝货物数量*单位完税价格*适⽤税率

2.从量税,适⽤于:进⼝啤酒、原油等计算公式:应纳税额=应税进⼝货物数量*关税单位税额

3.复合税,适⽤于:进⼝⼴播⽤录录像机、⽅像机、摄像机等计算公式:应纳税额=应税进⼝货物数量*关税单位税额+应税进⼝货物数量*单位完税价格*适⽤税率

4.滑准税,适⽤于:进⼝规定适⽤滑准税的商品计算公式:进⼝商品价格越⾼。

(⽐例)税率越低;税率与商品进⼝价格反⽅向变动。

以上就是关于这⽅⾯的法律知识,希望能对您有所帮助。

如果您不幸遇到⼀些⽐较棘⼿的法律问题,⽽您⼜有委托律师的想法,我们店铺有许多律师可以给你提供服务,并且我们店铺还⽀持线上指定地区筛选律师,并且都有相关律师的详细资料。

关税的计算方法

关税的计算方法关税是指对进口或出口商品征收的税费,是国家对进出口商品实行的一种经济手段,既可以用来保护国内产业,也可以用来调节国际贸易。

关税的计算方法是一个复杂的过程,需要考虑多种因素和规定。

下面将详细介绍关税的计算方法。

首先,关税的计算是根据商品的进口或出口价格来确定的。

通常情况下,进口商品的关税是根据商品的完税价格来计算的,而出口商品的关税则是根据商品的出口价格来计算的。

完税价格是指商品的实际成交价格加上运费、保险费等费用,而出口价格则是指商品的实际成交价格减去退税、减免等费用。

其次,关税的计算还需要考虑商品的分类。

不同的商品根据其性质、用途和材料等因素被划分到不同的税则分类中,每个分类都对应着不同的关税税率。

因此,在计算关税时,需要首先确定商品的税则分类,然后根据对应的税率来计算关税。

此外,关税的计算还需要考虑是否享有优惠政策。

许多国家在与其他国家签订自由贸易协定或其他贸易协定时,会对一些商品实行减免关税或者优惠税率的政策。

因此,在计算关税时,需要确认商品是否符合享有优惠政策的条件,如果符合,则可以按照优惠税率来计算关税。

最后,关税的计算还需要考虑一些特殊情况。

例如,一些国家对于特定商品可能会实行特殊关税措施,如反倾销税、保护性关税等。

在计算关税时,需要了解这些特殊情况,并按照相关规定来进行计算。

总的来说,关税的计算方法是一个复杂而繁琐的过程,需要考虑多种因素和规定。

只有充分了解相关的法律法规和政策,才能正确、合理地计算关税,避免因为关税计算错误而导致的不必要损失。

希望本文所介绍的关税计算方法能够对大家有所帮助,让大家对关税有一个更加清晰的认识。

同时也希望大家在进行进出口贸易时,能够遵守相关法律法规,合理计算关税,确保自己的权益不受到损害。

2024年度货物进出口合同关税和运输条款

20XX 专业合同封面COUNTRACT COVER甲方:XXX乙方:XXX2024年度货物进出口合同关税和运输条款本合同目录一览第一条货物描述1.1 货物品名1.2 货物规格1.3 货物数量1.4 货物质量标准第二条关税2.1 进出口关税2.2 关税计算方式2.3 关税支付责任2.4 关税减免第三条运输3.1 运输方式3.2 运输路线3.3 运输时间3.4 运输费用3.5 运输保险第四条运输风险4.1 货物损失或损坏责任4.2 运输延迟责任4.3 不可抗力第五条进出口手续5.1 进出口许可证5.2 检验检疫手续5.3 海关手续5.4 文件要求第六条支付条款6.1 支付货币6.2 支付方式6.3 支付时间6.4 支付条件第七条违约责任7.1 卖方违约7.2 买方违约7.3 违约赔偿第八条争议解决8.1 争议解决方式8.2 仲裁地点8.3 仲裁效力第九条合同的生效、变更和终止9.1 合同生效条件9.2 合同变更9.3 合同终止第十条保密条款10.1 保密义务10.2 保密期限10.3 泄露后果第十一条法律适用11.1 合同适用的法律11.2 法律冲突解决第十二条合同的附件12.1 附件内容12.2 附件效力第十三条其他条款13.1 许可和批准13.2 行业规范遵守13.3 信息披露第十四条签署14.1 合同签署日期14.2 签署地点14.3 签署人第一部分:合同如下:第一条货物描述1.1 货物品名:本合同所述货物为_______(具体货物名称),详细规格和型号详见附件一。

1.2 货物规格:货物的技术规格、性能参数等详见附件一。

1.3 货物数量:合同总金额为人民币_______元整(大写:_______元整),具体货物数量及单价详见附件二。

1.4 货物质量标准:货物的质量应符合国际标准或_______(标准名称)的要求,具体质量要求详见附件一。

第二条关税2.1 进出口关税:根据中华人民共和国海关进出口税则,本合同所述货物的进出口关税为_______%。

进出口货物缴纳税公式

【正保人事考试教育网 - 报关员资格考试指南】:进出口税费的几个计算公式(一)进口关税计算从价进口货物应纳关税款=进口货物完税价格×适用的进口关税税率进口货物完税价格=CIF=(FOB价格+运费)/(1-保险费率)=CFR价格/(1-保险费率)从量进口货物应纳关税款=进口货物数量×适用的单位税额复合进口货物应纳关税款=从价部分关税额+从量部分关税额=进口货物完税价格×适用的关税额+进口货物数量×适用的单位税额(二)进口环节税税款计算l 从价应纳消费税额=从价消费税计税价格×消费税从价税率从价消费税计税价格=(进口货物完税价格+进口关税税额)/(1-从价消费税税率)l 从量应纳消费税额=进口货物数量×消费税从量税率复合应纳消费税额=从价部分消费税额+从量部分消费税额=从价消费税计税价格×消费税从价税率+进口货物数量×消费税从量税率l 我国的增值税都是从价税,根据进口货物是否应缴消费税,分以下两种情况:1、应征消费税的进口货物增值税=增值税计税价格×增值税税率应征消费税的增值税计税价格=进口货物完税价格+进口关税税额+消费税税额=进口货物完税价格+进口货物完税价格×进口关税税率+从价/从量/复合消费税税额2、不征消费税的进口货物增值税=增值税计税价格×增值税税率不征消费税的增值税计税价格=进口货物完税价格+进口关税税额(三)出口关税计算出口货物应纳关税额=出口货物完税价格×出口关税税率出口货物完税价格=FOB价格/(1+出口关税税率)减税出口货物关税额=出口货物完税价格×减按出口关税税率减税出口货物完税价格=FOB价格/(1+出口关税税率)(四)船舶吨税税款计算船舶吨税按注册净吨位计算,尾数按四舍五入原则,半吨以下免征尾数,半吨以上按一吨计征应征船舶吨税=净吨位×船舶吨税税率=船舶有效容积×吨/立方米×船舶吨税税率(五)滞纳金计算按照规定,关税、进口环节增值税和消费税、船舶吨税的纳税人或其代理人,未在规定时间内缴纳税款构成滞纳的,应照章缴纳滞纳金。

税费计算公式

税费计算公式海关征收的税费是以人民币征收,计算税款前要将审核的完税价格折算成人民币;完税价格,税额计算至分,分以下四舍五入;税款的起征点为人民币50元。

1、应征出口货物关税税额出口货物关税=出口货物完税价格×出口关税税率出口货物完税价格=离岸价格〔FOB〕÷〔1+出口关税税率〕2、从价进口关税税额进口关税科额=完税价格×适用的进口关税税率完税价格=CIF或完税价格=〔FOB价+运费〕/〔1-保险费率〕或完税价格=CFR价/〔1-保险费率〕3、从量进口关税税额进口关税科额=商品进口数量×从量关税率4、复合关税进口关税科额=从价局部关税+从量局部关税=完税价格×适用的进口关税税率+商品进口数量×从量关税率5、进口环节消费税从价税:应纳税额=组成计税价格×消费税率组成计税价格=〔关税完税价格+关税税额〕÷〔1-消费税率〕从量税:应纳税额=应征消费消费品数量×单元税额6、进口环节增值税应纳税额=组成计税价格×增值税率组成计税价格=关税完税价格+关税税额+消费税额7、船舶吨税吨税=净吨位×吨税税率〔元/净吨〕净吨位=船舶有效容积×吨/立方米〔吨位数四舍五入取整数〕8、监管手续费进口减税货物:监管手续费金额=货物价格×〔1-实征关税税率÷法定关税税率〕×监管手续费费率免税和保税货物:监管手续费金额=货物价格×监管手续费费率9、滞纳金〔起征额为50元,缺乏50元免征〕关税滞纳金额=滞纳关税税额×0.5‰×滞纳天数代征税滞纳金额=滞纳代征税税额×0.5‰×滞纳天数监管手续费滞纳金额=滞纳监管手续费额×1‰×滞纳天数10、滞报金〔起征额为50元,缺乏50元免征〕进口货物滞报金额=进口货物成交价格×0.5‰×滞报天数11、特定减免税货物完税价格完税价格=海关审定该货物原进口价格×〔1-申请补税实际已使用的时间〔月〕/监管年限×12〕12、佣金单元货物佣金额=含佣价×佣金率净价=含佣价×〔1-佣金率〕含佣价=净价÷〔1-佣金率〕13、进出口货物保险费保险费=CIF×110%×保险费率14、FOB价换算成其他价〔保险加成率一般按10%计算〕CFR价=FOB+运费CIF价=〔FOB+运费〕/[1-保险费率×〔1+保险加成率〕]15、CFR价换算成其他价FOB价=CFR-运费CIF价=CFR/[1-保险费率×〔1+保险加成率〕]16、CIF价换算成其他价FOB价=CIF价×[1-保险费率×〔1+保险加成率〕]-运费CFR价=CIF价×[1-保险费率×〔1+保险加成率〕]进出口税费的计算例题一:某进出口公司进口某批不消征收进口消费税的货物,经海关审核其成交价格总值为CIF境内某口岸US$800。

进出口税费计算

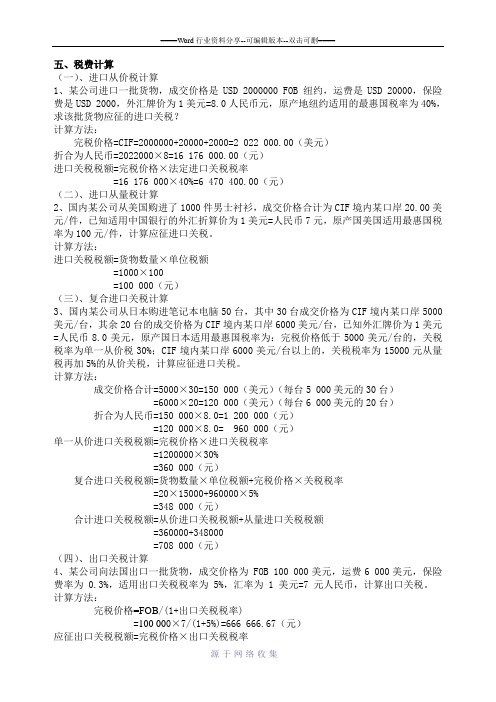

五、税费计算(一)、进口从价税计算1、某公司进口一批货物,成交价格是USD 2000000 FOB 纽约,运费是USD 20000,保险费是USD 2000,外汇牌价为1美元=8.0人民币元,原产地纽约适用的最惠国税率为40%,求该批货物应征的进口关税?计算方法:完税价格=CIF=2000000+20000+2000=2 022 000.00(美元)折合为人民币=2022000×8=16 176 000.00(元)进口关税税额=完税价格×法定进口关税税率=16 176 000×40%=6 470 400.00(元)(二)、进口从量税计算2、国内某公司从美国购进了1000件男士衬衫,成交价格合计为CIF境内某口岸20.00美元/件,已知适用中国银行的外汇折算价为1美元=人民币7元,原产国美国适用最惠国税率为100元/件,计算应征进口关税。

计算方法:进口关税税额=货物数量×单位税额=1000×100=100 000(元)(三)、复合进口关税计算3、国内某公司从日本购进笔记本电脑50台,其中30台成交价格为CIF境内某口岸5000美元/台,其余20台的成交价格为CIF境内某口岸6000美元/台,已知外汇牌价为1美元=人民币8.0美元,原产国日本适用最惠国税率为:完税价格低于5000美元/台的,关税税率为单一从价税30%;CIF境内某口岸6000美元/台以上的,关税税率为15000元从量税再加5%的从价关税,计算应征进口关税。

计算方法:成交价格合计=5000×30=150 000(美元)(每台5 000美元的30台)=6000×20=120 000(美元)(每台6 000美元的20台)折合为人民币=150 000×8.0=1 200 000(元)=120 000×8.0= 960 000(元)单一从价进口关税税额=完税价格×进口关税税率=1200000×30%=360 000(元)复合进口关税税额=货物数量×单位税额+完税价格×关税税率=20×15000+960000×5%=348 000(元)合计进口关税税额=从价进口关税税额+从量进口关税税额=360000+348000=708 000(元)(四)、出口关税计算4、某公司向法国出口一批货物,成交价格为 FOB 100 000美元,运费6 000美元,保险费率为 0.3%,适用出口关税税率为 5%,汇率为 1 美元=7 元人民币,计算出口关税。

进出口税费的几个计算公式

进出⼝税费的⼏个计算公式 (⼀)进⼝关税计算 从价进⼝货物应纳关税款=进⼝货物完税价格×适⽤的进⼝关税税率 进⼝货物完税价格=CIF=(FOB价格+运费)/(1-保险费率) =CFR价格/(1-保险费率) 从量进⼝货物应纳关税款=进⼝货物数量×适⽤的单位税额 复合进⼝货物应纳关税款=从价部分关税额+从量部分关税额 =进⼝货物完税价格×适⽤的关税额+进⼝货物数量×适⽤的单位税额 (⼆)进⼝环节税税款计算 l 从价应纳消费税额=从价消费税计税价格×消费税从价税率 从价消费税计税价格=(进⼝货物完税价格+进⼝关税税额)/(1-从价消费税税率) l 从量应纳消费税额=进⼝货物数量×消费税从量税率 复合应纳消费税额=从价部分消费税额+从量部分消费税额=从价消费税计税价格×消费税从价税率+进⼝货物数量×消费税从量税率 l 我国的增值税都是从价税,根据进⼝货物是否应缴消费税,分以下两种情况: 1、应征消费税的进⼝货物增值税=增值税计税价格×增值税税率 应征消费税的增值税计税价格=进⼝货物完税价格+进⼝关税税额+消费税税额=进⼝货物完税价格+进⼝货物完税价格×进⼝关税税率+从价/从量/复合消费税税额 2、不征消费税的进⼝货物增值税=增值税计税价格×增值税税率 不征消费税的增值税计税价格=进⼝货物完税价格+进⼝关税税额 (三)出⼝关税计算 出⼝货物应纳关税额=出⼝货物完税价格×出⼝关税税率 出⼝货物完税价格=FOB价格/(1+出⼝关税税率) 减税出⼝货物关税额=出⼝货物完税价格×减按出⼝关税税率 减税出⼝货物完税价格=FOB价格/(1+出⼝关税税率) (四)船舶吨税税款计算 船舶吨税按注册净吨位计算,尾数按四舍五⼊原则,半吨以下免征尾数,半吨以上按⼀吨计征 应征船舶吨税=净吨位×船舶吨税税率=船舶有效容积×吨/⽴⽅⽶×船舶吨税税率 (五)滞纳⾦计算 按照规定,关税、进⼝环节增值税和消费税、船舶吨税的纳税⼈或其代理⼈,未在规定时间内缴纳税款构成滞纳的,应照章缴纳滞纳⾦。

进出口关税的计算

进口反倾销案件汇总表1

进口反倾销案件汇总表2

进口反倾销案件汇总表 3

进口反倾销案件汇总表4

进口反倾销案件汇总表 5

进口反倾销案件汇总表6

进口反补贴案件汇总表

进境物品进口税税率表(2019年1月27日起实施)

备注:(1)避孕用具和避孕药品,超过海关规定的自用合理数量部 分按有关规定予以退运或按货物进口程序办理报关及验放手续。

关税制度

06

第六章 进出口货物关税计算

第一节 进出口关税税率的确定 第二节 进口关税的计算 第三节 出口关税的计算 第四节 附加关税的计算

本章学习要求

掌握进出口关税税率设置及确定方法; 掌握折算汇率的选择; 掌握进出口关税的各种计算公式以及关

税的具体计算方法; 掌握附加关税的计算方法。

此外,合同规定进口方应另外支付出口方一笔专有技术 使用费50万美元,向境外支付给卖方代理人的佣金12万 美元,向境外支付货物进口以后的安装调试费20万美元 。货物从美国运至上海港的运费共计25万美元,保险费5 万美元。运抵上海后,还支付了THC(码头装卸费)1万 元人民币。

该机床税则号列为8456.3010,普通税率为30%,最惠 国税率为9.7%。

2019年7月21 日起,汇率制 度改革

实行以市场供求为基础、参考 一篮子货币进行调节、有管理 的浮动汇率制度

计征汇率相应 改变

海关每月使用的计征汇率为上 一个月第三个星期三(第三个 星期三为法定节假日的,顺延 采用第四个星期三)中国银行 的外汇折算价(简称中行折算 价)。(海关总署2019年第53 号公告)。

第四节 附加关税的计算

进口附加税的计算公式:

应纳正常关税税额,按相应的计征标准计算。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

2014年我国实施的协定税率:

➢ ①“亚太贸易协定”税率(1888个税目); ➢ ②“中国-东盟自贸区”协定税率; ➢ ③“内地与香港CEPA”零关税税率(1791个税目); ➢ ④“内地与澳门CEPA”零关税税率(1312个税目); ➢ ⑤“中国-巴基斯坦自贸协定”税率(6539个税目); ➢ ⑥“中国-智利自贸协定”税率(7340个税目); ➢ ⑦“中国-新西兰自贸协定”税率(7351个税目); ➢ ⑧“中国-新加坡自贸协定”税率(2793个税目) ; ➢ ⑨“中国-秘鲁自贸协定”税率(7117个税目); ➢ ⑩“海峡两岸ECFA”协定税率(621个税目); ➢ ⑾“中国-哥斯达黎加自贸协定”税率(7313个税目); ➢ ⑿“中国-冰岛自贸协定”税率; ➢ ⒀“中国-瑞士自贸协定进出”口关税税率计算(8277个税目)。

进出口关税计算

税率选择案例

➢ 2012年12月,浙江某进出口公司从孟加拉进口一批原产于孟加 拉的全粒面未剖层蓝湿牛皮,以CIF上海100000美元的价格成 交。

➢ 装载该货物的船舶于2012年12月28日停靠上海吴淞口岸,并于 当日向海关申报运输工具进境。

➢ 货主于2012年12月31日向海关申报货物进口,因申报材料不齐 全,海关未接受申报。

设

报复性关税税率

置

对进境物品征收的进口税 进境物品进口税税率

情

出

口 对货物征收

况

关 的出口关税

税

出口税率

正税税率

进出口关税计算出口暂定税率

❖ 1、对货物和物品征收的进口关税

进出口关税计算

进口关税税率的适用范围汇总1

适用税率

税率适用范围

l1、原产于WTO成员的进口货物;

最惠国税率

l2、原产于含有最惠国待遇条款的双边贸易协定的国家或地 区的进口货物;

➢ 2013年1月4日,货主将各种申报材料准备齐全后向海关再次申 报,当日吴淞海关接受申报。

➢ 该货物申报时提供了符合规定的优惠原产地证书和直接运输条 件的运输单证。

➢ 查进出口税则,税号为4104.1111, 2012年该货物的普通税率 为17%,最惠国税率为7%,亚太贸易协定项下协定税率为 3.5%,亚太贸易协定项下特惠税率为1.4%,同时当年该货物 的暂定税率为5%。

︻

对进口货物在一定期限内可以实行暂定税率。

正 暂定税率 l适用普通税率的进口货物,不适用暂定税率。

税 ︼

关税配额税 率

关税配额内进口的货物,适用关税配额税率; 关税配额外的,其税率的适用按照上述税率的规定执行。

ITA税率

对经审核用于生进产出口信关息税技计算术产品的部分进口货物按ITA税率 征税。

进口关税税率的适用范围汇总2

06

进出口关税计算

第六章 进出口货物关税计算

❖ 第一节 进出口关税税率的确定 ❖ 第二节 进口关税的计算 ❖ 第三节 出口关税的计算 ❖ 第四节 附加关税的计算

进出口关税计算

本章学习要求

❖ 掌握进出口关税税率设置及确定方法; ❖ 掌握折算汇率的选择; ❖ 掌握进出口关税的各种计算公式以及关

税的具体计算方法; ❖ 掌握附加关税的计算方法。

进

l3、原产于中华人民共和国境内的进口货物。

口 货 协定税率

l原产于我国参加的含有关税优惠条款的区域性贸易协定的 国家或地区的进口货物。

物 特惠税率 税

l原产于与我国签订含有特殊关税优惠条款的贸易协定的国 家或地区的进口货物。

率 普通税率

l1、原产于上述国家或地区以外的国家或地区的进口货物; l2、原产地不明的进口货物。

➢ 2013年该货物的暂定税率为3%,其他税率不变。

➢ 问:如何确定该批进口货进物出口最关税终计适算 用的税率?

➢ 问题:

本案例反映了海关征税几大技术?

本案例关税的计征标准是什么? 本案例适用哪种税率?

普通税率? 最惠国税率? 协定税率? 特惠税率? 暂定税率?

适用何时的税率?

进出口关税计算

2012年的税率? 2013年的税率?

税率的适用要考虑 的三方面内容:

Ø我国设置的税率适用范围

Ø同时适用多种税率时如何选择?

Ø适用什么时间的税率?

进出口关税计算

第一节 进出口关税税率的确定

❖ 一、进出口关税税率的适用范围 ❖ 二、同时适用多种税率的选择 ❖ 三、跨期进出口货物适用税率的选择

进出口关税计算

一、进出口关税税率的适用范围

❖ 我国关税分为进口关税和出口关税两类。

进出口关税计算

最惠国税率

中

协定税率 特惠税率

国

正税税率 普通税率

关 税

进 对货物征收 口 的进口关税

税

关 税

进口暂定税率

关税配额税率

ITA税率(非全税目信息技术产品 税率)

率

反倾销税税率

的

附加关税税率 反补贴税税率

保障措施关税税率

2014年我国实施的特惠税率:

➢ ①在“亚太贸易协定”框架下,对原产于孟加拉 和老挝的部分特定货物,实施特惠税率。

➢ ②在“中国-东盟自贸区”框架下,对原产于老挝 、柬埔寨和缅甸的部分特定货物,实施特惠税 率。

➢ ③根据与非洲部分国家换文,对原产于坦桑尼 亚、赞比亚等30个非洲最不发达国家的部分特 定货物,实施特惠税率。

➢ ④根据与亚太地区部分国家换文,对原产于阿 富汗、也门、尼泊尔、东帝汶、瓦努阿图、萨 摩亚的部分特定货进物出口,关税实计算施特惠税率。

Ø其他税率的情形:

l2014年对767个八位数税号的进口商品设置了暂定税率。 l2014年,我国对小麦、玉米、稻谷和大米、糖、羊毛、 毛条、棉花、部分化肥(尿素、复合肥、磷酸氢二铵 三种)等8类47个税目的商品实施关税配额管理。 l2014年,我国10个非全税目信息技术产品在向海关 提交适用ITA税率的商品用途认定证明的前提下,可 以适用ITA税率。

适用税率

税补贴税税率、

货 保障措施关税税率 物

按照有关法律、行政法规的规定对进口货物采取反 倾销、反补贴、保障措施的,其税率的适用按照《 中华人民共和国反倾销条例》、《中华人民共和国 反补贴条例》和《中华人民共和国保障措施条例》 的有关规定执行。

税

率 ︻ 附 报复性关税税率 加 税 ︼

任何国家或者地区违反与我国签订或共同参加的贸 易协定及相关协定,对我国在贸易方面采取禁止、 限制、加征关税或其他影响正常贸易的措施的,对 原产于该国家或者地区的进口货物可以征收报复性 关税,适用报复性关税税率。

进境物品进口税税率 对个人自用合理数量范围,且超出免税限量或限额

(物品税)

的进境进物出品口关征税收计。算