福耀玻璃投资报告分析

c4cire 我投资福耀玻璃经历与思考以及对下跌的一些看法 在股票投资上我倾向于公开发表看空言

C4Cire 我投资福耀玻璃经历与思考,以及对下跌的一些看法在股票投资上,我倾向于公开发表看空言...在股票投资上,我倾向于公开发表看空言论,而非陈述看多理由,因为只有强迫性的反向思考,才能让我们更好地避免固执己见,以及更好地理解我们的交易对手。

因此,我曾写过看空泸州老窖的理由、写过福耀玻璃的贴,也悬赏过不买格力电器的原因——并非讨厌,恰好是喜欢。

但是,最近福耀玻璃跌了一些后,福耀玻璃页面上骂福耀玻璃的球友多了起来,仿佛此前他们的看多理由都瞬间蒸发了一样。

在此,希望能简单陈述我对福耀玻璃的一些思考,以及分享对近期股价波动的看法,以供参考。

【经历】我是在2016年熔断行情后开始关注到福耀玻璃的,如今回头看福耀玻璃,会觉得当时的机会简直像梦幻一般,机会的识别难度很低,价格也非常合适,于是在花了两三个个月的研究和思考后,迅速开始建仓、加仓,持有至今,任一账户的持仓成本都没有超过15元。

【思考】为什么看好福耀玻璃?财务分析大家都说过了,我说点个人思考。

1、这是A股市场少有地对投资者非常友善的企业。

董事长曹德旺先生不用说了,有中国善人的美誉,捐款众多,又是一个虔诚的佛教徒。

如果大家看过他的报道、经历,都会对这个人有不错印象,如果还有心,更可以看看他的视频采访,是一个非常憨厚、实在的企业家。

我曾在2016年的时候,以投资者名义,直接打电话给福耀玻璃的证券事务代表(电话在年报上就有),只是说我买了你们公司的股票,想了解你们公司的情况,就帮我转接到了一位证券事务代表。

这位证券事务代表非常耐心,也非常热情,对可以公开的数据都一一解答。

我大概问了半个小时,问题包括:你们的主要竞争对手是谁?内地的真实市场占有率是多少?为什么你们的毛利率会比两个海外巨头做得更好?每年研发投入多少?美国工厂进展如何?欧洲市场推进情况怎么样?自有现金流为什么波动、资本支出计划如何?那半个小时的通话让我弄清楚了很多问题,也得到了和大家传闻中不一样的信息,更加真实和准确。

福耀玻璃研究报告

福耀玻璃研究报告福耀玻璃研究报告一、公司概况:全球汽车玻璃龙头1.1公司主营业务为汽车玻璃福耀玻璃(以下简称“公司”)主要从事汽车玻璃、浮法玻璃等玻璃制品的设计、生产、销售及服务。

作为“全球优秀供应商”,公司正在为宾利、奔驰、宝马、奥迪、通用等知名汽车品牌提供OEM配套服务和汽车玻璃全套解决方案。

汽车玻璃和浮法玻璃是公司两大主要业务,其中汽车玻璃业务占总营收超90%,浮法玻璃业务占比相对较小,以向汽车玻璃业务供应原材料为主要目的。

公司的汽车玻璃产品主要通过OEM配套和ARG (Aftermarketreplacementglass,维修市场玻璃)配件业务两种渠道销售。

其中,OEM配套业务贡献大部分汽玻业务销量,ARG业务体量相对较小。

OEM配套供应车体所需的全部玻璃配件及附加集成功能,涵盖汽车天窗、前挡风玻璃、后挡风玻璃、门玻璃、模块化产品五种配件和附加的隔热、调光等集成功能。

ARG 配件主要供应售后替换配件,所售产品规格与OEM配套业务基本相同。

1.2营业收入持续增长,全球市场占有率第一公司成立于1987年,汽车玻璃业务跟随21世纪初国内汽车行业的扩张趋势迅速成长。

2007-2021年中国汽车销量14年CAGR 为8%,期间公司的营业收入相应以11.5%的CAGR扩张。

公司凭借在汽玻领域的领先实力,占有率在全球汽玻市场中排名第一。

2021年,公司的汽车玻璃营业收入超越旭硝子,成为营收口径的汽车玻璃第一大供应商。

据公司官网公告,2021年公司的全球市场占有率超30%。

1.3公司管理层稳定,股权结构合理公司的管理层结构稳定,董事会和高管成员任职时间长,对治理公司的经验丰富。

在董事会成员中,董事长曹德旺先生为公司创始人之一,由始至今任职于公司,亲手促成与见证了公司的成长与扩张。

曹晖先生为曹德旺先生之子,于1989年加入公司,历任福耀香港、北美公司的总经理,积累了关于公司运营发展的丰富经验。

在高管9人团队中,7位成员自20世纪90年代起已任职于公司,历经公司基层生产与运营的锻炼,形成了在汽车玻璃行业与公司治理方面的深厚积淀。

福耀玻璃2001年报分析

福耀玻璃2001年报分析2001 年,福耀主营业务收入9.38亿,同比去年增加24.47%,其中国内营收4.07亿,北美营收4.32亿,亚太地区营收9829.19万。

净利润1.52亿。

经营中的问题及解决方案:1、生产规模扩大后所带来的问题。

随着长春、重庆公司的设立,公司产能扩大,国内产销网点增多,与现有销售区域分工和销售体系存在一定的不一致,需要建立与现有生产体系相适应的销售管理体系;生产质量保证体系要尽快在新生产基地落实;新员工多,专业知识和质量体系培训工作量大;生产规模扩大,对公司的管理要求更高。

2、随着国内汽车销售市场的启动,国内配件市场的需求将扩大,同时中国加入WTO后,国外汽车玻璃可能进入国内配件市场而加剧国内的竞争,但是,国内配件市场在公司收入结构和在国内市场中的比重仍较低。

3、公司在原材料采购方面,原片玻璃、PVB膜片的储备偏高,在防范原材料价格波动带来的风险的同时也增加了存货的风险。

福耀2001主要财务数据总资产为16.88亿,其中流动资产合计5.98亿。

流动资产中,货币资金5811.74万,应收票据745.61万,应收账款2.07亿,其他应收款1179.49万,预付账款1724.35万;存货2.89亿,待摊费用719.76万。

非流动资产中,长期投资4948.86万,固定资产净额5.71亿,在建工程3.55亿;无形资产及其他资产1.11亿,递延所得税资产281.48万。

总负债11.19亿,其中流动负债6.98亿,长期负债4.20亿。

流动负债中,短期借款4.53亿,应付票据5666.01万,应付账款4102.46万,预收账款3783.05万,应付工资194.78万,应付股利5502.07万,应交税金-3201.52万,其他应付款1045.88万,预提费用2116.35万,一年内到期的长期负债5297.77万。

长期负债中,长期借款3.95亿,长期应付款2587.13万。

销售商品、提供劳务收到的现金为9.88亿,经营活动产生的现金流量净额2.04亿;投资活动产生的现金流量为-3.70亿,筹资活动产生的现金流量净额1.40亿。

高级财务分析 福耀玻璃的案例分析

1财务状况及基本特征

1 财务状况及基本特征

一、历史比较分析

1 财务状况及基本特征

A.盈利能力

1999 销售净利率 资产净利率 ROA ROE WCR 11.80% 7.99% 10.29% 17.94% 186,337,737 2000 16.96% 14.42% 12.80% 27.80% 26,715,667 2001 16.23% 11.83% 12.37% 27.31% 107,374,413

表3:福耀1999~2002年6月的资产负债表

第三年结构比 2.07% 0.50% 7.76% 14.71% 9.44% 0.28% 7.76% 0.17% 42.70% 36.57% 36.57% 17.20% -8.29% 8.91% 8.91% 7.42% 16.34% 0.57% 0.44% 3.38% 4.40% 2000/12/31 第二年结构比 5.77% 0.00% 0.30% 6.13% 18.15% 4.24% 0.27% 10.31% 0.31% 0.01% 45.50% 38.81% 38.81% 21.98% -10.03% 11.95% 11.95% 2.31% 0.00% 14.27% 0.80% 0.62% 1.42% 63,256,351 30,000 3,333,702 67,218,750 - 199,119,134 46,565,898 2,958,257 - 113,098,425 3,454,458 - 98,000 499,132,975 425,698,878 - 425,698,878 241,122,890 -109,995,220 131,127,670 - 131,127,670 - 25,388,813 16,642 156,533,125 8,781,629 6,840,204 - 15,621,833 8,131,904 137,400 19,912,579 - - 123,422,807 5,339,002 21,340,653 1,500,000 84,022,705 1,850,673 - 556,555 266,214,278 239,763,366 - 239,763,366 236,662,401 -95,955,453 140,706,948 - 140,706,948 - 6,142,761 10,130,062 156,979,771 8,988,904 4,487,764 - 13,476,668 1.20% 0.02% 2.94%

福耀玻璃股份有限公司财务报告分析(1)幻灯片

24.24%

23.42%

0.49%

0.46%

3.64%

0.23%

其中:非流动 资产处置净 损失

三、利润总额

减:所得税

四、净利润

归属于母公司 所有者的净 利润

(一)基本每 股收益

(二)稀释每 股收益

--

5.51% 1.20% 4.30% 4.30%

0.00% 0.00%

3.62%

21.09% 2.70%

9.5681 129.87 2310.89 206.64

979.5915 32.14 62.3809 110.35

917.2106 26.83

130.90 263.32 121.89

205.37 359.20 194.91

917.2106 26.83 121.89 194.91

利润表构造分析

会计年度

100.00%

57.95%

59.58%

0.04%

0.08%

6.76% 7.95% 3.39% 0.01% 0.34%

7.31% 7.78% 2.03% 0.01% 0.19%

其中:对联营 企业和合营 企业的投资 收益

二、营业利润

营业外收入

减:营业外支 出

0.18%

0.34%

0.19%

4.92% 0.81% 0.22%

销售费用

353.7034 118.80 116.20 175.75

管理费用

347.9216 108.26 138.96 190.18

财务费用

221.8941 135.46 92.99 77.80

资产减值损 失

投资收益

其中:对联 营企业 和合营 企业的 投资收 益

福耀玻璃工业集团股份有限公司财务报表分析的研究

福耀玻璃工业集团股份有限公司财务报表分析的研究本文选择了福耀玻璃工业集团股份这一上市公司近三年来的财务报表作为研讨对象,结合我国汽车玻璃制造业的开展历程和行业特点,综合运用会计基础、财务管理以及财务剖析等方面的知识与方法,对该公司近年的来的财务状况停止剖析和评价,并在此基础上提出团体的一点建议和看法。

本文共分四个章节,第一章引见了福耀玻璃工业集团股份的基本概略和财务报表剖析的含义。

第二章是本文的中心局部,区分从偿债才干、营运才干、盈利才干、生长才干,对福耀玻璃股份近三年的财务报表停止了比拟详尽的剖析。

第三章就是对福耀玻璃工业集团股份财务状况的一个综合评价。

第四章是在剖析与评价的基础上对公司今后的财务战略提出了相应地改良建议。

关键词:财务报表;财务剖析;财务评价AbstractThis choice Fuyao Glass Industry Group Co., Ltd- The listed company -nearly three years of financial statements as object of study, combined with the development of automotive glass manufacturing process and industry characteristics, the integrated use of basic accounting, financial management and financial analysis, etc. Knowledge and methods, the company's financial position in recent years to the analysis and evaluation, and on this basis that the individual put forward suggestions and views.This article is divided into four chapters, the first chapter of the Fuyao Glass Industry Group Co., Ltd., and the basic profiles of the meaning of financial statement analysis. The second chapter is a key part of, respectively, from solvency, operation capacity, profitability, growth ability, Limited's financial statements for the past three years, a more detailed analysis.The third chapter is on the Fuyao Glass Industry Group Co., Ltd. a comprehensive evaluation of financial situation. The fourth chapter says,Fuyao Glass Industry Group Co., Ltd.,in the analysis and evaluation based on the company's future financial strategies accordingly put forward suggestions for improvement.Keywords: financial statements; financial analysis; financial evaluation;目录引言 (1)1 福耀玻璃股份概述 (2)1.1 福耀玻璃股份简介 (2)1.2 财务报表剖析的含义 (3)2 福耀玻璃股份财务报表的剖析 (4)2.1 偿债才干剖析 (4)2.1.1 临时债务才干剖析 (4)2.1.2 .短期债务才干剖析 (6)2.2 营运才干剖析 (9)2.2.1 存货周转率 (9)2.2.2 应收账款周转率 (10)2.2.3 活动资产周转率 (11)2.3 盈利才干剖析 (11)2.3.1 销售利润率 (12)2.3.2 资产利润率 (12)2.3.3 本钱费用净利率 (13)2.4 生长才干剖析 (13)2.3.1 主营业务支出增长率 (14)2.3.2 净利润增长率 (14)2.3.2 总资产增长率 (15)3 福耀玻璃股份财务报表的总体评价 (16)3.1 股权结构过于保守 (16)3.2 长短期债务结构不合理 (16)3.3 公司本钱费用居高不下 (17)3.4 存货管理不善 (17)3.5 销售水平低下 (17)3.6 利润率不高 (18)4 改良福耀玻璃股份的主要建议 (19)4.1 完善公司股权结构 (19)4.2 坚持合理的长短期负债比例 (19)4.3 增强优化本钱控制 (20)4.4 优化存货管理 (23)4.5 积极开拓市场 (24)4.6 加大公司创新力度 (25)结论 (26)致谢 (27)参考文献 (28)附录A (30)附录B (35)附录C (40)福耀玻璃工业集团股份财务报表剖析引言公司财务报表是关于公司经意活动的原始资料的重要来源。

福耀玻璃2020年一季度财务分析结论报告

福耀玻璃2020年一季度财务分析综合报告福耀玻璃2020年一季度财务分析综合报告一、实现利润分析2020年一季度实现利润为61,689.37万元,与2019年一季度的72,377.87万元相比有较大幅度下降,下降14.77%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在营业收入大幅度下降的情况下,营业利润也有所下降,企业在收入大幅度下降的情况下及时采取了压缩成本费用开支的战略,但未能完全消除收入急剧下降所带来的不利影响。

二、成本费用分析2020年一季度营业成本为273,389.93万元,与2019年一季度的300,562.33万元相比有所下降,下降9.04%。

2020年一季度销售费用为31,348.76万元,与2019年一季度的34,820.55万元相比有较大幅度下降,下降9.97%。

2020年一季度在销售费用大幅度下降的同时营业收入也出现了较大幅度的下降,企业市场销售形势迅速恶化,并引起盈利能力的下降,应当采取措施,调整销售力量和战略。

2020年一季度管理费用为45,751.94万元,与2019年一季度的49,542.35万元相比有较大幅度下降,下降7.65%。

2020年一季度管理费用占营业收入的比例为10.97%,与2019年一季度的10.04%相比有所提高,提高0.93个百分点。

这在营业收入大幅度下降情况下常常出现,但要采取措施遏止盈利水平的大幅度下降趋势。

本期财务费用为-5,893.95万元。

三、资产结构分析2020年一季度企业不合理资金占用项目较少,资产的盈力能力较强,资产结构合理。

从流动资产与收入变化情况来看,流动资产增长的同时收入却在下降,资产的盈利能力明显下降,与2019年一季度相比,资产结构趋于恶化。

四、偿债能力分析从支付能力来看,福耀玻璃2020年一季度是有现金支付能力的。

企业财务费用小于0或缺乏利息支出数据,无法进行负债经营风险判断。

内部资料,妥善保管第1 页共3 页。

四川福耀玻璃工业集团主要产品成本分析与评价

四川福耀玻璃工业集团主要产品成本分析与评价福耀玻璃主要产品为汽车用安全玻璃、建筑玻璃和工程玻璃,下面分别对其成本进行分析:1. 汽车用安全玻璃成本分析汽车用安全玻璃是福耀玻璃的主要产品之一,其成本主要包括原材料成本、人工成本、能源成本、设备维护成本、运输成本、税费成本等。

其中,原材料成本占比较高,占到安全玻璃总成本的60%以上,主要包括玻璃原片、PVB膜、清洗液等。

人工成本以及能源成本也占据一定比例。

在材料和设备选择方面,福耀采用大规模连续生产线,降低生产成本,同时自主研发的原材料也节约了成本。

2. 建筑玻璃成本分析建筑玻璃是福耀玻璃的另一种主要产品,其成本也主要包括原材料成本、人工成本、能源成本、设备维护成本、运输成本、税费成本等。

原材料成本同样占比较高,主要包括玻璃原片、夹层玻璃或者夹层膜等。

人工成本和能源成本也较为重要,而且与产品种类和规格时间相关。

在生产过程中,福耀采用切割机和自动贴膜机等现代化工艺设备,进一步提高了生产效率和产品质量。

同时,福耀严格遵循建筑安全标准,在质量方面有着稳定的市场定位,为公司赢得了一定额的市场份额。

3. 工程玻璃成本分析工程玻璃也是福耀玻璃的主要产品之一,其成本主要包括原材料成本、人工成本、能源成本、设备维护成本、运输成本、税费成本等。

原材料成本依然是影响工程玻璃成本的主要因素之一,尤其是高档玻璃的生产成本更高,福耀针对市场需求进行了技术创新,降低了生产成本,并同时提高了产品质量。

此外,人工和能源成本占比也相应较高。

福耀采用CAD/CAM系统、玻璃弯曲炉等技术手段,实现差异化的生产,根据不同需求提供定制化的服务。

综上所述,福耀玻璃在生产过程中注重技术创新,降低生产成本,提高产品质量和市场竞争力。

福耀玻璃国际化经营分析

International trade| 国际贸易MODERN BUSINESS现代商业38福耀玻璃国际化经营分析江梦婷武汉科技大学文法与经济学院 湖北武汉 430065摘要:本文主要通过对福耀玻璃工业集团股份有限公司的年度报告进行研究,概述了集团的发展情况及其主要的国际化经营战略。

重点从国际化进程、国际化经营现状以及海外竞争格局三个方面分析了企业近期发展动态。

并从中剖析出福耀玻璃在国际化经营中体现出的专注精神、技术优势和高效管理三大核心竞争力。

总结出福耀玻璃国际化经营历程对中国制造业企业推动海外业务发展的重要启示,并根据国际化经营现状对福耀玻璃的发展前景进行概括性展望。

关键词:福耀玻璃;国际化经营;核心竞争优势中图分类号:F426.71;F125 文献识别码:A 文章编号:1673-5889(2021)13-0038-03一、福耀玻璃的发展概况及国际化主要战略福耀集团成立于中国福州,至今已有33年的发展历史,是专注于汽车安全玻璃和工业技术玻璃的大型跨国集团。

创立以来,福耀集团奉行技术领先和快速反应的品牌发展战略,不断完善产业生态链,快速地响应客户日新月异的需求。

如今,全球约70个国家和地区都在用福耀集团的产品,企业总资产达到388亿元,境外资产149亿元,占比为38.38%。

其国内市场份额约65%,全球市场占有率超过25%。

2019年,福耀玻璃营业收入同比增长4.35%至211亿元,而企业净利润因汽车行业不景气等因素较上一年降低约33个百分点,净利润额为29亿元。

2020年,福耀集团受新冠疫情影响,第一季度营业收入为41.7亿元,同比下降15.47%。

福耀玻璃主营业务收入增速波动较大,近四年来其复合增长率为9.6%。

公司国内业务近四年复合增速为4.7%,处于低速增长区间;而国际业务近四年复合增速高达22.8%,令人惊叹,并且国外市场营收占比逐年增加,2019年已高达48.78%。

福耀玻璃的稳定发展以及国外市场的飞速拓展离不开公司量身定制的国际化战略。

福耀玻璃市场布局、营收结构及竞争优势分析(2021年)

目录国内龙头福耀玻璃全球化进程加速,有望超越行业标杆 AGC1全球化布局迅速,市场份额有望提高2福耀专注汽车玻璃业务,盈利能力更强3成长能力较为接近,通过海外扩张促增长4福耀玻璃管理能力优秀,偿债能力较强5研发支出占比长期高于 AGC,有望转化为技术优势国内龙头福耀玻璃全球化进程加速,有望超越行业标杆 AGC1全球化布局迅速,市场份额有望提高国际汽车玻璃巨头 AGC(旧称:旭硝子)早在 1956年就通过在印度建立玻璃生产厂,而展开了全球化的布局。

AGC通过在国外建厂等方式,逐渐渗透进当地市场,获得市场份额。

同时,通过技术的革新、成本的降低和质量的保证等手段,AGC不断提高自身的竞争力,从而获得更多的市场份额。

表2:AGC的全球化历程中国汽车玻璃龙头福耀玻璃开始海外扩张的时间晚于AGC。

汽车玻璃行业的特点之一是运输成本高,所以要获得更多的市场份额的方式是在目标市场区域建厂。

福耀玻璃2011年在海外建立汽车玻璃首个生产项目,而AGC于1956年就已经在海外建立了玻璃生产厂,中间差距55年。

不过,福耀玻璃虽然起步晚,但是全球化布局迅速,近10年先后在俄罗斯、美国和德国建立生产基地,按照其成长路径和成长速度,有望超越国际巨头AGC。

表3:福耀玻璃的全球化历程2福耀专注汽车玻璃业务,盈利能力更强AGC作为全球汽车玻璃龙头,它不仅有玻璃业务,还有化学品、电子和陶瓷事业等业务。

其中玻璃业务又包括汽车玻璃和建筑玻璃等。

公司部分业务板块之间存在一定联系,能够带来协同效应,如生产玻璃和陶瓷都需要用到硅酸盐等原材料,通过大批量采购原材料等方式,能够降低生产成本,提高生产效率。

表4:AGC的业务范围由于业务范围的区别,AGC和福耀玻璃的商业模式有所差异。

福耀玻璃专注于汽车玻璃业务,涵盖全球化研发、设计、生产、配送及售后服务等经营环节,奉行技术领先和快速反应的品牌发展战略,与客户一道同步设计、制造、服务、专注于产业生态链的完善,系统地、专业地、快速地响应客户日新月异的需求,为客户创造价值。

福耀玻璃再融资案例分析.PPT课件

筹资方式还有那些

➢ 吸收直接投资 ➢ 普通股筹资 ➢ 优先股筹资 ➢ 借款筹资 ➢ 债券筹资 ➢ 融资租赁筹资

吸收直接投资

优点

缺点

➢ 收直接投资所筹集的资金属于企 ➢ 收直接投资所筹集的资金属于企

业的自有资金,能提高企业的资

业的自有资金,能提高企业的资

信和借款能力,对扩大生产经营、 信和借款能力,对扩大生产经营、

➢ 筹资限制多。发行优先股通常 有许多限制条款;

➢ 财务负担重。优先股需要支付 固定股利,但利润下降时,会 加大公司较大的财务负担。

借款筹资

优点

➢ 筹资速度快; ➢ 筹资成本低; ➢ 借款弹性好

缺点

➢ 财务风险较大; ➢ 限制条款较多; ➢ 筹资数额有限

债券筹资

优点

➢ 资金成本较低; ➢ 可利用财务杠杆; ➢ 保障了股东的控制权。

福耀玻璃理念财务指标

2003/12/31 2004/12/31 2005/12/31 2006/12/31 2007/12/31

每股收益(EPS)

0.64

0.39

0.39

0.61

0.92

每股净 资产

净资产 收益率

资产 负债率

资产总计

3.11

1.81

2.21

2.82

3.52

20.60%

21.80%

17.70%

(2)投资结构组合化

证券市场是一个风险较高的市场,机构投资者入 市资金越多,承受的风险就越大。为了尽可能降低风 险,机构投资者在投资过程中会进行合理投资组合。 机构投资者庞大的资金、专业化的管理和多方位的市 场研究,也为建立有效的投资组合提供了可能。个人 投资者由于自身的条件所限,难以进行投资组合,相 对来说,承担的风险也较高。

600660福耀玻璃2023年三季度财务分析结论报告

福耀玻璃2023年三季度财务分析综合报告一、实现利润分析2023年三季度利润总额为157,508.59万元,与2022年三季度的190,806.12万元相比有较大幅度下降,下降17.45%。

利润总额主要来自于内部经营业务。

在营业收入迅速扩大的情况下,营业利润却出现了较大幅度的下降,企业未能处理好扩大市场份额和提高盈利水平之间所存在的矛盾,应尽快采取措施处理市场扩展所带来的经营危机。

二、成本费用分析2023年三季度营业成本为560,103.51万元,与2022年三季度的490,414.83万元相比有较大增长,增长14.21%。

2023年三季度销售费用为41,065.96万元,与2022年三季度的34,559.42万元相比有较大增长,增长18.83%。

从销售费用占销售收入比例变化情况来看,2023年三季度销售费用增长的同时收入也有较大幅度增长,企业销售活动取得了明显市场效果,销售费用支出合理。

2023年三季度管理费用为62,683.73万元,与2022年三季度的54,910.96万元相比有较大增长,增长14.16%。

2023年三季度管理费用占营业收入的比例为7.13%,与2022年三季度的7.29%相比变化不大。

管理费用与营业收入同步增长,但销售利润却大幅度下降,要注意提高管理费用支出的效率。

2022年三季度理财活动带来收益55,815.48万元,2023年三季度融资活动由创造收益转化为支付费用,支付16,912.95万元。

三、资产结构分析2023年三季度存货占营业收入的比例明显下降。

从流动资产与收入变化情况来看,流动资产增长慢于营业收入增长,资产的盈利能力没有提高。

与2022年三季度相比,资产结构偏差。

四、偿债能力分析从支付能力来看,福耀玻璃2023年三季度是有现金支付能力的,其现金支付能力为1,187,131.8万元。

企业负债经营为正效应,增加负债有可能给企业创造利润。

五、盈利能力分析福耀玻璃2023年三季度的营业利润率为18.07%,总资产报酬率为11.78%,净资产收益率为17.55%,成本费用利润率为21.75%。

福耀集团财务报表分析本科论文

福耀集团财务报表分析摘要对企业的财务报表分析就是对企业内部的资产负债表、利润表以及现金流量表进行分析。

财务报表分析能够使企业更加了解企业自身发展所存在的优点与缺点,从而更好地扬长避短。

对具体的财务指标的分析,也能够更加具体的了解企业现状,了解企业的盈利能力、营运能力、偿债能力和发展能力。

从而使企业自身能更好的发掘潜力,避免短板;也能增加投资者对企业的信心,从而树立健康伟大的企业形象。

本文选择福耀玻璃工业集团股份有限公司的财务报表作为研究对象,对福耀集团近三年的财务报表进行分析。

同时参考我国玻璃制造业的行业特点与发展历程,并且结合所学专业理论知识和方法,进一步分析和评价福耀集团近几年的财务状况。

从对福耀集团盈利能力分析、营运分析、偿债能力分析和发展能力分析中发现福耀目前存在的问题,并针对这些问题提出具体的解决措施和建议。

关键词:财务报表;财务分析;问题和措施Fuyao Group Financial Statement AnalysisAbstractFinancial Statement Analysis refers to the corporate balance sheet, income statement and cash flow statement for analysis. Financial statement analysis enables companies to better understand the advantages and disadvantages of the existence of their own development , so as to better avoid weaknesses . Analysis of financial indicators , but also to a more specific understanding of the corporate status quo , to understand profitability , operations , solvency and development capability. So that enterprises can better explore their own potential , to avoid short board ,also increase investors' confidence in the enterprise, and thus establish a healthy great corporate image. Select the financial statements herein Fuyao Glass Industry Group as the research object, Fuyao Group financial statements for the past three years were analyzed. Also refer to the industry characteristics and development process of China's glass industry, and professional knowledge and learning methods combined with further analysis and evaluation of Fuyao Group 's financial position in recent years . From the analysis of Fuyao Group profitability , operational analysis, solvency analysis and development capacity analysis found Fuyao existing problems and propose specific measures and recommendations for solving these problems.Key words:Financial statements , Financial analysis, Issues and measures目录1 绪论 (1)1.1 论文选题背景 (1)1.2 国内外研究现状 (1)1.2.1 国外研究现状 (1)1.2.2 国内研究现状 (2)1.3 论文写作目的 (2)1.4 论文写作方法 (3)2 财务分析相关理论概述 (4)2.1 财务报表及财务报表分析概念 (4)2.2 财务报表分析的内容 (4)3 福耀集团概述 (5)4 福耀集团财务分析 (6)4.1 偿债能力分析 (6)4.1.1 短期偿债能力分析 (6)4.1.2 长期偿债能力分析 (7)4.2 营运能力分析 (7)4.2.1 总资产周转率 (7)4.2.2 流动资产周转率 (7)4.2.3 应收账款周转率 (7)4.3 盈利能力分析 (7)4.3.1 资产报酬率 (7)4.3.2 销售利润率 (8)4.4 发展能力分析 (8)4.4.1 利润增长率 (8)4.4.2 总资产增长率 (9)5 福耀集团财务报表的评价及建议 (9)5.1 福耀集团财务报表评价 (9)5.1.1 长短期债务比例存在问题 (9)5.1.2 管理效率低下,资金利用率低 (10)5.1.3 营业成本较高,获利能力不强 (10)5.1.4 福耀集团销售水平不高 (10)5.2 福耀集团应采取的措施及建议 (10)5.2.1 合理业务扩展,减轻债务负担 (10)5.2.2 加强对福耀集团的管理,提高资金利用率 (10)5.2.3 进行成本控制,提高盈利能力 (10)5.2.4 积极拓展国内外市场 (10)结论 (11)致谢 (12)参考文献 (13)附录 (14)福耀集团财务报表分析1 绪论1.1 论文选题背景社会的进步和技术水平的提高,带动了我国汽车行业的迅速发展。

建材行业的最佳实践成功案例分析和经验分享

建材行业的最佳实践成功案例分析和经验分享1. 案例背景建材行业是一个竞争激烈的市场,无论是大型企业还是中小型企业,都面临着诸多挑战。

然而,一些企业能够成功地在这个行业中脱颖而出,实践出一些最佳的商业模式和经营策略。

本文将分析其中几个成功案例,并分享一些经验和教训。

2. 案例一:福耀玻璃集团福耀玻璃集团是中国建材行业的龙头企业,以制造和销售玻璃产品而闻名。

他们的成功可归因于多个方面。

首先,福耀玻璃集团注重技术创新和研发投入,在玻璃制造领域拥有自主核心技术。

其次,他们积极开拓国际市场,通过出口和直接投资,将业务拓展到全球范围。

最后,福耀玻璃集团注重品质和服务,以高质量的产品和专业的服务赢得客户的信任和支持。

3. 案例二:海尔集团海尔集团是中国家电行业的领军企业,也有着成功的建材业务。

他们的成功来自于创新和转型。

海尔集团不仅仅是一个产品供应商,而是更注重为客户提供解决方案和服务。

他们数字化的管理系统和跨界合作使得他们能够迅速响应市场需求和客户的个性化需求。

此外,海尔集团注重品牌建设和市场营销,通过有效的品牌宣传和市场推广提升了企业的知名度和影响力。

4. 案例三:中国建筑材料集团中国建筑材料集团是中国最大的建材企业之一,也是目前全球最大的水泥生产商。

他们的成功离不开持续的技术创新和绿色发展。

中国建筑材料集团在研发上投入巨大,不断改进产品质量和工艺技术,以满足市场需求。

与此同时,他们注重环境保护和可持续发展,积极推广和应用环保型建材,赢得了政府和社会的认可。

5. 成功经验分享以上案例的成功经验可以为其他建材企业提供启示。

首先,技术创新是关键。

建材行业需要不断追求新的材料、技术和工艺,以提高产品品质和市场竞争力。

其次,市场拓展至关重要。

开拓国际市场和多元化的业务发展可以增加企业的收入和影响力。

第三,注重品质和服务。

建材产品通常是长期使用的,质量和服务是客户选择的重要因素。

最后,注重绿色发展。

建材企业应该关注环境保护和可持续发展,推动绿色建筑的发展。

福耀玻璃投资机会分析

推荐个股:600660 福耀玻璃行业:非金属矿物制品业股本: 20.0 亿流通股:17.6亿股价: 12.85 元市盈率:14.4倍上市日期:1993-06-10股东介绍:香港三益发展有限公司持有4.5亿股,占股本的 22.49%年度: 11年 12年 13年EPS 1.11元 1.38元 1.72元PE20倍 22.16元 27.60元 34.40元*每股净资产 2.92 元公司简介:公司主要生产汽车玻璃、装饰玻璃和其它工业技术玻璃及玻璃安装,售后服务。

公司主要业务在北美洲,亚洲和国内市场,分别占比为10:17:73.主要产品在国内轿车、客车等中高档OEM市场的市场占用率为50%;在国内汽车玻璃配件市场的市场占有率为28%;出口在全球汽车玻璃配件市场的市场占有率为6%。

*竞争优势:1、公司是国内最具规模,技术水平最高的汽车玻璃生产制造商,其“FY”商标是中国汽车玻璃行业唯一的驰名商标。

是中国唯一一家出口美国无须缴纳反倾销税的汽车玻璃企业。

公司为奥迪汽车玻璃全球配套的定点供应商,07年得到了世界顶级名车宾利配套签约,公司的海外OEM业务约30万套,其中韩国现代为20万套。

2009年取得了宝马,奔驰的国际配套业务,为出口后续增长打下坚实基础。

2、公司形成了研发创新的良好氛围,2009年度公司共计申报了34项专利,得到了16项授权,09年度公司自主开发的两种新型高效节能设备投入生产应用,公司自主研究开发的汽车玻璃前挡LOW-E镀膜环保节能玻璃已进入小批量生产,在产生良好社会效益的同时将形成公司新的利润增长点。

3、公司通过旗下工程机械公司已实现核心设备的全部自制,相当于外购成本的1/4,与最初福清基地的汽车玻璃生产线相比,于07年底竣工的广州和北京生产线投入额仅相当于当年投入水平的30%。

制造成本中人工成本占比为6%左右,而国际企业的这一比例为18%左右。

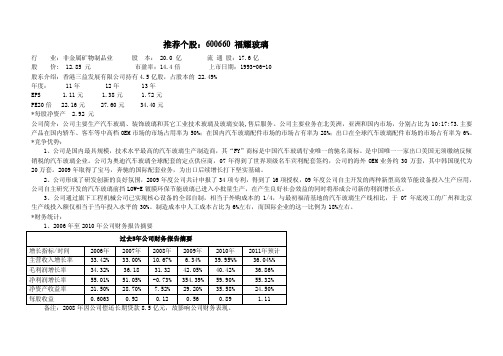

*财务统计:1、2006年至2010年公司财务报告摘要过去5年公司财务报告摘要增长指标/时间2006年2007年2008年2009年2010年2011年预计主营收入增长率33.42% 33.00% 10.67% 6.34% 39.95%% 36.04%%毛利润增长率34.32% 36.18 31.32 42.05% 40.42% 36.86%净利润增长率55.01% 51.05% -0.73% 354.39% 59.90% 55.32%净资产收益率21.50% 28.70% 7.52% 29.20% 35.58% 24.50%每股收益0.6063 0.92 0.12 0.56 0.89 1.11备注:2008年因公司偿还长期贷款8.5亿元,故影响公司财务表现。

福耀玻璃运营方案

福耀玻璃运营方案一、福耀玻璃的战略分析1. 竞争环境分析福耀玻璃所处的行业是一个高度竞争的市场,竞争对手众多,包括国内外的玻璃制造企业、工程建筑企业等。

在国内市场,福耀玻璽长期以来一直面临着市场份额不断被挤压的压力,厂家之间的价格战也一直未停止。

在国际市场,福耀玻璃虽然拥有全球化的销售网络,但仍需应对本地化企业的竞争和贸易壁垒等挑战。

2. 产品定位和市场需求福耀玻璃主要生产平板玻璃、汽车玻璃以及特种玻璃等产品,其中汽车玻璃占据了主要的市场份额。

由于汽车产量的增加和汽车行业的发展,汽车玻璃市场需求持续增长。

平板玻璃和特种玻璽的市场需求也在逐渐增加,尤其是在建筑、家居等领域。

因此,福耀玻璽需要根据市场需求来定位和调整产品结构。

3. 资源与能力分析福耀玻璃拥有规模庞大的生产基地和全球化的销售网络,具有一定的生产和销售能力。

此外,福耀玻璽还注重技术研发和创新,不断提升产品质量和生产效率。

然而,也存在一些问题,比如生产成本较高、产品质量不稳定等,需要进一步优化和改善。

基于以上战略分析,福耀玻璽需要制定相应的运营方案,以提高企业的竞争力和市场占有率。

二、福耀玻璃的运营方案1. 优化生产管理福耀玻璽需要加强生产管理,提高生产效率和产品质量。

首先,可以采用信息化管理系统,实现生产计划、原材料采购、生产流程控制等的全面管理。

其次,应加强设备维护和更新,引进先进的生产设备和技术,降低生产成本,提高生产能力。

同时,还需要加强员工培训和技能提升,提高员工素质和工作效率。

通过以上措施,可以提高产品质量和生产效率。

2. 优化供应链管理福耀玻璽需要加强供应链管理,实现供应链的高效运作。

首先,可以与供应商建立长期稳定的合作关系,共同优化供应链环节,降低采购成本和缩短供货周期。

其次,可以采用先进的供应链管理技术,实现供应链的可视化管理和快速响应。

通过以上措施,可以加强对原材料和零部件的管理,提高供货的稳定性和及时性。

3. 加强产品创新福耀玻璽需要加强产品创新,满足市场需求和客户需求。

福耀玻璃2019年度财务分析报告

福耀玻璃[600660]2019年度财务分析报告目录一.公司简介 (3)二.公司财务分析 (3)2.1 公司资产结构分析 (3)2.1.1 资产构成基本情况 (3)2.1.2 流动资产构成情况 (4)2.1.3 非流动资产构成情况 (6)2.2 负债及所有者权益结构分析 (7)2.2.1 负债及所有者权益基本构成情况 (7)2.2.2 流动负债基本构成情况 (8)2.2.3 非流动负债基本构成情况 (10)2.2.4 所有者权益基本构成情况 (11)2.3利润分析 (12)2.3.1 净利润分析 (12)2.3.2 营业利润分析 (13)2.3.3 利润总额分析 (13)2.3.4 成本费用分析 (14)2.4 现金流量分析 (15)2.4.1 经营活动、投资活动及筹资活动现金流分析 (15)2.4.2 现金流入结构分析 (16)2.4.3 现金流出结构分析 (20)2.5 偿债能力分析 (24)2.5.1 短期偿债能力 (24)2.5.2 综合偿债能力 (25)2.6 营运能力分析 (26)2.6.1 存货周转率 (26)2.6.2 应收账款周转率 (27)2.6.3 总资产周转率 (28)2.7盈利能力分析 (29)2.7.1 销售毛利率 (29)2.7.2 销售净利率 (30)2.7.3 ROE(净资产收益率) (31)2.7.4 ROA(总资产报酬率) (32)2.8成长性分析 (33)2.8.1 资产扩张率 (33)2.8.2 营业总收入同比增长率 (34)2.8.3 净利润同比增长率 (35)2.8.4 营业利润同比增长率 (36)2.8.5 净资产同比增长率 (37)一.公司简介二.公司财务分析2.1 公司资产结构分析2.1.1 资产构成基本情况福耀玻璃2019年资产总额为38,826,279,607.0元,其中流动资产为17,774,363,635.0元,占总资产比例为45.78%;非流动资产为21,051,915,972.0元,占总资产比例为54.22%;2.1.2 流动资产构成情况流动资产主要包括货币资金、交易性金融资产、应收票据及应收账款、应收款项融资、预付账款、其他应收账款、存货、合同资产、持有待售资产、一年内到期的非流动资产以及其他流动资产科目,福耀玻璃2019年的流动资产主要包括货币资金、应收票据及应收账款以及应收账款,各项分别占比为47.01%,19.56%和19.45%。

福耀玻璃财务报表分析

福耀玻璃工业集团股份有限公司2010到2013年财务分析报告小组名称:小组成员:]目录福耀玻璃工业集团股份有限公司 ............................. 错误!未定义书签。

2010到2013年财务分析报告.............................. 错误!未定义书签。

一、企业概况........................................... 错误!未定义书签。

二、流动性与偿债能力分析 ............................... 错误!未定义书签。

短期资产流动性 ....................................... 错误!未定义书签。

应收账款的流动性..................................错误!未定义书签。

、应收账款与日销售额之比....................错误!未定义书签。

应收账款周转率............................错误!未定义书签。

存货的流动性......................................错误!未定义书签。

存货与日销售额之比........................错误!未定义书签。

存货周转率................................错误!未定义书签。

短期偿债能力分析 ..................................... 错误!未定义书签。

营运资本..........................................错误!未定义书签。

营运资本周转率....................................错误!未定义书签。

流动比率..........................................错误!未定义书签。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

投资银行学投资分析报告课题:福耀玻璃(600660)投资分析报告福耀玻璃(600660)投资分析报告一.行业和宏观分析1)我国玻璃的产能及产量情况近年来我国玻璃工业发展迅速,质量明显提高,品种显著增加。

平板玻璃产量快速增长。

1995-2009年的15年间新增产能5.59亿重箱,2001-2009年平均增长率为12.7%。

2011年末全国共有265条浮法玻璃生产线,平板玻璃总量已连续23年居世界第一,占全球总量超过50%。

2011年1-12月份,全国累计生产平板玻璃73788万重量箱,与上年同期相比增加10089万重量箱,同比增长15.84%。

并且工艺技术结构不断优化,浮法生产成为主导工艺。

1994年全国仅有24条浮法玻璃生产线,浮法产量占平板总产量35.93%,自1996年开始浮法生产比例就超过50%,成为主导工艺,优质浮法比例及深加工率不断提高,浮法工艺技术水平不断提高,如富氧燃烧技术、余热发电技术等形成了拥有自主知识产权的新一代中国洛阳浮法玻璃工艺技术。

产品质量明显提高,品种显著增加,与国外差距缩短。

目前我国浮法玻璃生产线,按质量等级可划分为高、中、低三个档次。

其中高档生产线技术装备水平较高,能稳定生产优等品产品,一等品以上产品比例≥70%,合资生产线及部分国内高档生产线均属于该类别,占浮法总量30%;中档生产线占浮法总量62%;低档生产线占浮法总量的8%左右。

2)玻璃行业的发展机遇与挑战机遇:“十一五”以来我国玻璃工业取得了快速进步和发展,产业结构不断优化,品种、质量不断提高,节能减排、环境保护成效显著,国际影响力逐步扩大。

“十二五”期间我国平板玻璃仍然面临难得的发展机遇,特别是随着我国国民经济平稳健康发展和城镇化的逐步推进,以及建筑、房地产、汽车、节能环保等产业的发展,将为我国平板玻璃工业带来新的发展空间。

挑战:在肯定我国平板玻璃工业取得巨大成就和良好发展前景的同时,要清醒地看到行业在发展中仍存有较大的盲目性,发展模式总体上还是粗放型的,存在着产业发展不平衡、周期性波动大、产业集中度低、结构不合理等突出矛盾和问题。

特别是近期以来,出现一些亟待解决的问题,主要表现在:一是行业发展模式粗放,产能增长速度过快,盲目发展、重复建设现象屡禁不止;二是资源、能源和环境的约束作用增强,原燃材料价格不断攀升,生产企业面临较大的成本上升压力;三是因产能过快增长和市场需求增幅下降,出现恶性竞争和低价倾销行为,损害行业整体利益。

我国玻璃行业虽然需求广阔,但国内企业面临一定的产能增长过快、行业竞争加剧、部分技术难关尚未突破等问题,但同时中国的玻璃行业必然将向着正规化、规模化、标准化发展,玻璃行业迅速发展的同时也会给玻璃公司的经营管理带来一定的压力,未来中国玻璃业机遇与挑战并存。

从发展策略的角度出发,增加收入、提高公司的盈利能力、提高公司的市场占有率是公司亟待解决的问题。

第一,发展模式总体上还是粗放型成为制约我国玻璃发展的瓶颈,我们应该建立合理的发展机制,来提高公司运营能力;第二,玻璃公司营销策略一直是公司比较棘手的问题,我们提出有效的营销管理策略以及案例分析,针对不同特点企业的营销方式进行了比较,选出最有效的模式,以降低营销成本,增加企业竞争力;第三,目前“十二五”规划下国家采取拉动内需、刺激经济增长的经济结构转变策略,企业应当选取时机和方法,进行有效地经营与发展,并扩大公司的投资收益。

从玻璃业务细分市场调查看,整体玻璃拥有广阔的前景,公司应及时调整战略规划。

玻璃公司应该改变并逐渐完善原有的发展模式,逐步实现战略转型,为广阔的前景打好基础。

3)汽车玻璃行业简介和全球汽车玻璃行业现状简介:汽车玻璃对汽车的安全性影响较大,同时在汽车整车生产成本中占比较小,在成本中一般占比小于1%,使得汽车玻璃不会成为整车厂商的重点消减成本对象。

汽车玻璃可分为主机配套市场(OEM)和售后维修市场(AM)。

OEM 进入壁垒高,需要取得认证,从开始认证到批量供货需要2-3 年左右时间。

目前整车厂要求零部件企业具有新车型的同步开发能力,并要求企业成本逐年下降,对汽车玻璃生产商要求较高。

AM 市场无需认证,进入壁垒低,但需要一定的销售渠道,行业竞争激烈,整体上来看企业的盈利能力较低。

汽车玻璃不易运输,单件价值不大,运输经济性较低,在整车厂周围建立配套工厂是比较好的解决方式,区域性布局非常重要。

国内外汽车玻璃行业格局较好。

国外市场基本被旭硝子、板硝子、圣戈班等占据,国内主要有福耀玻璃、信义玻璃;行业已形成一定壁垒,新进入者成本较高。

行业现状:对全球汽车玻璃市场容量计算:市场容量=年产量+保有量×8%,8%代表全球汽车玻璃的年更新率。

据美国汽车行业权威杂志Wardsauto公布:根据各国和地区政府公布的汽车注册量及历史上汽车保有量,截至2011年8月16日,全球处于使用状态的各种汽车,包括轿车、卡车以及公共汽车等的总保有量已突破10亿辆,其中中国增速世界第一。

单车汽车玻璃价值按800 元计算。

全球汽车玻璃市场年增速保持在4%-5%之间,预计今年年全球汽车玻璃市场容量180亿美元左右。

日本企业处于领先位置,福耀玻璃迅速崛起。

2011 年板硝子汽车玻璃销售收入,为全球汽车玻璃行业冠军;福耀玻璃2012 上半年年汽车玻璃销售收入45.74亿人民币,市场占有率进一步提升,与法国圣戈班收入水平相当。

全球汽车玻璃市场容量:98 99 00 01 02 03 04 05 06 07 08 09 10 11 2012E三大汽车玻璃厂商份额对比06 07 08 09 10 11 12E 2020E中国汽车玻璃市场容量98 99 00 01 02 03 04 05 06 07 08 09 10 11 2012E二.公司基本情况:1).国内汽车玻璃配套商龙头公司,全球排名第三福耀集团(全称福耀玻璃工业集团股份有限公司),1987 年在中国福州注册成立,是一家专业生产汽车安全玻璃和工业技术玻璃的大型跨国工业集团。

公司是国内汽车玻璃行业龙头公司,与国内主流整车厂皆建立良好而稳固配套关系,已经占OEM 市场近7 成的份额。

未来几年福耀玻璃将跟随中国乘用车市场的增长而增长。

在售后市场也快速发展,国内市场已经与信义玻璃相当。

2012 年底福耀郑州将投产,投产后福耀玻璃大额资本开支高峰已完成,未来将步入收获期。

福耀玻璃在海外市场由售后市场向OEM 市场发展顺利,在亚太、北美地区配套额增长迅速,目前海外市场份额已经7-8%之间。

海外市场当前主要通过出口进行拓展,2013 年后福耀玻璃俄罗斯工厂开始投入生产,将进一步提升海外市场份额。

2).已在国内六大汽车制造基地完成产能布局,并开始在俄罗斯建立海外制造基地福耀集团已在福建福清、长春、双辽、上海、重庆、北京、广州、湖北荆门、河南郑州、内蒙通辽、海南文昌、俄罗斯等地建立了现代化的生产基地,形成了一整套贯穿东南西北合纵联横的产销网络体系,还在美国、日本、韩国、澳大利亚、俄罗斯、德国、中国香港等国家和地区设立了子公司和商务机构。

2012 年底郑州福耀将投产,投产后国内 6 大汽车产业基地布局的汽车玻璃产能将达到1650 万套。

至此福耀玻璃大额资本支出基本结束,未来将步入收获期。

2011 年6 月,福耀玻璃在俄罗斯卡卢加州首府卡卢加市大众工业园区注册成立中国福耀(俄罗斯卡卢加州)玻璃工业有限公司,注册资本6000 万美元,主营汽车用安全玻璃的生产与销售,投资总额 2 亿美元,由福耀玻璃全资持有,项目完成后将年产300 万套汽车玻璃。

3).国内汽车玻璃配套龙头,OEM配套额已达七成国内汽车玻璃参与竞争者主要福耀玻璃、信义玻璃、耀皮玻璃以及板硝子、旭硝子、圣戈班在国内建立的合资企业。

国内OEM 市场上,福耀玻璃通过快速的产能扩张,市场份额连年提升,与10 年前相比,扩张3 倍,2011 年国内OEM 份额估计接近70%。

图:国内汽车玻璃OEM福耀玻璃份额4).公司竞争优势:经过多年发展,福耀玻璃已经形成配套壁垒、成本壁垒、技术壁垒,这些优势将能够确保福耀玻璃在未来行业发展中继续占据有利地位。

5).国内已经形成先发配套壁垒,并与全球八大车商签订OEM 配套协议汽车玻璃OEM 配套门槛高,仅认证周期一般需要1-1.5 年,包括第三方认证、汽车主机厂认证,再加上招标、设计和测试在内,获得OEM 配套订单周期通常在2-3 年。

整车生产企业在同步研发、物流供应、产品质量及生产工艺上对玻璃生产上有较高的需求,而且OEM市场有需求量大且集中的特点,整车生产企业往往会选择规模大、品牌知名度高的玻璃生常企业作为供应商,合作关系一经确定便会维持相当长的时间。

福耀集团已经与国内几乎所有的乘用车生产企业和客车生产企业都建立了配套关系。

公司先后通过QS9000 和VDA6.1 质量管理体系,已同国际八大汽车生产商签订了配套(OEM)协议,建立了合作关系。

并设立了中国香港、美国子公司,并在日本、韩国、澳大利亚、俄罗斯、德国及西欧、东欧等国家设立了商务机构,进一步开拓国际市场。

6).全方位改进,造就公司低成本优势1). 福耀玻璃旗下工程机械公司具备较强的自用设备研发和制造能力,公司70%以上的机械加工设备实现自主研发自制,自制成本相当于外部采购成本的1/4,大大降低了固定设备资本的投入;2). 汽车玻璃制造是半自动化、半手工,福耀汽车玻璃在制造成本中人工成本占比为7%左右,而国际企业的这一比例为18%左右,因此具有显著的人力成本优势;汽车玻璃成本构成3). 福耀集团通过在国内六大汽车产业基地设立汽车玻璃制造工厂,就近配套,在实现及时反映配套商研发需求的同时,亦节省物流运输成本;4). 公司在各配套厂附件建设工厂时,都预留了扩厂所需的土地,因而增加产能的成本较低,随着需求量的增加,公司能够通过内部技改的方式增加产能,后续投资成本低;5). 公司通过技改,基本完成天然气替代重油的工作,目前主要浮法生产线皆油改气成功,仅福清本部和通辽还有 2 条生产线在使用重油,其余皆使用天然气。

使用天然气,每吨浮法玻璃成本能够降低10-20%;6). 产业链向上游延伸,大部分汽车浮法玻璃原片自供,减少外部采购成本,提高综合毛利率。

公司目前自建汽车级浮法玻璃生产 6 条,分别是福清本部 3 条,重庆万盛 2 条,吉林双辽 1 条,每条日溶量600T,总计日溶量3000T 优质汽车浮法玻璃,能够满足自己70%的需要。

7).汽车玻璃技术达到国际水平福耀玻璃在汽车玻璃技术上重视研发投入,99 年就成立了福耀集团研发中心,04 年被评为福建省级企业技术中心,06 年扩大成立了福耀玻璃工程研究院并通过国家级企业技术中心认定。

目前,福耀技术研发团队已有160 多人,申请的中国专利已有164 项,授权使用的达到109 项。