1、一个期限为1个月的无红利支付股票的欧式看跌期权现价...

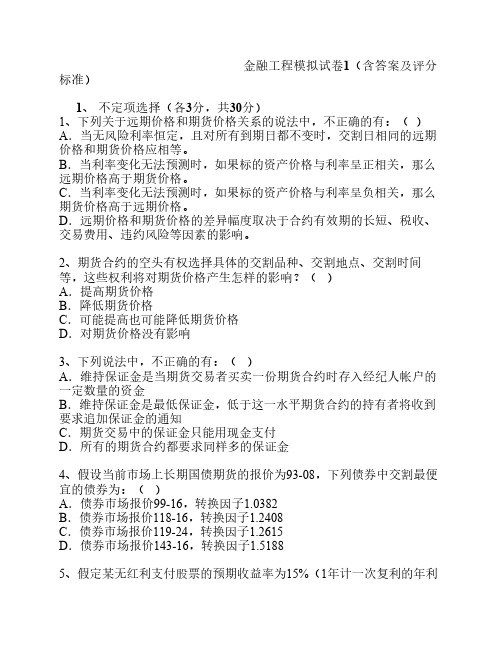

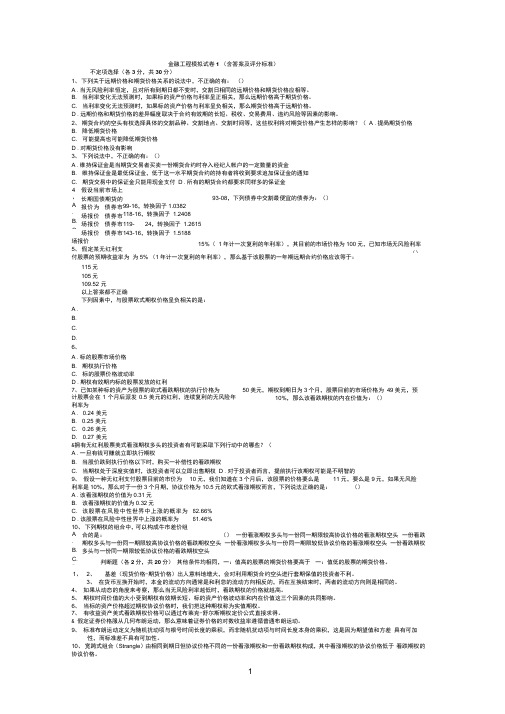

厦门大学金融工程本科模拟试卷1

7、已知某种标的资产为股票的欧式看跌期权的执行价格为50美元,期 权到期日为3个月,股票目前的市场价格为49美元,预计股票会在1个月 后派发0.5美元的红利,连续复利的无风险年利率为10%,那么该看跌期 权的内在价值为:( ) A.0.24美元 B.0.25美元 C.0.26美元 D.0.27美元

8、拥有无红利股票美式看涨期权多头的投资者有可能采取下列行动中 的哪些?( ) A.一旦有钱可赚就立即执行期权 B.当股价跌到执行价格以下时,购买一补偿性的看跌期权 C.当期权处于深度实值时,该投资者可以立即出售期权 D.对于投资者而言,提前执行该期权可能是不明智的

3、假设无风险利率是常数r,股票价格满足,以该股票为标的的期货的 理论价格为F,假设股票不支付红利,试证明:。(15分)

参考答案: 1、 不定项选择题

1、BC 2、B 6、BD 7、C

3、ACD 8、判断题 1、错误 2、错误 6、正确 7、错误

3、正确 8、正确

率),其目前的市场价格为100元,已知市场无风险利率为5%(1年计 一次复利的年利率),那么基于该股票的一年期远期合约价格应该等 于:( ) A.115元 B.105元 C.109.52元 D.以上答案都不正确

6、下列因素中,与股票欧式期权价格呈负相关的是:( ) A.标的股票市场价格 B.期权执行价格 C.标的股票价格波动率 D.期权有效期内标的股票发放的红利

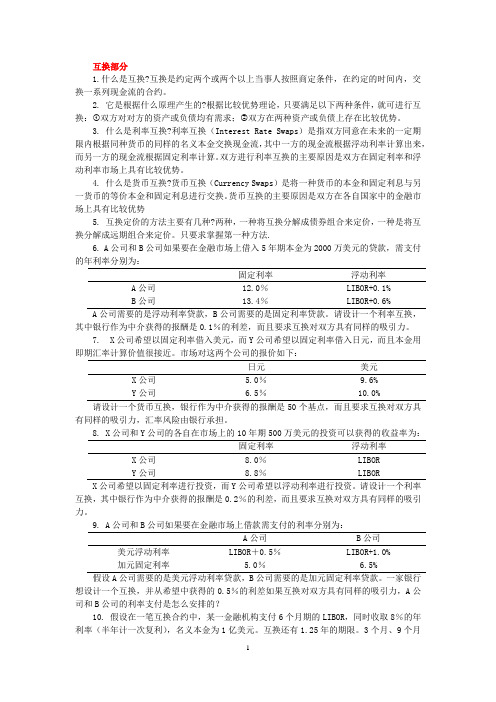

互换、期权习题

互换部分1.什么是互换?互换是约定两个或两个以上当事人按照商定条件,在约定的时间内,交换一系列现金流的合约。

2. 它是根据什么原理产生的?根据比较优势理论,只要满足以下两种条件,就可进行互换:①双方对对方的资产或负债均有需求;②双方在两种资产或负债上存在比较优势。

3. 什么是利率互换?利率互换(Interest Rate Swaps)是指双方同意在未来的一定期限内根据同种货币的同样的名义本金交换现金流,其中一方的现金流根据浮动利率计算出来,而另一方的现金流根据固定利率计算。

双方进行利率互换的主要原因是双方在固定利率和浮动利率市场上具有比较优势。

4. 什么是货币互换?货币互换(Currency Swaps)是将一种货币的本金和固定利息与另一货币的等价本金和固定利息进行交换。

货币互换的主要原因是双方在各自国家中的金融市场上具有比较优势5. 互换定价的方法主要有几种?两种,一种将互换分解成债券组合来定价,一种是将互换分解成远期组合来定价。

只要求掌握第一种方法.6. A公司和B公司如果要在金融市场上借入5年期本金为2000万美元的贷款,需支付的年利率分别为:固定利率浮动利率A公司12.0%LIBOR+0.1%B公司13.4%LIBOR+0.6% A公司需要的是浮动利率贷款,B公司需要的是固定利率贷款。

请设计一个利率互换,其中银行作为中介获得的报酬是0.1%的利差,而且要求互换对双方具有同样的吸引力。

7. X公司希望以固定利率借入美元,而Y公司希望以固定利率借入日元,而且本金用即期汇率计算价值很接近。

市场对这两个公司的报价如下:日元美元X公司 5.0%9.6%Y公司 6.5%10.0% 请设计一个货币互换,银行作为中介获得的报酬是50个基点,而且要求互换对双方具有同样的吸引力,汇率风险由银行承担。

8. X公司和Y公司的各自在市场上的10年期500万美元的投资可以获得的收益率为:固定利率浮动利率X公司8.0%LIBORY公司8.8%LIBOR X公司希望以固定利率进行投资,而Y公司希望以浮动利率进行投资。

期权价格的影响因素与曲线形状PPT(31张)

• 其中c和p表示欧式看涨和看跌期权的价值;C和P 则表示美式看涨和看跌期权价值

10

一、期权价格的上限

(一)看涨期权价格的上限

cS,CS

(二)看跌期权价格的上限

p X ,P X

(7.1) (7.2)

11

二、期权价格的下限

欧式看涨期权价格的下限 • 假设

c=3 T –t = 1 X = 18

S = 22 D=0

• 是否存在套利机会?

12

• 无红利支付时资产欧式看涨期权价格下限为:

cma S xK[reT ,0]

• 其更为严格的下限为

变量 标的资产市场价格

期权执行价格 有效期

标的资产价格波动率 无风险利率 红利

看涨

+ - + + + -

看跌

- + + + - +

注:+表示正向影响,-表示反向影响

8

以下因素中,对股票期权价格影响最小的是 ()

A. 无风险利率 B. 股票的波动率 C. 到期日 D. 股票的当前价格

9

§9.2 期权价格的上下限

• 没有波动率,则期权就是多余的 • 波动率对期权价格的影响,是通过对时间价值的

影响而实现的。波动率越大,则在期权到期时, 标的资产市场价格涨跌达到实值期权的可能性也 就越大

5

四、无风险利率

• 影响期权价格的另一个重要因素是无风险利率,尤其是 短期无风险利率。

• 如果无风险利率较高,则标的资产的预期收益率也应较 高,这意味着对应于标的资产现在特定的市价(S),未 来预期价格较高

金融市场学课后答案

第三章习题:1.X股票目前的市价为每股20元,你卖空1 000股该股票。

请问:(1)你的最大可能损失是多少?(2)如果你同时向经纪人发出了停止损失买入委托,指定价格为22元,那么你的最大可能损失又是多少?2.下表是纽约证交所某专家的限价委托簿:(1)如果此时有一市价委托,要求买入200股,请问按什么价格成交?(2)下一个市价买进委托将按什么价格成交?(3)如果你是专家,你会增加或减少该股票的存货?3.假设A公司股票目前的市价为每股20元。

你用15 000元自有资金加上从经纪人借入的5000元保证金贷款买了1000股A股票。

贷款年利率为6%。

(1)如果A股票价格立即变为①22元,②20元,③18元,你在经纪人账户上的净值会变动多少百分比?(2)如果维持保证金比率为25%,A股票价格可以跌到多少你才会收到追缴保证金通知?(3)如果你在购买时只用了10 000元自有资金,那么第(2)题的答案会有何变化?(4)假设该公司未支付现金红利。

一年以后,若A股票价格变为:①22元,②20元,③18元,你的投资收益率是多少?你的投资收益率与该股票股价变动的百分比有何关系?4.假设B公司股票目前市价为每股20元,你在你的经纪人保证金账户中存入15000元并卖空1000股该股票。

你的保证金账户上的资金不生息。

(1)如果该股票不付现金红利,则当一年后该股票价格变为22元、20元和18元时,你的投资收益率是多少?(2)如果维持保证金比率为25%,当该股票价格升到什么价位时你会收到追缴保证金通知?(3)若该公司在一年内每股支付了0.5元现金红利,(1)和(2)题的答案会有什么变化?5.下表是2002年7月5日某时刻上海证券交易所厦门建发的委托情况:成交,成交价多少?(2)此时你输入一笔限价买进委托,要求按13.24元买进10000股,请问能成交多少股,成交价多少?未成交部分怎么办?6.3月1日,你按每股16元的价格卖空1000股Z股票。

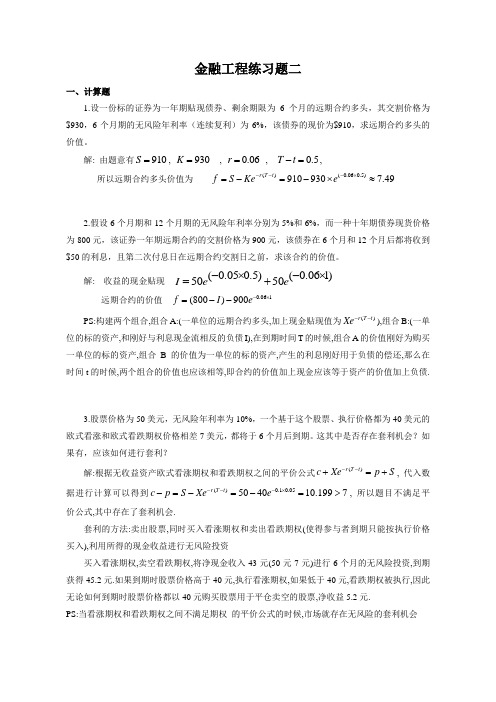

金融工程练习题二 (答案)

金融工程练习题二一、计算题1.设一份标的证券为一年期贴现债券、剩余期限为6个月的远期合约多头,其交割价格为$930,6个月期的无风险年利率(连续复利)为6%,该债券的现价为$910,求远期合约多头的价值。

解: 由题意有910S =, 930K = , 0.06r = , 0.5T t -=,所以远期合约多头价值为 ()(0.060.5)9109307.49r T t f S Ke e ---⨯=-=-⨯≈2.假设6个月期和12个月期的无风险年利率分别为5%和6%,而一种十年期债券现货价格为800元,该证券一年期远期合约的交割价格为900元,该债券在6个月和12个月后都将收到$50的利息,且第二次付息日在远期合约交割日之前,求该合约的价值。

解: 收益的现金贴现 (0.050.5)(0.065050I e e -⨯-⨯=+远期合约的价值 0.061(800)900f I e -⨯=-- PS:构建两个组合,组合A:(一单位的远期合约多头,加上现金贴现值为()r T t Xe --),组合B:(一单位的标的资产,和刚好与利息现金流相反的负债I),在到期时间T 的时候,组合A 的价值刚好为购买一单位的标的资产,组合B 的价值为一单位的标的资产,产生的利息刚好用于负债的偿还,那么在时间t 的时候,两个组合的价值也应该相等,即合约的价值加上现金应该等于资产的价值加上负债.3.股票价格为50美元,无风险年利率为10%,一个基于这个股票、执行价格都为40美元的欧式看涨和欧式看跌期权价格相差7美元,都将于6个月后到期。

这其中是否存在套利机会?如果有,应该如何进行套利?解:根据无收益资产欧式看涨期权和看跌期权之间的平价公式()r T t c Xe p S --+=+, 代入数据进行计算可以得到()0.10.05504010.1997r T t c p S Xe e ---⨯-=-=-=>, 所以题目不满足平价公式,其中存在了套利机会.套利的方法:卖出股票,同时买入看涨期权和卖出看跌期权(使得参与者到期只能按执行价格买入),利用所得的现金收益进行无风险投资买入看涨期权,卖空看跌期权,将净现金收入43元(50元-7元)进行6个月的无风险投资,到期获得45.2元.如果到期时股票价格高于40元,执行看涨期权,如果低于40元,看跌期权被执行,因此无论如何到期时股票价格都以40元购买股票用于平仓卖空的股票,净收益5.2元.PS:当看涨期权和看跌期权之间不满足期权 的平价公式的时候,市场就存在无风险的套利机会4.假设一份5年期附息票债券,价格为900元。

金融工程课后题11习题解答gongxun(Lite)

11.1 阐述Black-Scholes 股票期权定价模型中对于一年中股票价格概率分布的假设条件。

Black-Scholes 股票期权定价模型假定一年中股票价格概率分布服从正态分布,同样,它假设股票的连续回报率也是服从正态分布的。

11.2 若一股票价格的波动率为每年30%,则在一个交易日内其相应的价格变化的标准差为多少?在本题中σ=0.3,假设一年中有252个交易日,则 12520.004t ==因此0.019 1.9%or ==11.3 阐述风险中性定价原理。

一个期权或者其他金融衍生品都是通过风险中性定价原理来定价的,期权因此在风险中性下和在真实下有一样的价值。

因此我们为了估价期权而假设这个世界是风险中性的,这简化了分析。

在风险中性情况下,所有证券都期望得到无风险利率的回报率。

因此在一个风险中性世界,用于预计远期现金流的最合适的贴现率是无风险利率。

11.4 计算基于无红利支付股票的欧式看跌期权价格,其中执行价格为$50,现价为$50,有效期3个月期,无风险年收益率为10%,波动率为每年30%。

在本题中050,50,0.1,0.3,0.25S X r T σ=====10.2417d ==210.0917d d =-=欧式看跌期权价格是0.10.250.10.2550(0.0.0917)50(0.2417)500.4634500.4045 2.37N e N e -⨯-⨯---=⨯-⨯=11.5 若在两个月后预期支付的红利为$1.50,则习题11.4中计算会有何变化?在本题中我们在使用BS 公式前必须从股票价格中减去红利的贴现值,因此0S 应该是0.16670.1050 1.5048.52S e-⨯=-= 其他变量不变50,0.1,0.3,0.25X r T σ==== 在本题中10.0414d ==210.1086d d =-=-欧式看跌期权价格是0.10.250.10.2550(0.1086)48.52(0.0414)500.543248.520.4045 3.03N e N e -⨯-⨯---=⨯-⨯=11.6 什么是隐含波动率?如何计算?隐含波动率是使一个期权的Black-Scholes 价格等于它的市场价格的波动率,它用互换程序计算。

美式看涨——看跌期权在支付红利情况下的价差估计式

从定理 2 可以看出美式看涨和看跌期权价差的区间长 度为 S K )(— )K 1e(’ 对于合理的敲定价格 K 广 e【 一S K = (一 ) n H, 、 无风险利率r 到期日 美式看涨和 和 看跌期权的 价差非常

收 稿 日期 :0 8 0 — 6 20 -3 2

基金项 目: 红河学院硕博启动项 目(S 00 1 X S701 作者简 介: 张德  ̄(9 0 )男, 18 一 , 云南楚雄人 , 助教 , 硕士研 究生, 从事金融数学方面研 究。

s K 1 , 么必 然 存在 套 利机 会 。 e( 那 一 r

关键词 : 美式期权 ; 无套利定价原理 ; 红利 ; 资组合 ; 投 估计式 中图分类 号: 809 文献标志码 : 文章编号 :63 2 1 2 0 )1 0 8 — 2 F 3 .1 A 17 — 9 X(0 8 0 卜 0 5 0

在标的资产不支付红利的情况下欧式看涨一看跌期权二美式看涨看跌期权在支付红利情况下的平价公式得到广泛的应用看跌只要知道欧式看涨期权的价差估计式价格根据平价公式就可以得出看跌涨期权的价格但对于美式期只权而言能得到它们的估计范围

20 0 8年第 1 期 1 总第 3 O期

经济研究导刊

E CONOMI ES ARCH UI CR E G DE

( ) 2 。

定理2 C 和 分别 标的 不支 喏 ^ I 是在 资产 付红利 情况下 的美式看涨和看跌期权, 则

S K C —l S K ≤t , ,  ̄ t P ≤ 广 e( -< ≤I ) ( 3 )

ቤተ መጻሕፍቲ ባይዱ

、

在 支付 红 利情 况 下 的 欧式 看涨一 看 跌 期 权

平价公 式

日之 前 的 任 何 时 刻 实 施 , 以讨 论 美 式期 权 在 分 红 情 况 下 的 平 价 关 系尤 为 复 杂 并 且 具 有很 强 的 应 用 价值 。 扩 展 了 所

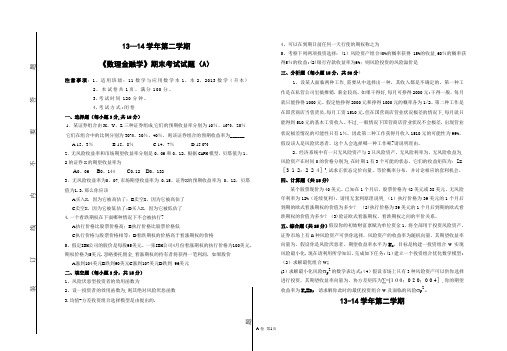

2013-2014第二学期数理金融期末试卷

13—14学年第二学期《数理金融学》期末考试试题(A )注意事项:1。

适用班级:11数学与应用数学本1。

本2,2013数学(升本)2。

本试卷共1页。

满分100分。

3.考试时间120分钟。

4.考试方式:闭卷一、选择题(每小题3分,共15分)1.某证券组合由X 、Y 、Z 三种证券组成,它们的预期收益率分别为10%、16%、20% 它们在组合中的比例分别为30%、30%、40%,则该证券组合的预期收益率为______ A 15。

3% B 15。

8% C 14。

7% D 15.0%2.无风险收益率和市场期望收益率分别是0。

06和0。

12。

根据CAPM 模型,贝塔值为1。

2的证券X 的期望收益率为A 0。

06B 0。

144C 0.12D 0。

1323.无风险收益率为0。

07,市场期望收益率为 0.15。

证券X 的预期收益率为 0。

12,贝塔值为1.3.那么你应该A 买入X ,因为它被高估了;B 卖空X ,因为它被高估了C 卖空X ,因为它被低估了;D 买入X ,因为它被低估了 4.一个看跌期权在下面哪种情况下不会被执行? A 执行价格比股票价格高;B 执行价格比股票价格低C 执行价格与股票价格相等;D 看跌期权的价格高于看涨期权的价格5。

假定IBM 公司的股价是每股95美元。

一张IBM 公司4月份看涨期权的执行价格为100美元,期权价格为5美元.忽略委托佣金,看涨期权的持有者将获得一笔利润,如果股价 A 涨到104美元B 跌到90美元C 涨到107美元D 跌到 96美元 二、填空题(每小题3分,共15分) 1。

风险厌恶型投资者的效用函数为2。

设一投资者的效用函数为,则其绝对风险厌恶函数 3.均值-方差投资组合选择模型是由提出的.4。

可以在到期日前任何一天行使的期权称之为5。

考察下列两项投资选择:(1)风险资产组合40%的概率获得 15%的收益,60%的概率获得5%的收益;(2)银行存款收益率为6%;则风险投资的风险溢价是 三、分析题(每小题15分,共30分)1。

金融工程课后题7习题解答zhoujiaLite

CH 77.1 一位投资者购买了一个执行价格为X的看涨期权并出售了一个相同执行价格的看跌期权。

请描述他的头寸情况。

解:投资者头寸状况为:max(S T-X,0)-max(X-S T,0)此头寸相当于执行价格为X的远期合约。

当X与远期合约价格相同时,合约价值为0,此时看涨期权与看跌期权价值相等。

7.2请说明为什么欧式期权总是不如有相同标的物、相同执行价格、相同到期日的美式期权值钱。

解:美式期权持有者除具有欧式期权持有者所拥有的所有权利外,还有提早执行权。

因此,美式期权至少应与相应的欧式期权有相同的价值。

7.3请解释为什么美式期权的价值总是大于等于它的内在价值。

解:美式期权的持有者有立即执行期权,实现期权内在价值的权利,因此,美式期权的价值至少应等于其内在价值。

7.4列举影响期权价格的6个因素。

解:影响期权价格的6个因素有:标的资产价格、期权的执行价格、无风险利率、资产价格的波动率、期限以及持有期间收益。

7.5基于无红利支付股票的看涨期权,期限为4个月,执行价格为$25,股票价格为$28,无风险利率为8%。

该看涨期权价格下限为多少?解:该看涨期权的价格下限为:28-25×0.08*0.3333e-=$3.667.6基于无红利支付股票的欧式看跌期权,期限为1个月,股票价格为$12,执行价格为$15,无风险年利率6%,该期权的价格下限为多少?解:该看跌期权价格下限为:15×0.06*0.083333e--12=$2.937.7请给出两个原因说明为什么早执行无红利支付股票的美式看涨期权不是最好的。

第一条原因应包括货币时间价值。

第二条原因在利率为零时也成立。

解:1)推迟执行可推迟支付期权的执行价格,期权持有者可赚取执行价格更长时间的时间价值;2)推迟执行可提供保值价值,避免执行日时股价低于执行价格。

假设期权购买者有现金X ,且利率为0。

提早执行会使期权购买者头寸在到期日为T S , 而推迟执行买方头寸在到期日则为max (X,T S )7.8 “提前执行美式看跌期权是在货币的时间价值与看跌期权的保险价值之间的权衡。

金融工程模拟试卷(含答案)

金融工程模拟试卷1 (含答案及评分标准)不定项选择(各3分,共30分)1、 下列关于远期价格和期货价格关系的说法中,不正确的有: ()A .当无风险利率恒定,且对所有到期日都不变时,交割日相同的远期价格和期货价格应相等。

B. 当利率变化无法预测时,如果标的资产价格与利率呈正相关,那么远期价格高于期货价格。

C. 当利率变化无法预测时,如果标的资产价格与利率呈负相关,那么期货价格高于远期价格。

D .远期价格和期货价格的差异幅度取决于合约有效期的长短、税收、交易费用、违约风险等因素的影响。

2、 期货合约的空头有权选择具体的交割品种、交割地点、交割时间等,这些权利将对期货价格产生怎样的影响?( A .提咼期货价格 B. 降低期货价格C. 可能提高也可能降低期货价格 D .对期货价格没有影响 3、 下列说法中,不正确的有:()A .维持保证金是当期货交易者买卖一份期货合约时存入经纪人帐户的一定数量的资金B. 维持保证金是最低保证金,低于这一水平期货合约的持有者将收到要求追加保证金的通知C. 期货交易中的保证金只能用现金支付 D .所有的期货合约都要求同样多的保证金 假设当前市场上长期国债期货的报价为 债券市场报价 债券市场报价 债券市场报价 债券市场报价 5、 假定某无红利支付股票的预期收益率为 为5% (1年计一次复利的年利率),那么基于该股票的一年期远期合约价格应该等于:A .B .C .D . 6、A .标的股票市场价格 B. 期权执行价格C. 标的股票价格波动率D .期权有效期内标的股票发放的红利7、已知某种标的资产为股票的欧式看跌期权的执行价格为 计股票会在1个月后派发0.5美元的红利,连续复利的无风险年利率为A . 0.24 美元 B. 0.25 美元 C. 0.26 美元 D. 0.27 美元&拥有无红利股票美式看涨期权多头的投资者有可能采取下列行动中的哪些?( A .一旦有钱可赚就立即执行期权B. 当股价跌到执行价格以下时,购买一补偿性的看跌期权C. 当期权处于深度实值时,该投资者可以立即出售期权 D .对于投资者而言,提前执行该期权可能是不明智的 9、 假设一种无红利支付股票目前的市价为 10元,我们知道在3个月后,该股票的价格要么是 11元,要么是9元,如果无风险 利率是10%,那么对于一份3个月期,协议价格为10.5元的欧式看涨期权而言,下列说法正确的是: () A .该看涨期权的价值为0.31元 B. 该看涨期权的价值为0.32元C. 该股票在风险中性世界中上涨的概率为 D .该股票在风险中性世界中上涨的概率为10、 下列期权的组合中,可以构成牛市差价组合的是: () 一份看涨期权多头与一份同一期限较高协议价格的看涨期权空头 一份看跌期权多头与一份同一期限较高协议价格的看跌期权空头 一份看涨期权多头与一份同一期限较低协议价格的看涨期权空头 一份看跌期权多头与一份同一期限较低协议价格的看跌期权空头 判断题(各2分,共20分) 其他条件均相同,一:值高的股票的期货价格要高于 一:值低的股票的期货价格。

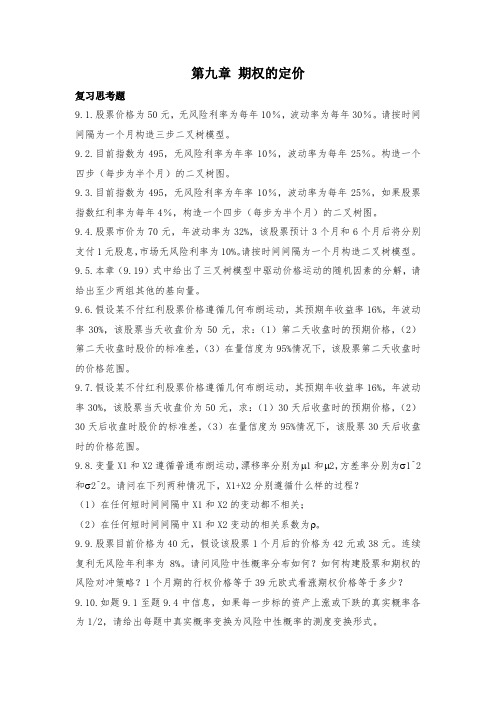

期权的定价 习题及答案

第九章期权的定价复习思考题9.1.股票价格为50元,无风险利率为每年10%,波动率为每年30%。

请按时间间隔为一个月构造三步二叉树模型。

9.2.目前指数为495,无风险利率为年率10%,波动率为每年25%。

构造一个四步(每步为半个月)的二叉树图。

9.3.目前指数为495,无风险利率为年率10%,波动率为每年25%,如果股票指数红利率为每年4%,构造一个四步(每步为半个月)的二叉树图。

9.4.股票市价为70元,年波动率为32%,该股票预计3个月和6个月后将分别支付1元股息,市场无风险利率为10%。

请按时间间隔为一个月构造二叉树模型。

9.5.本章(9.19)式中给出了三叉树模型中驱动价格运动的随机因素的分解,请给出至少两组其他的基向量。

9.6.假设某不付红利股票价格遵循几何布朗运动,其预期年收益率16%,年波动率30%,该股票当天收盘价为50元,求:(1)第二天收盘时的预期价格,(2)第二天收盘时股价的标准差,(3)在量信度为95%情况下,该股票第二天收盘时的价格范围。

9.7.假设某不付红利股票价格遵循几何布朗运动,其预期年收益率16%,年波动率30%,该股票当天收盘价为50元,求:(1)30天后收盘时的预期价格,(2)30天后收盘时股价的标准差,(3)在量信度为95%情况下,该股票30天后收盘时的价格范围。

9.8.变量X1和X2遵循普通布朗运动,漂移率分别为μ1和μ2,方差率分别为σ1^2和σ2^2。

请问在下列两种情况下,X1+X2分别遵循什么样的过程?(1)在任何短时间间隔中X1和X2的变动都不相关;(2)在任何短时间间隔中X1和X2变动的相关系数为ρ。

9.9.股票目前价格为40元,假设该股票1个月后的价格为42元或38元。

连续复利无风险年利率为8%。

请问风险中性概率分布如何?如何构建股票和期权的风险对冲策略?1个月期的行权价格等于39元欧式看涨期权价格等于多少?9.10.如题9.1至题9.4中信息,如果每一步标的资产上涨或下跌的真实概率各为1/2,请给出每题中真实概率变换为风险中性概率的测度变换形式。

金融工程期末练习题一答案

金融工程期末练习题一答案金融工程练习题一一、单项选择题1、下列关于远期价格和远期价值的说法中,不正确的是(B )A •远期价格是使得远期合约价值为零的交割价格B •远期价格等于远期合约在实际交易中形成的交割价格C •远期价值由远期实际价格和远期理论价格共同决定D.远期价格与标的物现货价格紧密相连,而远期价值是指远期合约本身的价值2、期货合约的空头有权选择具体的交割品种、交割地点、交割时间等,这些权利将对期货价格产生的影响是(B )A .提高期货价格B •降低期货价格C •可能提高也可能降低期货价格D.对期货价格没有影响3、某公司计划在3个月之后发行股票,那么该公司可以采用的套期保值措施是(B )A.购买股票指数期货B •出售股票指数期货C •购买股票指数期货的看涨期权D.出售股票指数期货的看跌期权4、假定某无红利支付股票的预期收益率为15% (1年计一次复利的年利率),其目前的市场价格为100元,已知市场无风险利率为5% (1年计一次复利的年利率),那么基于该股票的一年期远期合约价格应该等于(B )A . 115 元B . 105 元C. 109.52 元D •以上答案都不正确5、已知某种标的资产为股票的欧式看跌期权的执行价格为50美元,期权到期日为3个月,股票目前的市场价格为49美元,预计股票会在1 个月后派发0.5美元的红利,连续复利的无风险年利率为10%,那么该看跌期权的内在价值为(C )A. 0.24美元B. 0.25美元C . 0.26美元D . 0.27 美元6、某股票价格遵循几何布朗运动,期望收益率为16%,波动率为25%。

该股票现价为$38,基于该股票的欧式看涨期权的执行价格为$40,6 个月后到期。

该期权被执行的概率为(D )A . 0.4698B . 0.4786C . 0.4862D. 0.49687、当基差(现货价格-期货价格)出人意料地增大时,以下哪些说法正确的是(A)A•利用期货空头进行套期保值的投资者有利。

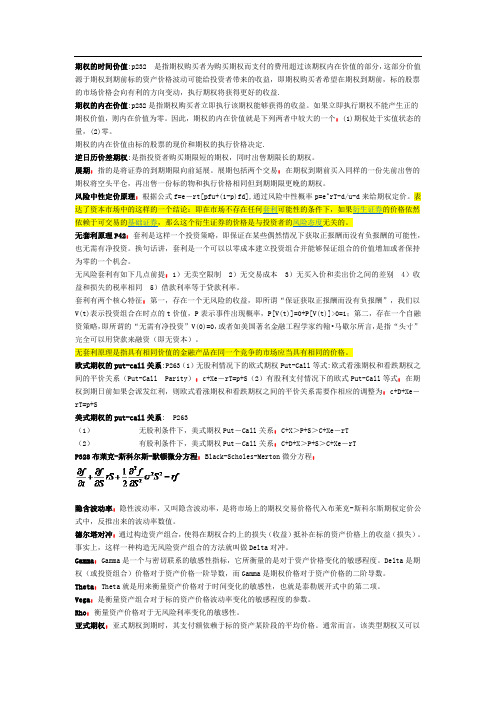

金融衍生工具 名词解释2

期权的时间价值:p232 是指期权购买者为购买期权而支付的费用超过该期权内在价值的部分,这部分价值源于期权到期前标的资产价格波动可能给投资者带来的收益,即期权购买者希望在期权到期前,标的股票的市场价格会向有利的方向变动,执行期权将获得更好的收益.期权的内在价值:p232是指期权购买者立即执行该期权能够获得的收益。

如果立即执行期权不能产生正的期权价值,则内在价值为零。

因此,期权的内在价值就是下列两者中较大的一个:(1)期权处于实值状态的量,(2)零。

期权的内在价值由标的股票的现价和期权的执行价格决定.逆日历价差期权:是指投资者购买期限短的期权,同时出售期限长的期权。

展期:指的是将证券的到期期限向前延展。

展期包括两个交易:在期权到期前买入同样的一份先前出售的期权将空头平仓,再出售一份标的物和执行价格相同但到期期限更晚的期权。

无套利原理P42:套利是这样一个投资策略,即保证在某些偶然情况下获取正报酬而没有负报酬的可能性,也无需有净投资。

换句话讲,套利是一个可以以零成本建立投资组合并能够保证组合的价值增加或者保持为零的一个机会。

无风险套利有如下几点前提:1)无卖空限制2)无交易成本3)无买入价和卖出价之间的差别4)收益和损失的税率相同5)借款利率等于贷款利率。

套利有两个核心特征:第一,存在一个无风险的收益,即所谓“保证获取正报酬而没有负报酬”,我们以V(t)表示投资组合在时点的t价值,P表示事件出现概率,P[V(t)]=0+P[V(t)]>0=1;第二,存在一个自融资策略,即所谓的“无需有净投资”V(0)=0,或者如美国著名金融工程学家约翰•马歇尔所言,是指“头寸”完全可以用贷款来融资(即无资本)。

无套利原理是指具有相同价值的金融产品在同一个竞争的市场应当具有相同的价格。

欧式期权的put-call关系:P263(1)无股利情况下的欧式期权Put-Call等式:欧式看涨期权和看跌期权之间的平价关系(Put-Call Parity):c+Xe-rT=p+S(2)有股利支付情况下的欧式Put-Call等式:在期权到期日前如果会派发红利,则欧式看涨期权和看跌期权之间的平价关系需要作相应的调整为:c+D+Xe-rT=p+S美式期权的put-call关系: P263(1)无股利条件下,美式期权Put-Call关系:C+X>P+S>C+Xe-rT(2)有股利条件下,美式期权Put-Call关系:C+D+X>P+S>C+Xe-rTP328布莱克-斯科尔斯-默顿微分方程:Black-Scholes-Merton微分方程:隐含波动率:隐性波动率,又叫隐含波动率,是将市场上的期权交易价格代入布莱克-斯科尔斯期权定价公式中,反推出来的波动率数值。

中国精算师金融数学第9章 金融衍生工具定价理论综合练习与答案

中国精算师金融数学第9章金融衍生工具定价理论综合练习与答案一、单选题1、某一股票当前的交易价格为10美元,3个月末,股票的价格将是11美元或者9美元。

连续计复利的无风险利率是每年3.5%,执行价格为10美元的3个月期欧式看涨期权的价值最接近于()美元。

A.1.07B.0.54C.0.81D.0.95E.0.79【参考答案】:B【试题解析】:在这种情形下,u=1.1,d=0.9,r=0.035,如果股票价格上升,则期权价值为1美元,如果股票价格下降,则期权价值为0。

价格上升的概率p 可以计算为(e0.035×3/12-0.9)/(1.1-0.9)=0.5439。

因此,该看涨期权的价值是e0.035×3/12×(0.5439×1)=0.54(美元)。

2、一只不分红的股票现价为37美元。

在接下来的6个月里,每3个月股价要么上升5%,要么下降5%。

连续复合收益率为7%。

计算期限为6个月,执行价格为38美元的欧式看涨期权的价值为()美元。

A.1.2342B.1.1236C.1.0965D.1.0864E.1.0145【参考答案】:A【试题解析】:3、某股票的当前价格为50美元,在今后两个3个月时间内,股票价格或上涨6%,或下跌5%,无风险利率为每年5%(连续复利)。

执行价格为51美元,6个月期限的看涨期权的价格为()美元。

A.1.653B.1.635C.1.615D.1.605E.1.561【参考答案】:B【试题解析】:①图的二叉树图描述了股票价格的变化行为。

向上趋势的风险中性概率p由下式给出:对于最高的末端节点(两个向上的复合),期权收益为56.18-51=5.18(美元),而在其他情况中的收益为零。

因此,期权的价值为:5.18×0.56892×e-0.05×0.5=1.635(美元)②结果同样可以通过价格树计算出来。

看涨期权的价值为图9-2中每个节点的下面的数值。

期权期货和其它衍生产品第三版约翰赫尔答案1-12

第一章1.1请解释远期多头与远期空头的区别。

答:远期多头指交易者协定将来以某一确定价格购入某种资产;远期空头指交易者协定将来以某一确定价格售出某种资产。

1.2请详细解释套期保值、投机与套利的区别。

答:套期保值指交易者采取一定的措施补偿资产的风险暴露;投机不对风险暴露进行补偿,是一种“赌博行为”;套利是采取两种或更多方式锁定利润。

1.3请解释签订购买远期价格为$50的远期合同与持有执行价格为$50的看涨期权的区别。

答:第一种情况下交易者有义务以50$购买某项资产(交易者没有选择),第二种情况下有权利以50$购买某项资产(交易者可以不执行该权利)。

1.4一位投资者出售了一个棉花期货合约,期货价格为每磅50美分,每个合约交易量为50,000磅。

请问期货合约结束时,当合约到期时棉花价格分别为(a )每磅48.20美分;(b )每磅51.30美分时,这位投资者的收益或损失为多少?答:(a)合约到期时棉花价格为每磅$0.4820时,交易者收入:($0.5000-$0.4820)×50,000=$900; (b)合约到期时棉花价格为每磅$0.5130时,交易者损失:($0.5130-$0.5000) ×50,000=$6501.5假设你出售了一个看跌期权,以$120执行价格出售100股IBM 的股票,有效期为3个月。

IBM 股票的当前价格为$121。

你是怎么考虑的?你的收益或损失如何?答:当股票价格低于$120时,该期权将不被执行。

当股票价格高于$120美元时,该期权买主执行该期权,我将损失100(st-x)。

1.6你认为某种股票的价格将要上升。

现在该股票价格为$29,3个月期的执行价格为$30的看跌期权的价格为$2.90.你有$5,800资金可以投资。

现有两种策略:直接购买股票或投资于期权,请问各自潜在的收益或损失为多少?答:股票价格低于$29时,购买股票和期权都将损失,前者损失为$5,800$29×(29-p),后者损失为$5,800;当股票价格为(29,30),购买股票收益为$5,800$29×(p-29),购买期权损失为$5,800;当股票价格高于$30时,购买股票收益为$5,800$29×(p-29),购买期权收益为$$5,800$29×(p-30)-5,800。

假设一种无红利支付的股票目前的市价为20元

第三章习题

1.假设一种无红利支付的股票目前的市价为20元,无风险连续复利年利率为10%,求该股票3个月期远期价格。

如果三个月后该

股票的市价为15元,求这份交易数量为100单位的远期合约多

头方的价值。

2.假设一种无红利支付的股票目前的市价为20元,无风险连续复利年利率为10%,市场上该股票的3个月远期价格为23元,请

问应如何进行套利?

3.假设恒生指数目前为10000点,香港无风险连续复利年利率为10%,恒生指数股息收益率为每年3%,求该指数4个月期的期

货价格。

4.某股票预计在2个月和5个月后每股分别派发1元股息,该股票目前市价等于30元,所有期限的无风险连续复利年利率均为6%,

某投资者刚取得该股票6个月期的远期合约空头,交易单位为

100,请问:①该远期价格等于多少?若交割价格等于远期价格,

则远期合约的初始价值等于多少?②3个月后,该股票价格涨到

35元,无风险利率仍为6%,此时远期价格和该合约空头价值等

于多少?

5.请阐释以下观点:在交割期间,期货价格高于现货价格将存在套利空间。

如果交割时期货价格低于现货价格呢?

6.股价指数期货价格应大于还是小于未来预期的指数水平?请解释原因。

1、一个期限为1个月的无红利支付股票的欧式看跌期权现价...

1、一个期限为1个月的无红利支付股票的欧式看跌期权现价为2.5美元,股票价格为47美元,执行价格为50美元,无风险年利率为6%。

对套利者而言存在什么样的机会?答案:对于无红利支付股票的欧式看跌期权,其价值应该满足:()()max()r T t r T t Xe S P Xe -----<<由于:()0.06/125047 2.75r T t Xe S e ----=-= >2.5=P,故这里欧式看跌期权的价值被低估,我们可以构造如下策略获得套利:期初从银行借入$49.5,期限一个月,买入一份欧式看跌期权和一股股票。

在期权到期时:如果50T S >=,不执行期权,在现货市场卖出股票,获利T S ,还清银行借款:$49.75(=0.06/1247e ),最后净收益为:25.0$75.495075.49=->-T S ;如果50T S <,执行看跌期权,卖出股票,获利$50, 还清银行借款:$49.75,净收益为$0.25。

2、一个期限为4个月的无红利支付股票的欧式看涨期权现价为5美元,股票价格为64美元,执行价格为60美元,1个月后发红利0.8美元,对所有期限的无风险年利率为12%.对套利者而言存在什么样的机会?答案:对于有红利支付股票的欧式看涨期权,其价值应该满足:()max()r T t S D Xe C S ----<<其中D 为期权有效期内股票支付红利的现值,由于:()0.12/120.12/3640.860 5.56r T t S D Xe e e ------=--= >$5=C,故这里欧式看涨期权的价值被低估,我们可以构造如下策略获得套利:期初卖空一股股票,获益$64,将所得收入的$0.79(0.12/120.8e -=)存入银行一个月,用于补偿原股票持有人的红利收入,将$5用于购买一份欧式看涨期权,剩余收益($58.21)存入银行4个月。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

1、一个期限为1个月的无红利支付股票的欧式看跌期权现价为2.5美元,股票价格为47美元,执行价格为50美元,无风险年利率为6%。

对套利者而言存在什么样的机会?答案:对于无红利支付股票的欧式看跌期权,其价值应该满足:()()max()r T t r T t Xe S P Xe -----<<由于:()0.06/125047 2.75r T t Xe S e ----=-= >2.5=P,故这里欧式看跌期权的价值被低估,我们可以构造如下策略获得套利:期初从银行借入$49.5,期限一个月,买入一份欧式看跌期权和一股股票。

在期权到期时:如果50T S >=,不执行期权,在现货市场卖出股票,获利T S ,还清银行借款:$49.75(=0.06/1247e ),最后净收益为:25.0$75.495075.49=->-T S ;如果50T S <,执行看跌期权,卖出股票,获利$50, 还清银行借款:$49.75,净收益为$0.25。

2、一个期限为4个月的无红利支付股票的欧式看涨期权现价为5美元,股票价格为64美元,执行价格为60美元,1个月后发红利0.8美元,对所有期限的无风险年利率为12%.对套利者而言存在什么样的机会?答案:对于有红利支付股票的欧式看涨期权,其价值应该满足:()max()r T t S D Xe C S ----<<其中D 为期权有效期内股票支付红利的现值,由于:()0.12/120.12/3640.860 5.56r T t S D Xe e e ------=--= >$5=C,故这里欧式看涨期权的价值被低估,我们可以构造如下策略获得套利:期初卖空一股股票,获益$64,将所得收入的$0.79(0.12/120.8e -=)存入银行一个月,用于补偿原股票持有人的红利收入,将$5用于购买一份欧式看涨期权,剩余收益($58.21)存入银行4个月。

在期权到期时:如果60T S >,执行看涨期权,取出存款,用$60买入一股股票,还清股票,净收益为: 0.12/358.2160$0.59e -=;如果60T S <=,不执行期权,取出存款,在现货市场上买入一股股票,成本为T S ,还清股票,,净收益为0.12/30.12/358.2158.2160$0.59T e S e ->-=。

3.假设你是一家杠杆比例很高的公司的经理及唯一的所有者。

所有的债务一年后到期。

如果那时公司的价值高于债务的面值,你就可以偿还债务。

如果公司的价值小于债务的面值,你就必须宣布破产,让债务人拥有公司。

a )将公司价值作为期权的标的物,描述你的头寸状况。

b )按照以公司价值为标的物的期权的形式,描述债务人的头寸状况。

c )你应当如何做来提高你头寸的价值。

答案: 设公司价值为t S (0<=t<=T, 0为当前时刻,T 为债务到期日),债务面值为D 。

a) 在债务到期时,如果公司价值大于D ,则还清债务后,经理拥有价值为:T S D -,否则如果公司价值小于D ,则债务人拥有公司,经理将一无所有,故经理价值为0。

综上,经理人的价值可以表示如下:,0T T TS D S D S D ->⎧⎨≤⎩ 即max(T S D -,0),即可以看做拥有欧式看涨期权的多头。

b) 在债务到期时,如果公司价值大于D ,则债务人可以得到D ,否则如果公司价值小于D ,则债务人拥有公司,价值为T S 。

综上,债务人的价值可以表示如下:,T T T D S D S S D>⎧⎨≤⎩ 即min(,)T S D ,也可以表示成:min(,)max(,)max(,)[max(,)]max(0,)T T T T T T T T T T S D S D S S S D S S S D S S D =---=----=-+--=--即公司价值多头与以公司价值为标的的看涨期权空头。

可以理解为,债务人在初始时刻以借出的金额购买了公司,同时卖出一个看涨期权给经理人,如果经理人经营得好,使公司价值高于债务价值,支付债务(执行价)后,经理人就可以拿回公司。

也可以理解为抵押债务,经理人以公司价值作为抵押物,到期资不抵债时债务人将拿走抵押物.c )因此,经理人应该努力提高公司价值,以提高自己的收益。

4、 对一个欧式看涨期权,若有L 在到期日T 时满足,T S L X L ≥≥,则有rT C S Le -≤-对一个欧式看跌期权,若有U 在到期日T 时满足,T S U X U ≤≤,则有答案:分析:这里有两种解决方案,一种是构造两个策略,直接证明不等关系,类似期权上下限的证明; 另外一种方法是反证法,如果这种关系不成立,看是否存在套利机会,如果存在套利,说明在不存在套利机会的情况下,不等式成立。

为了给大家介绍这两种方法,第一个等式我们采取第一种方方法,第二个等式采取第二种方法。

证明:不等式一、(可等价为:rT C Le S -+≤)组合A : 一份欧式看涨期权多头+rT Le -的现金组合B :一单位标的资产则在到期日:组合A 的价值为:max(,0)max(,)T T S X L S L X L -+=+-由于,X,L ≤且T S ,L ≤故T T T S L X S ,L S +-≤≤ 因此A T V (T)max(,0)S T S X L =-+≤而B T V ()S T =故A B V ()V ()T T ≤因此,由无套利定价原理,A B V (0)V (0)≤,即,rT rT C Le S C S Le --+≤≤-即:不等式二、假设不等式不成立,即rT P Ue S ->-,等价地,rT P S Ue -+>这时是看跌期权价值高估,我们卖出看跌期权应该有套利机会,因此构造套利策略如下:卖出一份看跌期权,卖空一单位股票,将所得收入(P S +)存入银行。

在期权到期时:如果T S X ≥,期权多头不会执行期权,因此我们需要从市场上以T S 的价格买入股SUe p rT -≤-票,还给持有人,成本为T S ,同时存款的现金收益为()rT rT rT P S e Ue e -+>,故净收益为(),()0rT rT rT rT T T T P S e S Ue e S P S e S -+->-+->故,; 如果T S X <,期权多头会执行期权,因此我们以X 买入股票,还给持有人,成本为X ,同时存款的现金收益为()rT rT rT P S e Ue e -+>,故净收益为(),()r T r T r T r T P S e X U e e X P S e X -+->-+->故,; 因此,此时存在套利机会。

故在不存在套利机会的情况下,原不等式必须成立。

5. 证明:两种除执行价格外,其他条件相同的欧式看涨期权(或欧式看跌期权)的价格差的绝对值不会超过它们执行价格的差异现值的绝对值。

1221|||()|rT c c X X e --≤-答案:证明方法与第四题类似,为去掉绝对值,不妨设12X X >,则根据看涨期权价值与执行价格间的关系,12C C <,此时需要证明的关系为:2112()rT C C X X e --≤-等价于:2211rT rT C X e C X e --+≤+因此我们只需做出下面的两个组合:组合A :一份执行价为2X 的欧式看涨期权多头+2rT X e -的现金 组合B :一份执行价为1X 的欧式看涨期权多头+1rT X e -的现金 只要能证明(0)(0)A B V V ≤即可,其中(),()A B V t V t 分别表示组合A 、组合B 在t 时刻的价值,t =0表示当前,t =T 表示期权到期日。

首先看在到期日:组合A 的价值为:222()max(,0)max(,)A T T V T S X X S X =-+= 组合B 的价值为:111()max(,0)max(,)B T T V T S X X S X =-+=由于12X X >,故21max(,)max(,)T T S X S X ≤,即()()A B V T V T ≤(当1T S X ≥时,()()A B TV T V T S ==,当1T S X <时,()()A B V T V T <)。

故由无套利原理,(0)(0)A B V V ≤。

即:2211rT rT C X e C X e --+≤+。

当12X X <时,类似可得。

6. 证明有收益资产的美式期权的平价关系:S-D-X =< C-P =< S-Xe-rT证明:得证。

因此,故:,则红利累积值记为时刻前的,且时刻设为支付时刻看涨期权,必然在红利若提前执行,对于美式若不提前执行:提前执行两种情况,同理考虑不提前执行和一个标的资产个欧式看跌期权多头:组合现金个美式看涨期权多头:组合:和类似地,构造组合,即证:其次证明,即:的价值,故:未来的价值均大于组和因此任何情况下,组合故:此时:时刻的折现值,则期间的红利在示表,为时刻前的红利累积值记时刻执行,必然如在组合的期权提前执行,若故累计值;是有效期内股票红利的其中:在到期日组合期权不提前执行,若的现金一个欧式看涨期权多头:组合一个美式看跌期权多头:一份标的资产组合,构建两个组合即证:首先证明;)0(V )0()(V )()()(V t ,X ,t ,)(V ),max()0,max()(),max()0,max()(V 1D 1C D C )0(V )0(V A B )(V )(V )()()()(V ,t ],[t ,X t A )(V )(V ),max()0,X max()()(V ),max()0,max()(V T A X D B A BA C C )(C C C AB A B A A B B A >>>++=<+-=<>+=-++==+-=+++≤+-≤-++≤++<+>>+>+≥++=+=-++=≤>>+>-++=+=-++=+++++≤+-≤-------D D tt t D tt T r t t rT T T rT T D T T rT rT rT rt rt t B t t rt t t rTT T rT rT rTT T rT T V t t V S a S p t V S Xe X S t a S T De X S S X De S T V X S X X S T Xe SP Xe C Xe S P C XD C X D c P S t t aX e D X e D X c t V aX S X a S t De a T t D a S T T De S X S e D X T De De S X S X De S T XD C P S PC XD S。