2017年中国食糖进口形势及2018年展望

食糖进口贸易的新特点和发展趋势

食糖进口贸易的新特点和发展趋势随着人们生活水平的提高和饮食习惯的变化,食糖成为了现代社会不可或缺的商品之一。

与此同时,食糖进口贸易在全球范围内得到了迅速发展。

本文将探讨食糖进口贸易的新特点和发展趋势。

一、食糖进口贸易的新特点1. 进口国家进口量逐年增长近年来,随着全球对食糖的需求量不断增大,许多国家的进口量也随之逐年增长。

以中国为例,据统计,中国2018年食糖进口量达到1387万吨,同比增加了5.7%。

这不仅说明了国内市场对食糖的消费需求量在不断增大,同时也说明了国内企业对食糖进口市场的重视程度也在不断提高。

2. 进口国家及进口商数量增多除了进口量的增长,进口国家及进口商数量也呈现出逐年增多的趋势。

在亚洲地区,除了中国、印度等传统大国外,新加坡、马来西亚等国家也逐渐崭露头角。

在欧洲地区,德国、法国等国家仍然是主要进口国家,但荷兰、比利时等国家也正在迅速崛起。

3. 进口国家需求结构呈现多元化食糖进口贸易的新特点之一是,进口国家的需求结构呈现出多元化的趋势。

除了普通白糖和黄糖外,越来越多的进口国家开始关注营养型糖和有机糖等高端产品。

这也为生产商提供了更加多元化的市场需求,同时也为进口商提供了发展空间。

4. 进口商的信用问题逐渐凸显在食糖进口贸易中,进口商的信用问题逐渐凸显。

由于食糖价格波动较大,因此不法分子往往会以欺骗方式获取货款,导致生产商的利益受到侵害。

因此,进口商的信用问题正在逐步成为制约食糖进口贸易发展的一个重要因素。

二、食糖进口贸易的发展趋势1. 技术含量将成为关键因素随着全球人们饮食习惯的改变,对食品“健康、营养、绿色、安全”等要求也逐渐提高。

因此,未来的食糖进口贸易将趋于技术含量高、品质优良的产品。

例如,有机糖、营养型糖等高端产品将逐步流行。

2. 供给侧改革将提高食糖市场竞争力随着全球供给侧改革的推进,食糖市场的竞争也将日趋激烈。

传统的食糖生产企业需要进行全面升级,提高生产效率和质量,优化营销渠道等,以适应新时代的需求和竞争状况。

2017年白糖年报:供给预期过剩 长期仍将下跌

供给预期过剩 长期仍将下跌成文日期:2017/12/20摘要:2017年至今国际糖价累计下跌了近30.2%,在全球食糖供给充足,需求疲软的压力下,纽约原糖不断跌破支撑平台,2017/18年度全球糖产量预计将达到1.85亿吨,受欧洲和泰国产量增加提振。

全球食糖库存继续高企,供应依然充足,国际糖价依然承压。

郑州白糖跟随外盘下跌的步伐,2017年郑糖的主基调为震荡探底,至今郑糖累计下跌近11.4%。

甘蔗是宿根性植物,因此存在非常明显的周期性,由于国内主要以3年期宿根蔗为主,因此国内的增产减产周期一般都为三年,众所周知,供求格局决定商品价格走势,而对于糖这种下游消费不存在大幅变化的品种来说,产量在通常情况下,是决定价格涨跌的重要因素。

中长期看,虽然今年全国糖产量预期增产超过20%,但糖厂大规模开榨在12月,增产压力的传导需要时间来体现。

在此之前,现货市场将更多影响期货价格。

全球食糖供需保持过剩状况,庞大的供给量对糖价长期走势构成压力,根据美国农业部11月份月度供需报告,2017/18 年度全球食糖产量预计将达到1.85亿吨,全球食糖消费量预计为1.74亿吨,全球食糖供需过剩量将达到1100万吨左右的水平。

期末库存量预计增至4082万吨,较上年增加178万吨左右,库存消费比将升至23.43%。

供应充足,新年度食糖产销仍面临着供大于求的压力。

徽商期货研究所 农产品部一、年度行情回顾(一)2017年白糖期货行情综述图1:郑州白糖期货主连合约日K线图图2:ICE原糖日K线图数据来源:徽商期货研究所文化财经2017年郑糖的主基调为震荡探底,回顾近期的行情走势,我们看到目前郑糖总体震荡偏弱,进入下跌通道,且跌幅呈连续扩大的趋势。

主要由于主产区现货供应量膨胀的打压导致市场对后市看空气氛明显,但是因本榨季食糖生产成本增加,而且未来两个月市场面临元旦和春节的消费支撑,短期预计对糖价会形成一定的支撑作用。

ICE原糖期货在2017年上半年的巨大的供应压力下糖价连续走低,7月份开始止跌形成宽幅震荡的格局。

2017年中国白糖行业市场调研分析报告

2017年中国白糖行业市场调研分析报告目录第一节关于糖的那些事 (6)一、糖的基本概念 (6)二、外糖基本面 (9)2.1 供给篇 (9)2.2需求篇 (11)2.3 贸易篇 (12)三、内糖基本面 (15)3.1行业整体规模市场空间 (15)3.2国内白糖消费分析 (16)3.3 国内白糖供给分析 (22)第二节白糖行业投资分析框架 (32)一、行业驱动因素:糖价 (32)1.1 内外盘价格共同驱动股价 (32)1.2 糖价分析框架及各影响因素作用机制 (32)1.3 09/10 榨季糖价牛市回顾 (34)1.4 本轮白糖牛市成因 (37)1.5 近期糖价低迷原因分析 (41)二、白糖牛市尚未终结,09/10 榨季“糖高宗”有望再现 (43)三、重点相关公司分析 (46)3.1 南宁糖业:优秀的纯正制糖企业 (46)3.2 中粮屯河:领先的食糖生产和贸易企业 (48)图表目录图表1:蔗糖产量占比不断上升 (6)图表2:食糖生产原料结构占比 (6)图表3:甘蔗生长周期 (7)图表4:白糖生产工艺 (8)图表5:食糖主要类别 (9)图表6:甘蔗主产区域 (9)图表7:全球糖产量及增速 (10)图表8:主要产糖国产量占比 (10)图表9:全球糖消费及增速 (11)图表10:中印两国成消费主力 (12)图表11:全球白糖出口 (13)图表12:巴西泰国是白糖主要出口国 (13)图表13:全球白糖进口量 (14)图表14:中国为白糖进口大国 (14)图表15:白糖行业市场规模 (15)图表16:价格成为市场规模主要影响因素 (16)图表17:国内白糖消费历史及现状 (17)图表18:白糖需求驱动因素 (17)图表19:我国人口增速持续下降 (18)图表20:白糖消费与人均GDP 增速密切相关 (18)图表21:美国白糖消费量与人均GDP 关系 (19)图表22:日本白糖消费与人均GDP 关系 (19)图表23:饮料企业销售额下滑 (20)图表24:国内大量地区白糖消费量尚未达到拐点 (21)图表25:我国人均白糖消费量仍处于较低水平 (22)图表26:国内白糖供给结构 (23)图表27:国内白糖产量呈现三年一周期 (23)图表28:国内甘蔗种植面积 (24)图表29:国内甘蔗单产保持稳定 (24)图表30:国内甘蔗主产区分布 (24)图表31:甘蔗收购价不断提高 (26)图表32:制糖企业成本逐年提升 (26)图表33:制糖企业毛利率逐年下滑 (27)图表34:15/16 榨季各国制糖成本对比 (27)图表35:甘蔗种植成本拆分 (28)图表36:人工成本与农资成本上升 (29)图表37:我国甘蔗单产水平较低 (29)图表38:甘蔗种植规模化程度低. (30)图表39:我国食糖进口数量. (31)图表40:白糖关税成本对比 (31)图表41:糖价分析框架 (33)图表42:09/10 榨季糖价牛市回顾 (34)图表43:09/10 榨季糖价牛市中原油价格与汇率走势情况 (35)图表44:09/10 榨季糖价牛市中国储抛储一览(单位:万吨) (36)图表45:糖价15 年开启涨势 (37)图表46:主产国15/16 榨季纷纷减产 (37)图表47:15/16 榨季全球白糖市场出现供需缺口 (38)图表48:汇率升值、原油价格小幅反弹 (39)图表49:配额外进口糖价格倒挂 (40)图表50:配额内进口糖利润空间收窄 (40)图表51:15/16 榨季进口糖数量显著下降 (40)图表52:7 月份以来内外糖价格上涨乏力 (41)图表53:汇率走势平缓,油价反弹乏力 (42)图表54:15/16 榨季广西销糖量与产销率(截至7 月底) (42)图表55:15/16 榨季云南销糖量与产销率(截至7 月底) (43)图表56:原油价格筑底 (44)图表57:果糖销量增长缓慢,对白糖替代有限 (45)图表58:去库存持续,外糖价格后期上涨空间大 (46)图表59:南宁糖业营业收入情况 (47)图表60:南宁糖业营收结构 (47)图表61:南宁糖业毛利情况 (47)图表62:南宁糖业毛利结构 (48)图表63:中粮屯河营业收入情况 (49)图表64:中粮屯河营收结构 (49)图表65:中粮屯河毛利情况 (49)图表66:中粮屯河毛利结构 (50)表格目录表格1:甘蔗主产国产销时间 (11)表格2:三国白糖消费拐点统计 (20)表格3:销量火爆的饮料单品 (21)表格4:2015 年食糖主要进口来源地情况(单位:万吨) (32)表格5:09/10 榨季国储抛储情况一览 (36)表格6:国际机构对糖市缺口预测 (38)表格7:各机构对全球糖市缺口预估(单位:万吨) (44)表格8:16/17 榨季国内甘蔗种植面积预估(单位:万亩) (45)第一节关于糖的那些事一、糖的基本概念食糖是人们日常生活的必需品,能供给人体所需的养分以及热量,食糖同时也是饮料、糖果等含糖食品中不可或缺的甜味剂原料。

白糖1718榨季初展望

16/17榨季总共抛储 成交国储125.31万吨, 广西地储37.5万吨, 合计投放市场162.81 万吨。

国储流拍2.67万吨, 广西地储流拍近12.5 万吨,合计减少投放 15.17万吨。

在新糖上市之前,现货糖价主动下调,积极出货去库存, 最终基差大幅收缩,最终将回,积极出货去库存, 最终基差大幅收缩,最终将回归正常值。

广东湛江地区处于 台风活动频繁地区, 但今年受灾影响小, 不过田间管理较差, 预估增产10%。

云南地区相对 稳定,增长幅 度不超过5%。

广西单产提高,亩产 能够达到5.2吨,主 要原因是株高同比提 高,田间护理比较到 位。预估增产超过 15%。

内蒙地区新增一家 糖厂,加上原有糖 厂扩建,预计产量 能够达到52-53万 吨。

走私从二季度开始 由滇缅边境转为以 台湾为中心海上走 私通道。 预估今年走私糖数 量约为180万吨。

去年走私在200-250之间万吨,今年打 击力度加大,但是在利润驱使下仍有 铤而走险者。如果不得到有效控制, 今年走私量能够达到180万吨以上。

17/18榨季产量的关键在于糖分

进口增量有限 走私仍难以遏制 新榨季抛储存疑 后市展望与交易策略

白糖17/18榨季初展望

南华期货研究所 边舒扬

17/18榨季产量的关键在于糖分

进口增量有限 走私仍难以遏制 新榨季抛储存疑 后市展望与交易策略

广西开榨时间不得早 于12月1日,一方面为 了消化现有第三方库 存,另一方面则由于 当前甘蔗糖分累积不 及去年同期,推迟开 榨有利于糖分积累。 截至9月底结转库存57.87万吨

17/18榨季产量的关键在于糖分

进口增量有限 走私仍难以遏制 新榨季抛储存疑

后市展望与交易策略

2017年1-9月累计进口糖183万吨, 较去年糖年同期310万吨下降 40.97%。 16/17榨季截至9月底累计进口糖 230万吨,较15/16榨季同期 374.63万吨下降38.61%。 17/18榨季预估进口量可能也达 不到300万吨。

2018年中国食糖市场形势分析及展望报告

2018年中国食糖市场形势分析及展望报告摘要中国是世界上重要的食糖生产国、消费国和贸易国,中国食糖市场较为开放,国内外食糖市场联系紧密。

本文对2016年中国食糖市场运行情况进行了分析回顾,并采用中国农业科学院农业信息研究所的中国农产品监测预警系统(CAMES),对未来10年中国食糖市场供需形势做出预测,基期数据主要来自统计部门、行业组织及农业部糖料预警监测团队的监测数据。

未来10年,预计中国糖料种植面积将保持基本稳定,糖料单产有所提升,食糖产量稳中略增;受人口增加、城镇化进程加快等因素影响,食糖消费规模稳中趋增;食糖价格受多种不确定因素影响,仍会有较大波动;受国内产不足需基本面和国内外价差影响,中国仍将保持较大的食糖进口规模。

食糖是重要的工业原料和生活必需品,其主要原料是甘蔗和甜菜,作为世界上少数既种植甘蔗又种植甜菜的国家之一,中国的食糖产量、消费量、进口量均居世界前列,在国际食糖市场中的地位十分重要。

2016年,中国食糖产量870万t,同比减少17.6%;消费量1520万t,同比增长0.7%;进口373万t,同比减少22.5%。

展望未来10年,中国食糖产量稳中略增,消费量总体趋增,进口量不断扩大,价格仍保持大幅波动的特性。

预计2017年,中国食糖产量970万t,同比上涨11.5%;消费量1500万t,同比下跌1.3%;进口量350万t,同比下跌6.2%;国内食糖价格继续回升。

到2020年预计食糖产量1062万t,消费量1577万t,进口量478万t。

到2026年预计食糖产量1153万t,消费量1847万t,进口量804万t,分别比2016年增长32.5%、21.5%和115.5%。

目录摘要 (2)1、2016年市场形势回顾 (5)1.1食糖连续两年减产 (5)1.2食糖消费同比略涨 (5)1.3国内食糖价格大幅上涨 (6)1.4食糖进口大幅下滑 (7)2、2017年食糖市场概述 (7)2.1 2017年度食糖产量将保持恢复性增长 (8)2.2 2017年度的消费量、进口量情况 (10)2.3 2017年度供求关系改善 (10)3、未来10年市场走势判断 (10)3.1总体判断 (10)3.2生产展望 (12)3.3消费展望 (13)3.4贸易展望 (14)3.5价格展望 (15)4、不确定性分析 (15)4.1自然灾害因素 (15)4.2调控政策因素 (16)4.3其他因素 (17)1、2016年市场形势回顾1.1食糖连续两年减产受前期糖料收购价格低迷、种植成本上升、比较收益下滑等因素影响,糖农种植意愿下降,导致2016年中国糖料种植面积与食糖产量继2015年之后继续下滑。

2017年中国食糖进口形势及2018年展望

2017年中国食糖进口形势及2018年展望

刘晓雪;黄晴晴

【期刊名称】《中国糖料》

【年(卷),期】2018(40)3

【摘要】2017年,中国食糖进口量同比下降25.2%,是近年来的最低水平;月度变化呈现出1-5月食糖进口同比上涨,6-12月同比下降的态势;食糖进口主要来源国巴西等国进口糖减少,小食糖生产国打开中国市场;白砂糖进口量稳定、原糖进口量显著下滑;食糖对外依存度下降.出现这些进口特征的主要原因是实施食糖贸易保障措施、国内外价差变动和打击食糖走私.展望后市,2017/2018榨季,全球食糖预计供应过剩,国内食糖产量预计将恢复到1000万吨以上,在贸易保障措施对进口管控的背景下,国内食糖市场将进入调整期.为此,提出增强金融对食糖产业的扶持力度和推进食糖产业提质增效进程的建议.

【总页数】6页(P46-51)

【作者】刘晓雪;黄晴晴

【作者单位】北京工商大学,北京100048;北京工商大学,北京100048

【正文语种】中文

【中图分类】TS24

【相关文献】

1.2017年中国棉花市场形势分析及2018年展望 [J], 李想;孙一铮

2.2016年中国大麦进口形势及2017年展望 [J], 贾娟琪;李先德;孙致陆

3.2017年中国马铃薯市场形势回顾与r2018年市场展望 [J], 李辉尚;乐姣

4.中国食糖进口贸易的大国效应分析——兼论当前中国食糖进口激增的影响 [J], 赵长和;钟钰

5.2018年中国大麦进口形势及2019年展望 [J], 刘吉龙;李先德

因版权原因,仅展示原文概要,查看原文内容请购买。

2017年11月食糖市场供需形势分析:国内糖价跌0.5%

2017年11月食糖市场供需形势分析:国内糖价跌0.5%中商情报网讯:国内外糖价下跌,价差扩大。

国内糖价持平略跌,国际糖价下跌;国内外价差转为扩大;2017年1-11月我国食糖进口同比下降;预计近期国内糖价将保持震荡运行。

(一)国内糖价跌0.5%。

12月份,国内糖价月度均价为每吨6130元,环比跌34元,跌幅0.6%;同比跌728元,跌幅10.6%。

国内糖价持平略跌的原因主要是新糖大量产出所带来的季节性市场供应充足。

2017年我国食糖年均价为每吨6440元,比上年每吨涨了626元,涨幅为10.8%。

(二)国际糖价跌4.3%。

国际糖价结束了连续三个月的上涨。

12月份,国际食糖均价为每磅14.33美分,环比跌0.64美分,跌幅4.3%;同比跌4.43美分,跌幅23.6%。

国际糖价下跌主要是受全球供给充足、市场抛售增加、巴西雷亚尔贬值等因素的影响。

2017年国际食糖年均价为每磅15.87美分,比上年每磅跌了2.14美分,跌幅为11.9%。

(三)国内外价差扩大。

12月国内外价差转为扩大。

12月份,配额内15%关税的巴西食糖到岸税后价每吨3710元,环比跌137元,跌幅3.6%,比国内糖价跌2420元,价差比上月扩大103元。

而进口配额外50%关税的巴西食糖到岸税后价每吨4631元,环比跌280元,跌幅5.7%,比国内糖价低1499元,价差比上月扩大246元。

对关税配额外征收45%保障措施关税的巴西食糖到岸税后价每吨6048元,环比跌了231元,跌幅3.7%,转为比国内糖价每吨低82元。

价差扩大的原因主要是国际糖价跌幅大于国内糖价跌幅。

2017年配额内15%关税的巴西食糖到岸税后价与国内食糖价差急剧扩大,国外食糖比国内食糖月均价每吨低2293元,2016年为每吨1158元。

(四)1-11月食糖进口减少。

11月份,我国进口食糖15.76万吨,环比减6.6%。

1-11月累计,我国进口食糖215.80万吨,同比减24.3%,进口额10.20亿美元,同比减3.7%。

中国食糖市场供需现状及价格走势分析

中国食糖市场供需现状及价格走势分析一、定义及主要品种食用食糖的主要是白糖、红糖和冰糖三种,这三种糖的主要成分都是蔗糖(甜菜制作而成的食糖其主要成份也是蔗糖)。

糖类是人体主要营养来源之一,人体的消耗要以糖类氧化后产生的热能来维持,人体活动所需的能量大约有70%是靠糖类供给的。

日常生产习惯食用糖主要有原糖、白砂糖、绵白糖、赤砂糖、黄砂糖、红糖粉、块红糖(包括砖糖、碗糖、元宝糖等)、人造红糖、多晶体冰糖、单晶冰糖、冰片糖、方糖、保健红糖、保健冰糖、糖粉等。

二、产销量《2020-2026年中国食糖行业发展现状调查及发展战略咨询报告》数据显示:2015/16-2018/19年度中国食糖产量逐年增加,但2019/20年度较2018/19年度有所回落,19/20中国食糖产量为1040.72万吨,同比减少3.3%。

2015/16-2018/19年度中国食糖销量逐年增加,18/19中国食糖销量为1040.63万吨,同比增长 5.6%;19/20中国食糖销量为552.77万吨,同比减少46.9%。

三、进出口贸易中国食糖进口数量明显大于出口数量,2017-2019年中国食糖进口数量逐年增加,2018年中国食糖进口数量为280万吨,同比增长22.3%;2019年中国食糖进口数量为339万吨,同比增长21.1%。

2014-2018年中国食糖出口数量逐年增加,但2019年较2018年有所减少,2019年中国食糖出口数量为18.56万吨,同比减少5.2%。

2018年中国食糖进口金额为1028802千美元,同比减少48.0%;2019年中国食糖进口金额为1121115千美元,同比增长9.0%。

2014-2018年中国食糖出口金额逐年增加,但2019年较2018年有所减少,2019年中国食糖出口金额为87367千美元,同比减少13.1%。

四、价格走势从2020-06-15至2020-07-27全国食糖价格指数统计图可以看出,全国食糖价格指数逐步下滑,2020年7月27日全国食糖价格指数为5419,较6月15日减少了61。

中国白糖行业发展现状

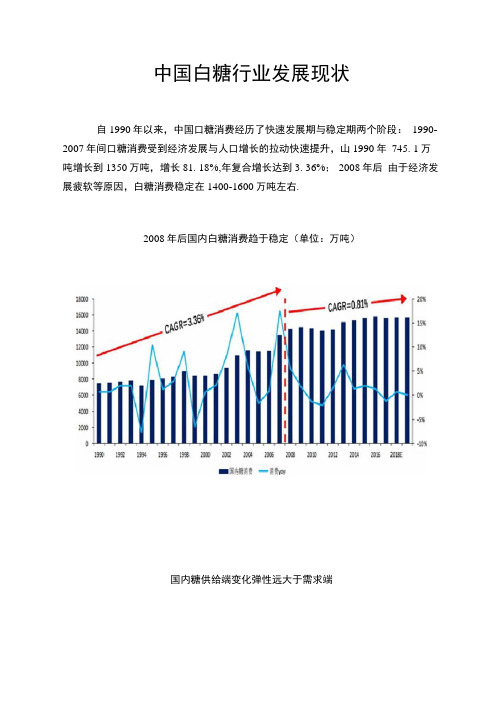

中国白糖行业发展现状自1990年以来,中国口糖消费经历了快速发展期与稳定期两个阶段:1990-2007年间口糖消费受到经济发展与人口增长的拉动快速提升,山1990年745. 1万吨增长到1350万吨,增长81. 18%,年复合增长达到3. 36%; 2008年后由于经济发展疲软等原因,白糖消费稳定在1400-1600万吨左右.2008年后国内白糖消费趋于稳定(单位:万吨)国内糖供给端变化弹性远大于需求端国内糖供给主要由国内自产、进口以及走私三部分组成,由于走私难以量化,一般不做讨论.根据农业农村部供需报告,2017/2018榨季预计国内糖自产1068万吨,进口糖320万吨,合讣占国内糖消费量90%以上.中国自产糖主要有甘蔗糖和甜菜糖两类,甘蔗主要种植于广西、云南、广东,甜菜主要种植在新媼、内蒙古等地.2017/2018榨季国内糖产量1068万吨中,925万吨左右为甘蔗糖,占比达87%.由于甘蔗宿根可连续生长三年等原因,国内糖产量呈现“三年增,三年减”的周期性特征.訂前中国食糖进口实行“配额内+配额外”管理,配额内进口数量为194.5万吨,征收15%关税;配额外进口要申报审批,征90%关税. 相比于发达国家122%的进口关税以及发展中国家55%>欠发达国家167%的关税, 中国白糖关税水平较低.国内糖产量呈现三年增、三年减周期历年国内糖进口数量及增速逋口伐—yay国际糖价与全球产需差成显著负相关关系,具体表现为:全球产需趋紧或者出现缺口,国际糖价上涨;产需过剩,国际糖价下跌.全球糖价涨跌通过进口传导至国内,从而引发内糖价格变动.全球糖均价与产需缺口成显著负相关关系中国甘蔗主产区广西实施甘蔗最低收购价政策,每年开榨前制定当年甘蔗收购价.2017/2018榨季广西甘蔗收购价山475元/吨提高至500元/吨,种植面积进一步增加.此外,从历史上来看,中国糖产量仍处于三年增产周期,预计国内糖2018/2019榨季供应增加.2017/2018榨季广西甘蔗收购价提拓收购价:甘蔗:广西^一YOY 中国甘蔗种植面积仍处于三年增长周期1998年为保护国内甘蔗种植户收益、抑制糖价大幅波动,印度政府开始实施甘蔗收购价政策.2018/2019榨季印度政府将甘蔗收购价山255卢比/100 公斤提高至275卢比/100公斤,高于印度甘蔗种植成本70%以上.受此影响,预计2018/2019榨季印度甘蔗种植面积显著增加,甘蔗产量或将再度增加.2018/2019榨季印度甘蔗收购价大幅提高2018/2019榨季预讣印度甘蔗面积显著增加■甘蔗种植面积虽然巴西山于气候以及油价等原因糖产量下降,但印度、中国等主产国产量大幅增长,再加上2017/2018榨季全球供过于求达1769万吨,难以仅凭巴西一国减产马上产生全球产需缺口.根据预测,2018/2019榨季全球产需过盈幅度收窄,但仍呈现供大于求格局,难以走出新一轮牛市.全球糖供需平衡表(单位:万吨)。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

46中国糖料,2018,40(3):46-51食糖产业doi :10.13570/j .cnki .scc .2018.03.0142017年中国食糖进口形势及2018年展望刘晓雪,黄晴晴(北京工商大学,北京100048)摘要:2017年,中国食糖进口量同比下降25.2%,是近年来的最低水平;月度变化呈现出1 一5月食糖 进口同比上涨,6—12月同比下降的态势;食糖进口主要来源国巴西等国进口糖减少,小食糖生产国打 开中国市场;白砂糖进口量稳定、原糖进口量显著下滑;食糖对外依存度下降。

出现这些进口特征的主 要原因是实施食糖贸易保障措施、国内外价差变动和打击食糖走私。

展望后市,2017/2018榨季,全球 食糖预计供应过剩,国内食糖产量预计将恢复到1000万吨以上,在贸易保障措施对进口管控的背景 下,国内食糖市场将进入调整期。

为此,提出增强金融对食糖产业的扶持力度和推进食糖产业提质增 效进程的建议。

关键词:中国食糖进口;贸易保障措施;价差;展望;食糖产业中图分类号:TS 24文献标识码:A文章编号:1007-2624(2018)03-0046-062017年中国食糖进口量是2010年以来的最低水平,食糖进口月度变化呈现新特点,食糖进口来源国拓 宽新渠道,原糖进口急剧下滑,食糖对外依存度下降。

基于2017年中国食糖进口的情况和特征,本文分析了 食糖进口形势变化的主要原因,并进一步探究了中国食糖市场的未来发展并提出相关建议。

1 2017年中国食糖进口现状与特征1.1食糖进口量为近年来最低水平2017年中国食糖进口 229.05万吨,同比下降25.16%,全年食糖进口 额为73.44亿元,同比下降5.02%。

其中,一般贸易124.47万吨,来料加工 1.31万吨,进料加工15.30万吨,保税监管场所进出境货物77.68万吨,特 殊监管区域物流货物10.28万吨,其他0.01万吨。

2010—2013年中国食糖进口量处于快速增长态势,2014年稍有回落, 随后2015年食糖进口量增长至峰值485万吨,近两年食糖进口量呈现下 降态势,2017年中国食糖进口量是2010年以来的最低水平(图1)。

自年份图1 2011—2017年中国食糖进口量数据来源:中国海关总署2011年中国食糖进口首次超过194.5万吨关税配额以 来,近几年食糖进口一直处于高位,2011 —2016年平均 年度进口量是进口配额的1.94倍,2015年达到最高(2.49倍),2017年进口配额使用率(进口量与进口配额 的比率)为117.7%,呈现逐渐回落的趋势,这意味着2017 年我国配额外进口食糖明显下滑。

1.2 1—5月食糖进口量同比上涨,6—12月同比下降 2017年1一 12月中国食糖进口量和进口额变化态万吨 亿元势基本相同(图2),由1月食糖进口量41万吨,进口额14.17亿元(见表1),波动下降至7月的6万吨,进口额 2.08亿元,8月食糖进口量上升为20万吨,进口额5.65亿元,随后 下降到12月的13万吨,进口额3.87亿元。

2017年食糖进口的月度变化方面,出现了新的变化特征,1一 5月是食糖进口的高峰期,7月出现进口最低点,与往年相比, 2014—2016年每年食糖进口的高峰期集中在7 —12月(图3),且 每年3月左右会出现一个小高峰[1]。

据统计2017年1 一5月中国食 糖进口量同比上涨30.93%,而6—12月同比下降51.20%。

1一5月图2 2017年中国食糖各月进口量和进口额变化情况数据来源:中国海关总署表1 2017年中匡食糖各月进口情况月份进口量 /万吨同比变 化/%月份进口量 /万吨同比变 化/%1月4142.07月6-85.62月1870.38月20-45.43月3043.99月16-67.54月19-14.110月1760.65月1937.911月1616.76月14-62.212月13-38.7数据来源:中国海关总署收稿日期:2018-04-02基金项目:农业部、财政部国家现代农业产业技术体系(糖料)建设专项资金(CARS -170601);教育部人文社科青年基金项目 (13YJC 790097);国家社会科学基金一般项目(14BJY 135);国际农业研究体系“主要国家食糖市场稳定政策跟踪研究”。

作者简介:刘晓雪(1977-),女,山东临沂人,博士,副教授,国家糖料产业技术体系产业经济岗位科学家,主要研究领域为农业 经济与衍生品市场。

E -mail :liuxiaoxueabc @。

第40卷,第3期刘晓雪,黄晴晴:2017年中国食糖进口形势及2018年展望47万吨月份图3 2014—2017年中国食糖月度进口量情况数据来源:中国海关总署表2 2016年和2017年中国食糖主要进口来源国排序2016 年2017 年国家进口量 /万吨份额/%国家进口量 /万吨份额/%1巴西198.965.0巴西79.034.52古巴43.714.3古巴40.217.63澳大利亚19.7 6.4泰国28.912.64韩国19.6 6.4韩国18.27.95泰国18.0 5.9澳大利亚18.17.96危地马拉2.20.7萨尔瓦多11.24.9数据来源:中国海关总署、广西糖网和云南糖网与6—12月的进口变动,主要是由于2017年5月 22曰起,我国对配额外进口食糖实施贸易保障措施,在原有50%关税的基础上征收“贸易保障关 税,,。

1.3巴西进口糖减少,小型食糖生产国进口糖增加2017年,中国进口糖来源变化显著。

第一,食糖 进口来源国排在首位的依然是巴西,但是巴西糖进 口量大幅减少,由2016年食糖进口量198.9万吨减少为2017年的79.0万吨,减幅高达60.3%,并且巴 西进口份额也由65.0%下降为34.5%(见表2)。

第 二,古巴、澳大利亚和韩国进口量相对稳定而进口份额小幅提升。

古巴糖进口量一直稳定在40万吨左 右。

澳大利亚和韩国作为中国食糖长期主要进口国,2017年进口量略有下降,因我国食糖进口总量下降,所以三国进口份额有小幅提升。

第三,泰国糖进口量28.9万吨,较上年上涨60.6%,主要原因是2016年泰 国受干旱影响对我国出口有所下滑。

第四,2017年一些小型食糖生产国成为我国食糖进口的新渠道,位于 南美洲和东南亚的一些国家是首次或时隔很长时间 才向中国出口食糖,主要包括南非、菲律宾、巴基斯坦、尼加拉瓜、越南、萨尔瓦多和哥斯达黎加等国[2]。

其中萨尔瓦多于2017年开始向中国出口食糖,占中国总 进口量的4.9%;全年进口菲律宾食糖9.9万吨,占总进口量的4.3%;南非自2017年11月开始成为新的食糖进口渠道,两个月累计向中国出口 6.24万吨原糖。

由此可见,2017年中国食糖进口渠道增多,这种逐渐多元 化的食糖进口分布格局降低了中国食糖进口安全风险。

这种进口格局略有多元化的特征,与我国进口食糖采取贸易保障措施的对象有关。

我国贸易保障措施规定了不适用保障措施的条件,对于来自发展中国家(地区) 的产品,如其进口份额不超过3%,且这些国家(地区)进口份额总计不超过9%,不适用保障措施。

而巴西、古 巴、泰国、澳大利亚、危地马拉等近3年来比较大的中国食糖进口来源国都没有列人“不适用保障措施的发展 中国家(地区)名单”。

1.4进口糖结构以原糖为主,白砂糖进口占比有所增加我国进口食糖结构形成了“以原糖为主、以白砂糖进口为辅”的特征。

2017年,原糖进口大幅下滑(下降了 80万吨),白砂糖进口相对稳定,因2017年食糖进口总量比2016年下滑,白砂糖在进口量中的占比提升 了 6个百分点。

其中,原糖进口、白砂糖进口占食糖进口量的比例分别为80%和20%。

原糖进口来源国与上述主要食糖来源国大致类似,分别为巴西(该国原糖进口占原糖总进口的比例为42.96%)、古巴(22.07%)、澳 大利亚(9.77%)、泰国(5.91%)、萨尔瓦多(5.86%)、菲律宾(5.46%)、南非(3.43%)、哥斯达黎加(3.02%)。

白砂糖进口来源国主要是韩国(该国砂糖进口占砂糖总进口的比例38.74%)、泰国(37.31%)、阿联酋(6.52%)。

1.5进口糖业企业呈多元化态势,中粮糖业在进口糖企业中位居首位从进口企业类型来看,2017年,原糖进口企业以中粮集团(36.92%)、营口港务集团保税货物储运有限公司(20.42%)、湛江金路糖业(6.19%)、日照凌云海糖业集团有限公司(6.01%)、东莞市东糖集团有限公司(5.36%)、路易达夫(福建)精炼糖有限公司(2.93%)、广西东门南华糖业(2.93%)为主;白砂糖进口以中粮集 团(16.12%)、大连集装箱码头物流有限公司(11.31%)、中商糖业(8.31%)、中国糖业酒类集团公司(5.95%)、 天津华铁隆津泰储运有限公司(4.78%)、北京京曰东大食品有限公司(3.31%)为主。

从进口企业类型来看,形成了国有企业和民营企业多样化、制糖企业、精炼糖企业、食品企业多元化的进口企业结构,国有企业中粮糖 业在原糖和白砂糖进口中都居重要地位。

1.6食糖对外依存度下降,有助于糖业安全随着食糖进口量的下降,中国食糖对外依存度逐渐下降。

2017年对外依存度下降为20.01%,是2010年 以来的最低水平(图4)。

2011—2013年食糖对外依存度由21.82%逐渐上升为26.22%,2014年食糖对外依存48Sugar Crops of China2018度下降,2015快速上涨为 32.24%,随后到2017年食糖 对外依存度逐渐下降,一方面 食糖对外依存度的下降为国 产食糖的销售提供了空间,总 体上2017年国产食糖销糖率 略有上升(表3);另一方面改 变了国内食糖产需格局,使食 糖市场的供求关系趋于均衡,有助于国内食糖产业的安全。

2017年,各主产区食糖销售方面,内蒙古产区销糖率最高,达到 95.34%,广西产区销糖率也达到了 90%以上(表4)。

2中国食糖进口变化的原因2.1贸易保障措施抑制进口需求%年份图4 2011—2017年中国食糖对外依存度数据来源:根据中国海关总署数据整理表3 2014—2017年中国食糖销售情况年份销糖量历吨销糖率/%2014 年1082.2086.702015 年951.9992.772016 年832.7091.682017 年858.0792.12数据来源:根据中国糖业协会数据整理表42017年主产区食糖销售情况主产医销糖量/万吨销糖率/%广西462.0090.68云南151.6279.41广东70.5179.65海南11.6069.80新疆49.1586.79内蒙古48.8595.34黑龙江3.2650.70数据来源:根据中国糖业协会数据整理“十二五”期间,中国进口食糖的急剧增长对国内食糖产业造成了连年巨额亏损,食糖产业发展面临严峻困境,经立案调查最终裁定,进口食糖数量增加使中国食糖产业受到严重损害,且进口产品数量增加与严重 损害之间存在因果关系。