2011广东房地产分析

2011年顺德房地产市场情况简结

2011年预售证

2008年预售证

系列1, 2009年预售 证, 1216, 5%

2010年预售证

系列1, 2008年预售

2007证年, 7预76售, 3证%

2009年预售证

系列1, 2007年预售 证, 60, 0%

系列1, 2010年预售 证, 5079, 20%

各镇系余列货1量, 北占滘比, 2425, 9% 系列1, 陈村, 1694, 7%

占地面积 建筑面积 容积率

①龙江镇文华路与龙江新 涌交汇东侧地块

广东雄辉市政 公用工程有限 公司

城镇住宅用地兼 容商服用地

9800 2517 4195294 15573.07 38932.675

2.5

②龙江镇豪俊材料城一期 地块

佛山市志豪家 具有限公司

商业(商服);

9200

784 2612176 23479.9 117399.5

系列1, 均安, 1520, 6%

系列1, 杏坛, 1279, 5%

系列1, 2011年预售 证, 18378, 72%

系列1, 大良, 5064, 20%

系列1, 容桂, 5050, 20%

均安

杏坛

容桂

伦教

龙江

勒流

系列1, 乐

从, 3328,

13%

系列1, 伦教,

1951, 8%

乐从 系列1大, 勒良流, 1097陈, 4村%

成交套数 4757

均价

7248

2月 1376 7129

3月 2189 8264

4月 1033 7501

5月 1301 8422

6月 1502 9279

7月 1532 8434

2011年上半年广东房地产市场分析报告

2011年上半年广东房地产市场分析报告/news_view.asp?id=20379广东省房协市场分析课题组(广东省房协市场研究部、华南理工大学建筑学院建设经济管理与房地产研究所、广东省统计局固定资产投资统计处)一、社会经济环境上半年广东总体经济运行继续保持平稳增长势头,完成国内生产总值23421.12亿元,按可比价格计算,同比增长10.2%,增幅比去年同期下降1个百分点。

全社会固定资产投资6990.69亿元,同比增长18.7%,增幅比去年同期下降3.1个百分点。

二、数据分析(一)房地产投资1、完成开发投资今年上半年,广东房地产完成开发投资1993.33亿元,同比增长32.2%,增幅比去年同期下降0.6个百分点。

固定资产投资占GDP比重为30.0%,增幅同比下降2.8个百分点。

房地产开发投资占GDP比重为8.5%,增幅同比提高0.8个百分点,低于全国平均水平4.3个百分点(见表1)。

从近年同期的数据来看,2003-2008年房地产开发投资同比增速逐年提高;受国内外经济环境影响,2009年出现负增长,2010年逐渐恢复;受宏观调控与投资惯性影响,今年上半年房地产开发投资同比增长32.2%,增速同比下降0.6个百分点(见图一)。

从单个季度的投资情况来看,今年2季度比1季度的投资额明显增加,处于2008年以来的单季度最高水平(如图二)。

按用途划分,住宅同比增长32.8%;办公楼、商业用房和其他用房投资同比分别增长69.5%、23.5%和25.7%。

其中,办公楼投资增幅同比提高20.5个百分点,住宅投资增幅提高了2.8个百分点,而商业用房和其他用房投资增幅较去年同期分别下降11.7和17.7个百分点(见表2、图三)。

2、开发资金来源上半年到位资金3258.90亿元,同比增长19.7%;其中,第2季度比1季度同比增速提高5.3个百分点。

从构成看,国内贷款637.26 亿元,同比下降7.7%,其中,2季度比1季度下降7.6%;利用外资31.18 亿元,同比增长5.9%,2季度环比增长82.2%;自筹资金1013.15亿元,增长35.1%;其它资金(销售回笼资金)同比增长25.8%,2季度比1季度增长14.9%。

2011年10月广东东莞房地产楼市发展研判_31页_中原

Code of this report | 19

东莞库存再次攀升:

东莞市全市商品房库存情况

万㎡ 800 600 400 200 0 1 3 5 7 9 11 1 3 5 7 9 11 1 3 5 7 9 11 1 4 6 8 10 12 2 4 6 8 数据来源:东莞中原地产研究中心 可售存量

经济难题

人民币汇率、原材料成本、 人工成本不断上升,蚕食中 小企业利润。 外资撤出风险激增,特别是 外资撤出中国房地产市场。 (全球最大私募股权公司黑 石集团抛售上海调频壹广场)

(欧元低迷、大宗商品价格回落, 资金出现回流美元。)

Next!造成经济增速下滑。

© Copyright Centaline Group, 2011

美元撤出欧洲、新兴 经济体,回流美国。

负面影响。

3

每一轮经济危机的发生,都造 成资产价格泡沫的破灭,中国

资产价格下跌、 楼市调整恐雪上加霜。

楼市的隐忧也是逐渐浮现,恐

将雪上加霜。

© Copyright Centaline Group, 2011

Code of this report | 7

目录

数据说话:

1-8月GDP:2107.20亿元,同比增长8.0%。远远低于全国、全省水平。 固定资产投资总额610.91亿元,同比增长7.6%,增速缓慢,依赖投资也难扭转经济颓势。 规模以上工业增加值1175.60亿元,同比增长10.5%。 3-8月累计出口总额增速走势:19.8% → 19.5% → 17.3%→15.9% →14.3% →14.0%,累计逐月下滑。 (欧美出口订单锐减、利润下滑,企业转内销举步维艰)12345

第1季广东房地产市场分析报告

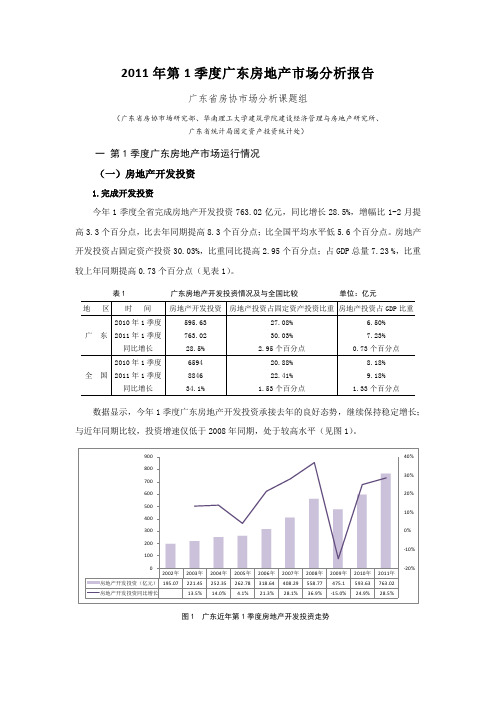

2011年第1季度广东房地产市场分析报告广东省房协市场分析课题组(广东省房协市场研究部、华南理工大学建筑学院建设经济管理与房地产研究所、广东省统计局固定资产投资统计处)一第1季度广东房地产市场运行情况(一)房地产开发投资1.完成开发投资今年1季度全省完成房地产开发投资763.02亿元,同比增长28.5%,增幅比1-2月提高3.3个百分点,比去年同期提高8.3个百分点;比全国平均水平低5.6个百分点。

房地产开发投资占固定资产投资30.03%,比重同比提高2.95个百分点;占GDP总量7.23 %,比重较上年同期提高0.73个百分点(见表1)。

表1 广东房地产开发投资情况及与全国比较单位:亿元数据显示,今年1季度广东房地产开发投资承接去年的良好态势,继续保持稳定增长;与近年同期比较,投资增速仅低于2008年同期,处于较高水平(见图1)。

图1 广东近年第1季度房地产开发投资走势按用途分,完成商品住宅投资556.90元,增长31.8%,增速同比提高9.5个百分点;办公楼投资32.26亿元,增长30.5%,增速同比提高3.2个百分点;商业营业用房投资68.93亿元,增长18.3%;其他投资104.94亿元,增长19.9%,商业营业用房投资及其他投资同比增速较去年同期均有较大幅度回落。

完成商品住宅投资中,经济适用房投资10.16亿元,大幅增长225.3%;别墅、高档公寓投资77.75亿元,增长39.2%;90平方米以下住宅投资136.62亿元,增长29.7%;140平方米以上住宅投资169.36亿元,增长27.5%。

2.开发资金来源房地产开发企业本年到位资金1587.46亿元,同比增长17.0%,增幅比去年同期大幅回图2 广东近年第1季度房地产到位资金情况从资金来源看,国内贷款331.22亿元,同比下降11.2%,增幅同比大幅回落42.4个百分点,为近10年来同期首次出现下降;利用外资11.05亿元,增长106.6%;自筹资金511.14亿元,增长35.9%,增幅比去年同期高17.2个百分点,仅低于2008年同期增幅;其他资金来源734.05亿元,增长22.0%,较去年同期大幅回落22.2个百分点(见图3)。

2011年广州市房地产市场分析报告

年份 本年资金来源(亿元) 同比增长(%) 其中:国内贷款(亿元) 同比增长(%) 利用外资(亿元) 同比增长(%) 自筹资金(亿元) 同比增长(%) 其他资金(亿元) 同比增长(%)

数据来源:广州市统计局

2010 1502.86 6 375 20.8 46.72 235.9 314.92 0.9 766.21 -1.9

目 录

前言 …………………………………………………… 4 …………………… 5

5 7

1 房地产开发与房地产金融情况

1.1 1.2 房地产开发投资情况 房地产信贷金融情况

………………………………… …………………………………

2 土地市场情况

2.1 2.2 2.3

……………………………………… 9

…………………………………… …………………………………… 9 11 12

表 2:2010-2011 年广州市房屋建设情况

年份 房屋施工面积(万平方米) 同比增长(%) 其中:住宅施工面积(万平方米) 同比增长(%) 房屋竣工面积(万平方米) 同比增长(%) 其中:住宅竣工面积(万平方米) 同比增长(%)

数据来源:广州市统计局

2010 6464.12 16.4 3983.84 15.4 1094.59 1.5 774.69 -2.4

2011 7704.34 19.2 4848.07 21.7 1263.2 15.4 831.68 7.4

住房保障供应体系

进一步完善

—6—

2011 年,根据国家和省的工作部署,广州市需完成约 8.5 万套 保障房建设任务,占全省任务总量的 1/4 强。广州市多管齐下,加大 投入,不断加强住房保障工作力度,保障性住房建设创历史新高,超 过“十一五”时期的建设总量。 1)多层次住房保障供应体系进一步完善 初步构建了最低收入家庭承租廉租住房、 低收入家庭购买经济适 用房或承租公共租赁住房、 中等偏下收入家庭承租公共租赁住房或购 买限价房等多层次住房保障供应政策体系。 市住房保障办抓紧修改完 善《广州市公共租赁住房保障制度实施办法》 ,已报市政府准备征求 公众意见,构建以公共租赁住房为主的住房保障供应体系。 2)保障房筹建任务已实现 为贯彻落实好国家和省的决策部署,市财政筹集资金 50.06 亿 元,中央下达公共租赁住房补助资金 7.45 亿元,通过开工新建、收 购、改造和团租等渠道筹建保障房,实现了中央、省下达的年度目标 任务。 3)保障性住房在建项目顺利推进。 芳和花园、同德 F 组团等项目已经建成并交付使用,广氮、珠吉 和松州等保障性住房项目已经预售。 4)在册低收入家庭住房困难如期解决 2011 年共新增解决 13048 户低收入家庭住房困难,比原定计划 提前 1 年实现了在册 77177 户低收入住房困难家庭的“应保尽保” , 如期兑现了市委市政府的惠民承诺。

2011年最新房产新政解读-深圳`惠州、东莞形势

中小户型、商业地产受追捧

2010年惠州楼市表现抢眼的两大亮点无疑是中小户型产品的独领风骚,以及商业地 产的异军突起。

多个新开楼盘主打两房、三房或公寓型的中小户型产品,供应量跟去年相比出现了 明显上升,而且销售十分火爆,甚至有的楼盘开盘当天即售罄。可以说,中小户型产品的精 彩表现,改变了惠州房地产市场长期以大户型住房为主的格局,既弥补了住房结构的缺陷, 又迎合了市场的需求,中小户型的大量供应以及备受追捧,跟“4·17”新政紧密相关。此外, 中小户型房源的刚性需求助推了中小户型的火热,由于中小户型产品总价较低,容易被准备 成家立业的年轻人接受,先置业用来自住,以后还可以把中小户型住房转化为投资产品。

个人观点:

1、此规定5年内住房交易转让,统一按销售收入全额征税,或将抑制投资性购房。

2、此规定对二手存量房交易税收有较大针对性,关键取决于房地产交易评估体系 的力度目前来看一线城市之前已有规定,这次重申意在对二、三线城市的二手 房交易税收的评估和完善。

(四) 强化差别化住房信贷政策。对贷款购买第二套住房的家庭,首付款比 例不低于60%,贷款利率不低于基准利率的1.1倍。人民银行各分支机构可 根据当地人民政府新建住房价格控制目标和政策要求,在国家统一信贷政 策的基础上,提高第二套住房贷款的首付款比例和利率。加强对商业银行 执行差别化住房信贷政策情况的监督检查,对违规行为严肃处理。

个人观点:

深圳房地产月度统计分析报告(2011年8月)

深圳房地产月度统计分析报告(2011年8月)深圳房地产月度统计分析报告(2011年8月)来源:深圳房地产信息网新闻与研究部作者:吴上锦张粉层目录第一部分:2011年上半年深圳主要宏观经济数据第二部分:土地市场第三部分:新房市场一、一手住宅1、供应分析附:8月份预售项目2、成交分析2.1、8月份新房成交均价分析2.2、8月份新房成交量分析附:8月份深圳市各行政区成交结构附:深圳市各行政区10年8月~11年8月新房成交走势图3、8月份楼盘成交龙虎榜TOP103.1、小户型物业成交龙虎榜TOP103.2、改善型物业成交龙虎榜TOP103.3、大户型物业成交龙虎榜TOP10二、二手住宅1、出售部分1.1、8月份各区二手住宅挂牌均价附:深圳市各行政区10年8月~11年8月二手住宅挂牌均价走势图1.2、8月份罗湖区二手房价格分析1.3、8月份福田区二手房价格分析1.4、8月份南山区二手房价格分析1.5、8月份盐田区二手房价格分析1.6、8月份宝安区二手房价格分析1.7、8月份龙岗区二手房价格分析2、出租部分2.1、8月份各区二手住宅租金均价附:深圳市各行政区10年8月~11年8月二手住宅租赁均价走势图3、各区热点楼盘行情4、成交分析4.1、8月份全市二手商品房成交概况附:深圳市10年8月~11年8月二手商品房成交走势图4.2、8月份二手房、新房成交比较5、8月份各区中介成交龙虎榜第四部分:商业一、一手商业1、商业新增批售分析附:8月份预售的商业项目2、一手商业成交分析附:8月份一手商业成交TOP10二、二手商业1、出售部分2、出租部分3、二手商业成交分析第五部分:写字楼一、一手写字楼1、写字楼新增批售分析附:8月份预售的写字楼项目2、一手写字楼成交分析附:8月份一手写字楼成交TOP10二、二手写字楼1、出售部分2、出租部分3、二手写字楼成交分析第六部分:小结第一部分:2011年上半年深圳主要宏观经济数据2011年上半年,深圳经济总体保持平稳、健康的发展态势。

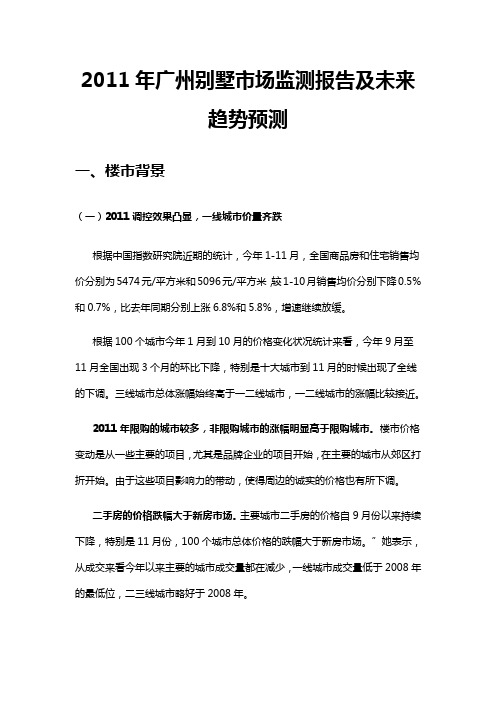

2011年广州别墅市场分析及未来趋势预测

2011年广州别墅市场监测报告及未来趋势预测一、楼市背景(一)2011调控效果凸显,一线城市价量齐跌根据中国指数研究院近期的统计,今年1-11月,全国商品房和住宅销售均价分别为5474元/平方米和5096元/平方米,较1-10月销售均价分别下降0.5%和0.7%,比去年同期分别上涨6.8%和5.8%,增速继续放缓。

根据100个城市今年1月到10月的价格变化状况统计来看,今年9月至11月全国出现3个月的环比下降,特别是十大城市到11月的时候出现了全线的下调。

三线城市总体涨幅始终高于一二线城市,一二线城市的涨幅比较接近。

2011年限购的城市较多,非限购城市的涨幅明显高于限购城市。

楼市价格变动是从一些主要的项目,尤其是品牌企业的项目开始,在主要的城市从郊区打折开始。

由于这些项目影响力的带动,使得周边的诚实的价格也有所下调。

二手房的价格跌幅大于新房市场。

主要城市二手房的价格自9月份以来持续下降,特别是11月份,100个城市总体价格的跌幅大于新房市场。

”她表示,从成交来看今年以来主要的城市成交量都在减少,一线城市成交量低于2008年的最低位,二三线城市略好于2008年。

一线城市的成交量也在持续的下行,总体来说是低于2008年底,北京的降幅是最大的,广州的降幅较2008年来说略有低。

三线城市普遍处于今年较高的水平,但是佛山受影响比较大一些,总体来说一二线城市影响比较大,三线城市普遍好于2008年。

数据显示,1-10月份主要城市二手房成交量下降34%,8-11月平均降幅40%以上,11月份达到57.5%,二手房市场相对于一手房影响更大一些。

(二)2012年全年量价难有增长,上半年行业仍将面临较大压力根据中国房地产中长期动态模型初步预测,2012年全年,商品房销售面积将比2011年下降3.5%-4%,销售均价下跌1%-4%,具体到不同时期,上半年商品房销售面积同比降幅将在10%以上,量价齐跌态势进一步延续,开发企业的资金压力降进一步上升,全年量价水平也难有增长。

2011年广州房地产前景

2011年广州房地产前景经济环境:经济平稳增长,通胀率保持高位2011年全国通胀水平在4%以上,预计全国GDP增速9%-10%,广州GDP增速12%左右,人均收入增长10%左右。

民众收入预期看涨、流动性难大幅缩减、高通胀来临等驱动楼市需求继续活跃,在投资渠道未有本质改善前,楼市难以产生根本性的转向。

积极的财政政策将体现在保障房的大力建设上。

政策环境:楼市调控全年难松,保障房或为最大亮点2011年宏观调控的主要方式仍然是“控投资控流动性从而达到控经济和控通胀的效果”,高通胀情况下资金进入房地产市场的热情仍然十分高涨,预计宏观政策在抑制楼市需求的同时,会对资金面采取更多的规限和引导措施,国家对楼市的调控全年难松。

预计2011年中央对房地产的调控仍会持续。

信贷、限购仍是影响市场的短期主要政策,而保障房建设、房产税等将是长期关注点。

2011年全国保障房建设规模同比增长约7成,而房产税在广州试点可能性极小。

城市发展:后亚运城市价值跃升,地铁网络扩大居住版图2011年广州将继续巩固国家中心城市地位,经济实力强劲,楼市上升空间大。

亚运会助推广州城市建设加速,为广州楼市快速发展注入新动力。

2004至2009年广州城建投入已逾1600亿元。

其中,2009年达424亿元,创历年新高。

据透露,广州亚运会总投资1200多亿元。

其中,用于城市面貌和环境改善1090亿元,包括地铁建设、城市道路、桥梁和基础设施,环境综合整治等。

据报道,预计2010年亚运会将为广州城市经济带来8000亿元人民币的收益,城市建设提速5至10年。

广州地铁网络铺开,居住版图扩大。

亚运前,广州共开通8条地铁线(含广佛线),共236公里,预计日运送超400万人,最高可达540万人。

2015年,广州将再新增地铁10条线,216.8公里,合计453公里。

调控政策:新政造成客户观望,商业物业受青睐在“国十五条”、限购令、房产税等一系列严厉的楼市调控之下,我们大部分城市的楼市都陷入深度观望。

珠三角核心城市2011年商业地产市场概况

2011年广州商业地产市场年度回顾纵观2011年,广州甲级写字楼市场虽在外围因素影响下需求有所下降,但全市净吸纳量仍创历年新高。

租金及资本值呈放缓趋势,新增供应仍以天河商圈及珠江新城一带为主,多个项目出租率逾七成以上。

尽管在甲级写字楼总存量方面,广州远低于国内其它一线城市,但从净吸纳量差距收窄上来看,足以证明广州写字楼升级以及扩充需求强劲,对抗外围因素力量比预期中强。

2011年活跃的商铺租赁活动继续带动租金上升。

高端零售市场进一步发展,核心商圈商场投资活动增加。

出口放缓对保税仓租金的影响较大,零售市场带旺物流园市场需求。

产业园也受整体市场气氛向好带动,租金同比上升一成。

持续性政策力量继续压抑豪宅市场成交,发展商为年末促销进一步下调售价。

甲级写字楼市场外围因素导致需求下降,全年净吸纳量仍创历史新高。

受环球经济形势影响,2011年广州整体甲级写字楼需求下降。

净吸纳量从三季度的16万平方米跌至四季度约6万平方米。

但纵观全年,全市净吸纳量仍创历年新高,达55万平方米,比2010年全年上升32%。

尽管在甲级写字楼总存量方面,广州还是远低于其它一线城市,但从净吸纳量方面看,差距逐渐收窄,说明广州写字楼在全球经济不景气的外围因素影响下,升级以及扩充需求依然强劲,对抗外围因素的力量比预期更强。

市场情绪及季节性影响下,租金及资本值增长进一步放缓。

四季度广州甲级写字楼需求明显下降,使整体租金升幅进一步放缓,环比微升仅2.1%。

受经济不明朗因素影响,大部分租户对高档写字楼短期的承租能力下降,相对于去年积极的扩充态势,企业多转向保守的发展战略。

2011年全市整体租金上升9.5%,低于去年的15%。

资本值方面,紧缩性财政政策及住宅限购对发展商资金流的影响加大,使发展商转向以写字楼销售作为资金回笼的重要途径,并且从追求高单价转向追求成交量。

因此,甲级写字楼整体资本值四季度平稳,环比微升1.2%。

虽然,因年初升幅强劲,全年仍录得达15.3%的双位数字升幅,但相比2010年急升28.4%,资本值整体趋势也呈放缓迹象。

2011年广州房地产市场发展预测

5.方茴说:“那时候我们不说爱,爱是多么遥远、多么沉重的字眼啊。

我们只说喜欢,就算喜欢也是偷偷摸摸的。

”6.方茴说:“我觉得之所以说相见不如怀念,是因为相见只能让人在现实面前无奈地哀悼伤痛,而怀念却可以把已经注定的谎言变成童话。

”7.在村头有一截巨大的雷击木,直径十几米,此时主干上唯一的柳条已经在朝霞中掩去了莹光,变得普普通通了。

8.这些孩子都很活泼与好动,即便吃饭时也都不太老实,不少人抱着陶碗从自家出来,凑到了一起。

9.石村周围草木丰茂,猛兽众多,可守着大山,村人的食物相对来说却算不上丰盛,只是一些粗麦饼、野果以及孩子们碗中少量的肉食。

目录一、价格走势分析 (2)二、政策环境分析 (3)1)保障房 (4)2)房产税 (4)三、城市区域发展影响 (6)四、对置业者的分析 (7)1)投资需求旺盛 (7)2)潜在购房客户置业特征 (7)3)投资需求比较高 (8)4)调控新政造成客户观望 (8)5)供应分析 (8)五、对2011年市场预测 (10)价格预测 (10)2011年楼价预测 (10)1.“噢,居然有土龙肉,给我一块!”2.老人们都笑了,自巨石上起身。

而那些身材健壮如虎的成年人则是一阵笑骂,数落着自己的孩子,拎着骨棒与阔剑也快步向自家中走去。

3.石村不是很大,男女老少加起来能有三百多人,屋子都是巨石砌成的,简朴而自然。

5.方茴说:“那时候我们不说爱,爱是多么遥远、多么沉重的字眼啊。

我们只说喜欢,就算喜欢也是偷偷摸摸的。

”6.方茴说:“我觉得之所以说相见不如怀念,是因为相见只能让人在现实面前无奈地哀悼伤痛,而怀念却可以把已经注定的谎言变成童话。

”7.在村头有一截巨大的雷击木,直径十几米,此时主干上唯一的柳条已经在朝霞中掩去了莹光,变得普普通通了。

8.这些孩子都很活泼与好动,即便吃饭时也都不太老实,不少人抱着陶碗从自家出来,凑到了一起。

9.石村周围草木丰茂,猛兽众多,可守着大山,村人的食物相对来说却算不上丰盛,只是一些粗麦饼、野果以及孩子们碗中少量的肉食。

2011年上半年深圳楼市分析

2011年上半年度深圳楼市分析一、宏观经济分析(一)城市总体概况工业生产增长较快。

今年上半年,全市经济平稳健康发展,主要经济指标持续向好。

上半年度,全市规模以上工业增加值2329.23亿元,增长13.4%,比去年同期增长0.6%。

固定资产投资增长符合预期。

上半年全社会固定资产投资827.30亿元,增长13.9%,较去年同期增长2.8%。

其中,受房地产调控及货币紧缩的影响,房地产开发项目投资217.31亿元,增长5.6%;非房地产开发项目投资609.99亿元,增长17.1%。

其中房地产开发投资273.66亿元,增长9.4%;更新改造投资95.01亿元,增长15.1%,。

分产业看,1-6月份第二产业投资176.22亿元,增长23.4%,第三产业投资651.08亿元,增长11.5%。

社会消费品销售稳定增长。

上半年全市社会消费品零售总额1665.34亿元,增长17.3%,比1-5月份加快0.2个百分点,比上年同期加快1.2个百分点。

外贸进出口继续高速增长。

据海关统计,上半年全市进出口总额2009.88亿美元,增长38.4%,比上年同期加快38.40%个百分点。

出口总额1170.74亿美元,增长39.6%;进口总额839.15亿美元,增长36.7%;分别比上年同期加快39.63%和36.71%。

交通运输业运行良好。

上半年,全市货运量13071.24万吨,增长13.2%,比上年同期提高13.16个百分点;上半年深圳港港口货物吞吐量10613.60万吨,下降0.80%,其中港口集装箱吞吐量1064.87万标箱,增长1.84%(二)城市规划及政策分析1、城市发展重大事件和项目分析(1)加快特区一体化发展在深圳“十二五”规划中,提出要以经济特区范围扩大为契机,瞄准国际一流标准,全面推进特区一体化建设。

优化城市空间布局,加快六大新型功能区建设,推进城市更新和土地整备,实施城市基础设施五大提升工程,增强全国经济中心城市功能。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

商品房交易

商品房交易

从各地区商品房销售情况看,1季度珠三角、粤西和 粤北三个区域的销售面积同比有不同幅度增长,但增速较 1-2月回落15个百分点以上;粤东下降6.0%,降幅较1-2月 缩小10.8个百分点。各地区销售均价同比均有两位数的上 涨,但较1-2月则各有小幅回落(见表5)。

商品房交易

商品房交易

图3 广东近年第1季度房地产资金来源变动

房地产开发投资

从国内银行贷款情况看,银行贷款309.30亿元,同比 下降13.6%;非银行金融机构贷款21.91亿元,同比增长 43.9%,可见房地产开发企业从银行融资明显受限。而从 非银行金融机构贷款大幅增加,则反映出企业的资金状况 压力增大,同时企业的融资成本也将随之上升。在其他资 金来源中,定金及预收款449.44亿元,大幅增长62.7%; 个人按揭贷款198.12亿元,同比下降15.3%。说明购房者 从银行按揭贷款同样受限,首付比重大幅上升(见表2)。

图1 广东近年第1季度房地产开发投资走势

房地产开发投资

按用途分,完成商品住宅投资556.90元,增长31.8%, 增速同比提高9.5个百分点;办公楼投资32.26亿元,增长 30.5%,增速同比提高3.2个百分点;商业营业用房投资 68.93亿元,增长18.3%;其他投资104.94亿元,增长 19.9%,商业营业用房投资及其他投资同比增速较去年同 期均有较大幅度回落。 完成商品住宅投资中,经济适用房投资10.16亿元,大 幅增长225.3%;别墅、高档公寓投资77.75亿元,增长 39.2%;90平方米以下住宅投资136.62亿元,增长29.7%; 140平方米以上住宅投资169.36亿元,增长27.5%。

1100 229% 1000 900 800 700 600 500 100% 400 300 200 100 0 2002年 房地产到位资金(亿元) 房地产开发资金(亿元) 到位资金同比增长 到位资金占开发资金比例 143% 279.57 195.07 2003年 323.97 221.45 15.9% 146% 2004年 415.34 252.35 28.2% 165% 2005年 492.37 262.78 18.5% 187% 2006年 604.85 318.64 22.8% 190% 2007年 739.44 408.29 22.3% 181% 2008年 926.91 558.77 25.4% 166% 2009年 1011.34 475.10 9.1% 213% 2010年 1356.45 593.63 34.1% 229% 2011年 1587.46 763.02 17.0% 208% 0% 50% 143% 146% 165% 166% 150% 187% 190% 181% 213% 208% 200% 250%

房地产开发投资

房地产开发投资

数据显示,今年1季度广东房地产开发投资承接去年 的良好态势,继续保持稳定增长;与近年同期比较,投 资增速仅低于2008年同期,处于较高水平(见图1)。

房地产开发投资

900 800 30% 700 600 500 10% 400 300 200 -10% 100 0 2002年 房地产开发投资(亿元) 195.07 房地产开发投资同比增长 2003年 221.45 13.5% 2004年 252.35 14.0% 2005年 262.78 4.1% 2006年 318.64 21.3% 2007年 408.29 28.1% 2008年 558.77 36.9% 2009年 475.1 -15.0% 2010年 593.63 24.9% 2011年 763.02 28.5% -20% 0% 20% 40%

1季度广东房地产企业购置土地面积387.48万平方米, 同比虽然增长18.1%,但与2008年以前同期相比仍处于低 位;成交价款72.88亿元,同比增长9.6%;土地购置均价 1881元/平方米,同比下降7.2%,但土地购置成本较近年 同期仍有大幅提高(见图5)。

土地购置

2500 2000 74.2% 1500 46.6% 1000 -28.8% 500 0 2004年 面积(万㎡) 单价(元/㎡) 面积同比增长 单价同比增长 932.65 365 2005年 663.99 472 -28.8% 29.4% 2006年 540.83 551 -18.6% 16.8% 2007年 792.91 783 46.6% 42.0% 2008年 1381.54 589 74.2% -24.7% 2009年 213.17 1045 -84.3% 77.3% 2010年 328.06 2027 53.9% 94.0% 2011年 387.48 1881 18.1% -7.2% -18.6% -84.3% -100% -50% 53.9% 18.1% 50% 0% 150% 100%

2008年 27.63% 1.47% 35.76% 35.14%2009年 25.91% 1.0% 31.33% 41.26%

2010年 27.51% 0.39% 27.73% 44.36%

2011年 20.86% 0.70% 32.20% 46.24%

图4 广东近年第1季度房地产资金来源结构

土地购置

图5 广东近年第1季度房地产企业购置土地情况

商品房建设

1季度全省商品房屋施工面积25677.50万平方米,同比 增长26.7%;其中新开工面积3351.55万平方米,同比增长 16.8%。竣工面积1217.37万平方米,下降7.8%。 分用途看,住宅及商业营业用房的施工面积、新开工 面积同比均有所增长,竣工面积出现不同幅度下降;办公 楼及其他用房的三项建设指标均呈增长态势,其中办公楼 的竣工面积同比增幅达222.8%(见表3),说明1季度办公 楼市场需求较去年同期明显增多。

2011广东房地产分析报告 2011广东房地产分析报告

铭仕宝环保科技有限公司

房地产开发投资

完成开发投资 今年1季度全省完成房地产开发投资763.02亿元,同比 增长28.5%,增幅比1-2月提高3.3个百分点,比去年同期 提高8.3个百分点;比全国平均水平低5.6个百分点。房地 产开发投资占固定资产投资30.03%,比重同比提高2.95个 百分点;占GDP总量7.23 %,比重较上年同期提高0.73个 百分点(见表1)。

房地产开发投资

2011年 20.86% 32.20% 46.24% 2010年 27.51% 27.73% 44.36% 2009年 25.91% 31.33% 41.26%

2008年

27.63%

35.76% 30.51%

35.14%

2007年

23.35%

42.64%

2006年

25.59%

31.03%

房地产开发投资

房地产开发投资

从资金结构看,国内贷款占20.86%,比重为近10年来 同期最低;利用外资占0.70%,比重仅高于去年同期,处 于较低水平;自筹资金占32.20%,较去年同期提高4.47 个百分点;其他资金占46.24%,比重为近年同期最高 (见图4)。数据反映,当下企业自有资金压力较小,但 如果后市销售回笼资金不畅,企业资金压力将明显加大。

商品房建设

商品房交易

全省商品房销售面积1476.85万平方米,同比增长 15.5%;其中住宅销售1360.87万平方米,增长14.5%。商 品房销售额1195.49亿元,同比增长30.7%;其中住宅销售 1051.21亿元,同比增长26.3%。数据显示,今年1季度商 品房和商品住宅销售面积同比增速较去年同期均略有提高, 较1-2月份则有大幅回落。从销售均价看,今年1季度商品 房为8095元/平方米,同比上涨13.2%,增幅同比提高1个 百分点;商品住宅7725元/平方米,同比上涨10.3%,增幅 同比下降10.2个百分点;商品房、商品住宅销售均价较12月分别下降346元/平方米和523元/平方米,降幅分别达 4.1%和6.3%(见表4)。住宅均价上涨势头明显得到抑制。

房地产开发投资

开发资金来源 房地产开发企业本年到位资金1587.46亿元,同比增 长17.0%,增幅比去年同期大幅回落17.1个百分点;比 开发投资增幅低11.5个百分点。企业资金充裕度(本年 到位资金与完成开发投资比值)由去年同期的229%下降 至208%,资金情况有所趋紧(见图2)。

房地产开发投资

2003年 25.67% 1.28% 33.52% 39.52%

2004年 23.54% 3.45% 31.04% 41.97%

2005年 20.88% 2.35% 31.33% 45.39%

2006年 25.59% 0.90% 31.03% 42.48%

2007年 23.35% 3.50% 30.51% 42.64%

42.48%

2005年

20.88%

31.33%

45.39%

2004年

23.54%

31.04%

41.97%

2003年

25.67%

33.52% 33.88%

39.52% 35.52%

2002年

27.91%

0%

10%

20%

30%

40%

50%

60%

70%

80%

90%

100%

2002年 国内贷款 外资 自筹 其他(定金、预付) 27.91% 2.69% 33.88% 35.52%

房地产开发投资

800 700 600 250% 500 400 300 200 0% 100 0 2002年 国内贷款(亿元) 外资(亿元) 自筹(亿元) 其它(定金、预付)(亿元) 贷款同比增长 外资同比增长 自筹同比增长 其它同比增长 78.03 7.52 94.72 99.30 2003年 83.17 4.16 108.61 128.04 6.6% -44.8% 14.7% 28.9% 2004年 97.76 14.31 128.91 174.34 17.6% 244.3% 18.7% 36.2% 2005年 102.80 11.59 154.25 223.47 5.2% -19.0% 19.7% 28.2% 2006年 154.76 5.47 187.70 256.92 50.5% -52.8% 21.7% 15.0% 2007年 172.63 25.90 225.60 315.30 11.6% 373.9% 20.2% 22.7% 2008年 256.09 13.64 331.42 325.76 48.3% -47.4% 46.9% 3.3% 2009年 262.00 15.18 316.85 417.31 2.3% 11.3% -4.4% 28.1% 2010年 373.15 5.35 376.17 601.79 42.4% -64.8% 18.7% 44.2% 2011年 331.22 11.05 511.14 734.05 -11.2% 106.6% 35.9% 22.0% -50% -100% 200% 150% 100% 50% 400% 350% 300%