ucp600

2024版UCP600主要条款解读课件pptx

结算与归档

开证行与申请人进行最终结算,并将 相关文件归档保存。

05

04

索偿与付款

议付行将单据提交给开证行进行索偿, 开证行审核无误后向议付行付款。

03

UCP600主要条款解读

适用范围和定义条款

适用范围

UCP600适用于所有在其文本中明确表明受本惯例约束的跟单信用证(包括备 用信用证)。除非信用证中另有规定,本惯例对一切有关当事人均具有约束力。

加强了风险管理 UCP600强调了风险管理的重要性,要求进出口 商在贸易过程中加强风险防范和控制,降低了贸 易风险。

UCP600在国际贸易风险防范中作用

01

提供了风险识别机制

UCP600通过明确的规定和条款,帮助进出口商识别潜在的风险和问题,

使其能够及时采取措施进行防范。

02

建立了风险控制框架

UCP600为进出口商提供了一套完整的风险控制框架,包括风险评估、

单据审核与付款条款

单据审核

指定银行在收到单据后,应根据信用证规定的条件进行审核。 审核过程中应遵循“单证相符”、“单单相符”的原则,确保 单据与信用证条款的严格一致。

付款

在单据审核无误后,指定银行应按照信用证规定的付款方式进 行付款。若开证行或保兑行在收到单据后未在规定时间内提出 不符点,则视为接受单据并承担付款责任。

UCP600主要条款回顾

适用范围和定义

信用证的形式和通知

UCP600适用于所有在信用证中明确表明遵 循UCP600的交易,并对信用证、申请人、 受益人等关键术语进行了定义。

UCP600规定了信用证的形式、通知方式以 及修改和撤销的程序。

单据审核标准

拒付与追索权

UCP600确立了“单证相符”、“单单相符” 以及“表面相符”等单据审核标准。

UCP500和UCP600的区别

2006年10月26日,国际商会银行委员会通过跟单信用证的新规则----UCP600。

UCP500与UCP600区别如下:1.银行单据处理的时间从7天缩短倒5天UCP500规定的处理单据的合理工作时间是在收单后7个工作日内,但是这个规定有点含糊不清。

因此最新的UCP600就彻底抛弃含糊不清的“合理时间”,直接规定为不超过5个工作日。

因此,考验了银行的工作能力,还有与企业之间各个环节工作人员的工作效率,对于我们企业而言,新的规定有望更早的收到头寸。

2.拒付后单据的处理在UCP600的条款中,细化了拒付电中对单据处理的几种选择,其中包括一直以来极具争议的条款:“拒付后,如果开征行收到申请人放弃不符点的通知,则可以释放单据。

”实践中,银行往往会因为在拒付通知中表明将“寻求进口人放弃不符点放单”而被法院认定为拒付无效。

UCP600把这种条款纳入合理的范围内,符合了现实业务的发展,减少了因此产生纠纷的可能,并且有望缩短不符点单据处理的周期。

如果出口商不愿意给予对方这种权利,可以在交单时明确指示按照惯例中另一个选项来处理,即拒付后“银行将按照先前收到的交单人指令行事”,后者干脆要求进口商委托开立信用证时直接排除这一选项。

3.新增融资许可条款UCP600明确了开证行对于指定行进行承兑、做出延期付款承诺的授权,同时包含允许指定行进行提前买入的授权。

UCP600这项规定存在与各国的商法、票据法有所抵触的可能,但鉴于各国法院在处理信用证相关案件时,会很大程度上倾向遵循国际惯例,在一定程度上,这一规定是富有积极意义的。

4.单证相符的标准UCP600专门规定了何为“相符的交单”,将单据与信用证相符的要求细化为“单内相符,单单相符,单证相符”,强调要与信用证条款、适用的惯例条款以及国际银行标准实务相符合。

对“相符”的明确界定,可以减少实务中对于单据不符点的争议。

另外,UCP600要求单据内容必须在表面上具备所要求的单据的功能。

ucp600关于保单空白背书

ucp600关于保单空白背书

UCP600是国际上广泛使用的跨国贸易支付方式的统一惯例,它规定了国际贸易中信用证的相关规则和标准。

在UCP600中,保单空白背书是指信用证中规定的一种特殊要求,即保险单上的受益人一栏留空,以便信用证受益人在货物运抵目的地后,可以在保险单上填写自己的名称,从而获得货物的保险赔偿权利。

从法律角度来看,UCP600规定了信用证的相关条款,包括保单空白背书的具体要求和使用方式。

根据UCP600的规定,保单空白背书是允许的,但在具体操作中需要严格遵守信用证的相关规定,确保受益人的权益不受损害。

从贸易实际操作角度来看,保单空白背书可以为进口商提供灵活性和便利性,因为进口商可以根据实际情况在货物抵达目的地后填写保险单的受益人信息,而不必事先确定受益人身份。

这对于一些复杂的国际贸易环境来说,可能更加适用。

然而,需要注意的是,保单空白背书也可能存在一定的风险,因为保单上的受益人信息并不确定,可能会导致一些纠纷和争议。

因此,在实际操作中,需要谨慎对待保单空白背书的要求,确保在

遵守UCP600的前提下,最大限度地保护自身的权益。

总的来说,保单空白背书是UCP600框架下的一种特殊要求,它在一定程度上为国际贸易提供了灵活性和便利性,但在具体操作中需要注意风险,并严格遵守相关规定,以确保贸易双方的权益。

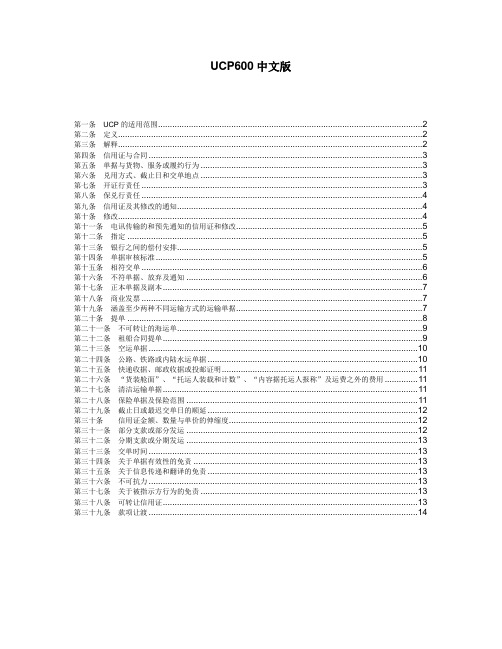

UCP600中文版

UCP600中文版第一条UCP的适用范围 (2)第二条定义 (2)第三条解释 (2)第四条信用证与合同 (3)第五条单据与货物、服务或履约行为 (3)第六条兑用方式、截止日和交单地点 (3)第七条开证行责任 (3)第八条保兑行责任 (4)第九条信用证及其修改的通知 (4)第十条修改 (4)第十一条电讯传输的和预先通知的信用证和修改 (5)第十二条指定 (5)第十三条银行之间的偿付安排 (5)第十四条单据审核标准 (5)第十五条相符交单 (6)第十六条不符单据、放弃及通知 (6)第十七条正本单据及副本 (7)第十八条商业发票 (7)第十九条涵盖至少两种不同运输方式的运输单据 (7)第二十条提单 (8)第二十一条不可转让的海运单 (9)第二十二条租船合同提单 (9)第二十三条空运单据 (10)第二十四条公路、铁路或内陆水运单据 (10)第二十五条快递收据、邮政收据或投邮证明 (11)第二十六条“货装舱面”、“托运人装载和计数”、“内容据托运人报称”及运费之外的费用 (11)第二十七条清洁运输单据 (11)第二十八条保险单据及保险范围 (11)第二十九条截止日或最迟交单日的顺延 (12)第三十条信用证金额、数量与单价的伸缩度 (12)第三十一条部分支款或部分发运 (12)第三十二条分期支款或分期发运 (13)第三十三条交单时间 (13)第三十四条关于单据有效性的免责 (13)第三十五条关于信息传递和翻译的免责 (13)第三十六条不可抗力 (13)第三十七条关于被指示方行为的免责 (13)第三十八条可转让信用证 (13)第三十九条款项让渡 (14)第一条UCP的适用范围《跟单信用证统一惯例——2007年修订本, 国际商会第600号出版物》(简称“UCP”)乃一套规则, 适用于所有的其文本中明确表明受本惯例约束的跟单信用证(下称信用证)(在其可适用的范围内, 包括备用信用证)。

除非信用证明确修改或排除, 本惯例各条文对信用证所有当事人均具有约束力。

UCP600 讲解

UCP600 的变化—增加的条款

COMPLYING PRESENTATION: A presentation that is in accordance with the terms and conditions of the credit the applicable provisions of these rules international standard banking practice 在UCP600的条款中,专门规定了何为“相符的交单”, 强调要与信用证条款、适用的惯例条款以及国际银行 标准实务相符合。 这一对“相符”的界定,可能会减少实务中对于单据 不符点的争议。

UCP600 的变化—增加的条款

4、明确开证行可以作为转让行转让自己 开立的信用证。 UCP600第38条(B)款:An issuing bank may be a transferring bank. 取消了“信用证必须在开证行有效”的 前提,使得信用证得转让更具灵活性。

UCP600 的变化—增加的条款

UCP600 的变化

第14~16条是关于单据的审核标准、单证 相符或不符的处理的规定; 第17~28条属单据条款,包括商业发票、 运输单据、保险单据等; 第29~32条规定了有关款项支取的问题; 第33~37条属银行的免责条款;

UCP600 的变化

第38条是关于可转让信用证的规定;第 39条是关于款项让渡的规定 。 其中第2条(DEFINITIONS--定义条款) 和第15条(COMPLYING PRESENTATION-相符交单)为新增条款;

UCP600 的变化—增加的条款

3、要求“单据必须满足其功能” UCP500第21条规定:“对于运输单据、保险及发票之 外的单据,如果信用证未规定单据的出具人和内容, 只要内容与其他单据不矛盾,银行将予接受。” UCP600第14条(F)款要求: Its content appears to fulfill the function of the required document 以后,装箱单不表明包装,质量证不表明质量,检验 证没有检验结果,可能会被拒付。

ucp600 中的 国际贸易术语

第一部分:概述1. UCP600(Uniform Customs and Practice for Documentary Credits)是国际贸易中常用的一种贸易术语,它规定了与跨国贸易有关的信用证操作的标准。

这一系列贸易术语是由国际商会(ICC)制定,为国际贸易提供了规范和标准。

其中有些术语在国际贸易中应用非常广泛,本文将对UCP600中的国际贸易术语进行详细解读。

第二部分:UCP600中的主要贸易术语2. 信用证(Documentary Credit)是指出口商与进口商之间的一种支付方式,是由进口商的银行按照进口商的委托和指示,通过信用证发证银行向出口商支付货款的一种贸易方式。

UCP600对信用证的操作进行了详细的规定,包括开证、保兑、修改、议付、承兑、拒付等环节。

3. 保兑(Confirmation)是指出口商的银行在收到信用证后,根据信用证的规定,对信用证条款中的全部或部分内容加以承诺和保证,以达到出口商的风险防范和融资需要。

4. 修改(Amendment)是指信用证生效后,交易双方经协商同意对信用证的内容进行变更,包括但不限于货物名称、价格、交货时间等条款的变更。

UCP600对信用证的修改规定了相应的程序和操作规则。

第三部分:UCP600在国际贸易中的应用5. UCP600在国际贸易中起到了非常重要的作用,它规范了信用证的操作流程和标准,有利于提高贸易效率,降低贸易风险,保障贸易双方的权益。

也为银行和保险公司提供了统一的操作标准,便于开展跨国贸易业务。

6. 在实际操作中,贸易双方和金融机构都要遵循UCP600的相关规定,确保信用证的操作符合规范,从而避免因操作不当而导致的纠纷和损失。

这对于提升国际贸易的信誉和规范化水平具有重要的意义。

第四部分:UCP600的优势和不足7. UCP600作为国际贸易中的一种贸易术语,其优势在于规范了信用证操作的流程和规则,有利于提高贸易效率和降低交易风险。

UCP600中英文对照版.pdf

UCP600中英文对照版.pdf《跟单信用证统一惯例》(UCP600)中英文对照版Article 1 Application of UCP第一条统一惯例的适用范围The Uniform Customs and Practice for Documentary Credits, 2007 Revis ion, ICC Publication no. 600 (“UCP”) are rules that apply to any do cumentary credit (“credit”) (including, to the extent to which they may be applicable, any standby letter of credit) when the text of t he credit expressly indicates that it is subject to these rules. The y are binding on all parties thereto unless expressly modified or ex cluded by the credit.跟单信用证统一惯例,2007年修订本,国际商会第600号出版物,适用于所有在正文中标明按本惯例办理的跟单信用证(包括本惯例适用范围内的备用信用证)。

除非信用证中另有规定,本惯例对一切有关当事人均具有约束力。

Article 2 Definitions第二条定义For the purpose of these rules:就本惯例而言:Advising bank means the bank that advises the credit at the request of the issuing bank.通知行意指应开证行要求通知信用证的银行。

Applicant means the party on whose request the credit is issued.申请人意指发出开立信用证申请的一方。

ucp600

ucp600UCP600(Uniform Customs and Practice for Documentary Credits)是国际上广泛采用的国际商业信用证业务规则,由国际商会(International Chamber of Commerce,简称ICC)制订并于2007年开始实施。

UCP600的本质是为了规范和简化国际贸易中的信用证操作,以促进全球贸易的顺利进行。

UCP600的制定是为了弥补旧版的UCP500的不足之处。

UCP500作为前一版的国际信用证规则,于1993年开始实施,并在国际贸易中长期发挥了重要作用。

然而,随着国际贸易的不断发展以及金融和技术的变化,UCP500的一些规定已经变得过时和不适应现代贸易的需求。

因此,国际商会决定制定UCP600,以适应国际贸易的发展,并提供更加准确和清晰的规则。

UCP600的主要目标是提供在国际贸易过程中使用信用证的参与方(包括买方、卖方、银行等)一个统一而清晰的操作指南。

通过制定统一的程序和规则,UCP600可以减少误解和争议,并为参与方提供可预测性和安全感。

这些规则可以确保信用证的执行和支付过程流畅无误,从而促成贸易双方之间的信任和合作。

UCP600的主要特点是注重简化和统一规则。

它通过排除一些多余和冗长的条款,并将关键信息集中在几个主要条款中,使得文本更加简洁和易读。

此外,UCP600尽量避免使用模糊和歧义的术语,以避免不必要的误解和争议。

这种简化和统一的特点使得UCP600易于理解和实施,并降低了各方参与的成本和风险。

UCP600涵盖了许多关于信用证操作的重要方面,包括信用证的开证、修改、通知、验单和支付等。

这些规则详细规定了各方的责任和义务,以及在不同情况下的操作程序。

UCP600还提供了一些补充规定,以适应特定的贸易情况和需要。

与UCP500相比,UCP600引入了一些新的规定,以适应现代贸易的要求。

例如,UCP600明确规定了电子信用证的使用规则,使得电子贸易中的信用证操作更加方便和高效。

ucp600中关于受益人证明

ucp600中关于受益人证明UCP600,全称为《国际商会跟单信用证惯例600条款》(Uniform Customsand Practice for Documentary Credits),是国际贸易中最常用的跟单信用证操作惯例之一。

其中,有关受益人证明的规定是受益人必须遵守的重要条款之一。

根据UCP600的规定,受益人证明是指出口商提供给进口商的文件之一,它用于证明受益人具备符合信用证规定的条件,以使其能够获得付款或承兑的权利。

受益人证明的内容需准确满足以下要求:首先,受益人证明应包括跟单信用证的主要条款和条件的文字复制。

这意味着证明文件必须准确地反映出信用证的要求、限制和条件。

受益人应当详细查看信用证,确保证明文件与信用证的要求相符,并确保在证明文件中包括所有必要的信息。

其次,受益人证明应包括信用证规定的发货日期或装运期限以及装运地点。

这是为了确保受益人按时履行发货义务,并将货物送达指定的装运地点。

同时,受益人证明还应包括与发货相关的文件,如装箱单、发票、提单等。

第三,受益人证明应证明货物符合信用证规定的要求。

这包括商品的种类、数量、规格、质量标准等方面的要求。

受益人应提供符合规定的相关文件,如检验证明、质量证书等,以证明货物符合信用证的要求。

其次,受益人证明应包括与付款相关的文件要求。

根据信用证的规定,受益人可能需要提供支付证明、运输费用的明细、运费收据等文件。

这些文件的提供将有助于进口商确认支付金额的准确性,并确保支付的顺利进行。

最后,受益人证明还应包括与承运和保险有关的证明文件。

根据信用证的规定,受益人需提供装运保险单和/或保险证明,以确保货物在运输过程中得到适当的保障。

这些文件将确保货物在运输过程中的安全,并减少潜在的风险和损失。

总之,UCP600中关于受益人证明的要求是确保信用证操作的合规性和安全性的重要规定。

受益人应仔细阅读并理解信用证的所有条款和条件,并提供准确、完整的证明文件以满足信用证规定的要求。

交通银行UCP600培训共1

THANKS

感谢观看

付款/承兑

对于符合信用证条款的单据, 及时进行付款或承兑操作。

通知行操作流程

接收信用证

从开证行或其他指定银 行接收信用证。

审核信用证

对信用证进行表面真实 性审核,确保信用证内

容完整、清晰。

通知受益人

将审核无误的信用证及 时通知受益人,并留存

副本备查。

处理不符点

如发现信用证存在不符 点,及时通知开证行和 受益人,并协助双方协

商解决。

议付行操作流程

接收单据

从受益人处接收单据,并进行 初步审核。

审核单据

按照信用证条款对单据进行详 细审核,确保单单相符、单证 相符。

议付货款

对于符合信用证条款的单据, 向受益人议付货款,并扣除相 应手续费和利息。

寄送单据

将议付后的单据寄送给开证行 或指定银行进行索偿。

受益人操作流程

准备单据

成功处理单据不符风险。在审核单据过程中发现不符点,及时与客户联

系并取得谅解,同时要求客户修改单据或提供补充资料,最终顺利完成

了交易。

持续改进方向和目标设定

加强风险防范制度建设

强化员工培训和考核

不断完善风险防范制度,提高风险防范的 规范化和制度化水平。

定期开展员工培训和考核工作,提高员工 风险防范意识和操作技能水平。

根据信用证条款要求,准备并提交相应的单 据给议付行或指定银行。

接收货款

从议付行或指定银行处接收货款,并确认收 款金额与信用证金额一致。

审核单据

在提交单据前,对单据进行自查,确保单单 相符、单证相符。

处理不符点

如被告知单据存在不符点,及时与开证行和 申请人协商解决,以避免拒付风险。

交通银行UCP600培训教程-2024鲜版

开证行和保兑行责任与义务

审核开证申请资料

开证行在收到申请人的开证申请后,需对申请资料进行审核, 确保申请资料的真实性和准确性。

及时开出信用证

开证行在审核通过申请人的开证申请后,需及时开出信用证 并通知受益人。

审核受益人提交的单据

开证行在收到受益人提交的单据后,需对单据进行审核,确 保单据符合信用证要求。

2024/3/27

21

案例分析:成功解决争议案例分享

01

案例一

某公司与交通银行因信用证付款问题发生争议。经过双方友好协商和调

解机构的调解处理,最终达成和解协议并成功解决争议。

02

案例二

一家企业与交通银行在贷款合同履行过程中产生纠纷。双方选择仲裁机

构进行仲裁解决,并按照仲裁裁决履行了各自的责任和义务。

25

THANKS

感谢观看

2024/3/27

26

03

UCP600下各方责任与义 务明确

2024/3/27

11

申请人责任与义务

2024/3/27

提供完整、准确的申请资料

01

申请人需按照银行要求提供完整、准确的开证申请资料,包括

合同、发票等。

及时支付开证费用

02

申请人在开证行开出信用证后,需及时支付相关开证费用。

配合银行进行单据审核

03

申请人需配合银行对受益人提交的单据进行审核,确保单据的

2024/3/27

审核内容

主要包括对单据的真实性、 完整性、准确性、有效性 及合规性进行审核。

审核方法

采用人工审核与系统审核 相结合的方式,确保审核 结果的准确性和客观性。

16

不符点产生原因及后果分析

产生原因

ucp600简介

CP600比UCP500减少了10条,共39条,主要包括以下内容:适用范围、定义、解释;信用证与合同、单据、货物、兑用方式、时间、地点;开证行、保兑行责任;信用证通知与修改;银行指定、银行偿付;单据审核标准、相符与不符交单的处理;有关单据:正、副本、发票、提单、保单;交单、分批、分期装运、不可抗力、免责等。

UCP600第一条规定了其适用范围。

其适用于所有在正文中表明受本惯例约束的跟单信用证(在其适用的范围内,包括备用信用证)。

因为备用信用证的特殊性,所以有限的适用。

同时明确当事人可以选择适用,可以对其进行修改和排除,以适应当事人的需要。

如果信用证中没有规定适用UCP600,能否适用呢?在这种情况下,在当事人发生争议时,由审理案件的法院确定。

国际商会的《跟单信用证统一惯例》虽然不是一项国际性的法律规定,但它现在已被世界绝大多数国家和地区的银行界和贸易界接受,成为一种普遍采用的国际惯例。

自2006年1月1日实施的《最高人民法院关于审理信用证纠纷案件的若干问题的规定》明确规定:“人民法院审理信用证纠纷案件时,当事人约定适用相关国际惯例或者其他规定的,从其规定;当事人没有约定的,适用国际商会的《跟单信用证统一惯例》或者其他相关国际惯例。

”根据这一规定,中国法院审理的信用证纠纷案件,除非当事人另有约定,将适用UCP600。

UCP600第二条是新增条款,对信用证业务的14个核心概念作了定义,部分内容在UCP500的不同条款中有过定义或介绍,对有关概念作了补充或修订。

对于信用证定义为不可撤销,改变了以前的定义,可撤销信用证现实中很少使用,本次定义中不再包括。

相符交单定义为“与信用证条款、本惯例的相关适用条款及国际标准银行实务相一致的交单”,明确了相符交单的三项依据。

增加了承付定义,指“a.如果信用证为即期付款信用证,则为即期付款,b.如果信用证为延期付款信用证,则承诺延期付款并在承诺到期日付款。

如果信用证为承兑信用证,则承兑受益人开出的汇票并在汇票到期日付款。

UCP600

一、UCP600简介英文原文:第一自然段注释:on the first of July: 7月1日。

UCP600 (Uniform Customs and Practice for Documentary Credits): 跟单信用证统一惯例国际商会第600号出版物 come into force: 生效,实施 draft: 起草,草拟 applicable: 适用的,适应的 legal framework: 法律体制(framework: 构架,结构)operate:运作,操作 internationally: 国际性的,在国际间 replace: 替代,取代 former: 前面的,从前的中文意思:《跟单信用证统一惯例》国际商会第600号出版物于2007年7月1日开始实施。

这是《跟单信用证统一惯例》最新版本(第六版),最早国际商会于1933年拟定了一套《跟单信用证统一惯例》作为信用证在国际间进行操作适用的法律体制。

《跟单信用证统一惯例》第600出版物替代了先前的《跟单信用证统一惯例》第500号出版物。

二、《跟单信用证统一惯例》修订的原因英文原文:The primary objective of the ICC, which was established in 1919, is facilitating the flow of international trade. It was in that spirit that the UCP were first introduced.注释:primary: 主要的,原来的,本来的 objective: 目标,宗旨 establish: 创立,建设,成立 facilitate: 促进,使容易,推进 flow: 流转, 流程, 流动 spirit: 精神,灵魂,影响,(法律、文件等的)精神实质中文意思:国际商会于1919年成立,其最初的宗旨是推进国际贸易的流动。

2024版UCP600

01 introductionChapterUCP600 OverviewThe Importance of UCP6UCP600 ensures consistency and predictability in the handling ofdocumentary credits.It facilitates international trade by reducing the risk of payment delays ordefaults.UCP600 promotes transparency and fairness in trade transactions by settingout clear rights and obligations for all parties involved.The History and Development of UCP6UCP600 was first introduced in 2007 as a revision to the previousversion, UCP500.The revision was necessary to address changes in internationaltrade practices and technologies.UCP600 has been widely adopted by banks and other financialinstitutions worldwide, becoming the standard for handlingdocumentary credits in international trade.02 Documentary Credit Business ProcessChapter01 Determining the terms of the letter of credit.020304 Submitting theapplication to theissuing bank.Providingnecessarydocuments andinformation.Paying therequired fees andcharges.Applicant process010204 Beneficiary processReceiving and reviewing the letter of credit.Preparing andsubmitting therequired documents.Complying with theterms and conditionsof the letter of credit.Negotiating thedocuments with thenominated bank.03Issuing bank process01020304Notification and negotiation bank processesReview criteriaCompliance with the terms and conditions of theDocument processingReceiving and registering documents.Determining if documents are discrepant or compliant.Refusal and handling of discrepanciesDisclaimer and Exceptions01UCP 600 rules apply only to the relationship between banksand not to the underlying transaction.02Banks are not responsible for the accuracy or authenticity ofthe documents they handle.03Exceptions to UCP 600 rules may be agreed upon by theparties involved in the transaction.04Any such exceptions must be clearly stated in the letter ofcredit or in a separate agreement.The Application of UCP600 in International TradeThe impact of UCP600 on international tradeIncreased efficiencyGreater transparencyEnhanced securityDispute Resolution of UCP600 in International TradeIntroduction to Typical Cases•Case 1: Non-compliance with terms andconditions: A typical case involves abeneficiary who submits documents tothe nominated bank that do not complywith the terms and conditions03 Conclusion and OutlookChapterThe Importance and Significance of UCP6The Future Development Trends of UCP6Inspiration and suggestions for international tradepracticeIt is recommended that traders familiarize themselves with the provisions ofUCP600 to ensure compliance with its requirements and avoid potential disputes.In practice, traders should pay attention to the details of the transaction and ensurethat all documents are accurate, complete, and in compliance with UCP600standards.It is also advisable to seek professional advice and assistance when encounteringcomplex or unfamiliar trade situations to ensure the smooth progress of thetransaction.THANKS。

学习UCP600

《UCP》是“Uniform Customs and Practice for Documentary Credits”的缩 写。中文译作《跟单信用证统一惯例》, 简称“统一惯例”。 《UCP》是国际商会出版的一份关于跟单 信用证业务的惯例条文,是指导、规范、 制约跟单信用证业务的重要国际惯例。

受益人

付 款

交通 单知

通知、议付、索汇行 开证

偿 付

索 汇

议付寄单

偿付行

开证申请人

申 请

开证行

行借

帐记

授

户开

权

证

偿

付

“An Issuing Bank shall not be relieved from any of its obligations to provide reimbursement if and when reimbursement is not received by the Claiming Bank from the Reimbursing Bank”

(3)通知行(Advising Bank)- The Bank that advises the Credit and/or amendment at the request of the Issuing Bank;

“A Credit may be advised to a Beneficiary through another bank (the “Advising Bank”) without engagement on the part of the Advising Bank, but that bank, if it elects to advise the Credit, shall take reasonable care to check the apparent authenticity of the Credit it advises”

ucp600 解读与例证

ucp600 解读与例证UCP600(Uniform Customs and Practice for Documentary Credits)是国际贸易中使用的一种国际标准文件信用规则。

该规则是由国际贸易银行间组织(International Chamber of Commerce,简称ICC)制定的,于2007年开始生效,取代了旧版的UCP500。

UCP600的目的是为了使国际贸易中的文件信用交易更加透明、公平和可靠。

通过规范信用证的开立、议付、支付和承兑等环节,UCP600确保了交易双方的权益得到保障,同时也为银行提供了一种明确的准则来处理相关事务。

UCP600的重要特点包括:1.文字的准确定义:UCP600明确定义了文件信用各方的权责,例如开证行、受益人和通知行等,确保了在交易过程中的一致性和可预见性。

2.证明文件的要求:UCP600规定了信用证所需的所有文件的具体要求,包括格式、内容、数量和提交时间等。

这样可以避免不必要的争议和纠纷。

3.鉴定文件的责任:UCP600明确了银行的鉴定文件的责任,银行在议付或承兑时需验证和确认收到的文件是否符合信用证的要求。

这样可以保证文件的真实性和可靠性。

4.交货期限和支付要求:UCP600规定了信用证中关于交货期限和支付方式的具体规定,确保了交易双方的权益。

例如,信用证可以要求付款以特定的方式进行或指定特定的支付期限。

5.纠纷解决机制:如果在交易中出现纠纷,UCP600提供了一套明确的纠纷解决机制,包括争议解决的流程和程序。

这样可以帮助交易双方在有争议时迅速解决问题。

UCP600的实施在国际贸易中起到了重要的作用,它为各方提供了一个公平、透明和可靠的交易环境。

通过统一规则的制定,其可以防止因文化、地域和法律制度的差异而导致的不确定性和争议,从而促进了全球贸易的发展。

作为UCP600的例证,我们可以分析一个具体的交易案例。

假设有一家中国的进口商需要从美国的一家出口商那里购买一批商品。

UCP600 讲解

UCP600 的变化—增加的条款

HONOUR:“兑付”这个词概括了开证行、保 兑行、指定行在信用证下除议付以外的一切与 支付相关的行为。仅从UCP600条款设计来看, 这个定义的引入可以使其他条款的规定统一而 简洁;深一层讲,可以认为国际商会在试图向 这样一个方向努力:无论哪一种信用证,银行 在信用证下的义务是同一性质的。从信用证使 用角度,特别是从受益人角度来看,无疑是有 利的。

ARTICLE 35: DISCLAIMER ON TRANSMISSION AND TRANSLATION

If a nominated bank determines that a presentation is complying and forwards the docs to the issuing bank or confirming bank,whether or not the

nominated bank has honoured or negotiated,an issuing bank or confirming bank

must honour or negotiate,or reimburse that nominated bank,even when the docs have

UCP600 的变化—增加的条款

在审单标准条款中,进一步细化了这一规定。由于国 际银行标准实务是一个广义的范畴,并不局限于国际 商会645号出版物ISBP,因此这一规定实际上仍存在一 定的灵活性。而据悉645号出版物也将针对UCP600相 应进行修订,因此我们还需要关注该出版物的情况。 这两个定义,特别是“HONOUR”很可能会出现在将 来的信用证条款中,比如开证行给指定行的指示条款 部分(SWIFT电文MT700 FIELD78),需要各当事方 在实务中加以注意,以判定开证行的承诺性质。

信用证适用规则ucpr

信用证适用规则ucpr

信用证适用规则(UCP600)是国际贸易中广泛使用的一套规则,用于管理信用证的开立、修改和执行等流程。

本文将从人类的视角出发,向读者详细介绍UCP600的背景、主要内容和应用情况,使读者对这一规则有更深入的了解。

UCP600是由国际商会于2007年发布的信用证适用规则。

它的制定旨在统一信用证的操作规范,提供适用于所有国际贸易参与方的标准化流程。

UCP600的主要目标是确保信用证的可靠性和可执行性,减少因操作不当而导致的争议和纠纷。

UCP600的适用范围广泛,几乎涵盖了所有与信用证相关的方面。

其中包括信用证的开立、修改、付款和承兑等环节。

UCP600规定了信用证的格式和内容要求,确保了信用证能够准确表达出买卖双方的意愿和约定。

同时,UCP600还规定了各方在信用证操作中的责任和义务,以及争议解决的程序和方式。

UCP600的应用情况非常广泛,几乎所有国际贸易中使用的信用证都遵循该规则。

无论是大型跨国公司还是中小型贸易企业,都普遍采用UCP600作为信用证操作的指导原则。

这使得国际贸易更加便捷和安全,减少了各方的风险和不确定性。

UCP600是国际贸易中非常重要的一套规则,它为信用证的操作提供了统一的标准和流程。

通过遵循UCP600的规定,各方能够更加安全

和高效地开展国际贸易。

在今后的贸易活动中,相信UCP600将继续发挥重要的作用,为全球贸易的发展做出贡献。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

正信银行有限公司招聘: 正信银行有限公司招聘: 发布日期: 国际结算业务人员发布日期:2010-12-20

P4

/ Payment in advance

(Payment in advance) mainly concern with

the method of prepayment?

What does an importer

Review for last lesson

3 elements:

• Different countries

Credit card

6.Cyber Payment

Customs & practice

7.URC522,UCP600,ISP98,ISBP (国际标准银行实务)

what can we work for after learning?

3

交通银行股份有限公司 助理出口业务审单员/出口业务审单员 助理出口业务审单员 出口业务审单员

P1

知识应用(Knowledge Practice)

• 我国青岛海尔集团与港澳台地区的厂商发 生了贸易往来从而产生了货币收付,这属 于国际结算吗?

分析:这是国际结算中的特殊情况。我国内地与港澳台地区 尽管不是跨国货币收付,但因处于不同的货币区域,故在实 务中仍作为国际贸易结算来处理。

Friends or competitors

• /20100225/n270426289.shtml

最新统计显示, 2010年中国银行实现国际结算 最新统计显示 年中国银行实现国际结算 万亿美元,位居全球银行业第一 量1.97万亿美元 位居全球银行业第一 万亿美元 位居全球银行业第一. 其中境内国际贸易结算量及外币融资业务同比 分别增长42%和35%倍. 和 分别增长 倍

Question & Aanswer

• What are the roles of the banks in IS? • Concrete examples for International trade and non-trade settlement. • What about the importers’ main concern if payment in advance ? • What are the basic conditions for establishing correspondent bank?

Bilingual Teaching Course

Why should we use bilingual teaching ?

Giving us more chances to emphasize professional vocabulary. facilitating ourselves to read broadly and develop habits of thinking in English. Translating in our major style. Challenging ourselves so that preparing for our future. Never too late to learn!

– HK /Macao deal with China

Types:

• Trade settlement:

– Visible trade

• Bank’s participation

– Facilitate the transaction safely and efficiently – Supervise both parties

• 银团贷款又称为辛迪加贷款(Syndicated Loan),是由 获准经营贷款业务的一家或数家银行牵头,多家银行与非 银行金融机构参加而组成的银行集团(Banking Group) 采用同一贷款协议,按商定的期限和条件向同一借款人提 供融资的贷款方式。国际银团是由不同国家的多家银行组 成的银行集团。 • 2008年底,全球银团贷款融资额已发展到4.5万亿美元, 在全球融资总额中占据了相当大的比例,在部分市场上的 占比甚至达到了20%左右,超过了债券和股票融资。 • 银团贷款所涉及的融资领域,也从原有的项目融资、大型 设备租赁等,开始扩展到结构融资、债务重组、兼并收购 以及杠杆收购等领域。

• • • • • • Advance payment L/C Collection Remittance Open account The risks are from low to high for exporters

Basic points importer concerned:

• Credit standing • Sufficient balance sheet of liquidity • Authorities allow advance payment

3

Preface

Studying objectives

• International settlement is a course of integrating theory with practice.It puts emphasis on the application of theory into actual international business operations. • It lays stress on handling international business in English in accordance with international practice. The course systematically analyzes the different instruments ,methods and documents in common use. • The payment customs and practice in current international society.

How to make Reading Notes for every chapter 怎样做读书笔记

• 1、outline for main ideas & key words 对主要内容及关键词进 行概括总结 • 2、Write down the wonderful paragraphs and remark them in your own words by having reference on other ways. 抄写精彩 段落并查阅资料进行批注 • 3、Question and answer 自问自答 • 3、the reading Notes should make BEFORE the class. 必须在 课前写读书笔记(课前写课后读并修正)

3

前修课程: 前修课程:国际贸易实务

第一章 第二章 第三章 第四章 第五章 第六章 第七章 第八章 第九章 第十章 国际贸易术语 合同的品名、品质、 合同的品名、品质、数量和包装 国际货物运输 国际货物运输保险 进出口商品的价格 国际货款的收付 检验、索赔、 检验、索赔、不可抗力和仲裁 交易磋商和合同订立 进出口合同的履行 国际贸易方式

P2-3

P3 first sentence We mainly discuss in the course.

Chile gets international disaster relief ,which type do u think?

Case study:International trade or non-trade settlement?

• Non-trade settlement:

– – – – Invisible trade Financial transaction Government payment others

• Funds transfer

– Barter trade

Review for last lesson

Methods:

P3

Which are on the basis of Commercial credit, which are on the basis of Banks credit?

P3

Counld you assess the risks from high to low from the view of exporter?

Who secure their benefits? What are the roles for banks in IS?

P3

Do you think barter trade is involved in IS?

P1-2

syndicated loan?

辛迪加贷款或银团贷款

What is Syndicated Loan?

岗位描述: 岗位描述: 1.开立进口信用证、处理信用证项下的到单以及进口代收项下 的来单业务; 2.出口信用证的通知、进出口信用证项下的审单、出口托收业 务以及相关的融资业务(包括打包放款、进出口押汇等); 3.受理外汇汇入、汇出汇款以及票据的托收和代收;负责向外 汇管理局进行国际收支申报。 具体要求: 具体要求: 1.了解UCP600及国际标准银行实务(ISBP), 能熟练操作跟单信 用证及相关的融资结算业务; 2.能独立操作汇款业务; 3.了解人民银行、外管局的法律法规及国际收支申报程序,了 解票据托收的操作程序;

3

Content s 目录

What

How

By / Against

The Research Objective of International Settlement