传媒行业上市公司z―score模型分析

Z-score模型对上市公司财务预警的适用性研究

资料范本本资料为word版本,可以直接编辑和打印,感谢您的下载Z-score模型对上市公司财务预警的适用性研究地点:__________________时间:__________________说明:本资料适用于约定双方经过谈判,协商而共同承认,共同遵守的责任与义务,仅供参考,文档可直接下载或修改,不需要的部分可直接删除,使用时请详细阅读内容摘要企业破产是市场经济中的普遍现象。

近年来,我国上市公司因财务危机导致经营陷入困境的例子屡见不鲜。

事实上,上市公司的财务风险发生总是有一个过程的,由潜伏期到爆发期需要很长时间。

及时准确地发现上市公司存在的财务风险, 对其各利益相关者主体来说都具有极其重要的意义。

建立预警系统对企业财务运营进行预测预报, 是十分必要而重要的。

本文回顾了有关财务风险预警的相关理论,在介绍Altman 的Z 计分模型的基础上,随机抽取了深市和沪市共60只A股股票对Z-score模型的适用性进行了实证研究:选取了30家ST公司和30家非ST公司2008年、2009年及2010年三年的相关财务数据,计算各个指标,最终得出Z值,根据Z值的大小确定Z-score模型并不能直接用于我国上市公司预警。

但是,通过比较ST公司与非ST公司Z值,对Z 值的波动性和各财务比率做分析,适当降低临界点的大小,可以有效的提高准确程度。

关键词Z-score模型,财务预警,适用性,实证研究;AbstractThe enterprise bankruptcy is a common phenomenon in the market economy. In recent years, the listed companies in China got into trouble because of the financial crisis common occurrence. In fact, the listed company's financial risk occurs always having a process, and the incubation period of the outbreak will take a long time. Timely and accurately finding the listed companies’ financial risk has very important significance for all the stakeholders’ subj ects. It is very necessary and important to establish the early warning system to predict enterprise financial operation. Based on the introduction of Altman’s Z-score model, this paper reviews the financial risk pre-warning related theory, and randomly selects 60 only A shares from the Shanghai and Shenzhen stock markets to do the empirical research about the applicability of Z-score model: we select the relevant financial dates of 30 ST companies and 30 normalcompanies in 2008, 2009 and 2010 three years, then calculate each index, eventually get Z value, and get the conclusion that we can’t directly used Z -score model in the early warning of the listed companies in China according to the value Z. However, by comparing the ST companies’ value Z with the normal’, analyzing thevolatility of the value Z and the financial ratios, reducing the size of the critical point properly, we can effectively improve the accuracy.Keywords Z-score model, Financial warning, applicability, empirical research;不要删除行尾的分节符,此行不会被打印目录TOC \o "1-3" \h \z \u HYPERLINK \l "_Toc296603311" 摘要PAGEREF _Toc296603311 \h IHYPERLINK \l "_Toc296603312" Abstract PAGEREF_Toc296603312 \h IIHYPERLINK \l "_Toc296603313" 第1章绪论 PAGEREF_Toc296603313 \h 1HYPERLINK \l "_Toc296603314" 1.1 研究目的及意义 PAGEREF _Toc296603314 \h 1HYPERLINK \l "_Toc296603315" 1.2 国内外研究现状 PAGEREF _Toc296603315 \h 2HYPERLINK \l "_Toc296603316" 1.2.1 国外研究现状 PAGEREF _Toc296603316 \h 2HYPERLINK \l "_Toc296603317" 1.2.2 国内研究现状 PAGEREF _Toc296603317 \h 5HYPERLINK \l "_Toc296603318" 第2章财务风险预警理论 PAGEREF _Toc296603318 \h 9HYPERLINK \l "_Toc296603319" 2.1 财务风险的相关概念 PAGEREF _Toc296603319 \h 9HYPERLINK \l "_Toc296603320" 2.1.1 财务风险 PAGEREF_Toc296603320 \h 9HYPERLINK \l "_Toc296603321" 2.1.2 财务危机 PAGEREF_Toc296603321 \h 9HYPERLINK \l "_Toc296603322" 2.1.3 财务风险与财务危机的关系 PAGEREF _Toc296603322 \h 10HYPERLINK \l "_Toc296603323" 2.2 财务风险预警系统理论PAGEREF _Toc296603323 \h 10HYPERLINK \l "_Toc296603324" 2.2.1 财务风险预警系统的涵义PAGEREF _Toc296603324 \h 10HYPERLINK \l "_Toc296603325" 2.2.2 财务风险预警系统的功能PAGEREF _Toc296603325 \h 11HYPERLINK \l "_Toc296603326" 2.3 阿特曼Z-score模型 PAGEREF _Toc296603326 \h 11HYPERLINK \l "_Toc296603327" 第3章实证研究 PAGEREF_Toc296603327 \h 13HYPERLINK \l "_Toc296603328" 3.1 研究假设 PAGEREF_Toc296603328 \h 13HYPERLINK \l "_Toc296603329" 3.2 样本选取与研究设计 PAGEREF _Toc296603329 \h 13HYPERLINK \l "_Toc296603330" 3.2.1 样本的选择 PAGEREF_Toc296603330 \h 13HYPERLINK \l "_Toc296603331" 3.2.2 数据来源 PAGEREF_Toc296603331 \h 13HYPERLINK \l "_Toc296603332" 3.2.3 指标设定 PAGEREF_Toc296603332 \h 13HYPERLINK \l "_Toc296603333" 3.3 数据分析 PAGEREF_Toc296603333 \h 15HYPERLINK \l "_Toc296603334" 3.3.1 ST公司与非ST公司Z值比较 PAGEREF _Toc296603334 \h 15HYPERLINK \l "_Toc296603335" 3.3.2 Z值波动性比较分析 PAGEREF _Toc296603335 \h 16HYPERLINK \l "_Toc296603336" 3.3.3 ST公司与非ST公司Z模型各财务比率的比较分析 PAGEREF _Toc296603336 \h 17 HYPERLINK \l "_Toc296603337" 3.3.4 Z-score模型临界点调整PAGEREF _Toc296603337 \h 18HYPERLINK \l "_Toc296603338" 3.4 实证结果分析 PAGEREF_Toc296603338 \h 20HYPERLINK \l "_Toc296603339" 3.5 建议 PAGEREF_Toc296603339 \h 20HYPERLINK \l "_Toc296603340" 结论 PAGEREF _Toc296603340 \h 22HYPERLINK \l "_Toc296603341" 参考文献 PAGEREF_Toc296603341 \h 23HYPERLINK \l "_Toc296603342" 附录 PAGEREF _Toc296603342 \h 25HYPERLINK \l "_Toc296603343" 致谢 PAGEREF _Toc296603343 \h 38千万不要删除行尾的分节符,此行不会被打印。

Z(score模型对我国上市公司财务预警的适用性研究)-

Z(score模型对我国上市公司财务预警的适用性研究)-哈尔滨工业大学毕业设计(论文)主要方法有聚类分析和判别分析。

我国台湾学者陈昭荣通过研究和检验得到如下金融危机预测模型:y = 0.35 x1+0.67 x2-0.57 x3+0.29 x4+0.55 X5,其中y为判别函数值X1-快速总计/流动负债;X2-营运资本/总资本;X3-固定资本/净资本;X4-应收账款/净销售额;X5-现金流入/现金流出根据该模型,当Y值低于11.5时,企业可能在下一年发生财务危机。

此外,中国学者也对奥特曼的Z分数模型进行了大量的实证研究。

在《中国上市公司财务预警实证研究——基于Z评分模型的分析》一文中,金婷婷以中国72家上市公司为样本,运用实证分析方法,建立了基于Z评分模型的上市公司财务线性判别预警模型。

根据典型线性判别模型,危机企业和健康企业的平均Z值分别为 6.15546和13.13428,因此可以确定分界值为9.19487(6.15546和13.13428的平均值)。

王波运用“Z- score模型在中国上市公司适用性的实证研究”中的实证分析方法,对深圳40家制造企业的经营风险进行了评估,验证了“Z-Score方法”的有效性。

数据显示,奥特曼准则对中国上市公司仍有较好的适用性,但与该准则相比,我国ST公司的Z值相对较低。

本文对Z-score模型在中国上市公司的适用性进行了实证分析,试图寻找一种适合上市公司的预警模型。

梁谋、卞颖在《2 0 0 4 -2 0 0 8年中医药上市公司财务风险实证研究》中,利用Z值模型和上市公司年报数据,对27家中医药上市公司的财务状况进行了分析。

他们指出,企业应根据自身特点采取有针对性的策略来规避财务风险。

王永生和李杰的“Z值预警模型的研究与分析”对Z值预警模型进行了新的研究,考察了模型中各财务比率的权重和不变项。

比较每个模型的预测概率以获得其预测精度。

在此基础上提出了P模型(百分比模型)。

zscore模型在上市公司信用风险评价中的运用研究正文学位论文

本科生毕业论文(设计)题目:Z-score模型在上市公司信用风险评价中的运用研究学生姓名学号指导教师二级学院金融学院专业名称信用管理班级2011年5月18日声明及论文使用的授权本人郑重声明所呈交的论文是我个人在导师的指导下独立完成的。

除了文中特别加以标注和致谢的地方外,论文中不包含其他人已经发表或撰写的研究成果。

论文作者签名:年月日本人同意浙江财经学院有关保留使用学位论文的规定,即:学校有权保留送交论文的复印件,允许论文被查阅和借阅;学校可以上网公布全部内容,可以采用影印、缩印或其他复制手段保存论文。

论文作者签名:年月日Z-score模型在上市公司信用风险评价中的运用研究摘要:多元判别分析法是信用风险评价的重要方法之一,其中以Altman提出的Z-score为代表。

将Z-score模型运用于我国上市公司信用风险评价中,进行均值分析和趋势分析,得出上市公司的Z值及所对应的信用风险区域。

结果表明,Z-score模型能较为准确的预测我国上市公司的信用风险,且模型的运用效果并不因上市公司所处行业的不同而有显著差异;但发现模型预测具有时效性,预测结果的精准度与上市公司被处理的原因有一定关联。

文章提出可通过探索适应我国的指标体系、加入定性指标等方式使Z-score模型能更好的运用于我国上市公司的信用风险评估。

关键字:Z-score模型、信用风险。

A Studying on the Applicability of Z-score Model in Assessment ofCredit Risk of the Listed CompaniesAbstract:Multiple discriminant analysis is an important method of credit risk assessment, one of is the Altman's Z-score model. The Z-score model will be applied to assess the credit risk of the listed companies in our country, by using mean analysis and trend analysis to obtain the Z value of the listed companies and the credit risk area. The results show that Z-score model can predict the credit risk of listed companies in accurately, the results have no effect of the industries which the listed companies are. The accuracy of prediction has a relation with the cause of with the listed company to be processed. This paper proposes to explore the index system, add qualitative indicators etc. by doing so, Z-score model can make better use in China.Key words:Z-score model , credit risk .目录1 引言 (1)1.1 研究背景 (1)1.2 国外研究综述 (1)1.3 国内研究综述 (2)2 信用风险评估与Z-score模型 (3)2.1 信用风险 (3)2.1.1 信用风险的概念 (3)2.1.2 信用风险的度量 (4)2.2 Z-score模型 (4)2.2.1 Z-score模型判别式 (4)2.2.2 Z值范围划分 (6)2.2.3 将Z-score模型作为研究方法的原因 (6)3 研究方法与数据来源 (7)3.1 研究数据来源 (7)3.2 研究方法 (7)3.2.1 均值分析 (7)3.2.2 趋势分析 (8)3.3 变量计算公式 (8)4 实证结果与分析 (8)4.1 均值分析 (8)4.2 趋势分析 (10)4.3 综合分析:Z-score模型运用我国上市公司的优势与缺陷 (11)4.3.1 Z-score模型运用的优势 (11)4.3.2 Z-score模型运用的缺陷 (11)5 Z-score运用于我国上市公司信用风险评估的建议 (12)5.1 探索合乎我国实际的Z-score模型指标体系和变量计算方法 (12)5.2 引入定性指标辅助模型判断,建立上市公司信用数据库 (12)5.3 完善上市公司信息披露制度,提高信息质量 (13)参考文献 (14)1引言1.1研究背景信用风险是金融市场上最古老的一类风险,但自其出现以来对世界经济中的各个主体产生着深远的影响,并牵制着经济的发展。

z-score模型判别标准-概念解析以及定义

z-score模型判别标准-概述说明以及解释1.引言概述部分的内容编写如下:1.1 概述随着企业风险管理的重要性不断提升,各种风险评估模型应运而生。

其中,Z-score模型作为一种经典的企业违约预测模型,在风险评估领域发挥着重要的作用。

本文将对Z-score模型进行深入介绍,并探讨其应用领域、优缺点以及在实际应用中的价值。

Z-score模型最初由Edward Altman于1968年提出,旨在通过计算企业的财务比率来预测企业的违约概率。

通过Z-score模型,我们可以通过企业的财务数据评估其违约风险水平,为投资者、金融机构和企业提供决策依据。

Z-score模型的核心思想是将多个财务指标进行线性组合,并将组合后的结果转化为标准正态分布。

这种方法使得我们可以将不同企业的财务状况进行比较,从而评估其违约概率。

Z-score模型使用的财务指标包括资产规模、盈利能力、财务稳定性、偿债能力等,这些指标能够综合反映企业的财务状况及其偿债能力。

在实际应用中,Z-score模型主要应用于企业的信用评级、金融机构的风险管理以及投资者的投资决策等方面。

其优点在于使用简单、计算方法明确,可以较为准确地预测企业的违约风险。

然而,Z-score模型也存在一些局限性,比如对特定行业和国家的适应性差、对宏观经济因素的敏感性较强等。

本文将详细介绍Z-score模型的原理和计算方法,进一步讨论其在不同领域的应用情况以及相关优缺点。

通过对Z-score模型的深入研究和分析,我们可以更好地理解和利用这一模型,为企业风险管理和投资决策提供有力的支持。

1.2 文章结构文章结构部分应包括以下内容:文章结构是指本文的整体组织框架和各个部分的安排顺序。

本文旨在探讨Z-score模型的判别标准,为读者提供一种评估数据健康状况的方法。

为了能够系统地介绍Z-score模型及其应用领域、优缺点以及重要性,本文分为引言、正文和结论三个部分。

引言部分主要介绍了本文的背景和目的。

探讨Z-score模型在我国上市公司财务预警中的适用性

探讨Z-score模型在我国上市公司财务预警中的适用性摘要:财务危机预警理论的核心是财务危机预警模型,本文选取z-score模型为分析对象,以我国日用电子器具制造业为研究样本,对z-score模型在我国上市公司的适用性进行研究,结果显示模型对于st组企业的适用性明显优于其在正常经营企业的适用程度。

关键词:z-score模型;财务预警;制造业上市公司一、引言虽然企业的经营目标随着经济环境的变化而变化,但其实质上从没有离开对财富积累的渴望和资本增值的追逐。

而企业经营过程的的众多不确定性,又注定会促使企业管理者必须关注经营过程中的各种风险,财务预警理论作为研究企业财务风险(困境)的主要工具也就在这种大背景下应运而生。

财务预警理论的雏形最早可以追溯到1932年美国经济学家paul j. fitzpatrick的一篇名为《成功工业企业与失败工业企业财务比率的比较》文章中,fitzpatrick在经过一系列分析后指出“企业财务比率不仅能够反映企业财务状况与经营成果,更重要的是它对企业的未来具有预测功能”,由此开启了财务预警理论的研究思潮;此后经过几十年的发展,企业财务预警模型经历了由单一变量到多元变量、再到人工神经网络分析财务危机预警的发展历程。

本文拟采用实务中运用较为广泛的z-score模型对我国的制造业上市公司财务数据进行分析,以检验该模型在我国公司中的适用性和契合程度,以期对公司管理者有所启发。

二、z-score模型概述(一)z-score模型的提出z-score模型由美国纽约大学的edward i.altman教授创立,也是第一个多元变量模型,altman教授在1968年9月的《财务月刊》(the journal of finance)上发表了这一成果,其在文中运用多元统计分析中的差异分析方法,通过对在1946-1965年间申请美国《破产法》第10章保护的33家破产企业和33家正常经营企业的财务数据配对抽样,建立了一个以财务比率为基础的预测企业财务状况的多元变量财务预警模型,即z-score模型。

传媒行业上市公司Z-Score模型分析

每 股净 资 产x H B 流通 股 数 。) 【 4 反 映 了

投 资者 对公 司前 景 的判断 ,指 标越 高 说 明市 场 对企 业 的发 展预 期 较 高 , 企

Z值 为 判 别 函数 值 ,反 映 财务 风

险 的大小 。 z值 越 小 , 企业 财务 风 险越

大, 破产 可 能性 越大 。 E d w a r d I A l t m a n

C O M M E R C I A L A C C O U N T I N G

财 务管理

德嫘

蝴

口 曹李 越

许 群( 教授 )

二、 实 证 分 析

( 中国地质 大 学( 北京) 人 文经 管 学院 北 京 1 0 0 0 8 3 )

摘要 : 财务风险的防范对企业的持续稳定发展有着重大的影响 本文以3 2家

一

本 的持续 减少 ,会 导致 企业 资 金周 转

不灵, 企业 容易 陷入 短期 偿债 危机 。

高, 新媒 体迅 速 成长 , 传 统媒 体正 逐 步 寻求 通过 结构 调整 达 到与新 媒体 融 合 发 展 。机遇 与挑战并存 , 传媒 行业 在发

展 过程 中更 要注重 财务风 险的控制 . 在

业 具有 投 资价值 。股 票市 价应 按 当年

最 后一 个交 易 日的 收盘价 计算 。 X 为 主 营业 务收 入/ 资产 总 额 , 即

是 随着 传媒 行业 的快 速发展 ,我 国传 媒 行 业 面 临着 产 业 格局 重 构 的挑 战 , 数字 技术 、 信 息技术 、 网络技 术 的全 面 普及 ,以数 字媒 体为 代表 的新媒 体 发

能 力越 强 。

有 效降低企 业财务 风险的基础 上 , 抓住 良好 的发展 机遇 ,以发 展成为 跨媒体 、 跨 行业 、 跨地 区的“ 大传媒 ” 产业 。

Z - Score 模型

3

亏损的现象。对于上市公司

而言, 我国学者一般认为, 公司如果因财务状况异常而 被特别处理( specialtreat) ,

对企业的经营管理活动进

行分析和预测,发现企业 在经营过程中潜在的财务 风险, 提醒企业管理者及

对企业的财务状况进行

检测,及时发现潜在风 险并采取有效措施阻止 企业财务状况进一步恶

Z - Score 模型从企业的资产规模、 变现 能力、 获利能力、 偿债能力、 资产利用 效率等方面综合反映了企业的财务状况, 在财务预警模型中具有十分重要的作用。 Altman 教授通过研究分析得出: Z 值越小,

企业发生破产的可能性越大,其面临的风

险也将越大。通过对美国企业的分析得出, Z 值的临界值为1.8.

X1反映企业资产的变现能力和规模特征,如果X1的值不断 减小,则表明企业持续亏损; X2反映企业的累积获利能力,该比率越大,说明企业抵抗 风险的能力越强;

X3即资产利润率,反映企业不考虑税收和财务杠杆因素时 企业资产的盈利能力,主要从企业各种资金来源角度对企 业资产的使用效益进行评价;

X4衡量企业的资本结构,X4的值越高,说明企业越有投资 价值。以上公式中分子的计算主要是对上市公司而言; X5即总资产周转率,反映企业全部资产的使用效率,衡量 企业资产获得销售收入的能力。如果 X5的值较高,则说明 企业利用全部资产进行经营效率 。

Z 为判别函数值

X2 = 期末留存收益 /总资产 = ( 未分配利润 +盈余公积) / X1 = 营运资金 /总资产

总资产

= ( 期末流动资产—期

末流动负债) /总资产

X5 = 主营业务收入 /总资产

X4= 期末股东权益市场价值 /总负债= ( 未流通的股票账面价值 + 流通股票期 X3 = 息税前利润 /总 资产 = ( 税前利润 + 财务费用) /总资产 末市价) /总负债= ( 每股净资产 × 非流 通股数 + 每股市价 ×流通股数) /总负 债。

上市公司财务预警 Z-SCORE 模型及其在中国的运用

上市公司财务预警 Z-SCORE 模型及其在中国的运用摘要:财务危机预测是现代企业财务管理的一个重要内容,建立一套有效的财务危机预警模型是十分重要的。

本文在介绍z-score模型及其修正模型—y分数模型的基础上,以“云南白药”为例,探究他们在中国的适用性,提出引入非财务指标作为财务预警模型的新发展,同时提醒财务使用者在使用财务数据应去伪存真,才能使模型结果更为准确。

关键词:财务预警z-score模型y分数模型1.引言企业存在的目的和价值是以其所掌握的经济资源去创造最大的经济财富,实现其资产的不断增值。

然而,在企业的生产经营过程中会受到各种事先无法预料的不确定性因素的影响,,再加之经营管理者本身的业务素质和管理经验等,均可能使企业陷入财务危机的困境。

因此,财务危机预测成为现代企业财务管理的一个重要内容。

建立一套有效的财务危机预警模型, 通过获知上市公司的预警信号,能够改善公司的融资、投资、审计、经营和财务状况。

同时, 这套系统对国家证券监管部门监控上市公司质量和减少证券市场风险也有着重要的现实意义。

本文主要以“云南白药”为例,探究z-score财务预警模型及国内学者发展的y分数财务预警模型在中国上市公司的适用性。

2.模型介绍2.1z-score财务预警模型z-score模型是由美国edward i.altman教授在1968年提出的。

他把22个有可能预示公司发生问题的财务比率变量分为流动性、获利能力、财务杠杆、偿债能力和周转能力5大指标,并利用多元判别分析技术,在每一类财务比率中选取1个最具有区别预测能力的指标放入模型中,得出z模型。

其基本表达式为:z= 0.012x1+ 0.014x2+ 0.033x3+0.006x4+ 0.999x5其中,x1:净营运资本/资产总额;x2:留存收益/资产总额;x3:息税前利润/资产总额;x4:股权市场价值/负债账面价值总额;x5:营业收入/资产总额。

该模型实际上是通过五个变量,将反映企业偿债能力的指标(x1、x4)、获利能力指标(x2、x3)和营运能力指标(x5)有机联系起来,综合分析预测企业财务失败或破产的可能性。

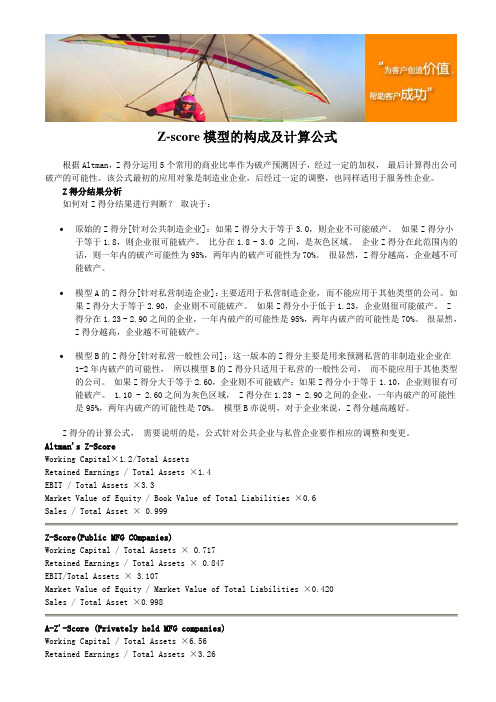

Z-score模型的构成及计算公式

Z-score模型的构成及计算公式根据Altman,Z得分运用5个常用的商业比率作为破产预测因子,经过一定的加权,最后计算得出公司破产的可能性。

该公式最初的应用对象是制造业企业,后经过一定的调整,也同样适用于服务性企业。

Z得分结果分析如何对Z得分结果进行判断?取决于:•原始的Z得分[针对公共制造企业]:如果Z得分大于等于3.0,则企业不可能破产。

如果Z得分小于等于1.8,则企业很可能破产。

比分在1.8 - 3.0 之间,是灰色区域。

企业Z得分在此范围内的话,则一年内的破产可能性为95%,两年内的破产可能性为70%。

很显然,Z得分越高,企业越不可能破产。

•模型A的Z得分[针对私营制造企业]:主要适用于私营制造企业,而不能应用于其他类型的公司。

如果Z得分大于等于2.90,企业则不可能破产。

如果Z得分小于低于1.23,企业则很可能破产。

Z 得分在1.23 - 2.90之间的企业,一年内破产的可能性是95%,两年内破产的可能性是70%。

很显然,Z得分越高,企业越不可能破产。

•模型B的Z得分[针对私营一般性公司]:这一版本的Z得分主要是用来预测私营的非制造业企业在1-2年内破产的可能性,所以模型B的Z得分只适用于私营的一般性公司,而不能应用于其他类型的公司。

如果Z得分大于等于2.60,企业则不可能破产;如果Z得分小于等于1.10,企业则很有可能破产。

1.10 - 2.60之间为灰色区域, Z得分在1.23 - 2.90之间的企业,一年内破产的可能性是95%,两年内破产的可能性是70%。

模型B亦说明,对于企业来说,Z得分越高越好。

Z得分的计算公式,需要说明的是,公式针对公共企业与私营企业要作相应的调整和变更。

Altman's Z-ScoreWorking Capital×1.2/Total AssetsRetained Earnings / Total Assets ×1.4EBIT / Total Assets ×3.3Market Value of Equity / Book Value of Total Liabilities ×0.6Sales / Total Asset × 0.999Z-Score(Public MFG COmpanies)Working Capital / Total Assets × 0.717Retained Earnings / Total Assets × 0.847EBIT/Total Assets × 3.107Market Value of Equity / Market Value of Total Liabilities ×0.420Sales / Total Asset ×0.998A-Z'-Score (Privately held MFG companies)Working Capital / Total Assets ×6.56Retained Earnings / Total Assets ×3.26EBIT / Total Assets ×6.72Market Value of Equity / Market Value of Total Liabilities ×1.05 B-Z'-Score(Privately held non-MFG Companies)。

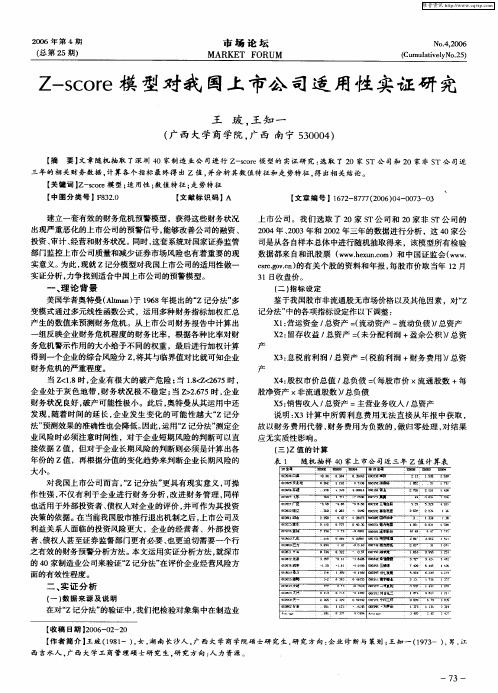

Z—score模型对我国上市公司适用性实证研究

随机 抽 样 4 0家上 市 公 司近 三年 z 值 计 算 表

:m

“ 0

鲫

.

0

} 女

4 0帅 单 3 0£ 5 m

z m

I5 . , I Z5 l I

: " 。 L

作性 强 , 不仅 有利于企 业进行 财务分析 , 改进 财务管 理 。 同样 也适用 于外部 投资者 、 债权人对企业 的评价 , 可作为其投资 并

建立一套有效 的财务危机预警模型 ,获得这些 财务状况

上市公 司 。我 们选 取 了 2 0家 s T公 司和 2 非 s 0家 T公 司 的

2 0 年 、0 3年 和 20 04 20 0 2年三年的数据进行分析 ,这 4 家公 0 司是从 各 自样本 总体中进行随机抽取得来 ,该模型所有检验

n

I‘

,

O

= 白野

5 3 ,

*s l 亚 2亘

∞“ 羽

; ¨

:斓 t理 ‘

o c 鲁蛀璎 o 皇

I∞ ● 3 ∞ c T 6 ‘ ” ’

3s 舞

3 I39 ; I

∞ : 3器 乐

’ 0lO I

O

O ∞

∞ ∞ 话 电 器

产

组 反映企业财务危机程度的财务 比率 ,根据各种 比率 对财

务危 机警示作用的大小给予不同 的权重 ,最后进行加权 计算 得到 一个企业 的综合风险分 z 将其与临界值对 比就可知企业 , 财务危机 的严重程度。

当 Z I8时 , <. 企业 有很大 的破 产危 险 ; 18Z 2 7 , 当 . < 6 5时 < 企业处 于灰色地 带 , 财务状况 极不稳 定 ; Z 26 5时 , 业 当 > .7 企

基于Z-score模型的双汇集团财务风险预警研究

基于Z-score模型的双汇集团财务风险预警研究基于Z-score模型的双汇集团财务风险预警研究引言:财务风险预警是企业管理者、投资者和监管机构关注的一个重要问题。

随着双汇集团近年来快速发展,面临着越来越多的财务风险挑战。

本文旨在通过基于Z-score模型的研究,对双汇集团的财务状况进行评估,并提出相应的预警建议。

一、Z-score模型的基本原理Z-score模型是由Edward Altman教授于1968年提出的,通过数学统计的方法,综合考虑公司的盈利能力、偿债能力、稳定性等多个财务指标,通过计算模型得出的分数来评估企业的倒闭概率。

该模型被广泛应用于财务风险评估和企业破产预测。

二、财务指标的选择及数据准备为了建立Z-score模型对双汇集团的财务风险进行评估,我们选择了常用的五个指标:流动资产占总资产比例(X1)、工商注册资本与净资产比例(X2)、税前利润与固定资产比例(X3)、总负债与总资产比例(X4)和营业收入与总资产比例(X5)。

我们从双汇集团的财务报表中获得了相关数据,并进行一定的调整和修正,确保数据的准确性和可靠性。

三、Z-score模型应用于双汇集团财务风险评估根据Z-score模型的公式,我们将双汇集团的财务数据代入计算,得出了该集团的Z-score值,用于评估其财务风险水平。

根据经验判断,Z-score值在1.81以下表示企业面临着较高的倒闭风险,而在2.99以上则意味着风险较低,介于两者之间则表示风险中等。

四、双汇集团财务风险评估结果根据Z-score模型得出的结果,双汇集团的Z-score值为2.35,处于中等风险水平。

这表明该集团财务状况相对稳定,但仍需密切关注。

同时,我们将该结果与过去几年的数据进行对比,发现双汇集团的财务风险在过去三年间逐渐上升,这提示了集团在财务管理方面可能存在一些问题。

五、财务风险预警建议基于对双汇集团财务风险评估结果的分析,我们提出以下预警建议:1. 提高现金流管理能力:加强对现金流的监控和分析,预测和应对可能的资金供需问题。

Z-score财务预警模型在上市公司应用的实证研究

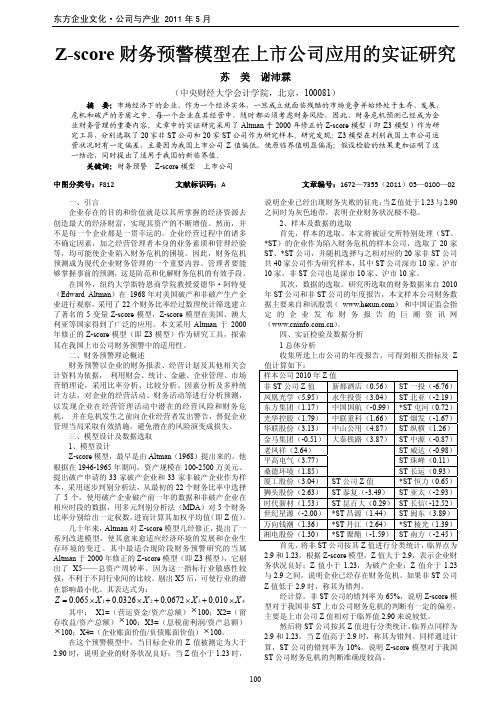

东方企业文化·公司与产业 2011年5月100Z-score 财务预警模型在上市公司应用的实证研究苏 美 谢沛霖(中央财经大学会计学院,北京,100081)摘 要:市场经济下的企业,作为一个经济实体,一旦成立就面临残酷的市场竞争并始终处于生存、发展、危机和破产的矛盾之中。

每一个企业在其经营中,随时都必须考虑财务风险,因此,财务危机预测己经成为企业财务管理的重要内容。

文章中的实证研究采用了Altman 于2000年修正的Z-score 模型(即Z3模型)作为研究工具,分别选取了20家非ST 公司和20家ST 公司作为研究样本。

研究发现:Z3模型在判别我国上市公司运营状况时有一定偏差,主要因为我国上市公司Z 值偏低,使原临界值明显偏高;假设检验的结果更加证明了这一结论,同时提出了适用于我国的新临界值。

关键词:财务预警 Z-score 模型 上市公司 中图分类号:F812 文献标识码:A 文章编号:1672—7355(2011)05—0100—02 一、引言企业存在的目的和价值就是以其所掌握的经济资源去创造最大的经济财富,实现其资产的不断增值。

然而,并不是每一个企业都是一贯幸运的。

企业经营过程中的诸多不确定因素,加之经营管理者本身的业务素质和管理经验等,均可能使企业陷入财务危机的困境。

因此,财务危机预测成为现代企业财务管理的一个重要内容。

管理者要能够掌握事前的预测,这是防范和化解财务危机的有效手段。

在国外,纽约大学斯特恩商学院教授爱德华·阿特曼(Edward Altman )在 1968年对美国破产和非破产生产企业进行观察,采用了22个财务比率经过数理统计筛选建立了著名的5变量Z-score 模型,Z-score 模型在美国、澳大利亚等国家得到了广泛的应用。

本文采用Altman 于2000年修正的Z-score 模型(即Z3模型)作为研究工具,探索其在我国上市公司财务预警中的适用性。

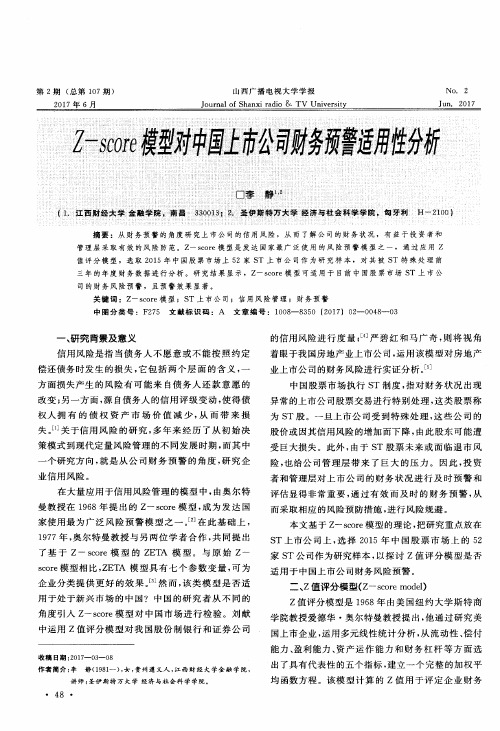

Z-score模型对中国上市公司财务预警适用性分析

麓

—

㈠ _l 曩 i  ̄ i Wi l i

努 帮

— 口 李

薯 叠

静 z =

l 江西财经大学: 金融学 院 南昌

3 3 0 ¨ 0 l 3 邑 圣伊斯特 万大学 经 济与社会科 学学院 ,匈牙利 H ̄2 i 0 o)

摘 要 :从 财 务 预 警 的 角度 研 究 上 市 公 司 的信 用 风 险 ,从 而 了解 公 司 的 财 务 状 况 ,有 益 于 投 资 者 和

第 2期 ( 总第 1 0 7期 ) 20 1 7年 6 月

山 西 广 播 电 视 大 学 学 报

J o u r n a l o f S h a n x i r a d i o & TV Un i v e r s i t y

N O. 2

J u n .2 0 1 7

者 和 管 理 层 对 上 市 公 司 的 财 务 状 况 进 行 及 时 预 警 和

策模式到 现代定 量风险管理 的不 同发展 时期 , 而其 中

一

个研究 方 向, 就是 从 公 司财 务 预警 的 角度 , 研 究 企

业信用风 险 。 在大量应 用于信 用风险管 理的模 型 中, 由奥尔 特

S T上市公 司上 , 选择 2 0 1 5年 中 国股 票 市 场 上 的 5 2 家 S T公 司作 为研究样 本 , 以探 讨 Z值评 分模 型是 否

适 用 于 中 国上 市 公 司 财 务 风 险 预 警 。

二、 Z值 评分模 型 Z -s c o r e mo d e 1 ) Z值 评分模 型是 1 9 6 8年 由美 国纽 约大 学斯特 商 学 院教授 爱德华 ・ 奥尔特曼教 授提 出 , 他通 过研 究美

基于Z-Score模型的财务困境预测研究

基于Z-Score模型的财务困境预测研究

Z-Score模型是对企业的财务健康状况进行评估的一种有效工具,它可以及时发现企业所处的财务困境,从而采取适当的有效措施控制风险和提高绩效。

在相关研究中, Z Score模型被认为是有效预测企业破产的重要工具。

Z Score模型由Altman提出,是以算法方式将各种财务因素计算成一个数值,这是一个综合性的分值,用来评价一个企业的整体财务健康状况。

Z-Score模型由五个财务因素组成:总资产、总负债、经营活动的现金流量、净利润和市场价值。

每个因素都有一个固定的分值,最终计算Z Score得分是将这五个因素的分值进行综合计算得到的。

如果一家公司的Z Score得分低于2.99,就代表其处在财务困境的边缘;如果得分低于1.80,就判断企业处在一种财务困境状态,而得分高于2.99,就表示其处在良性发展状态中。

通过深入地分析,有许多研究表明,Z Score模型能够准确地预测企业的财务困境,是一种有用的工具,可以有助于企业进行财务风险防范和预测。

此外,该模型已经被许多人应用于垃圾债务清算中,并在进行投融资决策时能够提供准确的指引。

总的来说,Z-Score模型是一个综合性的模型,可以帮助企业进行财务健康状况的诊断和预测,让企业采取相应措施以避免财务危机。

基于Z-score模型的上市公司财务风险预警研究———以华谊兄弟为例

N ORTHERN ECONOMY AND TRADE近年来,经济及金融产业发展迅速,国家逐步开放政策,传媒行业开始探寻其发展之路。

因此,传媒行业发展迅速,财务风险提高。

为防控财务风险,建立财务风险预警模型,能及时有效地识别企业财务风险并加以防范,有利于企业管理者进行有效的风险规划,使企业健康持续的发展。

本文提取华谊兄弟传媒集团2015-2019的财务指标数据,以Ed-ward Altman 提出的Z-score 模型为基础展开分析,最终量化风险并评级。

通过Z-score 模型对企业财务风险的测定理论研究,迅速识别企业财务危机并及时预警、管控财务风险,不仅对华谊兄弟公司发展带来积极影响,同时也对行业发展提供理论指导。

一、文献综述1968年,Edward Altman 以三十多家非破产和破产公司为样本,选取五个最重要的财务指标建立财务预警模型,首次提出Z-Score 模型。

经过反复试验,Z-Score 模型对于企业破产预测结果准确率达到90%以上。

近年来有关财务风险相关课题研究,专家和学者们为使风险因素考虑更全面,所使用的技术手段分析模型也更为先进。

周首华、王平(1996)将Z 值模型加入现金流信息,改进提出F-Score 模型,F-Score 模型针对我国企业的财务危机预测准确性更高,大幅提升企业财务风险的综合预警能力。

徐凯等人(2014)利用Z-Score 模型对医药公司进行实证研究,研究显示Z 值越大企业财务状况越好,反之越差。

卢贤义和吴世农(2001)选取企业出现危机之前五年的财务数据,分别利用单变量模型和多变量模型进行风险识别,结果表明多变量模型的识别结果优于单变量模型。

郑鹏和李雅宁(2012)将现有预警指标体系重新分类、改进、筛选和补充,使其可以对企业预警监控更全面,从而使财务风险预警的有效性和准确性更高。

二、Z-Score 财务风险预警模型Edward Altman 认为,企业各项财务指标皆有联系且对于企业财务风险影响也不尽相同。

Z-score模型

纽约大学斯特恩商学院教授爱德华·阿特曼(Edward Altman)在1968年就对美国破产和非破产生产企业进行观察,采用了22个财务比率经过数理统计筛选建立了著名的5变量Z-score模型。

Z-score模型是以多变量的统计方法为基础,以破产企业为样本,通过大量的实验,对企业的运行状况、破产与否进行分析、判别的系统。

Z-score模型在美国、澳大利亚、巴西、加拿大、英国、法国、德国、爱尔兰、日本和荷兰得到了广泛的应用。

模型A公开上市交易的制造业公司的破产指数模型:Z = 1.2X1 + 1.4X2 + 3.3X3 + 0.6X4 + 0.99X5X1 = 流动资本 / 总资产 = (流动资产—流动负债) / 总资产这一指标反映流动性和规模的特点。

流动资本=流动资产-流动负债,流动资本越多,说明不能偿债的风险越小,并可反映短期偿债能力。

X2 = 留存收益 / 总资产 = (股东权益合计—股本) / 总资产这一指标衡量企业积累的利润,反映企业的经营年限。

X3 = 息税前收益 / 总资产 = (利润总额 + 财务费用) / 总资产这一指标衡量企业在不考虑税收和融资影响,其资产的生产能力的情况,是衡量企业利用债权人和所有者权益总额取得盈利的指标。

该比率越高,表明企业的资产利用效果越好,经营管理水平越高。

X4 = 优先股和普通股市值 / 总负债= (股票市值 * 股票总数) / 总负债这一指标衡量企业的价值在资不抵债前可下降的程度,反映股东所提供的资本与债权人提供的资本的相对关系,反映企业基本财务结构是否稳定。

比率高,是低风险低报酬的财务结构,同时这一指标也反映债权人投入的资本受股东资本的保障程度。

X5 = 销售额 / 总资产这一指标衡量企业产生销售额的能力。

表明企业资产利用的效果。

指标越高,表明资产的利用率越高,说明企业在增加收入方面有良好的效果。

判断准则:Z<1.8,破产区;1.8≤Z<2.99,灰色区;2.99<Z,安全区Edward Altman对该模型的解释是:Z-score 越小,企业失败的可能性越大,Z-score小于1.8的企业很可能破产。

z score分析报告

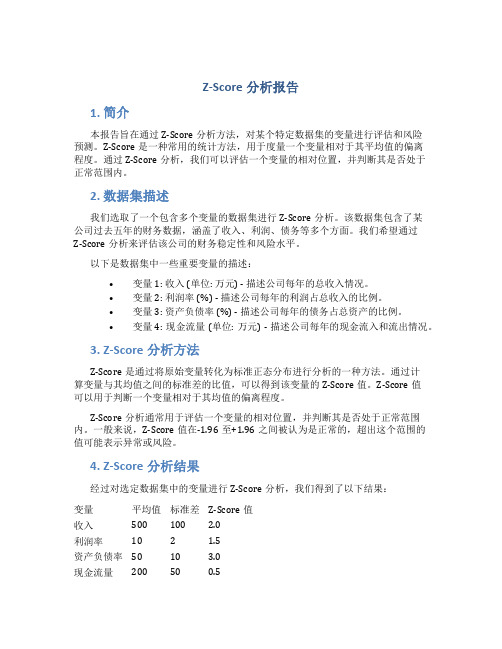

Z-Score分析报告1. 简介本报告旨在通过Z-Score分析方法,对某个特定数据集的变量进行评估和风险预测。

Z-Score是一种常用的统计方法,用于度量一个变量相对于其平均值的偏离程度。

通过Z-Score分析,我们可以评估一个变量的相对位置,并判断其是否处于正常范围内。

2. 数据集描述我们选取了一个包含多个变量的数据集进行Z-Score分析。

该数据集包含了某公司过去五年的财务数据,涵盖了收入、利润、债务等多个方面。

我们希望通过Z-Score分析来评估该公司的财务稳定性和风险水平。

以下是数据集中一些重要变量的描述:•变量1: 收入 (单位: 万元) - 描述公司每年的总收入情况。

•变量2: 利润率 (%) - 描述公司每年的利润占总收入的比例。

•变量3: 资产负债率 (%) - 描述公司每年的债务占总资产的比例。

•变量4: 现金流量 (单位: 万元) - 描述公司每年的现金流入和流出情况。

3. Z-Score分析方法Z-Score是通过将原始变量转化为标准正态分布进行分析的一种方法。

通过计算变量与其均值之间的标准差的比值,可以得到该变量的Z-Score值。

Z-Score值可以用于判断一个变量相对于其均值的偏离程度。

Z-Score分析通常用于评估一个变量的相对位置,并判断其是否处于正常范围内。

一般来说,Z-Score值在-1.96至+1.96之间被认为是正常的,超出这个范围的值可能表示异常或风险。

4. Z-Score分析结果经过对选定数据集中的变量进行Z-Score分析,我们得到了以下结果:变量平均值标准差Z-Score值收入500 100 2.0利润率10 2 1.5资产负债率50 10 3.0现金流量200 50 0.5根据上表中的Z-Score值,我们可以对每个变量进行评估和风险预测。

•收入: 该公司的收入Z-Score值为2.0,超过了正常范围,并且偏向正方向。

这可能表示该公司的收入相对于平均水平较高,具有较低的风险。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

传媒行业上市公司Z―Score模型分析

传媒行业上市公司Z―Score模型分析

摘要:财务风险的防范对企业的持续稳定发展有着重大的影响,

本文以32家传媒行业上市公司为研究样本,运用“Z-Score”模型对

我国传媒行业上市公司的财务风险进行实证分析,并根据对Z值均值、Z值分布结果、变量指数均值的分析结果及行业发展特点提出建议,

以期能够为我国传媒行业上市公司在防范财务风险方面提供些许借鉴。

关键词:财务风险“Z-Score”模型上市公司传媒行业

几年我国传媒行业发展迅猛,产业内部的产值规模及组成结构都产

生了较大的变化,随着传媒行业发展环境的不断优化,科技含量不

断提高,新媒体迅速成长,传统媒体正逐步寻求通过结构调整达到

与新媒体融合发展。

机遇与挑战并存,传媒行业在发展过程中更要

注重财务风险的控制,在有效降低企业财务风险的基础上,抓住良

好的发展机遇,以发展成为跨媒体、跨行业、跨地区的“大传媒”

产业。

一、财务风险分析模型――“Z-Score”模型

“Z-Score”模型就是一种多变量预测财务风险的模型,即运用

反映企业资产流动性、累计获利能力、投资价值等多种财务指标加

权汇总产生的总判别分(即Z值)对财务风险量化分析。

Z值判别函数表达式如下:

Z=1.2X1+1.4X2+3.3X3+0.6X4+0.999X5

Z值为判别函数值,反映财务风险的大小。

Z值越小,企业财务

风险越大,破产可能性越大。

Edward I Altman教授的研究结果表明,如果Z值小于1.81,则企业财务危机严重,如果Z 值在1.81- 2.99

之间,则企业财务状况处于“灰色地带”,即财务状况不明晰,企业

可能会出现破产情况,应重视财务风险的控制。

如果Z值大于 2.99,则表明企业财务状况良好,企业财务风险较低。

X1为营运资本/资产总额,反映了企业资产的流动性。

X1值越

大,说明企业资产流动性越好。

企业的营运资本的持续减少,会导

致企业资金周转不灵,企业容易陷入短期偿债危机。

X2为留存收益/资产总额,反映了企业的累积获利能力。

上市公司期末留存收益是指盈余公积加未分配利润。

X2越大,说明企业筹资和再投资能力越强。

X3为息税前利润/资产总额,息税前利润即利润总额加财务费用,X3越大,说明企业在不考虑税收时资产的盈利能力,该指标主

要是从企业资金来源的角度对企业资产的使用效益进行评价。

X4为股票总市值/负债账面价值,股票总市值为每股市价×流通股

数+每股净资产×非流通股数。

X4反映了投资者对公司前景的判断,指标越高说明市场对企业的发展预期较高,企业具有投资价值。

股

票市价应按当年最后一个交易日的收盘价计算。

X5为主营业务收入/资产总额,即总资产周转率,该指标反映企业总资产的使用效率。

X5越大,说明企业利用资产进行经营的成果好,利用率高,销售能力强;反之,则说明企业资产利用率低,最终会影响企业的获利能力,这时应促进企业挖掘潜力、提高市场占有率,提高资产利用率。

二、实证分析

(一)样本选取

文化传媒行业涉及平面出版业、有线电视网络运营商、电影电

视制作商、公关广告业、互联网媒体以及近年来兴起的动漫、游戏、移动互联网等。

本文根据证监会行业分类,初步确定国内文化传媒

行业上市公司的选取范围,然后以上市公司年度报告中的主营业务

属于文化传媒类为依据,最终确定了32家研究样本。

由于多数文化传媒类公司的上市时间集中在2010-2012年这一

区间,所以,本文选取了2011到2012年这一时间段的财务数据进

行分析。

使用的数据均来源于上市公司年报以及新浪财经等。

(二)分析过程

本文通过对32家样本公司2011年和2012年财务数据资料进行

统计,运用Z值模型进行计算分析,具体如下:

1.Z值年平均值分析。

32家传媒行业上市公司Z值均值2011年

为6.61、2012年为4.99。

可见,2011年和2012年上市公司的Z值均值均大于2.99,说明传媒行业上市公司的总体财务状况良好,财务风险低。

这和近年来传媒行业蓬勃发展有着密不可分的关系。

然而,2012年的Z值均值相较于2011年下降了24.51%,主要原因是随着传媒行业的快速发展,我国传媒行业面临着产业格局重构的挑战,数字技术、信息技术、网络技术的全面普及,以数字媒体为代表的新媒体发展势头迅猛,传统传媒行业的业务空间受到挤压,行业竞争加剧。

另外,受全球经济形势低迷的影响,国内整体经济增长速度放缓,对整个传媒行业都有一定影响。

2.Z值分布结果分析。

根据Z值的临界数据值,按不同的区间

进行分组统计。

2011年32家传媒行业上市公司有两家的财务状况

处于“灰色地带”,其余30家的Z值大于2.99,占企业数量的

93.75%,财务状况良好。

2012年,有6家上市公司的Z值小于

1.88,公司存在严重的财务风险,占企业数量的18.75%,有6家的Z值在1.88-

2.99之间,处于“灰色地带”,占企业数量的18.75%,有20家的Z值大于2.99,财务状况良好,占企业数量的62.5%。

新媒体对传统媒体构成了强有力的竞争,传统媒体收入来源单一,成本持续上涨,使传统媒体面临更加激烈的竞争,致使财务风险进一步加大。

3.变量数值X对Z值影响分析。

财务状况越好的区间,X1、X3和X5的均值越大,说明企业资产流动性、盈利能力、总资产周转率与Z值大小密切相关。

对Z值影响最大的变量是X4。

在Z≤1.81区间,2012年X4的值为1.421,在1.81 三、结论及建议(一)加强资产的流动性

文化传媒行业一个显著的特点就是流动资产、无形资产在资产中所占比重相比于固定资产要高,特别是无形资产,如知识产权、商誉等,所占比例更为突出,对文化产业盈利的影响不可忽视。

同时,文化产品生产在机器设备、厂房建筑上的投入往往有限,更多的投入是在技术创新、产品营销、人力资源等方面,因此,这必然要求加强公司资产流动性管理。

另外,文化传媒企业产品资本回收期较长,同时在产出、销售方面面临较高的风险。

如果不能合理预

测、引领消费者偏好,那么产品很容易出现滞销,使企业面临巨大的破产风险。

(二)提高盈利能力,保证资金的良性循环

随着文化传媒行业的繁荣发展,高投入高回报的行业特点也让公司的投资信心越发增强,并且,随着风险投资和私募资金的加入,使得文化传媒企业的资产规模逐渐扩大,文化传媒企业的投资实力日益增强。

例如电影行业,面对国外电影的竞争,高投入是国内电影与国外电影博弈的手段之一。

所以,公司需要提高盈利能力,增大市场占有率,进而可以获得更高的回报,逐渐形成一个良性循环,降低财务风险。

(三)通过横向、纵向的整合和结构调整,实现多元化发展

文化传媒行业应该更加注重多元化的发展。

企业集团发展到一定规模后势必会发生跨行业、多元化的产业扩张行为,寻求集团经营的多点支撑,并由此建构起企业合理的产业链,以降低生产成本,增加竞争优势,提高企业的抗风险能力。

多元产业扩张是企业集团增加收益机会、分散经营风险的必由之路,也是现代企业经营发展的必然趋势。

横向的整合可以降低企业成本,扩大企业规模;纵向的整合可以使得上下游的产业链条连接起来,从而发挥综合协作的优势。

传统媒体与新媒体之间的融合、产业之间的相互渗透,可以使企业获取更多的利润。

实施相关多元化战略的媒体,整合、优化了资源,提高了资源的效率,并利用品牌延伸等战略,充分发展了集团的核心业务和基础业务,着力打造核心竞争力,使其成本降低,充分发挥了1+1>2的协同效应。

比如一家以报纸为主营业务的公司,将业务拓展到手机报、网络之后,生产的内容产品可以通过多个渠道发行出去,获得更多的发行、更多的广告费用及相关的衍生价值。

通过这些方式,可以形成一个多媒体集团,提升企业的整体价值,从而提高在市场上的竞争力。

Z

参考文献:

1.向德伟.运用“Z记分法”评价上市公司经营风险的实证研究[J].会计研究,2002,(11).

2.王海翔.论企业财务风险及其控制[D].首都经济贸易大学,

2005.

3.王力申,罗华伟.基于Z值模型分析农业上市公司财务危机[J].商业现代化,2008,(9).

作者简介:

曹李越,女,中国地质大学(北京)人文经管学院硕士研究生。

研究方向:财务会计理论与实务。

许群,女,中国地质大学(北京)人文经管学院教授。

研究方向:财务会计理论与实务。

------------最新【精品】范文。