伊利蒙牛财务报表分析

伊利综合财务分析报告(3篇)

第1篇一、前言伊利集团作为中国乳业的领军企业,自1993年成立以来,始终秉承“伊利即品质”的理念,致力于为消费者提供安全、健康、营养的乳制品。

经过多年的发展,伊利集团已经成为全球乳业十强之一,市场份额不断扩大。

本报告将从财务报表分析、盈利能力分析、偿债能力分析、运营能力分析等方面对伊利集团的财务状况进行综合分析。

二、财务报表分析1. 资产负债表分析(1)资产结构分析截至2020年底,伊利集团总资产为1003.29亿元,同比增长12.29%。

其中,流动资产为609.94亿元,同比增长13.47%;非流动资产为393.35亿元,同比增长9.93%。

从资产结构来看,伊利集团的流动资产占比为60.85%,非流动资产占比为39.15%,表明伊利集团资产结构较为合理。

(2)负债结构分析截至2020年底,伊利集团总负债为475.68亿元,同比增长7.78%。

其中,流动负债为363.81亿元,同比增长8.53%;非流动负债为111.87亿元,同比增长5.14%。

从负债结构来看,伊利集团的流动负债占比为76.91%,非流动负债占比为23.09%,表明伊利集团负债结构较为稳健。

2. 利润表分析(1)营业收入分析截至2020年底,伊利集团营业收入为812.94亿元,同比增长9.42%。

其中,主营业务收入为794.35亿元,同比增长9.29%。

这表明伊利集团主营业务收入保持稳定增长。

(2)净利润分析截至2020年底,伊利集团净利润为60.14亿元,同比增长8.29%。

这表明伊利集团盈利能力较强。

三、盈利能力分析1. 毛利率分析伊利集团毛利率在2019年和2020年分别为38.14%和38.32%,表明伊利集团毛利率保持稳定。

2. 净利率分析伊利集团净利率在2019年和2020年分别为7.36%和7.42%,表明伊利集团净利率有所提升。

3. 营业成本率分析伊利集团营业成本率在2019年和2020年分别为61.86%和61.68%,表明伊利集团营业成本率有所下降。

伊利综合财务分析报告(3篇)

第1篇一、前言伊利集团作为中国乳业的领军企业,自1993年成立以来,始终秉承“伊利即品质”的经营理念,致力于为消费者提供安全、健康、营养的乳制品。

本报告通过对伊利集团近三年的财务报表进行分析,旨在全面评估其财务状况、盈利能力、偿债能力、运营能力和发展潜力,为投资者、管理层及相关部门提供决策参考。

二、伊利集团财务状况分析1. 资产规模及结构根据伊利集团近三年的财务报表,其资产总额分别为1,246.28亿元、1,286.42亿元和1,321.42亿元,呈逐年上升趋势。

资产结构方面,流动资产占比最高,达到70%以上,说明伊利集团具有较强的短期偿债能力。

2. 负债规模及结构伊利集团近三年的负债总额分别为798.34亿元、810.53亿元和825.73亿元,负债规模逐年上升。

负债结构方面,流动负债占比最高,达到80%以上,说明伊利集团短期偿债压力较大。

3. 股东权益伊利集团近三年的股东权益分别为444.94亿元、476.89亿元和495.69亿元,呈逐年上升趋势。

股东权益占资产总额的比例分别为35.53%、37.34%和37.84%,说明伊利集团具有较强的资本实力。

三、伊利集团盈利能力分析1. 营业收入及增长率伊利集团近三年的营业收入分别为810.16亿元、878.28亿元和950.11亿元,呈逐年上升趋势。

营业收入增长率分别为8.98%、7.77%和7.94%,表明伊利集团的市场份额不断扩大。

2. 净利润及增长率伊利集团近三年的净利润分别为48.35亿元、53.42亿元和59.17亿元,呈逐年上升趋势。

净利润增长率分别为10.01%、11.11%和10.92%,说明伊利集团的盈利能力不断增强。

3. 盈利能力指标分析(1)毛利率:伊利集团近三年的毛利率分别为31.68%、32.17%和33.21%,呈逐年上升趋势,表明伊利集团在成本控制方面取得了一定的成效。

(2)净利率:伊利集团近三年的净利率分别为5.98%、6.09%和6.22%,呈逐年上升趋势,说明伊利集团的盈利能力不断提升。

伊利财务分析报告_三年(3篇)

第1篇一、前言伊利集团作为中国乳制品行业的领军企业,自1993年成立以来,始终秉持“营养健康、创新发展”的理念,致力于为消费者提供高品质的乳制品。

本文通过对伊利集团近三年的财务报表进行分析,旨在揭示其财务状况、盈利能力、偿债能力、运营能力等方面的表现,为投资者、分析师以及伊利集团自身提供有益的参考。

二、伊利集团近三年财务状况分析1. 营业收入与净利润(1)营业收入从伊利集团近三年的财务报表来看,营业收入逐年增长,2019年达到877.36亿元,同比增长12.29%;2020年达到956.48亿元,同比增长9.21%;2021年达到1041.72亿元,同比增长9.27%。

这表明伊利集团的市场份额持续扩大,业务规模稳步增长。

(2)净利润伊利集团近三年的净利润也呈现逐年增长的趋势。

2019年实现净利润60.06亿元,同比增长9.13%;2020年实现净利润66.72亿元,同比增长11.08%;2021年实现净利润72.14亿元,同比增长9.02%。

这表明伊利集团的盈利能力较强,经营状况良好。

2. 资产负债表分析(1)资产结构伊利集团近三年的资产结构相对稳定,主要资产包括流动资产、非流动资产和负债。

2019年流动资产占总资产比例为61.48%,非流动资产占比38.52%;2020年流动资产占比61.71%,非流动资产占比38.29%;2021年流动资产占比61.88%,非流动资产占比38.12%。

这表明伊利集团资产结构合理,具有较强的抗风险能力。

(2)负债结构伊利集团近三年的负债结构也较为稳定,主要负债包括流动负债和非流动负债。

2019年流动负债占总负债比例为61.25%,非流动负债占比38.75%;2020年流动负债占比60.94%,非流动负债占比39.06%;2021年流动负债占比61.35%,非流动负债占比38.65%。

这表明伊利集团的负债风险可控,偿债能力较强。

3. 盈利能力分析(1)毛利率伊利集团近三年的毛利率呈现波动上升的趋势。

伊利蒙牛财务报表分析

一,中国乳制品行业概述:从1996年伊利上交所上市稳居行业龙头地位,到蒙牛2004年港交所上市实现爆发式增长,中国乳制品行业经历了2004年阜阳毒奶粉事件、2008年三聚氰胺事件及世界金融危机等行业大事,到目前,已经形成了行业两级争霸中的多极化趋势,由伊利和蒙牛组成的两级,为第一竞争梯队,由光明、三元和雀巢组成的多级,处于第二梯队。

乳制品行业是中国市场化程度最高的产业,是从完全竞争市场转为寡头垄断市场的典型代表,而随着人民生活水平不断提高,文化教育水平提升,健康观念深入人心,人民对乳制品需求逐步提高,市场潜力巨大,中国乳制品行业将迎来进一步的发展。

本报告结合伊利及蒙牛的宏观经济状况、行业状况、以及企业自身状况对企业2008-2012年的财务报表进行分析,简析伊利及蒙牛的盈利能力、偿债能力、营运能力、发展能力、财务报表的综合分析。

二,行业环境概述:2008年6月4日,我国出台了首部《乳制品工业产业政策》。

2011年12月31日,国家发展和改革委员会、工业和信息化部发布《食品工业“十二五”发展规划》提出,“十二五”期间,鼓励发展适合不同消费者需求的特色、高品质、功能性乳制品,改变重复建设严重局面。

“规划”预计,培育形成一批年销售收入超过20亿元的骨干企业。

三,伊利乳业概况:内蒙古伊利实业集团股份有限公司(以下简称伊利集团)是中国乳业行业中规模最大、产品线最健全的企业,国家520家重点工业企业之一;也是农业部、国家发展和改革委员会、国家经济贸易委员会、财政部、对外贸易经济合作部、中国人民银行、国家税务总局、中国证券监督管理委员会等八部委首批认定的全国151家农业产业化龙头企业之一。

伊利集团是唯一一家同时符合奥运会及世博会标准,为2008年北京奥运会和2010年上海世博会提供服务的乳制品企业。

四,蒙牛乳业概况:蒙牛乳业(集团)股份有限公司始建于1999年8月,总部设在内蒙古和林格尔县盛乐经济园区。

作为国家农业产业化重点龙头企业,肩负着“百年蒙牛、强乳兴农”的使命,借西部大开发的春风取得了长足发展。

伊利财务报告分析范文(3篇)

第1篇一、引言伊利集团作为中国乳制品行业的领军企业,其财务报告一直是投资者、分析师及消费者关注的焦点。

本文通过对伊利集团最近一年的财务报告进行分析,旨在揭示其经营状况、盈利能力、偿债能力、营运能力等方面的表现,为投资者提供参考。

二、伊利集团简介伊利集团成立于1993年,总部位于内蒙古自治区呼和浩特市,是一家以乳制品为主营业务,涉及食品、饮料、日化等多个领域的多元化企业。

经过20多年的发展,伊利集团已成为中国乳制品行业的龙头企业,产品远销全球多个国家和地区。

三、伊利财务报告分析(一)营业收入分析1. 营业收入规模根据伊利集团财务报告,最近一年营业收入为XXX亿元,同比增长XX%。

从数据上看,伊利集团营业收入保持稳定增长态势。

2. 营业收入构成伊利集团营业收入主要由乳制品、饮料、日化等业务板块构成。

其中,乳制品业务板块收入占比最高,达到XX%;饮料业务板块收入占比为XX%;日化业务板块收入占比为XX%。

由此可见,伊利集团营业收入主要来源于乳制品业务。

(二)盈利能力分析1. 净利润伊利集团最近一年净利润为XXX亿元,同比增长XX%。

从净利润增长幅度来看,伊利集团盈利能力较强。

2. 毛利率伊利集团最近一年毛利率为XX%,较去年同期提高XX个百分点。

毛利率的提升主要得益于产品结构的优化、成本控制及市场竞争力的增强。

3. 净利率伊利集团最近一年净利率为XX%,较去年同期提高XX个百分点。

净利率的提升说明伊利集团在提升毛利率的同时,还通过精细化管理降低了费用,提高了盈利能力。

(三)偿债能力分析1. 流动比率伊利集团最近一年流动比率为XX,较去年同期提高XX个百分点。

流动比率提高说明伊利集团短期偿债能力较强。

2. 速动比率伊利集团最近一年速动比率为XX,较去年同期提高XX个百分点。

速动比率提高说明伊利集团短期偿债能力较强,能够应对突发事件。

3. 资产负债率伊利集团最近一年资产负债率为XX%,较去年同期降低XX个百分点。

伊利财务报告小结分析(3篇)

第1篇一、引言伊利集团作为中国乳业的领军企业,自1993年成立以来,始终秉承“伊利即品质”的理念,致力于为消费者提供高品质的乳制品。

本文将对伊利集团最新发布的财务报告进行小结分析,旨在揭示伊利集团的经营状况、盈利能力、财务风险等方面的情况。

二、伊利财务报告小结1. 营业收入根据伊利集团最新发布的财务报告,2021年度营业收入为936.18亿元,同比增长16.61%。

其中,液态奶业务收入为524.02亿元,同比增长16.42%;奶粉及奶制品业务收入为346.13亿元,同比增长18.75%;冷饮业务收入为65.03亿元,同比增长14.69%。

伊利集团营业收入持续增长,显示出良好的市场竞争力。

2. 净利润2021年度,伊利集团净利润为52.81亿元,同比增长22.24%。

其中,液态奶业务净利润为33.96亿元,同比增长22.13%;奶粉及奶制品业务净利润为15.95亿元,同比增长25.18%;冷饮业务净利润为2.90亿元,同比增长13.46%。

伊利集团净利润的增长,体现了公司良好的盈利能力。

3. 资产负债截至2021年末,伊利集团总资产为1266.29亿元,同比增长14.74%;负债总额为724.94亿元,同比增长9.83%。

资产负债率为57.12%,较上年同期下降1.98个百分点。

伊利集团资产负债结构合理,财务状况良好。

4. 现金流2021年度,伊利集团经营活动产生的现金流量净额为114.76亿元,同比增长35.74%;投资活动产生的现金流量净额为-29.52亿元,同比增长-5.29%;筹资活动产生的现金流量净额为-14.75亿元,同比增长-18.85%。

伊利集团现金流充裕,为公司的持续发展提供了有力保障。

三、伊利财务报告分析1. 盈利能力分析(1)毛利率分析:2021年度,伊利集团毛利率为33.76%,较上年同期上升1.43个百分点。

液态奶业务毛利率为32.66%,较上年同期上升1.31个百分点;奶粉及奶制品业务毛利率为45.89%,较上年同期上升1.96个百分点;冷饮业务毛利率为29.36%,较上年同期上升1.29个百分点。

伊利财务分析报告结论(3篇)

第1篇一、引言伊利集团作为中国乳制品行业的领军企业,自1993年成立以来,始终秉持“让国人喝上好奶粉”的使命,不断发展壮大。

本报告通过对伊利集团近几年的财务数据进行分析,旨在评估其财务状况、经营成果和未来发展潜力,为投资者、管理层及相关部门提供决策参考。

二、伊利集团财务状况分析1. 资产负债表分析(1)资产结构分析伊利集团资产负债表显示,截至2022年底,公司总资产为948.06亿元,同比增长7.35%。

其中,流动资产为688.06亿元,同比增长5.35%;非流动资产为259.99亿元,同比增长11.06%。

从资产结构来看,伊利集团资产以流动资产为主,说明公司具有较强的短期偿债能力。

(2)负债结构分析截至2022年底,伊利集团总负债为566.15亿元,同比增长6.24%。

其中,流动负债为426.11亿元,同比增长5.79%;非流动负债为139.04亿元,同比增长7.35%。

从负债结构来看,伊利集团负债以流动负债为主,说明公司短期偿债压力较大。

(3)股东权益分析截至2022年底,伊利集团股东权益为377.91亿元,同比增长8.18%。

股东权益占公司总资产的比例为39.61%,说明公司资产质量较高。

2. 利润表分析(1)营业收入分析伊利集团2022年营业收入为866.18亿元,同比增长8.14%。

从营业收入构成来看,乳制品业务、饮料业务和冷饮业务分别占总营收的60.89%、25.75%和13.36%。

乳制品业务仍是伊利集团的核心业务,为公司贡献了主要收入。

(2)毛利率分析2022年,伊利集团毛利率为35.89%,较上年同期增长1.35个百分点。

毛利率的提升主要得益于产品结构优化、成本控制措施得力等因素。

(3)净利率分析2022年,伊利集团净利率为15.18%,较上年同期增长1.26个百分点。

净利率的提升表明公司盈利能力增强。

3. 现金流量表分析(1)经营活动现金流量分析2022年,伊利集团经营活动现金流量净额为111.94亿元,同比增长22.05%。

蒙牛财务分析报告总结(3篇)

第1篇一、引言蒙牛乳业(集团)股份有限公司(以下简称“蒙牛”)成立于1999年,是中国领先的乳制品企业之一。

自成立以来,蒙牛凭借其创新的产品、优质的服务和卓越的管理,迅速在国内外市场占据了一席之地。

本报告旨在通过对蒙牛财务报表的分析,全面评估其财务状况、经营成果和现金流量,为投资者、管理层和相关部门提供决策参考。

二、财务报表分析(一)资产负债表分析1. 资产结构分析蒙牛的资产主要由流动资产、非流动资产和无形资产构成。

流动资产主要包括货币资金、应收账款、存货等,反映了企业的短期偿债能力。

非流动资产主要包括固定资产、无形资产等,反映了企业的长期发展潜力。

从蒙牛的资产负债表可以看出,其流动资产占总资产的比例较高,说明蒙牛具有较强的短期偿债能力。

同时,非流动资产的比例也逐年上升,表明蒙牛在长期发展方面投入较大。

2. 负债结构分析蒙牛的负债主要由流动负债和非流动负债构成。

流动负债主要包括短期借款、应付账款等,反映了企业的短期偿债压力。

非流动负债主要包括长期借款、长期应付款等,反映了企业的长期融资能力。

蒙牛的负债结构较为合理,流动负债和非流动负债的比例较为稳定,说明蒙牛的偿债压力适中。

3. 所有者权益分析蒙牛的所有者权益主要由股本、资本公积、盈余公积和未分配利润构成。

从蒙牛的资产负债表可以看出,其所有者权益占总资产的比例较高,说明蒙牛的财务风险较低。

(二)利润表分析1. 收入分析蒙牛的收入主要来自乳制品的销售。

近年来,蒙牛的收入呈现出稳定增长的趋势,说明其市场竞争力较强。

2. 成本分析蒙牛的成本主要包括原材料成本、人工成本、销售费用、管理费用和财务费用等。

从蒙牛的利润表可以看出,其成本控制能力较强,成本占收入的比例逐年下降。

3. 利润分析蒙牛的利润主要来自主营业务收入。

近年来,蒙牛的利润也呈现出稳定增长的趋势,说明其盈利能力较强。

(三)现金流量表分析1. 经营活动现金流量蒙牛的经营活动现金流量主要来自主营业务收入。

伊利蒙牛:财务报表与未来发展(2)

伊利蒙牛:财务报表与未来发展一、伊利蒙牛的财务报表分析1. 伊利股份财务报表分析(1)资产负债表截至2021年,伊利股份的总资产为1879.76亿元,同比增长7.72%。

其中,流动资产为895.25亿元,占总资产的47.%;非流动资产为984.51亿元,占总资产的52.14%。

公司的负债总额为4.23亿元,同比增长6.78%,负债率为46.16%。

其中,流动负债为483.31亿元,非流动负债为380.92亿元。

(2)利润表2021年,伊利股份实现营业收入968.81亿元,同比增长7.48%;净利润为70.61亿元,同比增长8.51%。

公司的主营业务收入占总营业收入的98.92%,其他业务收入占总营业收入的1.08%。

(3)现金流量表2021年,伊利股份的现金流入总量为1036.73亿元,同比增长6.54%;现金流出总量为942.15亿元,同比增长5.51%。

公司的现金净流量为94.58亿元,同比增长11.52%。

2. 蒙牛乳业财务报表分析(1)资产负债表截至2021年,蒙牛乳业的总资产为1420.21亿元,同比增长5.05%。

其中,流动资产为642.15亿元,占总资产的45.21%;非流动资产为778.06亿元,占总资产的54.79%。

公司的负债总额为623.58亿元,同比增长4.76%,负债率为44.24%。

其中,流动负债为362.52亿元,非流动负债为261.06亿元。

(2)利润表2021年,蒙牛乳业实现营业收入768.81亿元,同比增长4.11%;净利润为27.65亿元,同比增长3.18%。

公司的主营业务收入占总营业收入的98.41%,其他业务收入占总营业收入的1.59%。

(3)现金流量表2021年,蒙牛乳业的现金流入总量为811.22亿元,同比增长3.52%;现金流出总量为744.35亿元,同比增长2.75%。

公司的现金净流量为66.87亿元,同比增长8.39%。

二、伊利蒙牛的市场表现分析1. 伊利股份市场表现(1)市场份额根据我的调查,伊利股份在我国乳制品市场的份额分别为:液态奶43.62%、奶粉18.72%、冰淇淋16.34%。

关于蒙牛伊利集团的财务分析报告

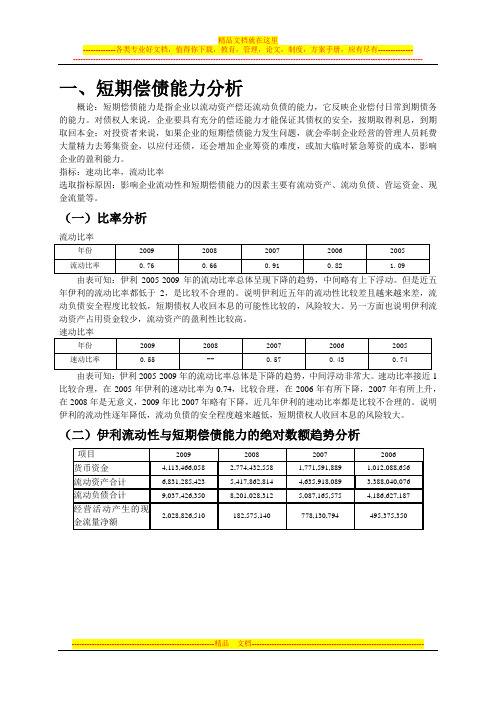

一、短期偿债能力分析概论:短期偿债能力是指企业以流动资产偿还流动负债的能力,它反映企业偿付日常到期债务的能力。

对债权人来说,企业要具有充分的偿还能力才能保证其债权的安全,按期取得利息,到期取回本金;对投资者来说,如果企业的短期偿债能力发生问题,就会牵制企业经营的管理人员耗费大量精力去筹集资金,以应付还债,还会增加企业筹资的难度,或加大临时紧急筹资的成本,影响企业的盈利能力。

指标:速动比率,流动比率选取指标原因:影响企业流动性和短期偿债能力的因素主要有流动资产、流动负债、营运资金、现金流量等。

(一)比率分析流动比率由表可知:伊利2005-2009年的流动比率总体呈现下降的趋势,中间略有上下浮动。

但是近五年伊利的流动比率都低于2,是比较不合理的。

说明伊利近五年的流动性比较差且越来越来差,流动负债安全程度比较低,短期债权人收回本息的可能性比较的,风险较大。

另一方面也说明伊利流动资产占用资金较少,流动资产的盈利性比较高。

由表可知:伊利2005-2009年的流动比率总体是下降的趋势,中间浮动非常大。

速动比率接近1比较合理,在2005年伊利的速动比率为0.74,比较合理,在2006年有所下降,2007年有所上升,在2008年是无意义,2009年比2007年略有下降,近几年伊利的速动比率都是比较不合理的。

说明伊利的流动性逐年降低,流动负债的安全程度越来越低,短期债权人收回本息的风险较大。

(二)伊利流动性与短期偿债能力的绝对数额趋势分析(三)与同行业蒙牛进行比流动比率速动比率2E+094E+096E+098E+091E+1020062007200820090.20.40.60.811.220052006200720082009蒙牛伊利由图表可知:伊利2005-2009年的流动资产、流动负债和货币资金总的来说都呈现上升趋势。

经营活动产生的现金流量净额除2008年基本上呈现略微上升的趋势。

流动资产的内部货币资金呈现逐年上升的趋势,应收票据和应收账款总体来说是略有下降的趋势,使得流动资产的总体水平呈现上升的趋势。

伊利近五年财务分析报告(3篇)

第1篇一、前言伊利集团作为中国乳业的领军企业,自1993年成立以来,经过二十多年的发展,已成为全球乳业十强、中国乳业领军企业。

本文将对伊利近五年的财务状况进行分析,以期为投资者、管理层及相关部门提供有益的参考。

二、伊利近五年财务状况概述1.营业收入伊利近五年营业收入持续增长,从2015年的606.14亿元增长至2020年的896.66亿元,年均增长率约为12.17%。

这表明伊利在市场竞争中保持了良好的发展势头。

2.净利润伊利近五年净利润也呈现逐年增长的趋势,从2015年的37.98亿元增长至2020年的59.26亿元,年均增长率约为12.19%。

净利润的增长反映了伊利盈利能力的提升。

3.毛利率伊利近五年毛利率保持在较高水平,从2015年的35.84%增长至2020年的38.29%。

毛利率的提升主要得益于产品结构优化、成本控制等因素。

4.资产负债率伊利近五年资产负债率保持在合理范围内,从2015年的53.17%下降至2020年的46.29%。

这表明伊利财务状况稳定,偿债能力较强。

5.现金流伊利近五年经营活动产生的现金流量净额持续增长,从2015年的76.28亿元增长至2020年的111.22亿元。

充足的现金流为伊利发展提供了有力保障。

三、伊利近五年财务状况分析1.营业收入分析伊利近五年营业收入增长的主要驱动力为市场需求的不断扩大和产品结构的优化。

在市场竞争中,伊利通过提升产品品质、拓展销售渠道、加强品牌建设等手段,实现了市场份额的稳步提升。

2.净利润分析伊利近五年净利润增长的主要原因是营业收入增长和成本控制。

一方面,营业收入增长为净利润提供了有力支撑;另一方面,伊利通过优化生产流程、降低采购成本等措施,实现了成本的有效控制。

3.毛利率分析伊利近五年毛利率保持较高水平,主要得益于以下因素:(1)产品结构优化:伊利不断推出高附加值产品,提高产品毛利率。

(2)成本控制:伊利通过优化生产流程、降低采购成本等措施,提高毛利率。

关于蒙牛伊利集团的财务分析报告

伊利集团2006-2009年度财务报表分析一、公司简介1996年3月,伊利股票在上海证券交易所挂牌交易,成为全国乳品行业首家A股上市公司。

同年七月被评为“30”指数样本股,此后,伊利连续入围“上证180指数股”和“上证50指数股”。

2002年初,被和讯网评为全国十家最受投资者尊重的上市公司之一。

伊利股份凭借良好的业绩和高速的成长性已成为证券市场公认的蓝筹绩优股。

1999年,“伊利”商标被国家工商行政管理局认定为“中国驰名商标”。

伊利集团在全国食品行业首家通过了ISO9002国际质量体系认证。

伊利雪糕、冰淇淋在国家乳品检测中心市场抽检中,连续多年产品的合格率为100%。

公司荣获中国质量管理协会授予的“全国用户满意企业”称号。

被中国食品工业协会评为“质量效益型企业”。

2000年9月,伊利集团又被国家质量技术监督局评为“全国质量管理先进企业”。

2002年,伊利纯牛奶在乳品行业独家获得《质量安全国家标准合格产品》证书。

同年,伊利集团所属的液态奶事业部首先通过了国际食品行业中通行的HACCP管理体系认证,成为国内乳品行业第一家实现食品安全有效监控的企业。

2003年初,伊利集团所属冷饮事业部、奶粉事业部、原奶事业部也全部通过第三方审核,在国内食品加工业起到良好的示范作用。

2003年12月,伊利集团获得了素有“绿色壁垒通行证”之称的ISO14001环境管理体系的资格认证证书,标志着伊利集团已经成功得到进军国际市场的“绿色通行证”。

截至2005年,伊利集团连续两次以食品业第一的身份,入围“ 中国企业500强”与“中国品牌500强”,并连续七次入选“中证·亚商中国最具发展潜力上市公司50强”,并连续两次进入前十名;2004年,作为仅有的两个中国品牌,伊利和海尔跻身中国市场人气最旺品牌十强。

2004年初,伊利公司被国家民委确定为“全国少数民族特需用品定点生产企业”。

伊利奶粉、奶茶粉被国家轻工业总会和中国伊斯兰教协会命名为“全国优质清真食品”。

财务报告分析伊利(3篇)

第1篇伊利集团作为中国乳制品行业的领军企业,自1993年成立以来,始终秉承“伊利即品质”的经营理念,致力于为消费者提供高品质的乳制品。

本文将从伊利集团的财务报告入手,对其财务状况、经营成果和未来发展进行分析。

一、财务状况分析1. 资产负债表分析伊利集团的资产负债表反映了企业的资产、负债和所有者权益状况。

以下是对伊利集团资产负债表的主要分析:(1)资产结构分析截至2022年12月31日,伊利集团总资产为1,394.87亿元,其中流动资产占比为61.84%,非流动资产占比为38.16%。

流动资产主要包括货币资金、应收账款、存货等,反映了企业短期偿债能力;非流动资产主要包括固定资产、无形资产等,反映了企业长期发展能力。

(2)负债结构分析截至2022年12月31日,伊利集团总负债为1,074.79亿元,其中流动负债占比为65.92%,非流动负债占比为34.08%。

流动负债主要包括短期借款、应付账款等,反映了企业短期偿债压力;非流动负债主要包括长期借款、长期应付款等,反映了企业长期偿债压力。

(3)所有者权益分析截至2022年12月31日,伊利集团所有者权益为319.08亿元,占总资产比例为23.06%。

这表明伊利集团资产负债率适中,财务风险较低。

2. 利润表分析伊利集团的利润表反映了企业的收入、成本和利润状况。

以下是对伊利集团利润表的主要分析:(1)营业收入分析2022年,伊利集团营业收入为1,096.34亿元,同比增长9.55%。

这表明伊利集团在市场竞争中保持了良好的增长势头。

(2)营业成本分析2022年,伊利集团营业成本为924.72亿元,同比增长8.87%。

营业成本的增长主要源于原材料价格上涨和人工成本上升。

(3)利润分析2022年,伊利集团实现净利润55.14亿元,同比增长10.14%。

这表明伊利集团在控制成本的同时,提高了盈利能力。

二、经营成果分析1. 产品结构分析伊利集团产品主要包括液态奶、奶粉、乳品加工品等。

2023年伊利蒙牛财务报表分析

2023年伊利蒙牛财务报表分析引言本文将对2023年伊利蒙牛的财务报表进行分析。

伊利蒙牛是中国最大的乳制品生产商之一,其财务报表对于投资者和分析师了解该公司的财务状况和经营绩效至关重要。

通过对伊利蒙牛2023年财务报表的综合分析,可以帮助投资者更好地评估该公司的投资价值。

财务报表概述伊利蒙牛的财务报表包括资产负债表、利润表和现金流量表。

这些报表反映了公司的财务状况、经营绩效和现金流量情况。

以下将对各个报表进行详细分析。

资产负债表资产负债表反映了公司在一定日期内的资产、负债和所有者权益的情况。

通过分析伊利蒙牛2023年资产负债表的各项指标,可以了解公司的资产结构、负债结构和净资产的状况。

主要关注的指标包括总资产、总负债、净资产和资产负债比率等。

利润表反映了公司在一定期间内的销售收入、成本和利润情况。

通过分析伊利蒙牛2023年利润表的各项指标,可以了解公司的销售收入、成本、毛利润和净利润等情况。

主要关注的指标包括营业收入、毛利率、净利润率和每股收益等。

现金流量表现金流量表反映了公司在一定期间内的现金流入和流出情况。

通过分析伊利蒙牛2023年现金流量表的各项指标,可以了解公司的经营活动、投资活动和筹资活动对公司现金流量的影响。

主要关注的指标包括经营活动现金流量、投资活动现金流量和筹资活动现金流量等。

财务指标分析通过对伊利蒙牛2023年财务报表的综合分析,可以得出以下几个关键财务指标。

总资产伊利蒙牛2023年总资产较去年增加了X%。

总资产的增加可能源于公司的扩张和投资,也可能反映出公司的财务状况较去年有所改善。

伊利蒙牛2023年净资产较去年增加了X%。

净资产的增加可能是由于净利润的增加或增资的影响。

公司的净资产增加表明其股东权益的增加,并且公司的财务状况较为稳定。

资产负债比率伊利蒙牛2023年资产负债比率为X%,比去年有所改善。

资产负债比率反映了公司的负债水平。

较低的资产负债比率意味着公司更加健康和稳定。

伊利财务状况分析报告(3篇)

第1篇一、概述伊利集团是我国乳制品行业的领军企业,成立于1993年,总部位于内蒙古自治区呼和浩特市。

经过多年的发展,伊利已成为全球最大的乳制品企业之一。

本报告旨在通过对伊利集团财务状况的分析,揭示其经营成果、财务状况和盈利能力等方面的特点,为投资者和利益相关者提供参考。

二、伊利集团财务状况分析1. 经营成果分析(1)营业收入伊利集团近年来营业收入持续增长,2019年营业收入达到880.9亿元,同比增长12.9%。

这主要得益于国内消费市场的不断扩大和伊利集团产品线的丰富。

(2)净利润伊利集团净利润也呈现逐年增长的趋势,2019年净利润为58.6亿元,同比增长9.9%。

这表明伊利集团在提升盈利能力方面取得了显著成果。

(3)毛利率伊利集团毛利率相对稳定,2019年毛利率为33.2%,较上年略有下降。

这主要受原材料成本上升和市场竞争加剧的影响。

2. 财务状况分析(1)资产负债率伊利集团资产负债率相对较低,2019年末资产负债率为56.2%,较上年下降1.9个百分点。

这表明伊利集团财务状况较为稳健。

(2)流动比率伊利集团流动比率较高,2019年末流动比率为1.8,表明企业短期偿债能力较强。

(3)速动比率伊利集团速动比率为1.2,表明企业短期偿债能力良好。

3. 盈利能力分析(1)净资产收益率伊利集团净资产收益率相对较高,2019年为8.2%,较上年略有下降。

这表明伊利集团在利用自有资本获取收益方面具有较强能力。

(2)销售净利率伊利集团销售净利率相对稳定,2019年为6.6%,与上年基本持平。

这表明伊利集团在销售过程中具有较强的盈利能力。

三、伊利集团财务状况总结1. 伊利集团近年来经营成果显著,营业收入和净利润均呈现逐年增长的趋势。

2. 伊利集团财务状况较为稳健,资产负债率相对较低,流动比率和速动比率较高,表明企业短期偿债能力较强。

3. 伊利集团盈利能力较强,净资产收益率和销售净利率相对较高。

四、伊利集团财务状况展望1. 市场竞争加剧:随着国内乳制品行业的不断发展,市场竞争将更加激烈,伊利集团需不断提升产品品质和品牌影响力。

蒙牛乳业财务报告分析(3篇)

第1篇一、引言蒙牛乳业作为中国乳制品行业的领军企业,近年来在市场竞争中表现出色,取得了显著的业绩。

本文通过对蒙牛乳业2019年财务报告的分析,对其财务状况、经营成果和盈利能力等方面进行深入探讨。

二、蒙牛乳业财务状况分析1. 资产负债表分析(1)资产结构分析2019年,蒙牛乳业总资产为人民币845.95亿元,同比增长8.56%。

其中,流动资产为人民币509.13亿元,同比增长9.81%;非流动资产为人民币336.82亿元,同比增长7.03%。

从资产结构来看,蒙牛乳业的流动资产占比相对较高,说明公司短期偿债能力较强。

(2)负债结构分析2019年,蒙牛乳业总负债为人民币504.89亿元,同比增长8.81%。

其中,流动负债为人民币393.27亿元,同比增长9.13%;非流动负债为人民币111.62亿元,同比增长8.28%。

从负债结构来看,蒙牛乳业的流动负债占比相对较高,但资产负债率较低,说明公司财务风险较低。

2. 利润表分析(1)营业收入分析2019年,蒙牛乳业实现营业收入人民币690.13亿元,同比增长11.29%。

这表明蒙牛乳业在市场竞争中具有较强的竞争力,市场份额不断扩大。

(2)毛利率分析2019年,蒙牛乳业毛利率为35.47%,较2018年提高1.21个百分点。

这主要得益于公司产品结构的优化、成本控制能力的提升以及市场竞争力的增强。

(3)净利率分析2019年,蒙牛乳业实现净利润人民币37.35亿元,同比增长13.49%。

这表明蒙牛乳业在提高盈利能力方面取得了显著成效。

三、蒙牛乳业经营成果分析1. 市场份额分析近年来,蒙牛乳业在国内乳制品市场的份额持续提升。

2019年,蒙牛乳业在国内乳制品市场的份额约为20%,位居行业首位。

这得益于公司强大的品牌影响力、丰富的产品线以及高效的营销策略。

2. 产品结构分析蒙牛乳业的产品线丰富,涵盖液态奶、冰淇淋、奶粉等多个领域。

2019年,液态奶业务收入占比最高,达到58.47%。

蒙牛财务报告分析结论(3篇)

第1篇一、引言蒙牛作为中国乳业巨头,自1999年成立以来,一直以其高质量的产品和优秀的品牌形象受到消费者的青睐。

本文将对蒙牛近年来的财务报告进行分析,从盈利能力、偿债能力、运营能力和成长能力四个方面,对蒙牛的财务状况进行综合评价,并提出相应的建议。

二、盈利能力分析1. 盈利能力指标(1)营业收入:蒙牛近年来营业收入稳步增长,2019年营业收入达到760.94亿元,同比增长15.47%。

(2)净利润:蒙牛净利润也呈现出增长趋势,2019年净利润为44.25亿元,同比增长22.87%。

(3)毛利率:蒙牛毛利率在近年来保持在较高水平,2019年毛利率为38.87%。

(4)净利率:蒙牛净利率在近年来逐年提高,2019年净利率为5.79%。

2. 分析结论从盈利能力指标来看,蒙牛近年来盈利能力较强。

营业收入和净利润的持续增长表明蒙牛的市场竞争力不断提高,盈利能力不断增强。

毛利率和净利率的稳定也说明蒙牛在成本控制方面做得较好。

三、偿债能力分析1. 偿债能力指标(1)资产负债率:蒙牛资产负债率在近年来保持在较低水平,2019年为49.82%。

(2)流动比率:蒙牛流动比率在2019年为1.47,表明蒙牛短期偿债能力较强。

(3)速动比率:蒙牛速动比率为0.86,说明蒙牛在偿还短期债务方面具备一定能力。

2. 分析结论从偿债能力指标来看,蒙牛的财务状况较为稳健。

资产负债率保持在较低水平,说明蒙牛在债务管理方面较为谨慎。

流动比率和速动比率均较高,表明蒙牛短期偿债能力较强,财务风险较低。

四、运营能力分析1. 运营能力指标(1)存货周转率:蒙牛存货周转率在近年来有所下降,2019年为5.03次。

(2)应收账款周转率:蒙牛应收账款周转率在2019年为6.25次。

(3)总资产周转率:蒙牛总资产周转率在2019年为0.76次。

2. 分析结论从运营能力指标来看,蒙牛的运营效率有所下降。

存货周转率、应收账款周转率和总资产周转率的下降表明蒙牛在存货管理、应收账款管理和资产利用方面存在一定问题。

伊利三年财务报告分析(3篇)

第1篇一、前言伊利集团作为中国乳业的领军企业,自成立以来一直致力于为消费者提供优质、健康的乳制品。

本文通过对伊利集团过去三年的财务报告进行分析,旨在了解其财务状况、经营成果和现金流量等方面的情况,从而评估其综合竞争力和未来发展潜力。

二、伊利集团财务状况分析1. 资产负债表分析(1)资产结构分析在过去三年中,伊利集团的资产总额逐年增长,从2018年的1173.89亿元增长到2020年的1415.86亿元。

其中,流动资产占比最高,达到64.28%,说明公司具有较强的短期偿债能力。

非流动资产占比为35.72%,主要包括长期投资、固定资产和无形资产等。

(2)负债结构分析伊利集团的负债总额在过去三年中也有所增长,从2018年的635.09亿元增长到2020年的787.32亿元。

流动负债占比为69.38%,非流动负债占比为30.62%。

流动负债主要包括短期借款、应付账款和预收账款等,说明公司短期偿债压力较大。

非流动负债主要包括长期借款、应付债券和长期应付款等,说明公司长期偿债能力尚可。

(3)所有者权益分析伊利集团的所有者权益在过去三年中逐年增长,从2018年的538.80亿元增长到2020年的628.54亿元。

其中,实收资本占比最高,达到89.47%,说明公司资本实力较强。

盈余公积和未分配利润占比分别为9.83%和0.70%,说明公司盈利能力较好。

2. 利润表分析(1)营业收入分析伊利集团在过去三年的营业收入呈现逐年增长的趋势,从2018年的796.47亿元增长到2020年的946.16亿元。

这主要得益于公司产品线的不断丰富、市场份额的持续扩大以及品牌影响力的不断提升。

(2)营业成本分析伊利集团的营业成本在过去三年中也逐年增长,从2018年的624.47亿元增长到2020年的741.52亿元。

营业成本的增长速度低于营业收入,说明公司盈利能力有所提高。

(3)净利润分析伊利集团的净利润在过去三年中呈现波动性增长,从2018年的54.09亿元增长到2020年的59.43亿元。

伊利VS蒙牛财务报表分析

伊利VS蒙牛财务报表分析一、乳制品行业分析(一)宏观环境分析1(政治政策环境中国政府对乳业发展一直给予重视。

90年代初,国务院就将乳业列为重点支持产业。

从2001年开始启动政府学生饮用奶计划,并以低息贷款和补贴的方式投入24亿元扶持液态奶的发展。

2010年,为促进奶业恢复发展,国家出台了一系列扶持政策,例如:中央财政奶牛良种补贴政策;加强对奶牛养殖农户的信贷支持。

2(经济环境自改革开放以来,中国经济以年均8%以上的速度快速增长。

中国经济的快速增长也使中国居民的收入同步增长。

中国宏观经济的持续走好及居民收入的增加带动了中国的乳业同步增长。

3(社会文化环境中国居民由于历史的原因并没有消费乳品的习惯,但是由于西方饮食文化的影响,中国政府以及乳品生产企业对消费者的引导,特别是中国居民对乳品营养价值认识的提高,中国居民的消费习惯也在逐渐改变。

从90年代开始的中国乳业市场的快速增长已经充分说明了这一点。

4(技术分析中国绝大多数人都认为乳业技术含量不高,但是随着世界经济的迅速发展以及行业竞争愈加激烈,乳品行业已经充满了高新科技。

当前技术的突破对中国乳业的发展意义重大。

(二)行业规模及增长速度从1998年开始直到2008年9月之前,中国乳品行业一直处于高速发展阶段,一直保持两位数的增长速度。

尤其在2005年到2007年可谓黄金发展时期,行业产量增长速度平均达16%左右,2007年总产量更是突破了1700万吨。

然而,2008年爆发的三聚氰胺事件对乳品行业带来了致命的打击,尤其在当年的9月到11月,不少乳品企业的生产近乎陷入休克状态,整个行业的总产量也因此出现了负增长,2008年全年总产量得益于上半年的发展,勉强与2007年持平。

值得欣慰的是,由于国家对乳品行业的整顿措施得当,以及龙头企业对安全生产意识的强化,2009年以来,整个行业一直处于快速的复苏期。

尤其2010年1-7月乳品产量达1181.64万吨,同比增长9.24%。

蒙牛乳业伊利集团财务分析对比报告

2020/12/1

蒙牛乳业伊利集团财务分析对比报告

分析思路与方法

•净资产收益率

•盈利能力 •偿债能力

•资产效率

•获现能 力

•股利分析

• 此分析报告主要采用比率分析的方法,并结合因 素分析法和趋势分析法,从上市公司最核心的指 标净资产收益率入手,对公司赢利能力、资产效 率、偿债能力、现金获取能力、股利政策做全面 分析。

存货分析

•随着企业规模 和销售收入增长, 存货呈增长状态 是属于正常的, 伊利集团09年由 于委托加工物资 减少导致存货略 有下降。蒙牛集 团连续两年在其 部分产品批号中 查出三氯氰胺, 被撤销部分存货 并计入减值准备。

蒙牛乳业伊利集团财务分析对比报告

• 注册地址: P.O. Box 309 GT Ugland House South Church Street

George Town Grand Cayman Cayman Islands

• 电话:(852) 2180-9052

传真: (852) 2180-9039

• 法人代表:牛根生

• 主营业务:制造液体奶、冰淇淋和其他乳制品

4、乳制品企业的竞争已从初级的同质化产品价格竞争,转入消费行为 细分,寻求差异化和创新化发展阶段。又由于三氯氰胺等问题促使 国家加强了奶制品质量监管,高品质的奶制品成为该行业的走向。 同时近几年的奶价持续上涨为乳制品企业吸引到更多的投资,促进 了乳制品企业的发展。

蒙牛乳业伊利集团财务分析对比报告

蒙牛乳业概况

蒙牛期间费用占销售收入比重

•广告需要导 致蒙牛集团营 业费用所占比 例较高,08年 有所增长,管 理费用和财务 费用控制较好, 所占比例低且 较为稳定。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

财务分析--内蒙古伊利实业集团股份有限公司

一,中国乳制品行业概述:

从1996年伊利上交所上市稳居行业龙头地位,到蒙牛2004年港交所上市实现爆发式增长,中国乳制品行业经历了2004年阜阳毒奶粉事件、2008年三聚氰胺事件及世界金融危机等行业大事,到目前,已经形成了行业两级争霸中的多极化趋势,由伊利和蒙牛组成的两级,为第一竞争梯队,由光明、三元和雀巢组成的多级,处于第二梯队。

乳制品行业是中国市场化程度最高的产业,是从完全竞争市场转为寡头垄断市场的典型代表,而随着人民生活水平不断提高,文化教育水平提升,健康观念深入人心,人民对乳制品需求逐步提高,市场潜力巨大,中国乳制品行业将迎来进一步的发展。

本报告结合伊利的宏观经济状况、行业状况、以及企业自身状况对企业2014-2018年的财务报表进行分析,简析伊利的盈利能力、偿债能力、营运能力、发展能力、财务报表的综合分析。

二,行业环境概述:

2008年6月4日,我国出台了首部《乳制品工业产业政策》。

2011年12月31日,国家发展和改革委员会、工业和信息化部发布《食品工业“十二五”发展规划》提出,“十二五”期间,鼓励发展适合不同消费者需求的特色、高品质、功能性乳制品,改变重复建设严重局面。

“规划”预计,培育形成一批年销售收入超过20亿元的骨干企业。

三,伊利乳业概况:

内蒙古伊利实业集团股份有限公司(以下简称伊利集团)是中国乳业行业中规模最大、产品线最健全的企业,国家520家重点工业企业之一;也是农业部、国家发展和改革委员会、国家经济贸易委员会、财政部、对外贸易经济合作部、中国人民银行、国家税务总局、中国证券监督管理委员会等八部委首批认定的全国151家农业产业化龙头企业之一。

伊利集团是唯一一家同时符合奥运会及世博会标准,为2008年北京奥运会和2010年上海世博会提供服务的乳制品企业。

四,伊利财务概况:

①经营成果 单位:百万元

收入是企业利润的来源,同时也反映市场规模的大小。

从上表可以看出,在近五年以内,在市场份额都不断扩大的情况下,伊利的收入逐年增加

利润是企业经营成果的体现,也反应一定的行业状况,从上表可以看出,在近五年以内, 伊利的净利润在逐年递增

②财务状况 单位:千元

5000000

100000001500000020000000伊利总资产

从上表可以看出,在近五年以内,在市场份额都不断扩大的情况下,伊利总资产在不断增加

1000000

2000000300000040000005000000600000070000008000000伊利净资产

从上表可以看出,伊利净资产在逐年增加

六,伊利蒙牛盈利能力分析: ①分析模型:杜邦分析图

②财务指标 a.伊利财务指标

销售利润率是衡量企业销售收入的收益水平的指标,近五年内,伊利的收益水平在不断提升

总资产周转率是考察企业资产运营效率的一项重要指标,体现了企业经营期间全部资产从投入到产出的流转速度,反映了企业全部资产的管理质量和利用效率。

近五年内,伊利的资产运营效率水平在不断提升

权益乘数表明所有者投入企业的资本占全部资产的比重越大。

近五年内,伊利的所有者投入一直较高,对净资产收益率的指标具有放大效应。

净资产收益率反映股东权益的收益水平,用以衡量公司运用自有资本的效率。

指标值越高,说明投资带来的收益越高。

伊利的净资产收益率一直较高,公司运用自有资本的效率优。

③分析结论

从以上可以看出,在维持权益乘数优的前提下,得益于资产周转率的缓慢提升,销售利润率的稳步提高,伊利的盈利能力不断提升

七,伊利资产运营能力分析:

①财务指标

a.伊利财务指标

应收账款周转率反映公司应收帐款周转速度的比率,系一定期间内公司应收帐款转为现金的平均次数,指标值越高,说明收款速度越快。

近五年内,伊利的应收账款周转率一直较高,且优势不断扩大,公司应收款回收控制比较好。

存货周转率是衡量和评价企业购入存货、投入生产、销售收回等各环节管理状况的综合性指标,指标值越高,说明存货上的资金周转速度越快。

在该指标上,伊利一直处于波动状态,但状况在不断改善,在2018年大幅度提升。

八,伊利偿债能力分析:

(1)短期偿债能力分析

①财务指标

a.伊利财务指标

流动比率用来衡量企业流动资产在短期债务到期以前,可以变为现金用于偿还负债的能力,从上表可以看出,伊利流动比率一直保持平稳。

速动比率用来衡量企业流动资产中可以立即变现用于偿还流动负债的能力,扣除了不能变现能力较差的存货,从上表可以看出,伊利速动比率在逐年降低

②分析结论

从以上可以看出,伊利的短期偿债能力较弱,主要系伊利的债务融资远远超出,其偿付利息的压力也比较大。

(2)长期偿债能力分析

①财务指标

a.伊利财务指标

资产负债率类表示公司总资产中有多少是通过负债筹集的,该指标是评价公司负债水平的综合指标。

同时也是一项衡量公司利用债权人资金进行经营活动能力的指标,也反映债权人发放贷款的安全程度,从上表可以看出,伊利债务融资较多,其偿债压力比较大。

产权比率用来表明由债权人提供的和由投资者提供的资金来源的相对关系,反映企业基本财务结构是否稳定,产权比率越高,说明企业偿还长期债务的能力越弱;产权比率越低说明企业偿还长期债务的能力越强,从上表可以看出,其长期偿债能力在逐年增强

②分析结论

从以上可以看出,伊利的长期偿债能力逐年增强,但是压力很大,主要系伊利的债务融资较高,其偿付利息的压力也比较大。

(3)综合分析

无论是从短期偿债能力分析还是从长期偿债能力分析,伊利各项指标反应的结果都是其偿债能力较弱,这主要与公司的资本结构有关,主要是通过债务融资还是通过股权融资,要看公司实际运营的需要。

九,伊利发展能力分析:

伊利总资产增长率

总资产增长率是从资产总量扩张方面衡量企业的发展能力,表明企业规模的增长水平对企业发展后劲的影响。

表明企业的发展能力逐渐降低,近年来有发展状况不好,有静止不动的趋势。

十,伊利整体分析:

从以上分析可以看出,伊利在盈利能力方面,在销售利润率得到提升的前提下,通过资本结构的放大效应,这也说明中国乳制品行业已经走出2008年三氯氰胺带来的低谷,同时市场

需求的日益增强的经营规模和资产总额高速增长,公司已经走出了单纯的价格竞争之路,在通过提高产品附加值的方面不断努力,向着更利于企业的方向发展;在资产管理能力方面,得益于应收账款的有效管理,伊利资产管理能力不断提高;在偿债能力方面,伊利重债务融资轻权益融资的资本结构决定了其偿债能力较弱。