商业银行管理第四章

第四章 银行管理-内部控制的原则

2015年银行业专业人员职业资格考试内部资料银行业法律法规与综合能力第四章 银行管理知识点:内部控制的原则● 定义:包括全面性原则、审慎性原则、有效性原则、独立性原则。

● 详细描述:1、 全面性原则:内部控制应当渗透商业银行的各项业务过程和各个操作环节,覆盖所有的部门和岗位,并由全体人员参与,任何决策或操作均应当有案可查。

2、 审慎性原则:内部控制应当以防范风险、审慎经营为出发点,商业银行的经营管理,尤其是设立新的机构或开办新的业务,均应当体现“内控优先”的要求。

3、 有效性原则:内部控制应当具有高度的权威性,任何人不得拥有不受内部控制约束的权力,内部控制存在的问题应当能够得到及时反馈和纠正。

4、 独立性原则:内部控制的监督、评价部门应当独立于内部控制的建设、执行部门,并有直接向董事会、监事会和高级管理层报告的渠道。

例题:1.商业银行内部控制的原则包括()。

A.全面B.审慎C.有效D.独立E.安全正确答案:A,B,C,D解析:(1)全面原则,即内部控制应当渗透到商业银行的各项业务过程和各个操作环节,覆盖所有的部门和岗位,并由全体人员参与,任何决策或操作均应当有案可查。

(2)审慎原则,即内部控制应当以防范风险、审慎经营为出发点,商业银行的经营管理,尤其是设立新的机构或开办新的业务,均应当体现“内控优先”的要求。

(3)有效原则,即内部控制应当具有高度的权威性,任何人不得拥有不受内部控制约束的权力,内部控制存在的问题应当能够得到及时反馈和纠正。

(4)独立原则,即内部控制的监督、评价部门应当独立于内部控制的建设、执行部门,并有直接向董事会、监事会和高级管理层报告的渠道。

2.商业银行内部控制的原则不包括()。

A.全面性原则B.审慎性原则C.有效性原则D.流动性原则正确答案:D解析:内部控制的原则包括:包括全面性原则、审慎性原则、有效性原则、独立性原则。

3.商业银行内部控制应当具有高低权威性,任何人不得拥有不受内部控制约束的权利,内部控制存在的问题应当能够得到及时反馈和纠正,这属于商业银行内部控制原则中的()。

商业银行经营学第章4管理现金资产.pdf

1)可用头寸

所谓可用头寸,是指扣除了法定准备金以后的 所有现金资产,包括库存现金、在中央银行的 超额准备金及存放同业存款。

可用头寸也称为可用现金。包括两方面:

(1)可用于应付客户提存和满足债权债务清偿 需要的头寸。称为支付准备金(备付金)

Moreover, the competence(能力) of repay(偿还) liquidity managers is an important barometer of management’s overall effectiveness( in achieving any financial institution’s goal).

If interest rates rises, financial assets (that the financial firm plans to sell to raise liquid funds ),such as government bonds, will decline in value, and some must de sold at a loss.

-Customer deposit withdrawals(提取)

-Credit requests from quality loan customers

-Repayment of nondeposit borrowings(偿还非存款借款)

-Operating expenses and taxes incurred(招致) in Producing and selling services

For example , during the 1990s ,the Federal Reserve forced the closure of the $10 billion Southeast Bank of Miami because it couldn’t come up with(提出,拿出,发现,宣布) enough liquidity to repay the loans it had already received from the Fed.

第4章商业银行经营与管理-第2节商业银行经营(2)

【知识点】中间业务经营中间业务是指不构成银行表内资产、表内负债,形成银行非利息收入的业务,包括收取服务费或代客买卖差价的理财业务、咨询顾问、基金和债券的代理买卖、代客买卖资金产品、代理收费、托管、支付结算等业务(即各种中介费)。

相对传统业务而言,中间业务具有以下特点:1.不运用或不直接运用银行的自有资金;2.不承担或不直接承担市场风险;3.以接受客户委托为前提,为客户办理业务;4.以收取服务费(手续费、管理费等)、赚取价差的方式获得收益;5.种类多、范围广,在商业银行营业收入中所占的比重日益上升。

(一)西方商业银行中间业务的经营观念变化目前,西方商业银行中间业务的收入一般占其总收入的40%~50%,最多达到70%。

变化的过程:第一阶段:20世纪50年代至70年代末,当时流行资产负债综合管理,各商业银行为了寻找利润增长新途径而开展中间业务,没有对中间业务加以战略性思考。

第二阶段:20世纪70年代末至80年代末,中间业务大规模兴起。

第三阶段:20世纪90年代以来,非利息收入进入快速增长阶段。

(二)我国商业银行中间业务的经营观念的变化1.1995年《商业银行法》第三条中明文规定了商业银行可以经营包括办理国内外结算、发行银行卡、代理发行政府债券和外汇买卖、代收代付款项及代理保险业务、保管箱服务等在内的中间业务,这是我国商业银行中间业务在法律上的首次确认。

2.2001年7月《商业银行中间业务暂行规定》首次将中间业务作为银行正常业务加以规范。

3.我国发展中间业务的客观背景:(1)国有大型商业银行的改制上市(2)利率市场化进程的逐步推进(三)中间业务经营的基本内容1.不断提升中间业务的金融创新能力。

2.不断提升中间业务的金融科技化、金融信息化水平。

3.重视开展关系营销,与客户建立更加稳定的关系。

4.注重人才培养,提高专业人员素质。

【例题:单选】下列业务中,不属于商业银行中间业务的是()。

A.代客买卖资金产品B.基金的代理买卖C.支付结算D.存放同业【答案】D【知识点】理财业务经营2018版教材变更(一)商业银行理财业务的概念与分类1.概念:商业银行接受客户委托,按照与客户事先约定的投资计划和收益与风险承担方式,为客户提供的资产管理服务。

商业银行第四章公司金融业务

商业银行第四章公司金融业务商业银行第四章:公司金融业务随着经济全球化的加速发展,商业银行作为金融体系的核心机构,承担着促进经济发展和服务实体经济的重大责任。

在商业银行的各项业务中,公司金融业务无疑是其中最重要、最复杂的一项。

本文将对商业银行的公司金融业务进行深入探讨。

1. 公司金融业务的定义公司金融业务是商业银行向企业客户提供的金融服务的总称。

它不同于个人金融业务,个人金融业务主要是为个人提供存贷款、信用卡、理财产品等金融服务,而公司金融业务则是面向企业客户,包括小微企业、中小企业和大型企业等。

2. 公司金融业务的特点(1)风险较高:公司金融业务涉及的金额较大,风险相对较高。

商业银行在进行公司金融业务时需通过严格的风控措施,识别和评估风险,并合理配置资金。

(2)专业性强:公司金融业务需要商业银行具备一定的专业能力和信用评价能力,包括财务分析、风险管理、资金筹措等方面的专业知识。

(3)长期合作:公司金融业务通常是长期的合作关系,商业银行需要与企业客户建立稳定的合作关系,提供全方位的金融服务。

3. 公司金融业务的分类公司金融业务可以根据不同的业务性质进行分类,主要包括融资类业务和非融资类业务。

(1)融资类业务:商业银行通过发放贷款、承销债券等方式,帮助企业客户筹集资金。

融资类业务可以进一步分为短期融资和长期融资,短期融资主要包括贷款、信用证等,长期融资则包括债券承销、企业并购等。

(2)非融资类业务:商业银行通过提供交易结算、咨询顾问、资产管理等服务,帮助企业客户提升运营效率,优化资产配置。

非融资类业务还包括企业并购重组、资本运作等,通过金融手段来实现企业战略目标。

4. 公司金融业务的发展趋势随着金融科技的不断进步,以及行业竞争的加剧,公司金融业务正面临着新的发展趋势和挑战。

(1)数字化转型:商业银行需要加快数字化转型,充分利用金融科技手段提高公司金融业务效率和服务质量。

例如,通过建立在线融资平台、智能风控系统等,提供更便捷、高效的金融服务。

第四章 商业银行现金资产管理习题

第四章商业银行现金资产管理一、单项选择1. 满足贷款需求的流动性属于()A.基本流动性B. 充足流动性C. 重要流动性D. 一般流动性2. 以下不属于商业银行可用头寸的是()A.库存现金B. 法定存款准备金C. 超额存款准备金D. 同业存款3. 下列属于货币市场工具的有()A.银行承兑汇票B.股票C.债券D.以上都不是4.物价上涨使得投资的本金及投资收益所代表的实际购买力的下降,从而对商业银行的实际收入带来的损害的风险是()A.利率风险B.购买力风险C.经营风险D.财务风险5. 下列属于现金资产管理原则的有()A.适度存量控制原则B.适时流量调解原则C.安全性原则D.财务风险二、多项选择1.导致临时流动性需求的因素主要有()A. 政局变化B.信用危机C.突发事件D.贷款季节性增长E.央行存款准备金政策的变动2.下列属于商业银行流动性供给的有()A.从中央银行借入资金B.证券回购协议C.国外借款D.库存现金E.贷款需求的下降3.商业银行现金资产的作用有()A.保持清偿力B.获取收益C.二级准备D.保持流动性E.分散风险4.商业银行证券投资的目的在于()A.获取收益B.分散风险C.增强流动性D.改善银行的资产负债表E.二级准备5.下列哪些属于现金头寸()A.库存现金 B.在途资金 C.存放同业D.债券资产 E.在央行存款三、判断题1. 商业银行流动性管理的关键是持有尽量多的流动性头寸,避免出现流动性危机。

2. 保守的银行主要依赖传统的资产变现获取流动性,而激进的银行则更多通过广泛借款获得流动性。

3. 根据《商业银行法》规定,我国商业银行可以广泛地投资于货币市场和资本市场工具。

4. 标准差法衡量的是证券本身在各个不同时期收益变动的程度,比较的基础是证券在不同时期的平均收益。

5.法定存款准备金比率越高,商业银行的流动性越强。

四、名词解释1. 商业银行的流动性2. 现金资产3. 标准差法4. 系数法5.超额准备金五、问答题1. 商业银行的流动性需求来自哪些方面?2. 商业银行如何供给流动性?3. 商业银行现金资产的构成有哪些?4. 商业银行证券投资的收益构成内容有哪些?5.试析影响商业银行流动性的因素?。

第四章商业银行

.股份制的银行

特点:1)利率水平适当

2)信用功能扩大

3)具备利用创造功能

三.旧中国现代商业银行的出现、发 展及构成

1845年,中国出现第一 家新式银行——一家英国银行。随 后至19世纪末,英国的其他银行以 及各帝国主义列强的银行,相继到 中国设立了分行。

最初,助长中国自身银行业产生和发 展的主要社会条件是:

九.城市信用合作社

1. 城市信用合作社是在改革开放初期发展起来的。实 践中,绝大部分城市信用合作社,从一开始,其合 作性质即不明确。而且其中不少由于靠高息揽存以 支持证券、房地产投机,先后陷入困境。

2. 上世纪90年代中期之后着手整顿。先是合并组建“ 城市合作银行”,随即在1998年完成了将约2300家 城市信用社纳入90家城市商业银行的组建工作。

第四章商业银行

第一节 概述

一.古代的货币兑换和银钱业

古代的东方和西方,都先后有 货币兑换商和银钱业的发展。

职能主要是:铸币及货币金属 块的鉴定和兑换;货币保管;汇兑。 随着 兑换、保管、汇兑业务的发展,聚集了大 量的货币,自然而然地也就发展了贷款业 务。

中国关于官府放贷机构的记载较早;关于银 钱业的记载则较晚。

2. 第一批试点证券投资基金均为封闭式基金,进入 本世纪,开放式基金试点。现在是封闭型与开放 型并存。

3. 2004年初,货币市场基金正式获准发行上市。 4. 2004年,银行办基金也进入实质性的筹备阶段。

5. 养老基金———

6. 近些年来,我国存在一些名称形形色色带有私募 基金性质的投资基金。所控制的资金实力估计数 量不一;多者达数千亿元。这类基金的出现和发 展实质反映了集合投资制度的客观需要。但如何 规范私募基金的发展,是我国证券市场发展中的 一个重要问题。

商业银行经营管理-黄亚钧-参考答案-第4章

第四章商业银行财务管理复习思考题1.概念解释:财务评估信用评估损益表财务分析流动性比率平衡积分卡答:略。

2.贷款利率与利息收入的辩证关系是什么?答:初看起来,商业银行增加贷款利息收入的途径有两条,即提高贷款利率与扩大贷款规模。

然而,实际上,在金融竞争日益加剧的今天,商业银行已经不再是利率的决定者,而不得不成为市场利率的接受者,因此,通过提高利息率来获取更高的贷款利息收入是很困难的。

在这一方面,商业银行能够做的往往仅是当贷款申请人的信用状况不太好,或者贷款申请人急需资金时适度地提高贷款利率。

一般说来,降低本行的贷款利率有益于使贷款规模扩大,但其条件是只有当贷款需求的价格弹性大于1时,降低贷款利率才能使贷款规模扩大;另外,贷款利率的最低限是商业银行获取资金与经营管理的平均成本率,不可能太多地降低贷款利率;同时,单方面降低贷款利率往往有悖于银行同业公约,如果引起其他银行的竞争性降低利率,必然会导致两败俱伤的结果。

因此,通过降低贷款利率扩大贷款规模的余地(Leeway)是很小的。

在这一方面,商业银行能够做的仅能是扩大与顾客的联系,加强银行产品推销、改进服务、方便顾客等。

3.商业银行增加收入的途径有哪些?答:商业银行正常的、稳定的营业收入,主要来源于贷款利息收入、证券投资收入和服务费收入三项。

因此,增加业务收入的手段主要有如下三种。

(一)增加贷款利息收入(二)增加证券投资收入(三)增加服务费收入4.谈谈商业银行成本控制的方法。

答:成本控制就是指在商业银行的经营过程中,对影响经营成本的各种因素进行管理,从而降低成本,提高经营效率,完成预定的成本计划。

由此可见,成本控制与成本计划有密切的关系。

不过,成本控制不应当仅仅着眼于将实际成本控制在计划成本之内,而应当以最小成本获取最高收益的原则为根本出发点,实现成本支出的最优化。

(一)定额成本控制法定额成本控制法就是对商业银行经营活动中所发生的各种成本及各职能部门所承担的各项成本设置一定的标准额度,并按该定额进行成本管理的方法,例如利息定额、劳动定额、费用定额等。

第四章商业银行(1)

古代租赁 实物租赁,以土地、房屋为主;没有

固定的契约,信用形式。

传统租赁 现代租赁

仍是实物租赁,但以机器设备、交通 工具为主;开始采用契约方式。

融资和融物的结合,以融资为主。

现代租赁 现代租赁又称金融租赁,是以融 资为主要目的的租赁活动,也称融资租赁

租赁目的:设备投资; 满期权利:停租、续租、留购; 租赁期限:租期较长,中途不能解约; 权利义务:租赁期内,承租人只拥有使用权,

(2)定期存款:指存款客户与银行事先商定存款期限并以此

获得一定利息的存款。

特点: (1)期限固定

(2)持有者获得较高利息收入,期限越长利率越高

(3)不能转让,但可质押

(3)储蓄存款:居民个人和家庭为获取利息收益而存入银行

的款项

特点:(1)客户主要是居民个人和家庭,也包括一些非盈

利性组织

(2)存折或存单形式,卡存

我国的银行理财业务

在业务迅猛发展的同时,银行理财业务 风险也日益显现,“零收益”、甚至“负收 益”现象频出,

09年到期的银行理财产品中近4成年化 收益不敌1年期存款利率。其中,亏损超10% 的有14款,“零收益”或亏损在10%以下的 共计147款。

(三)信托业务 P87 (四)租赁业务

租赁业务的发展

由联邦或州授权成立的银行

全业务营业所

特殊服务设施

ATM机

零售店终端

方便窗口

第一节 商业银行及其组织形式

2.分支行制

可以在总行以外,普遍设立分支机构,分支 银行的各项业务统一遵照总行的指示办理。

优点: ■ 规模巨大,易取得规模效益; ■ 分支机构多,分布广,便于业务拓展,降低风险; ■ 可以实行专业化,提高工作效率; ■ 分支行之间的资金调拨也十分方便; ■ 易于采用先进的计算机设备,开展金融创新。

第四章 银行管理-金融创新的内容

2015年银行业专业人员职业资格考试内部资料银行业法律法规与综合能力第四章 银行管理知识点:金融创新的内容● 定义:金融创新是指商业银行为适应经济发展的要求,通过引入新技术、采用新方法、开辟新市场、构建新组织,在战略决策、制度安排、机构设置、人员准备、管理模式、业务流程和金融产品等方面开展的各项新活动,最终体现为银行风险管理能力的不断提高,以及为客户提供的服务产品和服务方式的创造与更新。

金融创新包括三个层面的“创新”:宏观层面、中观层面和微观层面。

● 详细描述:A.宏观层面:指货币信用制度、体制的变革与突破,如金融技术、金融市场的创新,金融服务,金融产品的创新等。

B.中观层面:指金融机构特别是银行中介功能的变化,包括银行技术创新、产品创新以及制度创新C.微观层面:仅指金融工具的创新,如信用创造型创新(如用短期信用来实现中期信用、分散投资者风险的票据发行便利等),风险转移型创新(如货币互换、利率互换等),股权创造型创新(如附有股权认购书的债券等)、增强流动性创新(长期贷款的证券化等)。

金融创新能够有效提高金融市场和金融机构的运作效率,增强金融机构的服务功能,推动金融深化和金融发展。

例题:1.下列关于商业银行金融创新的表述,错误的是()。

A.微观层面的金融创新仅指金融工具的创新B.金融创新能够有效提高金融市场和金融机构的运作效率,增加金融机构的服务功能,推动金融深化和金融发展C.金融创新包括宏观层面和微观层面两个层面D.银行金融创新的根本目的是,直接扩宽业务领域,创造出更多、更新的金融产品,更好地满足金融消费者和投资者日益增长的需求正确答案:C解析:金融创新包括三个层面的“创新”:宏观层面、中观层面和微观层面。

2.金融创新的作用包括()。

A.推动金融发展B.推动金融深化C.增强金融机构的服务功能D.提高金融机构的运作效率E.提高金融市场的运作效率正确答案:A,B,C,D,E解析:金融创新能够有效提高金融市场和金融机构的运作效率,增强金融机构的服务功能,推动金融深化和金融发展。

《商业银行管理》课后习题答案IMChap4

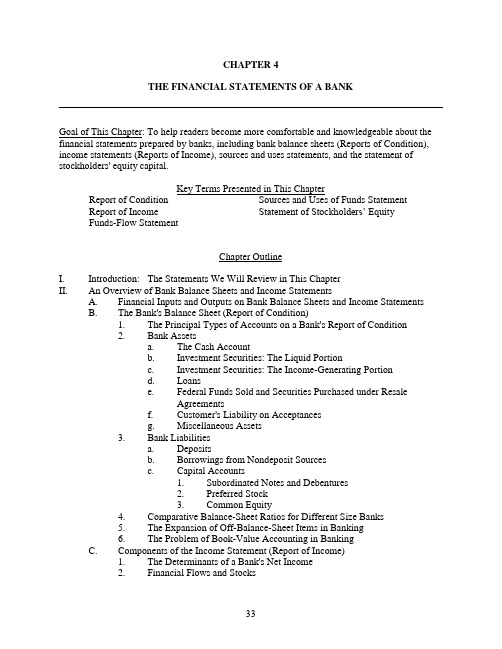

CHAPTER 4THE FINANCIAL STATEMENTS OF A BANKGoal of This Chapter: To help readers become more comfortable and knowledgeable about the financial statements prepared by banks, including bank balance sheets (Reports of Condition), income statements (Reports of Income), sources and uses statements, and the statement of stockholders' equity capital.Key Terms Presented in This ChapterReport of Condition Sources and Uses of Funds StatementReport of Income Statement of Stockholders’ EquityFunds-Flow StatementChapter OutlineI. Introduction: The Statements We Will Review in This ChapterII. An Overview of Bank Balance Sheets and Income StatementsA. Financial Inputs and Outputs on Bank Balance Sheets and Income StatementsB. The Bank's Balance Sheet (Report of Condition)1. The Principal Types of Accounts on a Bank's Report of Condition2. Bank Assetsa. The Cash Accountb. Investment Securities: The Liquid Portionc. Investment Securities: The Income-Generating Portiond. Loanse. Federal Funds Sold and Securities Purchased under ResaleAgreementsf. Customer's Liability on Acceptancesg. Miscellaneous Assets3. Bank Liabilitiesa. Depositsb. Borrowings from Nondeposit Sourcesc. Capital Accounts1. Subordinated Notes and Debentures2. Preferred Stock3. Common Equity4. Comparative Balance-Sheet Ratios for Different Size Banks5. The Expansion of Off-Balance-Sheet Items in Banking6. The Problem of Book-Value Accounting in BankingC. Components of the Income Statement (Report of Income)1. The Determinants of a Bank's Net Income2. Financial Flows and Stocksa. Interest Incomeb. Interest Expensesc. Net Interest Incomed. Loan-Loss Expensee. Noninterest Incomef. Noninterest Expensesg. Net Income3. Comparative Income-Statement Ratios for Different-Size BanksD. Other Useful Bank Financial Statements1. The Funds-Flow or Sources-and-Uses-of-Funds Statement2. The Capital-Account Statement or Statement of Stockholders' EquityCapitalIll. Summary of the ChapterConcept Checks4-1. What are the principal accounts that appear on a bank's balance sheet (or Report of Condition)?The principal asset items on a bank's Report of Condition are loans, investments in marketable securities, cash, and miscellaneous assets. The principal liability items are deposits and nondeposit borrowings in the money market. Equity capital supplied by the stockholders rounds out the total sources of funds for a bank.4-2. Which accounts are most important and least important on the asset side of a bank's balance sheet?The rank order of assets by dollar volume appearing on U.S. bank balance sheets are as follows: Rank Order Assets1 Loans2 Investment Securities3 Cash4 Miscellaneous Assets4-3. What accounts are most important on the liability side of a bank's balance sheet?The principal bank liability items from most important to least important are:Rank Order Liabilities and Equity Capital1 Deposits2 Nondeposit Borrowings3 Equity Capital4 Miscellaneous Liabilities4-4. What are the essential differences between demand deposits, savings deposits, and time deposits?Demand deposits are regular checking accounts against which a customer can write checks or make any number of personal withdrawals. Regular checking accounts do not bear interest under current U.S. law and regulation. Savings deposits bear interest (normally, they carry the lowest rate paid on bank deposits) but may be withdrawn at will (though a bank usually will reserve the right to require advance notice of a planned withdrawal). Time deposits carry a fixed maturity and the bank may impose a penalty if the customer withdraws funds before the maturity date is reached. The interest rate posted on time deposits is negotiated between the bank and its deposit customer and may be either fixed or floating. A NOW account combines features of a savings account and a checking account, while a money market deposit account encompasses transactional powers similar to a regular checking account (though usually with limitations on the number of checks or drafts that may be written against the account) but also resembles a time deposit with an interest rate fixed for a brief period (such as weekly) but then becomes changeable over longer periods to reflect current market conditions.4-5. What are primary and secondary reserves and what are they supposed to do?Primary reserves consist of cash, including a bank's vault cash and checkable deposits held with other banks or any other funds that are accessible immediately to meet demands for liquidity made against the bank. Secondary reserves consist of assets that pay some interest (though usually pay returns that are much lower than earned on other assets, such as loans) but their principal feature is ready marketability. Both primary and secondary reserves are held to keep the bank in readiness to meet demands for cash (liquidity) from whatever source those demands may arise.4-6. Suppose that a bank holds cash in its vault of $1.4 million, short-term government securities of $12.4 million, privately issued money market instruments of $5.2 million, deposits at the Federal Reserve banks of $20.1 million, cash items in the process of collection of $0.6 million, and deposits placed with other banks of $16.4 million. How much in primary reserves does this bank hold? in secondary reserves?The bank holds primary reserves of:Vault Cash + Deposits at the Fed + Cash Items in Collection + Deposits With OtherBanks= $1.4 mill. + $20.1 mill. + $0.6 mill. + $16.4 mill.= $38.5 millionThe bank has secondary reserves of:Short-term Government Securities + Private Money-Market Instruments= $12.4 mill. + $5.2 mill.= $17.6 million4-7. What are off-balance-sheet items and why are they important to some banks?Off-balance-sheet items are usually transactions that generate fee income for a bank (such as standby credit guarantees) or help hedge against risk (such as financial futures contracts). They are important as a supplement to income from loans and to help a bank reduce its exposure to interest-rate risk.4-8. Why are bank accounting practices under attack right now? In what ways could banks improve their accounting methods?The traditional practice of banks has been to record the value of assets and liabilities at their value on the day the accounts were originally created and not changing those values over the life of the acc ount. The SEC and FASB started questioning this practice in the 1980’s because they were concerned that investors on bank securities would be misled about the true value of the bank. Using this historical value accounting method may in fact conceal a bank that insolvent in a current market value sense. The biggest controversy centered on the banks’ investment portfolio which would appear to be easy to value at its current market price. At a minimum, banks could help themselves by marking their investment portfolio to market. This would give investors an indication of the true value of the bank’s investment portfolio. Banks could also consider using the lower of historical or market value for other accounts on the balance sheet.4-9. What accounts make up the Report of Income (income statement) of a bank?The Report of Income includes all sources of bank revenue (loan income, investment security income, revenue from deposit service fees, trust fees, and miscellaneous service income) and all bank expenses (including interest on all borrowed funds, salaries, wages, and employee benefits, overhead costs, loan-loss expense, taxes, and miscellaneous operating costs.) The difference between operating revenues and expenses (including tax obligations) is referred to as net income. 4-10. In rank order what are the most important revenue and expense items on a bank's Report of Income?By dollar volume in most recent years the rank order of the revenue and expense items on a bank's Report of Income is:Rank Order Revenue Items Expense Items1 Loan Income Deposit Interest2 Security Income Interest on Nondeposit Borrowings3 Service Charges on Deposits Salaries, Wages, andand Other Deposit Fees Employee Benefits4 Other Operating Revenues Miscellaneous Expenses4-11. Can you explain the relationship between the Provision for Loan Losses on a bank's Report of Income and the Allowance for Loan Losses on its Report of Condition?Gross loans equal the total of all loans currently outstanding that are recorded on the bank's books. Net loans are equal to gross loans less any interest income on loans already collected by the bank but not yet earned and also less the allowance for loan-loss account (or bad-debt reserve). The allowance for loan losses is built up gradually over time by an annual noncash expense item that is charged against the bank's current income, known as the Provision for Loan Losses. The dollar amount of the annual loan-loss provision plus the amount of recovered funds from any loans previously declared worthless (charged off) less any loans charged off as worthless in the current period is added to the allowance-for-loan-losses account. If current charge-offs of worthless loans exceed the annual loan-loss provision plus any recoveries on previously charged-off loans the annual net figure becomes negative and is subtracted from the allowance-for-loan-losses account. 4-12. Suppose a bank has an allowance for loan losses of $1.25 million at the beginning of the year, charges current income for a $250,000 provision for loan losses, charges off worthless loans of $150,000, and recovers $50,000 on loans previously charged off. What will be the balance in the bank's allowance for loan losses at year-end?The balance in the allowance for loan loss (ALL) account at year end will be:Beginning ALL = $1.25 millionPlus: Annual Provisionfor Loan Losses = +0.25Recoveries onLoans Previously = +0.05Charged OffMinus: ChargeOffs of Worthless = -0.15LoansEnding ALL = $1.40 million4-13. What types of information are provided in a Funds-Flow or Sources-and-Uses-of-Funds Statement?A bank's sources-and-uses-of-funds statement captures changes in its assets and liability items as well as income from bank operations. It shows where the bank has raised its operating funds over a given period of time and how those funds were allocated over that same time period. Generally, increases in any liability item (such as deposits) represent a source of funds, while increases in any asset item are uses of funds.4-14. What does the Statement of Stockholders' Equity reveal about how well a bank is being managed and what stresses it is under?The Statement of Stockholders' Equity Capital reflects any changes that have occurred in a bank's equity capital account. The most common items causing changes in a bank's equity capital account include the proportion of current profits (net after-tax income) retained in the bank (which, if positive, increases equity capital or, if negative, decreases equity) and changes in the number of shares of stock outstanding. If more stock is sold, the equity capital account increases.4-15. Suppose a bank has an initial balance in its capital account of $26 million, receives net income during the year of $3 million, pays out stockholder dividends of $2 million, and issues $1 million in new stock during the year. What balance remained in the bank's capital account at the end of the year?The balance in the bank's capital account at year end will be:Beginning Capital Account Balance = $26 millionPlus: Net Income During Year = +3New Shares of Stock Issues = +1Less: Stockholders Dividends = -2Ending Capital Account Balance = $28 million.Problems4-1. The missing items from the Report of Condition and Report of Income of Evergreen National Bank are given below:Report of Condition Itemsfrom Banks $ 27 (550-43-18-10-348-11-6-87 = 27)Gross Loans 373 (348+6+19 = 373)36 (440-21-227-49-107 = 36)Savings Depositsand NOW AccountsStockholders'50 (550-440-41-19 = 50)Equity CapitalReport of Income ItemsInterest and Fees$168 (180-5-7 = 168)on LoansService Charges on11 (39-20-8 = 11)Customer DepositsWages, Salaries, and42 (54-5-7 = 42)Employee BenefitsNet Interest Income 21 (180-159 = 21)-15 (39-54 = -15)Net NoninterestIncome0 (180+39-159-54-4-2=-120)Net Income AfterTaxesAlternative Scenario 1:Given: Total revenues increase to $225, total interest expense increases to $185, total noninterest income increases to $51, and total noninterest expenses increase to $72.Solution: Net Income after taxes = $225-185-72-4-2 = -$38Alternative Scenario 2:Given: All revenue items increase by 100% and all expense items increase by 92%.Solution: Net Income after taxes = [($180+39) X 2]-[($159+54+4+2) X 1.921= [$219 X 2] -[$339 X 1.92] = $438- $421 = $174-2. The items requiring calculation and their dollar amounts are:Net Interest Income = Total Interest Income - Total Interest Expense= $271 -$205 = $66Net Noninterest Income = Total Noninterest Income - Total Noninterest Expense= $23- $40 = -$17Total Operating Revenues = Total Interest Income + Total Noninterest Income= $271 + $23 = $294Total Operating Expense = Total Interest Expenses + Total Noninterest Expenses +Provision for Loan Loss= $205 + $40 + $13 = $258Net Income Before Taxes = Total Operating Revenues - Total Operating Expenses= $294 - $258 = $36Net Income After Taxes = Net Income Before Taxes - Income Taxes= $36 - $5 = $31Increase in Bank's Undivided Profits = Net Income After Taxes - Common Dividends= $31 -$11 = $20Alternative Scenario 1:Given: Gap between Total Interest Income and Total Interest Expenses decreases by 10 percent. Solution: Net Income After Taxes = [($271 - $205) X 0.9] + $23 - $40 - $13 - $5= $59.4 + $23- $40- $13- $5 = $24.4This is a decrease of $6.6 ($31 - $24.4) or a 21.3% decrease as a result of a percent decrease in the interest revenue-expense gap.Alternative Scenario 2:Given: Provision for Loan Loss triples (from $13 to $39).Solution: Net Income After Taxes = $271 - $205 + $23 - $40 - $39 - $5 = $5This is a decrease of $26 ($31 - $5) or an 83.9% decrease.4-3. The items requiring calculation and the dollar figures required are:Total Assets = Total Liabilities + Stockholders' Equity = $380 + $49 = $429.Net Loans = Gross Loans - Allowance for Loan Losses - Unearned Discount on Loans = $294 -$13- $5 = $276Undivided Profits = Total Equity Capital - Capital Reserves - Surplus - Common Stock –Preferred Stock= $49 -$8- $11 -$12- $3 = $15Investment Securities = Total Assets - Miscellaneous Assets - Net Bank Premises-Customers' Liability on Acceptances - Net Loans - Trading Account Securities - Federal Funds Sold -Cash and Due from Banks= $429 - $38 - $29 - $7 - $276 - $2 - $26 - $9 = $42Depreciation = Gross Bank Premises - Net Bank Premises = $34 - $29 = $5Total Deposits = Total Liabilities - Nondeposit Borrowings - Acceptances Outstanding = $380 - $10.- 7 = $363.The reader should note that the asset item, Customer Liability on Acceptances, should have an equal liability item, Acceptances Outstanding.Alternative Scenario 1:Given: All Assets and all Liabilities double.Solution: Total Equity Capital = Total Assets - Total Liabilities= ($429 X 2) ($380 X 2) = $858 - $760 = $98Therefore, Total Equity, as expected, would also double.Undivided Profits = Total Equity Capital - Capital Reserves - Surplus - Common Stock –Preferred Stock= $98- $8- $11 - $12 -$3 = $64This represents an increase of $49 ($64 - $15), or over a 300% increase, and results from the doubling of total equity without concurrent increases in Common or Preferred Stock Issues, which would also cause changes in Capital Reserves and Surplus.Alternative Scenario 2:Given: Total deposits increase by 10 percent and gross loans increase by only 5 percent.Solution: There are two asset items that could increase to fill in the difference. Federal Fund: Sold is the most likely candidate for temporary use of these extra deposits. Cash and due from banks could also increase some, depending on the need for reserve requirement coverage.4-4. The reconstructed bank balance sheet is as follows:Balance Sheet (Report of Condition)Assets LiabilitiesCash and Due from Depository $ 3,992 Noninterest-bearing deposits $ 6,569 Institutions Interest-bearing deposits 27,486 Federal Funds Sold and 1,359 Total Deposits $34,055 Repurchase AgreementsSecurities 9,837 Federal Funds Purchased and 2,757 Loans to Financial Institutions 406 Reverse Repurchase Agreements Agricultural Production Loans 246 Demand Notes Issued to the 439 Credit Cards and Related Plans 790 Treasury and Other BorrowingsOther Loans to Individuals 5,032 Mortgage Indebtedness 45 Real Estate Loans, Total 9,544 Subordinated Notes andCommercial and Industrial Loans 6,372 Debentures 116 All Other Loans 2,258Lease Financing Receivables 147 All Other Liabilities 756 Loans and Leases, Gross 24,795 Total Liabilities 38,168 Less: Allowance for Loan 361 Common Stock 414 Losses Perpetual Preferred Stock 12 Less: Unearned Income 368 Surplus 758 Loans and Leases, Net 24,066 Undivided Profits 1,812 Premises and Fixed Assets 648 Total Equity Capital 2,996 Other Real Estate Owned 89 Total Liabilities andIntangible Assets 86 Equity CapitalAll Other Assets 1,087Total Assets $41,164 $41,164 The reconstructed bank income statement appears as follows:Interest Income:Domestic Office Loan Revenues $ 2,368,736Foreign Office Loan Revenues 5,290Income from Interest Earned on 70,073Balances Due from Depository InstitutionsIncome from Lease Financing Receivables 15,269Interest and Dividend Income on Securities 755,7158,696Interest Income from Trading AccountSecuritiesInterest Income from Federal Funds Sold and 91,362Repurchase AgreementsTotal Interest Income $ 3,315,141Interest Expense:Interest on Domestic Office Deposits $ 1,585,024Interest on Foreign Office Deposits 15,710175,624Expense of Federal Funds Purchased andReverse Repurchase AgreementsInterest on Demand Notes issued to the U.S. 23,163Treasury and Other BorrowingsInterest on Mortgage Indebtedness 3,811Interest on Subordinated Notes and Debentures 6,694Total Interest Expense $1,810,476Net Interest Income $ 1,504,665Provision for Loan and Lease Losses and221,967Allocated Transfer RiskNet Interest Income After Provision for1,282,698Possible Loan LossesNoninterest Income:Service Charges on Deposit Accounts 179,680Other Noninterest Income 326,847Total Noninterest Income $ 506,527Noninterest Expense:Salaries and Employee Benefits $ 619,207Expense of Premises and Fixed Assets, 187,676Net of Rental IncomeOther Noninterest Expenses 538,125Total Noninterest Expenses $1,345,008(838,481)Net Noninterest Income (or NoninterestMargin)Income (or Loss) Before Income Taxes 444,217Applicable Income Taxes 399,806Income Before Extraordinary Items 44,411Securities Gains (or Losses), Net of Taxes 4,845Net Income (Loss) After Taxes and Securities $ 49,256Gains or Losses4-5. First National Bank of Irwin reported loan losses for the current year of $ 1.34 million, $1.19 million one year ago, $1.08 million two years ago, $0.85 million three years ago, $ 0.71 million four years ago, and $ 0.59 million five years ago. With total assets of $465 million and eligible loans of $ 279 million First National in Irwin can use either the experience method (an average of actual losses for the current year plus the past five years) or the specific charge-off method (in which only loans declared uncollectible can be written off). After the 1986 Tax Reform Act, however, banks or bank holding companies with assets of $500 million or more must use the specific charge-off method. Therefore, when First National reached $507 million in total assets the following year it then had to use the specific-charge-off method in accounting for loan losses.4-6. The correct accounts into which the transactions described would be entered are:A. Office expenses F. Interest on loansB. Employee benefits G. Service charges onnoninterest income H. Interest earned on securitiesC. Interest on deposits I. Overhead expenseD. Provision for loan losses J. Securities gains, net of taxesE. Noninterest income4-7. The balance-sheet transactions described in this problem would affect the followingaccounts:A. Time Deposits $6,000; Automobile Loans $6,000B. Demand Deposits $1 ,000; Investment Securities $1,000C. Common Stock $100,000; Plant and Equipment $100,000D. Home Equity Loans - $2,500; Demand Deposits - $2,500E. Lease Receivables or Gross Loans $750,000; Cash Assets - $750,000F. Federal Funds Sold + $5 million; Reserves (cash assets) - $5 million; the next daywe have Federal Funds Sold - $5 million; and Reserves + $5 millionG. Allowance for Loan Losses, -$1 million4-8. The balance sheet for River's Edge National Bank should appear as follows:Balance Sheet (Report of Condition)Assets LiabilitiesCash $ 13 Demand deposits 55 Deposits due from Time deposits 40other banks 25 Money market deposits 31U.S. Treasury bills 10 Deposits due to other banks 5 Municipal bonds 12 Federal funds purchased 34 Federal funds sold and Securities sold under repurchasesecurity RPs 5 agreements 4Loans to commercial Mortgages against the bank'sand industrial firms 64 building 26 Automobile loans 21 Subordinated notes and 20Credit card loans 22 debenturesReal estate loans 42 EquityLeases of assets to Equity capital 9business customers 3 Total liabilities and equity capital $224Bank building andequipment 7Total assets $224Clearly, equity capital of $9 million must be added to bring the bank's balance sheet fully into balance.4-9. The income statement for Rosebush State Bank should be arranged as follows: Interest and Fees on Loans $62Interest and Dividends Earned on$9Government Bonds and NotesTotal Interest Income 71Interest paid to customers holding time andsavings deposits 32Interest paid on federal funds purchased 6Total Interest Expense 38Net interest income 33Service charges paid by depositors 4Trust department fees 1Total noninterest income 5Employee wages, salaries, and benefits 13Overhead expenses 3Provision for loan losses 28Depreciation on the bank's plant andequipmentTotal noninterest expenses 26Net income before taxes 12Taxes paid 3Dividends paid to common stockholders 2Retained earnings 74-10. The items which would normally appear on a bank's balance sheet are:Federal funds sold Savings depositsCredit card loans Common stockVault cash Mortgage owed on the bank'sbuildingAllowance for loan losses Undivided profitsDeposits due to banks Customer liability on acceptancesLeases of business Retained earningsequipment tocustomersThe items normally showing up on a bank's income statementare:Depreciation of bank Securities gains or lossesplant and equipment Employee benefitsInterest received on credit Service charges on depositscard loans Utility expensesInterest paid on moneymarket deposits4-11. The following items are calculated given the information in the problem.Net Interest Income = Total Interest Income –Total Interest Expenses750 = X - .5XTotal Interest Income = $1500Total Interest Expenses = $750Net Noninterest Income = Total Noninterest Income – Total Noninterest Expenses-$300 = .75X –XTotal Noninterest Expenses = $1200Total Noninterest Income -= $900PLL = .01 * Total Interest Income = .01*1500 = $15Taxes = .25 * Net Income Before Taxes = .25*45 = $11.25Dividends = .5*Net Income = .5*$20 = $10Web Site Problems1. Suppose you want to compare in size Wells Fargo Bank and J. P. Morgan. What web site could you use to do a size comparison of these two banks? What did you find when you got there? Have these two Banks changed in size relative to each other over the past decade? Why do you think this has happened?The best web site to find this information is the FDIC web site. It appears as if J.P. Morgan has continuously been larger. However, this information is deceiving. J.P. Morgan is no longer an independent bank. It has merged with Chase Manhattan. Wells Fargo before the merger was larger than J.P. Morgan because they were actively acquiring new banks. A decade ago, J.P. Morgan was larger.2. Which bank is larger as of the latest quarterly balance sheet (Report of Condition), Bank of America or Chase Manhattan Bank? Which web site could you use to answer this question? What did you find when you checked? Which bank holds the most loans? Deposits? Off Balance Sheet Derivatives?This information can be found from the FDIC web site very easily. Chase Manhattan is now J.P. Morgan Chase. These two banks are now very similar is size. Bank of America is slightly larger with TA of $609 billion while Chase has $602 billion in TA. However, they look very different in other respects. Bank of America has $398 billion in loans while Chase has $210 billion in loans. Bank of America has $386 billion in deposits and Chase has $294 billion in deposits. They also have very different amounts of off-balance sheet derivatives. Bank of America has $7,405 billion in off-balance sheet items while Chase has $24,140 billion in off-balance sheet items.。

第四章 商业银行资产业务经营与管理

二、库存现金管理

银行库存现金集中反映了银行经营的资产流动性和盈利性状况。库存现金越多,流动性 越强,则盈利性越差。为了保证在必要的流动性前提下实现更多的盈利,就需要把库存 现金压缩到最低程度。

为此,银行必须在分析影响库存现金数量变动的各种因素的情况下,准确测算库存现金需要量, 及时调节库存现金的存量,同时,加强各项管理措施,确保库存现金的安全。

(一)满足中央银行法定存款准备金要求

法定存款准备金是根据商业银行存款余额,按照法定的比率向中央银行缴存的准备金。法定准备金起初是出于 防范商业银行流动性危机的需要而建立的,发展到现代,其目的已不仅限于此。它已作为中央银行调节商业银 行信用规模和信用能力的一个重要工具,纳入货币政策的操作体系。商业银行对于中央银行的法定存款准备金 要求只能无条件地服从。因此,对存款准备金的管理,首先应当满足法定准备金的要求。 法定存款准备金管理,主要是准确计算法定存款准备金的需要量和及时上缴应缴的准备金。在西方国家的商业 银行,计算法定存款准备金需要量的方法有两种:一种是滞后准备金计算法,主要适用于非交易性的账户存款 的准备金计算;另一种是同步准备金计算法,它主要适用于对交易性账户存款的准备金计算。

二、库存现金管理

(一)影响银行库存现金的因素

影响银行库存现金的因素比较复杂,其中主要有以下几方面。 1. 现金收支规律。银行的现金收支在数量上和时间上都有一定的规律性。 2. 营业网点的多少。 3. 后勤保障的条件。 4. 与中央银行发行库的距离、交通条件及发行库的规定。 5. 商业银行内部管理。

6

管理

电子银行业务概述

电子银行业务风险及监管

7

商业银行国际业务经营与管理

国际业务概述

国际结算业务

外汇买卖业务

中级经济师金融-第四章商业银行经营与管理练习题

第四章商业银行经营与管理一、单项选择题1、现代商业银行财务管理的核心是基于()的管理。

A、利润最大化B、效率最大化C、价值D、核心资本增值2、商业银行的负债中最重要的是()。

A、同业拆借B、向中央银行的贷款C、存款D、发行债券3、()是指与商业银行的业务经营活动没有直接关系,但需从商业银行实现的利润总额中扣除的支出。

A、税费支出B、补偿性支出C、营业外支出D、其他支出4、深入理解导致风险产生的内在因素,称为()。

A、分析风险B、识别风险C、监测风险D、控制风险5、与一般工商企业的市场营销相比,商业银行的市场营销更多地表现为一种()。

A、产品营销B、渠道营销C、服务营销D、价格营销6、商业银行的市场营销主要表现为服务营销,其中心是()。

A、金融产品B、营销渠道D、银行盈利7、商业银行致力于与客户建立更加稳定的关系,属于商业银行市场营销中的()。

A、关系营销B、用户管理C、传统营销D、产品营销8、商业银行的经营是其对所开展的各种业务活动的()。

A、控制与监督B、调整和监督C、组织和控制D、组织和营销9、商业银行资产的流动性是指商业银行资产能够迅速变现的能力,其迅速变现的条件是资产()。

A、略有增值B、不受损失C、有损失D、较大增值10、固定收益类理财产品投资于存款、债券等债权类资产的比例不低于()。

A、50%B、60%C、80%D、100%11、理财产品份额总额不固定的是。

()A、非估值型理财产品B、估值型理财产品C、封闭式理财产品D、开放式理财产品12、商业银行发行公募理财产品的,单一投资者销售起点金额不得低于()人民币。

A、5000元B、1万元D、3万元13、在商业银行资产负债管理中,规模对称原理的动态平衡的基础是()。

A、合理经济体制B、合理经济结构C、合理经济规模D、合理经济增长14、根据速度对称原理,如果平均流动率大于1,则说明()。

A、资产运用过度B、资产运用不足C、负债来源过度D、负债来源不足15、商业银行平衡银行流动性和效益性的重要工具是()。

《商业银行管理学》课后习题答案..

商业银行管理学》课后习题及题解第一章商业银行管理学导论习题一、判断题1. 《金融服务现代化法案》的核心内容之一就是废除《格拉斯-斯蒂格尔法》。

2. 政府放松金融管制与加强金融监管是相互矛盾的。

3. 商业银行管理的最终目标是追求利润最大化。

4. 在金融市场上,商业银行等金融中介起着类似于中介经纪人的角色。

5. 商业银行具有明显的企业性质,所以常用于企业管理的最优化原理如边际分享原理、投入要素最优组合原理、规模经济原理也适用于商业银行。

6. 金融市场的交易成本和信息不对称决定了商业银行在金融市场中的主体地位。

7. 企业价值最大化是商业银行管理的基本目标。

8. 商业银行管理学研究的主要对象是围绕稀缺资源信用资金的优化配置所展开的各种业务及相关的组织管理问9. 商业银行资金的安全性指的是银行投入的信用资金在不受损失的情况下能如期收回。

二、简答题1. 试述商业银行的性质与功能。

2. 如何理解商业银行管理的目标?3. 现代商业银行经营的特点有哪些?4. 商业银行管理学的研究对象和内容是什么?5. 如何看待“三性”平衡之间的关系?三、论述题1. 论述商业银行的三性目标是什么,如何处理三者之间的关系。

2. 试结合我国实际论述商业银行在金融体系中的作用。

第一章习题参考答案一、判断题1" 2.X 3.X 4" 5.X 6" 7.X 8" 9"、略;三、略第二章 商业银行资本金管理习题一、判断题1. 新巴塞尔资本协议规定,商业银行的核心资本充足率仍为 4%。

2. 巴塞尔协议规定, 银行附属资本的合计金额不得超过其核心资本的3. 新巴塞尔资本协议对银行信用风险提供了两种方法:标准法和内部模型 法。

4. 资本充足率反映了商业银行抵御风险的能力。

5. 我国国有商业银行目前只能通过财政增资的方式增加资本金。

6. 商业银行计算信用风险加权资产的标准法中的风险权重由监管机关规 定。

04 第四章 商业银行现金资产管理-精品文档

2.头寸调度的渠道(调节超额准备 金的方式)

1. 同业拆借 2. 买卖短期有价证券及商业票据(是商业银行

的二级准备金) 3. 商业银行系统内资金调度 4. 与中央银行的资金往来(再贷款再贴现) 5. 买卖中长期有价证券 6. 出售贷款和固定资产

拓展性思考:

上述银行资金头寸调度方式是属于资产流动性 管理还是负债流动性管理?

三、银行资金头寸的预测

资金头寸的构成 资金头寸的预测 银行的头寸的调度

(一)资金头寸的构成

所谓头寸,是指在现金资产中可供商业银行 直接自主运用的资金。

商业银行的头寸根据层次划分有基础头寸、 可用头寸两种。

基础头寸

基础头寸是指商业银行的库存现金和在中央 银行的超额准备金之和。它是商业银行随时 可以动用的资金,是银行一切资金清算的最 终支付手段。

营业网点的多少

银行经营业务的每一个营业网点,都需要有 一定的铺底现金。所以银行营业网点越多, 对库存现金的需要量也越多。因此,从一般 情况来说,银行对库存现金的需要量与营业 网点的数量成正比。

后勤保障的条件

银行库存现金数量与银行的后勤保障条件也 有密切关系,一般说来,如果银行后勤保障 条件较好,运送现金的车辆、保安充足且服 务周到,则在每个营业性机构就没有必要存 放太多的现金;否则,就必须在每个营业网 点存放较多的现金。但是,这会增加占压现 金费用。

历史同期平均发展速度=

求出即期现金支出水平后,以此与库存现金周转时间相乘, 再加减一些其他因素,即得到库存现金需要量。

2.最适运钞量的测算

最适运钞批量:银行为占用库存现金(机会成

本)和运送现金钞票所花费的费用之和应当是

最小的运钞批量。

A Q

商业银行经营管理学第二版刘忠燕_第4章

第四章资本金业务第一节商业银行资本一、银行资本的构成股份制银行的资本主要由股本、资本盈余、法定公积金、留存收益、资本票据和债券构成。

(一) 股本1.普通股普通股是银行发行普通股股票筹集的资本, 是银行资本的核心部分。

2.优先股优先股是指具有某些优先权的股票(二) 资本盈余资本盈余又称资本溢价, 是指股票发行价格高于票面金额所形成的溢价收入。

(三) 法定公积金法定公积金是商业银行根据法律规定每年从盈利中提取的盈余例如美国规定, 银行每年必须留存10% 的收益, 直到累计余额与银行股本相等为止; 日本规定, 商业银行每年从税后利润中提取相当于支付现金股利20% 的利润作为法定公积金。

我国《金融保险企业财务制度》规定, 法定盈余公积金按税后利润的10%提取, 直到法定盈余公积金达到注册资本的50%为止。

法定公积金构成银行资本的一部分(四) 留存收益留存收益即未分配利润, 是银行历年累积的尚未分配的税后利润。

(五) 资本票据(Capital Notes) 与债券资本票据与债券是银行的债务性资本资本票据是一种固定利率计息的小面额后期偿付证券, 期限7~ 15 年不等。

债券的种类很多, 包括可转换后偿付债券、浮动利率后偿付债券、选择性利率后偿付债券等。

(六) 各项准备金各项准备金包括一般准备金、专项准备金和特种准备金。

☐一般准备金根据贷款余额的一定比例计提的、用于弥补尚未识别的可能性损失的准备, 一般准备金计入银行资本基础☐专项准备金对贷款进行风险分类后, 按每笔贷款损失的程度计提的、用于弥补专项损失的准备☐特种准备针对某一国家、地区、行业或某一类贷款风险计提的准备二、银行资本的功能(一) 保护功能银行资本是吸收存款的基础, 为银行对外融资提供保护,同时银行资本可用来承担资产损失, 为银行破产提供保护,为银行提供缓冲的机会。

(二) 防御功能在经营活动中, 所有者将面对来自各方面的风险,包括信用风险、流动性风险、利率风险、经营风险、汇率风险和犯罪风险等。

第四章商业银行资本管理

第四章 商业银行成本办理银行成本是银行稳健经营的根底⎪⎪⎩⎪⎪⎨⎧资本的筹集与管理资本充足与银行稳健银行资本的构成银行资本的性质与作用 第一节 银行成本的性质与作用银行业面临的主要风险〔1〕信用风险:违约的潜在可能性、信用下降 〔2〕利率风险:金融市场利率的波动 〔3〕汇率风险:汇率的波动〔4〕经营风险:自然灾害、不测变乱;突发性〔5〕流动性风险:其他各类风险持久隐藏和堆集的成果 保持必然规模的银行成本是遁藏风险的策略之一。

银行成本的多种功能关键:吸收不测损掉,消除银行的不不变因素 〔1〕缓冲器,吸收经营吃亏,包管正常经营 〔2〕银行正常经营之前的启动资金 〔3〕显示银行实力,维持市场信心 〔4〕为银行扩张和业务拓展提供资金〔5〕适应监管当局的需要,包管银行的持续增长第二节银行成本的构成企业将通过内源成本〔Internal Capital〕或外源成本〔External Capital〕的融资途径增加其成本量。

商业银行成本除了所有者权益外,还包罗必然比例的债务成本。

商业银行所有者权益称为一级成本或核心成本,而将债务成本称为二级成本或从属成本。

1988年7月,由西方12国的央行在瑞士通过的巴塞尔协议统一了国际银行的成本衡量和成本尺度,确立了商业银行成本双重性的国际尺度。

一、股本:普通股、优先股商业银行普通股〔Common Stock〕和优先股〔Preferred Stock〕是银行股东持有的主权证书。

通过发放普通股和优先股所形成的成本是最底子、最不变的银行成本。

它属于商业银行的外源成本。

〔一〕普通股首先,增发红利的压力;其次,普通股的交易费用因税后列支;第三,当银行增发普通股时,大股东会因面临掉去控股地位。

〔二〕优先股银行优先股兼有普通股与债券的特点。

常见的优先股有三种形式:固定股息率优先股〔Fixed-rate Preferred Stock〕、可调整股息的优先股〔Variable-rate Preferred Stock〕和可转换优先股〔Convertible Preferred Stock〕。

第四章 商业银行

对借款人未来收入的预测是银行主观判 断的结果,与实际会产生脱节。

三、负债管理理论 认为银行可以积极主动地通过借入资金的方 式来维持资产的流动性,支持资产规模的扩 张,获取更高的盈利水平。 该理论的缺陷: 提高了银行的融资成本 增加了经营成本 不利于银行的稳健经营 四、资产负债综合管理理论

第四节

金融创新

2、带来了新的金融风险。 使金融机构的经营风险加大 增加了表外业务的风险 推动了金融机构的同质化、自由化 和国际化 为金融投机活动提供了新的手段和 场所

复习思考题:

1、如何理解现代商业银行的性质。 2、商业银行的业务主要包括哪几类?各 类业务之间的关系如何? 3、银行资本如何构成?各构成部分包括 什么内容? 4、简述商业银行的经营原则。 5、商业银行是如何从早期的资产管理发 展到资产负债综合管理的?

(一)中间业务

是指银行不运用自己的资金,而是代理客户承 办支付和其它委托事项,并据以收取手续费的 业务。 性质: 商业银行不直接以债权人或债务人的身份参与。 以收取手续费的形式获得收益。 具有经济效益、社会效益和综合效益。 中间业务的特点:

1、成本低、风险小、收益高。 2、以接受客户委托的方式开展业务。 3、具有交叉性。 4、可充分利用商业银行的资源。 (二)表外业务 是指商业银行所从事的不列入资产负债 表而且不影响资产负债总额的经营活动。 广义的表外业务包括有风险的表外业务 与无风险的服务活动(即中间业务)。

优点:

便于银行扩大经营规模,增强银行实力。 有利于分散风险,提高银行的安全性。 可以采用先进的技术设备和管理手段。 便于宏观管理水平的提高。 缺点: 容易形成垄断 加大了银行内部的控制难度 3、代理行制度,即往来银行制度。

4、持股公司制,即集团银行制。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

第二节 商业银行流动性风险

❖ 2、资金结构法 ❖ 资金结构法首先将银行资金来源根据估算提取的

概率分为:(1)游资负债。(2)易变存款。(3) 核心存款。 ❖ 假设对三种资金来源分别设置95%、30%和15%的 流动性储备,则有下列表达式: ❖ 流动性总需求=95%×(游资负债-法定准备金) +30%×(易变存款-法定准备金)+15%×(核 心存款-法定准备金)+100%×估计新增贷款额。

Company name

第二节 商业银行流动性风险

❖3 、流动性指标法

现金头寸比率

现金 存放同业存款 总资产

100 %

流动性证券指标

政府债券 总资产

100 %

借入资金指标

借入资金余额 总资产

100 %

资产流动性比率

流动性资产 流动性负债

100 %

Company name

第二节 商业银行流动性风险

Company name

第三节 商业银行流动性管理

❖2. 银行周期流动性需求很难估算,往往是单个银 行无法控制的。银行测算周期流动性需求方法是: 首先,通过比较本期所使用的信贷额度与在经济 繁荣时期所用的信贷额度来预测贷款的周期波动。

❖按内容可分为基本流动性与充足流动性 ❖按范围可以分为商业银行系统的流动性、某家

商业银行的流动性及商业银行具体某家分支机 构的流动性

Company name

关于流动性管理 ❖流动性管理的必要性

❖流动性被视为商业银行的生命线。流动性不仅 直接决定着单个商业银行的安危存亡,对整个 国家乃至全球经济的稳定都至关重要。

❖世界上最早的两家银行是1272年和1310年在意 大利设立的巴尔迪银行和佩鲁齐银行,均因债 务和挤兑问题于1348年倒闭。

Company name

关于流动性管理

❖始于银行挤兑而爆发的1929~1933年的经济大危 机,使美国大约1.1万家银行倒闭或被兼并,造 成金融混乱。

❖1997年爆发的东南亚金融危机中,泰国、马来西 亚、印尼、菲律宾等国家都发生了因客户挤兑 而引发的流动性危机,并迫使大批商业银行清 盘,以致引发了一场波及全球许多国家和地区 的金融危机。

❖始于2007年的次贷危机对美国金融造成了非常严 重的后果。2008年9月24号,华盛顿互惠银行的 倒闭揭开了这场危机的顶点。

Company name

关于流动性管理

❖华盛顿互惠银行成立于1889年,是全美最大的 储蓄银行。但是因为陷入次贷危机的漩涡之中 导致其资产飞速贬值。银行经营的失败导致了 存款人对其经营能力的质疑。而这种质疑最终 以挤兑的方式来发泄。2008年9月14号之后的 10余天内该银行被挤兑167亿美元。25号宣布 倒闭后,美国货币市场被挤兑1500亿美元。该 银行倒闭前一周,美国公布7000亿救市方案, 倒闭后一周,美国国会颁布《2008紧急经济稳 定法》

Company name

第二节 商业银行流动性风险

❖ 首先,大多数银行流动性问题产生于银行外部, 是银行经营行为的结果,是客户的流动性问题被 转移到它们开户的银行身上。

❖ 两个极端的例子就是1989年日本经济泡沫破灭后, 导致股市和地价暴跌,给日本银行业带来了严重 的流动性危机;以及2008年美国次贷危机。

商业银行管理学

单 位: 华东师范大学 金融系

第四章 商业银行流动性管理 ❖Contents

❖第一节 商业银行现金头寸管理

❖第二节 商业银行流动性风险 ❖第三节 商业银行流动性管理

❖第四节 案例分析

Company name

关于流动性管理 ❖商业银行流动性的含义

❖是指商业银行满足存款人提取现金、支付到期 债务和借款人正常贷款需求的能力

Company name

第二节 商业银行流动性风险

❖ 四、银行挤兑与流动性危机 ❖ 银行通过制定适当的流动性需求的安排,存款流失和贷款

承诺的执行不会给银行带来严重的流动性风险。 ❖ 在存款中,活期存款契约本质的和独有的特性是引发银行

挤兑流动性风险的源头。一旦活期存款客户对银行清偿能 力和相关银行的倒闭传闻特别的关注,以及对非银行金融 产品产生强烈的需求偏好,就会导致银行存款大量流失, 引发银行挤兑流动性风险。 ❖ 在传染挤兑或银行恐慌时期,存款客户对整个银行体系失 去信心,并对所有银行挤兑,而不是根据银行资产质量对 其采取区别对待。

Company name

第一节 商业银行现金头寸管理

❖ 1、库存现金

❖ 为满足日常交易(客户提现、日常经营需要等)而保存在 业务库中的现钞或硬币。

❖ 2、存放在中央银行存款

❖ (1)法定存款准备金:当局规定、强制性上缴的准备金,目的 是为了保持银行的清偿能力、维护银行体系的流动性,调 控社会信用的政策手段.

Company name

第一节 商业银行现金头寸管理

❖ 二、现金头寸管理的目标 ❖1. 降低机会成本。

❖ 现金资产具有低盈利性特征,持有这些资产降低了资金的 盈利性,在不增加额外风险的情况下,应减少其持有。

❖2. 满足法定存款准备金的要求。

❖ 银行借贷需求的波动,将可能导致银行被迫购买资金来满 足法定准备金要求。

后的所有现金资产,包括库存现金、在中央银行 的一般性存款、同业存款、托收中的现金。 ❖3. 可贷头寸: 可贷头寸是指银行在某一时点可直接 用于贷款发放和投资的资金,它是银行盈利性资 产的基础。

Company name

第一节 商业银行现金头寸管理

❖ 可贷头寸不仅包括全部短期流动资产,而且还包 括通过负债业务吸收的资金,贷款与投资按期收 回等。在流动性资产中,有的以货币形态存在, 有的以债权形式存在。只有货币性的流动性资产, 才构成基础头寸,具有直接的清偿能力。

❖1. 库存现金预测。

❖ 库存现金的需求量随存款客户的提现和其他资金来源的偿 还不断变化,只能大致预测其变化趋势。按预期提取可分 为三类: (1)游资负债: 近期将要提取的存款或其他资金;(2) 易变存款: 近期内可能的大客户提款;(3)核心存款: 银行定 期存款或活期存款沉淀的部分。

Company name

❖ 这都是资产市场的流动性危机演变为银行流动性 危机。

Company name

第二节 商业银行流动性风险

❖ 其次,银行存款活期化。银行出于盈利最大化的 动机,又以长期贷款的形式贷给客户,银行就会 面临某些资产到期日和负债到期日不匹配的问题。

❖ 再次,银行的流动资产对利率变动的敏感性。利 率的变动都会同时影响客户对存款和贷款的需求。

❖ 指商业银行在办理结算业务中形成的资金占用。主要包括 个人、企业或政府收到的支票存入银行时,在银行没有确 认之前,不能动用;作为一笔在途资金。

Company name

第一节 商业银行现金头寸管理

❖ (二)现金头寸的构成 ❖1. 基础头寸: 基础头寸=库存现金+在中央银行超

额准备金存款。 ❖2. 可用头寸: 可用头寸是指扣除法定准备金存款以

❖ 比如现金出现不足时,可以通过同业拆借、回购协议、发 行达鄂可转让定期存单等融入资金。

Company name

第二节 商业银行流动性风险

❖一、流动性风险的起因

❖银行流动性风险产生于两方面原因: ❖当银行的债权人要求立即兑现其金融债权时,

就产生了负债方面的流动性风险;当贷款承诺 不能及时兑现时,银行信誉就会受到损害, ❖流动性资产对利率变动的敏感性,就产生了资 产方面的流动性风险。 ❖这两方面的原因都是银行流动性所面临的问题 产生的。

❖ (2)超额存款准备金:指银行在中央银行存款帐户中超出法定 存款准备金的部分(狭义的),主要用于银行间清算转帐, 调节库存现金的余缺。

Company name

第一节 商业银行现金头寸管理

❖ 3、存放在同业存款

❖ 指在其他商业银行中的存款;目的是便于银行间的票据清 算及代理业务。

❖ 4、结算在途现金

游资比率

货币市场资产 货币市场负债

存款结构指标

活期存款 定期存款

Company name

第二节 商业银行流动性风险

❖ 4、流动性指数法 ❖是由在美国联邦储备银行任职的Jim Pierce提出的,

用于衡量商业银行因突然或紧急出售资产而比在 正常市场情况下以公平市场价格出售所遭受的潜 在损失,因为正常情况下需要经过较长时间的周 密调查和讨价还价过程。 其公式为:

第一节 商业银行现金头寸管理

❖2. 贷款与投资周转金预测。

❖ 银行一般在自身可贷头寸供给保障的情况下,依贷款对象 的信用评价,贷出资金。属银行较容易预测的范围。

❖3. 贷款与存款综合预测

❖ 资金头寸量=预计的贷款增量+应缴存款准备金增量-预 计的存款增量

❖( 二)现金头寸调度

❖ 现金头寸调度是在正确预测现金头寸变化趋势的基础上进 行的。

❖ 银行过度融资需求而导致银行陷入清偿风险,出 现流动性危机。

Company name

第二节 商业银行流动性风险

❖ 6、市场信号指标 (1)公众对银行的信心。 (2)银行资信评级。 (3)银行股票价格。 (4)商业银行发行债务工具的风险溢价 (5)资产售出时的损失 (6)履行对客户的承诺 (7)向中央银行借款的情况

❖ 最后,银行解决流动性问题还受到成本的限制。

Company name

第二节 商业银行流动性风险

❖ 二、流动性风险敞口 ❖ 当资金来源和资金运用不匹配时,便存在了流动

性风险敞口,即银行的流动性资金来源与运用的 之差。 ❖ 三、流动性风险敞口的衡量 ❖ 1、资金来源与运用法 ❖ 资金来源与运用法中心步骤是:首先,预先估计 银行存款额和贷款额。其次对同一期间内存款额 和贷款额的变动量进行估算。 ❖ 最后,根据这一期间内存款和贷款的变化估算出 流动性资金的净额。如银行通常建立一张资金来 源和资金运用表。