中国银行 2019 第三季度财报

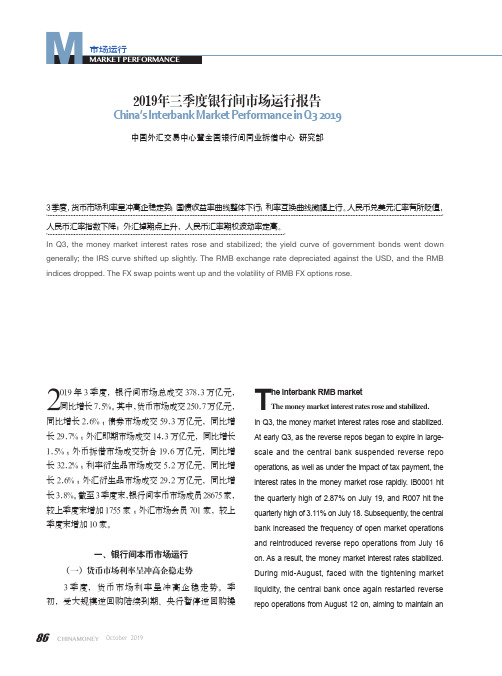

2019年三季度银行间市场运行报告

3季度,货币市场利率呈冲高企稳走势;国债收益率曲线整体下行;利率互换曲线微幅上行。

人民币兑美元汇率有所贬值,人民币汇率指数下降;外汇掉期点上升,人民币汇率期权波动率走高。

In Q3, the money market interest rates rose and stabilized; the yield curve of government bonds went down generally; the IRS curve shifted up slightly. The RMB exchange rate depreciated against the USD, and the RMB indices dropped. The FX swap points went up and the volatility of RMB FX options rose.2019年3季度,银行间市场总成交378.3万亿元,同比增长7.5%。

其中,货币市场成交250.7万亿元,同比增长2.6%;债券市场成交59.3万亿元,同比增长29.7%;外汇即期市场成交14.3万亿元,同比增长1.5%;外币拆借市场成交折合19.6万亿元,同比增长32.2%;利率衍生品市场成交5.2万亿元,同比增长2.6%;外汇衍生品市场成交29.2万亿元,同比增长3.8%。

截至3季度末,银行间本币市场成员28675家,较上季度末增加1755家;外汇市场会员701家,较上季度末增加10家。

一、银行间本币市场运行(一)货币市场利率呈冲高企稳走势3季度,货币市场利率呈冲高企稳走势。

季初,受大规模逆回购陆续到期、央行暂停逆回购操T he interbank RMB marketThe money market interest rates rose and stabilized.In Q3, the money market interest rates rose and stabilized. At early Q3, as the reverse repos began to expire in large-scale and the central bank suspended reverse repo operations, as well as under the impact of tax payment, the interest rates in the money market rose rapidly. IB0001 hit the quarterly high of 2.87% on July 19, and R007 hit the quarterly high of 3.11% on July 18. Subsequently, the central bank increased the frequency of open market operations and reintroduced reverse repo operations from July 16 on. As a result, the money market interest rates stabilized. During mid-August, faced with the tightening market liquidity, the central bank once again restarted reverse repo operations from August 12 on, aiming to maintain an2019年三季度银行间市场运行报告中国外汇交易中心暨全国银行间同业拆借中心 研究部China’s Interbank Market Performance in Q3 2019作以及缴税期因素的叠加影响,货币市场利率快速上行,IBO001加权平均利率在7月19日创下季度最高点2.87%,R007加权平均利率也在7月18日创下季度峰值3.11%。

中国国航2019年三季度财务状况报告

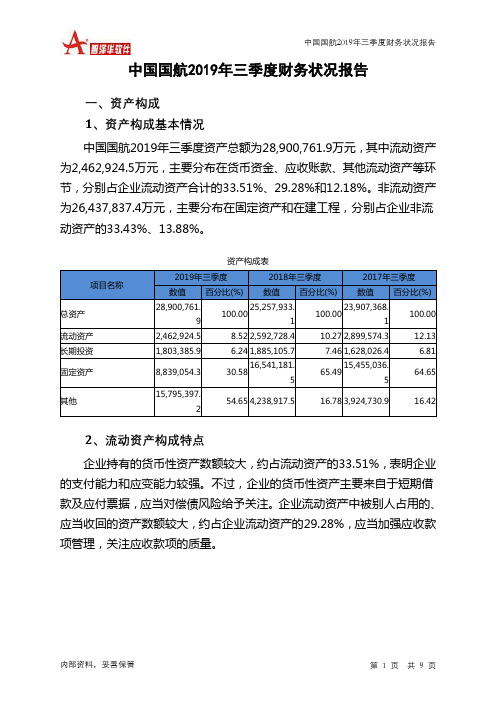

中国国航2019年三季度财务状况报告一、资产构成 1、资产构成基本情况中国国航2019年三季度资产总额为28,900,761.9万元,其中流动资产为2,462,924.5万元,主要分布在货币资金、应收账款、其他流动资产等环节,分别占企业流动资产合计的33.51%、29.28%和12.18%。

非流动资产为26,437,837.4万元,主要分布在固定资产和在建工程,分别占企业非流动资产的33.43%、13.88%。

资产构成表项目名称2019年三季度 2018年三季度 2017年三季度 数值 百分比(%)数值百分比(%)数值百分比(%)总资产 28,900,761.9100.0025,257,933.1 100.0023,907,368.1 100.00 流动资产 2,462,924.5 8.52 2,592,728.4 10.27 2,899,574.3 12.13 长期投资 1,803,385.9 6.24 1,885,105.7 7.46 1,628,026.4 6.81 固定资产 8,839,054.3 30.5816,541,181.5 65.4915,455,036.5 64.65 其他15,795,397.254.65 4,238,917.516.78 3,924,730.916.422、流动资产构成特点企业持有的货币性资产数额较大,约占流动资产的33.51%,表明企业的支付能力和应变能力较强。

不过,企业的货币性资产主要来自于短期借款及应付票据,应当对偿债风险给予关注。

企业流动资产中被别人占用的、应当收回的资产数额较大,约占企业流动资产的29.28%,应当加强应收款项管理,关注应收款项的质量。

流动资产构成表项目名称2019年三季度2018年三季度2017年三季度数值百分比(%) 数值百分比(%) 数值百分比(%)流动资产2,462,924.5 100.00 2,592,728.4 100.00 2,899,574.3 100.00 存货251,028.8 10.19 252,340.5 9.73 213,787.1 7.37 应收账款721,074.3 29.28 524,749.9 20.24 410,572.6 14.16 其他应收款0 0.00 0 0.00 184,117.3 6.35 交易性金融资产0 0.00 0 0.00 0 0.00 应收票据58.6 0.00 22.4 0.00 50.7 0.00 货币资金825,321.3 33.51 964,527.5 37.20 1,252,040.6 43.18 其他665,441.5 27.02 851,088.1 32.83 839,006 28.943、资产的增减变化2019年三季度总资产为28,900,761.9万元,与2018年三季度的25,257,933.1万元相比有较大增长,增长14.42%。

2019年三季度我国国际收支平衡表初步数据4页

国家外汇管理局公布2013年三季度我国国际收支平衡表初

步数据

2013年三季度,我国国际收支经常项目顺差397亿美元,其中,货物贸易顺差871亿美元,服务贸易逆差425亿美元,收益逆差36亿美元,经常转移逆差11亿美元。

资本和金融项目顺差(含净误差与遗漏,下同)573亿美元,其中,直接投资净流入407亿美元。

国际储备资产增加970亿美元(不含汇率、价格等非交易价值变动影响),其中,外汇储备资产增加976亿美元,特别提款权及在基金组织的储备头寸减少5亿美元。

2013年前三季度,我国国际收支经常项目顺差1382亿美元,资本和金融项目顺差1624亿美元,国际储备资产增加3006亿美元。

(完)

中国国际收支平衡表1(初步数)

单位:亿美元

注:

1. 本表计数采用四舍五入原则。

2. 除标注“贷方”和“借方”的项目外,其他项目均指差额。

3. 本表2013年前三季度初步数由2013年上半年正式数与2013年三季度初步数累加而成。

4. 本表资本和金融项目数据为经常项目差额与储备资产变动数之间的差额,包含净误差与遗漏。

希望以上资料对你有所帮助,附励志名言3条:

1、生气,就是拿别人的过错来惩罚自己。

原谅别人,就是善待自己。

2、未必钱多乐便多,财多累己招烦恼。

清贫乐道真自在,无牵无挂乐逍遥。

3、处事不必求功,无过便是功。

为人不必感德,无怨便是德。

银行业A:2019年第三季度报告

易方达银行指数分级证券投资基金2019年第3季度报告易方达银行指数分级证券投资基金2019年第3季度报告2019年9月30日基金管理人:易方达基金管理有限公司基金托管人:中国建设银行股份有限公司报告送出日期:二〇一九年十月二十四日第1页共17页§1 重要提示基金管理人的董事会及董事保证本报告所载资料不存在虚假记载、误导性陈述或重大遗漏,并对其内容的真实性、准确性和完整性承担个别及连带责任。

基金托管人中国建设银行股份有限公司根据本基金合同规定,于2019年10月22日复核了本报告中的财务指标、净值表现和投资组合报告等内容,保证复核内容不存在虚假记载、误导性陈述或者重大遗漏。

基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利。

基金的过往业绩并不代表其未来表现。

投资有风险,投资者在作出投资决策前应仔细阅读本基金的招募说明书。

本报告中财务资料未经审计。

本报告期自2019年7月1日起至9月30日止。

§2 基金产品概况§3 主要财务指标和基金净值表现3.1 主要财务指标单位:人民币元注:1.所述基金业绩指标不包括持有人认购或交易基金的各项费用,计入费用后实际收益水平要低于所列数字。

2.本期已实现收益指基金本期利息收入、投资收益、其他收入(不含公允价值变动收益)扣除相关费用后的余额,本期利润为本期已实现收益加上本期公允价值变动收益。

3.2 基金净值表现3.2.1本报告期基金份额净值增长率及其与同期业绩比较基准收益率的比较3.2.2自基金合同生效以来基金累计净值增长率变动及其与同期业绩比较基准收益率变动的比较易方达银行指数分级证券投资基金累计净值增长率与业绩比较基准收益率历史走势对比图(2015年6月3日至2019年9月30日)注:自基金合同生效至报告期末,基金份额净值增长率为8.34%,同期业绩比较基准收益率为-2.50%。

§4 管理人报告4.1 基金经理(或基金经理小组)简介6注:1.对基金的首任基金经理,其“任职日期”为基金合同生效日,“离任日期”为根据公司决定确定的解聘日期;对此后的非首任基金经理,“任职日期”和“离任日期”分别指根据公司决定确定的聘任日期和解聘日期。

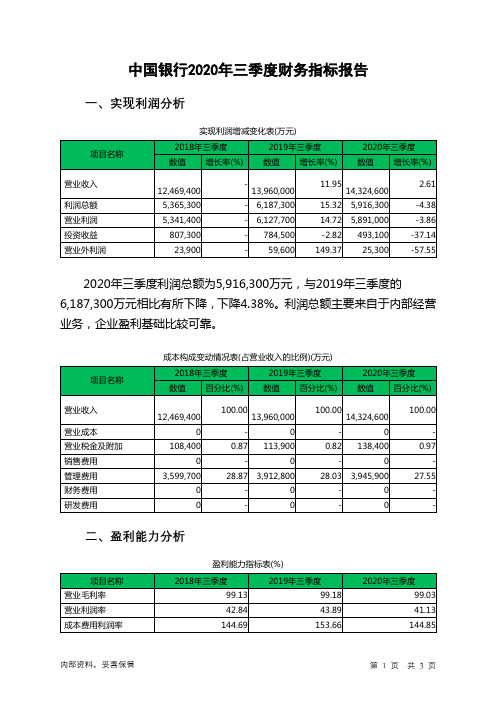

中国银行2020年三季度财务指标报告

-

0

0.82 138,400

-

0

28.03 3,945,900

-

0

-

0

100.00

0.97

27.55

-

二、盈利能力分析

项目名称 营业毛利率 营业利润率 成本费用利润率

盈利能力指标表(%)

2018年三季度 99.13

2019年三季度 99.18

42.84

43.89

144.69

153.66

2020年三季度 99.03 共3页

2018年三季度 数值 百分比(%)

2019年三季度 数值 百分比(%)

2020年三季度 数值 百分比(%)

12,469,400 0

108,400 0

3,599,700 0 0

100.00 13,960,000

-

0

0.87 113,900

-

0

28.87 3,912,800

-

0

-

0

100.00 14,324,600

2020年三季度利润总额为5,916,300万元,与2019年三季度的 6,187,300万元相比有所下降,下降4.38%。利润总额主要来自于内部经营 业务,企业盈利基础比较可靠。

项目名称

营业收入

营业成本 营业税金及附加 销售费用 管理费用 财务费用 研发费用

成本构成变动情况表(占营业收入的比例)(万元)

2020年三季度营业利润为5,891,000万元,与2019年三季度的 6,127,700万元相比有所下降,下降3.86%。以下项目的变动使营业利润增 加:公允价值变动收益增加232,000万元,共计增加232,000万元;以下项 目的变动使营业利润减少:投资收益减少291,400万元,营业税金及附加 增加24,500万元,管理费用增加33,100万元,共计减少349,000万元。各 项科目变化引起营业利润减少236,700万元。

中国国旅2019年三季度财务分析结论报告

中国国旅2019年三季度财务分析综合报告中国国旅2019年三季度财务分析综合报告一、实现利润分析2019年三季度实现利润为145,661.11万元,与2018年三季度的143,209.36万元相比有所增长,增长1.71%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在销售收入大幅度下降的情况下,营业利润却有所增长,企业所执行的降低成本费用开支的各项政策是正确的,但也要注意营业收入大幅度下降带来的不利影响。

二、成本费用分析2019年三季度营业成本为546,292.62万元,与2018年三季度的759,619.21万元相比有较大幅度下降,下降28.08%。

2019年三季度销售费用为374,699.48万元,与2018年三季度的333,299.26万元相比有较大增长,增长12.42%。

2019年三季度尽管企业销售费用有较大幅度增长,但营业收入却出现了较大幅度的下降,企业市场销售活动开展得很不理想,应当采取果断措施,调整产品结构、销售战略或销售队伍。

2019年三季度管理费用为34,167.2万元,与2018年三季度的43,500.69万元相比有较大幅度下降,下降21.46%。

2019年三季度管理费用占营业收入的比例为3.04%,与2018年三季度的3.34%相比变化不大。

企业在营业收入大幅度下降的同时有效控制了管理费用增长。

2019年三季度财务费用为5,617.86万元,与2018年三季度的6,075.22万元相比有较大幅度下降,下降7.53%。

三、资产结构分析与2018年三季度相比,2019年三季度存货占营业收入的比例出现不合理增长。

预付货款占收入的比例下降。

从流动资产与收入变化情况来看,流动资产增长的同时收入却在下降,资产的盈利能力明显下降,与2018年三季度相比,资产结构趋于恶化。

四、偿债能力分析从支付能力来看,中国国旅2019年三季度是有现金支付能力的。

从企内部资料,妥善保管第1 页共4 页。

银行3季度经营分析报告

银行3季度经营分析报告摘要:本报告对银行第三季度的经营情况进行了详细分析。

通过对各项业务数据的统计与分析,本报告对银行的资产负债表、利润表和现金流量表进行了综合评估。

同时,报告还结合市场环境和竞争对手的情况,对银行未来发展提出了建议。

一、引言银行作为金融行业的重要组成部分,对国民经济起着重要支撑作用。

本报告旨在通过对银行第三季度的经营情况进行详细分析,为银行管理层和投资者提供参考,帮助他们更好地了解银行的经营状况和未来发展趋势。

二、资产负债表分析资产负债表是评估银行财务状况的重要指标之一。

从资产负债表的数据来看,银行的总资产在第三季度增长了5%,主要是由于贷款和储备资产的增加。

资产负债表上,贷款是银行的主要资产之一,贷款余额增加说明银行贷款业务的扩张。

然而,贷款增长率较季度前有所放缓,这可能与市场竞争加剧和信贷风险控制加强有关。

而在负债方面,存款是银行负债的主要来源,第三季度存款总额比上季度增长了3%。

存款增长表明银行吸收了更多的存款,提高了负债的稳定性。

同时,短期借款也有所增加,这可能是为了满足资金需求和提高流动性而进行的。

三、利润表分析利润表是评估银行盈利能力的重要指标之一。

从利润表的数据来看,银行第三季度的净利润同比增长了10%,这主要是由于利息净收入的增加。

利息净收入是银行的主要收入来源之一,与贷款和存款息息相关。

增加利息净收入表明银行贷款和储备资产的利息水平有所提高。

同时,手续费和佣金净收入也有所增长,这可能是由于银行增加了代理金融业务和理财产品销售。

但是,非利息净收入在第三季度较去年同期有所下降,这可能是由于市场竞争加剧和利率水平下降的影响。

四、现金流量表分析现金流量表是评估银行现金流动状况的重要指标之一。

从现金流量表的数据来看,银行第三季度的经营活动现金流量净额同比增长了8%。

这表明银行在第三季度的经营活动中获得更多的现金流入。

与此同时,投资活动现金流量净额和筹资活动现金流量净额也都有所增加,这可能是由于银行进行了一些投资和融资活动。

2019 年第 3季度报告

38,400

364,800.00

§3 主要财务指标和基金净值表现

3.1 主要财务指标

主要财务指标

单位:人民币元 报告期( 2019 年 7 月 1 日 - 2019 年 9 月 30 日 )

第 3 页 共 14 页

农银汇理永益定期开放混合型证券投资基金 2019 年第 3 季度报告

1.本期已实现收益 2.本期利润 3.加权平均基金份额本期利润 4.期末基金资产净值 5.期末基金份额净值

1

601398

工商银行

295,762

1,635,563.86

2

300059

东方财富

59,800

883,844.00

3

600606

绿地控股

122,400

864,144.00

4

601166

兴业银行

44,900

787,097.00

5

000001

平安银行

34,393

536,186.87

6

600831

广电网络

序号 1

2 3

4 5 6

7 8 9

项目 权益投资 其中:股票 基金投资 固定收益投资 其中:债券 资产支持证券 贵金属投资 金融衍生品投资 买入返售金融资产 其中:买断式回购的买入返售 金融资产 银行存款和结算备付金合计 其他资产 合计

金额(元) 7,084,445.73 7,084,445.73 -

646,714.00

-

1,922,766.00 2,958,847.73 864,144.00 -

占基金资产净值比例 (%) 0.39

-

1.15 1.78 0.52 -

农银汇理永益定期开放混合型证券投资基金 2019 年第 3 季度报告

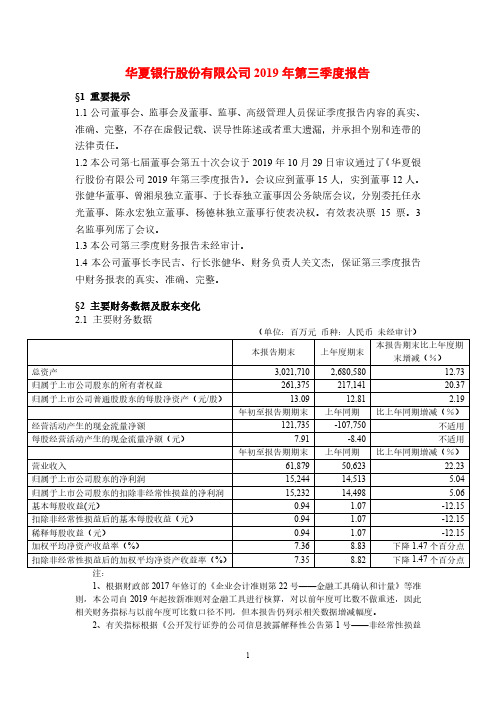

华夏银行 2019 第三季度财报

华夏银行股份有限公司2019年第三季度报告§1 重要提示1.1公司董事会、监事会及董事、监事、高级管理人员保证季度报告内容的真实、准确、完整,不存在虚假记载、误导性陈述或者重大遗漏,并承担个别和连带的法律责任。

1.2本公司第七届董事会第五十次会议于2019年10月29日审议通过了《华夏银行股份有限公司2019年第三季度报告》。

会议应到董事15人,实到董事12人。

张健华董事、曾湘泉独立董事、于长春独立董事因公务缺席会议,分别委托任永光董事、陈永宏独立董事、杨德林独立董事行使表决权。

有效表决票15票。

3名监事列席了会议。

1.3本公司第三季度财务报告未经审计。

1.4本公司董事长李民吉、行长张健华、财务负责人关文杰,保证第三季度报告中财务报表的真实、准确、完整。

§2 主要财务数据及股东变化2.1 主要财务数据注:1、根据财政部2017年修订的《企业会计准则第22号——金融工具确认和计量》等准则,本公司自2019年起按新准则对金融工具进行核算,对以前年度可比数不做重述,因此相关财务指标与以前年度可比数口径不同,但本报告仍列示相关数据增减幅度。

2、有关指标根据《公开发行证券的公司信息披露解释性公告第1号——非经常性损益(2008)》、《公开发行证券的公司信息披露编报规则第9号——净资产收益率和每股收益的计算及披露(2010年修订)》规定计算。

2019年3月,本公司对优先股股东派发现金股息人民币8.40亿元。

在计算基本每股收益及加权平均净资产收益率时,本公司考虑了优先股股息发放的影响。

非经常性损益项目和金额注:按照《公开发行证券的公司信息披露解释性公告第1号——非经常性损益(2008)》的要求确定和计算非经常性损益。

2.2 报告期末普通股股东总数、前十名普通股股东、前十名无限售条件的普通股股东持股表注:本公司向首钢集团有限公司、国网英大国际控股集团有限公司和北京市基础设施投资有限公司非公开发行2,564,537,330股A股普通股股票,上述股份于2019年1月8日在中国证券登记结算有限责任公司上海分公司办理完毕相关登记及限售手续。

上投中国生物医药混合:上投摩根中国生物医药混合型证券投资基金(QDII)2019年第3季度报告

上投摩根中国生物医药混合型证券投资基金(QDII)2019年第3季度报告上投摩根中国生物医药混合型证券投资基金(QDII)2019年第3季度报告2019年9月30日基金管理人:上投摩根基金管理有限公司基金托管人:中国银行股份有限公司报告送出日期:二〇一九年十月二十五日第1页共15页§1 重要提示基金管理人的董事会及董事保证本报告所载资料不存在虚假记载、误导性陈述或重大遗漏,并对其内容的真实性、准确性和完整性承担个别及连带责任。

基金托管人中国银行股份有限公司根据本基金合同规定,于2019年10月24日复核了本报告中的财务指标、净值表现和投资组合报告等内容,保证复核内容不存在虚假记载、误导性陈述或者重大遗漏。

基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利。

基金的过往业绩并不代表其未来表现。

投资有风险,投资者在作出投资决策前应仔细阅读本基金的招募说明书。

本报告中财务资料未经审计。

本报告期自2019年7月1日起至9月30日止。

§2 基金产品概况§3 主要财务指标和基金净值表现3.1 主要财务指标单位:人民币元注:注:本期已实现收益指基金本期利息收入、投资收益、其他收入(不含公允价值变动收益)扣除相关费用后的余额,本期利润为本期已实现收益加上本期公允价值变动收益。

上述基金业绩指标不包括持有人认购或交易基金的各项费用,计入费用后实际收益水平要低于所列数字。

3.2 基金净值表现3.2.1本报告期基金份额净值增长率及其与同期业绩比较基准收益率的比较3.2.2 自基金转型以来基金累计份额净值增长率变动及其与同期业绩比较基准收益率变动的比较上投摩根中国生物医药混合型证券投资基金(QDII)累计份额净值增长率与业绩比较基准收益率历史走势对比图(2019年2月22日至2019年9月30日)注:本基金合同生效日(转型日)为2019年2月22日,截至本报告期末,本基金合同生效(转型)未满一年,图示时间段为2019年2月22日至2019年9月30日。

中国人寿 2019 第三季度财报

中国人寿保险股份有限公司2019年第三季度报告(股票代码:601628)二〇一九年十月二十九日目录一、重要提示 (3)二、公司基本情况 (3)三、重要事项 (7)四、附录 (10)一、重要提示1.1 本公司董事会、监事会及董事、监事、高级管理人员保证本季度报告内容的真实、准确、完整,不存在虚假记载、误导性陈述或者重大遗漏,并承担个别和连带的法律责任。

1.2 本公司第六届董事会第二十次会议于2019年10月29日审议通过《关于<公司2019年第三季度报告>的议案》,本次会议应出席董事11人,实际出席董事8人。

执行董事苏恒轩、利明光,非执行董事王军辉,独立董事张祖同、Robinson Drake Pike(白杰克)现场出席会议;非执行董事尹兆君,独立董事汤欣、梁爱诗分别以电话通讯方式出席会议。

董事长、执行董事王滨因其他公务无法出席会议,书面委托执行董事苏恒轩代为出席、表决并主持会议;非执行董事袁长清、刘慧敏因其他公务无法出席会议,分别书面委托非执行董事王军辉、独立董事Robinson Drake Pike(白杰克)代为出席并表决。

1.3 本公司2019年第三季度财务报告未经审计。

1.4 本公司董事长王滨先生、主管会计工作的副总裁赵鹏先生、总精算师利明光先生及会计机构负责人胡锦女士声明:保证本季度报告中财务报告的真实、准确、完整。

二、公司基本情况2.1 主要财务数据币种:人民币注:在计算“归属于母公司普通股股东的每股净资产”“每股经营活动产生的现金流量净额”“每股收益(基本与稀释)”和“扣除非经常性损益后的基本每股收益”的变动比率时考虑了基础数据的尾数因素。

2019年前三季度,在“重振国寿”战略部署引领下,本公司按照高质量发展要求,积极推进各项工作,市场地位保持领先,发展态势良好。

一是整体发展稳中有进,核心业务持续提升。

2019年前三季度,公司实现保费收入1人民币4,970.47亿元,同比增长6.1%。

2019年第三季度支付体系运行总体情况

2019年第三季度支付体系运行总体情况文中国人民银行支付结算司2019年第三季度支付业务统计数据显示,全国支付体系运行平稳,社会资金交易规模不断扩大,支付业务量保持稳步增长。

一、银行账户1银行账户数量稳步增长。

截至本季度末,全国共开立银行账户110.17亿户,环比增长3.33%,增速较上季度末上升1.37个百分点。

单位银行账户数量保持增长。

截至本季度末,全国共开立单位银行账户6673.41万户,环比增长2.85%,增速较上季度末下降0.32个百分点。

其中,基本存款账户4775.97万户,一般存款账户1506.99万户,专用存款账户372.21万户,临时存款账户18.24万户,分别占单位银行账户总量的74.57%、22.58%、5.58%和0.27%。

本季度,全国基本存款账户增加150.38万户,一般存款账户增加30.08万户,专用存款账户增加4.73万户,临时存款账户减少0.09万户。

个人银行账户数量平稳增长。

截至本季度末,全国共开立个人银行账户109.50亿户,较上季度末增加3.53亿户,环比增长3.33%,增速较上季度末上升1.38个百分点。

人均拥有银行账户数2达7.85户。

二、非现金支付业务本季度,全国银行共办理非现金支付业务3 897.60亿笔,金额926.03万亿元,同比分别增长54.80%和0.06%。

(一)银行卡银行卡发卡量平稳增长。

截至本季度末,全国银行卡在用发卡数量82.17亿张,环比增长*自2015年起,支付体系运行总体情况按照《支付业务统计指标》金融行业标准披露支付业务数据。

1.银行账户均指人民帀银行结算账户。

2.指标涉及人均值时,人数使用国家统计局公布的2018年末全国大陆总人口139538万人,下同。

3.非现金支付业务包含票据、银行卡及其他结算业务。

其中,其他结算业务包含贷记转账'直接借记、托收承付及国内信用证业务。

3.00%。

其中,借记卡在用发卡数量74.82亿张, 环比增长2.97% ;信用卡和借贷合一卡在用发卡数 量共计7.34亿张,环比增长3.25%o 全国人均持有 银行卡5.89张,其中,人均持有信用卡和借贷合一 卡0.53张。

中国中期2019年三季度财务分析结论报告

中国中期2019年三季度财务分析综合报告中国中期2019年三季度财务分析综合报告一、实现利润分析2019年三季度实现利润为277.4万元,与2018年三季度的115.16万元相比成倍增长,增长1.41倍。

实现利润主要来自于对外投资所取得的收益。

二、成本费用分析2019年三季度营业成本为921.57万元,与2018年三季度的1,506.35万元相比有较大幅度下降,下降38.82%。

2019年三季度销售费用为78.08万元,与2018年三季度的94.76万元相比有较大幅度下降,下降17.59%。

2019年三季度销售费用大幅度下降的同时营业收入也有较大幅度的下降,但收入下降快于投入下降,经营业务开展得不太理想。

2019年三季度管理费用为361.87万元,与2018年三季度的536.65万元相比有较大幅度下降,下降32.57%。

2019年三季度管理费用占营业收入的比例为33.6%,与2018年三季度的32.11%相比有所提高,提高1.49个百分点。

企业经营业务的盈利水平也有所提高,管理费用支出比较合理。

本期财务费用为-33.8万元。

三、资产结构分析与2018年三季度相比,2019年三季度预付货款增长过快。

从流动资产与收入变化情况来看,流动资产增长的同时收入却在下降,资产的盈利能力明显下降,与2018年三季度相比,资产结构趋于恶化。

四、偿债能力分析从支付能力来看,中国中期2019年三季度是有现金支付能力的。

企业财务费用小于0或缺乏利息支出数据,无法进行负债经营风险判断。

五、盈利能力分析中国中期2019年三季度的营业利润率为25.71%,总资产报酬率为1.21%,净资产收益率为2.00%,成本费用利润率为20.74%。

企业实际投入到企业自身经营业务的资产为19,691.92万元,经营资产的收益率为5.62%,而对外投资的收益率为2.97%。

从企业内外部资产的盈利情况来内部资料,妥善保管第1 页共3 页。

中国银行2020年三季度财务分析结论报告

中国银行2020年三季度财务分析综合报告

一、实现利润分析

2020年三季度利润总额为5,916,300万元,与2019年三季度的

6,187,300万元相比有所下降,下降4.38%。

利润总额主要来自于内部经营业务,企业盈利基础比较可靠。

在营业收入增长的情况下,营业利润却有所下降,应注意增收减利所隐藏的经营风险。

二、成本费用分析

2020年三季度管理费用为3,945,900万元,与2019年三季度的

3,912,800万元相比变化不大,变化幅度为0.85%。

2020年三季度管理费用占营业收入的比例为27.55%,与2019年三季度的28.03%相比变化不大。

企业经营业务的盈利水平有所下降,管理费用支出正常,但其他成本费用支出项目存在过快增长情况。

三、资产结构分析

2020年三季度企业不合理资金占用项目较少,资产的盈力能力较强,资产结构合理。

四、偿债能力分析

从支付能力来看,中国银行2020年三季度是有现金支付能力的,其现金支付能力为50,589,700万元。

企业负债经营为正效应,增加负债有可能给企业创造利润。

五、盈利能力分析

中国银行2020年三季度的营业利润率为41.13%,总资产报酬率为0.96%,净资产收益率为9.15%,成本费用利润率为144.85%。

企业实际投入到企业自身经营业务的资产为2,414,111,500万元,经营资产的收益率为0.98%,而对外投资的收益率为34.68%。

尽管对外投资收益有较大幅度的下降,但对外投资总额也以相近比例下降,对外投资业务的盈利能力变化不大。

内部资料,妥善保管第1 页共3 页。

人民网2019年三季度财务分析详细报告

人民网2019年三季度财务分析详细报告一、资产结构分析1.资产构成基本情况人民网2019年三季度资产总额为426,841.63万元,其中流动资产为315,156.75万元,主要分布在交易性金融资产、货币资金、应收账款等环节,分别占企业流动资产合计的59.17%、18.48%和16.38%。

非流动资产为111,684.89万元,主要分布在长期投资和固定资产,分别占企业非流动资产的42.51%、31%。

资产构成表项目名称2019年三季度2018年三季度2017年三季度数值百分比(%) 数值百分比(%) 数值百分比(%)总资产426,841.63 100.00 370,495.17 100.00 351,194.44 100.00 流动资产315,156.75 73.83 256,890.33 69.34 237,426.49 67.61 长期投资47,475.67 11.12 59,575.53 16.08 58,140.88 16.56 固定资产34,624.39 8.11 12,741.3 3.44 14,659.51 4.17 其他29,584.83 6.93 41,288.01 11.14 40,967.56 11.672.流动资产构成特点企业持有的货币性资产数额较大,约占流动资产的77.68%,表明企业的支付能力和应变能力较强。

但应当关注货币性资产的投向。

流动资产构成表项目名称2019年三季度2018年三季度2017年三季度数值百分比(%) 数值百分比(%) 数值百分比(%)流动资产315,156.75 100.00 256,890.33 100.00 237,426.49 100.00 存货2,674.54 0.85 1,694.7 0.66 1,492.77 0.63 应收账款51,632.34 16.38 39,977.49 15.56 42,449.49 17.88 其他应收款0 0.00 0 0.00 3,190.89 1.34 交易性金融资产186,490 59.17 0 0.00 0 0.00 应收票据75.01 0.02 154.45 0.06 0 0.00 货币资金58,235.48 18.48 56,057.03 21.82 30,196.22 12.72 其他16,049.37 5.09 159,006.65 61.90 160,097.11 67.433.资产的增减变化2019年三季度总资产为426,841.63万元,与2018年三季度的370,495.17万元相比有较大增长,增长15.21%。

2019年银行业金融机构资产总额

2019年银行业金融机构资产总额摘要:一、2019 年三季度末金融业机构总资产达312.46 万亿元二、银行业机构总资产为284.67 万亿元,同比增长7.7%三、证券业机构总资产为7.83 万亿元,同比增长13.6%四、保险业机构总资产为19.96 万亿元,同比增长11.7%五、金融业机构总负债为283.94 万亿元,同比增长7.6%六、银行业机构总负债为260.79 万亿元,同比增长7.2%七、证券业机构总负债为5.57 万亿元,同比增长16.9%八、保险业机构总负债为17.58 万亿元,同比增长10.7%正文:根据人民银行发布的数据,2019 年三季度末,我国金融业机构总资产为312.46 万亿元,同比增长8.1%。

其中,银行业机构总资产为284.67 万亿元,同比增长7.7%;证券业机构总资产为7.83 万亿元,同比增长13.6%;保险业机构总资产为19.96 万亿元,同比增长11.7%。

同时,金融业机构总负债为283.94 万亿元,同比增长7.6%。

其中,银行业机构总负债为260.79 万亿元,同比增长7.2%;证券业机构总负债为5.57 万亿元,同比增长16.9%;保险业机构总负债为17.58 万亿元,同比增长10.7%。

对比二季度数据来看,三季度末证券业和保险业总资产和总负债的同比增速有所提高,银行业的总资产和总负债同比增速则小幅下降。

但从总资产和总负债余额来看,银行和保险业方面较二季度末保持增长,而证券业总资产和总负债余额则较二季度末小幅下降。

此外,银行业金融机构是指在中华人民共和国境内设立的商业银行、城市信用合作社、农村信用合作社等吸收公众存款的金融机构以及政策性银行。

它们的企业社会责任包括经济责任、社会责任和环境责任。

国有四大行之一的中行三季度不良率升至1.48%

国有四大行之一的中行三季度不良率升至1.48%昨日,国有四大行之一的中国银行率先发布三季报。

报告显示,前三季度集团实现税后利润1515.58 亿元,实现该行股东应享税后利润1348.13 亿元,同比分别增长9.93%和2.48%。

平均总资产回报率(ROA)1.17%,同比增加0.02 个百分点。

净资产收益率(ROE)13.66%,同比下降1.36 个百分点。

不良贷款率1.48%,较二季度上升0.01 个百分点。

从净利润指标看,不管是集团净利润还是归属该行股东净利润均较二季度有所下滑。

今年上半年,中行税后利润1073.08 亿元,同比增长12.97%;实现该行股东应享税后利润930.37 亿元,同比增长2.52%。

从具体项目来看,在利率市场化以及持续降息背景下,净利息收入下降较为严重。

报告显示,今年三季度,集团实现净利息收入2298.05 亿元,同比减少164.75 亿元,下降6.69%。

净息差1.85%,同比下降0.29 个百分点。

非利息收入增长迅猛。

集团实现非利息收入1404.74 亿元,同比增加308.14 亿元,增长28.1%。

非利息收入在营业收入中占比为37.94%,同比增加7.13 个百分点。

其中,手续费及佣金收支净额684.86 亿元,同比减少29.98 亿元,下降4.19%。

集团营业费用1241.61 亿元,同比减少103.19 亿元,下降7.67%。

成本收入比(中国内地监管口径)26.49%,同比下降0.08 个百分点。

在经济下行压力下,中行资产质量出现进一步恶化,不过恶化程度有所放缓。

报告显示,集团资产减值损失639.66 亿元,同比增加190.73 亿元,增长42.49%。

集团不良贷款总额1460.34 亿元,不良贷款率1.48%,较二季度上升0.01 个百分点。

今年一季度,为了处置不良资产,中行平均拨备覆盖曾经跌破监管红线的150%,不过二季度又重回150%上方。

三季度,中行不良贷款拨备。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

中国银行股份有限公司2019年第三季度报告(全文)(中国会计准则)中国银行股份有限公司2019年第三季度报告正文§1 重要提示1.1本行董事会、监事会及董事、监事、高级管理人员保证季度报告内容的真实、准确、完整,不存在虚假记载、误导性陈述或者重大遗漏,并承担个别和连带的法律责任。

1.2本行于2019年10月30日召开董事会会议,审议通过了本行2019年第三季度报告。

会议应出席董事12名,实际亲自出席董事10名。

董事长刘连舸先生、独立非执行董事赵安吉女士因其他重要公务未能出席会议,分别委托执行董事吴富林先生、独立非执行董事汪昌云先生代为出席并表决。

12名董事均行使表决权。

本行监事及高级管理人员列席了本次会议。

1.3 本行2019年第三季度财务报告未经审计。

1.4本行董事长、主管会计工作负责人刘连舸及会计机构负责人江东保证本报告中财务报告的真实、准确、完整。

§2公司基本情况2.1公司基本信息A股股票简称中国银行股票代码601988上市证券交易所上海证券交易所H股股票简称中国银行股份代号3988上市证券交易所香港联合交易所有限公司境内优先股第一期股票简称中行优1股票代码360002第二期股票简称中行优2股票代码360010第三期股票简称中行优3股票代码360033第四期股票简称中行优4股票代码360035挂牌证券交易所上海证券交易所董事会秘书、公司秘书梅非奇联系地址中国北京市复兴门内大街1号,100818 电话(86) 10-6659 2638传真(86) 10-6659 4568电子信箱ir@2.2主要会计数据及财务指标2.2.1基于中国会计准则编制的主要会计数据及财务指标单位:百万元人民币(另有说明者除外)项目本报告期末上年度末本报告期末比上年度末增减 (%)资产总计22,608,164 21,267,275 6.30 归属于母公司所有者权益合计1,866,315 1,612,980 15.71 每股净资产(人民币元) 5.53 5.14 7.49项目本报告期本报告期比上年同期增减(%)年初至报告期末年初至报告期末比上年同期增减 (%)营业收入139,600 11.95 416,333 10.69 净利润49,804 5.58 171,246 5.22 归属于母公司所有者的净利润45,531 3.04 159,579 4.11扣除非经常性损益后归属于母公司所有者的净利润45,246 2.83 158,705 4.23 基本每股收益(人民币元)10.14 3.39 0.52 4.29 扣除非经常性损益后基本每股收益(人民币元)10.14 3.15 0.52 4.41 稀释每股收益(人民币元)10.14 3.39 0.52 4.29净资产收益率(%,年率,加权平均)19.96 下降0.67个百分点13.00下降0.70个百分点净资产收益率(%,年率,加权平均,扣除非经常性损益后)19.89下降0.68个百分点12.92下降0.69个百分点经营活动产生的现金流量净额不适用不适用(560,727) -198.19每股经营活动产生的现金流量净额(人民币元)不适用不适用(1.90) -198.19 注:1 本报告期的相关指标均已考虑当季宣告的优先股股息年化因素。

2 根据《关于修订印发2018年度金融企业财务报表格式的通知》(财会[2018]36号)的要求,本集团对2018年1-9 月及2018年7-9月的财务报表进行了重新列报,上述调整对合并及本行净利润和所有者权益无影响。

非经常性损益项目列示如下:单位:百万元人民币项目本报告期年初至报告期末长期股权投资处置损益- (2) 固定资产处置损益554 791 投资性房地产处置损益- 9 单独进行减值测试的应收款项减值准备转回- 9 投资性房地产公允价值变动产生的损益(143) 386 其他营业外收支142 294 相应税项调整(1) (238) 少数股东损益(167) (375) 合计285 874 注:1其他营业外收支是指发生的与经营业务活动无直接关系的收入和支出,包括出纳长款收入、结算罚款收入、预计诉讼赔款、捐赠支出、行政罚没款项、出纳短款损失和非常损失等。

2本集团因正常经营业务产生的持有以公允价值计量且其变动计入当期损益的金融资产及金融负债公允价值变动收益,以及处置以公允价值计量且其变动计入当期损益的金融资产及金融负债、以公允价值计量且其变动计入其他综合收益的金融资产及以摊余成本计量的金融资产取得的投资收益,未作为非经常性损益披露。

3 本集团非经常性损益中的固定资产处置损益和其他营业外收支计入当期营业外收入/支出。

2.2.2 中国企业会计准则与国际财务报告准则合并会计报表差异说明本集团按照中国企业会计准则编制的合并会计报表及按照国际财务报告准则编制的合并会计报表中列示的2019年和2018年1至9月的经营成果和于2019年9月30日及2018年12月31日的所有者权益并无差异。

2.3 普通股股东总数及前十名普通股股东持股情况2.3.1 2019年9月30日普通股股东总数:713,108名(其中包括527,541名A股股东及185,567名H股股东)2.3.22019年9月30日,本行前十名普通股股东持股情况单位:股序号普通股股东名称期末持股数量持股比例持有有限售条件股份数量质押或冻结的股份数量股东性质普通股股份种类1 中央汇金投资有限责任公司188,461,533,607 64.02% - 无国家A股2 香港中央结算(代理人)有限公司81,920,630,807 27.83% - 未知境外法人H股3 中国证券金融股份有限公司8,596,044,925 2.92% - 无国有法人A股4 中央汇金资产管理有限责任公司1,810,024,500 0.61% - 无国有法人A股5 梧桐树投资平台有限责任公司1,060,059,360 0.36% - 无国有法人A股6 中国人寿保险股份有限公司-分红-个人分红-005L-FH002沪832,246,000 0.28% - 无其他A股7 香港中央结算有限公司726,574,205 0.25% - 无境外法人A股8 MUFG Bank, Ltd. 520,357,200 0.18% - 未知境外法人H股9 中国人寿保险股份有限公司-传统-普通保险产品-005L-CT001沪491,724,746 0.17% - 无其他A股10 中国太平洋人寿保险股份有限公司-中国太平洋人寿股票红利型产品(寿自营)委托投资(长江养老)382,238,605 0.13% - 无其他A股注:1 H股股东持股情况根据H股股份登记处设置的本行股东名册中所列的股份数目统计。

2 香港中央结算(代理人)有限公司是以代理人身份,代表截至2019年9月30日止,在该公司开户登记的所有机构和个人投资者持有本行H股股份合计数,其中包括全国社会保障基金理事会所持股份。

3 中央汇金资产管理有限责任公司是中央汇金投资有限责任公司的全资子公司。

4 香港中央结算有限公司是以名义持有人身份,受他人指定并代表他人持有股票的机构,其中包括香港及海外投资者持有的沪股通股票。

5 中国人寿保险股份有限公司-分红-个人分红-005L-FH002沪、中国人寿保险股份有限公司-传统-普通保险产品-005L-CT001沪均为中国人寿保险股份有限公司管理。

6 除上述情况外,本行未知上述普通股股东之间存在关联关系或一致行动关系。

2.4优先股股东总数及前十名优先股股东持股情况2.4.12019年9月30日优先股股东总数:87名(其中包括86名境内优先股股东及1名境外优先股股东)2.4.22019年9月30日,本行前十名优先股股东持股情况单位:股序号优先股股东名称期末持股数量持股比例质押或冻结的股份数量股东性质优先股股份种类1 美国纽约梅隆银行有限公司399,400,000 19.98% 未知境外法人境外优先股2 博时基金-工商银行-博时-工行-灵活配置5号特定多个客户资产管理计划220,000,000 11.00% 无其他境内优先股3 中国移动通信集团有限公司180,000,000 9.00% 无国有法人境内优先股4 建信信托有限责任公司-“乾元-日新月异”开放式理财产品单一资金信托133,000,000 6.65% 无其他境内优先股5 中国人寿保险股份有限公司-传统-普通保险产品-005L-CT001沪86,000,000 4.30% 无其他境内优先股6 交银施罗德资管-交通银行-交通银行股份有限公司73,200,000 3.66% 无其他境内优先股7 博时基金-农业银行-中国农业银行股份有限公司69,000,000 3.45% 无其他境内优先股8 华润深国投信托有限公司-投资1号单-资金信托66,500,000 3.33% 无其他境内优先股9 中国烟草总公司50,000,000 2.50% 无国有法人境内优先股10 中国邮政储蓄银行股份有限公司40,000,000 2.00% 无国有法人境内优先股注:1 美国纽约梅隆银行有限公司以托管人身份,代表截至2019年9月30日,在清算系统Euroclear和Clearstream中的所有投资者持有399,400,000股境外优先股,占境外优先股总数的100%。

本行已于2019年10月23日赎回全部境外优先股,具体情况请参见本行于10月24日在上交所网站、香港交易所网站及本行网站刊登的公告。

2 截至2019年9月30日,中国人寿保险股份有限公司-传统-普通保险产品-005L-CT001沪同时为本行前十名普通股股东和前十名优先股股东之一。

3 博时基金-工商银行-博时-工行-灵活配置5号特定多个客户资产管理计划、博时基金-农业银行-中国农业银行股份有限公司均为博时基金管理有限公司管理。

4 除上述情况外,本行未知上述优先股股东之间、上述优先股股东与上述前十名普通股股东之间存在关联关系或一致行动关系。

§3经营情况简要分析2019年前三季度,集团实现净利润1,712.46亿元1,实现归属于母公司所有者的净利润1,595.79亿元,同比分别增长5.22%和4.11%。

平均总资产回报率(ROA)1.04%,同比下降0.03个百分点。

净资产收益率(ROE)13.00%,同比下降0.70个百分点。

核心一级资本充足率为11.24%,一级资本充足率为13.02%,资本充足率为15.51%。

3.1 利润表主要项目分析1、集团实现利息净收入2,778.20亿元,同比增加135.14亿元,增长5.11%。

净息差1.84%,同比下降0.05个百分点。

2、集团实现非利息收入1,385.13亿元,同比增加266.78亿元,增长23.85%。