美国炼油行业概况

美国炼油工业20年来的变革

美 国 炼 油 能 力 的变 化 在过 去 的 2 0年 里 , 国 的炼 油工 业 经 历 了三 美

据 油 气 杂 志 报 道 , 18 在 9 5年 初 , 国 有 19 美 8

个 炼 厂运 行 , 到 2 0 而 0 2年 初 只有 1 3个炼 厂在 运 4

个 重 组 阶 段 。第 一 阶段 始 于 本世 纪 8 0年 代初 期 ,

那 时 由于 炼 厂 扩 展 太 快 , 成 炼 油 能 力 过 剩 。7 造 0

行 了 。 18 9 5年 美 国 的 炼 油 能 力 约 为 1 1 万 50 桶 / ( . 5亿 ta , 了 2 0 d 75 /)到 0 2年 , 数 据 已 上 升 该 到 16 6 0万桶 / ( . d 8 3亿 ta 左 右 。 由此 十 分 清 楚 /) 地 显示 出美 国炼 厂 大 型 化 的 发 展 趋 势 , 以及 他 们

避

1 00

5 O

O

图 1 18  ̄2 0 9 5 0 2年 美 国 炼 厂 规 模 和 数 量 的 变 化

国 国 内原 油产 量 逐年 下 降 , 这 一 因素 更 加 突 出。 使

( ) 多个 炼 厂 的 石 油 公 司 为 了 优 化 公 司 的 4有

回收 、 组分 加 工 和 生 产 清 洁 燃 料 等 方 面 也 都 处 轻

在全 球领 先 水 平 上 。

整 体利 益 , 关 停 了某 些炼 厂 : 是 针 对炼 油 板 块 而 这 未能 达 到预 算 值 , 及 投 资 者 基 于谨 慎 心 理 而 采 以

后 又 经 历 了合 并 、 并 和 合 资 等 进 或财 务 拮据 : 多关 停 2炼 许 炼 厂的 装置 结 构 简单 , 油 转 化能 力 不足 , 且无 重 并 法 达 到 汽 、 油 的新 质量 标 准 。 柴 ( ) 厂缺 乏 接 收低 价 原油 的 必 备条 件 : 3炼 关停 的炼 厂 中有 一 些 是 内陆 炼 厂 , 一些 则 缺 少 接 收 有

美国炼油行业现状及发展趋势

REFI NI NG & P ETR0CHEM I STRY

美 国炼油行业现状及发展趋势

李少林 王 宝昌 贺 江

( 中国石油 国际事业有限 公司)

摘 要 美国是世界上 炼油能力最大 的国家 ,约 占全球原 油一 次加 工能力的2 0 %。截至 2 0 1 2 年 ,美国运 营中的炼厂共有1 3 4 座 ,总计加 工能力8 . 3 7 4 L 吨/ 年。 虽然近年来美国炼厂数量 下降 ,但 总炼油能力并未下降,其 中前1 O 家公司的加 工能力 占总能力的7 0 %。 美国炼油行 业注

续保持较为稳定的毛利空间。 廉价天然气也是美国炼厂竞争力增长的原因

廿

廿

j { 卜

鲁

g

g

g

图1 2 2 0 0 9—2 0 1 2 年美国炼油毛利情况

资料来源 :B l o mb e r g — E n S y s R e i f n i n g N e t b a c k s .

重炼化 一体化 发展 ,超过半数 的炼厂具有t - v - - 品生产能力 。近年 来 ,在 美 国炼厂 的原 油供应

中,本 土轻质 原油取代 了部分进 口原油 ;在 美洲主要 原油供应 国中 ,加 拿大对 美原油 出口量 逐年上升 。2 0 1 1 年 ,美国成品油净 出口量达到8 7 7 7 Y 吨 , 自1 9 4 9 年 以来首次由石 油产品净进 口 转 变为净 出口;成品油 生产 比例 也发 生 变化 ,主要 体现在 汽 油比例 下降 ,柴油比例上升 。得 益 于大量 的国 内 自产原 油、丰 富的加 拿 大进 口原 油以及廉价 的天然气供 应 ,美国炼油行 业在 未来几年 内将延续此前的趋势 ,在激烈的市场竞争环境下保持优 势并拓展新的增长点。 关键词 美国 炼油行业 产能 开X - - 率 毛利 油源 油品流向

美国炼油工业面临的机遇与挑战——2013年AFPM年会综述

油

炼

制

与

化

工

2 0 1 3年 1 1月

PE TR0L EUM PROCE SS I NG AND PETROCHEM I CAL S

第4 4卷 第 1 1 期

美 国炼 油 工 业 面 临 的 机 遇 与挑 战

— —

2 0 1 3年 AF P M 年 会 综述

靳 爱 民 ,张 伟 清 ,郭 群 ,钟 英 竹

学 品行业 在全 球 出 口市 场 重 拾 强势 地 位 。页 岩 气

的繁荣 降低 了化学 行业 的成本 , 刺激 了国际市 场对 化学 衍生商品 的需 求 , 抬 高 了美 国生产 商 的竞争 优

势 。预 计 到 2 0 2 0年 , 将对 G D P累 计 拉 动 2 %~ 3 . 3 , 产 生新 的 就业 机 会 有 可 能 达 到 ( 2 1 7 ~3 6 0 )

临 的机 遇 与挑 战 进 行 了论 述 。按 照 F C C技 术 、 加 氢、 生物燃料 、 页岩 油( 气) 加 工 主 题 对 各 领 域 技 术 进 展 分 别 进 行 了介 绍 。 重 点 讨 论 了 目前 美 国 页 岩 油 ( 气) 产 量 急 速 增 长 对 美 国炼 油 工 业 以及 美 国 经 济 所 产 生 的 影 响 。伴 随

( 1 .中 国石 化石 油 化 工 科 学 研 究 院 ,北 京 1 0 0 0 8 3 ;2 .中 国石 油 化 工 股 份 有 限公 司科 技 部 )

摘

要: 介绍 了 2 0 1 3年 AF P M 年 会 概况 。根 据 大 会 主 题 报 告 和 分 会 场 报 告 内容 , 对 目前 美 国 炼 油 工 业 面

页 岩 气 增 长 而 来 的 是 天 然 气 价 格 的下 降 , 由此 炼 油 厂 制 氢 原 料 由 石 脑 油 转 向 天 然 气 , 大 大 降 低 了制 氢 成 本 , 使 美

美国炼油厂原油加工量创八年新高

r a i s e d b y 2 % a n d l o w- t e mp e r a t u r e he a t wa s r e c o v e r e d ro f m lu f e g a s .I n t h e o pe r a t i o n o f e a s t i r o n in f n e d— p l a t e a i r p r e h e a t e r ,t h e in f ne d p l a t e s a t t h e lue f g a s s i d e f o u l e d a n d p r e s s u r e dr o p o f lu f e g a s r o s e b e c a u s e o f l o w t e mp e r a t u r e o f lu f e g a s .T he p r e s s u r e d r o p wa s r e s t o r e d t o no r ma l b y h o t wa t e r lu f s h i n g a t t h e f l u e g a s s i d e.

un d e r c o n t r o 1 . Ke y W o r d s:a t mo s p h e r i c - v a c u u m d i s t i l l a t i o n u n i t ,h e a t e r,c a s t i r o n i f nn e d p l a t e,a i r p r e he a t e r

Mt , 共计新增产能 4 6 Mt 。此外 , 计划 2 0 1 6年投产 的炼油

项 目有 3 个, 共计新增产能 4 3 Mt 。

美国化工发展现状

美国化工发展现状

美国化工行业目前处于快速发展的阶段。

这个行业在经济增长、创新技术和全球市场的影响下,取得了显著的进展。

以下是美国化工发展的几个重要方面:

1. 市场规模扩大:美国化工行业是全球最大的化学产品生产和出口国之一。

根据美国化学工业协会的数据,去年美国化工产品销售额超过8000亿美元。

这主要归因于美国企业的创新能

力和全球市场需求的增长。

2. 技术创新:美国化工企业在研发和创新方面投入了大量资源。

新的材料、工艺和生产技术的开发对于提高产品质量、降低成本和实现可持续发展至关重要。

近年来,美国化工行业在可再生能源、生物基原料和绿色化学领域取得了重要突破。

3. 环保和可持续发展:随着环境意识的增强,美国化工行业积极采取措施减少对环境的影响。

一些企业推动绿色化学工艺,减少废物排放并优化能源利用。

此外,可持续发展战略也成为化工企业的重要议程,例如通过回收再利用废弃物和开发可再生资源。

4. 面临挑战:虽然美国化工行业取得了巨大成功,但也面临一些挑战。

国际竞争的加剧、原材料价格的波动以及环境法规的加强都对其产生一定影响。

此外,技术变革和市场需求的不断变化也需要化工企业保持灵活性和创新能力。

总之,美国化工行业在全球化市场中占据重要地位,并且不断

努力提升技术创新和可持续发展能力。

然而,面临的挑战也需要化工企业积极应对,以保持竞争优势并为未来发展奠定坚实基础。

美国油库发展现状

美国油库发展现状

近年来,美国的油库发展取得了显著的成就。

油库作为石油储备和供应的重要基础设施,在确保国家能源安全和稳定供应方面发挥着不可或缺的作用。

以下是美国油库发展的几个方面。

首先,美国的油库储备能力不断提升。

近年来,美国政府加大了对油库的投资力度,致力于增加储备能力,以防范能源危机和石油市场波动。

根据美国能源信息管理局的数据,美国的油库储备能力从过去几年的几百万桶增加到现在的数亿桶。

这使得美国能够更好地应对供需变化和紧急情况,确保石油供应的稳定性。

其次,美国的油库设施现代化程度不断提高。

随着科技的发展,油库设施的建设和管理得到了显著改善。

现代化的油库具备高效的储油和供应能力,采用先进的监测和管理系统,能够迅速响应市场需求和紧急情况。

例如,一些油库引入了自动化仓储系统和即时通讯技术,提高了操作效率和危险品管理水平。

第三,美国的油库发展以适应新的能源形势。

近年来,美国的能源结构发生了较大变化,非常规能源如页岩油和天然气的开采大幅增加,需求和供应格局发生变化。

为适应这种新的能源形势,美国不断调整油库的布局和功能,以适应更多石油品种的储备和供应。

此外,一些地区还在油库建设中考虑环境友好型和可持续发展的要求,以减少对环境的影响。

总体而言,美国的油库发展取得了令人瞩目的成就。

通过提高储备能力、提升设施现代化程度和适应新能源形势,美国能够

更好地保障能源安全和稳定供应。

然而,随着能源需求和市场变化的进一步发展,油库发展仍面临不少挑战,需要与时俱进,采取适当的措施来应对。

炼油厂建设规模大型化是当今世界炼油行业发展的大趋势

炼油厂建设规模大型化是当今世界炼油行业发展的大趋势。

但各国有各自的具体情况,一些不发达国家,例如乍得、尼日尔等非洲国家目前正在建设的本国最大规模炼油厂也仅仅是100万吨/年。

我国在新建和扩建若干个千万吨级炼油厂的同时,一些地方性中小型炼油厂仍然在生产和运转中,短期内还不会立刻关闭。

所以,这些中小型炼厂的产品质量和相关的环保问题,也是业内管理者应该重视的课题。

最近我们为南方一革命老区的50万吨/年炼厂的产品精制进行了比较深入的研究和方案选择,现将此成果介绍给同行。

50万吨/年炼油厂的产品精制通常包括液化石油气脱硫和脱硫醇、汽油脱硫醇以及柴油精制三部分。

产品精制的目的是脱除液化石油气、汽油中的硫化氢和硫醇,改善柴油的氧化安定性。

为满足产品质量和环保要求,并综合考虑实现产品精制达标的同时,争取较好的技术经济指标,对这类中小型炼油厂的产品精制进行方案选择。

一、中小型炼油厂产品精制工艺方案选择原则(1)在达到液化石油气、汽油和柴油出厂产品质量要求的前提下,满足环境保护要求。

(2)根据本项目具体情况,因地制宜,选择先进、可靠的工艺技术,确保装置长周期、安全运行。

(3)有较好的适应性及较大的操作弹性。

(4)有比较合理的技术经济指标,尽量争取创造低耗、节能和较好的经济效益。

二、关于干气是否脱硫通常炼油厂的干气、液化石油气都是利用溶剂脱除硫化氢,最常用的溶剂是复合型MDEA溶剂,吸收了硫化氢和部分二氧化碳的溶剂经再生后循环使用,得到的酸性气至硫磺回收装置回收硫磺,做到既满足产品质量要求,又能化废为宝,满足排放标准要求。

由于该厂规模小,原油中含硫量又不高,不建设硫磺回收装置,因此即使干气和液化石油气采用溶剂脱硫,得到的酸性气也是经焚烧炉焚烧后排放,对环境影响只是由各加热炉的分散排放改变为经焚烧炉焚烧后的集中排放,SO2排放量并未减少。

为此,干气不考虑设置脱硫设施。

三、液化石油气脱硫、脱硫醇工艺的选择液化石油气是中小型炼油厂的主要产品之一,其主要用途是民用燃料。

美国炼油污水处理现状与发展趋势

美国炼油污水处理现状与发展趋势石油炼制过程产生的污水成分复杂,有机物特别是烃类及其衍生物含量高,可生化性较差;受乳化作用的影响,油类污染严重;受碱渣废水和酸洗水的影响,污水的pH变化较大,需要根据原料情况经常性地调整用水操作,造成水质水量波动频繁且幅度很大,是一类难处理污水。

近年来,我国许多炼厂的炼油规模已经扩大到千万t级,在国家环保政策日益严格的现状下,如何处理大量炼油污水成为炼油行业发展的一个主要议题。

纵观全球,美国是石油炼制能力最强的国家,全球22家年加工能力2000万t以上的特大型炼厂中5家位于美国。

据美国能源情报署的统计数据,截止至2014年,美国境内在运行的炼厂共有139家,一次加工能力为1773万桶/d,约占世界原油一次加工能力的20%。

目前,美国石油炼制工业加工吨原油污水排放量为0.48~0.95m3,2011年排放毒性污染物质量仅次于有机化工和造纸行业位居第三位,是美国的主要水污染源。

近年来,受原油质量下降、深加工要求严格等世界炼油行业大环境的影响,增建了许多催化重整和脱硫装置,使污水中硫化物的排放量较2009年减少了54%,但是毒性污染物排放总量增加了一倍,其中二噁英类和汞类毒性污染物排放量分别增加了38%和4倍,污水的处理难度不断加大,这与我国炼油行业的现状相类似。

因此,了解美国这一石油炼制巨头的污水处理现状和发展趋势对我国炼油行业的可持续发展具有重要的参考和借鉴意义。

1美国炼油污水排放法规和标准美国在1970年以前对炼油污水的排放并不重视,只有少数向敏感水体中排放污水的炼厂才采用氧化塘和曝气池对污水进行简单处理。

从1972年实施《清洁水法》(Clean Water Act,CWA)之后,情况才得到好转。

同时,为控制污水排放点源,建立了国家污染物排放削减制度(NPDES)。

这两者与美国环保署(EPA)、各州政府共同构成了美国炼油污水治理的监管体系。

美国炼油污水排放的衡量标准与我国有所不同。

世界著名石油化工企业概况

• 苯、甲苯、二甲苯、乙 苯、苯乙烯、异丙苯

• 聚酯、苯酚、芳烃

能源 气体分离

世界著名石油化工企业概 况

• 润滑剂

• 可再生能源 • 可再生化学品 • 绿色柴油 • 第二代原料技术

A

领先的 技术

B

强大的生 产力

C

购并与 扩张

UOP

UOP公司以其雄厚的技术实力在炼油、石化、气体分离 、能源和化学工业行业提供不断更新的技术、产品、工 艺系统和技术服务。位于美国伊利诺斯州的,目前世界 最大的UOP吸附剂技术中心,在分子筛的基础理论研究 和应用技术研究方面每年投入巨资,其研究成果代表了 当今分子筛技术的最高水平。

世界著名石油化工企业概 况

Contents

UOP美国环球石油产品公司 ExxonMobil埃克森美孚石油公司

Lurgi Group德国鲁奇 DuPont杜邦 BASF巴斯夫公司 Total 道达尔

世界著名石油化工企业概 况

ExxonMobil

• 美孚,总部设在弗吉尼亚州费尔法克斯,是美国第二大石 油公司。美孚是在涉及石油产品的生产和销售。在全世界 他们有15,000加油站和25个炼油厂。 – 公司标志

鲜见在公众场合抛头露面。

•

1960年,雷蒙德获得威斯康星大学化学工程学学士学位;1963年获得明尼苏达大

学化学工程博士学位。同年进入埃克森公司,任产品研究工程师。此后,他在这个行

业不断发展,并进入高级管理层,1999年起他开始担任埃克森-美孚公司的董事长兼首

美国化工发展现状

美国化工发展现状

美国化工行业是全球最大、最现代化的化工行业之一,拥有全球最多的化工企业和研发中心。

目前,美国化工行业面临着一些挑战和机遇。

首先,美国化工行业面临的挑战之一是环境保护要求的提高。

随着环保意识的增强和法规的加强,化工企业需要采取更加环保的生产工艺和技术,以减少对环境的污染和对资源的消耗。

这对企业的生产成本和技术要求都提出了更高的要求。

其次,美国化工行业面临的挑战之二是国际竞争的压力。

中国、印度等发展中国家化工行业的崛起,使得美国化工企业面临着来自低成本和高质量化工产品的竞争。

为了在国际市场上保持竞争力,美国化工企业需要加强技术创新和提高产品质量。

另外,美国化工行业也面临着一些机遇。

首先,美国页岩气革命为化工行业带来了巨大的机遇。

由于美国页岩气资源丰富且成本低廉,化工企业可以以更低的成本生产化工产品,提高市场竞争力。

其次,新兴技术的应用也给化工行业带来了机遇。

例如,新材料、生物技术、3D打印等技术的发展,为化工行

业提供了新的发展方向和增长点。

为了应对挑战和抓住机遇,美国化工行业正在进行一系列的调整和转型。

一方面,化工企业加强了技术创新和研发投入,不断提高产品质量和降低生产成本。

另一方面,化工企业也积极拓展国际市场,提高产品的国际竞争力。

此外,政府加大对化工行业的支持力度,推动企业加大技术创新和发展新兴产业。

总的来说,美国化工行业正面临着挑战和机遇,并通过技术创新、国际竞争和政府支持来应对挑战和抓住机遇。

化工行业的发展对促进美国经济增长和提高产业竞争力具有重要意义。

全球主要石油化工企业对比分析

全球主要石油化工企业对比分析随着世界经济的发展和全球化进程的推进,石油化工行业在全球范围内发挥着重要的作用。

以下是对全球主要石油化工企业的对比分析。

埃克森美孚(Exxon Mobil)是全球最大的石油化工企业之一,总部位于美国。

该公司在全球拥有广泛的业务网络,涉及石油和天然气勘探、生产、加工、销售和分销等方面。

埃克森美孚在全球范围内拥有多个炼油厂和化工厂,能够满足全球市场的需求。

该公司在技术创新和研发方面具有较强的实力,不断研发出具有竞争力的产品和解决方案。

壳牌(Shell)是另一家全球知名的石油化工企业,总部位于荷兰。

作为一家综合性能源公司,壳牌在油气勘探、生产和销售方面拥有丰富的经验。

该公司还在可再生能源领域进行了积极的探索和投资,以应对环境和能源安全等全球挑战。

壳牌在全球范围内也拥有多个炼油厂和化工厂,能够提供各种类型的石油化工产品。

巴斯夫(BASF)是全球最大的化学公司之一,总部位于德国。

巴斯夫在全球范围内拥有广泛的业务领域,涵盖化工原料、高性能塑料、特种化学品等。

该公司在研发和创新方面具有强大的实力,不断开发出具有高附加值的产品。

巴斯夫还致力于可持续发展,将环境和社会责任纳入业务运营的方方面面。

雪佛龙(Chevron)是一家总部位于美国的综合性能源公司,也是全球领先的石油化工企业之一、该公司在全球范围内从事石油和天然气的勘探、生产、加工和销售。

此外,雪佛龙还在可再生能源和低碳技术方面进行了一系列的研发和投资,以应对气候变化等全球挑战。

总体来说,全球主要石油化工企业在技术创新、研发实力和全球业务网络方面都具有较强的优势。

这些企业通过不断研发新产品,满足市场需求,并通过扩大业务范围和市场份额来寻求增长。

此外,这些企业还注重可持续发展,关注环境和社会责任,致力于推动绿色和低碳发展。

然而,随着全球经济和能源格局的不断变化,石油化工企业也面临着一些挑战,如能源转型、环保压力和市场竞争的加剧。

在未来,这些企业需要继续加强技术创新和研发投入,提高产品附加值,同时寻找新的增长领域和机会,以保持竞争力和可持续发展。

美国乙烷从哪来,到哪去-史上最全美国乙烷产业链全貌介绍

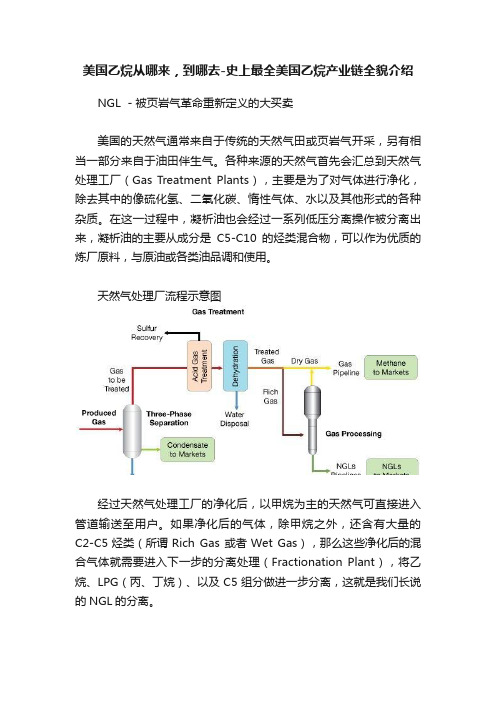

美国乙烷从哪来,到哪去-史上最全美国乙烷产业链全貌介绍NGL - 被页岩气革命重新定义的大买卖美国的天然气通常来自于传统的天然气田或页岩气开采,另有相当一部分来自于油田伴生气。

各种来源的天然气首先会汇总到天然气处理工厂(Gas Treatment Plants),主要是为了对气体进行净化,除去其中的像硫化氢、二氧化碳、惰性气体、水以及其他形式的各种杂质。

在这一过程中,凝析油也会经过一系列低压分离操作被分离出来,凝析油的主要从成分是C5-C10的烃类混合物,可以作为优质的炼厂原料,与原油或各类油品调和使用。

天然气处理厂流程示意图经过天然气处理工厂的净化后,以甲烷为主的天然气可直接进入管道输送至用户。

如果净化后的气体,除甲烷之外,还含有大量的C2-C5烃类(所谓Rich Gas 或者Wet Gas),那么这些净化后的混合气体就需要进入下一步的分离处理(Fractionation Plant),将乙烷、LPG(丙、丁烷)、以及C5组分做进一步分离,这就是我们长说的NGL的分离。

中游(Midstream)天然气处理示意图所以,美国乙烷产量的暴走主要是由于页岩气革命带来了NGL产量的大爆发,受益的不仅仅是乙烷,丙、丁烷和更重的C5组分的产量都出现了大规模的增长。

天然气及NGL各主要组分示意美国NGL /乙烷都产在哪?美国NGL各产区产能潜力(数据截至2017年11月,单位:千桶/天)以上数据包含有市场需求完全可以吸纳NGL产量的假设从以上数据可以看出,全美目前NGL中乙烷的生产潜力(即伴生乙烷完全分离利用)约为199.3万桶/天(超过4100万吨/年),到2022年将达到287.9万桶/天(接近6000万吨/年)。

(注意:这里的生产潜力我们认为应理解为可利用的资源量)美湾及周边临近的中南部区域是美国NGL的主产区,约占目前全美产能潜力的60%左右,全美NGL/乙烷最大的集散中心MontBelvieu 就位于湾区的休斯市东约50公里处。

子承父业的美国科氏工业集团

子承父业的美国科氏工业集团作者:冯媛来源:《家族企业》2018年第08期美国科氏工业集团(Koch Industries,Inc.,以下简称科氏)年销售额超过1150亿美元,市值(经配息调整后的资产价值)超过1000亿美元,在全球超过12万名员工。

位于堪萨斯州的科氏是世界上最大的非上市公司,其业务涵盖原油开采、炼化、管道运输、道路沥青、农业和畜牧业、贸易、金融服务等行业,可谓包罗万象。

科氏还拥有北美最大的液化石油气加工集团,占北美市场总量的250%,科氏的原油年贸易量超过七亿吨。

科氏是美国第六大电力供应商,供电业务遍及全美50个州。

美国科氏材料公司是世界最大的专业道路沥青生产厂和供应商之一,是世界道路沥青产品研发和生产应用的领导者。

成立于1918年的科氏也是典型的家族企业,现任董事长兼首席执行官查尔斯·科赫(Charles G.Koch)为科氏第二代,他和他的弟弟大卫·科赫(David Koch )共同掌控科氏高达84%的股权。

查尔斯在1961年正式接手时,科氏的市值只有2100万美元,仅用了50多年的时间,查尔斯使科氏的市值比父亲工作时增长了5000倍,成为历史上家族企业接班最成功的案例。

从《福布斯》1917年首次发表美国百大企业排行榜100年后,仅有13家企业尚未消失并独立经营,而继续留在榜上的,仅有7家。

科氏成功的秘密查尔斯认为,科氏制胜的法宝是科氏独特的“MBM”(Market-Based Managem ent.)管理架构和只追求“好利润”(Good Profit)的价值理念。

所谓的好利润,不是高获利或高回报率,而是来自于“有原则的企业家精神”(Principled Entrepreneurship'),即用更少的资源,为顾客创造卓越价值,时时刻刻遵守法规、诚实正直。

查尔斯自创的MBM管理理论,通过“愿景〔Vision)、品德和才能(Virtue andTalents)、知识流程(knowledge Processes)、决策权(DecisionRights)、激励(Incentive)”这五个维度,研究人类如何通过有目的的行为最好地达到目标,为各个组织成功应对发展和变革中遇到的种种挑战提供原则和方法。

美股 石油行业 历年估值曲线

美股石油行业历年估值曲线石油行业是全球最重要的行业之一,其估值曲线的变化对于投资者和分析师来说非常重要。

本文将介绍美股石油行业的历年估值曲线,并分析其背后的原因。

首先,我们需要了解石油行业的主要公司。

美股石油行业最著名的公司包括埃克森美孚(Exxon Mobil)、雪佛龙(Chevron)、康菲石油(ConocoPhillips)等。

这些公司在全球范围内从事石油勘探、开采、加工和销售等业务,是世界各地能源供应链中不可或缺的一环。

石油行业的估值曲线通常受到多个因素的影响,包括石油价格、全球经济状况和政治因素等。

石油价格是石油行业估值曲线的一个重要指标,因为它直接影响公司的盈利能力。

过去几十年来,石油价格波动较大,从几美元到每桶100多美元不等。

从20世纪70年代开始,美国石油行业经历了一个显著的发展阶段。

在那个时候,由于中东石油危机和OPEC(石油输出国组织)的影响,石油价格飙升,许多石油公司的估值曲线也呈现出强劲增长的趋势。

然而,这个发展阶段并没有持续太久,1980年代初,在石油价格下跌和经济衰退的背景下,石油公司的估值曲线开始回落。

接下来的几十年里,美股石油行业的估值曲线经历了多次波动。

1990年代晚期和2000年代初期,由于石油价格回升和经济复苏,石油公司的估值曲线再次上升。

然而,在2008年度金融危机和全球经济衰退的影响下,石油公司的估值曲线再次下跌。

2010年代初期,随着全球经济的逐渐复苏和石油价格的回升,石油公司的估值曲线再次上升。

然而,近年来石油行业面临了新的挑战。

随着可再生能源的发展和全球对环境可持续性的关注增加,石油行业的估值曲线受到了一定的抑制。

此外,新兴市场的经济增长放缓和全球石油需求增长放缓也对石油公司的估值曲线产生了影响。

此外,政治因素也对美股石油行业的估值曲线产生了重要影响。

例如,政治动荡、地缘政治紧张局势和政府政策变化等,都可能导致石油价格的波动和石油公司估值曲线的变化。

UOP炼油工艺简介

催化重整

• 应用:美国霍尼韦尔UOP公司的CCR Platforming工艺在全世界范围内的石油和石化 行业中应用。CCR Platforming工艺可以生产芳 香族化合物或者高辛烷值汽油调和产品的原料 以及大量的氢气。 • 装置:美国霍尼韦尔UOP公司于1971年将CCR Platforming工艺投入商业化,目前已经授权了 280多套装置。 • 效率/产品质量:CCR Platforming装置的效率正 常能够达到97%以上。

烷基化反应

说明:在烷基化反应中,在催 化剂的作用下C3~C5烯烃与 • 应用:UOP公司的Alky Plus 异丁烷反应生成汽车燃料烷基 烷基化工艺中加入清洁燃烧的 化物。在美国霍尼韦尔UOP公 中等沸程异石蜡烃,把C3~ C5烯烃组分转化成烷基蒸气压和烯烃 氟酸催化剂的作用下,发生烷 含量,改善了汽油质量。 基化反应,最大限度地提高了 烷基化物产率和质量。美国霍 尼韦尔UOP公司提供了一套重 力流设计结构,在不需要催化 剂循环泵的情况下得到了较高 的混合效果。强迫循环设计减 少了酸库存量和反应容器的高 度。 在一个小型酸再生器中进行酸 再生,该酸再生器降低了酸消 耗量,无需处置废酸。

处理:变压吸附

• 应用:美国霍尼韦尔UOP公司的Polybed变 压吸附(PSA)工艺选择性地吸附产品中 的杂质。在高压条件下将杂质吸附在一个 固定床吸附装置,通过“摇动”吸附装置, 同时进行使用高纯度蒸汽吹扫将杂质从原 料中解吸出去,使之达到尾气压力。

减粘裂化

• 应用:美国福斯特惠勒公司/美国霍尼韦尔UOP公司的减 粘裂化工艺是一个非催化热反应工艺,通过热裂化将常压 或者减压残渣油转化成瓦斯气、石脑油、馏出物和减粘裂 化后的残渣油。常压和减压残渣油一般都被输送到炼油厂 的减粘裂化炉中,降低燃料油的粘度,提高馏出物产率。 该工艺的瓦斯气、汽油和馏出物的转化率一般都能达到10 %~50%,这取决于反应的剧烈程度和原料特点。 • 减粘裂化减少了为满足燃料油规范所要求的馏分的数量 (取决于硫的规格),可以降低燃料油的产量,降低幅度 达到20%。

国外成品油管道发展现状、发展趋势及启示

国外成品油管道发展现状、发展趋势及启示随着全球经济的发展和能源需求的增长,国外成品油管道的建设和发展正逐渐成为热点。

本文将对国外成品油管道的现状、发展趋势及其对我们的启示进行探讨。

一、国外成品油管道的现状国外成品油管道已经成为全球能源运输的重要方式之一。

在北美地区,特别是美国和加拿大,成品油管道网络非常发达。

美国的成品油管道网络覆盖了全国范围,连接了各个主要油田和炼油厂,实现了成品油的快速运输和分销。

而在欧洲和亚洲地区,成品油管道的发展相对滞后,主要依赖海上运输和铁路运输。

二、国外成品油管道的发展趋势1.技术升级:随着科技的进步,国外成品油管道的技术不断升级。

例如,采用智能传感器和监控系统,能够实时监测管道的运行状态,提前发现故障和泄漏,提高安全性和运输效率。

2.跨国合作:国外成品油管道的建设和运营往往需要跨国合作。

各国能源公司通过合作,共享资源和技术,实现成本的降低和效益的最大化。

例如,中亚天然气管道项目就是中亚国家与中国的合作项目,通过建设天然气管道,实现能源资源的互联互通。

3.环保意识:国外成品油管道的发展趋势逐渐注重环保和可持续发展。

管道的设计和建设需要考虑节能减排、降低环境风险等因素。

同时,一些国家也在逐步减少对化石燃料的依赖,加大对可再生能源的开发和利用。

三、对国内成品油管道建设的启示1.加强技术创新:国内成品油管道建设需要加强技术创新,引进先进的管道技术和设备,提高运输效率和安全性。

同时,还需要加强对智能监控系统的研发和应用,提高管道的运行管理水平。

2.加强国际合作:国内成品油管道建设需要加强与国外的合作,共享资源和技术,提高管道建设的效益和可持续发展能力。

同时,还需要加强与沿线国家的合作,实现能源资源的互联互通。

3.注重环保和可持续发展:国内成品油管道建设需要注重环境保护和可持续发展。

在管道的设计和建设中,要考虑节能减排、降低环境风险等因素。

同时,还需要加大对可再生能源的开发和利用,减少对化石燃料的依赖。

美国加油站概况

美国加油站概况美国是全球汽车人均拥有量最高的国家,同时也是成品油消费量最大的国家。

目前,美国共有炼油商近70家,炼厂143座,主要集中在休斯敦、路易斯安那、芝加哥、费城等地。

1992年美国加油站达20.7406万座,到2000年减少到17.5132万座,目前平均单站加油量为5.9吨/日(汽油)。

美国加油站的分布比我国密集得多,基本都坐落在十字路口,而且在一个十字路口经常有2-4个加油站同时经营。

美国加油站可分为挂石油公司品牌的加油站和其他独立经营的社会加油站两大类。

石油公司品牌加油站大致可以分为以下4种模式:一是自有自营:加油站的所有权属于石油公司,公司派出自己的职员,自己经营,收入全部属于公司;二是自有他营:石油公司将自己拥有产权的加油站,通过招标的方式,交由他人经营,公司收取定额租金或利润分成;三是合资联营:通常地产属于业主,石油公司与业主签订合同后,投资筹建地上房产和加油设备,加油站竣工后由石油公司经营,具体经营方式可以参考上述两种方式。

业主可以从石油公司每年收取定额租金或利润分成,也可以通过投标参与公司经营;四是特许加盟:加油站的产权与石油公司无关,社会上个人或其他企业的加油站申请加盟,石油公司在全面检查该加油站的设施后,统一进行形象标识设计、布置,签约后加盟的加油站可以悬挂石油公司标识,纳入石油公司统一经营轨道。

美国加油站的特许经营是从30年代开始的,这时作为特许者的石油公司向被特许者(社会加油站)提供油品和石油公司的商标使用权,被特许者定期向特许者交纳有关费用,除此之外,特许者对被特许者没有别的限制,特许者和被特许者之间经常发生矛盾。

这种特许被成为“第一代特许经营”或“商品商标特许”,后来呈下降和衰退趋势,逐步被“第二代特许经营”即“经营模式特许”取代。

“经营模式特许”除包括第一代特许经营中的商品和商标外,还要求特许者提供一整套专利、专有技术、经营模式等,并以特许经营合同的形式授予被特许者使用,后者必须在合同规定的经营模式下从事经营活动,并向前者支付相应费用。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

一、美国炼油行业概况美国的第一座炼厂始建于1862年,最早的炼厂以生产航煤为主。

随着汽车工业的发展,1911年汽油需求首次超过了航煤。

1920-1940年是美国炼油行业高速发展的阶段,从炼厂数量到成品油产量都有显著增长。

在随后的30年里,美国炼油行业布局逐渐形成,也建成了较为完善的原油和成品油管网。

美国最后一座复合型炼厂建于1976年,为马拉松石油公司(Marathon)位于路易斯安那州Garyville市的炼厂。

上世纪70年代至今,美国炼油行业主要以技术改造和环保升级为主要发展方向。

美国是世界上炼油能力最大的国家,约占全球原油一次加工能力的20%。

截至2012年,美国运营中的炼厂共有134座,总计加工能力8.37亿吨/年。

美国最大的炼厂是Motiva公司(壳牌和沙特阿美的合资企业)在得克萨斯州亚瑟港的炼厂,年加工能力达3000万吨。

美国炼油厂整体装置复杂程度是世界上最高的,以尼尔森复杂性系数(Nelson Complexity Index)衡量,美国最复杂的炼厂是马拉松公司位于得克萨斯城的炼厂(马拉松公司于2013年2月1日从BP公司收购该炼厂),复杂性系数为15.3。

1. 发展现状(1)炼油布局:五个炼油区域按照国防区域石油管理局(Petroleum Administration for Defense District, PADD)的划分,美国炼油布局共分为五个区域(见图1)。

其中PADD Ⅰ为美国东北部区域,有8座炼厂,总加工能力5050万吨/年;PADD Ⅱ为中西部区域,共有25座炼厂,总加工能力1.81亿吨/年;PADDⅢ为墨西哥湾区域,共有54座炼厂,总加工能力4.27亿吨/年;PADD Ⅳ为山地区域,共有17座炼厂,总加工能力3110万吨/年;PADD Ⅴ为美国西部(含阿拉斯加州和夏威夷州),共有30座炼厂,总加工能力1.47亿吨/年。

PADD Ⅲ是美国炼油业最为集中的区域,将近一半的炼油能力位于该区域,也是世界最大的炼油中心。

美国五个炼油区域的炼厂工艺流程和加工复杂程度不尽相同。

PADD Ⅲ和PADD Ⅴ区拥有世界上最复杂的炼厂,其中80%以上的炼厂具备高度复杂的加工能力,包括多重升级装置和深度处理装置,因此可以加工更重和含硫量更高的原油(见图2)。

PADD Ⅱ和PADD Ⅳ区的炼厂大多具备中度复杂的加工能力。

PADD Ⅰ区中超过一半的炼厂只有简单的炼制流程,因此相对其他区域的炼厂面临更大的挑战。

(2)炼厂数量下降,但炼油能力增加自1976年以来,美国没有再新建复合型炼厂。

2003年以来,美国各炼油区域中PADD Ⅱ、PADD Ⅲ、PADD Ⅳ区炼厂数量变化不大,但位于美国东北部(PADD Ⅰ)和西部地区(PADDⅤ)的炼厂近三年来关停较为明显,导致美国炼厂数量由2008年的146座降至2012年的134座(见图3),而且这种趋势将在2013年延续。

虽然近几年美国关停或闲置了一些炼厂,但总体炼油能力并未显著下降。

年加工能力维持在8.4亿吨左右,总加工能力甚至有所增加,2012年约为8.7亿吨/年(见图4)。

主要原因是现有炼厂经过扩建后提升了产能。

美国历史上最大的一次炼厂扩建是Motiva公司在亚瑟港的炼厂扩建,该项目投资70亿美元,于2012年5月完成扩容,年加工能力从1375万吨增加至3000万吨。

(3)原料成本下降使炼厂开工率提高美国炼厂的整体开工率呈周期性变化,2-4月为主要检修期,开工率为85%左右;进入夏季后,成品油消费量逐渐达到高峰,炼厂开工率也相应上升至90%左右,随后逐渐下降,到秋冬季后再次上涨(见图5)。

在过去5年中,美国最大的一次炼厂开工率下降出现在2008年,主要是由于原油价格大幅上涨,WTI原油在2008年7月份达到历史高点145.31美元/桶,炼厂进料成本增加,导致开工率下降。

受益于本土原油产量的迅速增加和原油外输受限等因素制约,2012年美国炼油业原料成本相对下降,炼厂毛利上升,尤其是PADD Ⅱ和PADD Ⅳ两个区域的炼厂,在毛利上升阶段增加开工率,使2012年炼厂开工率明显高于2011年。

在本土廉价原油不断增产和运输瓶颈尚未完全消除的双重因素作用下,美国炼厂高开工率的趋势将继续保持一段时间。

(4)注重炼化一体化发展美国炼油行业注重炼化一体化发展,超过半数的炼厂具有化工品生产能力,通过物料互供和公用工程共享,节省成本,提升效益。

美国主要的炼化一体化基地位于PADD Ⅲ区(见图6),2010年该区域约3/4的炼油能力有相应配套的化工能力,且美国67%的炼化一体化加工装置位于该区。

形成这种产业布局的原因主要有三个:一是由于PADD Ⅲ为美国最大和最集中的炼油基地,为化工品生产提供了充足原材料供应,在此配置化工厂可实现规模化生产;二是自1950年以来,位于得克萨斯州的MoutBelvieu一直是美国主要的液化石油气和化工品集散中心,便于PADD Ⅲ炼化一体化工厂在此销售产品;三是PADD Ⅲ仓储物流条件便利,水路、陆路都较为便捷,为化工产品销售提供了较为灵活的渠道。

2. 主要的炼油公司美国一共有超过50家各类公司参与炼油行业的直接运营,包括综合性能源公司、独立炼油商、仓储物流公司和投资企业,其中一半以上的炼厂为跨国石油巨头所掌控。

美国最大的炼油公司是瓦莱罗(Valero)能源公司,截至2012年其在美国共有13座炼厂,总加工能力为9300万吨/年,约占美国全部炼油能力的11%。

美国前10大炼油公司加工能力占全美总加工能力的70%,图7为美国前10家公司的炼厂数量、年加工能力及炼厂平均规模(即图中圆球面积)。

从图中可见,大多数公司的炼厂平均规模在800万〜1400万吨/年,其中特索罗(Tesoro)公司炼厂平均规模最小,埃克森美孚公司的平均规模较大。

二、炼厂原油供应的变化美国炼油行业的原油供应虽然偶有调整,但整体格局基本保持稳定。

美国五个炼油区域根据地理位置的不同,加工的油种也有较大差异。

PADD Ⅰ附近没有较大规模的油田及管线,主要通过水路进口欧洲、北非及中东等地生产的原油,以布伦特原油计价;PADD Ⅱ和PADD Ⅳ为内陆区域,主要接收美国原油集散地库欣的管道原油和加拿大原油,以WTI原油计价;PADD Ⅲ位于墨西哥湾,传统上以加工WTI原油为主,但随着大多数炼厂增设焦化装置,对重质原油的需求不断上升,近年来重油加工比例已超过60%,因此以WTI和墨西哥玛雅原油计价;位于美国西海岸的PADD Ⅴ,受落基山脉的纵向隔断,成为相对独立的区域,没有原油管道连接,油源主要为当地油田自产和水路进口的阿拉斯加北坡原油,计价通常参考阿拉斯加北坡原油。

近年来,美国炼厂炼油加工总量保持稳定,除2009年有显著下降外,2005-2012年基本处于1500万桶/日(约合7.5亿吨/年)的水平。

在整体加工量没有显著变化的前提下,美国炼油行业却经历了较为显著的结构性调整,主要体现在原油来源、原油品质和运输方式等几个方面。

本土轻质原油替代进口原油近年来美国国内油田上产迅速,以北达科他州的Bakken油田和得克萨斯州的Eagle Ford油田为代表,生产了大量轻质原油,部分取代了此前从非洲等地进口的轻质原油。

以PADD Ⅲ为例,轻质原油进口量从2010年的120万桶/日降至2012年的70万桶/日。

随着美国本土由北向南原油管线的新建和扩建,美国自产原油取代进口原油的趋势将继续保持,这有助于维持WTI相对于布伦特原油的价格优势。

炼厂在降低原油进料成本的同时,也增加了原材料供应的灵活性。

本土轻质原油逐步替代进口原油,也造成了美国炼厂加工原油品种的变化,2009-2012年,美国整体加工原油的含硫比例并未改变,维持在1.4%,但原油API度逐渐变轻,由30.25升至31。

进口原油的来源发生变化由于美国本土自产原油的增产,从2003年以来,美国原油进口量逐步下降,由高峰时的1000万桶/日降至2012年的800万桶/日;而且进口原油的主要来源也发生了较为显著的变化。

在美洲主要原油供应国中,加拿大对美国的原油出口量逐年上升,委内瑞拉和墨西哥对美国的出口量逐年递减(见图8)。

出现这种现象是两方面因素造成的:一是近年来加拿大重质原油的产量显著增加,对美国PADD Ⅱ区域的供应较为充足,PADD Ⅱ逐渐改变了从美国墨西哥湾进口南美原油的局面,并在2012年开始从位于中西部的库欣向墨西哥湾供应原油。

二是近年来墨西哥和委内瑞拉重油价格不断上涨,与加拿大重油价格差距加大,因此美国PADD Ⅱ、PADD Ⅲ炼厂增加了对加拿大重油的进口量。

管道运输比例增加运输方式的调整也是美国原油供应的主要变化之一。

与PADD Ⅲ相比,PADD Ⅰ的炼厂以加工轻质原油为主,原油仍主要来自欧洲、非洲及中东,也有以汽车和火车运送的少量原油来自中部地区。

这是因为美国东北部(PADD Ⅰ)的炼厂目前仍没有管线可以直接与中部(PADD Ⅱ、PADD Ⅲ)管网相连。

2006年和2011年美国的原油加工总量接近,但2011年比2006年的原油进口量显著下降,这在船运和管道两种运输方式上均有所体现。

另一个变化是更多原油通过管道运输而不是通过海运进入美国炼厂,2011年管道运输比例比2006年整体增加了3个百分点,其中国内管道油增加了5个百分点;2011年海运原油比例比2006年整体减少4个百分点,全部体现在进口原油上。

三、成品油生产及流向美国是世界上最大的石油消费国,也是最大的成品油生产国,其生产的产品以满足自用为主。

其中PADD Ⅲ产能最大,全国近45%的汽油供应来自该区域的炼厂,汽油和柴油等轻质产品通过管线运输并销售至PADD Ⅰ、PADD Ⅱ和PADDⅣ区域,形成了产品的单向流动。

另外几个区域则根据地理位置形成互补供应的关系。

在成品油的进出口流向上,PADD Ⅲ和PADD Ⅴ主要面向南美市场,PADD Ⅰ则主要面向欧洲市场。

成品油净进口转变为净出口得益于强劲的成品油需求和相对较低的原油价格,美国炼油行业在2004-2007年经历了所谓的“黄金时期”,炼厂的利润较为可观。

受宏观经济不景气的影响,美国的成品油需求及消费量自2008年开始逐年下滑,而同一时期的炼厂成品油产量并未下降,因此美国对成品油的进口需求有所下降。

2011年,美国成品油的进口量少于出口量,净出口量约为877万吨,这是自美国1949年以来首次由石油产品净进口转变为净出口。

2011年美国油品出口总量比2005年增长150%,占当年美国国内成品油产量的15%。

汽油比例下降,柴油比例上升近年来,美国炼油行业的成品油生产比例也出现了一些变化,比较显著的变化是汽油比例下降,柴油比例上升。

汽油生产比例下降的原因:一是汽车行业不断降低油耗水平,消费者更加青睐低油耗汽车,导致对汽油整体需求下降;二是为减少温室气体排放,从2007年开始,美国政府对车用汽油标准进行了严格的规定,在绝大多数地区要求掺混不少于10%的乙醇,从而减少了对汽油的需求。