中债收益率曲线和指数编制说明.doc

中债国债收益率曲线(单位:%)

3.9444

3.6969

3.9285

平均基点价值(元)

0.0371

0.0048

0.019

平均待偿期(年)

4.7012

0.4916

2.0959

平均派息率(%)

4.0743

4.0498

4.1524

指数上日总市值(亿元) 574748.1512 95490.3309 176466.8904

财富指数涨跌幅(%)

0.0061

0.0109

0.0237

0.0386

-0.0005

0.0021

0.0227

0.0388

-0.0048 -0.0004

0.0136

0.028

809.218 361.3225

1309.6 44.9484

资料来源:中央结算公司统计监测部

中债国债收益率曲线(单位:%)

2018-05-31

0.0

2.7835

3.1595

5.0

3.4383

3.3507

3.2249

3.3462

3.4565

3.3129

7.0

3.5983

3.4852

3.4801

3.5711

3.6201

3.5054

10.0

3.6129

3.4756

3.4812

3.5751

3.6103

3.5086

15.0

3.8866

3.7738

3.785

3.8659

债券

统计资料

中债新综合净价指数

中债 - 新综合指数 - 总值 - 净价(左轴) 中债 - 新综合指数 - 总值 - 现券结算量(亿元,右轴)

中债指数编制说明

中债指数编制说明中央国债登记结算有限责任公司(简称中央结算公司)编制的中债指数自年月日对外发布,到年月升级完成以来,已经形成了基本完备的体系。

现就中债指数体系、编制规则介绍如下,供市场投资者分析使用。

每一只中债指数的具体编制要素说明详见中国债券信息网(下称中债网,)指数曲线图预览上的“指数编制说明”项。

一、中债指数的体系及一般规则中债指数族系按样本券的不同选取方法分为中债全指数族、中债成份指数族、中债持仓指数族、中债定制指数族四大体系。

(一)中债全指数族●目的:中债全指编制目的是反映债券全市场或某一类债券的整体价格和投资回报情况。

●含义:以债券的期限、发行人、流通场所及债券付息方式等单一或多个要素下全部债券为样本券的指数。

●全指数编制一般规则➢基期:最早为年月日,具体日期详见每只指数的数据图表➢发布时间:最早年月日➢样本券权重:债券托管量市值➢指数计算频率:每个工作日计算➢指数样本券调整频率:每个工作日调整一次➢流通托管量:详见中债网上各全指数的编制说明➢样本券待偿期:详见中债网上各全指数的编制说明➢样本退出时间:截止过户日(二)中债成份指数族●目的:为进一步反映债券市场中不同特点(如流动性、市值等)的债券组合的价格和回报表现,中央结算公司编制了成份指数族。

●含义:该指数族的每只指数的样本券只数是固定的,可作为跟踪指数,为指数基金提供盯市基准。

●各成份指数编制一般规则➢基值:点➢基期:详见中债网上展示的各成指的编制说明➢发布时间:年4月19日开始陆续对外发布➢样本券权重:债券托管量市值➢指数计算频率:每个工作日计算➢指数样本券调整频率:详见中债网上展示的各成指的编制说明➢流通托管量:详见中债网上展示的各成指的编制说明➢样本券待偿期:详见中债网上展示的各成指的编制说明➢样本退出时间:截止过户日(三)中债持仓指数族●目的:为成员内部业绩评估、风险控制提供参考指标,便于与成员选定的基准指数进行比较分析。

中国债券指数编制方法说明

中国债券指数编制方法说明为适应中国债券市场的发展需要,参照JP Morgan政府债券指数和the Emerging Local Markets Index(ELMI)、美林证券的GLCI 和Merrill Lynch Global Bond Indices、Chase Asia Bond Index(CABI)、道琼斯(DOW JONES)债券指数,以及汇丰银行(HSBC)的ADBI ,结合中国债券市场的现状,经过近一年的设计、编制、开发与测试,中央国债登记结算有限责任公司(简称中央结算公司)于2002年12月31日试推出中国债券指数。

中国债券指数的推出得到了主管部门的支持和全国社保基金理事会的指导,以及汇丰银行的大力帮助。

一、编制中国债券指数的目的债券市场是金融市场的重要组成部分,债券指数反映了债券市场价格的总趋势和投资回报的总水平。

中国债券总指数是中国债券市场趋势的表征,也是债券组合投资管理业绩评估的有效工具。

宏观管理部门、债券发行人可利用这一指数监测债券市场的整体情况;债券投资人,特别是基金管理人可以此作为有效工具和参照基准来评估债券组合管理的业绩。

中国债券指数的各个分指数,对中国债券市场上流通中的债券进行了划分,反映了某一类债券的走势,对于投资人进行跟踪、复制和研究都提供了参考依据。

中国债券指数为掌握我国债券市场价格总水平、波动幅度和变动趋势,测算债券投资回报率水平,判断债券供求动向提供依据,还可为未来金融衍生产品市场的发展提供条件。

二、中国债券指数编制原则1.反映市场原则。

反映和解释债券市场运行和发展的总体特征,反映市场细分状况;2.公开原则。

将样本选择原则、数据采集来源、指数计算公式、数据选择、调整和加工方法定期向市场公示;3.简单客观原则。

指数编制应尽量做到简单实用、易于理解;4.可复制性原则。

该指数系列中的部分指数具备可复制性,能反映完全追踪(复制)该指数的投资组合的业绩;5.有效性和稳定性原则。

中债国债收益率曲线

平均派息率(%)

3.9730

3.8510

4.1003

3.9906 3.7946 3.8734 4.1231

指数上日总市值(亿元) 665902.1990 110606.2670 206107.7650 150671.6896 83172.7381 70572.6127 44771.1267

债券

统计资料

中债 - 新综合财富指数

指标

总值

1年以下

1~3年

3~5年

5~7年 7~10年 10年以上

财富

193.7762 173.5240 189.3880 202.9030 210.0164 197.3506 215.7570

全价

118.3538 155.3338 105.8774 110.5906 116.7425 107.8690 108.4923

财富指数涨跌幅(%)

-0.0021

0.0087

0.0082 -0.0020 -0.0304 -0.0052 -0.0188

全价指数涨跌幅(%)

-0.0028

0.0086

0.0063 -0.0023 -0.0305 -0.0052 -0.0189

净价指数涨跌幅(%)

-0.0127 -0.0011 -0.0026 -0.0127 -0.0413 -0.0156 -0.0299

3.8051 3.9671 37.5016 39.8562

0.4940 0.5518 0.6480 1.1644

1.8411 1.9568 5.5276 6.3880

3.4124 3.6434 16.0367 17.7674

5.1896 5.3336 33.8610 35.3352

中债信用类债券收益率曲线和估值的编制说明

中债信用类债券收益率曲线和估值的编制说明二〇一五年二月二日目录一、曲线分类 (3)二、曲线样本券 (4)三、曲线样本券收益率值域 (4)四、曲线调整原则 (5)五、债券信用等级的调整原则 (5)六、数据源 (6)七、发布时间与渠道 (6)八、附件 (6)为便利中债价格指标用户对中债收益率曲线和估值的基本框架和编制方法作更加全面的理解及应用,现说明如下:一、曲线分类目前,中债信用类曲线包括七大类,分别是中债企业债收益率曲线、中债中短期票据收益率曲线、中债铁道债收益率曲线、中债商业银行普通债收益率曲线、中债商业银行次级债收益率曲线、中债资产支持证券收益率曲线及中债城投债收益率曲线。

对每大类收益率曲线,我们按信用等级和债券利率类型,又细分为不同信用等级或利率类型的收益率曲线组。

中债信用类债券收益率曲线体系如下图所示:二、曲线样本券曲线样本选取规则是根据债券性质、外部评级和市场价格,并结合发行人行业表现、企业性质、财务资质、地方经济及财政实力(针对城投债)等因素,将各券分配至相应债券品种和信用等级的收益率曲线上,并作为该曲线的样本券和估值对象。

曲线样本券是为债券估值做技术性分类。

从收益率曲线编制角度,曲线样本券分为基本样本券和一般样本券。

三、曲线样本券收益率值域中债信用类债券收益率曲线的信用等级标志是为方便对各类债券的各等级信用风险估值而沿用的市场普遍认可的信用等级符号。

除个别情况外,(如短期融资券和中期票据因历史原因有超AAA级别和城投债有AA(2)级别,大部分信用类债券信用等级标志借鉴《中国人民银行信用评级管理指导意见》中的标志。

不仅不同信用等级的债券收益率存在显著差异,同一信用等级、同期限债券的收益率因债券发行主体和担保等信用因素也存在一定的差异,是一个值域,而非一个收益率值。

本信用等级收益率曲线值与低一信用等级收益率曲线构成了本等级各样本券收益率值域的基本下限(闭区间)和基本上限(开区间)。

此外,在一些特殊情况下,一些样本券的收益率值可能超出该信用等级收益率的值域:1.因非公开发行而流动性受限的,如非金融企业定向债务融资工具(PPN)、资产支持票据(ABN)和中小企业私募债等;2.不具备交易所上市资格或质押资格等因素而流动性受限的企业债和公司债等;3.同一发行人的多只债券因担保等因素导致债项评级不同且收益率存在较大差异。

{财务管理收益管理}中债收益率曲线和指数编制说明

{财务管理收益管理}中债收益率曲线和指数编制说明债券是一种借贷工具,发行方通过发行债券来筹集资金,而购买债券的人则可以获得一定的收益。

债券收益管理是财务管理中非常重要的一部分,它包括债券收益率曲线和指数的编制。

本篇文章将详细讨论债券收益率曲线和指数的编制过程和作用。

债券收益率曲线是一种反映不同期限债券收益率的曲线图。

它以到期时间为横坐标,收益率为纵坐标,反映了不同期限债券之间的收益率差异。

债券收益率曲线的编制可以通过收集市场上的债券收益率数据,并进行适当的加权计算得到。

主要的方法有平均收益率法、公共债券收益率法和内插法。

平均收益率法是最简单、最常用的一种方法。

它的基本思想是通过一系列债券的收益率计算得到平均值,然后通过适当的加权计算得到债券收益率曲线。

对于同一期限的不同债券,一般选择市场上交易最活跃的、利率风险较小的债券,以保证计算结果的准确性。

公共债券收益率法是另一种常用的方法。

它的基本思想是以特定期限的公共债券收益率作为该期限债券收益率的代表。

由于公共债券的特殊性,市场上公共债券的收益率总是比同期限其他债券的收益率低一定的程度。

选择合适的公共债券收益率可以更准确地反映整个债券市场的收益率水平。

内插法是一种利用已知的收益率数据来估计未知收益率数据的方法。

它的基本思想是通过已知的收益率数据来构建一个数学模型,然后根据这个模型来估计未知收益率数据。

内插法通常适用于期限较短或者期限较长的债券收益率曲线的计算。

债券收益率指数是反映债券市场整体收益率的指标。

它以特定期限的债券收益率为基础,通过适当的加权计算得到。

债券收益率指数可以帮助投资者和债券基金评估债券市场的整体收益水平,为其投资决策提供参考。

债券收益率指数的编制可以通过收集市场上的债券收益率数据,并进行适当的加权计算得到。

主要的方法有加权平均法和改变量法。

加权平均法是最常用的一种方法。

它的基本思想是通过一系列债券的收益率计算得到平均值,然后通过适当的加权计算得到债券收益率指数。

中债收益率曲线和中债估值编制与应用

银行间固定利率国债到期收益率:10年期(右轴) 数据来源:Wind资讯 中国债券信息网

中国国债收益率与各国国债收益率

n 中国与欧洲的德国和英国2007年以来相关度较高

注:葡萄牙10年期国债收益率曲线为黄色走势线;意大利为绿色走势线;希腊为粉色走势线;西班牙 为白色走势线;英国为蓝色走势线;德国为红色走势线;中国为橙色走势线。(Bloomberg)

33

中债指数的编制与应用

Ø 持仓指数

以托管账户为单位,机构成员自有托管量下剔除了美元债 和资产支持证券后的所有债券,以中债估值和市场价格为 价格源,每日自动计算生成的指数。该指数仅供成员自己 使用,不对外披露。

基准指数 (可选)真实来自仓 指数34中债指数的编制与应用

Ø 定制指数

定制目的:模拟一个投资帐户组合,定制一个与自己投资 风格完全一致的指数,更易于跟踪

14

含权债估值方法

n 选择权债券为什么有两个估值?哪个为准? ü 含权债券存在行权与不行权两种可能,为此,我 们对固定利率含权债券同时提供两个估值价,即行 权价与不行权价。在“可信度”中有“推荐”标示 的价格是我们更倾向的估值价。

含权债估值方法

n 选择权债券为什么有两个估值?哪个为准?

固定利率含权债“推荐”价格的判断方法

13

浮息债估值基本原理

中债浮动利率债券的估值方法

P [ 1 M V 1 ( R ( 2 R 1 y ) r ) f] f T d S n i 1 1 [ 1 M i ( 1 R 2 ( R 2 y ) r f) ] T d f iS [ 1 ( R 2 M y n )f] T d n S 1

曲线、估 值、指数 和VaR不 断完善

2011年

中债单券VaR发布

中债-信用债总指数编制方案中文文档

中债-信用债总指数编制方案联系人:廖倩芸+86-10-88170611liaoqy@庄彦+86-10-88170627zhuangyan@李怡然+86-10-88170635liyr@中债-信用债总指数编制方案中债-信用债总指数隶属于中债总指数族分类,该指数成份券由信用类债券组成,是一个反映境内信用类债券市场价格走势情况的宽基指数,是中债指数应用最广泛指数之一。

1.指数名称中文名称:中债-信用债总指数英文名称:ChinaBond Credit Bond Index2.样本选取方法2.1.债券种类信用债,包括企业债、公司债、商业银行债、短期融资券和中期票据等发行主体是企业的、在境内债券市场公开发行的债券2.2.上市地点银行间债券市场(含其他)、上海证券交易所、深圳证券交易所2.3.信用级别各信用等级2.4.托管余额/发行量无限制2.5.债券剩余期限一天以上(包含一天),含权债剩余期限按计算日中债估值推荐方向选取2.6. 债券币种人民币3. 指数计算3.1. 基准日2006年12月31日,基点值为100 3.2. 指数计算频率每个银行间工作日计算 3.3. 计算公式3.3.1. 财富指标值计算公式(),1,1,1,1,,,-111,-1,1,11i T j T j T F j T F n j i T i T i T TR TR TT T F F F i i T j T j T j j CASH MV P PIN INT I I R P MV CASH MV CASH -----=--⎡⎤⎛⎫++⎢⎥ ⎪=⨯⨯++⨯⎢⎥ ⎪++ ⎪⎢⎥⎝⎭⎣⎦∑∑∑∑()(),1,,,,i T i T i T T i T T i T TR T F i T i T i T i T F T I T P PIN INT CASH MV i R -为日该债券指数财富指标值为债券在日的全价价格为债券在日百元面值下的本金偿还额为债券在日百元面值下的利息支付额为该自然月截至日,投资者以活期存款方式持有的累计债券的本金偿还额和利息支付额为债券在日的全价市值为日活期存款日利率利息及再投资处理方式:当月收到的利息及提前偿还的本金收入作为现金投资于活期存款,月末最后一个工作日将当月累积的现金全部再投资于债券组合中。

中债国开债收益率曲线

中债国开债收益率曲线国开债是指由中国国家开发银行发行的债券。

中债国开债收益率曲线是衡量国开债券市场收益率走势的曲线图。

通过分析和研究中债国开债收益率曲线,可以得出一些关于债券市场行情及经济形势的信息。

一、中债国开债收益率曲线的构建与意义中债国开债收益率曲线是按照国开债券的不同期限和到期利率,绘制出的一条曲线。

曲线的纵坐标代表收益率,横坐标代表债券到期期限。

中债国开债收益率曲线可以反映国开债券市场收益率随到期期限的变化情况,也可以用来预测债券市场的未来变化趋势。

中债国开债收益率曲线的形状对经济形势和债券市场有一定的说明作用。

通常,收益率曲线呈现出向上倾斜的趋势,即远期利率高于短期利率,这是因为长期债券的风险和不确定性更高,投资者要求更高的回报率。

如果收益率曲线发生逆转,即远期利率低于短期利率,这可能意味着市场对未来经济形势不乐观,投资者更倾向于购买长期债券以避险。

二、中债国开债收益率曲线的影响因素中债国开债收益率曲线的形态和变化受多种因素的影响,主要包括以下几个方面:1. 宏观经济形势:经济增长、通货膨胀预期、货币政策等宏观经济因素会对中债国开债收益率曲线产生影响。

一般情况下,经济形势良好、通胀预期上升时,长期债券收益率会上升,导致收益率曲线向上倾斜;相反,经济形势不佳、通胀预期下降时,长期债券收益率会下降,导致收益率曲线变得平坦或向下倾斜。

2. 货币政策:央行的货币政策调整对中债国开债收益率曲线也有较大影响。

通常情况下,央行收紧货币政策、加息时,短期利率上升幅度大于长期利率上升幅度,导致收益率曲线向上倾斜;相反,央行宽松货币政策、降息时,短期利率下降幅度大于长期利率下降幅度,导致收益率曲线变得平坦或向下倾斜。

3. 市场需求与供给:债券市场的供求关系也会影响中债国开债收益率曲线。

如果市场对长期债券的需求增加,短期供给不足,长期债券收益率下降,导致收益率曲线变得平坦或向下倾斜;相反,如果市场对长期债券的需求减少,短期供给过剩,长期债券收益率上升,导致收益率曲线向上倾斜。

中债债券收益率曲线

中债债券收益率曲线摘要:1.中债债券收益率曲线概述2.中债债券收益率曲线的近半年走势3.近半年中债国债收益率曲线的影响因素4.未来中债债券收益率曲线的展望正文:一、中债债券收益率曲线概述中债债券收益率曲线是中国人民银行发布的反映我国债券市场收益率变动趋势的重要指标,它是通过对不同期限的国债、政策性金融债和中债企业债等各类债券的到期收益率进行统计和分析,得出的一组曲线。

中债债券收益率曲线主要包括1 年期、3 年期、5 年期、7 年期、10 年期等不同期限的债券收益率曲线。

二、中债债券收益率曲线的近半年走势根据提供的参考信息,近半年来,3 年期和10 年期中债国债收益率曲线呈现出波动上升的态势。

其中,3 年期中债国债收益率曲线在2023 年4 月21 日的最新数据显示,收益率曲线呈现波动上升趋势;10 年期中债国债收益率曲线在2023 年3 月8 日、3 月9 日、3 月1 日的数据显示,收益率曲线同样呈现出波动上升的态势。

三、近半年中债国债收益率曲线的影响因素近半年来,中债国债收益率曲线的走势受到多方面因素的影响,主要包括以下几个方面:1.宏观经济因素:经济增长速度、通货膨胀状况等都会对债券收益率产生影响。

例如,经济增长速度较快时,债券收益率通常会上升,因为投资者对经济增长的预期提高,对债券的需求减少,债券收益率上升。

2.货币政策因素:中国人民银行通过调整公开市场操作、存款准备金率等手段,影响市场上的流动性状况,从而影响债券收益率。

例如,当央行实施宽松的货币政策时,市场上的流动性增加,债券收益率通常会下降。

3.国际金融市场因素:国际金融市场的变动,如美联储的利率决策等,也会对中债国债收益率曲线产生影响。

例如,当美联储加息时,全球债券市场收益率通常会上升,中债国债收益率曲线也会受到影响。

四、未来中债债券收益率曲线的展望综合考虑各种因素,未来中债债券收益率曲线可能会继续呈现出波动态势。

一方面,随着我国经济的逐步恢复,债券收益率可能会逐渐上升;另一方面,央行可能会适时调整货币政策,保持市场上的流动性合理充裕,从而对债券收益率产生影响。

中债收益率曲线和中债估值编制方法及使用说明

案例分析方法

数据分析

对收集到的数据进行清洗和整理,运用统计分析方法,如描述性统计、相关性分析、回归分析等,对数据进行分 析。

模型构建

根据分析结果,构建中债收益率曲线和中债估值模型,确定模型参数和变量。

案例结论

结果呈现

将分析结果以图表、表格等形式呈现,清晰展示中债收益率曲线和中债估值的编制方法和使用说明。

进行债券投资决策具有指导意义。

监测市场风险

03

中债收益率曲线可以用于监测市场利率风险,评估投资组合的

利率敏感性。

中债收益率曲线的编制方法

数据采集

中债登通过采集市场上的债券交易数据, 获取不同期限、不同品种的债券收益率

数据。

曲线拟合

中债登采用适当的统计方法对处理后 的数据进行拟合,形成中债收益率曲

线。

中债收益率曲线和中债估值编制方 法将继续发挥其在市场分析和预测 方面的优势,为投资者提供更加全 面和准确的信息支持。

谢谢

THANKS

中债收益率曲线和中债估值编 制方法及使用说明

目录

CONTENTS

• 中债收益率曲线概述 • 中债估值编制方法 • 中债收益率曲线和中债估值的使用说明 • 案例分析 • 总结与展望

01 中债收益率曲线概述

CHAPTER

中债收益率曲线的定义

中债收益率曲线是由中债登根据其债 券收益率数据编制而成的,反映不同 期限债券的到期收益率水平的曲线。

估值方法

中债估值采用多种估值方法,包 括现值定价法、市场比较法、收 益法等,以确定债券的内在价值。

债券种类

中债估值涵盖了多种类型的债券, 包括政府债券、金融债券、企业 债券等,以满足投资者对不同债 券的估值需求。

中债债券收益率曲线

中债债券收益率曲线摘要:1.中债债券收益率曲线概述2.中债债券收益率曲线近半年走势3.中债债券收益率曲线的影响因素4.未来中债债券收益率曲线的趋势预测正文:一、中债债券收益率曲线概述中债债券收益率曲线是我国债券市场上一种重要的参考指标,反映了中债国债在不同期限下的收益率水平。

中债国债是由国家发行的债券,具有信用风险低、流动性强等特点,是投资者进行资产配置的重要工具。

中债债券收益率曲线通过对不同期限的国债收益率进行连线,形成了一个反映市场利率变化趋势的曲线。

二、中债债券收益率曲线近半年走势根据最近半年的数据,3 年期中债国债收益率曲线整体呈现波动上升的趋势。

从2023 年3 月1 日至2023 年5 月17 日,3 年期中债国债收益率由2.6% 上升至3.4% 左右,期间经历了多次波动。

10 年期中债国债收益率曲线同样呈现出波动上升的态势,从2023 年3 月1 日至2023 年5 月17 日,10 年期中债国债收益率由3% 上升至3.8% 左右。

三、中债债券收益率曲线的影响因素中债债券收益率曲线的走势受多种因素影响,主要包括以下几个方面:1.宏观经济环境:经济增长、通货膨胀等宏观经济数据对债券收益率产生影响。

当经济增长稳健、通货膨胀适度时,债券收益率通常较为稳定;反之,经济增速下滑或通货膨胀高企时,债券收益率可能上升。

2.货币政策:中国人民银行通过调整公开市场操作、存款准备金率等手段实施货币政策,影响债券市场的流动性和利率水平。

通常来说,货币政策宽松时,债券收益率下降;货币政策紧缩时,债券收益率上升。

3.市场供需关系:债券市场的供需关系也会对债券收益率产生影响。

当市场对债券的需求较高时,债券收益率可能下降;反之,当市场对债券的需求较低时,债券收益率可能上升。

四、未来中债债券收益率曲线的趋势预测综合考虑上述影响因素,未来中债债券收益率曲线可能呈现以下趋势:1.在经济增长放缓、通货膨胀稳定的情况下,债券收益率可能维持在较低水平。

中债价格指标产品计算方法(部分)说明

为光滑性、灵活性较好。

具体的公式为:

设 x1 xn , 并 已 知 这 些 期 限 的 对 应 收 益 率

(xi , yi ) (xi1, yi1) ,i [1, n] ,求任意 xi x xi1,对应的收益

率 y(x) ,则用 hermite 多项式插值模型,公式为:

y(x) yi H1 yi1H2 di H3 di1H4

其中:

H1

3(

xi1 x xi1 xi

)2

2(

xi1 x xi1 xi

)3

;

H2

3( x xi xi1 xi

)2

2( x xi xi1 xi

)3 ;

H3

(xi1 x)2 xi1 xi

(xi1 x)3 (xi1 xi ))3 (xi1 xi )2

(x xi )2 xi1 xi

中债价格指标产品计算方法部分说明目录一中债收益率曲线构建模型1二中债估值估价全价及收益率计算方法部分21对处于最后付息周期的附息债券待偿期在一年以下的贴现债券零息债券到期一次还本付息债券22对待偿期在一年以上的到期一次还本付息债券和零息债券33对不处于最后付息周期的附息式固定利率债券不含本金分期兑付选择权等特殊情况34对不处于最后付息周期的附息式浮动利率债券不含本金分期兑付选择权等特殊情况45对不处于最后付息周期的含本金分期兑付条款的固定利率债券4三中债估值其它相关指标计算方法51应计利息52估价净价63估价修正久期64估价凸性65估价基点价值6四中债指数相关指标计算方法71财富指标值72全价指标值83净价指标值9五中债var值相关计算方法91单券var值与cvar值计算方法92组合var值与cvar值计算方法10前言

2) 按照债券组合中债券的市值加权计算债券组合的总市值,找到 总市值的1 Sig 的分位数WCV ;

中债债券收益率曲线

中债债券收益率曲线

【最新版】

目录

1.中债债券收益率曲线概述

2.中债债券收益率曲线近半年走势

3.近半年中债国债收益率曲线的变化原因

4.未来中债债券收益率曲线的预测

正文

中债债券收益率曲线是指中国国债的收益率和到期时间之间的关系

曲线,反映了中国国债的价格和收益率之间的关系。

中债债券收益率曲线

是债券市场重要的参考指标,为投资者提供了重要的投资决策依据。

据最近的数据,近半年来中债国债收益率曲线总体呈现波动上升的趋势。

以 3 年期和 10 年期中债国债收益率曲线为例,从 2023 年 3 月 1 日至 2023 年 5 月 17 日,3 年期中债国债收益率曲线的到期收益率从3.34% 上升至 3.40%,10 年期中债国债收益率曲线的到期收益率从 3.71% 上升至 3.82%。

近半年中债国债收益率曲线的变化原因主要有两方面:一是宏观经济

环境的变化,包括全球通胀压力的增加、中国经济增长的放缓等因素,这

些因素影响了债券市场的供需关系,从而导致了收益率的变化;二是债券

市场的政策调整,包括中国人民银行对利率的调整、债券市场的监管政策

等因素,这些因素直接影响了债券市场的收益率水平。

未来中债债券收益率曲线的走势取决于多种因素,包括全球经济环境

的变化、中国经济的发展情况、债券市场的政策调整等。

第1页共1页。

中债收益率曲线和指数编制说明

第一部分中债收益率曲线编制说明央国债登记结算有限责任公司最早自1999年开始编制中债收益率曲线,并于2002年实现了第一次升级后,又经过公司内外部专家的深入研究、比较后,的实际情况,提出并开发出了全新的债券收益率曲线构建模型。

编制理念与目的债收益率曲线的编制理念是:为中国债券市场提供完全客观、中立的收益率参考标准。

债收益率曲线的编制目的是:最大限度的反映出中国债券市场上各类债券不同期限的真实、合理的收益率水平。

中债收益率曲线的特点以严格的市场客观、中立角度进行构建收益率曲线品种齐全数据源丰富且可靠性强收益率曲线的目的明确、针对性强收益率曲线的构建模型适用性强、且准确性高中债收益率曲线的用途管理部门债收益率曲线可为管理部门提供当前市场上各类债券的合理的收益率水平,进而为其制定相关政策提供参考。

各类债券的发行人债收益率曲线可为债券发行人提供当前市场上的其对应债券品种的各期限债券合理的收益率水平,为其制定发行计划提供参考。

券投资者债收益率曲线可为各类债券投资者提供当前市场上各类债券的合理的收益率水平,为其进行债券投资提供参考。

券市场中介服务机构券市场的中介服务机构包括会计师事务所、律师事务所、债券评级机构等。

中债收益率曲线可为这些中价服务机构提供当前市场上各类债券的合理的收益债券资产审计、评估及债券评级时提供参考。

数据来源债收益率曲线的数据包括了银行间债券市场的双边报价、银行间债券市场结算数据、柜台市场的双边报价、交易所债券的成交数据、交易所固定收益平台货币经纪公司的报价数据以及市场成员的收益率估值数据。

构建模型总结多年中国债券收益率曲线编制经验的基础上,通过反复的研究比较,中债收益率曲线的构建模型没有选择目前被众多国内外收益率曲线编制机构普遍势性的模型,而最终选取了更适合于中国债券市场实际情况的赫尔米特模型。

曲线品种债收益率曲线是一个体系,目前每天提供161条各类收益率曲线。

按不同的划分标准,可作如下分类:按收益率类型划分,包括:到期收益率曲线:9条即期收益率曲线:9条远期收益率曲线远期的到期收益率曲线:70条远期的即期收益率曲线:70条浮动利率点差收益率曲线:3条按债券品种划分,包括:国债收益率曲线:67条中央银行债收益率曲线:2条政策性金融债收益率曲线:24条商业银行次级债收益率曲线:22条企业债收益率曲线(AAA级):44条短期融资券收益率曲线:2条按交易场所划分,包括:银行间收益率曲线:85条交易所收益率曲线:44条全市场国债收益率曲线:22条按利率品种划分,包括:固定利率收益率曲线:159条浮动利率收益率曲线:3条按曲线不同的构建方式划分,包括:原生:7条样本数据相对丰富、收益率值比较准确⑴银行间固定利率国债收益率曲线:固定(银行间、交易所)、浮动⑵中央银行债收益率曲线⑶银行间固定利率政策性金融债收益率曲线:固定、浮动(1y、R07D)派生:154条由于市场基础较弱,处于不断探索、完善中⑴即期收益率曲线⑵远期收益率曲线⑶企业收益率曲线⑷商业银行次级债收益率曲线⑸短期融资券收益率曲线每日编制情况说明个交易日完成曲线的编制工作后,中债收益率曲线维护小组将发布“中债收益率曲线日评”,对当天的市场收益率变化情况和中债收益率曲线的变化情况作出第二部分中债指数编制说明中央国债登记结算有限责任公司(简称中央结算公司)编制的中债指数自2002年12月31日对外发布,到2007年3月升级完成以来,已经形成了基本完备的体系。

中债收益率曲线和中债估值编制方法及使用说明

20年 20年 4.47

30年 30年

4.6

价格来源 业务人员编 业务人员编 业务人员编 双边报价 双边报价 专家估值 双边报价 双边报价 双边报价 双边报价 双边报价 业务人员编 业务人员编 专家估值

9

五.信用类债券收益率曲线细分方法

➢短期融资券收益率曲线 ➢企业债收益率曲线 ➢商业银行债收益率曲线 ➢资产支持证券收益率曲线

0年

0年

2.02

2月

2月

2.16

3月

3月

2.33

6月 0.493年 2.4619

9月 0.74年 2.4832

1年

1年

2.62

2年 1.967年 3.0719

3年 2.828年 3.3396

5年 4.847年 3.6817

7年 6.932年 4.0599

10年 9.761年 4.3378

15年 15年 4.33

商银行、招商银行、上海银行、兴业银行、南京商行、大连商行、华 夏基金、南方基金、银华基金、嘉实基金、泰达荷银、泰康人寿、金 盛人寿、新华人寿、东方证券、山东潍坊农信社、顺德联社、重庆渝 中联社等50多家。

3

三.异常价格剔除方法—结算价

•

为剔除交易结算价中的异常价格,需要将每日各类

债券的交易结算价格与上一工作日对应的债券收益率曲

10

5.1短期融资券收益率曲线的细分

✓ 细分标准:发行人“长期信用等级” ✓ 目前共分七条短期融资券收益率曲线:AAA、AA+、AA、

AA-、A+、A、A-;

11

5.2企业债收益率曲线的细分

✓ 细分标准:按债券信用等级 ✓ 目前共分四条短期融资券收益率曲线:

中债中资美元债收益率曲线族系基本编制说明

0、0.08、0.25、0.50、1、2、3、 4、5、6、7、8、9、10

曲线编制 样本

固定利率中 资美元债

曲线构建 模型

Hermite 插值模型

“中债中资美元债收益率曲线”族系基本编制说明

序 号

中文名称

英文名称

1

中债中资美元债收益 率曲线(A+)

ChinaBond Chinese Offshore USD Bond Yield Curve (A+)

2

中债中资美元债收益 率曲线(A)

ChinaBond Chinese Offshore USD Bond Yield Curve (A)

标准期限(年)

0、0.08、0.25、0.50、1、2、3、 4、5、6、7、8、9、10

0、0.08、0.25、0.50、1、2、3、 4、5、6、7、8、9、10

0、0.08、0.25、0.50、1、2、3、 4、5、6、7、8、9、10

0、0.08、0.25、0.50、1、2、3、 4、5、6、7、8、9、10

3

Байду номын сангаас

中债中资美元债收益 率曲线(A-)

ChinaBond Chinese Offshore USD Bond Yield Curve (A-)

4

中债中资美元债收益 ChinaBond Chinese Offshore

率曲线(BBB+)

USD Bond Yield Curve (BBB+)

5

中债中资美元债收益 率曲线(BBB)

ChinaBond Chinese Offshore USD Bond Yield Curve (BBB)

中债收益率曲线及中债估值编制方法说明

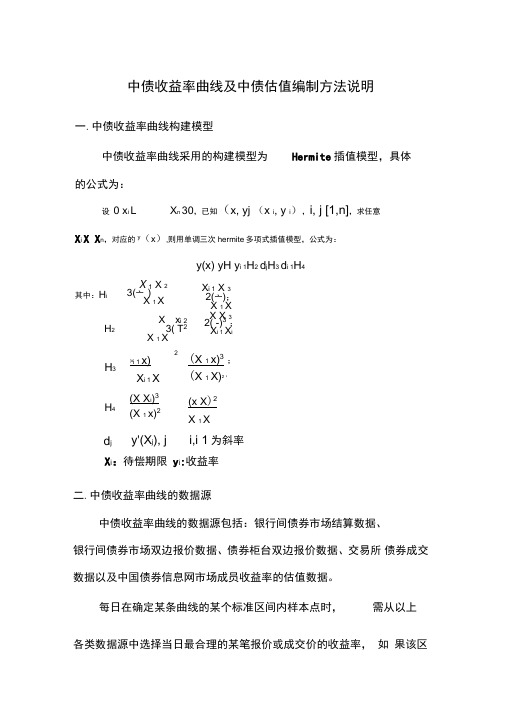

其中:H iH 2中债收益率曲线及中债估值编制方法说明一.中债收益率曲线构建模型中债收益率曲线采用的构建模型为Hermite 插值模型,具体 的公式为:设 0 x i L X n 30,已知(x, yj (x i , y i ),i, j [1,n],求任意X i X X n ,对应的y (x ),则用单调三次hermite 多项式插值模型,公式为:y(x) yH y i 1H 2 d j H 3 d i 1H 4X 1 X 2 3(亠 ) X 1 X X i 1 X 3 2(亠); X 1 XX x i 2 3( T 2 X 1 XX X 3 2( -)3 ; X i 1 X iX i :待偿期限 y i :收益率二.中债收益率曲线的数据源中债收益率曲线的数据源包括:银行间债券市场结算数据、银行间债券市场双边报价数据、债券柜台双边报价数据、交易所 债券成交数据以及中国债券信息网市场成员收益率的估值数据。

每日在确定某条曲线的某个标准区间内样本点时, 需从以上 各类数据源中选择当日最合理的某笔报价或成交价的收益率, 如 果该区H 3 H 4 2 (x i 1 x) X i 1 X (X X i )3 (X 1 x)2 (X 1 x)3 ; (X 1 X)2 ' (x X )2 X 1 X d j y'(X j ), j i,i 1为斜率间内没有市场价或市场价均不合理,可选择成员估值(一般为成员估值的中值)或业务人员自行确定一个合理收益率作为样本点。

三.剔除异常价格方法为保证中债收益率曲线及中债估值的编制质量和准确度,需要剔除市场数据源中的异常价格。

1.交易结算价中的异常价格判断方法⑴为剔除交易结算价中的异常价格,需要将每日各类债券的交易结算价格与上一工作日对应的债券收益率曲线进行比较。

对于相差过大的交易结算价,如无法用当天的倾向政策和相关金融的变动等因素来解释,则该价格有可能是异常价格。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

第一部分中债收益率曲线编制说明央国债登记结算有限责任公司最早自1999年开始编制中债收益率曲线,并于2002年实现了第一次升级后,又经过公司内外部专家的深入研究、比较后,的实际情况,提出并开发出了全新的债券收益率曲线构建模型。

编制理念与目的债收益率曲线的编制理念是:为中国债券市场提供完全客观、中立的收益率参考标准。

债收益率曲线的编制目的是:最大限度的反映出中国债券市场上各类债券不同期限的真实、合理的收益率水平。

中债收益率曲线的特点以严格的市场客观、中立角度进行构建收益率曲线品种齐全数据源丰富且可靠性强收益率曲线的目的明确、针对性强收益率曲线的构建模型适用性强、且准确性高中债收益率曲线的用途管理部门债收益率曲线可为管理部门提供当前市场上各类债券的合理的收益率水平,进而为其制定相关政策提供参考。

各类债券的发行人债收益率曲线可为债券发行人提供当前市场上的其对应债券品种的各期限债券合理的收益率水平,为其制定发行计划提供参考。

券投资者债收益率曲线可为各类债券投资者提供当前市场上各类债券的合理的收益率水平,为其进行债券投资提供参考。

券市场中介服务机构券市场的中介服务机构包括会计师事务所、律师事务所、债券评级机构等。

中债收益率曲线可为这些中价服务机构提供当前市场上各类债券的合理的收益债券资产审计、评估及债券评级时提供参考。

数据来源债收益率曲线的数据包括了银行间债券市场的双边报价、银行间债券市场结算数据、柜台市场的双边报价、交易所债券的成交数据、交易所固定收益平台货币经纪公司的报价数据以及市场成员的收益率估值数据。

构建模型总结多年中国债券收益率曲线编制经验的基础上,通过反复的研究比较,中债收益率曲线的构建模型没有选择目前被众多国内外收益率曲线编制机构普遍势性的模型,而最终选取了更适合于中国债券市场实际情况的赫尔米特模型。

曲线品种债收益率曲线是一个体系,目前每天提供161条各类收益率曲线。

按不同的划分标准,可作如下分类:按收益率类型划分,包括:到期收益率曲线:9条即期收益率曲线:9条远期收益率曲线远期的到期收益率曲线:70条远期的即期收益率曲线:70条浮动利率点差收益率曲线:3条按债券品种划分,包括:国债收益率曲线:67条中央银行债收益率曲线:2条政策性金融债收益率曲线:24条商业银行次级债收益率曲线:22条企业债收益率曲线(AAA级):44条短期融资券收益率曲线:2条按交易场所划分,包括:银行间收益率曲线:85条交易所收益率曲线:44条全市场国债收益率曲线:22条按利率品种划分,包括:固定利率收益率曲线:159条浮动利率收益率曲线:3条按曲线不同的构建方式划分,包括:原生:7条样本数据相对丰富、收益率值比较准确⑴银行间固定利率国债收益率曲线:固定(银行间、交易所)、浮动⑵中央银行债收益率曲线⑶银行间固定利率政策性金融债收益率曲线:固定、浮动(1y、R07D)派生:154条由于市场基础较弱,处于不断探索、完善中⑴即期收益率曲线⑵远期收益率曲线⑶企业收益率曲线⑷商业银行次级债收益率曲线⑸短期融资券收益率曲线每日编制情况说明个交易日完成曲线的编制工作后,中债收益率曲线维护小组将发布“中债收益率曲线日评”,对当天的市场收益率变化情况和中债收益率曲线的变化情况作出第二部分中债指数编制说明中央国债登记结算有限责任公司(简称中央结算公司)编制的中债指数自2002年12月31日对外发布,到2007年3月升级完成以来,已经形成了基本完备的体系。

现就中债指数体系、编制规则介绍如下,供市场投资者分析使用。

每一只中债指数的具体编制要素说明详见中国债券信息网(下称中债网,)指数曲线图预览上的“指数编制说明”项。

一、中债指数的体系及一般规则中债指数族系按样本券的不同选取方法分为中债全指数族、中债成份指数族、中债持仓指数族、中债定制指数族四大体系。

(一)中债全指数族∙目的:中债全指编制目的是反映债券全市场或某一类债券的整体价格和投资回报情况。

∙含义:以债券的期限、发行人、流通场所及债券付息方式等单一或多个要素下全部债券为样本券的指数。

∙全指数编制一般规则∙基期:最早为2001年12月31日,具体日期详见每只指数的数据图表∙样本券权重:债券托管量市值∙指数计算频率:每个工作日计算∙指数样本券调整频率:每2个工作日调整一次∙流通托管量:详见中债网上各全指数的编制说明∙样本券待偿期:详见中债网上各全指数的编制说明∙样本退出时间:截止过户日(二)中债成份指数族∙目的:为进一步反映债券市场中不同特点(如流动性、市值等)的债券组合的价格和回报表现,中央结算公司编制了成份指数族。

∙含义:该指数族的每只指数的样本券只数是固定的,可作为跟踪指数,为指数基金提供盯市基准。

∙各成份指数编制一般规则∙基值:100点∙基期:详见中债网上展示的各成指的编制说明∙发布时间:2007年4月19日开始陆续对外发布∙样本券权重:债券托管量市值∙指数计算频率:每个工作日计算∙指数样本券调整频率:详见中债网上展示的各成指的编制说明∙流通托管量:详见中债网上展示的各成指的编制说明∙样本券待偿期:详见中债网上展示的各成指的编制说明∙样本退出时间:截止过户日(三)中债持仓指数族∙目的:为成员内部业绩评估、风险控制提供参考指标,便于与成员选定的基准指数进行比较分析。

∙含义:以托管在中央结算公司的各机构成员债券帐户为单位,以各帐户中的全部债券为集合每日自动生成持仓指数。

该类指数仅供开户成员自己阅读使用,不对外披露。

∙持仓指数编制一般规则∙基值:100点∙基期:2001年12月31日以后帐户内有债券的初始日期∙样本券权重:以帐户中债券托管量市值为权重∙指数样本券调整频率:新购进的债券自第二个工作日开始计入指数计算,出清的债券自出清日即剔除∙样本券待偿期:无最低要求∙样本券退出时间:对于中间全部变现掉的债券,退出日为出清日;对于持有到期的债券,退出日为自然到期日(四)中债定制指数族∙目的:通过观察定制指数的走势,来修正和完善投资策略。

∙含义:用户可根据投资组合需要,向我公司定制感兴趣的指数。

∙基本作法:∙任一社会机构或个人均可向我公司提出定制需要,由我公司信息部受理后代为构建。

∙定制指数在合同期内,可根据成员要求,暂不公开,在定制合同到期后,我公司有权公开。

定制指数不应与我公司已编制全指数族、成份指数族中的指数及分段指数的名称及样本券构成一样。

(五)中债指数族系图二、取价原则中债指数取价按以下规则进行:表1:中债指数样本券取价原则三、中债指数指标系列我公司为每只中债指数提供了财富、全价、净价三组总值,并对总指数族、成份指数族、定制指数族、持仓指数族的每只指数提供了按待偿期分段的多组财富、全价、净价指标值。

此外,为每只指数按待偿期分段提供了12个指标值为一组的多组指标值。

(一)财富、全价、净价指标值计算公式1.财富指标:∙含义:是以债券全价计算的指数值,考虑了付息日利息再投资因素,在样本券付息时利息再投资计入指数之中。

∙计算公式:2.全价指标:∙含义:是以债券全价计算的指数值,债券付息后利息不再计入指数之中;∙计算公式:3.净价指标:∙含义:是以债券净价计算的指数值,不考虑应计利息和利息再投资;∙计算公式:(二)按待偿期分段的指标总指数、成份指数、定制指数中的每一只指数包括指数总值及分段指标值。

分段指标值是将该指数中样本券按待偿期不同细分为1年以下、1-3年、3-5年、5-7年、7-10年、10年以上6个区间段,并对6个区间段的样本集分别计算全价、净价、财富指标值。

分段指标值不仅反映不同期限段债券的价格变动情况,而且可以反映该指数总值变化中不同期限段样本组对该指数总值的贡献大小。

综上所述,任一只全指数、成份指数、定制指数在同一天最多生成3*7=21个指数值。

(三)其它相关指标除计算财富、全价、净价指标值及分段指标值外,每只指数还包括12个相关指标,即:市值法修正久期、现金流法修正久期、市值法凸性、现金流法凸性、平均基点价值、平均到期收益率、平均待偿期、平均派息率、指数总市值、财富指数涨跌幅、全价指数涨跌幅、净价指数涨跌幅。

这些指标值反映了债券组合的风险及收益指标。

为便于观察和跟踪分析,对上述每一个指数值及每一个指标值均生成历史时间序列的连线图。

这样,任一只指数将在同一天生成总计12*7=84个其它相关指标值。

(四)每只指数的全部指标图例表2:中债指数计算并公布的指标系列图注:(1)每只指数每日最多生成(3+12)*7=105个指数值及指标值(2)对于持仓指数目前暂不提供计算分段指标值四、中债指数的发布∙中债网:提供中债总指数、中债成份指数、定制指数。

点击每个指标值即可浏览对应指标历史走势图形;∙中债信息产品专用下载通道:除传送中债全指数值及相关指标值,成份指数值及相关指标值外,还提供指数样本券的查看及下载功能;∙成员簿记系统结算客户端:主要传送成员持仓指数值及相关指标值;∙部分合作信息商:代为传送中债全指数和成份指数值及相关指标。

中央国债登记结算有限责任公司二00七年四月十九日。