美国礼来公司65亿美元收购ImClone公司

礼来亚洲基金投资天津康希诺生物技术有限公司

礼来亚洲基金投资天津康希诺生物技术有限公司天津康希诺生物技术有限公司宣布完成了由美国礼来制药(Eli Lilly & Co.)旗下的礼来亚洲基金(Lilly Asia Ventures)对其1000万美元的战略投资。

礼来全球副总裁达伦.凯洛先生(Darren Carroll)、礼来亚洲基金董事总经理施毅博士及其团队到访天津。

双方于当日在天津经济技术开发区管委会举行了签约仪式,开发区管委会许红星主任等领导应邀出席并见证这一重要时刻。

天津康希诺生物技术有限公司(康希诺),注册于天津经济技术开发区,专业从事人用疫苗的研发和生产。

此次增资主要用于康希诺的疫苗产品,特别是以组分百白破为核心的联合疫苗以及多个创新疫苗的研发、临床研究及初步产业化建设。

“我们很高兴投资康希诺。

康希诺拥有国际领先的疫苗技术和项目执行管理经验,其丰富的疫苗产品线不光可以提高中国及其他新兴市场上现有疫苗的质量水平,而且其创新疫苗产品也将有望服务于全球市场,我们对康希诺的发展前景非常有信心。

此次投资充分展现了礼来‘植根中国,造福中国’的不懈承诺”,礼来全球副总裁达伦.凯洛先生(Darren Carroll)说。

天津康希诺生物技术有限公司董事长宇学峰博士认为:“此次礼来亚洲基金的参股不仅是资金上的支持,更将为康希诺带来礼来丰富的市场经验和行业资源,加速公司的发展。

康希诺自成立以来一直以技术创新及提高疫苗产品质量为己任,此次增资将成为康希诺发展历程中的一个重要里程碑。

”礼来代表团在津期间,实地考察了滨海新区生物医药产业的大环境,并与天津市副市长宗国英等有关方面负责人进行了座谈。

双方就进一步开展多方面的合作进行了探讨。

关于天津康希诺生物技术有限公司:天津康希诺生物技术有限公司(),2009在天津经济技术开发区成立,专业从事疫苗的研发和生产。

创业和管理团队以在世界知名疫苗公司从事疫苗研发、生产和管理的海归人员为主。

拥有国际领先的疫苗技术和项目执行管理经验。

单克隆抗体综述

单克隆抗体综述一、抗体的定义和第一代单克隆抗体(经杂交瘤细胞生产)抗体是在对抗原刺激的免疫应答中,B淋巴细胞产生的一类糖蛋白。

它是能与相应抗原特异的结合、产生各种免疫效应(生理效应)的球蛋白。

国际卫生组织将具有抗体活性及化学结构与抗体相似的一类蛋白统一命名为免疫球蛋白,它与抗体都是指同一类蛋白质。

70000之间,称为“重链”(H链)。

轻、重链之间和两重链之间由二硫桥连接,这样的四链结构(L2 H2)组成一个免疫球蛋白分子。

?550个氨基酸残基,相对分子质量在55000?抗体的基本结构如图所示,由四条肽链组成,其中两条相对分子质量较低的肽链约含210个氨基酸残基,相对分子质量约24000,称为“轻链”(L链);另两条相对分子量较高的肽链约含450,其相应的抗体分别命名为IgG、IgM、IgA、IgE和IgD。

?、?、?、?、?以重链抗原性差异来进行抗体的血清学分类:用分离纯化的各种重链免疫动物获得相应的抗血清,再通过免疫交叉反应等血清学检测方法,分析其结构的异同,反复的验证,最后发现人类有5类不同的重链,分别为)与多种细胞结合,(5)可能造成免疫损伤。

?IgG占成人血清中抗体总量的75%以上,是人类血清中主要的一类抗体,由B细胞产生,其功能结构也是研究最清楚的。

它主要的生理功能有:(1)中和毒素和病毒,(2)凝集和沉淀抗原,(3)激活补体,(4)通过特异的膜受体(Fc单克隆抗体技术的应用是现代生物科学领域中的重要进展之一。

单克隆抗(Mon oclonalantibody,简称McAb)具有广泛的应用价值,它为生物学和医学等自然科学的研究开辟了新的途经。

二、第二代单克隆抗体:经过基因重组的嵌合或人源化单克隆抗体嵌合抗体:指用人的恒定区取代小鼠的恒定区,保留鼠单抗的可变区序列,形成一个人-鼠杂合的抗体。

其研制程序快,可大幅度降低异源抗体的免疫原性,却几乎保持亲本鼠单抗全部的特异性和亲和力。

另外,它还具有人抗体的效应功能,如补体固定、抗体依赖细胞介导的细胞毒作用(ADCC)等。

近年来企业并购案例

近年来企业并购案例企业并购是指一个公司通过购买另一个公司的股份或资产,实现两家公司的合并。

近年来,随着全球经济的发展和企业竞争的加剧,企业并购案例屡见不鲜。

下面列举了近年来的10个企业并购案例。

1. 中国化工集团收购瑞士先正达公司(2016年):中国化工集团以430亿美元的价格收购了瑞士先正达公司,合并后的公司成为全球最大的农化公司之一。

2. 阿里巴巴收购高德地图(2018年):阿里巴巴以100亿美元的价格收购了中国最大的数字地图提供商高德地图,进一步完善了阿里巴巴的数字生态系统。

3. 谷歌收购Motorola Mobility(2012年):谷歌以125亿美元的价格收购了Motorola Mobility,进一步加强了谷歌在移动设备市场的竞争力。

4. 联想收购IBM个人电脑业务(2005年):联想以13.5亿美元的价格收购了IBM的个人电脑业务,使联想成为全球第三大个人电脑制造商。

5. 耐克收购Converse(2003年):耐克以3.05亿美元的价格收购了Converse,使耐克进一步巩固了在运动鞋市场的领先地位。

6. 中国移动收购中国铁塔(2014年):中国移动以2700亿元人民币的价格收购了中国铁塔,实现了电信和通信基础设施的一体化发展。

7. 德国大众汽车收购斯柯达汽车(1991年):德国大众汽车以11亿美元的价格收购了捷克斯柯达汽车公司,进一步扩大了大众汽车在欧洲市场的份额。

8. 美国百事可乐收购全球统一饮料(2010年):百事可乐以30亿美元的价格收购了全球统一饮料,进一步巩固了百事可乐在全球饮料市场的领先地位。

9. 中国平安收购香港汇丰(2011年):中国平安以72亿美元的价格收购了香港汇丰控股,进一步扩大了中国平安在香港金融市场的影响力。

10. 亚马逊收购全食超市(2017年):亚马逊以137亿美元的价格收购了全食超市,进一步拓展了亚马逊在零售业的业务范围。

以上是近年来的10个企业并购案例,这些案例体现了企业为了实现战略目标和提升竞争力而进行的并购行为。

21世纪全球十大最畅销药物

21世纪全球十大最畅销药物时下最畅销的药品当属肿瘤药物。

回望制药公司现状,我们会发现在药物发展的各个时期,都会有最热卖的主角药物。

即将到来的美国临床肿瘤会议也将确证这一点。

通常药物需求的增加原因包括:国家对医疗健康预算的增加、中产阶级的增多与民众健康意识的提高、以及社会老龄化的日趋加剧。

然而癌症药物有自己的特点。

它们所治疗的疾病是人类最危险的疾病之一,因此患者对药物的需求也更为迫切,即使有些药物卖出天价,也会有自己的市场。

新近被批准上市的癌症药物多数针对某一特定基因进行治疗,因此这类药物往往有自己的最适患者,在这些患者身上药物的疗效可以被最大化,药品本身也容易卖出高价。

这种对癌症的生物治疗往往不需面对来自生物仿制药物的威胁,以赫赛汀为例,尽管已经上市许久,却并不用与生物仿制药物进行竞争。

美国政府部门表示这种现象将会改变,但直到目前为止却仍未有更多举措。

实际上,在这次的畅销药物排行榜上,前三位Rituxan,Avastin 和Herceptin分别批准于1997、2004和1998年。

对于已经被罗氏收购的研发公司Genentech公司来说,它们已经带来了长期的利润。

在排行榜上的最新药物是Genentech的Tarceva,在2004年11月通过了FDA的认证。

接下来我们将会看到这份排行榜,其中的药物在2011年在美国的销售额最少达到了5.64亿美金,而最畅销的药物则为其公司带来30亿美金的销售额。

第一名:Rituxan(美罗华)所属公司:Genentech2011年销售额:30亿美元研发公司:Genentech与IDEC公司共同开发FDA批准的适应症:1997年,非霍奇金淋巴瘤;2006年,类风湿性关节炎;2008年,类风湿性关节炎继发症;2010年,慢性粒细胞白血病;2011年,魏格纳肉芽肿。

Rituxan是首个用于治疗癌症的单克隆抗体,在此之前,这类现在已经被广泛使用的药物市场低迷。

Rituxan在癌症领域应用的成功改变了这一现状,为其他单克隆抗体治疗方法的研发扫清了障碍,包括它的姐妹产品,同样由Genentech公司研发的药物Campath和Avastin。

2015-2021年跨国并购案例

2015-2021年跨国并购案例

以下为2015-2021年间的几例跨国并购案例:

1. 联合利华收购普芳生物医药公司(2015年):英国跨国公司联合利华以约十亿美元收购中国生物制药公司普芳生物医药公司,作为扩展其医药业务的一部分。

2. 宜家收购TaskRabbit(2017年):瑞典家具巨头宜家以未公布的价格收购美国共享经济平台TaskRabbit,以帮助拓展其提供家居组装等服务的业务。

3. 德国拜耳收购孟山都(2018年):德国制药和化学公司拜耳以近六百亿美元收购美国种子和化学品公司孟山都,成为当时全球最大的农药和种子公司。

4. 谷歌收购Fitbit(2019年):美国科技巨头谷歌以约二十亿美元收购运动跟踪器制造商Fitbit,以进一步扩展其智能手表和健康领域的业务。

5. 中国紫金收购加拿大事故重组公司(2019年):中国紫金矿业集团以约八亿美元收购加拿大重组和资产管理公司事故重组公司,以进一步扩展其在全球金矿产业的地位。

6. 苹果收购VOCSN医疗设备制造商(2020年):美国科技巨头苹果以未公布价格收购医疗设备制造商VOCSN,以进一步扩展其在医疗设备和健康领域的业务。

这些案例揭示了跨国并购的现实:不同地区的公司互相并购,以获得新技术、知识和市场份额。

这种趋势可能在未来继续增长。

生物医药行业并购重组案例分析

生物医药行业并购重组案例分析在当今全球经济的舞台上,生物医药行业以其强大的创新驱动力和巨大的市场潜力,成为了备受瞩目的领域。

而并购重组作为企业实现快速发展、优化资源配置和提升竞争力的重要战略手段,在生物医药行业中更是屡见不鲜。

接下来,让我们深入分析几个具有代表性的生物医药行业并购重组案例,以揭示其背后的动机、策略以及对行业发展的影响。

案例一:辉瑞收购惠氏辉瑞作为全球知名的制药巨头,于 2009 年以 680 亿美元的价格成功收购了惠氏。

这一并购举措背后的主要动机在于拓展产品线和增强研发实力。

惠氏在疫苗和生物制药领域拥有丰富的产品线和先进的技术,与辉瑞的核心业务形成了良好的互补。

通过此次收购,辉瑞不仅获得了惠氏的疫苗业务,如流感疫苗等,还加强了在生物制药领域的研发能力,进一步提升了其在全球医药市场的竞争力。

在整合过程中,辉瑞面临着诸多挑战。

首先是文化融合的问题,两个公司具有不同的企业文化和管理风格。

其次,整合研发团队和资源也需要耗费大量的时间和精力。

然而,辉瑞通过精心的规划和有效的执行,成功地实现了业务的整合和协同发展。

这一案例充分展示了大型制药企业通过并购来实现业务多元化和技术升级的战略意图。

对于整个生物医药行业而言,它也引发了对企业规模和创新能力平衡的思考。

案例二:罗氏收购基因泰克罗氏对基因泰克的收购堪称生物医药行业的经典案例。

罗氏从 1990 年开始逐步收购基因泰克的股份,最终在 2009 年实现了完全控股。

基因泰克是生物技术领域的先驱,在癌症治疗、免疫疾病等方面拥有众多创新的药物研发成果。

罗氏收购基因泰克的主要目的是获取其先进的生物技术和创新药物管线,以巩固自身在生物医药领域的领先地位。

在整合过程中,罗氏充分尊重基因泰克的研发独立性和创新文化,为其提供充足的资源支持。

这种“放手但支持”的整合策略使得基因泰克能够继续保持创新活力,不断推出重磅新药。

这一案例表明,在生物医药行业的并购中,尊重被收购企业的创新能力和文化特色对于实现成功整合至关重要。

盘点中国医疗器械海外并购十大案例参考模板

武术军事基础训练科目对官兵的影响武术军事基础训练科目是军队日常训练的重要组成部分,对官兵的影响是多方面的。

下面将从身体素质、战斗技能、战斗意志和军事素养等方面进行探讨。

武术军事基础训练科目对官兵的身体素质有着积极的影响。

武术军事基础训练科目包括跑步、俯卧撑、仰卧起坐、引体向上等一系列器械和无器械的身体训练,能够全面提高官兵的身体耐力、灵活性和协调性。

通过长期的训练,官兵的肌肉力量和爆发力得到有效提升,身体各项指标也得到了明显的改善。

武术军事基础训练科目可以增加官兵的体质,提高身体免疫力,减少疾病的发生,使官兵能够在任何艰苦的环境下坚持作战,保障军事任务的完成。

武术军事基础训练科目对官兵的战斗技能有着重要的影响。

武术训练注重官兵的实战技能培养,包括拳、勾、踢、摔、擒、格斗等各种动作的训练,能够提高官兵的攻防能力和反应速度。

武术训练还能培养官兵的肢体协调能力和灵活性,在紧张复杂的战斗环境下能够做出正确的反应,并且能够迅速适应不同的战斗场景。

通过长期的武术训练,官兵的判断能力和决策能力也得到了锻炼,提高了其在实际作战中的应变能力和战斗力。

武术军事基础训练科目对官兵的战斗意志有着重要的影响。

武术训练是一项需要克服困难的艰苦训练,需要官兵具备坚韧的毅力和不怕艰苦的作风。

在武术训练中,官兵需要经受生理和心理上的挑战,克服自己的恐惧和疲劳。

通过长时间的磨炼,官兵的毅力和意志也得到了增强,能够坚持不懈地完成任何军事任务,不怕困难和牺牲,为部队的荣誉和胜利而战斗。

武术军事基础训练科目对官兵的军事素养有着重要的影响。

武术训练不仅仅是一种身体上的锻炼,更是一种学习和修养。

在武术训练中,官兵接触到丰富的军事知识和战术技巧,学习到了如何合理运用器械、配合队友和研究敌情等基本军事技能。

通过训练,官兵对军事作战有了更深入的了解,提高了自己的军事素养和综合素质,从而能够更好地执行作战任务和保卫国家安全。

武术军事基础训练科目对官兵的影响是全面的,涵盖了身体素质、战斗技能、战斗意志和军事素养等方面。

2020年十大跨国并购案例

2020年十大跨国并购案例2020年是一个充满挑战和机遇的一年,跨国并购市场也不例外。

以下是2020年十大跨国并购案例:1. 百时美施贵宝收购MyoKardia百时美施贵宝(Bristol-Myers Squibb)宣布将斥资130亿美元现金收购MyoKardia,目的是减少公司对癌症药物的依赖,加强其在心脏病治疗领域的地位。

2. Far Point收购Far Point是一家特殊目的收购公司,旨在与金融技术行业的一个或多个业务进行合并、股本交换、资产收购、股票购买、重组或类似业务合并。

它收购了,一个在线房地产拍卖平台。

3. T-Mobile收购SprintT-Mobile宣布将以260亿美元的价格收购Sprint,旨在创建一个更强大的竞争对手来挑战AT&T和Verizon。

4. 雪佛龙收购Glasenberg的天然气业务雪佛龙宣布将以55亿美元的价格收购Glasenberg的天然气业务,这是该公司历史上最大的一笔交易。

5. LVMH收购BulgariLVMH宣布将以亿美元的价格收购Bulgari,这是该公司历史上第二大收购。

6. 嘉年华收购P&O Cruises嘉年华宣布将以14亿美元的价格收购P&O Cruises,这是该公司历史上最大的收购。

7. 康卡斯特收购Sky康卡斯特宣布将以300亿美元的价格收购Sky,这是该公司历史上最大的国际收购。

8. 黑石收购Logicor黑石宣布将以187亿美元的价格收购Logicor,这是该公司历史上最大的私募股权交易。

9. 美国电话电报公司(AT&T)收购时代华纳美国电话电报公司(AT&T)宣布将以854亿美元的价格收购时代华纳,这是该公司历史上第二大收购。

10. 中国化工收购先正达中国化工宣布将以430亿美元的价格收购先正达,这是中国企业历史上最大的海外收购。

这些案例代表了跨国并购市场的多样性和规模,从医疗保健到能源和娱乐等多个行业都有涉及。

收购医药类上市公司的案例

收购医药类上市公司的案例医药行业的收购案例层出不穷,涵盖了从制药公司到生物技术公司等多个领域。

以下是一些较为知名的医药类上市公司收购案例:1.辉瑞(Pfizer)收购威瑞森(Wyeth):•时间:2009年•交易金额:68亿美元•简介:辉瑞收购了生物制药公司威瑞森,这一收购加强了辉瑞在生物制药领域的实力,并增加了其产品线。

2.强生(Johnson & Johnson)收购奈奎斯特(Actelion):•时间:2017年•交易金额:300亿美元•简介:强生通过其子公司Janssen Pharmaceuticals收购了瑞士生物制药公司奈奎斯特,进一步扩大了其在罕见病领域的业务。

3.葛兰素史克(GlaxoSmithKline)与诺华(Novartis)合资及交易:•时间:2014年•交易金额:20亿美元以上•简介:葛兰素史克和诺华进行了一系列交易,其中包括合资成立消费保健合资企业、交换业务资产等,以调整各自在医药领域的业务结构。

4.拜耳(Bayer)收购Monsanto:•时间:2018年•交易金额:约630亿美元•简介:拜耳收购了农业生命科学公司Monsanto,这一交易使拜耳在全球农业领域更具竞争力。

5.阿斯利康(AstraZeneca)收购艾瑞克森(Alexion):•时间:2020年•交易金额:约396亿美元•简介:阿斯利康通过这一交易加强了在罕见病领域的业务,艾瑞克森专注于罕见病治疗领域。

这些案例突显了医药行业中大型跨国公司通过收购来扩大业务范围、强化研发实力、拓展市场份额的趋势。

请注意,收购案例的具体细节和效果可能会受到市场、法规和公司内部因素的影响。

医疗领域2宗重大交易获美国反垄断批准美敦力430亿收购Covidien,GSK与诺华220亿资产置换幻灯片资料

史克达成资产置换协议,将把疫苗业务(不包括 流感疫苗)以71亿美金转让给葛兰素史克,同时 以145亿美元收购葛兰素史克的肿瘤业务。此外,

诺华的OTC将与葛兰素史克的

ConsumerBusiness组建合资公司,其中诺华占股 36.5%,葛兰素史克占股63.5%。另一方面,诺华 将旗下动物保健业务以54亿美元剥离给美国制药

巨头礼

来(EliLilly)。 另一笔交易中,美国医疗巨头Medtronic是全球最 大的独立医疗设备制造商,市值610亿美元,旗

下产品众多,从心脏除颤器、心脏支架,

到胰岛素泵、脊柱植入物都有,该公司在脊柱治 疗和起搏器市场傲视群雄。Covidien是爱尔兰一 家生产外科手术设备的企业,主要专注于手术缝

近日,美国反垄断监管机构批准了医药领域的2

宗重大交易,其一是美国医疗巨头美敦力 (Medtronic)430亿美元收购爱尔兰同行Covidien,

其二是英国制药巨

头葛兰素史克(GSK)与瑞士制药巨头诺华 (Novartis)之间220亿美元的资产置换。(相关 阅读:美敦力430亿美元收购Covidien或下月获欧

最高人民法院副院长黄松有就《最高人民法院关 于审理人身损害赔偿案件适用法律若干问题的解

释》答问 出台解释是审判实践的迫切需要 问:最高人民法院今天公布《关于审

合线、呼吸机等手术器械的研

发和销售,市值约为320亿美元。 此次收购,将使美敦力能够比肩行业领军企业— —强生(JNJ),同时美敦力可通过这笔交易将公

司总部迁至Covidien所பைடு நூலகம்的爱尔

兰,从而利用当地税率较低的优势,降低美敦力 总的全球税负。

:医疗领域2宗重大交易获美国反垄断批准:美 敦力$430亿收购Covidien,GSK与诺华220

上市公司并购投资案例

上市公司并购投资案例随着经济全球化的加深和竞争的日益激烈,上市公司之间的并购活动越来越频繁。

并购不仅可以扩大公司的规模,还可以提高竞争力,并进一步提高股东价值。

下面将介绍一个成功的上市公司并购投资案例,以分析这个案例中的战略决策和实施过程。

本案例的主角是美国跨国公司强生(Johnson & Johnson),而收购目标则是位于比利时的Janssen Pharmaceuticals。

强生是一家全球性的医药公司,而Janssen Pharmaceuticals是一家世界知名的制药公司,专注于研发和生产创新药物。

这次并购案是强生的一项重要战略举措,旨在进一步扩大公司的规模和产品线。

在并购之前,强生对Janssen Pharmaceuticals进行了全面的尽职调查和评估。

通过调研JDanssen Pharmaceuticals的业务模式、产品组合、市场份额、财务状况等方面的信息,强生确认了这是一个非常有潜力的合作伙伴。

强生在决策过程中注重以下几点考虑:其次,强生考虑到并购可以扩大公司的全球市场份额。

Janssen Pharmaceuticals在全球范围内拥有广泛的销售渠道和客户群体,特别是在欧洲和亚洲市场的布局相当强大。

通过并购,强生可以进一步拓展自己在国际市场的影响力和竞争力。

此外,强生还充分评估了并购Janssen Pharmaceuticals对公司财务状况的影响。

通过分析Janssen Pharmaceuticals的财务报表和前景,强生发现该公司财务状况稳定,具备良好的盈利能力和现金流。

因此,并购虽然需要巨额资金投入,但可以通过Janssen Pharmaceuticals丰厚的盈利和现金流回报来支持。

最后,在并购整合过程中,强生注重与Janssen Pharmaceuticals的文化融合和团队合作。

强生认识到公司文化的差异可能成为合并过程中的障碍,因此,强生积极与Janssen Pharmaceuticals的管理团队沟通和合作,共同制定整合计划,确保并购过程的顺利进行。

创新药周报:从辉瑞收购GBT看上半年生物医药“并购热潮”

证券研究报告| 行业周报2022年08月14日医药生物创新药周报:从辉瑞收购GBT看上半年生物医药“并购热潮”一、本周聚焦:辉瑞收购GBT及上半年并购事件回顾8月8日,辉瑞公司(Pfizer)和Global Blood Therapeutics(GBT)宣布,辉瑞将收购GBT公司。

根据交易条款,辉瑞将以总价约54亿美元现金收购GBT公司所有已发行的股票。

让辉瑞溢价收购的GBT公司究竟拥有怎样的“硬实力”?今年上半年生物医药还有哪些重大收购交易发生?本周周报,让我们一探究竟。

Global Blood Therapeutics聚焦血液疾病领域的千里马:公司致力于发现、开发和商业化治疗严重的血液疾病的新疗法,提供治疗镰状细胞病的口服药。

其核心产品Oxbryta(voxelotor)已于2019年上市。

其他在研管线中,Inclacumab是新型的全人源单克隆抗体P-选择素抑制剂,具备成为同类最佳潜质;GBT601具备低剂量下更好疗效潜力,公司在血液疾病领域的未来前景广阔。

核心产品Oxbryta填补镰状细胞病(SCD)治疗空白:辉瑞本次收购的主要目标是GBT及其主要产品Oxbryta(voxelotor),以加强其自身的产品组合和管线,辉瑞的血液学重点是镰状细胞病(SCD)和血友病。

镰状细胞病(SCD) 是一种影响血红蛋白的终生遗传性血液疾病,血红蛋白是一种由红细胞(RBC) 携带的蛋白质,可向全身组织和器官输送氧气。

SCD生存成本高昂,给患者和社会带来重大负担,而GBT公司开发的Oxbryta(voxelotor)是一种直接针对SCD根源的药物。

面对治疗手段匮乏的SCD,voxelotor将面临极具潜力的商业前景。

上半年21起并购交易,生物医药并购热潮来袭:上半年共发生21起并购交易,肿瘤和中枢神经是热门领域,辉瑞和葛兰素史克各进行了两次并购:✓辉瑞116亿美元现金收购Biohaven达成上半年最大规模并购交易;✓首家被中国药企并购的美国上市医药公司:中国生物制药收购F-star;✓再生元溢价335% 2.5亿美元收购Checkmate开启并购之路;✓葛兰素史克33亿美元收购Affinivax加强疫苗快速研发。

丹纳赫在生命科学领域的并购史

丹纳赫在生命科学领域的并购史

丹纳赫(Danaher)是一家跨国科技和生命科学公司,其在生命科学领域进行了多个并购交易。

以下是一些丹纳赫在生命科学领域的并购史的例子:

1. 1996年,丹纳赫收购美国的BIO-RAD实验室产品公司,增强了其在生命科学领域的产品线。

2. 2004年,丹纳赫收购美国的Molecular Devices,进一步扩大了其在生命科学研究和药物发现领域的产品和解决方案。

3. 2011年,丹纳赫以约68亿美元的价格收购了美国的BECKMAN COULTER,这是当时丹纳赫历史上最大的一笔交易之一。

这使丹纳赫成为全球生命科学领域的领导者之一。

4. 2015年,丹纳赫以约135亿美元的价格收购了美国的Pall Corporation,这是丹纳赫历史上最大的一笔交易之一。

Pall Corporation是一家全球领先的过滤、分离和纯化技术公司,加强了丹纳赫在生物制药和生命科学领域的实验室和生产解决方案。

以上只是丹纳赫在生命科学领域的一些重要并购案例,它们展示了丹纳赫在不同时间段通过并购扩大业务范围和提升技术实力的努力。

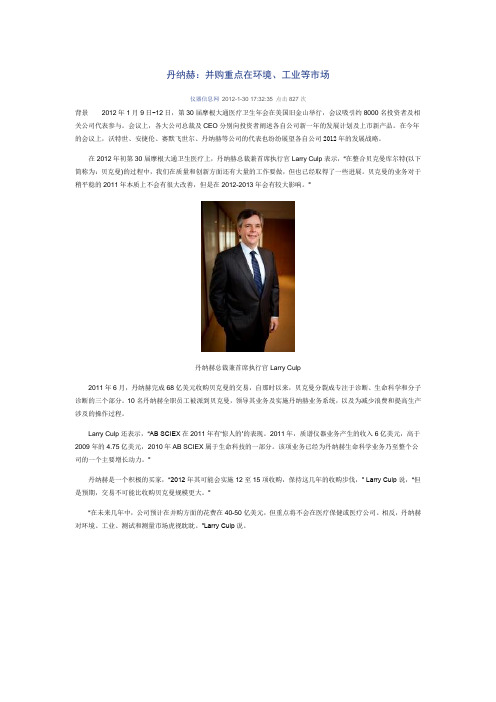

2011年6月,丹纳赫完成68亿美元收购贝克曼的交易

丹纳赫:并购重点在环境、工业等市场仪器信息网2012-1-30 17:32:35 点击827次背景2012年1月9日-12日,第30届摩根大通医疗卫生年会在美国旧金山举行,会议吸引约8000名投资者及相关公司代表参与。

会议上,各大公司总裁及CEO分别向投资者阐述各自公司新一年的发展计划及上市新产品。

在今年的会议上,沃特世、安捷伦、赛默飞世尔、丹纳赫等公司的代表也纷纷展望各自公司2012年的发展战略。

在2012年初第30届摩根大通卫生医疗上,丹纳赫总裁兼首席执行官Larry Culp表示,“在整合贝克曼库尔特(以下简称为:贝克曼)的过程中,我们在质量和创新方面还有大量的工作要做,但也已经取得了一些进展。

贝克曼的业务对于稍平稳的2011年本质上不会有很大改善,但是在2012-2013年会有较大影响。

”丹纳赫总裁兼首席执行官Larry Culp2011年6月,丹纳赫完成68亿美元收购贝克曼的交易,自那时以来,贝克曼分裂成专注于诊断、生命科学和分子诊断的三个部分。

10名丹纳赫全职员工被派到贝克曼,领导其业务及实施丹纳赫业务系统,以及为减少浪费和提高生产涉及的操作过程。

Larry Culp还表示,“AB SCIEX在2011年有…惊人的‟的表现。

2011年,质谱仪器业务产生的收入6亿美元,高于2009年的4.75亿美元,2010年AB SCIEX属于生命科技的一部分。

该项业务已经为丹纳赫生命科学业务乃至整个公司的一个主要增长动力。

”丹纳赫是一个积极的买家,“2012年其可能会实施12至15项收购,保持这几年的收购步伐,” Larry Culp说,“但是预期,交易不可能比收购贝克曼规模更大。

”“在未来几年中,公司预计在并购方面的花费在40-50亿美元,但重点将不会在医疗保健或医疗公司。

相反,丹纳赫对环境、工业、测试和测量市场虎视眈眈。

”Larry Culp说。

2020年十大并购案例

2020年十大并购案例1.Intel收购Habana Labs并购日期:8月17日美国芯片制造商Intel(英特尔)以20亿美元收购以色列人工智能加速器芯片公司Habana Labs。

这项收购将为Intel提供人工智能加速器和深度学习训练解决方案,进一步巩固其在人工智能市场的地位,加强产品组合。

2.AstraZeneca收购Alexion Pharmaceuticals并购日期:12月12日英国制药公司AstraZeneca(阿斯利康)以395亿美元收购美国生物制药公司Alexion Pharmaceuticals(艾力信制药),以加强其在免疫和稀有病领域的研究和开发能力。

3.软银收购ARM并购日期:9月13日日本软银(SoftBank)以400亿美元收购芯片设计巨头ARM(英国晶体)成功完成交易。

这对软银来说是迄今为止最大的一次收购,并将为其在人工智能和物联网等领域提供更多支持。

4.道达尔收购Chevron新墨西哥与得克萨斯页岩气资产并购日期:10月12日法国石油公司道达尔(Total)以45亿美元收购美国超级石油公司Chevron在新墨西哥和得克萨斯的页岩气资产,扩大了道达尔在北美页岩气领域的业务规模。

5.阿里巴巴收购宜人贷并购日期:8月21日阿里巴巴以10亿元人民币收购了中国网贷平台宜人贷的非核心资产,专注于发展自身的消费信贷业务,并进一步拓宽阿里巴巴的金融科技布局。

6.波士顿动力被韩国现代汽车收购并购日期:12月11日韩国现代汽车集团以11亿美元收购了由谷歌旗下的Alphabet拥有的机器人公司波士顿动力。

这将帮助现代汽车在未来出行和自动驾驶领域增强技术能力。

7.道达尔收购安萨尔特并购日期:7月2日道达尔以8亿欧元收购了跨国环境服务提供商安萨尔特(Ansald)、提供污水处理、水处理、固体废物处理等服务。

这加强了道达尔在环境领域的存在,并提供了更多可持续解决方案。

8.通用电气公司出售其生物制药部门并购日期:2月25日通用电气公司(GE)以21亿美元的价格将其生物制药部门出售给了丹麦制药公司Cytiva,以专注于其核心业务的发展。

治疗性单克隆抗体概述

治疗性单克隆抗体药物生物技术是当今世界高技术发展最快的领域之一。

作为生物技术领域之一的单克隆抗体药物,近些年,在不断地提高患者健康水平和生活质量的同时,也取得了瞩目的市场业绩。

另外,新药研发不断增加投入的同时,重磅炸弹级创新药物却在明显减少,且目前众多重磅炸弹级小分子药物还面临着专利悬崖的威胁。

所以,为了寻求新的增长点,能进一步促进企业自身的盈利能力,众多制药企业尤其是生物技术制药公司,逐渐进入单克隆抗体药物研发领域,我国也有部分企业涉足单克隆抗体药物领域。

一、单克隆抗体及其相关概念抗原(antigen):指能刺激机体的免疫系统使之发生免疫反应,产生抗体或致敏淋巴细胞,并能与相应的抗体或致敏淋巴细胞在体内或体外发生特异性结合的物质。

它通常(但也不一定)是一种产生免疫反应的外来物质。

抗体(antibody):由机体免疫系统与外来物质或抗原发生反应而产生的一种免疫球蛋白。

它能特异性地与特殊物质和这种物质上的特别结合点或抗原决定簇结合。

是主要有B 细胞产生的一种大分子Y型免疫球蛋白。

一种抗体只能与其相应的抗原呈特异性结合,这是抗体与其他免疫球蛋白和血清中正常球蛋白的根本区别。

B 细胞(B cells):或叫B淋巴细胞,是两类淋巴细胞中的一种,是由淋巴组织产生的一种白细胞,负责产生抗体。

单克隆抗体的发现:1975年,德国科学家G.Kohler与英国科学家stein发现单克隆抗体的杂交瘤(Hybridoma)生产技术。

其通过将一个B淋巴细胞和一种骨髓瘤(癌)细胞通过细胞融合技术产生一种杂合细胞,这种杂合细胞就被成为“杂交瘤”。

这种杂交瘤包含两种母细胞的特性,既可无限生长,又可无休止产生抗体。

当这种杂交瘤细胞在体内或体外培养时,它就会产生具有B母细胞相同特征的抗体。

那群遗传上相同的后代中的一个被称为一个纯种细胞系,由此单个杂交瘤纯种细胞产生的抗体就叫单克隆抗体(monoclonal antibody,mAb),简称单抗。

2020年十大并购案例

2020年十大并购案例以下是2020年的十大并购案例:1. NVIDIA收购ARM,美国芯片制造商NVIDIA以400亿美元的价格收购了英国芯片设计公司ARM,这是2020年最大的并购案之一。

2. Salesforce收购Slack,美国云计算公司Salesforce以270亿美元的价格收购了企业通信平台Slack,进一步扩大了其在企业市场的影响力。

3. Uber收购Postmates,美国网约车公司Uber以25亿美元的价格收购了美国送餐平台Postmates,加强了其在外卖市场的竞争力。

4. Just Eat Takeaway收购Grubhub,欧洲外卖平台Just Eat Takeaway以73亿美元的价格收购了美国外卖平台Grubhub,进一步扩大了其在全球外卖市场的份额。

5. Teladoc收购Livongo,美国远程医疗公司Teladoc以188亿美元的价格收购了慢性病管理平台Livongo,打造了一个更全面的远程医疗解决方案。

6. AMD收购Xilinx,美国芯片制造商AMD以350亿美元的价格收购了芯片设计公司Xilinx,加强了其在数据中心和高性能计算领域的竞争力。

7. Gilead Sciences收购Immunomedics,美国生物制药公司Gilead Sciences以216亿美元的价格收购了免疫治疗公司Immunomedics,增强了其在癌症治疗领域的产品组合。

8. S&P Global收购IHS Markit,美国金融数据和分析公司S&P Global以507亿美元的价格收购了信息和分析提供商IHS Markit,创建了一个全球领先的金融数据和分析公司。

9. Analog Devices收购Maxim Integrated Products,美国模拟芯片制造商Analog Devices以210亿美元的价格收购了模拟集成电路公司Maxim Integrated Products,加强了其在工业、汽车和通信市场的地位。

2024年人免疫球蛋白市场分析现状

2024年人免疫球蛋白市场分析现状引言人免疫球蛋白(Immunoglobulin G,IgG)是由人体免疫系统产生的一种重要抗体,被广泛应用于临床医疗和生物制药等领域。

本文旨在对人免疫球蛋白市场的现状进行分析,包括市场规模、供需状况、市场竞争格局以及发展趋势等方面,为相关行业提供参考和指导。

市场规模人免疫球蛋白市场的规模在过去几年持续增长。

根据市场研究机构的数据,2019年全球人免疫球蛋白市场规模达到了X亿美元,预计到2025年将达到XX亿美元。

市场规模的增长主要受益于人们对免疫系统健康的重视和免疫相关疾病的增加。

供需状况目前,全球人免疫球蛋白市场供需状况紧张。

需求方面,随着人们对免疫系统健康的关注度提高,人免疫球蛋白的需求不断增加。

尤其是在免疫相关疾病治疗领域,需求增长更为迅速。

而供应方面,人免疫球蛋白的生产和提取存在技术门槛和生产周期较长等限制因素,导致供应相对不足。

因此,市场上出现了一定的供需缺口。

市场竞争格局目前,全球人免疫球蛋白市场呈现出较为集中的竞争格局。

市场上主要的参与者包括制药公司、生物技术公司和医疗器械公司等。

这些公司在人免疫球蛋白的研发、生产和销售方面具有一定的实力和技术优势。

同时,少数大型企业占据了市场的主导地位,拥有较高的市场份额。

然而,近年来也有一些中小型企业加入了市场,通过技术创新和定位差异化等方式,逐渐蚕食了市场份额。

发展趋势未来人免疫球蛋白市场将呈现以下发展趋势:1.创新研发:随着科技的进步,人免疫球蛋白的研发领域将进一步拓展,为市场增添新的动力。

2.市场细分化:随着人们对免疫相关疾病认知的提高,市场将趋向于细分化,针对不同病种和治疗需求,推出个性化的产品。

3.产业链整合:为了提高产品的竞争力和市场份额,企业将更加注重产业链的整合,实现从原料采购到生产加工再到销售服务的全程控制。

4.国际市场扩张:随着全球人口老龄化和免疫相关疾病的增加,国际市场将成为人免疫球蛋白企业发展的重要方向。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

美国礼来公司65亿美元收购ImClone公司

催生了肿瘤生物制药界的全球领军者

2009年将有三个有潜力的化合物进入III期临床

(2008年10月6日,美国)美国礼来公司和ImClone公司共同宣布双方董事会已经最终批准了一项合并协议,即礼来公司以每股70美元,或65亿美元现金,收购ImClone公司。

该报价比2008年7月30日ImClone公司的股价溢价51%。

ImClone公司建议他们的股东以每股70美元的收购价出让他们的股份。

此次战略合并将在生物制药届诞生一个世界领先的肿瘤权威企业,可以同时提供靶向治疗和溶瘤药物(能破坏肿瘤或瘤细胞),而且在临床各个阶段都有丰富的产品线。

两家公司合并的肿瘤治疗产品将面向不同的实体肿瘤,包括肺癌,乳腺癌,卵巢癌,结肠直肠癌,头颈癌和胰腺癌等,使得礼来成为能为多种肿瘤提供治疗方案的专业公司。

与ImClone公司的合并,进一步地加强了礼来不断增长的首创的或是最佳的药品阵容,也使礼来为肿瘤学家们提供了更好的支持,终极目标是为癌症患者带去更好的治疗成果。

重要的是,此次合并也进一步壮大了礼来在生物技术方面的能力。

ImClone公司从事生物技术研发和生产的先进工厂将会为扩大和生产复杂的生物分子提供便利条件。

目前礼来已是全球第五大生物技术公司。

礼来公司总裁和首席执行官李励达博士说:“我们非常赞赏ImClone公司在肿瘤领域进行的开创性的工作,特别是成功开发了Erbitux这个靶向治疗肿瘤的重磅炸弹产品,同时在其产品线内还有众多有潜力的生物产品。

能够更好地提高病人的治疗效果,同时能给股东带来更好的效益,对此我们深感兴奋。

合并将进一步拓展我们在肿瘤领域的产品阵容,仅2009年我们将有3个肿瘤药物进入III期临床试验。

我们期待着与ImClone的同事及其合作伙伴紧密合作,确保整合工作平稳进行。

”

ImClone公司首席执行官约翰-约翰逊(John H. Johnson)先生表示“我们相信ImClone公司和礼来公司作出的这个重要决定能更好地为全球肿瘤患者带来福音。

ImClone公司过去这些年取得的卓越成绩是我们全体员工共同努力的结果。

此次与礼来携手,能使我们更好地借助于礼来的药物研发能力,从而使我们产品线得到更好的开发。

”

收购带来的益处

目前礼来的战略重点是增加高质量的创新产品。

礼来现有近50个化合物正处于临床试验阶段,并在中期开发阶段有公司历史上最强的产品阵容。

同时,礼来也不断地评估外部机会,通过授权或兼并的形式扩充自己的产品阵容。

此次对ImClone公司的收购扩充了礼来在早

中晚各期的产品阵容,同时也从Erbitux这个产品中获得了额外的价值。

据悉,这是礼来公司有史以来最大规模的收购,实现了两大肿瘤领域领先的企业强强联手。

礼来公司总裁兼首席执行官李励达博士指出通过此次收购,将会为礼来带来以下三点主要的益处:

∙丰富了礼来现有的肿瘤产品阵容。

此次交易将使礼来能够为医生和患者提供一个充足的溶瘤药物和靶向治疗产品阵容,包括健择,力比泰和Erbitux。

∙显著地壮大了礼来肿瘤产品线和生物技术的能力。

ImClone公司的产品线包括5个很有前景的化合物,几乎涵盖所有的实体肿瘤类型,其中一些目前处于中末期临床开发阶段。

这5个化合物将添加到礼来目前现有的13个开发中的肿瘤化合物中去。

ImClone公司在生物技术领域的研发和生产方面也有其专长。

此外ImClone公司在位于纽约的总部拥有实验室,在新泽西州还经营着一家从事生物技术研发和生产的工厂,该工厂为扩大和生产复杂的生物分子提供了便利条件。

两家公司的合并显著提升了礼来在生物技术领域的地位,这是礼来的战略重点。

∙为礼来产品专利过期时期提供了新的增长点。

此次收购ImClone公司将帮助礼来应对未来十年中若干上市产品专利过期的挑战。

Erbitux具有良好的增长潜力,包括潜在的用于一线治疗头颈癌,结肠直肠癌和非小细胞肺癌的新适应症。

ImClone 公司新产品线上的化合物有3个预计在2009年能够进入III期临床试验阶段,他们将为礼来届时的销售增长作出重大贡献。

# # #。