工程经济学实例

工程经济学案例一

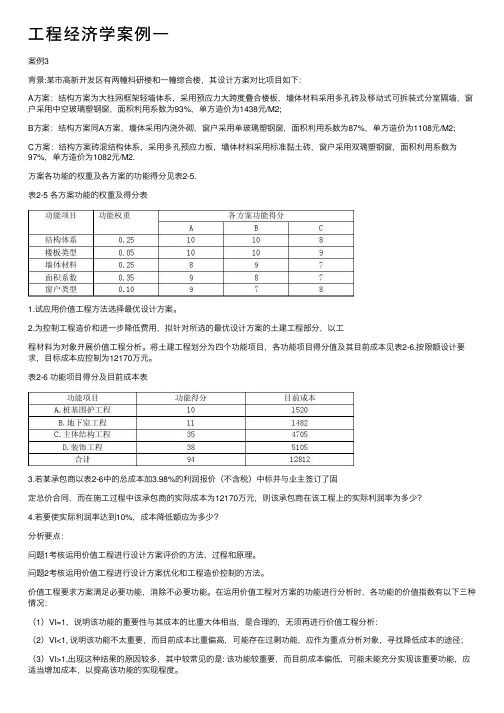

⼯程经济学案例⼀案例3背景:某市⾼新开发区有两幢科研楼和⼀幢综合楼,其设计⽅案对⽐项⽬如下:A⽅案:结构⽅案为⼤柱⽹框架轻墙体系,采⽤预应⼒⼤跨度叠合楼板,墻体材料采⽤多孔砖及移动式可拆装式分室隔墙,窗户采⽤中空玻璃塑钢窗,⾯积利⽤系数为93%,单⽅造价为1438元/M2;B⽅案:结构⽅案同A⽅案,墻体采⽤内浇外砌,窗户采⽤单玻璃塑钢窗,⾯积利⽤系数为87%,单⽅造价为1108元/M2;C⽅案:结构⽅案砖混结构体系,采⽤多孔预应⼒板,墻体材料采⽤标准黏⼟砖,窗户采⽤双璃塑钢窗,⾯积利⽤系数为97%,单⽅造价为1082元/M2.⽅案各功能的权重及各⽅案的功能得分见表2-5.表2-5 各⽅案功能的权重及得分表1.试应⽤价值⼯程⽅法选择最优设计⽅案。

2.为控制⼯程造价和进⼀步降低费⽤,拟针对所选的最优设计⽅案的⼟建⼯程部分,以⼯程材料为对象开展价值⼯程分析。

将⼟建⼯程划分为四个功能项⽬,各功能项⽬得分值及其⽬前成本见表2-6.按限额设计要求,⽬标成本应控制为12170万元。

表2-6 功能项⽬得分及⽬前成本表3.若某承包商以表2-6中的总成本加3.98%的利润报价(不含税)中标并与业主签订了固定总价合同,⽽在施⼯过程中该承包商的实际成本为12170万元,则该承包商在该⼯程上的实际利润率为多少?4.若要使实际利润率达到10%,成本降低额应为多少?分析要点:问题1考核运⽤价值⼯程进⾏设计⽅案评价的⽅法、过程和原理。

问题2考核运⽤价值⼯程进⾏设计⽅案优化和⼯程造价控制的⽅法。

价值⼯程要求⽅案满⾜必要功能,消除不必要功能。

在运⽤价值⼯程对⽅案的功能进⾏分析时,各功能的价值指数有以下三种情况:(1)VI=1,说明该功能的重要性与其成本的⽐重⼤体相当,是合理的,⽆须再进⾏价值⼯程分析:(2)VI<1, 说明该功能不太重要,⽽⽬前成本⽐重偏⾼,可能存在过剩功能,应作为重点分析对象,寻找降低成本的途径;(3)VI>1,出现这种结果的原因较多,其中较常见的是: 该功能较重要,⽽⽬前成本偏低,可能未能充分实现该重要功能,应适当增加成本,以提⾼该功能的实现程度。

工程经济学项目案例

工程经济学项目案例工程经济学是指在工程领域中运用经济学原理和方法进行决策分析的学科。

在实际项目中,工程经济学扮演着至关重要的角色,它涉及到项目的投资决策、成本控制、效益评估等诸多方面。

下面,我们将通过一个实际的工程项目案例来探讨工程经济学的应用。

某公司计划投资建设一座新的生产工厂,以满足市场需求并扩大生产规模。

在确定项目可行性之前,公司需要进行全面的工程经济学分析,以确保投资的合理性和项目的可行性。

首先,我们需要对项目的投资成本进行评估。

这包括土地购置费、建筑施工费、设备购置费、人工及材料成本等。

同时,还需要考虑项目建设期间的财务费用,以及项目运营期间的固定成本和可变成本。

通过对这些成本的综合评估,可以初步确定项目的总投资额。

其次,我们需要对项目的预期收益进行评估。

这包括产品销售收入、税收贡献、附加值创造等。

同时,还需要考虑项目运营期间的利润率、资金回收周期等指标。

通过对这些收益的综合评估,可以初步确定项目的盈利能力和收益水平。

在确定投资成本和预期收益之后,我们需要进行投资回收期和财务指标的计算分析。

投资回收期是指项目投资成本能够通过项目收益回收的时间。

财务指标包括净现值、内部收益率、投资回收期等,它们可以帮助我们更全面地评估项目的经济效益和风险水平。

最后,我们需要进行风险评估和灵敏度分析。

项目投资存在着各种风险,包括市场风险、技术风险、政策风险等。

通过对这些风险的评估和分析,可以帮助我们更好地制定风险管理策略和应对措施。

同时,灵敏度分析可以帮助我们了解各种因素对项目经济效益的影响程度,从而更好地制定决策方案。

综上所述,工程经济学在工程项目中扮演着至关重要的角色。

通过全面的投资成本评估、预期收益评估、投资回收期和财务指标计算分析、风险评估和灵敏度分析,可以帮助我们更全面地了解项目的经济效益和风险水平,从而做出更合理的决策。

希望本文的案例分析能够为工程经济学的实际应用提供一定的参考和借鉴。

工程经济学案例.doc

工程经济学案例.doc介绍:在建设工程中,为了让项目达到最优实效,工程师需要进行大量的经济学分析和计算,以便选择最佳的方案。

工程经济学是研究在建设工程和物资管理、设备选配等方面的经济问题的一个学科。

本文将介绍一个工程经济学案例。

案例描述:一家建筑公司正计划投资建造一座物流园区,项目包括建筑物、交通工具和设备等多个方面,预计项目投资总额为2000万元。

现在该公司面临一个选择问题:一方面,它可以选择完全自行开发和建设,这可能需要花费更多的时间和资源;另一方面,它可以选择与一家州立大学的土木工程实验室合作,共同建设该园区,实验室将为该公司提供实验室设备和人员。

这种合作可以加速项目进展,同时可以节约资金。

为了帮助该公司做出决策,我们将在下面进行一些经济学计算。

计算方法:本案例将使用三种经济学计算方法:现金流分析、成本效益分析和风险评估。

现金流分析:现金流分析是一个将现金流量作为分析基础的方法,以帮助企业决策时能够考虑到现金收支的变化。

现金流量分析主要包括净现值法、内部收益率法和收回期限法。

净现值法(NPV):净现值为项目总现值减去投资成本,也就是说,在该项目的全部收入和支出考虑后,项目的总收入减去总花费的差值。

如果结果为正,那么该方案是有利可图的。

在此案例中,如果公司自行建设,那么它需要投资的成本是2000万元,假设它预计在10年内每年收益500万元,然后再重新计算净现值。

假定公司预计资本成本率是12%,也就是说,如果投资不收回,公司预计的每年资本成本是12%。

下面是计算净现值的公式:净现值 = 投资现值 - 收益现值PV = FV / (1+i)^t其中:PV 代表现值,FV 代表未来的价值,i 代表利率,t 代表年数。

在该案例中,净现值为:净现值 = -2000 + 5000/(1+0.12)^1 + 5000/(1+0.12)^2 + ··· + 5000/(1+0.12)^10其结果为:净现值 = 1361.05因此,如果该公司自行开发,那么净现值为1361.05万元。

工程经济学第三版案例分析

工程经济学第三版案例分析引言工程经济学是研究工程项目投资决策的一门学科。

它涵盖了众多的经济学理论和方法,旨在帮助工程师在做出决策时考虑最大化效益和最小化成本的原则。

本文将以《工程经济学第三版》为基础,对几个案例进行分析和讨论,以便更好地理解工程经济学的应用和实践。

案例一:新建道路项目某市政府计划在市区新建一条道路,以缓解交通拥堵问题。

该道路的总投资额为5000万元,预计年收入为200万元,预计使用寿命为30年。

假设折现率为10%,问该项目的净现值(NPV)是多少?首先,我们可以计算每年的净现金流量。

根据题目给出的信息,年收入为200万元,但需要扣除每年的运营成本,假设为50万元。

所以每年的净现金流量为150万元。

接下来,我们可以计算每年的折现因子。

根据公式1/(1+r)^n,其中r为折现率,n为年数,代入数字计算可以得到每年的折现因子。

年份折现因子10.90920.82630.751……300.039然后,我们将每年的净现金流量与折现因子相乘,并累加起来,得到项目的净现值。

计算公式为∑(现金流量 * 折现因子)。

净现值 = (150 * 0.909) + (150 * 0.826) + … + (150 * 0.039)根据计算结果,得到该项目的净现值为2250万元。

根据工程经济学的原理,对于独立项目而言,净现值大于零意味着该项目是可行的,可以考虑实施。

案例二:设备升级方案某工厂拥有一台旧设备,其价值为100万元,预计还可使用5年。

工厂考虑升级设备,但需要投资300万元购置新设备,新设备预计寿命为10年,每年可节省直接成本50万元。

假设折现率为5%,问应该选择升级还是继续使用旧设备?为了做出决策,我们首先计算每年的净现金流量。

对于旧设备,每年的净现金流量为0万元,因为没有节省直接成本。

对于新设备,每年的净现金流量为节省的直接成本50万元。

接下来,我们计算每年的折现因子,使用同样的公式1/(1+r)^n。

工程经济学案例多方案(3篇)

第1篇一、背景介绍随着我国经济的快速发展,工程项目越来越多地成为推动经济增长的重要力量。

在工程项目中,如何进行有效的投资决策,成为了一个关键问题。

工程经济学作为一门应用经济学,旨在通过对工程项目的经济效益进行分析,为决策者提供科学依据。

本文将以一个具体的工程项目为例,探讨如何运用工程经济学原理进行多方案比较与选择。

二、项目概况某市拟投资建设一座污水处理厂,以解决市区生活污水排放问题。

项目总投资预计为10亿元人民币,服务年限为20年。

根据市场调研和专家论证,该项目有三种主要的投资方案:方案一:传统污水处理方案采用传统的活性污泥法进行污水处理,投资成本为8亿元人民币,运营成本为每年0.5亿元人民币。

方案二:膜生物反应器(MBR)方案采用膜生物反应器技术进行污水处理,投资成本为10亿元人民币,运营成本为每年0.3亿元人民币。

方案三:生态处理方案采用生态处理技术进行污水处理,投资成本为9亿元人民币,运营成本为每年0.4亿元人民币。

三、方案比较为了对三个方案进行综合比较,我们需要从多个角度进行分析。

1. 投资成本方案一的投资成本最低,为8亿元人民币;方案二的投资成本最高,为10亿元人民币;方案三的投资成本为9亿元人民币。

从投资成本角度来看,方案一似乎更具优势。

2. 运营成本方案一的年运营成本为0.5亿元人民币;方案二的年运营成本为0.3亿元人民币;方案三的年运营成本为0.4亿元人民币。

从运营成本角度来看,方案二具有明显优势。

3. 环境效益方案一、二、三均能有效去除污水中的污染物,但方案三的生态处理技术具有更强的环境友好性,能够改善周边生态环境。

4. 技术成熟度方案一的技术较为成熟,但处理效果相对较差;方案二的技术较为先进,但投资成本较高;方案三的技术相对较新,但具有较好的发展前景。

5. 社会效益方案一、二、三均能提高市区居民的生活质量,但方案三的社会效益更为显著。

四、多方案综合评价为了对三个方案进行综合评价,我们可以采用加权评分法。

(整理)工程经济学案例分析

(整理)工程经济学案例分析-CAL-FENGHAI-(2020YEAR-YICAI)_JINGBIAN某新建工业项目财务评价案例一、项目概况某新建项目,其可行性研究已完成市场需求预测、生产规模、工艺技术方案、建厂条件和厂址方案、环境保护、工厂组织和劳动定员以及项目实施规划诸方面的研究论证和多方案比较。

项目财务评价在此基础上进行。

项目基准折现率为12%,基准投资回收期为8.3年。

二、基础数据(1)生产规模和产品方案。

生产规模为年产1.2万吨某工业原料。

产品方案为A型及B型两种,以A型为主。

(2)实施进度。

项目拟两年建成,第三年投产,当年生产负荷达到设计能力的70%,第四年达到90%,第五年达到100%。

生产期按8年计算,计算期为10年。

(3)建设投资估算。

建设投资估算见表1。

其中外汇按1美元兑换8.30人民币计算。

(4)流动资金估算采用分项详细估算法进行估算,估算总额为3111.02万元。

流动资金借款为2302.7万元。

流动资金估算见表2。

(5)资金来源。

项目资本金为7121.43万元,其中用于流动资金808.32万元,其余为借款。

资本金由甲、乙两个投资方出资,其中甲方出资3000万元,从还完建设投资长期借款年开始,每年分红按出资额的20%进行,经营期末收回投资。

外汇全部通过中国银行向国外借款,年利率为9%;人民币建设投资部分由中国建设银行提供贷款,年利率为6.2%;流动资金由中国工商银行提供贷款,年利率5.94%。

投资分年使用计划按第一年60%,第二年40%的比例分配。

资金使用计划与资金筹措表见表3。

(6)工资及福利费估算。

全厂定员500人,工资及福利费按每人每年8000元估算,全年工资及福利费估算为400万元(其中福利费按工资总额的14%计算)。

(7)年销售收入和年销售税金及附加。

产品售价以市场价格为基础,预测到生产期初的市场价格,每吨出厂价按15850元计算(不含增值税)。

产品增值税税率为17%。

工程经济学案例

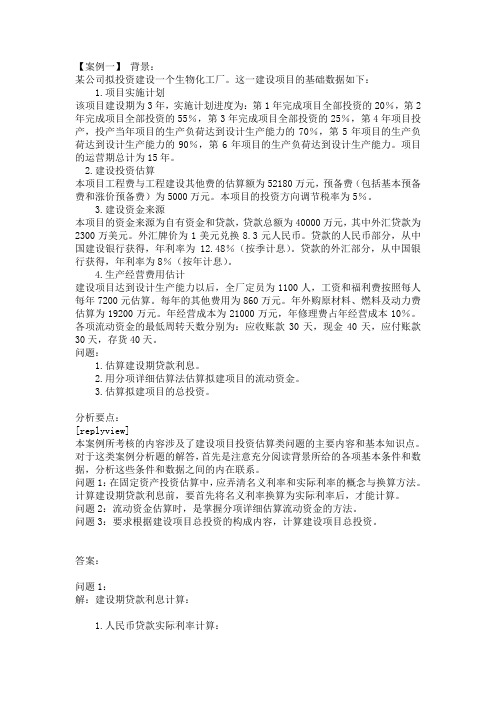

【案例一】背景:某公司拟投资建设一个生物化工厂。

这一建设项目的基础数据如下:1.项目实施计划该项目建设期为3年,实施计划进度为:第1年完成项目全部投资的20%,第2年完成项目全部投资的55%,第3年完成项目全部投资的25%,第4年项目投产,投产当年项目的生产负荷达到设计生产能力的70%,第5年项目的生产负荷达到设计生产能力的90%,第6年项目的生产负荷达到设计生产能力。

项目的运营期总计为15年。

2.建设投资估算本项目工程费与工程建设其他费的估算额为52180万元,预备费(包括基本预备费和涨价预备费)为5000万元。

本项目的投资方向调节税率为5%。

3.建设资金来源本项目的资金来源为自有资金和贷款,贷款总额为40000万元,其中外汇贷款为2300万美元。

外汇牌价为1美元兑换8.3元人民币。

贷款的人民币部分,从中国建设银行获得,年利率为12.48%(按季计息)。

贷款的外汇部分,从中国银行获得,年利率为8%(按年计息)。

4.生产经营费用估计建设项目达到设计生产能力以后,全厂定员为1100人,工资和福利费按照每人每年7200元估算。

每年的其他费用为860万元。

年外购原材料、燃料及动力费估算为19200万元。

年经营成本为21000万元,年修理费占年经营成本10%。

各项流动资金的最低周转天数分别为:应收账款30天,现金40天,应付账款30天,存货40天。

问题:1.估算建设期贷款利息。

2.用分项详细估算法估算拟建项目的流动资金。

3.估算拟建项目的总投资。

分析要点:[replyview]本案例所考核的内容涉及了建设项目投资估算类问题的主要内容和基本知识点。

对于这类案例分析题的解答,首先是注意充分阅读背景所给的各项基本条件和数据,分析这些条件和数据之间的内在联系。

问题1:在固定资产投资估算中,应弄清名义利率和实际利率的概念与换算方法。

计算建设期贷款利息前,要首先将名义利率换算为实际利率后,才能计算。

问题2:流动资金估算时,是掌握分项详细估算流动资金的方法。

工程经济学相关表格及案例

第7章作业1.某企业拟建一个市场急需产品的工业项目。

建设期1年,运营期6年。

项目建成当年投产。

投产第1年当地政府扶持该产品生产的启动经费100万元。

其他基本数据如下:(1)建设投资1000万元。

预计全部形成固定资产,固定资产使用年限10年,期末残值100万元。

投产当年又投入资本金200万元作为运营期的流动资金;(2)正常年份营业收入为800万元,经营成本300万元,产品营业税及附加税率为6%,所得税率33%,行业基准收益率10%,基准投资回收期6年;(3)投产第1年仅达到设计生产能力的80%,预计这一年的营业收入、经营成本和总成本均按正常年份的80%计算,以后各年均达到设计生产能力(4)运营的第3年预计需要更新新型自动控制设备购置投资500万元才能维持以后的正常运营需要。

问题:(1)编制拟建项目投资现金流量表。

(2)计算项目的静态投资回收期、财务净现值。

(3)从财务角度分析拟建项目的可行性。

2.某拟建项目固定资产投资估算总额(含无形资产)为3600万元,其中:预计形成固定资产3060万元(含建设期贷款利息为60万元),无形资产540万元。

固定资产使用年限为10年,残值率为4%,固定资产余值在项目运营期末收回。

(1)该项目的建设期为2年,运营期为6年。

项目的资金投入、收益、成本等基础数据,如表7.25所示。

(2)建设投资借款合同规定的还款方式为:投产期的前4年按等额还本,利息照付的方式偿还。

借款利率为6%(按年计息);流动资金借款利率为4%(按年计息)。

无形资产在运营期6年中,平均摊入成本。

流动资金为800万元,在项目的运营期末全部收回。

(3)设计生产能力为年产量120万件某种产品,产品售价为38元/件,营业税金及附加税率为6%,所得税率为33%,行业基准收益率为8%。

(4)行业平均总投资收益率为10%,资本金净利润率为15%。

(5)提取应付投资者各方股利的利率,按股东会事先约定计取运营期头两年按可供投资者分配利润10%计取,以后各年均按30%计取,亏损年份不计取。

《工程经济学》案例

洗衣机是一种家用日常电器,其主要功能为清洗脏衣物。

某洗衣机厂商面对激烈的市场竞争,从日本引进了新型技术和关键设备,安装全自动装配线,更新喷漆生产线,开发新型洗衣机,最终以8个月的高速完成了从试制样机到正式投产的全过程。

但是由于只注重产品质量,忽视了成本,使单台成本高于国内市场价格近300元,明显缺乏竞争力。

在这种情况下,降低成本就成为生产此种型号洗衣机的关键。

经过厂商的研究,在以下几方面做出了改进从而大幅降低了成本。

①在不降低盖圈质量的前提下,洗衣机盖圈所用材料用另一种成本较低的材料取代。

②发现通过稍加大洗衣机风扇轮的尺寸就可以起到挡水和防止电机绕组受潮的作用,因此决定取消原有的挡水板,还将内筒冲压车间的下角边料,经重熔配成高强度铝合金,用来铸造风扇轮,节省了原材料。

③洗衣机电机的购买价格高,通过对国内几家电机厂生产的16台样机的全面测试和分析对比,从中选出了三种性能好、价格低的电机作为订货对象。

最终,每台洗衣机的成本降低了大约32%,并成为了市场热销产品,为洗衣机厂创造了巨大的经济效益。

【案例分析与讨论】(1)请总结出该厂商降低成本的原则是什么? (2)为什么该厂商的洗衣机深受消费者喜爱?某房地产开发商在某城市近郊获得一宗30亩的土地,按城市规划,该地区可建居民住宅,容积率为 2.5;该房地产开发商现有资金4000万元,拟进行该地块开发,通过估算,该商品房开发项目楼面单方造价为3800元/m2,其中土建费用为1050元/m2,土建工程采取招标方式委托建筑公司建设,建设期一年,开工时预付工程款20%,期中支付50%,期末验收后支付25%,剩余5%作为质量保证金,交付使用一年后支付;除土建费用之外的其他费用于开工前全部支付。

商品房建成后预计两年内全部售出,其销售量和销售价格预计如表2-1和表2-2所示。

表2-1 商品房销售量占建筑面积的百分比表2—2商品房销售价格预测单位:元销售费用支出预计:开工时50万元;完工开盘时100万元;开盘一年后每年50万元。

工程经济学例题及练习

第二章资金的时间价值一、例题【例2.2】有一笔50000元的借款,借期3年,年利率为8%,试分别计算计息方式为单利和复利时,其应归还的本利和。

【解】用单利法计算:F=P(1+i·n)=50,000×(1+8%×3)=62,000(元)用复利法计算:Fn=P(1+i)n=50,000×(1+8%)3=62,985.60(元)【例题2-3】现设年名义利率r=15%,则计息周期为年、半年、季、月、日、无限小时的年实际利率为多少?解:年名义利率r=15%时,不同计息周期的年实际利率如下表年名义利率(r)计息周期年计息次数(m)计息周期利率(i=r/m)年实际利率(ieff)15%年 1 15%15.00%半年 2 7.5%15.56%季 4 3.75%15.87%月12 1.25%16.08%周52 0.29%16.16%日365 0.04%16.18%无限小∞无限小16.183%二、练习(1)若年利率i=6%,第一年初存入银行100元,且10年中每年末均存入100元,试计算:1.到第十年末时的本利和? 2.其现值是多少? 3.其年金是多少?解:首先画出现金流量图如图1则结果为:1.2、 3、(2)已知年利率i=12%,某企业向金融机构贷款100万元。

(1)若五年后一次还清本息共应偿还本息多少元?(2)若五年内每年末偿还当年利息,第五年末还清本息,五年内共还本息多少元? (3)若五年内每年末偿还等额的本金和当年利息,五年内共还本息多少元?(等额本金还款)(4)若五年内每年末以相等的金额偿还这笔借款,五年内共还本息多少元?(等额本息还款)(5)这四种方式是等值的吗? 解:)1497.16(0.061110.06)(11001)A(F/A,6%,1F 元=-+==()()(元)836.011000.060.06110.061100A 0)A(P/A,6%,1P 1010=+⨯+-+=+=()()(元)113.5910.0610.060.061836.010)P(A/P,6%,1A 1010=-+⨯+== 100111100图1图2()(万元)176.230.121100i)P(1F 5n =+=+=(1)(2) (3)(4)(5)以上四种方式是等值的。

工程经济学可行性分析案例

工程经济学可行性分析案例一、案例背景描述某个公司计划投资建设一个新的工厂,以生产特定的产品。

在计划阶段,公司需要进行工程经济学可行性分析,以评估该项目的经济可行性,并帮助做出决策。

二、项目投资该工厂的建设需要投入一定的资金。

包括土地购置费用、建筑物建设费用、设备购置费用和其它附加费用等。

据初步估算,投资总额为5000万元。

三、项目预期现金流量该项目的预期现金流量包括投资期间的投资现金流量和运营期间的经营现金流量。

投资期间的现金流量主要是指建设阶段的资金支出,而经营期间的现金流量则是指正常运营阶段的销售收入、成本支出和税费等。

投资期间的现金流量:- 购置土地的现金流量:2000万元(预计在第一年实施)- 建筑物建设的现金流量:2000万元(预计在第二年实施)- 设备购置的现金流量:1000万元(预计在第二年实施)- 其它附加费用:1000万元(预计在第三年实施)经营期间的现金流量:- 第一年销售收入:3000万元- 第一年成本支出:2000万元- 第一年税费:300万元- 第二年销售收入:4000万元- 第二年成本支出:2500万元- 第二年税费:400万元- 第三年销售收入:5000万元- 第三年成本支出:3000万元- 第三年税费:500万元四、项目评价指标多种指标可以用于评价该项目的经济可行性,例如净现值(NPV)、内部收益率(IRR)、投资回收期(PBP)、投资利润率(ROI)等。

这些指标可以帮助投资者评估项目的投资回报、风险和可行性。

五、计算和分析1. 计算净现值(NPV)净现值是将预期现金流量的未来收入和支出,按折现率计算出来的现值之差。

通常,净现值为正表示项目经济效益好,反之则差。

现金流量的折现率可以根据市场利率进行选择。

假设该项目的现金流量的折现率为10%。

首先,计算投资期间的净现值:投资期间的净现值= -2000万/(1+10%)+ (-2000万- 1000万) /(1+10%)^2 + (-1000万) /(1+10%)^3 + (-1000万) /(1+10%)^3 = -4235.54万元然后,计算经营期间的净现值:经营期间的净现值= (3000万- 2000万- 300万)/(1+10%)+ (4000万- 2500万- 400万)/(1+10%)^2 + (5000万- 3000万- 500万)/(1+10%)^3 = 566.94万元最后,计算总的净现值:净现值= 投资期间的净现值+ 经营期间的净现值= -4235.54万元+ 566.94万元= -3668.6万元根据计算结果,净现值为负值,表示该项目的经济效益较差。

工程经济学_小案例

1.建设期为2年,运营期为8年,固定资产投资总额9000万元(不

含建设期贷款利息),其中包括无形资产800万元。

项目固定资产投资资金来源为自有资金和贷款,自有资金在建设期内均衡投入,贷款总额4000万元,在建设期每年贷款2000万元,贷款年利率为6%(按季计息)。

流动资金为1000万元,全部为自有资金,第三年投入700万元,第四年投入300万元。

2.无形资产在运营期8年中,均匀摊入成本。

固定资产使用年限为

10年,残值为500万元,按直线法折扣。

3.固定资产投资贷款在运营期初,按照每年最大偿还能力偿还。

4.项目运营期第一年经营成本为2200万元,第二年及以后各年年经

营成本为3200万元。

5.项目第3年营业收入为4200万元,第4—10年营业收入为5200

万元,营业税金及附加税率为6%,银行规定的还款期限为运营后5年内还清贷款。

6.计算建设期贷款利息

实际利率=(1+6%÷4)4-1=6.14%

第一年应计利息I1=(0+2000/2)×6.14%=61.4(万元)

第二年应计利息I

2

=(2000+61.4+2000/2)×6.14%=187.97(万元)

建设期的贷款利息=I

1+I

2

=61.4+187.97=249.37(万元)

7.计算固定资产年折旧费

固定资产原值=9000+249.37-800-500=7949.37(万元)固定资产年折旧费=7949.37÷10=794.94(万元)

计算固定资产余值。

工程经济学案例分析

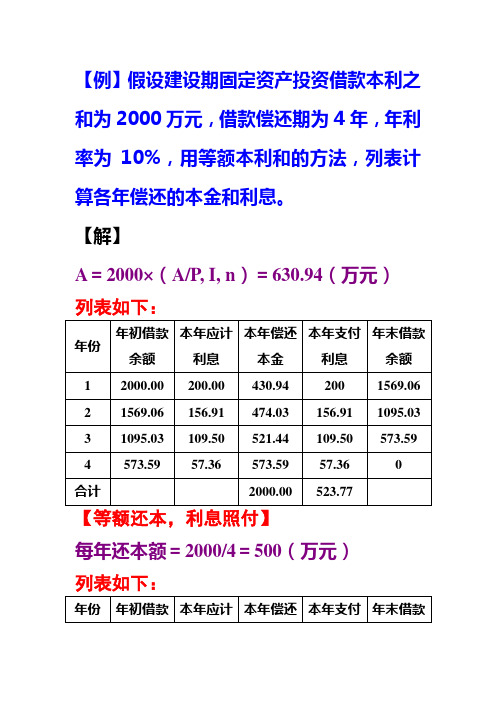

【例】假设建设期固定资产投资借款本利之和为2000万元,借款偿还期为4年,年利率为10%,用等额本利和的方法,列表计算各年偿还的本金和利息。

【解】A=2000×(A/P, I, n)=630.94(万元)列表如下:【等额还本,利息照付】每年还本额=2000/4=500(万元)列表如下:余额利息本金利息余额1 2000.00 200.00 500.00 200.00 1500.002 1500.00 150.00 500.00 150.00 1000.003 1000.00 100.00 500.00 100.00 500.004 500.00 50.00 500.00 50.00 0合计2000.00 500.00某建设项目建设期1年,运营期10年。

建设投资估算额为8000万元(预计形成固定资产7000万元,无形资产1000万元),流动资金估算额1900万元。

该项目注册资本金4900万元,其中安排用于流动资金的数额为900万元,不足部分用贷款解决。

短期流动资金贷款利率为4%,长期投资贷款利率为5%。

固定资产按直线法折旧,折旧年限为15年,残值350万元;无形资产按10年均匀摊入成本。

该项目投产当年达到设计生产能力。

项目生产产品的销售价格为2000元/件,可变成本为1100元/件,年管理人员工资及生产经营管理费等固定费用为725万元。

销售税金及附加的税率为6%,所得税税率为25%,提取盈余公积金10%。

1.请给出投资、资产和成本的一般关系(可以作图回答)。

2.计算运营期第1年税后投资利润率为12%时的产量,并给出在如此的利润水平下长期投资贷款的最大还款能力。

(1)投资估算及投融资计划流动资金贷款需要量=1900-自有900=1000(万元)固定资产投资贷款需要量=8000-自有(4900-900)=4000(万元)建设期利息=1/2×4000×5%=100(万元)项目总投资=建设投资8000+1900+100=10000(万元)[按:建设期利息纳入项目总投资。

《工程经济学》案例

《工程经济学》案例假设某公司计划建造一座大型城市停车场。

这个停车场可以令1800部汽车同时停放。

停车场建筑面积127000 平方米。

停车场的开发商估计每个停车位的建设成本是8000元,包括停车场和泊车设施的费用。

此外,还需要考虑每年的运营成本,包括工资、保险、巡逻和其他运营费用。

此外,开发商还估计该停车场每个月可以收取30万元的停车费用。

我们需要对该停车场进行经济分析,以确定其盈利能力和投资回报率。

首先,我们需要计算建设成本。

停车场所需的总建设成本为:1800 * 8000 = 1440万元接下来,我们需要计算年度运营成本。

年度运营成本包括以下几个方面:工资:150万元保险:15万元巡逻:10万元其他运营费用:25万元年度总运营费用= 150万元 + 15万元 + 10万元 + 25万元=200万元我们还需要计算每年的收入。

停车场每个月可以收取30万元的停车费用,意味着每年可以收取的停车费为:30万元/月 * 12月/年 = 360万元/年现在我们可以计算出停车场的净收益。

净收益是指每年的收入减去运营成本。

我们还需要计算投资回报率。

投资回报率是指投资收益与投资成本的比率。

在该实例中,投资回报率为:[(年净收益/总投资成本) * 100%][(160万元/1440万元) * 100%] = 11.11%因此,该停车场的投资回报率为11.11%。

这代表着投资可以回收的时间为9年。

也就是说,在9年内,投资人可以从该项目中获得投资回报。

在该实例中,我们使用了两个重要的工程经济学概念:净收益和投资回报率。

这些概念是我们在每个工程项目中都需要考虑到的。

通过分析这些数据,我们可以确定一个项目的经济可行性,并从中获得投资回报。

工程经济学案例分析

建设期

生产经营期

01234567

2500 3500 2000 2490 1068 1854 1901 1947

521 1307 1354 1400

547 547 547 547

1000 2000 1000

2490

1500 1500 1000

2500 3500 2000

2500 3500 2000

2490

4

5

6

7

8

9

10 11 12 13 14 15

5600 8000 8000 8000 8000 8000 8000 8000 8000 8000 8000 8000

3500 547

5000 547

5000 547

5000 547

5000 547

5000 5000 5000 5000 5000 5000 5000

547 547 547 547 547 547 547 547

2066

2490

1764 1805 1847 1889 1930 1973 1550 4040

477 492 508 523 538 554 569 569

824 850 876 903 929 956 981 981

463 463 463 463 463 463

547

547

547

547

547

547

547

463

417

370

324

278

232

185

139

93

46

0

0

249

249

249

249

249

249

249

249

工程经济学可行性分析案例

工程经济学可行性分析案例工程经济学是研究项目经济可行性的学科,其本质是在给定资金、资源和时间等限制条件下,通过综合考虑成本和效益,为一个项目做出合理的投资决策。

本文将通过一个实例来介绍如何进行工程经济学可行性分析。

某家公司决定开发一款新产品,这款产品的市场前景广阔,但是需要进行一系列的研发和生产工作才能上市。

在制定投资计划前,该公司需要进行一个工程经济学可行性分析,以确定这款产品的可行性和整个项目的投资效益。

1. 形成项目投资规模首先,该公司需要确定投资规模。

该公司在市场前景广阔的前提下,决定投入1亿元用于研发和生产。

这将作为投资规模,用于接下来的计算。

2. 确定项目时间接下来,需要确定项目时间。

该公司通过市场调查,预计该产品的市场前景将会在5年内逐渐成熟。

因此该项目的时间将定为5年。

3. 确定投资收益在确定投资收益前,需要首先确定该产品的市场需求和预计的市场份额。

该公司预计市场需求为每年10万台,预计市场份额为10%。

通过这两个数据,可以得出预计销量为每年1万台。

该公司从研发到生产所需要的所有费用之和为6000万元。

根据市场调查,每台产品销售价格为5000元,生产成本为4000元。

因此每年的销售收入为5000*1万=5000万元,生产成本为4000*1万=4000万元。

从第一年开始,该公司的投资收益将是每年的销售收入减去生产成本,再减去当年的投资费用。

第一年的投资费用为1亿/5=2千万元。

因此第一年的投资收益为5000 - 4000 - 2000= -1000万元。

经过五年的生产和销售,预计的总利润为5000*1万*5 - 4000*1万*5 - 6千万元=1.9亿元,净利润为0.9亿元。

4. 进行财务分析在确定投资收益后,需要进行财务分析,以确定该项目的可行性。

常用的财务指标有投资回报率、净现值和内部收益率等。

投资回报率是指投资获得的年平均收益与投资额之比,计算公式为:投资回报率 = 净收益 / 投资额 × 100%在该项目中,净收益为0.9亿,投资额为1亿。

工程经济学可行性分析案例

工程经济学可行性分析案例在工程项目的规划和决策过程中,进行经济可行性分析是十分重要的环节。

通过评估项目投资的成本和收益,可以帮助决策者更好地选择合适的方案。

本文将通过一个实际案例,介绍工程经济学可行性分析的方法和应用。

一、项目背景某城市在市区规划了一处新的停车场建设项目,以满足日益增长的停车需求。

该停车场的规划面积为5000平方米,预计建设期为1年。

考虑到该区域交通拥堵的情况,市政府希望建设一个现代化的停车场,加强管理和服务水平。

因此,市政府组织了一次投资招标,吸引了多家企业参与竞标。

二、投资成本评估1. 土地购置费用:根据市政府规定,停车场项目需要自行购置土地。

通过市场调研,确定了一块合适的土地,价格为每平方米5000元。

因此,土地购置费用为5000元/平方米 * 5000平方米 = 2500万元。

2. 建设投资费用:项目建设需要包括地面硬化、设施建设、线路改造等多个方面的费用。

通过与参与竞标企业进行商务洽谈,初步估算了建设投资费用为5000万元。

3. 运营费用:停车场运营期间,需要支付员工人员工资、设备维护费用、水电费等日常开支。

据初步估算,运营费用为每年150万元。

三、项目收益评估停车场的主要收益来源为停车费用。

通过市场调研和对类似停车场的分析,确定了每小时停车费用为10元。

预计每天有1000辆车进行停车,每辆车平均停车时间为4小时。

因此,每天的停车收入为1000辆 * 10元/小时 * 4小时 = 4万元。

年收入为4万元/天 * 365天 = 1460万元。

四、收益与成本比较1. 投资回收期(Payback Period):投资回收期是指项目的投资成本在运行期内能够全部回收的时间。

计算公式为:投资回收期 = 投资成本 / 年净收入在本案例中,投资回收期为(2500万元 + 5000万元)/ 1460万元= 约5.75年。

2. 现值净现金流量(NPV):现值净现金流量是指项目从开始到结束期间,每年产生的净现金流量通过贴现率折现后的总和。

工程经济学案例

【案例一】背景:某公司拟投资建设一个生物化工厂。

这一建设项目的基础数据如下:1.项目实施计划该项目建设期为3年,实施计划进度为:第1年完成项目全部投资的20%,第2年完成项目全部投资的55%,第3年完成项目全部投资的25%,第4年项目投产,投产当年项目的生产负荷达到设计生产能力的70%,第5年项目的生产负荷达到设计生产能力的90%,第6年项目的生产负荷达到设计生产能力。

项目的运营期总计为15年。

2.建设投资估算本项目工程费与工程建设其他费的估算额为52180万元,预备费(包括基本预备费和涨价预备费)为5000万元。

本项目的投资方向调节税率为5%。

3.建设资金来源本项目的资金来源为自有资金和贷款,贷款总额为40000万元,其中外汇贷款为2300万美元。

外汇牌价为1美元兑换8.3元人民币。

贷款的人民币部分,从中国建设银行获得,年利率为12.48%(按季计息)。

贷款的外汇部分,从中国银行获得,年利率为8%(按年计息)。

4.生产经营费用估计建设项目达到设计生产能力以后,全厂定员为1100人,工资和福利费按照每人每年7200元估算。

每年的其他费用为860万元。

年外购原材料、燃料及动力费估算为19200万元。

年经营成本为21000万元,年修理费占年经营成本10%。

各项流动资金的最低周转天数分别为:应收账款30天,现金40天,应付账款30天,存货40天。

问题:1.估算建设期贷款利息。

2.用分项详细估算法估算拟建项目的流动资金。

3.估算拟建项目的总投资。

分析要点:[replyview]本案例所考核的内容涉及了建设项目投资估算类问题的主要内容和基本知识点。

对于这类案例分析题的解答,首先是注意充分阅读背景所给的各项基本条件和数据,分析这些条件和数据之间的内在联系。

问题1:在固定资产投资估算中,应弄清名义利率和实际利率的概念与换算方法。

计算建设期贷款利息前,要首先将名义利率换算为实际利率后,才能计算。

问题2:流动资金估算时,是掌握分项详细估算流动资金的方法。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

5

45

845

345

9

9

2.开发 成本

17481. 55745

18189. 38645

6836.5 58

3997.7 58

849.40 8

6836.5 58

3997.7 58

141.57 9

3.营业 税

1925.25

962.625

373.045 7

1977.42 07

1014.79 57

425.216 5

5

6

3850 1925 7445 3953 2028

5 2.5 .345 2.84 0.34

5

5

6836 3997 849. 6836 3997

.56 .758 408 .558 .758

1925. 962.6 373.0 1977. 1014.

25

25

457 4207 7957

7 8473 .19

52.1707 52.1707 52.1707 104.341 1043.41

5

5

4.2 租赁

5.增值 税

4692.35 49

7041.52 14

2346.17 75

6694.40 42

782.059 1

6347.28 69

4692.35 49

6000.16 96

2346.17 75

5653.05 24

16020.7 963

3.开发

成本

主产品 4.营业

17481.5 575

17482.5 575

6836.55 8

1925.25

3997.75 8

962.625

849.408 320.875

6836.55 8

1925.25

3997.75 8

962.625

141.579 320.875

税

4.1 主产 品

782.0 591

1348. 8546

7124. 3354

1043. 415

60988 .5739

NPV(i=10%)=15785.47(万元) 所以,项目具有经济可行性。

第四章 项目投资与融资方案

一、项目投资

项目

1.固定资 产

2.流动资 产

3.投资

总计

4298.613 8

41475.08 9

45773.70 28

3348 .6186 .6215 52819 39069 .596 2.52 6.39 .100

938 819 069 625

4.增值

税

主产品 18297. 73387

10817. 5258.5 1940 1081 5258 2283 01128 56275 .238 7.01 .556 .240

775 128 275 25

179

2082.7 2082.7 1735.5 1388.4 1041.3 694.23 347.11

035

035

863

69

517 4513 726

第五章 项目融资后财务评价

一、盈利能力评价

表 5-1 利润与利润分配表

项目

计算期

0

1

2

3

4

5

6

7

8

1.营业 收入

38505 19252. 7445.3 39532. 20280. 8473.1 20556.

38505 19252.5 7445.34 39532.8 20280.3 8473.19 20556.9

5

45

45

38505 19252.5 6417.5 38505 19252.5 6417.5

品

1.2 车库 1.3 租赁

1027.84 5

1027.84 5

1027.84 5

2055.69

20556.9

575

575

8

8

8

8

CO NCF

17481.5 575

-17481. 5575

17482.5 575

-17482. 5575

26237.7 177

12267.2 823

16553.5 530

2698.94 70

9364.89 05

-1919.5 455

25752.7 931

13780.0 519

16068.6 284

三、营业收入

营业收入及税金估算表

项目 总计

第一期

第二期

0

1

2

3

4

5

6

7

8

1.营业 收入

1.1主 123845

37153. 18576. 6192 3715 1857 6192

产品

5

75

.25 3.5 6.75 .25

1.2租

1025 1025 1025 2050 ……

赁

.415 .415 .415 .83

8473. 19

141.5 79

320.8 75

8

20556 .9

41475 .0889

62031 .9889

4.3租赁

5.增值 税

5.1主产 品 CO

NCF

35496. 9392

-35496 .9392

39307 .87

-3930 7.87

4692. 3549

9687. 8193

28817 .1807

5 1194 5.93

95 61.4 087 1188 4.53

08

782. 0591

5440 .832

2 61.4 087 5379 .423

5

4692 .354

9 2602 6.51

14 61.4 087 2596 5.10

27

2346 .177

5 1292 1.61

38 61.4 087 1286 0.20

(万元) (1)资本金 35%

45773.7028×35% =16020.7963(万元) (2)债务资金

45773.7028×65% =29753.(万元)

表 4-3 项目融资方案表

项目

小计

第1期

第2期

0

1

2

3

4

5

6

7

1.投资 总额

45773. 17940. 21005. 1188.3 722.72 722.72 722.72 45773. 17940.

141.57 9

141.57 9

2972.8 29

141.57 9

141.57 9

2.资本 金

16020. 16020.

7963

7963

3.借款 4.还本 付息 还本

付息

29752. 9075

0

4958.8

4958.8 4958.8

4958.8

4958.8

4958.8

179

179

179

179

179

141. 579

425.2 165

8 20556.9

1043.415

4.增值 税

5.EBIT AD

6.折旧

7.EBIT

-17481 .5575

-17481 .5575

-18189. 3865

-18189. 3865

4692 .354

9 2505 0.83

71

2505 0.83

71

2346 .177

2082.7 035

22968. 1336

11945. 9395

1735.5 863

10210. 3532

5440.8 322

1388.4 69

4052.3 632

26026. 5114

1041.3 517

24985. 1597

12921. 6138

694.23 4513 12227. 3793

7124.3 354

5

表 3-1 项目投资现金流量表

计算期

2

3

4

5

6

38505

19252. 5

6417. 5

1027. 845

38505

1027.8 45

19252 .5

1027. 845

38505

141.5 79

19252. 5

141.57 9

7445. 345

2972. 829

39532. 845

141.57 9

20280 .345

1084.23×5%=54.2115(万元) 五、土地增值税

增值额=营业收入-开发成本-营业税-0.25 开发成本 应纳税额:(营业收入-开发成本-营业税-开发成本×25%)×税率 1.主产品 (123845-6192.251.25-57526.7321×1.25)×40%=18297.73387(万元)

141.5 79

784.4 450.62 130.2 784.43 450.6

323

03

728

23

203

6836. 3997.7 849.4 6836.5 3997.

558

58

08

58

758

1925. 962.62 320.8 1925.2 962.6

25

5

75

5

25

7 6417.

5 2055.

69

1.主产品 1145700×8500=123845(万元) 2.地下车库租赁

11140×900=1002.6(万元) 3.人防、公建租赁

(7740+2451+582+874)×900=1048.23(万元/年)