信用证概述与统一惯例知识讲义

合集下载

《信用证概述》PPT课件

精选PPT

8

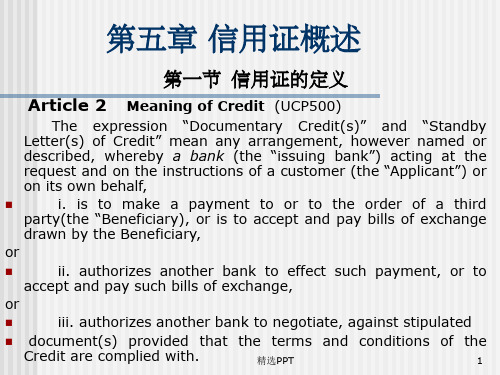

第五章 信用证概述

第二节 信用证的当事人及其义务

3.Advising Bank(通知行):出口商所在地的 银行,开证行的联行或代理行。

责任与义务: (1)合理谨慎地核对信用证的真实性(核对密押无 误); (2)及时澄清疑点(道义责任,重要的非价格竞争 手段); (3)缮制通知书,及时通知。

开证日期是指信开证的邮寄日期。

(5)申请人

(6)受益人

(7)通知行 参考编号供通知行使用。

(8)金额

应同时用大、小写表示;金额前若有about, approximately,circa等词, 允许有10%的增减;应使用国际标准货精选币PP代T 码,如USD,GBP,JPY。15

第五章 信用证概述

GUIDANCE NOTES AND STANDARD FORMS FOR BANKS

支付给受益人。

精选PPT

12

第五章 信用证概述

第二节 信用证的当事人及其义务

7.Reimbursement Bank(偿付行) 信用证中指定的对议付行或付款行进行偿付(清偿 垫款)的银行。一般情况下,当开证行与议付行或付 款行之间无账户关系,特别是信用证采用第三国货币 结算时,为了便利结算,开证行委托另一家有账户关 系的银行代向议付行或付款行偿付,被委托的银行就 是偿付行,偿付行付款后应向开证行索偿。

权利:

(1)决定是否对信用证保兑; (2)决定是否同意修改信用证及对信用证的修改部分是否加 保;

(3)赔付后有权向开证行索偿。

精选PPT

11

第五章 信用证概述

第二节 信用证的当事人及其义务

6.Nominated Banks(指定行):出口商所

在国的银行,开证行的联行或代理行。

银行信用证知识培训通用课件

风险管理挑战

随着国际贸易环境的变化,信用证风险管理面临 更多挑战,需要加强风险识别和防范。

法规和监管变化

各国金融法规和监管政策的变化可能对信用证业 务产生影响,需要关注并适应相关变化。

感谢您的观看

THANKS

利用信用证条款的漏洞,故意延迟交货或提出不符点。例 如,某卖方利用信用证条款的漏洞,延迟交货数月,导致 买方损失惨重。

信用证欺诈的防范措施

选择可靠交易伙伴

选择有良好信誉的交易伙 伴,并对其背景进行调查

。

及时沟通与协商

在交易过程中,及时与交 易伙伴沟通与协商,解决

可能出现的问题。

01

02

03

04

05

如果开证行出现破产、倒闭等情 况,无法正常履行信用证项下的 付款义务,会导致受益人无法正 常收到款项。

02

03

欺诈风险

在某些情况下,申请人可能会利 用信用证进行欺诈行为,如提供 虚假单据、伪造单据等。

04

信用证风险的防范措施

选择资信良好的开 证行

严格审核信用证条 款

认真制作和审核单 据

加强风险预警监控

严格审核单据

对信用证项下的单据进行 严格审核,确保单据的真

实性和准确性。

仔细阅读信用证条款

在开立信用证前,仔细阅 读条款,确保其符合合同 约定,并避免条款存在漏

洞。

利用保险和银行担保

为防止信用证欺诈,可以 购买相关保险或要求银行

出具担保。

06

信用证在贸易中的作用与未来发展

信用证在贸易中的作用

保障交易安全

信用证为买卖双方提供了一种可靠的支付方式,通过银行信用保 障交易双方的利益,降低贸易风险。

促进贸易便利化

随着国际贸易环境的变化,信用证风险管理面临 更多挑战,需要加强风险识别和防范。

法规和监管变化

各国金融法规和监管政策的变化可能对信用证业 务产生影响,需要关注并适应相关变化。

感谢您的观看

THANKS

利用信用证条款的漏洞,故意延迟交货或提出不符点。例 如,某卖方利用信用证条款的漏洞,延迟交货数月,导致 买方损失惨重。

信用证欺诈的防范措施

选择可靠交易伙伴

选择有良好信誉的交易伙 伴,并对其背景进行调查

。

及时沟通与协商

在交易过程中,及时与交 易伙伴沟通与协商,解决

可能出现的问题。

01

02

03

04

05

如果开证行出现破产、倒闭等情 况,无法正常履行信用证项下的 付款义务,会导致受益人无法正 常收到款项。

02

03

欺诈风险

在某些情况下,申请人可能会利 用信用证进行欺诈行为,如提供 虚假单据、伪造单据等。

04

信用证风险的防范措施

选择资信良好的开 证行

严格审核信用证条 款

认真制作和审核单 据

加强风险预警监控

严格审核单据

对信用证项下的单据进行 严格审核,确保单据的真

实性和准确性。

仔细阅读信用证条款

在开立信用证前,仔细阅 读条款,确保其符合合同 约定,并避免条款存在漏

洞。

利用保险和银行担保

为防止信用证欺诈,可以 购买相关保险或要求银行

出具担保。

06

信用证在贸易中的作用与未来发展

信用证在贸易中的作用

保障交易安全

信用证为买卖双方提供了一种可靠的支付方式,通过银行信用保 障交易双方的利益,降低贸易风险。

促进贸易便利化

国际结算方式之三——信用证课件PPT

国际结算方式之三

1

本章内容

一、信用证概述 二、信用证当事人的权利与义务 三、信用证的种类 四、信用证实务

2

第一节 信用证概述

一、信用证的产生

托收基础上演变而来,克服了托收的缺陷, 银行作为第三者充当中间人和担保人,从而 解决了进出口双方的顾虑。 信用证属于逆汇

3

出口商有三大顾虑:

1.出口方将货物出运后,进口方能否按时付款? 2.出口商不希望买主找到真正的供货人并与其发生 直接联系。 3.出口方一般说来弄不清进口国政府的外贸管理和 外汇管制情况。

14

案例:

国内某出口公司收到由香港某银行所开立的不可撤 销跟单信用证,销售合约规定,货物包装条款为: “均以三夹板盛放,每箱净重10公斤,2箱一捆, 外套麻袋”;信用证却规定:“均以三夹板盛放, 每箱净重10公斤,2箱一捆”。

在该交易背景下,开证行的付款责任独立于进口商 的付款责任,为信用证与销售合约互相独立,开证 行不受销售合约的约束。因此,当受益人在信用证 效期内提交严格符合信用证条款的单据,开证行就 确立其第一性的付款责任,即使受益人未完全履行 在销售合约项下作为出口商的义务。

对于出口商的融资

(1)打包放款:是出口商收到国外开来的信用证, 以”致受益人的信用证”正本和”销售合同”作为 抵押品,申请此项贷款,用于该信用证项下出口商 的进货、备料、生产和装运。 (2)红条款信用证:在信用证上加列红色打字的预 支条款授权指定议付行预先垫付信用证金额的一部 分,放款给出口商,用于备货装运,待其交单请求 议付时,以议付款项偿还垫款本息,倘若出口商不 能办理议付时,则垫款本息应由开证行负责偿还, 然后由它向申请人追索此款。

进口方也有两大顾虑:

1.出口方能否按时交货? 2.进口方在付款前怎样才能核实即将运来的货物确 系他所订的货物呢?这批货物的数量、质量、品种、 规格、包装等各项特殊要求是否符合买卖合约的规 定呢?

1

本章内容

一、信用证概述 二、信用证当事人的权利与义务 三、信用证的种类 四、信用证实务

2

第一节 信用证概述

一、信用证的产生

托收基础上演变而来,克服了托收的缺陷, 银行作为第三者充当中间人和担保人,从而 解决了进出口双方的顾虑。 信用证属于逆汇

3

出口商有三大顾虑:

1.出口方将货物出运后,进口方能否按时付款? 2.出口商不希望买主找到真正的供货人并与其发生 直接联系。 3.出口方一般说来弄不清进口国政府的外贸管理和 外汇管制情况。

14

案例:

国内某出口公司收到由香港某银行所开立的不可撤 销跟单信用证,销售合约规定,货物包装条款为: “均以三夹板盛放,每箱净重10公斤,2箱一捆, 外套麻袋”;信用证却规定:“均以三夹板盛放, 每箱净重10公斤,2箱一捆”。

在该交易背景下,开证行的付款责任独立于进口商 的付款责任,为信用证与销售合约互相独立,开证 行不受销售合约的约束。因此,当受益人在信用证 效期内提交严格符合信用证条款的单据,开证行就 确立其第一性的付款责任,即使受益人未完全履行 在销售合约项下作为出口商的义务。

对于出口商的融资

(1)打包放款:是出口商收到国外开来的信用证, 以”致受益人的信用证”正本和”销售合同”作为 抵押品,申请此项贷款,用于该信用证项下出口商 的进货、备料、生产和装运。 (2)红条款信用证:在信用证上加列红色打字的预 支条款授权指定议付行预先垫付信用证金额的一部 分,放款给出口商,用于备货装运,待其交单请求 议付时,以议付款项偿还垫款本息,倘若出口商不 能办理议付时,则垫款本息应由开证行负责偿还, 然后由它向申请人追索此款。

进口方也有两大顾虑:

1.出口方能否按时交货? 2.进口方在付款前怎样才能核实即将运来的货物确 系他所订的货物呢?这批货物的数量、质量、品种、 规格、包装等各项特殊要求是否符合买卖合约的规 定呢?

信用证概述及课件

信用证概述及

于是申请人便向开证行要求拒付,其理由是: 1)实际装船货物与合同规定不符; 2)开证行在审查提交的开证申请书时,并没有认真核对申请人所提供的合同副本; 3)申请人已在装船前作出修改,议付行确认收到了该信用证的修改件,但其结果却未加以修改,故开证行和议付行有着不可推卸的责任。 对此,申请人决追究开证行和出口商的责任。

信用证概述及

UCP600关于信用证修改的规定

1、未经开证行、保兑行(如有)及受益人同意,信用证既不得修改,也不得撤销。——信用证修改或撤销的条件 2、开证行自发出修改之时起,即不可撤销地受其约束。 ——银行受修改约束的时间 3、在受益人告知通知修改的银行其接受该修改之前,原信用证的条款和条件对受益人仍然有效。受益人应提供接受或拒绝接受修改的通知。如受益人未能给予通知,当交单与尚未表示接受的修改的要求一致时,即视为受益人已作出接受修改的通知,并且从此时起,该信用证已被修改。 修改生效的时间

信用证概述及

4、信用证方式手续复杂、要求苛刻 5、费用比汇款、托收高 买方开证费、开证保证金利息;卖方信用证通知费、议付费、邮寄费、修改费、不符点费等

信用证概述及

第二节 信用证的当事人

一、信用证的基本当事人 (一)、开证申请人(进口商)(Applicant) 1、贸易合同下买方的权利与义务: 申请开证,做到“证约一致”; 在开证行破产或无力支付时,负有付款赎单的责任; 履行付款赎单义务后,有验货权 2、开证申请合同下申请方的权利与义务: 承担开证费用,出具质押书或开证押金; 及时履行赎单手续并按期付款; 若开证行未按开证申请书的要求,又未经申请人同意则有权拒绝赎单; 在赎单前有权审核单据,如发现单证不符或单单不符,有权选择拒付或付款赎单

信用证概述及

(三).受益人(出口商)Beneficiary

于是申请人便向开证行要求拒付,其理由是: 1)实际装船货物与合同规定不符; 2)开证行在审查提交的开证申请书时,并没有认真核对申请人所提供的合同副本; 3)申请人已在装船前作出修改,议付行确认收到了该信用证的修改件,但其结果却未加以修改,故开证行和议付行有着不可推卸的责任。 对此,申请人决追究开证行和出口商的责任。

信用证概述及

UCP600关于信用证修改的规定

1、未经开证行、保兑行(如有)及受益人同意,信用证既不得修改,也不得撤销。——信用证修改或撤销的条件 2、开证行自发出修改之时起,即不可撤销地受其约束。 ——银行受修改约束的时间 3、在受益人告知通知修改的银行其接受该修改之前,原信用证的条款和条件对受益人仍然有效。受益人应提供接受或拒绝接受修改的通知。如受益人未能给予通知,当交单与尚未表示接受的修改的要求一致时,即视为受益人已作出接受修改的通知,并且从此时起,该信用证已被修改。 修改生效的时间

信用证概述及

4、信用证方式手续复杂、要求苛刻 5、费用比汇款、托收高 买方开证费、开证保证金利息;卖方信用证通知费、议付费、邮寄费、修改费、不符点费等

信用证概述及

第二节 信用证的当事人

一、信用证的基本当事人 (一)、开证申请人(进口商)(Applicant) 1、贸易合同下买方的权利与义务: 申请开证,做到“证约一致”; 在开证行破产或无力支付时,负有付款赎单的责任; 履行付款赎单义务后,有验货权 2、开证申请合同下申请方的权利与义务: 承担开证费用,出具质押书或开证押金; 及时履行赎单手续并按期付款; 若开证行未按开证申请书的要求,又未经申请人同意则有权拒绝赎单; 在赎单前有权审核单据,如发现单证不符或单单不符,有权选择拒付或付款赎单

信用证概述及

(三).受益人(出口商)Beneficiary

《信用证讲》课件

信用证的特点与作用

特点 信用证是一种银行信用,开证银行承担第一付款责任。

信用证是一种自足的文件,不依附于贸易合同。

信用证的特点与作用

• 信用证是一种单据业务,银行只处理单据,不负责货物。

信用证的特点与作用

01

02

03

提供付款保障

进口商通过开立信用证为 出口商提供付款保障,降 低贸易风险。

促进贸易发展

选择有良好信誉的开证行 和受益人,降低欺诈风险 。

06

信用证在国际贸易中的应 用

信用证在国际贸易中的作用

保障交易安全

信用证为买卖双方提供了 一种可靠的支付方式,通 过银行信用保障交易双方 的利益,降低欺诈风险。

促进贸易发展

信用证简化了交易流程, 提高了交易效率,降低了 交易成本,从而促进了国 际贸易的发展。

信用证的修改

• 开证行将修改通知书邮寄给通知行,或通 过SWIFT系统发送电子版修改通知书。

信用证的修改

修改的内容应明确、具体,避免产生歧义。 修改后的信用证应遵循国际商会《跟单信用证统一惯

例》(UCP600)的规定。

信用证修改的要求

修改后的信用证应与原信用证保持一致,避免产 生矛盾。

信用证的通知与传递

《信用证讲》ppt 课件

目录

• 信用证概述 • 信用证的类型与格式 • 信用证的开立与修改 • 信用证的审核与操作流程 • 信用证的风险与防范 • 信用证在国际贸易中的应用

01

信用证概述

信用证的定义

信用证是一种由银行或其他金融机构根据进口商的要求开立的,授权出口商在规 定的时间内向指定的运输公司或其代理提交符合规定的单据,并由开证银行付款 或承兑的书面承诺。

在传递过程中,应确保信用证的安全,防止遗失 或被篡改。

第三章信用证讲义提纲

循环信用证(Revolving Credit):在一定期限内可循环使用,每次使用需重新通知开证行。

背对背信用证(Back-to-Back Credit):以另一份已存在的信用证为基础,开立第二份信用证。

转让信用证(Transferable Credit):可由原受益人转让给其他受益人使用,但需得到原开证行的同意。

效力

诉讼解决:向 法院提起诉讼, 通过法院判决

解决纠纷

PART 6

信用证在国际贸易中的应用

信用证在出口贸易中的应用

信用证作为融资工具,帮助 出口商获取资金支持

信用证作为担保工具,提高 出口商的信用等级

信用证作为支付工具,保障 出口商安全收款

信用证作为合同履行的证明, 降低贸易纠纷风险

信用证在进口贸易中的应用

信用证可以降低 买卖双方的风险

信用证可以提供 融资支持

XX

THANK YOU

汇报人:XX

汇报时间:20XX/01/01

开立信用证的条件

买卖双方签订的贸易合同 买方向银行申请开立信用证 卖方提交符合要求的单据 银行审核单据无误后开立信用证

开立信用证的注意事项

申请人需填写开证申请书,并交纳押金。 银行在开证时,要向申请人收取一定比例的手续费。 银行在开证时,要审核申请人的资信情况,以确定是否可以开证。 银行在开证时,要审核信用证的条款是否符合合同的规定。

加强与开证行的沟通,确保信用 证条款明确、无歧义

添加标题

添加标题

添加标题

添加标题

及时掌握货物动态,避免出现单 货不符的情况

及时向法院申请止付令,防止损 失扩大

信用证纠纷的处理方式

协商解决:双 方当事人直接 进行友好协商, 达成和解协议

背对背信用证(Back-to-Back Credit):以另一份已存在的信用证为基础,开立第二份信用证。

转让信用证(Transferable Credit):可由原受益人转让给其他受益人使用,但需得到原开证行的同意。

效力

诉讼解决:向 法院提起诉讼, 通过法院判决

解决纠纷

PART 6

信用证在国际贸易中的应用

信用证在出口贸易中的应用

信用证作为融资工具,帮助 出口商获取资金支持

信用证作为担保工具,提高 出口商的信用等级

信用证作为支付工具,保障 出口商安全收款

信用证作为合同履行的证明, 降低贸易纠纷风险

信用证在进口贸易中的应用

信用证可以降低 买卖双方的风险

信用证可以提供 融资支持

XX

THANK YOU

汇报人:XX

汇报时间:20XX/01/01

开立信用证的条件

买卖双方签订的贸易合同 买方向银行申请开立信用证 卖方提交符合要求的单据 银行审核单据无误后开立信用证

开立信用证的注意事项

申请人需填写开证申请书,并交纳押金。 银行在开证时,要向申请人收取一定比例的手续费。 银行在开证时,要审核申请人的资信情况,以确定是否可以开证。 银行在开证时,要审核信用证的条款是否符合合同的规定。

加强与开证行的沟通,确保信用 证条款明确、无歧义

添加标题

添加标题

添加标题

添加标题

及时掌握货物动态,避免出现单 货不符的情况

及时向法院申请止付令,防止损 失扩大

信用证纠纷的处理方式

协商解决:双 方当事人直接 进行友好协商, 达成和解协议

第五章信用证-PPT文档资料

信用证表明银行保证付款的书面保证文件。

Page 4

第一节 信用证的概念、内容与特点

一、信用证的起源与发展

(一)信用证的起源 以银行信用代替商业信用的信用证是由银行家和商人共同 创造的。 实际应用可追溯到14世纪,意大利的威尼斯、热那亚和佛 罗伦萨等欧洲城市中的旅行信用证(Traveler‘s Letter of Credit)。 旅行信用证的特点是信用证的开证申请人和受益人与旅行 者是同一个人。历史上把这种信用证称为原始信用证。

Page 9

信用证结算是银行信用 信用证结算是银行凭单付款 开证行的付款方式有三种: 1)如果信用证为即期付款信用证,则即期付款。 2)如果信用证为延期付款信用证,则承诺延期付款并在承诺

到期日付款。 3)如果信用证为承兑信用证,则承兑受益人开出的汇票并在

汇票到期日付款。

Page 10

二、信用证的特点

31D Date and Place of Expiry 081030

BARCELONA 信用证的到期地点在国外,会 出现什么问题?(开证行自己的柜台到期)

Page 22

案例1:分析

1.本质上,信用证即合同,基本当事人是开证行 和受益人,信用证指定的议付行、付款行或承 兑行,是代表开证行行事的,常规来说,合同 应在履行地到期。(自由议付较常见) 2.信用证的到期地点常规定成受益人所在地 3.付款信用证的付款是终局性的,对受益人不具 备追索权 4.充当付款行具备的条件:分支机构,以做外包 业务见长的代理行等 5.议付跟单汇票付款,西班牙高额的印花税

Page 25

四、信用证的形式与内容

信用证本身方面的说明:如编号,开证日期 信用证涉及的当事人 汇票条款 单据条款 装运条款 特别条款 开证银行的保证条款和责任条款

Page 4

第一节 信用证的概念、内容与特点

一、信用证的起源与发展

(一)信用证的起源 以银行信用代替商业信用的信用证是由银行家和商人共同 创造的。 实际应用可追溯到14世纪,意大利的威尼斯、热那亚和佛 罗伦萨等欧洲城市中的旅行信用证(Traveler‘s Letter of Credit)。 旅行信用证的特点是信用证的开证申请人和受益人与旅行 者是同一个人。历史上把这种信用证称为原始信用证。

Page 9

信用证结算是银行信用 信用证结算是银行凭单付款 开证行的付款方式有三种: 1)如果信用证为即期付款信用证,则即期付款。 2)如果信用证为延期付款信用证,则承诺延期付款并在承诺

到期日付款。 3)如果信用证为承兑信用证,则承兑受益人开出的汇票并在

汇票到期日付款。

Page 10

二、信用证的特点

31D Date and Place of Expiry 081030

BARCELONA 信用证的到期地点在国外,会 出现什么问题?(开证行自己的柜台到期)

Page 22

案例1:分析

1.本质上,信用证即合同,基本当事人是开证行 和受益人,信用证指定的议付行、付款行或承 兑行,是代表开证行行事的,常规来说,合同 应在履行地到期。(自由议付较常见) 2.信用证的到期地点常规定成受益人所在地 3.付款信用证的付款是终局性的,对受益人不具 备追索权 4.充当付款行具备的条件:分支机构,以做外包 业务见长的代理行等 5.议付跟单汇票付款,西班牙高额的印花税

Page 25

四、信用证的形式与内容

信用证本身方面的说明:如编号,开证日期 信用证涉及的当事人 汇票条款 单据条款 装运条款 特别条款 开证银行的保证条款和责任条款

银行信用证知识培训通用课件

开证费

根据银行收费标准,支付相应的开证费用。

通知信用证

通知方式

银行通过邮件、传真或电 子渠道将信用证通知受益 人。

通知内容

信用证的详细条款,包括 交货期限、单据要求等。

通知费用

根据银行收费标准,通知 行可能会收取通知费用。

交单与审单

交单方式

受益人按照信用证要求准备单据 ,并在规定期限内提交给开证行

误解和纠纷。

主要内容

规定了信用证的开立、审核、修 改、兑付、拒付等环节的操作流 程和标准,以及各当事人的权利

义务。

版本更新

UCP经历了多次修订,目前最新 版本是UCP600,于2007年7月1

日实施。

国际商会银行委员会

1 2 3

概述

国际商会银行委员会是国际商会的专门委员会之 一,负责制定和推广银行业务的国际惯例和标准 。

根据信用证规定,在收到符合要求的 单据后规定时间内完成付款或承兑。

03 信用证的风险与 防范

信用证的风险

信用证本身的风险

由于信用证是一种银行担保付 款的文件,因此存在一些与银 行信誉、资金实力等方面的风

险。

贸易欺诈风险

在某些情况下,贸易欺诈行为 可能会导致信用证受益人无法 获得付款,给银行带来损失。

某出口商未能在规定时间内提交保险单据,导致单证不符。

THANKS

感谢观看

信用证的种类

01

02

03

跟单信用证

要求提交与信用证条款相 符的单据作为付款条件。

备用信用证

一种担保性质的信用证, 用于担保借款人或债务人 的付款义务。

循环信用证

允许在一定期限内多次使 用的信用证,每次使用后 需重新满足条件才能再次 使用。

根据银行收费标准,支付相应的开证费用。

通知信用证

通知方式

银行通过邮件、传真或电 子渠道将信用证通知受益 人。

通知内容

信用证的详细条款,包括 交货期限、单据要求等。

通知费用

根据银行收费标准,通知 行可能会收取通知费用。

交单与审单

交单方式

受益人按照信用证要求准备单据 ,并在规定期限内提交给开证行

误解和纠纷。

主要内容

规定了信用证的开立、审核、修 改、兑付、拒付等环节的操作流 程和标准,以及各当事人的权利

义务。

版本更新

UCP经历了多次修订,目前最新 版本是UCP600,于2007年7月1

日实施。

国际商会银行委员会

1 2 3

概述

国际商会银行委员会是国际商会的专门委员会之 一,负责制定和推广银行业务的国际惯例和标准 。

根据信用证规定,在收到符合要求的 单据后规定时间内完成付款或承兑。

03 信用证的风险与 防范

信用证的风险

信用证本身的风险

由于信用证是一种银行担保付 款的文件,因此存在一些与银 行信誉、资金实力等方面的风

险。

贸易欺诈风险

在某些情况下,贸易欺诈行为 可能会导致信用证受益人无法 获得付款,给银行带来损失。

某出口商未能在规定时间内提交保险单据,导致单证不符。

THANKS

感谢观看

信用证的种类

01

02

03

跟单信用证

要求提交与信用证条款相 符的单据作为付款条件。

备用信用证

一种担保性质的信用证, 用于担保借款人或债务人 的付款义务。

循环信用证

允许在一定期限内多次使 用的信用证,每次使用后 需重新满足条件才能再次 使用。

信用证概述与统一惯例知识讲义

对进口商而言

对银行而言

保证收汇安全; 降低收货风险; 获得中间业务收

获得融资

获得融资

入,风险较小

What is 城市轨道交通 urban rail transport

精品ppt模板

信用证业务的流程图

受益人(出口商)

①销售合同

承运人 ⑤出货

开证申请人( 12提货 进口商)

②申请 开证

⑩通知 赎单 11付款 赎单

精品ppt模板

信用证是一种银行信用,且开证行承担第一性的 付款责任。

信用证是一种自足文件,不依附于贸易合约而存 在。

A credit by its nature is a separate transaction from the sale拓o展r阅ot读h:er教c材onPt1r0a3ct on which it may be based. 案例5-5

议付行因其特殊身份(正当持票人)而对受益人享有追索权!

What is 城市轨道交通 urban rail transport

精品ppt模板

二、信用证当事人的权利和义务

保兑行 (Confirming 开证行授权(邀请)其在信用证上加具保兑

Bank) (以其自身名义保证付款)的银行。 保兑意指保兑行在开证行之外对于相符提示 做出兑付或议付的确定承诺。 常由通知行/转递行兼任。

精品ppt模板

二、可撤销信用证和不可撤销信用证

可撤销信用证( Revocable Credit)

开证行不必征得受益人 同意就可随时撤销和修 改的信用证。

不可撤销信用证( Irrevocable Credit)

信用证一经开出,即构 成开证行确定的付款承 诺,在有效期内,开证 行在未征得受益人、保 兑行(如有)认可的情 况下,不得自作主张对 信用证进行撤销或修改 。

国际结算第5章信用证

不承担保审兑单行义务 (Confirming Bank)

一旦加具保兑,与开证行 承担同样的第一性付款责

任。

5.1.2 信用证的内容

• 1、备用信用证的内容和跟单信用证相似,通常 具备以下基本要素:

• 备用证的完整编号; • 各方当事人的名称,包括开证行、申请人、受

益人、受证行; • 基础合同(进出口双方的贸易合同)签订的日

(3)控制物权

5.1.2 信用证当事人的权利与义务

通知行

兑付行

(Advising Bank) 有义(务H确on保or信in用g B证an的k表)面 真实性与有效性

即期付议款付、行延期付款或承兑。 (一Ne经go付tia款ti,ng无B追an索k)权。议付后享偿有付对行受益人的追

索(权Reinbursing Bank)

5.1.4 信用证业务的特点和作用

是一种自足性契约

基于银行信用,且开 证行承担第一性付款

责任。

是一种纯粹的单据业务

三大特点

5.2信用证业务的 办理程序

5.2 信用证业务的办理程序

受益人 (出口商)

①

承运人

⑤

12

申请人 (进口商)

⑦⑥④

11 ⑩ ②

通知行/议付行/

③

兑付行

⑧

(出口地银行)

⑨

开证行 (进口地银行)

图5-1 信用证业务流程图

5.3信用证的种类

5.3 信用证的种类

根据是否 附有单据

光票信用证(Clean Credit)

跟单信用证 (Documentary Credit)

5.3 信用证的种类

根据信用 证的性质

可撤销信用证 (Revocable Credit)

信用证讲PPT课件

单据(货约相符、货单相符)。

6

2. 开证申请书(APPLICATION FOR L/C)约束开证申 请人(APPLICANT)和开证行(ISSUING BANK)之间 的权利义务关系:

A、开证申请人(APPLICANT) a.给开证行以完整、明确的开证指示; b.在开证行付款后,凭合格的单据向开证行付款。

• AVAILABLE BY SIGHT PAYMENT WITH … BANK

• AVAILABLE BY DEFERRED PAYMENT WITH …BANK

• AVAILABLE BY ACCEPTANCE WITH … BANK

• AVAILABLE BY NEGOTIATION WITH … BANK

17

信用证的当事人--通知行 (ADVISING BANK/NOTIFYING

BANK)

• 接受开证行的委托,将信用证转交给 出口商的银行,它只证明信用证的真 实性,并不承担其它义务,一般是出 口商所在地的银行。 – 及时将信用证通知或传递给受益人; – 审核信用证表面真实性;

18

信用证的当事人--受益人 (BENEFICIARY)

• 受益人递交提单装船日期为20041101

• 受益人向通知行交单日期为20041105

• 受益人可以安全结汇吗?

24

信用证的主要内容

• 5.申请人(Applicant) • 6.受益人(Beneficiary) • 7.信用证金额(Credit amount) • 8.兑付方式和指定银行(Available

29

信用证的主要内容

• 11.分批装运条款(Partial shipments) • PARTIAL SHIPMENT ALLOWED • PARTIAL SHIPMENT NOT ALLOWED • PARTIAL SHIPMENT PERMITTED • PARTIAL SHIPMENT PROHIBITTED

6

2. 开证申请书(APPLICATION FOR L/C)约束开证申 请人(APPLICANT)和开证行(ISSUING BANK)之间 的权利义务关系:

A、开证申请人(APPLICANT) a.给开证行以完整、明确的开证指示; b.在开证行付款后,凭合格的单据向开证行付款。

• AVAILABLE BY SIGHT PAYMENT WITH … BANK

• AVAILABLE BY DEFERRED PAYMENT WITH …BANK

• AVAILABLE BY ACCEPTANCE WITH … BANK

• AVAILABLE BY NEGOTIATION WITH … BANK

17

信用证的当事人--通知行 (ADVISING BANK/NOTIFYING

BANK)

• 接受开证行的委托,将信用证转交给 出口商的银行,它只证明信用证的真 实性,并不承担其它义务,一般是出 口商所在地的银行。 – 及时将信用证通知或传递给受益人; – 审核信用证表面真实性;

18

信用证的当事人--受益人 (BENEFICIARY)

• 受益人递交提单装船日期为20041101

• 受益人向通知行交单日期为20041105

• 受益人可以安全结汇吗?

24

信用证的主要内容

• 5.申请人(Applicant) • 6.受益人(Beneficiary) • 7.信用证金额(Credit amount) • 8.兑付方式和指定银行(Available

29

信用证的主要内容

• 11.分批装运条款(Partial shipments) • PARTIAL SHIPMENT ALLOWED • PARTIAL SHIPMENT NOT ALLOWED • PARTIAL SHIPMENT PERMITTED • PARTIAL SHIPMENT PROHIBITTED

信用证概述(ppt69页).pptx

第二章 信用证

学习目标

通过本章学习,学生要能够看懂一般的信用 证条款,能够根据出口合同和UCP相关规定 对信用证内容进行分析和审核,找出信用证 中的不符并予以修改。

第一节 国际贸易知识回顾

一、合同的基本内容 是买卖双方经过磋商,就一笔货物的进出口交 易达成的协议。该协议时确定买卖双方权利、 义务的法律依据。贸易合同一般有两种书面形 式:contract or confirmation。每个合同的 具体内容都不会相同,但一般包括三个部分的 内容:

受益人(出口人) Beneficiary In favour of … Transferor Transferee

付款行 Paying Bank Drawee Bank

开证行 Opening Bank Issuing Bank Estabishing Bank

通知行

议付行

Advising Bank Negotiation Bank

受益人在任何情况下不得利用银行之间或申请 人与开证行之间的合同关系。

b.开证行应劝阻申请人试图将基础合同、形式发 票等文件作为信用证组成部分的做法。

3.纯粹的单据交易 银行凭相符单据付款;其拒付须以单据的不符点为由。 “单据买卖业务”。

五、信用证的形式

案例导入:某公司出口一批冷冻鱼,7月16日接到通知 行转来的一张信用证简电通知。简电通知中表明了L/C 号码、商品的品名、数量和价格等项目,并说明“详 情后告”。我公司收到简电通知后急于出口,于7月 20日按简电通知中规定的数量装运出口。在货物装运 后制作单据时,收到了通知行转来的一张L/C证实书, 证实书中规定的数量与简电通知中的数量不符。

(一)约首部分(preamble) (二)基本条款(body) (三)约尾部分(end)

学习目标

通过本章学习,学生要能够看懂一般的信用 证条款,能够根据出口合同和UCP相关规定 对信用证内容进行分析和审核,找出信用证 中的不符并予以修改。

第一节 国际贸易知识回顾

一、合同的基本内容 是买卖双方经过磋商,就一笔货物的进出口交 易达成的协议。该协议时确定买卖双方权利、 义务的法律依据。贸易合同一般有两种书面形 式:contract or confirmation。每个合同的 具体内容都不会相同,但一般包括三个部分的 内容:

受益人(出口人) Beneficiary In favour of … Transferor Transferee

付款行 Paying Bank Drawee Bank

开证行 Opening Bank Issuing Bank Estabishing Bank

通知行

议付行

Advising Bank Negotiation Bank

受益人在任何情况下不得利用银行之间或申请 人与开证行之间的合同关系。

b.开证行应劝阻申请人试图将基础合同、形式发 票等文件作为信用证组成部分的做法。

3.纯粹的单据交易 银行凭相符单据付款;其拒付须以单据的不符点为由。 “单据买卖业务”。

五、信用证的形式

案例导入:某公司出口一批冷冻鱼,7月16日接到通知 行转来的一张信用证简电通知。简电通知中表明了L/C 号码、商品的品名、数量和价格等项目,并说明“详 情后告”。我公司收到简电通知后急于出口,于7月 20日按简电通知中规定的数量装运出口。在货物装运 后制作单据时,收到了通知行转来的一张L/C证实书, 证实书中规定的数量与简电通知中的数量不符。

(一)约首部分(preamble) (二)基本条款(body) (三)约尾部分(end)

信用证介绍课件ppt

思考:信用证得以广泛使用的原因?

烧伤病人的治疗通常是取烧伤病人的 健康皮 肤进行 自体移 植,但 对于大 面积烧 伤病人 来讲, 健康皮 肤很有 限,请 同学们 想一想 如何来 治疗该 病人

信用证的作用

1.对出口商的作用 (1)保证出口商凭单取得货款 (2)使出口商得到收汇保证。 (3)可以取得资金融通。

目录

一、信用证的定义和种类 二、信用证的主要内容 三、出口商的主要风险

烧伤病人的治疗通常是取烧伤病人的 健康皮 肤进行 自体移 植,但 对于大 面积烧 伤病人 来讲, 健康皮 肤很有 限,请 同学们 想一想 如何来 治疗该 病人

信用证的定义

根据《UCP600》的规定,信用证 (Letter of Credit, L/C)是指由银行 (开证行)依照客户(申请人)的要 求和指示或自己主动开立的,在符合 信用证条款的条件下凭规定单据承诺 付款的书面文件。

烧伤病人的治疗通常是取烧伤病人的 健康皮 肤进行 自体移 植,但 对于大 面积烧 伤病人 来讲, 健康皮 肤很有 限,请 同学们 想一想 如何来 治疗该 病人

关于货物的说明

1、品名、货号和规格 Commodity Name,

Article Number and Specification 2、订单号PO Number 3、数量和包装 Quantity and Packing 4、单价 Unit Price

烧伤病人的治疗通常是取烧伤病人的 健康皮 肤进行 自体移 植,但 对于大 面积烧 伤病人 来讲, 健康皮 肤很有 限,请 同学们 想一想 如何来 治疗该 病人

买方

背对背信用证流程

中间商

供货人

母证ቤተ መጻሕፍቲ ባይዱ

子证

第一开证行

第一通知行 第二开证行

烧伤病人的治疗通常是取烧伤病人的 健康皮 肤进行 自体移 植,但 对于大 面积烧 伤病人 来讲, 健康皮 肤很有 限,请 同学们 想一想 如何来 治疗该 病人

信用证的作用

1.对出口商的作用 (1)保证出口商凭单取得货款 (2)使出口商得到收汇保证。 (3)可以取得资金融通。

目录

一、信用证的定义和种类 二、信用证的主要内容 三、出口商的主要风险

烧伤病人的治疗通常是取烧伤病人的 健康皮 肤进行 自体移 植,但 对于大 面积烧 伤病人 来讲, 健康皮 肤很有 限,请 同学们 想一想 如何来 治疗该 病人

信用证的定义

根据《UCP600》的规定,信用证 (Letter of Credit, L/C)是指由银行 (开证行)依照客户(申请人)的要 求和指示或自己主动开立的,在符合 信用证条款的条件下凭规定单据承诺 付款的书面文件。

烧伤病人的治疗通常是取烧伤病人的 健康皮 肤进行 自体移 植,但 对于大 面积烧 伤病人 来讲, 健康皮 肤很有 限,请 同学们 想一想 如何来 治疗该 病人

关于货物的说明

1、品名、货号和规格 Commodity Name,

Article Number and Specification 2、订单号PO Number 3、数量和包装 Quantity and Packing 4、单价 Unit Price

烧伤病人的治疗通常是取烧伤病人的 健康皮 肤进行 自体移 植,但 对于大 面积烧 伤病人 来讲, 健康皮 肤很有 限,请 同学们 想一想 如何来 治疗该 病人

买方

背对背信用证流程

中间商

供货人

母证ቤተ መጻሕፍቲ ባይዱ

子证

第一开证行

第一通知行 第二开证行

信用证概述(PPT 45页)

Insurance claims are to be payable in Japan :保险索赔是在 日本支付

信用证中单据条款的翻译

5、其他单据条款 Commercial Invoice:商业发票 Packing List/Weight Memo:装箱单 Inspection Certificate:商检证书 B/L:海运提单 Certificate of Origin/GSP Form A:普惠制原产地证 Beneficiary’s Certificate:受益人证明 Copy of Shipping Advice:装船通知副本

◆对背信用证(Back to Back Credit)

——是指受益人要求原证的通知行或其他银行以原证为基础, 另开一张内容相似的新信用证。

◆预支信用证(Anticipatory Credit)

——是指开证行授权代付行向受益人预付信用证金额的全部 或一部分,由开证行保证偿还并负担利息,这种预支货款的 条款常用红字打出,也称为红条款信用证(Red Clause Credit)。

信用证中单据条款的翻译

3、提单条款 Full set of Clean on Board B/L:全套清洁已装船提单 Made out to the order of shipper and Blank

Endorsed:由托运人的指示和空白背书 Marked “Freight Prepaid”:标有“运费预付” Notify Applicant:通知申请人

3、按信用证付款时间划分 ◆即期信用证(Sight Credit) ◆远期信用证(Usance Credit)

4、按信用证是否可转让划分 ◆不可转让信用证(Untransferable Credit) ——当信用证未明确表示转让或不可转让,则视为不可转让。 ◆可转让信用证(Transferable Credit) 特点: ▲ 只能转让一次; ▲ 若允许分批装运,则在总和不超过信用证金额的前提 下,可分别转让给几个第二受益人; ▲ 若禁止分批装运,则限转让给一个第二受益人。

信用证中单据条款的翻译

5、其他单据条款 Commercial Invoice:商业发票 Packing List/Weight Memo:装箱单 Inspection Certificate:商检证书 B/L:海运提单 Certificate of Origin/GSP Form A:普惠制原产地证 Beneficiary’s Certificate:受益人证明 Copy of Shipping Advice:装船通知副本

◆对背信用证(Back to Back Credit)

——是指受益人要求原证的通知行或其他银行以原证为基础, 另开一张内容相似的新信用证。

◆预支信用证(Anticipatory Credit)

——是指开证行授权代付行向受益人预付信用证金额的全部 或一部分,由开证行保证偿还并负担利息,这种预支货款的 条款常用红字打出,也称为红条款信用证(Red Clause Credit)。

信用证中单据条款的翻译

3、提单条款 Full set of Clean on Board B/L:全套清洁已装船提单 Made out to the order of shipper and Blank

Endorsed:由托运人的指示和空白背书 Marked “Freight Prepaid”:标有“运费预付” Notify Applicant:通知申请人

3、按信用证付款时间划分 ◆即期信用证(Sight Credit) ◆远期信用证(Usance Credit)

4、按信用证是否可转让划分 ◆不可转让信用证(Untransferable Credit) ——当信用证未明确表示转让或不可转让,则视为不可转让。 ◆可转让信用证(Transferable Credit) 特点: ▲ 只能转让一次; ▲ 若允许分批装运,则在总和不超过信用证金额的前提 下,可分别转让给几个第二受益人; ▲ 若禁止分批装运,则限转让给一个第二受益人。

国际结算:信用证概述 PPT课件

若开证行拒付或倒闭,则无权向受益人和议付行

追索。

2016-2017年第一学期 35

承兑行

承兑行是指在单证相符条件下对受益人提示的汇

票进行承兑,并负责到期付款的银行。

承兑行可以是开证行,或开证行指定的其他银行。

2016-2017年第一学期

36

承兑行的权责

承兑行也是付款行,其付款是终局的,对受益人

无追索权,但有权在付款后向开证行索偿。

对文电传递中出现的一些差错有权免责。

2016-2017年第一学期

27

转递行

转递行( Transmitting Bank)与通知行的作用基本

相同,但转递手续比通知手续简单。

转递行在收到开证行开立的以受益人为收件人的

信用证后,也必须核对信用证的印签是否相符,

以证明信用证的真实性,但转递行是直接将信用

证原件照转给受益人。

2016-2017年第一学期

25

通知行

通知行是指接受开证行的委托,将信用证转交或

通知受益人的银行。

一般是开证行在受益人当地的代理行。

2016-2017年第一学期

26

通知行的权责

验明信用证的真实性。

向受益人通知信用证。

可以向开证行收取通知费。

通知行对开证行和受益人都不承担必定议付或代

为付款的责任。

的装运期内装货,并在信用证有效期内提交规定

的单据,交单收款。

受益人有权要求修改信用证。

2016-2017年第一学期

24

CONT.

可凭符合信用证规定的单据向指定付款银行请求

交单付款。

遭遇无法获得偿付时:

交单时遇开证行倒闭,进口商付款。

开证行未倒闭而拒付,受益人或议付行应向开证行

追索。

2016-2017年第一学期 35

承兑行

承兑行是指在单证相符条件下对受益人提示的汇

票进行承兑,并负责到期付款的银行。

承兑行可以是开证行,或开证行指定的其他银行。

2016-2017年第一学期

36

承兑行的权责

承兑行也是付款行,其付款是终局的,对受益人

无追索权,但有权在付款后向开证行索偿。

对文电传递中出现的一些差错有权免责。

2016-2017年第一学期

27

转递行

转递行( Transmitting Bank)与通知行的作用基本

相同,但转递手续比通知手续简单。

转递行在收到开证行开立的以受益人为收件人的

信用证后,也必须核对信用证的印签是否相符,

以证明信用证的真实性,但转递行是直接将信用

证原件照转给受益人。

2016-2017年第一学期

25

通知行

通知行是指接受开证行的委托,将信用证转交或

通知受益人的银行。

一般是开证行在受益人当地的代理行。

2016-2017年第一学期

26

通知行的权责

验明信用证的真实性。

向受益人通知信用证。

可以向开证行收取通知费。

通知行对开证行和受益人都不承担必定议付或代

为付款的责任。

的装运期内装货,并在信用证有效期内提交规定

的单据,交单收款。

受益人有权要求修改信用证。

2016-2017年第一学期

24

CONT.

可凭符合信用证规定的单据向指定付款银行请求

交单付款。

遭遇无法获得偿付时:

交单时遇开证行倒闭,进口商付款。

开证行未倒闭而拒付,受益人或议付行应向开证行