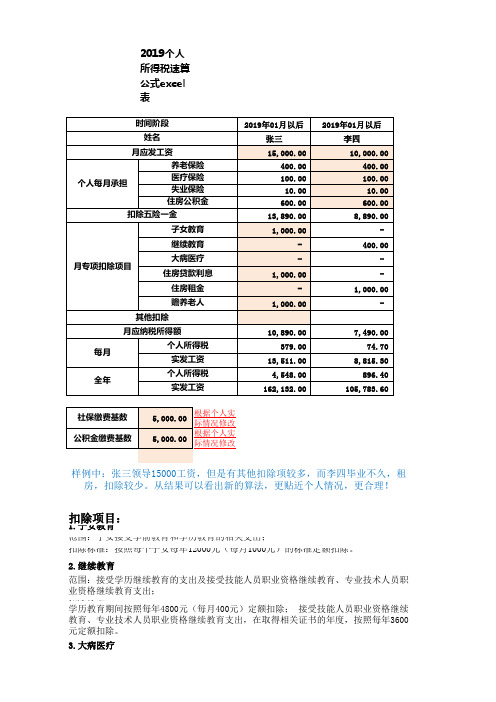

2019年新个税(专项附加扣除)工资表带公式

2019(新)个人所得税专项附加扣除办法图文解说 - 副本

(五)住房租金专项附加扣除

1、扣除范围和标准

(1)扣除范围

纳税人本人或配偶在纳税人的主要工作城市没有住 房,而在主要工作城市租赁住房发生的租金支出。 夫妻双方主要工作城市相同的,只能由一方扣除住 房租金支出。夫妻双方主要工作城市不相同的,且各 自在其主要工作城市都没有住房的,可以分别扣除住 房租金支出。

假设王先生因接受专业技术人员职业资格继续教育(或技能人员职业资格继续教育), 在2019年1月份取得了相关证书,则可再扣除继续教育专项附加扣除3600元,其1月份的 应纳税所得额为-2600元(1000-3600=-2600),王先生当月无需缴纳个人所得税。尚未扣 除的继续教育专项附加扣除2600元可结转本年度的下月继续扣除,但不结转以后年度扣 除。

(2)扣除标准

在学历教育期间按照每年4800元(每月400元)定 额扣除。 纳税人接受技能人员职业资格继续教育、专业技术 人员职业资格继续教育支出,在取得相关证书的年度, 按照每年3600元定额扣除。

2、扣除方式

个人接受同一学历教育事项,符合规定扣除条件的, 该项教育支出可以由其父母按照子女教育支出扣除, 也可以由本人按照继续教育支出扣除,但不得同时 扣除。

税务机关:

税务机关核查专项附加扣除情况时,核查时首次发现纳税人 拒不提供或者提供虚假资料凭据的,应通报纳税人和扣缴义务 人,五年内再次发现上述情形的,记入纳税人信用记录,会同 有关部门实施联合惩戒。

四、案例及最新精神

案例1:

2019年1月8日,科技公司应向王先生支付工资薪金13500元,王先生该月除由任职单位扣 缴“三险一金”2560元外,还通过单位缴付个人承担的企业年金540元,自行支付税优商 业健康保险费200元。 王先生已于2018年9月支付了女儿学前教育的2018年下学期(2018年9月至2019年1月) 学费7000元,大儿子正在上小学,现与妻子约定由王先生方按100%扣除子女教育专项附 加扣除费用。 王先生本人是在读在职MBA研究生。 王先生去年使用商业银行个人住房贷款(或住房公积金贷款)购买了首套住房,现处 于偿还贷款期间,每月需支付贷款利息1300元,已与妻子约定由王先生进行住房贷款利 息专项附加扣除; 因王先生所购住房距离孩子上学的学校较远,以每月租金2200元在(本市)孩子学校 附近租住了一套房屋(位于省会城市); 王先生的父母均已满60岁(每月均领取养老保险金),王先生与姐姐和弟弟签订书面 分摊协议,约定由王先生分摊赡养老人专项附加扣除800元。

2019年最新个税专项附加excel速算表(工资薪金、年终奖公式)

扣除标准:由个人负担超过15000元的医药费用支出部分,可以按照每年60000元标准限额据实扣除。

4.住房贷款利息范围:纳税人本人或配偶使用商业银行或住房公积金个人住房贷款为本人或其配偶购买住房,发生的首套住房贷款利息支出。

扣除标准: 在偿还贷款期间,可以按照每年12000元(每月1000元)标准定额扣除。

5.住房租金范围:纳税人本人及配偶在纳税人的主要工作城市没有住房,而在主要工作城市租赁住房发生的租金支出。

扣除标准:1) 住房位于直辖市、省会城市、计划单列市以及国务院确定的其他城市扣除标准为每年14400元(每月1200元)2)承租的住房位于其他城市的,市辖区户籍人口超过100万的扣除标准为每年12000元(每月1000元)3)承租的住房位于其他城市的,市辖区户籍人口不超过100万(含)的扣除标准为每年9600元(每月800元)6.赡养老人范围:纳税人赡养60岁(含)以上父母以及其他法定赡养人的赡养支出扣除标准:1)纳税人为独生子女的按照每年24000元(每月2000元)的标准定额扣除2)纳税人为非独生子女的应当与其兄弟姐妹分摊每年24000元(每月2000元)的扣除额度,分摊方式包括平均分摊、被赡养人指定分摊或者赡养人约定分摊,具体分摊方式在一个纳税年度内不得变更。

采取指定分摊或约定分摊方式的,每一纳税人分摊的扣除额最高不得超过每年12000元(每月1000元),并签订书面分摊协议。

指定分摊与约定分摊不一致的,以指定分摊为准。

纳税人赡养2个及以上老人的,不按老人人数加倍扣除。

公式说明:(2019年1月1日起实施新规,Excel适用)一、工资核算=ROUND(MAX((A1-5000)*0.01*{3,10,20,25,30,35,45}-{0,210,1410,2660,4410,7160,15160},0),2)公式解释:释①:0.01*{3,10,20,25,30,35,45}为税率,分别为3%、10%、20%、25%、30%、35%、45%释②:{0,210,1410,2660,4410,7160,15160}为速算扣除数,分别为0、210、1410、2660、4410、7160、15160释①:0.01*{3,10,20,25,30,35,45}为税率,分别为3%、10%、20%、25%、30%、35%、45%释②:{0,210,1410,2660,4410,7160,15160}为速算扣除数,分别为0、210、1410、2660、4410、7160、15160释③:参数MAX意为:个人工资减去起征点5000的免征额分别乘以7个税率,再减去对应的速算扣除数,将最后得到的数据取最大值。

2019新个税法excel计算公式

2019新个税法excel计算公式

最新个税计算公式为

=(月工资-5000-五险-个人专项扣除数) 乘以税率-速算扣除数

新个税法采用的是累计预扣预缴,因此每月计税都得累加1月至本月计税工资累计计税,再扣减1月到上月已缴个税后的金额为本月应扣缴个税。

=累计应纳税额*税率-速算扣除数-1月到上月累计已缴交个税总额

工具/原料

•电脑

•excel

方法/步骤

1.1

一、按月纳税额=月工资-起征额5000元-五险一金-六项专项扣除,如图所未

2.2

二、累计应纳税额=本月应纳税额+1月至本月前累计应纳税额

1 / 2

3.3

三、计税公式

=ROUND(MAX(L4*0.01*{3,10,20,25,30,35,45}-{0,2520,16920,31920,52920, 85920,181920},0),2)

4.4

四、记住重要的一步,累计计算完的个税需减去本月前已经预扣的个税后,才

是本月要扣的个税

END

注意事项

•如果本文对你有所帮助,记得投个票或点赞吧!

•若是仍有疑问,可以点击“我有疑问”留言,谢谢!

•

•

•

•-----精心整理,希望对您有所帮助!

•

•。

2019年最新个税计算Excel模版

2019年最新个税计算Excel模版假设还是按原来一样,采用每个月一张表。

人员这个是每月变动的,现在要计算2019年12月的个人所得税,你会怎么做?一所有表格的公式一模一样,现在以12月这个表进行说明。

都是超级复杂的公式,你学会复制粘贴就行1.工资累计:=SUMPRODUCT(SUMIF(INDIRECT(ROW(INDIRECT('1:'&$G$1))&'月!A:A'),$A3,INDIRECT(ROW(INDIRECT('1:'&$G$1))&'月!b:b')))2.扣除累计:=SUMPRODUCT(SUMIF(INDIRECT(ROW(INDIRECT('1:'&$G$1))&'月!A:A'),$A3,INDIRECT(ROW(INDIRECT('1:'&$G$1))&'月!f:f')))说明:扣除指免征额+三险一金+专项扣除。

3.前N个月个税累计:=IF($G$1=1,0,SUMPRODUCT(SUMIF(INDIRECT(ROW(INDIRECT('1:'&$G$1-1))&'月!A:A'),$A3,INDIRECT(ROW(INDIRECT('1:'&$G$1-1))&'月!G:G'))))4.个人所得税:=ROUND(MAX((H3-I3)*{0.03;0.1;0.2;0.25;0.3;0.35;0.45}-{0;2520;16920;31920;52920;85920;181920},0)-J3,2)以上4条公式缺一不可,必须完整。

二注意事项说明:01 G1是采用自定义单元格格式:0月,实际输入的时候只输入数字就行。

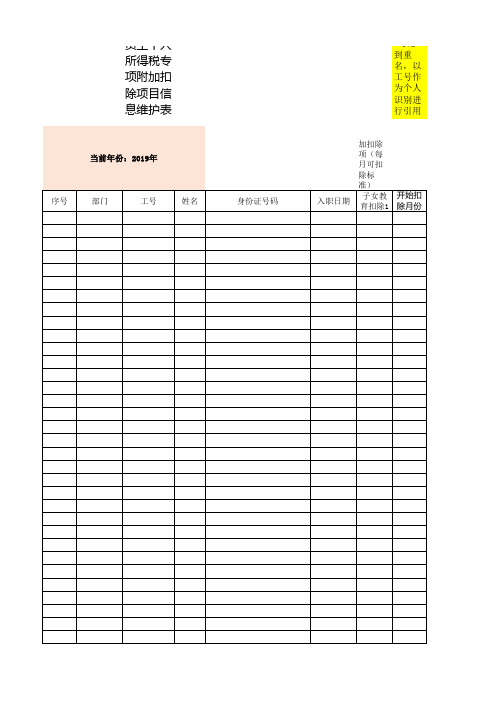

2019新个人所得税计算表(含公式)

当前年份:2019年 序号 部门 工号 姓名 身份证号码

考虑到重名,以工号作为个人

专项附加扣除项(每月可扣除标准) 子女教 开始扣 子女教 入职日期 育扣除1 除月份 育扣除2

虑到重名,以工号作为个人识别进行引用

项(每月可扣除标准) 开始扣 子女教 开始扣 除月份 育扣除3 除月份

住房租 金扣除

开始扣 除月份

住房贷 款扣除

开始扣 除月份

姓名列填充色如为红色,表示E列未填写(必填) 赡养老 开始扣 学历继续 开始扣 资格继 人扣除 除月份 教育扣除 除月份 续教育 扣除

2000

1

未填写(必填) 开始扣 除月份

大病医 开始扣 疗扣除 除月份

Hale Waihona Puke

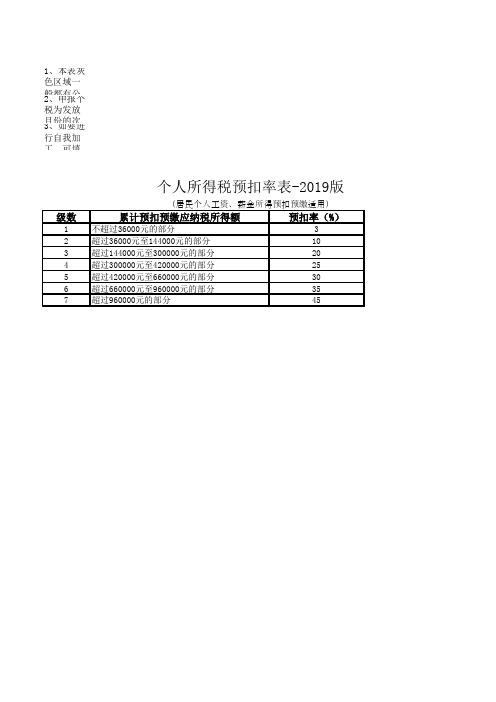

2019年工资表-带最新个税计算(累计预扣法)

1、本表灰色区域一般都有公式,清除前请看好

2、申报个税为发放月份的次月,所以一个纳税年度内应纳的个人所得税应以发放时间为准

3、如要进行自我加工,可填加行或列,但尽量不要在有公式的行或列所在行点击增加,比如表中最下方的合计行

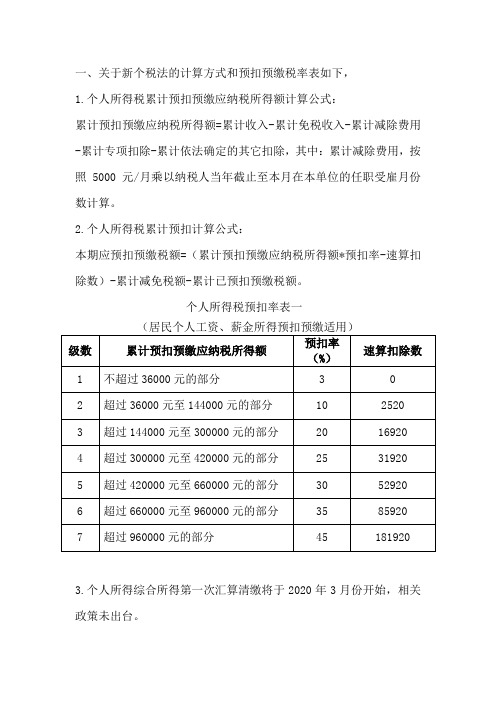

个人所得税预扣率表-2019版

(居民个人工资、薪金所得预扣预缴适用)

级数累计预扣预缴应纳税所得额预扣率(%)

1不超过36000元的部分3

2超过36000元至144000元的部分10

3超过144000元至300000元的部分20

4超过300000元至420000元的部分25

5超过420000元至660000元的部分30

6超过660000元至960000元的部分35

7超过960000元的部分45

得税应以发放时间为准

所在行点击增加,比如表中最下方的合计行。

用)

速算扣除数

2520

16920

31920

52920

85920

181920。

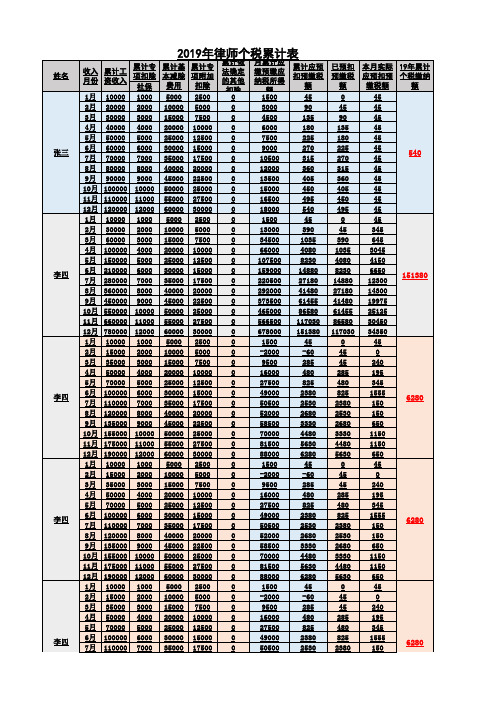

2019新个税年累计表(自带计算公式)

19年累计 个税缴纳

额 540

151380

6280

6280

6280

李四

8月 120000 8000 40000 20000

0

9月 135000 9000 45000 22500

0

10月 155000 10000 50000 25000

0

11月 175000 11000 55000 27500

0

12月 190000 12000 60000 30000

0

16000

480

5月 70000 5000 25000 12500

0

27500

825

6月 100000 6000 30000 15000

0

49000

2380

7月 110000 7000 35000 17500

0

50500

2530

已预扣 预缴税

额

0 45 90 135 180 225 270 315 360 405 450 495 0 45 390 1035 4080 8230 14880 27180 41480 61455 86580 117030 0 45 45 285 480 825 2380 2530 2680 3330 4480 5630 0 45 45 285 480 825 2380 2530 2680 3330 4480 5630 0 45 45 285 480 825 2380

0

-2000

-60

3月 35000 3000 15000 7500

0

9500

285

4月 50000 4000 20000 10000

0

16000

480

2019年新版个税计算方法

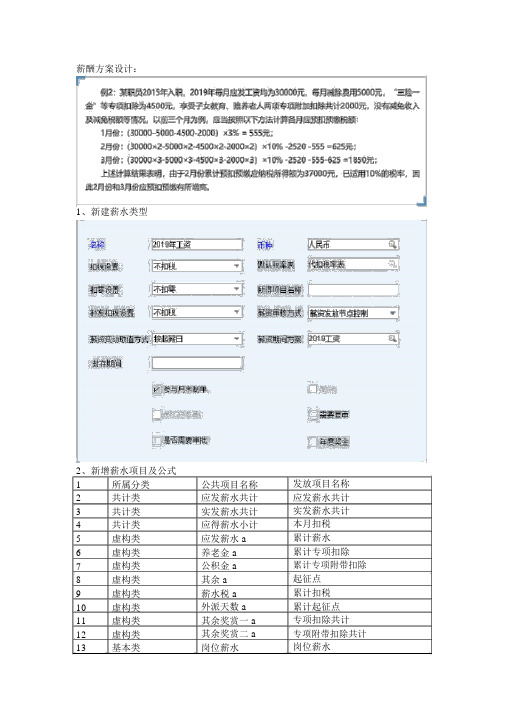

薪酬方案设计:1、新建薪水类型2、新增薪水项目及公式1所属分类公共项目名称2共计类应发薪水共计3共计类实发薪水共计4共计类应得薪水小计5虚构类应发薪水 a6虚构类养老金 a7虚构类公积金 a8虚构类其余 a9虚构类薪水税 a10虚构类外派天数 a 11虚构类其余奖赏一 a 12虚构类其余奖赏二 a 13基本类岗位薪水发放项目名称应发薪水共计实发薪水共计本月扣税累计薪水累计专项扣除累计专项附带扣除起征点累计扣税累计起征点专项扣除共计专项附带扣除共计岗位薪水14财务待扣缴类扣基本养老保险扣基本养老保险15财务待扣缴类扣基本医疗保险扣基本医疗保险16财务待扣缴类扣失业保险扣失业保险17财务待扣缴类扣住宅公积金扣住宅公积金18财务待扣缴类扣公司年金扣公司年金19财务待扣缴类扣房租水电费儿女教育20财务待扣缴类扣工会会费持续教育21财务待扣缴类扣话费重病医疗22财务待扣缴类扣借钱住宅贷款利息23财务待扣缴类其余代扣代缴住宅租金24财务待扣缴类重病兼顾奉养老人25中间计算类特别年功工龄税率26中间计算类速扣数速扣数27中间计算类应税所得额扣税基数公式:应发薪水共计:各薪水项共计,各单位依据自己需要进行编写。

实发薪水共计: { 薪水项目 : 应发薪水共计 } - {薪水项目:本月扣税}-{ 薪水项目 : 专项扣除共计 }本月扣税:假如{薪水项目:扣税基数} * {薪水项目 :税率} -{薪水项目 : 累计扣税 }-{薪水项目 : 速扣数 }> 0则{薪水项目: 扣税基数 }*{薪水项目 : 税率 }- {薪水项目 : 累计扣税 } - {薪水项目 : 速扣数 }不然 0起征点: 5000累计薪水、累计专项扣除、累计专项附带扣除、累计扣税、累计起征点:选择其余数据源 - 薪水,点右侧函数选择薪水统计数 - 绝对时间段,选择薪水类型,薪水项目对应选择以下:累计薪水 - 应发薪水共计累计累计专项扣除 - 专项扣除共计累计专项附带扣除 - 专项附带扣除共计累计扣税 - 本月扣税累计起征点 - 起征点开端年度和时期依据各单位薪水采纳新计税算法时期为开端时期。

2019年新个税工资表模板(带公式)

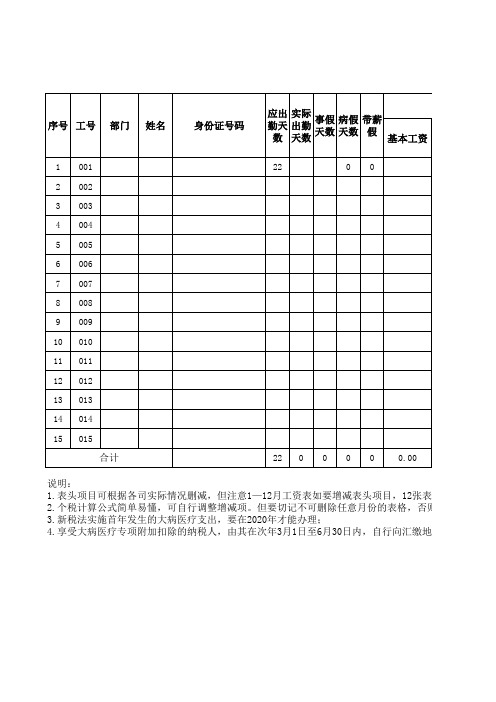

说明:

1.表头项目可根据各司实际情况删减,但注意1—12月工资表如要增减表头项目,12张表要同时增减,避

2.个税计算公式简单易懂,可自行调整增减项。

但要切记不可删除任意月份的表格,否则将会影响应纳

3.新税法实施首年发生的大病医疗支出,要在2020年才能办理;

4.享受大病医疗专项附加扣除的纳税人,由其在次年3月1日至6月30日内,自行向汇缴地主管税务机关办

目,12张表要同时增减,避免因增列导致计算公式失效;的表格,否则将会影响应纳所得税额公式的计算;

行向汇缴地主管税务机关办理汇算清缴申报时扣除。

2019年5月xx公司员工工资表。

2019年含个税6项专项附加扣除工资表模板(全年计算含公式)

固定工资补贴绩效等收入小计基本养老保险123456=3+4+578小蚂蚁130,000.0030,000.005,000.004,500.00小蚂蚁230,000.0030,000.005,000.004,500.00小蚂蚁330,000.0030,000.005,000.004,500.00小蚂蚁430,000.0030,000.005,000.004,500.00小蚂蚁530,000.0030,000.005,000.004,500.00小蚂蚁630,000.0030,000.005,000.004,500.00小蚂蚁730,000.0030,000.005,000.004,500.00小蚂蚁830,000.0030,000.005,000.004,500.00小蚂蚁930,000.0030,000.005,000.004,500.00小蚂蚁1030,000.0030,000.005,000.004,500.00小蚂蚁1130,000.0030,000.005,000.004,500.00小蚂蚁1230,000.0030,000.005,000.004,500.00合计########0.000.00#########60,000.0054,000.001、本表适用于每月2、本表未考虑非居3、本表未考虑各种姓名身份证号费用收入基本医疗保险失业保险住房公积金专项扣除小计赡养老人子女教育9101112=8+9+10+1113144,500.002,000.004,500.002,000.004,500.002,000.004,500.002,000.004,500.002,000.004,500.002,000.004,500.002,000.004,500.002,000.004,500.002,000.004,500.002,000.004,500.002,000.004,500.002,000.000.000.000.0054,000.0024,000.000.00专项扣除继续教育住房租金住房贷款利息专项附加小计年金商业健康保险15161718=13+14+15+16+171920 2,000.002,000.002,000.002,000.002,000.002,000.002,000.002,000.002,000.002,000.002,000.002,000.000.000.000.0024,000.000.000.00专项附加扣除其他扣税延养老保险其他扣除小计当月应纳税所得额累计应纳税所得额累计应纳税额前期累计已缴税额2122=20+2123=6-7-12-18-2224=23+上月24列,1月本列等于23列25=24*预扣税率-速算扣除数26=上月25列,1月本列为零0.0018,500.0037,000.001,180.00555.000.0018,500.0037,000.001,180.00555.000.0018,500.0037,000.001,180.00555.000.0018,500.0037,000.001,180.00555.000.0018,500.0037,000.001,180.00555.000.0018,500.0037,000.001,180.00555.000.0018,500.0037,000.001,180.00555.000.0018,500.0037,000.001,180.00555.000.0018,500.0037,000.001,180.00555.000.0018,500.0037,000.001,180.00555.000.0018,500.0037,000.001,180.00555.000.0018,500.0037,000.001,180.00555.000.000.00222,000.00444,000.0014,160.006,660.00其他扣除税款计算本月应补税额27=25-26625.00625.00625.00625.00625.00625.00625.00625.00625.00625.00625.00625.007,500.00。

2019年含个税6项专项附加扣除工资表模板(全年计算含公式)

固定工资补贴绩效等收入小计基本养老保险123456=3+4+57830,000.0030,000.005,000.004,500.0030,000.0030,000.005,000.004,500.0030,000.0030,000.005,000.004,500.0030,000.0030,000.005,000.004,500.0030,000.0030,000.005,000.004,500.0030,000.0030,000.005,000.004,500.0030,000.0030,000.005,000.004,500.0030,000.0030,000.005,000.004,500.0030,000.0030,000.005,000.004,500.0030,000.0030,000.005,000.004,500.0030,000.0030,000.005,000.004,500.0030,000.0030,000.005,000.004,500.00合计360,000.000.000.00360,000.0060,000.0054,000.001、本表适用于每月单2、本表未考虑非居民3、本表未考虑各种免姓名身份证号费用收入专项扣除基本医疗保险失业保险住房公积金专项扣除小计赡养老人子女教育9101112=8+9+10+1113144,500.002,000.004,500.002,000.004,500.002,000.004,500.002,000.004,500.002,000.004,500.002,000.004,500.002,000.004,500.002,000.004,500.002,000.004,500.002,000.004,500.002,000.004,500.002,000.000.000.000.0054,000.0024,000.000.00继续教育住房租金住房贷款利息专项附加小计年金商业健康保险15161718=13+14+15+16+1719202,000.002,000.002,000.002,000.002,000.002,000.002,000.002,000.002,000.002,000.002,000.002,000.000.000.000.0024,000.000.000.00专项附加扣除其他扣税延养老保险其他扣除小计当月应纳税所得额累计应纳税所得额累计应纳税额前期累计已缴税额2122=20+2123=6-7-12-18-2224=23+上月24列,1月本列等于23列25=24*预扣税率-速算扣除数26=上月25列,1月本列为零0.0018,500.00222,000.0027,480.0023,780.000.0018,500.00222,000.0027,480.0023,780.000.0018,500.00222,000.0027,480.0023,780.000.0018,500.00222,000.0027,480.0023,780.000.0018,500.00222,000.0027,480.0023,780.000.0018,500.00222,000.0027,480.0023,780.000.0018,500.00222,000.0027,480.0023,780.000.0018,500.00222,000.0027,480.0023,780.000.0018,500.00222,000.0027,480.0023,780.000.0018,500.00222,000.0027,480.0023,780.000.0018,500.00222,000.0027,480.0023,780.000.0018,500.00222,000.0027,480.0023,780.000.000.00222,000.002,664,000.00329,760.00285,360.00其他扣除税款计算本月应补税额27=25-263,700.003,700.003,700.003,700.003,700.003,700.003,700.003,700.003,700.003,700.003,700.003,700.0044,400.00。

2019新个税工资自动计算表(含公式)

法定节假 日加班工

资 2068.97

补贴1 500.00

补贴2 300.00

其他应加

应发工资

养老保险- 医疗保险个人 8% 个人 2%

800.00 18651.73 1200.00 300.00

失业保险- 大病医疗 个人 0.3% 保险-个人

公积金-个 人 8%

代扣个人 所得税

实发工资

合并计税

计税工资

专项扣除年度累计 专项扣除年度累计

-子女教育

-继续教育

45.00

90.00

1200.00 709.88 15106.85 500.00 42538.33

10000.00

专项扣除 专项扣除年度累 专项扣除年 当月前年度

年度累计- 计-住房贷款利 度累计-住房 累计个税总

赡养老人

息

租金

额

当月前年度 累计个人收

入总额

当月前年度累计 个人承担社保公

积金总额

年度发放第 几次工资

10000.00

7000.00

1023.95

131460.00

28328.40

10.00

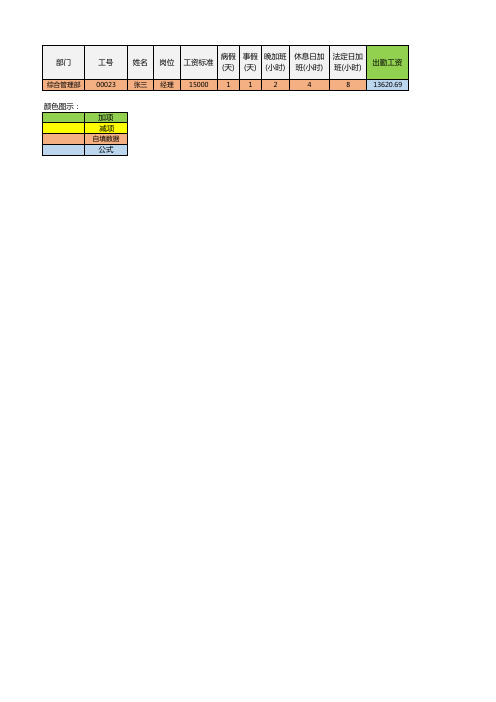

部门 综合管理部

工号 00023

姓名

岗位

工资标准

病假 (天)

事假 (天)

晚加班 (小时)

休息日加 班(小时)

法定日加 班(小时)

出勤工资

张三 经理 15000

1

1

2

4

8

13620.69

颜色图示:

加项 减项 自填数据 公式

病假工资 晚加班工

(60%标准)

资

413.79

258.62

休息日加 班工资

689.66

2019年工资表-新个税-累计预扣法-带公式

注:本月实际应出勤天数 制表人:

21 复核: 批准人:

工资表2019年3月

专项附加扣除 住房贷 款利息 继续教 育 其他扣除 允许扣 商业健康 税延养 财产原值 除的税 保险 老保险 费 200.00 累计情况 专项附加扣 除 4,500.00 4,500.00 减按计 税比例 其他扣除 600.00 600.00 50% 应纳税所得 额 26,100.00 13,133.01 5,349.86 44,582.87

住房租金 1,500.00

小计 1,500.00 -

年金

小计 200.00 -

收入 46,200.00 31,200.00 25,032.86 102,432.86

减除费用 15,000.00 15,000.00 15,000.00

ห้องสมุดไป่ตู้

专项扣除 3,066.99 4,683.00 -

-

1,500.00

-

序 号

单 位

部 门

姓 名

居 应发工资 民 身 职位 份 小时工 事假 病假 其他 补发 午餐 其他 证 工资标准 缺勤扣款 资 (时) (时) 扣款 工资 补助 补贴 号 15000 10000 8000 86.21 57.47 45.98 0 -

专项扣除 基本养老保 险费 270.96 720.00 基本医疗保 失业保险 险费 费 104.60 183.00 6.77 18.00 子女教 赡养老 育 人

1,500.00

-

200.00

-

-

-

200.00

45,000.00

7,749.99

税款计算 实发工资 应纳税额 783.00 393.99 160.50 1,337.49 减免税额 80.25 80.25 应补(退) 已扣缴税额 税额 521.40 262.06 52.37 835.83 261.60 131.93 27.89 421.42 15,158.40 9,265.74 6,831.12 31,255.26

2019年新个人所得税计算方法

一、关于新个税法的计算方式和预扣预缴税率表如下,1.个人所得税累计预扣预缴应纳税所得额计算公式:累计预扣预缴应纳税所得额=累计收入-累计免税收入-累计减除费用-累计专项扣除-累计依法确定的其它扣除,其中:累计减除费用,按照5000元/月乘以纳税人当年截止至本月在本单位的任职受雇月份数计算。

2.个人所得税累计预扣计算公式:本期应预扣预缴税额=(累计预扣预缴应纳税所得额*预扣率-速算扣除数)-累计减免税额-累计已预扣预缴税额。

个人所得税预扣率表一3.个人所得综合所得第一次汇算清缴将于2020年3月份开始,相关政策未出台。

例1:如老员工2019年3月向单位首次报送其正在上幼儿园的4岁女儿相关信息。

则当月3月份该员工可在本单位发工资时扣除子女教育支出3000元(1000元/月×3个月)。

例2:如果该员工女儿在2019年3月份刚满3周岁,则可以扣除的子女教育支出仅为1000元(1000元/月×1个月)。

例3:如某员工2019年3月新入职本单位开始领工资,其5月份才首次向单位报送正在上幼儿园的4岁儿女相关信息。

则当5月份该员工可在本单位发工资时扣除的子女教育支出金额为3000元(1000元/月×3个月)。

例4:某职员2015年入职,2019年每月应发工资均为10000元,每月减除费用5000元,“三险一金”等专项扣除为1500元,从1月起享受子女教育专项附件扣除1000元,没有减免收额等情况,以前三个月为例,应当按照以下方法计算预扣预缴税额1月份:(10000-5000-1500-1000)×3%=75元;2月份:(10000×2-5000×2-1500×2-1000×2)×3%=75元;3月份:(10000×3-5000×3-1500×3-1000×3)×3%=75元;进一步计算可知,该纳税人全年累计预扣预缴应纳税所得额为30000元,直使用3%的税率,因此个月应预扣预缴的税款相同。

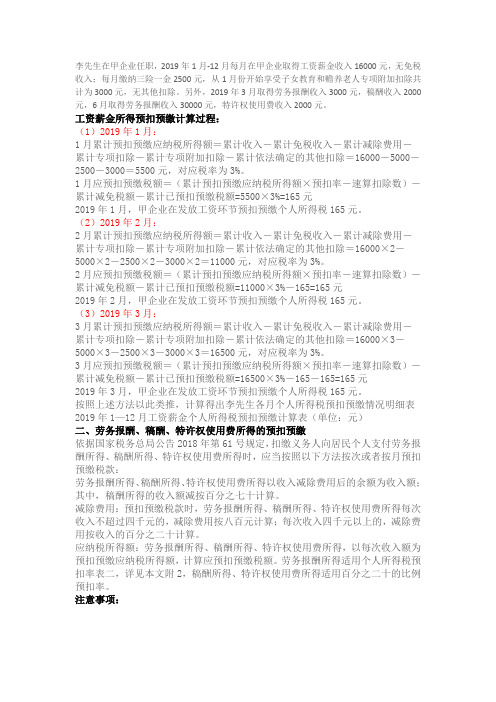

李先生在甲企业任职

李先生在甲企业任职,2019年1月-12月每月在甲企业取得工资薪金收入16000元,无免税收入;每月缴纳三险一金2500元,从1月份开始享受子女教育和赡养老人专项附加扣除共计为3000元,无其他扣除。

另外,2019年3月取得劳务报酬收入3000元,稿酬收入2000元,6月取得劳务报酬收入30000元,特许权使用费收入2000元。

工资薪金所得预扣预缴计算过程:(1)2019年1月:1月累计预扣预缴应纳税所得额=累计收入-累计免税收入-累计减除费用-累计专项扣除-累计专项附加扣除-累计依法确定的其他扣除=16000-5000-2500-3000=5500元,对应税率为3%。

1月应预扣预缴税额=(累计预扣预缴应纳税所得额×预扣率-速算扣除数)-累计减免税额-累计已预扣预缴税额=5500×3%=165元2019年1月,甲企业在发放工资环节预扣预缴个人所得税165元。

(2)2019年2月:2月累计预扣预缴应纳税所得额=累计收入-累计免税收入-累计减除费用-累计专项扣除-累计专项附加扣除-累计依法确定的其他扣除=16000×2-5000×2-2500×2-3000×2=11000元,对应税率为3%。

2月应预扣预缴税额=(累计预扣预缴应纳税所得额×预扣率-速算扣除数)-累计减免税额-累计已预扣预缴税额=11000×3%-165=165元2019年2月,甲企业在发放工资环节预扣预缴个人所得税165元。

(3)2019年3月:3月累计预扣预缴应纳税所得额=累计收入-累计免税收入-累计减除费用-累计专项扣除-累计专项附加扣除-累计依法确定的其他扣除=16000×3-5000×3-2500×3-3000×3=16500元,对应税率为3%。

3月应预扣预缴税额=(累计预扣预缴应纳税所得额×预扣率-速算扣除数)-累计减免税额-累计已预扣预缴税额=16500×3%-165-165=165元2019年3月,甲企业在发放工资环节预扣预缴个人所得税165元。