行为金融学基础文献

行为金融学(第一章)

引言概述:行为金融学是一门将心理学和经济学结合起来研究人们投资和决策行为的学科。

通过研究人类的行为模式和认知偏差,行为金融学试图解释为什么人们在投资决策中往往会出现非理性行为,从而进一步揭示市场行为背后的心理原因。

本文将对行为金融学的第一章进行详细阐述,包括理论基础、决策过程和认知偏差等方面。

正文内容:1.理论基础1.1行为金融学的起源行为金融学是由传统金融学和心理学相结合而成的学科,起源于1980年代。

傅尔德和肯特纳等学者首次提出了行为金融学的概念,并提出了人们在投资决策中存在着非理性行为。

1.2行为金融学的理论框架行为金融学的理论框架包括认知心理学、行为经济学和实证金融学等多个学科的内容。

认知心理学研究人们的思维方式和对信息的处理方式,行为经济学研究人们的行为模式和决策规律,实证金融学研究市场行为和投资效应。

1.3行为金融学的价值和应用行为金融学的研究成果可以帮助投资者理解市场行为背后的心理原因,更好地进行投资决策。

行为金融学也提供了更全面的投资策略,比如基于认知偏差的交易策略等。

2.决策过程2.1决策理论的基本原理决策理论研究人们在面临不确定性和风险时做出决策的过程。

基于效用理论,人们在决策中追求最大化的效用,但实际情况中往往存在认知偏差。

2.2决策的认知偏差保守主义偏差:人们在新信息面前往往保持原有观点,对新信息的接受存在偏差。

锚定效应:人们在做决策时容易受到周围环境的影响,产生特定的心理锚点。

过度自信:人们对自己的能力和知识容易过度自信,影响投资决策的准确性。

前景理论:人们在对待利益和损失时表现出不对称的态度,对损失更为敏感。

群体决策偏差:人们在群体决策中容易受到他人的影响,忽视个人观点。

3.认知偏差3.1选择框架选择框架研究人们如何对不同选项进行分类和选择。

人们在对待相同概率的风险时,会受到不同的选择框架的影响,偏好避免损失。

3.2信息处理信息过载:人们在面对大量信息时容易选择性检索和过滤信息,造成信息过载。

行为金融学文献26hedge funds and the technology bubble

ii

Technology stocks on Nasdaq rose to unprecedented levels during the two years leading up to March 2000. Ofek and Richardson (2002) estimate that at the peak, the entire internet sector, comprising several hundred stocks, was priced as if the average future earnings growth rate across all these firms would exceed the growth rates experienced by some of the fastest growing individual firms in the past, and, at the same time, the required rate of return would be 0% for the next few decades. By almost any standard, these valuation levels are so extreme that this period appears to be another episode in the history of asset price bubbles. Shiller (2000) argues that the stock price increase was driven by irrational euphoria among individual investors, fed by an emphatic media, which maximized TV ratings and catered to investor demand for pseudo-news. Of course, only few economists doubt that there are both rational and irrational market participants. However, there are two opposing views about whether rational traders correct the price impact of behavioral traders. Proponents of the efficient markets hypothesis (Friedman 1953 and Fama 1965) argue that rational speculative activity would eliminate not only riskless arbitrage opportunities, but also other forms of mispricing whose exploitation may require imperfectly hedged and therefore risky trades. The latter case clearly applies to the technology bubble, as there does not exist a close substitute that could be used to hedge a short position in the technology sector. In contrast, the literature on limits to arbitrage points out that various factors such as noise trader risk, agency problems, and synchronization risk may constrain arbitrageurs and allow mispricing to persist. Moreover, some models indicate that rational investors might find it optimal to ride bubbles for a while before attacking them, making the actions of rational investors destabilizing rather than stabilizing. To shed some light on these issues, we examine empirically the response of hedge funds to the growth of the technology bubble. Hedge funds are among the most sophisticated investors— probably closer to the ideal of “rational arbitrageurs” than any other class of investors. Our aim is to find out whether sophisticated speculators were indeed a correcting force during the bubble period. Our study is unusual in that we look directly at hedge fund holdings. In general, data on 1

行为金融学研究综述

行为金融学研究综述行为金融学研究综述引言行为金融学是一门相对较新的学科领域,它通过关注人们在金融决策中的行为模式和倾向,揭示了金融市场中的很多现象和问题。

本文旨在对行为金融学的研究进行综述,从理论基础、主要研究领域、方法论及对金融市场的影响等方面进行分析和总结。

一、理论基础行为金融学的理论基础主要源于心理学和经济学的交叉研究,尤其是关于人们决策行为的相关理论和观点。

在心理学领域中,行为金融学主要借鉴了认知心理学和实验心理学的研究成果。

其中,认知心理学关注人们决策过程中的认知偏差和限制,实验心理学则通过实验证据揭示人们在特定条件下的行为倾向。

经济学对行为金融学的理论构建和分析也起到了重要作用。

传统的经济学理论通常假设理性决策者在面对信息不完全和风险时,能够做出最佳的经济决策。

然而,行为金融学的出现质疑了这种假设,认为人们在实际决策过程中往往受到情绪、心理偏差和社会因素的影响,从而导致非理性的决策。

二、主要研究领域行为金融学的研究范围广泛,主要包括以下几个领域:1. 决策心理学:研究人们决策的认知过程、心理偏差和风险态度。

其中,前景理论和期望效用理论是行为金融学中的两个重要理论模型。

前景理论认为人们在面对风险时,存在着风险规避和风险寻求的不对称行为。

期望效用理论则主要研究人们决策时对效用的感知与评估。

2. 资产定价:研究资本市场中价格波动的原因和特征。

传统的资产定价模型通常基于理性投资者的假设,认为市场价格会自动回归到公允价值。

然而,行为金融学认为投资者情绪和心理偏差会导致市场价格与真实价值之间的偏离,并产生价格泡沫和过度买卖等现象。

3. 市场行为:研究投资者的行为动机、交易行为和市场交易的影响因素。

行为金融学研究发现,投资者情绪和心理偏差往往会影响他们对市场中的股票或资产的决策和操作行为,从而导致市场交易的不稳定和非理性。

4. 金融风险管理:研究金融市场中的风险管理策略和决策行为。

行为金融学认为,投资者往往根据过去的经验和情绪倾向来评估风险和制定风险管理策略,而不仅仅是基于理性的决策。

行为金融学论文(5篇)

行为金融学论文(5篇)行为金融学论文(5篇)行为金融学论文范文第1篇曾在解释金融市场现象方面取得了巨大胜利的传统金融学,是以理性人和无摩擦市场假设为理论前提,以现代资产组合理论和资本资产定价理论为核心的一套金融学理论。

20世纪中叶,随着Markowitz(1952)的现代组合投资理论、Modi-gliani和Miller(1958)的MM定理、Fama(1970,1991)的有效市场假说,以及Bloack、Scholes和Merton(1973)的期权定价理论的逐一建立,基于这些理论内容的传统金融学确立了其在金融投资领域的主导地位。

Stephen(2021)总结了现代金融理论的传统讨论范式,他认为,现代金融理论内涵包括:有效市场、组合投资、资产定价、期权定价、MM 定理和托付成本,所涉及学科有经济学、金融学和数学,其理论规律是将简单的金融市场现象抽象成为简洁的数学模型。

传统金融学的核心理论假设是有效市场假说,强调资产的市场价格可以快速并充分反映全部与资产相关的外部及内部信息。

传统金融学理论把投资者看作是理性人,即投资者在从事经济活动时总是理性的,试图追求收益最大化以及成本最小化,并且投资者是风险厌恶型,即面对不同资产的风险态度全都,投资者对价格收益分布的估量是无偏的,且满意贝叶斯过程,因此,证券价格能够充分反映全部交易参加者对信息的理解和认同;价格则表现为随机闲逛,具有不行猜测性,市场投资者无法猎取长期稳定超额利润。

Shleifer(2000)认为,有效市场是建立在以下三个不断弱化的假设条件,一是投资者是理性的,即能够理性地评估证券的公允价格;二是即使投资者是非理性的,但由于投资者的交易行为具有随机性,因而能够抵消彼此对市场价格的影响;三是即使部分投资者有相同的非理,同样不能够维持资产价格过大的偏差,由于理性投资者能够通过套利策略使价格回归理性。

Shleifer还指出,理性投资者和完全套利两条假设缺一不行,假如投资者完全理性,就没有力气来扰乱最初的有效市场,价格也就不会偏离有效价值水平。

【行为金融学】行为金融学文献讲解

行为金融学文献讲解-卖方分析师的交易利益及声誉激励一、简介该文主要研究了卖方分析师面临的交易利益激励以及建立声誉的激励。

1、运用特别的数据本文验证了乐观的分析师、高声誉的分析师都能够为券商带来更多的经纪业务。

2、因此分析师就面临着一个利益冲突及选择,是选择实事求是以建立更高的声誉还是用有乐观偏向的盈利预测这种会误导投资者的方式来得到交易佣金的短期增加。

3、作者在本文中发现在均衡状态下预测的乐观倾向依然存在(控制了分析师和券商的附属关系后这种乐观倾向依然存在)4、在当时投行机构结构变革的时期本文的结果可能会有很重要的政策含义。

二、背景1、卖方分析师和投资银行的利益冲突当时成为主要媒体、监管机构以及学术圈关注的焦点,这也导致了美国的监管机构和美国10家最主要的投资银行之间达成了证券研究部门与投行以及经纪业务部门独立分开的协议。

这项协议的主要目的是为了使得分析师的研究和证券交易相分离,以避免分析师由于经纪业务的利益冲突而做出有偏的盈利预测。

2、然而作者认为监管机构把分析师和投行之间的利益冲突简单地认定为经纪业务的利益冲突是不恰当的;这种利益冲突在现实中已经出现很长时间了,但是由于数据的缺失,学术方面还未对这一现象进行细致的研究。

作者此篇文章的研究从实证上证明了乐观的分析师会为证券公司带来更多的经纪业务,使得分析师有上偏盈利预测和评价的激励。

3、但是分析师这部分的激励会受到声誉机制的限制。

因为分析师和投资者是一个不断重复的信息交互的关系,投机行为会给分析师的未来带来负面影响。

这种情况下分析师就必须在使用欺骗的手段获得更多佣金的短期利益和从建立声誉而带来的长期利益之间进行权衡。

本文中作者实证了有更高声誉的分析师在未来能够为所在券商带来更多的交易量;作者还证1明了市场对分析师声誉的更新是一致的,分析师预测越准确获得的期末声誉就越高。

4、考虑这个问题的另外一个角度是对于投资者理性的不同认知。

新古典主义的观点认为投资者是理性的,“就像消费者会对商人卖给他们的东西会怀疑一样,专业的投资者也会对分析师给他们的预测进行怀疑从而抵消有偏的信息。

行为金融理论文献综述

行为金融理论文献综述行为金融理论文献综述相对于现代金融理论,行为金融学的发展历史并不很长。

从20世纪90年代,学术界开始形成了研究行为金融的热潮,大量的学者投身于行为金融方面的研究。

行为金融定义的讨论行为金融作为一个新兴的研究领城,虽然己经有了20多年的发展历史,但至今还没有一个为学术界所公认的严格定义。

Thaler(1993)认为行为金融就是“思路开放式金融研究”(open-minded 'finance),只要是对现实世界关注,考虑经济系统中的人有可能不是完全理性的,就可以认为是研究行为金融。

Lintner(1998)把行为金融学研究定义为“研先人类如何解释以及根据信息、做出决策”。

Olsen(1998)声称“行为金融学并不是试图去定义‘理性’的行为或者把决策打上偏差或错误的标记;行为金融学是寻求理解并预测进行市场心理决策过程的系统含义”。

Statman(1999)则认为金融学从来就未离开过心理学,一切行为均是基于心理考虑的结果,行为金融学与标准金融学的不同在于对心理、行为的观点有所不同。

Sheinn(2000)认为,行为金融是将行为科学、心理学和认知科学上的成果运用到金融市场中产生的学科,其主要研究方法,是基于心理学实验结果提出投资者决策时的心理特征假设来研究投资者的实际投资决策行为。

Russell (2000)对行为金融是这样定义的:(1)行为金融理论是传统经济学、传统金融理论、心理学研究以及决策科学的综合体。

(2)行为金融理论试图解释实证研究发现的与传统金融理论不一致的异常之处。

(3)行为金融理论研究投资者在做出判断时是怎样出错的,或者说是研究投资者是如何在判断中发生系统性的错误的。

从上述行为金融学家定义的行为金融概念可以得出如下结论,行为金融研究考虑到了人的不完全理性的本性,其研究需要运用行为科学和心理学知识,其研究对象是金融领域的相关现象及其本质。

行为金融的发展历史通常把行为金融的研究历史划分为三个阶段:1.早期行为金融研究。

《2024年行为金融学研究综述》范文

《行为金融学研究综述》篇一一、引言行为金融学是一门结合心理学、行为科学和金融学的交叉学科,它致力于研究金融市场中投资者行为及其对资产定价、市场波动和投资决策的影响。

随着金融市场的日益复杂化和投资者行为的多样化,行为金融学逐渐成为金融学领域的研究热点。

本文将对行为金融学的研究进行综述,以期为未来的研究提供参考。

二、行为金融学的基本理论行为金融学基于心理学和行为科学的理论,提出了与传统金融学不同的观点。

它认为,投资者的决策过程并非完全理性,而是受到心理、情感、认知等因素的影响。

因此,行为金融学强调研究投资者行为、市场情绪、心理偏差等因素对金融市场的影响。

三、行为金融学的主要研究领域1. 投资者行为研究:这是行为金融学最核心的研究领域,主要探讨投资者的心理特征、决策过程以及这些因素如何影响投资者的投资行为。

2. 资产定价与市场波动:研究心理偏差和市场情绪如何影响资产定价和市场的波动性,为投资者提供更为准确的投资策略。

3. 金融市场异象:针对金融市场中的一些异常现象,如封闭式基金折价、IPO溢价等,探讨其背后的行为因素。

4. 行为资产组合理论:研究投资者在投资组合选择过程中的心理和行为特征,以及这些特征如何影响投资者的资产配置。

四、行为金融学的研究方法行为金融学的研究方法主要包括实验法、调查法和实证分析法。

实验法通过设计实验环境,观察投资者在特定情境下的行为;调查法则是通过收集和分析数据来研究投资者行为的规律;实证分析法则通过运用统计分析等手段来检验理论和模型的有效性。

五、行为金融学的研究成果自行为金融学诞生以来,其在金融领域取得了丰富的研究成果。

首先,许多学者对投资者的心理偏差进行了深入研究,如过度自信、损失厌恶、锚定效应等。

这些研究揭示了投资者在决策过程中的心理特征和行为模式。

其次,行为金融学对资产定价和市场波动的解释也得到了越来越多的实证支持。

此外,行为金融学还为金融市场监管提供了新的思路和方法。

行为金融学文献综述

行为金融学文献综述行为金融学,就是将心理学尤其是行为科学的理论融入到金融学中,从微观个体行为以及产生这种行为的更深层次的心理、社会等动因来解释、研究和预测资本市场的现象和问题。

自1980年代以来,随着金融市场的发展和研究的深入,人们发现了金融市场中存在很多不能被传统金融学所解释的现象,比如股权滋价之谜、波动率之谜、封闭式基金之谜、股利之谜、小公司现象、一月份效应、价格反转、反应过度和羊群行为等等。

学者们将这些违背有效市场假说,传统金融学理论无法给出合理解释的现象称之为“异象”或“未解之谜”。

金融市场中存在的大“异象”对传统金融学产生了巨大冲击,尤其向有效市场假说提出严峻挑战。

因此,人们开始重新审视“完美的”传统金融学理论。

传统金融学理论把人看作是理性人,即人们在从事经济活动时总是理性的,追求收益最大化和成本最小化人们的估计是无偏的,满足贝叶斯过程。

因为人的假设与现实中人的决策行为有一定差异,所以人们开始关注人类行为及心理在决策中的作用,运用心理学的研究方法来研究金融问题,行为金融学应运而生。

从而金融学的研究焦点开始从“市场”研究转向“人类行为”研究。

心理因素在投资决策中的作用方面的研究可以追溯至1936年凯恩斯的“空中楼阁理论”,该理论认为投资者是非理性的,证券的价格取决于投资者共同的心理预期。

然而,真正意义上的行为金融学是由美国奥瑞格大学教授Burrel和Bauman(1951年)提出来的。

他们认为在对投资者的决策研究仅仅依赖于化的模型是不够的,还应该考虑投资者的某些相对固定的行为模式对决策的影响。

心理学Slovic(1972)教授从行为学角度研究了投资者的投资决策过程。

随后,Tversky 和Kahneman在1974年和1979年分别对投资者的决策行为进行了行为金融学研究,分别讨论了直觉驱动偏差和框架依赖的问题,从而奠定了行为金融学研究的基础。

20世纪80年代,金融市场中的大量“异象”被发现,推动了行为金融学的发展。

行为金融学经典文献(英文版)(pdf 47页)

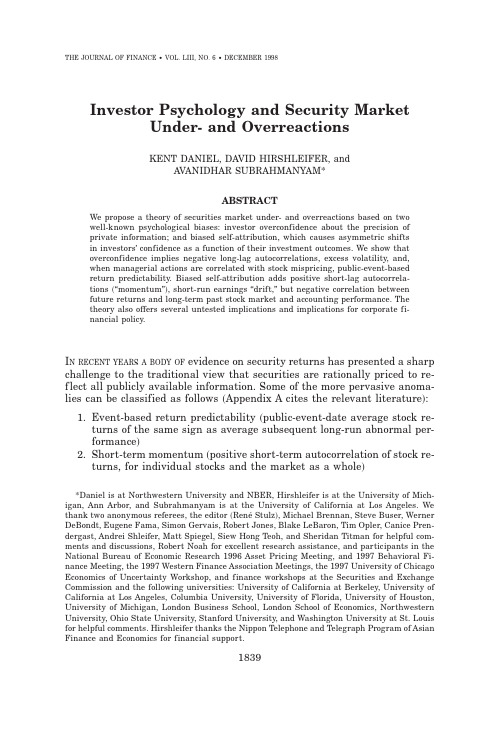

THE JOURNAL OF FINANCE • VOL. Байду номын сангаасIII, NO. 6 • DECEMBER 1998

Investor Psychology and Security Market Under- and Overreactions

KENT DANIEL, DAVID HIRSHLEIFER, and AVANIDHAR SUBRAHMANYAM*

*Daniel is at Northwestern University and NBER, Hirshleifer is at the University of Michigan, Ann Arbor, and Subrahmanyam is at the University of California at Los Angeles. We thank two anonymous referees, the editor ~René Stulz!, Michael Brennan, Steve Buser, Werner DeBondt, Eugene Fama, Simon Gervais, Robert Jones, Blake LeBaron, Tim Opler, Canice Prendergast, Andrei Shleifer, Matt Spiegel, Siew Hong Teoh, and Sheridan Titman for helpful comments and discussions, Robert Noah for excellent research assistance, and participants in the National Bureau of Economic Research 1996 Asset Pricing Meeting, and 1997 Behavioral Finance Meeting, the 1997 Western Finance Association Meetings, the 1997 University of Chicago Economics of Uncertainty Workshop, and finance workshops at the Securities and Exchange Commission and the following universities: University of California at Berkeley, University of California at Los Angeles, Columbia University, University of Florida, University of Houston, University of Michigan, London Business School, London School of Economics, Northwestern University, Ohio State University, Stanford University, and Washington University at St. Louis for helpful comments. Hirshleifer thanks the Nippon Telephone and Telegraph Program of Asian Finance and Economics for financial support.

行为金融学及其应用文献综述

(四)完善法律监管体系,提高客户风险意识。

银行应根据国家相关的法律法规及时调整自身的规章制度,规范互联网下第三方支付结算流程,增强对大额资金支付和对账的监控。

另外,对同第三方银行支付结算的违规问题早早着手,对该问题相关制度进行完善和更新,规范工作人员操作,强化工作人员的法律意识减少内部人员渎职违法行为。

此外,银行应对加入第三方支付的客户提示和预警支付信息泄露、伪造支付界面等高发风险,并且利用营业网点媒体宣传、手机银行或短信推送、官网公告等多种方式宣传防诈骗知识、安全防范措施和支付知识,引导并提高客户的风险防范意识,信息保护意识,预防欺诈,减少法律风险的产生。

(五)招募和培养复合型人才。

一方面商业银行需要大力招募具备金融相关知识和互联网信息技术的复合型人才以备足够的人才储备;另一方面要有针对性地培养在职老员工,例如对互联网技术员工定期开设金融知识课程培训,对精通金融知识的员工定期开设互联网技术课程培训,减少员工因专业能力不足而导致的不当操作,提升自身专业知识和技术水平,从员工自身层面上降低风险。

另外,为了调动员工的学习积极性,可以设立合理的奖励机制。

根据互联网环境和第三方业务需求制定人才培养方案,提高工作人员的素质和风险应对能力。

合理的银行人力资本结构将有利于银行有效地进行风险规避。

五、结论随着互联网第三方支付的发展,我国传统商业银行受到了极大的冲击,商业银行应正视其对支付结算风险造成的影响,寻求积极应对措施应对技术、信用、内控、法律和人才匮乏风险。

商业银行需要加大技术投入、强化技术保障,贯彻“断直连”、优化账户管理,加强内部控制、提高道德意识,完善法律监管体系、增强客户风险意识,招募和培养所需复合型人才,以降低支付结算风险,保障客户信息、账户资金安全,为自身发展注入了活力。

主要参考文献:[1]严凌.第三方支付对商业银行支付结算业务的影响[J].武汉金融,2019(1).[2]孙勇军,肖培连.互联网视角下第三方支付对商业银行支付结算的影响研究[J].财经界(学术版),2016(6).[3]郭跃碧.互联网环境下的银行支付结算风险及对策[J].时代金融,2018(35).[4]提云霞.互联网环境下的银行支付结算风险及对策[J].金融经济,2017(12).[5]孙茹亭.互联网环境下的银行支付结算风险及对策[J].会计师,2019(17).一、引言行为金融学,就是将心理学尤其是行为科学的理论融入到金融学中,从微观个体行为以及产生这种行为的更深层次的心理、社会等动因来解释、研究和预测资本市场的现象和问题。

《2024年行为金融学研究综述》范文

《行为金融学研究综述》篇一一、引言行为金融学,作为金融学与心理学的交叉学科,旨在研究投资者在金融市场中的实际决策过程及其影响因素。

与传统的金融理论相比,行为金融学更注重人的心理和行为对金融市场的影响,提供了对金融市场现象的全新解释。

本文将对行为金融学的研究进行综述,探讨其发展历程、主要理论、实证研究及未来研究方向。

二、行为金融学的发展历程行为金融学的起源可以追溯到20世纪50年代,当时一些学者开始质疑传统金融理论的假设是否与现实相符。

随着心理学在金融领域的应用,行为金融学逐渐形成并发展。

其发展大致可分为三个阶段:初步形成阶段、理论体系构建阶段和实证研究阶段。

三、行为金融学的主要理论1. 心理账户理论:指个体在心理上将财富划分为不同的账户,并对不同账户的资金进行不同的处理。

这种心理账户的存在导致投资者在决策时可能出现偏差。

2. 损失厌恶理论:指人们面对同等数量的收益和损失时,往往更加重视损失。

这一心理特征导致投资者在面对风险时表现出过度保守或过度冒险的行为。

3. 过度自信理论:指投资者往往对自己的判断过于自信,忽视市场中的不确定性,导致过度交易和过度反应。

四、行为金融学的实证研究行为金融学通过大量的实证研究验证了其理论的正确性。

例如,学者们通过研究股票市场、房地产市场等金融市场的数据,发现投资者的实际决策过程往往受到心理和行为因素的影响,而非传统金融理论所假设的完全理性。

此外,行为金融学还研究了投资者在投资过程中的情绪、认知和决策过程等因素对投资结果的影响。

五、行为金融学的应用行为金融学的应用领域十分广泛,包括金融市场分析、投资策略制定、风险管理等。

在金融市场分析方面,行为金融学可以帮助我们更好地理解市场中的异常现象和波动;在投资策略制定方面,行为金融学可以帮助投资者制定更加合理的投资策略,避免过度交易和过度反应;在风险管理方面,行为金融学可以帮助金融机构更好地评估和管理风险。

六、未来研究方向尽管行为金融学已经取得了较大的发展,但仍有许多问题需要进一步研究。

《2024年行为金融学研究综述》范文

《行为金融学研究综述》篇一一、引言行为金融学,作为金融学与心理学的交叉学科,旨在研究投资者在金融市场中的实际决策过程及其影响因素。

它挑战了传统金融学中的理性人假设,提出了人的行为和心理因素在金融决策中的重要作用。

本文旨在全面梳理行为金融学的研究现状,对其发展历程、主要研究领域及成果进行综述。

二、行为金融学的发展历程行为金融学起源于20世纪50年代的心理学和金融学的交叉研究。

早期,心理学家通过实验研究人的决策过程,而经济学家则关注市场效率与价格形成机制。

随着研究的深入,人们发现传统金融学的理性人假设与现实存在较大差距,于是行为金融学逐渐兴起。

三、行为金融学的主要研究领域1. 投资者行为研究投资者行为研究是行为金融学的核心领域之一。

该领域主要研究投资者的心理偏差、认知误区、情感因素等如何影响其投资决策。

如过度自信、损失厌恶、锚定效应等心理现象均是该领域研究的重点。

2. 市场异象研究市场异象是指无法用传统金融学理论解释的金融市场现象。

行为金融学通过对这些异象进行研究,试图揭示其背后的心理和行为因素。

如股票溢价之谜、封闭式基金之谜等都是市场异象研究的典型案例。

3. 金融市场预测与风险管理行为金融学通过研究投资者的心理和行为,为金融市场预测和风险管理提供了新的思路和方法。

如投资者情绪指数的构建、市场泡沫的识别与防范等都是该领域的研究重点。

四、行为金融学的研究成果与影响行为金融学的研究成果丰富多样,对金融市场的理解和实践产生了深远影响。

首先,行为金融学挑战了传统金融学的理性人假设,提出了人的心理和行为在金融决策中的重要作用。

其次,行为金融学为金融市场预测和风险管理提供了新的思路和方法,有助于提高投资决策的准确性和有效性。

此外,行为金融学还为政策制定提供了依据,有助于提高金融市场的公平性和透明度。

五、未来展望尽管行为金融学已经取得了丰硕的成果,但仍有许多问题亟待解决。

未来,行为金融学的研究将更加注重跨学科交叉研究,结合心理学、神经科学等学科的知识和方法,深入探讨人的心理和行为在金融市场中的影响机制。

行为金融学论文

行为金融学论文行为金融学就是将心理学尤其是行为科学的理论融入到金融学之中,是一门新兴边缘学科。

下文是店铺为大家整理的关于行为金融学论文的范文,希望能对大家有所帮助,欢迎大家阅读参考!行为金融学论文篇1浅谈行为金融学摘要:行为金融学是伴随着金融市场的发展而兴起的一门新的学科,与传统金融学理论一起,两者构成了金融学的理论体系。

先从行为金融学产生的历史背景谈起,指出行为金融学是历史创造出来的。

随后介绍了行为金融学的理论基础和理论体系,并介绍了行为金融学的几个投资策略。

关键词:行为金融学;理论体系;投资策略一、历史背景自20世纪80年代以来,随着金融市场的迅速发展和研究的深入,出现了许多不能被传统金融学所解释的现象,比如,利好兑现现象、传闻效应、小盘股现象、星期五现象、反应过度和羊群效应等。

这些传统金融理论无法合理的给出解释的现象被称为金融市场中的“异象”,金融市场里出现的大量的异象对传统金融理论造成了巨大的冲击,特别是有效市场假说。

因此,人们开始重新审视传统的金融学理论,随之产生了新的理论――行为金融学。

行为金融理论的研究可以追溯到20世纪50年代。

Burrel在1951年发表的《投资研究实验方法的可能性》中主张把心理学和金融学研究结合起来,提议用构建实验室的方法来验证理论的必要性,认为将行为方法和定量投资模型相结合具有重要意义。

1972 年Slovie发表了一篇启发性的论文《人类判断的心理学研究对投资决策的影响》,自此,行为金融学已现雏形。

然而当时认识心理学尚处于形成阶段,行为决策理论也还没发展成熟,传统金融理论又比较完美,所以这一主张并没引起足够重视,甚至将行为金融理论视为异端邪说。

1979 年Kahneman和Tversky提出了对行为金融理论有重大影响的期望理论,该理论是行为金融学的核心内容和代表学说,是行为金融理论研究的奠基理论。

20世纪90年代,Lars Tvede 出版了《金融心理学》,并创办了《金融分析家杂志》,在1999年该杂志最后一期以专辑形式专题研究了行为金融学。

行为金融学文献综述

本科学年论文(设计)题目:行为金融学文献综述学院金融学院专业金融学班级 2008级金融学 3班学号 20080314321姓名赵沛指导教师黄磊山东财政学院教务处制二O一一年四月行为金融学文献综述赵沛行为金融学作为行为经济学的一个分支, 起源于于19世纪50年代。

行为金融理论是将行为理论与金融分析相结合的研究方法和理论体系, 它分析人的行为、心理以及情绪对人的金融决策、金融产品的价格以及金融市场发展趋势的影响, 是心理学与金融学相结合的研究成果。

早在1951年, 美国商务学教授O. K. Burren发表了《投资战略的实验方法的可能性研究》一文, 成为最早提出将心理学和金融学结合研究的学者之一。

20世纪80年代末, 一批心理学发展成果成功引进金融学领域, 行为金融学才渐渐受到经济学家的瞩目。

2002年, 诺贝尔经济学奖授予给行为经济学家Dan ie l Kahneman 和实验经济学家Vernon L.Smith, 从此引起了越来越多的研究者对行为金融理论的极大关注, 并在近年来得出了许多非常有价值的研究成果。

现代标准金融学虽然不乏理论上的精美至善,然而对于金融市场上不断涌现的种种异象,诸如股票溢价之谜和股利之谜等等,它却不能给出令人信服的解释。

而其中的大部分争议都直指“理性经纪人”这一核心假设,从而撼动了标准金融学这一理论大厦的基础。

便在此时,行为金融学担起“人本位经济学”的大旗,异军突起,备受人们的广泛关注。

虽然行为金融学还未构筑起严密完整的理论体系,还未成为金融理论的主流,但它将心理学、人类学和社会学等其它领域的研究成果融入到金融学研究之中,以更加广阔的视野和更加全面的视角更加真实地反映了人们在金融市场中的行为,使“上帝人”复归于“动物人”、“理性的经济人”复归于“有限理性的社会人”。

行为金融学对金融学研究的方法论产生了深远的影响,致使行为研究成为当代金融学研究的一个很重要的层面。

一、行为金融学的核心观点。

行为金融学文献综述

行为金融学文献综述安徽大学08金融刘秀达学号:I00814009导言:在传统的经典金融理论中,理性人假设是所有理论的基石。

在这一假设下的投资者具有理性预期和效用最大化的特点。

然而,随着金融市场突飞猛进的发展,大量的实证研究和观察结果表明,金融市场上存在着投资者行为“异常”与价格偏离现象,这些现象无法用理性人假说和已有的定价模型来解释,被称为“异象”,如“股利之谜”、“股权溢价之谜”、“波动率之谜”、“周末效应”等等。

在对学科进行审视和反思的过程中,发端于20世纪50年代,并在20世纪80年代以后迅速发展起来的行为金融学成为了学术界的关注点,并开始动摇经典金融理论的权威地位。

基于此,本文对行为金融学的理论进行系统阐述,并总结目前行为金融学的研究现状及其不足,在此基础上探讨行为金融学的发展前景以及对我国的借鉴意义。

关键字:行为金融,投资者,偏好一、行为金融学的概念和理论框架行为金融学, 就是将心理学尤其是行为科学的理论融入到金融学中,从微观个体行为以及产生这种行为的更深层次的心理、社会等动因来解释、研究和预测资本市场的现象和问题,是运用心理学、行为学和社会学等研究成果与研究方式来分析金融活动中人们决策行为的一门新兴学科。

行为金融学以真实市场中普通的正常的投资者为理论基石代替经典金融理论的理性人原则,其基本观点是: 第一,投资者不是完美理性人,而是普通的正常人。

由于投资者在信息处理时存在认知偏差, 因而他们对市场的未来不可能做出无偏差估计;第二,投资者不具有同质期望性。

投资者由于个体认知方式及情感判断的不同, 导致偏好与行为方式不同,因而对未来的估计也有所不同;第三, 投资者不是风险回避型的,而是损失回避型的。

投资者面临确定性收益时表现为风险回避,而面临确定性损失时则表现为风险追求;第四,投资者在不同选择环境下,面对不同资产的效用判断是不一致的,其风险偏好倾向于多样化,并且随着选择的框架的改变而改变。

行为金融学的理论与应用◆文献综述

行为金融学的理论与应用摘要:近期的实证金融文献常常涉及潜在的来自心理学、社会学、人类学的行为原则――行为金融学。

行为金融学围绕一系列对理性投资者在有效市场追求预期效用最大化的挑战展开研究。

认知心理学和套利限制构成了行为金融的两大根基。

对行为金融研究的迅速升温源于传统理论框架在众多实证中的解释力匮乏。

本文含四部分,一是标准金融理论面临的挑战与行为金融的兴起;二是行为金融学的理论架构;三是行为金融学的现有缺陷及发展前景;四是行为金融学在中国的应用进展及前景。

关键词:行为金融学;非理性;心理学;市场效率一、标准金融理论面临的挑战与行为金融的兴起Haugen(1999)将金融理论的发展划为三阶段:旧金融学(old finance)、现代金融学(modern finance)以及新金融学(new finance)。

标准金融理论系由1960年兴起的现代金融学为主要依托。

而自1980年以来发展起来的新金融学则以行为金融学为代表,并对标准金融理论发起了强有力的冲击。

(一)首遭冲击的是有效市场假说(EMH)Shleifer(2000)指出,有效市场假说基于三个假说:①投资者是理性的,能理性的评估证券价格。

②即使投资者不理性,但由于交易的随机性,故而能抵消各自对价格的影响。

③市场的“套利”机制可以使价格回归理性。

Kahneman and Riepe(1998)提出参考点(reference point)的概念,认为投资者面对决策时受参考点不同的影响。

Kahneman and Tversky(1973)提出“框定”(frame)的概念,认为框架方式影响决策。

以上两个概念共同质疑了假设①。

Shiller(1984)基于投资者非理性的社会化驳斥了假设②提到的随机性。

不久,Mullainathan and Thaler(2000)提出学习效应,对交易的随机性进行了进一步的批判。

对于假设③,Thaler(1999)等提出了套利的限制,Shleifer and Vishny (1997)进一步将其定义为套利的极限(limits of arbitrage)。

行为金融论文范文精选3篇(全文)

行为金融论文范文精选3篇1文献综述一般认为,行为金融学的产生以1951年Burrel教授发表《投资战略的实验方法的可能性研究》一文为标志,该文首次将行为心理学结合在经济学中来解释金融现象。

1972年,Slovic 教授和Bumn教授合写了《人类决策的心理学研究》,为行为金融学理论作出了开创性的贡献。

1979年DnielKhnemn教授和mosTversky教授发表了《预期理论:风险决策分析》,正是提出了行为金融学中的预期理论。

中南大学的饶育蕾和刘达锋著的《行为金融学》是我国第一本系统阐述行为金融学理论的著作。

吴世农、俞乔、王庆石和刘颖等早在ZG证券市场初建时就对ZG股市调查并进行取样分析,得出ZG市场为非有效市场,其主要论文有:吴世农、韦绍永的《股市投资组合规模和风险关系的实证研究》,陈旭、刘勇的《对我国股票市场有效性的实证分析及队策建议》。

国内对这一理论的研究相对不足,对投资策略的涉足更是有限。

本文主要是借鉴了两位美国学者的思路进行论证。

美国学者彼得L伯恩斯坦和阿斯瓦斯达摩达兰著的《投资治理》总结了美国比较有影响力的观点,对行为金融学理论在投资领域的应用进行了进展,对投资行为进行了全面剖析,其对投资策略的研究更具有独到之处,这种在行为金融学下投资策略的研究对我国证券业的进展将有十分重要的借鉴意义。

罗伯特泰戈特著《投资治理-保证有效投资的25歌法则》以其简单而明了的笔法描绘了行为金融学下投资方法的选择应具备的条件和原则,指导我们的实践。

BrighmEhrhrot著的《财务治理理论与实务》中也不乏对行为金融学的应用,比如:选择权的应用等。

2行为金融学概述行为金融学是将行为学、心理学和认知学成果运用到金融市场上产生的一种新理论,是基于心理学实验结果提出投资者决策时的心理特征假设来研究投资者实际投资决策行为的一门学科。

行为金融学有两个研究主题:一是市场并非有效,主要探讨金融噪声理论;二是投资者并非是理性的,主要探讨投资者会发生的各种认知和行为偏差问题。

Shleifer and Vishny,1997-The Limits of Arbitrage

American Finance AssociationThe Limits of ArbitrageAuthor(s): Andrei Shleifer and Robert W. VishnySource: The Journal of Finance, Vol. 52, No. 1 (Mar., 1997), pp. 35-55Published by: Blackwell Publishing for the American Finance AssociationStable URL: /stable/2329555Accessed: 04/11/2009 20:32Your use of the JSTOR archive indicates your acceptance of JSTOR's Terms and Conditions of Use, available at/page/info/about/policies/terms.jsp. JSTOR's Terms and Conditions of Use provides, in part, that unless you have obtained prior permission, you may not download an entire issue of a journal or multiple copies of articles, and you may use content in the JSTOR archive only for your personal, non-commercial use.Please contact the publisher regarding any further use of this work. Publisher contact information may be obtained at/action/showPublisher?publisherCode=black.Each copy of any part of a JSTOR transmission must contain the same copyright notice that appears on the screen or printed page of such transmission.JSTOR is a not-for-profit service that helps scholars, researchers, and students discover, use, and build upon a wide range of content in a trusted digital archive. We use information technology and tools to increase productivity and facilitate new forms of scholarship. For more information about JSTOR, please contact support@.Blackwell Publishing and American Finance Association are collaborating with JSTOR to digitize, preserveand extend access to The Journal of Finance.。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

真正经典的行为金融学基础文献没有包括进啊,我这里有个单子,供大家参考

行为金融学基础文献

1、Barberis, N., M. Huang, and T. Santos , 2001 , ―Prospect Theory and Asset Prices,‖ Quarterly Journal of Economics, Vol.116, pp. 1-53.

2、Barberis, N., A. Shleifer , and R. Vishny, 1998 , ―A Model of Investor Sentiment,‖ Journal of Financial Economics 49 , 307 -343.

3、Campbell, J., 1999 ,―Asset Prices, Consumption, and the Business Cycle,‖ in J.B. Taylor and M. Woodford eds. Handbook of Macroeconomics Vol. 1, North–Holland, Amsterdam, 1231–1303.

4、Daniel, K., Hirshleifer, D., and Subrahmanyam, A., 1998 , ―Investor Psychology and Security Market under-and Overreactions,‖ Journal of Finance, Vol.53 pp.1839-1886.

5、De Long, J.B., Shleifer, A., Summers, L., Waldmann, R., 1990a, ―Positive Feedback Investment Strategies and Destabilising Rational Speculation,‖ Journal of Finance 45, 375–395.

6、De Long, J.B., Shleifer, A., Summers, L., Waldmann, R., 1990b, ―Noise Trader Risk in Financial Markets,‖ J ournal of Political Economy 98, 703–738.

7、Hong, H., and J., Stein , 1999 , ―A Unified Theory of Underreaction, Momentum Trading and Overreaction in Asset Markets,‖ Journal of Finance, 54: 2143-2184.

8、Kahneman, D., and A., Tversky, 1979 , ―Prospect Theory: An Analysis of Decision under Risk,‖ Econometrica, Vol. 47, No. 2., pp. 263-292.

9、Le Roy, S., and R., Porter, 1981 , ―The Present-Value Relation: Tests Based on Implied Variance Bounds,‖ Econometrica, Vol. 49, No. 3, pp. 555-574.

10、Mehra, R. and E. Pre scott, 1985, ―The Equity Premium: A Puzzle,‖ Journal of Monetary Economics, Vol15, pp.145-161.

11、Shiller, R., 1981 , ―Do Stock Prices Move too much to be justified by Subsequent Changes in Dividends?‖ American Economic Review, Vol.71, pp. 421-436.

12、Tver sky, A., D., Kahneman, 1974 , ―Judgment under Uncertainty: Heuristics and Biases,‖ Science, New Series, Vol. 185, No. 4157, pp. 1124-1131.

13、Jegadeesh and Titman,―momentum‖.

相关书籍:

1、金融异象与投资者心理胡昌生

2、投资心理学(The Psychology of Investing)Nofsinger

3、金融心理学拉斯.特维德

4、并非有效的市场——行为金融学导论Shleifer

5、乌合之众勒庞。