【财务管理财务分析】 财务管理案例分析库四川长虹深康佳财务状况分析

财务管理课程案例:财务分析

财务管理案例系列案例四:长虹公司与康佳公司财务对比分析案例教学目的:通过本案例的学习,掌握对公司进行财务状况、经营成果分析的思路和基本方法,掌握各种财务指标的计算、内涵和具体运用,在分析的基础上,对公司未来的发展前景做出合理的预测。

一、公司背景四川长虹电器股份有限公司(以下简称“四川长虹”)和深圳康佳集团股份有限公司(以下简称“深康佳”)都立足于家用电器的生产和销售,在公司的主营业务中,彩电的生产和销售占据重要位置。

四川长虹的前身是国营长虹机器厂,1988年改制成为股份公司,1994年在上交所挂牌上市,为大型国有独资公司、国家首批一级企业。

公司生产、销售视屏、空调、视听、通讯、液晶显示、应用电视等。

1995年被评为“中国最大彩电基地”,并同时独家荣获“中国彩电大王”称号,已连续12年在中国彩电市场保持最高市场份额。

目前,公司全面启动“打造世界级企业”工程,以彩电产业为龙头,力争在最短时间内成为全球最大彩电生产基地,并以此带动空调、网络、视听产品等相关产业的发展,最终成为世界级综合型企业集团。

深康佳前身为广东省光明华侨电子工业有限公司,成立于1980年5月21号,是深圳特区华侨城经济发展总公司和香港港华电子企业有限公司的合资企业,是中国首家中外合资电子企业。

1992年被列为国家300家重点企业及广东省、深圳市重点扶持发展的大企业集团,连续4年位居中国电子百强企业第4位。

康佳集团以彩电、移动电话为主导产品。

兼及冰箱、洗衣机、空调、元器件等多个领域。

新世纪,康佳集团将以向高科技战略转型为重心,以科技创新和机制创新为动力,向多元化、国际化、高科技型现代企业的目标前进。

虽然两家公司都雄心勃勃,但是近年来,整个家电行业竞争日趋激烈,两公司的经营业绩都呈现不同程度的下滑。

2001年,是中国家电行业“洗牌”的一年,一些规模小、市场知名度低、竞争力差的小企业被淘汰出局,长虹与康佳也风光不再,长虹2001年度维持微利,一再承诺的股利分配也被搁浅,而康佳公司更是报出亏损。

2020年(财务分析)财务管理案例分析库四川长虹深康佳财务状况分析

(财务分析)财务管理案例分析库四川长虹深康佳财务状况分析财务管理案例分析库之二四川长虹、深康佳财务状况分析一、案例分析思路本案例主要采用比率分析的方法,并结合因素分析法和趋势分析法,从上市公司最核心的指标净资产收益率入手,对公司赢利能力、资产效率、偿债能力、现金获取能力、股利政策做全面分析。

二、公司介绍(一)行业背景1、竞争激烈。

我国电视市场经过几年的高速发展,逐渐形成了国产品牌几分天下的局面,属于垄断竞争阶段,由于技术含量不高,竞争十分激烈。

2、市场需求增长日趋减缓。

对彩电的需求已从原来“有的满足”上升到“质的满足”,有技术创新能力的企业将取得优势。

3、行业利润率下降。

随着市场和竞争两方面的因素,电视行业已从高额利润阶段到微利阶段,在微利阶段企业将面临严峻的挑战。

4、WTO的影响。

随着我国加入WTO的进程加快,将对我国电视生产企业带来一定影响,总的来说是利大于弊,有利于国产品牌进入国际市场。

5、长虹公司和康佳公司是国内两个最大的电视制造企业,长虹的市场占有率曾经遥遥领先,但目前两家公司基本是并驾齐驱,康佳有后来居上之势。

(二)四川长虹概况四川长虹电器股份有限公司是一家集彩电、背投、空调、视听、数字网络、电源、器件、平板显示、数字媒体网络等产业研发、生产、销售的多元化、综合型跨国企业。

其下辖吉林长虹、江苏长虹、广东长虹等多家参股、控股公司。

公司总部位于“中国科技城”---四川省绵阳市。

公司始终坚持技术是企业生命的原动力,时刻保持对高新技术的充分接触和跟踪,不断加大技术开发的力度和投入,壮大雄厚的科研开发实力。

公司拥有国家级的技术中心和博士后科研流动站,与中科院、清华大学等国内著名的科研院所建立了密切的技术合作关系,并先后与东芝、飞利浦、ST等多家国外著名企业建立了联合实验室,与国际家电同行站在了同一起跑线。

公司投巨资兴建了CAD、CAE、CAM工作站系统和全消声实验室、EMC电磁兼容实验室等一大批先进开发、检测设施。

长虹康佳财务分析(1995-2001)

1995年 24.16% 11.96%

1996年 18.66% 10.36%

1997年 18.44% 7.27%

1998年 11.25% 6.83%

1999年 2.97% 5.87%

2000年 2%

2.26%

2001年 0.54% -0.97%

资产效率分析结论

• 两公司的总资产周转率都呈下降趋势,康佳在 2001年降为负值,值得关注。

占总额的比例

2000 年

占总额的比例

2001

占总额的比例

长虹历年其它应收款帐龄分析

帐龄 一年以内 一至二年 二至三年 三年以上

1998 年

占总额的比例

其他应收款总额

1999 年

占总额的比例

2000 年

占总额的比例 99.68% 0.28% 1.24% 0.00%

18.21 亿元

2001

占总额的比例 99.80% 0.00% 0.17% 0.03%

50

0 1995年

长虹 64.14 康佳 25.24

1996年 115.39 41.56

1997年 167.85 53.86

1998年 188.52 71.83

1999年 165.07 97.69

2000年 165.49 100.63

2001年 176.37 72.12

净资产

单位:亿元

140 120 100

1996年 3.38% 3.10% 1.76%

1997年 3.30% 1.26% 1.85%

1998年 6.68% 1.81% 0.18%

1999年 9.63% 1.85% 0.20%

2000年 10.37% 1.60% -0.48%

财务案例分析(长虹及康佳案例分析)

期间费用是 利润的抵减 项。长虹前 3年此项比 重较低,远 低于康佳, 98、99年大 幅上升,康 佳比较稳定, 对利润不构 成很大的影 响。

盈利能力分析结论

1、主营业务收入长虹于97年达到顶峰,98、99年逐年下降,而 康佳的收入稳步增长,99年与长虹持平,充分显示了两家公司市 场地位的变化。 2、主营毛利率长虹一直高于康佳,显示其良好的规模效益,但 99年却大幅下降,表明规模效益也将随着市场的变化而起不同的 作用,也说明长虹产品的竞争力下降,而康佳在激烈的市场竞争 中保持了稳定的毛利率,说明公司崇尚的技术创新发挥了作用, 有较高的盈利空间。 3、期间费用长虹近两年大幅增长,主要是销售费用的增加,作 为龙头老大,在产品旺销的同时,没有建设自己的营销网络,使 现在销售比较被动,康佳的期间费用一直较为稳定,没有出现较 大的波动,对公司的经营起较好的作用。 4、长虹公司产品毛利率在下降,期间费用在增长,其盈利能力 自然大打折扣,何时能够走出低谷,将取决于公司的经营,康佳 公司一直保持稳步增长的策略,其盈利能力仍将继续增长。

第十章 财务案例分析

案例分析思路与方法

净资产收益率

盈利能力 偿债能力 资产效率 获现能力 股利分配

本案例主要采用比率分析的方法,并结合因素分析法

和趋势分析法,从上市公司最核心的指标净资产收益率

入手,对公司盈利能力、资产效率、偿债能力、现金获 取能力、股利政策做全面分析。

财务指标分析内容

核心指标分析 盈利能力分析

偿债能力分析

资产效率分析 获现能力分析 股利政策分析

核心指标分析

净资产收益率 ‖

销售净利率 × 总资产周转率 × 权益乘数 (净利润 / 净资产平均总额)× 100% (净利润 / 销售收入)× 100% 销售收入 / 总资产平均总额

财务管理案例分析思路(ppt 25页)

财务管理案例分析思路(ppt 25页)财务管理案例分析库之二四川长虹、深康佳财务状况分析一、案例分析思路本案例主要采用比率分析的方法,并结合因素分析法和趋势分析法,从上市公司最核心的指标净资产收益率入手,对公司赢利能力、资产效率、偿债能力、现金获取能力、股利政策做全面分析。

净资产收益率盈利能力偿债能力资产效率获现能力股利分配二、公司介绍(一)行业背景1、竞争激烈。

我国电视市场经过几年的高速发展,逐渐形成了国产品牌几分天下的局面,属于垄断竞争阶段,由于技术含量不高,竞争十分激烈。

2、市场需求增长日趋减缓。

对彩电的需求已从原来“有的满足”上升到“质的满足”,有技术创新能力的企业将取得优势。

3、行业利润率下降。

随着市场和竞争两方面的因素,电视行业已从高额利润阶段到微利阶段,在微利阶段企业将面临严峻的挑战。

4、WTO的影响。

随着我国加入WTO的进程加快,将对我国电视生产企业带来一定影响,总的来说是利大于弊,有利于深圳康佳公司是1979年成立的全国首家中外合资电子企业,由深圳特区华侨城经济发展总公司与香港港华集团有限公司合资经营。

91年8月改组为中外公众股份制集团公司,1992年3月27日,康佳A 、B 股股票同时在深圳证券交易所上市。

集团主要生产“彩霸”电视、“劲力”音响、“好运通”通讯系列等共14大类450多种型号的电子产品,年生产能力达200万台,为全国彩电定点生产骨干企业和电子产品出口大户,每年仅彩电出口占全国的1/5。

为全国十大出口创汇最高、十大销售额最高“双优”企业。

公司在1992年3月27日在深圳证券交易所上市。

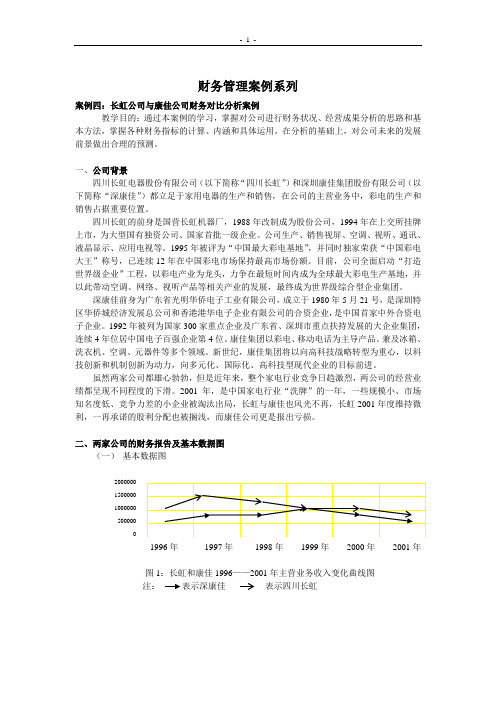

三、四川长虹与深圳康佳财务分析比较 (一)财务数据比较分析 1、主营业务收入50100150200长虹67.64 105.88 156.73 116.03 100.95 康佳36.1050.0663.4385.74101.271995年1996年1997年1998年1999年收入是企业利润的来源,同时也反映市场规模的大小。

案例解析-四川长虹案例解析

四川长虹、深圳康佳财务状况分析一、案例分析思路本案例主要采用比率分析的方法,并结合因素分析法和趋势分析法,从上市公司最核心的指标净资产收益率入手,对公司赢利能力、资产效率、偿债能力、现金获取能力、股利政策做全面分析。

二、公司介绍(一)行业背景1、竞争激烈。

我国电视市场经过几年的高速发展,逐渐形成了国产品牌几分天下的局面,属于垄断竞争阶段,由于技术含量不高,竞争十分激烈。

2、市场需求增长日趋减缓。

对彩电的需求已从原来“有的满足”上升到“质的满足”,有技术创新能力的企业将取得优势。

3、行业利润率下降。

随着市场和竞争两方面的因素,电视行业已从高额利润阶段到微利阶段,在微利阶段企业将面临严峻的挑战。

4、WTO的影响。

随着我国加入WTO的进程加快,将对我国电视生产企业带来一定影响,总的来说是利大于弊,有利于国产品牌进入国际市场。

5、长虹公司和康佳公司是国内两个最大的电视制造企业,长虹的市场占有率曾经遥遥领先,但目前两家公司基本是并驾齐驱,康佳有后来居上之势。

(二)四川长虹概况四川长虹电器股份有限公司是一家集彩电、背投、空调、视听、数字网络、电源、器件、平板显示、数字媒体网络等产业研发、生产、销售的多元化、综合型跨国企业。

其下辖吉林长虹、江苏长虹、广东长虹等多家参股、控股公司。

公司总部位于“中国科技城”---四川省绵阳市。

公司始终坚持技术是企业生命的原动力,时刻保持对高新技术的充分接触和跟踪,不断加大技术开发的力度和投入,壮大雄厚的科研开发实力。

公司拥有国家级的技术中心和博士后科研流动站,与中科院、清华大学等国内著名的科研院所建立了密切的技术合作关系,并先后与东芝、飞利浦、ST等多家国外著名企业建立了联合实验室,与国际家电同行站在了同一起跑线。

公司投巨资兴建了CAD、CAE、CAM工作站系统和全消声实验室、EMC电磁兼容实验室等一大批先进开发、检测设施。

在上海万国证券发行机构的协助下,四川长虹在1994年3月11日成功在上海证券交易所上市发行证券。

四川与长虹财务分析案例

基本知识点

1、行业背景 2、财务指标计算与分析

行业背景

1、竞争激烈 我国电视市场经过几年的高速发展,逐渐形成了国产品牌几分天 下的局面,属于垄断竞争阶段,由于技术含量不高,竞争十分激 烈。 2、市场需求增长日趋减缓 对彩电的需求已从原来“量的满足”上升到“质的满足”,有技 术创新能力的企业将取得优势。 3、行业利润率下降 随着市场和竞争两方面的因素,电视行业已从高额利润阶段进入 微利阶段,在微利阶段企业将面临严峻的挑战。 4、WTO的影响 随着我国加入 WTO,将对我国电视生产企业带来一定影响,总 的来说是利大于弊,有利于国产品牌进入国际市场。

1.48

(二)偿债能ห้องสมุดไป่ตู้分析

2、资产负债率

资产负债率是一个衡量长期偿债能力的指标,反映企 业总资产中债权人提供的资金所占的比重。长虹的负债 水平逐年降低,康佳基本保持稳定。 1995 长虹% 52.41 1996 61.49 1997 1998 1999

46.54 41.84 21.70

康佳%

68.18

31.15

22.79 22.94 17.70

2、销售净利率

销售净利率反映企业销售收入的获利能力。 长虹95-98年基本保持不变,但99年大幅跳水, 康佳呈现稳中有降状态,但幅度很小,两家公司 1999年销售净利率基本持平。

1995 长虹% 17.01 康佳% 7.34 1996 15.82 6.91 1997 16.67 5.47 1998 17.27 5.01 1999 5.20 4.91

(三)营运能力分析

3、总资产报酬率

总资产报酬率反映企业全部资产的获利能力,体现了 企业对资产的运用效率。两家公司也都是逐年下降,表 明其资产的利用效率下降,长虹的下降幅度比康佳更大。 1995 1996 1997 1998 1999 24.16 18.66 18.44 11.25 2.97 11.96 10.36 7.27 6.83 5.87

《财务管理》课堂案例分析四川长虹_深康佳财务状况分62页PPT

16、人民应该为法律而战斗,就像为 了城墙 而战斗 一样。 ——赫 拉克利 特 17、人类对于不公正的行为加以指责 ,并非 因为他 们愿意 做出这 种行为 ,而是 惟恐自 己会成 为这种 行为的 牺牲者 。—— 柏拉图 18、制定法律法令,就是为了不让强 者做什 么事都 横行霸 道。— —奥维 德 19、法律是社会的习惯和思想的结晶 。—— 托·伍·威尔逊 20、人们嘴上挂着的法律,其真实含 义是财 富。— —爱献 生

66、节制使快乐增加并使享受加强。 ——德 谟克利 特 67、今天应做的事没有做,明天再早也 是耽误 了。——裴斯 泰洛齐 68、决定一个人的一生,以及整个命运 的,只 是一瞬 之间。 ——歌 德 69、懒人无法享受休息之乐。——拉布 克 70、浪费时间是一桩大罪过。——卢梭

财务管理案例分析库-四川长虹、深康佳财务状况分析

财务管理案例分析库之二四川长虹、深康佳财务状况分析一、案例分析思路本案例主要采用比率分析的方法,并结合因素分析法和趋势分析法,从上市公司最核心的指标净资产收益率入手,对公司赢利能力、资产效率、偿债能力、现金获取能力、股利政策做全面分析。

二、公司介绍(一)行业背景1、竞争激烈。

我国电视市场经过几年的高速发展,逐渐形成了国产品牌几分天下的局面,属于垄断竞争阶段,由于技术含量不高,竞争十分激烈。

2、市场需求增长日趋减缓。

对彩电的需求已从原来“有的满足”上升到“质的满足”,有技术创新能力的企业将取得优势。

3、行业利润率下降。

随着市场和竞争两方面的因素,电视行业已从高额利润阶段到微利阶段,在微利阶段企业将面临严峻的挑战。

4、WTO的影响。

随着我国加入WTO的进程加快,将对我国电视生产企业带来一定影响,总的来说是利大于弊,有利于国产品牌进入国际市场。

5、长虹公司和康佳公司是国内两个最大的电视制造企业,长虹的市场占有率曾经遥遥领先,但目前两家公司基本是并驾齐驱,康佳有后来居上之势。

(二)四川长虹概况四川长虹电器股份有限公司是一家集彩电、背投、空调、视听、数字网络、电源、器件、平板显示、数字媒体网络等产业研发、生产、销售的多元化、综合型跨国企业。

其下辖吉林长虹、江苏长虹、广东长虹等多家参股、控股公司。

公司总部位于“中国科技城”---四川省绵阳市。

公司始终坚持技术是企业生命的原动力,时刻保持对高新技术的充分接触和跟踪,不断加大技术开发的力度和投入,壮大雄厚的科研开发实力。

公司拥有国家级的技术中心和博士后科研流动站,与中科院、清华大学等国内著名的科研院所建立了密切的技术合作关系,并先后与东芝、飞利浦、ST等多家国外著名企业建立了联合实验室,与国际家电同行站在了同一起跑线。

公司投巨资兴建了CAD、CAE、CAM工作站系统和全消声实验室、EMC电磁兼容实验室等一大批先进开发、检测设施。

在上海万国证券发行机构的协助下,四川长虹在1994年3月11日成功在上海证券交易所上市发行证券。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

{财务管理财务分析}财务管理案例分析库四川长虹深康佳财务状况分析

(三)深康佳概况

深圳康佳公司是1979 年成立的全国首家中外合资电子企业,由深圳特区华侨城经济发展总公司与香港港华集团有限公司合资经营。

91 年8 月改组为中外民众股份制集团公司,1992 年 3 月 27 日,康佳 A、B 股股票同时在深圳证券交易所上市。

集团主要生产“彩霸”电视、“劲力”音响、“好运通”通讯系列等共 14 大类 450 多种型号的电子产品,年生产能力达200 万台,为全国彩电定点生产骨干企业和电子产品出口大户,每年仅彩电出口占全国的1/5。

为全国十大出口创汇最高、十大销售额最高“双优”企业。

公司在 1992 年 3 月 27 日在深圳证券交易所上市。

三、四川长虹与深圳康佳财务分析比较

(一)财务数据比较分析

1、主营业务收入

收入是企业利润的来源,同时也反映市场规模的大小。

长虹前 3 年高速增长,98、99 年下降幅度不小,显示其市场占有率下降,而康佳收入是稳步增长,1999 年首次

超过长虹。

2、净利润

长虹 1995-1997 年净利润大幅增长,98 年首次下降,均保持较高的利润,但 99 年净利润大幅下降,相对而言,康佳净利润水平一直保持较低水平,但平缓增长, 比较稳定。

3、总资产

总资产显示企业规模的大小,长虹 5 年来总资产增长较快,年均增长 39.3%,康佳也处于高速增长状态,年均增长 71.8%,但总的来说,长虹规模远远大于康佳。

4、净资产

由于长虹连年高额的净利润,再加上股东的再投入,使企业净资产高速增长,年均增长 80.9%,康佳虽绝对数较小,但增幅也很大,年均增长 87.5%。

(二)财务指标分析内容

1、核心指标分析

(1)净资产收益率

净资产收益率反映企业所有者权益的获利能力。

两家公司自 95 年以来都呈下降态,但长虹的下降幅度更大,并且 98 年开始净资产收益率低于康佳。

(2)销售净利率

销售净利率反映企业销售收入的获利能力。

长虹 95-98 年基本保持不变,但

99 年大幅跳水,康佳呈现稳中有降状态,但幅度很小,两家公司 1999 年销售净利率

基本持平。

(3)总资产周转率

总资产周转率反映总资产的利用效率。

两家公司总资产周转率均逐年递减,长虹

一直低于康佳,且其递减幅度也大于康佳。

(4)权益乘数

权益乘数反映企业总资产是所有者权益的多少倍数。

长虹权益乘数一直低于康佳, 呈下降趋势,而康佳基本保持了稳定的水平。

核心指标分析结论

(1)长虹和康佳两家公司净资产收益率持续递减,说明公司盈利能力逐年减弱, 显示电视行业的竞争十分激烈,在众多竞争者参与的情况下,减少盈利空间以保持市场份额已是必然,但 98、99 年长虹净资产收益率大幅下降,应引起关注。

(2)从销售净利率指标看,由于长虹规模远远大于康佳,利用其规模效益,一直保持了较高的水平,高于康佳 10 个百分点,但 99 年跌到和康佳同等水平,显示其竞争力趋弱。

(3)长虹权益乘数较康佳小,显示其负债经营的比例小于康佳,且呈下降趋势, 康佳基本保持不变。

(4)总资产周转率两家公司均呈下降态,表明公司销售收入的增长小于总资产的增长,显示公司资产的边际效益在下降。

以上几个指标显示,两家公司净资产收益率持续下降的原因是多样的,我们将在

下面对上述指标分解,作进一步分析。

2、盈利能力分析

(1)主营毛利率

主营毛利率反映企业主要产品的获利能力。

长虹99 年毛利率大幅下降,并首次低于康佳,其多年的规模效应没有得到发挥,显示其产品的获利能力下降,康佳基本保持稳定。

(2)1999 年产品收入、利润结构

此表为长虹公司数据

康佳公司:电视机的销售额和利润均占总销售额和总利润的 90%以上

从长虹公司 1999 年收入与利润分产品看,电视机仍是最为重要的产品,收入占

全部收入的93.63%,利润占总利润的96.01%,空调有一定的销量,但与专业生产空调企业相比还有很大差距,有一定的发展空间,光盘机利润率太低,电池毛利率相当高,但其收入利润所占占比太小。

公司年度报告称公司将投入数字视频、

通讯、激光读写产品,能否在 2000 年找到新的利润增长点,对公司的发展将是

极为重要的。

康佳公司目前也是电视为最重要的,也需要寻找新的利润增长点来保持企业的发展。

(3)长虹、康佳公司新项目投资分析

长虹公司于1999 年实施配股,募集资金17 亿元人民币,资金的投向主要是数字产品、环保电池、市场网络建设,但除开电池项目 99 年投入较大以外,其他项目投入很少或未投入,不知道是什么原因,总之,2000 年长虹公司募集资金在这些项目上的投入,将对公司的发展产生重要影响。

康佳公司于 1999 年增发 A 股 8000 万股,募集资金 12 亿元人民币,资金的投向

是大家所关注的。

从公司的投资项目看,是比较有潜力的,数字彩电是目前电视

的替代产品,将会有很好的市场预期,我国的数字移动电话市场目前高速发展, 若能进入也将有良好回报,同时公司加大对国外市场的投入,开拓国际市场也是

目前国产电视销量的另一个增长因素。

(4)营业利润占比

(5)、康佳和长虹期间费用占销售收入占比

长虹期间费用占销售收入占比

康佳期间费用占销售收入占比

长虹营业费用 98、99 两年大幅增长,与其销售策略有关,管理费用控制较好, 所占比例下降,财务费用随着负债规模和银行利率的下调而下降。

康佳营业费用一直保持在较高水平,与市场竞争激烈和其市场地位有关,管理费

用制较好,所占比例保持稳定,财务费用随着银行利率的下调而下降。

(6)期间费用占销售收入占比比较

期间费用是利润的抵减项。

长虹前 3 年此项占比较低,远低于康佳,98、99 年大幅上升,康佳比较稳定,对利润不组成很大的影响。

盈利能力分析结论

(1)主营业务收入长虹于 97 年达到顶峰,98、99 年逐年下降,而康佳的收入稳步增长,99 年与长虹持平,充分显示了两家公司市场地位的变化。

(2)主营毛利率长虹一直高于康佳,显示其良好的规模效益,但 99 年却大幅下降,表明规模效益也将随着市场的变化而起不同的作用,也说明长虹产品的竞争力下降,而康佳在激烈的市场竞争中保持了稳定的毛利率,说明公司崇尚的技术

创新发挥了作用,有较高的盈利空间。

(3)期间费用长虹近两年大幅增长,主要是销售费用的增加,作为龙头老大,在产品旺销的同时,没有建设自己的营销网络,使现在销售比较被动,康佳的期间费用一直较为稳定,没有出现较大的波动,对公司的经营起较好的作用。

(4)长虹公司产品毛利率在下降,期间费用在增长,其盈利能力自然大打折扣,何时能够走出低谷,将取决于公司的经营,康佳公司一直保持稳步增长的策略,其盈利能力仍将继续增长。

3、资产效率分析

(1)应收帐款周转率

应收帐款周转率反映企业应收帐款的周转速度。

长虹前两年周转率高,与其产品。