中国主要风险投资公司及其简介

东阿阿胶公司战略与风险管理分析

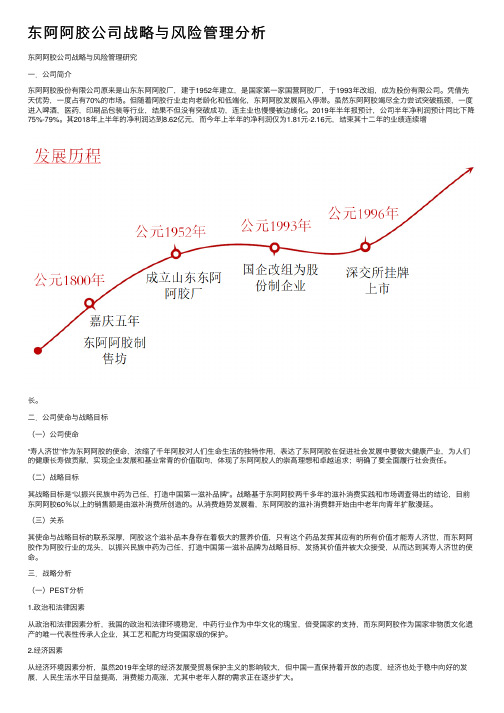

东阿阿胶公司战略与风险管理分析东阿阿胶公司战略与风险管理研究⼀.公司简介东阿阿胶股份有限公司原来是⼭东东阿阿胶⼚,建于1952年建⽴,是国家第⼀家国营阿胶⼚,于1993年改组,成为股份有限公司。

凭借先天优势,⼀度占有70%的市场。

但随着阿胶⾏业⾛向⽼龄化和低端化,东阿阿胶发展陷⼊停滞。

虽然东阿阿胶竭尽全⼒尝试突破瓶颈,⼀度进⼊啤酒,医药,印刷品包装等⾏业,结果不但没有突破成功,连主业也慢慢被边缘化。

2019年半年报预计,公司半年净利润预计同⽐下降75%-79%。

其2018年上半年的净利润达到8.62亿元,⽽今年上半年的净利润仅为1.81元-2.16元,结束其⼗⼆年的业绩连续增长。

⼆.公司使命与战略⽬标(⼀)公司使命“寿⼈济世”作为东阿阿胶的使命,浓缩了千年阿胶对⼈们⽣命⽣活的独特作⽤,表达了东阿阿胶在促进社会发展中要做⼤健康产业,为⼈们的健康长寿做贡献,实现企业发展和基业常青的价值取向,体现了东阿阿胶⼈的崇⾼理想和卓越追求;明确了要全⾯履⾏社会责任。

(⼆)战略⽬标其战略⽬标是“以振兴民族中药为⼰任,打造中国第⼀滋补品牌”。

战略基于东阿阿胶两千多年的滋补消费实践和市场调查得出的结论,⽬前东阿阿胶60%以上的销售额是由滋补消费所创造的。

从消费趋势发展看,东阿阿胶的滋补消费群开始由中⽼年向青年扩散漫延。

(三)关系其使命与战略⽬标的联系深厚,阿胶这个滋补品本⾝存在着极⼤的营养价值,只有这个药品发挥其应有的所有价值才能寿⼈济世,⽽东阿阿胶作为阿胶⾏业的龙头,以振兴民族中药为⼰任,打造中国第⼀滋补品牌为战略⽬标,发扬其价值并被⼤众接受,从⽽达到其寿⼈济世的使命。

三.战略分析(⼀)PEST分析1.政治和法律因素从政治和法律因素分析,我国的政治和法律环境稳定,中药⾏业作为中华⽂化的瑰宝,倍受国家的⽀持,⽽东阿阿胶作为国家⾮物质⽂化遗产的唯⼀代表性传承⼈企业,其⼯艺和配⽅均受国家级的保护。

2.经济因素从经济环境因素分析,虽然2019年全球的经济发展受贸易保护主义的影响较⼤,但中国⼀直保持着开放的态度,经济也处于稳中向好的发展,⼈民⽣活⽔平⽇益提⾼,消费能⼒⾼涨,尤其中⽼年⼈群的需求正在逐步扩⼤。

财务案例分析案例-雷士照明股权之争

高盛 世纪集团

其他

股权占比 29.33% 7.74% *30.73% 9.39% 14.75% 8.05%

出资额

配发 326930股

3、股权结构的演变过程 第五次融资 2010年5月12日(除:其它)

IPO

股权所有者 吴长江 软银赛富

高盛 世纪集团

IPO

股权占比 出资额

22.33% 23.40%

7.15% 11.23% *23.85%

案例分析

1、作为创业者,吴长江过分自信,低估了资本引入的风险。

①自信的隐患

陷入股东困局前的吴长江,为人勇敢,控制欲极强, 并坚信自己可以左右时局。

“即使投资者拥有企业持股上的控股权,但是他们本 身不是做实业的人,他们需要自己这样的实业家带领雷 士快速发展,这样才能从雷士的投资上赚足利润。”— —吴长江

¥450,000 $32,000,000 $36,560,000

HKD 1,457,000,000

出资额(港元)

HKD 562,500

HKD 249,600,000

HKD 2 85,168,000

HKD 1,457,000,000

3、股权结构的演变过程

第六次融资 2011年7月21日(除:其它)

随着照明行业的变化,传统照明产品正在向节能产品更新换代。 为此,雷士引进LED照明领域翘楚法国施耐德电气作为策略性股东, 由软银赛富、高盛联合吴长江等六大股东共同向施耐德转让2.88亿 股股票。施耐德股份占比9.22%,因此而成为雷士照明第三大股东。

② 对资本毫无防范的心理。

吴长江的自信满满再加上对资本的毫无防范,此时 再引入法国施耐德,正中资本方软银赛富和高盛合谋的 陷阱,也让吴长江自己的局面更为不堪。

中金公司ppt课件

资本市场部作为投资银行部与销售交易部的桥梁, 在中金公司投资银行业务的核心产品--股票与债 券发行的资本市场执行工作中承担主要责任,包 括:评估并控制承销风险、设计发行结构、组织 承销团、协调市场推介活动、管理簿记建档、主 导定价和配售以及管理项目收入等。

资本市场部紧密跟踪并深入研究国内外资本市场 动向,提供持续动态的市场监测和分析,专注于 影响市场整体走势的驱动因素,并对中短期市场 交易趋势提供分析判断。

直接投资管理部

信息披露

• 为防范证券公司与直接投资子公司之间 发生利益冲突、利益输送、“暗箱操作” 和道德风险,中金公司和中金佳成均已 制定一系列内部控制机制以加强风险控 制和合规管理,并按照监管要求进行披 露。

公司文化

• 中金公司成立于1995年,是由国内外著名金融机构和 公司基于战略合作关系共同投资组建的中国第一家中 外合资投资银行,注册资本为1.25亿美元。 中金公司 的股东包括:中国建银投资有限责任公司、摩根士丹 利国际公司、中国经济技术投资担保有限公司、新加 坡政府投资公司、名力集团控股有限公司。 • 中金公司总部设在北京,在香港设有子公司,在上海 设有分公司,在北京、上海和深圳等地分别设有证券 营业部。另外,中金公司还设有完整的业务支持部门, 并建立了信息技术和风险控制系统。

评论:

下半年府土地收储力度减弱及新结算房地产项目毛利率较低导致09年 业绩低于预期。09年下半年,公司未有地块被府收储,全年土地收储 收益5000万元,比去年同期大幅下降70%。今年重点结算的"新华花 园一期"项目毛利率低于"衡悦广场"项目,导致综合毛利率低于预期。 剔除非经常性损益干扰,公司盈利同比增长11.4%,符合预期。 盛泽新城土地开发实施推动2010年业绩增长。2010年1季度完成1848.4 亩地块的开发整理工作,确认收入1.6亿元,成本收益率25%,远高于 框架协议规定的10%底线。由此,1季度业绩大幅增长170%。3月底 公司又与府确认2132亩的土地开发,预计全年土地开发6400亩,收入 可达5.3亿元。收入占比超过30%。未来丝绸市场4平方公里范围内的 土地一级开发将提升该业务的持续性。同时作为一级开发商,公司在 土地通过招牌挂出让中占有一定优势,预计在合适的条件下公司亦将 加大土地储备,增加房地产业务持续性。

东银发展宣传手册资料

东银发展(控股)有限公司

东银实业北 100% 京分公司

中国东方资产管理公司 100%

东银发展(控股)有限公司 100%

东银实业(深圳)有限公司

东银发展(控股)有限公司

业务优势

◎ 综合金融平台优势:东银发展依托东方资产及其旗下的保险、证券、金融租赁、信用评级等平台进行投融资和资产 管理业务,可为境内外投资者提供全面的金融服务方案及多样化的投资机会。

◎不良资产收购及处置的优势:东方资产作为中国四大资产管理公司之一,已经在不良资产处置此领域拥有超过12年的 经验。作为东方资产旗下子公司,东银发展延续了母公司在不良资产处置领域的专业。东方资产与包括建、工、华 夏、光大在内的银行及信托机构进行过广泛合作;与中国银行等多家主体金融机构建立了战略合作关系。东银发展 将直接为境内外投资者提供上述合作伙伴所带来的投资机遇。

业务简介

投资业务

◎ 股权投资 组织私募股权基金(PE)对拟上市企业股权进行投资。 作为合格投资人对境内外上市企业向特定对象定向增发的上市公司股权进行投资。 作为可转股债的买受方对境内外上市企业发行的可转股债进行投资。

◎ 不良资产投资 直接或共同组建投资平台的方式,进行国内不良资产的收购、管理和处置。

东银发展(控股)有限公司

业务简介

ቤተ መጻሕፍቲ ባይዱ

融资业务

◎委托贷款 通过委托商业银行向符合贷款条件的企业提供融资服务,进一步拓宽企业融资渠道,提升企业竞争能力。贷款利率、 期限等可自行商定,操作灵活,服务全面。

◎信托融资 通过次级或劣后投资受益人的身份参与集合信托计划,或参与单一信托计划,为项目提供融资。

中信金石投资基金简介

中信金石投资基金(“中信金石基金”)由金石投资有限公司(“金石投资”)以有限合伙企业的形式发起设立并进行管理,计划向合格投资者募集80亿-100亿元人民币。

金石投资作为中信金石基金的基石投资者出资占比为20%,充分同其他投资者实现风险共担、利益绑定。

中信金石基金不但能够通过中信平台、金石团队发掘优质直投项目,还能够通过金石投资自有资金所投资的一流股权投资基金获取共同投资项目,因此拥有更为丰富的投资项目渠道来源,以期获取良好投资回报。

中信金石基金通过非公开市场协议认购股权和与股权相关的投资活动,以期实现优异的长期资本回报。

中信金石基金将全力参与国有企业改制以及民营企业高增长的投资活动,聚焦装备制造、金融服务、能源及矿产、消费、医药及医疗等五大战略行业。

投资者将受益于中信证券乃至中信集团庞大的项目发掘体系,通过中国资本市场充分获取投资回报。

–中国资本市场的独到理解和丰富经验–中信集团庞大的金融和实业集团支持–中信证券领先的投行业务及网络渠道–结合本土人才和国际专家的投资团队–符合国际同业标准的投资及风控流程–表现突出的投资业绩回报及增值服务作为中信证券股份有限公司(“中信证券”)的战略投资平台,金石投资于2007年10月11日正式注册成立。

作为首批获得中国证监会批准的券商投资机构,金石投资积极发展投资管理团队、开展股权投资工作,分别于2010年和2011年获得《上海证券报》“卓越机构投资奖”和《21世纪经济报道》“最佳券商直投机构奖”的殊荣。

独特竞争优势基金投资亮点–充分享受中国优秀私募投资基金回报–有效降低中国私募股权投资投资风险–有力获取优秀私募管理机构共同投资“最佳本土股权业务券商”2007-08“最佳本土债券业务券商”2008,10“最佳本土经纪业务券商”2007-10“最佳本土股权业务券商”2009-11“最佳本土债券业务券商”2008,10“最佳本土经纪业务券商”2008,09,11“最佳本土债券业务券商”2010“年度最佳债券业务券商”2007-09“最佳研究团队”2006-09,2011“最佳投资银行团队”2008-09“福布斯亚洲50强企业”2009中国中信集团是中国改革开放的总设计师邓小平亲自倡导和批准,由前国家副主席荣毅仁于1979年10月4日创办。

风险投资的调查报告(3篇)

风险投资的调查报告(3篇)【导语】风险投资的调查报告怎么写出亮点?整理了3篇优秀的《风险投资的调查报告》通用版范文,有规范的开头结尾写法和标准的书写格式。

是您写出深受大家欢迎的调查报告抱负参考模板,盼望对您有所关心。

【第1篇】风险投资的调查报告风险投资的调查报告一、团队状况尽职调查。

在vc投资中团队是最重要的,vc需要了解了团队成员的方方面面,包括团队成员的经受、学历、背景以及各位创始人的股份比例。

1、公司组织结构图。

2、董事会、管理团队、技术团队简介。

3、管理/技术人员变动状况。

4、企业劳动力统计。

二、业务状况尽职调查。

业务的尽职调查是个广泛的主题,主要包括业务能否规模化、能否长久、企业内部治理,管理流程、业务量化的指标。

1、管理体制和内部掌握体系。

2、对管理层及关键人员的激励机制。

3、是否与把握关键技术及其它重要信息的人员签订竞业禁止协议。

4、是否与相关员工签订公司技术隐秘和商业隐秘的保密合同。

5、员工酬劳结构。

三、市场状况尽职调查。

vc会独立地对市场进行尽职调查,vc的市场分析工作是由专业人士来做的,是中立的,通常也是保守的。

1、产品生命周期(成长期、稳定期或是衰退期)及其进展趋势。

2、目标产品市场规模与增长潜力分析(自然更换、系统升级、扩大应用等)。

3、核心竞争力构成(技术、品牌、市场份额、销售网络、信息技术平台等)。

4、企业的销售利润率和行业平均销售利润率。

5、主要客户构成及其在销售额中的比例。

四、技术状况尽职调查。

1、核心技术名称、全部权人、来源方式、其他说明。

2、公司参加制订产品或技术的行业标准和质量检测标准状况。

3、公司已往的讨论与开发成果,行业内技术权威对企业的技术状况的评价。

4、公司在技术开发方面的资金投入明细。

5、方案再投入的开发资金量及用途。

五、财务状况尽职调查。

财务的尽职调查,可能要算是尽职调查中最重要的.工作。

它分为两大块:过去的财务数据和将来的财务猜测。

1、企业财务报表(注册资金验资报告、往年经审计年报,最近一期月报)。

挚信资本简介

挚信资本介绍

Trust Bridge Partners 2008年5月

挚信资本管理的私募基金是一家主要面向成长期的股权投资基金

挚信资本坚信:中国市场蕴藏着丰富的投资机会;我们希望投资具备杰出

专业私募股权基金能够帮助优秀企业克服成长期可能面对的诸多挑战

挚信资本

如:帮助被投资企业快速地获得后续融资,并积极支持企业的上市发行第一轮机构融资

同时挚信也致力于与各级政府长期保持合作、互信、共赢的战略伙伴关系

挚信资本

中国上海市浦东新区

银城中路68号, 时代金融中心1206室邮政编码:200120。

世邦魏理仕简介

世邦魏理仕世邦魏理仕(纽约证券交易所代号:CBG)总部位于美国加利福尼亚州洛杉矶,是“财富500强”和“标准普尔500强”企业,为全球最大的商业房地产服务公司(按2008年的营业额计算) 。

公司拥有员工超过30,000名,在全球范围内通过300多家办事处(不含联营公司)为地产业主、投资者及承租者提供综合的地产服务,具体包括:物业租售的策略顾问及实施、企业服务、物业/设施及项目管理、按揭融资、评估与估值、开发服务、投资管理、研究与策略顾问等。

世邦魏理仕是连续三年跻身美国“商业周刊50强”的商业地产服务公司,并连续两年被«财富»杂志评为发展最快的百强企业之一。

世邦魏理仕是拥有200多年历史的全球房地产行业的领导者,客户可通过世邦魏理仕获得多种不同的可行方案,尽享一站式策略顾问服务。

我们着眼于了解客户业务、研究市场动态,这是我们在瞬息万变的市场上应变自如、与客户建立了长久关系的准则。

凭借我们遍及全球和亚太区、覆盖本地的市场网络,世邦魏理仕为客户提供最广泛、全面的服务,满足其各种不同的需求。

1978年,世邦魏理仕在香港设立办事处,在中国大陆的业务始于1988年,当时是为北京国贸中心一期提供独家租赁顾问服务。

1990年,世邦魏理仕在台湾开始业务运营。

经过多年来的发展,世邦魏理仕已经成为大中华地区房地产市场的领导者。

目前,世邦魏理仕在本地区已经设有北京、上海(浦西与浦东)、广州、成都、重庆、天津、杭州、深圳、大连、青岛、沈阳、武汉、香港(香港岛与九龙)及台北16家分公司,建立了10家项目办事处,业务遍及大中华地区的80多个城市。

世邦魏理仕结合了当地市场智慧和全球及地区网络的综合优势,提供最全面广泛的房地产顾问服务,包括研究分析、策略顾问、物业估值、买卖与租赁、投资、物业与资产管理等。

世邦魏理仕最终的目标是为整个地区的客户提供完全符合其业务策略的增值服务。

展望未来,我们在本地区的优质业务平台还将不断地扩大和发展,世邦魏理仕已有良好的市场优势来实现这一业务目标。

东方资产及邦信股权投资基金业务简介

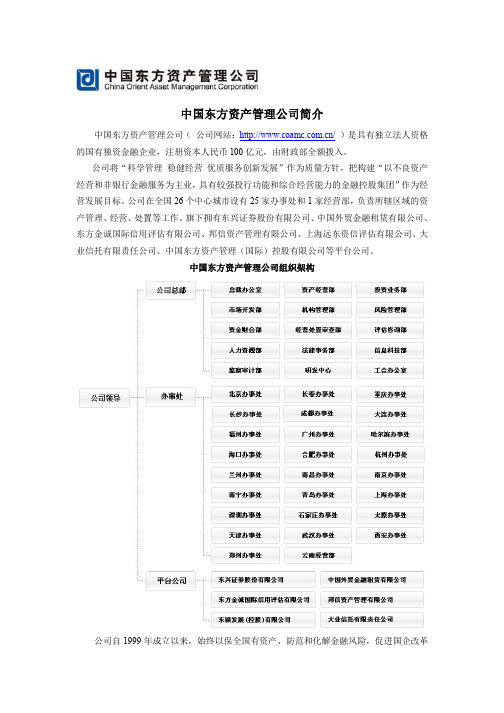

中国东方资产管理公司简介中国东方资产管理公司( 公司网站:/ )是具有独立法人资格 的国有独资金融企业,注册资本人民币 100 亿元,由财政部全额拨入。

公司将“科学管理 稳健经营 优质服务创新发展”作为质量方针,把构建“以不良资产 经营和非银行金融服务为主业, 具有较强投行功能和综合经营能力的金融控股集团” 作为经 营发展目标。

公司在全国 26 个中心城市设有 25 家办事处和 1 家经营部, 负责所辖区域的资 产管理、 经营、 处置等工作。

旗下拥有东兴证券股份有限公司、 中国外贸金融租赁有限公司、 东方金诚国际信用评估有限公司、邦信资产管理有限公司、上海远东资信评估有限公司、大 业信托有限责任公司、中国东方资产管理(国际)控股有限公司等平台公司。

中国东方资产管理公司组织架构公司自 1999 年成立以来,始终以保全国有资产、防范和化解金融风险,促进国企改革为使命,始终把依法合规经营作为生命线,在不良资产管理与处置、政策性债转股和风险金 融机构托管方面发挥了积极作用。

近年来,公司在商业化业务领域取得良好业绩,业务能力 和市场形象不断提升。

公司对工建两行可疑类资产进行有效处置和增值运作; 对闽发证券进 行托管清算、组建了东兴证券;对新收购商业化资产采取短平快的经营处置方式,取得了超 预期的经济效益; 租赁、 信用评级等金融平台依托办事处拓展业务, 为转型进行了有益探索; 酒店管理等非金融平台开拓进取,重组整合,成效显著;托管清算、财务顾问等中间业务逐 步做大。

继通过 ISO9001 国际质量管理体系认证之后, 公司又先后通过了 ISO20000 和 ISO27001 体系的国内、国际双认证。

公司的内部管理、IT 服务和信息安全管理水平都迈上了新台阶。

目前,公司各项改革正在稳步推进,主营业务包括不良资产业务、证券业务、信用评级 业务、金融租赁业务、金融风险数据服务、股权投资基金以及其他相关金融服务。

中原证券简介

中原证券简介1、中原证券概况中原证券,A+H股上市公司。

成立于2002年底,公司成立12年来由小到大,2014年6月25日已在香港成功上市,是中国内地110多家证券公司中的第4家、省级证券公司中的首家在港上市的证券公司,也是河南省第一家上市的金融企业。

2、主营业务及规模情况包括投资银行、直接投资、自营投资、证券经纪、融资融券与股权质押融资等资本中介业务、资产管理、期货业务和衍生品等创新业务。

公司总部位于河南省会郑州市,同时在北京、上海、深圳及全国各大城市设有70多家证券分支经营机构,控股有中原期货公司、中原英石基金公司,全资拥有中鼎开源创投公司及其控股的中证开元创投公司,初步具备金融控股集团基本框架。

3、发展历程第一阶段是2003年至2007年,公司的业务形态基本以单一的经纪业务为主。

本阶段,公司不断加强内部控制、风险控制和业务体系等方面的制度建设,于2005年10月成为全国首批规范类券商。

第二阶段从2008年到2012年初,公司开始进行转型,基本形成以投行业务为先导、以经纪业务为重要基础、多元化业务协调发展方向的格局,公司的发展形态和基本面貌发生了根本性变化。

第三阶段从2012年初A股启动上市到香港上市完成,公司进入了以上市为抓手、以创新为驱动力、多元化业务协调发展的阶段。

第四阶段从2014年6月25日公司在香港成功上市开始,公司进入了以直投业务为先导、各项业务高水平发展的新阶段。

公司的战略发展目标是,争取早日成为一个包括证券、期货、直投、银行、保险、担保等在内的现代化大型金融控股集团。

4、主要业务(1)固定收益公司固定收益业务主要从事各类债券的一级市场发行承销和二级市场交易,中小企业私募债,集合债、可续期债、企业资产证券化、质押式报价,已形成发行承销、销售交易、研究咨询等完善的一体化业务体系。

公司固定收益立足河南,同时在全国范围内建立了完善的债券销售和交易渠道,具备良好的债券市场资源。

业务方面秉承投研一体的操作思路,拥有专业的投研团队,在债券买卖、资产配置与套利等方面具有较多实际操作经验。

嘉富诚简介

安阳地址:河南安阳贞元集团西清风街 • 邮编:455000 • 联系人:成新光 • 电话: 0372-3179566 • 传真: 0372-3179566 • E-mail: cxg@

杭州地址:杭州市三台云舍17号 • 邮编:310000 • 联系人:金蓓 • 电话:0571-87980837 • 传真:0571-87980839 • E-mail: jinbei@

收购兼并 股权重组

海外上市

战略咨询 私募融资

投行咨询

海外上市服务作为嘉富诚投行咨询业务的重心,我们拥有大量的海外上 市成功经验,与众多海内外知名券商、会计师事务所、律师事务所、投 资机构和投资服务机构建立了长期合作关系,可以为境内企业通过首次 公开发行(IPO)或者反向并购(RTO)方式登陆海内外资本市场提供 全流程的优质的财务顾问服务。

服务内容包括:

法律文件包括:

➢基金设立前法律顾问

➢合伙意向书

➢基金设立前财务顾问

➢基金合伙协议

➢基金的产品设计

➢招募说明书

➢基金的组织流程设计

➢法律说明书

➢基金的员工系统培训

➢基金与管理公司的托管协议

➢所投项目评估

➢基金与银行的托管协议

招募说明书 及相关法律 文件准备

基金架构搭 建及前期准

备工作

制定时间 计划及协 助路演

中华房地产金融网根据独立公证的评判标准,评选出一定时期的优秀 地产金融产品、信托公司和基金管理公司,使中华房地产金融网成为一个 优质金融产品的价值发现发布平台。

我们目前拥有数千位以上中国高净值人群,包括国企、家庭企业、富 有个人等意向LP, 为各类金融产品销售创造了良好的条件。

使命

改善资本基因 塑造领袖未来

风险投资vc机构分类

风险投资vc机构分类

风险投资机构主要可以按照投资基金的运作方式和投资阶段进行分类:

- 按照投资基金的运作方式,风险投资机构可以分为VC(Venture Capital,即风险投资,又叫创业投资)和PE(Private Equity,私募股权投资)。

VC通常采取风险投资基金的方式运作,而风险投资公司则作为普通合伙人管理该基金的投资运作。

PE则通常以基金为载体,由基金管理公司负责运作。

- 按照投资阶段,风险投资机构可以分为天使投资、A 轮、B 轮、C 轮等。

这些轮次是按融资的时间顺序来划分的,天使投资主要面向初创企业提供资金支持,而 PE 投资更偏向于企业发展的后期。

风险投资是一种高风险、高回报的投资方式,尽管大多数投资可能会失败,但只要少数成功的投资就可以带来巨大的收益。

美国的红杉资本、日本的软银、智库资本都是风险投资机构,腾讯、百度、盛大、搜狐等都曾获得美国风险投资公司的资金支持。

保利发展控股盈利能力分析

保利发展控股盈利能力分析目录一、内容描述 (2)1.1 研究背景 (3)1.2 研究目的与意义 (3)1.3 研究方法与数据来源 (4)二、保利发展控股概况 (5)2.1 公司简介 (6)2.2 经营范围与主营业务 (7)2.3 市场地位与竞争优势 (8)三、保利发展控股盈利能力分析 (9)3.1 盈利能力指标概述 (10)3.2 利润构成分析 (11)3.2.1 营业收入 (12)3.2.2 净利润 (13)3.2.3 毛利率与净利率 (14)3.3 不同业务板块盈利能力分析 (15)3.3.1 房地产销售收入 (16)3.3.2 物业出租收入 (17)3.3.3 其他业务收入 (18)3.4 竞争力与盈利能力关系分析 (19)四、影响保利发展控股盈利能力的因素 (21)4.1 宏观经济环境 (22)4.2 行业竞争格局 (23)4.3 公司战略与运营管理 (24)4.4 财务风险控制 (25)五、结论与建议 (26)5.1 结论总结 (28)5.2 改进措施与建议 (28)5.3 研究局限与未来展望 (30)一、内容描述本文档旨在深入分析保利发展控股的盈利能力,通过全面剖析公司的营业收入、净利润、毛利率等关键财务指标,展现其盈利状况及运营效率。

结合行业背景和市场趋势,探讨公司盈利能力背后的驱动因素,以及可能存在的风险和挑战。

在此基础上,提出针对性的策略建议,以期为公司未来的盈利能力提升提供有力支持。

盈利能力概述:对公司近年来的盈利能力进行总体评估,包括盈利水平的稳定性和增长潜力。

利润构成分析:详细拆解营业收入、净利润等关键指标的来源,揭示各部分对公司盈利能力的影响。

毛利率与净利率分析:通过对比不同业务板块的毛利率和净利率,分析公司盈利模式的核心竞争力。

现金流量与盈利能力:考察公司现金流量的充裕程度及其对盈利能力的支撑作用。

行业对比与市场地位:将保利发展控股与同行业其他公司进行对比,分析其在行业中的盈利水平和市场地位。

当前经济形势下企业筹资风险分析--以华谊兄弟为例

以华谊兄弟传媒集团为例------资金是确保企业正常生产经营的一个基础条件,无论选用何种资金筹集方式,都会存在风险。

筹资风险对企业生存发展的影响愈来愈大,不少企业在生产经营过程中避免不了资金短缺问题,如果这个问题得不到及时解决,就会影响企业生产经营的正常进行。

筹资风险不仅有举债自身方面的因素作用,也有来自举债以外的因素影响。

为了更好的规避筹资风险,企业要选定合理的资本结构,选择更为科学的筹资方式,把筹资风险进行转移。

本文通过对影响企业筹资风险的各项因素进行分析,了解企业筹资风险产生的根源——内因与外因相互联系,相互作用,共同诱发筹资风险。

之后以华谊兄弟为例,介绍了筹资风险分析通常应该包括的几个方面。

最后,针对引起企业筹资风险的各项因素,提出了企业筹资风险的规避和防范措施。

关键词:筹资风险;成因;风险分析;防范措施一、筹资风险的成因(一)“筹资风险”的含义筹资风险,是指企业因借入资金而产生的丧失偿债能力的可能性和企业利润的可变性。

筹资活动是一个企业生产经营活动的起点。

普通来说,企业筹集资金的主要目的是为了扩大生产经营规模,提高经济效益。

企业为了取得更多的经济效益而进行筹资,必然会增加按期还本付息的筹资负担,由于企业资金利润率和借款利息率都具有不确定性,从而使得企业资金利润率可能高于或者低于借款利息率。

如果企业决策正确,管理有效,就可以实现其经营目标。

但在当前的经济条件下,市场行情的瞬息万变,企业之间的竞争日益激烈,这有可能引起企业决策失误、管理措施失当,使得筹集资金的使用效益具有很大的不确定性,由此产生了筹资风险。

企业筹资渠道可分为两大类,一类是所有者投资,另一类是借入资金。

与此相应,企业筹资风险主要包含两类,即债务筹资风险与权益筹资风险。

其中,第一类筹资风险是因到期偿还风险压力偏大而引起的,集中体现在是否可以在规定的时间内足额还清本金和利息。

第二类筹资风险和第一类彻底相反,它主要是来自在企业的所有权分散后,决策权也会分散,可能造成企业经营管理不善,使企业经济效益不够确定,容易分散股权,导致企业规模变得越来越小,从而对企业的再次筹资带来较大艰难。

深圳高新技术产业案例——后进地区产业发展的成功经验

深圳高新技术产业案例——后进地区产业发展的成功经验深圳高新技术产业案例——后进地区产业发展的成功经验世联研究案例2005.7.12[关键字]:关键字:高科技产业,区域发展历程[简介]:深圳在经过了二十多年的高速发展之后,已经成为中国高新技术产业的重要基地,形成了电子信息技术,生物工程技术和新材料等高新技术产业群。

通过本案例,分析了深圳高新科技产业发展的阶段,采取的措施和成功因素。

90年代初以来,深圳市积极采取引进外资与本土发展相结合的方式发展高新技术产业,完成了从“三来一补”基地向高科技重镇的转变深圳拥有自主知识产权的骨干企业电子信息产业华为、中兴、科健、开发科技、长城、天马微电子等生物技术产业科兴、绿鹏、创世纪公司等新材料产业亚迪、天玉、长园公司等医疗器械产业迈瑞、安科、奥沃公司等474.46655.18819.791064.4 51709.921321.362482.793266.52亿元从事高新技术产品研发的科技人员全市申请专利数高新技术产品利税数据来源:深圳高新技术产业统计公报高新技术主导产业计算机、通讯为主的电子信息产业深圳高新技术产业发展历程及各阶段关键措施阶段划分酝酿阶段(1980~1989年)启动阶段(1990~1995年)加速发展阶段(1996年至今)关键举措1990 年,深圳市党代会作出了“以高新技术产业为先导,先进工业为基础,第三产业为支柱”的决定1991 年深圳有了第一批经过认证的高新技术企业1991年,深圳开始有了高新技术产品产值的正式统计资料和数据。

1992年后宣布取消对传统制造业的许多优惠政策,“三来一补”外资企业开始离开深圳北上。

1993年,深圳开始启动实施自主创新,建设国家创新型城市的战略。

深圳成立了第一家由政府投资的高科技发展公司和了第一家无形资产评估所。

1994年,成立了深圳高新技术投资担保有限公司1995年,深圳出台了第一部企业秘密保护法。

全市有不少“三来一补”企业转型为三资企业。

万科集团筹资风险分析及其改进建议

412021年26期 (9月中旬)经营管理摘要:房地产企业的筹资风险是衡量这个企业能否健康成长经营的重要指标,对筹资风险的探讨很有必要。

万科集团在中国房地产行业中颇具代表性,因此本文选取万科集团作为研究对象进行分析。

本文首先对房地产筹资风险进行概述,然后对万科集团的筹资相关指标进行计算和问题分析,最后给出相应的改进建议,通过本文的分析,希望降低万科集团筹资风险,偿债能力低下等窘境。

关键词:万科集团;筹资风险;指标分析;原因;改进建议一、筹资风险相关概述(一)筹资风险的含义筹资风险的含义,即为筹资过程当中产生的相应风险,是公司因为外来资金的借入而引起的企业缺失一定偿债能力的风险。

筹资活动代表着一个企业日常生产经营活动的起点,企业为了能够让经营效益变得更好,往往会选择进行筹资,但是由于市场上借款的利润率和一些资金利润率尚处于不确定的状态,如果一个企业选择过多的发行股票、筹资活动,不仅会使公司原本股东所占股份比率下降,对公司的控制权下降,更有可能使公司未来背上更大的还款压力,使公司产生严重的债务危机。

(二)筹资风险相关指标1.资本结构指标资产负债率是指负债总额和资产总额的比值。

资产负债率资本所占资本比例偏大,企业负债所占总资产数值偏大,负债偏大,便会降低企业的偿债能力,增大筹资风险。

2.债务结构指标流动负债占负债总额的比值是指流动负债除以负债总额。

流动负债有着流动性高、利率变动幅度大、一年及一年之内归还等特点,如果短期借款比重偏大,企业背负着大部分的短期负债的本息还款义务,对于企业当期偿债能力造成很大不利影响,压缩企业的经营收入,甚至可能导致企业无力偿还借款,形成企业的筹资风险。

3.偿债能力指标流动比率是指企业流动资产和流动负债的比率。

流动比率越高,说明该企业流动资产的变现能力越强,偿还短期负债的能力便会越强;反之,该比率越低,企业流动资产的变现能力越差,那么大部分短期负债的偿还便不能得到保证,企业的偿债能力受到限制。

深发展(新桥投资和平安保险与深发展的缘起缘落)

• 2010年10月,美国私募股权投资公司TPG Inc.看好日益增长的中国消 费市场,由其牵头的一个财团将向中国时尚休闲服饰公司投资4,500 万美元。TPG表示,财团成员还包括总部位于瑞士楚格州的Partners Group Holding AG (PGHN.EB)和中国时尚既有的股东宏弧资本(ARC China Holdings Ltd.)。(纺织与服饰) • 2010年11月30日,摩根士丹利将所持中国国际金融有限公司的 34.3%股份分别出售给四家投资方。其中,10.3%的中金公司股份出 售给德克萨斯太平洋(Texas Pacific Group,简称TPG),10%的股份 出售给KKR(Kohlberg Kravis Roberts & Co.),9%的股份出售给新加 坡主权财富基金GIC(Government of Singapore Investment Corporation.),5%的股份将出售给大东方控股(Great Eastern Hold

• 2007年9月6日,友友购物(U-YOU)得到德州太平洋、软银中国、和 利资本、清华同方提供的1600万美元投资。VC-Series A(广告制作与 代理) • 2007年9月7日,德克萨斯太平洋集团通过直接参股及受让方式投资 ShangPharma尚华医药公司,总共投资3500万美元,占股25.2%。其 中,TPG Star 基金出资金额1870万美元,获其46,676,543股A类 可转换优先股;TPG Biotech II出资1630万美元,获其23,317,471 股A类可转换优先股。(医药行业) • 2008年7月25日,TPG出资2500万美元认购泰凌医药2732股A类优先 股,占股27.32%。此外,TPG同意有条件的支付额外1500万美元(首 批额外付款)及1000万美元(第二批额外付款)。泰凌医药总部位于 香港,至1995年创立以来,经过十多年的不懈努力,已经发展成为 集医药健康产品生产、经销、推广、配送于一体的集团公司,是目前 国内最大的疫苗供应商,亦是国内第二大的药品销售及市场推广服务 供应商。(医药行业)

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

发表于 2009-10-31 17:50 | 只看该作者中国主要风险投资公司及其简介创投公司, 国内记录付费主题, 价格:Hi币 1 枚说明:各公司排名不分先后,资料来源于网络,azi1212整理,转载请注明出处,欢迎补充。

目录:1、软银中国创业投资公司2、IDG资本3、红杉资本中国基金4、上海联创投资管理有限公司5、Natixis Private Equity Asia6、KPCB凯鹏华盈7、新天域资本8、青云创投9、维众创投集团10、软银赛福11、北极光创投12、赛伯乐投资基金1、软银中国创业投资公司官网:/软银中国创业投资有限公司(SBCVC)成立于2000年,是国内外知名的风险投资基金。

软银中国致力于在中国(包括香港、澳门和台湾)协助优秀的创业者共同创建世界级的领先企业。

软银中国团队具有成功的创业经历和丰富的投资经验。

除资本支持之外,软银中国团队还依靠其在投资、运营方面的丰富经验,国际化的资源优势,帮助其投资的企业获得成功。

投资领域涉及广义IT(互联网、新媒体、电子商务、通信及信息技术)、清洁能源、医疗、新材料、消费与零售等行业中具有高成长潜质的企业。

投资阶段包括早期、成长期和后期。

软银中国总部在上海,在北京、苏州、天津、成都、深圳和台北均有办事机构。

软银中国投资的公司包括阿里巴巴、淘宝网、分众传媒、易保科技、万国数据、普丽盛及PPLive等。

2、IDG资本官网:/IDG资本是专注于中国市场的专业投资基金,目前管理的基金总规模为25亿美元。

在香港、北京、上海、广州、深圳、硅谷、波士顿等地设有办事处。

IDG资本重点关注消费品、连锁服务、互联网及无线应用、新媒体、教育、医疗健康、新能源、先进制造等领域的拥有一流品牌的领先企业,覆盖初创期、成长期、成熟期、Pre-IPO各个阶段,投资规模从上百万美元到上千万美元不等。

自1992年开始,作为最早进入中国市场的国际投资基金之一,已投资包括携程、如家、百度、搜房、腾讯、金蝶、金融界、搜狐、物美、伊芙心悦、九安、凡客诚品、汉庭等200家各行业的优秀企业,并已有五十家企业在美国、香港、中国证券资本市场IPO,或通过M&A成功退出。

IDG资本的投资管理团队合作稳定、专业全面,具有互补的国内外教育及行业背景,丰富的企业管理、投资运作和资本市场经验,七位资深合伙人的合作时间超过10年以上。

IDG资本深刻理解中国本土市场特点,始终追求长期价值投资,与企业家保持长期亲密的合作关系。

除为企业发展提供成长资金外,还在吸纳优秀人才、建立现代企业制度、寻找战略合作伙伴、重组并购等方面为企业提供专业支持、经验和资源。

IDG资本获得了国际数据集团(IDG)和ACCEL Partners的鼎力支持,拥有广泛的海外市场资源及强大的网络支持。

IDG资本深感自豪的是与企业家、行业领袖、各级政府部门间所建立的良好关系,致力于长期参与中国卓越企业的发展!3、红杉资本中国基金官网:/4、上海联创投资管理有限公司官网:/site/home_en.aspNewMargin Ventures is a leading venture capital management company in China. Our overriding mission is to support China's emerging entrepreneurs to build world-class companies. Our investment strategy is to get involved with entrepreneurs early, share our collective expertise, and work tirelessly to help them execute their business strategies. We focus on industry sectors that we believe will offer phenomenal growth opportunities in the coming decades to which we can add value: broader IT, sustainable growth technology, healthcare and high margin manufacturing. At NewMargin we believe that the majority of companies that will dominate China's economy in the 21st century have yet to be created. It is our goal to help build these companies.NewMargin's team consists of seasoned professionals with a combination of deep industry knowledge and strong investment experience. We are headquartered in Shanghai and have offices in Beijing. We believe in a hands-on, value added approach and have shared with our portfolio companies our strong network of contacts with recognized industry experts, entrepreneurs, executives, professional service providers and venture capital funds throughout the world.Founded in July 1999, NewMargin Ventures offers a unique and compelling combination of strong local and national government support within an organizational culture defined by independent decision-making, professionalism, and teamwork. NewMargin currently has about $520 million under management. Our domestic investors include Shanghai Alliance Investment Co. (investment arm of the Shanghai Municipal Government) and the China Foundation of Science & Technology for Development (a joint venture between the National Development and Reform Commission, Ministry of Commerce, and Chinese Academy of Sciences). Our foreign investors include the Government of Singapore Investment Corporation, Kerry Group, K.Wah Group, SUNeVision, JAFCO, Motorola, Alcatel, and several family offices etc. We are the first venture capital management company in China that manages and advises both domestic and offshore funds. Todate, we have invested more than US$200 million in 65 companies. Of these, over 16 have gone public in domestic or international stock exchanges. We are very proud to be associated with such entrepreneurial success and our entire team is committed to the success of every investment.5、Natixis Private Equity AsiaNatixis Private Equity Asia ("NPEA" or "NBP") is the Asian Private Arm of Natixis, France 4 the largest banking group (with a market cap over Euro 25 Billion). Natixis manages Euros 3.5 Billion of PE funds in Europe, the US, South America and Asia. NPEA has offices in Shanghai and HK and employs 10 professionals. NPEA has been investing in Asia since end of 1999 and in China since 2002 and is one of the most successful players in the China growth Capital PE market. NPEA has invested in very successful transactions including well known investments of Suntech, LDK, Techfaith and AAC.6、KPCB凯鹏华盈官网:/china/KPCB China is passionately committed to helping our portfolio companies succeed. Our combination of operating and investing experience allows us to serve our entrepreneurs better by helping them innovate and build long-term successful businesses on the ground in China. Our global experience and perspective on new technologies, services, business models and markets will help our ventures develop and execute global strategies in this “flattening” world. Our local and global relationships will contribute to building new ventures faster, broader, and with less risk. We have offices in both Beijing and Shanghai to best serve our entrepreneurs and ventures. Think of it as “relationship & venture capital”.7、新天域资本官网:/Html/Capital_cn/index.html新天域资本成立于2007年5月,基金的投资人由20多家国际知名的机构组成,基金规模为5亿美元。