保险经济学5

保险经济学

欲望满足说。倡导者是拉札路斯。戈比创 立了欲望满足说。

戈比指出,保险的目的是当意外事故发生 时,以最少的费用满足该偶发欲望所需的资金, 并予以充分可靠的经济保证。

所得说。代表人物是休鲁兹。他认为,保 险产生的根本原因在于经济的不稳定,即保险 是为了解除因经济的不稳定以致储蓄无能为力 的缺点,在经济不安定的情况下,把储蓄的负 担分摊给多数经营单位,以保障所得。

(三)(现代)保险的经济基础:商品货 币经济

1、现代保险的经济基础:以盈利为目的; 货币补偿形式

2、商品经济越发达,保险业也就越发达

(四)保险的法律基础:保险合同

保险合同是保险经济关系的具体体现,没 有保险合同就没有保险经济关系。

(五)(现代)保险的技术基础:概 率论及自然、技术科学

事后均摊需要概率。 保险离不开自然科学和技术科学。

是指当某种与保险有关的要素发生变化 时,对保险经济发展所产生的正值或负 值的影响,而这种影响可以通过数学模 式计算出来。

(四)保险效益关系

即保险的投入与产出的比例关系。 从宏观来说,是指整个社会在保险业上投入的

物化劳动和活劳动的总和与保险为社会所节省 经济利益或通过补偿为社会带来的经济利益的 总和之间的量的比较关系。

埃斯特说:“在人身保险中完全没有损失 赔偿的性质,从国民经济来看,人身保险不过 是储蓄而已。”

威特认为,“人身保险不是保险而是一种 投资。”

择一说。这种学说不同意人身保险不是

保险的说法,但又不能找出财产保险和人身保

险的共同概念,因而主张将财产保险与人身保

险分别以不同概念进行阐明。

爱伦贝堡认为,对保险合同的综合性定义 应该是,“保险合同不是损失赔偿的合同,就 是给付一定金额为目的的合同”,二者只能择 其一。

保险行业保险经纪人培训ppt

REPORT

CATALOG

DATE

ANALYSIS

SUMMAR Y

02

保险基础知识

保险的种类与特点

财产保险

针对财产损失风险,包 括财产损失、责任险等

。

人身保险

保障人的生命和健康, 包括寿险、健康险等。

信用保险

为商业交易提供信用风 险保障。

投资型保险

结合保险与投资,为客 户提供投资回报和风险

保障。

务。

客户关怀与增值服务

03

提供个性化的关怀措施,如生日祝福、节日问候等,以及增值

服务,如保险咨询服务、理赔协助等。

客户满意度调查与提升措施

满意度调查

定期进行客户满意度调查 ,了解客户对经纪人的服 务态度、专业水平及产品 性价比等方面的评价。

反馈处理与改进

针对客户反馈的问题与建 议,及时调整和改进服务 流程与质量。

股东大会、董事会、监事会、 高级管理层等。

风险管理

识别、评估、控制和监控风险 。

财务管理

投资、筹资、营运资金管理等 。

营销策略

市场细分、定位、产品组合等 。

REPORT

CATALOG

DATE

ANALYSIS

SUMMAR Y

03

保险经纪人业了解客户的需求和定位是保险经纪人业务技能的核心,需要 掌握如何收集客户信息,分析客户需求,并为其提供合适的 保险方案。

详细描述

保险经纪人需要了解保险合同的条款、责任范围、理赔流程等细节,以便在谈判中为客 户争取最大的利益。同时,还需要注意合同的法律效应和合规性,确保合同内容合法、 有效。在签约过程中,还需要与客户保持沟通,解答其疑问,确保客户对合同内容有充

分的理解。

保险学5(保险经营)

数量时,保险赔付其差额,补足所保障的收获量。

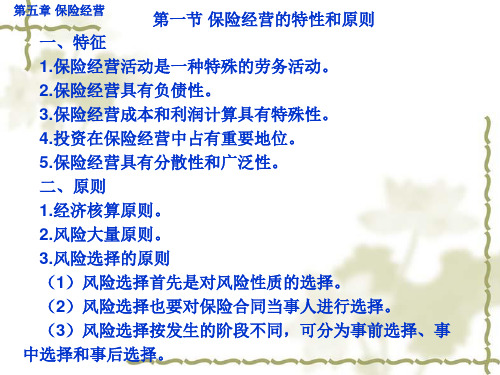

第五章 保险经营

第四节 保险资金的运用

一、保险投资的必要性 (一)保险金融性质产生的内在根源

1.保险运行具有内在的金融性质。 2.保险运营过程中存在着资金闲置。 3.保险业间的竞争是保险公司必须依靠投资收益来维持生存。

(二)保险投资的意义

保证承保质量,接受的保险业务要符合保险公司的承保条件和承保能力, 以保证经营的稳定和盈利。 合理厘订费率,保证履行保险合同的权利与义务。 风险,并在接受承保风险的情况下,确定保险费率的过程。

2.保险核保:核保指保险人对投保申请进行审核,决定是否接受承保这一

第五章 保险经营

第三节 保险防灾与理赔

一、防灾 其必要性: 可以极大地减少社会物质财富的损失。 可以极大地减少人的死亡和伤害 有利于保险企业经营的稳定 内容: 配合专业防灾和安全管理部门开展经常性的社会防灾防损活 动。 通过自己的业务活动,把防灾防损工作贯穿到整个保险经营 中。

保险赔款=保险财产损失价值×保险保障程度

第五章 保险经营

例1保险金额16000元,损失价值5000元,保险财产的实际

价值16000元,求保险赔款额。

16000 保险保障程度=—————×100%=100% 16000 保险赔款=5000 ×100%=5000(元)

第五章 保险经营

例2 保险金额18000元,损失价值15000元。保险财产实际 价值16000元。 此保险属于超额保险,如无道德风险因素致财产受损,则应 负责赔款。赔款以实际价值为相,按损失价值十足赔付款额 为15000元。 例3 保险金额8000元,损失价值9000元。保险财产实际价 值10000元。求赔款。 8000 保险保障程度=—————×100%=80% 10000 保险赔款=9000×80%=7200(元)

经纪人保险常识知识点总结

经纪人保险常识知识点总结经纪人保险常识知识点总结随着经济的发展和人们对风险的更加关注,保险行业在全球范围内得到了迅速发展。

保险经纪人作为保险行业中重要的角色,承担着为客户提供保险咨询、寻找合适的保险产品、处理理赔等工作。

对于保险经纪人来说,熟悉并掌握保险常识是非常重要的。

本文将对经纪人保险常识进行总结,以帮助经纪人更好地履行其职责。

1. 保险基础知识了解保险的基本概念和原理是经纪人必备的常识。

保险是一种人们购买的金融工具,用于保护财产免受潜在风险和损失。

保险基于共享风险的原则,通过收取客户保费形成保险基金,用于赔偿因风险造成的损失。

经纪人需要了解不同类型的保险,如人寿保险、健康保险、财产保险等,并能够为客户提供适合其需求的保险产品。

2. 保险合同和条款保险合同是保险经纪人与客户之间的法律文件,规定了双方的权利和义务。

经纪人应该了解保险合同的要素和重要条款,如投保人、被保险人、受益人、保险金额、保险期限等。

同时,经纪人还需要详细了解保险合同中的责任免除条款、免赔额、保险金支付方式等内容,以便清楚地向客户解释和说明。

3. 保险产品和保险市场经纪人需要熟悉各种保险产品的特点和应用场景。

比如,人寿保险适合提供家庭经济保障,健康保险适合解决医疗费用问题,财产保险适合保护财物免受意外损失等。

此外,经纪人还需要跟踪保险市场的动态,了解各个保险公司的业务范围、产品优势和声誉,并根据客户需求为其推荐合适的保险公司和产品。

4. 保险理赔保险经纪人在保险理赔方面扮演着重要的角色。

当客户发生保险事故或损失时,经纪人应该在第一时间提供帮助和指导。

首先,经纪人应该协助客户报案,并确保相关材料的完整和准确性。

其次,经纪人应该与保险公司保持密切联系,协调理赔事宜,并推动理赔流程的顺利进行。

最后,经纪人需要协助客户与保险公司进行理赔金额的谈判,确保客户得到应有的赔偿。

5. 法律法规和伦理要求保险经纪人需要了解和遵守相关法律法规和伦理要求。

保险学概论第五章

PART 04

保险公司的经营与管理

保险公司的组织结构与职能

组织结构

保险公司通常由董事会、监事会和高级管理 层组成,下设不同部门,如营销部门、核保 部门、理赔部门和财务部门等。

职能

保险公司各部门的职能各不相同,如营销部 门负责销售保险产品,核保部门负责核定保 险标的的风险状况,理赔部门负责处理保险 事故的赔偿事宜,财务部门负责公司的财务 管理和资金运作等。

现代保险业

现代保险业已经形成了多元化的保险产品和市场体系,涵盖了财产、人身、社会保险等多个领域,为全球范围内 的消费者和企业提供风险保障服务。

PART 02

保险合同

保险合同的定义与要素

保险合同的定义

保险合同是一种特殊的民事合同,由保险人和投保人之间签订,约定投保人支付保险费,保险人在特 定情况下向被保险人或受益人提供经济保障。

保险合同法律关系的特征

保险合同法律关系具有法定性、自愿性、有偿性、平等性和诚实信用原则。

保险合同法律关系的产生、变更和终止

保险合同法律关系产生于合同的成立,变更可能因合同内容的修改、扩大或解除而发生,终止则因合同 期满或解除而实现。

保险合同的种类与特点

财产保险合同与人身保险 合同

财产保险合同以财产及其有关 利益为保险标的,主要涉及财 产损失和责任保险;人身保险 合同以人的寿命和身体为标的 ,包括人寿保险、健康保险和 意外伤害险等。

纪人等中介机构进行产品销售。

保险公司的风险管理

风险识别

保险公司通过风险识别过程,了解潜 在的风险因素和风险事件,为风险管 理提供基础。

风险评估

在风险识别的基础上,保险公司对各 类风险进行量化和评估,确定风险的 大小和影响程度。

保险经纪课程PPT

保险经纪课程PPT概述保险经纪是指在保险市场上代表客户从事保险业务的专业人士。

保险经纪课程旨在培养学生全面的保险知识和技能,使其具备成为优秀保险经纪人才的能力。

本文档将介绍保险经纪课程PPT的设计要求和内容安排。

设计要求•简洁明了:PPT的设计风格应简洁大方,以突出重点和关键内容。

防止过度装饰和复杂排版,使学生能够清晰地理解和记忆课程内容。

•一致性:所有幻灯片的布局和样式应保持一致,以提高课程的可读性和易用性。

•图表和图像:使用适当的图表和图像来帮助解释和说明保险经纪的相关概念和流程。

确保图表和图像清晰可见,并防止图表过于复杂和拥挤的情况。

•字体和颜色:选择易读的字体,并确保字号适中。

保持幻灯片的字体和颜色风格一致,使整个PPT看起来统一和协调。

内容安排1. 保险经纪概述•保险经纪的定义和职责•保险经纪的工作环境•保险经纪的职业开展前景2. 保险经纪的核心知识•保险市场概况•保险法律和法规•保险产品和保险合同•保险理赔和保险金支付3. 保险经纪的技能培养•保险销售和市场推广技巧•客户效劳和关系管理•风险评估和保险风险管理•保险经纪的沟通和协商技巧4. 保险经纪的伦理和职业行为•保险法律和道德标准•保险经纪的职业操守和职业道德•保险经纪的责任和义务5. 保险经纪实践案例•展示一些真实的保险经纪案例,以帮助学生理解保险经纪实践中的挑战和解决方案。

结论通过以上的PPT设计和内容安排,保险经纪课程可以更加有效地传授学生保险经纪的相关知识和技能。

同时,设计精良的PPT也可以提高学生的学习兴趣和参与度。

希望本文档对于制作保险经纪课程PPT 有所帮助。

保险业初学者必备的五大专业知识

保险业初学者必备的五大专业知识保险作为一项重要的经济活动,在现代社会中发挥着不可忽视的作用。

对于保险业初学者而言,掌握一些基本的专业知识是至关重要的。

本文将介绍保险业初学者必备的五大专业知识,帮助他们更好地了解和应对保险业务。

一、保险产品的分类和特点保险产品是保险公司提供给客户的服务和产品,了解不同类型的保险产品对初学者来说非常重要。

保险产品一般可以分为人身保险和财产保险两大类。

人身保险包括寿险、健康险、意外险等,主要是为了保障被保险人的生命、身体和健康。

财产保险包括车险、住宅保险、财产综合险等,主要是为了保障被保险财产的安全和利益。

每种保险产品都有其独特的风险特点和保障范围,初学者需要了解各种保险产品的特点和适用场景,以便能够更好地向客户提供相关建议和解决方案。

二、保险合同的要素和生成过程保险合同是保险公司与客户之间的法律约定,保险业初学者需要了解保险合同的要素和生成过程。

保险合同一般包括投保单、保险条款和保险凭证等要素,其中保险条款是保险合同的核心内容,包括保险责任、免除责任、保险费用等条款。

保险合同的生成过程包括投保、核保、承保和保单生效等环节。

初学者需要了解每个环节的具体流程和相关要求,以便能够正确处理客户的投保需求和保险事务。

三、保险公司的经营管理和市场监管保险公司作为保险业的主体,其经营管理和市场监管对于保险业初学者而言也是必备的专业知识。

保险公司的经营管理包括组织架构、内部管理、销售渠道、风险管理等方面,初学者需要了解保险公司的运作模式和相关管理制度。

此外,市场监管是保险业发展的重要保障,初学者需要了解保险行业的监管法规和相关政策,以便遵循合规要求,规范经营行为。

四、保险销售技巧和客户服务保险销售是保险业的核心环节,对于保险业初学者而言,掌握一些销售技巧和客户服务方法非常重要。

销售技巧包括市场调研、客户开发、销售演示和销售跟踪等方面,初学者需要了解如何有效地与客户进行沟通和销售。

同时,客户服务也是保险业不可或缺的一环,初学者需要了解如何提供专业的客户服务,包括咨询解答、理赔服务、保险顾问等方面,以提升客户满意度和维护公司形象。

保险经纪课程课件

保险监管机构与职责

保险监管机构概述

介绍国内外保险监管机构的设置、 职责和运作机制,分析保险监管 机构在保险市场中的作用。

中国保险监管机构

详细介绍中国保险监督管理委员 会的职责、组织架构和运作机制,

分析其在维护保险市场秩序、保 护消费者权益等方面的作用。

国际保险监管机构

介绍国际上主要保险监管机构, 如国际保险监督官协会(IAIS) 等,分析其在推动国际保险市场

。

客户需求分析

营销渠道与策略 客户关系维护

保险客户服务流程

客户服务标准 明确服务流程、服务质量和标准,确 保为客户提供专业、高效的服务。

客户咨询与投诉处理

及时响应客户的咨询和投诉,耐心倾 听客户意见,积极解决问题。

保险合同签订与变更

协助客户签订保险合同,解释合同条 款,指导客户办理保险合同变更手续。

保险经纪人的业务范围

01

提供风险评估服务

02

设计保险方案

03

代理销售保险产品

04

协助理赔

保险经纪人的职业道德与规范

诚信原则

保险经纪人应当诚实守 信,客观公正地为客户

提供服务。

保守秘密

对客户的商业机密和隐 私信息应当严格保密,

不得泄露。

利益冲突防范

专业胜任

在为客户提供服务时, 应当避免利益冲突,保

定期回顾与更新

持续学习与改进

06

保险法规与监管

保险法规体系

保险法规概述

保险监管法

介绍保险法规的概念、作用和体系构 成,阐述保险法规与保险业发展的关 系。

介绍保险监管法的概念、目的和原则, 阐述保险监管机构及其职责,分析保 险监管的主要措施和手段。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

14

二、理论模型的扩展和完善(Extensions for R-S Model)

1. R-S 模型的假设条件 ■ low risks and high risks have same utility function; ■ perfect price and quantity competition; ■ only one contract (or one kind of contract) provided; ■ no reactive alternatives; ■ information for group or individual (unbiased estimation);

18

2. 反应性均衡(reactive equilibrium, Riley-Wilson Model)

19

3. 交易成本和风险回避程度 (transaction cost & risk aversion) 文献:Liu and Brown (2003), “Asymmetric Information, Transaction Cost, and Externalities in Competitive Insurance Markets” Working Paper, Presented on Risk Theory Society Annual Meeting, Atlanta, 2003 “First-best Equilibrium in Insurance Markets with Transaction Costs and Heterogeneity” Journal of Risk and Insurance, 2007. ■ modified R-S Model by incorporating various forms of transaction cost; ■ new separating equilibrium exists if customer groups have heterogeneous risk aversion or heterogeneous endowment wealth; ■ neither high-risk individuals nor low-risk individuals cause any 20 externality to the other group in the market;

7

(2). 信息对称条件下的分离均衡(separating equilibrium)

8

(3). 信息不对称条件下的汇合均衡(pooling equilibrium)

9

(3). 信息不对称条件下的汇合均衡(pooling equilibrium) Theorem 1 With asymmetric information in insurance markets, there exists no equilibrium in the sense of Rothschild and Stiglitz with average actuarial pricing (pooling). If an equilibrium exists, each type of insured agent necessarily chooses a different contract (separating).

16

2. 反应性均衡(reactive equilibrium, Riley-Wilson Model)

17

2. 反应性均衡(reactive equilibrium, Riley-Wilson Model) Theorem 3 With asymmetric information in insurance markets, there exists a critical proportion λ0 of low risk individuals in the population such that (a). If λ> λ0 then the unique reactive equilibrium is a pooling equilibrium in the sense of R-S Model; (b). If λ< λ0 then the unique reactive equilibrium is a separating equilibrium in the sense of R-S Model;

3

二、逆选择理论的“奠基人”

2001年NOBEL经济学奖LAUREATE

Akerlof Spence Stiglitz ■ 逆选择问题的现象和本质 高风险与低风险不能有效分辨 → 采用均值法定价 → 低风险 为高风险补贴 → 低风险离开,市场失衡; ■ 概念:保险购买者运用优越的信息优势以获取更低价格上的 保险产品的意图和行为被称为逆选择… 逆选择是指风险大的人 比一般的人更希望购买保险的这样一种行为。 (孙祁祥《保险 学》71,73页)

W2

U

α* F

Slope=(1-p)/p

Endowment

45º W1

6

2. 信息不对称条件下保险市场新的均衡点 (1). 基本理念 ■ 投保人各自的风险(损失)概率对保险人来说,是 无法观察到的(unobservable); ■ 损失概率一方面影响投保人各自的预期效用函数(注意这里 效用函数的同质性与预期效用函数的异质性),另一方面也 影响保险人的价格线的确定; - Low risk individuals pL - High risk individuals pH - pH > pL - Fraction of high risk individuals = λ -Average accident probability p = λpH + (1- λ)pL

2

引论

Байду номын сангаас

信息经济学的产生和发展

一、信息经济学的产生和发展

1. 信息不对称(asymmetric information)现象的广泛存在 2. 信息不对称现象对传统经济学原理的挑战 ■ 不完全竞争(imperfect competition)市场下的均衡条件 ■ 投机行为-市场失灵(market failure) ■ 价格机制-激励机制-制约机制 3. 不确定性(uncertainty)、信息(information)和博奕论(game) 4. 信息经济学的主要内容 ■ 逆选择 (adverse selection); ■ 道德风险 (moral hazard); ■ 委托-代理模型 (principal-agent model); ■ 信号与甄别模型(signaling and screening);

保险经济学

1

第四章 保险市场的信息不对称性

(Insurance Market under Asymmetric Information) 第一节 逆选择与保险需求最优化 (Adverse Selection and Optimal Insurance) 第二节 道德风险与保险需求最优化 (Moral Hazard and Optimal Insurance) 第三节 风险的分类与识别 (Risk Categorization and Classification) 第四节 保险欺诈和其防范 (Insurance Fraud and Auditing)

5

Equilibrium – Identical Customers

No Contract makes negative expected profits. There is no contract outside the equilibrium that, if offered, will make positive profits.

12

(4). 信息不对称条件下的分离均衡(separating equilibrium)

13

(4). 信息不对称条件下的分离均衡(separating equilibrium) Theorem 2 With asymmetric information in insurance markets, there exists a critical proportion λ0 of low risk individuals in the population such that (a). If λ> λ0 then there is no equilibrium in the sense of R-S Model; (b). If λ< λ0 then there exists a separating equilibrium in the sense of R-S Model;

4

第一节 逆选择与保险需求最优化

一、理论模型的创立(R-S Model)

文献:Rothschild and Stiglitz (1976), “Equilibrium in Competitive Insurance Markets : An Essay on the Economics of Imperfect Information” Quarterly Journal of Economics 1.保险市场原始均衡模型(initial equilibrium model) ■ 风险回避型的投保人群和风险中立型的保险人; ■ 投保人通过购买保险合同(only one contract)来实现其预期效 用最大化; ■ 完全竞争的保险市场-无交易费用(transaction costs); 保险人的预期均衡利润率为零(expected equilibrium profits on a contract are zero); ■ 面对均衡市场的公平保费,投保人选择足额保险。 Facing actuarial premiums, insured would choose full coverage.