税金计算表

各种税金的计算公式

各种税金的计算公式

1.个人所得税计算公式:

个人所得税=应纳税所得额×适用税率-速算扣除数

其中,应纳税所得额=全年收入-免税收入-减除费用-专项扣除- 赡养费用-子女教育-继续教育-住房租金-住房贷款利息-走动通

讯费-其他扣除项目

适用税率和速算扣除数可根据应纳税所得额的不同范围,查看个人所得税税率表和速算扣除数表。

2.企业所得税计算公式:

企业所得税=应纳所得税额×适用税率-减免税额

其中,应纳所得税额=计税所得额-减除费用-扣除项目,适用

税率表可以根据税务部门发布的最新版本进行查询。

3.增值税计算公式:

增值税=增值额×适用税率

其中,增值额=销售额-进项税额,适用税率分为11%和17%,根据商品或服务的不同税目可参考相关税率表。

4.城市维护建设税和教育费附加计算公式:

城市维护建设税和教育费附加=销售额×实际税率

其中,实际税率=城市维护建设税税率+教育费附加率,可根

据不同省市税务部门发布的政策进行查询。

5.印花税计算公式:

印花税=计税依据×税率

其中,计税依据根据不同交易类型有所不同,税率也会参照国

家最新政策进行调整。

常见印花税的税率参考内容如下:·出租、租赁,税率0.03%

·贷款,税率0.05%

·转让股权,税率0.1%

·购房,税率1%或1.5%

·购车,税率1%或2%。

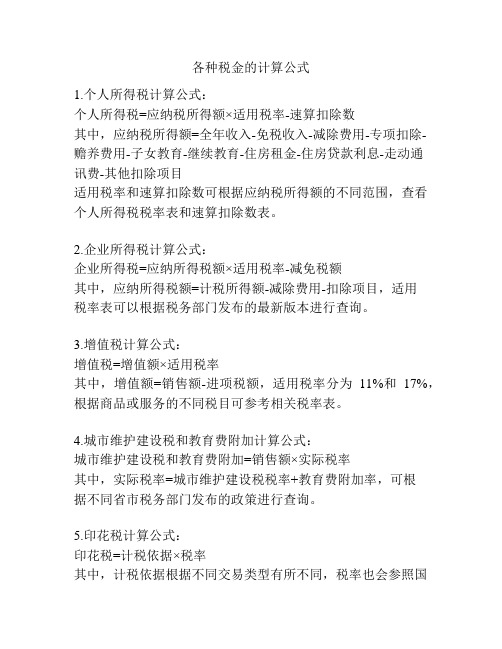

建筑公司税金计算表

本月开票金额明细

一、一般计税

1 某有限公司1

2 某有限公司2

3

4

小计

本月认证进项税金额

本月转出进项税金额

本月外地项目预缴增值税

上期留底进项税金额

一般计税本月应交增值税

二、简易计税

1 某有限公司3

2 某有限公司4

3

4

小计

本月外地项目预缴增值税

本月专业分包抵扣税金

简易计税本月应交增值税

三、本月合计缴纳增值税

四、本月应交附加税 其中:城建税

教育费附加 地方教育费附加 合计

公司注册地本月缴纳税金计算表

项目名称

税率

开票金额(含 税)

开票不含税 金额

某项目1 某项目2

9.00% 1,090,000.00 1,000,000.00 9.00% 545,000.00 500,000.00

1,635,000.00 1,500,% 1,030,000.00 1,000,000.00 3.00% 515,000.00 500,000.00

1,545,000.00 1,500,000.00

5.00% 3.00% 2.00%

附加税税基 67,500.00 67,500.00 67,500.00

税额

备注

90,000.00 45,000.00

135,000.00 75,000.00 2,500.00 26,000.00 3,500.00 33,000.00

30,000.00 15,000.00

45,000.00 8,000.00 2,500.00 34,500.00 67,500.00 应交税金 3,375.00 2,025.00 1,350.00 6,750.00

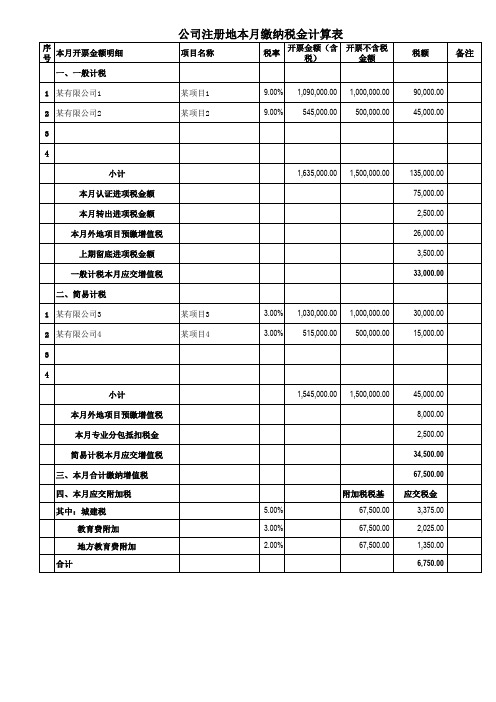

税金计算表(一般纳税人)

年月税金计算表(增值税一般纳税人)

已与国税、地税系统中的数据进行核对(签字):

注:1、增值税税目及税率:(1)货物及加工修理修配劳务:17%;(2)有形动产租赁服务:17%;(3)货物:13%;(4)交通运输业和邮政业的服务:11%;(5)应税服务:6%(部分现代服务业)

2、营业税税目及税率;(1)交通运输业:3%;(2)建筑业:3%;(3)金融保险业:5%;(4)邮电通信业:3%;(5)文化体育业:3%;(6)娱乐业:5%-20%;(7)服务业:5%;(8)转让无形资产:5%;(9)销售不动产:5%。

3、消费税税目及税率:14个税目并有40多个税率。

具体省略。

4、印花税税目及税率:13个税目并有多个税率。

常见税目如下:

(1)购销合同:有购销合同的按购销金额的0.03%贴花;若没有购销合同,商业企业按营业收入的50%作为计算基数,工业企业按营业收入的80%作为计算基数,其他企业按营业收入的100%作为计算基数。

(2)加工承揽合同:按加工或承揽收入0.05%贴花;(3)技术合同:按所载金额0.03%贴花;

(4)营业账簿:①营业资金帐簿:按实收资本和资本公积的合计金额0.05%贴花;。

企业税费测算表

企业税费测算表企业税费测算表1-公司信息公司名称:注册地质:公司类型:所属行业:公司规模:2-企业税务登记2-1 税务登记类型:2-2 税务登记资料:●公司注册文件●营业执照副本●法定代表人联系明●经营场所租赁合同●组织机构代码证3-企业所得税3-1 纳税人资格认定:3-2 征收方式:3-3 税率及调整:3-4 报税申报材料:●暂估缴纳的纳税申报表●上年度企业所得税汇算清缴纳税申报表4-增值税4-1 征收范围:4-2 税率及分类:4-3 税务登记及报税:4-4 发票管理:●开具增值税专用发票申请表●发票领用及申报管理表5-印花税5-1 征收范围:5-2 税率及分类:5-3 税务登记及申报:5-4 税费结算及缴纳:●印花税纳税申报表6-企业所得税前扣除费用6-1 薪酬及社会保险费:6-2 办公费用:6-3 研发费用:6-4 税前扣除限额:7-城市维护建设税7-1 税率及计算方式:7-2 税务登记及申报:7-3 税费结算及缴纳:8-土地使用税8-1 税率及计算方式:8-2 税务登记及申报:8-3 税费结算及缴纳:9-城镇土地使用税9-1 税率及计算方式:9-2 税务登记及申报:9-3 税费结算及缴纳:10-附加税费10-1 教育费附加:10-2 地方教育附加:10-3 农民工就业保障费:10-4 城市建设维护费:10-5 其他附加税费:附件:本文涉及的附件包括:●公司注册文件●营业执照副本●法定代表人联系明●经营场所租赁合同●组织机构代码证●暂估缴纳的纳税申报表●上年度企业所得税汇算清缴纳税申报表●开具增值税专用发票申请表●发票领用及申报管理表●印花税纳税申报表法律名词及注释:1-企业所得税:根据国家税收法规定,纳税人根据其合法的收入额减除的额度缴纳的税费。

2-增值税:商品在生产和流通环节中增加的价值所增加的税收。

3-印花税:根据国家法律规定,对法定文件、印刷品、交易合同等进行征收的税费。

4-城市维护建设税:根据城市建设规划及城市基础设施建设需要,由纳税人缴纳的税费。

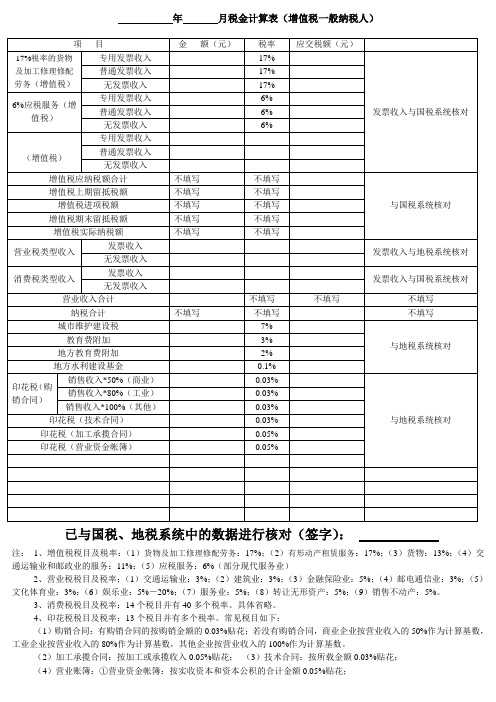

小规模纳税人季末计提税金自动计算表(查账征收)

企业综合税收负担率=企业实际缴纳的各项税收总额 / 企业同期不含 税收入总额

增值税+附加税综合负税率

0.64%

企业综合负税率

5.73%

小规模纳税人季末计提税金自动计算表(查账征收)

税目

增值税

其他

专票 本季含税销售额

普票

本季不含税销售 专票

额

普票

计算金额

151500.00 101000.00 150000.00 100000.00

Hale Waihona Puke 计算方式税 率不含税销售额×税率 1%

税额

1500.00

单位:元

备注

公式已经设置好,可以分情况计算 ①季不含税销售小于等于30万只算专票 ②季不含税销售额大于30万计算专票加普 票的增值税税额。 ③小规模纳税人减按1%征收率征收增值 税,政策实施期限延长到2020年12月31日 。

工资总额×税率

2%

37.50 600.00

根据 财税〔2019〕13号对小规模纳税人 50%减征印花税(不含证券交易印花税)。 本通知执行期限为2019年1月1日至2021年 12月31日。 查看企业核定的税种,没有的话请删除本

行

企业所得税

本季度利润总额

301000.00

利润总额×适用税率 5%

15050.00

0.00 0.00 0.00

根据 财税〔2019〕13号对月销售额10万元 以下(含本数)的小规模纳税人免征①教 育费附加、②地方教育费附加、③水利建 设基金。本通知执行期限为2019年1月1日 至2021年12月31日。

印花税 工会经费

工资总额

250000.00 30000.00

不含税收入×税率 0.03%

房地产企业税金计算表

2016.02 2016.03

2016.02 2016.03

2016.02 2016.03

2016.02 2016.03

2016.02 2016.03

2016.02 2016.03

2016.02 2016.03

2016.02 2016.03

2016.02 2016.03

2016.02 2016.03

#D00

税率 0.1%

按收入预交 33,761.18

合计

2016年1月税金计算表

税率

5.00% 7.00% 3.00% 2.00% 2.00%

4.00%

0.05% 0.03% 0.05% 0.05% 0.03% 0.05% 0.10% 0.03% 0.03% 0.03% 0.03% 0.05% 0.05% 0.05% 税率 1.20%

地块编号

0217012054/5

税款交纳时 间

2016.03

备注 备注

#DIV/0!

0.00

财务负责人:

审核:

项目

五险一金

工会经费 个人所得税

保险及公积金等

计税基数

税率

税种明细

20%

养老-单位

0

8%

养老-个人

0

1%

失业-单位

(11,600)

0.5%

失业-个人

205,335

8%

医疗-单位

162,574

0.00 0.00

租金或原值

扣除率

房产税

从价

22,377,423.42

0.30

从租

企业所 得税

土地使 用税

计税项目 住宅收入

合计金额/合同编 号

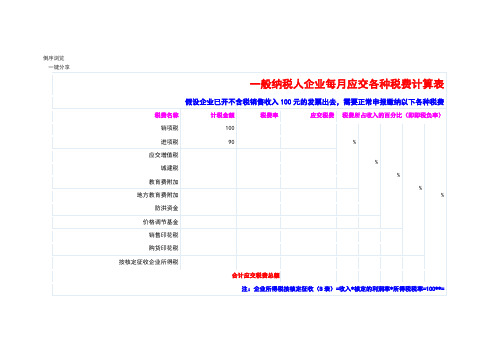

般纳税人企业每月应交各种税费计算表

合计应交税费总额

注:企业所得税按核定征收(B表)=收入*核定的利润率*所得税税率=100**=

企业所得税按查账征收(A表)=本季利润* 如果亏损则“零”申报

一般纳税人,应交税费

分享到:QQ空间腾讯微博腾讯朋友

倒序浏览

一键分享

一般纳税人企业每月应交各种税费计算表

假设企业已开不含税销售收入100元的发票出去,需要正常申报缴纳以下各种税费

税费名称

计税金额

税费率

应交税费

税费所占收入的百分比(即即税负率)

销项税

100

%

%

%

%

%

进项税

90

应交增值税

城建税

教育费附加

地方教育费附加

防洪资金

价格调节基金

销售印花税

购货印花税

各种税金的计算公式

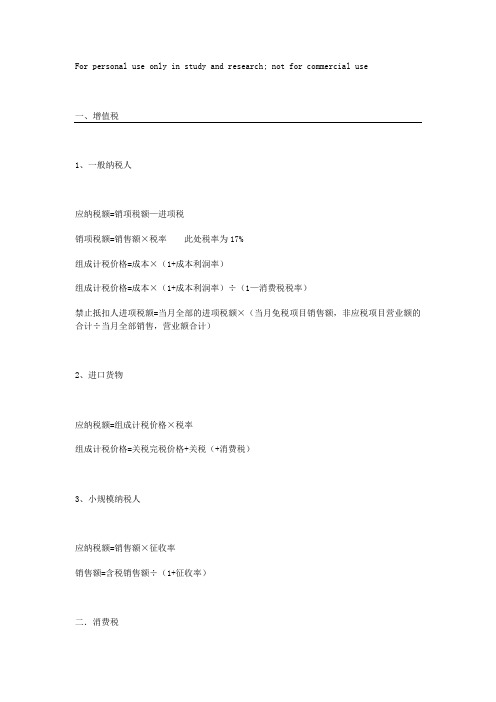

For personal use only in study and research; not for commercial use一、增值税1、一般纳税人应纳税额=销项税额—进项税销项税额=销售额×税率此处税率为17%组成计税价格=成本×(1+成本利润率)组成计税价格=成本×(1+成本利润率)÷(1—消费税税率)禁止抵扣人进项税额=当月全部的进项税额×(当月免税项目销售额,非应税项目营业额的合计÷当月全部销售,营业额合计)2、进口货物应纳税额=组成计税价格×税率组成计税价格=关税完税价格+关税(+消费税)3、小规模纳税人应纳税额=销售额×征收率销售额=含税销售额÷(1+征收率)二.消费税1、一般情况:应纳税额=销售额×税率不含税销售额=含税销售额÷(1+增值税税率或征收率)组成计税价格=(成本+利润)÷(1—消费税率)组成计税价格=成本×(1+成本利润率)÷(1—消费税税率)组成计税价格=(材料成本+加工费)÷(1—消费税税率)组成计税价格=(关税完税价格+关税)÷(1—消费税税率)2、从量计征应纳税额=销售数量×单位税额三、营业税应纳税额=营业额×税率四、关税1、从价计征应纳税额=应税进口货物数量×单位完税价×适用税率2、从量计征应纳税额=应税进口货物数量×关税单位税额3、复合计征应纳税额=应税进口货物数量×关税单位税额+应税进口货物数量×单位完税价格×适用税率五、企业所得税应纳税所得额=收入总额—准予扣除项目金额应纳税所得额=利润总额+纳税调整增加额—纳税调整减少额应纳税额=应纳税所得额×税率月预缴额=月应纳税所得额×25%月应纳税所得额=上年应纳税所得额×1/12六、外商投资企业和外商企业所得税1、应纳税所得额制造业:应纳税所得额=产品销售利润+其他业务利润+营业外收入—营业外支出商业:应纳税所得额=销售利润+其他业务利润+营业外收入—营业外支出服务业:应纳税所得额=业务收入×净额+营业外收入—营业外支出2、再投资退税:再投资退税=再投资额×(1—综合税率)×税率×退税率七、个人所得税:1、工资薪金所得:应纳税额=应纳税所得额×使用税率—速算扣除数2、稿酬所得:应纳税额=应纳税所得额×使用税率×(1—30%)3、其他各项所得:应纳税额=应纳税所得额×使用税率八、其他税收1、城镇土地使用税年应纳税额=计税土地面积(平方米)×使用税率2、房地产税年应纳税额=应税房产原值×(1—扣除比例)×1.2%或年应纳税额=租金收入×12%3、资源税年应纳税额=课税数量×单位税额4、土地增值税增值税=转让房地产取得的收入—扣除项目应纳税额=∑(每级距的土地增值额×适用税率)5、契税应纳税额计税依据×税率For personal use only in study and research; not for commercial use.Nur für den persönlichen für Studien, Forschung, zu kommerziellen Zwecken verwendet werden.Pour l 'étude et la recherche uniquement à des fins personnelles; pas à des fins commerciales.толькодля людей, которые используются для обучения, исследований и не должны использоваться в коммерческих целях.以下无正文For personal use only in study and research; not for commercial use.Nur für den persönlichen für Studien, Forschung, zu kommerziellen Zwecken verwendet werden.Pour l 'étude et la recherche uniquement à des fins personnelles; pas à des fins commerciales.толькодля людей, которые используются для обучения, исследований и не должны использоваться в коммерческих целях.以下无正文。