中小企业信用担保机构汇总

重庆融资性担保机构名单

机构名称 重庆市三峡担保集团有限公司 重庆豪升信用担保有限公司 重庆嘉瑞投资担保有限公司 重庆金典信用担保有限公司 重庆港渝担保有限公司 重庆市交通融资担保有限公司 重庆浙商信用担保有限公司 汇联投资担保有限公司 重庆众信信用担保有限公司 重庆协禾信用担保有限公司 重庆汉帮投资担保有限公司 重庆汇聚融资担保有限公司 重庆盛达信用担保有限公司 重庆中色融资担保有限公司 重庆融汇信用担保有限公司 重庆诚信信用担保有限公司 重庆市惠泉信用担保有限公司 重庆市农业担保有限公司 重庆渝创信用担保有限公司 重庆华融信用担保有限公司 重庆市信用担保有限公司 汇通信用融资担保有限公司重庆分公司 富登投资信用担保有限公司重庆分公司 重庆市天泽融资担保有限公司 重庆旅游融资担保有限公司 中商财富信用担保有限公司重庆分公司 四川新安融资担保有限公司重庆分公司 重庆融鼎信用担保有限公司 重庆外经贸融资担保有限责任公司 地址 重庆市渝中区中华路178号国际商务中心6楼 重庆市渝中区筷子街2号中国人寿大厦19楼 重庆市渝中区中华路178号国际商务中心大厦8楼 重庆市渝中区青年路7号时代豪苑D座36-2号 重庆市渝中区青年路38号重庆国贸中心38楼 重庆市渝中区中山三路128号投资大厦第20层 重庆市渝中区较场口得意世界A栋17楼 重庆市北部新区高新园黄山大道中段3号5-6 重庆市渝中区上清寺路57号4楼 重庆市渝中区青年路1号B幢16楼 重庆市渝中区青年路38号国贸中心A座29-1、2、3、4号 重庆市渝中区青年路38号24层 重庆市渝中区上清寺路198号 重庆市渝中区民权路27号新华国际大厦18-2 重庆市渝中区民生路283号重庆宾馆商务大厦20层C座 重庆市渝中区八一路108号28楼 重庆市渝中区五四路39号18层1号 重庆市渝中区人民路238-2号 重庆市渝中区上清寺路9号 重庆市渝中区邹容路50号半岛国际大厦22楼 重庆市渝中区五四路1号时代广场C座2901 重庆市渝中区中华路178号国际商务中心14楼 重庆市渝中区邹容路68号大都会商厦1302、1303、1304 重庆市渝中区青年路1号时代广场B座26-1 重庆市渝中区民生路283号重庆宾馆商务大厦第13层D座 重庆市渝中区上清寺路1号6-6 重庆市渝中区上清寺9号环球广场16楼A-1室 重庆市江北区建新北路16号18-1、18-2 重庆市江北区建新北路65号 第 1 页,共 10 页 所在区 县 渝中 渝中 渝中 渝中 渝中 渝中 渝中 北部 渝中 渝中 渝中 渝中 渝中 渝中 渝中 渝中 渝中 渝中 渝中 渝中 渝中 渝中 渝中 渝中 渝中 渝中 渝中 江北 江北 注册资本(万元) 300000 20000 15000 11160 20000 50000 10000 10000 10000 10000 10000 10000 5000 10000 10000 14000 10000 26700 40000 10060 5000

福建省中小企业融资担保(再担保)机构风险补偿专项资金管理实施办法

福建省中小企业融资担保(再担保)机构风险补偿专项资金管理实施办法(修订稿)第一章总则第一条为规范担保风险补偿行为,建立担保风险补偿和业绩激励机制,完善中小企业融资担保体系建设,根据《福建省人民政府关于进一步支持中小企业融资的若干意见(试行)》(闽政文[2007]401号,以下简称《若干意见》)和《福建省省级工商发展资金管理暂行办法》(闽财企〔2007〕12号,以下简称《暂行办法》)等规定,特制定本办法。

第二条中小企业融资担保(再担保)机构(以下简称担保机构、再担保机构)风险补偿专项资金(以下简称专项资金)是根据《若干意见》,由省财政预算安排,主要用于支持担保(再担保)机构为本省中小工业企业和中小贸易企业银行贷款融资(含票据、信用证融资,下同)担保(再担保)可能产生风险给予无偿补助的资金.第三条凡在本省行政辖区内依法设立,符合本办法第六条、第七条规定,专业从事中小企业银行贷款融资担保(再担保),具有独立法人资格的担保(再担保)机构,均可申请本专项资金。

第四条省经贸委和省财政厅按《暂行办法》职责分工,每年6月31日前共同完成项目申报期内(指上年度1月1日至12月31日)专项资金的申报、审核、下达和资金使用监督检查工作。

第五条专项资金的管理和使用坚持公平、公开、公正原则,确保专项资金规范、安全和高效使用。

第二章申报条件第六条申报专项资金的担保机构应同时具备下列条件:(一)在本省依法设立,具有独立法人资格,且获得省融资性担保业务监管联席会议颁发的融资性担保机构经营许可证。

(二)合规经营担保业务1年以上(含1年),无不良信用记录。

(三)被担保企业应符合《中小企业划型标准规定》(工信部联企业〔2011〕300号),且经营地在本省的中小工业企业或中小贸易企业;所担保项目符合国家宏观经济政策、产业政策和我省区域发展政策;担保方式应为企业向金融机构贷款融资而提供的担保。

(四)项目申报期内贷款担保总额达项目申报期末净资产2倍(含2倍)以上,其中,为中小工业和贸易企业贷款担保额占其贷款担保总额的50%以上。

(简体)列入全国中小企业信用担保体系试点范围

77

龙泉市中小企业贷款担保有限公司

ZQD00205

浙江

78

长兴县诚信中小企业担保有限责任公司

ZQD00206

浙江

79

衢州市柯城区中小企业信用担保有限公司

ZQD00207

浙江

80

合肥市创新信用担保有限公司

ZQD00208

安徽

81

安徽安粮担保有限公司

ZQD00209

安徽

82

安徽省经纬中小企业信用担保投资有限公司

附件:

列入全国中小企业信用担保体系试点范围

的担保机构名单(第三批)

一、中小企业信用担保机构(共25个)

序号

试点担保机构名称

体系代码

省、自治区、直辖市、计划单列市

1

重庆市中小企业信用担保中心有限公司

ZXD0099

重庆

2

新疆维吾尔自治区中小企业企业信用担保服务中心

ZXD00100

新疆

3

鄂尔多斯市中小企业信用担保有限责任公司

ZQD00140

天津

13

天津市融信投资担保有限公司

ZQD00141

天津

14

天津恒信担保有限公司

ZQD00142

天津

15

天津泰达担保有限公司

ZQD00143

天津

16

天津创业投资担保有限公司

ZQD00144

天津

17

石家庄开发区科智风险担保有限公司

ZQD00145

河北

18

石家庄宝德中小企业担保服务有限公司

上海市松江区中小企业贷款信用担保中心

ZQD00163

上海

36

仪征市工业企业贷款担保有限责任公司

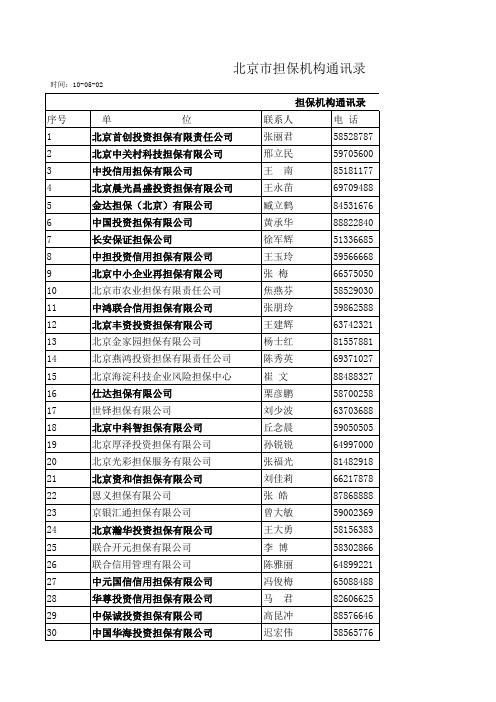

北京市担保机构通讯录

北京市担保机构通讯录 时间:10-05-02企业贷款担保总额排在前20名的担保机构 (截止至2009年12月31日)2009年企业贷款担保总额排在前20名的担保机构名单公布如下:单位名称 2009年企业贷款 新增企业贷款 担保总额(万元) 担保额(万元)北京首创投资担保有限公司 903080 522023中国投资担保有限公司 776679 306165北京中关村科技担保有限公司 718970 423185中鸿联合信用担保有限公司 522436 271466北京晨光昌盛投资担保有限公司 497729 154557中元国信信用担保有限公司 423666 178554北京中科智担保有限公司 348134 7400北京市鑫顺投资担保有限公司 306056 223225中投信用担保有限公司 277925 38850中担投资信用担保有限公司 249966 134126中资银信担保有限公司 223961 131400京银汇通担保有限公司 130117 102117金达信用担保有限公司 116489 64209华夏金谷担保有限公司 114474 97560华尊投资信用担保有限公司 109666 76700中商财富担保有限公司 107300 106300北京融正信用担保有限公司 86880 0银鸿担保有限公司 67601 14658中瑞信投资担保有限公司 64896 62196担保总额排在前20名的担保机构名单 (截止至2009年12月31日)2009年担保总额排在前20名的担保机构名单公布如下:单位名称 2009年担保总额 2009年新增担保额 (万元) (万元)中国投资担保有限公司 4423053 2409684北京首创投资担保有限公司 1197723 790413北京厚泽投资担保有限公司 1173900 1049800北京中关村科技担保有限公司 1120204 705840中投信用担保有限公司 936940 349481中航鑫港担保有限公司 883170 2031中鸿联合信用担保有限公司 522436 271466北京晨光昌盛投资担保有限公司 497729 175107中元国信信用担保有限公司 423666 181264长安保证担保有限公司 400352 260219北京三山永泰投资担保有限公司 348970 348070华夏金谷担保有限公司 348866 162121北京中科智担保有限公司 348134 12829北京市鑫顺投资担保有限公司 306056 249910中担投资信用担保有限公司 249966 134126中资银信担保有限公司 223961 131400金达信用担保有限公司 223290 128910仕达担保有限公司 189099 189099通讯录专业担保机构名录(2007年7月10日)的担保机构名单公布如下: 新增企业贷款万元) 担保额(万元)080 52202379 30616570 42318536 27146629 15455766 17855434 7400 56 223225 25 38850 66 134126 61 131400 17 102117 89 64209 74 97560 66 76700 00 106300 80 0 01 14658 96 62196构名单公布如下: 2009年新增担保额 (万元)24096847904131049800 705840 349481 2031 271466 175107181264 26021934807016212112829249910134126 131400 128910189099月10。

武汉市财政局、市经委关于印发《武汉市中小企业信用担保机构风险补偿资金管理暂行办法》的通知

武汉市财政局、市经委关于印发《武汉市中小企业信用担保机构风险补偿资金管理暂行办法》的通知文章属性•【制定机关】武汉市财政局,武汉市经济委员会•【公布日期】2005.09.21•【字号】武财投[2005]422号•【施行日期】2006.01.01•【效力等级】地方规范性文件•【时效性】现行有效•【主题分类】财务制度正文武汉市财政局、市经委关于印发《武汉市中小企业信用担保机构风险补偿资金管理暂行办法》的通知(武财投〔2005〕422号2005年9月21日)各区财政局、经委,各担保机构:现将《武汉市中小企业信用担保机构风险补偿资金管理暂行办法》印发给你们,请遵照执行。

武汉市中小企业信用担保机构风险补偿资金管理暂行办法第一章总则第一条为分散中小企业信用担保机构风险,促进我市中小企业信用担保制度和体系建设,根据《武汉市实施<中华人民共和国中小企业促进法>办法》,制定本办法。

第二条武汉市中小企业信用担保机构(以下简称担保机构)担保风险补偿资金(以下简称风险补偿资金),由市级财政预算安排的市中小企业发展专项资金统筹。

第三条本办法所称担保机构,是指在武汉市依法设立,为我市中小企业提供融资担保服务,注册资本在人民币2000万元以上(含2000万元),经营担保业务在两年以上(含两年),在市财政局、市经委已登记备案的专业信用担保机构。

第四条本办法所称中小企业,是指在武汉市依法设立的、符合《中小企业标准暂行规定》(国经贸中小企[2003]143号)的各类企业。

第二章风险补偿资金使用范围及标准第五条风险补偿资金仅对担保机构为中小企业提供的金融机构贷款担保和银行汇票担保、信用证担保予以风险补偿。

第六条符合本办法第三条的规定且达到以下条件的担保机构可申请担保风险补偿:(一)具备完善的法人治理结构,诚信守法,规范经营。

(二)建立健全的财务管理制度、风险责任准备金制度、担保评估制度、反担保制度、风险资产管理制度、债务追偿制度并严格执行。

信用增进机构(19家)

1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 17 18 19 中国投融资担保股份有限公司 中债信用增进投资股份有限公司 山东省再担保集团股份有限公司 中合中小企业融资担保股份有限公司 东北中小企业信用再担保股份有限公司 瀚华担保股份有限公司 晋商信用增进投资股份有限公司 四川发展融资担保股份有限公司 中证信用增进股份有限公司 重庆兴农融资担保集团有限公司 天府(四川)信用增进股份有限公司 苏州市信用再担保有限公司 四川省金玉融资担保有限公司 长保信用增进股份有限公司 吉林省信用担保投资集团有限公司 甘肃省融资担保集团股份有限公司 陕西投融资担保有限责任公司 深圳市高新投集团有限公司 湘潭企业融资担保有限公司

县级中小企业政策性担保机构存在的问题及建议.doc

县级中小企业政策性担保机构存在的问题及建议中小企业政策性担保机构具有政策性和金融性双重特性,主要职能是促进资源合理配置。

目前,我国县级中小企业政策性担保机构普遍成立的时间都不长,担保规模不大,工作机制尚不成熟,存在这样或那样的问题。

本文以云梦县泽源担保有限责任公司(以下简称泽源担保公司)为例,对县级中小企业政策性担保机构存在的主要问题进行了浅显分析,并提出相应的对策建议,与业内人士商榷。

一、云梦县泽源担保公司现状云梦县中小企业政策性担保机构目前只有一家,即泽源担保公司,是2001年6月由四家企业出资3000万元注册成立的有限责任公司。

公司经营范围:一是对符合国家政策、有发展前景的中小企业融资提供贷款担保,二是为扶持县内下岗失业人员实现再就业提供小额贷款担保。

由于多种因素的影响,担保公司一直由财政局企业股代理,没有独立开展工作,几年来只开展了几笔零星的担保业务。

随着社会经济形势的不断发展,国家支持中小企业发展的力度不断加大,2009年初,泽源担保公司单独拉开,配备了专职工作人员,开展了日常性担保工作。

到2011年底,泽源担保公司已为31家中小企业提供担保贷款3445万元,为85位下岗失业人员提供小额担保贷款247万元,促进了中小企业发展和下岗人员实现再就业。

二、泽源担保公司运作模式泽源担保公司章程规定:担保公司实行企业化管理,自负盈亏,独立承担民事责任。

从两年的实际运作模式来看,还没有达到上述要求。

现举一例乡镇企业申请担保贷款流程,介绍目前担保公司基本运作模式:企业找乡镇政府支持→企业或乡镇找县长或常务县长在担保贷款申请上签字→担保公司董事长、总经理签字→担保公司与合作银行(县信用社)联合到企业调查并提出基本意见→领导审批→向信用社出具担保承诺→与信用社签订担保合同→与企业签订反担保合同→信用社发放贷款→跟踪问效。

据孝感市经信委调查,孝感市其他县市的中小企业政策性担保机构的运作模式与泽源担保公司大同小异。

成都市十大融资性担保公司

四川省十大融资担保公司1、四川安信融资担保管理有限公司四川安信融资担保管理有限公司是经国家有关部门批准,专业从事融资担保及相关风险管理的担保企业。

公司成立于2003年11月,总部设立在四川成都,服务面向全省,注册资本金2亿9千零70万元人民币。

主要经营个人消费贷款担保、中等企业融资担保、工程担保、及保险代理和保险公估、短期投资等。

公司连续三年被成都市消费者协会分别授予“诚信示范企业”、“诚信一百品牌企业”及“诚信100品牌巡展单位”称号,是四川省人大金融行业重点联系单位及四川省中小企业信用与担保协会副会长单位.2005年3月荣获成都市消费者协会颁发“诚信企业示范单位”;2006年3月荣获成都市消费者协会颁发“诚信企业示范单位”;2007年3月取得国家发改委、国家税务总局核准的免征营业税单位;2009年8月,被全国人大常委会信息中心授予“重点联系单位”。

2、四川省经济技术投资担保中心四川省经济技术投资担保中心(以下简称中心)是经四川省人民政府批准成立的省级事业单位(批准文号为:川办函[2000]31号),实行“省经委领导、省财政厅监管、按企业化运作”的管理体制。

中心注册资本金1.5亿元,实到资本金1.72亿元。

中心是四川省唯一由省财政全额出资的省级政策性担保机构。

截止2008年底,中心已累计为500多户中小企业提供了26亿多元的贷款担保,担保的企业分布在全省各市、州,涉及的行业有电子通讯、机械加工、能源环保、轻工食品、医药化工、皮革、家具、食品、环保、农药、饲料、节能、路桥建设、有色金属和农产品加工等15个行业。

3、成都中小企业信用担保有限责任公司成都中小企业信用担保有限责任公司成立于1999年8月,由成都市人民政府[1999]62号文批准成立,是从事中小企业信用担保的非盈利的专业担保机构,国经贸中小企[2001]948号文将公司列入“全国中小企业信用担保体系试点范围的担保机构”,体系代码ZXD00085。

担保公司前十排名

1中投保中国投资担保有限公司于部、原国家经贸委发起设立。

现为国家开发投资公司成员企业,是以信用担保为主营业务的全国性专业担保机构。

公司的经营宗旨是,以信用增级为服务方式,提升企业信用,改善社会信用资源配置,提升市场交易效率,促进社会信用体系和信用文化建设,为国民经济和社会发展服务。

公司愿景是成为国内最具竞争力的非标准金融和信用增级服务的集成商。

截72.2信用评级有限公司、资信评估有限公司继续给予公司长期主体信用等级(展望为“正面”)。

公司设立了华东、上海、大连、天津、沈阳五家分公司(办事处),为务。

2010改制重要工作。

资、国投创新投资管理(北京)有限公司六家新股东,公司从国有独资企业变更为中外合资企业,展时期。

截至累计担保总额2125元,利润总额公司建立了广泛的国际联系,保和信用保险联盟之一的泛美担保协会(并成功举办了年、国际信用保险和保证协会(2中合担保中合中小企业融资担保股份有限公司(以下简称“公司”或“中合担保”)于行政管理总局注册设立。

公司注册资本为民币,是中外合资的跨区域融资担保机构,也是目前国内注册资本最大的担保机构之一。

公年,提出要求“加快推进利用外资设立中小企业担保公试点工作”,国家发改委为落实国务院精神推动组织设立中合担保。

公司的设立也是落实国务院《关于进一步支持小型微型企业健康发展的意见》业融资难,发展多层次中小企业金融服务的重要举措。

3中债增信中是我国首家专业债券信用增进机构。

在中国人民银行的指导下,联合中国石油天然气集团公司、英大国际控股集团有限公司、中国中化股份有限公司、北京国有资本经营管理中心、起,中债信用增进投资股份有限公司在北京正式成立,注册资本金营范围包括:易、资产管理、投资咨询等。

公司的设立满足了我国发展直接债务融资工具、解决低信用级别发行体特别是中小企业融资困境的市场需求,顺应了建立银行间债券市场风险分担机制、进行专业风险管理的发展趋势,提供了扩展市场发展空间、进行产品和制度创新的重要契机。

湖北省经济委员会、人行武汉分行关于加强湖北省中小企业信用担保机构信用评级管理的意见

湖北省经济委员会、人行武汉分行关于加强湖北省中小企业信用担保机构信用评级管理的意见文章属性•【制定机关】湖北省经济委员会,中国人民银行武汉分行•【公布日期】2007.11.28•【字号】鄂经企业[2007]230号•【施行日期】2007.11.28•【效力等级】地方规范性文件•【时效性】现行有效•【主题分类】银行业监督管理正文湖北省经济委员会、人行武汉分行关于加强湖北省中小企业信用担保机构信用评级管理的意见(鄂经企业〔2007〕230号)各市、州、县(市、区)经委(经贸局),人民银行武汉分行营业管理部、湖北辖内各中心支行,各政策性银行、国有商业银行湖北省分行,股份制商业银行武汉分行,湖北省农村信用合作社联社,有关信用评级公司:为规范对湖北省中小企业信用担保机构管理,推动各银行与信用担保机构的合作,缓解中小企业的融资困难,防范和化解银行信贷风险,促进经济与金融良性互动发展,现就加强湖北省中小企业信用担保机构信用评级管理工作提出如下意见:一、评级工作的组织。

全省中小企业信用担保机构评级工作由湖北省经济委员会和中国人民银行武汉分行共同组织实施。

二、评级对象。

具有独立法人资格的信用担保机构均应参加信用评级。

信用评级时效一般为一年。

信用担保机构每年应接受跟踪评级。

根据复评的结果,确定担保机构的信用等级的升降。

三、评级机构。

参与湖北省中小企业信用担保机构信用评级的机构应具备相当的资质、能力和从业经验,有完整的评级方案、科学的评级体系、完善的工作制度及内部管理制度,并有经验较为丰富的专业评级人员。

评级机构由人民银行武汉分行和湖北省经济委员会共同筛选。

合格机构名单另行公布。

四、级别设置。

担保机构资信等级的设置采用三等十级制。

一等(投资级)包括四个资信级别,即AAA级、AA级、A级和BBB级,二等(投机级)包括四个资信级别,即BB级、B级、CCC级和CC级,三等(破产级)包括两个资信级别,即C级和D级。

AAA-CCC级可用“+”、“-”进行微调,但最高资信级别为AAA级。

企业信用报告_东北中小企业融资再担保股份有限公司辽宁分公司

基础版企业信用报告

5.10 司法拍卖..................................................................................................................................................17 5.11 股权冻结..................................................................................................................................................17 5.12 清算信息..................................................................................................................................................17 5.13 公示催告..................................................................................................................................................17 六、知识产权 .......................................................................................................................................................17 6.1 商标信息 ....................................................................................................................................................17 6.2 专利信息 ....................................................................................................................................................17 6.3 软件著作权................................................................................................................................................18 6.4 作品著作权................................................................................................................................................18 6.5 网站备案 ....................................................................................................................................................18 七、企业发展 .......................................................................................................................................................18 7.1 融资信息 ....................................................................................................................................................18 7.2 核心成员 ....................................................................................................................................................18 7.3 竞品信息 ....................................................................................................................................................18 7.4 企业品牌项目............................................................................................................................................18 八、经营状况 .......................................................................................................................................................19 8.1 招投标 ........................................................................................................................................................19 8.2 税务评级 ....................................................................................................................................................19 8.3 资质证书 ....................................................................................................................................................19 8.4 抽查检查 ....................................................................................................................................................19 8.5 进出口信用................................................................................................................................................19 8.6 行政许可 ....................................................................................................................................................19

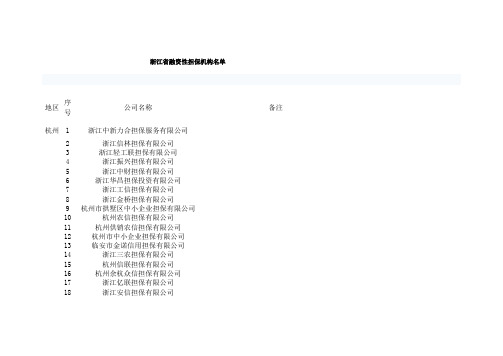

浙江省融资性担保机构名单公告

浙江省融资性担保机构名单地区序号公司名称备注杭州 1 浙江中新力合担保服务有限公司2 浙江信林担保有限公司3 浙江轻工联担保有限公司4 浙江振兴担保有限公司5 浙江中财担保有限公司6 浙江华昌担保投资有限公司7 浙江工信担保有限公司8 浙江金桥担保有限公司9 杭州市拱墅区中小企业担保有限公司10 杭州农信担保有限公司11 杭州供销农信担保有限公司12 杭州市中小企业担保有限公司13 临安市金诺信用担保有限公司14 浙江三农担保有限公司15 杭州信联担保有限公司16 杭州余杭众信担保有限公司17 浙江亿联担保有限公司18 浙江安信担保有限公司19 浙江电联担保有限公司20 浙江长城国盛担保有限公司21 杭州径银担保有限公司22 桐庐信力担保有限公司23 浙江裕沣担保有限公司24 浙江永联担保有限公司25 浙江华重担保有限公司26 浙江普惠担保有限公司27 杭州信义担保有限公司28 杭州余杭区仓前镇中小企业担保有限公司29 杭州运河担保有限公司30 浙江万丰担保有限公司31 浙江联信担保有限公司32 浙江汇隆担保有限公司33 杭州融众担保有限公司34 浙江银通担保股份有限公司35 浙江鑫立担保有限公司36 富阳市阳光担保有限公司37 富阳民信担保有限公司38 浙江平平担保有限公司39 富阳市诚信担保有限公司40 富阳市金马担保有限公司41 浙江红世担保有限公司42 富阳众信担保有限公司43 富阳支点担保有限公司44 杭州玖胜担保有限公司45 富阳市协诚担保有限公司46 富阳市农信担保有限责任公司47 富阳金贸担保有限公司48 中成担保有限公司49 杭州金恒担保有限公司50 杭州余杭区余杭镇中小企业担保有限公司51 浙江中科担保有限公司52 浙江中正担保有限公司53 浙江世纪阳光担保有限公司54 天威担保有限公司55 临安鼎农担保有限公司56 浙江恒隆担保有限公司57 维仕担保有限公司58 杭州申银担保有限公司59 浙江嘉德担保有限公司60 杭州浙杭担保有限公司61 浙江平安担保有限公司62 建德申龙担保有限公司63 浙江中盛担保有限公司64 建德市融跃担保有限公司65 建德金兰担保有限公司66 浙江巨业担保有限公司67 建德市鼎宏担保有限公司68 浙江金丰担保有限公司69 临安兴农担保有限公司70 浙江和亦信担保有限公司71 杭州中亚担保有限公司72 杭州盛运担保有限公司73 浙江高诚担保有限公司74 淳安县银蚕担保有限公司75 杭州高科技担保有限公司76 桐庐县中小企业担保有限公司77 淳安县农信担保有限公司78 建德市惠民担保有限公司79 浙江南方担保投资有限公司80 浙江香溢担保有限公司81 浙江劝业担保投资有限公司82 浙江泰宁担保有限公司83 杭州兆瑞担保有限公司84 杭州萧融担保有限公司85 杭州高新担保有限公司86 杭州萧山再担保有限公司新设立87 浙江泰和担保有限公司88 富登投资信用担保有限公司浙江分公司总公司89 杭州德高担保有限公司90 浙江冠亚担保有限公司新设立91 浙江中广担保有限公司92 浙江联瑞担保有限公司新设立93 杭州三联担保有限公司94 浙江方邦担保有限公司95 联太担保(杭州)有限公司96 杭州泓德担保有限公司97 临安锦胜担保有限公司98 浙江茗发担保有限公司99 杭州润鑫担保有限公司100 杭州萧山新街担保有限公司101 杭州转塘担保有限公司102 杭州汇隆担保有限公司103 杭州荣智担保有限公司104 杭州丰泽担保有限公司105 杭州中誉担保有限公司106 杭州杭德担保有限公司107 杭州萧山农发担保有限公司108 浙江泰茂担保有限公司109 浙江瓯信担保有限公司110 浙江亿众担保有限公司111 浙江汇华担保有限公司112 浙江新远通担保有限公司113 浙江冠鼎担保有限公司114 浙江中投担保有限公司115 浙江中融担保有限公司116 浙江振泰担保有限公司117 浙江恒裕担保有限公司118 浙江东盛担保有限公司119 杭州西子投资担保有限公司120 浙江恒汇担保有限公司121 杭州天策担保有限公司122 浙江和众担保有限公司123 浙江中睿担保有限公司124 浙江正宏泰担保有限公司125 杭州萧山惠农担保有限公司126 浙江域鑫担保有限公司127 浙江明辉担保有限公司128 浙江天荣鑫担保有限公司129 利泽担保(杭州)有限公司130 杭州乾方担保有限公司131 浙江天美担保有限公司132 杭州萧山中小企业信用担保股份有限公司133 浙江融企担保有限公司134 杭州萧山益农担保有限公司互助型135 杭州黄湖担保有限公司互助型136 杭州百丈担保有限公司互助型137 杭州萧山靖江镇担保有限公司互助型138 杭州萧山义蓬街道担保服务有限公司互助型139 杭州萧山党湾镇中小企业担保服务有限公司互助型140 杭州萧山河上镇担保服务有限公司互助型141 杭州萧山党山企业担保有限公司互助型142 淳安诚鑫担保有限公司互助型143 杭州萧山区高新技术企业担保有限公司互助型144 杭州萧山宁围镇担保有限责任公司互助型145 杭州萧山楼塔镇担保服务有限公司互助型146 杭州萧山浦阳镇企业担保服务有限公司互助型147 杭州萧山进化镇担保服务有限公司互助型148 杭州萧山戴村镇担保服务有限公司互助型149 杭州萧山坎山担保服务有限公司互助型150 杭州萧山北干街道企业担保有限公司互助型151 杭州萧山南阳企业担保服务有限公司互助型152 杭州萧山蜀山街道企业担保有限公司互助型153 杭州一银担保有限公司宁波 1 宁波市民营企业贷款担保有限公司2 慈溪汇丰信用担保有限公司3 宁波燎原担保有限公司4 慈溪市正大信用担保有限公司5 慈溪市杭州湾中小企业担保有限公司6 慈溪市太平洋信用担保有限公司7 宁波广顺担保有限公司8 宁波天一担保有限公司9 慈溪市康宁担保有限公司10 奉化市金盾信用担保有限公司11 奉化市中小企业信用担保有限公司12 余姚市中小企业信用担保有限公司13 宁波滨海信用担保有限公司14 浙江成路担保有限公司15 余姚中泰担保有限公司16 宁波亨泰信用担保有限公司17 象山县中小企业融资担保有限公司18 宁波市中小企业信用担保有限公司19 宁波市互信担保有限公司20 宁波京泰担保有限公司21 宁波力拓担保有限公司22 余姚市永安担保有限公司23 宁波三信担保有限公司24 浙江金联担保有限公司25 余姚融通担保有限公司26 慈溪市金马中小企业担保有限公司27 余姚保信担保有限公司28 宁波市力邦担保有限公司29 宁海县中小企业信用担保中心有限公司30 宁波江商信用担保有限公司31 宁波民和担保有限公司32 浙江一文担保有限公司温州 1 温州中兴担保有限公司2 温州联盟信用担保中心有限公司3 温州市中投信用担保有限公司4 温州市农信担保有限公司5 浙江中安担保集团有限公司6 温州民诚信用担保有限公司7 温州百顺担保有限公司8 温州市宏诚信用担保有限公司9 温州兴农投资担保有限公司10 温州华峰申银担保有限公司11 平阳县兴平投资信用担保有限责任公司12 温州市金桥信用担保有限公司13 温州人瑞投资担保有限公司14 温州嘉信投资担保有限公司15 温州万事达信用担保有限公司16 温州瑞豪担保有限公司17 温州众志担保有限公司18 温州市中小企业信用担保有限公司19 浙江银丰投资担保有限公司20 瑞安市桑农信用担保有限公司21 温州市金泓信用担保有限公司22 温州国泰投资担保有限公司23 浙江金盛担保有限公司24 温州市金茂信用担保有限公司25 温州市华盈信用担保有限公司26 温州市东部中小企业担保有限公司27 温州保利信用担保有限公司28 温州华格信用担保有限公司29 温州市嘉丰担保有限公司30 温州宏信担保投资有限公司31 温州市忠心投资担保有限公司32 温州瓯联中小企业担保有限公司33 浙江华正担保有限公司34 平阳县大众信用担保有限公司35 温州恒利信用担保有限公司36 温州捷通信用担保有限公司37 瑞安市瑞银信用担保有限公司38 温州壹嘉壹投资担保有限公司39 温州市太平洋担保有限公司40 温州联行信用担保有限公司41 浙江金东担保有限公司42 金鼎担保有限公司43 瑞安市兴银投资担保有限公司44 浙江天安担保投资有限公司45 浙江诚汇投资担保有限公司46 温州永强信用担保有限公司嘉兴 1 桐乡诚信担保有限责任公司2 嘉兴市中小企业担保有限公司3 海宁嘉丰担保有限公司4 平湖市豪诚投资担保有限公司5 平湖市信达投资担保有限公司6 浙江中亚投资担保有限公司7 嘉兴市汇丰担保有限公司8 浙江瑞银担保有限公司9 嘉兴银联担保有限公司10 嘉兴市禾城担保有限公司11 嘉兴市中金担保有限公司12 嘉兴市永立担保有限公司13 嘉兴市芽芽担保有限公司14 嘉兴市德融担保有限公司15 浙江汇生担保有限公司16 嘉兴市国浩投资担保有限公司17 嘉兴鼎信投资担保有限公司18 嘉兴市恒丰担保有限公司19 嘉兴市南德担保有限公司20 嘉兴市天鸿投资担保有限公司21 嘉兴融金担保有限公司22 浙江沪杭担保有限公司23 浙江中杭担保有限公司24 浙江杭州湾担保有限公司25 嘉兴市欣联担保有限公司26 嘉兴市宏业担保有限公司27 平湖市富邦担保投资有限公司28 平湖市龙鑫投资担保有限公司29 平湖中商港担保有限公司30 平湖恒隆担保有限公司31 平湖市信诚担保有限公司32 海盐县工业园区建设担保有限公司33 海盐新诚信紧固件担保有限公司34 海盐乾通担保有限公司35 海盐汇鑫担保有限公司36 海盐凯银担保有限公司37 嘉兴汇杰担保有限公司38 海盐诚信担保有限公司39 海盐龙发担保有限公司40 浙江海发担保有限公司41 海盐百商互助担保有限公司42 嘉兴恒隆担保有限公司43 海盐富安担保有限公司44 海盐海联担保有限公司45 海盐广发担保有限公司46 浙江平湖汇丰担保有限公司47 海宁市铭和担保有限责任公司48 海宁市恒信担保有限公司49 海宁鼎益担保有限公司50 海宁市商汇担保有限公司51 浙江海宁汇丰担保有限公司52 海宁市无为担保有限公司53 浙江融信担保有限公司54 桐乡华宇担保有限公司55 浙江洛希尔担保有限公司56 嘉兴市汇普担保有限公司57 浙江中姚担保有限公司新设立58 中丽投资担保有限公司新设立59 平湖永联担保有限公司60 平湖市亿达投资担保有限公司61 桐乡江南担保有限公司62 嘉兴市中亿担保有限公司63 嘉兴市百事得担保有限公司64 嘉兴金典担保有限公司65 嘉兴新加捷担保有限公司66 嘉善瑞亨担保有限公司67 浙江嘉善汇丰担保有限公司68 嘉兴金泽担保有限公司69 浙江永政担保的限公司70 嘉兴市田乐担保服务有限公司互助型湖州 1 长兴县诚信中小企业科技担保有限公司2 浙江缪氏担保有限公司3 湖州市中小企业担保中心有限公司4 安吉县国信担保有限公司5 湖州中诚担保有限责任公司6 湖州邦得担保有限公司7 德清广银担保有限公司8 德清县科技担保有限公司9 安吉县博康担保有限公司10 浙江誉华集团湖州科技担保有限公司11 长兴志高担保有限公司12 长兴县农业发展担保有限公司13 长兴广通担保有限公司14 湖州中兴担保有限公司15 湖州中新力合担保有限公司16 湖州市农信担保有限公司17 浙江好荣通担保有限公司18 安吉鑫泰担保有限公司19 湖州长信担保有限公司20 德清县民兴担保有限公司21 德清县农业发展担保有限公司22 湖州华夏担保有限公司23 德清万顺担保有限公司24 长兴金诺担保有限公司25 浙江天地担保有限公司26 长兴银源担保有限责任公司27 长兴龙鑫担保有限公司28 长兴中润担保有限公司29 长兴源兴担保有限公司30 安吉天子湖担保有限公司31 安吉辉宏担保有限公司32 安吉六合盛担保有限公司33 安吉信发担保有限公司34 浙江安吉恒利担保有限公司35 浙江安吉恒发担保有限公司36 湖州瑞银担保有限公司37 湖州九鼎担保有限公司38 湖州华煜担保有限公司39 湖州嘉年华担保有限公司40 湖州汇银担保有限公司41 德清万生担保有限公司42 德清缘明担保有限公司43 浙江长兴中资担保有限公司新设立45 浙江国金担保有限公司44 安吉县鼎诚担保有限公司46 长兴兴农担保有限公司47 浙江海广担保有限公司48 安吉县金石担保有限公司49 安吉汇金担保有限公司50 湖州湖商担保有限责任公司51 湖州永邦担保有限公司52 湖州中融担保有限公司53 湖州众强担保有限公司54 湖州升宏担保有限公司55 湖州宁信担保有限公司56 湖州远大担保有限公司57 湖州金正担保有限公司58 安吉农信担保有限公司59 德清县担保有限公司60 湖州织里东盛担保有限公司61 湖州鼎盛担保有限公司62 湖州永盛担保有限公司63 湖州银达担保有限公司64 湖州信远担保有限公司绍兴 1 绍兴县经济技术担保有限公司2 浙江省新昌县兴财投资担保有限公司3 绍兴市金桥农业投资担保有限公司4 绍兴力诚担保有限公司5 绍兴融鑫投资担保有限责任公司6 绍兴市建设担保有限责任公司7 绍兴市祥云担保有限公司8 绍兴万丰担保有限公司9 浙江申发担保有限公司10 绍兴县大恒担保有限公司11 浙江中轻担保有限公司12 绍兴县信达担保有限公司13 诸暨市农业投资担保有限公司14 诸暨市民惠担保投资有限公司15 浙江华都投资担保有限公司16 上虞市申发投资担保有限公司17 嵊州融联投资担保有限公司18 嵊州市三农投资担保有限公司19 新昌县新农担保有限公司20 浙江中化担保有限公司21 浙江恺博担保有限公司新设立22 绍兴县潮联担保有限公司23 绍兴宏森担保有限公司24 诸暨市双马神通担保有限公司25 浙江诸暨虹盛担保有限公司26 诸暨市恒丰担保有限公司27 诸暨市佳汇投资担保有限公司金华 1 义乌市中新力合担保有限公司2 浙江豪邦担保有限公司3 金华市国信担保有限公司4 金华市安民担保有限公司5 金华市天诚担保投资有限公司6 金华市婺城区农信担保有限公司10 东阳市横店担保有限公司7 永康市合丰担保有限公司8 永康市华丰担保投资有限责任公司9 永康市财信担保有限公司11 东阳市国厦诚信担保有限公司12 东阳市中小企业担保有限公司13 东阳市盛华担保投资有限公司14 永康市中小企业担保有限责任公司衢州 1 江山中小企业贷款担保基金管理服务中心2 衢州市柯城区中小企业信用担保有限公司3 常山县中小企业贷款担保有限公司4 开化县永信担保有限公司5 开化县中小企业信用担保有限公司6 衢州市商会投资担保有限公司7 衢州联帮农业信用担保有限公司8 浙江衢州汇丰投资担保有限公司9 常山县银河企业担保有限公司10 开化县金汇担保有限公司11 开化县汇通担保有限公司12 衢州市衢江区金源投资担保有限公司13 衢州市捷新担保有限公司14 衢州市衢江区兴钙担保有限公司互助型舟山 1 舟山市普陀区信用担保有限公司2 舟山市中小企业担保有限责任公司3 舟山市汇信担保有限公司4 浙江舟山世纪恒泰担保有限公司5 浙江汇银担保有限公司6 舟山市融信担保投资有限公司7 岱山县信用担保有限公司8 舟山市隆盛航运发展担保有限公司新设立9 舟山市担保有限责任公司台州 1 台州市银合投资担保有限公司2 浙江巨兴担保有限公司3 台州市和信担保投资有限公司4 台州伟业担保有限公司5 天台县银桥经济担保投资有限公司6 台州兴业担保投资有限公司7 浙江国鼎担保有限公司8 临海市企业经济担保有限公司9 温岭市信合担保有限公司10 三门县企业经济担保有限责任公司11 玉环县中小企业信用担保有限公司12 台州市中东担保投资有限公司13 浙江海创控股有限公司14 浙江尚信担保有限公司15 台州市恒业担保有限公司16 台州市泰兴担保有限公司17 玉环福元运通担保有限公司18 浙江三鑫担保有限公司19 台州市汇鑫担保有限公司20 仙居县台融担保有限公司21 台州银通担保有限公司22 浙江恒安担保有限公司23 浙江翔宇担保有限公司24 台州市简易担保有限公司25 浙江爱华担保有限公司26 台州市银鑫担保有限公司27 台州市椒江区中小企业经济担保有限公司28 台州市银隆担保有限公司29 台州市国派担保发展有限公司30 台州市首信担保投资有限公司31 台州市金泰担保投资有限公司32 浙江瑞腾担保有限公司33 临海市金丰担保有限公司34 浙江中远担保投资有限公司35 台州元融担保有限公司36 台州鑫联担保有限公司37 临海市宝隆担保有限公司38 浙江华隆担保有限公司39 台州安信担保有限公司40 天台县金轮经济担保有限公司41 台州新世纪经济担保有限公司42 浙江鼎隆担保有限公司43 天台县银泰经济担保有限公司互助型44 天台兴艺经济担保投资有限公司互助型丽水 1 丽水市隆泰担保投资有限公司2 丽水凯瑞实业投资担保有限公司3 庆元县中小企业贷款担保有限公司4 云和县云和小型企业贷款担保有限公司5 龙泉市国有资产投资担保有限责任公司6 丽水市金桥投资担保有限公司7 缙云县中小企业贷款担保有限公司8 浙江金润担保发展有限公司9 遂昌县正达中小企业贷款担保有限公司10 松阳县中小企业贷款担保有限公司11 浙江佳和矿业集团龙泉市贷款担保有限公司12 丽水市金园现代担保有限公司13 丽水市正阳投资担保有限公司14 青田县中小企业担保有限公司15 浙江浙侨担保有限公司新设立16 上尚丽水投资担保有限公司17 丽水市中泰担保有限公司18 浙江鑫海担保有限公司19 龙泉市佳信担保有限公司。

中小企业(SME)信用担保业务的风险应对

中小企业(SME)信用担保业务的风险应对信用担保业是在我国异军突起的一个新兴行业,虽然它非常的年轻,但已初步成熟,由于它对解决中小企业融资困难所起的特殊作用而受到政府的特别重视,成为其实现社会经济发展目标的重要政策工具。

政府的推动,已成为目前担保业发展的主要动力。

可是,在另一方面,由于担保机构的主要职能是为中小企业授信,使之获得银行贷款,而中小企业又是发展极不稳定充满变数的经济群体,为它们提供融资担保风险极大,风险的防范和控制,将成为担保机构以及整个行业面临的首要任务。

以信用担保为中介的中小企业信用担保机构主要发展和成熟于欧美、日本等国家。

20世纪90年代以来,我国各地迅速涌现各有特色的中小企业信用担保机构,创造了一定效益,但由于多种原因,也制约着其本身的进一步发展。

本文重点分析了中小企业信用担保机构目前存在的重要问题,结合实际提出了建立在保项目的预警系统,健全审保偿分离制度,完善反担保措施,实行风险分但、资金补偿、建立和健全中小企业信用担保体系等对策。

担保机构面临的客户群主要是中小民营企业,而这一客户群,从总体上讲,是极不稳定充满变数的,其市场生命周期,有人从统计学角度分析,平均为7年。

从企业内部来看,多数企业管理都不规范,财务数据失真,员工队伍不稳定,家族血缘关系根深蒂固等现象严重存在。

此外,技术研发力量不足,产品升级换代慢,企业未来的市场预期很难把握。

要在这种客户群寻找好的担保对象,是很不容易的。

从实践中看,担保出现赔付,其中一个重要原因,就是客户未挑选好。

目前,我国中小企业已超过800万家,占企业总数的99%。

中小工业企业在全国工业总产值和实现利税中的比重已分别达到60%和40%,其提供的就业岗位更占到全国城镇就业总数的75%,中小企业在国民经济中已起到举足轻重的作用。

信用担保在经济活动中引导社会资金特别是银行信贷资金向中小企业倾斜,为合理配置社会资源发挥了重要作用。

我国中小企业信用担保虽起步较晚,但发展较快,已成为一个新兴的行业。

国内AA+评级及以上担保机构横向比较表

序号

担保机构

注册资本 (亿元)

成立时间

注册地

经营范围

分支机构

国内AA+评级及以上再担保机构横向比较表

下辖公司

净资产 (亿元)

累计业务规 模(亿元)

2016年度 业务额

(亿元)

累计代 偿 银行授信

(亿 (亿元) 元)

客户家 (次)

业务收入 (亿元)

在保余额 (亿元)

员工人数

信用评级

股东情况

荣誉、奖项

融资性担保以及与

担保业务有关的融

资咨询、财务顾问

等中介服务和以自

有资金进行的投资

2,536.37

融资性再担保业

务;债券发行担

保,短期融资券发

行担保,中期票据

发行担保,信托产

7

山东省再

7

担保集团 股份有限

11.91

2009

公司

济南

品发行担保,再担 保体系内的联合担

保、溢额担保业 务;与担保业务有

山东省

关机构合作开发支持“蓝黄”经济发展的专属业务 产品; 2.主动对接服务地方政府,通过组织政银担企项目 对接会、资本市场业务培训会、干部挂职交流等方 式,引导金融资源、担保资源向县域延伸; 3.积极拓展与证券、基金、信托、保险、资产管理 公司、场外市场交易中心、互联网金融平台的合 作,满足全省不同地市、不同区域企业的个性化、 差异化资金需求; 4.开创融资担保代偿补偿资金业务:按照协议,当 合作银行向小微企业发放的担保贷款业务发生代偿 时,由省再担保集团、合作银行、担保机构、代偿 补偿资金分别按照25%、20%、40%、15%的比例共同 承担代偿责任。该代偿业务的追偿所得,扣除诉讼

某地区中小企业投资信用担保公司组建方案-中小企业信用担保机构

某地区中小企业投资信用担保公司组建方案-中小企业信用担保机构嘿,大家好!今天咱们来聊聊如何组建一家针对中小企业投资信用担保的公司。

这可是个大工程,不过别担心,跟着我,保证让你思路清晰,方案落地。

咱们就直接开干吧!咱们得明确一下组建这家公司的目的和意义。

中小企业是我国经济的重要支柱,但融资难题一直困扰着它们。

所以,我们的任务就是帮助这些企业解决融资难题,促进地区经济发展。

一、公司定位1.业务定位:以中小企业信用担保为主,提供融资担保、咨询服务等。

2.客户定位:以中小企业为主,同时兼顾有潜力的初创企业。

3.市场定位:立足本地,辐射周边地区,逐步拓展全国市场。

二、公司组织架构1.股东会:为公司最高决策机构,负责制定公司发展战略、重大决策等。

2.董事会:负责执行股东会决策,主持公司日常运营。

3.总经理:负责公司日常经营管理,组织实施董事会决策。

4.财务部、业务部、风险管理部、人力资源部等部门:分别负责财务、业务拓展、风险控制、人员招聘等工作。

三、公司业务模式1.信用担保:为企业提供融资担保,降低金融机构对企业融资的风险。

2.咨询服务:为企业提供融资策划、市场分析、企业管理等咨询服务。

3.资产管理:对企业融资项目进行跟踪管理,确保资金安全。

四、公司运营策略1.建立健全信用评级体系:对企业进行信用评级,为金融机构提供决策依据。

2.拓展合作伙伴:与金融机构、政府部门、行业协会等建立合作关系,共同推动中小企业融资。

3.强化风险控制:设立风险管理部,对企业融资项目进行风险监控,确保公司业务稳健发展。

五、公司盈利模式1.担保费收入:为企业提供担保服务,收取一定比例的担保费。

2.咨询服务费:为企业提供咨询服务,收取一定比例的服务费。

3.资产管理收益:对融资项目进行跟踪管理,获取一定的投资收益。

六、公司发展前景1.政策支持:国家鼓励中小企业发展,为信用担保公司提供政策支持。

2.市场需求:中小企业融资难题长期存在,市场空间巨大。

县域中小企业信用担保机构存在的问题及建议

金融参考 20 年第 6 06 期

县域 中小企业信 用担保机构存在 的 问题 及 建议

厉 卫 史红 芳

( 中国人 民银行邯郸市中心支行 , 河北邯郸市 060 ) 502

中小企业占企业总数的 8 %以上 , 0 是经济发展的主力 , 由于资金严重不足 , 制约了

相互牵制机制 。积极收集企业及行业信息 , 对企业的运营隋况 、 信用等级及产品市场前 景进行客观评估认定 , 按经济规律 自 主决策 , 杜绝行政命令担保和人情 担保 , 防范道德 风险。地方政府在加大对中小企业信用担保机构 的扶持力度 的同时 , 要防止 出现过度

行政 干预 的现 象 。

的 发展 。

一

、

中小企业信用担保机构运行中存在 的问题

1市场主体不明确 , 、 机构设置不规范 , 易受行政因素影响。如 : 邯郸辖区 1 个县的 5 1 6个中小企业信用担保机构均由中小企业局负责 , 中小企业局局长兼任法人代表 , 工

作人员也是从政府有关部 门调入或兼职 , 地方政府仍起着主导作用。担保机构运行上 ,

金, 而是实物或无形资产 , 此外个别机构在成立后存在抽逃资本现象 , 造成机构资金实 力下降 , 影响担保业务的开展 。而且 , 中小企业信用担保机构的担保资本金 , 主要 由财

政、 企业和个人三部分出资构成 , 筹资渠道单一, 资金规模小, 响了担保业务 的扩大 , 影

削弱了担保机构对 中小企业融资的支持力度。据邯郸市政府有关部门统计 ,05年上 20 半年 , 邯郸县域 ̄l企业信用担保机构筹集担保金仅 12 pJ , . 亿元 。财政部 门资金有限, 企

信用担保机构的信用度很难接受 , 从而在担保放大倍数 、 风险分担 比例等问题上 , 与担 保机构分歧较大 。商业银行为 自 身利益考虑 , 大多要求担保机构对贷款本息全额进行

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

2

一、担保机构财务管理的基本要求

《金融企业财务规则》第三条规定:“金融企业

应当根据本规则的规定,以及自身发展的 需要,建立健全内部财务管理制度,设置 财务管理职能部门,配备专业财务管理人 员,综合运用规划、预测、计划、预算、 控制、监督、考核、评价和分析等方法, 筹集资金,营运资产,控制成本,分配收 益,配置资源,反映经营状况,防范和化 解财务风险,实现持续经营和价值最大 化。”

中小企业信用担保机构 财 务 管理

2007、11 贵州

1

主要内容

一、担保机构财务管理的基本要求 二、担保机构的财务风险与可持续经营 三、担保机构主要资产的管理 四、担保机构的税收管理 五、担保机构收入、费用、利润及分配的管理 六、担保机构或有负债与或有资产的管理 七、担保机构的资本运营与投资管理 八、担保机构的核算流程与财务报告 九、担保机构的绩效评价

12

6、受托业务风险 《规则》第十六条规定:“金融企业依法受托发放贷款、经营衍生

产品、进行证券期货交易、买卖黄金、管理资产以及开展其他业 务,应当与自营业务分开管理,按照合同约定分配收益、承担责 任,不得挪用客户资金,不得转嫁经营风险。”

签定合同,与自营业务分开管理。 信托财产与自有财产,不同委托人的信托财产分别管理,分别记 帐; 基金:自有资产与基金资产,不同基金资产独立运作,分别核算; 担保:受托担保基金设立专门帐户,受托担保基金业务与自身业 务分开管理,分别核算; 证券:经纪与自营业务分开,不得混合操作;证券买卖要根据委 托书内容,代理买卖证券,如实进行交易记录。 期货:在指定银行开立客户保证金帐户,与自有资金分户存放; 金融租赁:委托租赁财产与转租赁财产单独建帐,分别管理。 保险:受托管理资产与自有资产分开。

3

二、担保机构的财务风险与可持续经营

1、金融企业风险链:财务风险-金融风险-财政 风险-社会风险. 识别、计量、监测和控制等内容的财务风 险控制体系. 明确财务风险管理的权限、程序、应急方 案和具体措施,以及财务风险形成当事人 应承担的责任,防范和化解财务风险。 环境和条件发生变化要再识别、再评估, 认识未识别和新的风险。

13

7、担保业务风险 《规则》第十七条规定:“金融企业对外提供担保应当符

8

担保机构可持续经营的条件:担保损失得到补偿。 企业自补与政府补偿结合。 收入确认与风险不同步,要求预提。 ⑴担保赔偿准备: 按当年年末担保责任余额1%的比例提取担保赔偿 准备,用于担保赔付。 担保赔偿准备超过责任余额的10%时差额提取 ⑵未到期责任准备 担保收入的50%提取,提新转旧,用于收入备抵。 ⑶一般风险准备 按税后利润的10%提取,用于弥补亏损,不得分 配转赠。

6

4、支付能力风险 《规则》第十一条规定:“金融企业应当按照保障相关各

方利益、保证支付能力、实现持续经营的原则,根据有 关法律、法规的规定,控制资产负债比例,足额提留用 于清偿债务的资金。”

银行交存存款准备金,留足备付金; 保险按注册资本的20%提取资本保证金,存入保险监管 部门指定的银行,除清算时清偿债务外,不得动用。 证券净资产与负债的比例不得低于20%; 担保按注册资本的10%提取资本保证金,存入财政部门 指定的银行,除清算时清偿债务外,不得挪作他用。 金融租赁对同一承租人的租赁加贷款余额不得超过资本 总额的15%;对承租人提供的流动资金贷款不得超过租 赁合同金额的60%;租赁资产比例不得低于总资产的 60%。 财务公司交存存款准备金。

7

5、资产质量与风险准备 《规则》第十一条规定:“金融企业应当定期或者至

少于每年年终对各类资产进行评价,并逐步实现 动态评价,按照规定进行风险分类,对可收回金 额低于账面价值的部分,按照国家有关规定计提 资产减值准备。

《中小企业融资担保机构风险管理暂行办法》 (财金字[2001]77号)——“担保机构按不超过 当年年末担保责任余额1%的比例提取风险准备 金”。 ——“担保机构应按当年担保费的50%提取未到 期责任准备金”。

11

担保 ⑴坏帐准备,主要指应收担保费、应收分担保帐款、 其他应收款,不包括应收代偿款:0.3% ⑵长期投资减值准备:持有到期、可供出售; ⑶固定资产减值准备:预计可收回金额低于帐面价值 的差额。 ⑷无形资产减值准备:预计可收回金额低于帐面价值 的差额。 ⑸委托贷款减值准备:逾期委贷五级分类,正常、关 注2%、次级25%、可疑50%、损失100%; ⑹抵债资产减值准备:预计可收回金额低于帐面价值 的差额。 短期投资:市值 应收代偿款:担保赔偿准备覆盖。

9

“担保赔偿准备”和“未到期责任准备”的区 别

项 目 性 质 计提基础 计提比例 及方式 用 途

担保赔偿 准备

针对整体业 务风险,体 现谨慎提取

抵冲担保 损失,

未到期责任 准备

针对项目未 到期责任, 与期间对应

担保费

50%,不累 加。

不冲减

10

⑷、政府的风险补偿 担保的准公共品特点 限率补偿 限额补偿

银行:资本充足率不得低于8%,核心资本充足率不得低于4%; 证券:净资本与负债的比例不得低于8%; 保险:偿付能力充足率不得小于100%; 信托:对同一借款人及关系人的授信及投资余额不得超过自身资 本净额的10%;对全部关系人的授信及投资余额不得超过自身资 本净额的50%。 担保:担保责任总额一般不超过实收资本的5倍,最高不得超过 10倍;单个企业担保不得超过实收资本的10%; 金融租赁:拆入资金余额不得超过资本总额的100%;资本总额 不得低于风险资产总额的10%。 财务公司:资本充足率不得低于10%,固定资产与资本的比例不 得高于20%,拆入资金余额不得超过资本总额的100%;

4

2、主要财务风险包括: ⑴资本风险 ⑵支付风险 ⑶资产质量 ⑷利率、汇率 ⑸关联交易 ⑹委托业务 ⑺受托业务 ⑻担保 ⑼表外业务 ⑽分支机构

5

3、资本充足率、偿付能力充足率、放大倍数

《规则》第十条规定:“金融企业应当建立规范有效的资本补充机制,

保持业务规模与资本规模相适应,在资本充足率、偿付能力等方 面满足有关法律、法规的要求。”