5第五章课后答案翻译

新英汉翻译教程第五章课后答案

Just as exercise strengthens the heart and lungs, bones and muscles, it may also power up the brain. 正如锻炼增强心脏和肺、骨骼和肌肉,它也可能启动大脑。

2. We shall never see his match.2。

我们将再也见不到他的对手。

3. The vote was 35 to 25, a margin of 10.3。

投票的结果是35岁至25岁的保证金10分)。

4. The report is thoroughly sourced.4。

这个报告是彻底产于中国。

5. This hotel can’t be matched for friendliness5。

这家旅馆是无可匹敌的为友好She was rather advanced in years for a maiden.。

她比我更先进的多年的少女。

7. Every one of us poured forth his expertise.7。

我们每一个人都倒出来他的专业知识。

.. I’ll not abus e your hospitality.. .我不会辜负你的热情款待。

9. “I long for you terribly. The moment we say good-bye and I close the door, my torment begins.”9。

“我渴望你的很烂。

现在我们说再见,我关上门,我的痛苦又要开始了10. Our arguments were often brought before our father, and I guess I was either generally in the right, or else a better debater, because the judgment was usually in my favor 10。

高英UNIT5课后答案及单词汇总The_Sad_Young_Men

----------------------------------------------------------------------------------

----------------------------------------------------------------------------------

: a specific point of view in understanding or judging things or events,esp. one that shows them in their true relations to one another正确理解或判断事物相互关系的能力

: not allowed by law,custom,rule,etc.:unlawful;prohibited违法的,违禁的,非法的

----------------------------------------------------------------------------------

----------------------------------------------------------------------------------

: he quality of being genteel;now,specifically,excessive or affected refinement and elegance有教养,斯文,温文尔雅;(现尤指)假装文雅,假装斯文

: in the process of becoming obsolete即将过时的;逐渐被废弃的

5第五章 植物的光合作用复习题参考答案

第五章植物的光合作用复习题参考答案一、名词解释1、光反应( light reaction)与暗反应(dark reaction ):光合作用中需要光的反应过程,是一系列光化学反应过程,包括水的光解、电子传递及同化力的形成;暗反应是指光合作用中不需要光的反应过程,是一系列酶促反应过程,包括CO2的固定、还原及碳水化合物的形成。

2、C3途径(C3pathway )与C4途径(C4pathway ):以RUBP为CO2受体、CO2固定后的最初产物为PGA的光合途径为C3途径;以PEP为CO2受体、CO2固定后的最初产物为四碳双羧酸的光合途径为C4途径。

3、光系统(photosystem, PS ):由不同的中心色素和一些天线色素、电子供体和电子受体组成的蛋白色素复合体,其中PSI的中心色素为叶绿素a P700,PSII的中心色素为叶绿素a P680.4、反应中心( reaction center):由中心色素、原初电子供体及原初电子受体组成的具有电荷分离功能的色素蛋白复合体结构。

5、光合午休现象(midday depression ):光合作用在中午时下降的现象。

6、原初反应(primary reaction ):包括光能的吸收、传递以及光能向电能的转变,即由光所引起的氧化还原过程。

7、磷光现象(phosphorescence phenomenon ):当去掉光源后,叶绿素溶液还能继续辐射出极微弱的红光,它是由三线态回到基态时所产生的光。

这种发光现象称为磷光现象。

8、荧光现象(fluorescence phenomenon ):叶绿素溶液在透射光下呈绿色,在反射光下呈红色,这种现象称为荧光现象。

9、红降现象(red drop ):当光波大于685nm时,虽然仍被叶绿素大量吸收,但量子效率急剧下降,这种现象被称为红降现象。

10、量子效率(quantum efficiency ):又称量子产额或光合效率。

新视野大学英语(第二版)课文翻译及练习答案unit5

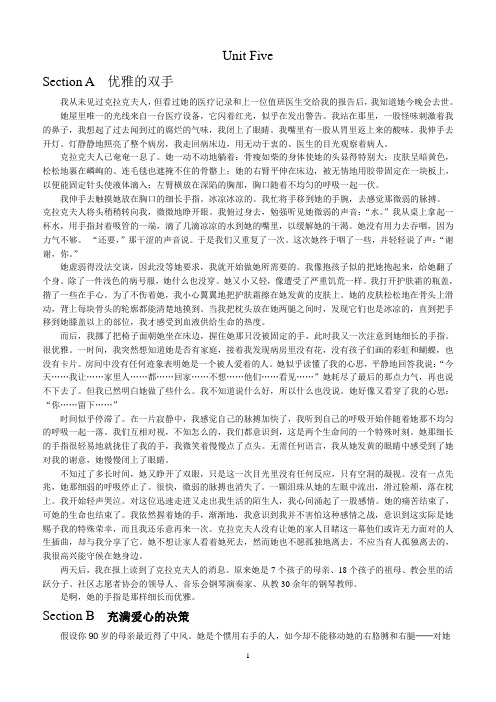

Unit FiveSection A 优雅的双手我从未见过克拉克夫人,但看过她的医疗记录和上一位值班医生交给我的报告后,我知道她今晚会去世。

她屋里唯一的光线来自一台医疗设备,它闪着红光,似乎在发出警告。

我站在那里,一股怪味刺激着我的鼻子,我想起了过去闻到过的腐烂的气味,我闭上了眼睛。

我嘴里有一股从胃里返上来的酸味。

我伸手去开灯。

灯静静地照亮了整个病房,我走回病床边,用无动于衷的、医生的目光观察着病人。

克拉克夫人已奄奄一息了。

她一动不动地躺着:骨瘦如柴的身体使她的头显得特别大;皮肤呈暗黄色,松松地裹在嶙峋的、连毛毯也遮掩不住的骨骼上;她的右臂平伸在床边,被无情地用胶带固定在一块板上,以便能固定针头使液体滴入;左臂横放在深陷的胸部,胸口随着不均匀的呼吸一起一伏。

我伸手去触摸她放在胸口的细长手指。

冰凉冰凉的。

我忙将手移到她的手腕,去感觉那微弱的脉搏。

克拉克夫人将头稍稍转向我,微微地睁开眼。

我俯过身去,勉强听见她微弱的声音:“水。

”我从桌上拿起一杯水,用手指封着吸管的一端,滴了几滴凉凉的水到她的嘴里,以缓解她的干渴。

她没有用力去吞咽,因为力气不够。

“还要,”那干涩的声音说。

于是我们又重复了一次。

这次她终于咽了一些,并轻轻说了声:“谢谢,你。

”她虚弱得没法交谈,因此没等她要求,我就开始做她所需要的。

我像抱孩子似的把她抱起来,给她翻了个身。

除了一件浅色的病号服,她什么也没穿。

她又小又轻,像遭受了严重饥荒一样。

我打开护肤霜的瓶盖,揩了一些在手心。

为了不伤着她,我小心翼翼地把护肤霜擦在她发黄的皮肤上。

她的皮肤松松地在骨头上滑动,背上每块骨头的轮廓都能清楚地摸到。

当我把枕头放在她两腿之间时,发现它们也是冰凉的,直到把手移到她膝盖以上的部位,我才感受到血液供给生命的热度。

而后,我挪了把椅子面朝她坐在床边,握住她那只没被固定的手,此时我又一次注意到她细长的手指。

很优雅。

一时间,我突然想知道她是否有家庭,接着我发现病房里没有花,没有孩子们画的彩虹和蝴蝶,也没有卡片。

研究生英语课后翻译答案第5单元答案

being, which are generally not well served by statistical

analysis. The other is related to their electoral cycles which

put them in a culture of short-termism, with a need for

Example: Not many people attended the meeting.

_i_n_t_h_e__m__a_n_y__a_r_e_a_s__t_h_a_t_i_m__p_a_c_t__o_n__w_e__ll_-b__e_in__g_._F_o_r__e_x_a_m__p_l_e_,

_e_v_e_r_y_o__n_e__w_o__u_ld__a_g__re__e_t_h_a_t__s_p_e_n_d__in__g_m__o_r_e__t_im__e__w__it_h______

for formal school education. 9) The heated argument is getting out of control. And it must be admitted that

Challenger isprovocativinethe la_s_t_d_e_g_re_e_,_b_u_t_Summerlee has an acid tongue,

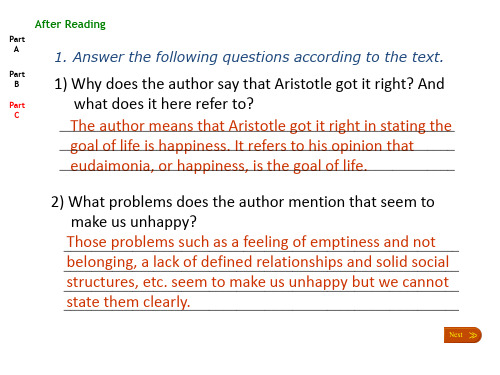

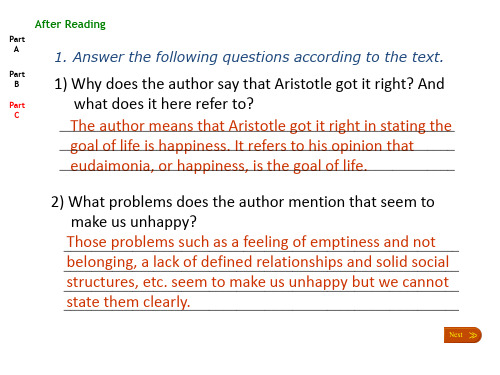

After Reading

Part A

Part 3) According to the author, what is everybody’s concept of

B

happiness? Why does the author say that “nor could we

《新英汉翻译教程》第五章词义的处理_参考译文

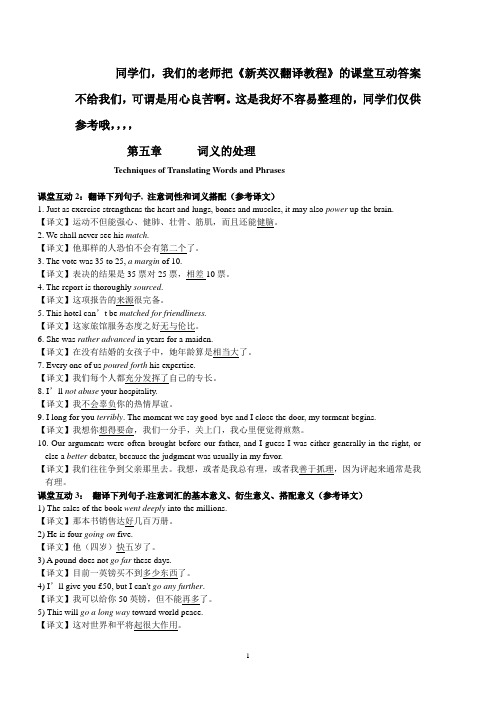

同学们,我们的老师把《新英汉翻译教程》的课堂互动答案不给我们,可谓是用心良苦啊。

这是我好不容易整理的,同学们仅供参考哦,,,,第五章词义的处理T echniques of T ranslating Words and Phrases课堂互动2:翻译下列句子, 注意词性和词义搭配(参考译文)1. Just as exercise strengthens the heart and lungs, bones and muscles, it may also power up the brain.【译文】运动不但能强心、健肺、壮骨、筋肌,而且还能健脑。

2. We shall never see his match.【译文】他那样的人恐怕不会有第二个了。

3. The vote was 35 to 25, a margin of 10.【译文】表决的结果是35票对25票,相差10票。

4. The report is thoroughly sourced.【译文】这项报告的来源很完备。

5. This hotel can’t be matched for friendliness.【译文】这家旅馆服务态度之好无与伦比。

6. She was rather advanced in years for a maiden.【译文】在没有结婚的女孩子中,她年龄算是相当大了。

7. Every one of us poured forth his expertise.【译文】我们每个人都充分发挥了自己的专长。

8. I’ll not abuse your hospitality.【译文】我不会辜负你的热情厚谊。

9. I long for you terribly. The moment we say good-bye and I close the door, my torment begins.【译文】我想你想得要命,我们一分手,关上门,我心里便觉得煎熬。

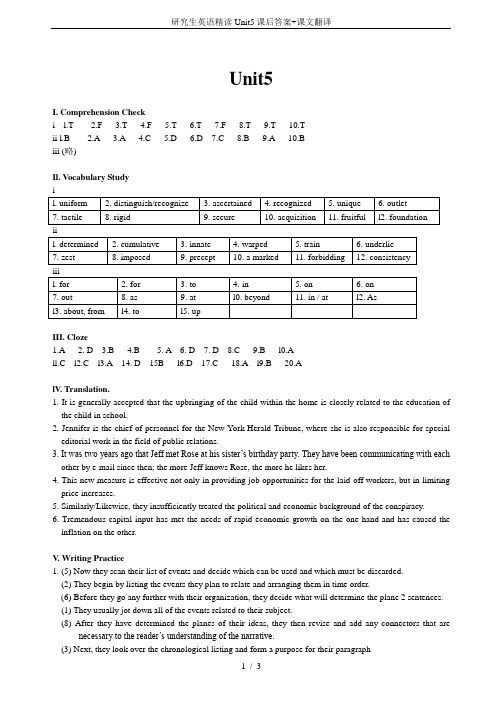

研究生英语精读Unit5课后答案+课文翻译

Unit5I. Comprehension Checki l.T 2.F 3.T 4.F 5.T 6.T 7.F 8.T 9.T 10.Tii l.B 2.A 3.A 4.C 5.D 6.D 7.C 8.B 9.A 10.Biii (略)Il. Vocabulary StudyIII. Cloze1.A2. D3.B4.B5. A6. D7. D8.C9.B l0.All.C l2.C l3.A 14. D 15B l6.D 17.C 18.A l9.B 20.AlV. Translation.1. It is generally accepted that the upbringing of the child within the home is closely related to the education of the child in school.2. Jennifer is the chief of personnel for the New York Herald Tribune, where she is also responsible for special editorial work in the field of public relations.3. It was two years ago that Jeff met Rose at his sister’s birthday party. They have been communicating with each other by e-mail since then; the more Jeff knows Rose, the more he likes her.4. This new measure is effective not only in providing job opportunities for the laid-off workers, but in limiting price increases.5. Similarly/Likewise, they insufficiently treated the political and economic background of the conspiracy.6. Tremendous capital input has met the needs of rapid economic growth on the one hand and has caused the inflation on the other.V. Writing Practice1. (5) Now they scan their list of events and decide which can be used and which must be discarded.(2) They begin by listing the events they plan to relate and arranging them in time order.(6) Before they go any further with their organization, they decide what will determine the plane 2 sentences.(1) They usually jot down all of the events related to their subject.(8) After they have determined the planes of their ideas, they then revise and add any connectors that arenecessary to the reader’s understanding of the narrative.(3) Next, they look over the chronological listing and form a purpose for their paragraph(9) With the steps completed, they have a unified paragraph with the details arranged in time sequence.(4) At this point, they write the topic sentence and state the purpose as the controlling idea.(7) At the same time, they decide what material is necessary to support these plane 2 sentences.2. Comments:A paragraph that has sentences that do not relate to or discuss the controlling idea lacks unity. The topic of this paragraph is “another problem facing a number of elderly people,” and the control-ling idea is “living on a reduced income”. Therefore, all of the sentences should deal with the idea of the problem of living on a reduced income. In the paragraph, though, there are three sentences that do not discuss this particular topic’ “Of course, sometimes they can’t g o out because of their health. Maybe they have arthritis or rheumatism and it is painful for them to move around. This can also change their life--style”. These sentences should be taken out of this paragraph and perhaps developed in another paragraph.Key to Supplementary ReadingsA 1. A 2.B 3. D 4. B 5. CB l.B 2.C 3.D 4.A 5.D 6.B 7.C 8.B 9.B 10.A.课文参考译文:抚养孩子1. 人们一般认为孩子最初几年的经历对其性格以及以后个性的培养影响很大。

新编英语教程5第五章课文翻译

带插头的毒品:电视和美国家庭(第一部分)在电视机这项发明进入美国人生活的25年后,它已经在人们的生活中根深蒂固,甚至美国至少有一个州的法律规定电视机是生活的必需品,而且如果负债,它可以和衣物、厨具等一样可免于作为财产抵押,并且看电视也成为人们生活中非常普遍甚至不可避免的活动。

只有在电视机进入人们生活的最初几年,作家和评论家们才有充分的洞察力可以将看电视这种活动本身和电视给我们提供的内容分开。

在哪些早期的日子里,作家们经常讨论电视对家庭生活的影响。

不过,奇怪的是,缺乏远见困扰着那些早期的观察家们:他们几乎无一例外地认为电视给家庭生活带来了非常正面的,有益的影响,而且这种影响简直非常奇妙。

早在1947年就有作家预言:“电视机将成为有孩子的每一个家庭的意向真正的财产。

”另一位评论家也声称:“电视将改变你的生活方式和你孩子的生活习惯,但是这种改变肯定是一种非常奇妙的进步。

”1949年,《纽约时报》电视评论家做出这样的评论:“无需调查我们就可以得出这样的结论:电视使家庭成员聚集到了一个房间。

”早期这些关于电视的文章每一篇都会刊登这样的照片或者插图:一家人舒适地围坐在电视机前,女儿坐在妈妈的腿上,男孩靠在爸爸的椅子扶手上,爸爸的手臂环绕着妈妈的肩。

谁会想到大约二十年后会是这样的结果:妈妈在厨房看电视剧,孩子们在自己的房间看动画片,而爸爸却在客厅里看球赛。

当然,在早期的时候,电视机的价格十分昂贵,到1975年百分之六十以上的美国家庭会拥有两台以上的电视机的想法在当时看来简直太荒谬了。

拥有多台电视机所导致的家庭分裂状况是早期的作家所没有预见的。

也没有人能够想象出孩子们最终花费在看电视上的时间会是多少,家长们会经常将看电视作为安抚孩子的手段,电视对于孩子的抚养方式又有多大的影响,孩子的家庭生活越来越多被看电视所主宰——总而言之,没有人能想象得到这一新的媒介支配家庭生活的强大力量。

后来,随着孩子看电视的时间的增加,家长们对于过多地看电视到底会给孩子带来怎样的影响表现出越来越多的忧虑。

全新版大学英语综合教程5课后翻译答案

Unit 1我的祖母不识字,但是她有一箩筐的神话和传奇故事。

小时候我老是缠着她,要她给我讲故事。

而她在忙完家务后,总会把我抱在膝上,一边讲故事一边有节奏地晃动我。

这些故事加上她丰富的表情,深深地吸引住了我。

我父亲母亲发现了我对故事的浓重兴趣,不失机机地指引我进行阅读。

他们给我买了很多带插图的故事书,有空的时候就一遍遍地读给我听。

慢慢地我认识了好多字,能自行阅读了。

直到今日,我还要感谢祖母和双亲。

没有他们,我今日不行能成为一名作家。

Although my grandmother was illiterate, she had a good stack of myths and legends.When I was young I gave her no peace, constantly asking her to tell me stories.After she had finished her housework, she would lift me onto her lap and tell stories,all the while rocking me in rhythm. These stories and her expressive face appealed profoundly to me.Having noticed my interest in stories, my parents lost no time in initiating me into reading. They bought many storybooks with illustations, and whenever free, theywould read these stories to me over and over again. By and by I had a vocabularylarge to read on my own .Today, I still live in gratitude to my grandmother and my parents. Without them, Icould never have become a writer.Unit 2 Diet一项又一项的研究发现,食品和一些慢性病之间有亲密关系。

研究生英语课后翻译答案第5单元答案

interested in those measurable statistics such as inputs

and outputs, targets and controls, and tend to ignore

those immeasurable concepts such as happiness and well-

Example: Not many people attended the meeting.

__e_u__d_a_im__o__n_i_a_, _o_r_h__a_p_p_i_n_e_s_s_,_i_s_t_h_e__g_o__a_l_o_f_l_if_e_._____________

2) What problems does the author mention that seem to

After Reading

Part A

Part 3) According to the author, what is everybody’s concept of

B

happiness? Why does the author say that “nor could we

Part C

be surprised by the politics of happiness”?

the Conservative party in this election.

3) The great _c_o_n_u_n__d_r_u_m_of my life is that my public career continues to flourish and expand even at a time when the

_f_a_m__il_y_i_s__c_ru__c_ia_l_t_o__h_a_p__p_i_n_e_s_s_._H_e__r_e_g_o__v_e_r_n_m__e_n_t_s__s_h_o_u_l_d__b_e

译林版三年级下册Unit5(含中文翻译)

译林版三年级下册Unit5(含中文翻译)Unit 5 How old are you?你多大了?Story timePage32-33① Look! 看!How lovely!多么可爱啊!②How old are you?你多大了?I’m nine.我九岁。

③This is for you.这是给你的。

Thank you.谢谢。

④How old are you?你多大了?I’m eight.我八岁。

I’m two. 我两岁。

⑤Here you are .给你。

Thank you.谢谢。

Thank you.谢谢。

单词one一two 二three 三four 四five 五six 六 seven七eight 八nine 九ten 十Cartoon time ①Happy birthday, Sam! What a nice cake! 生日快乐,山姆!多么漂亮的一个蛋糕!②How old are you, Sam?你多大了,山姆?I’m two. 我两岁。

③Make a wish ,Sam.许个愿,山姆。

④I want a robot .我想要一个机器人。

⑤I want a toy car. I want ……我想要一个玩具汽车,我想要……⑥Sam! It’s time for the cake!山姆,到吃蛋糕的时间了!单词how old are you 你多大?lovely 可爱的 nine 九 eight八 four 四 five 五 six六 seven 七 ten 十right 对的;正确的out 出局What a nice cake! 多么漂亮的蛋糕啊!make a wish. 许个愿吧。

want 想要;想It’s time for…是……的时候了。

重点内容短语:how lovely 多么可爱how old 多大,几岁惯用语:1. Thank you.谢谢你(们)。

2. Here you are.给你(们)。

Unit 5 课文翻译及课后练习参考答案

Unit 5课文参考翻译:三明治一代——夹心一代九月上旬,安妮接到卡尔加伏特山医院打来的电话,要她将住院的母亲接回家去。

已经84岁高龄的老母亲艾琳从三月中风以来就一直住在医院,接受精心地护理。

六个月后,易瑞尼可以自己吃饭,也能下床独立走动。

但记性依然不好。

看样子,在敬老院腾出床位前她是不可能回家独自生活的。

已经42岁的安妮是社会服务顾问,同丈夫同住卡尔加城,家里还有三个孩子,老大19岁,老二15岁,最小的11岁。

安妮回忆接母亲的事时说:“她非常虚弱,简直弱不禁风。

我跟医院一再解释,我们不能接她回家——我们没法接她回来。

”但福特山医院答应帮忙安排家庭护理,安妮便将母亲接回了家。

要求隐去全名的安妮说:“这真让我们惊慌失措。

从医学上讲,医院已无力回天,他们要我接回母亲也有道理。

但是,我也无法照料好自己的老母。

”安妮就是被称为“夹心一代”中的一员——上要顾老,下要顾小,拼命努力,同时还得设法保住自己的饭碗。

据估计,在加拿大,长辈与小辈一起居住的家庭大约有12万家。

尽管统计数字显示这样的大家庭越来越少,但那些确实搬到了子女家并与子女同住的大家庭已经发生了巨大的变化,他们与原来的大家庭完全不一样了。

一方面现在的长辈子女少些,因而分担家庭重担的人相应减少了;另一方面,现代家庭中的女孩也都出外工作。

实际上,渥太华凡妮家庭研究所行政与交流主任艾伦·米拉贝里指出现代家庭中的一对夫妻平均一周要工作65~80小时,而20世纪50年代则只有40-50小时。

他说:“同样的岗位,现代人的劳动强度是过去的两倍。

”米拉贝里认为,这一变化常常为人们所忽略,越来越多公众舆论要求把有些政府医疗护理负担转嫁到各个家庭就是个表现。

“你不能假设有足够人手,因为现代家庭已发生了很大的变化。

’同时,米拉贝里也意识到,当那些特护病人病情好转要离开医院时,确实“各有各的难处”。

加拿大劳动力流动性大,有一半的家庭平均每五年会换一个地方——家庭成员也天南地北。

Unit 5 参考译文及答案======1.doc

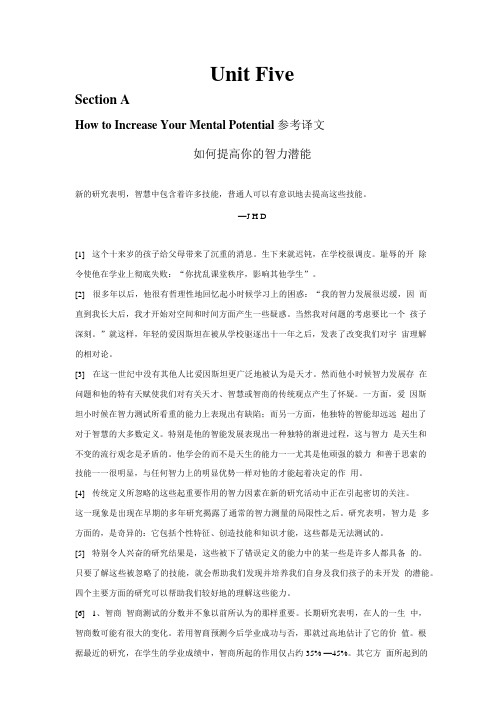

Unit FiveSection AHow to Increase Your Mental Potential 参考译文如何提高你的智力潜能新的研究表明,智慧中包含着许多技能,普通人可以有意识地去提高这些技能。

—J H D[1]这个十来岁的孩子给父母带来了沉重的消息。

生下来就迟钝,在学校很调皮。

耻辱的开除令使他在学业上彻底失败:“你扰乱课堂秩序,影响其他学生”。

[2]很多年以后,他很有哲理性地回忆起小时候学习上的困惑:“我的智力发展很迟缓,因而直到我长大后,我才开始对空间和时间方面产生一些疑惑。

当然我对问题的考虑要比一个孩子深刻。

”就这样,年轻的爱因斯坦在被从学校驱逐出十一年之后,发表了改变我们对宇宙理解的相对论。

[3]在这一世纪中没有其他人比爱因斯坦更广泛地被认为是天才。

然而他小时候智力发展存在问题和他的特有天赋使我们对有关天才、智慧或智商的传统观点产生了怀疑。

一方面,爱因斯坦小时候在智力测试所看重的能力上表现出有缺陷;而另一方面,他独特的智能却远远超出了对于智慧的大多数定义。

特别是他的智能发展表现出一种独特的渐进过程,这与智力是天生和不变的流行观念是矛盾的。

他学会的而不是天生的能力一一尤其是他顽强的毅力和善于思索的技能一一很明显,与任何智力上的明显优势一样对他的才能起着决定的作用。

[4]传统定义所忽略的这些起重要作用的智力因素在新的研究活动中正在引起密切的关注。

这一现象是出现在早期的多年研究揭露了通常的智力测量的局限性之后。

研究表明,智力是多方面的,是奇异的:它包括个性特征、创造技能和知识才能,这些都是无法测试的。

[5]特别令人兴奋的研究结果是,这些被下了错误定义的能力中的某一些是许多人都具备的。

只要了解这些被忽略了的技能,就会帮助我们发现并培养我们自身及我们孩子的未开发的潜能。

四个主要方面的研究可以帮助我们较好地的理解这些能力。

[6]1、智商智商测试的分数并不象以前所认为的那样重要。

长期研究表明,在人的一生中,智商数可能有很大的变化。

商务英语uni5译文及答案

Unit 5 Electronic CommerceText A 什么是电子商务今天我们能从阿里巴巴、易趣、雅虎等各种网站购买到从日常用品到工业机械设备等各种产品。

电子商务是指通过电子媒体来进行商务活动。

这意味着使用简单、快捷、低成本的电子通信手段来进行交易,交易的双方不必进行面对面的会晤。

如今的电子商务主要是通过因特网和电子数据交换实现。

电子商务最早是从20世纪60年代开始发展的。

随着计算机的广泛使用、因特网的日益完备和广泛采用、信用卡的使用、安全交易协议的建立以及政府的支持和促进电子商务的发展日益繁荣,人们开始使用电子手段作为一种商务媒介。

一、电子商务的好处1、由于计算机网络能够以一种迅速而廉价的方式促进信息的交换,因特网如今已经延伸到世界的各个角落。

中小型企业能够与全世界的贸易伙伴建立联系。

高速网络使地理上的距离变得无关紧要。

企业在传统的市场之外就可以更加容易地销售货物,探索新的市场并识别商业机会。

2、那些无力建立海外办公室或办事处的中小型企业现在可以向全世界的每个角落展示自己。

3、企业为了增强它们自身的竞争能力,可以通过因特网收集有关产品、买主和竞争者的信息。

4、通过因特网与顾客建立紧密的联系,以及通过昼夜24小时提供最新的产品和服务信息。

企业就能够发挥它们的竞争优势。

此外,数据可以随时更新,这样就不会存在过时信息的问题了。

5、因特网能够在网络空间为公司提供许多市场和无尽的产品推销机会。

此外,还能增进与买主的联系。

6、使用多媒体功能,可以有效地通过因特网使人们接受一个团体的图标以及产品和服务的商标。

7、详尽的客户信息,例如消费方式、个人偏好和购买力等等,能够帮助企业更加有效地制定市场战略。

二、电子商务的类型1、公司内部的电子网络:通过内部网,人们可以在内部交换和处理商务信息。

2、企业与企业间的(B2B)电子商务:在所有其它类型的电子商务中,这种通过因特网或电子数据交换来进行电子交易的途径理应得到人们最多的关注。

现代大学英语精读5翻译及课后习题答案(5个单元)

现代大学英语精读5翻译及课后习题答案(5个单元)现代大学英语V-4译文及练习答案女性的职业弗吉尼亚·伍尔夫l.你们的秘书邀请我时对我说你们妇女服务团关注的是女性就业问题,她提议我讲一讲我就业的亲身体验。

我是女性,这是事实;我有工作,这也是事实。

但我又有什么职业体验呢?这很难讲。

我从事的是文学职业,与其他职业相比,当然不包括戏剧行业,在文学职业里几乎没有什么女性体验,我的意思是几乎没有女性特有的体验。

多年前,路已开辟出来。

许多知名的女性---范妮·伯尼、阿芙拉.贝恩、哈丽雅特·马蒂诺、简·奥斯汀、乔治·艾略特---和许多不知名以及已被人忘记的女性在我之前铺平了道路并指导我向前走。

因此,在我从事写作时,几乎没有物质障碍。

写作这个职业既受人尊敬又没有危险。

写字的沙沙声不会打破家庭的和平,写作也不需要什么家庭开销。

花16便士买的纸足够用来写莎士比亚的所有戏剧---要是你有那样的才智的话。

作家不需要钢琴和模特,不用去巴黎、维也纳和柏林,也不需要家庭教师。

当然,廉价的写作用纸是女性作为作家成功而先于其他职业的原因。

2.我讲讲我的故事,那只是个平常的故事。

你们自己设想一个姑娘,手里握着一支笔坐在卧室里。

从十点钟到一点钟她只是不停地由左向右写,然后她想到做一件既省钱又省力的事---把那些纸张放进信封,在信封的一角贴上一张一便士的邮票,把信封投进拐角的一个红色邮筒。

我就是这样成了一名撰稿人。

我的努力在下个月的第一天得到了回报---_那是我一生中非常快乐的一天。

我收到了编辑寄来的一封信,里面装有一张一英镑十先令六便士的支票。

为了让你们了解我不值得被称作职业女性,对人生的艰难和奋斗知之甚少,我得承认我没用那笔钱买食物、付房租、买袜子和肉,而是出去买了一只猫,一只漂亮的波斯猫,这只猫不久就引起了我和邻居间的激烈争端。

3.什么会比写文章并用赚得的钱买波斯猫来得更容易?但再想一想,文章得有内容。

研究生英语综合教程 崔校平 翻译及课后答案 Unit5

Unit 5参考译文Text A空气中什么引起肺癌?许多人认为空气污染能会导致癌症,但是到目前为止仍缺少证据。

上个月,世界卫生组织的癌症分支—国际癌症研究会声称,空气污染是一种致癌因素。

尽管医生和其他人长期凭直觉地认为差的空气质量和恶性肿瘤有关系,但是几乎没有科学组织官方地承认这种关系。

也就是说,证据不足。

致癌因素这个新的名称是以发表在《柳叶刀肿瘤学》杂志上的大量分析资料为基础的。

“ESCAPE”(空气污染效应的欧洲队列研究)试验从九个欧洲国家中对312000余人进行了历时12年之久的随访登记资料中得到数据。

调查者用了几个模型来评估空气中颗粒的大小、类型、密度或者交通方式与肺癌患病的可能性之间的关系。

他们检查了可能混淆数据的社会和经济因素,比如每人的水果消费量、年龄、性别和教育水平,并且评估了吸烟习惯。

在研究群体中一共出现了2095例肺癌患者。

调查者发现,从一个人居所周围抽样得到的空气中颗粒物质的数量和患肺癌的可能性有明显的正相关。

他们还发现,一个人家周围的道路交通车流量和患肺癌的几率有较弱但是有统计学意义的关联。

哥伦比亚大学环境卫生科学的教授Regina Santella说:“这是一个很重要的陈述/观点?”。

她认为,国际癌症研究机构决定的不寻常之处是,它指的是总体的空气污染,而不是特指一种具体的化学物质或者毒素,“这样公众容易理解”。

Santella说:“确切地讲,空气中的物质每天都会变化,在同一城市和邻里之间它都会不同”。

这是一个复杂的问题,因为空气污染包括大量的化合物。

潜在的有害化学物质从城市里汽车、卡车、工业厂房和农村地区燃烧的树叶以及其他来源进入空气。

污染物不仅仅因化学成分而不同,也区别于他们的大小和进入下呼吸道的能力。

“比如,你可能想了解那些直径小于2.5微米的颗粒。

这些空气传播的微小物质是导致健康问题的主要因素,” Santella 如是说。

美国毒理学项目目前没有把空气污染列入肺癌和其他癌症的病因。

新英汉翻译教程第五章课后答案

新英汉翻译教程第五章课后答案Just as exercise strengthens the heart and lungs, bones and muscles, it may also power up the brain.正如锻炼增强心脏和肺、骨骼和肌肉,它也可能启动大脑。

2. We shall never see his match.2。

我们将再也见不到他的对手。

3. The vote was 35 to 25, a margin of 10. 3。

投票的结果是35岁至25岁的保证金10分)。

4. The report is thoroughly sourced.4。

这个报告是彻底产于中国。

5. This hotel can’t be matched for friendliness5。

这家旅馆是无可匹敌的为友好She was rather advanced in years for a maiden. 。

她比我更先进的多年的少女。

7. Every one of us poured forth his expertise.7。

我们每一个人都倒出来他的专业知识。

.. I’ll not abuse your hospitality.. .我不会辜负你的热情款待。

9. “I long for you terribly. The moment we say good-bye and I close the door, my torment begins.”9。

“我渴望你的很烂。

现在我们说再见,我关上门,我的痛苦又要开始了10. Our arguments were often brought before our father, and I guessI was either generally in the right, or else a better debater, because the judgment was usually in my favor10。

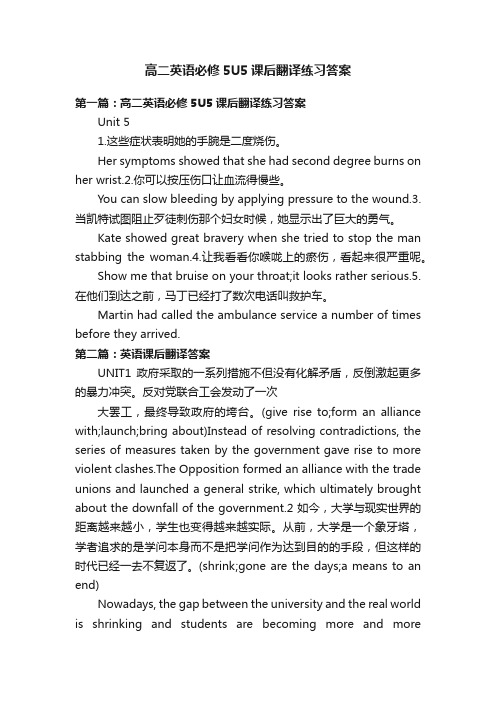

高二英语必修5U5课后翻译练习答案

高二英语必修5U5课后翻译练习答案第一篇:高二英语必修5U5课后翻译练习答案Unit 51.这些症状表明她的手腕是二度烧伤。

Her symptoms showed that she had second degree burns on her wrist.2.你可以按压伤口让血流得慢些。

You can slow bleeding by applying pressure to the wound.3.当凯特试图阻止歹徒刺伤那个妇女时候,她显示出了巨大的勇气。

Kate showed great bravery when she tried to stop the man stabbing the woman.4.让我看看你喉咙上的瘀伤,看起来很严重呢。

Show me that bruise on your throat;it looks rather serious.5.在他们到达之前,马丁已经打了数次电话叫救护车。

Martin had called the ambulance service a number of times before they arrived.第二篇:英语课后翻译答案UNIT1 政府采取的一系列措施不但没有化解矛盾,反倒激起更多的暴力冲突。

反对党联合工会发动了一次大罢工,最终导致政府的垮台。

(give rise to;form an alliance with;launch;bring about)Instead of resolving contradictions, the series of measures taken by the government gave rise to more violent clashes.The Opposition formed an alliance with the trade unions and launched a general strike, which ultimately brought about the downfall of the government.2 如今,大学与现实世界的距离越来越小,学生也变得越来越实际。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

n

I

PV

178,529.70 FV

0 PMT

40

3

786,930.78 0

?

C = PMT = 34,044.50 因此,乔治在46到65岁之间的每一年里,他必须储蓄$12,205.50,这是 他支付了社会保障税之后的收入($46,250)与他的消费水平($34,044.50)的 差额。 现在为了问题的准确性,让我们来证明一下。

圆,而不是专栏里提到的28800美圆

现在,为了知道玛利的所得在何时能超过乔,我们必须计算在每月支

取200美圆(=1000美圆-800美圆)的情况下,要多久才能得到31003美

圆

N I PV FV PMT 结果

? 5/12 31003 0 200 N=500

在250个月后,也就是说,在85岁另10个月时,玛利的所得才最终赶上

第五章课后答案翻译

1.这是一个两部分估算.首先估算从65岁起每年需要的8000美圆退休金

并 持续15年.

n i pv fv pmt result

15 6 ? 0 8000 77697.99

以此计算出它的现值

然后在计算在未来的25年内以达到77697.99的未来值所需要现在每年存

入多少

ni

pv

fv

pmt result

年份

通胀率 现值

终值

现金流 结果

50

8

?

876.781 0

PV=18,694

所以这一项的净现值是:-200000+18694=-181306 租房方案: 我们假设租金在实际期间中是$10000。因此折扣为实际利率,等于 4.854%

年份

利率

现值

终值

现金流 结果

50

4.854

?

0

这一方案的净现值= -186756 因此买房更为经济。 B.头三十年的抵押贷款:

n

i

pv

FV

PMT

result

25

3.5

?

0

7

PV=11.537

然后计算为达到这个未来值,每年需要储蓄的金额:

n

i

PV

FV

PMT

result

15

3.5

0

11.537

?

PMT=5979

25

3.5

0

11.537

?

PMT=2962

35

3.5

0

11.537

?

PMT=1730

B.首先要先算出为在退休后保持相同的消费水平,在你退休那年,你 的个人退休帐户的储蓄累积额(我们用实际工资百分比计算):

比你以后存入的一美元获得更多的利息收入,所以你应该定期定额地坚

持储蓄。

7.SOLUTION:

第1步: 首先找出两年后学费和放弃的工资的终值

年数 利息率 现值

终值

付款 结果

2

3

0

?

Step 2:找出工资增加值中作为 PV的部分:

45,000 终值

=

91,350.00

年数 利息率 现值

终值

付款

结果

33

3

第一步:算出储蓄的将来值:

n

I

PV

FV

PMT

20

3

0

?

12,205.50

FV = 327,966.36 因此,20年内,按照3%的实际利率,每年存入$12,205.50,65岁时他将 取得$327,966.36 第二步:算出65岁开始,通过储蓄得到的年金

n

i

PV

FV

PMT

20

3

327,966.36 0

n

I

PV

FV

PMT

20

3

?

0

46250

PV = 688,083.21 第二步:算出乔治65岁起得到的退休生活保障基金的现值:

n

I

PV

FV

PMT

20

3?012 Nhomakorabea00PV = 178,529.70 第三步:算出乔治45岁起得到的退休生活保障基金的现值:

n

I

PV

FV

PMT

20

3

?

PV = 98,847.57 第四步:算出45岁起一生资源的现值 688,083.21 + 98,847.56 = 786,930.78 第五步:算出C

乔。

12.

负债

资产

现金

信用卡债务

支票账户

学生贷款

储蓄账户

汽车贷款

债券和股票

抵押贷款

车

房子

资产净值

a. 我用现行市场价格来估算我的资产,因为他们当初购置费用对我 是无关紧要的。

b. 尽管人力资本可能是任何人最大的资产,但是我并没有把它列在 我的资产负债清单里面,因为它是不确定的,难以量化的。为了 计算我将来所挣的钱的现值,我需要进行很多的假设。

母已经为退休作了很好的准备并在生命早期就开始进行储蓄,那么他们

就可以避免借款支付教育费用。 但是,反对上述观点的人会争辩

说:在没有小孩的家庭里,父母进行储蓄的激励很小(他们会选择尽情

享受他们的青春年华);因此,事实上,不论年轻或年长的父母,他们

最终都将面对“支付巨额大学费用——就象是拒绝支付薪水的支票”的噩

负债

经过未来三十年

房子 = 200,000 (实际 抵押贷款为

年龄 45 46 65 66 85 时间 0 1 20 21 40

.... 现金流 X X 28,000 28,000 使用3%的实际利率来计算,最终导致只能得到$416,569.30 第一步:

年份

利率

现值

终值

现金流

20

3

?

0

28000

PV = 416,569.30 按3%的实际利率计算,为了达到目标,乔治每年必须储存的金额为 $15,502.92

9. 我们先比较两种选择的净现值(NPV) 租车:(以期初来算):

N

I

PV

FV

36

8/12

?

0

该选择的净现值(NPV)为:–$12,850

PMT 400

Result PV=$-12,850

买车:(以期末来算):

N

I

PV

36

8/12

?

FV 20,000

PMT 0

该选择的净现值(NPV)为:15,745 – 30,000 = -$14,255 从中我们可以看出, 买车花费比较多, 我应该选择租车。

6.6.a. 由于货币的时间价值问题,你越早为自己的退休进行储蓄,你

存款的每一美元就会有更高的利息收入。假设你在15岁时为存入了1$且

准备在65岁时退休,这1$将会以8%的利率增长到46.9$。然而这也意味

着你需要延迟消费直至你退休为止。

b. 同样地,由于货币的时间价值问题,你在大学时储存的每一美元将

?

PMT = 22,044.50 把这项年金加上退休生活保障基金,我们得到:

$22,044.50 + $12,000 = $34,044.50 5.a 乔治去年的薪水$50000,其实际涨幅为0%,因此他会和通货膨胀保 持同等速率增长。 到退休时,他一共为公司工作了40年,因此他每年的退休金应为:1% x (50,000x 1.0425) x 40 =$53,316.73。我们必须先找出当他退休时每年要支 付的价值,再推算出他退休时的现值。

0.0%

$1.00

$1.25

$1.50

0.5%

$1.10

$1.40

$1.70

1.0%

$1.22

$1.57

?

1.5%

$1.35

$1.75

$2.19

2.0%

$1.49

$1.96

$2.48

3.0%

$1.81

?

$3.20

3.5%

?

$2.74

$3.63

4.0%

$2.19

$3.06

$4.13

4.5%

$2.41

$3.43

$4.69

5.0%

$2.65

$3.83

?

首先计算你为表中每个未知数据每增加一美元的年储蓄的将来值

年份

利率

现值

终值 现金流

结果

30

1

0

?

1

FV=$34.7849

25

3

0

?

1

FV=$36.4593

20

3.5

0

?

1

FV=$28.2797

30

5

0

?

1

FV=$66.4388

然后计算你为了取得这些将来值,每年必须储蓄多少?

160,000

years

dollars)

declining to zero

Cash outflow yearly

of 14,212

Over the last 20 House = 200,000 -

years

decreasing to zero

Cash Inflow yearly of

19,160

资产

年份 利率

现值

终值 现金流

结果

20

1

$34.7849

0

?

PMT=$1.93

20

3

$36.4593

0

?

PMT=$2.45

20

3.5 $28.2797

0

?

PMT=$1.99

20

5

$66.4388