07动量策略和反转策略----解析

金融市场中的动量效应与反转效应分析

金融市场中的动量效应与反转效应分析金融市场中的动量效应与反转效应一直是投资者们关注的焦点。

动量效应指的是过去表现优秀的资产会有持续上涨的趋势,而反转效应则是过去表现差劲的资产有可能在未来回升。

本文主要从理论和实证两个层面,对金融市场中的动量效应与反转效应进行分析。

在理论层面上,动量效应可以解释为市场上的投资者会倾向于跟随趋势,形成羊群效应。

当某个资产开始上涨,吸引了越来越多的投资者进入市场,推动了这个趋势的持续。

而反转效应则可以解释为市场上投资者在资产价格大幅度回落后,会产生逆向投资的倾向,以寻求低价买入的机会。

然而,市场中的动量效应和反转效应并不是绝对存在的。

实证研究发现,动量效应在短期内存在,但在长期内逐渐减弱。

当投资者跟随趋势盲目投资时,市场出现过度买入或过度卖出的情况,容易导致价格反转。

在这种情况下,反转效应可能会暂时出现。

与此同时,金融市场中的动量效应和反转效应可能受到其他因素的影响。

例如,市场情绪、宏观经济数据、政策变动等都可以对动量效应和反转效应产生影响。

当市场情绪低迷,投资者情绪悲观时,动量效应可能会减弱,反转效应可能会增强。

相反,当市场情绪高涨,投资者情绪乐观时,动量效应可能会增强,反转效应可能会减弱。

在投资实践中,动量效应和反转效应可以作为一种策略进行运用。

动量策略是指选择表现优秀的资产进行投资,预期其未来仍然会上涨。

而反转策略则是选择表现差劲的资产进行投资,预期其未来有可能回升。

动量策略适合于短期投资者,反转策略适合于长期投资者。

然而,动量效应和反转效应作为一种投资策略,并不保证能够获得良好的投资回报。

投资者在使用这些策略时,需要考虑到市场的风险和不确定性。

同时,他们还需要注意监控市场变化,灵活调整投资组合,以适应不同的市场情况。

总之,金融市场中的动量效应与反转效应是投资者们关注的重要问题。

从理论和实证两个层面进行分析,我们可以得出结论:动量效应存在于短期,但逐渐减弱;反转效应在特定情况下可能会出现。

个股动量效应与反转效应研究

个股动量效应与反转效应研究个股动量效应和反转效应是投资中重要的研究方向。

本文将介绍动量效应和反转效应的概念,探讨它们的原理和现有研究成果,并讨论其在实际投资中的应用。

一、动量效应动量效应指的是个股在一段时间内表现出的持续涨跌趋势。

具体而言,个股当天的涨幅与前一段时间内的涨幅之间存在正相关关系。

如果一个个股在过去一段时间内表现较好,那么很可能会在今天和未来的一段时间内表现出继续增长的趋势。

这一现象可以被理解为市场在短期内会将过去表现较好的股票奖励,从而推动其进一步上涨。

许多研究表明,个股动量效应在实践中是存在的。

一种广泛应用的投资策略是在过去3个月中表现最好的个股组合中进行投资,并持有一段时间。

这种策略往往能够获得超额的收益。

动量效应的存在可能是由于市场参与者的投资行为和信息传递机制等因素导致的。

二、反转效应反转效应与动量效应相反,指的是个股在一段时间内表现出的逆转趋势。

具体而言,个股当天的涨幅与前一段时间内的涨幅之间存在负相关关系。

如果一个个股在过去一段时间内表现较差,那么很可能会在今天和未来的一段时间内表现出回升的趋势。

这一现象可以被理解为市场在短期内会将过去表现较差的股票惩罚,从而推动其逆转上涨。

与动量效应相反,反转效应在实践中同样被广泛研究和应用。

一种常见的投资策略是在过去3个月中表现最差的个股组合中进行投资,并持有一段时间。

反转效应的存在可能是由于市场过度反应和投资者的情绪偏差等因素导致的。

三、动量效应与反转效应的应用动量效应和反转效应在实际投资中具有重要的意义。

基于动量效应的投资策略可以帮助投资者捕捉市场上涨的个股,获得超额收益。

反转效应则提供了投资者逆市而行的机会,在市场下跌时能够寻找到具有回升潜力的个股。

当然,动量效应和反转效应并不是完全可靠的投资策略。

市场的变化和风险因素可能会干扰这些效应的实现。

此外,个体投资者应根据自身的风险偏好和投资目标进行综合考虑,不仅仅依赖于动量效应或反转效应。

动量策略和反转策略精选文档

什么是动量策略

Jegadeesh与Titman(1993)在对资产股票组合的中期收益进行研究时发 现,与DeBond和Thaler(1985)的价格长期回归趋势、Jegadeesh (1990) 与Lehmann(1990)的以周为间隔的短期价格回归趋势的实证结果不同, 以3到12个月为间隔所构造的股票组合的中期收益呈现出延续性,即 中期价格具有向某一方向连续变动的动量效应。

Hong et al [2000]

季节性 规模效应

因素

数据偏误

Jegadeesh & Titman [1999]

低价公司效应

Loughran, and Ritter [1996]

12

7.1 反对EMH的主要观点

过度反应假说 不足反应假说 其他异象 行为金融原因

13

7.2 过度反应假说

认为,最成功的赢家(Winner),在下一个时期会变成输 家(Loser)。反过来,输家则会变成赢家。这是因为, 投资者最初对新闻会过度反应,而随后会对此加以纠正。

Rouvenhorst(1998)在其他十二个国家发现了类似的中期价格动量效应, 表明这种效应并非来自于数据采样偏差。事实上,动量交易策略,也 有称相对强度交易策略,在实践中早在这些研究之前就已有了广泛的 应用,如美国的价值线排名的利用等。

3

什么是动量策略

动量投资策略的主要论据是反应不足和保守心理,研究认为动量交易策略能 够获利,存在着许多解释:

例如规模效应、价益比效应及帐面市值比效应。在此背景 下行为金融理论产生并发展起来,同时也产生了许多不同 于传统的行为金融投资策略.反向投资策略就是其中之一。

7

现代金融理论的三大基础

1)在既定的预期收益率下,所有投资者可以通过“投资组合” (Portfolio)的技术,消除不必要的风险(非系统风险),以建 立一个风险最低(仅含系统风险)的投资组合,形成“效率前 沿”(Efficient Frontier);

股票市场的动量效应与反转效应

股票市场的动量效应与反转效应股票市场是金融领域中一个活跃且具有重要意义的领域,投资者们常常通过分析市场的动向来进行投资决策。

在股票市场中,有两个重要的现象被广泛讨论和研究,即动量效应和反转效应。

本文将探讨股票市场中这两种现象的原理和特点。

一、动量效应动量效应是指股票价格在一段时间内的涨幅有相对稳定的趋势,即股票价格趋势会延续一段时间。

这一现象是基于市场参与者的行为心理和投资策略,通常表现为投资者倾向于追涨杀跌。

动量效应的出现表明投资者更容易相信“走势君子”,即股票价格上涨的趋势将持续。

动量效应的原理可以从市场参与者的心理层面来解释。

首先,人们往往倾向于根据过去的股票表现来做决策,因为历史上的成功走势被认为是有价值的参考。

其次,投资者普遍存在“羊群效应”,即他们倾向于跟随他人的行动。

当股票价格上涨且被广泛关注时,更多的投资者会加入买入行列,进一步推动股票价格上涨。

然而,动量效应并不总是持续的,市场上也存在着反转效应。

二、反转效应反转效应是指股票价格在一段时间内的涨幅之后,往往会发生反转并出现价格下跌的情况。

这一现象也被称为“走势转折”。

反转效应的出现暗示了投资者在市场价格走势中支持“逆向策略”,即在股票价格上涨一段时间之后,可能会出现价格下跌的趋势。

造成反转效应的原因有多方面。

首先,市场上存在很多操盘手和机构投资者,他们往往具有更敏锐的市场触觉,能够准确判断市场反转的时机。

其次,大量的“既成观点”也推动了市场反转。

当股票价格连续上涨一段时间后,投资者往往会认为该股已经高估,因此大量抛售行为会使价格下跌。

尽管动量效应和反转效应在股票市场中普遍存在,但投资者应该谨慎对待这两种现象。

过多地依赖动量效应可能使投资者追高杀跌,造成损失;而过度相信反转效应则可能错过市场上涨的机会。

投资者应该以长期的投资规划为依据,结合基本面和技术指标来进行投资决策,而非完全依赖股票市场的动量效应和反转效应。

综上所述,股票市场中的动量效应和反转效应是投资者常常关注的现象。

投资股票的动量策略

投资股票的动量策略股票投资是一种常见的投资方式,而动量策略是其中一种被广泛应用的技术分析方法。

本文将介绍什么是动量策略,以及它的原理和应用。

一、什么是动量策略动量策略,又称为趋势追踪策略,是通过分析和预测股票价格的涨跌趋势来进行投资决策的一种方法。

其基本原理是股票价格在一段特定时间内有惯性,即涨得越多,往往趋势会继续向上;跌得越多,趋势往往会继续向下。

二、动量策略的原理动量策略基于股票价格的历史走势进行分析。

一般来说,策略会选择一段特定的时间周期,比如过去一年,来观察股票价格的表现。

如果股票在该时间周期内处于上涨趋势,就会认为它有较强的动量,即投资者会倾向于买入;相反,如果股票处于下跌趋势,就会认为它有较弱的动量,即投资者会倾向于卖出。

三、动量策略的应用动量策略可以运用于不同类型的股票市场,无论是大盘股还是小盘股,都可以使用该策略进行投资决策。

以下是动量策略的应用步骤:1. 选择投资标的:通过筛选股票市场中的高动量股票作为投资标的。

高动量股票通常是指一段时间内表现良好,价格处于上涨趋势的股票。

2. 设定买入和卖出规则:根据投资者的风险偏好和投资目标,设定适合自己的买入和卖出规则。

比如,可以设定当股票价格超过50日均线时买入,当股票价格低于50日均线时卖出。

3. 执行策略:根据设定的规则和条件执行买入和卖出操作。

比如,当股票价格符合买入规则时,投资者可以购买该股票;当股票价格符合卖出规则时,投资者可以出售该股票。

4. 定期调整持仓:由于动量策略是根据股票价格的变化进行投资决策的,因此投资者需要定期调整自己的持仓。

可以设定一个时间周期,比如每个月或每个季度进行一次持仓调整,根据最新的市场走势来更新投资组合。

四、风险与收益的考量动量策略具有一定的风险和收益特点。

由于策略是基于历史价格走势进行分析的,存在着过度拟合的风险,即过于依赖过去的数据而导致未来表现不佳。

此外,由于股票市场的不确定性,股票价格的变动也是难以准确预测的,因此投资者应保持谨慎。

量化投资中的反转策略

反转策略的原理

• 反转策略的原理基于市场趋势的反转点,即市场趋势在达到极 端后,往往会出现反转。该策略通过捕捉这种趋势反转的机会 ,实现盈利。

反转策略的应用

• 反转策略在量化投资中得到广泛应用,它适用于股票、期货、外汇等交易市场,可以帮助投资者在市场波动中 获取收益。

03

量化投资中的反转策略

基于数据的反转策略

总结词

这种策略主要依赖于历史数据,通过分 析股票价格趋势和历史交易数据来预测 未来的价格走势。

VS

详细描述

基于数据的反转策略通常采用技术分析方 法,如动量、趋势跟踪和均值回归等。这 些方法基于历史价格数据,通过分析价格 趋势和交易量来预测未来的价格走势。此 外,这种策略还可以利用量化金融模型, 如GARCH模型和随机波动模型等,来预 测未来的股票价格和波动性。

高频交易

量化投资可以利用计算机的高速处理能力和算法优化,进行高频交 易,提高交易效率和收益。

量化投资的策略

反转策略

均线策略

反转策略是一种基于市场趋势的反向投资 策略,当市场出现极端波动或偏离均值时 ,通过做空或做多获取收益。

均线策略是一种基于移动平均线的投资策 略,通过计算不同时间段内的平均价格, 判断市场趋势和买卖信号。

等,来预测未来的股票价格和波动性。

04

反转策略的风险与挑战市场波 Nhomakorabea风险价格波动

市场价格的频繁波动是反转策略的主要风险来源之一。在市场下跌时,投资者可能无法及时卖出,导致损失扩大 。而在市场上涨时,投资者可能无法及时买入,错失获利机会。

流动性风险

在市场波动大的时候,反转策略可能会面临流动性风险,即投资者可能无法在需要时以期望的价格买入或卖出。

股票市场的动量效应和反转效应实证分析

股票市场的动量效应和反转效应实证分析股票市场的投资风格有很多,动量投资和反转投资是其中比较典型的两种策略。

动量投资指的是买入过去涨得好的股票,而反转投资则是买入过去跌得很厉害的股票。

这两种策略背后的理论基础是股票价格不会总是按照随机漫步的方式波动,而是具有一定的趋势和周期性。

本文将对动量效应和反转效应进行实证分析,并探讨其背后的原因和市场应用。

一、动量效应的实证分析动量效应指的是股票价格的趋势性,即过去的上涨或下跌趋势将延续一段时间。

具体表现为过去表现好的股票未来还有可能表现得不错,而过去表现不佳的股票未来则会继续下跌。

这种效应在股票市场中非常普遍,尤其是在短期内更为显著。

为了验证动量效应,我们可以使用以S&P 500为代表的股票指数进行实证研究。

找到长期的S&P 500数据,计算每个月S&P 500指数增长率,并将其按照大小排序分为10组(即十分位数组)。

然后,计算每组的未来1个月、3个月、6个月以及12个月的平均增长率。

实证研究发现,表现优异的股票在未来持续表现更好的概率高,且未来持续表现的时间越长越显著。

例如,表现最好的股票组,在未来1个月中平均表现比最差的股票组多了1.3%左右的收益率,而在未来12个月中平均表现则比最差的股票组多了14%左右的收益率。

这表明动量效应确实存在,而且更加明显的表现在长期内。

二、反转效应的实证分析反转效应是指过去表现不佳的股票在未来有可能会上涨,而过去表现良好的股票则有可能继续下跌。

这种效应背后的原因是市场存在着过度反应,即市场在对某些事件做出反应时,可能会出现过度反应的情况。

为了验证反转效应,我们同样以S&P 500为代表进行了实证研究。

首先,计算每个月S&P 500指数的增长率,并将其按照大小排序分为10组。

然后,计算每组的未来1个月、3个月、6个月以及12个月的平均增长率。

实证研究发现,在短期内,表现最差的股票组可能会出现一定程度的反转效应。

证券投资策略相关研究综述

Business and Globalization 商业全球化, 2014, 2, 31-38Published Online July 2014 in Hans. /journal/bglo/10.12677/bglo.2014.23006Relevant Research Review of SecuritiesInvestment StrategyChenggang Li*, Yaping Fu, Shaodong Ma, Ji LuoFaculty of Finance, Guizhou University of Finance and Economics, GuiyangEmail: *lichenggang603@Received: Jul. 23rd, 2014; revised: Aug. 1st, 2014; accepted: Aug. 8th, 2014Copyright © 2014 by authors and Hans Publishers Inc.This work is licensed under the Creative Commons Attribution International License (CC BY)./licenses/by/4.0/AbstractSecurities investment strategy is very important for investors, and it’s one of the issues that do-mestic and foreign scholars focus on. Since Markowitz proposed securities portfolio theory, do-mestic and foreign scholars have carried out extensive and deep discussion on securities invest-ment strategy. From the rise and development of the securities investment strategy, securities in-vestment strategy based on behavioral finance, portfolio insurance strategies and securities in-vestment strategies based on financial market microstructure theory, this paper systematically combines and reviews the domestic and foreign relevant literature, and points out some direc-tions for future research.KeywordsSecurities Investment Strategy, Behavioral Finance, Portfolio Insurance Strategies, FinancialMarket Microstructure证券投资策略相关研究综述李成刚*,傅亚平,马绍东,罗洎贵州财经大学金融学院,贵阳Email: *lichenggang603@收稿日期:2014年7月23日;修回日期:2014年8月1日;录用日期:2014年8月8日*通讯作者。

金融市场的动量效应与反转效应

金融市场的动量效应与反转效应金融市场的动量效应和反转效应是常见的市场现象,它们对投资者的决策和资产配置具有重要的影响。

本文将介绍动量效应和反转效应的概念、原因以及对金融市场的影响。

一、动量效应动量效应是指市场上已经表现良好的资产在未来仍然会继续上涨,而表现差的资产则很可能会继续下跌的现象。

这种趋势反映了投资者的追涨杀跌心理。

动量效应的形成原因有多个,其中一个主要原因是投资者的心理偏差。

人们在投资过程中往往倾向于与大众保持一致,认同市场上涨的趋势,并将其乐观情绪传递给其他投资者。

另外,信息传递的不对称性也是动量效应形成的原因之一。

当市场上的好消息开始传播时,会吸引更多投资者进场,从而推动资产价格继续上涨。

动量效应对金融市场产生了重要影响。

首先,它加剧了市场的波动性。

当动量效应发生时,市场将会出现持续涨或持续跌的趋势,导致市场价格的剧烈波动。

其次,动量效应会对投资者的预期产生影响。

投资者在判断市场走势时往往会参考过去的动量效应,从而影响其投资决策。

最后,动量效应还可能导致市场投资策略的集中化。

当动量效应明显时,更多的投资者可能会跟从这一趋势,进一步加强了市场的动量效应。

因此,动量效应需要投资者密切关注,以避免投资决策的盲从。

二、反转效应反转效应与动量效应正好相反,它指的是市场上涨趋势或下跌趋势存在反转的现象。

也就是说,当一个资产经历了连续的上涨或下跌后,市场会出现反向的走势。

这种现象是投资者情绪的一种变化。

反转效应的出现有多种原因,其中一个重要的原因是市场的过度反应。

当市场上涨或下跌过程中,投资者的情绪会逐渐向一个极端倾斜,进而导致市场的反转。

另外,市场上信息的解读方式也会影响到反转效应的形成。

一旦市场情绪发生转变,投资者会立即调整他们的投资决策,进而导致市场的反转。

反转效应对金融市场同样产生了重要影响。

首先,它可能引发市场的震荡。

当市场出现反转趋势时,投资者会对市场走势感到不确定,进而导致市场的震荡。

中国A股市场动量效应和反转效应的实证研究及其理论解释

中国A股市场动量效应和反转效应的实证研究及其理论解释谭小芬;林雨菲【摘要】本文通过模拟上证180指数交易,考察动量和反转策略的收益情况来验证中短期动量效应和反转效应的存在性,并分析不同市场形势下的效应差异.然后,按照流通A股总市值对大盘股和小盘股,分析对交易量冲击和收益率冲击的反应不足和过度反应与短期动量和反转效应之间的关系,并对动量和反转效应的形成机制提供合理的解释.【期刊名称】《中国软科学》【年(卷),期】2012(000)008【总页数】13页(P45-57)【关键词】动量效应;反转效应;A股市场【作者】谭小芬;林雨菲【作者单位】中央财经大学金融学院,北京100081;中国人民大学汉青经济与金融高级研究院,北京100872【正文语种】中文【中图分类】F830.9上世纪90年代以来,国内外学者纷纷对各国资本市场是否存在动量效应和反转效应进行了广泛研究,而对两种效应形成机制的研究则相对缺乏。

近年来,行为金融学从多个角度解释了动量效应和反转效应的现象,其中基于反应不足和过度反应的视角受到了学术界的普遍关注。

本文以中国A股市场为研究对象,根据市场对交易量冲击的信息和对收益率冲击的信息,探究动量效应和反转效应的存在性,从反应不足或过度反应的角度分析动量效应和反转效应的形成机制和形成过程,最后再基于行为金融学理论,对中国股票市场的动量效应和反转效应提供一个可能的解释。

文章结构安排如下:第一部分是在现有文献的基础上提出所要研究的问题,第二部分是介绍分析方法和构建模型,第三部分是数据处理和实证结果,第四部分是对实证结果进行解释,并得出相关的结论。

一、问题的提出动量效应是指前期获得较高收益的资产在下一期继续获得显著高收益的现象;反转效应则指前期获得较高收益的资产在下一期将获得显著低收益的现象。

近年来,行为金融学从多个角度解释了动量效应和反转效应的现象,其中基于反应不足和过度反应的视角受到了学术界的普遍关注。

证券投资中的动量效应与反转效应

证券投资中的动量效应与反转效应动量效应与反转效应是证券投资领域中重要的理论概念,它们能够帮助投资者理解市场趋势以及制定更好的投资策略。

本文将对动量效应与反转效应进行详细介绍,并探讨它们在实践中的应用。

一、动量效应动量效应是指在一段时间内,股价的上升趋势有可能继续上涨,或者下降趋势有可能继续下跌的现象。

这意味着过去表现好的股票有可能在未来继续上涨,而表现较差的股票可能继续下跌。

动量效应的理论基础可以追溯到技术分析中的趋势理论,即市场中的趋势在一定时间内可能会延续。

动量效应在证券投资中有多种应用方式。

一种常见的方法是基于相对强弱指标(RSI)来确定证券价格的动量。

RSI通过比较一段时间内的收盘价涨跌幅,来衡量证券的超买或超卖状态。

根据RSI的数值,投资者可以判断证券价格的动量趋势,进而决定是否买入或卖出该证券。

另一种应用动量效应的方法是通过选择表现优异的股票来构建投资组合。

投资者可以通过筛选过去表现好的股票,并以它们组成投资组合,以期望能够获得更高的回报。

这种方法基于动量效应的假设,认为过去的优秀表现可能代表着未来的良好表现。

二、反转效应反转效应与动量效应相反,它指的是在一段时间内,股价的上升趋势可能会逆转为下跌趋势,或者下降趋势可能逆转为上涨趋势的现象。

换句话说,过去表现糟糕的股票可能会在未来出现上涨,而过去表现良好的股票可能会下跌。

反转效应的理论基础是市场中的价格均值回归现象。

根据均值回归理论,股价在长期内往往会回归到其均值水平附近。

因此,当股票的价格远离其均值时,有可能会发生反转,即价格趋势的逆转。

在实践中,投资者可以利用反转效应来制定交易策略。

一种常见的方法是短期交易,即当股票价格出现较大波动时进行反向交易。

例如,在股价大幅上涨后,投资者可以考虑卖出该股票,以期望价格回归到均值水平。

类似地,在股价大幅下跌后,可以考虑买入该股票,以期望价格反转上涨。

三、动量效应与反转效应的应用实例动量效应和反转效应的应用广泛存在于证券投资领域。

投资策略中的动量效应与反转效应分析

投资策略中的动量效应与反转效应分析在投资领域中,动量效应和反转效应是两个重要的概念。

它们描述了市场中的价格趋势和投资者行为的特点。

本文将对动量效应和反转效应进行分析,并探讨它们在投资策略中的应用。

一、动量效应动量效应是指市场中的价格趋势在一段时间内会延续下去的现象。

也就是说,涨势会继续上涨,跌势会继续下跌。

这一现象可以通过技术分析来观察和判断。

技术分析使用历史价格和交易量数据来预测未来价格的走势。

在动量效应中,投资者会根据价格的上升趋势买入,或者根据价格的下降趋势卖出。

动量效应的原因可以归结为两个方面。

首先,投资者的行为倾向于追逐热门股票或市场。

他们认为过去的表现是未来的指引,因此会跟随市场的涨跌。

其次,动量效应可能是由于市场中存在一些信息不对称的情况。

一些投资者可能掌握了市场中的重要信息,从而导致市场价格的连续波动。

在投资策略中,动量效应可以用来选择投资标的和确定买卖时机。

投资者可以通过观察价格的趋势和交易量的变化来判断市场的动能。

如果市场价格一直上涨,交易量也在增加,那么投资者可以选择买入。

相反,如果市场价格一直下跌,交易量也在减少,那么投资者可以选择卖出。

然而,动量效应并非完全可靠,投资者需要结合其他因素进行综合分析。

二、反转效应反转效应是指市场中的价格趋势在一段时间内会发生逆转的现象。

也就是说,涨势会逆转为下跌,跌势会逆转为上涨。

这一现象与动量效应相反,也可以通过技术分析来观察和判断。

在反转效应中,投资者会根据价格的上升趋势卖出,或者根据价格的下降趋势买入。

反转效应的原因可以归结为市场的过度反应和市场的均衡回归。

当市场价格上涨或下跌过快时,投资者会开始反向操作,导致价格趋势的逆转。

此外,市场中的投资者行为也会对反转效应产生影响。

一些投资者会根据市场的过度反应来进行交易,从而推动价格的逆转。

在投资策略中,反转效应可以用来选择逆势交易的机会。

当市场价格上涨过快或下跌过快时,投资者可以考虑反向操作。

基于动量和反转的行业配置策略

惯性与反转的规律随着时间推移而发生变化。可见对国内市场

研 究论 文所 覆盖的样本 、 取的时间 以及 采用的研究方法不 同 选 有关 , 对此潘莉 、 徐建国( O 1 也有关相关的对比和解释 。 2 l) 在 行 业 维 度 的动 量 和 反 转 效 应 研 究上 , so t ad Mok wi n z

短 期的 日回报率和特定时段的周 回报 率上存在 , 并且我 国股市

4, 8从而每个行业得到一个 6 的相关系数矩阵 。 - k 6 由于统计结果数据较 多 , 本文不提 供所 有的原始数据 。从

相关系数 的正负特征与统计显著性的确存在很大 差异 。为区分 这 种特征 , 从动 量和反转 角度 , 从统计 结果 中整理得 到每个 行

究 , 业 策略 的动量与 反转效应研 究显然并 不深 入 , 行 包括缺 乏 对 行业之间动量与反转效应的横 向比较 , 缺乏 分阶段分特 征的

有 色 金 属 ( , ) 房 地 市 场 活跃 行 短 期 观 察 到 动 12 、 短 期 动 产 ( , ) 家 电 ( ,2 、 28 、 2 l ) 业 , 常 是 量 后 持 有 较 长 通 类 量 较 强 煤 炭 ( , ) 2 8 指 数涨 跌 的 期 指 示信 号 石 油 石 化 ( , ) 电 力 以 周期 类 行 短 期 确 认 动 量 22 、 公 用 ( , ) 钢 铁 业 为 主 22 、 信 号 ,持 有 期 第 ( , ) 基 础 化 工 22 、 不 能 过 长 短 期 动 一 量 均 衡 ( , ) 建 材 ( , ) 机 22 、 22 、 类 械 ( , ) 汽 车 ( ,) 22 、 22 、 商 贸 零 售 ( , ) 纺 织 22 、 服装 (,) 2 2

中国A股市场的行业轮动现象分析--基于动量和反转交易策略的检验

中国A股市场的行业轮动现象分析--基于动量和反转交易策略的检验武文超【摘要】行业轮动现象是股票市场上常见的一种现象。

通过动量和反转交易的思想,利用沪深300行业指数对我国A股市场的行业轮动现象进行了实证检验。

对交易测试的结果反映出我国A股市场的行业动量现象在日和月的时间区间上相当明显,而在周的时间区间表现为阶段性的行业轮动和动量现象。

研究结果一定程度上证实了我国A股市场行业轮动现象的短期性和特殊性,此外,对于投资者的投资实践也有一定的借鉴意义。

【期刊名称】《金融理论与实践》【年(卷),期】2014(000)009【总页数】4页(P111-114)【关键词】股票市场;行业轮动;反转交易;动量交易【作者】武文超【作者单位】河南省社会科学院金融与财贸研究所,河南郑州 450002【正文语种】中文【中图分类】F830.91在股票市场上,一个行业指的是一组经营相同或类似业务的公司股票的集合。

由于宏观经济和产业等经济因素的影响,同一行业内公司的经营前景和盈利的变动相关度很高。

因此,同一行业或者板块内股价会经常出现齐涨齐跌的现象。

行业轮动是板块现象的一种,指的是股票市场上不同行业的股票表现出交替上涨或下跌的现象,即呈现出所谓“轮动”的情况。

行业轮动出现的原因是多种多样的,既可能来自于技术面因素,也可能来自于基本面因素。

例如某公司发布并购的消息,在市场上引起了大量的买单出现。

这可能会被市场认为是该行业的股票在未来上涨前景的信号,从而导致大量资金流入,进而推动整个板块的上涨。

基本面的因素同样会导致行业轮动,例如财政和货币政策的调整、新技术的出现、经济环境的变化等。

近年来,我国A股市场有种很流行的说法叫做“炒概念”,例如高科技概念、“三农”概念、新能源概念等,也是对行业现象的一种描述。

国内外的机构和学者对于行业轮动现象有很多的研究。

美林公司在2004年的一份报告中利用投资时钟的概念,通过经济周期的角度分析了行业轮动的原因,介绍了一些判定经济周期和行业轮动的指示性指标。

投资哲学——对反转效应和动量效应的统计

对反转效应和动量效应的统计(陈杰)一、在我们每个人心中,都有“反转”和“动量”的情结在股票投资中,表现极好的行业和表现极差的行业都更容易受到大家的关注,因为对于这些行业,大家要不然就是有“反转情结”,要不然就是有“动量情结”。

反转情结:表现很好的行业,大家总关心什么时候“盛极而衰”,比如今年很强的传媒和TMT行业,很多人说:“明年总牛不起来了吧!”;而表现很差的行业,大家又总经不住“拐点”的诱惑,比如今年表现很差的一些煤炭和有色股,总有人会幻想:“明年会不会咸鱼翻身呢?”。

动量情结:还有另外一部分投资者,他们对“拐点”没兴趣,反而特别喜欢强势行业,不创新高的不买,坚信“强者恒强”;而弱势行业,比如今年的很多传统行业,他们认为是大势已去,发誓“永远不碰”。

“反转策略”和“动量策略”,这是两种完全相反的行业配置思路,市场上对于这两种策略的优劣也争论不休。

我们这期“流言终结者”便带大家去寻找真相。

二、历史统计结果:表现好的行业第二年“反转效应”较强,表现差的行业第二年“动量效应”较强我们选择84个申万二级行业作为考察样本,这些行业的指数起点是2000年,因此到现在一共有13年的观察期。

我们观察这些行业在每年的涨幅排名,按照排名的高低把这些行业分为四类:“极好”、“较好”、“极差”、“较差”。

统计结果一:第一年表现极好的行业在第二年表现较差的概率大。

在过去13年中,第一年涨幅前十名的行业,在第二年继续排名前十的概率只有13.8%,排名前三十的概率为33.1%,因此可见第一年表现好的行业在第二年的“动量效应”较弱;而这些第一年涨幅前十的行业,在第二年排名后十的概率有14.6%,排名后三十的概率则高达40%。

统计结果二:第一年表现极差的行业在第二年继续表现较差的概率大。

在过去13年中,第一年涨幅后十名的行业,在第二年“逆袭”到前十名的概率只有10.8%,排名上升到前三十的概率也只有23.8%,因此可见弱势行业的“反转效应”较弱;这些第一年涨幅后十名的行业,在第二年继续排名后十的概率有20.8%,而排名后三十的概率则高达50%。

基金投资中的动量策略与反转策略

基金投资中的动量策略与反转策略在当今金融市场中,基金投资被广泛运用于股票、债券、商品等资产类别的交易中。

为了获取较高的回报,投资者和基金经理们不断尝试各种投资策略。

在这些策略中,动量策略和反转策略被认为是两种常见且有效的方法。

本文将重点探讨基金投资中的动量策略与反转策略的原理、策略执行方式以及存在的风险。

一、动量策略动量策略是一种基于市场趋势的投资方法,核心思想是根据资产价格的变化方向来决定买入或卖出的时机。

根据动量策略的原理,如果一个资产的价格在过去一段时间内持续上涨,那么它很可能会在未来持续上涨;反之,如果一个资产的价格在过去一段时间内持续下跌,那么它很可能会在未来持续下跌。

投资者可以利用历史价格数据来选择性地买入或卖出资产,以追求更高的收益。

在动量策略中,有两种常见的操作方法:一是前向动量策略,即投资者根据过去的价格表现来预测未来的走势;二是反向动量策略,即投资者做出的操作与过去的价格表现相反,也就是在资产价格上涨时卖出,在价格下跌时买入。

然而,动量策略也存在一定的风险。

首先,市场瞬息万变,无法保证过去的价格趋势会持续到未来。

其次,由于动量策略的广泛运用,一旦趋势发生逆转,市场可能会出现大规模的交易压力,导致投资者产生巨大的损失。

因此,在运用动量策略时,投资者需时刻保持警惕,设定合理的止损点,以控制风险。

二、反转策略与动量策略相反,反转策略是一种基于市场均值回归的投资方法。

其核心思想是,当一个资产的价格偏离其均值时,市场将会出现反转的趋势。

因此,反转策略的执行逻辑是在资产价格达到一个超买或超卖区域时,投资者将执行相反的操作,即在超买区时卖出,在超卖区时买入。

与动量策略不同的是,反转策略更多地侧重于短期交易。

投资者需要不断关注资产价格的变动,抓住超买超卖区域形成的机会,迅速反应并入场交易。

反转策略的优势在于,当市场发生突发事件或价格异常波动时,可以更快地进行调整,抓住市场的机会。

同样地,反转策略也存在一定的风险。

【量化策略思想】动量策略和反转策略

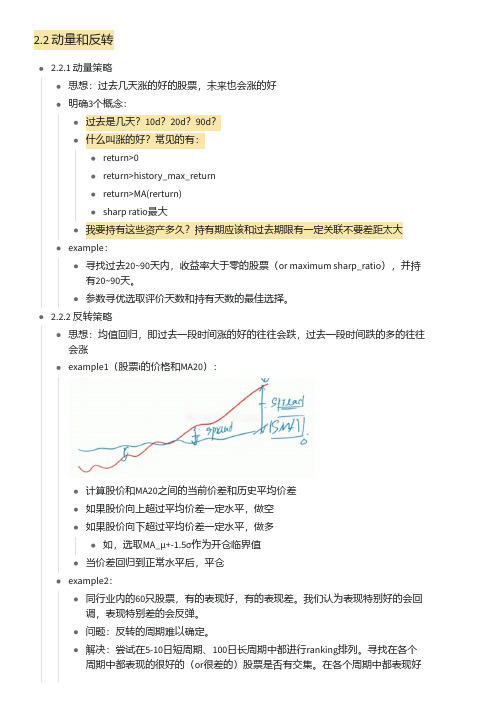

2.2 动量和反转2.2.1 动量策略思想:过去几天涨的好的股票,未来也会涨的好明确3个概念:过去是几天?10d?20d?90d?什么叫涨的好?常见的有:return>0return>history_max_returnreturn>MA(rerturn)sharp ratio最大我要持有这些资产多久?持有期应该和过去期限有一定关联不要差距太大example:寻找过去20~90天内,收益率大于零的股票(or maximum sharp_ratio),并持有20~90天。

参数寻优选取评价天数和持有天数的最佳选择。

2.2.2 反转策略思想:均值回归,即过去一段时间涨的好的往往会跌,过去一段时间跌的多的往往会涨example1(股票i的价格和MA20):计算股价和MA20之间的当前价差和历史平均价差如果股价向上超过平均价差一定水平,做空如果股价向下超过平均价差一定水平,做多如,选取MA_µ+-1.5σ作为开仓临界值当价差回归到正常水平后,平仓example2:同行业内的60只股票,有的表现好,有的表现差。

我们认为表现特别好的会回调,表现特别差的会反弹。

问题:反转的周期难以确定。

解决:尝试在5-10日短周期、100日长周期中都进行ranking排列。

寻找在各个周期中都表现的很好的(or很差的)股票是否有交集。

在各个周期中都表现好的股票有很大可能回调,在各个周期中都表现差的股票有很大可能反弹。

在国内的问题:很多行业可以使用反转策略赚钱,但也有些行业不行,需要回测。

由于国内对做空股票的限制,反转策略只能做单边。

即对一段时间内表现差的股票做多。

实践下来哪怕只做单边也能赚钱,拿股指期货对冲系统性风险beta,拿到正的alpha。

有点类似多空alpha策略,但此处主要体现一种均值回归的思想。

我国股市的动量和反转投资策略实证研究的开题报告

我国股市的动量和反转投资策略实证研究的开题报告一、选题背景与意义股市是投资者获取资产收益的重要渠道之一,越来越多的投资者亦开始逐渐关注股票市场,尝试运用不同的投资策略获取最大化的收益。

其中动量和反转投资策略是较为常见的两种策略。

动量策略是利用股票市场上短期上涨或下跌趋势来进行投资决策;反转策略则是基于市场上价格异常波动,利用市场上反转现象获取收益。

本文旨在探究我国股市中动量和反转策略的实证研究,为投资者提供对于投资决策的参考意见。

二、研究问题与目的本文主要研究以下问题:1. 我国股市中动量策略是否有效?如果有效,何种指标可作为动量信号?2. 我国股市中反转策略是否有效?如果有效,何种指标可作为反转信号?3. 动量和反转策略在不同市场环境下(牛市、熊市)的效果如何?本文的研究目的在于验证动量和反转策略是否适用于我国股票市场,并且探究其适用条件,为投资者提供参考。

三、研究方法本文采用定量分析的方法进行研究,具体方法如下:1. 数据来源:本文采用Wind或者Thomson Reuters等专业数据提供商获取我国股票市场的日收盘价数据,以及各类股票指标数据。

2. 动量策略:本文将选择市场上较为常用的动量指标(如RSI、MACD等),构建动量信号,并以此进行股票的购买卖出决策。

同时,本文也将从不同市场环境下(牛市、熊市)进行分析。

3. 反转策略:本文将选择市场上较为常用的反转指标(如RSI、MACD等),构建反转信号,并以此进行股票的购买卖出决策。

同时,本文也将从不同市场环境下(牛市、熊市)进行分析。

4. 统计分析:本文将采用统计分析方法(如t检验、F检验等)验证动量和反转策略的有效性以及对于不同市场环境下的适用性。

四、论文结构与安排本文的整体结构如下:第一章绪论1.1 研究背景1.2 研究问题与目的1.3 研究方法1.4 论文结构与安排第二章动量策略实证研究2.1 动量策略原理2.2 数据来源及变量定义2.3 研究结果分析第三章反转策略实证研究3.1 反转策略原理3.2 数据来源及变量定义3.3 研究结果分析第四章动量和反转策略在不同市场环境下的实证研究4.1 数据来源及变量定义4.2 研究结果分析第五章结论与建议5.1 研究结论5.2 研究局限与展望5.3 投资建议第六章参考文献五、预期成果本文旨在探究我国股市中动量和反转策略在不同市场环境下的有效性,为投资者提供参考意见。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

认为,最成功的赢家(Winner),在下一个时期会变成 输家(Loser)。反过来,输家则会变成赢家。这是因为, 投资者最初对新闻会过度反应,而随后会对此加以纠正。

Chang,Meleavey andRhee(1995)从1975年到1991年期间的日本证券市场资料进行 分析,发现反向投资短期内存在获利机会。

Conrad and Kaul(1998)以八种不同的形成期,交叉探讨反向投资策略和动量投资策 略在不同持有期间的获利性。发现反向投资可以在极短期(1月或是1个星期)和极长期(3 到5年或者更长)可以获利。Blume,Easley and O'Hara(1994)将交易量作为技术分析 的依据,发现将交易量加入投资策略中有显著的收益。

1)在既定的预期收益率下,所有投资者可以通过“投资组合” (Portfolio)的技术,消除不必要的风险(非系统风险),以 建立一个风险最低(仅含系统风险)的投资组合,形成“效率 前沿”(Efficient Frontier); 2)可以把所有个人的投资组合集合在一起,形成“市场投资 组合”(Market Portfolio),在搭配无风险资产下,利用 “资本资产定价模型”(CAPM)对复杂的资产价格加以定价; 3)应所有相关的信息,资产的价格总是与其基本价值保持一 致,投资者无法利用信息来获取超额利润。

测性的证据,这些异常现象使得传统的资产定价模型和市

场效率理论遇到了巨大的挑战。

2018/11/9

6

什么是反向交易策略

例如规模效应、价益比效应及帐面市值比效应。在此背景 下行为金融理论产生并发展起来,同时也产生了许多不同 于传统的行为金融投资策略.反向投资策略就是其中之一。

2018/11/9

7

现代金融理论的三大基础

稀薄交易量

Chordia & Swaminathan [2000]

季节性 因素

规模效应

数据偏误

Jegadeesh & Titman [1999]

Loughran, and Ritter [1996]

低价公司效应

7.1ቤተ መጻሕፍቲ ባይዱ反对EMH的主要观点

过度反应假说

不足反应假说

其他异象

行为金融原因

7.2 过度反应假说

Ball & Kothari [1989]

市场微结构偏误

Kaul, Conrad & Gultekin [1997]

买价-卖价偏误

Kaul & Nimalendran [1990]

其他异象

Zarowin [1990]

行为金融

Barberis et al [1998] Hong et al [2000]

或卖出股票的投资策略。行为金融意义上的动量交易策略

的提出,源于对股市中股票价格中期收益延续性的研究。

2018/11/9

2

什么是动量策略

Jegadeesh与Titman(1993)在对资产股票组合的中期收益进行研究 时发现,与DeBond和Thaler(1985)的价格长期回归趋势、 Jegadeesh (1990)与Lehmann(1990)的以周为间隔的短期价格回归 趋势的实证结果不同,以3到12个月为间隔所构造的股票组合的中期 收益呈现出延续性,即中期价格具有向某一方向连续变动的动量效应。

2018/11/9

8

现代金融理论的三大基础

3)应所有相关的信息,资产的价格总是与其基本价值保持一 致,投资者无法利用信息来获取超额利润。

2018/11/9

9

反向交易策略研究

De Bondt and Thaler(1985)认为市场会过度反应。也就是表现好的股票股价会过度高 估,而表现差的股票股价则会被过度低估,所以在过一段时间以后,表现好的股票股 价会向下修正,而表现差的股票股价会向上修正;因此反向投资策略可以获得超额报 酬。

第7 讲

动量策略和反转策略

什么是动量策略

动量效应就是说在一定持有期内,如果某只股票或者某个股票 组合在前一段时期表现较好,那么,下一段时期该股票或者股 票投资组合仍将有良好表现。而表现不好的股票也将会持续其 不好的表现。

动量交易策略,即预先对股票收益和交易量设定过滤准则, 当股票收益或股票收益和交易量同时满足过滤准则就买入

最终体现在短期收益中;价格动量策略利用了对公司价值有关信息反应迟缓和

在短期收益中未被近期收益和历史收益增长充分反应的公司长期前景。

2018/11/9

4

什么是反向交易策略

反馈交易策略是以股票过去的表现作为交易判断的主要依据, 其中动量策略是买入近来的强势股,卖出弱势股;而逆向策略 是卖出近来的强势股,买入弱势股。 这是资本市场异象之一。

就是根据过去一段时间的股票收益率情况排序,买入过去 表现较差的股票而卖出过去表现较好的股票,据此构成的

零投资组合在未来一段时间内将获得较高收益的投资策略。

2018/11/9

5

什么是反向交易策略

反向投资策略(Contrary Investment Strategy) 传统 的有效市场假说认为股票收益是不可预测的。然而,在近 二十年来的实证研究中不断发现股票收益率具有一定可预

2018/11/9

10

EMH认为,没有人能始终胜过市场并且股

票收益不可预测。

但是,已经证明,股票收益有可能存在负

自相关性或正自相关性。

有效市场

Chan [1988],

不有效市场

过度反应 不足反应

Lakonishok & Vermaelen [1990] De Bondt & Thaler [1985]

Rouvenhorst(1998)在其他十二个国家发现了类似的中期价格动量效

应,表明这种效应并非来自于数据采样偏差。事实上,动量交易策略,

也有称相对强度交易策略,在实践中早在这些研究之前就已有了广泛 的应用,如美国的价值线排名的利用等。

2018/11/9

3

什么是动量策略

动量投资策略的主要论据是反应不足和保守心理,研究认为动量交易策略能 够获利,存在着许多解释:

一种解释是,“收益动量”,即当股票收益的增长超过预期,或者当投资者 一致预测股票未来收益的增长时,股票的收益会趋于升高。因此,动量交易 策略所获得的利润是由于股票基本价值的变动带来的。

另一种解释是,基于价格动量和收益动量的策略因为利用了市场对不同信息 的反应不足而获利。收益动量策略是利用了对公司短期前景的反应不足一一