货币局制度和美元化

金融学考试复习题及答案

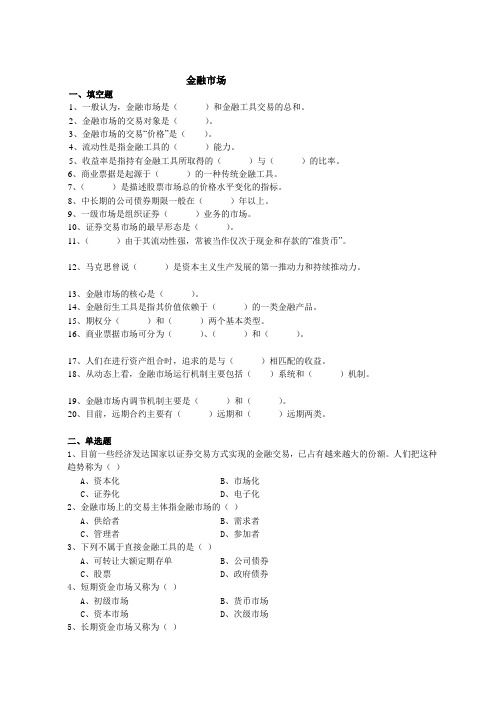

金融市场一、填空题1、一般认为,金融市场是()和金融工具交易的总和。

2、金融市场的交易对象是()。

3、金融市场的交易“价格”是()。

4、流动性是指金融工具的()能力。

5、收益率是指持有金融工具所取得的()与()的比率。

6、商业票据是起源于()的一种传统金融工具。

7、()是描述股票市场总的价格水平变化的指标。

8、中长期的公司债券期限一般在()年以上。

9、一级市场是组织证券()业务的市场。

10、证券交易市场的最早形态是()。

11、()由于其流动性强,常被当作仅次于现金和存款的“准货币”。

12、马克思曾说()是资本主义生产发展的第一推动力和持续推动力。

13、金融市场的核心是()。

14、金融衍生工具是指其价值依赖于()的一类金融产品。

15、期权分()和()两个基本类型。

16、商业票据市场可分为()、()和()。

17、人们在进行资产组合时,追求的是与()相匹配的收益。

18、从动态上看,金融市场运行机制主要包括()系统和()机制。

19、金融市场内调节机制主要是()和()。

20、目前,远期合约主要有()远期和()远期两类。

二、单选题1、目前一些经济发达国家以证券交易方式实现的金融交易,已占有越来越大的份额。

人们把这种趋势称为()A、资本化B、市场化C、证券化D、电子化2、金融市场上的交易主体指金融市场的()A、供给者B、需求者C、管理者D、参加者3、下列不属于直接金融工具的是()A、可转让大额定期存单B、公司债券C、股票D、政府债券4、短期资金市场又称为()A、初级市场B、货币市场C、资本市场D、次级市场5、长期资金市场又称为()A、初级市场B、货币市场C、资本市场D、次级市场6、一张差半年到期的面额为2000元的票据,到银行得到1900元的贴现金额,则年贴现率为()A、5%B、10%C、2、56%D、5、12%7、下列不属于货币市场的是()A、银行同业拆借市场B、贴现市场C、短期债券市场D、证券市场8、现货市场的交割期限一般为()A、1~3日B、1~5日C、1周D、1个月9、下列属于所有权凭证的金融工具是()A、公司债券B、股票C、政府债券D、可转让大额定期存单10、下列属于优先股股东权利范围的是()A、选举权B、被选举权C、收益权D、投票权11、下列属于短期资金市场的是()A、票据市场B、债券市场C、资本市场D、股票市场12、金融工具的价格与其盈利率和市场利率分别是那种变动关系()A、反方向,反方向B、同方向,同方向C、反方向,同方向D、同方向,反方向13、在代销方式中,证券销售的风险由()承担。

国际金融名词解释

国际收支:指一国或地区居民与非居民在一定时期内全部经济交易的货币价值之和。

它体现的是一国的对外经济交往,是货币的、流量的、事后的概念。

国际收支平衡表:国际收支平衡表是将国际收支根据复式记账原则和特定账户分类原则编制出来的会计报表。

它可分为经常项目、资本和金融项目以及错误和遗漏项目三大类。

自主性交易:亦称事前交易,是指交易当事人自主地为某项动机而进行的交易。

国际收支失衡:国际收支失衡是指自主性交易发生逆差或顺差,需要用补偿性交易来弥补。

它有不同的分类,根据时间标准进行分类,可分为静态失衡和动态失衡;根据国际收支的内容,可分为总量失衡和结构失衡;根据国际收支失衡时所采取的经济政策,可分为实际失衡和潜在失衡。

直接标价法:指以一定单位的外国货币作为标准,折算为一定数额的本国货币来表示其汇率。

间接标价法:指以一定单位的本国货币为标准,折算为一定数额的外国货币来表示其汇率。

即期汇率:指外汇买卖的双方在成交后的两个营业日内办理交割手续时所使用的汇率。

远期汇率:指外汇买卖的双方事先约定,据以在未来约定的期限办理交割时所使用的汇率。

基本汇率:在制定汇率时,选择某一货币为关键货币,并制订出本币对关键货币的汇率,它是确定本币与其他外币之间的汇率的基础。

套算汇率:指两种货币通过各自对第三种货币的汇率而算得的汇率。

即期外汇交易:指买卖双方约定于成交后的两个营业日内交割的外汇交易。

远期外汇交易:指外汇买卖成交后并不立即办理交割,而是根据合同的规定,在约定的日期按约定的汇率办理交割的外汇交易。

固定汇率制:指本币对外币规定有货币平价,现实汇率受货币平价制约,只能围绕平价在很小的范围内波动的汇率制度。

浮动汇率制:指本币对外币不规定货币平价,也不规定汇率的波动幅度,现实汇率不受平价制约,而是随外汇市场供求状况的变动而变动的汇率制度。

外汇管制的收益:保护本国产业,维持币值稳定或使汇率的变动朝有利于国内经济的方向发展,防止资本的大量涌入或外逃,便于国内财政、货币政策的推行有利于实现政府在政治、经济方面的意图。

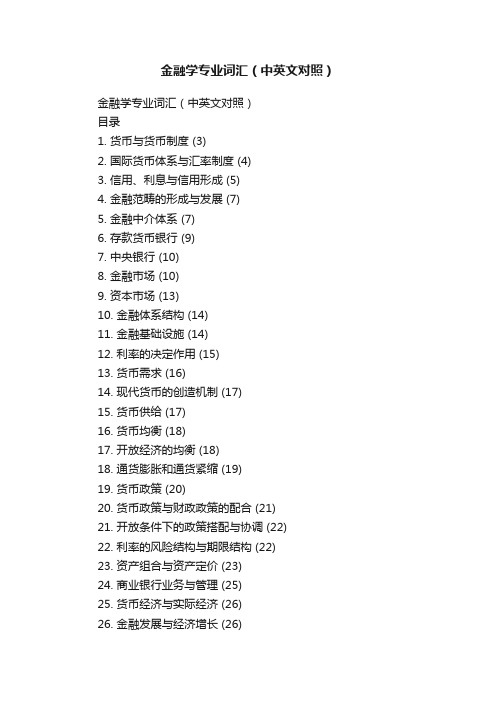

金融学专业词汇(中英文对照)

金融学专业词汇(中英文对照)金融学专业词汇(中英文对照)目录1. 货币与货币制度 (3)2. 国际货币体系与汇率制度 (4)3. 信用、利息与信用形成 (5)4. 金融范畴的形成与发展 (7)5. 金融中介体系 (7)6. 存款货币银行 (9)7. 中央银行 (10)8. 金融市场 (10)9. 资本市场 (13)10. 金融体系结构 (14)11. 金融基础设施 (14)12. 利率的决定作用 (15)13. 货币需求 (16)14. 现代货币的创造机制 (17)15. 货币供给 (17)16. 货币均衡 (18)17. 开放经济的均衡 (18)18. 通货膨胀和通货紧缩 (19)19. 货币政策 (20)20. 货币政策与财政政策的配合 (21)21. 开放条件下的政策搭配与协调 (22)22. 利率的风险结构与期限结构 (22)23. 资产组合与资产定价 (23)24. 商业银行业务与管理 (25)25. 货币经济与实际经济 (26)26. 金融发展与经济增长 (26)27. 金融脆弱性与金融危机 (27)28. 金融监管 (27)1.货币与货币制度货币:(currency)外汇:(foreign exchange)铸币:(coin)银行券:(banknote)纸币:(paper currency)存款货币:(deposit money)价值尺度:(measure of values)货币单位:(currency unit)货币购买力:(purchasing power of money)购买力平价:(purchasing power parity,PPP)流通手段:(means of circulation) 购买手段:(means of purchasing)交易的媒介:(media of exchange)支付手段:(means of payment)货币需求:(demand for money)货币流通速度:(velocity of money)保存价值:(store of value)汇率:(exchange rate)一般等价物:(universal equivalent)流动性:(liquidity)通货:(currency)准货币:(quasi money)货币制度:(monetary system)本位制:(standard)金本位:(gold standard)造币:(coinage)铸币税:(seigniorage)本位币:(standard money)辅币:(fractional money)货币法偿能力:(legal tender powers)复本位制:(bimetallic standard)金汇兑本位:(gold exchange standard)金平价:(gold parity)金块本位制:(gold bullion standard)2.国际货币体系与汇率制度浮动汇率制:(floating exchange rate regime)货币局制度:(currency board arrangement)联系汇率制度:(linked exchange rate system)美元化:(dollarization)最优通货区理论:(theory of optimum currency area)货币消亡:(money disappearance)外汇:(foreign currency)外汇管理:(exchange regulation)外汇管制:(exchange control)可兑换:(convertibility)不可兑换:(inconvertibility)经常项目:(current account)资本项目:(capital account)汇率:(exchange rate)牌价:(posted price)直接标价法:(direct quotation)间接标价法:(indirect quotation)单一汇率:(unitary exchange rate)多重汇率:(multiple exchange rate)市场汇率:(market exchange rate)官方汇率:(official exchange rate)黑市:(black market)固定汇率:(fixed exchange rate)浮动汇率:(floating exchange rate)管理浮动:(managed float)盯住汇率制度:(pegged exchange rate regime)固定钉住:(fixed peg)在水平带内的盯住:(pegged within horizontal bands)爬行钉住:(crawling peg)外汇指定银行:(designated foreign exchange bank)货币的对外价值:(external value of exchange)货币的对内价值:(internal value of exchange)名义汇率:(nominal exchange rate)实际汇率:(real exchange rate)铸币平价:(mint parity)金平价:(gold parity)黄金输送点:(gold transport point)国际借贷说:(theory of international indebtedness)流动债权:(current claim)流动负债:(current liablity)国际收支说:(theory of balance payment)汇兑心理说:(psychology theory of exchange rate)货币分析说:(monetary approach)金融资产说:(portfolio theory of exchange rate determination)利率平价理论:(theory of interest rate parity)外汇风险:(exchange risk)中国的外汇调剂:(foreign exchange swap)3.信用、利息与信用形成信用:(credit)利息:(interest)收益:(yield)资本化:(capitalization of interest)高利贷:(usury)利率:(interest rate)债权:(claim)债务:(debt obligation)借入:(borrowing)贷出:(lending)盈余:(surplus)赤字:(deficit)跨时预算约束:(intertemporal budget constraint)资金流量:(flow of funds)部门:(sector)借贷资本:(loan capital)实体:(real)商业信用:(commercial credit)银行信用:(bank credit)本票:(promissory note)汇票:(bill of exchange)商业本票:(commercial paper)商业汇票:(commercial bill)承兑:(acceptance)背书:(endorsement)直接融资:(direct finance)间接融资:(indirect finance)短期国库卷:(treasury bill)中期国库卷:(treasury note)长期国库卷:(treasury bond)国债:(national debt)公债:(public debt)资本输出:(export of capital)国际资本流动:(international capital flow)国外商业性借贷:(foreign direct investment,FDI)国际游资:(hotmoney)4.金融范畴的形成与发展财政:(public finance)公司理财:(corporate finance)投资:(investment)保险:(insurance)财产保险:(property insurance)人身保险:(mutual life insurance)相互人寿保险:(mutual life insurance)信托:(trust)租赁:(leasing)5.金融中介体系金融中介:(financial intermediary)金融机构:(financial institution)借者:(borrower)贷者:(lender)货币中介:(monetary intermediation)权益资本:(equity capital)中央银行:(central bank)货币当局:(monetary authority)存款货币银行:(deposit money bank)商业银行:(commercial bank)投资银行:(investment bank)商人银行:(merchant bank)财务公司:(financial companies)储蓄银行:(saving bank)抵押银行:(mortgage bank)信用合作社:(credit cooperative)保险业:(insurance industry)跨国银行:(multinational bank)代表处:(representative office)经理处:(agency)分行:(branch)子银行:(subsidiary)联营银行:(affiliate)国际财团银行:(consortium bank)中国人民银行:(People’s Bank of China)政策性银行:(policy banks)国有商业银行:(state-owned commercial banks)资产管理公司:(assets management company)证券公司:(securities company) 券商:(securities dealer)农村信用合作社:(rural credit cooperatives)城市信用合作社:(urban credit cooperatives)信托投资公司:(trust and investment companies)信托:(trust)金融租赁:(financial leasing)邮政储蓄:(postal savings)财产保险:(property insurance)商业保险:(commercial insurance)社会保险:(social insurance)保险深度:(insurance intensity)保险密度:(insurance density)投资基金:(investment funds)证券投资基金:(security funds)封闭式基金:(closed-end investment funds)开放式基金:(open-end investment funds)私募基金:(private placement)风险投资基金:(venture funds)特别提款权:(special drawing right,SDR)国有化:(nationalization)6.存款货币银行货币兑换商:(money dealer)银行业:(banking)贴现率:(discount rate)职能分工型商业银行:(functional division commercial bank)全能型商业银行:(multi-function commercial bank)综合性商业银行:(comprehensive commercial bank)单元银行制度:(unit banking system)总分行制度:(branch banking system)代理行制度:(correspondent banking system)银行控股公司制度:(share holding banking system)连锁银行制度:(chains banking system)金融创新:(financial innovation)自动转账制度:(automatic transfer services,ATS)可转让支付命令账户:(negotiable order of withdrawal account,NOW)货币市场互助基金:(money market mutual fund,MMMF)货币市场存款账户:(money market deposit account,MMDA)不良债权:(bad claim)坏账:(bad loan)不良贷款:(non-performing loans,NPL)存款保险制度:(deposit insurance system)金融资本:(financial capital)7.中央银行中央银行:(central bank)一元式中央银行制度:(unit central bank system)二元式中央银行制度:(dual central bank system)复合中央银行制度:(compound central bank system)跨国中央银行制度:(multinational central bank system)发行的银行:(bank of issue)银行的银行:(bank of bank)最后贷款人:(lender of last resort)再贴现:(rediscount)在抵押:(recollateralize)国家的银行:(the state bank)8.金融市场金融市场:(financial market)证券化:(securitization)金融资产:(financial assets)金融工具:(financial instruments)金融产品:(financial products)衍生金融产品:(derivative financial products) 原生金融产品:(underlying financial products) 流动性:(liquidity)变现:(encashment)买卖差价:(bid-ask spread)做市商:(market marker)到期日:(due date)信用风险:(credit risk)市场风险:(market risk)名义收益率:(nominal yield)现时收益率:(current yield)平均收益率:(average yield)内在价值:(intrinsic value)直接融资:(direct finance)间接融资:(indirect finance)货币市场:(money market)资本市场:(capital market)现货市场:(spot market)期货市场:(futures market)机构投资人:(institutional investor)资信度:(credit standing)融通票据:(financial paper)银行承兑票据:(bank acceptance)贴现:(discount)大额存单:(certificates of desposit,CDs)回购:(counterpurchase) 回购协议:(repurchase agreement)隔夜:(overnight)银行同业间拆借市场:(interbank market)合约:(contract)远期:(forward)期货:(futures)期权:(options)看涨期权:(call option)看跌期权:(put option)期权费:(option premium)互换:(swap)投资基金:(investment funds)契约型基金:(contractual type investment fund)单位型基金:(unit funds)基金型基金:(funding funds)公司型基金:(corporate type investment fund)投资管理公司:(investment management company)共同基金:(mutual fund)对冲基金:(hedge fund)风投基金:(venture fund)权益投资:(equity investment)收益基金:(income funds)增长基金:(growth funds)长期增长基金:(long-term growth funds)高增长基金:(go-go groeth funds)货币市场基金:(money market funds)养老基金:(pension fund)外汇市场:(foreign exchange market)风险资本:(venture capital)权益资本:(equity capital)私人权益资本市场:(private equity market)有限合伙制:(limited partnership)交易发起:(deal origination)筛选投资机会:(screening)评价:(evaluation)交易设计:(deal structure)投资后管理:(post-investment activities)创业板市场:(growth enterprise market,GEM)二板市场:(secondary board market)金融创新:(financial innovation)金融自由化:(financial liberalization)全球化:(globalization)离岸金融市场:(off-shore financial center)9.资本市场权益:(equity)剩余索取权:(residual claims)证券交易所:(stock exchange)交割:(delivery)过户:(transfer ownership)场外交易市场:(over the counter,OTC)金融债券:(financial bond)抵押债券:(mortgage bond)担保信托债券:(collateral trust bonds)信用债券:(trust bonds)次等信用债券:(subordinated debenture)担保债券:(guaranteed bonds)初级市场:(primary market)二级市场:(secondary market)公募:(public offering)私募:(private offering)有价证券:(security)面值:(face value)市值:(market value)股票价格指数:(share price index)有效市场假说:(effective market hypothesis)弱有效市场:(weak efficient market)中度有效市场:(semi-efficient market)强有效市场:(strong efficient market)股份公司:(stock certificate)股票:(stock certificate)股东:(stock holder)所有权:(ownership)经营权:(right of management)10.金融体系结构功能主义金融观:(perspective of financial function)金融体系格局:(pattern of financial system)激励:(incentive)公司治理:(corporate governance)路径依赖:(path dependency)市场主导型:(market-oriented type)银行主导型:(banking-oriented type)参与成本:(participative cost)影子银行体系:(the shadow banking system)11.金融基础设施金融基础设施:(financial infrastructures)支付清算系统:(payment and clearing system)跨境支付系统:(cross-border inter-bank payment system,CIPS)全额实时结算:(real time gross system)净额批量清算:(bulk transfer net system)大额资金转账系统:(whole sale funds transfer system)小额定时结算系统:(fixed time retail system)票据交换所:(clearing house)金融市场基础设施:(financial market infrastructures)中央交易对手:(central counterparties,CCPs)双边清算体系:(bilateral clearing system)系统重要性支付体系核心原则:(the core principles for systemically important payment system)证券清算体系建议:(the recommendations for central counterparties)中央交易对手建议:(the recommendations for central counterparties)金融业标准:(financial standards)盯市:(mark-to-market)公允价值:(fair value)金融部门评估规划:(financial sector assessment program)12.利率的决定作用可贷资金论:(loanable funds theory of interest)储蓄的利率弹性:(interest elasticity of saving)投资的利率弹性:(interest elasticity of investment)本金:(principal)回报率:(returns)基准利率:(benchmark interest rate)无风险利率:(risk-free interest rate)补偿:(compensation)风险溢价:(risk premium)实际利率:(real interest rate)名义利率:(nominal interest rate)固定利率:(fixed interest rate)浮动利率:(floating rate)官定利率:(official interest rate)行业利率:(trade-regulated rate)一般利率:(general interest rate)优惠利率:(preferential interest rate)贴息贷款:(loan of interest subsidy)年利率:(annual interest rate)月利率:(monthly interest rate)日利率:(daily interest rate)拆息:(call money interest)13.货币需求货币需求:(demand for money)货币数量论:(quantity theory of money)货币必要量:(volume of money needed)货币流通速度:(velocity of money)交易方程式:(equation of exchange)剑桥方程式:(equation of Cambridge)现金交易说:(cash transaction approach)现金余额说:(cash balance theory)货币需求动机:(motive of the demand for money)交易动机:(transaction motive)预防动机:(precautionary motive)投机动机:(speculative motive)流动性偏好:(liquidity preference)流动性陷阱:(liquidity trap)平方根法则:(square-root rule)货币主义:(monetarism)恒久性收入:(permanent income)机会成本变量:(opportunity cost variable)名义货币需求:(nominal demand for money)实际货币需求:(real demand for money)客户保证金:(customer’s security marign)金融资产选择:(portfolio selection)14.现代货币的创造机制纯流通费用:(pure circulation cost)原始存款:(primary deposit)派生存款:(derivative deposit)派生乘数:(withdrawal multiplier)现金损露:(loss of cashes)提现率:(withdrawal rate)创造乘数:(creation multiplier)现金:(currency)基础货币:(base money)高能货币:(high-power money)货币乘数:(money multiplier)铸币收入:(seigniorage revenue)15.货币供给货币供给:(money supply)准货币:(quasi money)名义货币供给:(nominal money supply)实际货币供给:(real money supply)股民保证金:(shareholder’s security margin)货币存量:(money stock)公开市场操作:(open-market operation)贴现政策:(discount policy)再贴现率:(rediscount rate)法定准备金率:(legal reserve ratio)财富效应:(wealth effect)预期报酬率变动效应:(effect of expected yields change)现金持有量:(currency holdings)超额准备金:(excess reserves)外生变量:(exogenous variable)内生变量:(endogenous variable)16.货币均衡均衡:(equilibrium)投资饥渴:(huger for investment)软预算约束:(soft budget constraint)总需求:(aggregate demand)总供给:(aggregate supply)面纱论:(money veil theory)流:(flow)余额:(stock)17.开放经济的均衡国际收支:(balance of payments)居民:(resident)非居民:(nonresident)国际收支平衡表:(statement for balance of payments)经常项目:(current account)资本和金融项目:(capital and financial account)储备资产:(reserve assets)净误差与遗漏:(net errors and missions)自主性交易:(autonomous transaction)调节性交易:(accommodating transaction)偿债率:(debt service ratio)顺差:(surplus)逆差:(deficit)最后清偿率:(last liquidation ratio)资本流动:(capital movements)项目融资:(project finance)外债:(external debt)资本外逃:(capital flight)冲销性操作:(sterilized operation)非冲销性操作:(unsterilized operation)债务率:(debt ratio)负债率:(liability ratio)差额:(balance)18.通货膨胀和通货紧缩通货膨胀:(inflation) 恶性通货膨胀:(rampant inflation)爬行通货膨胀:(creeping inflation)温和通货膨胀:(moderate inflation)公开性通货膨胀:(open inflation)显性通货膨胀:(evident inflation)隐蔽性通货膨胀:(hidden inflation)输入型通货膨胀:(import of inflation)结构性通货膨胀:(structural inflation)通货膨胀率:(inflation rate)。

国际金融复习摘要--

名词解释:国际收支资本转移国际收支平衡外汇直接标价法间接标价法铸币平价外汇市场固定汇率制浮动汇率制钉住汇率制货币局制度美元化联系汇率制国际储备货币性黄金外汇储备特别提款权外汇管制欧洲货币简答:国际收支的含义国际收支平衡表的主要内容国际收支失衡的原因国际收支失衡的影响国际收支失衡的调节机制国际收支失衡的政策调节影响汇率变动的因素比较固定汇率制和浮动汇率制的优劣汇率变动的影响外汇管制的原因和目的外汇管制的方式货币局制度的优势与风险美元化的优势与风险及其限制措施我国现行汇率制度存在的问题国际储备的来源国际储备的作用国际储备的结构国际储备多元化的经济影响影响一国国际储备的因素国际金融市场发展的新趋势国际金融市场的作用欧洲货币市场的类型欧洲货币市场对世界经济的影响计算USD 1 = CAD1.4580/90USD 1 = SF1.7320/30求:CAD 1 = SF ?GBP 1 = USD 1.6550/60USD 1 = SF1.7320/30求:GBP 1 = SF?第一章国际收支第一节国际收支和国际收支平衡表一、国际收支国际货币基金组织在其所编的《国际收支手册》中将广义的国际收支概念定义为:国际收支是一定时期的统计报表,它着重反映:(1)一国与其它国家之间商品、劳务和收入的交易;(2)该国货币、黄金、特别提款权以及对其他国家债权、债务的所有变化和其它变化;(3)无偿转移支付,以及根据会计处理的需要,平衡前两项没有相互抵消的交易和变化的对应记录。

要全面地准确掌握国际收支的含义,需要把握以下几方面的特征:第一,国际收支是一个流量概念,它与一定的报告期相对应。

第二,国际收支所反映的内容是以货币记录的经济交易。

它包括四类:(1)交换;(2)转移;(3)移居;(4)其它交易。

第三,国际收支记录的经济交易必须是本国居民与非居民之间发生的经济交易,居民与非居民的划分是以居住地为标准进行的。

第四,国际收支是一个事后的概念。

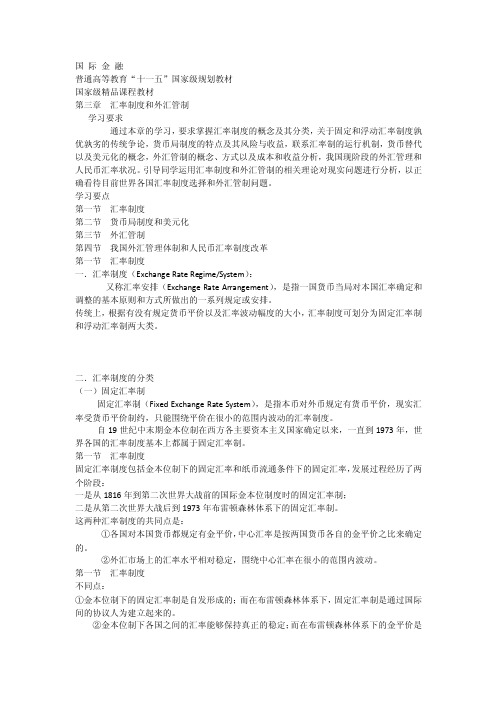

IMF成员国的汇率安排

IMF成员国的汇率安排单位:国家类型汇率安排1994 1995 1996 1997 1998钉住汇率美元法国法郎其它货币SDR其它组合货币231484212214831921149220211511317201512414有限弹性浮动对单一货币的有限浮动4 4 4 4 4 联合浮动10 10 12 12 13较大弹性浮动按一组指标调整汇率 3 2 2 -- --灵活管理浮动33 44 45 46 54单独浮动58 54 52 53 46IMF新的汇率制度分类单位:国家汇率制度国家数目(187)1999.1.1 2000 20031.无独立法定货币的汇率安排(包括货币联盟、货币局和美元化)37 37 412.货币局制度8 8 73.其它传统的固定钉住制(包括管理浮动制下的实际钉住制)39 44 424.水平带内的钉住12 7 55.爬行钉住 6 5 56.爬行带内的汇率安排10 7 57.不事先公布干预方式的管理浮动26 26 468.单独浮动47 51 36资料来源:IMF“International Financial Statistics”,2000.1(1)无独立法定货币的汇率安排(Arrangements with no separate legal tender):另一国的货币作为唯一的法定货币流通,或者该国属于成员国使用同一种货币的货币联盟。

采用这类体制意味着放弃货币当局对国内货币政策的独立控制。

包括欧元区12国及厄瓜多尔、多米尼加、贝宁、喀麦隆等多个国家和地区。

(2)货币局和货币委员会:(currency board)货币局制度制度是一种基于明确的法律承诺的货币体制,即保证本币可以按固定汇率兑换成特定的外币,同时对发行当局实行限制,确保其履行法律义务。

这意味着发行本币必须以外汇作为保障,并完全以国外资产作为后盾。

货币委员会或独立的货币局是一种代替中央银行的货币机构,但货币局的职责比通常意义上的中央银行要有限的多。

《国际金融学》讲义(第八章汇率制度).

第四篇 管理篇

• 第八章

第一节

汇率制度与汇率政策

汇率制度的选择

一、汇率制度的概念与分类 汇率制度 (exchange rate regime)指一国货币当

局对本国汇率水平的确定、汇率变动方式等问题所作的 一系列安排或规定。汇率制度是重要的汇率政策工具, 它制约着汇率水平的变动。汇率制度的选择是制定汇率 政策的主要任务之一。 根据国际货币基金组织1999年对汇率制度的重新分 类,并按照汇率由完全固定到完全浮动的顺序,我们将 汇率制度安排分为八种(如下表):

7、不预先公布干预方式的管理浮动(无区间的有管理浮动)

8、自由浮动(独立浮动)

26

47

32

46

资料来源:IMF,international financial statistics,1999.4 & 2001.5

1.无独立法定货币的汇率安排

指一国采用另一国的货币作为唯一法定货币, 包括美元化或货币联盟 dollarization or monetary union ),美元化的典型特征就是美元替代本国货 币进行流通,如巴拿马和厄瓜多尔等拉美国家。货 币联盟的典型代表是欧元的形成,在联盟内流通着 超越国家主权的单一货币,建立统一的中央银行。

3.其它传统的固定钉住制度

指汇率波动围绕中心汇率上下不超过 1%,包括固 定比率钉住单一货币、钉住货币篮子和钉住合成货币 SDR 。在金本位制下,两国货币的价值量之比表现为 其含金量之比,即铸币平价。在布雷顿森林体系下, 各国当局通过虚设的金平价来制定中心汇率,并通过 外汇干预、外汇管制或经济政策等把汇率限制在很小 的波动范围。

2.货币局制度

指货币当局明确规定本国货币与某一外国可兑换货 币保持固定的交换比率,并且对本国货币的发行作特殊 限制以保证履行这一法定义务的汇率制度。 货币局制度要求货币当局发行货币时,必须有等值 的外汇储备作保障,并严格规定汇率,没有改变平价的 余地,也对货币政策形成了制度性制约。 货币当局被 称为货币局。 特点:货币发行的多少取决于可用作准备的外币 数量的多少,货币局无货币发行的主动权。主要采取地 区是香港。

国际金融 题库习题及答案

国际金融练习题一、名词解释1、实际汇率、有效汇率、实际有效汇率2、外汇管制特别提款权3、经常项目、外汇占款、正回购4、离岸金融市场、欧洲货币市场5、美元化、货币局制度人民币NDF6、金融衍生工具、外国债券、欧洲债券、零息债券、存托凭证、商业票据7、期货、期权、掉期、货币互换、远期利率协定、结构性金融产品8、格雷欣法则铸币税金本位9、全球失衡,J曲线,米德冲突,丁伯根法则,斯旺模型10、流动性陷阱债务通缩量化宽松货币政策美元陷阱11、福费廷保付代理买入返售实际汇率:名义汇率经过通货膨胀调整后的汇率。

反应一国贸易品相对价格的变化有效汇率:以资产配置、贸易比重等为权数计算的某种货币的加权平均汇率指数。

衡量一种货币相对其他多种货币币值的变动指数实际有效汇率:双边汇率指数的加权平均。

衡量一国贸易品于投资品相对几个国家的价格变化。

外汇管制: 一国外汇管理当局对外汇的收、支、存、兑等方面采取的具有限制性意义的法令、法规以及制度措施等。

特别提款权:“用于补充原有储备资产不足”的一种国际流通手段和新型国际储备资产经常项目:包括商品贸易或有形贸易、服务贸易、收益无偿转移外汇占款:央行为了购买外汇所发行的基础货币正回购:在交易中交易双方同意债券的持有人卖出债券,并在规定未来日期买回债券。

离岸金融市场:指非居民之间进行货币借贷、结算、投资业务基本不受所在国法规和税制管制的一种国际金融市场欧洲货币市场:世界各地离岸金融市场的总称美元化:是一种国际替代现象,是指作为国际货币本位的美元部分或者完全替代各国(经济体)主权货币的过程或现象货币局制度:一种关于货币兑换或发行的制度安排,而不仅仅是一种货币制度人民币NDF :无本金交割的远期外汇交易。

针对实行外汇管制的货币在境外设计的一种外汇风险管理工具金融衍生工具:是指价值派生于基础金融资产价格和价值指数的一种金融工具外国债券:指借款人在外国资本市场发行的东道国货币标价债券。

欧洲债券:指借款人在外国资本市场发行的非东道国货币标价的债券。

国际金融国际货币体系和汇率制度

内; ③特殊情况下可以重新调整平价。 3、成立国际货币基金组织,维护汇兑平价体

系。

布雷顿森林体系的主要缺陷:

1、无法解决“特里芬难题”,即作为汇兑平 价体系中心货币的美元必须保持币值坚挺,从 而必须长期维持国际收支顺差;而作为国际储 备货币的美元必须为世界各国提供充足的清偿 手段,从而只能长期维持国际收支逆差,使美 元面临极大的贬值压力。美元的这种两难处境 是布雷顿森林体系最终崩溃的根本原因。

(1)各国对本国货币都规定有金平价,中心 汇率是按两国货币各自的金平价之比来确定的。

(2)外汇市场上的汇率水平相对稳定,围绕 中心汇率在很小的限度内波动。

☆两者的不同点:

(1)金本位制下的固定汇率制是自发形成的; 在纸币流通条件下,固定汇率制则是通过国际 间的协议(布雷顿森林协定)人为建立起来的。

二、浮动汇率制度

浮动汇率制度是指现实汇率不受平价的限制, 随外汇市场供求状况变动而波动的汇率制度。 在浮动汇率制下,一国不再规定货币的含金量, 也不再规定汇率波动的上下限,中央银行没有 维持汇率波动界限的义务,在一般情况下外汇 汇率随着外汇市场的供求状况而波动。

(1)按政府是否干预划分:自由浮动和管理浮动 自由浮动(Free Floating): 又称清洁浮动(Clean Floating),是指一国政府对

(一)牙买加体系主要内容 浮动汇率合法化。 黄金非货币化。 增加基金组织会员国缴纳的基金份

额,由原来的292亿特别提款权单位增加 到390亿特别提款权,增加了33.6%。

扩大对发展中国家的资金融通。 提高特别提款权的国际储备地位。

(二)牙买加体系的特点 1、汇率安排多元化:固定汇率、浮动汇率 2、国际储备多元化: (1) 美元仍是最主要的储备货币,但美元的地

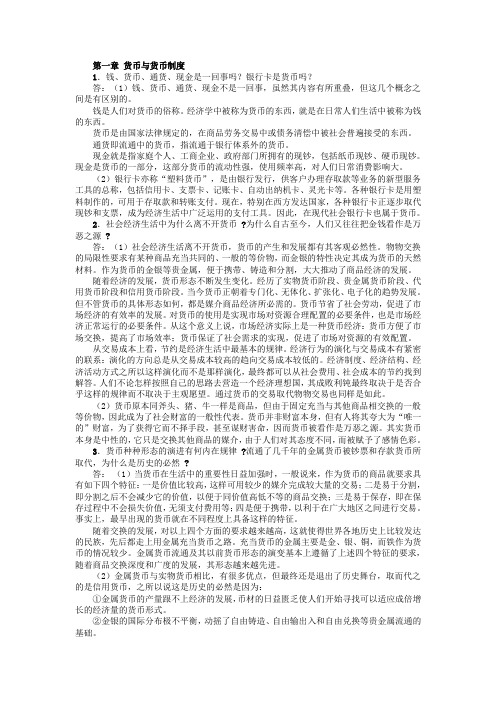

第一章 货币与货币制度答案

第一章货币与货币制度1.钱、货币、通货、现金是一回事吗?银行卡是货币吗?答:(1)钱、货币、通货、现金不是一回事,虽然其内容有所重叠,但这几个概念之间是有区别的。

钱是人们对货币的俗称。

经济学中被称为货币的东西,就是在日常人们生活中被称为钱的东西。

货币是由国家法律规定的,在商品劳务交易中或债务清偿中被社会普遍接受的东西。

通货即流通中的货币,指流通于银行体系外的货币。

现金就是指家庭个人、工商企业、政府部门所拥有的现钞,包括纸币现钞、硬币现钞。

现金是货币的一部分,这部分货币的流动性强,使用频率高,对人们日常消费影响大。

(2)银行卡亦称“塑料货币”,是由银行发行,供客户办理存取款等业务的新型服务工具的总称,包括信用卡、支票卡、记账卡、自动出纳机卡、灵光卡等。

各种银行卡是用塑料制作的,可用于存取款和转账支付。

现在,特别在西方发达国家,各种银行卡正逐步取代现钞和支票,成为经济生活中广泛运用的支付工具。

因此,在现代社会银行卡也属于货币。

2.社会经济生活中为什么离不开货币?为什么自古至今,人们又往往把金钱看作是万恶之源?答:(1)社会经济生活离不开货币,货币的产生和发展都有其客观必然性。

物物交换的局限性要求有某种商品充当共同的、一般的等价物,而金银的特性决定其成为货币的天然材料。

作为货币的金银等贵金属,便于携带、铸造和分割,大大推动了商品经济的发展。

随着经济的发展,货币形态不断发生变化。

经历了实物货币阶段、贵金属货币阶段、代用货币阶段和信用货币阶段。

当今货币正朝着专门化、无体化、扩张化、电子化的趋势发展。

但不管货币的具体形态如何,都是媒介商品经济所必需的。

货币节省了社会劳动,促进了市场经济的有效率的发展。

对货币的使用是实现市场对资源合理配置的必要条件,也是市场经济正常运行的必要条件。

从这个意义上说,市场经济实际上是一种货币经济:货币方便了市场交换,提高了市场效率;货币保证了社会需求的实现,促进了市场对资源的有效配置。

曼昆中级宏观经济学知识点整理 11 蒙代尔-弗莱明模型与汇率制度

第十一章、蒙代尔-弗莱明模型与汇率制度第一节、蒙代尔-佛莱明模型一、模型假设①小型开放经济,r=r*; ②资本完全流动;③财政政策、货币政策和国内外价格水平都外生给定,G 、T 、M 、P 、P*固定,名义汇率与实际汇率同比例变动。

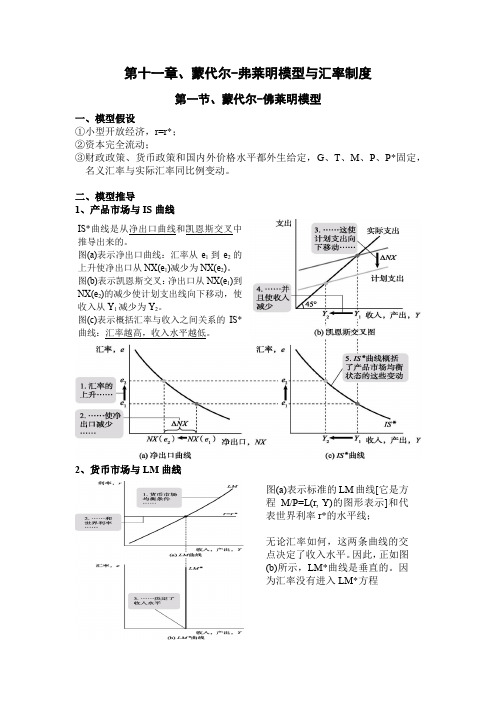

二、模型推导1、产品市场与IS 曲线2、货币市场与LM 曲线IS*曲线是从净出口曲线和凯恩斯交叉中推导出来的。

图(a)表示净出口曲线:汇率从e 1到e 2的上升使净出口从NX(e 1)减少为NX(e 2)。

图(b)表示凯恩斯交叉:净出口从NX(e 1)到NX(e 2)的减少使计划支出线向下移动,使收入从Y 1减少为Y 2。

图(c)表示概括汇率与收入之间关系的IS*曲线:汇率越高,收入水平越低。

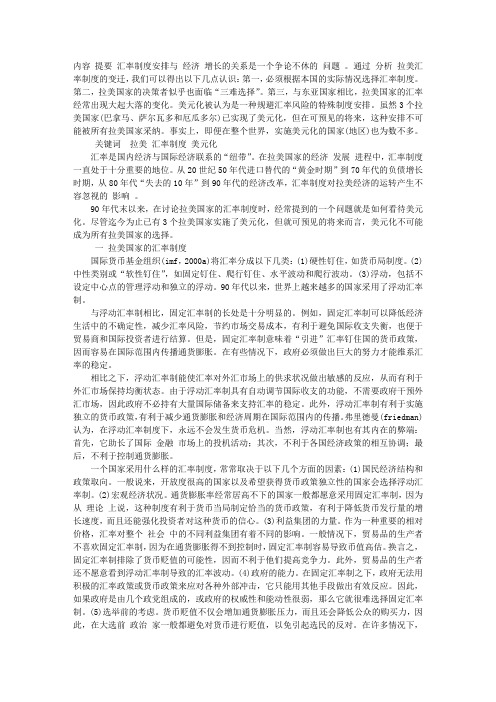

三、最终模型第二节、浮动汇率下的小型开放经济一、财政政策二、货币政策蒙代尔-弗莱明模型的这一图形画出了产品市场均衡条件IS*与货币市场均衡条件LM*。

两条曲线都是将利率固定在世界利率水平的条件下作出的。

这两条曲线的交点表示满足产品市场与货币市场均衡的收入水平和汇率。

政府购买的增加或税收的减少使IS*曲线向右移动。

这提高了汇率。

在一个小型开放经济中,只要利率上升到r*以上,资本就迅速从国外流入以追求更高的回报,资本流入将利率推回到r*。

净出口效应正好抵消了扩张性财政政策的收入效应。

货币供给的增加使LM*曲线向右移动。

这降低了汇率,提高了收入。

一旦货币供给的增加,给国内利率向下的压力,投资者会到国外寻求更高的收益,资本从该经济流出。

这种资本流出阻止了国内利率下降到世界利率r*以下。

资本的流出增加了国内通货在外汇市场上的供给,引起本币贬值。

使国内产品相对于国外产品更便宜,刺激净出口,从而增加总收入。

因此,在一个小型开放经济中,货币政策通过改变汇率而不是利率来影响收入。

三、贸易政策四、蒙代尔-弗莱明模型中的政策:总结蒙代尔-弗莱明模型说明,几乎任何经济政策对小型开放经济的效应都取决于汇率是浮动的还是固定的。

拉美国家的汇率制度与美元化

内容提要汇率制度安排与经济增长的关系是一个争论不休的问题。

通过分析拉美汇率制度的变迁,我们可以得出以下几点认识:第一,必须根据本国的实际情况选择汇率制度。

第二,拉美国家的决策者似乎也面临“三难选择”。

第三,与东亚国家相比,拉美国家的汇率经常出现大起大落的变化。

美元化被认为是一种规避汇率风险的特殊制度安排。

虽然3个拉美国家(巴拿马、萨尔瓦多和厄瓜多尔)已实现了美元化,但在可预见的将来,这种安排不可能被所有拉美国家采纳。

事实上,即便在整个世界,实施美元化的国家(地区)也为数不多。

关键词拉美汇率制度美元化汇率是国内经济与国际经济联系的“纽带”。

在拉美国家的经济发展进程中,汇率制度一直处于十分重要的地位。

从20世纪50年代进口替代的“黄金时期”到70年代的负债增长时期,从80年代“失去的10年”到90年代的经济改革,汇率制度对拉美经济的运转产生不容忽视的影响。

90年代末以来,在讨论拉美国家的汇率制度时,经常提到的一个问题就是如何看待美元化。

尽管迄今为止已有3个拉美国家实施了美元化,但就可预见的将来而言,美元化不可能成为所有拉美国家的选择。

一拉美国家的汇率制度国际货币基金组织(imf,2000a)将汇率分成以下几类:(1)硬性钉住,如货币局制度。

(2)中性类别或“软性钉住”,如固定钉住、爬行钉住、水平波动和爬行波动。

(3)浮动,包括不设定中心点的管理浮动和独立的浮动。

90年代以来,世界上越来越多的国家采用了浮动汇率制。

与浮动汇率制相比,固定汇率制的长处是十分明显的。

例如,固定汇率制可以降低经济生活中的不确定性,减少汇率风险,节约市场交易成本,有利于避免国际收支失衡,也便于贸易商和国际投资者进行结算。

但是,固定汇率制意味着“引进”汇率钉住国的货币政策,因而容易在国际范围内传播通货膨胀。

在有些情况下,政府必须做出巨大的努力才能维系汇率的稳定。

相比之下,浮动汇率制能使汇率对外汇市场上的供求状况做出敏感的反应,从而有利于外汇市场保持均衡状态。

国际金融第三章汇率制度和外汇管制

国际金融普通高等教育“十一五”国家级规划教材国家级精品课程教材第三章汇率制度和外汇管制学习要求通过本章的学习,要求掌握汇率制度的概念及其分类,关于固定和浮动汇率制度孰优孰劣的传统争论,货币局制度的特点及其风险与收益,联系汇率制的运行机制,货币替代以及美元化的概念,外汇管制的概念、方式以及成本和收益分析,我国现阶段的外汇管理和人民币汇率状况。

引导同学运用汇率制度和外汇管制的相关理论对现实问题进行分析,以正确看待目前世界各国汇率制度选择和外汇管制问题。

学习要点第一节汇率制度第二节货币局制度和美元化第三节外汇管制第四节我国外汇管理体制和人民币汇率制度改革第一节汇率制度一.汇率制度(Exchange Rate Regime/System):又称汇率安排(Exchange Rate Arrangement),是指一国货币当局对本国汇率确定和调整的基本原则和方式所做出的一系列规定或安排。

传统上,根据有没有规定货币平价以及汇率波动幅度的大小,汇率制度可划分为固定汇率制和浮动汇率制两大类。

二.汇率制度的分类(一)固定汇率制固定汇率制(Fixed Exchange Rate System),是指本币对外币规定有货币平价,现实汇率受货币平价制约,只能围绕平价在很小的范围内波动的汇率制度。

自19世纪中末期金本位制在西方各主要资本主义国家确定以来,一直到1973年,世界各国的汇率制度基本上都属于固定汇率制。

第一节汇率制度固定汇率制度包括金本位制下的固定汇率和纸币流通条件下的固定汇率,发展过程经历了两个阶段:一是从1816年到第二次世界大战前的国际金本位制度时的固定汇率制;二是从第二次世界大战后到1973年布雷顿森林体系下的固定汇率制。

这两种汇率制度的共同点是:①各国对本国货币都规定有金平价,中心汇率是按两国货币各自的金平价之比来确定的。

②外汇市场上的汇率水平相对稳定,围绕中心汇率在很小的范围内波动。

第一节汇率制度不同点:①金本位制下的固定汇率制是自发形成的;而在布雷顿森林体系下,固定汇率制是通过国际间的协议人为建立起来的。

金融学分类题库及课后习题参考答案

金融学一、名词解释1、价值尺度—货币的基本职能之一。

是指货币在表现和衡量一切商品价值时所发挥的职能。

2、通货膨胀—是指由于货币供应过多,引起货币贬值、物价普遍上涨的货币现象。

3、无限法偿—有限法偿的对称。

是指本位货币具有无限的支付能力,既法律上赋予它流通的权力,不论每次支付的金额多大,受款人均不得拒绝收受。

4、商业信用—工商企业之间在买卖商品时,以商品形式提供的信用。

5、派生存款—又称衍生存款,是指商业银行发放贷款、办理贴现或投资业务等引申而来的存款。

它是相对于原始存款的一个范畴。

银行创造派生存款的实质,是以非现金形式为社会提供货币供应量。

6、直接融资—间接融资的对称。

是指资金供求双方通过一定的金融工具直接形成债权债务关系的融资形式。

7、间接标价法—直接标价法的对称,又称应收标价法。

是指用一定单位的本国货币来计算应收若干单位的外国货币的汇率表示方法。

8、基础货币—是指处于流通界为社会公众所持有的通货及商业银行存于中央银行的准备金的总和。

9、国家信用—是指以国家为一方的借贷活动,即国家作为债权人或债务人的信用。

10、货币乘数—是指在货币供给过程中,中央银行的初始货币提供量与社会货币最终形成量之间的扩张倍数。

11、金融工具—是在信用活动中产生的、能够证明债权债务或所有权关系并据以进行货币资金交易的合法凭证。

12、经济货币化—指一国国民经济中用货币购买的商品和劳务占全部产出的比重及其变化过程。

13、格雷欣法则—在双本位制下,虽然金银之间规定了法定比价,但市场价格高于法定价格的金属货币就会从流通中退出来进入贮藏或输出国外;而实际价值较低的金属货币则继续留在流通中执行货币职能,产生“劣币驱逐良币”的现象,统称“格雷欣法则”。

14、实际货币需求—实际货币需求是指名义货币需求在扣除了通货膨胀因素之后的实际货币购买力,它等于名义需求除以物价水平,即Md/P。

15、公开市场业务—公开市场业务是指中央银行在金融市场上公开买卖有价证券,以次来调节市场货币量的政策行为。

名词解释

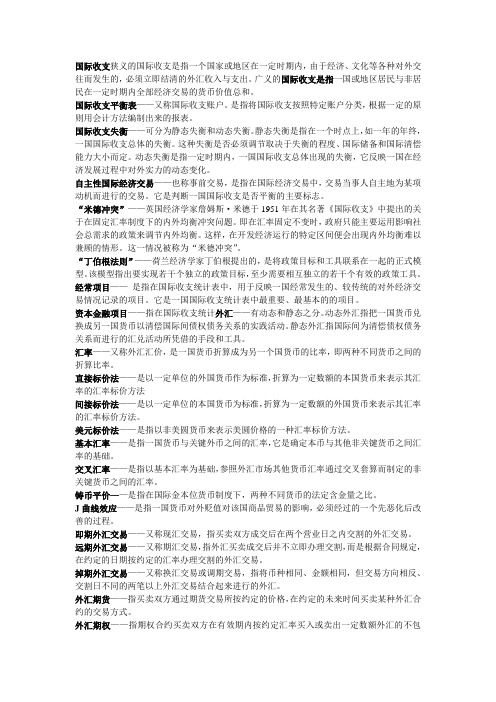

国际收支狭义的国际收支是指一个国家或地区在一定时期内,由于经济、文化等各种对外交往而发生的,必须立即结清的外汇收入与支出。

广义的国际收支是指一国或地区居民与非居民在一定时期内全部经济交易的货币价值总和。

国际收支平衡表——又称国际收支账户。

是指将国际收支按照特定账户分类,根据一定的原则用会计方法编制出来的报表。

国际收支失衡——可分为静态失衡和动态失衡。

静态失衡是指在一个时点上,如一年的年终,一国国际收支总体的失衡。

这种失衡是否必须调节取决于失衡的程度、国际储备和国际清偿能力大小而定。

动态失衡是指一定时期内,一国国际收支总体出现的失衡,它反映一国在经济发展过程中对外实力的动态变化。

自主性国际经济交易——也称事前交易,是指在国际经济交易中,交易当事人自主地为某项动机而进行的交易。

它是判断一国国际收支是否平衡的主要标志。

“米德冲突”——英国经济学家詹姆斯·米德于1951年在其名著《国际收支》中提出的关于在固定汇率制度下的内外均衡冲突问题。

即在汇率固定不变时,政府只能主要运用影响社会总需求的政策来调节内外均衡。

这样,在开发经济运行的特定区间便会出现内外均衡难以兼顾的情形。

这一情况被称为“米德冲突”。

“丁伯根法则”——荷兰经济学家丁伯根提出的,是将政策目标和工具联系在一起的正式模型。

该模型指出要实现若干个独立的政策目标,至少需要相互独立的若干个有效的政策工具。

经常项目——是指在国际收支统计表中,用于反映一国经常发生的、较传统的对外经济交易情况记录的项目。

它是一国国际收支统计表中最重要、最基本的的项目。

资本金融项目——指在国际收支统计外汇——有动态和静态之分。

动态外汇指把一国货币兑换成另一国货币以清偿国际间债权债务关系的实践活动。

静态外汇指国际间为清偿债权债务关系而进行的汇兑活动所凭借的手段和工具。

汇率——又称外汇汇价,是一国货币折算成为另一个国货币的比率,即两种不同货币之间的折算比率。

直接标价法——是以一定单位的外国货币作为标准,折算为一定数额的本国货币来表示其汇率的汇率标价方法间接标价法——是以一定单位的本国货币为标准,折算为一定数额的外国货币来表示其汇率的汇率标价方法。

国际金融(第二版)名词解释

国际收支:一定时期内一个经济体与世界其他经济体之间的各项经济交易的货币价值之和。

国际收支平衡表:是反映一定时期一国同外国的全部经济往来的收支流量表。

国际收支均衡:指国内经济处于均衡状态下的自主性国际收支平衡,即国内经济处于充分就业和物价稳定下的自主性国际收支平衡。

经常项目:经常项目指本国与外国进行经济交易而经常发生的项目,是国际收支平衡表中最主要的项目,包括对外贸易收支、非贸易往来和无偿转让三个项目。

贸易差额:是一国在一定时期内出口总值与进口总值之间的差额。

休谟机制:在国际间普遍实行金本位制的条件下,一个国家的国际收支可通过物价的涨落和现金(即黄金)的输出输入自动恢复平衡。

自主性交易:是指那些基于交易者自身的利益或其他的考虑而独立发生的交易,主要包括经常项目和资本与金融项目中的交易,如货物和劳务的输出入、直接投资、长期资本流出入、侨民汇款、赠与等。

内外均衡:一国如果希望同时达到内部均衡和外部均衡的目标,则必须同时运用支出调整政策和支出转移政策两种工具。

国际收支顺差:一个国家在一定时期内(通常为一年),其国际收入的总额大于支出的总额,即为顺差。

直接标价法:一定单位的外国货币作为标准,折算一定数额的本国货币来表示其汇率的方法。

间接标价法:一定单位的本国货币作为标准,折算一定数额的外国货币来表示其汇率的方法。

即期汇率:指外汇买卖的双方在成交后的两个营业日内办理交割手续时使用的汇率远期汇率:指外汇买卖的双方事先约定,据以在未来约定的期限办理交割时使用的汇率基本汇率:选择某一货币为关键货币,并制定出本币对关键货币的汇率套算汇率:任何两种无直接兑换关系的货币都可以通过美元计算出他们之间的兑换比率即期外汇交易:买卖双方约定于成交后的两个营业日内交割的外汇交易远期外汇交易:外汇买卖成交后并不能立即办理交割,而是根据合同的规定,在约定的日期按约定的汇率办理交割的外汇交易铸币平价:两国货币间的比价要用其各自所含的含金量来折算。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

美元化的好处:

1. 减少出现货币风险或货币危机的可能性; 2. 既能避免贬值,也能避免利率上升,能创 造较好的经济发展环境; 3. 为长期融资提供保证; 4. 能改善政府的财政收支状况; 5. 有利于发展中国家与国际经济接轨。

美元化的弊端

第二,政府减少直接干预

1. 香港没有外汇管制和中央银行。资金可以自 由进出,港币可以自由兑换为其它外币; 2. 港币主要由指定银行。汇丰银行、渣打银行 和中国银行在港府授权下发行; 3. 港府没有定期发行政府债券及承担最后贷款 者的责任。港府不直接控制港币的供应量,而 是采取“联系汇率”制度,以稳定港元兑换美 元的汇价; 4. 香港银行的港元存款利率。由银行公会和港 府协商后自行确定;金融机构只要遵守法例, 港府不干预其具体的业务经营。

第一,汇率钉住某一基准货币(锚币)。

第二,两种货币自由兑换。 第三,以法律使其制度化。

(二)货币局制度的宏观经济效应 1. 国际贸易效应—小型开放,依附性强

主要特征 汇率稳定 有利出口进口 成本核算准确 主要特征 对本币有信心 机会成本高 对本币供给压力

2. 国际储备效应—100%的储备担保 透明性 可信性 3. 宏观经济政策效应主要特征1. 贸易伙伴国。2. 国内经 4. 国际经济关系效应—套算汇率联动机制

每个经济体只能在下述三种汇率体制选择一种。 一,浮动汇率制。它允许资本自由流动、并且不要 求决策者必须采取诸如提高利率的措施去捍卫汇率, 从而使政府能够运用货币政策去实现其经济目标。 然而它却不可避免地要在币值波动方面付出代价。 二,固定汇率制。它在维持币值稳定和资本自由流 动的同时牺牲了货币政策的独立性,因为这时利率 必须成为维持汇率稳定的主要工具。 三,资本管制。它相对地调和了汇率稳定与货币政 策独立性的矛盾,但是却不得不在资本自由流动方 面有所放弃,并承担由此而来的其他一切代价。

资本流出—美元供应↓ 赎回美元—港币供应↓ 利率↑ 物价↓--出口赢余— 美元供应↑—港币供应↑ 利率↓ 物价↑ --平衡;

第二个机制----套利和竞争机制

资本流出—美元汇率 ↑赎回美元—以大于7.8的价格出售美元套利—港币供 应↓ 美元供应↑—美元汇率↓港币↑ --新的平衡

操 作

当港币=8.8大于7.8汇率时,港币多,美元少,港币贬美元升, ----各银行将港币现钞以7.8交还发钞行换回美元----以8.8抛美元,使美元 汇率↓ 同时发钞行将负债说明书交外汇基金以7.8换回美元----以8.8抛美元, 使港币汇率↑,美元汇率降。

背 景

自1935年以来,香港共实行过六种汇率制度,每次变动 的原因都与当时国际货币体系的变化有关。 但联系汇率制的实施,却有着更深层的政治及经济原因。 1982年9月,中英就香港前途问题正式开始谈判。但谈 判进展缓慢,谣言四起,人心浮动,房地产市场崩溃,港 元不断贬值。 1983年9月24日,港元在外汇市场上暴跌,对美元汇价 逼近1:10,港汇指数也锐挫至57.2的历史最低水平。 在如此严峻的形势下,港英当局不得不放弃其完全不干预 货币市场的原则,转而接受经济学家格林伍德的建议--建 立一个钉住美元的浮动汇率制。

主要特征 汇率趋势与波幅一致,但可能信号扭曲

济目标服从于国际收支目标。 —本国经济受制于钉住国经济政策 难 以独立 3. 通货膨胀被传导到本国。

(三)与一般中央银行制度的主要区别 足额储备。 货币当局不能向政府提供融资。 (四)货币局制度缺陷—缺乏弹性 政府不能控制货币供应量和利率。 政府不能根据国家经济内部的需要通过 过汇率调整对外因素来影响经济。

实践检验

联系汇率制度的实施,迅速地稳定了香港货币。 香港联系汇率制度受到多次的挑战。经历: 1987年的全球性股灾 1990年的海湾战争 1991年国际商业银行倒闭 1992年欧洲汇率机制风暴 1995年墨西哥货币危机 1997年东南亚金融危机 香港货币都能一一化解风险,成功地经受住了考验。

简 史:最早产生—毛里求斯 1913年,西非货币局成立标志货 币局成熟,以后分别为60s --38个 ,70s-- 20个 ,80s --9个 , 90s-- 14个国家 目前,实行货币局制度的国家和地区主要是:中国香港特区、阿 根廷、波黑、文莱、保加利亚、爱沙尼亚、立陶宛和吉布提。

货币局主要内容

三、美元化 dollarization

(一)美元化的概念及由来 美元化: 厄瓜多尔是美元化的第一个拉美国家。

基本含义

美元化的基本含义如下: 作为一种事实,它是指美元在世界各地已 经扮演了重要的角色; 作为一种过程,它是指美元在美国境外的 货币金融活动中无论是深度还是广度均将 发挥越来越重要的作用; 作为一种政策,它是指一国或一经济体的 政府让美元逐步取代自己的货币并最终自 动放弃货币或金融主权的行动。

美元化的条件 (三)美元化的成本与障碍 1. 失去货币政策的独立性和汇率调节的灵 活性。 2. 损失大量的铸币税。 3. 中央银行不复存在,丧失了其监管和最 后贷款人的职能,不利于本国银行体系 的稳定。

“三难抉择”(Trilemma)

从理论上讲,美元化无非是大多数经济体在面对 时所做出的一种本能的或被迫的反应。 一,拥有独立的货币政策,以便利用利率杠杆来 对付通货膨胀或经济衰退; 二,要维持较为稳定的汇率,以便消除或降低由 币值波动引起的不确定性和对金融体系的扰动; 三,要确保货币的完全可兑换性,以便使资本来 去自由。然而,这三个目标在逻辑上和操作上却 是相互矛盾的。

香港经济与金融特点

经 济 典型的外向型经济,对外有着强烈的依附性,外资和外贸 在经济中占有极大的比重。 香港经济运行良好,其国际金融中心、国际贸易中心和国 际航运中心的地位不断得到巩固和加强。 金 融 港币信誉卓著,坚挺稳定 。 香港逐步建立起了一套较为完整而具有特色的、基本上适 应金融业运作与发展的货币金融管理体系和制度。这套体 系和制度对维持香港国际金融中心地位起了很大的作用。 “九七”回归后,香港特别行政区继续保持并进一步完善 现行的货币金融制度。

1. 2. 损失大量铸币税; 无货币政策权。

(二)美元化的收益和可行性分析

1.

2.

3. 4.

实行后,无美元汇率,降低货币风险和货币危机 的可能性,有利于宏观经济稳定; 能有效地降低通货膨胀和通货膨胀预期,降低贷 款风险,有利于抑制利率上升,稳定和深化金融 市场; 将增强宏观经济政策的有效性; 降低外汇交易的成本和风险,推动贸易和投资的 发展。

第二,香港储备110%; 第三,外汇基金的功能不仅仅限于对基础货币的监管。 外汇基金扮演中央银行的角色。

香港货币金融管理制度的特点

第一,以法治为中心。

香港的法律、法规可分为三个层次: 1.法案、条例,经过立法机关制定的; 2.章程、规例,有关金融机构(如金融贸易场及各种 公会)等自行制定; 3.规则、守则、细则,各种金融机构的。 后两种虽然并不是通过立法机关制定,但实际上 起着辅助法治的作用。

香港联系汇率制与货币局不同之处: 第一,没有货币局,取代之外汇基金;

货币发行三家:渣打银行、汇丰银行和中国银行。 外汇基金不管发行,只管监管。 运行机制:发钞行向基金交存外汇, 基金向发钞行签发负债证明书, 发钞行取得证明书后按7.8比例发行港币,若居民 和企业兑换美元,则发钞行交还证明书获取美元

香港联系汇率制度

概 念:是指将香港本地的货币与美元相挂钩,按照固定的 汇率进行纸币的发行与回收的一种货币制度。 香港银行机构:金融监管局 发钞行 持牌银行 在联系汇率制度下,发钞银行需要向香港金融管理局交付美 元,换取负债证明书,并将其拨入外汇基金账户,用以作为 发行纸币的依据,再按固定汇率1美元兑7.8港元的汇率发行 等值的港币。其他银行(在香港称作持牌银行)则可以同样的 汇率向发钞银行存入美元,并获得等值的港币。反过来,在 回收港币时,外汇基金、发钞银行和持牌银行之间也按1: 7.8的固定汇率进行方向相反的操作。 以美元作为港币发行的基础和依据,并使二者保持固定的汇 率,是其两个基本要点。

香港特别行政区的货币金融政策

基本法第109条规定:“香港特别行政区政府提供适当的经济和法律

环境,以保持香港的国际金融中心地位”。

1. 自行制定 货币金融政策,保障金融企业和金融市场的

经营自由,并依法进行管理和监督。 2. 港元 为香港特别行政区法定货币,继续流通,自由兑换。 3. 发行权 属于香港特别行政区政府。 4. 发行须有百分之百的 准备金。香港特别行政区政府可授 权指定银行发行或继续发行港币。 5. 继续实行港元 与美元挂钩 的“联系汇率”制。 6. 不实行外汇管制政策,继续开放外汇、黄金、证券期 货等市场,保障资金的流动和进出自由。 7. 外汇基金由香港特别行政区政府管理和支配,以稳定和 调节港元的汇价等。

美元化定义

IMF的托马斯〃巴林诺的定义:美元化是指一国居民在其资 产中持有相当大一部分外币资产(主要是美元)。 学者李扬、黄金老(1999)等认为,美元化程度可以境内流通 的美元现金和美元存款来衡量,即以国内银行体系的外币存 款占广义货币的比率来衡量美元化程度。 据IMF统计 1995年,该比率在阿塞拜疆、玻利维亚、柬埔寨、克罗地 亚、秘鲁和乌干达都超过50%; 1998年,该比率在7个国家中超过50%,在另外12个国家 中占30-50%,在其他国家中,一般占15-20%,其中,玻 利维亚为82%,土耳其为46%,阿根廷为44%,俄罗斯、 波兰、希腊和菲律宾均为20%左右,墨西哥为7%(注:张宇燕:

香港特区货币局制度特征

1. 锚币—美元; 2. 本币可自由兑换,无任何外汇管制; 3. 在固定汇率下,本币发行量与外汇储备量 严格对应; 4. 没有中央银行,无独立货币政策。

与正规货币定机制 维持固定汇率1美元=7.8港币 第一个机制----物价—美元流动机制