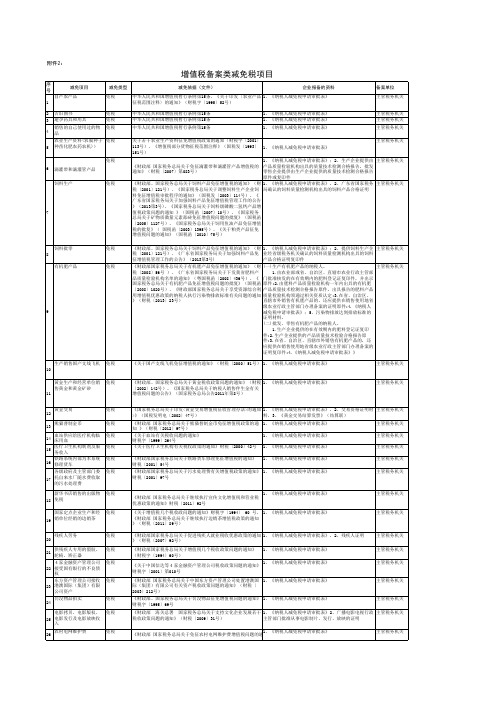

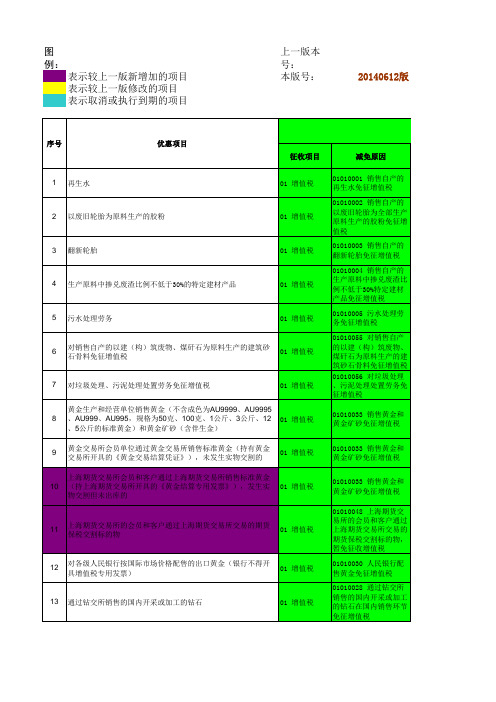

增值税备案类减免税项目表

增值税减免税申请审批表填写规范(部分栏次对照表)

增值税减免税申请审批表填写规范

填写增值税减免税申请审批表时按以下要求填写:

一、符合国家相关增值税税收减免政策的纳税人,需通过《减免税申请审批表》(以下简称《审批表》)向税务机关提出减免税备案或者申请。

二、《审批表》中“纳税人识别号"、“纳税人名称”、“生产经营地址"、“办税人员”、“联系电话”、“邮政编码”、“登记注册类型”、“开业日期”、“生产经营期限”、“经营范围”等基本项目按《税务登记表》相关栏目填写。

三、减免税申请情况中:

“是否代扣代缴”不填。

“申请减免税种”选择“增值税"(必填项目)。

“第一次获利时间”不填.

“申请减免理由”按本规范附件《增值税减免税申请审批表填写规范(部分项目对照表)》(以下简称《对照表》)中“优惠项目(减免理由)”一栏填写(必填项目)。

“减免原因”按《对照表》中“减免原因”一栏填写(必填项目).

“减免种类"按《对照表》中“减免种类”一栏填写(必填项目)。

“减免退方式"按《对照表》中“减免退方式”一栏填写(必填项目).

“幅度/额度/税率”按《对照表》中“幅度/额度/税率”一栏填写(必填项目)。

“适用税率”按其享受减免税主要产品适用税率填写(必填项目).

“所属时期起”和“所属时期止"按一个备案年度(一般为一年)或一次审批时间(一般为一个月)填写(必填项目)。

填写范例:

增值税减免税申请审批表填写规范(部分栏次对照表)。

增值税备案类减免税登记表表样2(整理)

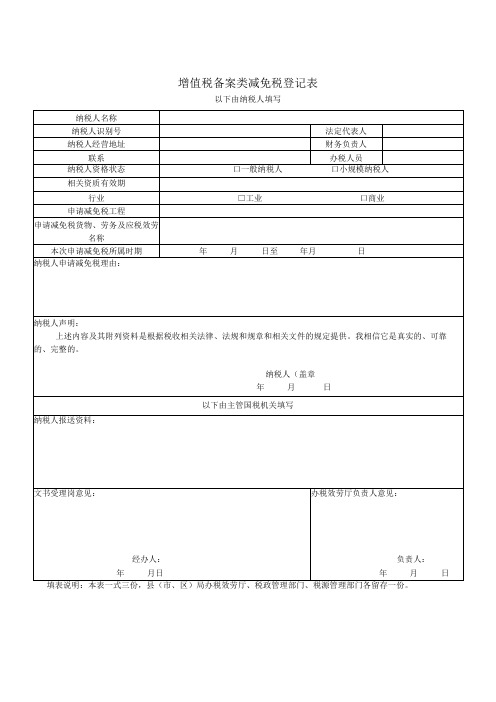

以下由纳税人填写

纳税人名称

纳税人识别号

法定代表人

纳税人经营地址

财务负责人

联系

办税人员

纳税人资格状态

口一般纳税人口小规模纳税人

相关资质有效期

行业

□工业口商业

申请减免税工程

申请减免税货物、劳务纳税人申请减免税理由:

纳税人声明:

上述内容及其附列资料是根据税收相关法律、法规和规章和相关文件的规定提供。我相信它是真实的、可靠的、完整的。

纳税人(盖章

年月日

以下由主管国税机关填写

纳税人报送资料:

文书受理岗意见:

经办人:

年月日

办税效劳厅负责人意见:

负责人:

年月日

填表说明:本表一式三份,县(市、区)局办税效劳厅、税政管理部门、税源管理部门各留存一份。

网上办税厅增值税减免明细表减免税代码对照表

01023002

台湾航运公司从事海峡两岸海上直航、 空中直航业务免征增值税优惠

01032102

合同能源管理项目免征增值税优惠 污水处理费免征增值税优惠 合同能源管理项目免征增值税优惠 撤销金融机构转让财产免征增值税优惠 黄金期货交易免征增值税优惠 上海期货保税交割免征增值税优惠 钻石交易免征增值税优惠

网上办税厅《增值税减免明细表》减

项目类型 减免项目名称 失业人员从事个体经营增值税优惠 减免性质代码 01013602

高校毕业生从事个体经营增值税优惠

01013603

失业人员再就业增值税优惠 减税项目 购置增值税税控系统专用设备抵减增值 税 购置增值税税控系统专用设备抵减增值 税 已使用固定资产减征增值税

01092310

01092311

滴灌带和滴灌管产品免征增值税优惠

01099901

特殊教育校办企业增值税优惠

01101401

图书批发、零售环节免征增值税优惠

01103220

电影产业免征增值税优惠

01103224

转制文化企业免征增值税优惠

01103225

有线电视基本收视费免征增值税优惠

01103226

铁路货车修理免征增值税优惠

—— ——

《财政部 国家税务总局关于将铁路运输和邮政 《附件3.营业税改征增值税 业纳入营业税改征增值税试点的通知》 财税〔 试点过渡政策的规定》第一 2013〕106号 条第(三)款 《财政部 国家税务总局关于农民专业合作社有 第一、二、三条 关税收政策的通知》 财税〔2008〕81号 《财政部 国家税务总局关于免征滴灌带和滴灌 管产品增值税的通知》 财税〔2007〕83号 ——

网上办税厅《增值税减免明细表》减免税代码对照表

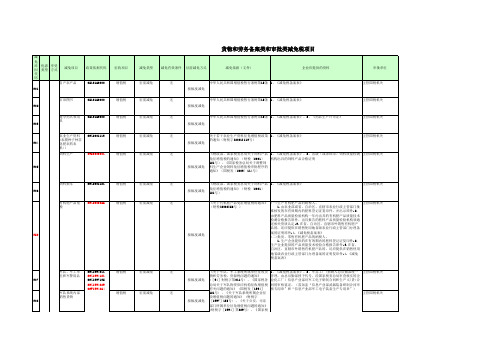

货物和劳务备案类和审批类减免税项目

货物和劳务备案类和审批类减免税项目

问题的通知》 (国税函[1999]864号)

管理,由总后勤部授予代号,经国家税务总局审查核实的企业化工厂)信息产业部对军工电子研制合同和生产(订货)合同的审核鉴证。

(需加盖“信息产业部武器装备研制合同审核专用章”和“信息产业部军工电子装备生产专用章”)

物和劳务税、资源税问题的通知》([94]财税字第011号) 、《国家税务总局关于军队物资供应机构征收增值税有关问题的通知》 (国税发[1994]121号) 、《关于军队系统所属企业征收增值税问题的通知》 (财税字

[1997]135号) 、《关于公安、司法部门所属单位征免增值税问题的通知》CSZ1994121CSZ1997135CSZ1994029GSF1994864

类

征即退

抵税。

网上办税厅增值税减免明细表减免税代码对照表

01121301

无偿援助项目免征增值税优惠

01124302

黄金交易免征增值税优惠

01129907

拍卖行拍卖免税货物免征增值税优惠

01129911

黄金交易免征增值税优惠

01129916

美国ABS船级社免征增值税优惠

01129920

邮政服务免征增值税优惠

01129926

其他

01129999

出口免税

01CKTS01

01129917

已使用固定资产减征增值税

01129924

鲜活肉蛋产品免征增值税优惠

01010503

蔬菜免征增值税优惠

01010504

救灾救济粮免征增值税优惠

01011606

随军家属就业免征增业干部就业免征增值税优惠

01011803

城镇退役士兵就业免征增值税优惠

01011804

免税项目

农村电网维护费免征增值税优惠 化肥免征增值税优惠,农膜、批发零售的种 子、种苗、化肥、农药、农机等财税〔2001 〕113号规定的优惠 农村饮水安全工程免征增值税优惠

01092303 01092304

01092309

航空公司提供飞机播洒农药服务免征增值税 优惠 农民专业合作社免征增值税优惠

《财政部 国家税务总局关于教育税收政策的通 第一条第7项 知》 财税〔2004〕39号 《财政部 国家税务总局关于延续宣传文化增值 税和营业税优惠政策的通知》 财税〔2013〕87 第二条 号 《财政部 海关总署 国家税务总局关于继续实施 支持文化企业发展若干税收政策的通知》 财税 第一条 〔2014〕85号 《财政部 国家税务总局 中宣部关于继续实施文 化体制改革中经营性文化事业单位转制为企业若 第一条第(三)、(四)项 干税收政策的通知》 财税〔2014〕84号 《财政部 海关总署 国家税务总局关于继续实施 支持文化企业发展若干税收政策的通知》 财税 第二条 〔2014〕85号 《财政部 国家税务总局关于铁路货车修理免征 增值税的通知》 财税〔2001〕54号 《财政部 国家税务总局外经贸部关于外国政府 和国际组织无偿援助项目在华采购物资免征增值 税问题的通知》 财税〔2002〕2号 ——

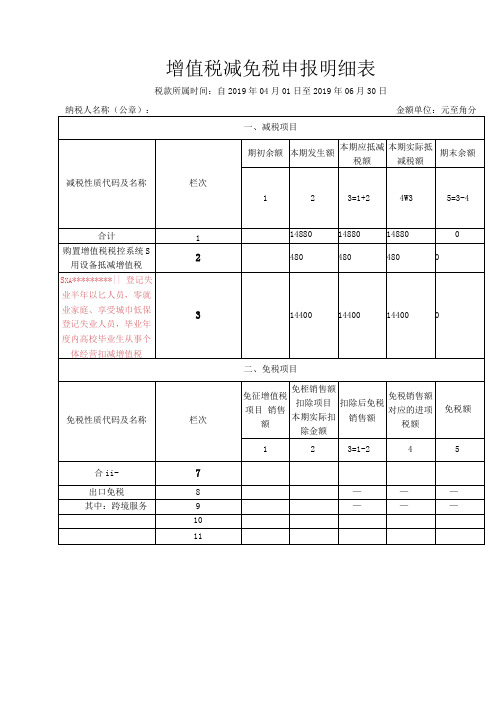

增值税减免税申报明细表【模板】

增值税减免税申报明细表税款所属时间:自2019年04月01日至2019年06月30日

填报要点:

1.“本期应纳税额减征额”栏的数额来源于《增值税减免税申报明细表》的“减税项目” 栏,根据发生的减税性质分行填列。

2.若重点群体人员为个体工商户,该纳税人最高抵减税额为14400元。

政策依据:

《关于进一步支持和促进重点群体创业就业有关税收政策的通知》(财税(2019) 22号)规定:持《就业创业证》(注明“自主创业税收政策”或“毕业年度内自主创业税收政策”)或《就业失业登记证》(注明“自主创业税收政策”)的大学毕业生,从事个体经营的,自办理个体工商户登记当月起,在3年(36个月,下同)内按每户每年12000元为限额依次扣减其当年实际应缴纳的增值税、城市维护建设税、教育费附加、地方教育附加和个人所得税,山西省按照14400元执行。

增值税备案类减免税项目 - 广东省国家税务局

主管税务机关 主管税务机关

《财政部 海关总署 国家税务总局关于支持文化企业发展若干 1、《纳税人减免税申请审批表》2、广播电影电视行政 主管税务机关

税收政策问题的通知》(财税〔2009〕31号)

国家税务总局关于有机肥产品免征增值税问题的批复》(国税函 原件;2.由肥料产品质量检验机构一年内出具的有机肥

〔2008〕1020号)、《财政部国家税务总局关于享受资源综合利 产品质量技术检测合格报告原件。出具报告的肥料产品

用增值税优惠政策的纳税人执行污染物排放标准有关问题的通知 质量检验机构须通过相关资质认定;3.在省、自治区、

1、《纳税人减免税申请审批表》 1、《纳税人减免税申请审批表》

主管税务机关 主管税务机关

《财政部国家税务总局关于支持农村饮水安全工程建设运营税收 1、《纳税人减免税申请审批表》 政策的通知》(财税〔2012〕30号

主管税务机关

销售旧货(旧货经营单 依4%征收率 《财政部 国家税务总局关于部分货物适用增值税低税率和简易 1、《纳税人减免税申请审批表》

《财政部 国家税务总局关于核电行业税收政策有关问题的通知 》财税〔2008〕38号

1、《纳税人减免税申请审批表》2、销售发票复印件 (提供原件核对)

主管税务机关

1、《纳税人减免税申请审批表》2、农民专业合作社成 主管税务机关 《财政部 国家税务总局关于农民专业合作社有关税收政策的通 员名册、合作社章程、种养规模等明细资料 知》财税〔2008〕81号

主管税务机关

《财政部国家税务总局关于增值税几个税收政策问题的通知》 1、《纳税人减免税申请审批表》 (财税字〔1994〕60号)

减免税政策代码目录

减免税政策代码目录

一、增值税减免政策

1.1 小规模纳税人增值税减免

1.2 一般纳税人增值税减免

1.3 高新技术企业增值税优惠

1.4 农产品深加工增值税优惠

1.5 其他特定行业或项目的增值税减免

二、企业所得税减免

2.1 小型微利企业所得税优惠

2.2 高新技术企业所得税优惠

2.3 节能环保企业所得税优惠

2.4 西部大开发企业所得税优惠

2.5 其他企业所得税减免政策

三、个人所得税减免

3.1 工资、薪金所得个人所得税减免

3.2 劳务报酬所得个人所得税减免

3.3 经营所得个人所得税减免

3.4 其他个人所得税减免项目

四、鲜活肉蛋产品免税

4.1 免税范围及条件

4.2 申请免税的程序及材料

4.3 免税政策的监督与管理

五、蔬菜流通环节免税

5.1 免税环节及范围

5.2 免税政策的实施与管理

5.3 免税政策对蔬菜市场的影响

六、灾后恢复重建免税

6.1 免税政策的适用范围

6.2 免税政策的申请及审批流程

6.3 免税政策的执行与监督

七、粮食企业增值税免征

7.1 免税政策的适用范围

7.2 免税政策的申请及审批流程

7.3 免税政策的执行与监督

八、自建自用住房免税

8.1 免税政策的适用范围及条件

8.2 免税政策的申请及审批流程

8.3 免税政策的执行与监督

注:以上仅为减免税政策代码目录的框架性内容,具体的政策内容、申请流程、执行标准等需参考国家相关部门发布的具体法规和政策文件。

免税政策

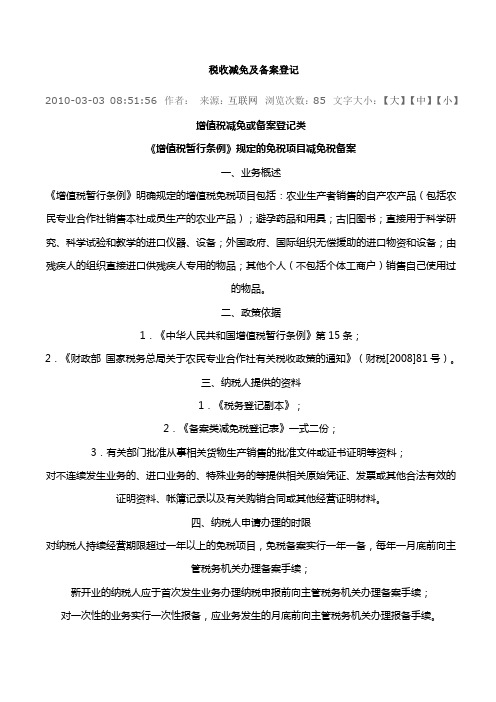

税收减免及备案登记2010-03-03 08:51:56 作者:来源:互联网浏览次数:85 文字大小:【大】【中】【小】增值税减免或备案登记类《增值税暂行条例》规定的免税项目减免税备案一、业务概述《增值税暂行条例》明确规定的增值税免税项目包括:农业生产者销售的自产农产品(包括农民专业合作社销售本社成员生产的农业产品);避孕药品和用具;古旧图书;直接用于科学研究、科学试验和教学的进口仪器、设备;外国政府、国际组织无偿援助的进口物资和设备;由残疾人的组织直接进口供残疾人专用的物品;其他个人(不包括个体工商户)销售自己使用过的物品。

二、政策依据1.《中华人民共和国增值税暂行条例》第15条;2.《财政部国家税务总局关于农民专业合作社有关税收政策的通知》(财税[2008]81号)。

三、纳税人提供的资料1.《税务登记副本》;2.《备案类减免税登记表》一式二份;3.有关部门批准从事相关货物生产销售的批准文件或证书证明等资料;对不连续发生业务的、进口业务的、特殊业务的等提供相关原始凭证、发票或其他合法有效的证明资料、帐簿记录以及有关购销合同或其他经营证明材料。

四、纳税人申请办理的时限对纳税人持续经营期限超过一年以上的免税项目,免税备案实行一年一备,每年一月底前向主管税务机关办理备案手续;新开业的纳税人应于首次发生业务办理纳税申报前向主管税务机关办理备案手续;对一次性的业务实行一次性报备,应业务发生的月底前向主管税务机关办理报备手续。

五、税务机关业务流程及承诺时限(一)业务流程纳税人申请→办税大厅受理→税源管理部门核准。

(二)承诺时限7个工作日。

其它增值税免税项目的备案一、业务概述根据《财政部国家税务总局关于促进残疾人就业税收优惠政策的通知》(财税[2007]92号)规定,下列项目免征增值税:(1)对残疾人个人提供的加工、修理修配劳务免征增值税;(2)供残疾人专用的假肢、轮椅、矫型器(包括上肢矫型器、下肢矫型器、脊椎侧弯矫型器);(3)、对各级政府及主管部门委托自来水厂(公司)随水费收取的污水处埋费。

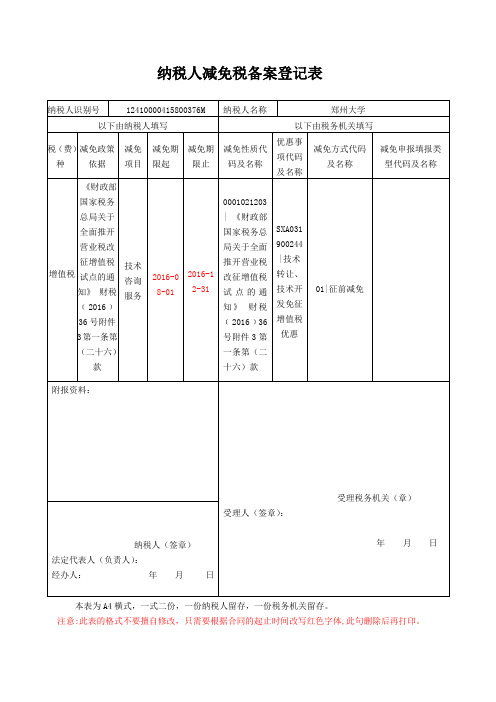

纳税人减免税备案登记表

纳税人(签章)

法定代表人(负责人):

经办人:年月日

本表为A4横式,一式二份,一份纳税人留存,一份税务机关留存。

注意:此表的格式不要擅自修改,只需要根据合同的起止时间改写红色字体,此句删除后再打印。

技术咨询服务

2016-08-01

2016-12-31

0001021203 |《财政部国家税务总局关于全面推开营业税改征增值税试点的通知》财税﹝2016﹞36号附件3第一条第(二十六)款

SXA031

900244

|技术转让、技术开发免征增值税优惠

01|征前减免

附报资料:

受理税务机关(章)

受理人(签章):

纳税人减免税备案登记表

纳税人识别号

12410000415800376M

纳税人名称

郑州大学

以下由纳税人填写

以下由税务机关填写

税(费)种

减免政策依据

减免项目

减免期限起

减免期限止

减免性质代码及名称

优惠事项代码及名称

减免方式代码

及名称

减免申报填报类型代码及名称源自增值税《财政部国家税务总局关于全面推开营业税改征增值税试点的通知》财税﹝2016﹞36号附件3第一条第(二十六)款

增值税减免税备案登记表

法人代表(或负责人)签字:

以下由税务机关填写:

收到日期:

接收人:

税务机关盖章:

注:本表一式二份:一份纳税人留存,一份主管税务机关留名称(章)

纳税人识别号

减免税类型: 免税/减征 % 货物(劳务)名称

减免税政策执行情况:

我企业销售的货物(或劳务)为

,符合

文件规定,属于增值税备案类减免税,现向税务机关备案。

纳税人备案附报资料:

本备案表是根据《国家税务总局关于印发<税收减免管理办法(试 行)>的通知》(国税发〔2005〕129号)等文件的规定填报的,我相信它 是真实的、可靠的、完整的。

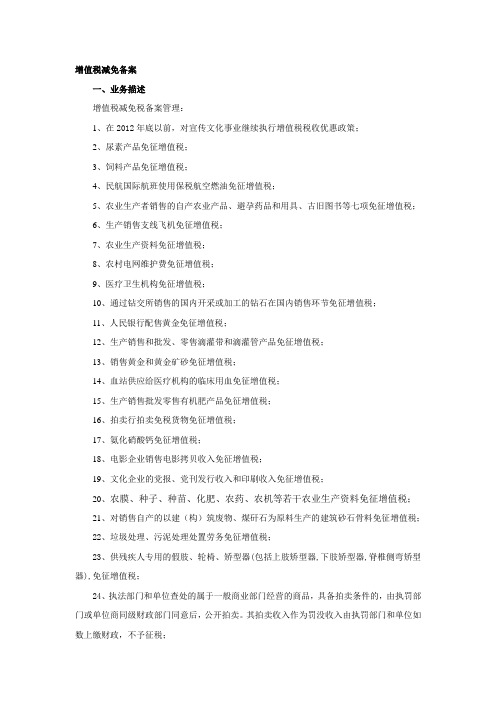

增值税减免备案

增值税减免备案一、业务描述增值税减免税备案管理:1、在2012年底以前,对宣传文化事业继续执行增值税税收优惠政策;2、尿素产品免征增值税;3、饲料产品免征增值税;4、民航国际航班使用保税航空燃油免征增值税;5、农业生产者销售的自产农业产品、避孕药品和用具、古旧图书等七项免征增值税;6、生产销售支线飞机免征增值税;7、农业生产资料免征增值税;8、农村电网维护费免征增值税;9、医疗卫生机构免征增值税;10、通过钻交所销售的国内开采或加工的钻石在国内销售环节免征增值税;11、人民银行配售黄金免征增值税;12、生产销售和批发、零售滴灌带和滴灌管产品免征增值税;13、销售黄金和黄金矿砂免征增值税;14、血站供应给医疗机构的临床用血免征增值税;15、生产销售批发零售有机肥产品免征增值税;16、拍卖行拍卖免税货物免征增值税;17、氨化硝酸钙免征增值税;18、电影企业销售电影拷贝收入免征增值税;19、文化企业的党报、党刊发行收入和印刷收入免征增值税;20、农膜、种子、种苗、化肥、农药、农机等若干农业生产资料免征增值税;21、对销售自产的以建(构)筑废物、煤矸石为原料生产的建筑砂石骨料免征增值税;22、垃圾处理、污泥处理处置劳务免征增值税;23、供残疾人专用的假肢、轮椅、矫型器(包括上肢矫型器,下肢矫型器,脊椎侧弯矫型器),免征增值税;24、执法部门和单位查处的属于一般商业部门经营的商品,具备拍卖条件的,由执罚部门或单位商同级财政部门同意后,公开拍卖。

其拍卖收入作为罚没收入由执罚部门和单位如数上缴财政,不予征税;25、从事免税品销售业务的专业公司(名单附后),对其所属免税品商店批发、调拨进口免税的货物,暂不征收增值税;26、国内定点生产企业生产的国产抗艾滋病病毒药品免征生产环节和流通环节增值税;27、债转股企业免征增值税;28、纳税人销售旧货,按照简易办法依照4%征收率减半征收增值税;29、残疾人个人提供的修理修配劳务免征增值税;30、销售使用过的固定资产;31、从事蔬菜批发、零售的纳税人销售的蔬菜免征增值税;32、增值税税控系统专用设备抵减增值税税额;33、对污水处理劳务免征增值税;34、农民专业合作社增值税优惠。

纳税人减免税备案登记表

纳税人识别号

××××××××××

纳税人名称

××××××有限公司

以下由纳税人填写

以下由税务机关填写

税(费)种

减免政策依据

减免项目

减免期限起Biblioteka 减免期限止减免性质代码及名称

优惠事项代码及名称

减免方式代码及名称

减免申报填报类型代码及名称

增值税

《财政部国家税务总局关于全面推开营业税改征增值税试点的通知》财税〔2016〕36号附件3第一条第(二十六)款

4.科技主管部门审核意见证明文件

受理税务机关(章)

受理人(签章):

年月日

纳税人(签章)

法定代表人(负责人):张××

经办人:王×××年×月×日

本表为A4横式,一式二份,一份纳税人留存,一份税务机关留存。

专业技术服务

×年×月×日

×年×月×日

0001021203|《财政部国家税务总局关于全面推开营业税改征增值税试点的通知》财税〔2016〕36号附件3第一条第(二十六)款

SXA031900244|技术转让、技术开发免征增值税优惠

附报资料:

1.纳税人减免税备案登记表

2.技术转让合同(技术开发合同)

3.技术转让合同复印件(技术开发合同复印件)

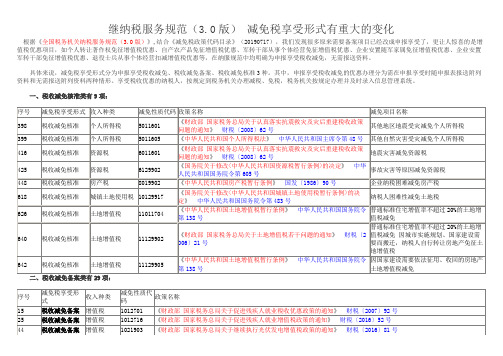

继纳税服务规范(3.0版) 减免税享受形式有重大的变化

根据《全国税务机关纳税服务规范(3.0版)》,结合《减免税政策代码目录》(20190717),我们发现很多原来需要备案项目已经改成申报享受了,更让人惊喜的是增值税优惠项目,如个人转让著作权免征增值税优惠、自产农产品免征增值税优惠、军转干部从事个体经营免征增值税优惠、企业安置随军家属免征增值税优惠、企业安置军转干部免征增值税优惠、退役士兵从事个体经营扣减增值税优惠等,在纳服规范中均明确为申报享受税收减免,无需报送资料。

92

税收减免备案

增值税

1081520

《财政部 国家税务总局关于黄金期货交易有关税收政策的通知》财税〔2008〕5号

103

税收减免备案

增值税

1083916

《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》财税〔2016〕36号

162

税收减免备案

增值税

1103234

《财政部 税务总局关于延续动漫产业增值税政策的通知》财税〔2018〕38号

630

税收减免备案

土地增值税

11052501

《财政部 国家税务总局关于中国邮政集团公司邮政速递物流业务重组改制有关税收问题的通知》财税〔2011〕116号

178

税收减免备案

增值税

1129901

《财政部 国家税务总局关于铂金及其制品税收政策的通知》财税〔2003〕86号

362

税收减免备案

企业所得税

4081524

《财政部 税务总局 国家发展改革委 商务部关于扩大境外投资者以分配利润直接投资暂不征收预提所得税政策适用范围的通知》财税〔2018〕102号

404

625

税收减免备案

减免税项目及代码

5 污水处理劳务

01 增值税

6

对销售自产的以建(构)筑废物、煤矸石为原料生产的建筑砂 石骨料免征增值税

01 增值税

7 对垃圾处理、污泥处理处置劳务免征增值税

01 增值税

黄金生产和经营单位销售黄金(不含成色为AU9999、AU9995 8 、AU999、AU995,规格为50克、100克、1公斤、3公斤、12 01 增值税

01 增值税

39 除豆粕外的其他粕类饲料产品免征增值税

01 增值税

40 饲用鱼油

01 增值税

41 矿物质微量元素舔砖

01 增值税

01010020 农业生产资 料免征增值税

01010020 农业生产资 料免征增值税

01010020 农业生产资 料免征增值税

01010020 农业生产资 料免征增值税

01010031 生产销售和 批发、零售滴灌带和滴 灌管产品免征增值税

01010035 血站供应给 医疗机构的临床用血免 征增值税

01010052 抗艾滋病病 毒药品免征增值税

52 向社会收购的古旧图书

01 增值税

广播电影电视行政主管部门(包括中央、省、地市及县级)按

53

照各自职能权限批准从事电影制片、发行、放映的电影集团公 司(含成员企业)、电影制片厂及其他电影企业取得的销售电

23 农膜

01 增值税

24

生产销售的除硝酸铵以外的氮肥、磷肥以及以免税化肥为主要 原料的复混肥

01 增值税

生产含硝态氮的复合肥(俗称硝基复合肥)的中间产品熔融态 氮肥属于氮肥的一种,在此基础上生产的硝基复合肥,应根据 25 财税〔2001〕113号文件中免税化肥成本占该硝基复合肥原料中 01 增值税 全部化肥成本的比重是否高于70%的规定,确定其是否属于免税 的复合肥

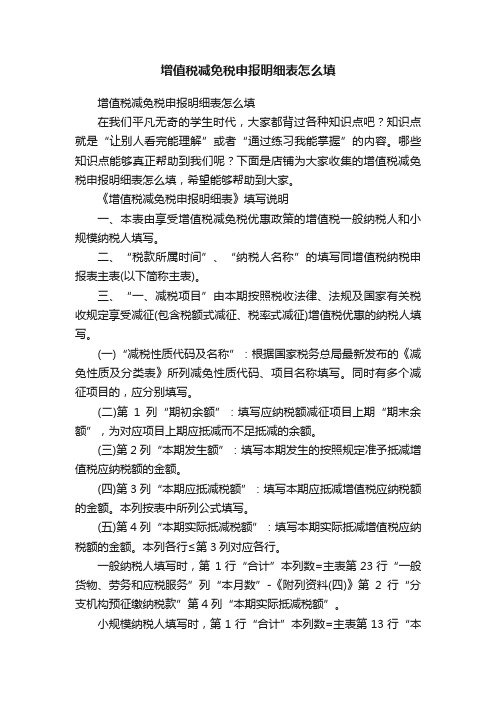

增值税减免税申报明细表怎么填

增值税减免税申报明细表怎么填增值税减免税申报明细表怎么填在我们平凡无奇的学生时代,大家都背过各种知识点吧?知识点就是“让别人看完能理解”或者“通过练习我能掌握”的内容。

哪些知识点能够真正帮助到我们呢?下面是店铺为大家收集的增值税减免税申报明细表怎么填,希望能够帮助到大家。

《增值税减免税申报明细表》填写说明一、本表由享受增值税减免税优惠政策的增值税一般纳税人和小规模纳税人填写。

二、“税款所属时间”、“纳税人名称”的填写同增值税纳税申报表主表(以下简称主表)。

三、“一、减税项目”由本期按照税收法律、法规及国家有关税收规定享受减征(包含税额式减征、税率式减征)增值税优惠的纳税人填写。

(一)“减税性质代码及名称”:根据国家税务总局最新发布的《减免性质及分类表》所列减免性质代码、项目名称填写。

同时有多个减征项目的,应分别填写。

(二)第1列“期初余额”:填写应纳税额减征项目上期“期末余额”,为对应项目上期应抵减而不足抵减的余额。

(三)第2列“本期发生额”:填写本期发生的按照规定准予抵减增值税应纳税额的金额。

(四)第3列“本期应抵减税额”:填写本期应抵减增值税应纳税额的金额。

本列按表中所列公式填写。

(五)第4列“本期实际抵减税额”:填写本期实际抵减增值税应纳税额的金额。

本列各行≤第3列对应各行。

一般纳税人填写时,第1行“合计”本列数=主表第23行“一般货物、劳务和应税服务”列“本月数”-《附列资料(四)》第2行“分支机构预征缴纳税款”第4列“本期实际抵减税额”。

小规模纳税人填写时,第1行“合计”本列数=主表第13行“本期应纳税额减征额”“本期数”。

(六)第5列“期末余额”:按表中所列公式填写。

四、“二、免税项目”由本期按照税收法律、法规及国家有关税收规定免征增值税的纳税人填写。

仅享受小微企业免征增值税政策或未达起征点的小规模纳税人不需填写,即小规模纳税人申报表主表第9栏“其他免税销售额”“本期数”无数据时,不需填写本栏。

增值税减免税申报明细表怎么填

增值税减免税申报明细表怎么填增值税减免税申报明细表怎么填2015年最新《增值税减免税申报明细表》下载。

近日,国家税务总局发布《关于调整增值税纳税申报有关事项的公告》(国家税务总局公告2015年第23号),为准确掌握纳税人享受增值税减免税优惠政策情况,国家税务总局对增值税纳税申报有关事项进行了调整。

下面是yjbys店铺为大家带来的增值税减免税申报明细表怎么填的知识,欢迎阅读。

《增值税减免税申报明细表》填写说明一、本表由享受增值税减免税优惠政策的增值税一般纳税人和小规模纳税人填写。

二、“税款所属时间”、“纳税人名称”的填写同增值税纳税申报表主表(以下简称主表)。

三、“一、减税项目”由本期按照税收法律、法规及国家有关税收规定享受减征(包含税额式减征、税率式减征)增值税优惠的纳税人填写。

(一)“减税性质代码及名称”:根据国家税务总局最新发布的《减免性质及分类表》所列减免性质代码、项目名称填写。

同时有多个减征项目的,应分别填写。

(二)第1列“期初余额”:填写应纳税额减征项目上期“期末余额”,为对应项目上期应抵减而不足抵减的余额。

(三)第2列“本期发生额”:填写本期发生的按照规定准予抵减增值税应纳税额的金额。

(四)第3列“本期应抵减税额”:填写本期应抵减增值税应纳税额的金额。

本列按表中所列公式填写。

(五)第4列“本期实际抵减税额”:填写本期实际抵减增值税应纳税额的金额。

本列各行≤第3列对应各行。

一般纳税人填写时,第1行“合计”本列数=主表第23行“一般货物、劳务和应税服务”列“本月数”-《附列资料(四)》第2行“分支机构预征缴纳税款”第4列“本期实际抵减税额”。

小规模纳税人填写时,第1行“合计”本列数=主表第13行“本期应纳税额减征额”“本期数”。

(六)第5列“期末余额”:按表中所列公式填写。

四、“二、免税项目”由本期按照税收法律、法规及国家有关税收规定免征增值税的纳税人填写。

仅享受小微企业免征增值税政策或未达起征点的小规模纳税人不需填写,即小规模纳税人申报表主表第9栏“其他免税销售额”“本期数”无数据时,不需填写本栏。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

《增值税备案类减免税登记表》

财税[2001]121号、国税函[2004]884号、国税函[2010]75号

9

农业生产资料

农膜;生产销售的除尿素以外的氮肥、除磷酸二铵以外的磷肥以及免税化肥为主要原料的复混肥;批发和零售的种子、种苗、化肥、农药、农机,免征增值税。

长期

《增值税备案类减免税登记表》

财税[2001]113号; 国税函[2009]430号; 财税[2002]89号

财税〔2009〕105号、财税〔2009〕34号

19

电影拷贝

广播电影电视行政主管部门(包括中央、省、地市及县级)按照各自职能权限批准从事电影制片、发行、放映的电影集团公司(含成员企业)、电影制片厂及其他电影企业取得的销售电影拷贝收入,免征增值税。

2009年1月1日至2013年12月31日

《增值税备案类减免税登记表》

25

特定建材产品

生产原料中掺兑废渣比例不低于30%的特定建材产品。特定建材产品,是指砖(不含烧结普通砖)、砌块、陶粒、墙板、管材、混凝土、砂浆、道路井盖、道路护栏、防火材料、耐火材料、保温材料、矿(岩)棉。

长期

《增值税备案类减免税登记表》、《资源综合利用认定证书》。

财税[2008]156号

26

自产的建筑砂石骨料

财税〔2009〕31号

20

党校办企业

党校办企业生产的应纳税货物,凡用于本校教学科研方面的,免征增值税。

长期

《增值税备案类减免税登记表》、县级(含)以上党委正式批准成立的党校所办企业的证明材料。

财税[1995]93号

21

非营利性医疗机构

与医疗服务有关的提供药品、医用材料器具,免征增值税;对非营利性医疗机构自产自用的制剂,免征增值税。

38

中国信达资产管理公司、中国华融资产管理公司、中国长城资产管理公司和中国东方资产管理公司销售抵贷资产

长期

《增值税备案类减免税登记表》、湖北省饲料质量监督检验站或湖北省产品质量监督检验研究院出具的饲料产品合格证明。

国税函[2004]884号、财税[2001]121号、国税函[2010]75号、湖北省国家税务局公告[2011]14号

8

饲料企业(流通)

单一大宗饲料、混合饲料、配合饲料、复合预混料、浓缩饲料,免征增值税。

长期

《增值税备案类减免税登记表》、《执业登记证》。

财税[2000]42号

22

营利性医疗机构

自产自用的制剂,免征增值税。

自其取得执业登记之日起,3年内

《增值税备案类减免税登记表》、《执业登记证》。

财税[2000]42号

23

疾病控制机构和妇幼保健机构等卫生机构

对疾病控制机构和妇幼保健机构等卫生机构按照国家规定的价格取得的卫生服务收入(含疫苗接种和调拨、销售收入),免征各项税收。

对销售自产的以建(构)筑废物、煤矸石为原料生产的建筑砂石骨料免征增值税。生产原料中建(构)筑废物、煤矸石的比重不低于90%。其中以建(构)筑废物为原料生产的建筑砂石骨料应符合《混凝土用再生粗骨料》(GB/T 25177-2010)和《混凝土和砂浆用再生细骨料》(GB/T 25176-2010)的技术要求;以煤矸石为原料生产的建筑砂石骨料应符合《建筑用砂》(GB/T 14684-2001)和《建筑用卵石碎石》(GB/T 14685-2001)的技术要求。

经营性文化事业单位

党报、党刊将其发行、印刷业务及相应的经营性资产剥离组建的文化企业,自注册之日起所取得的党报、党刊发行收入和印刷收入,免征增值税。

2009年1月1日至2013年12月31日

1、《增值税备案类减免税登记表》;2、转制方案批复函;3、企业工商营业执照;4、整体转制前已进行事业单位法人登记的,需提供同级机构编制管理机关核销事业编制、注销事业单位法人的证明;5、同在职职工签订劳动合同、按企业办法参加社会保险制度的证明;5、引入非公有资本和境外资本、变更资本结构的,需出具相关部门的批准函。

长期

《增值税备案类减免税登记表》

财税[2011]137号

14

边销茶

对边销茶生产企业销售自产的边销茶及经销企业销售的边销茶免征增值税。

2011年1月1日起至2015年12月31日

《增值税备案类减免税登记表》

财税[2011]89号

15

向农村居民提供生活用水

对饮水工程运营管理单位向农村居民提供生活用水取得的自来水销售收入,免征增值税。

长期

《增值税备案类减免税登记表》、农民专业合作社成员名册、合作社章程。

财税[2008]81号

3

国有粮食购销企业

承担粮食收储任务的国有粮食购销企业销售的粮食,免征增值税。

长期

《增值税备案类减免税登记表》、 1.国有中央粮食购销企业应提供《中央储备粮存储资格证书》、中国储备粮管理总公司湖北分公司(或与农发行、湖北省粮食局联合)下发的粮食收储、临时储备粮、最低收购价粮批复文件; 2.国有地方粮食购销企业应提供湖北省粮食局下发的粮食收储、临时储备粮、最低收购价粮批复文件。

2011年1月1日至2015年12月31日

《增值税备案类减免税登记表》

财税[2012]30号

16

滴灌带和滴灌管产品

纳税人生产销售和批发、零售滴灌带和滴灌管产品,免征增值税。

长期

《增值税备案类减免税登记表》;生产滴灌带和滴灌管产品的纳税人申请办理免征增值税时,应向主管税务机关报送由产品质量检验机构出具的质量技术检测合格报告,出具报告的产品质量检验机构须通过省以上质量技术监督部门的相关资质认定。批发和零售滴灌带和滴灌管产品的纳税人申请办理免征增值税时,应向主管税务机关报送由生产企业提供的质量技术检测合格报告。

长期

《增值税备案类减免税登记表》、建设项目的环评报告。

财税[2011]115号

33

支线飞机

对生产销售的支线飞机(包括运十二、运七系列、运八、运五飞机),免征增值税。

长期

《增值税备案类减免税登记表》

财税字[2000]51号

34

铁路货车修理业务

对铁路系统内部单位为本系统修理货车的业务,免征增值税。

长期

《增值税备案类减免税登记表》、为铁路系统内部单位的证明。

财税[2008]156号

29

翻新轮胎

翻新轮胎免征增值税。翻新轮胎应当符合GB7037—2007、GB14646—2007或者HG/T3979—2007规定的性能指标,并且翻新轮胎的胎体100%来自废旧轮胎。

长期

《增值税备案类减免税登记表》、《资源综合利用认定证书》、符合GB7037—2007、GB14646—2007或者HG/T3979—2007规定的性能指标的证明。

10

磷酸二铵产品

生产销售的磷酸二铵产品,免征增值税。

长期

《增值税备案类减免税登记表》

财税[2007]171号

11

尿素产品

国内企业生产销售的尿素产品,免征增值税。

自2005年7月1日起

《增值税备案类减免税登记表》

财税[2005]87号

12

有机肥

纳税人生产销售和批发、零售的有机肥料、有机-无机复混肥料和生物有机肥,免征增值税。

长期

《增值税备案类减免税登记表》、中国人民银行依法决定撤销金融机构及其分设于各地的分支机构的文件。

财税[2003]141号

37

国有商业银行划转资产

财政部从国有商业银行无偿划转了部分资产给金融资产管理公司,作为其组建时的资本金。

长期

《增值税备案类减免税登记表》、财政部核定资产划转数额。

财税[2003]21号

长期

《增值税备案类减免税登记表》

中华人民共和国国务院令第538号、 国税函[2010]97号、国家税务总局公告2010年第17号

2

农民专业合作社

依照《中华人民共和国农民专业合作社法》规定设立和登记的农民专业合作社,销售本社成员生产的农业产品,视同农业生产者销售自产农业产品免征增值税;向本社成员销售的农膜、种子、种苗、化肥、农药、农机,免征增值税。

财税[2007]83号

17

新华书店

对县及县以下新华书店和农村供销社在本地销售的出版物免征增值税。对新华书店组建的发行集团或原新华书店改制而成的连锁经营企业,其县及县以下网点在本地销售的出版物,免征增值税。

2011年1月1日起至2012年12月31日

《增值税备案类减免税登记表》

财税〔2011〕92号

18

长期

《增值税备案类减免税登记表》

国税发[2001]131号

6

有政府储备食用植物油销售的企业

政府储备食用植物油销售业务,免征增值税。

长期

《增值税备案类减免税登记表》;政府储备食用植物油证明材料。

财税字[1999]198号

7

饲料企业(生产)

单一大宗饲料、混合饲料、配合饲料、复合预混料Байду номын сангаас浓缩饲料,免征增值税。

财税[2008]156号

30

污水处理劳务

将污水加工处理后符合GB18918—2002有关规定的水质标准的业务,免征增值税。

长期

《增值税备案类减免税登记表》、污水加工处理后符合GB18918—2002有关规定的水质标准的证明。

财税[2008]156号

31

污水处理费

对各级政府及主管部门委托自来水厂(公司)随水费收取的污水处理费,免征增值税

长期

《增值税备案类减免税登记表》、《执业登记证》。

财税[2000]42号

24

血站供应给医疗机构的临床用血

对血站供应给医疗机构的临床用血免征增值税。

长期

《增值税备案类减免税登记表》、国务院或省级人民政府卫生行政部门批准的,从事采集、提供临床用血,不以营利为目的的公益性组织批文。

财税[1999]264号