次级房贷风暴

2008年美国金融危机

美国金融危机始,美联储作出反应,向金融体系注入流动性以增加市场信心,美国股市也得以在高位维持,形势看来似乎不是很坏。

然而,被迫接管“两房”,以表明政府应对危机的决心。

但接踵而来的是:总资产高达1.5万亿美元的世界两大顶级投行雷曼兄弟和美林也难以为继美国政府在选择接管AIG以稳定市场的同时却对其他金融机构“爱莫能助”。

房利美,即联邦国民抵押贷款协会,成立于1938年,是最大的“美国政府赞助企业”,从事金融业务,用以扩大资金在二级并让购房者能够获得资金支持。

货币政策。

M2过高而M1过低,表明投资过热、需求不旺,有危机风险;M1过高M2过低,表明需求强劲、投资不足,有涨价风险。

而2008年全年美国通货膨胀率仅为0.1%,创下自1954年以来的最低水平。

由于全球性经济危机的冲击,国际商品价格一路骤降,而这成为全球性通货膨胀转为通货紧缩的关键原因一、中美通胀差异通货膨胀- 通货膨胀, 是一种货币现象, 纸币的发行量必须以流通中所需要的数量为限度,如果纸币发行过多,引起纸币贬值,物价就会上涨。

在封闭经济条件下, 两轮量化宽松货币政策一定会增加美国的流动性, 但从表一中可以看出, 美国的通胀率并没有随着货币的超发而大幅上升。

事实上美国国内的货币供给量并不是特别高,没有出现新兴市场国家的高通胀现象。

2009年, 美国M2 全年为8529 亿美元,2010 年为8816 亿美元, 同比增长3.365%,GDP 同比增长2.9%,CPI 同比增长 1.366%,M2 增长率-GDP 增长率等于0.465%, 说明美国没有出现国内流动性泛滥以及通货膨胀。

由此可见美国仍处于一个低通胀预期中。

根据美国劳工部数据,2012 年9 月美国CPI 同比增长 2.0%,环比增长0.6%, 其中, 食品和能源商品价格指数涨幅占总涨幅的2/3 以上。

平均时薪增长了0.3%,零售额同比增长了1.1%,GDP 增长率为2%。

以上各种数据显示,美国经济正朝着复苏的积极面转向,没有出现通货膨胀压力。

美国次贷危机

一、美国次贷危机的背景本小组认为在次贷危机发生前,世界经济持续较快增长,近几年来,世界经济增长速度持续高于预期。

国际货币基金组织于2006年9月份公布的《世界经济展望》报告,分别将2006年和2007年的世界经济增长预测从4.9%和4.7%上调为5.1%和4.9%,均上调了0.2个百分点。

照此计算,从2003年开始,世界经济增长速度将连续五年达到4%以上,平均增速接近4.7%。

在(一)次贷危机发生前世界经济的主要热点问题1、第一, 全球石油价格将继续维持在高位。

我们知道2005 年全球石油价格的涨幅和绝对水平创下了过去几年的新高, 最高超过了每桶70美元。

虽然目前有所回落, 但仍维持在每桶60 美元左右。

年, 预计这种比较高的石油价格, 将会持续下去, 总体水平虽比年有所下降, 但仍将继续维持在高位。

由于石油价格长期维持在高位,1.利率全面上升。

2006年全球利率呈现全面上升态势。

英、美、澳大利亚和新西兰等发达国家是最早进入此轮升息周期者。

欧元区经济复苏的基础日益稳固,而通胀率却长期高于欧洲央行设定的2%通胀目标的上限。

因此,欧洲央行连续五次加息25个基点至基准利率3.25%。

日本央行于2006年3月9日宣布结束实行了五年之久的定量宽松货币政策,并于7月14日将基准利率提高到0.25%,结束了零利率政策。

美国经济从2006年4月中旬到6月初仍保持较快扩张,但随后增速减缓,同时房地产市场降温明显。

更为重要的是,通胀始终保持在温和可控的状态下和失业持续保持在低位是此轮美国经济稳定较快增长的重要基础因素,然而,在利率不断升高的情况下通胀压力依然存在。

目前美国利率调整已经达到前期确定的5%~5.5%的中性目标,在私人投资率持续过低和经济发展不平衡不断加剧的背景下,低增长与通胀风险依旧,使美联储处于困难的决策阶段。

过度紧缩有使美国经济增速大幅下降的可能,也会使全球利率水平进一步上升,不利于世界经济稳定增长。

2008年次贷危机的原因

次级房贷危机爆发的偶然性中孕育着自身的必然性,原因有以下几点。

(1) 贷款机构之间盲目降低贷款条件,恶性竞争,埋下了危机的种子。

为了能在激烈的竞争中不断扩大市场份额,许多放贷机构调低了针对所有借款人的信用门槛。

不少放贷机构开始向一些信用等级较低的借贷人推出次级抵押贷款。

一些次级贷款公司受利益驱使,开始了更加激进的信贷扩张,甚至推出“零首付”、“零文件”等贷款方式,不查收入、不查资产,贷款人可以在没有资金的情况下购房,仅需声明其收入情况,而无须提供任何有关偿还能力的证明。

一些放贷公司甚至编造虚假信息使不合格借贷人的借贷申请获得通过。

在这种情况下,本来不可能借到钱或者借不到那么多钱的“边缘贷款者”,也被蛊惑进来。

(2) 房地产市场膨胀过后持续降温,购房者难以将房屋出售或者通过抵押获得新的融资。

自2000年美国经济不景气时起,布什政府用低利率再配合减税措施,鼓励大家购房,从而逐步带动了一波以房价为主的持续上涨的资产市场。

2000~2006年,全美房价上涨了80%,涨幅为历史之最。

但从2006年开始,美国房地产市场逐步出现降温迹象,房屋价格开始持续走低。

在房地产价格不断攀升的时候,放贷机构和借款人以为,如果出现还贷困难,借款人只需出售房屋或进行抵押再融资就可以了。

但事实上,一旦整个住房市场存在降价预期,借款人很难再将自己的房屋卖出去,房屋价值也可能下跌到不足以偿还剩余贷款的地步。

而逾期还款和丧失抵押品赎回权的情况一旦大幅增加,次级抵押贷款市场就可能发生严重震荡,并波及整个房贷市场。

(3) 持续不断的加息,加重了购房者的还贷负担。

在美国经济出现衰退以后,美联储的降息力度很大,从而刺激了消费者的借钱欲望。

但从2004年6月到2006年6月间美联储连续17次调高利率水平,基准利率从1%调到5.25%,导致以浮动利率为主的次级抵押贷款利率不断提高,借款人的还款负担逐渐加重,还款压力迅速增大。

在不堪重负的情形下,违约现象大量出现。

次级房贷风暴对台湾银行业金融预警模型的影响

次级房贷风暴对台湾银行业金融预警模型的影响摘要:本文以研究于次级房贷风暴中,台湾银行业金融预警模型系统之运用,研究目的为建立台湾银行金融预警模型,提供主管机关更多监管银行讯息的参考,模型以中央银行提供之数据,使用二种统计分析(线性回归分析与非线性probit分析)之交叉比对,检验在实证模型中的要因是否符合假设。

经由实证结果,不论于金控银行或新旧银行,本研究得知:[逾放比]与[利率敏感性缺口/净值]均为金融预警模型之重要指针,而[税前纯益/员工人数]及[放款成长率]为次级重要指标,以侦测于次级房贷风暴中,金融危机发生的预警可能性。

关键词:次级房贷风暴;银行业;金融预警;线性回归分析;非线性probit分析中图分类号:f832.3文献标识码:a文章编号:1001-828x(2011)02-0169-03前言次级房贷风暴于2008年下半年起始,其间雷曼兄弟倒闭,引起银行财务风险之危机,各国银行遭受次级房贷风暴之损失巨大,银行业是吸收大众存款从事资金贷放的行业,并提供经济发展所需信用,担任资本社会之资金收付的特性。

因此需建立金融预警之模型,以降低信用风险。

财务比率常为台湾外学界或业界使用于建构财务危机之预警模式,美国纽约大学教授ahman(1968)利用fisher(1936)提出之区别模型运用在财务管理上,并采用逐步多元回归分析法建立财务预警模型,建构该模式的考虑重点在于该类变量除了可以真正体现企业或银行的实际经营状况与未来营运趋势之外,财务比例或数据的相关变量也是目前许多金融机构用来评量企业征信与授信准则之依据。

处于金融危机中,银行业有可能倒闭,并造成对纳税投资人的资金损害,于债权使用上,原金融预警之模型已无法确定于金融危机中,跨业经营之银行于经济上带来的一个大的风险,因此,建立一个金融危机中,台湾银行业之金融预警模型实刻不容缓。

本研究收集金融预警的文献,建立出财务预警之模型,财务比例数据之来源(依caelgs原则来划分),来源为央行提供各期的金融统计季刊,目的于利用各大银行公开的财务比例数据,由现在或过去资料来预测未来,作为金融预警的讯号。

美国次贷危机

主要原因

• 一、为推动经济增长,鼓励寅吃卯粮、疯 狂消费。 自由主义经济学理论历来重视通过消费促 进生产和经济发展。亚当斯密称“消费是 所有生产的唯一归宿和目的”。熊彼特认 为资本主义生产方式和消费方式“导源于 一种以城市享乐生活为特征的高度世俗 化”,也就是说,他们认为奢侈消费在表 面上促进了生产。 •

经验教训

• 第一,适度的金融自由化,有利于金融市场的创新。任何事情都有一 个度,如果太过放纵市场,完全奉行自由主义政策,政府不加干预, 就会缺失监管,引发市场的无序和混乱。 • 第二,次贷资产的证券化意味着基础资产信用状况不足,容易受到市 场因素变化的影响。 • 第三,住房抵押资产的证券化有利于长期信贷资产的信用风险得到交 易,实现流动性。 • 第四, CDS为次贷资产证券化提供了信用风险缓释,但是巨量的CDS 发行,使得CDS发行方信用下降,CDS的风险缓释功能下降。 • 第五,表外资产的表内化,有利于金融监管,也有利于提高金融机构 的风险拨备,提高风险抵御能力。而CDS发行方的诸多资产表外化, 使得监管层、投资者、评级机构难以准确把握金融机构的信用风险。

次贷危机的核心内容:次级房地产抵押债款债券

危机的起源

借贷过程

次贷危机导致的后果

美国次贷危机的原因

• 对于美国金融危机的发生,一般看法都认为,这场危机主要是金融监 管制度的缺失造成的,华尔街投机者钻制度的空子,弄虚作假,欺骗 大众。这场危机的一个根本原因在于美国近三十年来加速推行的新自 由主义经济政策。 • 所谓新自由主义,是一套以复兴传统自由主义理想,以减少政府对经 济社会的干预为主要经济政策目标的思潮。美国新自由主义经济政策 开始于上世纪80年代初期,其背景是70年代的经济滞胀危机,内容主 要包括:减少政府对金融、劳动力等市场的干预,打击工会,推行促 进消费、以高消费带动高增长的经济政策等。

2007年美国次贷危机发生的原因

2007年美国次贷危机发生的原因金投股票讯,美国次贷危机(subprime crisis)又称次级房贷危机,也译为次债危机。

它是指一场发生在美国,因次级抵押贷款机构破产、投资基金被迫关闭、股市剧烈震荡引起的金融风暴。

它致使全球主要金融市场出现流动性不足危机。

美国“次贷危机”是从2006年春季开始逐步显现的。

2007年8月开始席卷美国、欧盟和日本等世界主要金融市场。

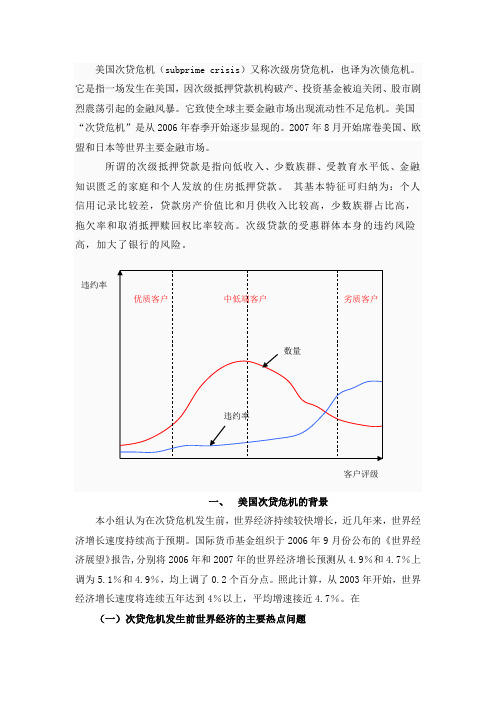

次贷危机现已经成为国际上的一个热点问题。

杠杆许多投资银行为了赚取暴利,采用20-30倍杠杆(Leverage)操作,假设一个银行A自身资产为30亿,30倍杠杆就是900亿。

也就是说,这个银行A以30亿资产为抵押去借900亿的资金用于投资,假如投资盈利5%,那么A就获得45亿的盈利,相对于A自身资产而言,这是150%的暴利。

反过来,假如投资亏损5%,那么银行A赔光了自己的全部资产还欠15亿。

CDO合同由于杠杆操作高风险,所以按照正常的规定,银行不进行这样的冒险操作。

所以就有人想出一个办法,把杠杆投资拿去做“保险”。

这种保险就叫CDO(Collateralized Debt Obligation)。

比如,银行A为了逃避杠杆风险就找到了机构B。

机构B可能是另一家银行,也可能是保险公司,诸如此类。

A对B说,你帮我的贷款做违约保险怎么样,我每年付你保险费5千万,连续10年,总共5亿,假如我的投资没有违约,那么这笔保险费你就白拿了,假如违约,你要为我赔偿。

A想,如果不违约,我可以赚45亿,这里面拿出5亿用来做保险,我还能净赚40亿。

如果有违约,反正有保险来赔。

所以对A而言这是一笔只赚不赔的生意。

B是一个精明的人,没有立即答应A的邀请,而是回去做了一个统计分析,发现违约的情况不到1%。

如果做100家的生意,总计可以拿到500亿的保险金,如果其中一家违约,赔偿额最多不过50亿,即使两家违约,还能赚400亿。

A,B双方都认为这笔买卖对自己有利,因此立即拍板成交,皆大欢喜。

美国次贷危机

次风暴之鉴

国际观察家在分析此次金融风暴时普遍认为,美联储长期执行低利率政策、衍生品市场脱离实体经济太远、金 融文化仍有欠提高,乃是此次金融动荡的三大原因。其中尤以第一条为甚。 衍生品市场链条过长,而基本面被忽略,也使风险不断放大。美国的次级抵押信贷本始于房屋的实际需求,但 又被层层衍生成不同等级的资金提供者的投资品种。而次级按揭客户的偿付保障与客户的还款能力相脱节,更 多地基于房价不断上涨的假设。在房屋市场火爆时,银行得到了高额利息收入,金融机构对房贷衍生品趋之若 鹜。一旦房地产市场进入下行周期,则违约涌现,危机爆发。因链条过长,市场的自我约束和外部监管都变得 相当困难;因中间环节多为“别人的钱”,局中人的风险意识相当淡薄。长链条固然广泛分散了风险,但危机 爆发后的共振效应可能更为惨烈。 次贷风暴还表明,纵使在美国这样金融业高度发达的国家,大众层面的金融文化仍有待提高。种种报道表 明,在美国申请次级抵押的信贷者中,许多人甚至不知何为复利,亦不会计算未来按揭成本,但仍然兴致勃勃 申请了自己本无力偿还的房贷,住进自己本无力购买的房屋。如此行事者大有人在,然而,大众性癫狂永远无 法战胜市场涨跌无常的铁律,泡沫的突然破裂必然会给经济社会带来巨大的创痛,首当其冲者正是误入泡沫丛 中的弱势群体。 此轮次贷风暴还对现有美国金融体制提出了诸多挑战。可以想见,从长远计,危机必然成为市场革旧布新 的重大契机。而美国监管当局应对危机的举措,也当在治标与治本的双重意义上给予更多关注和解读。7月18 日,美联储主席伯南克在美国国会作证时已对这些举措作了详尽阐述。其核心是保护市场正常运行,主要手段 有二:一是法治,修订旧法,颁布新规;二是信息披露,打击金融机构向购房者、债券投资者欺诈兜售的行为。 另一方面,布什在其8月31日讲话中宣布,联邦住房机构将为那些陷入困境的贷款者提供担保,使其以优惠利 率获得融资;并表示,政府的工作是帮助购房者,而不是救援投机者,也不是救援那些明知没有能力仍然购房 的人。市场指数涨跌并未成为“监管指南”,市场玩家意志无法左右货币当局,正体现了“政府远离华尔街” 的基本原则。 今年是亚洲金融危机十周年。《财经》曾于6月下旬出版前马来西亚央行高级官员及香港证监会前主席沈联涛 先生有关专著,用意即在从邻人血泪中吸取经验教训。相较亚洲金融危机,此次全球次贷风暴对中国既为再度 警醒,又在时间和案例的层面更具贴近性。由人民币的巨大升值压力为本,中国面对的资产泡沫只会更为庞大, 中国房地产市场和股市风险估值过低、风险防范缺失已是不争的事实。无论今天的“理论者”如何以“新兴市 场”、“人口红利”等种种说法自我宽慰,清醒者没有理由不考虑未来的风险代价,未雨绸缪已再不可拖延。 不独如此,随着6000亿元特别国债发行,中国外汇投资大规模出海蓄势待发。次贷风暴警示对于未来“走出去” 的战略安排亦是意味深远。

美国次贷危机

-

感谢您的聆听

美国次贷危机

低信贷标准:在次贷危机前,美国银 行业对房贷采取了过于宽松的信贷政 策,使得大量信用记录较差、还款能 力不足的借款人获得了房屋贷款。ቤተ መጻሕፍቲ ባይዱ 些次级按揭贷款将成为次贷危机的起 点

错误的风险评估:投资银行和评级机 构未能正确评估MBS的风险。它们过高 估计了这些证券的信用质量和价值, 未能预见到住房市场的下滑和贷款违 约率的飙升

美国次贷危机

-

美国次贷危机

目录

1

美国次贷危机

美国次贷危机

美国次贷危机(subprime crisis) 也称次级房贷危机,也译为次债 危机。它是指一场发生在美国, 因次级抵押贷款机构破产、投资 基金被迫关闭、股市剧烈震荡引 起的金融风暴。它致使全球主要 金融市场出现流动性不足危机

次级抵押贷款是一个高风险、高 收益的行业,指一些贷款机构向 信用程度较差和收入不高的借款 人提供的贷款。与传统意义上的 标准抵押贷款的区别在于,次级 抵押贷款对贷款者信用记录和还 款能力要求不高,贷款利率相应 地比一般抵押贷款高很多。那些 因信用记录不好或偿还能力较弱 而被银行拒绝提供优质抵押贷款 的人,会申请次级抵押贷款购买 住房

美国次贷危机

三、影响 美国次贷危机对全球经济造成了重大影响 1. 全球金融市场动荡:次贷危机导致全球金融市场陷入动荡,股市暴跌,金融机构面临 破产风险,投资者信心受到严重打击 美国历史上最大的破产事件之一:雷曼兄弟破产清算就在此时发生。由于无法获得足够的 资金支持,雷曼兄弟宣布破产,引发了全球金融市场的动荡 2. 全球经济衰退:次贷危机引发了全球经济衰退。由于美国是全球最大经济体之一,其 经济衰退波及全球,导致全球经济增长放缓,许多国家出现负增长 3. 银行业危机:次贷危机使得许多美国和国际银行陷入困境。许多银行面临巨额损失, 需要政府救助,例如 贝尔斯登,是美国历史最悠久的投资银行之一,但在次贷危机中遭受了巨大损失。为了防 止其破产,美国联邦储备系统推动了贝尔斯登的收购,并将其整合到摩根大通集团

次贷危机对我国经济的影响及启示

次贷危机对我国经济的影响及启示1. 背景2008年次贷危机是由美国次级房贷危机引发的金融风暴,不仅对美国经济造成了巨大影响,也对全球经济产生了深远影响。

次贷危机震荡了全球金融市场,不同国家的金融机构、企业、投资者都受到了影响,而我国也不例外。

2. 次贷危机对我国经济的影响2.1. 外贸受冲击次贷危机对我国的经济最大冲击来自于外贸。

此前,美国是我国最大的出口市场之一,次贷危机导致美国经济衰退,其对我国的出口市场、出口商品和出口价格都带来了不利影响。

2.2. 资本外流次贷危机导致国际资本大量外流,我国也受到了影响。

因为部分国际投资者在次贷危机中亏损惨重,选择抽回资本,其中一部分来自我国的投资资本。

这些资本外流现象,使我国金融市场出现波动,汇率贬值,股市暴跌,随之而来的是实体经济的萎靡。

2.3. 金融监管不足在次贷危机中,我国政府和金融监管部门明显感受到监管机制的薄弱。

次贷危机暴露了我国政府和金融监管部门在风险防控、金融创新监管等方面存在的很多问题,这些问题在整个金融危机中被凸显和放大,深化了人们对我国金融体系漏洞的认识。

3. 次贷危机给我国经济带来的启示3.1. 重视金融稳定次贷危机在金融市场中出现,说明金融稳定至关重要。

因此,我国政府和金融监管部门应该加强金融监管,完善监管制度,预防和控制金融风险。

同时,要解决经济平稳增长与金融市场发展不平衡之间的矛盾,构建稳健、高效、有弹性的金融体系。

3.2. 多元化外贸市场次贷危机导致我国对外贸易的依赖度过高,从而暴露出我国外贸市场结构不合理的问题。

为了减少对单一市场的依赖度,我国应该加强对外经济合作,扩展外贸市场,推动国内企业走出去,积极开拓多元化的海外市场。

3.3. 发扬自主创新次贷危机直接冲击的是金融行业,也让人们认识到创新在金融行业中的重要性。

要让我国的金融行业长远发展,需要一直在自主创新方面发力。

加强金融科技研究和应用,提高金融业的创新能力和核心竞争力。

美国次贷危机背景、原因与发展

美国次贷危机背景、原因与发展一、本文概述本文将深入探讨美国次贷危机的背景、原因与发展过程。

美国次贷危机,也称为全球金融危机,始于2007年,对全球经济产生了深远的影响。

本文将从多个角度分析这场危机的起源,包括金融市场的复杂性、监管政策的不足、投资者的盲目乐观以及全球经济的紧密联系等方面。

我们还将探讨次贷危机如何从美国的房地产市场蔓延至全球金融体系,并引发了一系列连锁反应,导致全球经济的衰退。

通过本文的阐述,读者可以更全面地了解美国次贷危机的历史背景、深层次原因及其全球影响,从而更好地理解当前金融市场的运作与风险。

二、次贷危机背景美国次贷危机,也被称为次级房贷危机,其背景可追溯到21世纪初的美国房地产市场繁荣时期。

这一时期,由于低利率政策和房地产市场的持续升温,许多购房者开始涌入市场,尤其是那些信用记录较差、收入不稳定的购房者,他们被称为“次级借款人”。

为了吸引这些次级借款人,许多金融机构推出了各种创新的房贷产品,如“零首付”“低首付”以及“负摊销”等贷款方式,这些方式使得借款人在贷款初期只需支付较少的月供,但随着时间的推移,月供逐渐增加,最终可能导致借款人无法承受。

金融机构为了降低风险,将这些次级房贷产品进行打包,形成所谓的“次级抵押贷款债券”(Subprime Mortgage-Backed Securities, SMBS),并将其销售给全球的投资者。

由于这些债券通常具有较高的收益率,吸引了大量的投资者,包括养老基金、保险公司和银行等。

然而,这一切繁荣的背后隐藏着巨大的风险。

随着房地产市场的逐渐降温,房价开始下跌,许多次级借款人的房屋价值开始低于他们的贷款额度,形成了所谓的“负资产”。

这使得这些借款人无法再通过出售房屋来偿还贷款,从而陷入了违约的境地。

当大量的次级借款人违约时,就引发了所谓的“次贷危机”,并迅速蔓延至全球金融市场,引发了全球性的金融危机。

三、次贷危机原因美国次贷危机的原因是多方面的,既有宏观经济政策的影响,也有金融监管的缺失,还有市场参与者的过度投机行为。

美国次贷危机

次级抵押贷款的兴起与发展

1977年;多数美国家庭都实现了居者有其屋,此时的政策导向,开始倾斜向少 数种族与低收入家庭; 1978年出台了 1978年平等信贷机会法Equal Credit Opportunity Act,要求贷款机 构不能因借款人种族 肤色、年龄、性别、宗教信仰、原国籍和身份差异有任何 信贷歧视。 1980年的《存款机构解除管制与货币控制法案》Depository Institutions Deregulation and Monetary Control Act,DIDMCA解除了美联储Q条例规定的利率上限。 1982年的《可选择按揭贷款交易平价法案》(Alternative Mortgage Transactions Pari Act of 1982)允许使用可变利率。 1986年的《税务改革法案》(Tax Reform Act of 1982)禁止消费贷款利息免税。 这一系列的法案都为次级抵押贷款市场的发展提供了一个良好的法律环境。

美国次贷危机案例分析

目录

住房抵押贷款证券化 次级抵押贷款 美国次贷危机

住房抵押贷款证券化

MBS,MortgageBacked Securitization

住房抵押贷款证券化

MBS,MortgageBacked Securitization

什么是证券化及其分类 什么是住房抵押贷款证券化 住房抵押贷款证券化发展 住房抵押贷款证券化的优点

美国次级抵押贷款概况续

对借款者个人而言;违约会使其再融资难度加大,丧失抵押品的赎回权, 无法享有房价上涨的利益; 而且,任何一个借款人的违约对借款者所居住地 区也有不良影响。

美国次级按揭客户的偿付保障不是建立在客户本身的还款能力基础上,而 是建立在房价不断上涨的假设之上。在房市火爆的时候,银行可以借此获得 高额利息收入而不必担心风险;但如果房市低迷,利率上升,客户们的负担 将逐步加重。当这种负担到了极限时,大量违约客户出现,不再支付贷款, 造成坏账。此时,次级债危机就产生了。

次贷危机获奖赛课优质获奖课件

权经纪企业曼氏期货股价狂泻65%,一度从 16.11美元跌至3.64美

元,而曼氏并未持有次级债旳任何头寸,正是 因为市场旳恐慌导

致了股价旳大跌。次贷危机也是流动性危机,

对全球旳影响:

美国金融危机正在考验着经济全球化。这种经济全球化也更 加意味着风险全球化旳到来。

互

换安排向市场无限量提供美元资金,以缓 解

金融市场旳紧张情况。新旳货币互换安排 将

连续至2023年4月30日。

四、次贷危机旳影响

对美国本身旳影响 对全球旳影响 对中国旳影响

对美国本身旳影响:

次贷危机旳不断深化,使许多金融机构出 现了盈利大幅下

滑、亏损直至破产。次贷危机同步也是信用危 机,它引起了对金

2023.10 美联储、欧洲央行、英国央行、加拿大央

.9

行、瑞典央行、瑞士央行和中国人民银行

七大央行同步降息。

2023.1 以英德法为代表旳欧洲各国政府纷纷出台 0月13 相 日 应旳银行业拯救计划,以提振日渐低靡旳 银

行体系,总注资金额已达近2万亿美元之巨。 美国联邦贮备委员会(Federal Reserve, 简称 Fed)开始经过与欧洲三家主要央行旳货币

等全球金融机构相继宣告,因投资次贷

而蒙受巨大损失,同期,欧洲、亚太股

市严重受挫。

2023年3 月12日

2023年4 月4日

2023年6 月

2023年7 月10日

2023年7

美国新世纪金融企业宣告破产,成为次 贷危机旳导火索。美股大跌,道指跌2%、 标普跌2.04%、纳指跌2.15%2023

对中国旳影响: 第一、对国内部分金融机构旳影响。就拿中国银行来说,截

金融海啸始末

金融海啸始末2008年9月15日华尔街叱咤风云的三大投资银行——贝尔斯登、雷曼兄弟以及美林至此全部黯然退出历史舞台。

全球主要股指闻风而动,急转直下。

而导致这场风暴的罪魁祸首正是持续困扰华尔街达14个月之久的次贷危机。

“次贷危机”源起美国“0首付”的买房政策。

据悉,1994~2006年,美国的房屋拥有率从64%上升到69%,超过900万的家庭在这期间拥有了自己的房屋,这很大部分归功于次级房贷。

这些人由于信用记录较差或付不起首付而无法取得普通抵押贷款。

次级抵押贷款为低收入者提供了选择权,而不是直接拒绝为他们提供房贷。

但次级抵押贷款的高风险性也伴随着其易获得性而来。

相比普通抵押贷款6%~8%的利率,次级房贷的利率有可能高达10%~12%,而且大部分次级抵押贷款采取可调整利率(ARM)的形式,随着美联储多次上调利率,次级房贷的还款利率越来越高,最终导致拖欠债务比率和丧失抵押品赎回率的上升,酿成今日的危机。

在更为疯狂的2001~2004年间,美联储实施低利率政策刺激了房地产业的发展,美国人的购房热情不断升温,次级抵押贷款成了信用条件达不到优惠级贷款要求的购房者的选择。

放贷机构间竞争的加剧催生了多种多样的高风险次级抵押贷款产品。

如只付利息抵押贷款,它与传统的固定利率抵押贷款不同,允许借款人在借款的前几年中只付利息不付本金,借款人的还贷负担远低于固定利率贷款,这使得一些中低收入者纷纷入市购房。

但在几年之后,借款人的每月还款负担不断加重,从而留下了借款人日后可能无力还款的隐患。

一些贷款机构甚至推出了“零首付”、“零文件”的贷款方式,即借款人可以在没有资金的情况下购房,且仅需申报其收入情况而无需提供任何有关偿还能力的证明,如工资条、完税证明等。

德意志银行的一份报告称,在2006年发放的全部次级房贷中,“骗子贷款”占到40%,而2001年的比例为21%。

而美联储数据显示,次级贷款占全部住房抵押贷款的比例从5%上升到2006年的20%。

次贷危机分析

南京财经大学选修课课程论文2014——2015第2学期课程名称:行为金融学任课教师:仪垂林学生姓名:骆魏班级:金融1303 学号:2120130994 论文题目:次贷危机分析内容摘要:美国次贷危机又称次级房贷危机,也译为次债危机。

它是指一场发生在美国,因次级抵押贷款机构破产、投资基金被迫关闭、股市剧烈震荡引起的金融风暴。

它致使全球主要金融市场出现流动性不足危机。

关键词:过度杆杠化低利率政策房贷次贷危机分析美国过去十多年被称为“黄金十年”,国际资金大量流入美国;房价大幅上涨让许多人有一种错觉,房价会持续上涨;即使房价下跌,也能及时高价卖出房屋偿还贷款还有赚。

许多中低收入家庭贷款购房,次级按揭贷款(简称“次贷”)增多。

投资银行将这些按揭贷款再次组合打包,转化为新的金融产品“次级债券”等。

就在美国人认为在这种繁荣会持续时,殊不知一场酝酿已久的金融危机将要爆发。

2006年下半年,美国次级住房抵押贷款市场问题初现端倪,贷款违约率不断上升,到2007年夏天终于爆发了次贷危机。

这场危机从美国房地产信贷市场向其他金融市场蔓延,房地产信贷危机演变为信用危机,次贷危机演化为金融危机,而这对金融市场的稳定和全球经济的发展带来了严重的挑战,虽然今天危机以时隔数载,但是其对全球的影响仍然存在,为了对这次金融危机有一个更深入的认识,本文将依次对这次危机的产生原因,危机扩散过程,各国针对危机的应对措施以及该危机对于全球的影响后果加以详细阐释,最后并就此提出政策建议,希望我们尤其是国家政府机构和监管当局引以为戒,积极应对金融市场各种潜在的风险,保证金融系统能够有序健康的发展。

一、产生原因1.长期的低利率政策2000年初,美国遭遇了网络经济泡沫,为防止美国经济陷入衰退,新上任的布什政府寄希望通过房地产市场的发展来带动美国经济,政策上实施低利率,鼓励美国公民购买房地产。

此举带动了美国房地产市场的升温,而房地产市场的升温又进一步带动了美国次级抵押贷款市场的发展。

《2024年次贷危机的根源、传导及对我国的影响分析》范文

《次贷危机的根源、传导及对我国的影响分析》篇一一、引言次贷危机,又称次级房贷危机,是2007年始自美国进而波及全球的一场全球金融风暴。

它从房贷机构中的不良资产逐渐发酵成一场席卷全球的金融危机,使得全球经济面临极大的压力。

本文将详细分析次贷危机的根源、传导机制及其对我国的影响。

二、次贷危机的根源次贷危机的根源在于美国房地产市场泡沫的破裂和金融机构对风险的失控。

具体来说,由于美国金融机构放松了房贷标准,尤其是对于次级房贷(Subprime Mortgage)的审批条件宽松,导致大量的高风险房贷涌现。

当这些房贷不能按时还款时,不良资产开始大量积累,从而引发了信贷危机的连锁反应。

三、次贷危机的传导次贷危机的传导主要依赖于全球金融市场的互联互通。

具体来说,首先在美国本土,金融机构的资产减值导致金融机构股价下跌,引发市场恐慌。

然后,这种恐慌情绪通过全球金融市场传播到其他国家,导致全球股市、债市等金融市场动荡。

此外,金融机构之间的相互关联也加剧了危机的传播。

例如,一家金融机构的破产可能引发其他相关金融机构的连锁破产。

四、次贷危机对我国的影响次贷危机对我国的影响主要体现在以下几个方面:1. 出口贸易:由于我国是出口大国,美国是重要的出口市场之一。

因此,美国的经济衰退导致对我国出口的需求减少,对我国经济增长造成压力。

2. 金融市场:随着中国金融市场的开放和全球化,我国金融市场也受到了次贷危机的影响。

虽然我国政府采取了相应的措施来防范金融风险,但我国股市、债市等金融市场也出现了不同程度的波动。

3. 投资环境:次贷危机使得全球投资环境变得复杂和不确定。

一些外资企业可能会重新评估其在中国的投资计划,导致我国吸引外资的难度增加。

4. 政策调整:为了应对次贷危机带来的影响,我国政府采取了一系列的政策措施来稳定经济、防范风险。

这些政策包括财政刺激政策、货币宽松政策等,有助于缓解我国经济所面临的压力。

五、结论次贷危机是一场严重的金融危机,其根源在于房地产市场泡沫的破裂和金融机构对风险的失控。

美国次级房贷风暴对台湾金融业贷款业务之影响

本次美 国次级房 贷风暴对全球各大产业 的影响是 多元化 的 , 全 球至今 皆处 于此一暴风圈中 , 尚未完全脱 身。本研究将针对次 级房贷对于台湾银行业务的冲击 , 以深入探讨与剖析 。第三 , 予

在研究时间上 , 本研究暂时设定至 2 0 年 1 3 止 。 08 2月 1 其实 , 次 级房 贷风暴仍 未平息 , 响范 围亦 日益扩大 , 影 其后续 的发展与

1 月整体税后亏损 2 亿 元 , 1 6 其亏损幅度加 大。于金融风暴下 , 银行贷款业务相对紧缩。因此 , 重建放款模型之必要 , 究 有 本研

欲建立于 金融风暴下 ,银行业之企业及 消费金融放款模 型 , 以 B asn 18 ) r o ( 9 9 所提 出的货币供给 理论来 建立实 证银行 的放款 n

闭, 紧接着全美最 大房贷业 者全 国金融公司 ( F ) C C 也爆发财 务 危机 。加上法国巴黎银行旗下三 只基金宣布暂停赎 回, 这造成 8 月 1 全球股市崩盘 , 0日 美国次级房 贷( b pme ot g) s — r m r a 风暴 u i ge

正式蔓延到全世界。次级房贷 , 系采用工具 为房贷证券化 , 发行 担保债权凭证。 此金融 商品进而形成 日后全球性的金融风暴 。 上

本 研究由于 受限于时 间 、 人力 、 力等资 源的束缚 存在下 物 列局限 : 第一 , 在研 究区域上 , 本研 究仅针对事件 发生的源头美 国与我们身处的地区台湾 , 予以深入的探讨。事实上 , 美国次级 房贷风暴 的影 响范围是无远弗界的 , 英国及法 国等国之影响亦 是相 当深远 。虽然这 些都是世界大型 的开 放经济体 , 但因 资料 搜集庞大 , 未能加 以纳入本研 究的范围 。第二 , 在研 究面 向上 ,

《2024年次贷危机的根源、传导及对我国的影响分析》范文

《次贷危机的根源、传导及对我国的影响分析》篇一一、引言次贷危机,又称为次级房贷危机,是近十年来全球金融领域发生的一次重大危机。

该危机主要起源于美国,随着全球化的金融体系逐渐扩大,影响范围逐步扩大至全球,对我国经济也产生了深远的影响。

本文将分析次贷危机的根源、传导机制以及其对我国的影响。

二、次贷危机的根源次贷危机的根源主要在于美国房地产市场和金融市场的过度扩张和风险积累。

具体来说,主要有以下几点:1. 宽松的信贷政策:美国政府在房地产市场繁荣时期实施了宽松的信贷政策,鼓励银行和金融机构向信用记录较差的借款人发放贷款,即次级贷款。

2. 金融市场过度创新:金融机构通过证券化、衍生品等金融工具,将房贷资产转化为可交易的金融产品,扩大了金融市场的风险范围。

3. 风险管理失控:在利益驱动下,金融机构的风险管理失控,忽视了对借款人信用状况的评估,过度放贷,使得房地产市场泡沫严重。

三、次贷危机的传导机制次贷危机的传导机制主要是通过金融市场和金融机构之间的复杂联系,逐步扩大到全球范围内。

具体来说,主要途径如下:1. 信贷违约和资产减值:随着房地产市场调整和借款人违约率的上升,次级贷款出现大量违约,金融机构的资产减值。

2. 金融市场动荡:随着风险的不断积累和爆发,金融市场出现剧烈波动,股市、债市、外汇市场等相继出现大幅度下跌。

3. 金融机构破产和信贷紧缩:随着风险暴露的增加,部分金融机构破产倒闭,信贷市场出现紧缩,资金流动受阻。

4. 全球金融体系受影响:由于全球金融市场的紧密联系,次贷危机逐渐扩散到全球范围内,对各国经济产生负面影响。

四、次贷危机对我国的影响分析次贷危机对我国的影响主要体现在以下几个方面:1. 出口贸易影响:由于美国是我国重要的出口市场之一,次贷危机导致美国经济衰退和消费市场疲软,我国出口贸易受到一定影响。

2. 投资环境变化:次贷危机导致全球金融市场动荡和风险偏好下降,对我国投资环境产生一定影响。

3. 金融市场影响:我国金融市场虽然受次贷危机影响较小,但也存在一定的风险传递效应。

美国次贷危机

第二是还款压力提高对抵押贷款申请者的影响,可能 造成抵押贷款违约率上升。而这两方面的影响都最终 会汇集到商业银行系统,造成商业银行不良贷款率上 升、作为抵押品的房地产价值下降,最终影响到商业 银行的盈利性甚至生存能力。

2020/1/27

2020/1/27

3

MPA中心

2.次贷危机的产生

2.1.产生原理

引起美国次级抵押贷款市场风暴的直接原因

是美国的利率上升和住房市场持续降温。次级抵

押贷款是指一些贷款机构向信用程度较差和收入

不高的借款人提供的贷款。

利息上升,导致还款压力增大,很多本来信 用不好的用户感觉还款压力大,出现违约的可能, 对银行贷款的收回造成影响的危机。

由于美国和欧洲的许多投资基金买入了大量 由次级抵押贷款衍生出来的证券投资产品, 它们也将受到重创。

2020/1/27

11

MPA中心

美国次贷危机的最大警示

警惕为应对经济周期而制订的宏观调控政策对某 个特定市场造成的冲击。导致美国次贷危机的根 本原因在于美联储加息导致房地产市场下滑。

当前中国面临着通货膨胀加速的情况,如果央行 为了遏制通胀压力而采取大幅提高人民币贷款利 率的对策,那么就应该警惕两方面影响:

2020/1/27

2

MPA中心

次级贷款者

在美国,贷款是非常普遍的现象,从房子 到汽车,从信用卡到电话账单,贷款无处 不在。当地人很少全款买房,通常都是长 时间贷款。可是我们也知道,在这里失业 和再就业是很常见的现象。这些收入并不 稳定甚至根本没有收入的人,他们怎么买 房呢?因为信用等级达不到标准,他们就 被定义为次级信用贷款者。

美国次贷危机

terms

对冲:Hedging 是一种旨在降低风险的行动或策略。套期保 值常见的形式是在一个市场或资产上做交易, 以对冲在另一个市场或资产上的风险。例如, 某公司购买一份外汇期权以对冲即期汇率的 波动对其经营带来的风险。进行套期保值的 人称为套期者或对冲者(Hedger)。

对冲基金:Hedge Fund 对冲基金:

Subprime mortgage crisis

reasons

influence

terms

definition

U.S. subprime mortgage crisis (subprime crisis), also known as the subprime crisis. It is a place in the United States Bankruptcy subprime mortgage lenders, investment funds were forced to close, the stock market turbulence caused by severe financial crisis. U.S. "subprime crisis " is from the spring of 2006 gradually appearing. August 2007 began sweeping the U.S., EU and Japan, the world's major financial markets. 美国次贷危机( 美国次贷危机(subprime crisis) ) 又称次级房贷危机。 又称次级房贷危机。它是指一场 发生在美国, 发生在美国,因次级抵押贷款机 构破产、投资基金被迫关闭、 构破产、投资基金被迫关闭、股 市剧烈震荡引起的金融风暴。 市剧烈震荡引起的金融风暴。美 次贷危机”是从2006年春季 国“次贷危机”是从 年春季 开始逐步显现的。 开始逐步显现的。2007年8月开 年 月开 始席卷美国、 始席卷美国、欧盟和日本等世界 主要金融市场。 主要金融市场。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

補充講義2008/03/27 許紫芬整理《國際金融》低利率是美國次級房貸風暴的元凶2007/08/12 13:50時報資訊【時報-台北電】美國次級房貸風暴愈演愈烈,不僅美國金融市場受影響並且波及歐洲、亞洲等國。

以前人們常說,美國感冒全球打噴嚏,現在更嚴重了,美國感冒全球打擺子。

話說二千年網路泡沫破滅後,為了挽救衰退的經濟,美國利率急降,最低至1%的歷史低點,固然吸引了許多企業投資,但更吸引個人貸款購買房地產,美國經濟也因此自2004年起出現復甦,並且開始調升利率,而且不到兩年內連續調高利率十七次,至2006年中已達到五〃二五%,並維持至今。

依照這個軌跡,美國房貸市場的惡化應是逐漸醞釀而非一夕生變。

然而就在美國利率調高過程中,已經啟動且交易熱絡,價格上揚的美國房地產市場,顯然停不下來。

解釋:Fed調低利率─貨幣從銀行被提出,購買股票或房地產─刺激景氣調高利率─讓貨幣回籠─讓景氣降溫此時像日本等其他歐亞國家卻因國內有多餘且低利的資金,剛好可以挹注美國市場,結果是美國提高利率,並未緊縮其資金市場,反而誘引更多的資金進入美國市場。

此時最有利可圖的,當然還是多年難得飆漲的房地產市場。

由於資金多,美國房貸業者就更加大膽承作風險較高的次級房貸,金融業者則將其創造成高獲利的衍生性商品推銷到全世界,於是各方皆大歡喜。

如果美國房地產繼續上揚,各方歡喜的日子還會持續,然而市場漲多必跌,只是這時有人獲利了結,有人獲利抵銷,有人則賠錢,如此而已。

美國次級房貸風暴示意圖2007-08-14 14:16:58本文已公布到博客频道职场·创业分类次級房貸成形原因一、信用不佳的貸款人,以通常高出一般利率2個百分點的利息貸入購屋貸款。

有些貸款人甚至沒有收入,而是在掮客的協助下詐得房貸。

這類貸款人通常是貸入利率調整型房貸,一旦聯準會升息時負擔加重,無法繳款的違約率便急速上升。

由於詐騙狀況不明,次級房貸實際損失狀況難以估計。

二、獨立房貸承銷掮客靠推銷房貸賺取佣金,甚至向不可能付出房貸的人誘騙推銷房貸來衝業績。

三、依照某些州法律,雇用獨立掮客可規避房貸公司的法律責任,房貸公司大量雇用獨立掮客承作房貸。

一家公司的房貸有時高達七成是透過這些獨立掮客承攬而來。

四、匯豐銀行(HSBC)等銀行從房貸公司買進次級房貸,轉賣給大型券商。

匯豐今年第一季獲利馬上因次級房貸違約率上升而遭重創。

五、雷曼兄弟、貝爾斯登等華爾街券商大批買進次級房貸等房貸後,再發售以房貸作擔保的不動產抵押擔保證券(MBS)。

六、券商再包裝MBS、就學貸款以及其他衍生性金融商品,設計出各種抵押債務債券(CDO)。

某些CDO再組合成另一種CDO,成為以CDO擔保的CDO。

七、標準普爾、惠譽等信評公司對CDO商品給出評等。

由於此類商品缺乏歷史紀錄,理論數學模型幾乎成為唯一的評等依據。

八、投資銀行、退休基金、避險基金、市政基金、校務基金等機構投資人依照信評公司給出的評等,買進以為是高評等、高收益、風險分散的CDO商品。

2006年,估計有1,000億美元次級房貸包裝進總額3,750億美元的CDO,在美國市場銷售。

股災何時了?聚焦三指標美國次級房貸風暴橫掃全球金融市場,使得全球投資人面臨自六年前網際網路泡沫破滅以來最大的危機。

然而這場風暴的威力到底有多大?會於何時結束?華爾街的分析師們莫衷一是,有人甚至認為其所造成的衝擊將一直持續到明年(2008)。

此一風暴在全球股市釀巨災,摩根士丹利全球股價指數2007年八月到上週五止已重挫逾二%,七月則是下跌了二〃二八%,新興市場的災情更是嚴重,摩根士丹利新興市場指數光是在八月就已大跌六〃一%。

觀察指標1與次貸相關資產湧出求售,威力不容小覷。

然而這場風暴的威力底有多大,根本不得而知。

美國RiverSource投資公司的策略長喬伊表示,沒有人知道全球資產價值會有多少遭到蒸發,因為美國次級房貸有許多都是隱藏在一些並不透明的投資工具之中,根本難以估算。

根據瑞士信貸銀行上週所發布的一份報告指出,估計美國次級房貸市場目前規模在一兆美元左右,而違約部分則在二千億美元,此一數字高於美國聯準會主席柏南克上月所估算的一千億美元。

然而這只是美國次級房貸市場的損失,還不包括後續引爆信用緊縮危機以及全球金融市場的損失。

美國TCW公司投資長高德萊奇表示,此一風暴對市場心理所造成的衝擊將一直持續到今年底都不會結束。

他警告,未來幾個月大家將會看到與次級房貸相關資產大量湧現市場求售,規模可能高達數十億美元。

觀察指標2信用緊縮蔓延,留意公司債市場變化。

華爾街分析師認為未來情勢發展有幾個重點值得觀察。

高德萊奇指出,他會注意此一風暴對各大銀行、對沖基金與退休基金可能造成的損失。

他也表示,由於跡象顯示此一風暴所造成的信用緊縮問題已蔓延到公司債市場,他擔心在市場籌資遭遇阻礙下,企業資本投資也將減少,對經濟造成衝擊。

觀察指標3日圓後市漲跌,及工業國央行的動作。

喬伊的觀察重點則在市場心理。

他表示,全球市場每每發生危機,美元與歐元一向是扮演避險天堂的角色,然而這一回卻是美元、歐元下跌,日圓上漲,這主要是由於近年來興起的日圓套利交易所致。

由於日本利率相對偏低,投資人大量借進日圓轉而投資其他獲利相對較高的資產,如今全球市場豬羊變色,投資人深怕資產縮水,無法償還日圓債務,因而急忙帄倉,將資產換成日圓。

喬伊指出,如果未來幾周日圓持續上揚,即代表市場心理仍然不安。

他也指出,主要工業國的央行動作也是觀察重點。

他表示,哪怕聯準會只是對未來將採降息動作稍有暗示,投資人可能就會大為寬心。

當然,也有人認為這場風暴的嚴重性其實被高估了。

在網際網路泡沫時代被華爾街稱為「多頭總司令」的高盛投資策略長高恩表示,美股已經超跌一○%左右,而這通常代表是進場機會出現。

她指出,標準普爾五百指數目前合理水準應在一千六百點,然而現在該指數已到一千四百五十點左右。

最近更新时间:2007-08-15 22:59:52↑2007年8月17日,翡翠台財經新聞↑2007年3月5日,翡翠台財經新聞↑2007年7月28日,翡翠台財經新聞↑2007年8月1日,NOW財經台。

↑2007年8月2日,NOW財經台。

↑2007年3月5日,翡翠台財經新聞↑2007年8月6日,翡翠台財經新聞↑2007年8月11日,翡翠台財經新聞↑2007年8月10日,翡翠台財經新聞↑2007年8月15日,翡翠台財經新聞2007年8月15日,六點半新聞報道↑2007年8月16日,翡翠台財經新聞、六點半新聞報道2007年8月16日,六點半新聞報道↑2007年8月17日,翡翠台財經新聞、六點半新聞報道↑耿学鹏,布什首次回应"次贷危机" 提出改革方案效果可疑,新华网↑Citi to buy remains of Ameriquest↑瑞士銀行受次貸危機影響虧損嚴重↑2007年8月17日,翡翠台六點半新聞報道↑2007年9月16日,翡翠台六點半新聞報道2007/08/12苦勞社論.tw/node/6669全球化下的次級房貸風暴美國次級房貸風暴,正往全球金融市場擴散中。

各國央行從一開始的老神在在,日前才發現止不住血,宣布挹注超過三千億美元資金因應。

一個最基本的抵押貸款業務出現漏洞,居然擴及全球,各國央行至今都還無法掌握危機規模,全球金融體系實在病得不輕。

次級房貸是在美國長期低利率及衍生性金融商品盛行兩個背景因素下出現。

次級房貸公司向信用不佳又想買房子的貸款戶兜售浮動利率房貸,並以房屋作為抵押,然後這些次級房貸公司將抵押債權證券化變成擔保債權憑證(Collateralized Debt Obligations;CDO),再出售給投資銀行、基金或投資人,獲取利潤並轉移風險。

在原本低利率及房市尚可的情況下,這樣的模式得以順利運作,但隨著美國聯準會提升利率,也推高次級房貸利率,致使貸款戶難以負擔,房屋面臨拍賣,但如果連房市都萎縮,次級房貸公司無法拍賣套現,整個次級房貸市場,就面臨崩解的命運。

由於CDO的操作十分複雜,又是打包分拆出售,在華爾街許多購買的投資銀行及基金在意識到遠在天邊的眾多貸款戶繳不出利息,已經是風暴一發不可收拾的時候,再加上債權複雜,短期內難以計算實際的損失,使得風暴不斷擴散,各國政府金融單位更是後知後覺,一直要等到近日才知道事態嚴重,緊急挹注資金,讓受到次級房貸風暴影響的金融機構度過難關,美國聯邦儲備局甚至宣布無限提供現金,避免危機加大加深。

老實說,次級房貸因為具有擔保,已經算是眾多金融商品中較「安全」的投資標的,卻出現如此嚴重的全球金融危機,可見目前的金融操作之複雜,已經愈來愈難控制及預估規模,加上衍生性金融商品盛行,從最基層的融資公司開始,為了拉高資本周轉率以擴大利潤並將風險往上送,都等不及債務人的還款,寧可將自己的債權債務包裝後出售,讓華爾街或倫敦的巨大投資銀行承受風險。

但偏偏在全球化資金高速流動及激烈競爭下,每一個環節都是在高比例的槓桿操作下走鋼索,踩到地雷的大型金融機構也面臨嚴重的周轉危機。

現在的金融市場中,還有更多比次級房貸風險更高的金融商品,這次各國央行投入鉅資解決金融機構因為次級房貸風暴產生的短期流動危機,只是鋸箭法,仍沒有碰觸到全球金融市場問題的核心。

在全球亂飆快速流動的資金、愈來愈複雜的衍生性金融商品、在泡沫推升中的巨大利潤趨力,都是讓危機不斷延後也不斷加深的未爆彈,加上各國政府的金融管理單位在新自由主義下,許多權力都被剝奪,掌控危機的能力愈來愈後知後覺,這次次級房貸風暴中,證明各國政府恍惚到失去應對能力,在各國央行砸大錢解決問題後,更需要的是對現有的全球金融市場進行總檢討了。