信用证的种类-不可撤销即期信用证-案例背景(精)

信用证及其种类

信用证

信用证(Letter of Credit,简称L/C)支付方式是随着国际贸易的发展,在银行与金融机构参与国际贸易结算的过程中逐步形成的。信用证支付方式把由进口人履行付款责任,转为由银行付款。因此,在一定程度上解决了进出口人之间互不信任的矛盾,同时,也为进出口双方提供了资金融通的便利。所以,信用证付款已成为国际贸易中普遍采用的一种支付方式。

一、信用证的含义及其特点

(一)信用证的含义

根据国际商会《跟单信用证统一惯例》的解释,信用证是指由银行(开证行)依照客户(申请人)的要求和指示或自己主动,在符合信用证条款的条件下,凭规定单据:

1.向第三者,(受益人)或其指定的人进行付款,或承兑和(或)支付受益人开立的汇票,或

2.授权另一银行进行该项付款,或承兑和支付汇票,或

3.授权另一银行议付。

简言之,信用证是一种银行开立的有条件的承诺付款的书面文件。

有关信用证的国际贸易惯例是由国际商会制订并修订的《跟单信用证统一惯例》,即国际商会第500号出版物,简称《UCP 500》。

(二)信用证的当事人

信用证所涉及的当事入主要有:开证申请人、开证银行、通知银行、受益人、议付行和付款行等。

采用信用证方式结算货款,从进口人向银行申请开出信用证,一直到开证行付款后又向进口人收回垫款,其中经过多道环节,并需办理各种手续。加上信用证的种类不同,信用证条款有着不同的规定,这些环节和手续也各不相同。

(三)信用证支付方式的特点

信用证支付方式有以下三个特点:

1.信用证是一种银行信用

信用证支付方式是一种银行信用,由开证行以自己的信用作出付款的保证。在信用证付款的条件下,银行处于第一付款人的地位。《UCP 500》规定,信用证是一项约定,按此约定,根据规定的单据在符合信用证条件的情况下,开证银行向受益人或其指定人进行付款、承兑或议付。信用证开出后,便构成开证行的确定承诺。可见,信用证开出后,开证银行是首先付款人,开证银行对受益人的责任是一种独立的责任。

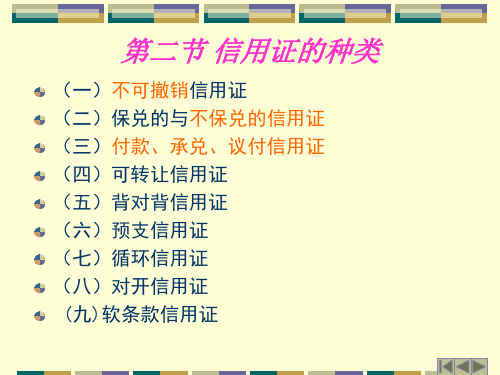

信用证种类

信用证种类(2)

(5)假远期信用证(Usance Credit Payable at Sight) 信用证规定受益人开立远期汇票,由付款行负责贴现,并规定一切利息和费用由开证人承 担。这种信用证对受益人来讲,实际上仍属即期收款,在信用证中有"假远期"(usance L/C payable at sight)条款

-

Thank You

感谢观看

Baidu Nhomakorabea

③承兑信用证。又称为银行承 兑信用证,是指被信用证指定 的付款行在收到符合信用证规 定的远期汇票和单据时,先在 汇票上履行承兑手续,俟汇票 到期日再行付款的信用证。承 兑信用证通常使用于远期付款 的交易

信用证种类(2)

(5)根据受益人对信用证的权利可否转让,可分为

①可转让信用证(Transferable L/C)。指信用证的受益人(第一受益人)可以要求授权付款、承担延 期付款责任,承兑或议付的银行(统称"转让行"),或当信用证是自由议付时,可以要求信用证中特 别授权的转让银行,将信用证全部或部分转让给一个或数个受益人(第二受益人)使用的信用证。开 证行在信用证中要明确注明"可转让"(transferable),且只能转让一次

②不可转让信用证。指受益人不能将信用证的权利转让给他人的信用证。凡信用证中未注明"可转让 ",即是不可转让信用证

信用证案例大全(精品)

分析

此证虽属假远期信用证,但审度证中有关 词句的含义,实际上是远期加利息的条款。 如我接受,则在不能贴现的情况下势必要 等到 60天后才能收汇,且 60天后汇价涨跌 如何,也难预计。故应让买方改证,等其 明确远期汇票能即期付款并由开证行或付 款行负责贴现,而且一切贴息和费用归买 方承担后,我方可接受。

的。

整理课件

案例

.有一份信用证 (letter of credit)规定 “数量为 6000吨,1至 6月份分批装船,每月装运 1000 吨”。该信用证的受益人在 1至 3月份,每月装 运 1000 吨,银行已分批凭单付款。第四批货物 原订 4月 25日装运出口,但由于台风登陆,第四 批货物延迟至 5月 2日才装船运出。当受益人凭 5 月 2日的装船提单向银行议付时,遭银行拒付。 后来受益人又以 “不可抗力”为理由要求银行 付款,亦遭银行拒绝。试问在上述情况下,银行 有无拒付的权利?为什么?

我方正在备货期间,加拿大商人通过银行传递给我方一 份信用证修改书,内容为将投保金额改为按发票金额加 15%。我方按原证规定投保发货,并于货物装运后在信 用证有效期内,向议付行提交全套装运单据。议付行议 付后将全套单据寄开证行,开证行以保险单与信用证修 改书不符为由拒付。

问开证行拒付的理由对否?

整理课件

货抵目的港时,由于用货心切,A商因具信托收据向 代收行借得单据,先行提货转售。

信用证种类及条款

信用证种类

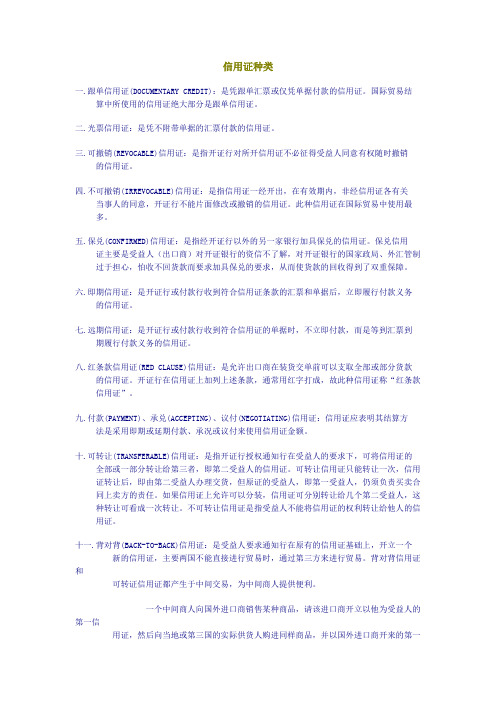

一.跟单信用证(DOCUMENTARY CREDIT):是凭跟单汇票或仅凭单据付款的信用证。国际贸易结

算中所使用的信用证绝大部分是跟单信用证。

二.光票信用证:是凭不附带单据的汇票付款的信用证。

三.可撤销(REVOCABLE)信用证:是指开证行对所开信用证不必征得受益人同意有权随时撤销

的信用证。

四.不可撤销(IRREVOCABLE)信用证:是指信用证一经开出,在有效期内,非经信用证各有关

当事人的同意,开证行不能片面修改或撤销的信用证。此种信用证在国际贸易中使用最多。

五.保兑(CONFIRMED)信用证:是指经开证行以外的另一家银行加具保兑的信用证。保兑信用

证主要是受益人(出口商)对开证银行的资信不了解,对开证银行的国家政局、外汇管制过于担心,怕收不回货款而要求加具保兑的要求,从而使货款的回收得到了双重保障。

六.即期信用证:是开证行或付款行收到符合信用证条款的汇票和单据后,立即履行付款义务

的信用证。

七.远期信用证:是开证行或付款行收到符合信用证的单据时,不立即付款,而是等到汇票到

期履行付款义务的信用证。

八.红条款信用证(RED CLAUSE)信用证:是允许出口商在装货交单前可以支取全部或部分货款

的信用证。开证行在信用证上加列上述条款,通常用红字打成,故此种信用证称“红条款信用证”。

九.付款(PAYMENT)、承兑(ACCEPTING)、议付(NEGOTIATING)信用证:信用证应表明其结算方

法是采用即期或延期付款、承况或议付来使用信用证金额。

十.可转让(TRANSFERABLE)信用证:是指开证行授权通知行在受益人的要求下,可将信用证的

信用证的种类

即任何银行均可按信用证条款自由议付的信用证。 2、限制议付信用证(Restricted Negotiation

Credit) 限制议付信用证是指开证银行指定一银行或开证 行本身自己进行议付的信用证。在限制议付信用 证中,通常有下列限制议付文句:“本证限×× 银 行议付。”

(十一)预支信用证(Anticipatory L/C)

预支信用证是指允许受益人在货物装运交单前预支货款的信 用证,有全部预支和部分预支பைடு நூலகம்种。

在预支信用证项下,受益预支的方式有两种:一种是向开 证行预支,出口人在货物运前开具以开证为付款人的汇票光票, 由议付行买下向开证行索偿;另一种是向议付行预支,即由出口 地的议付行垫付货款,待货物装运后,交单议付时,扣除垫款本 息,将余额支付给出口人。如货未装运,由开证行负责偿还议付 行的垫款和利息。

(十)对开信用证(Reciprocal Credit)

对开信用证是指两张信用证的开证申请人互以对方 为受益人而开立的信用证。

对开信用证的特点是第一张信用证的受益人(出口 人)和开证申请人(进口人)就是第二张信用证的开证 申请人和受益人,第一张信用证的通知行通常就是第二 张信用证的开证行。两张信用证的金额相等,同时互开, 也可先后开立。对开信用证多用于易货交易或来料加工 和补偿贸易业务,交易的双方都担心对方凭第一张信用 证出口或进口后,另外一方不履行进口或出口的义务, 于是采用这种互相联系互为条件的开证办法,用以彼此 约束。

有关信用证的案例分析

案例分析:因受益人拒绝接受信用证修改引发的纠纷

1997年1月10日,芝加哥F银行向A银行开立了一笔金额为15783美元的即期信用证。该证装船期分别为2月25日和3月8日,受益人为B市某外贸公司,货物名称为铁钉。

2月12日,A银行收到该信用证项下第一次修改,要求将装船期分别提前至2月15日和2月24日,并修改货物描述等容。A银行立即与受益人联系,请求答复。受益人于2月19日向A银行发出书面确认,拒绝修改,A银行即向F行发出同样容的电报。3月3日受益人交单,A银行经审核无误后议付单据,并按开证行要求寄单索汇。A银行编号为BP95I1327/97。3月13日,A银行收到F银行电报,称该单据迟装并超过有效期,以此拒付并准备退单。

经查,此笔单据的装船日为2月25日,交单日为3月3日,完全符合修改前信用证的要求。据此,A银行据理力争,反驳F银行提出的不符点。

此后,F银行又多次来电坚持上述不符点,并两次将单据退回A银行,但A银行毫不退让,又两次将单据重寄开证行。由于A银行有理有力的反驳,F银行最终于4月25日付款。

评析

本案争议的产生原因在于:开证行与议付行对已经开证行修改过,但未经受益人同意的信用证条款约束力的认识不同。开证行认为按照其修改过的信用证条款来审核单据,存在不符点,因此拒付;议付行则认为信用证条款虽经开证行修改,但因未获得受益人同意,因此修改过的信用证不能对受益人构成约束,仍只能依照修改前的信用证条款来审核单据。

那么开证申请人、开证行单方面修改信用证能否产生法律效力呢?回答是否定的。一方面从信用证的开立与基础交易的基本关系看,信用证的开立是服务于基础交易的,信用证作为一种支付条件,它应当符合基础交易合同中所反映的进出口商的一致意见,除非进出口商就修改基础交易合同的支付条件达成协议,否则不能修改信用证条款。单方面的修改信用证条款即同于违反了基础交易中约定的支付条件,对另一方来说是没有约束力的;另一

信用证业务案例分析

信用证业务案例分析

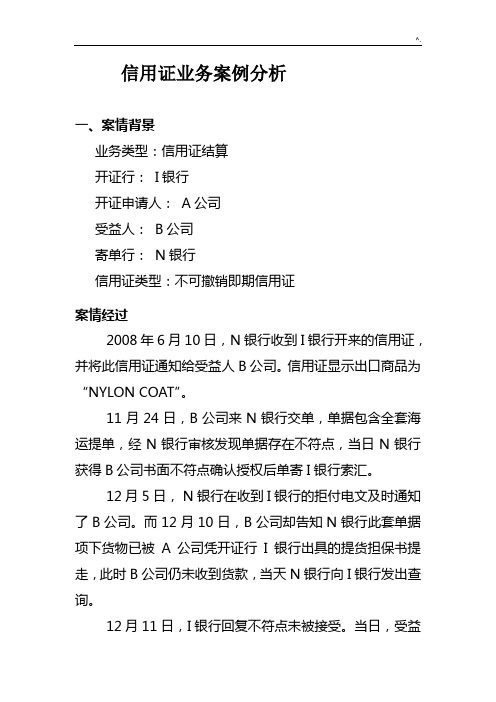

一、案情背景

业务类型:信用证结算

开证行:I银行

开证申请人:A公司

受益人:B公司

寄单行:N银行

信用证类型:不可撤销即期信用证

案情经过

2008年6月10日,N银行收到I银行开来的信用证,并将此信用证通知给受益人B公司。信用证显示出口商品为“NYLON COAT"。

11月24日,B公司来N银行交单,单据包含全套海运提单,经N银行审核发现单据存在不符点,当日N银行获得B公司书面不符点确认授权后单寄I银行索汇。

12月5日,N银行在收到I银行的拒付电文及时通知了B公司。而12月10日,B公司却告知N银行此套单据项下货物已被A公司凭开证行I银行出具的提货担保书提走,此时B公司仍未收到货款,当天N银行向I银行发出查询。

12月11日,I银行回复不符点未被接受.当日,受益人B 公司立即指示N银行发报要求I银行退单。

其后经N银行多次发报催促的情况下,于1月4日N 银行最终才收到退回的全套单据,并在核对无误后交还给B 公司。

案情分析:

二、案情背景

业务类型:信用证结算

开证行:I银行

开证申请人:A公司

通知行:A银行

议付行:N银行

受益人:B公司

信用证类型:不可撤销即期议付信用证

案情经过

国内B公司与日本A公司成交一笔香菇出口贸易,A公司于2008年2月份委托日本I银行开出一份不可撤销即期议付信用证,通过A银行通知B公司。由于B公司大部分业务在N 银行办理,因此2008年3月14日持信用证及相关单据到N银行交单议付。信用证部分条款规定如下:1300公斤香菇,从上海装运至日本大阪,最迟装运期2008年3月10日.不许分批装运和转运等。N银行审核单据无误后,按信用证要求邮寄单

第六章信用证种类--第一节可撤销与不可撤销

1

第一节 不可撤销与可撤销信用证

一、不可撤销信用证---IRREVOCABLE CREDIT 该信用证的特点是开证行的付款承诺和信用证的不可撤销性 1、定义和承诺---DEFINITION AND UNDERTAKING

对于不可撤销跟单信用证而言,在其规定的单据全部提 交给指定银行或开证行,符合信用证条款和条件时,即构 成开证行的确定承诺去支付、承兑信用证项下交来的汇票 或单据。 开证行的确定承诺表现在信用证最后的“承诺条款”

三、承兑信用证

信用证规定开证行对于受益人开立以开证行为付款人或

以其它银行(偿付行、保兑行)为付款人的远期汇票,

在审单无误后,应承担承兑汇票并于到期日付款责任 的信用证称为承兑信用证----CREDIT AVAILABLE BY ACCEPTANCE OR ACCEPTANCE CREDIT

14

承兑信用证

11

付款、承兑、议付信用证

开证行的承诺条款如下:WE HEREBY AGREE WITH THE

BENEFICIARY THAT ALL THE DRAFTS DRAWN UNDER / OR DOCUMENTS PRESENTED HEREUNDER WILL BE DULY HONOURED BY US PROVIDED THE TERMS AND CONDITIONS OF THE CREDIT ARE COMPLIED WITH AND THAT PRESENTATION IS MADE AT THIS OFFICE ON OR BEFORE THE EXPIRY DATE。

第六章信用证案例

案例1

中国某外贸公司(买方)与日本甲公司(卖方)签订了一份购买15套A型设备和

8台K型仪器的合同,总价值40万美元,价格条件CFR大连,装运期为1997年9月

底,付款条件是,买方在货物装运前二个月开立货款全额的不可撤销议付信用

证.1997年9月30日买方通过银行开出了以卖方为受益人的信用证(未交押金),卖

方于10月9日,31日分二批发运了货物,从议付银行议付了货款,议付行从开证行

处获得偿付.10月15日,第一批货物15套A设备到港,11月8日,第二批货物8台

K仪器到港,这两批货物买方都是在未取得正本提单情况下,以副本提单从船公司代

理处提取.经省商检局检验认定,15套设备具中有4套不合格,根本不能生产出标准

部件,且无法修复.其余11套设备及8台仪器无质量问题.买方认为,所购15套设备

系相互配套使用的,4套不合格,则其余11套失去使用价值,遂于1998年3月24日

向日方发出一份备忘录,要求将15套设备全部退回,日方既没有签字,也没有答复.

买方最终提起仲裁,请求仲裁庭裁决:

(1)将15套A设备作退货处理,卖方返还已收的全部货款并承担全部退货费用.

(2)8台K仪器比合同规定的交货期延迟五周到港,卖方应支付延迟到货的罚

金4万美元.

(3)买方购买的15套A设备用于出租,由于A设备不合格,买方已向承租用户

赔偿损失2万美元,这笔损失应由卖方负担.

问:(1)仲裁庭对上述请求应如何处理为什么

(2)现假设,如在开证行要求买方付款赎单时,买方鉴于货物状况,在单证相符

情况下拒绝向开证行付款赎单,开证行会受到什么损失,应如何处理

信用证分类

二、按是否有另一家银行对之加以保兑划分

(一)保兑信用证 一份信用证上除了有开证银行确定的付款保证外, 一份信用证上除了有开证银行确定的付款保证外, 还有另一家银行确定的付款保证, 还有另一家银行确定的付款保证 ,这样的信用证 就是保兑信用证。 就是保兑信用证。 保兑行对信用证所负担的责任与信用证开证行所 负担的责任相当。 负担的责任相当。 保兑的信用证的特点是: 保兑的信用证的特点是: 有开证行和保兑行双重确定的付款承诺。 (1)有开证行和保兑行双重确定的付款承诺。 保兑行的确定的付款承诺。 (2)保兑行的确定的付款承诺。

Please advise the Beneficiary请通知受益人 请通知受益人 开证行签字

Name and signature of Issuing Bank

Advising Bank’s notification通知行的通知地点、 通知行的通知地点、 通知行的通知地点 日期和通wenku.baidu.com行的名字、地址。 、日期和通知行的名字、地址。

不可撤消跟单信用证修改通知书

Name of Issuing Bank:开证行 开证行

Date of amendment修改日期 修改日期 Number Amendment To Documentary Credit Place and date of issue签发地点和地点 签发地点和地点

信用证案例分析含答案

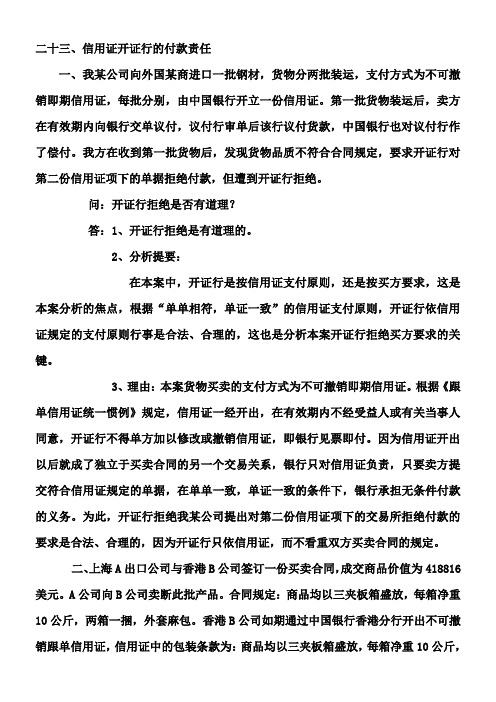

二十三、信用证开证行的付款责任

一、我某公司向外国某商进口一批钢材,货物分两批装运,支付方式为不可撤销即期信用证,每批分别,由中国银行开立一份信用证。第一批货物装运后,卖方在有效期内向银行交单议付,议付行审单后该行议付货款,中国银行也对议付行作了偿付。我方在收到第一批货物后,发现货物品质不符合合同规定,要求开证行对第二份信用证项下的单据拒绝付款,但遭到开证行拒绝。

问:开证行拒绝是否有道理?

答:1、开证行拒绝是有道理的。

2、分析提要:

在本案中,开证行是按信用证支付原则,还是按买方要求,这是本案分析的焦点,根据“单单相符,单证一致”的信用证支付原则,开证行依信用证规定的支付原则行事是合法、合理的,这也是分析本案开证行拒绝买方要求的关键。

3、理由:本案货物买卖的支付方式为不可撤销即期信用证。根据《跟单信用证统一惯例》规定,信用证一经开出,在有效期内不经受益人或有关当事人同意,开证行不得单方加以修改或撤销信用证,即银行见票即付。因为信用证开出以后就成了独立于买卖合同的另一个交易关系,银行只对信用证负责,只要卖方提交符合信用证规定的单据,在单单一致,单证一致的条件下,银行承担无条件付款的义务。为此,开证行拒绝我某公司提出对第二份信用证项下的交易所拒绝付款的要求是合法、合理的,因为开证行只依信用证,而不看重双方买卖合同的规定。

二、上海A出口公司与香港B公司签订一份买卖合同,成交商品价值为418816美元。A公司向B公司卖断此批产品。合同规定:商品均以三夹板箱盛放,每箱净重10公斤,两箱一捆,外套麻包。香港B公司如期通过中国银行香港分行开

信用证案例[全文]

![信用证案例[全文]](https://img.taocdn.com/s3/m/1cf7410c6ad97f192279168884868762cbaebb47.png)

信用证案例

案例

我某公司与外商按CIF 条件签订一笔大宗商品出口合同,合同规定装运期为8月份,但未规定具体开证日期。外商拖延开证,我方见装运期快到,从7 月底开始,连续多次电催外商开证,直到8月5日,外商才发简电开证,我方怕误装运期,急忙按简电办理装运。

8 月28 日,外商开来信用证正本,正本上对有关单据作了与合同不符的规定。我方审证时未予注意,通过银行议付,银行也未发现,但开证行以单证不符为由,拒付货款。我方以货物及单据均与合同相符为由,根据合同要求买方付款,经过多次交涉未果,最后该批货物被港口海关拍卖处理,使我方遭受款货两空的损失。

你认为我方应从中吸取哪些教训?

注意事项

(1)在出口业务中,一般应明确规定买方开到信用证的期限,而在本合同中却未作此项规定,欠妥。

(2)装运期为8 月份,而出口公司直到7 月底才开始催证,为时过晚。

(3)8月5日收到简电通知后,即忙于装船,过于草率。要知道,简电开证是无效的,开证行不受其约束。

(4)以信用证付款的交易,即使合同中未规定开证期限,按惯例买方有义务不迟于装运期开始前一天将信用证送达卖方,而本案的信用证迟至装运期开始后第28天才送达,显然违反惯例。我出口公司理应向外商提出异议,并保留以后索赔的权利,而我方对此却只字未提。(5)收到信用证理应认真地、逐字逐句地加以审核,而我方工作竟如此疏忽大意。

(6)发生争议时理应做好货物的保全工作,而本案的货物最后竟然被港口海关拍卖处理,我方对争议的处理工作是如此的不到位,应引以为戒。

案例

我国A外贸公司向英国B公司出口茶叶600公吨,合同规定:4月至6月份内分批装运。B 公司按时开来信用证。证内规定:Shipment during April/June, April shipment 100M/T, May shipment 200M/T, June shipment 300M/T。

第六章信用证种类--第一节可撤销与不可撤销

不可撤销与可撤销信用证

and engages us in accordance with the term there of,and especiallly in accordance with the terms of Article 9a thereof.

开证行履行承诺的具体内容包含:

*信用证规定即期付款的,开证行须即期付款;

1)交单日以后若干天付款---- 15 DAYS AFTER PRE-

SENTATION OF DOCUMENTS 2)装运日以后若干天付款------30 DAYS AFTER THE

DATE OF SHIPMENT OR 30 DAYS AFTER B/L DATE。 3)固定的将来日期付款------ON(A FUTURE DATE

(Un-dertaking clause).如: We (Issuing Bank ) hereby undertake that draft(s) drawn and in compliance with the terms of the Credit shall be duly honoured on due presentation.

三、承兑信用证

信用证规定开证行对于受益人开立以开证行为付款人或

以其它银行(偿付行、保兑行)为付款人的远期汇票,

在审单无误后,应承担承兑汇票并于到期日付款责任 的信用证称为承兑信用证----CREDIT AVAILABLE BY ACCEPTANCE OR ACCEPTANCE CREDIT

3 、信用证-案例

案例 4-5

• 中国A企业同美商按CIF纽约不可撤销信用证支付方式成交,出口合同 和信用证均规定不许转运。我方在信用证的有效期内将货物装上直驶 目的港的班轮,并以直达提单去议付了货款。 • 承运船只途经某港时,为接载其他货物,擅自将我方托运货物卸下, 换装其他船舶继续运往目的港。由于中途耽搁,加上换装的船舶陈旧, 使抵达目的港的时间比正常直达船晚了两个多月,影响了进口方对对 货物的使用。 • 为此买方要求开证行对议付行拒付,理由是出口方提供的是假单据。 同时买方认为我方擅自转船是违约行为,向我方提出索赔。

• •

•

8月19日委托行收到代收行寄回的单据,发现 月 日委托行收到代收行寄回的单据 发现3 日委托行收到代收行寄回的单据, 份正本提单只有两份, 份正本提单只有两份,委托人立即通过美国有关机构 了解到,货物已经被进口商提走。 了解到,货物已经被进口商提走。此时委托行据理力 要求代收行要么退回全套单据,要么承兑付款, 争,要求代收行要么退回全套单据,要么承兑付款, 但是代收行始终不予理睬,货款始终没有着落, 但是代收行始终不予理睬,货款始终没有着落,而委 托人又不愿意通过法律程序解决,事隔数年, 托人又不愿意通过法律程序解决,事隔数年,货款仍 未收回. 未收回

案例 5

• 信用证上规定收益人应于提单签发日后10 天内向银行交单议付。如果第10天适逢节 假日,银行不营业。 • 问是否可以顺延?

信用证案例分析含答案

二十三、信用证开证行的付款责任

一、我某公司向外国某商进口一批钢材,货物分两批装运,支付方式为不可撤销即期信用证,每批分别,由中国银行开立一份信用证。第一批货物装运后,卖方在有效期内向银行交单议付,议付行审单后该行议付货款,中国银行也对议付行作了偿付。我方在收到第一批货物后,发现货物品质不符合合同规定,要求开证行对第二份信用证项下的单据拒绝付款,但遭到开证行拒绝。

问:开证行拒绝是否有道理?

答:1、开证行拒绝是有道理的。

2、分析提要:

在本案中,开证行是按信用证支付原则,还是按买方要求,这是本案分析的焦点,根据“单单相符,单证一致”的信用证支付原则,开证行依信用证规定的支付原则行事是合法、合理的,这也是分析本案开证行拒绝买方要求的关键。

3、理由:本案货物买卖的支付方式为不可撤销即期信用证。根据《跟单信用证统一惯例》规定,信用证一经开出,在有效期内不经受益人或有关当事人同意,开证行不得单方加以修改或撤销信用证,即银行见票即付。因为信用证开出以后就成了独立于买卖合同的另一个交易关系,银行只对信用证负责,只要卖方提交符合信用证规定的单据,在单单一致,单证一致的条件下,银行承担无条件付款的义务。为此,开证行拒绝我某公司提出对第二份信用证项下的交易所拒绝付款的要求是合法、合理的,因为开证行只依信用证,而不看重双方买卖合同的规定。

二、上海A出口公司与香港B公司签订一份买卖合同,成交商品价值为418816美元。A公司向B公司卖断此批产品。合同规定:商品均以三夹板箱盛放,每箱净重10公斤,两箱一捆,外套麻包。香港B公司如期通过中国银行香港分行开出不可撤销跟单信用证,信用证中的包装条款为:商品均以三夹板箱盛放,每箱净重10公斤,

信用证业务案例解析分析

信用证业务案例分析

一、案情背景

业务类型:信用证结算

开证行:I银行

开证申请人:A公司

受益人:B公司

寄单行:N银行

信用证类型:不可撤销即期信用证

案情经过

2008年6月10日,N银行收到I银行开来的信用证,并将此信用证通知给受益人B公司。信用证显示出口商品为“NYLON COAT”。

11月24日,B公司来N银行交单,单据包含全套海运提单,经N银行审核发现单据存在不符点,当日N银行获得B公司书面不符点确认授权后单寄I银行索汇。

12月5日,N银行在收到I银行的拒付电文及时通知了B公司。而12月10日,B公司却告知N银行此套单据项下货物已被A公司凭开证行I银行出具的提货担保书提走,此时B公司仍未收到货款,当天N银行向I银行发出查询。

12月11日,I银行回复不符点未被接受。当日,受益

人B公司立即指示N银行发报要求I银行退单。

其后经N银行多次发报催促的情况下,于1月4日N 银行最终才收到退回的全套单据,并在核对无误后交还给B 公司。

案情分析:

二、案情背景

业务类型:信用证结算

开证行:I银行

开证申请人:A公司

通知行:A银行

议付行:N银行

受益人:B公司

信用证类型:不可撤销即期议付信用证

案情经过

国内B公司与日本A公司成交一笔香菇出口贸易,A公司于2008年2月份委托日本I银行开出一份不可撤销即期议付信用证,通过A银行通知B公司。由于B公司大部分业务在N 银行办理,因此2008年3月14日持信用证及相关单据到N银行交单议付。信用证部分条款规定如下:1300公斤香菇,从上海装运至日本大阪,最迟装运期2008年3月10日。不许分

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

立即要求开证行对第二份信用证 项下的单据拒绝付款

信用证的种类

——不可撤销即期信用证

案例背景 信用证的种类 案例

Fra Baidu bibliotek

主讲人:刘丽娜

01

CHAPTER

案例背景

贸易合同

中国公司

申 请 开 证 为每批货物 开具“不可 撤销即期信 用证”

外国公司

发第一批货

外国公司

交 单 议 付

中国公司

付款 赎单

偿付

外国议付行

收到第一 批货物后 发现:???

中国公司

货物不 符合合 同规定