三全食品股份有限公司年报分析

《投资学课程论文:三全食品年报分析报告6100字》

投资学课程论文:三全食品年报分析报告目录投资学课程论文:三全食品年报分析报告 (1)一、三全食品股份有限公司资产负债分析 (1)(一)总资产情况 (1)(二)流动资产分析 (1)(三)负债与权益结构分析 (2)二、三全食品股份有限公司利润表分析 (3)(1)优化产品销售结构,主品牌所占比重增加; (3)三、三全食品股份有限公司现金流量分析 (4)(一)现金流入分析 (4)(二)现金流出分析 (4)(三)现金净流入分析 (5)四、三全食品股份有限公司财务比率分析 (5)(一)偿债能力分析 (5)(二)营运能力分析 (6)(三)发展能力分析 (7)(四)盈利能力分析 (8)一、三全食品股份有限公司资产负债分析(一)总资产情况三全食品资产总额一直处于不断变化的状态,2021年资产总额为37.21亿元,2022年资产总额为33.66亿元,相比于2021年减少3.55亿元,降幅为9.5%;2023年资产总额为35.06亿元,相比于2022年增加1.4亿元,增幅为4.1%。

(二)流动资产分析表1.1:三全食品2021-2023年流动资产变化情况(单位:亿元)资产类2023-12-31 2022-12-31 2021-12-31 流动资产合计16.07 13.32 14.38非流动资产合计19.00 20.33 22.83 资产总计35.06 33.66 37.21 从流动资产来看,企业流动资产在2021-2023年间呈现先下降后上升的趋势,在2022年,公司的流动资产出现了下降,到2023年,公司的流动资产则出现了显著的上升。

在流动资产中,应收账款、预付账款和应收票据只占很小的一部分,2022年流动资产下降的原因是存货减少所致,2023年流动资产增加的原因是应收股利增加所致。

2021年,存货占流动资产的比例达到了74.54%,严重偏高,各公司的盈利带来了一定的影响,随着啤酒主要原材料价格大幅上涨,存货比例过高在啤酒行业中较为正常。

002216三全食品2023年上半年决策水平分析报告

三全食品2023年上半年决策水平报告一、实现利润分析2023年上半年利润总额为56,499.41万元,与2022年上半年的55,736.29万元相比有所增长,增长1.37%。

利润总额主要来自于内部经营业务。

2023年上半年营业利润为56,178.37万元,与2022年上半年的57,209.07万元相比有所下降,下降1.80%。

营业收入增长不大,营业利润却有所下降,企业经营管理有所放松,应当加强管理特别是成本费用管理。

二、成本费用分析三全食品2023年上半年成本费用总额为338,550.88万元,其中:营业成本为278,835.67万元,占成本总额的82.36%;销售费用为44,745.72万元,占成本总额的13.22%;管理费用为10,451.65万元,占成本总额的3.09%;财务费用为-548.15万元,占成本总额的-0.16%;营业税金及附加为3,584.31万元,占成本总额的1.06%;研发费用为1,481.68万元,占成本总额的0.44%。

2023年上半年销售费用为44,745.72万元,与2022年上半年的50,214.16万元相比有较大幅度下降,下降10.89%。

从销售费用占销售收入比例变化情况来看,2023年上半年在销售费用大幅度下降情况下营业收入却获得了一定增长,表明企业采取了较为成功的销售战略,销售业务的管理水平显著提高。

2023年上半年管理费用为10,451.65万元,与2022年上半年的11,520.94万元相比有较大幅度下降,下降9.28%。

2023年上半年管理费用占营业收入的比例为2.71%,与2022年上半年的3.02%相比变化不大。

企业经营业务的盈利水平有所下降,管理费用支出正常,但其他成本费用支出项目存在过快增长情况。

三、资产结构分析三全食品2023年上半年资产总额为654,504.34万元,其中流动资产为307,365.01万元,主要以交易性金融资产、货币资金、存货为主,分别占流动资产的36.68%、22.19%和22.19%。

三全食品财务分析报告

三全食品股份有限公司财务分析报告财管108XXX目录一、公司简介 (3)二、总体经营情况 (3)三、财务指标分析 (4)3.1偿债能力分析 (4)3.1.1短期偿债能力分析 (4)3.1.2长期偿债能力分析 (4)3.2.营运能力分析 (5)3.3.盈利能力分析 (6)四、报告总结 (6)一、公司简介郑州三全食品股份有限公司是一家以生产速冻食品为主的股份制企业。

中国第一颗速冻汤圆、第一只速冻粽子都出自三全,公司在全国有35个分公司、办事处及分厂,产品已出口到北美洲、欧洲、大洋洲和亚洲的一些国家和地区,销量多年位居国内行业第一。

三全公司的前身是郑州市三全食品厂,成立于1993年,是一家以生产速冻食品为主的私营企业。

1998年12月29日,郑州三全食品厂整体变更为郑州三全食品有限公司。

2001年6月21日,经河南省人民政府豫股批字[2001]18号文批准,公司发起人陈泽民、陈南、陈希、贾岭达、贾勇达、联世通公司以其拥有的2001年3月31日经审计郑州三全食品有限公司净资产4,300万元作为出资,按1:1比例折为4,300万股,整体变更设立为郑州三全食品股份有限公司。

2001年6月28日,公司在河南省工商行政管理局注册成立,取得了4100002006909号营业执照,注册资本4,300万元,法定代表人陈泽民。

2003年11月4日,经商务部商资二批[2003]936号文批复,外资股股东苏比尔诗玛特、长日投资和东逸亚洲分别以港元现汇对本公司进行增资,企业性质变更为外商投资股份有限公司,享受生产性外商投资企业的税收优惠政策。

增资后,本公司注册资本由4,300万元增加至7,000万元。

2008年三全公司在国内挂牌上市。

二、总体经营情况报告期内,面对复杂的经济形势和日趋激烈的市场竞争,在董事会、监事会、管理层的共同努力下,公司紧紧围绕企业发展方针和目标,通过强化内部管理,完善品牌管理和渠道管理,调整产品结构,控制成本费用等手段,不断提升市场占有率和市场竞争力,圆满地完成了工作目标,取得了良好的经营业绩。

三全食品股份有限公司盈利能力分析 会计财务管理专业

第一部分:绪论(一)研究的背景和意义中国进入21世纪以来,中国经济的到了持续健康快速发展,经济结构优化,经济基础日益坚实,创业发展的动力日益的强大,速度不断加快治愈。

收藏食品工业在有利的环境中也取得了成功趋势。

考虑城乡食品消费快速增长,粮食需求增加,工业利润逐步增加增加了。

一样物流和电子商务的发展,商品数量的增加,为食品提供了更多的销售渠道,为食品供应创造了更多的收入方法途径。

这样以来,就对食品经营者提出了更高的要求,因为人们的不同的口味和对品质的要求更高,对食物的追求也发生了变化的概念。

因此国内食品企业必须适应新环境,以满足市场对食品现代化的需求,将产业链加速融合,创造多样化产品,加快产品现代化和创新,提高企业核心竞争力。

理论重要性是:企业是否盈利也就决定着这个企业的今后发展的兴衰。

如果对企业盈利能力进行精确的分析和调查,及时发现问题并采取措施加以补救,将有助于企业灵活应对不断变化的市场,将有所提高提高企业盈利能力,促进企业健康的发展生长。

所以从多个角度来分析影响公司盈利能力的原因是非常必要和重要的。

实际重要性:公司的利润是其活动最重要的目标之一。

如果他们赚的利润越多,公司的利润水平就越高,公司就越强大,这样公司的竞争力也会增强。

这是顺利吸收资金的保证用于投资盈利能力强的企业发展潜力大,资产价值的增加,在同行业企业中具有较强的竞争优势,分析企业的盈利能力,可以帮助企业尽快发现经营、管理和投资过程中存在的问题,及时采取有效措施,提高企业的盈利能力,增强公司的综合实力,最终能够提高企业的竞争力。

(二)文献综述(一)国外文献综述在彻底分析了盈利的能力和杠杆率之间的联系后,Mohammed amidu (2019)指出,它们之间没有不可避免的联系关系、盈利能力增长与企业发展密不可分。

Hai-Yen Chang((2019)等人对杜邦财务分析体系进行了实证分析研究基于三个指标:净资产收益率、总资产收益率和股权乘数。

三全食品公司的财务报表分析

三全食品公司的财务报表分析三全食品公司是一家著名的食品制造企业,其主要产品包括速冻饺子、汤圆、粽子等。

随着人们生活水平的提高,三全食品公司的业务不断扩展,逐渐成为业内的领导者。

在这篇文章中,我们将对三全食品公司的财务报表进行深入分析,以了解公司的财务状况、经营成果和现金流量情况,为投资者和经营者提供有价值的参考信息。

三全食品公司的财务报表反映了公司的财务状况、经营成果和现金流量情况。

资产负债表反映了公司的资产、负债和所有者权益情况;利润表反映了公司的收入、成本和利润情况;现金流量表则反映了公司的现金流入、流出和净现金流情况。

这些报表对于投资者和经营者来说都非常重要,因为它们可以帮助大家了解公司的实力、盈利能力和偿债能力等方面的情况。

在资产负债表方面,三全食品公司的资产总额呈现逐年增长的趋势,其中2019年资产总额为75亿元,比2018年增长了8%。

负债总额也呈现增长趋势,但增长速度较慢,2019年负债总额为38亿元,比2018年增长了9%。

所有者权益总额也呈现增长趋势,2019年为37亿元,比2018年增长了2%。

在利润表方面,三全食品公司的营业收入也呈现逐年增长的趋势,其中2019年为86亿元,比2018年增长了7%。

营业成本也在逐年增长,但增长速度较慢,2019年为47亿元,比2018年增长了6%。

净利润也呈现增长趋势,2019年为09亿元,比2018年增长了7%。

在现金流量表方面,三全食品公司的现金流入也呈现逐年增长的趋势,其中2019年为45亿元,比2018年增长了5%。

现金流出也呈现增长趋势,但增长速度较慢,2019年为97亿元,比2018年增长了6%。

净现金流也呈现增长趋势,2019年为48亿元,比2018年增长了3%。

从以上分析可以看出,三全食品公司的财务状况稳定,资产逐年增加,负债缓慢增长,所有者权益不断上升。

经营成果方面,营业收入、营业成本和净利润均呈现逐年增长的趋势。

现金流量情况也较好,现金流入、流出和净现金流均呈现增长趋势。

002216三全食品2022年财务分析结论报告

三全食品2022年财务分析综合报告一、实现利润分析2022年利润总额为102,648.03万元,与2021年的81,327.16万元相比有较大增长,增长26.22%。

利润总额主要来自于内部经营业务。

在营业收入增长的同时,营业利润大幅度的增长,经营业务开展得很好。

二、成本费用分析2022年营业成本为534,782.79万元,与2021年的505,691.92万元相比有所增长,增长5.75%。

2022年销售费用为88,366.65万元,与2021年的90,120.22万元相比有所下降,下降1.95%。

从销售费用占销售收入比例变化情况来看,2022年在销售费用下降情况下营业收入却获得了一定程度的增长,企业销售政策得当,措施得力,销售业务的管理水平明显提高。

2022年管理费用为21,817.57万元,与2021年的19,677.72万元相比有较大增长,增长10.87%。

2022年管理费用占营业收入的比例为2.93%,与2021年的2.83%相比变化不大。

企业经营业务的盈利能力有所提高,管理费用支出合理。

本期财务费用为-1,251.26万元。

三、资产结构分析2022年企业不合理资金占用项目较少,资产的盈利能力较强,资产结构合理。

从流动资产与收入变化情况来看,流动资产增长快于营业收入增长,资产的盈利能力增加。

与2021年相比,资产结构趋于改善。

四、偿债能力分析从支付能力来看,三全食品2022年是有现金支付能力的,其现金支付能力为264,831.75万元。

企业负债经营为正效应,增加负债有可能给企业创造利润。

五、盈利能力分析三全食品2022年的营业利润率为13.73%,总资产报酬率为14.61%,净资产收益率为22.53%,成本费用利润率为15.68%。

企业实际投入到企业自身经营业务的资产为549,624.31万元,经营资产的收益率为18.57%,而对外投资的收益率为16.18%。

从企业内外部资产的盈利情况来看,外部投资的收益率小于内部资产收益率,但二者的收益水平均大于企业负债资金成本,表明企业的盈利能力是可以接受的。

三全食品财务分析

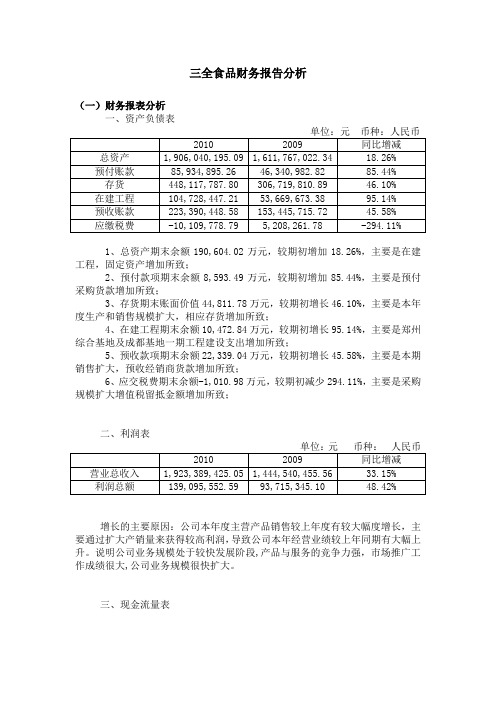

三全食品财务报告分析(一)财务报表分析一、资产负债表1、总资产期末余额190,604.02万元,较期初增加18.26%,主要是在建工程,固定资产增加所致;2、预付款项期末余额8,593.49万元,较期初增加85.44%,主要是预付采购货款增加所致;3、存货期末账面价值44,811.78万元,较期初增长46.10%,主要是本年度生产和销售规模扩大,相应存货增加所致;4、在建工程期末余额10,472.84万元,较期初增长95.14%,主要是郑州综合基地及成都基地一期工程建设支出增加所致;5、预收款项期末余额22,339.04万元,较期初增长45.58%,主要是本期销售扩大,预收经销商货款增加所致;6、应交税费期末余额-1,010.98万元,较期初减少294.11%,主要是采购规模扩大增值税留抵金额增加所致;二、利润表增长的主要原因:公司本年度主营产品销售较上年度有较大幅度增长,主要通过扩大产销量来获得较高利润,导致公司本年经营业绩较上年同期有大幅上升。

说明公司业务规模处于较快发展阶段,产品与服务的竞争力强,市场推广工作成绩很大,公司业务规模很快扩大。

三、现金流量表经营活动产生的现金流量净额为208,810,736.35,主要是销售商品收到的现金,说明企业经营活动产生的现金流量稳定性和再生性比较好;投资活动产生的现金流量净额为-104,961,309.75,主要是购买固定资产和在建工程投资支付了大量的现金,企业长期资产的购建虽然对企业的长期发展有利,但以满足生产经营需要即可,否则容易造成闲置和浪费;筹资活动产生的现金流量净额为-60,081,566.00,主要是偿还债务所支付的大量现金。

(二)偿债能力分析企业的偿债能力是指企业用其资产偿还长短期债务的能力。

企业有无支付现金的能力和偿还债务能力,是企业能否健康生存和发展的关键。

本期流动比率1.59,比去年同期下降了9.14%,速动比率1.06,比去年同期下降15.20%。

三全食品分析

附:2011-2015年6月三全食品有限公司短期营运能力指 标一览表 ②营运能力分析

反映营运能力的指标有应收账款周转率、 存货周转率、流动资产周转率和总资产周转 天数。

分析:

• 从上表可以看出,三全食品的存货周转率每年 都在2到3左右,这说明该公司的存货周转速度 是很慢的,存货储存过多,占用的资金多,存 货有挤压的现象。同时,由于行业的特殊性, 食品企业的存货有保质期限,如果存货积压过 多就会造成存货减值损失增加,造成企业的损 失。 • 三全食品的应收账款周转率在5年之内较为平 稳,这说明企业的应收账款的周转效率高,企 业对资产的管理较好。在11年,应收账款的周 转次数下降到11次左右,这说明企业放宽了信 用政策,这有利于提高主营业务收入,但是也 在一定程度上加大了财务风险。

• 在2004年度中国私营企业纳税百强排行榜中 位列第61位,是全国速冻行业唯一一家入选 企业; • 2005年被国家税务总局认定“中国食品制造 行业纳税百强”在速冻米面食品行业位列第 一; • 2006年被国家税务总局认定“中国食品制造 行业纳税百强”第46位,在速冻米面食品行 业位列第一。 • 2008年至2015年度,公司每年以持续增长的 市场占有率连续多年雄踞行业首位。

销售净利率较之前略有上升这是因为三全食品公司控制了期间费用的增长使营业费用和财务费用都下降通过对三全食品股份有限公司的偿债能力营运能力和盈利能力指标的分析可以得出以下方面三全食品的偿债能力较强存在财务风险的可能性较小同时流动资产比较充足变现能力较强

经济分析

资产分析 技术分析

公司股票基本面分析

– 宏观经济分析

• 宏观经济指标是体现经济情况的一种方式,主要指标 包括国民生产总值、通货膨胀与紧缩、投资指标、消费、 金融、财政指标等。宏观经济指标对于宏观经济调控起着 重要的分析和参考作用。 • 宏观经济指标作为宏观经济调控的依据。宏观调控的 主基调是保持政策的稳定,核心是处理好保持经济平稳较 快发展、调整经济结构和管理通胀预期三者之间的关系。 要保持政策的连续性和稳定性,继续实行积极的财政政策 和适度宽松的货币政策。同时,提高宏观调控的水平,增 强政策的针对性和灵活性。总的来说,我们要在保持经济 平稳较快发展的前提下,进一步提高经济增长的内生动力, 进一步加强结构调整和节能减排,进一步推进改革开放, 形成可持续发展的机制和体制,进一步改善民生,保持社 会和谐稳定。

毕业设计论文_“三全食品”公司经营业绩的分析与评价

毕业设计(论文)题目名称:“三全食品”公司经营业绩的分析与评价2013年5月“三全食品”公司经营业绩的分析与评价The analysis and evaluation of management performance of San Quan Food Co., Ltd.院系名称:国际教育学院班级:学号:学生姓名:指导教师:2013年5月摘要自从加入WTO,对于民族企业是否能经受住外来资本主义的冲击一直是最受关注的焦点。

而“三全食品”公司作为中国民族企业为数不多的产业开拓者和领导者,作为全国最大的速冻食品生产企业,凭借持续创新的精神和专注专业的企业文化为中国速冻食品行业带来新的火花。

但是,“三全食品”公司的未来发展与经济业绩究竟是很好还是表面的风光,就需要通过对公司近几年的经营业绩进行分析预测来给出最后的结论。

只有对企业的经营业绩进行全面细致的分析,科学合理地评价,才能揭示出企业健康发展的普遍规律,使企业的管理水平得到改善,经济效益得到提高。

本文在对“三全食品”公司的特点、发展现状、发展前景进行初步分析的基础之上,以它作为研究对象,针对其2008-2012年五年间的年度报告,利用指标分析、趋势分析、结构分析、杜邦分析等方法,就该公司的运营能力、盈利能力、偿债能力、发展能力等单项指标进行分析与评价,并通过杜邦分析法完成对该公司业绩的综合评价,发现“三全食品”公司存在长期偿债能力不足,存货略有积压等问题,并针对发现的问题提出优化资产结构,提高存货周转率等使公司能够稳定发展的对策和建议。

对“三全食品”公司经营业绩的综合评价有助于公司各利益相关者做出重要决策,为“三全食品”公司经营者与投资者提供合理优化资产结构的建议,也为经营者改善其经营业绩提供了思路,并最终实现经营业绩的提高。

关键词:经营业绩,评价指标,业绩问题,改善建议AbstractSince joining the WTO,the national enterprises are able to withstand the impact of foreign capitalism has always been the focus of most concern.While the"San Quan food"as the Chinese national enterprises is the one of the few industry pioneer and leader,as the country's largest quick-frozen food production enterprises,with the spirit of continuous innovation and professional enterprise culture brings new spark for frozen food industry in china.However,the"San Quan food"company's future development and economic performance is good or the surface of the scenery,We need through the analysis and forecast to give the final conclusion on the operating results in recent years.The only detailed and thorough analysis of the results of operations of the enterprise,scientific and rational evaluation, in order to reveal the universal law of the healthy development of enterprises,improve the enterprise management level,economic efficiency is improved.Based on the"San Quan food"company's characteristics, development status, development prospects on the basis of preliminary analysis to it as the object of study for its five-year period 2008-2012,the annual report,use of index analysis,trend analysis,structural analysis,DuPont analysis and other methods,in relation to the company's operations,profitability,solvency and ability to develop the analysis and evaluation of individual indicators,through the DuPont analysis to complete a comprehensive evaluation of the performance of the company,found that the company long-term solvency deficiency exists,a slight backlog of inventory and other issues,and for the problem s raised optimize the asset structure, improve inventory turnover rate enabling company to stable development of countermeasures and suggestions.The comprehensive evaluation of the"San Quan food"company operating performance to help all stakeholders in the company to make an important decision, provide a reasonable assets structure optimization suggestions for the"San Quan food"operators and investors,also provides a way for managers to improve the operating performance, and ultimately improve business performance.Key Words:Results of operations, evaluation indicators, performance issues, recommendations for improvement目录引言 (1)1 “三全食品”公司生产经营状况 (2)1.1 速冻食品行业概况 (2)1.1.1 国际速冻食品行业概况 (2)1.1.2 国内速冻食品行业概况 (2)1.2 “三全食品”公司概况 (2)2 “三全食品”公司经营业绩分析与评价的内容与方法 (3)2.1 经营业绩分析与评价的内容 (3)2.2 经营业绩分析与评价的方法 (5)3 “三全食品”公司经营业绩的单项分析与评价 (7)3.1 “三全食品”公司偿债能力的分析与评价 (7)3.1.1 偿债能力指标的建立 (7)3.1.2 “三全食品”公司偿债能力的计算与分析 (8)3.2 “三全食品”公司营运能力的分析与评价 (9)3.2.1 营运能力指标的建立 (9)3.2.2 “三全食品”公司营运能力的计算与分析 (11)3.3 “三全食品”公司盈利能力的分析与评价 (13)3.3.1 盈利能力指标的建立 (13)3.3.2 “三全食品”公司盈利能力的计算与分析 (14)3.4 “三全食品”公司发展能力的分析与评价 (16)3.4.1 发展能力指标的建立 (16)3.4.2 “三全食品”公司发展能力的计算与分析 (17)4 “三全食品”公司经营业绩的综合分析与评价 (19)4.1 经营业绩综合分析方法的选择 (19)4.2 基于杜邦分析法的“三全食品”公司经营业绩的综合分析与评价 (20)4.2.1 杜邦分析法的具体内容 (20)4.2.2 分析与评价“三全食品”公司的经营业绩 (22)5 “三全食品”公司经营业绩存在的问题及改进建议 (25)5.1 “三全食品”公司经营业绩存在的问题 (25)5.2 “三全食品”公司经营业绩改进建议 (26)结论 (27)参考文献 (28)致谢 (29)附录 (30)引言速冻食品是近年来世界发展最快的食品行业之一,从1995年起,我国速冻食品每年以20-30%的幅度递增,速冻行业利润总额逐年增长,但增长率在减缓;规模以上速冻食品企业数量逐年稳步增长。

(完整word版)三全食品股份有限公司财务报表分析

三全食品股份有限公司财务报表分析一、公司背景三全食品股份有限公司是中国生产速冻食品最早、规模最大、市场网络最广的企业之一。

中国第一颗速冻汤圆、第一只速冻粽子都出自三全。

自公司成立以来始终坚持“全面的质量管理、全新的生产工艺、全方位的优质服务”,短短十年,三全公司由当初的一个小厂,发展成为现今占地八万多平方米,拥有几十条现代化的生产线及几万吨低温冷库的大型速冻食品生产企业,公司现有员工2万多人,在全国有35个分公司、办事处及分厂。

目前,主要产品是以汤圆、水饺、粽子、面点、点心等为主的中式速冻及常温食品,共有数百个品种,年产量几十万吨。

从1995年起,三全的发展速度明显加快,并且越来越快。

1995年,三全被国家工商局评为“全国500家最大私营企业”之一;1997年,国家六部委将“三全食品”列入中国最具竞争力的民族品牌;2004年,企业销售额为14亿元,列中国私营企业纳税百强第61位;今年,企业销售额预计将达到20亿元,稳居中国速冻食品企业龙头位置。

公司在同行业中率先取得了自营进出口权,一个日产200吨的国际标准化大型出口车间已建成投产,产品已出口到北美、欧洲、澳洲和亚洲的十多个国家和地区。

销量和市场占有率稳居全国同行业第一位(2001年占有率为19.83%);已取得ISO9001和HACCP两项国际认证,产品已出口到美国、加拿大、新加坡、港澳和欧洲部分国家。

二、运营状况公司在速冻米面行业的市场占有率高达25%,拥有一定的定价权,此外,公司具有强大的销售渠道优势,拥有速冻行业最完善的分销网络,能够保证公司产品在7天之内就可以生产并迅速推广到全国各地的终端市场,与经销商关系良好。

2009年前三季度主要财务指标:每股收益0.2900(元),每股净资产4.8100(元),净资产收益率6.0700%,营业收入1064909153.1300(元),同比增减5.5133%;归属上市公司股东的净利润54534245.59(元),同比增减3.5545%。

三全食品盈利能力分析

三全食品盈利能力分析一、本文概述随着全球经济的不断发展和市场竞争的日益激烈,企业的盈利能力成为了衡量其经营状况和未来发展潜力的重要指标。

本文将对三全食品的盈利能力进行深入的分析和探讨。

三全食品作为中国领先的速冻食品生产企业,其市场表现和盈利能力一直备受关注。

本文将基于最新的财务数据和市场动态,通过财务比率分析、杜邦分析等多种方法,全面评估三全食品的盈利能力,以期为广大投资者和利益相关者提供有价值的参考信息。

本文还将对三全食品盈利能力的变化趋势进行深入研究,分析其原因,并探讨其未来盈利能力的可持续性。

通过本文的分析,读者可以更加清晰地了解三全食品的盈利状况,以及影响其盈利能力的关键因素,从而作出更为明智的投资和经营决策。

二、三全食品概况三全食品,全称郑州三全食品股份有限公司,始创于1987年,是一家专注于速冻食品的研发、生产和销售的大型企业。

三全食品以“全心全意为客户服务”为核心价值观,经过三十余年的发展,已成为中国速冻食品行业的领军品牌。

公司产品线覆盖速冻汤圆、水饺、粽子、面点、点心、快餐、火锅等七大品类,超过400个品种,销售网络遍及全国。

作为一家上市公司,三全食品一直秉持着稳健的经营策略和持续的创新精神。

公司注重品牌建设,通过优质的产品和良好的口碑,赢得了消费者的广泛认可。

同时,三全食品还注重研发投入,不断推出新产品,满足消费者的多样化需求。

在生产管理方面,三全食品坚持严格的质量控制标准,确保食品安全和品质稳定。

公司通过引进先进的生产技术和设备,提高了生产效率和产品质量,为消费者提供了更加健康、美味的速冻食品。

未来,三全食品将继续致力于速冻食品的研发和生产,不断提升品牌影响力和市场竞争力,为消费者提供更加优质的产品和服务,实现企业的可持续发展。

三、盈利能力指标分析在对三全食品盈利能力的深入分析中,我们主要关注其各项盈利指标的表现。

我们关注的是毛利率,该指标可以反映三全食品在其生产过程中成本控制以及产品定价策略的效果。

上市公司财务分析以三全食品为例本科生毕业论文

上市公司财务分析以三全食品为例本科生毕业论文标题:上市公司财务分析以三全食品为例引言:随着我国资本市场的发展,上市公司财务分析成为投资者、监管机构和学术界广泛关注的焦点之一、本文以三全食品为例,对其财务状况进行分析,旨在通过深入分析上市公司的财务数据,了解公司的经营状况和健康度,为投资者和决策者提供重要参考。

一、企业概况和背景三全食品成立于1992年,是一家从事粮油加工、食品研发和生产销售的综合性食品企业。

公司主要产品包括速冻食品、熟食、方便面等,具有较强的品牌影响力和市场竞争力。

二、财务指标分析1.资产负债表分析2.利润表分析3.现金流量表分析现金流量表反映了公司的现金流量状况和经营活动的现金流入流出情况。

通过分析公司的经营现金流量、投资现金流量和筹资现金流量,了解公司的现金流入流出情况,评估公司的现金流量健康度。

三、财务比例分析财务比例分析是通过计算和比较各项财务指标,评估公司的经营状况和财务健康度。

常用的财务比率包括流动比率、速动比率、货币资金比率、总资产周转率、净资产收益率等。

通过对三全食品的财务比率进行计算和比较,可以了解公司的经营效率、盈利能力和偿债能力等方面的情况。

四、SWOT分析通过SWOT分析,评估公司的优势、劣势、机会和威胁。

在分析公司的财务情况时,还应结合公司的竞争环境、行业发展趋势和公司战略等因素,综合评估公司的发展潜力和风险。

结论:通过对三全食品的财务分析,可以得出公司财务状况良好、盈利能力较强的结论。

然而,公司还需注意流动性风险和市场竞争压力。

在投资决策中,投资者应综合考虑公司的财务状况、盈利能力、经营风险以及行业竞争等因素,做出理性决策。

三全食品公司财务报表分析

(三)盈利能力分析

(1)首先净资产收益率比2012年有所下降,说明盈利能 力有所下降。 (3)销售毛利率越大,说明营业收入中制造成本所占的 比重越小;销售净利率越高说明企业获取净利润的能力 越强,近三年盈利水平正在衰退。 (2)公司营业收入与营业成本都十分巨大,造成利润较 薄,主要以薄利多销的方式进行。

(二)营运能力分析

(1)应收账款周转率来看,一般应收账款周转率越高越好, 14.52 远高于社会平均值 7.8 ,属于优秀值,这表明公司 收账速度快,平均收账期短,资产流动快,偿债能力强。

(2)存货周转率偏低,说明存货周转速度慢,存货占用水 平高,流动性较弱,转换为现金或应收账款的速度不高。

(3)固定资产周转率高于流动资产周转率,说明企业的固 定资产利用率较高。但是该公司资产流动性不大,公司 可能需要提高资产利用的效率。

ቤተ መጻሕፍቲ ባይዱ 投 筹 营 资 资

+ + + +

序 号

1 2 3 4 5

管理

找好的投资机会,否则钱闲置,资金流入量大,资金 闲置 财务稳定信号,成熟期 新项目可行性(良好) 密切关注经营状况(最良好) 改变主营业务

+

+

-

+ -

6

7 8

衰退期,若为投资收益,则有可能性,否则为变卖资 产

借债度日(除创业阶段) 经营状况恶化

2013年,递延所得税负债期末余额增加1,179.47万元,主要是收购各龙凤 实体评估资产增值所致。

所有者权益分析

股本: 4.02亿 资本公积:6.44亿 盈余公积:0.46亿 未分配利润:7.00亿 少数股东权益:0.05亿

所有者权益 17.97亿

三全食品股份有限公司介绍企业发展分析报告

Enterprise Development专业品质权威Analysis Report企业发展分析报告三全食品股份有限公司免责声明:本报告通过对该企业公开数据进行分析生成,并不完全代表我方对该企业的意见,如有错误请及时联系;本报告出于对企业发展研究目的产生,仅供参考,在任何情况下,使用本报告所引起的一切后果,我方不承担任何责任:本报告不得用于一切商业用途,如需引用或合作,请与我方联系:三全食品股份有限公司1企业发展分析结果1.1 企业发展指数得分企业发展指数得分三全食品股份有限公司综合得分说明:企业发展指数根据企业规模、企业创新、企业风险、企业活力四个维度对企业发展情况进行评价。

该企业的综合评价得分需要您得到该公司授权后,我们将协助您分析给出。

1.2 企业画像类别内容行业空资质增值税一般纳税人产品服务:食品生产;食品销售;食品添加剂生产;调味1.3 发展历程2工商2.1工商信息2.2工商变更2.3股东结构2.4主要人员2.5分支机构2.6对外投资2.7企业年报2.8股权出质2.9动产抵押2.10司法协助2.11清算2.12注销3投融资3.1融资历史3.2投资事件3.3核心团队3.4企业业务4企业信用4.1企业信用4.2行政许可-工商局4.3行政处罚-信用中国4.5税务评级4.6税务处罚4.7经营异常4.8经营异常-工商局4.9采购不良行为4.10产品抽查4.12欠税公告4.13环保处罚4.14被执行人5司法文书5.1法律诉讼(当事人)5.2法律诉讼(相关人)5.3开庭公告5.4被执行人5.5法院公告5.6破产暂无破产数据6企业资质6.1资质许可6.2人员资质6.3产品许可6.4特殊许可7知识产权7.1商标7.2专利7.3软件著作权7.4作品著作权7.5网站备案7.6应用APP7.7微信公众号8招标中标8.1政府招标8.2政府中标8.3央企招标8.4央企中标9标准9.1国家标准9.2行业标准9.3团体标准9.4地方标准10成果奖励10.1国家奖励10.2省部奖励10.3社会奖励10.4科技成果11 土地11.1大块土地出让11.2出让公告11.3土地抵押11.4地块公示11.5大企业购地11.6土地出租11.7土地结果11.8土地转让12基金12.1国家自然基金12.2国家自然基金成果12.3国家社科基金13招聘13.1招聘信息感谢阅读:感谢您耐心地阅读这份企业调查分析报告。

002216三全食品2022年经营风险报告

三全食品2022年经营风险报告一、经营风险分析1、经营风险三全食品2022年盈亏平衡点的营业收入为400,136.7万元,表示当企业该期营业收入超过这一数值时企业会有盈利,低于这一数值时企业会亏损。

营业安全水平为46.18%,表示企业当期经营业务收入下降只要不超过343,293.06万元,企业仍然会有盈利。

从营业安全水平来看,企业承受销售下降打击的能力较强,经营业务的安全水平较高。

2、财务风险从资本结构和资金成本来看,三全食品2022年的带息负债为25,328.83万元,企业的财务风险系数为1.06。

经营风险指标表二、经营协调性分析1、投融资活动的协调情况从长期投资和融资情况来看,企业长期投融资活动能为企业提供128,665.92万元的营运资本,投融资活动是协调的。

营运资本增减变化表(万元)长期投资9,455.93 90.8 32,140.18 239.89 33,889.07 5.442、营运资本变化情况2022年营运资本为128,665.92万元,与2021年的93,350.46万元相比有较大增长,增长37.83%。

3、经营协调性及现金支付能力从企业经营业务的资金协调情况来看,企业经营业务正常开展,能够为企业带来136,165.84万元的流动资金,经营业务是协调的。

经营性资产增减变化表(万元)项目名称2020年2021年2022年数值增长率(%) 数值增长率(%) 数值增长率(%)存货119,990.64 -14.72 127,025.5 5.86 121,742.63 -4.16 应收账款30,780.48 -6.04 40,705.16 32.24 39,038.31 -4.09 其他应收款8,575.41 -14.07 6,012.22 -29.89 5,431.25 -9.66 预付账款2,324.5 12.25 3,640.11 56.6 3,414.49 -6.2 其他经营性资产9,902.11 -65.18 11,965.53 20.84 7,389.68 -38.24 合计171,573.14 -19.8 189,348.52 10.36 177,016.37 -6.51经营性负债增减变化表(万元)项目名称2020年2021年2022年数值增长率(%) 数值增长率(%) 数值增长率(%) 应付账款113,087.18 -11.87 130,309.41 15.23 131,782.36 1.13 其他应付款25,614.04 4.63 33,908.16 32.38 35,568.56 4.9 预收货款0 -100 0 - 0 - 应付职工薪酬23,106.6 43.55 14,894.75 -35.54 15,586.74 4.65 应付股利0 -100 0 - 0 - 应交税金20,376.24 187.94 19,539.11 -4.11 26,389.35 35.06 其他经营性负债84,422.63 418.57 89,696.95 6.25 103,855.2 15.78 合计266,606.69 -3.41 288,348.38 8.15 313,182.21 8.614、营运资金需求的变化2022年营运资金需求为负136,165.84万元,与2021年负98,999.87万元相比,经营活动创造的资金大幅度增加。

三全财务分析

从以上三年资产负债表提供的数据可以看出,三全食品公司的规模在扩大。

从资产部分分析比较看,2008年资产总额较2007年增加了41697万元,增长率为39.15%。

其中货币资金增加了33584.4万元,固定资产增加了2514万元,这说明了企业业务方面的政策的成功。

08年与2009年相比,资产增加了12979万元,其中固定资产增加了11981.1万元,表明公司的生产能力有极大的提高,但是否能得到发挥还需结合当年经营成果来评价,同时流动资产上升趋势较小,09年比08年上升了5625万元,增长率为5.23%,其中应收账款减少了6341万元,减少率为48.49%。

从负债和所有者权益部分的比较分析来看,2008年同2007年的比较,流动负债减少了11542.7万元,减少率16.19%,说明公司的短期偿债能力提高了。

非流动负债比07年减少了3027.7万元,减少率63.48%。

所有者权益08同07年相比有了明显的变化,共增加了56267.5万元,增长率184.86%,其中主要是资本公积的增加幅度较大。

2009年同2008年相比,流动负债增加了4858万元,增长率8.13%,其中主要为短期借款的增加,这将降低该企业的短期偿债能力。

09年的所有者权益比08年增加了6985.2万元,增长率8.05%,主要体现为实收资本的增加。

09 08 07流动比率 1.75 1.8 1.01速动比率 1.28 1.24 0.66现金比率87.96 86.33 22.57所有者权益比率58.13 58.51 28.56资产负债率41.87 41.49 71.42存货周转率 2.88 2.88 3.16应收账款周转率8.50 6.87 6.14从上表可以看出该企业在这三年中,销售能力和获利能力比07有很大提高,但企业的资金利用率有点降低,应合理制定赊销政策,另外流动资产有少量的增加,偿债能力显著提高,降低的风险,08至09期间企业处于稳定状态。