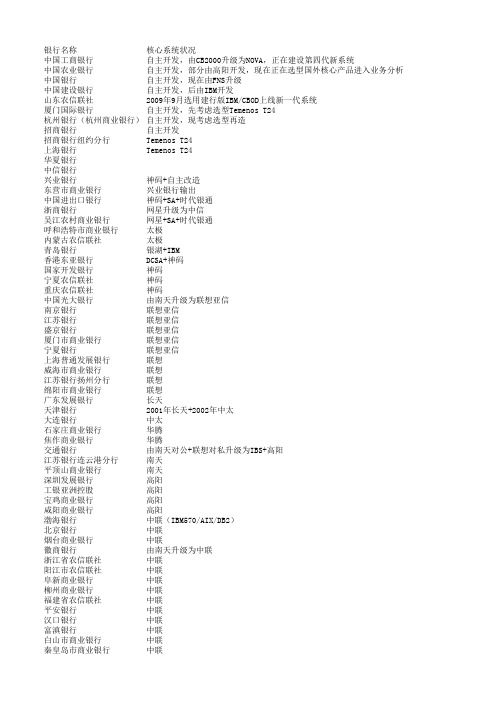

国内银行核心系统建设情况

国内银行的核心系统

银行名称核心系统状况中国工商银行自主开发,由CB2000升级为NOVA,正在建设第四代新系统中国农业银行自主开发,部分由高阳开发,现在正在选型国外核心产品进入业务分析中国银行自主开发,现在由FNS升级中国建设银行自主开发,后由IBM开发山东农信联社2009年9月选用建行版IBM/CBOD上线新一代系统厦门国际银行自主开发,先考虑选型Temenos T24杭州银行(杭州商业银行)自主开发,现考虑选型再造招商银行自主开发招商银行纽约分行Temenos T24上海银行Temenos T24华夏银行中信银行兴业银行神码+自主改造东营市商业银行兴业银行输出中国进出口银行神码+SA+时代银通浙商银行网星升级为中信吴江农村商业银行网星+SA+时代银通呼和浩特市商业银行太极内蒙古农信联社太极青岛银行银湖+IBM香港东亚银行DCSA+神码国家开发银行神码宁夏农信联社神码重庆农信联社神码中国光大银行由南天升级为联想亚信南京银行联想亚信江苏银行联想亚信盛京银行联想亚信厦门市商业银行联想亚信宁夏银行联想亚信上海普通发展银行联想威海市商业银行联想江苏银行扬州分行联想绵阳市商业银行联想广东发展银行长天天津银行2001年长天+2002年中太大连银行中太石家庄商业银行华腾焦作商业银行华腾交通银行由南天对公+联想对私升级为IBS+高阳江苏银行连云港分行南天平顶山商业银行南天深圳发展银行高阳工银亚洲控股高阳宝鸡商业银行高阳咸阳商业银行高阳渤海银行中联(IBM570/AIX/DB2)北京银行中联烟台商业银行中联徽商银行由南天升级为中联浙江省农信联社中联阳江市农信联社中联阜新商业银行中联柳州商业银行中联福建省农信联社中联平安银行中联汉口银行中联富滇银行中联白山市商业银行中联秦皇岛市商业银行中联西安市商业银行西安未来国际-联想-北京中联陕西省农信联社北京中联江苏银行徐州市分行北京中联乌鲁木齐市商业银行大连中联葫芦岛市商业银行大连中联攀枝花市商业银行大连中联徽商银行马鞍山分行大连中联三门峡城市信用社大连中联江苏银行南通分行大连中联徽商银行蚌埠分行大连中联吉林银行吉林分行大连中联渭南城市信用社大连中联丹东市商业银行大连中联鞍山商业银行大连中联阜新商业银行大连中联黄石商业银行大连中联九江商业银行大连中联濮阳城市信用社大连中联周口城市信用社大连中联济宁城市信用社大连中联包商银行2008年6月由北京中胜改造为ecsolutions盈达电子商务软件系统营口商业银行北京中胜牡丹江商业银行北京中胜泰安城市信用社北京中胜吉林银行白山分行北京中胜吉林银行四平分行北京中胜嘉兴商业银行高伟达襄樊商业银行高伟达成都商业银行高伟达江苏银行淮安分行高伟达盘锦市商业银行高伟达徽商银行芜湖分行高伟达白银市商业银行高伟达成都市农信联社高伟达南昌市商业银行奥尊四平市商业银行奥尊太原市商业银行奥尊营口市商业银行奥尊湛江市商业银行奥尊哈尔滨商业银行奥尊洛阳商业银行奥尊新乡商业银行奥尊许昌商业银行奥尊辽源商业银行奥尊台州商业银行奥尊绍兴商业银行奥尊驻马店商业银行奥尊克拉玛依商业银行奥尊中国民生银行长亮科技2005/03升级为Accenture/SAP,2009年11月新一代上线恒丰银行长亮科技200312郑州市商业银行长亮科技200304锦州市商业银行长亮科技200404张家港市农村商业银行长亮科技200504张家口市商业银行长亮科技200406抚顺市商业银行长亮科技200404广州市商业银行长亮科技200501长沙银行长亮科技200308东莞市商业银行长亮科技200308烟台市商业银行长亮科技200510淄博市商业银行长亮科技200406吉林银行长亮科技200506洛阳商业银行长亮科技200509辽阳市商业银行长亮科技200511商丘城市信用社长亮科技200411平顶山城市信用社长亮科技200602秦皇岛市商业银行长亮科技200605香港廖创兴银行长亮科技200608河南省农信联社易初电子珠海市商业银行易初电子泉州市商业银行易初电子西宁市商业银行易初电子大同市商业银行易初电子珠海市商业银行易初电子云南省农信联社易初电子沧州市农信联社易初电子重庆银行泰利特贵阳市商业银行泰利特湘潭市商业银行创智岳阳市商业银行创智邵阳城市信用社创智株洲市商业银行创智济南市商业银行中创临沂市商业银行中创江西省农信联社中天东营市农信联社中天潍坊市农信联社中天江西省农信社主线信息+华信正合宁波银行大连中联+IBM升级为华信正合日照商业银行天津普极科技渝林城市信用社西安山利软件系统工程有限责任公司福州市商业银行新宇江苏银行苏州分行菲耐特温州银行思群株洲市商业银行清华同方安阳城市信用社清华同方库尔勒城市信用社清华同方六盘水城市信用社清华同方徽商银行淮北分行方正奥德大庆市商业银行方正奥德齐齐哈尔市商业银行方正奥德开封市商业银行北京东华城信焦作市商业银行北京东华城信阳泉市信用社北京东华城信晋中城市信用社北京东华城信承德城市信用社北京东华城信鹤壁城市信用社北京东华城信临汾市农信联社北京东华城信长治市农信联社北京东华城信。

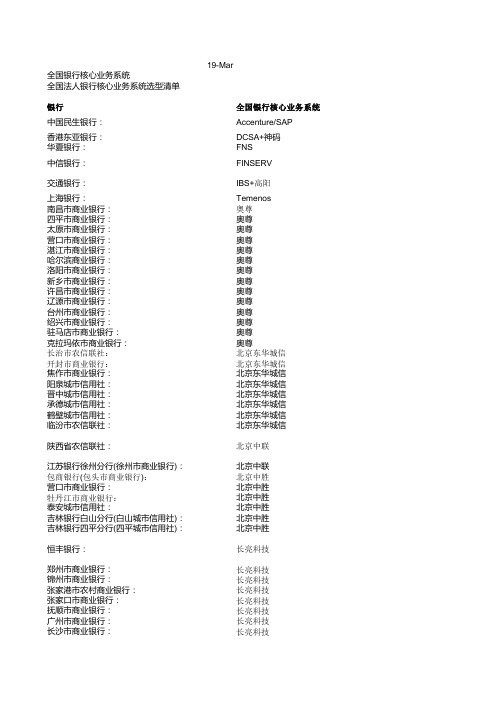

国内银行核心系统概况表

江苏银行徐州分行(徐州市商业银行): 包商银行(包头市商业银行): 营口市商业银行: 牡丹江市商业银行: 泰安城市信用社: 吉林银行白山分行(白山城市信用社): 吉林银行四平分行(四平城市信用社):

恒丰银行:

郑州市商业银行: 锦州市商业银行: 张家港市农村商业银行: 张家口市商业银行: 抚顺市商业银行: 广州市商业银行: 长沙市商业银行:

由大连中联+IBM升级为华 信正合(2005年)

由南天升级为联想亚信

南天+高伟达(1998年)

神码+自主改造 神码+SA+时代银通

银湖+IBM

(IBMP570/AIX/DB2) 由南天升级为

/c n/systems/i/sol ution/di_lian_s ystem.shtml

嘉兴市商业银行:

大连中联 大连中联 大连中联 大连中联 大连中联 大连中联 大连中联 大连中联 大连中联 大连中联 大连中联 大连中联 大连中联 方正奥德 方正奥德 方正奥德 菲耐特

高伟达

襄樊市商业银行:

成都市商业银行: 江苏银行淮安分行(淮安市商业银行): 盘锦市商业银行: 徽商银行芜湖分行(芜湖市商业银行): 湖州市商业银行: 白银市商业银行: 成都市农信联社: 深圳发展银行: 工银亚洲控股: 宝鸡市商业银行: 咸阳市商业银行: 石家庄市商业银行: 焦作市商业银行:

长亮科技 长亮科技 长亮科技 长亮科技 长亮科技 长亮科技 长亮科技 长亮科技 长亮科技 长亮科技 长天 长天中太 创智 创智 创智 创智 大连中联 大连中联 大连中联

徽商银行马鞍山分行(马鞍山市商业银行):

大连中联

三门峡城市信用社: 江苏银行南通分行(南通市商业银行): 徽商银行蚌埠分行(蚌埠市商业银行): 吉林银行吉林分行(吉林市商业银行): 渭南城市信用社: 丹东市商业银行: 鞍山市商业银行: 阜新市商业银行: 黄石市商业银行: 九江市商业银行: 濮阳城市信用社: 周口城市信用社: 济宁城市信用社: 徽商银行淮北分行(淮北市商业银行): 大庆市商业银行: 齐齐哈尔市商业银行: 江苏银行苏州分行(苏州市商业银行):

银行核心业务系统和核心竞争力

银行核心业务系统和核心竞争力钟伟(北京师范大学金融研究中心教授博导)IT系统对银行业的重要性,大致可以用指南针之于航海的重要性来相比.银行核心业务系统在国际上的发展大致经历了三个阶段,一是20世纪50年代兴起的以电子化的会计和结算系统;二是20世纪70年代出现的电子化交易处理系统,当时开始把存贷款、结算和中间业务做入核心业务系统;三是金融IT技术的创新,使得目前流行着以实现全行“一本帐”,包含风险管理、客户关系管理和资本配置等内容的全新银行核心业务系统。

处于急剧变迁进程中的中国银行业,其银行核心业务系统的开发引进也是方兴未艾,目前除了四大国有银行均建成银行核心业务系统之外,主要股份制银行甚至保险公司也在尝试引入该系统。

银行核心业务系统的构成可以用下属框图简单示意。

时至近日,对于什么是银行核心业务系统,国内银行业也有一个缓慢变迁的过程,这大体也可分为三个阶段。

第一阶段:核心业务系统=“自动的”会计系统银行核心业务系统被视作电子化或者信息化的会计系统,以为该系统只是从手工记帐到更为便捷的会计体系的变动,可以使得每天交易终了的批处理更快捷可靠。

目前,如果一家银行已经完成了数据集中,但却未在其之上运用商业智能技术进行应用组群的开发,那么这种核心业务系统实际发挥的效能,不会好于会计系统的信息化,这是十分狭义和被动的“一本帐”概念。

第二阶段:核心业务系统=“自动的”交易系统银行核心业务系统被视为交易处理系统,认为该系统不过是自动生成的、强制留痕的数据系统,可以便于银行进行交易过程的监控。

这种对银行核心业务系统的认识仍未能覆盖交易前、中、后三个环节的流程设计,而仅仅关注了交易过程这一个环节。

第三阶段:核心业务系统=“一本帐”+“一个中心”所谓一本帐,是从银行战略管理视角,借助核心业务系统从财务、风险、产品和服务等对本银行有全方位的把握;所谓一个中心,是从金融服务视角,进行市场细分、产品设计和营销创新。

银行核心业务系统被视为客户为中心的,集成了交易处理、产品创新、客户关系管理、风险管理和资本配置等多种应用组群的系统,被视为银行核心竞争力的重要组成部分。

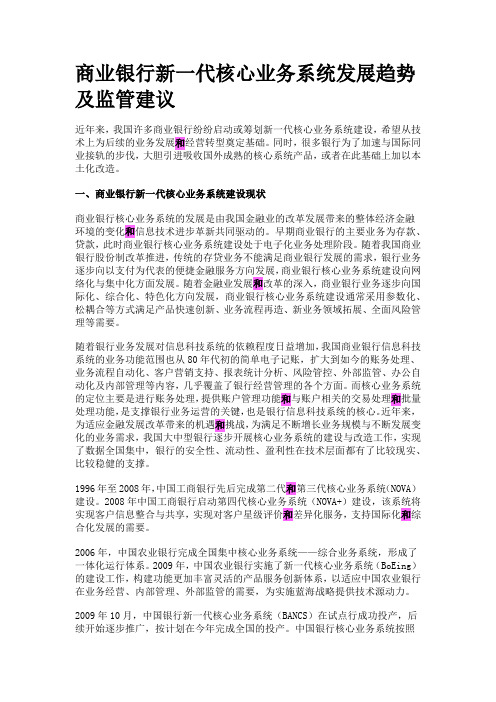

商业银行新一代核心业务系统发展趋势及监管建议

商业银行新一代核心业务系统发展趋势及监管建议近年来,我国许多商业银行纷纷启动或筹划新一代核心业务系统建设,希望从技术上为后续的业务发展和经营转型奠定基础。

同时,很多银行为了加速与国际同业接轨的步伐,大胆引进吸收国外成熟的核心系统产品,或者在此基础上加以本土化改造。

一、商业银行新一代核心业务系统建设现状商业银行核心业务系统的发展是由我国金融业的改革发展带来的整体经济金融环境的变化和信息技术进步革新共同驱动的。

早期商业银行的主要业务为存款、贷款,此时商业银行核心业务系统建设处于电子化业务处理阶段。

随着我国商业银行股份制改革推进,传统的存贷业务不能满足商业银行发展的需求,银行业务逐步向以支付为代表的便捷金融服务方向发展,商业银行核心业务系统建设向网络化与集中化方面发展。

随着金融业发展和改革的深入,商业银行业务逐步向国际化、综合化、特色化方向发展,商业银行核心业务系统建设通常采用参数化、松耦合等方式满足产品快速创新、业务流程再造、新业务领域拓展、全面风险管理等需要。

随着银行业务发展对信息科技系统的依赖程度日益增加,我国商业银行信息科技系统的业务功能范围也从80年代初的简单电子记账,扩大到如今的账务处理、业务流程自动化、客户营销支持、报表统计分析、风险管控、外部监管、办公自动化及内部管理等内容,几乎覆盖了银行经营管理的各个方面。

而核心业务系统的定位主要是进行账务处理,提供账户管理功能和与账户相关的交易处理和批量处理功能,是支撑银行业务运营的关键,也是银行信息科技系统的核心。

近年来,为适应金融发展改革带来的机遇和挑战,为满足不断增长业务规模与不断发展变化的业务需求,我国大中型银行逐步开展核心业务系统的建设与改造工作,实现了数据全国集中,银行的安全性、流动性、盈利性在技术层面都有了比较现实、比较稳健的支撑。

1996年至2008年,中国工商银行先后完成第二代和第三代核心业务系统(NOVA)建设。

2008年中国工商银行启动第四代核心业务系统(NOVA+)建设,该系统将实现客户信息整合与共享,实现对客户星级评价和差异化服务,支持国际化和综合化发展的需要。

银行新一代核心系统建设及启示

表 1 农行 BoEing 四期工程建设及投产切换情况

研究 前 沿 55

繁但调用频繁的应用,迁移到开放平台。自 2015 年起,农行 开放平台新增计算资源全部采用 X86 服务器。

(三)BoEing 主要着力点及成效 BoEing 把以客户为中心、快速产品创新、改善管理能 力作为三大核心价值,旨在成为支撑、驱动农行未来发展的 基础技术平台和业务平台。 一是形成了全行统一的客户视图。此前 ABIS 以财务 核算为中心,不同的子系统分散存储着客户的基本信息和 交易信息,某种程度上形成了信息孤岛,不利于完整识别客 户。BoEing 的一个本质不同是解决了 ABIS 客户信息分散 的问题,统一了全行的客户视图,能够完整记录客户的基本 信息、资产负债信息、交易行为信息、与企业或个人的关联 关系信息等,为快速识别客户、研发个性化金融产品、提供 差异化服务奠定了基础。 二是实现了组件式的快速产品创新。BoEing 基于“产 品工厂”模式,将产品功能抽象并细分成若干组件和参数, 建立起全行统一的产品线、产品组和基础产品,可实现多种 参数配置、多级别协商定价、多维度差异化定价,快速响应 市场需求。 三是建立起全新的业务运营体系。BoEing 对交易流程 进行了整合优化,提高了柜面效率,强化了操作风险控制。 通过简化界面布局和操作,增加组合交易与跨系统交易,整 合业务凭证种类,使柜面常用的交易整合度达到 60%,实现 了一次填单、一次交易、一次密码、一次签字。

一、农行新一代核心系统—— —“蓝海工程 BoEing” (一)系统投产与建设规划 农行自主研发的新一代核心银行系统“蓝海工程” (Blue Ocean Engineering,BoEing) 于 2015 年 10 月全面切 换投产成功。该工程历时六年,分四期进行,先后完成了基 础架构、内部管理、对公业务、个人业务等模块的自主设计 和研发。 BoEing 是农行史上最大的系统建设项目,涉及所有的 业务领域、业务流程和工作岗位。农总行、各省分行、二级分

换“心”风云——商业银行新一代核心系统建设

超 级 大 脑

T 商 银行 自成 立 以来 ,始 终 以世 界 先进 的 金融 科

技应用 为 目标 , 不断创新发展 , 构建起 了坚实的信息技

术基础 , 其I T技 术 水 平 不 仅 在 国 内 银 行 业 中处 于 领 先

六 大 创 新

随着全球范 围内的信息技术革命 和金融业发展 日 新月异 ,商业银行之间对信息技术制高点的争夺愈演 愈烈 , 同时 , 客户 的金融需 求 日益多元化 和个 性化 , 对 银行提 出了更高的要求 。这就要求其必须持续 提升 核 心竞争力 , 加快产 品创新 步伐 , 深入实施 国际化和综 合 化的发展 战略 , 进一步提升经营管理水平 、 客户服务水 平和风险管理水平 。 这些 目标的实现 , 都离不开信息科 技的支持 。正是在这种形势下 , 工商银行在 2 0 0 8 年 1 0 月正式启动 了第四代核心应用 系统 的建设 工作 。

地位 , 而且在信息系统运行 能力 、 应用产品创新等领域

已经跃 居 国际 先进 水 平 。

遥 想过去 ,工商银行 成立之初可 谓装备落后 , 以

“ 步 兵 ” 为 主— — 绝 大 部 分 的业 务操 作 还 是 靠 算 盘 当

家, “ 特种武器” 很少——仅有小型计算机 7台, 微机几 十台。尽管起点低 , 但 工商银行一直倡导 和践行 “ 科技 兴行” 战略 , 几代人接力 , 从 营业 网点 电子化操作人手 , 从单 兵作战 的微机 发展到 了 以中小型 机为 主的局域

2 0 0 9年 , 是 中 国金 融 行业 承 前 启 后 、 继 往 开 来 的一 年 , 金融 l T保 驾 护 航 的功 能 也 更 突 出。 这 一年 , 银 行 业核 心 系 统 建 设热 火 朝 天 。 各家 银 行根 据 自身 发展 战 略启 动 的新 一 代核 心 系统 经 历 了怎 样 的 建设 历 程 , 具 有 什 么样 的亮 点

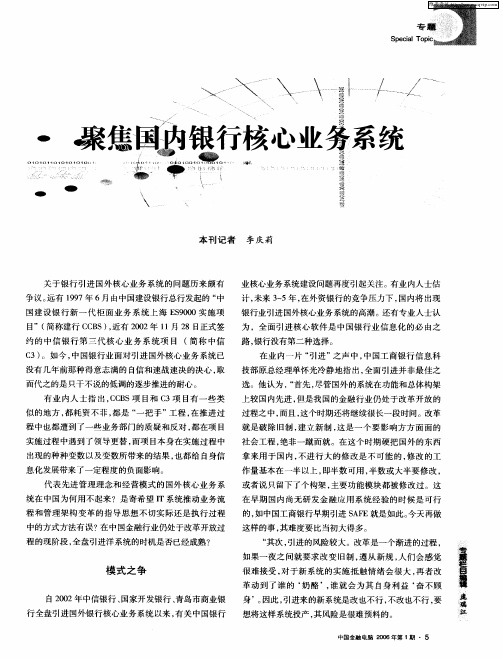

聚焦国内银行核心业务系统

业核心业务系统建设问题再度 引起关注。 有业 内人士估 计, 未来 3 5年 , - 在外资银行 的竞争压力下 , 国内将 出现

银行业引进 国外核心业务系统 的高潮。还有专业人士认 为 ,全 面引进 核心软件是 中国银行业信息 化的必 由之

路, 银行没有第二种选择 。 在业 内一片 “ 引进”之声 中 , 中国工商银行信息科 技部原总经理单怀光冷静地指 出, 全面引进并 非最佳之 选。他认为 , 首先 , “ 尽管国外 的系统在功能和总体构架 上较 国内先进 , 但是我国的金融行业仍处于改革开放 的 过程之 中, 而且 , 这个时期还将继续很长一段时间。改革 就是破 除旧制 , 建立新制 , 这是一 个要影响方方面面 的 社会工程 , 绝非一蹴而就。在这 个时期硬把国外的东西

行业行业标准 , 这就如同帮助国内银行业务部 门掌握 了

国际通 用语 言 。

该人士 同时指出 ,0 7 中国银行业将 全面开放 , 20 年 届 时中国金融 市场的监管环境 和经营环境都将进一 步

与国际接轨 , 内金融控股公 司的发展趋势 、 国 引进外 来 战略投资的举措 以及竞争的压力 , 必将 大幅度加快金融

该人士同时指出2007年中国银行业将全面开放届时中国金融市场的监管环境和经营环境都将进一步与国际接轨国内金融控股公司的发展趋势引进外来战略投资的举措以及竞争的压力必将大幅度加快金融行业改革的进程引发银行业务流程再造管理体制变革组织架构调整此时正是全面引进观念领先的国外核心业务系统的最好时机

维普资讯

维普资讯

匦 。

户资源进行统一配置 , 还能塑造 出各个银行富有个性的

核心竞争力。其参数化配 置和模块化产品搭建理念 , 给

银行提供 了一个灵 活的产品设计平 台, 这个平 台上的产 品可以在各种服务渠道上共享, 体现 了渠道整合和业务 统一 的思路。同时在这个平台上设计的产品符合国际银

平安银行新核心系统上线一月运行平稳为零售转型增添科技引擎

务系统 ,还 以最短的建设周期 , 创造 了国内商业银行核 心系

统建设的新纪录。 新核心 系统建 设项 目规 划之 初就确 立 了四个非常 清晰 的 目标 ,一是整 合I C S 、F C R为 一个核心 ,同时涵 盖零 售 、

分别 为华胜 天 成 、东方 雨虹 、梅 泰诺 、鼎汉技术 、旋 极信

即

1 1 家公 司 联 手 筹建 中关 村 银行

1 1 月1 7 日,片 { 友 网络 、碧 水源等1 1 家上市公 司同时公 告 .拟参与筹建北 京中关村银行 、中关村银行注册 资本约4 0 亿元 . .若中关村 银行成立获得相关部门批 准 ,有望 成为今年 继湖南三湘银行 、重庆富 民银行和四川希望银行后 ,第四家

R 3 区块 链联盟致 力于界定 、没计和提供新 一代金融服 务技术 ,南总部位于纽约的 区块链初 创公 一 J R 3 C E V组织成 立 .t 1 _ 前联盟成员包括摩根士丹利 、富匡I 银行 、高盛 、汇丰银

】 1 月1 0 I : 1 上午 ,中国银ห้องสมุดไป่ตู้雅 加达分行 在印尼 电 汛运营

干 u 创业者成长 ,深 入实践普惠金融 。

中 国 银 行 在 印 尼 金 融 科 技 领 域 取 得 新 突 破 金 融机 构 “ 迷 上 ” 区 块 链 民 生 银 行 成 国 内 第 四 家 R3 成 员

【 | 前 ,民生银 行宣布 ,该 行已与国际金 融创新公 司R 3 建立 合作伙伴关 系 ,正式加 入了R 3 区块链联 盟 。成为继 中 平 安 、招 商银行 、中国 外汇交易 中心之 后 ,第 四家J J u 入 R 3 的 地 金融机构 据了解 .民生银行 已搭建 了区块链服 务云平台 ,对区块链共识算法 、智能合约 、交易i 己 账 、数据 传输 、智能 钱包 、去中心化应用等方面进行深入研究 。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

1、

国内银行核心系统建设状态定义:国内银行核心系统建设状态是指

国内银行核心系统建设所处的阶段,分为招标选型、建设、上线(试运行或部分

上线)推广、完成四种状态。l 招标选型:银行已决定进行核心系统建设工

作,正在就产品及系统集成商进行考察、招标;l 建设:项目合同已经签定,

产品供应商、集成商进场,与银行一起进行系统建设工作;l 上线推广:系

正在上线推广中的有 2 家:建设银行、农业银行; “第二军团”8 家中: 处于招标选型过程的有 3 家:中国银行、北京银行、广东发展银行; 正在建设中的有 3 家:上海银行、中信实业银行、华夏银行已经完成的 2 家:国 家开发银行、青岛商行 2、 国内银行核心系统产品情况定义:国内银行核心系统产品是指国内银行 所采用的核心业务系统产品类型,分为自行开发、国内产品和国外产品三类。

展银行、深圳发展银行、招商银行、兴 业银行、交通银行、

浦东发展银行、邮储银行 l 城市商 业银行(3 家)—北京银行、上海银行、青岛商行第一军团名单:(13 家) 中国工商银行、中国建设银行、中国农业银行、中国进出口银行、中国农业发展 银行、光大银行、民生银行、深圳发展银行、招商银行、兴业银行、交通银行、 浦东发展银行、邮储银行 第二军团名单:(8 家) 中国银行、国家开发银行、中信实业银行、华夏银行、广东发展银行、北京银行、 上海银行、青岛商行 第二部分:国内银行核心系统建设情况项目小组通过对四家国有商业银行、三家 政策性银行、十一家股份制银行以及三家城市商业银行相关数据的统计和分析, 从核心系统建设状态、核心系统产品情况、核心系统投资规模、核心系统建设周 期四方面进行深入分析。

统已在试点行开始运行,正在向全行推广;l 完成:系统推广工作全面完成, 项目建设成功 下图用不同的颜色分别标识“第一军团”、“第二军团”的银行目前所处的状态, 以展现当前国内银行核心系统建设状态的分布情况:

图表一:国内银行核心系统建设状态分布 其中,“第一军团”13 家中: 已完成数据大集中的共 10 家:工商银行、农业发展银行、进出口银行(总分行 系统不统一,部分完成)、光大银行、深圳发展银行、兴业银行、浦东发展银行、 民生银行、招商银行和邮储银行; 正在建设中的有 1 家:交通银行;

阶段三(2000 年至今):

第三阶段即“数据大集中”阶段,全国性的银行数据通信网络框架基本建成,各 银行的综合业务处理网络相继建成,一个多功能的、开放的银行信息化体系初步 形成;全国性的数据大集中让银行的数据在更大范围内共享,数据的收集和管理 更加方便,管理和决策也更加高效便捷。

当前国内银行核心系统的建设正处于第三阶段,大部分全国性银行已经完成了数 据大集中的工作,部分银行在采用国内系统实现了“大集中”的基础上开始以国 外核心业务系统替代原有综合业务系统。我们将采用国内系统或自行开发系统完 成数据大集中的银行称为“第一军团”,将已采用或即将采用国外系统的银行称 为“第二军团”。在此背景下,*****金融软件公司解决方案部、企业发展部、 国家开发银行事业部特别成立了联合项目小组,共同完成了这份《国内银行核心

所以在 21 家样本银行中,只有 4 家(占 19%)选择了自主开发,而且其 中有 3 家集中在实力雄厚的四大国有商业银行。其中,中国工商银行于 1999 年 起自行开发了 CB2000 系统;中国建设银行于 1997 年起与 IBM 合作开发了 DCC 系统,与*****公司合作开发了大前置;1999 年起中国农业银行自行开发了 ABS 系统。中国进出口银行则在 2000 年与银通公司合作开发了其核心业务系统。

2、 分析方法 项目小组通过对国内核心系统建设情况的整体把握,通过对 21 家样本银行调研 数据的深入分析和研究,从宏观与微观两方面揭示了国内银行的核心系统建设情 况。

附:样本银行名单 l 四大国有银行(4 家)—中国工商银行、中国建设银行、中国银行、中国 农业银行; 2 政策性银行 (3 家)—国家开发银行、中国进出口银行、中国农业发 展银行 3 股份制银行 (11 家)—华夏银行、光大银行、民生****金融软件公司、国内同行及正在从事核 心业务系统建设的银行,特别是“第二军团”阵营中的银行提供参考。

1、 数据来源: 本报告所采用的数据主要来源于以下四方面: a)对国内银行核心系统建设相关负责人的调查; b)对为银行提供服务的 IT 服务商的调查; c)*****内部数据积累; d)互联网搜索; 特别提示:由于数据来源渠道的多样性与复杂性,故本报告所用数据资料仅供参 考。

这一阶段是银行信息化建设的起步阶段,银行的储蓄、对公等业务逐渐以计算机 处理代替手工操作,本阶段系统特点主要体现为按照业务网点分散建设、单机操 作,只是用计算机取代了算盘和手工帐簿;

阶段二(八十年代中期——九十年代末期):

这一阶段银行开始通过使用计算机网络技术实现银行部分业务的实时联机处理, 并逐步实现了银行在一定区域范围内的数据集中及互联互通;区域集中让所辖银 行得以共享数据资源,统一了科目设置,改进了业务流程,提高了服务质量(如 通存通兑的实现);

图表二:国内银行核心系统建设状态分布 file:///C:/Users/%E6%AD%A3%E6%97%BA/AppData/Local/Temp/msohtmlclip1/0 1/clip_image004.gif 1) 自行(合作)开发产品:

自行(合作)开发产品的好处是量体裁衣,能够充分考虑银行 IT 建设和 业务状况的现状;缺点就是存在较高的风险。首先,银行既要对现阶段的业务需 求有全面的认识,同时又有高瞻远瞩的眼光,能够充分考虑到未来银行发展的需 要。其次,自行(合作)开发产品,由于缺少成功的实施方法论,项目管理和实 施的风险难以控制,要求有充足的财力、物力和人力支持,项目实施周期长,产 品交付风险大。另外,由于自行(合作)开发产品,产品化的程度较弱,要求银 行本身有一定数量的过硬的技术开发人员,产品的维护和升级的工作量较大。

国内银行核心系统建设情况 前言

核心业务系统,也称为综合业务系统,是银行信息化建设的核心部分,是银行业务经营的

基础。随着世界金融环境的不断向前发展,拥有稳健、灵活、安全、可靠的核心业务系统是 体现银行核心竞争力的一个重要方面。 国内银行的核心业务系统建设主要经历了三个发展阶段:

阶段一(七十年代末期——八十年代中期):