证券投资组合27页PPT

合集下载

证券投资组合 27页PPT文档

证券投资组合

证券投资组合

提要: 证券投资组合是证券投资中的一个复杂问题,我们先分析证券投

资组合的必要性和可能性,然后讨论证券组合对投资收益和风险 的影响,介绍现代证券投资组合模型,最后探讨证券投资组合的 基本策略。

学习目标:通过学习,要求掌握和了解如下内容: 1. 掌握证券投资组合有必要性和可能性。 2. 掌握不同有价证券收益和风险的特征。 3. 了解证券投资组合对证券投资收益和风险的影响。 4. 了解马可维茨投资组合模型的基本原理。 5. 掌握β 系数的确定方法。 6. 掌握资本资产定价模型在证券组合中运用。 7. 了解证券投资组合的分类和控制方法

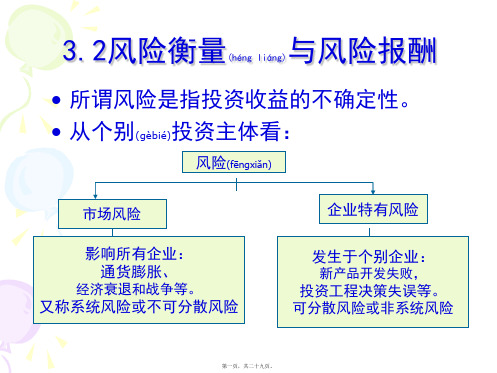

二、证券投资组合的风险

【例10-3】 假定某公司将资金分别投资于证券X和证券Y,证券 X和证券Y的有关资料如“表10—5”所示。

有价证券

X

Y

E(R)

5%

8%

σ

4%

10%

根据“表10—5”所给出的资料,X和证券Y以各种不同投资比例为依据, 计算确定的三种不同相关系数下的期望收益率和标准差见“表10—6”。

计算结果表明,虽然证券A与证券B之间存在着正相关关系;但是证券 投 资 组 合 的 标 准 差 (4.44%) 小 于 个 别 证 券 标 准 差 的 加 权 平 均 数 (4.8%=3.8%×50%+5.8%×50%),这说明通过投资组合,投资者 证券投资的风险仍然有所降低,实现了证券投资组合的目的。

数列

算术平均数

风险溢价

标准差

小公司普通

17.7

13.9

33.9

股票

大公司普通

13.0

9.2

20.3

股票

公司长期债

6.1

2.3

证券投资组合

提要: 证券投资组合是证券投资中的一个复杂问题,我们先分析证券投

资组合的必要性和可能性,然后讨论证券组合对投资收益和风险 的影响,介绍现代证券投资组合模型,最后探讨证券投资组合的 基本策略。

学习目标:通过学习,要求掌握和了解如下内容: 1. 掌握证券投资组合有必要性和可能性。 2. 掌握不同有价证券收益和风险的特征。 3. 了解证券投资组合对证券投资收益和风险的影响。 4. 了解马可维茨投资组合模型的基本原理。 5. 掌握β 系数的确定方法。 6. 掌握资本资产定价模型在证券组合中运用。 7. 了解证券投资组合的分类和控制方法

二、证券投资组合的风险

【例10-3】 假定某公司将资金分别投资于证券X和证券Y,证券 X和证券Y的有关资料如“表10—5”所示。

有价证券

X

Y

E(R)

5%

8%

σ

4%

10%

根据“表10—5”所给出的资料,X和证券Y以各种不同投资比例为依据, 计算确定的三种不同相关系数下的期望收益率和标准差见“表10—6”。

计算结果表明,虽然证券A与证券B之间存在着正相关关系;但是证券 投 资 组 合 的 标 准 差 (4.44%) 小 于 个 别 证 券 标 准 差 的 加 权 平 均 数 (4.8%=3.8%×50%+5.8%×50%),这说明通过投资组合,投资者 证券投资的风险仍然有所降低,实现了证券投资组合的目的。

数列

算术平均数

风险溢价

标准差

小公司普通

17.7

13.9

33.9

股票

大公司普通

13.0

9.2

20.3

股票

公司长期债

6.1

2.3

新股民培训资料-27页PPT资料

•随着国家推出高达4万亿计的投资规模,政府将增加对 基础设施领域如铁路和公路投资。而四川地震灾区灾后 重建各项工作可能先行启动,再加上铁路和公路欠发达 的新疆和西藏等中西部地区启动也将渐次展开。面对来 势汹汹新一轮基础设施投资热潮,水泥、钢铁、工程机 械、路桥建设、铁路设备制造等行业无疑成为受益最大 的板块;

(2)并购重组主题——永恒的资本投资盛宴

•在股指大幅下跌的实际情况下给产业资本逆市并购提供了难得 的机会。近期,深鸿基和深国商先后被产业资本举牌。在此之前, 马应龙(600993) 增持羚锐股份(600285)。此外,海螺水泥斥资 14.73亿元持有巢东股份(600318)、冀东水泥(000401)、祁连山 (600720)、福建水泥(600802)、华新水泥(600801)、江西水泥 (000789)、同力水泥等7家水泥行业上市公司股票;

从国内的经济形势来看,中国经济遇到了前所未有 的困难

•传统的外需带动内需(世界加工厂)的模式遇到了 很大的挑战;

•近期推出了许多新政,提高出口退税率、大幅降息 (三个月降息5次)、大力扶持房地产行业、向央企 注资等,但效果还没有显现出来;

•房地产行业如果出现危机,那么涉及相关50多个行 业都会有较为明显的影响,这将制约整体经济的发 展,所以近期出台了许多针对房地产行业的政策;

二、当前证券市场的宏观面分析

大小非解禁问题

2019年解禁1622亿股;2009年:6871亿股,扩 大3.23倍;2019年与09年大体相当,对于市场所 形成的心理层面的压力将会非常大,而市场是否 有足够的资金去承受部分解禁股的抛售,将是许 多投资者都需要考虑的问题。

国资委明确表示,建立上市公司国有股动态 监测系统,并要求央企上市公司限售股解禁后不 仅不能减持,还要增持自己的股票。2009年解禁 股中89%是央企,11%是小非,所以解禁压力没有 想象那么大,而且市场的资金面仍然充裕;

(2)并购重组主题——永恒的资本投资盛宴

•在股指大幅下跌的实际情况下给产业资本逆市并购提供了难得 的机会。近期,深鸿基和深国商先后被产业资本举牌。在此之前, 马应龙(600993) 增持羚锐股份(600285)。此外,海螺水泥斥资 14.73亿元持有巢东股份(600318)、冀东水泥(000401)、祁连山 (600720)、福建水泥(600802)、华新水泥(600801)、江西水泥 (000789)、同力水泥等7家水泥行业上市公司股票;

从国内的经济形势来看,中国经济遇到了前所未有 的困难

•传统的外需带动内需(世界加工厂)的模式遇到了 很大的挑战;

•近期推出了许多新政,提高出口退税率、大幅降息 (三个月降息5次)、大力扶持房地产行业、向央企 注资等,但效果还没有显现出来;

•房地产行业如果出现危机,那么涉及相关50多个行 业都会有较为明显的影响,这将制约整体经济的发 展,所以近期出台了许多针对房地产行业的政策;

二、当前证券市场的宏观面分析

大小非解禁问题

2019年解禁1622亿股;2009年:6871亿股,扩 大3.23倍;2019年与09年大体相当,对于市场所 形成的心理层面的压力将会非常大,而市场是否 有足够的资金去承受部分解禁股的抛售,将是许 多投资者都需要考虑的问题。

国资委明确表示,建立上市公司国有股动态 监测系统,并要求央企上市公司限售股解禁后不 仅不能减持,还要增持自己的股票。2009年解禁 股中89%是央企,11%是小非,所以解禁压力没有 想象那么大,而且市场的资金面仍然充裕;

证券投资组合PPT幻灯片课件

预期收益率( R)

( Ri)*( Pi)

方差( i )

(Ri R)2 Pi

0.05 0.10 0.20

-0.005 -0.002 0.008

(-0.10-0.09)2(0.05) (-0.02-0.09)2(0.10) (0.04 - 0.09)2(0.20)

0.30 0.20 0.10 0.05

证明:由资产组合的计算公式可得

p (w1) w11 (1 w1) 2 则

w1 ( p- 2 ) /(1 2 ) 从而

rp ( p ) w1r1 (1 w1)r2 (( p- 2 ) /(1 2 ))r1 (1 ( p- 2 ) /(1 2 ))r2

rp (w1) w1r1+(1 w1)r2

p (w1)=

w1212

(1

w1 )2

2 2

2w1 (1

w1 ) 1

2 12

由此就构成了资产在给定条件下的可行集!

12

注意到两种资产的相关系数为1≥ρ 12≥-1

因此,分别在ρ 12=1和ρ 12=-1时,可以

得到资产组合的可行集的顶部边界和底部 边界。 其他所有的可能情况,在这两个边界之中 。

1976年罗尔和罗斯等人,在批评了CAPM同 时,提出了APT模型。

3

二、均值-方差模型(1)

假设:

1、投资人以期望收益率来衡量未来实际收益率的总体水平 ;以收益率方差(或标准差)来衡量收益率的不确定性 (风险),因而投资者在投资决策中只关心投资的方差 和期望收益率;

2、投资者是不知足和厌恶风险的。即投资者总是希望收益 率越高越好,而方差越小越好;

2在均衡条件下任何有效证券和有效证券组合的期望收益率都是由无风险利率和附加收益率两部分构成85capm证券市场线sml线如果投资者将资金总额比例为y的部分资金投资于证券i余下比例1y部分投向市场证券组合m新的证券组合为z则这两个方程实际上是曲线im的参数方程由此求出曲线im上每一点的斜率

投资组合(PPT)

一致。P74

第二十页,共二十九页。

证券市场线:

Ri= Rf+i ·(Rm-Rf)

上式说明个别证券的报酬来自无风险报酬, 加上受系统风险影响的系统风险报酬。

Ri为证券i的期望收益率〔必要(bìyào)报酬率〕 i为其系统风险指标 〔Ri- Rf〕为证券i的期望超额收益率, (Rm-Rf)为风险的平均补偿水平

报酬的一种系数或倍数。

确定方法:

b=(R – Rf)/w w-标准离差率

b=(最高报酬率-最低报酬率)/〔最高标

准报酬率-最低标准离差率〕×100%

公司(ɡōnɡ sī)领导或者组织专家确定;

国家有关部门组织专家确定。

第五页,共二十九页。

计算风险报酬(bào 的方法: chou)

• 根据(gēnjù)投资额与风险报酬率计算:

• 多角经营(jīngyíng) • 多角筹资

第七页,共二十九页。

认识 投资组合 (rèn shi)

由一种以上的证券或资产构成(gòuchéng)的集合称为 投资组合。

投资组合的预期报酬率为所有个别资产预期

报酬率的加权平均数

E(Ri)=W1·R1+ W2·R2+ · · · + Wn·Rn

第八页,共二十九页。

第二十一页,共二十九页。

例:无风险证券的报酬率为7%,市场证券 组合(zǔhé)的报酬率为13%。 问:1〕计算市场风险报酬率。

2〕如果某一投资方案的 系数0.8,其短

期的报酬率为12%,是否应该投资? 3〕如果某证券的期望报酬率是16%,那么 其

系数是多少?

第二十二页,共二十九页。

解:

1〕市场风险报酬率〔市场平均的期望超额(chāo é)收益 率〕

第二十页,共二十九页。

证券市场线:

Ri= Rf+i ·(Rm-Rf)

上式说明个别证券的报酬来自无风险报酬, 加上受系统风险影响的系统风险报酬。

Ri为证券i的期望收益率〔必要(bìyào)报酬率〕 i为其系统风险指标 〔Ri- Rf〕为证券i的期望超额收益率, (Rm-Rf)为风险的平均补偿水平

报酬的一种系数或倍数。

确定方法:

b=(R – Rf)/w w-标准离差率

b=(最高报酬率-最低报酬率)/〔最高标

准报酬率-最低标准离差率〕×100%

公司(ɡōnɡ sī)领导或者组织专家确定;

国家有关部门组织专家确定。

第五页,共二十九页。

计算风险报酬(bào 的方法: chou)

• 根据(gēnjù)投资额与风险报酬率计算:

• 多角经营(jīngyíng) • 多角筹资

第七页,共二十九页。

认识 投资组合 (rèn shi)

由一种以上的证券或资产构成(gòuchéng)的集合称为 投资组合。

投资组合的预期报酬率为所有个别资产预期

报酬率的加权平均数

E(Ri)=W1·R1+ W2·R2+ · · · + Wn·Rn

第八页,共二十九页。

第二十一页,共二十九页。

例:无风险证券的报酬率为7%,市场证券 组合(zǔhé)的报酬率为13%。 问:1〕计算市场风险报酬率。

2〕如果某一投资方案的 系数0.8,其短

期的报酬率为12%,是否应该投资? 3〕如果某证券的期望报酬率是16%,那么 其

系数是多少?

第二十二页,共二十九页。

解:

1〕市场风险报酬率〔市场平均的期望超额(chāo é)收益 率〕

财务管理学第六章证券投资幻灯片PPT

• 相对优先股投资而言,普通股投资具有 股利收入不稳定、价格波动大、投资风 险高、投资收益高的特点。

• 企业进展股票投资的目的主要有两种: 一是获利,二是控股。

第三章 筹资管理

第 17 页

股票收益的来源及影响因素

• 股票的收益是指投资者从购入股票开场到 出售股票为止整个持有期间的收入,由股 利和资本利得两方面组成。

债券估价模型

单利计息债券: 单利计息,到期一次还本付息

VM1iknn M

第三章 筹资管理

第 10 页

零息债券

又称纯贴现债券,是一种只支付终值的债券。

V M

1Kn

第三章 筹资管理

第 11 页

典型债券

是指每期期末支付利息的债券。 其计算公式为:

n

V

I M

t11Kt 1Kn

第三章 筹资管理

第 12 页

第三章 筹资券投资收益包括: • 资本利得:

证券出售现价与原价的价差 • 股利或利息收益:

定期的股利或利息收益。

第三章 筹资管理

第 7页

证券投资风险

• 按风险性质分为系统性风险和非系 统性风险

• 系统性风险:主要包括利息率风险、 再投资风险和购置力风险。

• 非系统风险:主要包括违约风险、 流动性风险和破产风险。

• 证券投资的目的主要有: 〔1〕暂时存放闲置资金; 〔2〕与筹集长期资金相配合; 〔3〕满足未来的财务需求; 〔4〕满足季节性经营对现金的需求; 〔5〕获得对相关企业的控制权。

第三章 筹资管理

第 5页

证券投资的种类

• 根据证券投资的对象不同,可以分为: • 债券投资 股票投资 • 基金投资 期货投资 • 期权投资 组合投资

第十三章 投资组合(《证券投资学》PPT课件)

四、判断题

1. 严格意义上的市场时机决定者试图维持资产组 合的β值变动,α值为零。

2. 特雷诺指数是将资产组合的平均超额收益除以 该收益标准差的方法来测度收益与波动性比率 的权衡关系。

3. 算术平均收益率与几何平均收益率间的差值随 收益的波动性增大而增大。

4. 要测度不同基金经理的业绩,在计算收益率时 最好选用时间加权收益率。

习题

一、名词解释 基金(投资组合)业绩衡量 夏普指数 特雷诺指数 评估比率 市场时机 业绩分解

二、简答题 1. 什么是夏普指数?它成立的前提条件是什么? 2. 什么是特雷诺指数?它成立的条件是什么? 3. 什么是评估比率?它成立的条件是什么? 4. 以上三个指数在评价投资组合业绩时各有什么优点和 缺点? 5. 为什么评估投资组合业绩时要确立合理的基准?

第二节 单因素投资基金业绩评价模型

2.确定适当的投资基准 对投资基金的业绩表现的衡量必须在对收益进行风险调整后,才能

得出初步结论。 以Treynor、Sharpe及Jensen分别提出的三个指数模型为代表的业

绩评价模型,从根本上简化了投资组合整体绩效评价的复杂性,得 到了广泛运用。

3.Sharpe指数评估模型

三、计算题

1. 在30天月份的月初,某资产组合的市场价值为100万元。 投资者第10天注入20万元,组合价值130万元,月末的 组合价值为170万元。试计算该月的时间加权和货币加 权收益率,并解释两者的差异是如何形成的?

2. 在某年中,国库券利率为5%,市场回报率为15%,某 资产组合经理的β值为0.5,实现的回报率为10%。请以 资产组合的α为基础评价这一经理的表现。

夏普指数(Sharpe’s measure)是用资产组合的长期平均超额收益 (相对于无风险利益)除以这个时期该资产组合的收益的标准差。

投资学证券投资分析PPT课件

D1 rg

• 案例:假定某普通股,面值1元,基年盈利0.50元 /率股为,1V盈00 %利8,成5%则长1其0率0%评.5为0估(551%%价 5,值%股为) 利8支.93付元率85%,折现

第9页/共58页

证券的投资价值

•普通股的投资价值

• 变动型普通股的评价模式

• 假定股利增长率在持有期间维持在异常高或异常低的水

• 预测股票的出售价格

• 假设A股票的市盈率为20,一年后市盈率不变,其每股盈利预计增加为0.6元, 则一年后的出售价格预计可达到12元。

第13页/共58页

市盈率评估模型

• 股利零增长的市盈率模型

p 1 • 运用公式所计算出来的市盈率则是市场均衡条件下,股利零增长时股票的市盈率,我们将它称为标准

统计分析和图表分析方法

适合短线投资

第4页/共58页

证券的投资价值

•风险证券投资价值评估的基本模型

• 价值与预期报酬成正比例关系,而与风险水平呈反比例关 系,因而可利用证券的预期收益及风险决定证券的内在价 值。

• 一般使用红利贴现模型来确定证券的内在价值,即通过一

V0

定 折n

值 ,

t 1

现率或

并(1 R以tr此)t

风 确

险 定

调 证

整 券

率 的

把 内

未 在

来 价

一 值

连 。

串

收

入

折

算

成

为

现

在

价

V0 - 证券的内在价值

Rt - 证券第t时期可能获得的预期收益率

r 折现率,又称收益的风险调整率,可由CAPM模型来确定

第5页/共58页

证券的投资价值

第十章 证券投资组合.

NPV = CF1 CF0 + { (1+k)

n

+

CF2 2 (1+k)

+ ... +

CFn n } (1+k)

CFt = CF0 + t, (1+ k ) t=1

CFt NPV = 。 (1+k)t

t=0

n

1.其中k代表折現率,n為期數,t現金流量 2.若「淨現值」為正,表示可以獲利,應接受計劃

第八章 資本預算 (一)

- 評估方法

NPV IRR C apital Bu dge ting

第一節 第二節 第三節 第四節

還本期間與折現還本期間法 淨現值法 內部報酬率法 淨現值與內部報酬率之比較

第五節 修正後內部報酬率 第六節 平均會計報酬率法 第七節 評估方法之比較與範例

第八節 企業採用資本預算方法之概況

第二節 淨現值法(Net Present Value, NPV)

淨現值 (NPV)」計算程序如下:

1.估計預期投入的金額,以及各期回收的現金流量 2.選定適當的折現率 3.將各期的現金流量折現至期初之後,再予以加總

第二節 淨現值法(Net Present Value, NPV)

以公式表達「淨現值 (NPV)」如下:

n

Profitabil ity In de x

CF0 + [CF0 + = CF0

n

=

t=1

CFt t ] (1+k)

NPV = 1 + CF 。 0

當「獲利指數 (PI)」 > 1 時,代表 NPV > 0, 應接受投資計劃

1. 獲利指數法(PI):又稱成本效益比率

n

+

CF2 2 (1+k)

+ ... +

CFn n } (1+k)

CFt = CF0 + t, (1+ k ) t=1

CFt NPV = 。 (1+k)t

t=0

n

1.其中k代表折現率,n為期數,t現金流量 2.若「淨現值」為正,表示可以獲利,應接受計劃

第八章 資本預算 (一)

- 評估方法

NPV IRR C apital Bu dge ting

第一節 第二節 第三節 第四節

還本期間與折現還本期間法 淨現值法 內部報酬率法 淨現值與內部報酬率之比較

第五節 修正後內部報酬率 第六節 平均會計報酬率法 第七節 評估方法之比較與範例

第八節 企業採用資本預算方法之概況

第二節 淨現值法(Net Present Value, NPV)

淨現值 (NPV)」計算程序如下:

1.估計預期投入的金額,以及各期回收的現金流量 2.選定適當的折現率 3.將各期的現金流量折現至期初之後,再予以加總

第二節 淨現值法(Net Present Value, NPV)

以公式表達「淨現值 (NPV)」如下:

n

Profitabil ity In de x

CF0 + [CF0 + = CF0

n

=

t=1

CFt t ] (1+k)

NPV = 1 + CF 。 0

當「獲利指數 (PI)」 > 1 時,代表 NPV > 0, 應接受投資計劃

1. 獲利指數法(PI):又稱成本效益比率

证券投资组合 27页PPT文档共29页文档

56、书不仅是生活,而且是现在、过 去和未 来文化 生活的 源泉。 ——库 法耶夫 57、生命不可能有两次,但许多人连一 次也不 善于度 过。— —吕凯 特 58、问渠哪得清如许,为有源头活水来 。—— 朱熹 59、我的努力求学没有得到别的好处, 只不过 是愈来 愈发觉 自己的 无知。 ——笛 卡儿

证券投资组合 27页PPT文档

1、战鼓一响,法律无声。——英国 2、任何法律的根本;不,不成文法本 身就是 讲道理 ……法 律,也 ----即 明示道 理。— —爱·科 克

3、法律是最保险的头盔。——爱·科 克 4、一个国家如果纲纪不正,其国风一 定颓败 。—— 塞内加 5、法律不能使人人平等,但是在法律 面前人 人是平 等的。 ——波 洛克

拉

60、生活的道路一旦选定,就要勇敢地 走到底 ,决不 回头。 ——左

证券投资基金投资组合管理理论.ppt

1、计算资本市场线时,无风险利率Rf一般容易得到; 2、方程中:

1 )市场证券组合的收益 率 由 E (R w M) iR i计算得出;

i 1 2 2 2 2 2 2 )市场风险 M 由 M XA A XB B 2XAXB cov( R A, R B) 2 2 2 2 XA A XB B 2XA XBAB AB计算得出; n

3、全部有效组合都落在资本市场线上,非有效组合和个别证券则 落在CML的下方;而全部证券和有效组合则都落在证券市场线上 。 4、资本市场线和证券市场线的斜率都表示风险价格,计算公式不 同: 资本市场线斜率=(市场组合的期望报酬率-无风险报酬率 )/市场组合的标准差;证券市场线斜率=市场组合要求的收益率 -无风险收益率

n

X X

j 1 i

n

j

ij i j

其中:X i、X j — 第i种、j种证券在证券组合中所 占的比重; covij — 第i种、第j种证券的协方差 ( ij ij i j );

ij — 第i种、第j种证券的相关系数; i — 第i种证券的标准差。 P

2 P

X i X j ij i j

i 1 j 1

n

n

2 2 X i i 2 i 1

n

0i j n

X X

i j

ij

展开式:例一

1、组合中只有两种证券A、B时:

2 2 2 2 2 P XA A XB B 2 X A X B cov(RA , RB ) 2 2 2 2 XA A XB B 2 X AX B AB A B

AB 211 , BC 215 , AC 112

总方差:

2 2 2 2 2 2 2 P XA A XB B XC C 2X A XB AB 2X BXCBC 2X A XC AC 134 .89

1 )市场证券组合的收益 率 由 E (R w M) iR i计算得出;

i 1 2 2 2 2 2 2 )市场风险 M 由 M XA A XB B 2XAXB cov( R A, R B) 2 2 2 2 XA A XB B 2XA XBAB AB计算得出; n

3、全部有效组合都落在资本市场线上,非有效组合和个别证券则 落在CML的下方;而全部证券和有效组合则都落在证券市场线上 。 4、资本市场线和证券市场线的斜率都表示风险价格,计算公式不 同: 资本市场线斜率=(市场组合的期望报酬率-无风险报酬率 )/市场组合的标准差;证券市场线斜率=市场组合要求的收益率 -无风险收益率

n

X X

j 1 i

n

j

ij i j

其中:X i、X j — 第i种、j种证券在证券组合中所 占的比重; covij — 第i种、第j种证券的协方差 ( ij ij i j );

ij — 第i种、第j种证券的相关系数; i — 第i种证券的标准差。 P

2 P

X i X j ij i j

i 1 j 1

n

n

2 2 X i i 2 i 1

n

0i j n

X X

i j

ij

展开式:例一

1、组合中只有两种证券A、B时:

2 2 2 2 2 P XA A XB B 2 X A X B cov(RA , RB ) 2 2 2 2 XA A XB B 2 X AX B AB A B

AB 211 , BC 215 , AC 112

总方差:

2 2 2 2 2 2 2 P XA A XB B XC C 2X A XB AB 2X BXCBC 2X A XC AC 134 .89

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

= 50%×20.3%+50%×17.3% = 18.7%

二、证券投资组合的风险

证券投资组合的风险可用证券投资组合期望收益率的方差、标 准差、协方差和相关系数来表示。其基本公式分别为:

2 (R p ) W A 2A 2 W B 2B 2 2 W A W BAB

P 2(RP)

理性投资者的基本行为特征是厌恶风险和追求收益最大化。

但在现实中,投资的收益和风险成正比,两者是相互矛盾的。 投资者必须在这一对矛盾中寻求最佳的平衡,才可以在不影 响预期收益的情况下降低投资风险,或在不增大风险的情况 下,增加投资收益。而对金融资产的有效组合是必要的手段。

二、证券投资组合的可能性

计算结果表明,虽然证券A与证券B之间存在着正相关关系;但是证券 投 资 组 合 的 标 准 差 (4.44%) 小 于 个 别 证 券 标 准 差 的 加 权 平 均 数 (4.8%=3.8%×50%+5.8%×50%),这说明通过投资组合,投资者 证券投资的风险仍然有所降低,实现了证券投资组合的目的。

Wi E(Ri )

i 1

【例10-1】 设某公司投资于A、B两种证券的资金比例分别为50%,其 他有关资料如“表10—3”所示。

经济状况

坏 中 好

概率

0.2 0.5 0.3

证券

A

B

14%

15%

20%

13%

25%

26%

试根据“表10—3”,计算投资组合的期望收益率。

一、证券投资组合的收益

解: E(RA) =0.2×14%+0.5×20%+0.3×25% = 20.3% E(RB) =0.2×15%+0.5×13%+0.3×26% = 17.3% 故有: E(RP) = WA E(RA)+WB E(RB)

证券投资组合标准差如“表10—4”所示:

概 率

R- E(RA)

RB - E(RB)

Pi[RAE(RA)2]

Pi[RBE(RB)2] P i[R AE (R A )R ]B[E (R B )]

0. (0.06 (0.02 0.00079

2 3)

3)

0. (0.00 (0.04 0.0000

活跃。一方面,对金融资产的投资限制条件少,可以不受或少受 时间和空间的约束;另一方面,金融资产具有高度的变现能力, 无论金融资产是否到期,均可以通过市场将其变现。 (三)资产的相容性 金融资产的无限可分割性决定了它具有极强的相容性。

三、不同有价证券的收益和风险

表10—2 美国1926~2019年间各种有价证券的年均收益(%)和标准差表

数列

算术平均数

风险溢价

标准差

小公司普通

17.7

13.9

33.9

股票

大公司普通

13.0

9.2

20.3

股票

公司长期债

6.1

2.3

8.7

券

政府长期债

5.6

1.8

9.2

券

政府中期债

5.4

1.6

5.7

券

国库券(短期)

3.8

—

3.2

通货膨胀率

3.2

—

4.5

第二节 证券投资组合的收益与风险

一、证券投资组合的收益

二、证券投资组合的风险

2 ( R p ) 0 .5 2 0 .02 3 0 .5 2 8 0 .02 5 2 0 8 .5 0 .5 0 .00 0 .0 10 51 296

AB0.003 .0 0 80 .0105323 0.619

P 2 (R P )0 .00 1 0 .0 94 6 4 .4 4 2 % 4 4

证券投资组合

证券投资组合

提要: 证券投资组合是证券投资中的一个复杂问题,我们先分析证券投

资组合的必要性和可能性,然后讨论证券组合对投资收益和风险 的影响,介绍现代证券投资组合模型,最后探讨证券投资组合的 基本策略。

学习目标:通过学习,要求掌握和了解如下内容: 1. 掌握证券投资组合有必要性和可能性。 2. 掌握不同有价证券收益和风险的特征。 3. 了解证券投资组合对证券投资收益和风险的影响。 4. 了解马可维茨投资组合模型的基本原理。 5. 掌握β 系数的确定方法。 6. 掌握资本资产定价模型在证券组合中运用。 7. 了解证券投资组合的分类和控制方法

n A BC(R o A ,R B v )P i[R A E (R A )[R ]B E (R B )] i 1

AB

AB A B

二、证券投资组合的风险

【例10-2】 根据【例10-1】中的有关数据,计算各个证券的风险和组 合风险。

解:按上述公式计算出的结果如下:

第一节 证券投资组合的必要性和可能性

一、证券投资组合的必要性

证券投资组合的必要性可以简单地概括为降低风险和增加收益,

下面分别对这两个方面的问题进行讨论。

(一)降低风险

证券投 资风险

总风险线

非系统风险 系统风险线

图10—1 证券组合风险

证券投资种类

一、证券投资组合的必要性

(二)获取理想收益

企业无论是投资实物性资产还是投资金融性资产,都是为了追逐 盈利,企业在追逐盈利的过程中必须权衡投资的收益和风险。但 是这两类投资具有完全不同的特点,金融性资产与实物性资产相 比,具有以下突出的特征:

(一)资产的可分割性 金融资产的可分割性,是指投资者可以根据自己的意愿购买某种

有价证券的任何一个百分比,而不必要持有全部该种有价证券。 (二)资产的充分流动性 在金融市场高度发达的现代市场经济条件下,金融资产交易极为

证券投资组合是指一种以上的有价证券所构成的集合。有价证券投资组合的收益,一 般用有价证券投资组合的期望收益率来表示。有价证券投资组合的期望收益率 是指有价证券投资组合中个别有价证券收益率的加权平均数。其基本计算公式 为:

E(RP )= W1 E(R1)+W2 E(R2)+…… +Wn E(Rn)

n

=

5 3)

3)

0. 0.04 0.08 0.00066

37

7

1. —

—

0.00145

0

0.00011 0.00093 0.00227 0.00331

0.00029 0.0000 0.00123 0.00152

二、证券投资组合的风险

AB0.00152

A 0.0013 4.8% 5

B 0.0035 3.8% 1

二、证券投资组合的风险

证券投资组合的风险可用证券投资组合期望收益率的方差、标 准差、协方差和相关系数来表示。其基本公式分别为:

2 (R p ) W A 2A 2 W B 2B 2 2 W A W BAB

P 2(RP)

理性投资者的基本行为特征是厌恶风险和追求收益最大化。

但在现实中,投资的收益和风险成正比,两者是相互矛盾的。 投资者必须在这一对矛盾中寻求最佳的平衡,才可以在不影 响预期收益的情况下降低投资风险,或在不增大风险的情况 下,增加投资收益。而对金融资产的有效组合是必要的手段。

二、证券投资组合的可能性

计算结果表明,虽然证券A与证券B之间存在着正相关关系;但是证券 投 资 组 合 的 标 准 差 (4.44%) 小 于 个 别 证 券 标 准 差 的 加 权 平 均 数 (4.8%=3.8%×50%+5.8%×50%),这说明通过投资组合,投资者 证券投资的风险仍然有所降低,实现了证券投资组合的目的。

Wi E(Ri )

i 1

【例10-1】 设某公司投资于A、B两种证券的资金比例分别为50%,其 他有关资料如“表10—3”所示。

经济状况

坏 中 好

概率

0.2 0.5 0.3

证券

A

B

14%

15%

20%

13%

25%

26%

试根据“表10—3”,计算投资组合的期望收益率。

一、证券投资组合的收益

解: E(RA) =0.2×14%+0.5×20%+0.3×25% = 20.3% E(RB) =0.2×15%+0.5×13%+0.3×26% = 17.3% 故有: E(RP) = WA E(RA)+WB E(RB)

证券投资组合标准差如“表10—4”所示:

概 率

R- E(RA)

RB - E(RB)

Pi[RAE(RA)2]

Pi[RBE(RB)2] P i[R AE (R A )R ]B[E (R B )]

0. (0.06 (0.02 0.00079

2 3)

3)

0. (0.00 (0.04 0.0000

活跃。一方面,对金融资产的投资限制条件少,可以不受或少受 时间和空间的约束;另一方面,金融资产具有高度的变现能力, 无论金融资产是否到期,均可以通过市场将其变现。 (三)资产的相容性 金融资产的无限可分割性决定了它具有极强的相容性。

三、不同有价证券的收益和风险

表10—2 美国1926~2019年间各种有价证券的年均收益(%)和标准差表

数列

算术平均数

风险溢价

标准差

小公司普通

17.7

13.9

33.9

股票

大公司普通

13.0

9.2

20.3

股票

公司长期债

6.1

2.3

8.7

券

政府长期债

5.6

1.8

9.2

券

政府中期债

5.4

1.6

5.7

券

国库券(短期)

3.8

—

3.2

通货膨胀率

3.2

—

4.5

第二节 证券投资组合的收益与风险

一、证券投资组合的收益

二、证券投资组合的风险

2 ( R p ) 0 .5 2 0 .02 3 0 .5 2 8 0 .02 5 2 0 8 .5 0 .5 0 .00 0 .0 10 51 296

AB0.003 .0 0 80 .0105323 0.619

P 2 (R P )0 .00 1 0 .0 94 6 4 .4 4 2 % 4 4

证券投资组合

证券投资组合

提要: 证券投资组合是证券投资中的一个复杂问题,我们先分析证券投

资组合的必要性和可能性,然后讨论证券组合对投资收益和风险 的影响,介绍现代证券投资组合模型,最后探讨证券投资组合的 基本策略。

学习目标:通过学习,要求掌握和了解如下内容: 1. 掌握证券投资组合有必要性和可能性。 2. 掌握不同有价证券收益和风险的特征。 3. 了解证券投资组合对证券投资收益和风险的影响。 4. 了解马可维茨投资组合模型的基本原理。 5. 掌握β 系数的确定方法。 6. 掌握资本资产定价模型在证券组合中运用。 7. 了解证券投资组合的分类和控制方法

n A BC(R o A ,R B v )P i[R A E (R A )[R ]B E (R B )] i 1

AB

AB A B

二、证券投资组合的风险

【例10-2】 根据【例10-1】中的有关数据,计算各个证券的风险和组 合风险。

解:按上述公式计算出的结果如下:

第一节 证券投资组合的必要性和可能性

一、证券投资组合的必要性

证券投资组合的必要性可以简单地概括为降低风险和增加收益,

下面分别对这两个方面的问题进行讨论。

(一)降低风险

证券投 资风险

总风险线

非系统风险 系统风险线

图10—1 证券组合风险

证券投资种类

一、证券投资组合的必要性

(二)获取理想收益

企业无论是投资实物性资产还是投资金融性资产,都是为了追逐 盈利,企业在追逐盈利的过程中必须权衡投资的收益和风险。但 是这两类投资具有完全不同的特点,金融性资产与实物性资产相 比,具有以下突出的特征:

(一)资产的可分割性 金融资产的可分割性,是指投资者可以根据自己的意愿购买某种

有价证券的任何一个百分比,而不必要持有全部该种有价证券。 (二)资产的充分流动性 在金融市场高度发达的现代市场经济条件下,金融资产交易极为

证券投资组合是指一种以上的有价证券所构成的集合。有价证券投资组合的收益,一 般用有价证券投资组合的期望收益率来表示。有价证券投资组合的期望收益率 是指有价证券投资组合中个别有价证券收益率的加权平均数。其基本计算公式 为:

E(RP )= W1 E(R1)+W2 E(R2)+…… +Wn E(Rn)

n

=

5 3)

3)

0. 0.04 0.08 0.00066

37

7

1. —

—

0.00145

0

0.00011 0.00093 0.00227 0.00331

0.00029 0.0000 0.00123 0.00152

二、证券投资组合的风险

AB0.00152

A 0.0013 4.8% 5

B 0.0035 3.8% 1