托收的案例分析副本共18页

托收案例

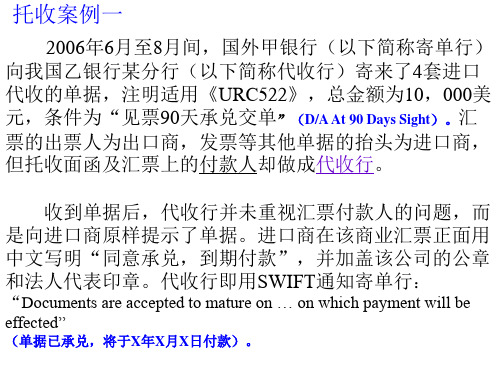

代收行遂致电寄单行,确认了新的付款到期日“Docs

are extended to mature on …, payment will be effected on the new maturing date”(单据已延期到X年X月X日,付款将在新的到期日执行)

及至新的到期日,进口商又一次提出延期付款,寄单 行断然拒绝,要求立即付款。次年1月,进口商称上述4笔 单据项下的货物一直未能到达,经买卖双方协商,同意将 单据全部退回,其余问题待双方协商解决。代收行立即致 电寄单行,说明应进口商的请求已退回单据,并宣布关闭 业务卷宗。

to extend the bill to mature on …, Please approach the drawer for approval. Upon receipt of your return message of agreement, we’ll give you a formal message of acceptance” (付款人请求将上述票据延期到X年X月X日付款,请洽客户同意后,

托收案例一

2006年6月至8月间,国外甲银行(以下简称寄单行) 向我国乙银行某分行(以下简称代收行)寄来了4套进口 代收的单据,注明适用《URC522》,总金额为10,000美 元,条件为“见票90天承兑交单”(D/A At 90 Days Sight)。汇 票的出票人为出口商,发票等其他单据的抬头为进口商, 但托收面函及汇票上的付款人却做成代收行。 收到单据后,代收行并未重视汇票付款人的问题,而 是向进口商原样提示了单据。进口商在该商业汇票正面用 中文写明“同意承兑,到期付款”,并加盖该公司的公章 和法人代表印章。代收行即用SWIFT通知寄单行:

托收案例二

某贸易公司向国外客商出口货物一批, 以远期D/P方式 付款。合同订立后, 出口方及时装运出口,开出以买方为付 款人的 60 天远期汇票连同所有单据一起交到银行,委托银 行托收货款。单据寄抵代收行后,进口商办理承兑手续时, 货物已到达了目的港,且行情看好,但付款期限未到,为及时 提货销售,进口商向代收行出具信托收据借取货运单据提 前提货。不巧, 在销售过程中, 因保管不善导致货物被火烧 毁,进口商又遇其他债务关系倒闭, 无力付款。 问:发生此种状况后,谁负主要责任?

托收_法律案例分析(3篇)

第1篇一、案情简介甲公司是一家从事国际贸易的企业,乙公司是一家从事出口贸易的企业。

2018年,甲公司与乙公司签订了一份货物买卖合同,约定由乙公司向甲公司出口一批货物,总价款为100万美元。

合同约定,甲公司应于货物到达后30日内支付货款,付款方式为托收。

2018年12月,乙公司将货物运至甲公司,甲公司在收到货物后向乙公司开具了商业发票。

随后,甲公司按照合同约定,将商业发票、提单等单据提交给了银行,委托银行办理托收业务。

银行在办理托收过程中,发现甲公司提供的单据存在瑕疵,遂通知甲公司进行更正。

甲公司在接到通知后,及时对单据进行了更正。

2019年1月,乙公司收到银行通知,称甲公司未在约定时间内支付货款。

乙公司遂向甲公司催收货款,但甲公司以各种理由拒绝支付。

乙公司无奈之下,向法院提起诉讼,要求甲公司支付货款及违约金。

二、争议焦点本案的争议焦点主要集中在以下几个方面:1. 甲公司提供的单据是否存在瑕疵?2. 银行在办理托收业务过程中是否存在过错?3. 甲公司是否应当承担违约责任?三、案例分析1. 关于甲公司提供的单据是否存在瑕疵根据《中华人民共和国托收统一规则》第14条规定:“单据在托收过程中,如发生遗失、损坏或延误,托收银行应立即通知委托人。

”在本案中,甲公司在办理托收业务时,提供的单据存在瑕疵,导致银行在办理托收过程中发现问题。

根据上述规定,甲公司应当对提供的单据负责。

然而,甲公司在接到银行通知后,及时对单据进行了更正,不存在故意隐瞒或欺诈行为。

因此,甲公司提供的单据瑕疵并不影响托收业务的正常进行。

2. 关于银行在办理托收业务过程中是否存在过错根据《中华人民共和国托收统一规则》第15条规定:“托收银行在办理托收业务过程中,应尽合理注意义务,确保托收业务的顺利进行。

”在本案中,银行在办理托收业务过程中,发现甲公司提供的单据存在瑕疵,并及时通知了甲公司。

银行在办理托收业务过程中,已经尽到了合理注意义务,不存在过错。

托收案例

11月底接到其总公司来早称:“经查明货物于7月中抵达目的港,但仍未 见到有关单据,货物尚存于海关仓库中,须支付储费7千美元。”香港分 公司经理亦随即前来,借口近月来因事外出,对该笔托收毫不知情,并 提出应向国外总公司收款。在这种情况下,我公司只提将全部单据从香 港退回,相应更改各种单据的抬头人后通过银行对其总公司办理托收, 要求对方见单付款。至于有关仓储费用,将通过友好协商方式予以合理 解决。 不久,其总公司来电称:“仓储费用增至 10 万美元。希望直接与港口当 局争取减让,一但问题解决,我方免付仓储费用时当将货款汇奉”。根 据来电所述,仓储费用已超过全部货值,我公司感到事态发展严重,于 是电请我驻外机构就地协助,妥善处理。 经我驻外机构不断努力,终于获得港口当局同意,将仓储费减为 3 万5 千 美元。关于双方分摊的比例。客户声称,事故发生主要责任在于我方, 他只愿承担一万美元,余数由我方自理。 当我方某公司同意按此意见分摊,要求对方从货款总金额扣除 2 万 5 千美 元后迅速向银行赎单时,对方再度提出,由于这一年来当地货币对美元 比价继续下浮,实际上贬值了40%,因此,按美元赎单,须将发票金额再 减40%,否则仍不接受。 查港口当局允许减低仓储费时,已规定最后的提货期限。如买卖双方再 反复争论不下,可能旷日持久,节外生枝,鉴于我方已处于被动地位, 宜尽快解决。我方再以让步同意减价,客户才赎单付款。经过一年交涉, 我方只收回1\4货款。

解析

1 、在本案例中,出口商遭受进口商拒付风险的原 因主要有如下三种: ( 1 )交单条件为承兑交单或远期付款交单,而非 即期付款交单。依据承兑交单条件,进口商只需将 汇票承兑即可拿走提货单据提货,汇票到期时,进 口商可能拒付。在本案例中,进口商可能是采用了 远期付款条件而让进口商有机可乘。 ( 2 )在分批装运、分批付款、分批提货情况下, 即使是即期付款交单,进口商也可能钻空子,将畅 销部分全部提走,留下滞销的部分置之不理。即使 是即期付款交单,如果甲公司同意分批付款、分批 提货,即意味着一部分货款实际上成为远期收款性 质。本例中的出口商可能同意进口商一次赎单,分 批付款、分批提货,进口商乘机对货物中畅销的部 分付款,而其余部分则拒付。

托收承付相关的法律案件(3篇)

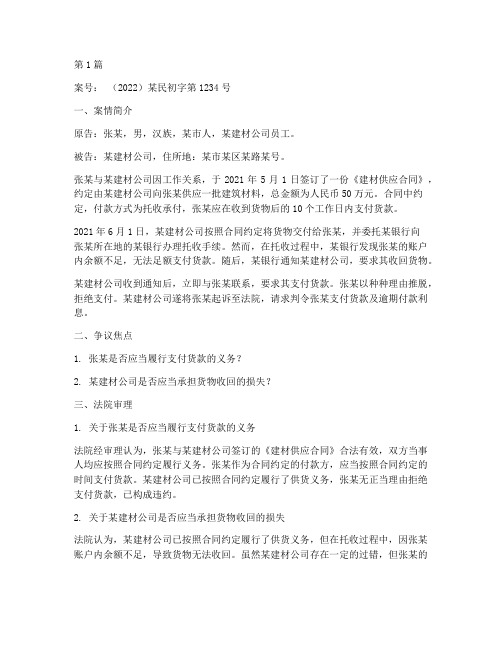

第1篇案号:(2022)某民初字第1234号一、案情简介原告:张某,男,汉族,某市人,某建材公司员工。

被告:某建材公司,住所地:某市某区某路某号。

张某与某建材公司因工作关系,于2021年5月1日签订了一份《建材供应合同》,约定由某建材公司向张某供应一批建筑材料,总金额为人民币50万元。

合同中约定,付款方式为托收承付,张某应在收到货物后的10个工作日内支付货款。

2021年6月1日,某建材公司按照合同约定将货物交付给张某,并委托某银行向张某所在地的某银行办理托收手续。

然而,在托收过程中,某银行发现张某的账户内余额不足,无法足额支付货款。

随后,某银行通知某建材公司,要求其收回货物。

某建材公司收到通知后,立即与张某联系,要求其支付货款。

张某以种种理由推脱,拒绝支付。

某建材公司遂将张某起诉至法院,请求判令张某支付货款及逾期付款利息。

二、争议焦点1. 张某是否应当履行支付货款的义务?2. 某建材公司是否应当承担货物收回的损失?三、法院审理1. 关于张某是否应当履行支付货款的义务法院经审理认为,张某与某建材公司签订的《建材供应合同》合法有效,双方当事人均应按照合同约定履行义务。

张某作为合同约定的付款方,应当按照合同约定的时间支付货款。

某建材公司已按照合同约定履行了供货义务,张某无正当理由拒绝支付货款,已构成违约。

2. 关于某建材公司是否应当承担货物收回的损失法院认为,某建材公司已按照合同约定履行了供货义务,但在托收过程中,因张某账户内余额不足,导致货物无法收回。

虽然某建材公司存在一定的过错,但张某的违约行为是导致货物无法收回的主要原因。

因此,张某应当承担因违约而给某建材公司造成的损失。

四、法院判决1. 张某在本判决生效之日起10日内,向某建材公司支付货款人民币50万元及逾期付款利息(自2021年6月2日起至实际付款之日止,按中国人民银行同期贷款利率计算)。

2. 某建材公司因货物收回产生的合理损失,由张某承担。

[论文]托收案例

![[论文]托收案例](https://img.taocdn.com/s3/m/4ed94f5cce84b9d528ea81c758f5f61fb7362888.png)

案例一:托收方式下应掌握的问题进口人拒绝付款导致货物被假提单提走案一、案情提要托收是国际贸易业务中常用的支付方式,其风险程度介于信用证和汇付之间。

由于托收的本质是依靠商业信用,因此其中所隐藏的风险不容小视。

20世纪90年代中期,加拿大由于移民增加,其国内的建筑行业蒸蒸日上,对于建筑材料的需求旺盛,在对我国的建筑材料的进口方面也表现强劲。

我国的海港城市T市进出口公司宏大公司和加拿大的保罗公司共签订了八份合同,全部使用CIF贸易术语,总计金额68万美元,以D/P即期付款交单方式支付。

后来由于加拿大建房数量基本满足了市场的需要,该国的建筑业也随之降温,原先对于建筑材料的强劲需求也大为缓解。

而我国的宏大公司对这一情况并不十分了解,反而在年底之前为了突击增加业绩,抓紧时间将这八份合同规定的所有建筑材料全部发给了加拿大保罗公司,所有单据也在同时办理托收。

后由于款项过大和需求减少两方面的原因,保罗公司拒绝付款提单。

结果货物到达以后就不得不暂时堆放在温哥华码头。

在宏大公司着急解决问题的同时,货物却被另外的一家公司用假提单提走。

几经周折,在中央领导的直接干预下,才得以找到冒名提取货物的威马公司。

并经过历时两年的谈判,才收回货款,但同时也损失了很大的利息收入。

二、案情综述20世纪90年代中期,由于加拿大移民手续相应放宽,世界各地移民加拿大的人数较前大为增多,移民的增加,造成对住房的需求增大。

我国是加拿大进口贸易的主要伙伴,因此,加拿大建筑公司对于建筑材料的需求也反映到了对我国的国内建筑材料的进口需求强劲上来。

我国的海港城市T市的进出口公司宏大公司是一家建国以后就成立了的老牌进出口公司,和加拿大的保罗公司签订了总计八份出口各种建筑材料的合同,全部采用CIF贸易术语,八份合同总计金额为68万美元,支付方式为D/P即期付款交单。

随着加拿大各地营造住房数量的大幅度增加,已基本满足了市场需要,该国国内的建筑业从高峰期逐渐滑到了低点,原先对于建筑材料的强劲需求也大为缓解,而我国的宏大公司对这一变化并不十分了解。

托收的案例

D/P 远期托收的风险一、基本案情介绍2000 年初,国内A 公司与印度B 公司签订50 多万美元的出口合同并向我公司投保信用险,我公司批准该印度买家信用限额为DP90 天USD400000 。

A 公司分9 批出运货物,支付方式为DP90 天。

A 公司仅在2000 年11 月收到 2 万多美元,其余货款USD492589买家至今逾期未付。

2001 年6 月,A 公司向我公司提出索赔。

经海外调查发现,A 公司在印度的代收行CANARA BANK 存在违规业务操作,DP 条件项下未收款就擅自放单,造成保户收汇损失。

二、案情分析D/P 远期托收是目前我国出口业务较常见的结算方式,一般做法是由卖方开具远期汇票,通过出口地银行(托收行)委托代收行向买方提示汇票和单据,买方于汇票到期日付款方可取得单据(货运单据、提单等)。

但事实上常发生代收行擅自放单和付款人承诺付款但拖欠以至不付款。

本案中,出口商在选择代收行时迁就进口商,未选择信誉好、资金实力雄厚的银行,最终指定了CANARA BANK ,而该银行未按惯例办事擅自放单,且信誉不佳,明知错误又拒不付款,最终造成A 公司的收汇损失。

另外,D/P 远期托收业务尚有其它风险。

如目前有些国家一直将D/P 远期作D/A 处理,两者在这些国家法律上的解释是一样的,操作也相同。

此时,若出口商自认货权在握,不做相应风险防范,进口商信誉又欠佳,则极易造成钱货两空的被动局面。

三、本案启示1、在出口商选择客户尤其是做大额交易时,一定要先考虑客户的资信,通过投保信用险,能在一定程度上控制相关的风险。

2 、要积极向银行咨询,尽量选择那些历史较悠久、熟知国际惯例,同时又信誉卓著的银行作为代收行,以避免银行操作失误、信誉欠佳造成的风险。

3 、办理D/P 远期托收业务时尽量使远期天数与航程时间匹配,以免造成进口商不能及时提货;或拒收,造成出口商运回货物的费用或其它再处理货物的费用。

如假定货物到港时间需要30 天,则远期付款交单的期限不能超过30 天。

托收_法律案例(3篇)

第1篇一、案情简介原告:XX银行被告:XX公司案情背景:XX公司(以下简称“公司”)与某供应商(以下简称“供应商”)签订了一份买卖合同,约定公司向供应商支付人民币100万元。

合同中约定,货款支付方式为银行托收。

XX公司委托其开户行XX银行(以下简称“银行”)向供应商开户行办理托收手续。

在托收过程中,银行发现供应商开户行账户余额不足,无法足额支付货款。

银行遂与公司联系,要求公司提供担保或者采取其他措施确保货款能够收回。

然而,公司未能及时提供担保,导致银行未能成功收回货款。

银行因此提起诉讼,要求公司支付货款及相应的利息。

二、争议焦点1. 银行是否履行了托收义务?2. 公司是否应当承担货款未能收回的责任?3. 供应商开户行账户余额不足是否构成托收失败的理由?三、法院判决法院经审理后认为:1. 银行在托收过程中,按照托收协议的约定,履行了托收义务。

银行在发现供应商开户行账户余额不足时,及时通知了公司,并要求公司提供担保或采取其他措施,符合托收业务的相关规定。

2. 公司未能及时提供担保,导致银行未能成功收回货款。

根据《中华人民共和国合同法》第一百零一条的规定:“当事人应当按照约定履行自己的义务。

当事人一方不履行合同义务或者履行合同义务不符合约定的,应当承担继续履行、采取补救措施或者赔偿损失等违约责任。

”因此,公司应当承担货款未能收回的责任。

3. 供应商开户行账户余额不足是导致托收失败的原因之一,但并非唯一原因。

公司未能及时提供担保,也是导致托收失败的重要原因。

因此,供应商开户行账户余额不足不能作为公司免除责任的理由。

综上所述,法院判决如下:1. 公司应向银行支付货款人民币100万元及相应的利息。

2. 公司应承担本案的诉讼费用。

四、案例分析本案涉及托收业务中的法律问题,主要包括以下方面:1. 托收业务的定义和特点:托收是指银行接受委托人的委托,代为收取款项的一种结算方式。

托收业务具有以下特点:(1)委托人将款项委托银行收取;(2)银行按照委托人的要求,代为收取款项;(3)银行在托收过程中,对款项的收取不承担任何责任。

第八章 托收方面的案例

案例12(委托人与代收行之间的关系)【案例名称】宁波保税区三邦工贸有限公司诉招商银行股份有限公司宁波分行、FROST NATIONAL BANK国际托收纠纷案【案情简介】当事人原告:宁波保税区三邦工贸有限公司(以下简称三邦公司)被告:招商银行股份有限公司宁波分行(以下简称宁波招行)被告:FROST NATIONAL BANK案件事实:2003年6月20日,美国PLATELITE公司向原告采购两批发光面板,其中第一批货物的发票号为03YSSB022,货款金额为87574.82美元;第二批货物的发票号为03YSSB024,货款金额为78611.40美元。

约定付款方式均为即期D/P。

原告依约分别于2003年6月4日和2003年6月25日将两批货物装船,所取得的正本提单号码分别为541-000233681和541-000242838,两批货物的承运人代理均为天津泛艺国际货运代理服务有限公司上海分公司。

2004年7月31日,原告将第一批货物的商业发票、装箱单、全套正本提单和第二批货物的商业发票、装箱单、产地证、全套正本提单如数交予宁波招行,委托宁波招行办理跟单托收。

并向宁波招行指定FROST NATIONAL BANK作为代收行向付款人美国PLATELITE公司收款。

宁波招行收单后根据原告的委托事项于2003年8月1日制作了编号分别为OC0328106001415和OC0328106001416的两份托收指示函。

两份托收指示函均载明:“付款后交单”;“电报告知未付原因并保留单据等待我行下一步指示”“所有中国境外费用由付款人承担,(不得免除)”;“根据国际商会第522号《托收统一规则》办理”等指示内容。

同日,宁波招行将上述两份托收指示函,连同相应的发票、箱单、全套正本提单,委托宁波市江北金盾货运服务有限公司邮寄至FROST NATIONAL BANK。

FROST NATIONAL BANK于当地时间2003年8月5日上午9点45分签收了上述托收指示函和相应的全套单据。

托收案例

D/P见票即付 和D/A付款方式

托收的性质为商业信用。银行 办理托收业务时,只是按委托人的指 示办事,并不承担对付款人必然付款 的义务。在本案中,乙公司在汇票到 期后不向银行付款,银行不承担责任, 而甲公司对乙公司的信誉又没把握好, 风险只能由甲公司自行承担。

为了加强对外竞争能力和 扩大出口,在出口业务中,针 对不同商品、不同贸易对象和 不同国家与地区的贸易习惯做 法,适当采用托收方式是必要 的,也是有利的。 为了有效地利用托收方式, 注意以下事项

提单可按不同用途或作用分类。根据提

单是否可以流通可分为“记名提单”和

“指示提单”. 记名提单(Straight B/L)是指

提单上的抬头人(即收货人)栏内填明特定 的收货人名称,只名 提单不能流通。

在本案中,印度尼西亚乙公司要求托运人和 收货人均注明为乙公司,这就使得该提单只能由该 乙公司提货,不能用背书的方式转让给第三者,不 能流通。 而把托运人也写成乙公司,只有提单上的托 运人才是与承运船公司达成运输契约的契约方,船 公司依合同向托运人负责,并按托运人的指示将货 物交给收货人或正本提单的持有人,同时提单只有 在托运人背书后才发生物权的转移,(因此提单上 的托运人应为国内出口商或其贸易代理,而不能是 任何第三方,更不能是货物的进口商)。本案中, 甲公司徒有正本提单也已丧失了对货物的控制权。

(1)调查和考虑进口人的资信情况和经营作 风,成交金额应妥善掌握,不宜超过其信用程度。 (2)了解进口国家的有关政策法令、贸易管 制、外汇管制条例,以免货到目的地后,由于不 准进口或收不到外汇而造成损失。 (3)了解进口国家的商业惯例,以免由于当 地习惯做法影响安全迅速收汇。 (4)出口合同应争取按CIF或CIP条件成交, 由出口人办理货运保险,或投保出口信用险。在 不采取CIF或CIP条件时,应投保卖方利益险。 (5)要严格按照合同规定办理出口,制作单 据,以免授人以柄,拖延付款或拒付付款。 (6)对托收方式的交易,要建立健全的管理 制度,定期检查,及时催收清理,发现问题应迅 速采取措施,以避免或减少可能发生的损失。

托收法律制度案例分析(3篇)

第1篇一、案例背景托收(Collection)是指委托人(出票人)向其委托的银行(托收行)提交一定的单据,要求托收行通过其分行或代理行向付款人(债务人)收取款项的一种结算方式。

托收法律制度是调整托收关系当事人之间权利义务关系的法律规范的总称。

以下是一起典型的托收法律制度案例进行分析。

二、案例简介某国际贸易公司(以下简称“出口公司”)与外国一家企业(以下简称“进口公司”)签订了一份货物销售合同,约定出口公司向进口公司出口一批货物,货款通过托收方式结算。

出口公司按照合同约定将货物发运,并委托其银行(托收行)向进口公司托收货款。

托收单据包括商业发票、提单、保险单等。

托收行在收到出口公司的托收单据后,按照出口公司的指示向进口公司发出托收通知。

然而,进口公司在收到托收单据后,以货物质量不符合合同约定为由拒绝付款。

托收行在多次催收无果的情况下,将情况告知出口公司。

三、案例分析1. 托收关系的当事人本案中的当事人包括出口公司、进口公司、托收行和付款人。

出口公司是委托人,托收行是托收代理人,进口公司是付款人。

2. 托收的法律依据本案涉及的法律依据主要包括:(1)国际商会《托收统一规则》(URC 522);(2)我国《票据法》;(3)我国《合同法》。

3. 出口公司的权利与义务(1)权利:根据《托收统一规则》第7条规定,托收行应按照委托人的指示办理托收事务。

出口公司有权要求托收行按照其指示向进口公司托收货款。

(2)义务:出口公司应按照合同约定提供符合规定的货物,并确保托收单据的真实性和完整性。

4. 进口公司的权利与义务(1)权利:根据《托收统一规则》第11条规定,付款人有权对托收单据提出异议。

进口公司有权对货物质量提出异议。

(2)义务:进口公司应按照合同约定支付货款。

5. 托收行的权利与义务(1)权利:根据《托收统一规则》第5条规定,托收行有权要求委托人提供必要的信息和文件。

(2)义务:托收行应按照委托人的指示办理托收事务,并在收到付款或拒绝付款后及时通知委托人。

国际结算之托收案例分析

出口合同应争取按CIF或CIP条件成交,由出口人办理货运保 险,或投保出口信用险。在不采取CIF或CIP条件时,应投保卖方 利益险。

严格按照合同规定办理出口,制作单据,以免授人以柄,拖 延付款或拒付付款。

案例分析

在这个案例中,B&C公司是个小公司, 而且它不是WestLB汉堡分行的客户,并且 在此之前,汉堡分行与他从来没有过交易 往来。B&C公司以完成此单交易后,每个月 都会有100万美元的交易额为由让汉堡分行 先放单,那么作为代收行的汉堡分行是否 该从利益的角度考虑放单呢?

国际结

项

1.†e•8‹G †e•8‹G 现

2.简 2.简

3.

4.

启

案例重现: 案例重现:

1994年2月6日,WestLB香港分行通过汉堡分行向B&C有限责任公司托 收187,000美元的货款。之后,B&C公司的董事长邀请汉堡分行史密斯先生 参加了一个会议。一同参加会议的还有一位远东贸易公司的陈先生。 从这个会议,史密斯先生了解到: 这个香港的远东贸易公司和一个中国大陆的公司组成了一个合资企 业。远东贸易公司先从WestLB香港分行贷了一笔400,000美元的款项从马 来西亚购买原料运到中国大陆,通过合资企业利用原料生产乳胶医用手套 。 为了满足德国和欧洲对医用手套的需求,贸易公司委托B&C公司销售 该批产品。 B&C公司没有足够的资金来付款取得单据,希望WsetLB汉堡分行能够 先放单让他们把货物卖掉,取得货款以后再把钱给汉堡分行。另外,B&C 公司表示,如果WsetLB愿意提供信贷支持的话,以后每个月都会有一笔1, 000,000美元的业务。 会议过后,考虑到B&C公司不是WestLB汉堡分行的客户,汉堡分行向香港分 行了解到该商贸公司的资信状况, 香港分行警告他,除非B&C公司付全款 项,不然不要放单。 通过会议,史密斯还了解到,货物将于第二天到达汉堡。香港分行指示汉堡 分行安排该批货物的仓储和保险。一个月后,香港分行通知汉堡分行找到 另外的买家,并且以每一百双7美元的价格销售。但是销售遭遇了困难, 最后在香港分行同意后,以每仓库30,000马克的价格出售了这批货物。

托收案例

案例1我某外贸公司向日本商人以 D /P 见票即付方式推销某商品,对方答复如我方接受D /P 见票后90 天付款条件,并通过他指定的A 银行代收货款则可接受。

请分析日方提出此项要求的出发点。

案例1分析(1)提出将D /P 即期改为 D /P 90天远期,很显然旨在推迟付款,以利其资金周转。

(2)而日商指定 A 银行作为该批托收业务的代收行,则是为了便于向该行借单,以便早日获取经济效益。

在一般的D /P 远期业务中,代收行在未经授权的情况下通常是不会轻易同意付款人借单的。

该日商所以提出通过 A 银行代收货款的原因,当然是该商与 A 银行有既定融资关系,从而可取得提前借单的便利,以达到进一步利用我方资金的目的。

案例2中方某外贸企业与某国A商达成一项出口合同,付款条件为付款交单见票后45天付款。

当汇票及所附单据通过托收行寄抵进口地代收行后,A商及时在汇票上履行了承兑手续。

货抵目的港时,由于用货心切,A商因具信托收据向代收行借得单据,先行提货转售。

汇票到期时,A商因经营不善,失去偿付能力。

代收行以汇票付款人拒付为由通知托收行,并建议由我外贸企业径向A商索取货款。

对此,你认为我外贸企业应如何处理?案例2分析代收行凭信托收据将单据借给进口人,未经委托人授权,到期进口人失去偿付能力应由代收行负责。

因此,我出口企业不能接受代收行要我径向A商索取货款的建议,而应通过托收行责成代收行付款。

案例3天津M 出口公司出售一批货物给香港G 商,价格条件为CIF 香港,付款条件为 D /P 见票30 天付款,M 出口公司同意G商指定香港汇丰银行为代收行。

M 出口公司在合同规定的装船期限内将货物装船,取得清洁提单,随即出具汇票,连同提单和商业发票等委托中行通过香港汇丰银行向G 商收取货款。

5 天后所装货物安全运抵香港,因当时该商品的行市看好,G 商凭信托收据向汇丰银行借取提单,提取货物并将部分货物出售。

不料因到货过于集中,货物价格迅速下跌,G 商以缺少保险单为由在汇票到期时拒绝付款。

托收及其案例分析

托收及其案例分析作者:邓静资料来源:http://lawyerhelp.findlaw。

cn/lawyer/article/d3940.html托收是一种常用的国际贸易结算方式,其基本做法是:卖方(委托人)根据买卖合同先行发运货物,然后开出汇票连同有关货运单据交卖方所在地银行(托收行),委托其通过买方所在地分行或其他银行(代收行)向买方收取货款,凭买方的付款或承兑向买方交付全套单据。

国际商会制定的《托收统一规则》是各国银行办理国际托收业务的通行惯例,它将托收的有关当事人分为委托人、托收行(RemittingBank、代收行(CollectingBank)、提示行(一般就是代收行)。

对于上述各方当事人的法律关系,《托收统一规则》没有作出明确界定,由国内法学专家编著的国际贸易法教科书代表了学理界观点,他们认为:1.委托人与托收行订有委托合同,它们之间是委托代理关系。

2.托收行与代收行订有委托合同,它们之间也是委托代理关系。

3.委托人与代收行没有直接的委托合同,它们之间不存在直接的关系;如果代收行违反托收指示书行事,致使委托人遭受损失,委托人不能根据委托合同对代收行起诉,而只能通过托收行向代收行起诉。

随着国际商会对托收规则的不断修订,特别是在国际贸易实务和法院审判实践中遇到的新情况,仍以上述观点去理解托收,将无法解释下面的案例。

案例一:上海家纺公司曾多次向美国物源公司售货,同时将物权单证通过上海某银行交与美国F银行按付款交单方式托收。

F银行在未向物源公司收妥货款的情况下,将单证交给了物源公司。

现物源公司宣告破产,家纺公司因此向美国联邦地区法院新墨西哥管区起诉F银行,以挽回损失。

美国地区法院首席法官审理认为,F银行在未收货款的情况下将物权凭证交给物源公司是一种总体上的疏忽行为,由于这一疏忽,造成了家纺公司的损失。

F银行的抗辩试图将责任转至家纺公司坏的商业决策上.嗣后,家纺公司与F银行达成和解协议,F银行支付了相应款项。

托收案例_进口国法律(3篇)

第1篇一、背景近年来,随着国际贸易的不断发展,托收作为一种国际结算方式,在我国对外贸易中扮演着越来越重要的角色。

然而,由于托收涉及多个国家和地区,法律法规复杂多变,使得托收业务中法律风险频发。

本文将以一个托收案例为切入点,分析进口国法律风险,并提出相应的应对措施。

二、案例简介某年我国A公司向B国C公司出口一批货物,合同金额为100万美元。

双方约定采用托收结算方式,即A公司将货物出口后,委托银行代为收取货款。

在托收过程中,由于B国C公司无法支付货款,导致A公司遭受损失。

A公司认为,这是由于B国C公司违反了托收业务中的相关规定,遂向我国法院提起诉讼。

三、进口国法律风险分析1. 托收业务法律规定不一致在国际贸易中,各国对托收业务的法律规定存在较大差异。

例如,在我国,托收业务主要依据《中华人民共和国托收规定》;而在B国,托收业务则遵循《国际商会托收规则》。

由于法律规定不一致,可能导致托收业务中的争议无法得到有效解决。

2. 进口国法律法规变化进口国法律法规的变化可能会对托收业务产生重大影响。

例如,B国政府突然实施贸易管制,限制货物进出口,导致A公司无法收回货款。

此外,进口国政策调整也可能导致托收业务中的争议。

3. 银行责任认定困难在托收业务中,银行的责任认定存在一定难度。

例如,A公司委托银行代为收取货款,但银行在执行过程中出现失误,导致A公司遭受损失。

此时,A公司需要证明银行存在过错,才能追究其责任。

四、应对措施1. 充分了解进口国法律法规在开展托收业务前,企业应充分了解进口国法律法规,包括托收业务规定、贸易管制政策等。

这有助于企业规避法律风险,确保托收业务顺利进行。

2. 签订详细的托收合同企业应与银行签订详细的托收合同,明确双方的权利义务,包括托收费用、责任认定、争议解决等。

这有助于在出现争议时,依据合同条款进行维权。

3. 选择信誉良好的银行企业应选择信誉良好的银行进行托收业务,降低银行责任风险。

同时,企业还需关注银行在执行托收业务过程中的操作规范,确保业务顺利进行。

托收案例分析-副本

本案例教训

3 作为代收行,对此必须有足够的认识。如 果发现托收行的指示难以做到,应当不迟 延地通知托收行,以免产生不必要的纠纷。

• 根据国际商会第522号出版物关于托收指示的 规定,如果代收行不能遵守指示,应当回复托 收行,而代收行却未这样做,只是在托收行查 询单据下落时才告知仅凭承兑放单。应该说, 代收行在这一点上违反了URC522的规定。然 而,并不能因此得出代收行应当承担责任的结 论。

• 首先,托收行A的指示不符合托收业务的基本 原则,实际上改变了托收的性质。在托收中, 银行作为接受客户委托的中间环节,只是为客 户提供必要的服务,并不因此承担额外的风险。 作为代收行,其义务无非是在进口商付款或承 兑的情况下放单,强行赋予其担保客户付款的 义务并不是银行业务中的通行做法。

案例3分析

• 本案争论的焦点是代收行B未完全执行托收A 指示的责任问题。 • 托收行A认为,根据国际法律一般原则,如代 收行B做不到托收行所要求的担保付款,应该 回复托收行;至于未征求托收行意见便放单给 付款人,则是严重违反合同约定的行为,代收 行应对此负责。

• 至于托收指示要求代收行B担保,同时要 求发加押电证实,而事实上代收行B并未 发出这样的电传,在有关的承兑通知书 及函电中也仅仅明确通知托收行A付款 人已承兑,托收行却未提出任何异议, 代收行B因此认为自己未承担任何担保责 任。

• 托收行自行指定代收行或按照委托人的要求指 定代收行是完成托收的必经环节 。

• 代收行是除托收行以外参与办理托收指示的任 何银行” ; • “托收行为了实现委托人的指示利用其他银行 服务的费用与风险应由委托人负担。” ---《托收统一规则》

案例3

• 在一笔托收业务中,托收行A在托收指 示中规定:

托收案例分析

案例1 D/P远期付款方式的掌握X月X日,我国公司同南美客商B公司签订合同,由A公司向B公司出口货物一批,双方商定采用跟单托收结算方式了结贸易项下款项的结算。

我方的托收行是A′银行,南美代收行是B′银行,具体付款方式是D/P 90天。

但是到了规定的付款日,对方毫无付款的动静。

更有甚者,全部单据已由B公司承兑汇票后,由当地代收行B′银行放单给B公司。

于是A 公司在A′银行的配合下,聘请了当地较有声望的律师对代收行B′银行,因其将D/P 远期作为D/A方式承兑放单的责任,向法院提出起诉。

当地法院以惯例为依据,主动请求我方撤诉,以调解方式解决该案例。

经过双方多次谈判,该案终以双方互相让步而得以妥善解决。

分析托收方式是一种以商业信用为基础的结算方式,这种结算方式显然对一方有利,对另一方不利。

鉴于当今世界是个买方市场这一情况,作为出口商的我方想通过支付方式给予对方优惠来开拓市场。

增加出口,这一做法本无可厚非,问题是在采用此种结算方式时,我们除了要了解客户的资信以外,还应掌握当地的习惯做法。

在这一案例中托收统一规则《URC522》与南美习惯做法是有抵触的。

据《URC522》第7条a款:托收不应含有凭付款交付商业单据指示的远期汇票;b 款:如果托收含有远期付款的汇票,托收指示书应注明商业单据是凭承兑交付款人(D/A)还是凭付款交付款人(D/P)如果无此项注明,商业单据仅能凭付款交单,代收行对因迟单据产生的任何后果不付责任;c款:如果托收含有远期付款汇票,且托收指示书注明凭付款交付商业单据,则单据只能凭付款交付,代收行对于因任何迟交单据引起的后果不负任何责任。

从中不难看出,国际商会托收统一规则,首先不主张使用D/P远期付款方式,但是没有把D/P远期从《URC522》中绝对排除。

倘若使用该方式,根据《URC522》规则,B′银行必须在B银行90天付款后,才能将全套单据交付给B公司。

故B′银行在B公司承兑汇票后即行放单的做法是违背《URC522》规则的。

托收案例1

案例1:托收案例某地B公司与国外马斯亚国际贸易有限公司成交了一笔业务。

在交易会上口头商谈时曾提过按凭单即期付款的信用证结算,签订合同时在合同支付条款规定:“Payment by draft drawn on buyer payable at sight ”。

另外,合同中关于装运货物的品质条款规定:“Quality certificate by C.I.B.at loading port to be taken as final”。

B公司按合同规定于交货期前按时备妥货物,准备装运,但始终未见买主开来信用证。

于是,于6月20日向买方去电催证。

但买方复电称,根据双方贸易合同规定并非信用证结算货款,是以即期付款交单方式办理托收。

B公司有关结算人员即查询该笔业务经办人员,经业务人员回忆在商谈时确定提过货款按即期付款的信用证方式结算,并未接受托收方式。

B公司有关人员又核对合同上关于支付条款的规定,认为该条款是凭买方为付款人的即期汇票付款,虽然并未接受托收方式,但从该条款中也未明确以信用证方式结算。

双方几经交涉、洽商,但由于买方的外汇正在申请中,尚未正式获批,所以无法在装运期前开立信用证。

B公司根据合同条款并考虑装运期,最后接受买方的意见,以见票45天付款交单(D/P 45 days after sight)办理托收,但由原即期付款改为远期付款,卖方要求并经同意由买方负担45天的远期利息。

B公司按期装运货物后,于7月25日按以见票45天付款交单办理托收手续,并在托收指示书上规定45天利息与货款一起收取。

9月20日B公司接到托收行通知,该笔托收票款业已收到,但据代收行称,付款人拒付利息,银行只收回货款部分。

B公司经研究认为买方马斯亚国际贸易有限公司资信太差,本应按即期信用证结算,而在交货时却推翻诺言,要改以远期托收结算。

虽然其利息可以由买方负担,但待付款时又再次推翻诺言,拒付利息。

B公司随即于9月25日发电向买方追究,而买方于9月29日回电如下:“你25日电悉。

跟单托收案例分享

跟单托收案例分享跟单托收案例分享作者:梁健陶一、案情简介XX公司原希望通过我行交单至美国的银行做D/P即期的跟单托收,但该公司业务员却误将两套单据直接寄到该银行。

由于没有我行的面函和相关指示,对方银行不肯放单,客户要求我行发电文直接与对方银行交涉。

二、业务处理调查了解该客户的资信情况,具体包括在我行的结算量、以往收汇是否正常、是否有授信额度等。

要求客户提供相关单据的副本以作留存,并出具保函保函内容如下:具体寄单的种类和分数;对方签收单据的具体时间、签收人以及有关的快递号;表明由此引起的收汇等一切风险均由客户承担;客户盖预留印鉴并分行核印人员核印鉴;保函由部门总经理签字确认同意办理。

分行凭客户提供的单据副本和《客户交单联系单》扫描发起跟单托收任务,联系单明确客户已自行寄单的事宜。

办理跟单托收登记生成表外,并发送电文。

我行电文如下MT499FROM GDBKCN22TO NFBKUS3320 GDBAAYYOC1000XXX21 NO REF79 +++++++++TOP URGENT++++++++++++ATTN:TRADE SERVICES/TRADE FINANCEYR CUSTOMER INFO:AA CO.LTDOUR CUSTOMER INFO:BB CO.LTD.告知单据签收情况,明确签收人,以便对方银行向该签收人联系确认PLS BE INFORMED THAT,OUR CUSTOMER SENT 2 SETSOF DOCS (DETAILS AS BELOW) TO YR GOOD BANK ON100831 VIA FEDEX COURIER NO.12345 ANDHAVE BEEN RECEIVED AND SIGNED BY V.TROTMAN ONSEP 3RD 2010 AT 10:19AM..列出单据种类和份数,以便代收行核对#ffff66'>DOC LIST:1) INV (NO:0001 AMT:USD19113.78) IN 2ORIGINALSPACKING LIST IN 2 ORIGINALSB/L (NO:ABCD)IN 3 ORIGINALS AND 3COPIES2) INV (NO:0002 AMT:USD41920.00)IN 2ORIGINALSPACKING LIST IN 2 ORIGINALSB/L (NO:ABCD2)IN 3 ORIGINALS AND 3COPIES.指示代收行按照URC522处理单据AT THE REQUEST OF OUR CUSTOMER,WE HEREBYINSTRUCT YR GOOD BANK TO HANDLE THE DOCS ASFOLLOWING INSTRUCTIONS:1)PLS TREAT THIS ITEM AS COLLECTION SUBJECT TOI.C.C.PUBLICATION NO.522.TENOR READ AS:D/P ATSIGHT.HENCE,PLS DELIVER THE DOCS TODRAWEE (I.E.AA CO.LTD)AGAINST THEIRPAYMENT FOR USD9><>61033.782)PLEASE REMIT THE PROCEEDS BY MT202 TO OUR79 HEAD OFFICE (SWIFT: GDBKCN22XXX) ACCOUNT NO:20001911<>6839<>6 IN WELLS FARGO BANK, N.A.,(NEW YORK INTERNATIONAL BRANCH) QUOTING OURREF.NO. GDBAAYYOC1000XXX3)COLLECT YOUR CHARGES, IF ANY,PLUS ALL OTHEREXPENSE FROM DRAWEES..PLS CONFIRM THE FOLLOWING MSG TO US BYAUTHENTICATED SWIFT ASAP1)WHETHER THE DOCS YOU HAVE RECEIVED ARE AS PER THE A/M DOCS LIST2)ADVISE US THE LATEST STATUS OF THE DOCS3)YOU WILL DEAL WITH THE DOCS AS PER OURINSTRUCTIONS.PLS CONTACT US WITHOUT DELAY IF ANY QUESTIONS OCCURED UNDER THIS ITEM.PLS QUOTE OUR REF NO IN ALL YR COMMUNICATIONS..YR COOPERATION AND PROMPT REPLY WILL BE HIGHLYRESPECTED.WITH B RGDS,TRADE SERVICE CENTER三、业务跟踪两日后代收行发来收单确认MT410和付款通知MT400,确认单据已经按照托收方式处理。