Gssoim山东黄金公司财务指标回归分析

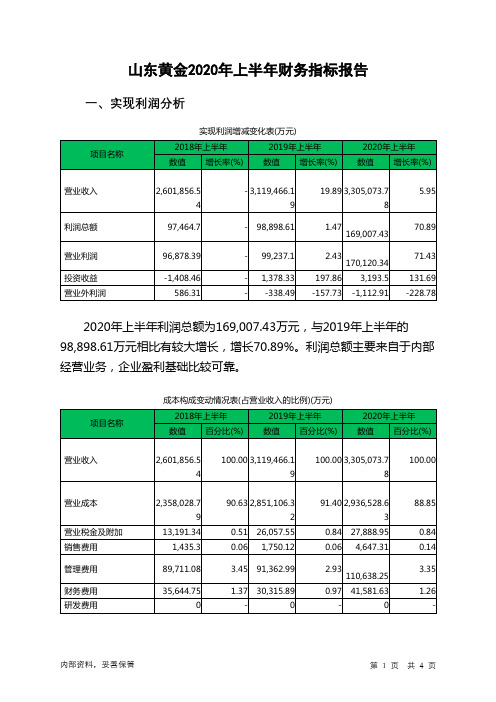

山东黄金2020年上半年财务指标报告

90.63 2,851,106.3 2

0.51 26,057.55 0.06 1,750.12

3.45 91,362.99

1.37 30,315.89

-

0

91.40 2,936,528.6 3

0.84 27,888.95 0.06 4,647.31

2.93 110,638.25

586.31

- 3,119,466.1 9

- 98,898.61

- 99,237.1 - 1,378.33 - -338.49

19.89 3,305,073.7 8

1.47 169,007.43

2.43 170,120.34

197.86 3,193.5 -157.73 -1,112.91

5.95

70.89 71.43 131.69 -228.78

从这三中期来看,山东黄金的净利润持续快速增长。2020年上半年净 利润为130,133.98万元,比2019年上半年增长74.64%,这一增长速度是 在2019年上半年取得了较大幅度增长的基础上取得的。说明净利润的增长 是有基础的。

从这三中期来看,山东黄金的所有者权益一直保持增长态势,但2020 年上半年的增长速度比上一中期有所下降。2020年上半年的所有者权益为 2,681,052.96万元,比2019年上半年增长12.45%,低于2019年上半年 34.44%的增长速度。

0.97 41,581.63

-

0

88.85

0.84 0.14 3.35 1.26

-

内部资料,妥善保管

第1页 共4页

二、盈利能力分析

项目名称 营业毛利率 营业利润率 成本费用利润率 总资产报酬率 净资产收益率

山东黄金2020年三季度财务分析结论报告

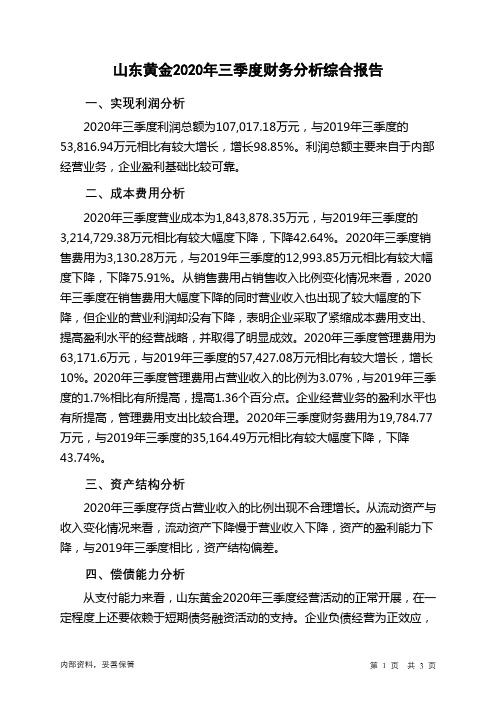

山东黄金2020年三季度财务分析综合报告一、实现利润分析2020年三季度利润总额为107,017.18万元,与2019年三季度的53,816.94万元相比有较大增长,增长98.85%。

利润总额主要来自于内部经营业务,企业盈利基础比较可靠。

二、成本费用分析2020年三季度营业成本为1,843,878.35万元,与2019年三季度的3,214,729.38万元相比有较大幅度下降,下降42.64%。

2020年三季度销售费用为3,130.28万元,与2019年三季度的12,993.85万元相比有较大幅度下降,下降75.91%。

从销售费用占销售收入比例变化情况来看,2020年三季度在销售费用大幅度下降的同时营业收入也出现了较大幅度的下降,但企业的营业利润却没有下降,表明企业采取了紧缩成本费用支出、提高盈利水平的经营战略,并取得了明显成效。

2020年三季度管理费用为63,171.6万元,与2019年三季度的57,427.08万元相比有较大增长,增长10%。

2020年三季度管理费用占营业收入的比例为3.07%,与2019年三季度的1.7%相比有所提高,提高1.36个百分点。

企业经营业务的盈利水平也有所提高,管理费用支出比较合理。

2020年三季度财务费用为19,784.77万元,与2019年三季度的35,164.49万元相比有较大幅度下降,下降43.74%。

三、资产结构分析2020年三季度存货占营业收入的比例出现不合理增长。

从流动资产与收入变化情况来看,流动资产下降慢于营业收入下降,资产的盈利能力下降,与2019年三季度相比,资产结构偏差。

四、偿债能力分析从支付能力来看,山东黄金2020年三季度经营活动的正常开展,在一定程度上还要依赖于短期债务融资活动的支持。

企业负债经营为正效应,内部资料,妥善保管第1 页共3 页。

山东黄金矿业股份有限公司财报分析

2011

实收资本 资本公积 盈余公积 未分配利润

营运能力分析

(一)应收账款周转速度分析

对应收账款的管理能力强,加快了资金的流转

经营能力很好 (二)存货周转速度分析

对存货的管理效率还有待提高,存货的囤积现象较为严 重

尽量多开发其他的业务,减少对黄金的生产,加快存货周 转,减少存货积压,降低对存货的占用资金和管理成本。

549,335,994.53 868,907,017.23

119412557.3 -5,654,718.26 125,067,275.56 142,035,240.80

0 868,907,017.23

单位:元 上年金额(略)

主要财务比率及其变动

主要财务比率及其变动

税后经营净 利率(税后 经营净利润 /销售收入

0.80

0.70

0.71

0.60

0.62

0.50

0.47

0.53

0.57 0.49

0.52 流动比率

0.40

0.38

速动比率

0.30

现金比率

0.26

0.20

0.17

0.15

0.17

0.10

0.00

2008年

2009年

2010年

2011年

长期偿债能力分析

1 资产负债率=负债总额/资产总额X100% 2 产权比率=负债总额/股东权益X100%

0.30%

-2.30%

2.60%

净财务杠杆(净负债/股东权益 )

178227697.46 58815140.16 119412557.30 2324811789.94

33.00%

管理用现金流量表

山东黄金财务分析经典版

我国目前已成为世界第富的增长,人们热衷 收藏黄金的传统需求日益旺盛,黄金供不应求的 矛盾日益突出,黄金工业的前景非常看好。

PPT DESIGN

2019年—2019年流动负债合计稳定增长,这些负债增长的 幅度不大,主要用于企业的日常运转,有助于加强企业的资金 流动性。而且这些负债相比于企业的收入而言,所占的比例不 大,不会对企业的偿债能力造成大的压力。

2019年—2019年长期负债合计大幅度增长,这些资金主要 用于较大方面的投入。比如,收购开发新的矿山,投入到企业 集团的其他产业等等。这也投入在未来几年内便可获得收益, 属于生产性与投资性的投入。也不会对企业的偿债能力造成不 良的影响。

定将有利于促进黄金企业的快速健康发展。同时,随着探矿、采矿、选

冶、金加工技术等的进一步改善,黄金工业将迎来又一次较快的发展机

2019年和2019年的流动资产合计和固定资产合计都是在大幅度的增 长,是因为公司在不断的收购,开发新的矿山。并且公司也在不断的开 展其他的相关业务,其中包括:母公司山东黄金矿业股份有限公司,下 属企业山东黄金地勘查公司,黄金电力公司,烟台设计研究工程有限公 司 ,黄金精炼厂,三山岛金矿,金洲矿业公司 ,青岛黄金公司 ,沂南 金矿,新城金矿,玲珑金矿,焦家金矿。 山东黄金旅游股份有限公司,下属企业:青岛国际高尔夫公司 ,山东 省烟台黄金技工学校 ,山东黄金职业学院,烟台网络教育学院,山东 黄金汽车服务有限公司 ,仕湾度假村。 山东黄金置业有限公司,主营业务为:房地产开发经营、房屋修缮、建 材、装饰装修、物业管理等。

山东黄金2019年三季度财务分析结论报告

山东黄金2019年三季度财务分析综合报告山东黄金2019年三季度财务分析综合报告一、实现利润分析2019年三季度实现利润为53,816.94万元,与2018年三季度的22,336.64万元相比成倍增长,增长1.41倍。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在市场份额迅速扩大的同时,营业利润也迅猛增加,经营业务开展得很好。

二、成本费用分析2019年三季度营业成本为3,214,729.38万元,与2018年三季度的1,003,786.55万元相比成倍增长,增长2.2倍。

2019年三季度销售费用为12,993.85万元,与2018年三季度的609.12万元相比成倍增长,增长20.33倍。

2019年三季度销售费用增长的同时收入也有较大幅度增长,企业销售活动取得了明显市场效果,销售费用支出合理。

2019年三季度管理费用为57,427.08万元,与2018年三季度的33,496.26万元相比有较大增长,增长71.44%。

2019年三季度管理费用占营业收入的比例为1.7%,与2018年三季度的2.98%相比有所降低,降低1.28个百分点。

营业利润有所提高,管理费用支出控制较好。

2019年三季度财务费用为35,164.49万元,与2018年三季度的18,503.64万元相比有较大增长,增长90.04%。

三、资产结构分析与2018年三季度相比,2019年三季度存货占营业收入的比例明显下降。

从流动资产与收入变化情况来看,流动资产增长慢于营业收入增长,并且资产的盈利能力有所提高。

因此与2018年三季度相比,资产结构趋于改善。

四、偿债能力分析从支付能力来看,山东黄金2019年三季度是有现金支付能力的。

从企业当期资本结构、借款利率和盈利水平三者的关系来看,企业增加负债不会增加企业的盈利水平,相反会降低企业现在的盈利水平。

内部资料,妥善保管第1 页共3 页。

山东黄金财务分析报告

山东黄金财务分析报告目录一、山东黄金公司介绍(一)公司简介(二)黄金行业概况二、山东黄金财务报告分析(一)资产负债表分析(二)利润表分析(三)现金流量表分析三、山东黄金财务效率分析(一)企业盈利能力分析(二)企业营运能力分析(三)企业偿债能力分析(四)企业发展能力分析四、山东黄金财务综合分析评价(一)财务综合分析(二)趋势分析一、山东黄金矿业股份有限公司介绍(一)山东黄金公司简介山东黄金集团有限公司为省属国有独资公司,属国家大型Ⅰ类企业。

集团公司前身——山东省黄金公司成立于1975年9月,隶属于山东冶金厅;1979年改为由冶金部、山东省双重领导;1982年冶金部批准山东省黄金公司为厅局级单位;1988年冶金部将山东省黄金公司下放给山东省管理,更名为山东省黄金工业总公司;1996年7月经山东省人民政府批准,山东省黄金工业总公司改制为山东黄金集团有限公司,属国家大型一类企业,是国家首批重点扶持的300家大型国有企业中唯一的黄金企业。

2003年,“山东黄金”股票在上海证交所发行上市。

主要经营业务或管理活动:主营业务是黄金地质探矿、开采、选冶及技术服务;贵金属、有色金属制品提纯、加工、生产、销售;黄金矿山专用设备及物资、建筑材料的生产、销售;设备维修;黄金矿山电力供应;批准范围的进出口业务及进料加工,“三来一补”业务;黄金珠宝饰品提纯、加工、生产、销售、汽车出租;企业管理及会计咨询、物业管理。

(二)黄金行业概况2002年10月30日,上海黄金交易所正式开业。

上海黄金交易所开业后,中国人民银行对黄金不再实行统购统配的管理政策,黄金的流通将通过上海黄金交易市场规范、有序地进行,黄金价格也将由市场供求决定。

我国目前已成为世界第五大黄金生产国和第三大黄金消费国,随着国民财富的增长,人们热衷收藏黄金的传统需求日益旺盛,黄金供不应求的矛盾日益突出,黄金工业的前景非常看好。

二、山东黄金矿业股份有限公司财务报告分析(一)资产负债表分析山东黄金总资产本期增加3077790000元,增长幅度为32.12%,说明本公司本年资产规模有很大幅度的增长。

山东黄金财务分析分析报告

山东黄金财务分析报告————————————————————————————————作者:————————————————————————————————日期:山东黄金财务分析报告指导教师:宗声专业:会计学班级: 09401班姓名:于婧学号: 05时间: 2012年12月7日目录一、山东黄金公司介绍------------------------------------------ 3 (一)公司简介-------------------------------------------------- 3 (二)黄金行业概况--------------------------------------------- 3 二、山东黄金财务报告分析------------------------------------- 3 (一)资产负债表分析------------------------------------------- 3 (二)利润表分析------------------------------------------------ 4 (三)现金流量表分析------------------------------------------- 5 三、山东黄金财务效率分析------------------------------------- 6 (一)企业盈利能力分析----------------------------------------- 6 (二)企业营运能力分析----------------------------------------- 6 (三)企业偿债能力分析----------------------------------------- 6 (四)企业发展能力分析----------------------------------------- 7 四、山东黄金财务综合分析评价--------------------------------- 7 (一)财务综合分析---------------------------------------------- 8 (二)趋势分析--------------------------------------------------- 8山东黄金矿业股份有限公司2010-2011年财务状况分析摘要:马克思说过:“货币天然不是金银,金银天然是货币。

以山东黄金为例的企业短期偿债能力分析

以山东黄金为例的企业短期偿债能力分析企业的偿债能力是企业财务能力的一项重要的指标,对企业偿债能力,特别是短期偿债能力的分析不仅企业本身,同时也是债权人非常关注的一个指标。

从流动比率出发,分析了流动比率的缺陷,引入山东黄金股份有限公司2006年、2007年及2008年的财务指标,分析其短期短期偿债能力,找出流动比率的缺陷,得出结论。

标签:短期偿债能力;流动比率;资金周转率1 短期偿债能力分析指标企业、投资者以及债权人在评价企业的短期偿债能力时,主要是通过流动比率和速动比率这两个主要的指标。

1.1 流动比率流动比率是每一单位流动负债的流动资产保障程度,计算公式为:流动比率=流动资产/流动负债。

流动比率越高,说明企业的短期偿债能力越强,然而流动比率过高说明企业的资金运用不足,一般来说流动资产与流动负债的比率不能小于1。

一般认为当流动比率小于1时,如果流动负债到期,企业即使用所有流动资产也无法还清债务,一但非流动资产无法变现,企业就会陷入破产危机。

1.2 速动比率速动比率亦称酸性试验比率,计算公式为:速动比率=速动资产/流动负债。

其中,速冻资产是流动资产扣除存货等流动性较差的资产后的数值。

速动比率是对流动比率的补充,一般认为,速动比率的数值维持在1左右最为合适。

一般来说,流动比率高的企业短期偿债能力不一定很强,而速冻比率是在扣除了存货后的速冻资产与流动负债的比值,从而避免了因存货积压而导致流动性差的情况。

2 山东黄金短期偿债能力分析2.1 山东黄金的流动比率与速冻比率分析表1 山东黄金2006年、2007年及2008年短期偿债能力指标项目06年07年08年流动比率0.891.020.62速冻比率0.720.890.47从上表我们发现山东黄金的流动比率与速冻比率指标都很低,基本上都小于1,那我们是不是就可以下结论说山东黄金的顿起偿债能力并不强呢?其实并非如此。

2.2 流动比率指标与速冻比率指标分析的缺陷在前面我们提到当流动比率小于1时,如果流动负债到期,企业即使用所有流动资产也无法还清债务,一旦非流动资产无法变现,企业就会陷入破产危机。

山东黄金公司财务指标回归分析

山东黄金公司财务指标回归分析一、公司财务状况的指标股份公司的经营状况和未来发展是股票价格的基石。

从理论上来分析,公司的经营状况与股票的价格成正相关,即:公司经营状况好,那么股票的价格就高,反之,公司的经营状况不好,那么股票的价格就低。

而一个公司的经营状况是通过公司的财务状况能够得到反映的。

提到财务状况,重点就在于研究公司的盈利性、安全性和流动性。

1、盈利性。

盈利能力是企业财务结构和经营绩效的综合表现。

对于投资者而言,公司盈利能使投资者获得资本收益;对于债权人来讲,利润是企业偿债能力的重要来源;而政府有关部门关心的则是微观和宏观的经济效益,以及各种税费上交的可靠性;对于企业管理者来讲,可通过对盈利能力的分析,来评价判断企业的经营成果,分析变化原因,总结经验教训,不断提高企业获利水平,它是管理者经营业绩和管理效能的集中表现。

公司盈利水平的高低以及未来发展趋势,都能通过股票市场上,由股票的价格得到反映。

各方信息使用者无不对企业盈利程度寄予莫大的关切,通常情况下,盈利水平高,未来盈利增长趋势强劲的股票,它们在股票市场上就会有良好的表现。

衡量营利性最常用的指标是每股收益和净资产收益率。

在上市公司盈利能力指标分析中,每股收益(即本年度净收益除以加权平均普通股数)是上市公司年度报告中最重要的指标之一,它表明普通股每股在本年度所获利润,是衡量公司盈利能力的相对客观、直接的比率指标。

其他重要指标还有:销售净利率、资产净利率、净资产收益率率、净资产增长率和利润增长率等等。

2、安全性公司的财务安全性主要是指公司偿还债务从而避免破产的特性,通常用公司的负债与公司资产和资本金相联系来刻画公司的财务稳健性或安全性。

而这类指标同时也反映了公司自有资本与总资产之间的杠杆关系,也称为杠杆比率。

资本结构“权衡理论”认为:负债可以为企业带来税额庇护利益,随着负债比率提高,负债税额庇护利益开始被破产成本所抵消。

当边际税额庇护利益恰好与边际破产成本相等,企业价值最大,达到最佳资本结构;当负债比率进一步增加,破产成本大于负债税额庇护利益,导致企业价值下降。

600547山东黄金2022年现金流量报告

山东黄金2022年现金流量报告一、现金流入结构分析2022年现金流入为12,852,259.92万元,与2021年的9,286,591.82万元相比有较大增长,增长38.40%。

企业通过销售商品、提供劳务所收到的现金为5,705,531.91万元,它是企业当期现金流入的最主要来源,约占企业当期现金流入总额的44.39%。

企业销售商品、提供劳务所产生的现金能够满足经营活动的现金支出需求,经营活动现金净增加297,177.54万元。

企业通过增加负债所取得的现金也占不小比重,占企业当期现金流入总额的19.73%。

这部分新增借款有78.46%用于偿还旧债。

二、现金流出结构分析2022年现金流出为12,533,969.34万元,与2021年的9,150,978.08万元相比有较大增长,增长36.97%。

最大的现金流出项目为购买商品、接受劳务支付的现金,占现金流出总额的37.95%。

三、现金流动的稳定性分析2022年,营业收到的现金有较大幅度增加,企业经营活动现金流入的稳定性提高。

2022年,工资性支出有所增加,企业现金流出的刚性增加。

2022年,现金流入项目从大到小依次是:销售商品、提供劳务收到的现金;收到其他与经营活动有关的现金;取得借款收到的现金;收到其他与筹资活动有关的现金。

现金流出项目从大到小依次是:购买商品、接受劳务支付的现金;支付的其他与经营活动有关的现金;支付的其他与筹资活动有关的现金;偿还债务支付的现金。

四、现金流动的协调性评价2022年山东黄金投资活动需要资金525,068万元;经营活动创造资金297,177.54万元。

投资活动所需要的资金不能被经营活动所创造的现金满足,还需要企业筹集资金。

2022年山东黄金筹资活动产生的现金流量净额为546,181.05万元。

满足了投资活动的资金缺口。

五、现金流量的变化2022年现金及现金等价物净增加额为322,811.74万元,与2021年的134,289.6万元相比成倍增长,增长1.4倍。

600547山东黄金2023年三季度财务指标报告

山东黄金2023年三季度财务指标报告一、实现利润分析实现利润增减变化表(万元)2023年三季度利润总额为86,042.77万元,与2022年三季度的24,833.9万元相比成倍增长,增长2.46倍。

利润总额主要来自于内部经营业务。

成本构成变动情况表(占营业收入的比例)(万元)二、盈利能力分析盈利能力指标表(%)项目2021年三季度2022年三季度2023年三季度行业均值营业毛利率(%) 12.8 14.59 15.38 11.51营业利润率(%) 4.8 2.62 6.41 3.98成本费用利润率4.94 2.58 6.57 4.1(%)总资产报酬率(%) 2.7 4.74 4.49 4.42净资产收益率(%) 1.59 2.23 5.88 5.64 山东黄金2023年三季度的营业利润率为6.41%,总资产报酬率为4.49%,净资产收益率为5.88%,成本费用利润率为6.57%。

企业实际投入到企业自身经营业务的资产为12,411,281.14万元,经营资产的收益率为2.87%,而对外投资的收益率为21.31%。

2023年三季度营业利润为89,132.29万元,与2022年三季度的26,170.98万元相比成倍增长,增长2.41倍。

以下项目的变动使营业利润增加:公允价值变动收益增加19,907.53万元,投资收益增加1,340.5万元,信用减值损失增加93.21万元,资产处置收益增加80.7万元,其他收益增加67.56万元,销售费用减少503.91万元,共计增加21,993.4万元;以下项目的变动使营业利润减少:营业成本增加304,906.72万元,营业税金及附加增加16,808.2万元,财务费用增加14,660.02万元,管理费用增加8,143.14万元,研发费用增加4,068.54万元,资产减值损失增加42.89万元,共计减少348,629.5万元。

各项科目变化引起营业利润增加62,961.31万元。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

秋风清,秋月明,落叶聚还散,寒鸦栖复惊。

一、公司财务状况的指标股份公司的经营状况和未来发展是股票价格的基石。

从理论上来分析,公司的经营状况与股票的价格成正相关,即:公司经营状况好,那么股票的价格就高,反之,公司的经营状况不好,那么股票的价格就低。

而一个公司的经营状况是通过公司的财务状况能够得到反映的。

提到财务状况,重点就在于研究公司的盈利性、安全性和流动性。

1、盈利性。

盈利能力是企业财务结构和经营绩效的综合表现。

对于投资者而言,公司盈利能使投资者获得资本收益;对于债权人来讲,利润是企业偿债能力的重要来源;而政府有关部门关心的则是微观和宏观的经济效益,以及各种税费上交的可靠性;对于企业管理者来讲,可通过对盈利能力的分析,来评价判断企业的经营成果,分析变化原因,总结经验教训,不断提高企业获利水平,它是管理者经营业绩和管理效能的集中表现。

公司盈利水平的高低以及未来发展趋势,都能通过股票市场上,由股票的价格得到反映。

各方信息使用者无不对企业盈利程度寄予莫大的关切,通常情况下,盈利水平高,未来盈利增长趋势强劲的股票,它们在股票市场上就会有良好的表现。

衡量营利性最常用的指标是每股收益和净资产收益率。

在上市公司盈利能力指标分析中,每股收益(即本年度净收益除以加权平均普通股数)是上市公司年度报告中最重要的指标之一,它表明普通股每股在本年度所获利润,是衡量公司盈利能力的相对客观、直接的比率指标。

其他重要指标还有:销售净利率、资产净利率、净资产收益率率、净资产增长率和利润增长率等等。

2、安全性公司的财务安全性主要是指公司偿还债务从而避免破产的特性,通常用公司的负债与公司资产和资本金相联系来刻画公司的财务稳健性或安全性。

而这类指标同时也反映了公司自有资本与总资产之间的杠杆关系,也称为杠杆比率。

资本结构“权衡理论”认为:负债可以为企业带来税额庇护利益,随着负债比率提高,负债税额庇护利益开始被破产成本所抵消。

当边际税额庇护利益恰好与边际破产成本相等,企业价值最大,达到最佳资本结构;当负债比率进一步增加,破产成本大于负债税额庇护利益,导致企业价值下降。

偿债能力是指企业偿还所欠债务的能力,衡量偿债能力的财务指标主要是指资产负债率和产权比率。

3、流动性公司资金链状况也是影响经营得重要因素,流动性强的公司抗风险能力较强,尤其在经济处于低迷时期,这类公司股票往往会有较好的表现;反之,流动性脆弱的公司,一旦资金链断裂,很容易陷入技术性破产。

衡量财务流动性状况需要从资产负债整体考量,常包括流动比率、速动比率、应收账款平均回收期、销售周转期等。

4、未来发展性从经典股票价格理论看,公司的股票价格是由未来的每股收益或每股现金流量的净值所决定的。

这在某种程度上也说明,公司股票价值的确定是一个动态的、连续的过程,作为投资者不仅要关心企业的现状,更多的应关注企业未来的成长性。

评价上市公司成长性财务指标有:(1)净利润增长率,通过该指标可以推断公司所处的时期,即该公司是处于导入期、成长期、成熟期或衰退期。

该指标高,企业往往处于成长期;该指标变化不太大,一般来说企业应处于成熟期;该指标降低,企业可能处于衰退期。

(2)总资产增长率,该指标反映上市公司实力增长的快慢,该指标越高,公司实力增长越快。

二、本文所选取的财务基本指标1、每股收益(x)1每股收益=期末净资产/期末总股本,该比率反映了每股创造的税后利润,比率越高,表明所创造的利润越多。

若公司只有普通股时,净收益是税后净利,股份数是指流通在外的普通股股数;如果公司还有优先股,应从税后净利中扣除分派给优先股东的利息。

该指标属于效益型指标,理论上越大越好。

2、净资产收益率(x)2净资产收益率=税后利润/净资产,净资产收益率可衡量公司对股东投入资本的利用效率,它弥补了每股收益指标的不足。

该指标属于效益性指标,理论上越大越好。

3、主营业务收入增长率(x)3主营业务收入增长率=(本期主营业务收入-上期主营业务收入)/上期主营业务收入×100%,主营业务收入增长率与应收账款增长率的比较分析,可以表示公司销售额的增长幅度,可以借以判断企业主营业务的发展状况。

该指标属于效益性指标,理论上越大越好。

4、每股经营现金流(x)4每股经营现金流=经营活动产生的现金净流量/总股本,现金流反映了主营业务的现金收支状况。

现在有一些企业通过牺牲现金流来达成资产增值、营业额增加、盈利增加的目的。

这样的企业可能在短期有些虚假的兴旺,但最终一定会因为现金流的不足而引起业务的起落,甚至很多时候会危及生命。

所以对每股经营现金流的分析非常的重要,但是一般的投资者却经常忽略这个指标,因此本文将其引入,希望能更准确地对股票定价。

该指标属于效益性指标,理论上越大越好。

5、流动比率(x)5流动比率=流动资产总额/流动负债总额,流动比率表示企业流动资产中在短期债务到期时变现用于偿还流动负债的能力。

该指标属于适度性指标,理论上存在一个最佳值。

6、速动比率(x)6速动比率=(流动资产总额-存货总额)/流动负债总额×100%,它是衡量企业流动资产中可以立即变现用于偿还流动负债的能力。

速动比率的高低能直接反映企业的短期偿债能力强弱,它是对流动比率的补充,并且比流动比率反映得更加直观可信。

该指标属于适度性指标,理论上存在一个最佳值。

7、资产负债率(x)7资产负债率=负债总额/资产总额×100%,资产负债率是从总体上反映企业偿债能力的指标。

该指标越低,表明企业偿债能力越强。

但资产负债率也并非是越低越好。

该指标属于适度性指标,理论上存在一个最佳值。

8、总资产周转率(x)8总资产周转率(次)=主营业务收入净额/平均资产总额×100%,总资产周转率是考察企业资产运营效率的一项重要指标,体现了企业经营期间全部资产从投入到产出的流转速度,反映了企业全部资产的管理质量和利用效率。

通过该指标的对比分析,可以反映企业本年度以及以前年度总资产的运营效率和变化,发现企业与同类企业在资产利用上的差距,促进企业挖掘潜力,积极创收,提高产品市场占有率,提高资产利用效率。

一般情况下,该数值越高表明企业总资产周转速度越快,销售能力越强,资产利用效率越高。

该指标属于效益型指标,理论上越大越好。

三、模型的实证分析1、变量的确定本文使用了每股收益、净资产收益率、主营业务增长率、每股经营现金流、流动比率、速动比率、资产负债率、总资产周转率共八个指标,利用软件Eviews进行实证分析。

首先对数据进行预处理,然后;进行主成分分析,从反映同一财务能力指标中,选取主成分对股价进行多元回归分析,得出相关的多元回归模型;最后对实证的结果进行分析和解释。

变量的确定如下:自变量(ix):以所选取的样本公司山东黄金公司公开公布的2004年12月至2010年12月的半年度财务报告为基准。

因变量(y):以所选取的样本股在2003年8月29日知2010年12月31日每月的收盘价为基准。

2、 数据样本的选择本文选取的数据直接或间接来源于“雅虎财经网”、“巨潮咨询网”、“中国国家统计局”、“中国人民银行”、“上海交易所”、“证券之星”、“和讯网”等公开披露的数据。

3、 实证分析(1) 本文所分析的数据都源于财务数据,为了防止各解释变量之间存在多重共线,影响对参数的估计、检验等造成严重影响,本文利用eviews 进行了相关性检验。

设模型的函数形式为:01122334455667788y b b x b x b x b x b x b x b x b x u=+++++++++A 、运用OLS 估计方法对上式中的参数进行估计,输出的结果如下所示:Dependent Variable: Y Method: Least Squares Date: 02/24/11 Time: 11:58 Sample: 2003:2 2010:2 Included observations: 15Variable Coefficient Std. Error t-Statistic Prob. C -2.791213 3.112646 -0.896733 0.4044 X1 0.320837 0.411591 0.779503 0.4653 X2 -5.830958 6.561169 -0.888707 0.4084 X3 -0.150221 0.069933 -2.148068 0.0753 X40.0154430.1332800.1158680.9115X5 -99.40419 198.0802 -0.501838 0.6337X6 172.5300 238.3330 0.723903 0.4964X7 8.808152 5.425950 1.623338 0.1556R-squared 0.548082 Mean dependent var 0.248696Adjusted R-squared -0.054476 S.D. dependent var 0.471428S.E. of regression 0.484098 Akaike info criterion 1.670652Sum squared resid 1.406107 Schwarz criterion 2.095482Log likelihood -3.529889 F-statistic 0.909592Durbin-Watson stat 2.066362 Prob(F-statistic) 0.562356(2)分析由R平方介于0和1之间,可以看出,整体上股票的收益率与解释变量之间线性关系一般。

(3)检验计算解释变量之间的简单相关系数表:表给出了8个原始数据之间的相关系数,系数的大小表示变量之间的相关程度,系数的符号表示变量之间是正相关还是负相关。

由图中的相关矩阵可以看出,x1、x2、x8之间的相关性较高,说明每股收益、净资产收益率和总资产周转率间的相关性较高;x3、x4和其他变量的相关性相对比较小;x5、x6、x7之间的相关性比较高,说明流动比率、速动比率、资产负债率间的相关性比较高。

相关性高,说明模型中解释变量确实存在较为严重得多重共线性。

(1) 修正A 、 运用OLS 方法逐一对各个解释变量回归。

结合经济意义和统计检验选出拟合效果最好的一元线性回归方程。

结果如下所示:32ˆ0.3370460.052498(2.432688)( 1.254221)0.107944 D W =2.188932yx t R =-=-=B 、 逐步回归,将其余解释变量逐一带入之中,得出以下几个模型:132123ˆ0.3480320.0177300.053034 (1.867137) (0.092967) ( 1.207226) 0.108586 D W =2.184247 F=0.730877ˆ0.438408+0.0564730.7614760.056594 (0.950014) (0.142241) (0.215906yx x t R yx x x t =----==---213672) ( 1.162922) 0.112347 D W =2.109821 F=0.464078ˆ 3.8475740.1069960.118552+88.18437+8.554353 (2.455582) (0.190847) (0.048898) (78.34903) (4.519731) 0.412365 D W =2.24R yx x x x t R -==---=1367820610 F=1.754345ˆ 3.149675+0.1340880.121027+51.52729+8.426147x 0.195791x ( 1.261458) (0.473162) ( 2.508623) (0.615780) (1.890882) ( 1.137436)0.486222 D W =1.912306 F=yx x x t R =------= 1.703457从图中可以看到,在删除变量x2、x4、x5、x6后,模型的统计检验均有较大改善。