跨境人民币收款说明

境外人民币收款流程

境外人民币收款流程

境外人民币收款流程如下:

企业与境外合作伙伴或客户进行沟通,确认双方同意使用人民币作为交易货币,并明确付款金额、付款方式和付款日期等关键信息。

企业向境外合作伙伴或客户提供收款信息,包括企业的银行账户信息、SWIFT码(境外交易银行唯一代码)以及收款银行的名称和地址等。

境外合作伙伴或客户在付款时,在其本地银行填写相关信息,完成付款。

银行通知企业收款情况,企业进行确认,并完成收款。

另外,企业还需要注意以下事项:

确保已开通境外人民币账户,以便接收境外人民币汇款。

在与境外合作伙伴或客户签订合同前,应明确约定使用人民币计价和结算方式。

了解并遵守相关国家和地区的法律法规,以及银行的相关规定和要求。

注意汇率风险,及时关注汇率变化,以便做出合理的决策。

以上信息仅供参考,如果您还有疑问,建议咨询您公司的财务部门或银行工作人员。

1。

中行跨境人民币收款流程

中行跨境人民币收款流程As a customer of Bank of China, I have experienced the cross-border RMB collection process personally. The first step is to provide the payer with the bank details, including the BOC SWIFT code, account number, and account name. Once the payment is initiated, it is essential to notify the bank to expect the incoming funds, which can help streamline the process and reduce any potential delays. Communication with the bank is crucial in ensuring a smooth transaction and timely receipt of funds.作为中国银行的客户,我亲身经历过跨境人民币收款流程。

第一步是向付款人提供银行详细信息,包括中国银行的SWIFT代码、账号和账户名。

一旦付款开始,通知银行预期资金到账是至关重要的,这有助于简化流程,减少潜在的延迟。

与银行的沟通在确保交易顺利进行和及时收到款项方面至关重要。

It is important to understand the specific requirements and regulations for cross-border RMB transactions, as different countries may have different rules and restrictions. Being aware of any necessary documentation or information needed for the transactioncan help prevent any unnecessary delays or issues. Additionally, being proactive in providing all required information to the bank can help expedite the process and ensure a successful RMB collection.了解跨境人民币交易的具体要求和规定是很重要的,因为不同国家可能有不同的规则和限制。

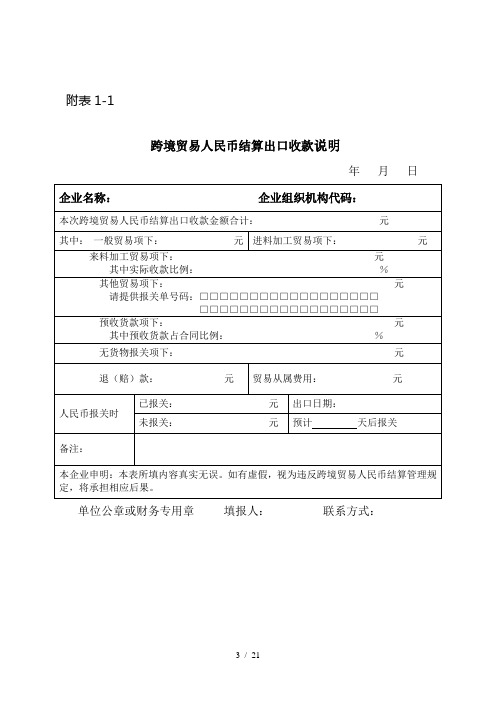

跨境人民币出口收款详细说明

附表1-1跨境贸易人民币结算出口收款说明年月日单位公章或财务专用章填报人:联系方式:附表1-2跨境贸易人民币结算进口付款说明年月日单位公章或财务专用章填报人:联系方式:附表2企业信息登记表填表单位:填表日期:编号:填表说明:1、本表一式两份,一份由境内结算银行留存,一份由境内结算银行报送中国人民银行深圳市中心支行。

2、本表编号由中国人民银行深圳市中心支行填写。

3、经济类型:按GB 12402《经济类型代码》填报。

4、行业属性:生产型企业,按新版国际收支统计监测系统中使用的《国民经济行业分类》(GB/T4754-2002)标准,确定行业属性及代码,按代码的前4位填报;外贸型企业,不要填报为08类(批发和零售业),而是根据公司主营出口产品类别,按照《国民经济行业分类》(GB/T4754-2002)标准,填写相应的行业属性及代码,按代码的前4位填报。

附表3-1跨境贸易出口人民币结算业务信息填报单位(公章):日葵填报日期:年月日金额单位:万元人民币制表人:复核:联系电话:填表说明:7 / 211、对于预收款项,须在“预计报关日期”栏注明预计报关时间;2、预收货款对应货物报关出口或调整预计报关日期的,银行仍须填报此表格。

对于货物已报关出口的,除填写“对应报关单号”和“出口日期”栏外,还须在“备注”栏注明原预计报关日期;对于调整预计报关日期的,除填写“预计报关日期”栏外,还须在“备注”栏注明原预计报关日期;3、“资金清算渠道”栏填写1或2,“1”代表香港人民币清算行渠道,“2”代表代理行渠道。

附表3-2跨境贸易进口人民币结算业务信息填报单位(公章):填报日期:年月日金额单位:万元人民币8 / 21制表:复核:联系电话:填表说明:1、对于预付款项,须在“预计报关日期”栏注明预计报关时间;2、预付货款对应货物报关进口或调整预计报关日期的,银行仍须填报此表格。

对于货物已报关进口的,除填写“对应报关单号”和“进口日期”栏外,还须在“备注”栏注明原预计报关日期;对于调整预计报关日期的,除填写“预计报关日期”栏外,还须在“备注”栏注明原预计报关日期;3、“资金清算渠道”栏填写1或2,“1”代表香港人民币清算行渠道,“2”代表代理行渠道。

跨境人民币收入说明PDF468KB

跨境人民币收入说明人民币跨境业务资质为“已激活”、企业状态为正常的企业,请在收到汇款通知7个工作日内按要求提供完整的证明材料。

我行营运部操作员将在收齐证明材料,并完成真实性、完整性、一致性及其他审核后,安排后续进账处理。

服务贸易(单笔人民币30万元以上退款除外*)/货物贸易(超过合同金额25%的预收款及贸易退款除外*)/收益及经常转移项下人民币结算资金,银行凭企业(适用范围:未被列入出口货物贸易人民币结算企业重点监管名单内且不在外汇管理局公布的B类/C类企业名录的企业)提交的《跨境人民币结算收款说明》办理跨境结算。

资本项下或其他特殊性质的人民币跨境来账,应根据相关法律、法规及操作规程,提交相应证明材料。

证明材料如为复印件,请加盖公章或财务章。

注:1、企业请务必在《跨境贸易人民币结算收款说明》中如实填写本笔交易对应的“国际收支交易编码”和“交易附言”和“对手方常驻国家(地区)”,并在收入到账后五个工作日内在金宏系统中办理网上申报操作;* 重要提醒:如为跨境人民币资本金汇入汇款,烦请贵司在资本金入账后尽快提交货币出资入账登记申请递交至我行运营部账户服务部。

如果您就出资入账登记有任何问题,烦请联系您的客户经理。

2、《跨境贸易人民币结算收款说明》需填写完整并加盖企业公章或财务章,将正本递交我行。

适用电子交易单证递交方式的企业,可直接回复收入通知邮件将扫描件发送给我们,企业自行留存正本。

3、出口货物贸易人民币结算企业重点监管名单内,或在外汇管理局公布的B类/C类企业名录的企业,除《跨境贸易人民币结算收款说明》外,另需提交合同、发票等其他证明材料办理跨境结算。

4、自2018年5月1日起,部分服务贸易/货物贸易特定类别的交易(如:服务贸易单笔人民币30万元以上退款,货物贸易超过合同金额25%的预收款,贸易退款),除《跨境贸易人民币结算收款说明》外,另需提交相关商业文件以及证明材料办理跨境结算。

5、当地监管机构若有法规要求,请遵照办理。

跨境人民币协议书范本

跨境人民币协议书范本甲方(付款方):____________________乙方(收款方):____________________鉴于甲方需向乙方支付跨境人民币款项,经双方协商一致,特订立本协议书,以明确双方的权利和义务。

第一条款项支付1.1 甲方应按照本协议约定的时间和金额,向乙方支付人民币款项。

1.2 乙方应向甲方提供有效的收款账户信息,并保证该账户信息的真实性和准确性。

第二条支付方式2.1 甲方应通过银行转账方式支付款项至乙方指定的账户。

2.2 乙方应在收到款项后及时向甲方提供收款确认书。

第三条汇率与费用3.1 本协议项下款项的汇率以付款当日中国人民银行公布的人民币对相应外币的中间价为准。

3.2 因跨境支付产生的银行手续费及其他相关费用,由甲方承担。

第四条支付时间4.1 甲方应在本协议签订之日起____个工作日内完成款项的支付。

4.2 如遇不可抗力或其他特殊情况,双方可协商延期支付。

第五条违约责任5.1 如甲方未按期支付款项,应向乙方支付违约金,违约金的计算方式为:未支付款项金额的____%。

5.2 如乙方提供虚假账户信息或未按时提供收款确认书,应向甲方支付违约金,违约金的计算方式为:应收款金额的____%。

第六条不可抗力6.1 因不可抗力导致任何一方不能履行或完全履行本协议义务的,该方应及时通知对方,并提供相关证明。

6.2 不可抗力事件消除后,双方应继续履行本协议。

第七条争议解决7.1 本协议的解释、适用及争议的解决,均适用中华人民共和国法律。

7.2 双方因本协议发生争议,应首先通过友好协商解决;协商不成的,任何一方可向甲方所在地人民法院提起诉讼。

第八条协议的变更和解除8.1 本协议的任何变更或补充,须经双方协商一致,并以书面形式确认。

8.2 双方均可在提前____天书面通知对方的情况下解除本协议。

第九条其他9.1 本协议一式两份,甲乙双方各执一份,具有同等法律效力。

9.2 本协议自双方授权代表签字盖章之日起生效。

境外人民币收款流程

境外人民币收款流程近年来,随着中国的经济实力的不断增强,越来越多的境外人士选择与中国进行商业合作。

在这种情况下,境外人民币收款流程变得愈发重要。

下面将详细介绍境外人民币收款的具体流程。

第一步:确定收款方式境外人民币收款有多种方式,包括银行转账、支付宝、微信等。

在选择收款方式时,应根据个人或企业的实际需求和便利性进行选择。

第二步:提供收款信息在进行境外人民币收款前,需要提供一些必要的信息,如收款人姓名、账号、开户银行等。

确保提供的信息准确无误,以避免资金转移错误。

第三步:外汇兑换境外人民币收款前,需要将外汇兑换成人民币。

可以选择将外汇存入银行账户,然后办理外汇兑换手续,或者通过支付宝、微信等平台进行外汇兑换。

第四步:填写收款申请表在进行境外人民币收款时,需要填写收款申请表。

申请表中一般包括收款人姓名、收款金额、收款方式等信息。

填写申请表时,应仔细核对每一项信息,确保准确无误。

第五步:提交申请表填写完收款申请表后,将其提交给相关的金融机构或支付平台。

根据收款方式的不同,提交的方式也会有所不同。

有些机构可以通过邮寄、传真等方式提交,而有些机构则需要在线提交。

第六步:等待审核提交申请表后,需要等待相关机构进行审核。

审核过程中,机构会对申请表中的信息进行核对,并进行资金安全性的评估。

通常情况下,审核时间较短,一般在1到3个工作日内完成。

第七步:收款经过审核后,如果申请通过,收款人就可以收到境外人民币款项。

收款时间根据不同的收款方式和机构而有所不同,有些方式可能需要几个工作日,而有些方式可能会更快。

境外人民币收款流程包括确定收款方式、提供收款信息、外汇兑换、填写收款申请表、提交申请表、等待审核和收款等步骤。

通过遵循这些步骤,境外人民币收款流程将更加顺利和高效。

希望以上信息对您有所帮助。

跨境人民币收付款说明表格

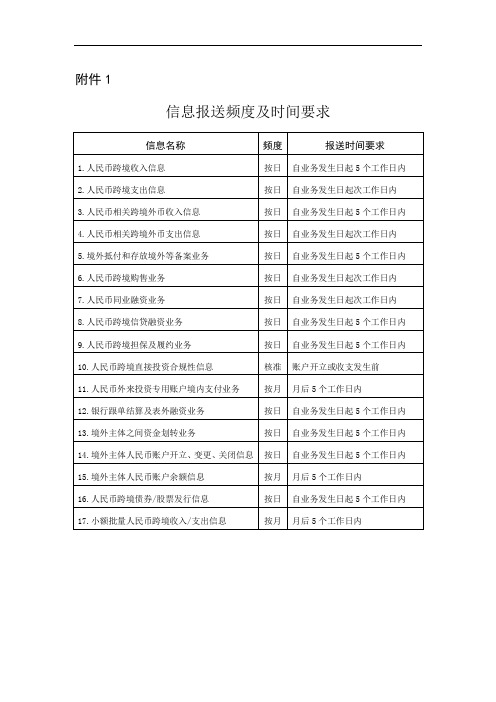

附件1

信息报送频度及时间要求

附件2

跨境业务人民币结算收款说明

单位公章或财务专用章填报人:联系电话:填表说明:

一般贸易:指海关监管贸易方式为“0110一般贸易(实物投资不收款)”的贸易类型。

来料加工贸易:指海关监管贸易方式为“0214来料加工”和“0255来料深加工”。

进料加工贸易:指海关监管贸易方式为“0615进料对口”、“0654进料深加工”、“0664进料料件复出”、“0700进料料件退换”、“0715进料非对口”、“0864进料边角料复出”。

边境贸易:指根据国家相关规定在指定口岸与毗邻国家之间开展的货物贸易。

其他贸易:不在上列范围内的海关监管贸易方式。

无货物报关:指未达到海关规定申报金额的邮寄进口或从境外付款但境内交货等方式。

附件3

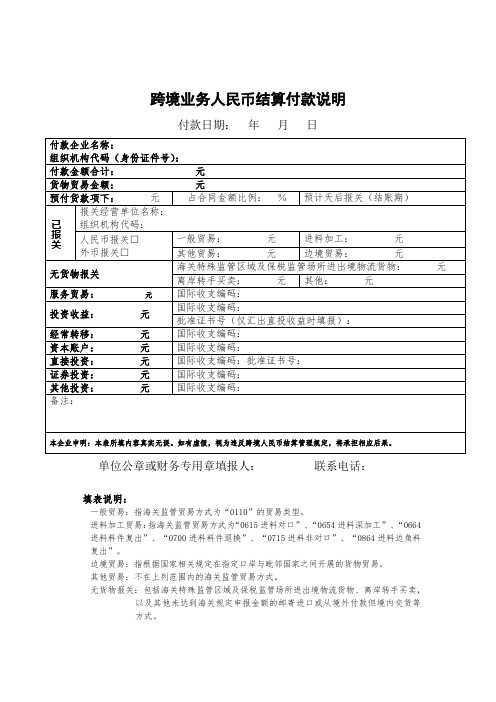

跨境业务人民币结算付款说明

单位公章或财务专用章填报人:联系电话:填表说明:

一般贸易:指海关监管贸易方式为“0110一般贸易”的贸易类型。

来料加工贸易:指海关监管贸易方式为“0245来料料件内销”、“0345来料成品减免”、“0845来料边角料内销”。

进料加工贸易:指海关监管贸易方式为“0615进料对口”、“0654进料深加工”、“0700进料料件退换”、“0715进料非对口”。

边境贸易:指根据国家相关规定在指定口岸与毗邻国家之间开展的货物贸易,海关监管贸易方式为“4019边境小额”。

其他贸易:不在上列范围内的海关监管贸易方式。

无货物报关:指未达到海关规定申报金额的邮寄进口或从境外付款但境内交货等方式。

最新银行跨境贸易人民币结算业务说明

##银行跨境贸易人民币结算业务说明一、跨境贸易人民币结算业务介绍1、什么是跨境贸易人民币结算跨境贸易人民币结算是指对外贸易中以人民币计价、报关、结算的进出口贸易结算行为,业务种类包括进出口信用证、托收、汇款(包括预收预付款和货到付款)等多种结算方式。

2、出台背景受国际金融危机影响,美元、欧元等主要国际结算货币汇率大幅波动,我国及周边国家和地区的企业在使用第三国货币进行贸易结算时面临较大的汇率波动风险。

同时,随着我国与东盟国家及内地与港澳地区的贸易、投资和人员往来关系迅速发展,以人民币作为支付手段的呼声越来越高。

在当前全球金融危机的影响不断扩散的情况下,为顺应国内外市场和企业的要求,保持我国与周边国家和地区的贸易正常发展、为企业提供更多便利,国务院于2009年4月8日决定在上海市和广东省广州、深圳、珠海、东莞4城市先行开展跨境贸易人民币结算试点工作,境外地域范围暂定为港澳地区和东盟国家。

(最近央行对人民币跨境贸易结算政策做出新的调整,将不再限制人民币贸易结算的境外地域,试点的城市所有企业只要具有外贸经营资格,都可以开展跨境贸易人民币结算。

)3、对试点银行和企业的要求(1)银行方面准入条件:加入人民币跨境收付信息管理系统(要求总对总加入),并具有国际结算能力、为试点企业开户或为境外商业银行开立同业往来账户的境内商业银行可以为试点企业提供跨境贸易人民币结算服务。

操作要求:按照人民银行规定,对交易单证的真实性及其与人民币收支的一致性进行合理审查。

境内结算银行应当按照反洗钱的有关规定,采取有效措施,了解客户及其交易目的和交易性质,了解实际控制客户的自然人和交易的实际受益人,妥善保存客户身份资料和交易记录,确保能足以重现每项交易的具体情况。

对于人民币跨境贸易结算项下涉及的国际收支交易,按照有关规定办理国际收支统计申报。

按照外债统计监测的有关规定对人民币跨境贸易项下涉及的居民对非居民的负债办理外债登记,但不纳入外债管理。

建行版本 跨境人民币收付款说明

跨境业务人民币结算付款说明

付款日期:年月日

单位公章或财务专用章填报人:联系电话:

填表说明:

一般贸易:指海关监管贸易方式为“0110”的贸易类型。

进料加工贸易:指海关监管贸易方式为“0615进料对口”、“0654进料深加工”、“0664进料料件复出”、“0700进料料件退换”、“0715进料非对口”、“0864进料边角料复出”。

边境贸易:指根据国家相关规定在指定口岸与毗邻国家之间开展的货物贸易。

其他贸易:不在上列范围内的海关监管贸易方式。

无货物报关:包括海关特殊监管区域及保税监管场所进出境物流货物、离岸转手买卖,以及其他未达到海关规定申报金额的邮寄进口或从境外付款但境内交货等

方式。

最新跨境业务人民币结算收款说明

跨境业务人民币结算

收款说明

------------------------------------------作者xxxx

------------------------------------------日期xxxx

跨境业务人民币结算收款说明

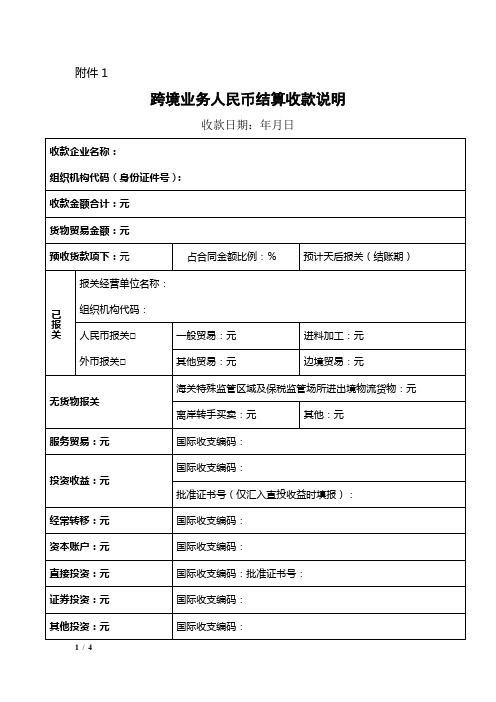

附件1

跨境业务人民币结算收款说明

收款日期:年月日

单位公章或财务专用章填报人:联系电话:

填表说明:

一般贸易:指海关监管贸易方式为“0110”的贸易类型。

进料加工贸易:指海关监管贸易方式为“0615进料对口”、“0654进料深加工”、“0664进料料件复出”、“0700进料料件退换”、“0715进料非对口”、“0864进料边角料复出”。

边境贸易:指根据国家相关规定在指定口岸与毗邻国家之间开展的货物贸易。

其他贸易:不在上列范围内的海关监管贸易方式。

无货物报关:包括海关特殊监管区域及保税监管场所进出境物流货物、离岸转手买卖,以及其他未达到海关规定申报金额的邮寄进口或从境外付款但境内交货等方式。

2 / 2。

境外人民币收款流程

境外人民币收款流程一、背景介绍境外人民币收款是指国内企业或个人通过跨境贸易、外汇投资或其他方式,从境外获得人民币资金的过程。

随着中国经济的快速发展和人民币国际化的推进,境外人民币收款逐渐成为了一种常见的资金流动方式。

二、申请收款在进行境外人民币收款之前,收款方需要向境外商户或个人提供收款信息,包括收款人姓名、身份证号码、银行账号等。

这些信息需要准确无误,以确保资金能够成功汇入。

三、境外支付境外支付是指境外商户或个人通过国际银行转账等方式将人民币汇出到中国境内的银行账户。

境外支付通常涉及到银行手续费和汇率风险等问题,因此,收款方需要在与境外商户或个人达成协议时,明确支付方式和费用承担责任。

四、境内银行处理收到境外支付后,境内银行将根据收款人提供的信息进行核实,并将人民币存入收款人的账户。

这一过程通常需要几个工作日的时间,具体时间取决于不同银行和境外支付的速度。

五、确认收款收款人在收到人民币后,需要及时核实收款金额是否与预期一致,以及支付人是否正确。

如果存在任何问题,应及时与境内银行联系并提供相关证据,以便解决问题。

六、使用人民币资金收款人可以根据自己的需求和用途,合理使用人民币资金。

例如,用于企业的运营资金、外汇交易或投资等。

七、合规审查境外人民币收款涉及到外汇管理等监管事项,收款方需要确保自己的行为符合相关法规和政策。

在使用人民币资金时,还需要遵守相关的税务规定,并按时履行申报和缴税义务。

八、总结境外人民币收款流程包括申请收款、境外支付、境内银行处理、确认收款、使用人民币资金和合规审查等环节。

在整个过程中,收款方需要密切与境外商户或个人合作,确保收款信息的准确性和资金的安全性。

同时,也需要遵守相关法规和政策,确保合规经营。

境外人民币收款的成功与否,将直接关系到企业或个人的资金流动和经营发展。

中行版本 跨境人民币收付款说明

跨境业务人民币结算付款说明

付款日期:年月日

填表说明:

一般贸易:指海关监管贸易方式为“0110”的贸易类型。

进料加工贸易:指海关监管贸易方式为“0615进料对口”、“0654进料深加工”、“0664进料料件复出”、“0700进料料件退换”、“0715进料非对口”、“0864进料边角料复出”。

边境贸易:指根据国家相关规定在指定口岸与毗邻国家之间开展的货物贸易。

其他贸易:不在上列范围内的海关监管贸易方式。

无货物报关:包括海关特殊监管区域及保税监管场所进出境物流货物、离岸转手买卖,以及其他未达到海关规定申报金额的邮寄进口或从境外付款但境内交货等方式。

跨境人民币收款说明

附件1:

跨境业务人民币结算付款说明

付款日期:年月日

填表说明:一般贸易:指海关监管贸易方式为“0110”的贸易类型。

来料加工贸易:指海关监管贸易方式为“0214来料加工”和“0255来料深加工”。

进料加工贸易:指海关监管贸易方式为“0615进料对口”、“0654进料深加工”、“0664进料料件复出”、“0700进料料件退换”、“0715进料非对口”、“0864进料边角料复出”。

边境贸易:指根据国家相关规定在指定口岸与毗邻国家之间开展的货物贸易。

其他贸易:指海关监管贸易方式为“0130易货贸易”、“0513补偿贸易”、“3010货样广告品A”、“3422对外承包进口”、“3910有权军事装备”、“3939无权军事装备”、“4019边境小额”、“4039对台小额”、“4561退运货物”、“1110对台贸易”、“1215保税工厂”、“1427出料加工”、“1500租赁不满一年”、“1523租赁贸易”、“1616寄售代销”。

无货物报关:指未达到海关规定申报金额的邮寄进口或从境外付款但境内交货等方式。

附件2:

跨境业务人民币结算收款说明

收款日期:年月日。

跨境业务人民币结算收款说明

跨境业务人民币结算收款说明

公章或财务专用章填报人:联系方式:

填表说明:

1、存在多个出口日期或报关单号时,可附表加以说明。

2、一般贸易:指海关监管贸易方式为“0110”的贸易类型。

3、来料加工贸易:指海关监管贸易方式为“0214来料加工”和“0来料深加工”。

4、进料加工贸易:指海关监管贸易方式为“0615进料对口”、“0654进料深加工”、“0664进料料件复出”、“0700进料料件退换”、“0715进料非对口”、“0864进料边角料复出”。

5、边境贸易:指根据国家相关规定在指定口岸与毗邻国家之间开展的货物贸易。

6、其他贸易:指海关监管贸易方式为“0130易货贸易”、“0513补偿贸易”、“0货样广告品A”、“3422对外承包进口”、“3910有权军事装备”、“3939无权军事装备”、“4019边境小额”、“4039对台小额”、“1退运货物”、“1110对台贸易”、“1215保税工厂”、“1427出料加工”、“1500租赁不满一年”、“1523租赁贸易”、“1616寄售代销”。

7、无货物报关:指未达到海关规定申报金额的邮寄进口或从境外付款但境内交货等方式。

中行跨境人民币收款流程

中行跨境人民币收款流程(中英文版)**Title: China Bank Cross-border RMB Collection Process****中文标题:中国银行跨境人民币收款流程****English:**The China Bank cross-border RMB collection process involves several key steps.First, the client needs to provide the required documents for the collection service.These documents may include identity cards, business licenses, and other relevant legal documents.Once the documents are submitted and verified, the bank will proceed with the next step.**中文:中国银行的跨境人民币收款流程包括几个关键步骤。

首先,客户需要提供收款服务所需的文件。

这些文件可能包括身份证、营业执照和其他相关法律文件。

一旦提交并验证了这些文件,银行将进行下一步。

****English:**In the second step, the bank will establish the necessary account for the client.This account will be used to receive the RMB funds from the overseas payer.The bank will provide the client with the account number and other relevant information, which the client will need to provide to the overseas payer.**中文:在第二步,银行将为客户开设必要的账户。

跨境业务结算说明(中行)

附件8

跨境业务人民币结算收款说明

收款日期:年月日

填表说明:

一般贸易:指海关监管贸易方式为“0110”的贸易类型。

是进料加工贸易:指海关监管贸易方式为“0615进料对口”、“0654进料深加工”、“0664

进料料件复出”、“0700进料料件退换”、“0715进料非对口”、“0864进料边角料复出”。

边境贸易:指根据国家相关规定在指定口岸与毗邻国家之间开展的货物贸易。

其他贸易:不在上列范围内的海关监管贸易方式。

无货物报关:包括海关特殊监管区域及保税监管场所进出境物流货物、离岸转手买卖,以及其他未达到海关规定申报金额的邮寄进口或从境外付款但境内交货等方式。

跨境收款第三方支付情况说明范文

跨境收款第三方支付情况说明范文朋友们!今天来给大家唠唠跨境收款第三方支付这档子事儿。

一、什么是跨境收款第三方支付。

简单来说呢,就好比你在国外做买卖,要把钱收到自己口袋里,但是直接收钱吧,又麻烦得很,各种手续、汇率问题啥的。

这时候,跨境收款第三方支付就闪亮登场啦。

它就像是一个超级中间人,站在你(卖家)和外国买家中间,帮着把钱稳稳当当地从买家那收到,再按照你的要求,换算成你想要的货币,最后打到你的账户里。

比如说,你在中国,在某个国际电商平台上把自己做的超酷的手工小饰品卖给了美国的一个买家,这个第三方支付平台就能让你轻松收到美元,然后换成人民币,就像魔法一样!二、常见的跨境收款第三方支付平台。

1. PayPal.这可是个老大哥级别的存在。

好多人刚开始涉足跨境生意的时候,第一个想到的就是它。

它的优点那是一箩筐。

知名度超高,全球很多地方的人都在用,就像一个国际通用的“钱袋子”。

买家看到你支持PayPal付款,就会觉得特别放心,就像在自己熟悉的地盘花钱一样。

而且操作相对简单,注册个账号,关联一下你的银行账户或者信用卡,就可以开始收钱付钱啦。

不过呢,它也有点小脾气。

手续费有时候有点高,就像一个小吸血鬼,悄咪咪地吸走你一部分利润。

而且它对账户的审查比较严格,如果不小心触犯了它的一些规则,比如说有疑似欺诈行为或者交易风险比较高,它可能就会冻结你的账户,这可就麻烦大了,就像突然被人捂住了钱袋子,干着急。

2. PingPong.这是咱们中国本土成长起来的厉害角色。

对于咱们中国的跨境卖家来说,那可是相当贴心。

它的汇率优势很明显,就像一个汇率小能手,能帮你在换钱的时候多赚一点。

手续费也比较合理,不会像某些平台那样狠狠地宰你一刀。

而且它在服务中国卖家方面特别有经验,对咱们国内的政策法规啦,卖家的需求啦,都了解得透透的。

比如说,它的客服响应速度很快,要是你在收款过程中遇到啥问题,就像有个随时待命的小助手,能很快给你解答,让你心里踏实。

跨境人民币最新收付表格

跨境业务人民币结算收款说明

收款日期:年月日

单位公章或财务专用章填报人:联系电话:

填表说明:

一般贸易:指海关监管贸易方式为“0110”的贸易类型。

进料加工贸易:指海关监管贸易方式为“0615进料对口”、“0654进料深加工”、“0664进料料件复出”、“0700进料料件退换”、“0715进料非对口”、“0864进料边角料复出”。

边境贸易:指根据国家相关规定在指定口岸与毗邻国家之间开展的货物贸易。

其他贸易:不在上列范围内的海关监管贸易方式。

无货物报关:包括海关特殊监管区域及保税监管场所进出境物流货物、离岸转手买卖,以及其他未达到海关规定申报金额的邮寄进口或从境外付款但境内交货等

方式。

跨境业务人民币结算付款说明

付款日期:年月日

单位公章或财务专用章填报人:联系电话:

填表说明:

一般贸易:指海关监管贸易方式为“0110”的贸易类型。

进料加工贸易:指海关监管贸易方式为“0615进料对口”、“0654进料深加工”、“0664进料料件复出”、“0700进料料件退换”、“0715进料非对口”、“0864进料边角料复出”。

边境贸易:指根据国家相关规定在指定口岸与毗邻国家之间开展的货物贸易。

其他贸易:不在上列范围内的海关监管贸易方式。

无货物报关:包括海关特殊监管区域及保税监管场所进出境物流货物、离岸转手买卖,以及其他未达到海关规定申报金额的邮寄进口或从境外付款但境内交货等

方式。

跨境收款协议书范本

跨境收款协议书范本甲方(收款方): [甲方全称]地址: [甲方地址]法定代表人: [法定代表人姓名]联系电话: [甲方联系电话]乙方(付款方): [乙方全称]地址: [乙方地址]法定代表人: [法定代表人姓名]联系电话: [乙方联系电话]鉴于:1. 甲方与乙方就[具体交易内容]达成一致,并同意通过跨境支付方式进行交易款项的结算。

2. 双方同意根据相关法律法规和国际惯例,制定本协议,明确双方在跨境收款过程中的权利和义务。

第一条收款金额及币种1. 乙方同意支付给甲方的款项金额为[金额],币种为[币种]。

2. 双方确认,该金额为最终结算金额,不因汇率变动或其他原因而调整。

第二条付款方式1. 乙方应通过银行转账的方式向甲方支付上述款项。

2. 甲方指定收款银行账户信息如下:- 银行名称:[银行名称]- 账户名称:[账户名称]- 账号:[账号]- 银行地址:[银行地址]- 银行代码:[银行代码]第三条付款时间1. 乙方应于本协议签订之日起[付款期限]内完成付款。

2. 如乙方逾期付款,应向甲方支付违约金,违约金的计算方式为逾期付款金额的[违约金比例]%。

第四条汇率风险1. 双方同意,汇率风险由乙方承担,乙方应确保付款金额在到达甲方账户时符合本协议第一条约定的金额。

2. 如因汇率变动导致实际收款金额与约定金额不符,乙方应在发现之日起[时间]内补足差额。

第五条税务责任1. 甲方应按照所在国的法律法规,及时、足额缴纳因收款产生的税费。

2. 乙方应根据本国法律法规,对跨境支付的款项进行税务申报。

第六条争议解决1. 本协议的签订、解释、履行、变更、解除和终止等事项,均适用[甲方或乙方所在国]法律。

2. 双方因履行本协议发生争议,应首先通过友好协商解决;协商不成的,可提交至[甲方或乙方所在国]仲裁委员会,按照该会的仲裁规则进行仲裁。

第七条协议的生效与变更1. 本协议自双方授权代表签字盖章之日起生效。

2. 本协议的任何变更和补充,均应以书面形式作出,并经双方授权代表签字盖章后生效。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

附件2:

跨境人民币结算业务收款说明

收款日期:年月日

收款企业名称:组织机构代码:

收款金额合计:元

货物贸易金额:元

预收货款项下:元占合同金额比例:%预计天后报关(结账期)

已报关

报关经营单位名称:组织机构代码:

一般贸易项下:元进料加工贸易项下:元来料加工贸易项下:元实际收款比例:%边境贸易项下:元

其他贸易项下:元

无货物报关项下:元

服务贸易金额:元

国际收支编码:交易合同号:

直接投资金额:元

国际收支编码:批准证书号:

间接投资金额:元

国际收支编码:批准证书号:

其他投资金额:元

国际收支编码:批准证书号:

收益与经常转移金额:元

国际收支编码:交易合同号:

资本账户金额:元

国际收支编码:交易合同号:

备注:

本企业申明:本表所填内容真实无误。

如有虚假,视为违反跨境贸易人民币结算管理规定,将承担相应后果。

单位公章或财务专用章填报人:联系电话:

填表说明:

一般贸易:指海关监管贸易方式为“0110”的贸易类型。

来料加工贸易:指海关监管贸易方式为“0214来料加工”和“0255来料深加工”。

进料加工贸易:指海关监管贸易方式为“0615进料对口”、“0654进料深加工”、“0664

进料料件复出”、“0700进料料件退换”、“0715进料非对口”、“0864进料边角料复出”。

边境贸易:指根据国家相关规定在指定口岸与毗邻国家之间开展的货物贸易。

其他贸易:指海关监管贸易方式为“0130易货贸易”、“0513补偿贸易”、“3010货样广

告品A”、“3422对外承包进口”、“3910有权军事装备”、“3939无权军事装备”、“4019

边境小额”、“4039对台小额”、“4561退运货物”、“1110对台贸易”、“1215保税工

厂”、“1427出料加工”、“1500租赁不满一年”、“1523租赁贸易”、“1616寄售代销”。

无货物报关:指未达到海关规定申报金额的邮寄进口或从境外付款但境内交货等方式。