中信证券2020年上半年经营成果报告

证券业协会 2020年证券公司经营业绩指标排名情况

证券业协会2020年证券公司经营业绩指标排名情况摘要:1.2020 年证券公司经营业绩排名情况概述2.证券行业在2020 年的发展背景3.2020 年证券公司经营业绩的具体表现4.证券行业在新发展阶段的机遇与挑战5.证券行业未来发展趋势正文:2020 年证券公司经营业绩排名情况概述2020 年,在资本市场统筹推进常态化疫情防控、防范金融风险和支持经济社会发展的背景下,证券行业迎来了新的发展机遇。

中国证券业协会近日发布了2020 年证券公司经营业绩排名情况,对证券公司在过去一年的经营状况进行了全面的梳理和评估。

证券行业在2020 年的发展背景2020 年,我国证券行业面临着复杂的国内外经济形势,但在政策支持和市场需求的推动下,依然保持了稳健发展态势。

证券行业充分发挥资本市场功能,为实体经济提供了有力支持。

与此同时,证券行业全面深化资本市场改革,不断加强监管和风险防范,整体发展水平得到了进一步提升。

2020 年证券公司经营业绩的具体表现根据证券业协会发布的数据,2020 年证券公司经营业绩整体表现良好。

在营业收入方面,证券公司累计实现营业收入4145 亿元,同比增长约24.4%。

在净利润方面,证券公司累计实现净利润1735 亿元,同比增长约28.9%。

在资产管理方面,证券公司资产管理业务规模达到约11 万亿元,同比增长约17.8%。

证券行业在新发展阶段的机遇与挑战在新的发展阶段,证券行业面临着新的机遇和挑战。

一方面,资本市场改革持续深化,证券行业将更好地发挥资本市场功能,为实体经济提供支持。

另一方面,随着科技的快速发展和金融市场的不断创新,证券行业需要不断提升核心竞争力,加强风险防范,提高服务质量。

证券行业未来发展趋势展望未来,证券行业将继续保持稳健发展态势,服务质量和水平将进一步提升。

在科技赋能下,证券行业将加大对金融科技的应用,提升服务效率和用户体验。

中金公司2020年上半年经营成果报告

内部资料,妥善保管

第1页 共8页

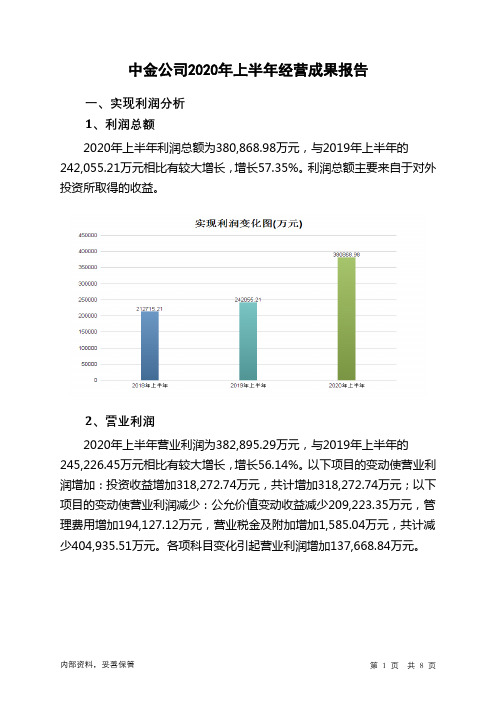

3、投资收益 2020年上半年投资收益为760,235.95万元,与2019年上半年的 441,963.21万元相比有较大增长,增长72.01%。

4、营业外利润 2020年上半年营业外利润为负2,026.31万元,与2019年上半年负 3,171.24万元相比亏损有较大幅度减少,下降36.10%。 5、经营业务的盈利能力

四、财务状况 1、资产构成基本情况

项目名称

总资产 流动资产

交易性金融资产 货币资金

2018年上半年 数值 百分比(%)

2019年上半年 数值 百分比(%)

2020年上半年 数值 百分比(%)

第3页 共8页

成本费用总额

营业成本 营业税金及附加 销售费用

管理费用

财务费用 研发费用

382,984.11 0

3,556.06 0

379,428.06 0 0

100.00 453,870.01

-

0

0.93 3,510.4

-

0

99.07 450,359.61

-

0

-

0

100.00 649,582.17

-

0

0.77 5,095.45

-

0

99.23 644,486.72

-

0

-

0

100.00

0.78

-

99.22

-

2、总成本变化情况及原因分析

中金公司2020年上半年成本费用总额为649,582.17万元,与2019年 上半年的453,870.01万元相比有较大增长,增长43.12%。以下项目的变动 使总成本增加:管理费用增加194,127.12万元,营业税金及附加增加 1,585.04万元,共计增加195,712.16万元。

国信证券2020年上半年经营成果报告

三、盈利能力分析 1、盈利能力基本情况

国信证券2020年上半年的营业利润率为47.47%,总资产报酬率为 2.84%,净资产收益率为11.30%,成本费用利润率为120.97%。企业实际 投入到企业自身经营业务的资产为17,730,347.74万元,经营资产的收益率 为4.30%,而对外投资的收益率为123.50%。

260,250.97

15.18

0

1.95 5,152.27

-

0

82.87 255,0

299,259.57

-

0

1.98 6,046.48

-

0

98.02 293,213.09

-

0

-

0

2.02

-

97.98

-

2、总成本变化情况及原因分析

国信证券2020年上半年成本费用总额为299,259.57万元,与2019年 上半年的260,250.97万元相比有较大增长,增长14.99%。以下项目的变动 使总成本增加:管理费用增加38,114.39万元,营业税金及附加增加894.22 万元,共计增加39,008.6万元。

内部资料,妥善保管

第2页 共9页

项目名称 营业收入 利润总额 营业利润 投资收益 营业外利润

实现利润增减变化表(万元)

2018年上半年

2019年上半年

数值 增长率(%) 数值 增长率(%)

2020年上半年 数值 增长率(%)

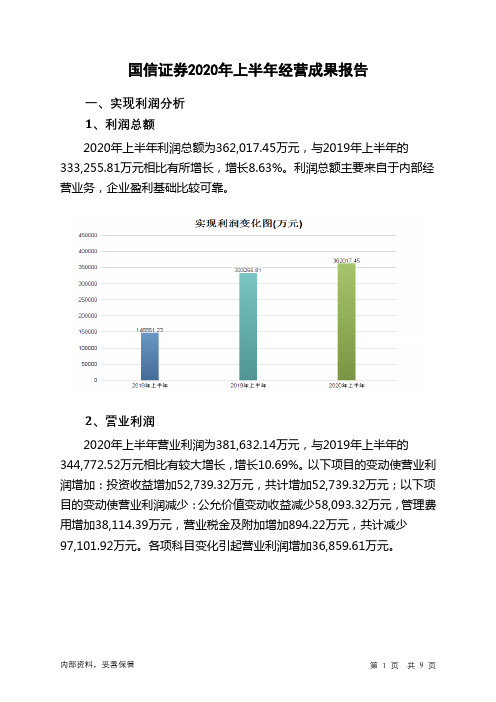

405,995.12

653,360.21

60.93 803,859.99

23.03

146,851.23

333,255.81

126.93 362,017.45

8.63

147,523.96

中信证券2020年财务分析结论报告

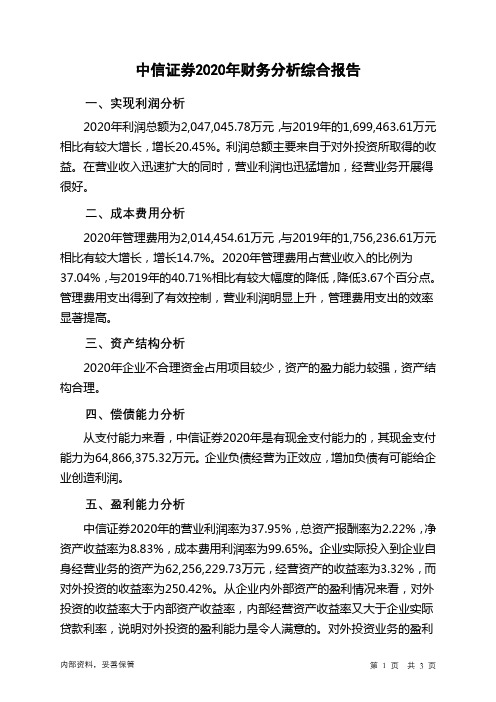

中信证券2020年财务分析综合报告一、实现利润分析2020年利润总额为2,047,045.78万元,与2019年的1,699,463.61万元相比有较大增长,增长20.45%。

利润总额主要来自于对外投资所取得的收益。

在营业收入迅速扩大的同时,营业利润也迅猛增加,经营业务开展得很好。

二、成本费用分析2020年管理费用为2,014,454.61万元,与2019年的1,756,236.61万元相比有较大增长,增长14.7%。

2020年管理费用占营业收入的比例为37.04%,与2019年的40.71%相比有较大幅度的降低,降低3.67个百分点。

管理费用支出得到了有效控制,营业利润明显上升,管理费用支出的效率显著提高。

三、资产结构分析2020年企业不合理资金占用项目较少,资产的盈力能力较强,资产结构合理。

四、偿债能力分析从支付能力来看,中信证券2020年是有现金支付能力的,其现金支付能力为64,866,375.32万元。

企业负债经营为正效应,增加负债有可能给企业创造利润。

五、盈利能力分析中信证券2020年的营业利润率为37.95%,总资产报酬率为2.22%,净资产收益率为8.83%,成本费用利润率为99.65%。

企业实际投入到企业自身经营业务的资产为62,256,229.73万元,经营资产的收益率为3.32%,而对外投资的收益率为250.42%。

从企业内外部资产的盈利情况来看,对外投资的收益率大于内部资产收益率,内部经营资产收益率又大于企业实际贷款利率,说明对外投资的盈利能力是令人满意的。

对外投资业务的盈利能力提高。

六、营运能力分析中信证券2020年总资产周转次数为0.06次,比2019年周转速度放慢,周转天数从6028.65天延长到6105.67天。

企业资产规模有较大幅度的扩大,但营业收入没有相应的增长,致使企业总资产的周转速度下降。

中信证券2020年固定资产周转天数为48.05天,2019年为63.41天,2020年比2019年缩短15.36天。

证券业协会 2020年证券公司经营业绩指标排名情况

证券业协会2020年证券公司经营业绩指标排名情况摘要:I.引言A.概述证券业协会B.介绍2020年证券公司经营业绩指标排名情况II.2020年证券公司经营业绩指标排名情况概述A.排名情况总体介绍B.排名所采用的指标C.排名情况的分析及解读III.排名结果A.排名前十的证券公司B.排名中等的证券公司C.排名靠后的证券公司IV.排名结果的启示A.排名靠前的证券公司的优势B.排名靠后的证券公司的劣势C.证券公司应该如何应对排名结果V.总结A.对排名结果的总体评价B.对证券公司未来发展的展望正文:I.引言证券业协会是负责证券行业自律管理的机构,旨在促进证券市场的健康发展。

2020年,证券业协会对证券公司的经营业绩进行了排名,涵盖了多个指标,包括资产规模、净利润、营业收入等。

本文将详细介绍2020年证券公司经营业绩指标排名情况。

II.2020年证券公司经营业绩指标排名情况概述A.排名情况总体介绍2020年证券公司经营业绩排名情况总体上呈现出一定的稳定性,排名前十的证券公司变化不大,但仍有一些公司表现突出,排名上升较快。

排名所采用的指标包括资产规模、净利润、营业收入等,这些指标能够较为全面地反映证券公司的经营状况。

B.排名所采用的指标2020年证券公司经营业绩排名所采用的指标包括资产规模、净利润、营业收入、净利润率、净资产收益率等。

这些指标能够从不同角度反映证券公司的经营状况,为投资者提供参考。

C.排名情况的分析及解读2020年证券公司经营业绩排名情况的分析及解读表明,排名靠前的证券公司在资产规模、净利润、营业收入等方面具有较大的优势,这些公司具有较强的资本实力和盈利能力。

而排名靠后的证券公司在这些指标上相对较弱,需要加强资本积累和业务拓展。

III.排名结果A.排名前十的证券公司2020年证券公司经营业绩排名前十的证券公司包括:中信证券、海通证券、国泰君安、华泰证券、广发证券、招商证券、申万宏源、兴业证券、东方证券和光大证券。

中信证券股份有限公司财务报表分析

资本公积 5444553 5445853 5444995 3411922 3409411

盈余公积 816457 781271 752493 709274 643914

一般风险准备 2082693 1879670 1717448 1333858 1140172

未分配利润 5200699 4719229 4478707 3271034 2563213

归属于母公司股东权益合计 14979905 14269595 13913779 9909867 8768848

少数股东权益 334351 309272 259931 203281 171361

所有者权益合计 15314256 14578867 14173710 10113149 8940210

摘 要:公司的财务报表分析主要是以公布的财务报表信息为依据,通过分析财务报表的项目数据和公司财务的各项指标,对公司过去、现在和未来的运营情况、经营成果、盈利能力、现金流量等做出评价,对投资人和债权人以及公司管理人员的投资经营决策提供有效、可靠的信息,并给出相应的建议。本文选取中信证券作为研究对象,介绍了公司的基本信息,并从以下三个角度对公司的财务状况进行分析:第一,分别从投资者、债权人、管理者角度对公司的资产负债表、利润表、现金流量表五年的数据进行比较分析,根据不同使用者的要求分析公司的财务状况;第二,在使用者侧重的不同角度上对公司的财务状况和各项指标展开详细分析后,找出公司经营中存在的问题。第三,依据公司五年的财务发展情况分析公司在发展中出现的问题,为促进公司的发展,完善公司的财务状况,提出合理性意见。

1.2中信证券近年的发展状况

中信证券长期坚守创新、发展、积极稳健的原则,在治理方面比较完善,发展迅速,常年在证券行业的各项细分领域保持第一。公司以市场为主导,积极响应国家制定的经济政策,已成为证券行业发展的龙头。在经营过程中,公司实现了多次增资扩股。截至2017年,公司旗下拥有134家参控股公司,实现营业收入433亿元;总资产6250亿,较年初增长68.3亿[3]。总体来说,公司经营稳健,各项业务和总体业绩也继续保持市场领域领先地位,居于国内证券公司第一。

中信证券研究报告

市场占有率

中信证券经纪业 务市场份额位居 行业前列

中信证券经纪业 务市场占有率逐 年提升

中信证券经纪业 务客户数量及资 产规模均居行业 前列

中信证券经纪业 务在市场波动中 保持稳定增长

中信证券风险管理

风险管理体系

风险识别:中信证券具备完善的风险识别机制,能够准确判断市场风险和业务风险。 风险评估:中信证券定期对各类风险进行评估,确保风险在可控范围内。 风险监控:中信证券通过实时监控系统和定期报告,对风险进行实时跟踪和预警。 风险应对:中信证券采取多种措施应对不同风险,包括风险规避、风险降低和风险分散等。

债券发行与承销

中信证券投资银行是中国 领先的债券发行与承销服 务提供商之一,具有丰富

的经验和专业的团队。

中信证券投资银行在债券 市场中拥有广泛的客户基 础和渠道资源,能够提供 全方位的债券发行与承销

服务。

中信证券投资银行在债券 承销方面具有强大的分销 能力和市场影响力,能够 为客户提供高效、专业的

中信证券通过股票发行与承销业务, 帮助企业实现资产证券化,优化企 业结构,提升市场竞争力。

添加标题

添加标题

添加标题

添加标题

中信证券在股票发行与承销方面拥 有丰富的经验和专业团队,能够满 足企业多样化的融资需求。

中信证券在股票发行与承销领域不 断创新,紧跟市场动态,为企业提 供最具时效性的资本市场解决方案。

案例研究:选取具有代表性的 案例进行分析,以说明研究问 题。

定性研究:通过访谈、观察等 方式深入了解研究对象,以揭 示其内在规律。

比较研究:对不同对象进行比 较分析,以发现其异同点。

研究成果

中信证券在宏观经济、行业及公司 研究方面具有丰富的经验和深厚的 专业能力。

中信证券2020年上半年经营风险报告

中信证券2020年上半年经营风险报告

一、经营风险分析

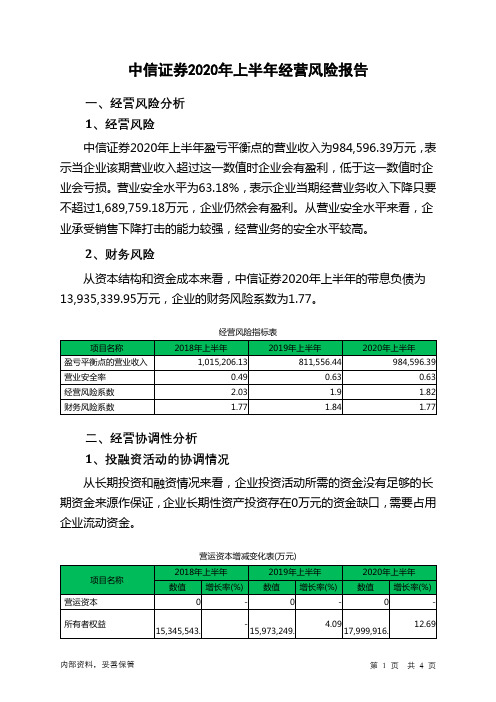

1、经营风险

中信证券2020年上半年盈亏平衡点的营业收入为984,596.39万元,表示当企业该期营业收入超过这一数值时企业会有盈利,低于这一数值时企业会亏损。

营业安全水平为63.18%,表示企业当期经营业务收入下降只要不超过1,689,759.18万元,企业仍然会有盈利。

从营业安全水平来看,企业承受销售下降打击的能力较强,经营业务的安全水平较高。

2、财务风险

从资本结构和资金成本来看,中信证券2020年上半年的带息负债为13,935,339.95万元,企业的财务风险系数为1.77。

经营风险指标表

二、经营协调性分析

1、投融资活动的协调情况

从长期投资和融资情况来看,企业投资活动所需的资金没有足够的长期资金来源作保证,企业长期性资产投资存在0万元的资金缺口,需要占用企业流动资金。

营运资本增减变化表(万元)

内部资料,妥善保管第1 页共4 页。

东方证券2020年上半年经营成果报告

283,678.53

23.48

0

1.21 3,294.4

-

0

75.23,292.54

-

0

1.16 4,447.96

-

0

98.84 318,844.58

-

0

-

0

1.38

-

98.62

-

2、总成本变化情况及原因分析

东方证券2020年上半年成本费用总额为323,292.54万元,与2019年 上半年的283,678.53万元相比有较大增长,增长13.96%。以下项目的变动 使总成本增加:管理费用增加38,460.45万元,营业税金及附加增加 1,153.56万元,共计增加39,614.01万元。

60.69 5.88

二、成本费用分析 1、成本构成情况

东方证券2020年上半年成本费用总额为323,292.54万元,其中:管理 费用为318,844.58万元,占成本总额的98.62%;营业税金及附加为 4,447.96万元,占成本总额的1.38%。

项目名称 成本费用总额

内部资料,妥善保管

成本构成表(占成本费用总额的比例)(万元)

三、盈利能力分析 1、盈利能力基本情况

东方证券2020年上半年的营业利润率为17.42%,总资产报酬率为 1.31%,净资产收益率为5.60%,成本费用利润率为54.97%。企业实际投 入到企业自身经营业务的资产为19,230,129.74万元,经营资产的收益率为 1.74%,而对外投资的收益率为74.95%。

4、总资产报酬率

2020年上半年总资产报酬率为1.31%,与2019年上半年的1.27%相比 变化不大。

内部资料,妥善保管

第6页 共9页

5、总资产报酬率变化原因 6、成本费用利润率变化情况

中信证券2020年上半年决策水平分析报告

中信证券2020年上半年决策水平报告一、实现利润分析2020年上半年利润总额为1,187,374.38万元,与2019年上半年的893,226.44万元相比有较大增长,增长32.93%。

利润总额主要来自于内部经营业务,企业盈利基础比较可靠。

2020年上半年营业利润为1,187,668.01万元,与2019年上半年的892,995.31万元相比有较大增长,增长33.00%。

在营业收入迅速扩大的同时,营业利润也迅猛增加,经营业务开展得很好。

二、成本费用分析中信证券2020年上半年成本费用总额为996,346.84万元,其中:管理费用为977,749.58万元,占成本总额的98.13%;营业税金及附加为18,597.26万元,占成本总额的1.87%。

2020年上半年管理费用为977,749.58万元,与2019年上半年的806,288.41万元相比有较大增长,增长21.27%。

2020年上半年管理费用占营业收入的比例为36.56%,与2019年上半年的37%相比变化不大。

管理费用与营业收入同步增长,销售利润有较大幅度上升,管理费用支出合理。

三、资产结构分析2020年上半年企业不合理资金占用项目较少,资产的盈力能力较强,资产结构合理。

四、负债及权益结构分析2020年上半年负债总额为79,503,981.13万元,与2019年上半年的56,413,377.05万元相比有较大增长,增长40.93%。

2020年上半年企业负债规模有较大幅度增加,负债压力有较大幅度的提高。

负债主要项目变动情况表(万元)2020年上半年所有者权益为17,999,916.25万元,与2019年上半年的15,973,249.4万元相比有较大增长,增长12.69%。

所有者权益变动表(万元)五、偿债能力分析从支付能力来看,中信证券2020年上半年是有现金支付能力的,其现金支付能力为62,855,515.45万元。

企业的短期偿债能力有所提高。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

33

-1.7 -227.04

二、成本费用分析 1、成本构成情况

中信证券2020年上半年成本费用总额为996,346.84万元,其中:管理 费用为977,749.58万元,占成本总额的98.13%;营业税金及附加为 18,597.26万元,占成本总额的1.87%。

内部资料,妥善保管

成本构成表(占成本费用总额的比例)(万元)

3、营业成本控制情况

内部资料,妥善保管

第4页 共9页

三、盈利能力分析 1、盈利能力基本情况

中信证券2020年上半年的营业利润率为44.41%,总资产报酬率为 2.44%,净资产收益率为10.24%,成本费用利润率为119.17%。企业实际 投入到企业自身经营业务的资产为51,704,101.72万元,经营资产的收益率 为4.59%,而对外投资的收益率为165.80%。

第3页 共9页

项目名称

2018年上半年 数值 百分比(%)

2019年上半年 数值 百分比(%)

2020年上半年 数值 百分比(%)

成本费用总额

营业成本 营业税金及附加 销售费用 管理费用 财务费用 研发费用

1,262,845.8 9

489,643.72 13,476.55 0

759,725.61 0 0

项目名称 内部资料,妥善保管盈利能力指标表(%)2018年上半年

2019年上半年

2020年上半年 第5页 共9页

营业毛利率 营业利润率 成本费用利润率 总资产报酬率 净资产收益率

74.83 36.83 58.55

2.25 7.59

99.35 40.98 108.87

2.59 8.42

99.3 44.41 119.17

项目名称

成本构成变动情况表(占营业收入的比例)(万元)

2018年上半年 数值 百分比(%)

2019年上半年 数值 百分比(%)

2020年上半年 数值 百分比(%)

营业收入

营业成本 营业税金及附加 销售费用 管理费用 财务费用 研发费用

1,999,255.3 3

489,643.72 13,476.55 0

中信证券2020年上半年经营成果报告

一、实现利润分析 1、利润总额 2020年上半年利润总额为1,187,374.38万元,与2019年上半年的 893,226.44万元相比有较大增长,增长32.93%。利润总额主要来自于内部 经营业务,企业盈利基础比较可靠。

2、营业利润

2020年上半年营业利润为1,187,668.01万元,与2019年上半年的 892,995.31万元相比有较大增长,增长33.00%。以下项目的变动使营业利 润增加:公允价值变动收益增加455,320.87万元,共计增加455,320.87万 元;以下项目的变动使营业利润减少:投资收益减少14,044.93万元,管理 费用增加171,461.17万元,营业税金及附加增加4,452.02万元,共计减少 189,958.12万元。各项科目变化引起营业利润增加294,672.69万元。

内部资料,妥善保管

第2页 共9页

项目名称

实现利润增减变化表(万元)

2018年上半年

2019年上半年

数值 增长率(%) 数值 增长率(%)

2020年上半年 数值 增长率(%)

营业收入

1,999,255.3 3

- 2,179,118.1 4

9 2,674,355.5 7

22.73

利润总额

739,441.94

内部资料,妥善保管

第1页 共9页

3、投资收益 2020年上半年投资收益为813,028.71万元,与2019年上半年的 827,073.64万元相比有所下降,下降1.70%。

4、营业外利润 2020年上半年营业外利润为负293.63万元,与2019年上半年的 231.13万元相比,2020年上半年出现较大幅度亏损,亏损293.63万元。 5、经营业务的盈利能力

893,226.44

20.8 1,187,374.3 8

32.93

营业利润

投资收益 营业外利润

736,409.44

209,534.85 3,032.5

892,995.31

827,073.64

- 231.13

21.26 1,187,668.0 1

294.72 813,028.71

-92.38 -293.63

2.44 10.24

2、净资产收益率 2020年上半年净资产收益率为10.24%,与2019年上半年的8.42%相 比有所提高,提高1.82个百分点。

3、净资产收益率变化原因

2020年上半年净资产收益率比2019年上半年提高的主要原因是: 2020年上半年净利润为922,026.42万元,与2019年上半年的666,399.94 万元相比有较大增长,增长38.36%。2020年上半年平均所有者权益为 17,999,916.25万元,与2019年上半年的15,828,199.52万元相比有较大增 长,增长13.72%。净利润增长速度快于平均所有者权益的增长速度,致使 净资产收益率提高。

4、总资产报酬率

2020年上半年总资产报酬率为2.44%,与2019年上半年的2.59%相比 变化不大。

内部资料,妥善保管

第6页 共9页

5、总资产报酬率变化原因 6、成本费用利润率变化情况

100.00 820,433.64

38.77

0

1.07 14,145.23

-

0

60.16 806,288.41

-

0

-

0

100.00 996,346.84

-

0

1.72 18,597.26

-

0

98.28 977,749.58

-

0

-

0

100.00

1.87

98.13

-

2、总成本变化情况及原因分析

中信证券2020年上半年成本费用总额为996,346.84万元,与2019年 上半年的820,433.64万元相比有较大增长,增长21.44%。以下项目的变动 使总成本增加:管理费用增加171,461.17万元,营业税金及附加增加 4,452.02万元,共计增加175,913.2万元。

759,725.61 0 0

100.00 2,179,118.1 4

24.49

0

0.67 14,145.23

-

0

38.00 806,288.41

-

0

-

0

100.00 2,674,355.5 7

-

0

0.65 18,597.26

-

0

37.00 977,749.58

-

0

-

0

100.00

0.70

36.56

-